Отчет по практике

Содержание

Введение.......................................................................................................... 3

1. Краткая характеристика предприятия.................................................. 4

2. Система управления............................................................................... 14

3. Финансово-экономический анализ деятельности предприятия....... 17

Заключение.................................................................................................. 25

Список использованной литературы....................................................... 26

Приложение 1............................................................................................... 27

Карта расположения фруктовых терминалов................................................................. 27

Приложение 2............................................................................................... 28

Складские терминалы............................................................................................................ 28

Приложение 3............................................................................................... 29

Основные показатели деятельности компании............................................................... 29

Введение

Компания JFC – один из

лидирующих российских импортеров фруктов и овощей. Треть всех бананов и

четверть остальных фруктов (апельсинов, яблок, груш), которые продаются в

России, завезены в страну компанией JFC.

Около 80% фруктов, официально

ввозимых в Россию, поступает через петербургский порт (остальные 20% приходятся

на порт в Новороссийске). Это связано с достаточно высокой мощностью порта

второй столицы и его относительно развитой технологической базой, а также с

тем, что Петербург расположен ближе Новороссийска к основным российским рынкам

сбыта.

Объект исследования: «JFC-Урал»

Цель практики: сформировать навыки практической работы и

закрепление полученных в процессе обучения теоретических знаний.

Данная цель решается с помощью раскрытия следующих задач:

– дать краткую характеристику

предприятия;

– описать систему управления;

– провести

финансово-экономический анализ деятельности предприятия.

1. Краткая

характеристика предприятия

Группа

Компаний основана в 1994 году в Санкт-Петербурге и работает под названием JFC с

1996 года. JFC – одна из первых компаний-импортеров, открывшая

"великий фруктовый путь" в Россию. Сфера деятельности группы – импорт, хранение,

обработка, транспортировка и реализация фруктово-овощной продукции на

территории России. Группа входит в тройку лидеров по импорту фруктов и овощей.

JFC занимается не только

поставкой фруктов и овощей, но и обеспечивает полный технологический цикл

предпродажной обработки продукции. Высокий профессионализм менеджеров,

отлаженная работа с поставщиками и высокое качество продукции позволили

компании быстро и прочно занять лидирующее положение во фруктовом бизнесе

России. Компания заслуженно приобрела репутацию лидера российского рынка,

всегда ориентированного на потребности своих клиентов.

В течение всего времени JFC

динамично развивалась. В 1998 году Компания приступила к активному формированию

своей распределительной сети. Создание разветвленной инфраструктуры является

одним из стратегических направлений развития бизнеса JFC. Каждый год

открываются новые фруктовые терминалы в ключевых районах России, которые и на

сегодняшний день остаются лучшими площадками для оптовой торговли фруктами и

овощами. С момента основания площадь складских помещений компании увеличилась в

3,5 раза и сейчас составляет 50 000 кв. м (такими площадями не располагает ни

одна аналогичная российская фирма).

Отличительной чертой работы

компании является использование новейших отраслевых технологических разработок.

Все терминалы оснащены самым современным оборудованием для хранения и дозаривания фруктов и овощей, что позволяет не только

эффективно обслуживать клиентов, но и гарантировать высокое качество продукции.

JFC занимается поставками в

Россию фруктов, которые, к сожалению, не растут на нашей территории, но

являются необходимыми в рационе современного человека, заботящегося о своем

здоровье. Прежде всего, это апельсины, лимоны и бананы. Особая роль бананов во

фруктовом рационе признана во всем мире. Это фрукт, потребление которого не

имеет ограничений, т.к. он не вызывает аллергических реакций, он показан людям

всех возрастов, его питательная ценность и удобство в употреблении, а также

доступная цена делают его фаворитом фруктовой торговли. Компания JFC организует

законченную логистическую цепочку поставок фруктов и

овощей, предоставляя лучший сервис, с одной стороны – производителю (за счет

долгосрочных контрактов), с другой – потребителю. Производители заинтересованы

в стабильных поставках своего товара и в расширении рынков сбыта, а российский

потребитель – в возможности широкого выбора фруктов безупречного качества по

оптимальной цене.

В ближайших планах JFC –

дальнейшее развитие и расширение сотрудничества с розничными сетями,

строительство новых терминалов, создание собственного автотранспортного

предприятия.

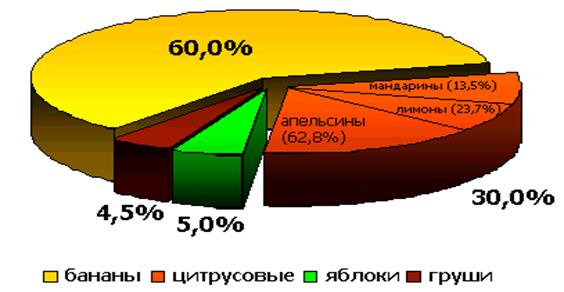

Основной

специализацией компании является импорт бананов. Доля продаж бананов в

структуре выручки компании составляет более 60%, удельный вес компании на

российском рынке бананов составляет 30% и имеет тенденцию к увеличению.

Ключевыми продуктами деятельности компании являются цитрусовые, яблоки и груши,

доля которых составляет от 20% до 25%. Группа является крупным импортером

овощей, но их доля в выручке не превышает 3%.

География

закупок JFC охватывает практически все континенты. В Латинской Америке

поставщиками JFC являются Эквадор, Аргентина, Чили, Колумбия, Уругвай. В Европе

- Франция, Италия, Голландия, Испания, Бельгия, Португалия. В Африке - Марокко,

Египет, ЮАР. В настоящее время JFC фрахтует суда-рефрижераторы для доставки

фруктов морским путем до портов России. Поставка осуществляется в два порта:

Санкт-Петербург и Новороссийск. В Санкт-Петербург поставки осуществляются с

частотой 4-5 судов в месяц (220-250 тыс. условных коробок на судне), в

Новороссийск – 2-3 судна в месяц (100 тыс. условных коробок на судне). Из порта

прибытия товар отправляется либо на один из терминалов JFC (большая часть),

либо непосредственно оптовым покупателям. Группа не обладает собственным

автопарком. Для перемещения товара между портами, терминалами и клиентами

экспедитор (предприятие группы JFC) нанимает необходимый автотранспорт у

сторонних организаций. При этом задействуется одновременно до 150-200 грузовых

автомашин.

На

сегодняшний день Компания обладает следующей системой терминалов: «JFC-Санкт-Петербург»,

«JFC-Москва-Бирюлево», «JFC-Москва-Амурская», «JFC-Москва-Покровская»,

распределительный терминал «Фруктовый центр «Новые Черемушки»

(Москва), «JFC-Челябинск», «JFC-Урал» (Екатеринбург), «JFC-Кубань» (Краснодар).

Существующая

система терминалов обеспечивает деятельность Компании в Северо-Западном,

Центральном, Северо-Кавказском и Уральском регионах.

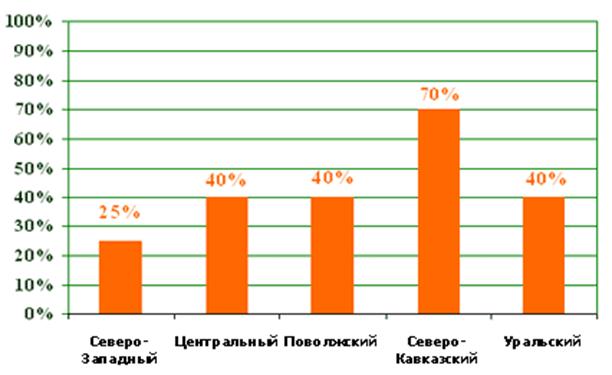

Таблица

1

Доля JFC на региональных

рынках

|

Регион

|

Доля JFC (%)

|

|

Северо-Западный

|

30

|

|

Центральный

|

40

|

|

Поволжский

|

25

|

|

Северо-Кавказский

|

50

|

|

Уральский

|

30

|

Источник: JFC

JFC

имеет сложившийся круг постоянных клиентов, которые составляют около 90% от

общего числа покупателей. Подавляющая часть розничных клиентов - это небольшие

оптовые/розничные фирмы и частные лица, торгующие на рынках. На торговые сети

приходится 10-15% объема сбыта. Клиентами JFC являются «АБК», «Ашан», «Дикси», «Маркткауф», «Метро КэшЭндКэрри»,

«Перекресток», «Пятерочка», «Тандер» и другие.

Инвестиционные

планы компании включают в себя следующие проекты:

— Внедрение системы управления

бизнес-процессами mySAP.com - 1 млн. долларов США.;

— Строительство двух

распределительных центров по обслуживанию розничных сетей в

Москве

- 20 млн. долларов и одного - в Санкт-Петербурге 10 млн. долларов.

—

Приобретение флота рефрижераторных судов - 11 млн. долларов;

—

Модернизация (реконструкция) терминалов в Краснодаре и

Санкт-Петербурге

Планируемый

объем инвестиций: «JFC-Кубань» – 5 млн. долларов США, «JFC-

Екатеринбург»

– 4,5 млн. долларов;

—

Строительство паковочных станций для местных овощей и фруктов

в рамках программ сельскохозяйственной кооперации; 60 млн. долларов;

—

Приобретение 50 тягачей с рефрижераторными полуприцепами – 6

млн. долларов;

—

Строительство рефрижераторных портовых терминалов (на

Балтийском и Черном морях) 40 млн. долларов.

Производственные риски в деятельности компании

высоки и связаны с отсутствием собственного транспорта, возможными колебаниями

курсов валют, а так же нестабильной политической обстановкой в странах где

размещаются основные поставщики компании.

Российский

рынок импорта плодоовощной продукции к настоящему времени практически сложился.

На нем сформировалась тройка лидеров, представленная тремя петербургскими

компаниями: JFC, Sunway Traders

и Sorus. По основной товарной позиции (бананам) на их

долю совокупно приходится около 80% импорта. В объеме импорта бананов в

стоимостном выражении JFC занимает около 30%, а по другим приоритетным позициям

(апельсинам, яблокам, грушам) — от 20 до 25%. Sorus

занимает 15-20% фруктового рынка России. Доля Sunway Traders приближается к 30%. Конкурентами ведущих импортеров

являются небольшие компании, производящие совместные закупки судовых партий в

составе логистических групп Baltfruit,

Fruitbrothers. Кроме того, на рынке работают мелкие

фирмы, перекупающие фрукты в Европе, в то время как крупные компании работают

по прямым контрактам с первым звеном экспорта.

Определенную

опасность для российских компаний-импортеров представляет повысившаяся

вероятность прихода на российский рынок транснациональных компаний.

При

сходстве структуры потребления u1076 до сих пор существует значительный разрыв

между количеством потребляемых фруктов на душу населения в России и за рубежом.

Этот разрыв сокращается по мере роста доходов населения России, кроме того, на

рост импорта влияет трансформация потребительских предпочтений (пропаганда

здорового образа жизни и т.п.). В целом, в настоящее время в нашей стране

наблюдается долгосрочная тенденция к росту потребления плодовоовощной

продукции. По оценкам экспертов, импорт свежих фруктов в Россию в ближайшем

десятилетии будет расти на 10% в год.

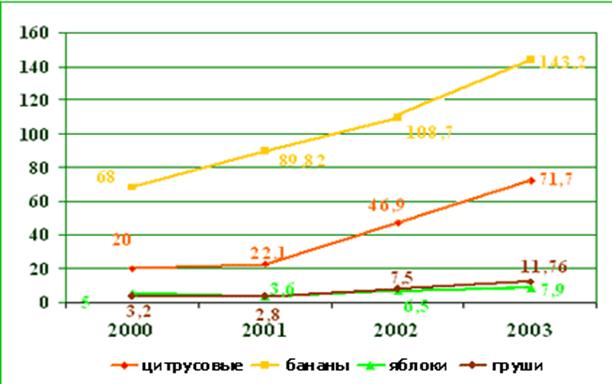

Импорт

бананов является основным сектором рынка, на котором JFC ведет свою

деятельность. Объем бананового рынка страны составляет, по экспертным оценкам,

не менее $750 млн. в год. Прогноз импорта на 2003 г. составляет 716 тыс. тонн,

что на 12% больше чем в предыдущем году. Импорт цитрусовых в Россию в 2000 году

составил 472 тыс. тонн, или около 3,3 кг на душу населения. Из них более

половины – апельсины, около 25% – лимоны, мандарины занимают около 15%, доля

грейпфрутов составляет 5%. Рост импорта цитрусовых в 2002 г. относительно 2001

г. составил 16%. При этом рост импорта апельсинов - всего 3%. Незначительный

рост импорта апельсинов объясняется определенным «затовариванием» рынка, так

как в структуре их потребления заметную долю занимают производители соков.

Яблоки являются наиболее популярным фруктом в России, занимая 45% от

совокупного потребления, однако в структуре импорта они составляют небольшую

долю, так как основную долю потребностей потребителей покрывает собственный

урожай России. В 2002 г. ввоз яблок в Россию вырос в четыре раза по сравнению с

2001 г., составив (оценочно) 100-120 тыс. тонн. По прогнозам экспертов, импорт

яблок будет расти в соответствии с ростом благосостояния населения.

Основные этапы развития компании:

1994 год: основание компании JFC;

начало поставок фруктов (яблоки, груши, киви и др.) и овощей из Европы.

1995 год: в Санкт-Петербурге

приобретен в собственность складской комплекс.

1996 год: заключены контракты с

европейскими компаниями: "Frutera"

(Голландия) – яблоки и груши, "J.P.Beemsterboer"

(Голландия) – овощи, "VOG" (Италия) – яблоки.

1998 год: открыт терминал

"JFC-Самара" в Самаре; начало поставок цитрусовых из Марокко и

Египта, контракты с компаниями "MFB" и "El-WADI";

начало работы в Аргентине - контракт с компанией "Mono

Azul" на поставку яблок и груш; контракт с

компанией "San Miguel"

на поставку лимонов из Аргентины.

1999 год: открыт терминал "JFC-Москва-Бирюлево" в Москве и терминал в

Екатеринбурге; начало поставок бананов из Эквадора, контракт с компанией "Palmar"; компания начала работать по собственной

банановой программе и стала владельцем торговой марки "Bonanza

- Золотое дно"; заключены контракты с европейскими компаниями: "Dacomex" (Голландия) – лук, "Roveg

Fruit" (Голландия) - ассортимент, "Pominter" (Франция) – яблоки.

2000 год: открыт терминал в Екатеринбурге

"JFC-Урал"; заключены контракты с компаниями: "Vergro" (Бельгия) – яблоки, груши, "Cosama Btrry" (Франция) –

яблоки, "Lona Trading"

(ЮАР) – апельсины.

2001 год: открыт второй терминал

в Москве "JFC-Москва-Амурская" и открыт терминал "JFC-Кубань в

Краснодаре"; открыт третий терминал в Москве

"JFC-Москва-Покровская"; контракт на поставку бананов из Эквадора с

компанией "Reybanpac" (торговая марка

"Favorita"); начало поставок бананов из

Колумбии, контракт с компанией "Uniban"

(торговая марка "Turbana").

2002 год: в Санкт-Петербурге

открыт новый банановый склад, ставший одним из лучших в Европе; открыт терминал

в Челябинске; контракт на поставку яблок и груш из Аргентины с крупнейшим

производителем "Bocchi-Expofruit",

контракты с " Chateau De

Nages" (Франция) – яблоки и "Ozler Agri Business"

(Турция) – цитрусовые.

2003 год: открыт Фруктовый Центр

компании "JFC-Retail", специализирующийся

на поставках фруктов и овощей в крупнейшие розничные сети Москвы; модернизация

системы управления и переход на новую информационную систему корпоративного

управления mySAP.com; заключен контракт о стратегическом партнерстве с

компанией "Reybanpac" – одним из крупнейших

мировых производителем бананов; в состав группы компаний JFC вошла компания

"Konfei"; создана компания "JFC-Cargo" для эффективного транспортного обеспечения

бизнеса на базе собственного автопарка.

2004 год: открыт терминал

"JFC-Сибирь".

Развитие компаний происходит в

соответствии с их миссией и стратегическими целями.

Компания JFC успешно достигла

целей, которые ставила перед собой в предыдущие 5 лет:

— Развитие

дистрибуторской сети (географическое расширение).

— Внедрение

передовых технологий.

— Создание

клиентской базы.

В настоящее время эти задачи

успешно решены, и сегодня компания является одним из лидеров российского рынка.

Миссия компании: создание

национальной компании – дистрибутора, реализующей услугу по продвижению и

продаже качественной продукции от производителя до потребителя.

Стимулирование потребления через

пропаганду здорового образа жизни (здоровое питание – основа здорового образа

жизни).

Обеспечение прибыльности

сотрудничества для всех партнеров (потребителей, производителей, сотрудников,

акционеров).

Кедо:

1.

Мы стремимся всегда делать свою работу лучше всех,

всегда использовать последние технологические достижения и новаторские

управленческие решения.

2.

Мы всегда открыты и честны друг с другом и с нашими

партнерами.

3.

Мы всегда в движении, у нас всегда хватит сил и энергии

измениться к лучшему.

Еще находясь на пути к ближайшей

вершине, мы планируем путь к последующим.

Принципы

1.

Мы хотим, чтобы все сотрудники компании:

2.

Заботились о своем здоровье и здоровье своих близких,

пропагандировали здоровый образ жизни, в том числе, и личным примером.

3.

Всегда выполняли свои обязанности на высочайшем уровне

компетентности.

4.

Могли принимать ответственные решения, быть

инициативными и неравнодушными к судьбе компании.

5.

Были открыты для новых знаний, информации, новостей о

грядущих событиях, актуальных проблемах и тенденциях развития.

6.

Доверяли другим и сами были бы достойны доверия.

7.

Бережно относились к имуществу компании.

8.

Сотрудники любого ранга должны соблюдать принятые в

компании принципы поведения, не создавать себе специальных привилегий в ущерб

остальным, относиться к своим коллегам как клиентам и партнерам.

Девиз: Свежие фрукты для

здоровья людей!

Компания располагает крупнейшей

распределительной сетью из семи фруктовых терминалов, расположенных в таких

крупных городах как Санкт-Петербург, Москва (три терминала), Краснодар и

Екатеринбург и Челябинск.

Терминалы Компании JFC – это

многофункциональные комплексы, обеспечивающие хранение, обработку и реализацию

фруктов и овощей. Один терминал может включать в себя несколько складов.

Каждый склад – это современное и

удобное здание с подъездными путями и погрузочными площадками. Терминалы

оснащены холодильным и вентиляционным оборудованием (что позволяет хранить

различные виды овощей и фруктов), газационными

камерами для дозревания бананов.

Технология хранения бананов

существенно отличается от хранения других видов фруктов и овощей и включает в

себя процесс для дозревания (газации) бананов. Бананы всегда импортируются

только в зеленом (незрелом) состоянии, поэтому процесс газации необходим для

своевременного и равномерного созревания. Газация дает возможность управлять

состоянием бананов и гарантирует потребителю качественный и вкусный продукт.

Общее количество камер газации – 100, общая емкость камер составляет 210000

коробок бананов одновременно.

JFC в корне изменила привычный

всем россиянам образ отечественной системы хранения и распределения

плодоовощной продукции. JFC – единственная российская фруктовая компания,

работающая по мировым стандартам хранения, переработки и реализации фруктов и

овощей.

На всех терминалах JFC

установлено высокотехнологичное холодильное оборудование.

Компрессорное оборудование

германских фирм "Bitzer" и "Copeland".

Теплообменное оборудование

шведского концерна "Alfa Laval"

и финской компании "Fincoil".

Вентиляционное оборудование

шведской фирмы "Kanalflakt".

Автоматика датской фирмы "Danfoss".

Все производители – ведущие

компании в мире и являются разработчиками новейших технологий.

2. Система

управления

Важнейший

элемент системы управления бизнесом и основа стабильности любой современной

компании – это возможность оперативного и всеобъемлющего анализа информации.

В JFC для этого

всегда использовались корпоративные информационно-управленческие системы,

позволяющие оперативно реагировать на изменения рыночной ситуации, формировать

показатели финансовой отчетности, получать данные о реализации продукции и

управлять всеми операционными процессами в режиме online.

За прошедшие годы в компании были успешно внедрены три поколения информационных

систем. Эти изменения были продиктованы, прежде всего, потребностями

быстроразвивающегося бизнеса, а также общемировыми тенденциями в этой области.

В настоящее время компания внедряет систему "mySAP.com", в которой

аккумулирован опыт ведущих мировых компаний.

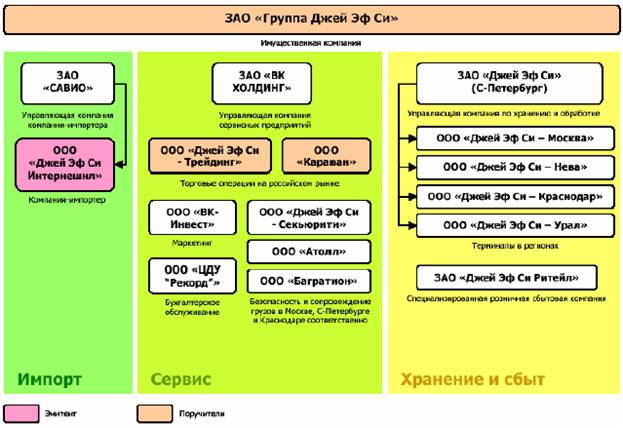

Группа

включает 17 компаний, при этом формально она не является холдинговой

структурой.

Компании,

входящие в группу, не являются аффилированными

юридическими лицами. Группа компаний JFC сформирована по принципу центров u1086

ответственности. Каждая из компаний, входящих в группу выполняет свою функцию.

ЗАО

«Группа Джей Эф Си» является имущественной компанией

и является собственником всего движимого и недвижимого имущества,

принадлежащего группе. Уставный капитал компании составляет 349 576 тыс.

рублей.

ООО

«Джей Эф Си Интернешнл»

является импортером и осуществляет закупку, поставку и таможенную очистку всех

импортируемых Группой товаров.

«Джей Эф Си – Трейдинг», ООО

«Караван» - осуществляют торговые операции на российском рынке.

ЗАО

«Джей Эф Си» является компанией управляющей торговыми

складами группы. В приоритетных для деятельности группы регионах России созданы

дочерние компании: «Джей Эф Си – Нева», «Джей Эф Си – Москва», «Джей Эф Си

– Краснодар», «Джей Эф Си – Урал».

ООО

«ВК-Инвест», ООО «ЦДУ-Рекорд»,

ООО «Атолл», ООО «Богратион», ООО «Джей-Эф Си – Секьюрити» и другие

осуществляют маркетинговую, бухгалтерскую и другую поддержку при обработке

распределении и сбыте плодоовощной продукции, обеспечивают экспедирование и

безопасность.

Рис. 1. Структура управления ЗАО «Группа Джей Эф Си»

Уставный

капитал ООО «Джей Эф Си Интернешнл»

– эмитента облигаций – равен 183 520 000 рублей и на дату составления

проспекта эмиссии облигаций был полностью оплачен.

Учредителем

ООО «Джей Эф Си Интернешнл»

является ЗАО «Савио», владеющее 100% долей в уставном

капитале. Основным акционером ЗАО «Савио» является

Афанасьев Андрей Станиславович, генеральный директор ООО «Джей

Эф Си Интернешнл». Компания не имеет дочерних и

зависимых обществ.

Руководство

компании JFC: Афанасьев Андрей Станиславович – Генеральный директор, Захарова

Юлия Владимировна – Финансовый директор, Кехман

Владимир Абрамович – Президент

В группе

компаний JFC работает 1000 сотрудников. Центральный офис и крупнейший терминал

находится в Санкт-Петербурге (это обусловлено близостью к Петербургскому

порту).

В настоящий

момент марка JFC объединяет группу компаний, оперирующих на фруктовом рынке

России. Компании занимаются поставкой, хранением и распределением фруктов и

овощей. Специально создана компания "JFC-retail"

для работы с розничными сетями.

Эффективная

организационная структура, профессионализм сотрудников, высокая технологичность

всех процессов позволяет таким небольшим коллективом, работающим в четырех

городах России, обеспечивать 30% фруктов и овощей российского рынка.

В "JFC-Урал" – директор: Сименюкова Наталья Владимировна; генеральный директор:

Семенов Ярослав Анатольевич.

3. Финансово-экономический

анализ деятельности предприятия

Деятельность

компании в последние 3 года характеризуется значительным ростом выручки.

Наибольшее увеличение наблюдалось в 2002 году и составило 284% от уровня 2001

года, выручка составила 4,4 млрд. рублей. Чистая прибыль компании имеет

незначительные размеры по сравнению с выручкой и в 2002 году составила 22 млн.

рублей. Величина активов компании имеет положительную динамику. Наибольшие

темпы роста активов наблюдались в 2001 году и составили 376% от уровня 2000

года. До 2002 года чистые активы имели отрицательную величину и приняли

положительные значения благодаря увеличению уставного капитала.

В

течение 2001 и 2002 года дебиторская задолженность компании стремительно

увеличивалась и на конец 1 квартала превысила 1 млрд. рублей, в то время как

кредиторская задолженность имела стабильную величину, а по итогам 2002 и

первого квартала 2003 года уменьшилась до 212 млн. рублей. Рост дебиторской

задолженности вызван используемой компанией практикой авансовых расчетов с

поставщиками. Многократное превышение дебиторской задолженностью кредиторской

требует значительного привлечения денежных средств, которое осуществляется с

помощью кредитов. На конец 1 квартала 2003 года краткосрочная финансовая

задолженность компании составила 710 млн. рублей.

Таблица 2

Основные финансовые показатели ООО «Джей Эф Си Интернешнл»

тыс. рублей

|

Показатель

|

2000

|

2001

|

2002

|

1 кв.2003

|

|

Валовая выручка

|

1369618

|

1514979

|

4386911

|

2315948

|

|

Изменение

(%) к уровню аналогичного периода прошлого года

|

Н.д.

|

112,88%

|

283,76%

|

Н.д.

|

|

Прибыль от реализации продукции

|

4477

|

12141

|

15479

|

13387

|

|

Изменение

(%) к уровню аналогичного периода прошлого года

|

Н.д.

|

271,17%

|

127,50%

|

Н.д.

|

|

Балансовая прибыль

|

-4157

|

3289

|

29602

|

24481

|

|

Изменение

(%) к уровню аналогичного периода прошлого года

|

Н.д.

|

Н.д.

|

899,90%

|

Н.д.

|

|

Чистая прибыль

|

-4157

|

3

|

21877

|

18546

|

|

Изменение

(%) к уровню аналогичного периода прошлого года

|

Н.д.

|

Н.д.

|

771664,76%

|

Н.д.

|

|

Активы

|

155506

|

584477

|

949850

|

1142025

|

|

Изменение

(%) к уровню на начало периода

|

Н.д.

|

375,85%

|

162,51%

|

120,23%

|

|

Собственный капитал

|

-4149

|

-4146

|

201242

|

219788

|

|

Изменение

(%) к уровню на начало периода

|

Н.д.

|

Н.д.

|

Н.д.

|

109,22%

|

|

Чистые активы

|

-4152

|

-4148

|

201242

|

219787

|

|

Уставный капитал

|

8

|

8

|

183520

|

183520

|

|

Внеоборотные активы

|

10

|

8

|

6

|

5

|

|

Оборотные активы

|

155496

|

584469

|

949845

|

1142020

|

|

Абсолютно ликвидные активы

|

11184

|

123

|

16976

|

18489

|

|

Относительно ликвидные активы

|

155480

|

564401

|

929667

|

1062085

|

|

Собственные оборотные средства

|

-4139

|

-4154

|

201236

|

219783

|

|

Дебиторская задолженность

|

144295

|

432365

|

929667

|

1031859

|

|

Кредиторская задолженность

|

89395

|

277227

|

218799

|

211981

|

|

Финансовая задолженность (кредиты +

займы)

|

70260

|

311396

|

529809

|

710256

|

|

Первоочередная задолженность

|

617

|

2841

|

7396

|

6077

|

|

Краткосрочные обязательства

|

159655

|

588623

|

748605

|

922236

|

Таблица 3

Структура баланса ООО «Джей

Эф Си Интернешнл»

|

Акти-

вы

|

01.04.

2003

|

Δ к началу перио-

да

|

Доля в А

|

Δ доли в А

|

Пас-

сивы

|

01.04.

2003

|

Δ к началу перио-

да

|

Доля в П

|

Δ доли в П

|

|

ВОА

|

5

|

91,3%

|

0,0%

|

0,0%

|

СК

|

219788

|

109,2%

|

19,2%

|

-1,9%

|

|

НА

|

1

|

89,7%

|

0,0%

|

0,0%

|

УК

|

183520

|

100,0%

|

16,1%

|

-3,3%

|

|

ОС

|

4

|

91,9%

|

0,0%

|

0,0%

|

ДК и резервы

|

0

|

–

|

0,0%

|

0,0%

|

|

Нез. стр-во

|

0

|

|

0,0%

|

0,0%

|

Пр и фонды

|

36268

|

139,3%

|

3.2%

|

0,4%

|

|

ДФВ

|

0

|

|

0,0%

|

0,0%

|

Целевое фин-е

|

0

|

|

0,0%

|

0,0%

|

|

ОА

|

1142020

|

120,2%

|

100,0%

|

0,0%

|

Долгоср. об-ва

|

0

|

|

0,0%

|

0,0%

|

|

Запасы

|

2828

|

1867,3%

|

0,2%

|

0,2%

|

Краткоср. об-ва

|

922237

|

123,2%

|

80,8%

|

1,9%

|

|

НДС

|

77106

|

2554,7%

|

6,8%

|

6,4%

|

Кредиты

|

710256

|

141,1%

|

62,2%

|

9,2%

|

|

ДЗ

|

1031859

|

111,0%

|

90,4%

|

-7,5%

|

Займы

|

0

|

0,0%

|

0,0%

|

-2,8%

|

|

КФВ

|

11737

|

71,0%

|

1,0%

|

-0,7%

|

КЗ

|

211981

|

96,9%

|

18.6%

|

-4,5%

|

|

ДС

|

18489

|

3885,9%

|

1,6%

|

1,6%

|

В т.ч.

векселя

|

0

|

–

|

0,0%

|

0,0%

|

|

Всего активы

|

1142025

|

120,2%

|

100,0%

|

|

Всего

пассивы

|

1142025

|

120,2%

|

100,0%

|

|

Компания

почти не имеет внеоборотных активов, так как

владельцем всего движимого и недвижимого имущества Группы является ЗАО «Группа Джей Эф Си». Оборотные активы на 1.04.2002 г. в основном

были представлены дебиторской задолженностью (1 031 млн. рублей или 90,4%

активов) и налогом на добавленную стоимость по приобретенным ценностям (77 млн.

рублей или 6,8% активов). Незначительные доли составили денежные средства (18

млн. рублей или 1,6% активов) и краткосрочные финансовые вложения (12 млн.

рублей или 1% активов).

В

структуре дебиторской задолженности 76% или 785 млн. рублей составила

задолженность покупателей и заказчиков и 23% или 243 млн. рублей – авансы

выданные. Крупнейшими дебиторами компании на 1.04.2003 стали ООО «Джей Эф Си Трейдинг» - 422 млн.

рублей (41%),

ООО

«Балтия» 300 млн. рублей (29%) и Favorita Trading Company (Эквадор) – 189

млн. рублей (18%)

Собственный

капитал на 01.04.2003 составил 19,2% пассивов и в основном состоял из уставного

капитала. Компания не имеет долгосрочных обязательств. Краткосрочные заемные

средства представлены кредитами (710 млн. рублей или 62,2% пассивов) и

кредиторской задолженностью (212 млн. рублей или 18,6% пассивов). Крупнейшими

кредиторами компании являются Северо-западный банк Сбербанка РФ - 402 млн.

рублей и ЗАО «Райффайзенбанк Австрия» - 189 млн. рублей.

На

1 апреля 2003 года компания не имела просроченной дебиторской и кредиторской задолженности.

В

течение последних лет компания имела низкую рентабельность продаж. В 1 квартале

2003 года рентабельность продаж увеличилась, однако все равно осталась на

крайне низком уровне даже для торговых компаний. Рентабельность собственного

капитала по итогам 1 квартала 2003 года составила 19,12%.

Компания

имеет высокую ликвидность, о чем свидетельствуют показатели текущей и срочной ликвидности,

находящиеся в пределах рекомендуемых значений. Высокая ликвидность компании связана

с отсутствием внеоборотных активов. Благоприятное

влияние на ликвидность оказало увеличение уставного капитала в 2002 году.

Абсолютная ликвидность компании мала, что свидетельствует о неспособности

компании оперативно погасить свои наиболее срочные обязательства.

Финансовая

устойчивость компании низкая, в связи с небольшой величиной собственного капитала

по сравнению с общей величиной пассивов. Увеличение уставного капитала в 2002

году позволило улучшить показатели финансовой независимости и финансовой

устойчивости, но они не достигли нормативных значений. Коэффициент

обеспеченности собственными оборотными средствами и обеспеченность

задолженности выручкой соответствуют рекомендуемым значениям.

Таблица 4

Основные финансовые коэффициенты ООО «Джей Эф Си Интернешнл»

|

Показатель

|

2000

|

2001

|

2002

|

1 кв. 2003

|

Нормативы

|

|

Показатели эффективности деятельности

|

|

Рентабельность

продаж, %

|

0.33

|

0,79

|

0,35

|

0,45

|

>20

|

|

Рентабельность

собственного капитала, %

|

200,40

|

-0,07

|

22,20

|

19,12

|

|

|

Показатели ликвидности

|

|

Текущая

ликвидность

|

0,97

|

0,99

|

1,27

|

1,24

|

1-2

|

|

Срочная

ликвидность

|

0,97

|

0,99

|

1,26

|

1,15

|

>0,8

|

|

Абсолютная

ликвидность

|

0,09

|

0,00

|

0,02

|

0,02

|

>0,2

|

|

Показатели финансовой устойчивости

|

|

Коэффициент

финансовой устойчивости

|

-0,03

|

-0,01

|

0,21

|

0,19

|

>0,8

|

|

Коэффициент

финансовой независимости

|

-0,03

|

-0,01

|

0,21

|

0,19

|

>0,6

|

|

КОСОС

|

-0,03

|

-0,01

|

0,21

|

0,19

|

>0,1

|

|

Обеспеченность

задолженности выручкой

|

8,58

|

2,63

|

5,86

|

6,60

|

>2

|

|

|

|

|

|

|

|

|

|

|

|

Основные параметры облигационного выпуска:

• Дата регистрации: 18.07.2003

• Гос. регистрационный

номер: 4-01-36036-R

• Объем эмиссии: 700 млн. руб.

• Срок обращения: 2 года

• Дата начала размещения: 9.10.2003 г.

• Ставка купона: 1 купон определяется на аукционе. 2, 3, 4 купоны равны

1 купону; 5,6,7,8 купоны определяет эмитент

• Периодичность выплаты купона: 4 раза в год

• Номинал: 1000 руб.

• Агент по размещению и организатор: Организаторы, андеррайтеры -

ИБГ НИКойл, МЕНАТЕП

СПБ

• Торговые площадки: ММВБ

• Финансовый консультант: ФФК

• Поручительство ЗАО «Группа Джей-Эф-Си»,

ООО

«Джей-Эф-Си–Трейдинг», ООО

«Караван»

• Погашение номинальной стоимости: 1. 15% номинальной

стоимости на 182-й день

2.

15% номинальной стоимости на 364-й день

3.

70% номинальной стоимости на 728-й день

Обеспечение выпуска

Поручителями

по выпуску облигаций являются ЗАО «Группа Джей-Эф-Си»,

ООО «Джей-Эф-Си–Трейдинг»,

ООО «Караван». Все эти компании входят в группу «Джей

Эф Си», но не являются аффилированными лицами.

Таблица 5

Основные финансовые

показатели ЗАО «Группа Джей Эф Си»

тыс. рублей

|

Показатель

|

2001

|

2002

|

1 кв.2003

|

|

Валовая выручка

|

8907

|

17446

|

12554

|

|

Изменение

(%) к уровню аналогичного периода прошлого года

|

Н.д.

|

195,87%

|

Н.д.

|

|

Прибыль от реализации продукции

|

173

|

-5065

|

2359

|

|

Изменение

(%) к уровню аналогичного периода прошлого года

|

Н.д.

|

Н.д.

|

Н.д.

|

|

Балансовая прибыль

|

-979

|

3419

|

607

|

|

Изменение

(%) к уровню аналогичного периода прошлого года

|

Н.д.

|

Н.д.

|

Н.д.

|

|

Чистая прибыль

|

-1025

|

1105

|

91

|

|

Изменение

(%) к уровню аналогичного периода прошлого года

|

Н.д.

|

Н.д.

|

Н.д.

|

|

Активы

|

349805

|

357750

|

376881

|

|

Изменение

(%) к уровню на начало периода

|

Н.д.

|

102,27%

|

105,35%

|

|

Собственный капитал

|

348551

|

349656

|

349747

|

|

Изменение

(%) к уровню на начало периода

|

Н.д.

|

100,32%

|

100.03%

|

|

Чистые активы

|

348551

|

349656

|

349747

|

|

Уставный капитал

|

349576

|

349576

|

349576

|

|

Внеоборотные активы

|

206012

|

240697

|

264523

|

|

Оборотные активы

|

143793

|

117053

|

112358

|

|

Абсолютно ликвидные активы

|

2

|

12460

|

9360

|

|

Относительно ликвидные активы

|

137305

|

106361

|

107697

|

|

Собственные оборотные средства

|

142539

|

108959

|

85224

|

|

Дебиторская задолженность

|

27351

|

50461

|

57571

|

|

Кредиторская задолженность

|

1254

|

8094

|

26970

|

|

Финансовая задолженность (кредиты +

займы)

|

0

|

0

|

164

|

|

Первоочередная задолженность

|

107

|

2374

|

563

|

|

Краткосрочные обязательства

|

1254

|

8094

|

27134

|

|

Долгосрочные обязательства

|

0

|

0

|

0

|

|

Общая задолженность

|

1254

|

8094

|

27134

|

Таблица 6

Структура баланса ЗАО «Группа Джей

Эф Си»

|

Акти-

вы

|

01.04.

2003

|

Δ к началу перио-

да

|

Доля в А

|

Δ доли в А

|

Пас-

сивы

|

01.04.

2003

|

Δ к началу перио-

да

|

Доля в П

|

Δ доли в П

|

|

ВОА

|

264523

|

109,9%

|

70,2%

|

2,9%

|

СК

|

349747

|

100,0%

|

92,8%

|

-4,9%

|

|

НА

|

0

|

|

0,0%

|

0,0%

|

УК

|

349747

|

100,0%

|

92,8%

|

-5,0%

|

|

ОС

|

263965

|

131,7%

|

70,0%

|

14,0%

|

ДК и резервы

|

0

|

–

|

0,0%

|

0,0%

|

|

Нез. стр-во

|

507

|

1,3%

|

0,1%

|

-11.1%

|

Пр и фонды

|

80

|

3,8%

|

0,0%

|

-0,6%

|

|

ДФВ

|

51

|

|

0,0%

|

0,0%

|

Целевое фин-е

|

0

|

|

0,0%

|

0,0%

|

|

ОА

|

112358

|

96,0%

|

29,8%

|

-2,9%

|

Долгоср. об-ва

|

0

|

|

0,0%

|

0,0%

|

|

Запасы

|

1429

|

73,9%

|

0,4%

|

-0,2%

|

Краткоср. об-ва

|

27134

|

335,2%

|

7,2%

|

4,9%

|

|

НДС

|

3232

|

36,9%

|

0,9%

|

-1,6%

|

Кредиты

|

0

|

|

0,0%

|

0,0%

|

|

ДЗ

|

57571

|

114,1%

|

15,3%

|

1,2%

|

Займы

|

164

|

|

0,0%

|

0,0%

|

|

КФВ

|

50123

|

89,7%

|

13,3%

|

2,3%

|

КЗ

|

26970

|

333,2%

|

7,2%

|

4,9%

|

|

ДС

|

3

|

300,0%

|

0,0%

|

0,0%

|

В т.ч.

векселя

|

0

|

–

|

0,0%

|

0,0%

|

|

Всего активы

|

376881

|

105,3%

|

100,0%

|

|

Всего

пассивы

|

376881

|

105,3%

|

100,0%

|

|

Таблица 7

Основные финансовые коэффициенты ЗАО «Группа Джей Эф Си»

|

Показатель

|

2001

|

2002

|

1 кв. 2003

|

Нормативы

|

|

Показатели эффективности деятельности

|

|

Рентабельность

продаж, %

|

1,94

|

-29,03

|

-4,92

|

>20

|

|

Рентабельность

собственного капитала, %

|

-0,59

|

0,32

|

1,54

|

|

|

Показатели ликвидности

|

|

Текущая

ликвидность

|

114,67

|

14,46

|

4,14

|

1-2

|

|

Срочная

ликвидность

|

109,49

|

13,14

|

3,97

|

>0,8

|

|

Абсолютная

ликвидность

|

0,00

|

1,54

|

0,34

|

>0,2

|

|

Показатели финансовой устойчивости

|

|

Коэффициент

финансовой устойчивости

|

1,00

|

0,98

|

0,93

|

>0,8

|

|

Коэффициент

финансовой независимости

|

1,00

|

0,98

|

0,93

|

>0,6

|

|

КОСОС

|

0,99

|

0,93

|

0,76

|

>0,1

|

|

Обеспеченность

задолженности выручкой

|

7,10

|

2,16

|

0,99

|

>2

|

ЗАО

«Группа Джей Эф Си» является имущественной компанией

и владеет всем имуществом, принадлежащим группе, при этом активной

финансово-хозяйственной деятельности компания не ведет, поэтому выручка и

прибыль компании имеют минимальные значения. В структуре пассивов компании

преобладает собственный капитал, составляющий 93% пассивов. Заемные средства компании

невелики и представлены кредиторской задолженностью (7%). Незначительная величина

заемных средств обуславливает высокую ликвидность и финансовую устойчивость компании,

однако небольшая величина выручки и чистой прибыли компании не позволят ей погасить

существенную часть обязательств по облигациям. Находящегося в собственности компании

имущественного комплекса так же недостаточно для выполнения обязательств.

Заключение

Все терминалы оборудованы

погрузочными местами, в том числе регулируемыми по высоте, что позволяет

эффективно обслуживать разнообразный автомобильный транспорт. Часть терминалов

оборудована железнодорожными эстакадами.

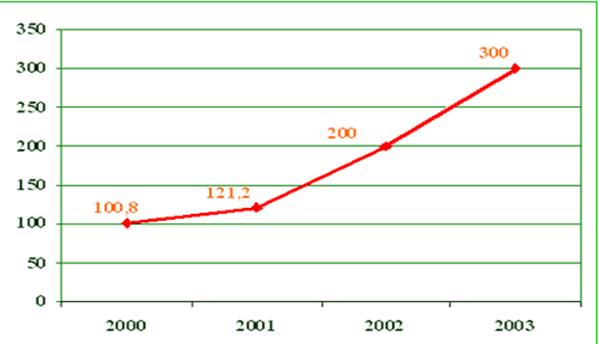

Оборот JFC за

2003 год составил $300 млн. в год, что соответствует примерно 450 тыс. тонн

фруктов и овощей

Доля JFC на российском рынке составляет 40% от общего

объема бананов, поставляемых в Россию, и 25% от объема импорта по другим

позициям (апельсины, яблоки, груши, лук, картофель и т.д.).

Финансовое

состояние ООО «Джей Эф Си Интернешнл»

является удовлетворительным. Компания является одним из лидеров отрасли, имеет

хорошую ликвидность, демонстрирует высокие темпы роста выручки. В то же время

финансовая устойчивость компании низка в связи с небольшой величиной

собственного капитала, а неблагоприятное соотношение дебиторской и кредиторской

задолженностей требует постоянного привлечения заемных средств. Объемы выпуска

облигаций превосходят величину чистых активов эмитента и всех поручителей.

Учитывая небольшую величину прибыли этих компаний, инвестиции в облигации ООО «Джей Эф Си Интернешнл» следует

признать высокорискованными.

Список

использованной литературы

1. Грибанов В. Компания "Джей

Эф Си" открыла склад //"Деловой Петербург", № 226, 19 декабря

2002 г.

2. Давыдова

А. Петербургские компании уверенно лидируют на российском рынке фруктов

//"Эксперт - Северо-Запад", № 48, 23

декабря 2002 г.

3. Ершов

А. "Джей Эф Си" подобрался к Казахстану,

//Деловой Петербург", № 200, 12 ноября 2002 г.

4. Петров

И. Игрок из фруктовой столицы //Эксперт - Северо-Запад",

№ 7, 24 февраля 2003 г.

5. Трапезников

М. "Банан, в отличие от мороженой курицы, живет всего неделю"

//"Ведомости", № 52, 27 марта 2003 г.

6. Ширяев

О. Бананы зреют по законам логистики //"Деловой Петербург", № 215, 3

декабря 2002 г.

7. Ширяев

О. ЗАО "Джей Эф Си" хочет стать фруктовым

логистом для "Пятерочки" //"Деловой Петербург", № 36, 4

марта 2003 г.

8. Ширяев

О. Торговые сети требуют специальной упаковки товара //"Деловой

Петербург", № 197, 5 ноября 2002 г.

Приложение 1

Карта

расположения фруктовых терминалов

Приложение 2

Складские терминалы

Приложение 3

Основные показатели деятельности компании

Динамика роста объема продаж

фруктов и овощей за 2000-2003 гг.

Динамика роста объема продаж

фруктов и овощей за 2000-2003 гг.

Соотношение продаж основных

позиций фруктов

Соотношение продаж основных

позиций фруктов

Динамика объема продаж фруктов

по каждой категории за 2000-2003 гг.

Динамика объема продаж фруктов

по каждой категории за 2000-2003 гг.

Доля компании JFC на

региональных рынках

Доля компании JFC на

региональных рынках