1. Как определить величину страхового взноса

Страховой взнос (страховой платеж) - общая плата с совокупной страховой суммы. В международном страховании называется страховой премией. Определяется умножением страхового тарифа в процентах на совокупную страховую сумму, деленную на 100. Страховой взнос может уплачиваться в рассрочку или единовременно согласно условиям страхования. Страховой взнос (премия), уплачиваемый клиентом, определяется на основе страховых тарифов по отдельным видам страхования.

Расчет страхового тарифа основан на данных предшествующих лет, которые дают возможность рассчитать показатель убыточности страховой суммы путем деления суммы выплаченного страхового возмещения на совокупную страховую сумму застрахованных объектов.

Рассмотрим расчет показателя убыточности страховой суммы на следующем примере. Исходные данные для расчета представлены в табл. П.1.

Таблица П.1.

Исходные данные для расчета нетто-ставки

|

Год на- блюдения |

Совокупная страховая сумма застрахованных объектов, млн. руб. |

Сумма вы- плаченного страхового возмещения, млн. руб. |

Убыточность страховой суммы, % гр.3х100 /гр.2 |

Отклонение показателя убыточности от среднего арифметического |

Квадраты отклонений от среднего арифметического |

|

1 |

2 |

3 |

4 |

5 |

6 |

|

1992 |

900 |

9,900 |

1,10 |

-0,08 |

0,0064 |

|

1993 |

1000 |

14,000 |

1,40 |

0,22 |

0,0484 |

|

1994 |

1100 |

11,550 |

1,05 |

-0,13 |

0,0169 |

|

1995 |

1200 |

14,400 |

1,20 |

0,02 |

0,0004 |

|

1996 |

1250 |

14,375 |

1,15 |

-0,03 |

0,0009 |

|

Среднее значение за 5 лет |

1,18 |

|

Как показывают данные, приведенные в табл. П.1 среднее значение показателя убыточности страховой суммы составляет 1,18%. Экономический смысл этого показателя состоит в следующем. Он показывает, что за предшествующие пять лет на каждые 100 рублей страховой суммы приходилось в среднем 1 рубль 18 копеек страховых выплат по наступившим страховым случаям. Поэтому мы можем установить страховой тариф на данном уровне, прибавив к нему среднее квадратическое отклонение этого показателя.

Среднее квадратическое отклонение рассчитывается по следующей формуле:

где:

Xi - значение показателя убыточности страховой суммы в i-й год, %;

X-- - среднее значение показателя убыточности страховой суммы за n лет наблюдений, %;

i - год наблюдения;

n- количество лет наблюдений.

Для нашего случая среднее квадратическое отклонение будет равно:

![]()

Таким образом, принимаем рисковую надбавку равной среднему квадратическому отклонению, округлив его до 0,14, тем самым повысив надежность страхового тарифа. Рисковая надбавка как составная часть нетто-ставки является средством защиты страховщика от неблагоприятных колебаний убыточности.

Следовательно страховой тариф будет равен 1,32 % (1,18 + 0,14).

Такой страховой тариф соответствует вероятности, равной 84%, того, что ожидаемый в будущем показатель убыточности страховой суммы не превысит 1,32%, т.е. страховые выплаты не превысят значения одного рубля тридцати четырех копеек с каждых ста рублей страховой суммы [4, 33].

Для повышения надежности страхового тарифа можно к среднему значению показателя убыточности страховой суммы прибавить двойное значение среднего квадратического отклонения, т.е. повышенную по сравнению с первым вариантом рисковую надбавку. В этом случае страховой тариф будет равен 1,46 %. Такое значение страхового тарифа будет соответствовать вероятности, равной 98 %, того, что ожидаемый в будущем показатель убыточности страховой суммы не превысит 1,46 %, т.е. страховые выплаты не превысят значения одного рубля сорока шести копеек с каждых ста рублей страховой суммы.

Вопрос о том, в каком размере - однократном, двукратном или более высоком - должна приниматься рисковая надбавка, решается страховщиком самостоятельно. Повышенный размер рисковой надбавки с одной стороны увеличивает надежность страхового фонда, а с другой стороны снижает конкурентоспособность страховщика по цене страхования.

После определения нетто-ставки брутто-ставка определяется по формуле:

![]()

где:

БС - брутто-ставка, %;

НС - нетто-ставка, %;

f - удельный вес нагрузки в брутто-ставке.

Если при расчете нетто-ставки рисковую надбавку принять равной однократной величине среднеквадратического отклонения, а доля нагрузки определена, например, в размере 20% , то брутто-ставка составит:

![]()

Доля нагрузки в брутто-ставке, которая является источников финансирования расходов на ведение дела, отчислений в фонд превентивных мероприятий и формирования прибыли страховщика, определяется страховщиком самостоятельно.

2. Анализ структуры страхового портфеля

В современных условиях перехода к рыночным отношениям в Российской Федерации немаловажную роль в стабилизации финансовой деятельности страховой компании играет страховой портфель.

Страховой портфель – это совокупность договоров страхования, по которым страховщик несет обязательства перед страхователем.

Существо процесса страхования выражается с помощью классификации по объектам страхования и роду опасностей (рисков). В основу классификации страхования положим два критерия: различия в объектах страхования и в объеме страховой ответственности.

Далее представлены основные классификации страховых портфелей.

Рис. 1 Страховой портфель по видам (набору страховых услуг)

Рис. 2 Виды страхового портфеля по отраслям страхования

Итак, классический страховой портфель состоит их набора традиционных страховых услуг, которые длительное время составляют основу страхования в России. Классический портфель, как правило, содержит договор обязательного и добровольного страхования по личному и имущественному страхованию, страхование ответственности при этом перечень оказываемых услуг страхования традиционен[1].

Как правило, традиционный классический портфель наиболее устойчив в финансовом отношении и по степени риска и относится к консервативному типу.

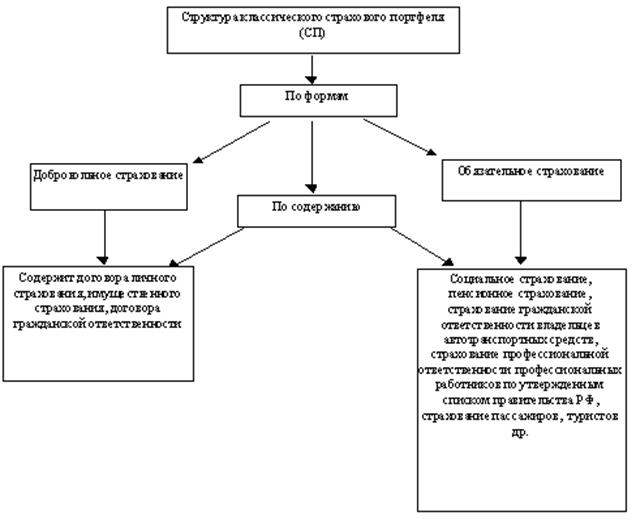

Рис. 3 Структура классического страхового портфеля

По этому виду классического портфеля работает “Ингосстрах”, “Росгосстрах”; которые, являясь приемниками “Госстраха” сохранили традиционные виды предоставленных услуг в области личного и имущественного страхования, страхования ответственности. Из современных компаний, имеющих весь набор традиционных услуг страхования можно отнести “Военно-страховую” компанию, “Промышленно – страховую компанию”, “Спасские ворота”, “Росно” и ряд других.

Специализированный тип страхового портфеля более динамичен, узконаправлен, имеет высокую степень риска и относится к агрессивному типу портфеля, имеет высокий доход и относится к агрессивному типу портфеля, формируемого андеррайтером.

Рис.4 Структура специализированного страхового портфеля

В специализированный тип страхового портфеля могут входить следующие виды страховых услуг, космическое страхование, страхование политических рисков, страхование авиа – перевозок; морское страхование, железнодорожное и автомобильное пассажирское страхование, обязательное медицинское и добровольное страхование, страхование специфических рисков, страхование профессиональной ответственности, страхование ответственности товаропроизводителя за качество продукции (работ и услуг), страхование инвестиций, страхование биржевых и валютных рисков.

Конечно, специализированный вид страхования относится к агрессивному типу страхования, так как имеет высокую степень риска, но и имеет высокий доход.

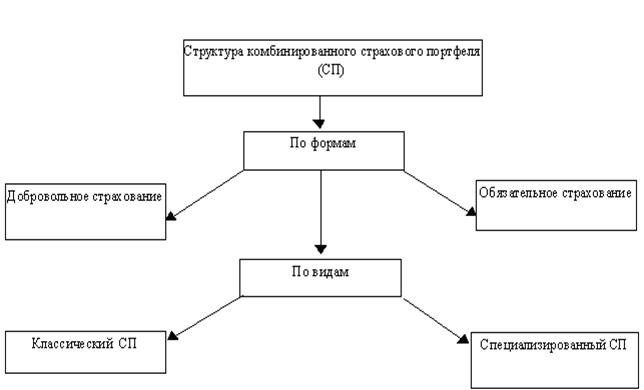

Последний тип страхового портфеля комбинированный, который сочетает в себе элементы классического и специализированного портфеля страховых услуг. При выборе этого вида портфеля вероятность риска невысокая – это умеренный тип страхового портфеля. В нем сочетается и низкая степень риска консервативного страхового портфеля (традиционные классические виды страхования), а также элементы страхового продукта с достаточно высокой степенью риска, которые при определенном сочетании нивелируются и по этому не столь опасны, поэтому степень доходности присутствует стабильно, хотя она и умеренная. Тип этого портфеля присущ, как правило, страховщикам только что появившимся на рынке страхования, и не имеющие определенного сложившегося направления.

Рис.5 Структура комбинированного страхового портфеля

После рассмотрения содержания видов страхового портфеля необходимо сделать следующие выводы, что андеррайтер при создании страхового портфеля должен принять решение по следующим вопросам:

- какой тип портфеля страховых услуг он выбирает; оценить состояние риска и дохода портфеля; определить удельный вес каждого вида риска страхового портфеля и дохода;

- определить первоначальный состав страхового портфеля по степени риска (высокая, средняя, низкая степень риска);

- определить доходность страхового портфеля по видам страхования; а это все сделать можно только с помощью только определенных показателей объема собранных страховых платежей, а уже исходя, из этого показателя определить величину, структуру и качество страхового портфеля, что и является, по сути, сущностью страхового портфеля.

3. В каком случае страховой надзор имеет право отказать в выдаче лицензии и отозвать ее?

Согласно ФЗ «Об организации страхового дела в РФ» в ред. От 10.12.2003 N 172-ФЗ основания для отказа в выдаче лицензии могут быть следующие[2]:

1) использование соискателем лицензии - юридическим лицом, обратившимся в орган страхового надзора за лицензией, полного или краткого наименования (фирменного наименования), повторяющего частично или полностью наименование субъекта страхового дела, сведения о котором внесены в единый государственный реестр субъектов страхового дела. Данное положение не распространяется на дочерние и зависимые общества субъектов страхового дела - юридических лиц;

2) наличие у соискателя лицензии на дату подачи заявления об осуществлении дополнительных видов добровольного и (или) обязательного страхования, взаимного страхования неустраненного нарушения страхового законодательства;

3) несоответствие документов, представленных соискателем лицензии для получения лицензии, требованиям настоящего Закона и нормативным правовым актам органа страхового надзора;

4) несоответствие учредительных документов требованиям законодательства Российской Федерации;

5) наличие в документах, представленных соискателем лицензии, недостоверной информации;

6) наличие у руководителей (в том числе единоличного исполнительного органа) или главного бухгалтера соискателя лицензии неснятой или непогашенной судимости;

7) необеспечение страховщиками своей финансовой устойчивости и платежеспособности в соответствии с нормативными правовыми актами органа страхового надзора;

8) наличие неисполненного предписания органа страхового надзора;

9) несостоятельность (банкротство) (в том числе преднамеренное или фиктивное банкротство) субъекта страхового дела - юридического лица по вине учредителя соискателя лицензии.

Решение органа страхового надзора об отказе в выдаче лицензии направляется в письменной форме соискателю лицензии в течение пяти рабочих дней со дня принятия такого решения с указанием причин отказа.

Решение об отказе в выдаче лицензии должно содержать основания для отказа с обязательной ссылкой на допущенные нарушения и должно быть принято не позднее срока, установленного Законом.

Решение об отказе в выдаче лицензии направляется соискателю лицензии с уведомлением о вручении такого решения.

Аннулирование лицензии или отмена решения о выдаче лицензии осуществляется в случае:

- непринятия соискателем лицензии мер для получения лицензии в течение двух месяцев со дня уведомления о выдаче лицензии;

- установления до момента выдачи лицензии факта представления соискателем лицензии недостоверной информации.

4. Задача

Деятельность небольшой страховой компании распространяется на следующие рынки: имущественное и добровольное медицинское страхование, страхование профессиональной ответственности и автомобилей. Доля каждого вида страхования – 47, 15, 10, и 28% соответственно. Рассчитать по методу директ-костинг, прибыльным или убыточным является страхование автомобилей на планируемый период 6 месяцев, если известно:

- Количество работающих агентов постоянно, каждому из них ежемесячно приобретают проездной билет стоимостью 150 р. И канцтовары на 20 р.;

- Заработная плата складывается из комиссионных, которые составляют 15% от страхового взноса, и оклада 500 р.;

- Стоимость одного бланка страхового полиса составляет 4 р.;

- Расходы на содержание офиса и администрации составляют на планируемый период 800000 р.

Данные по страхованию автомобилей

|

Группы автомобилей |

Тарифная ставка, % |

Число агентов по группам, чел. |

Вероятность выплаты страховой суммы |

Планируемое число застрахованных автомобилей, шт. |

Средняя страховая сумма автомобиля, р. |

|

Иномарки до 4-х лет |

7 |

3 |

0,059 |

50 |

16000 |

|

ВАЗ до 2-х лет |

8 |

2 |

0,06 |

120 |

90000 |

|

ВАЗ старше 2-х лет |

6 |

1 |

0,04 |

250 |

50000 |

|

ГАЗ до 4-х лет |

5 |

2 |

0,03 |

200 |

85000 |

|

Грузовые до трех лет |

4 |

1 |

0,01 |

100 |

200000 |

Решение

Для решения задачи воспользуемся методом «директ-костинга», который подразумевает разность между общей прибылью и переменными затратами на страхование.

Система учета «директ-костинг» - система неполного ограниченного включения затрат в себестоимость по признаку их зависимости от динамики объемов производства и разделения на постоянные и переменные величины называется системой direct costinq. В системе «директ-костинг» содержатся два показателя – маржинальный доход и операционная прибыль. Маржинальный доход – это разница между выручкой от реализации и переменными затратами.

В нашем случае, переменные затраты складываются из следующих показателей:

- Проездные билеты для страховых агентов, канцелярские товары;

- Заработная плата сотрудников;

- Бланки страхового полиса.

Постоянные затраты - содержание офиса и администрации.

Таким образом, можно сосчитать общую сумму переменных затрат на страхование.

1. Проездные билеты для страховых агентов, канцелярские товары: страховых агентов – 9 чел.*150 р. + 9 чел. * 20 руб. = 1530 руб.;

2. Заработная плата:

Агенты первой группы имеют следующую заработную плату. 16000*0,15 + 500 руб. (оклад) = 1300 руб. Затраты: 1300*3 = 3900 руб.

Агенты второй группы 90000*0,15 + 500 = 14000 руб. Затраты: 14000*2 = 28000 руб.

Агенты третьей группы 50000*0,15 + 500 = 8000 руб. Затраты: 8000*1 = 8000 руб.

Агенты четвертой группы 85000*0,15 + 500 = 13250 руб. Затраты: 13250*2=26500 руб.

Агенты пятой группы 200000*0,15 + 500 = 30500 руб. Затраты: 30500*1 = 30500 руб.

Таким образом, общие затраты на заработную платы составляют 3900 + 28000 + 8000 + 26500 + 30500 = 96900 руб.

3. Затраты на страховые бланки. Общее количество бланков составляет (50 авт. + 120 авт. +250 авт. + 200 авт. + 100 авт.)*4 = 2880 руб.

Расходы на содержание офиса и администрации – постоянные затраты, составляющие 800000 руб.

Таким образом, общие переменные затраты составляют: 1530 руб. + 96900 руб. + 2880 руб. = 101310 руб.

Далее необходимо рассчитать прибыль от страхования автомобилей.

Доход от страхования автомобилей в течении 6 месяцев рассчитаем следующим образом:

1. Иномарки до 4-х лет:

Общая страховая сумма равна 16000 руб.*50 = 800000 руб.

Вероятностная сумма выплат по страхованию: 800000*0,059*0,7 = 33040 руб.

2. ВАЗ до 2-х лет:

Общая страховая сумма равна 90000 руб.*120 = 10800000 руб.

Вероятностная сумма выплат по страхованию: 10800000 руб.*0,059*0,8 = 509760 руб.

3. ВАЗ старше 2-х лет:

Общая страховая сумма равна 50000 руб.*250 = 12500000 руб.

Вероятностная сумма выплат по страхованию: 12500000 руб.*0,059*0,6 = 442500 руб.

4. ГАЗ до 4-х лет:

Общая страховая сумма равна 85000 руб.*200 = 17000000 руб.

Вероятностная сумма выплат по страхованию: 17000000 руб.*0,059*0,5 = 501500 руб.

5. Грузовые до трех лет:

Общая страховая сумма равна 200000 руб.*100 = 20000000 руб.

Вероятностная сумма выплат по страхованию: 20000000 руб.*0,059*0,4 = 472000 руб.

Таким образом, общая страховая сумма составляет: 800000 руб. + 10800000 руб. + 12500000 руб. + 17000000 руб. + 20000000 руб. = 61100000 руб.

Общая вероятностная сумма выплат по страхованию всех групп автомобилей равна: 33040 руб. + 509760 руб. + 442500 руб. + 501500 руб. + 472000 руб. = 1958800 руб.

Прибыль страховой компании от страхования автомобилей равна: 61100000 руб. - 1958800 руб. = 59141200 руб.

Используя метод «директ-костинг» выясним выгодным или не выгодным является страхование автомобилей.

Для этого вычтем из общей прибыли общие переменные затраты, получим:

59141200 руб. - 101310 руб. = 59039890 руб.

Как видно, прибыль на много превышает затраты, значит страхование автомобилей является выгодным для страховой компании.

[1] Гомелля В.Б. Основы страхового дела: Учебное пособие. - М.: СОМИНТЭК, 1998. – с. 73.

[2] Закон РФ "Об организации страхового дела в РФ" от 31.12.97г. № 157-ФЗ.// Справочная система Гарант, 2003. – ст .32.3