СОВРЕМЕННЫЙ ГУМАНИТАРНЫЙ ИНСТИТУТ

Направление подготовки /

специальность ДОПУСК

К ЗАЩИТЕ:

___________________________________ Приказ СГИ № _____

от

"__" _______ 2003 г.

Выпускная квалификационная работа

Тема: Проблемы и перспективы применения лизинговых операций

на рынке

Студент: Федяшев

А. /____________/

№ констракта ____________ Группа

_______

Руководитель: _____________

/___________/

Дата представления работы

"__" __________ 2003 г.

Челябинск 2003 г.

Содержание

Стр.

ВВЕДЕНИЕ..................................................................................................... 4

1. ЛИЗИНГ КАК ФОРМА АРЕНДЫ И ВИД ИНВЕСТИЦИОННОЙ

ДЕЯТЕЛЬНОСТИ....................................................................................... 7

1.1.Возникновение, сущность и предмет лизинга............................. 7

1.2. Преимущества и недостатки лизинга для различных

субъектов.......................................................................................... 20

2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ И ПРИМЕНЕНИЕ ЛИЗИНГА

НА ПРИМЕРЕ ООО "МЭРИ"......................................................................... 26

2.1. Анализ использования основных и оборотных средств

предприятия....................................................................................... 26

2.2. Анализ структуры источников финансирования фирмы......... 33

2.3. Лизинг как инструмент финансирования активов

предприятия....................................................................................... 49

ЗАКЛЮЧЕНИЕ............................................................................................. 54

БИБЛИОГРАФИЧЕСКИЙ СПИСОК ЛИТЕРАТУРЫ................................ 57

ПРИЛОЖЕНИЕ............................................................................................. 60

ВВЕДЕНИЕ

Основным условием выхода

экономики России из кризиса является структурная перестройка народного

хозяйства Россия, что невозможно без роста инвестиций при повышении

эффективности их использования.

Преобразование сферы

производства и обращения, глубокие изменения экономических условий

хозяйствования вызывают необходимость внедрения нетрадиционных для нашей

экономики методов обновления материальной базы. Рыночные отношения предполагают

оздоровление кредитно-финансовой системы и сокращение государственных

инвестиций, появляются всевозможные варианты достижения целей, поставленных

различными субъектами экономических отношений.

Для структурной перестройки

народного хозяйства Россия остро нуждается в инвестициях. По расчетам

Министерства экономики, объемы инвестиций необходимо утроить, но инвестиционная

активность сдерживается высокими процентными ставками коммерческих банков. По

мнению руководства Министерства экономики преодолению промышленного спада может

способствовать финансовый лизинг оборудования. Правительство России приняло ряд

постановлений, способствующих лизинговым операциям. Важнейшее среди них –

постановление от 29 июня 1995 г. № 633 «О развитии лизинга в инвестиционной

деятельности». В развитие постановления утверждены методические рекомендации по

расчету лизинговых платежей, примерный договор о финансовом лизинге движимого

имущества с полной амортизацией, типовой устав акционерной лизинговой компании.

Совместно с другими ведомствами Министерство экономики разработало проект

федеральной программы развития лизинга в Российской Федерации на 1996-2000 гг.,

в которой намечено увеличить к 2000 г. долю лизинга до 20%.

В реализации лизинговых сделок

ключевая роль принадлежит коммерческим банкам, инвестиционным фондам, страховым

компаниям. На средства этих организаций кредитуются получатели оборудования.

Финансовый лизинг становится кредитом на весь объем поставок оборудования.

Оборудование само может стать объектом залога. Лизинговые операции очень

чувствительны к уровню инфляции. Чем он выше, тем рискованнее долгосрочные

обязательства. Изучение состояния финансового лизинга в развитых странах

позволяет выделить основные группы оборудования, сдаваемого в лизинг:

транспортное (гражданские самолеты, легковые и грузовые автомобили, автобусы,

морские суда, танкеры, рыболовецкие суда, железнодорожные вагоны и контейнеры),

оборудование связи (радиостанции, космические спутники, почтовое оборудование),

сельскохозяйственное (оборудование для растениеводства и животноводства),

строительное (краны, растворные узлы, бетономешалки), электронное,

энергетическое, полиграфическое оборудование, мебель, офисное оборудование,

оборудование для архитектурных и проектных мастерских, банковское оборудование,

горнорудное оборудование, компьютеры и сопутствующие товары, оборудование для

рециркуляции и утилизации отходов, для ликвидации аварийных ситуаций на

предприятиях, оборудование торговых залов, ресторанов, прачечных и химчисток,

складское, холодильное, медицинское и стоматологическое оборудование, инвентарь

для отдыха и туризма.

В развитых странах

лизинг оборудования практикуется на протяжении нескольких десятилетий. В конце

80-х годов доля лизинга в поставках нового оборудования находилась в пределах

10-30%. Значительная часть промышленной продукции выпускается на оборудовании,

взятом в лизинг. Такие операции позволяют отнести сроки платежа к моменту

интенсивного использования оборудования. Собственником оборудования остается

лизинговая компания, и пользователь освобождается от налога на имущество.

Актуальность описанных

выше вопросов и послужила выбором данной темы выпускной квалификационной

работы.

Цель выпускной

квалификационной работы: охарактеризовать проблемы и перспективы применения

лизинговых операций на рынке.

Данная цель решается с

помощью раскрытия следующих основных задач:

1. описать истоки

возникновения сущность и содержание предмета лизинга;

2. раскрыть преимущества

и недостатки лизинга для различных субъектов;

3. привести финансовый

анализ предприятия ООО "Мэри";

4. определить

эффективность использования лизинга при различных операций по покупке

оборудования.

Предмет исследования:

лизинговые отношения между лизингодателем и лизингополучателем.

Объект исследования: ООО

фирма Мэри.

Данные вопросы

описываются следующими учеными экономистами: Дементьев В.,

Донцова А.В., Никифорова И.А., Кабатова Е., Ковалев В.В.,

Коложейцев В., Крейнина М.И., Сахарчук В., Сквирская Е. и др.

1. ЛИЗИНГ

КАК ФОРМА АРЕНДЫ И ВИД ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

1.1.Возникновение, сущность и

предмет лизинга

Еще

Аристотель в «Риторике» отметил, что богатство составляет не владение

имуществом на основе права собственности, а его (имущества) использование. Эта

мысль как нельзя лучше определяет основную идею лизинга – чтобы получить

прибыль, совсем не обязательно иметь оборудование или иное имущество в

собственности, достаточно лишь иметь право его использовать и извлекать доход.

Английский автор Т. Кларк утверждает, что лизинг был известен

задолго до того, как жил Аристотель: он находит несколько положений о лизинге в

законах Хаммурапи, принятых около 1760 г. до н.э. Римская империя также не

осталась в стороне от проблем лизинга – они нашли свое отражение в Институциях

Юстиниана.

Многие

сложности современного лизинга связаны с соединением в этом институте элементов

вещного и договорного права. Идея лизинга не сразу нашла понимание. Именно

собственность, несмотря на отдельные высказывания, в течение долгого времени

связывалась с представлением о богатстве, собственность остается основой

экономики, социальной структуры общества. Концепция лизинга требовала отказа от

многих привычных представлений, что никогда не было легко.

Как у любого сложного

экономического понятия у лизинга есть множество определений. Наиболее точно

отражающим сущность термина «лизинг», на мой взгляд, является следующее

определение: Лизинг представляет собой инвестирование временно свободных или

привлеченных финансовых средств, при котором лизингодатель обязуется приобрести

в собственность обусловленное договором имущество у определенного продавца и

предоставить это имущество лизингополучателю за плату во временное пользование

с правом последующего выкупа.

Лизинговая сделка, в свою

очередь, представляет собой совокупность договоров, необходимых для реализации

договора лизинга между лизингодателем, лизингополучателем и продавцом

(поставщиком) предмета лизинга.

Предметом лизинга могут быть

любые непотребляемые вещи, в том числе предприятия и другие имущественные

комплексы, здания, сооружения, оборудование, транспортные средства и другое

движимое и недвижимое имущество, которое может использоваться для

предпринимательской деятельности. Предметом лизинга не могут быть земельные

участки и другие природные объекты, а также имущество, которое федеральными

законами запрещено для свободного обращения или для которого установлен особый

порядок обращения.1

Подавляющее большинство

специалистов сходится во мнении, что лизинг – это специфическая форма

имущественных взаимоотношений партнеров, возникающая в результате приобретения

в собственность имущества одним из контрагентов (собственник) и последующем

предоставлением этого имущества во временное пользование другому контрагенту

(пользователю) за определенную компенсацию.

Специфика лизинга заключается в

том, что в рамках этой операции одновременно соединились экономический,

правовой и технический аспекты, являющиеся, как правило, признаками

самостоятельных коммерческих операций.

Оптимальное построение

лизинговой операции в значительной степени влияет на конечный результат

предпринимательской деятельности. Для этого необходимо понимать, какие

возможности открываются для предпринимателя, принявшего решение приобрести

имущество в лизинг.

Большинство под лизингом имеют

ввиду финансовый лизинг.

Рассмотрим один из примеров привлечения

финансовых ресурсов, финансовый лизинг, который позволяет повысить

инвестиционную активность предприятия.

Преимущества финансового лизинга по сравнению с

банковским кредитом представлены на рис. 1.1.

Финансовый лизинг удовлетворяет потребность в

наиболее дефицитном виде заемного капитала – долгосрочном кредите. На

современном этапе долгосрочное банковское кредитование предприятий сведено к

минимуму. Это является серьезным тормозом в осуществлении предприятиями

инвестиционной деятельности, связанной с обновлением и расширением состава их

внеооборотных активов. Использование в этих целях финансового лизинга позволяет

в значительной мере удовлетворить потребности предприятия в привлечении

долгосрочного кредита.

Рисунок 1.1. Преимущества финансового лизинга по сравнению

с банковским кредитом

Финансовый лизинг обеспечивает полный объем

удовлетворения конкретной целевой потребности предприятия в заемных средствах.

Использование финансового лизинга в конкретных целях обновления и расширения

состава активной части операционных внеооборотных активов позволяет предприятию

полностью исключить иные формы финансирования этого процесса за счет как

собственного, так и заемного капитала, снижает зависимость предприятия от

банковского кредитования.

Финансовый лизинг автоматически формирует

полное обеспечение кредита, что снижает стоимость его привлечения. Формой

такого обеспечения кредита является сам лизингуемый актив, который в случае

финансовой несостоятельности (банкротства) предприятия может быть реализован

кредитором с целью возмещения невыплаченной части лизинговых платежей и суммы

неустойки по сделке. Дополнительной формой такого обеспечения кредита является

обязательное страхование лизингуемого актива лизингополучателем (рейтером) в

пользу лизингодателя (лиссора). Снижение уровня кредитного риска лизингодателя

(в соответственно и его премии за риск) создает предпосылки для

соответствующего снижения стоимости привлечения предприятием этого вида

финансового кредита (в сравнении с банковским кредитом).

Финансовый лизинг обеспечивает покрытие

"налоговым щитом" всего объема привлекаемого кредита. Лизинговые

платежи, обеспечивающие амортизацию всей суммы основного долга по привлекаемому

кредиту, входят в состав издержек предприятия и уменьшают соответствующим

образом сумму его налогооблагаемой прибыли. По банковскому кредиту аналогичный

"налоговый щит" распространяется лишь на платежи по обслуживанию

кредита, а не на сумму основного долга по нему. Кроме того, определенная система

налоговых льгот распространяется и на лизингодателя.

Финансовый лизинг обеспечивает более широкий

диапазон форм платежей, связанных с обслуживанием долга. В отличие от

банковского кредита, где обслуживание долга и возврат основной его суммы

осуществляется в форме денежных платежей, финансовый лизинг предусматривает

возможность осуществления таких платежей в иных формах, например, в форме

поставок продукции, произведенной с участием лизингуемых активов.

Финансовый лизинг обеспечивает большую гибкость

в сроках платежей, связанных с обслуживанием долга. В отличие от традиционной

практики обслуживания и погашения банковского кредита финансовый лизинг

представляет предприятию возможность осуществления лизинговых платежей по

значительно более широкому диапазону схем с учетом характера использования

лизингуемого актива, срока его использования и т.п. В этом отношении финансовый

лизинг является для предприятия более предпочтительным кредитным инструментом.

Финансовый лизинг характеризуется более

упрощенной процедурой оформления кредита по сравнению с банковской. Как

свидетельствует современный отечественный и зарубежный опыт при лизинговом

соглашении объем затрат времени и перечень необходимой для представления

финансовой документации существенно ниже, чем при оформлении договора с банком

о предоставлении долгосрочного финансового кредита. В значительной степени

этому соответствует строго целевое использование полученного кредита и надежное

его обеспечение при финансовом лизинге.

Финансовый лизинг обеспечивает снижение стоимости

кредита за счет ликвидационной стоимости лизингуемого актива. Так как при

финансовом лизинге после завершения лизингового периода соответствующий актив

передайся в собственность лизингополучателя, то после полной его амортизации он

имеет возможность реализовать его по ликвидационной стоимости. На сумму этой

ликвидационной стоимости (приведенную путем дисконтирования к настоящей

стоимости) условно снижается сумма кредита по лизинговому соглашению.

Финансовый лизинг не требует формирования на

предприятии фонда погашения основного долга в связи с постепенностью его

амортизации. Так как при финансовом лизинге обслуживание основного долга и его

амортизация осуществляется одновременно (т.е. включены в состав лизинговых

платежей в комплексе), с окончанием лизингового периода стоимость основного

долга по лизингуемому активу сводится к нулю.

Перечисленные аспекты финансового лизинга

определяют его как достаточно привлекательный инструмент в процессе привлечения

предприятием заемного капитала для обеспечения своего экономического развития.

Управление финансовым лизингом на предприятии

связано с использованием различных его видов. Классификация видов финансового

лизинга по основным классификационным признакам приведена на рис. 3.10.

Это избавляет предприятие от необходимости

отвлечения собственных финансовых ресурсов на формирование фонда погашения.

1. По составу участников лизинговой операции

разделяют прямой и косвенный виды финансового лизинга.

Прямой лизинг характеризует лизинговую

операцию, которая осуществляется между лизингодателем и лизингополучателем без

посредников. Одной из форм прямого лизинга является сдача актива в лизинг

непосредственным его производителем, что значительно снижает затраты на

осуществление лизинговой операции и упрощает процедуру заключения лизинговой

сделки. Второй из форм прямого лизинга является так называемый возвратный

лизинг, при котором предприятие продает соответствующий свой актив будущему

лизингодателю, а затем само же арендует этот актив. При обеих формах прямого

лизинга участие третьих лиц в лизинговой операции не предусматривается.

Рисунок

1.2 Классификация видов финансового лизинга

по основным принципам

Косвенный лизинг характеризует лизинговую

операцию, при которой передача арендуемого имущества лизингополучателю

осуществляется через посредников (как правило, лизинговую компанию). В виде

косвенного лизинга осуществляется в настоящее время преобладающая часть

операций финансового лизинга.

2. По региональной принадлежности участников

лизинговой операции выделяют внутренний и внешний (международный) лизинг.

Внутренний лизинг характеризует лизинговую

операцию, все участники которой являются резидентами данной страны.

Внешний (международный)

лизинг связан с лизинговыми операциями, осуществляемыми участниками из разных

стран. На современном этапе внешний финансовый лизинг используется, как

правило, при совершении лизинговых операций совместными предприятиями с

участием иностранного капитала.

3. По лизингуемому объекту выделяют лизинг

движимого и недвижимого имущества.

Лизинг движимого имущества является основной

формой лизинговых операций, законодательно регулируемых в нашей стране. Как

правило, объектом такого вида финансового лизинга являются машины и

оборудование, входящее в состав операционных основных средств.

Лизинг недвижимого имущества заключается в

покупке или строительстве по поручению лизингополучателя отдельных объектов

недвижимости производственного, социального или другого назначения с их

передачей ему на условиях финансового лизинга. Этот вид лизинга пока еще не

получил распространения в нашей стране.

4. По срокам окупаемости выделяют оперативный и

финансовый лизинги.

С учетом изложенных основных видов финансового

лизинга организуется процесс управления им на предприятии. Основной целью

управления финансовым лизингом с позиций привлечения предприятием заемного

капитала является минимизация потока платежей по обслуживанию каждой лизинговой

операции.

Процесс управления финансовым лизингом на

предприятии осуществляется по следующим основным этапам (рис. 1.3):

1. Выбор объекта финансового лизинга. Такой

выбор определяется необходимостью обновления или расширения состава

операционных внеоборотных активов предприятия с учетом оценки инновационных

качеств отдельных альтернативных их видов.

2. Выбор вида финансового

лизинга. В основе такого выбора лежит классификация видов финансового лизинга и

оценка следующих основных факторов:

Рисунок

1.3. Основные этапы управления финансовым лизингом

на предприятии

• страна-производитель

продукции, являющейся объектом финансового лизинга;

• рыночная стоимость объекта финансового

лизинга;

• развитость инфраструктуры регионального

лизингового рынка;

• сложившаяся практика осуществления лизинговых

операций по аналогичным объектам лизинга;

• возможности эффективного использования

лизингополучателем актива, являющегося объектом лизинга.

В процессе выбора вида финансового лизинга

учитывается механизм приобретения лизингуемого актива, который сводится к трем

альтернативным вариантам:

а) предприятие-лизингополучатель самостоятельно

осуществляет отбор необходимого ему объекта лизинга и конкретного производителя

— продавца имущества, а лизингодатель оплатив его стоимость передает это

имущество в пользование лизингополучателя на условиях финансового лизинга (эта

схема принципиально применима и к возвратному лизингу);

б) предприятие-лизингополучатель поручает отбор

необходимого ему объекта лизинга своему потенциальному лизингодателю, который

после его приобретения передает его предприятию на условиях финансового лизинга

(такая схема наиболее часто используется при внешнем лизинге);

в) лизингодатель наделяет

предприятие-лизингополучатель полномочиями своего агента по заказу

предполагаемого объекта лизинга у его изготовителя и после его оплаты передает

приобретенное им имущество лизингополучателю на условиях финансового лизинга

(такая схема наиболее часто используется при внутреннем лизинге).

Таким образом, процесс выбора вида финансового

лизинга совмещается обычно с процессом выбора и потенциального лизингодателя.

3. Согласование с лизингодателем условий

осуществления лизинговой сделки. Это наиболее ответственный этап управления

финансовым лизингом, во многом определяющий эффективность предстоящей

лизинговой операции.

В процессе этого этапа управления согласовываются следующие основные

условия (рис. 3.4)

Срок лизинга. В

соответствии с механизмом финансового лизинга такой срок определяется обычно

общим периодом амортизации лизингуемого имущества. По международным стандартам

он не может быть ниже периода 75%-ой амортизации объекта лизинга (с последующей

его продажей лизингополучателю по остаточной или ликвидационной стоимости).

Сумма лизинговой операции. Размер этой суммы

должен обеспечивать возмещение лизингодателю всех затрат по приобретению

объекта лизинга; кредитного процента за отвлекаемые им на длительный период

денежные ресурсы; комиссионное вознаграждение, покрывающее его операционные

расходы по обслуживанию лизинговой операции; налоговые платежи, обеспечивающие

получение чистой прибыли.

Рисунок.

3.4 Характеристика основных условий осуществления лизинговой операции,

подлежащих согласованию с лизингодателем

Условия страхования лизингуемого имущества. В

соответствии с действующей практикой страхование имущества – объекта лизинга

осуществляет лизингополучатель в Пользу лизингодателя. Отдельные аспекты этого

страхования подлежат согласованию сторон. Форма лизинговых платежей. Хотя

видами лизинга предусматриваются различные формы осуществления лизинговых

платежей, в практике финансового лизинга применяется обычно денежная форма. При

косвенном финансовом лизинге денежная форма лизинговых платежей является, как

правило, обязательным условием, а при прямом – по согласованию сторон могут

допускаться компенсационные платежи в форме товаров и услуг.

График осуществления лизинговых платежей. По

срокам внесения этих платежей различают:

• равномерный поток лизинговых платежей;

• прогрессивный (нарастающий по размерам) поток

лизинговых платежей;

• регрессивный (снижающийся по размерам) поток

лизинговых платежей;

• неравномерный поток лизинговых платежей (с

неравномерными периодами и размерами их выплат).

При согласовании графика осуществления

лизинговых платежей предприятие должно исходить из своих финансовых

возможностей, размера и периодичности генерируемых денежных потоков с использованием

лизингуемых активов, а также стремиться к минимизации общего размера лизинговых

платежей в настоящей стоимости. Такая минимизация обеспечивается путем

сравнения дисконтируемых потоков лизинговых платежей различных видов (формула,

по которой осуществляется такое дисконтирование лизинговых платежей,

рассмотрена ранее).

Система штрафных санкций за просрочку

лизинговых платежей. Обычно такие штрафные санкции строятся в форме пени за

каждый день просрочки очередного платежа, которая призвана возместить лизингодателю

его прямые потери и упущенную выгоду.

Условия закрытия сделки при финансовой

несостоятельности лизингополучателя. По условиям финансового лизинга договор не

может быть расторгнут по инициативе лизингополучателя (за исключением случая,

когда лизингодателем не были соблюдены условия приобретения и поставки

лизингуемого имущества). Если же лизингополучатель в процессе действия договора

в силу финансовой несостоятельности был объявлен банкротом, сумма закрытия

сделки включает в себя невыплаченную часть общей суммы лизинговых платежей,

сумму пени за просрочку платежей, а также неустойку, определенную договором.

Возмещение суммы закрытия лизинговой сделки осуществляется страховой компанией

или за счет проданного имущества предприятия-банкрота.

4. Оценка эффективности лизинговой операции.

Такая оценка проводится путем сравнения настоящей стоимости денежного потока

при лизинговой операции с денежным потоком по аналогичному виду банковского

кредитования (методика и пример осуществления такого сравнения рассмотрены

ранее).

5. Организация контроля за своевременным

осуществлением лизинговых платежей. Лизинговые платежи в соответствии с

графиком их осуществления включаются в разрабатываемый предприятием платежный

календарь и контролируются в процессе мониторинга его текущей финансовой

деятельности.

Критерием принятия

управленческих решений о приобретении или аренде отдельных видов основных

средств, является сравнение суммарных потоков платежей при различных формах

финансирования обновления имущества.

Эффективность денежных потоков сравнивается

последовательно основным вариантам финансирования.

2. Приобретение обновляемых активов в

собственность за счет долгосрочного банковского кредита.

3. Аренда (финансовый лизинг) активов,

подлежащих обновлению.

Типичная лизинговая сделка выглядит следующим образом.

1. Пользователь (после

вступления в лизинговые отношения лизингополучатель) сообщает лизинговой

компании, какое оборудование ему необходимо.

2. Лизинговая компания,

убедившись в ликвидности проекта, покупает это оборудование у

фирмы-изготовителя, или другого юридического, или физического лица, продающего

имущество, являющееся объектом лизинга.

3. Лизинговая компания

(лизингодатель), став собственником оборудования, передает его во временное

пользование с правом дальнейшего выкупа (определяется договором)

лизингополучателю, получая взамен лизинговые платежи.

1.2. Преимущества и недостатки лизинга для различных

субъектов

Лизинг интересен всем субъектам

лизинговых отношений: потребителю оборудования, инвестору, представителем

которого в данном случае является лизинговая компания, государству, которое

может использовать лизинг для направления инвестиций в приоритетные отрасли

экономики, и, наконец, банку, который в результате лизинга может рассчитывать

на уверенную долгосрочную прибыль.

Основные преимущества лизинга,

наиболее актуальные с учетом особенностей экономической ситуацией, сложившейся

в России на данном этапе, заключается в следующем:

Для государства. При сложившейся

экономической ситуации и острой необходимости в оживлении инвестиционной

активности проблема развития лизинга приобретает для государства особую

актуальность.

Этот финансовый инструмент

способствует мобилизации финансовых средств для инвестиционной деятельности.

Обеспечивает посредством своего механизма

гарантированное использование инвестиционных ресурсов на цели переоснащения

производства.

Государство, поощряя лизинговую деятельность и используя для этого,

например, налоговые льготы, может существенно уменьшить бюджетные ассигнования

на финансирование инвестиций, эффективно управлять процессом совершенствования

их отраслевой структуры, содействовать развитию товарного производства и сферы

услуг, повышению экспортного потенциала, сокращению оттока частного российского

капитала на Запад, созданию дополнительных рабочих мест, особенно в сфере

малого предпринимательства, решению других насущных социально-экономических

задач.

Для лизингополучателя.

При наличии рентабельного

проекта потребитель имеет возможность получить оборудование и начать то или

иное производство без крупных единовременных затрат. Это особенно актуально для

начинающих мелких и средних предпринимателей.

Уменьшение размеров налога на

имущество предприятий, поскольку стоимость объектов лизинга, хотя это и не

обязательно, но в большинстве случаев, отражается в активе баланса

лизингодателя. При осуществлении оперативного лизинга предмет лизинга

учитывается на балансе лизингодателя.

Первого июля 1995 г.

Постановлением Правительства Российской Федерации № 661 были приняты с

«Изменения и дополнения, вносимые в Положение о составе затрат по производству

и реализации продукции (работ, услуг), включаемых в себестоимость продукции

(работ, услуг), и о порядке формирования финансовых результатов, учитываемых

при налогообложении прибыли». Следствием из этого постановления является

снижение размеров платежей налога на прибыль, поскольку лизинговые платежи

относятся на затраты, включаемые в себестоимость продукции. (Пункт 2).

Согласно Федеральному закону «О

лизинге» ко всем видам движимого имущества, составляющего объект лизинга и

относимого к активной части основных фондов разрешено применять механизм

ускоренной амортизации с коэффициентом не выше 3.

У лизингополучателя упрощается

бухгалтерский учет, так как по основным средствам, начислению амортизации,

выплате части налогов и управлению долгом учет осуществляет лизинговая

компания.

В договоре лизинга можно

предусмотреть использование более удобных, гибких схем погашения задолженности.

Ко всем перечисленным случаям

можно добавить и вариант, при котором сам банк становится лизингополучателем.

Это весьма выгодно для банка, т.к. при этом облегчается баланс банка, что в

свою очередь положительно отражается на экономических показателях,

характеризующих банковскую деятельность. Например, при лизинге стоимость

незавершенного производства постепенно включается в себестоимость и не будет

пагубно влиять на категорию «капитал» и, следовательно, на расчеты обязательных

экономических нормативов деятельности кредитных организаций.

Для лизингодателя.

Для лизинговых компаний как

инвесторов лизинг обеспечивает необходимую прибыль на вложенный капитал при

более низком риске (по сравнению с обычным кредитованием) за счет действенной

защиты от неплатежеспособности клиента.

До завершающего платежа

лизингодатель остается юридическим собственником оборудования, так что в случае

срыва расчетов может востребовать это оборудование и реализовать его для

погашения убытков.

В случае банкротства

лизингополучателя оборудование также в обязательном порядке возвращается лизинговой

компании.

Лизингодателем передается

лизингополучателю не денежные ресурсы, контроль над использованием которых не

всегда возможен, а непосредственно средства производства.

Освобождение от уплаты налога на

прибыль, которая получена от реализации договоров финансового лизинга со сроком

действия не менее трех лет.

Лизингодатель частично

освобождается от уплаты таможенных пошлин и налогов в отношении временно

ввозимой на территорию РФ продукции, являющейся объектом международного

лизинга.

Для продавцов лизингового

имущества.

В развитии лизинга

заинтересованы не только лизингополучатели как потребители оборудования, но и

действующие производства, поскольку за счет лизинга расширяется рынок сбыта

производимого ими оборудования. Увеличивается доход от реализации запчастей к

лизинговому оборудованию, осуществление его сервиса и модернизации.

Понятие лизинга вошло в

российскую официальную финансовую лексику на рубеже 1989-1990 годов, когда в

лицензиях коммерческих банков на право осуществления банковских операций был

введен лизинг как вид банковской деятельности по предоставлению банковских

услуг. Лизинг стал находить отражение и в некоторых нормативных документах,

регулирующих банковскую деятельность. Банки оценили целесообразность

использования в своей практике лизинговых операций по-разному.

На первом этапе для большинства

банков были характерны попытки осуществления лизинговых сделок, в которых они

непосредственно выступали в роли лизингополучателя. Это вносило изменения в

структуру банков – выделялись самостоятельные подразделения либо секторы

лизинга в их инвестиционных департаментах и управлениях. Однако широкого

развития на этом этапе лизинг не получил.

Анализ полувековой истории

развития мирового лизингового рынка позволяет говорить о четырех основных

вариантах организации лизинга:

-

лизинговые службы, созданные в структуре банков;

-

универсальные лизинговые компании, создаваемые банками;

-

специализированные лизинговые компании, создаваемые

крупными производителями машин и оборудования, и лизингующими часть своей

продукции;

-

лизинговые компании, создаваемые крупными фирмами,

специализирующимися на поставке и обслуживании техники.

В российских условиях выделяется

еще два варианта организации лизинга:

1. Лизинговые компании,

создаваемые министерствами и ведомствами для решения узких внутриведомственных

задач. В этом случае ресурсы лизинговых компаний получаются из государственного

или местного бюджета (как это сделано для развития лизинга комбайнов

российского производства).

2. Лизинговые компании, созданные

иностранными инвесторами.

Первые два варианта характерны в

основном для финансового лизинга, последние два – для оперативного.

В России организация лизинга, в

которой лизингодателем выступает банк, была характерна для этапа становления

рынка лизинговых услуг. Однако широкого развития на этом этапе лизинг не

получил. Этому способствовал ряд причин:

1. Для банков (в

основном средних и мелких) всегда является обременительным введение нового

департамента в свою и без того сложную организационную структуру.

2. Специфика лизинговой

деятельности трудно « вписывается » в деятельность банка. Нужна специальная

квалифицированная экспертиза, новые маркетологи, менеджеры.

3. Неудобства в бухгалтерском

учете, связанные с обобщением информации о лизинговом имуществе, амортизации

лизингового имущества, лизинговых платежей.

4. Лизинговое имущество,

находясь на балансе коммерческого банка, утяжеляет его, тем самым приводит к

ухудшению экономических нормативов деятельности банка. Приказом Центрального

Банка Российской Федерации от 30 января 1996 год была введена в действие

Инструкция №1 «О порядке регулирования деятельности кредитных организаций».

Этой инструкцией были установлены обязательные экономические нормативы

деятельности кредитных организаций. Эта инструкция послужила точкой отсчета для

фактического сворачивания лизинговых отделов в структуре коммерческих банков

России, т.к. исходя из этих нормативов на много выгоднее вместо того, чтобы

держать объекты лизингового договора на балансе (ухудшая показатели), кредитовать

лизинговую компанию, созданную банком (улучшая показатели).

Тем не менее, привлекательность

лизинга как инструмента для осуществления инвестиционной деятельности,

снижающего риски, продолжает интересовать финансовые институты, которые начали

искать оптимальные пути и формы его применения.

Сегодня наибольшим потенциалом

по объему лизинговых операций обладает вторая из перечисленных групп

лизингодателей. Первоочередная проблема, решаемая любой лизинговой компанией, –

поиск стабильных источников финансовых ресурсов для закупки лизингуемого

оборудования. Эта проблема автоматически решается в лизинговых компаниях,

созданных при участии коммерческих банков.

Аналогичный путь был выбран при

создании одной из первых специализированных лизинговых компаний – «Балтийский

лизинг» (Санкт-Петербург): в качестве основных его учредителей выступили один

из крупнейших банков России – Санкт-Петербургский «Промышленно-строительный

банк» и один из лидеров страхового рынка – «Росгосстрах». Таким образом,

решились сразу две задачи: формирование надежного источника финансирования

лизинговых операций и одновременно их страхование. Использование относительно

дешевых и долгосрочных кредитов помогло «Балтлизу» выжить в тяжелых

экономических условиях. Эта лизинговая компания работает и по сей день.

Основные преимущества лизинговых

компаний, создаваемых с участием коммерческих банков заключаются в следующем.

Кредиты, выдаваемые

коммерческими банками, улучшают экономические показатели.

Возможность

коммерческого банка получать дивиденды от лизинговой компании.

2. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ И

ПРИМЕНЕНИЕ ЛИЗИНГА НА ПРИМЕРЕ ООО "МЭРИ"

2.1. Анализ

использования основных и оборотных средств предприятия

Основные

средства занимают, как правило, основной удельный вес в общей сумме основного

капитала предприятия. От их количества, стоимости, технического уровня,

эффективности использования во многом зависят конечные результаты деятельности

предприятия.

Для

обобщающей характеристики эффективности использования основных средств служат

показатели: рентабельности, фондоотдачи, фондоемкости.

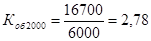

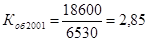

Рассчитаем

указанные данные показатели.

Формула для

расчета среднегодовой стоимости основных

средств:

, (2.1)

, (2.1)

где ССОС –

среднегодовая стоимость основных средств;

ОСнач

– основные средства на начало года;

ОСкон

– основные средства на конец года.

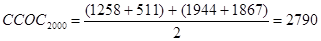

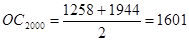

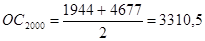

Среднегодовая

стоимость основных средств 2000 г. по предприятию составляет:

Для анализа

использования основных средств на предприятии необходимо знать данные за 2001

г.

Среднегодовой

стоимости основных средств в 2001 г.

в 2001 г.

увеличилась в 2 раза среднегодовая стоимость основных средств.

Прибыль

2000г. – 2637, в 2001г. – 1909.

Прибыль по

сравнению с 2000 г. сократилась и составила 1909.

Предприятие

в 2001 г не сумело освоить введенные в эксплуатацию основные средства в полном

объеме, что и вызвало низкую их рентабельность. Для более детального анализа

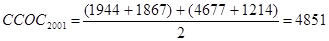

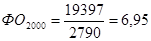

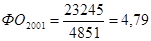

рассчитаем фондоотдачу (ФО) основных средств.

Как видно

фондоотдача сократилась. С каждой вложенной денежной единицы предприятие

получало 6,95 в 2000 г., а в 2001 г. 4,79. Следовательно, фондоотдача основных

средств уменьшилась на 2,16 денежных единицы.

Предприятие

увеличило выручку, но фондоотдача не увеличилась.

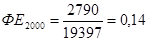

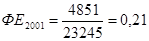

Далее

рассчитаем показатель фондоемкости (ФЕ).

В

результате увеличения стоимости основных средств их фондоемкость увеличилась на

0,07. Следовательно, расходы увеличились, а прибыль уменьшилась.

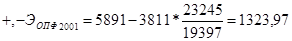

Теперь

рассчитаем относительную экономию основных средств.

На

данном предприятии произошел перерасход основных средств.

Предприятие в своей деятельности использует определенную часть

основных средств более активно чем другую. Рассчитаем их стоимость в денежном

выражении, удельный вес в общей части основных средств и фондоотдачу активной

части основных средств.

Активная часть основных средств

Удельный вес активной части основных средств в 2000 г. =

1601*2790=0,5738.

Удельный вес активной части основных средств 2001 г. =

3310,5/4851=0,6824

Фондоотдача активной части основных средств 2000 г. =

19397/1601 = 12,12.

Фондоотдача активной части основных средств 2001 г. =

23245/3310,5 = 7,02

Факторами первого уровня,

влияющими на фондоотдачу основных средств, являются изменение доли активной

части основных средств в общей сумме основных средств и изменение фондоотдачи

активной части основных средств.

ФО

= Удакт.ч. * ФОакт.ч. (2.2)

ФО

2000 г.= 0,5738 * 12,12 = 6,95

ФО

2001 г. = 0,6824 * 7,02 = 4,79

Произведем

расчет влияния факторов способом абсолютных разниц.

∆

ФОуд = (Удакт.ч.1 - Удакт.ч.0) * ФО0 (2.3)

∆

ФОфоакт.ч. = (ФОакт.ч.1 - ФОакт.ч.0 ) * УД1 (2.4)

∆

Фоуд = (0,68 - 0,57) * 12,12 = 1,32

∆

ФОфоакт.ч = (7,02 - 12,12) * 0,68 = - 3,48

∆

ФО = - 3,48 + 1,32 = - 2,16.

∆

ФО = 4,79 - 6,95 = - 2,16

Благодаря

большему удельному весу активной части основных средств их фондоотдача по

удельному весу увеличилась и стала 1,32, но стоимостное выражение вызвало ее

уменьшение – 3,48. В результате чего фондоотдача по этим факторам уменьшилась -

3,48 + 1,32 = - 2,16.

Оборотные

средства фирмы – это прежде всего ее денежные средства, используемые для

финансирования текущей производственной и коммерческой деятельности: для

создания запасов сырья, материалов, топлива, тары, инструментов, инвентаря;

заделов незавершенного производства; запасов готовой продукции, включая

средства в незавершенных расчетах (платежах), на расчетных счетах в банках и в

кассах фирм и организаций. Одна часть оборотных средств постоянно функционирует

в сфере производства, другая – в сфере обращения.

По

источникам формирования оборотные средства подразделяются:

1)

на собственные. Они постоянно находятся в распоряжении фирмы;

2)

на заемные. Они образуются за счет банковского кредита и используются для

удовлетворения временных потребностей, К ним также относятся средства, временно

находящиеся в обороте фирмы до завершения расчетов с налоговой инспекцией,

поставщиками и кредиторами.

Эффективность

использования оборотных средств зависит от соотношения в их составе оборотного

капитала и капитала обращения. Чем больше удельный вес оборотного капитала в

общем объеме оборотных средств, т.е. чем больше их доля, занятая

непосредственно в производстве, тем эффективнее используются оборотные

средства. Фирма создает условия, которые позволяют ей сосредоточивать основную

массу оборотных средств в сфере производства, хотя их часть, сосредоточенная в

сфере обращения, в условиях современного рынка может и возрастать.

Эффективность

использования всего объема оборотных средств фирмы характеризует их

оборачиваемость. Оборачиваемость оборотных средств представляет собой

постоянное возобновление движения оборотных средств в сфере производства и

обращения.

Оборачиваемость

оборотных средств отражает финансовую сторону деятельности фирмы. Эффективность

использования оборотных средств включает результативность времени их оборота от

момента покупки материальных ценностей, необходимых для ведения производства,

до получения денежных сумм за реализованную продукцию на рынке.

Оборачиваемость

оборотных средств характеризуется двумя показателями:

1) числом

оборотов оборотных средств за определенный период времени (квартал, год). Этот

показатель называют еще коэффициентом оборачиваемости. Он определяется как

частное от деления стоимости реализованной продукции на среднюю сумму оборотных

средств фирмы в течение определенного периода времени.

Скорость

оборота средств – это комплексный показатель организационно – технического

уровня производственно – хозяйственной деятельности. Увеличение числа оборотов

достигается за счет сокращения времени

производства и времени обращения. Время производства обусловлено

технологическим процессом и характером применяемой техники. Чтобы его

сократить, надо совершенствовать его технологию, механизировать и

автоматизировать труд. Сокращение времени обращения также достигается развитием

специализации и кооперирования, улучшением прямых связей с клиентами и

поставщиками, ускорением перевозок, документооборота и расчетов.

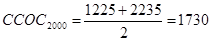

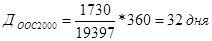

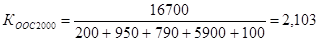

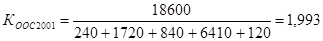

Рассчитаем

среднею стоимость оборотных средств в 2000 г. и 2001 г.

Количество

оборотов оборотных средств 2000 г. =  = 11,21

= 11,21

Количество

оборотов оборотных средств 2001 г =  = 8,24

= 8,24

По

сделанным расчетам видно, что у предприятия уменьшилось количество оборотов

оборотных средств в 2001 г. Это можно объяснить оттоком части оборотных средств

на покупку основные средств и меньшим их использованием.

2)

длительностью одного оборота оборотных средств в днях. Она определяется как

отношение числа дней за определенный период времени к числу оборотов оборотных

средств.

Длительность

одного оборота оборотных средств 2000 г.

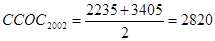

Длительность

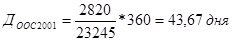

одного оборота оборотных средств 2001 г. = (2820/23245)*360 = 43,67

У

предприятия увеличился срок 1 оборота оборотных средств в 2001 г по сравнению с

2000г на 11,67 дней. Это довольно большой период времени предприятию необходимо

пересмотреть проводимую им политику, как по основным так, и по оборотным

средствам. По результатам оборачиваемости рассчитывают сумму экономии оборотных

средств (абсолютное или относительное высвобождение) или сумму их

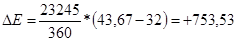

дополнительного привлечения.

Для

определения суммы экономии оборотных средств (∆Е) вследствие ускорения их

оборачиваемости устанавливается потребность в оборотных средствах за отчетный

период, исходя из фактической выручки от всей реализации за это время и

скорости оборота за предыдущий период. Разность между этой условной суммой

оборотных средств и суммой средств, фактически участвующей в обороте, составит

экономию оборотных средств.

Экономия

или перерасход оборотных средств могут быть определены как произведение суммы

однодневной реализации (В1/Т) и разницы в днях оборачиваемости по

отчетным и базовым данным [(Е1*Т / В1)-(Е0*Т /

В0)]:

∆Е =

(В1/Т) * [(Е1*Т / В1)-(Е0*Т / В0)] (2.5)

У

предприятия произошла не экономия оборотных средств, а их привлечение.

Чем

быстрее оборачиваемость оборотных средств при том же объеме реализуемой

продукции, тем меньше фирме требуется оборотных средств. Как показывают

рассчитанные показатели каждый рубль оборотных средств обернулся за 2000 год

11,21 раз, а в 2001 году 8,24 раз.

Предприятию необходимо увеличивать ускорение

оборачиваемости оборотных средств, так как она имеет большое экономическое

значение. Ускорение оборачиваемости оборотных средств уменьшает потребность

фирм в оборотных средствах, позволяет использовать денежные и материальные

ресурсы более эффективно. Высвобожденные из производства оборотные средства

могут быть использованы для увеличения производства продукции.

Ускорение

оборачиваемости оборотных средств позволяет предприятию высвободить часть

оборотных средств либо для непроизводственных или долгосрочных производственных

нужд предприятия (абсолютное высвобождение), либо для дополнительного выпуска

продукции (относительное высвобождение).

В

результате ускорения оборачиваемости оборотных средств высвобождается

вещественные элементы оборотных средств, меньше требуется запасов сырья,

материалов, топлива, заделов незавершенного производства, а, следовательно,

высвобождаются и денежные ресурсы, ранее вложенные в эти запасы и заделы.

Высвобожденные денежные ресурсы откладываются на расчетном счете предприятий, в

результате чего улучшается их финансовое состояние, укрепляется

платежеспособность.

2.2. Анализ

структуры источников финансирования фирмы

От того, как размещается, инвестируется капитал, в каких сферах

и видах деятельности он используется, во многом зависит эффективность работы

предприятия и его финансовое положение.

Рассмотрим структуру источников капитала ООО фирмы «Мэри» за

2000 и 2001 г.г. (см. табл. 2.1, 2.2.).

Таблица 2.1

Анализ структуры источников капитала ООО

фирмы «Мэри» 2000г.

|

Источник капитала

|

Сумма

|

Структура капитала, %.

|

|

На начало года

|

На конец года

|

изменение

|

На начало года

|

На конец года

|

изменение

|

|

Собственный капитал

|

864

|

3506

|

+ 2642

|

28,2

|

57,2

|

+ 29

|

|

Заемный капитал

|

2201

|

2621

|

+ 420

|

71,8

|

42,8

|

- 29

|

|

Итого

|

3065

|

6127

|

+ 3062

|

100

|

100

|

-

|

В 2000г. у предприятия заемный капитал превышал собственный в начале года, к концу года произошли

изменения. Так, структура собственного капитала с 28,2 % увеличилась до 57,2 %,

а в денежном выражении на 2642 тыс. руб. Что касается заемного капитала, то его

сумма также увеличилась в денежном выражении на 420 денежных единиц, а по

структуре произошли значительные изменения. Удельный вес заемного капитала к

концу года сократился на 29 %, что вызвало увеличение собственного капитала на

29%. В общей своей массе капитал предприятия увеличился на 3062.

Проанализируем структуру источников капитала фирмы в 2001 г.

Таблица 2.2

Анализ структуры источников капитала фирмы

2001г.

|

Источник капитала

|

Сумма

|

Структура капитала, %.

|

|

На начало года

|

На конец года

|

изменение

|

На начало года

|

На конец года

|

Изменение

|

|

Собственный капитал

|

3506

|

5378

|

+ 1872

|

57,2

|

57,4

|

+ 0,02

|

|

Заемный капитал

|

2621

|

3989

|

+ 1368

|

42,8

|

42,6

|

- 0,02

|

|

Итого

|

6127

|

9367

|

+ 3240

|

100

|

100

|

-

|

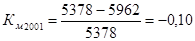

Собственный

капитал фирмы в 2001 г. увеличился на 1872. В меньшей степени увеличился

заемный капитал фирмы на 1368. Увеличение заемного капитала говорит о

потребности фирмы в этих источниках. Что касается структуры, то превалирует

собственный капитал, с увеличением их к концу года на 0,02%. В общем объеме

капитал фирмы увеличился на 3240.

Сравним

теперь произошедшие изменения структуры источников капитала фирмы за 2000 –

2001гг.

Таблица 2.3

Анализ структуры источников капитала фирмы

2000 – 2001гг.

|

Источник капитала

|

Сумма, ср. год.

|

Структура капитала, %.

|

|

2000г.

|

2001г.

|

изменение

|

2000г.

|

2001г.

|

Изменение

|

|

Собственный капитал

|

2185

|

4442

|

+ 2257

|

47,5

|

57,3

|

+ 9,8

|

|

Заемный капитал

|

2411

|

3305

|

+ 894

|

52,5

|

42,7

|

- 9,8

|

|

Итого

|

4596

|

7747

|

+ 3151

|

100

|

100

|

-

|

Итак,

фирма увеличила в 2001г. свой собственный капитал на 2257, а заемный капитал на

894. Структура капитала говорит о приблизительном равенстве собственного и

заемного капитала. В 2001 году произошли изменения, а именно перелив денежных

средств в сторону собственного, что и показывает соотношение по структуре

источников капитала. Собственный капитал увеличился в 2001 году на 9,8 %, а

заемный капитал соответственно уменьшился на 9,8 %. Средняя стоимость капитала

фирмы увеличилась на 3151. Данное увеличение говорит о наращивании капитала

фирмы и о его деятельности на рынке.

Проанализируем

как изменился собственный капитал по его источникам.

Таблица 2.4

Анализ структуры собственного капитала фирмы

2000 г.

|

Источник собственного

капитала

|

Наличие средств

|

Структура средств, %.

|

|

На начало года

|

На конец года

|

изменение

|

На начало года

|

На конец года

|

изменение

|

|

Уставный капитал

|

8

|

8

|

-

|

0,9

|

0,2

|

- 0,7

|

|

Добавочный капитал

|

201

|

276

|

+ 5

|

23,3

|

7,8

|

- 15,5

|

|

Нераспределенная прибыль

|

655

|

3222

|

+ 2567

|

75,8

|

92

|

+ 16,2

|

|

Итого

|

864

|

3506

|

+ 2642

|

100

|

100

|

-

|

Как видно по данным таблицы у фирмы уставный

капитал остался на прежнем уровне, то есть 8 тыс. руб., но по структуре он

уменьшился на 0,7%. Произошло незначительное увеличение добавочного капитала на

5 денежных единиц. В структуре источников собственного капитала он уменьшился

на 15,5%. Весьма показательным и важным является увеличение нераспределенной

прибыли на 2567. Структура источника собственного капитала – нераспределенная

прибыль увеличилась на 16,2% к концу 2000года. Стоимость собственного капитала

увеличилась в 2000 году на 2642.

Перейдем

к анализу структуры собственного капитала фирмы в 2001 г.

Таблица 2.5

Анализ структуры собственного капитала фирмы

2001 г.

|

Источник собственного

капитала

|

Наличие средств

|

Структура средств, %.

|

|

На начало года

|

На конец года

|

изменение

|

На начало года

|

На конец года

|

Изменение

|

|

Уставный капитал

|

8

|

8

|

-

|

0,2

|

0,2

|

-

|

|

Добавочный капитал

|

276

|

276

|

-

|

7,8

|

5,1

|

- 2,7

|

|

Нераспределенная прибыль

|

3222

|

5094

|

1872

|

92

|

94,7

|

+ 2,7

|

|

Итого

|

3506

|

5378

|

1872

|

100

|

100

|

-

|

Как видно

по данным таблицы уставный капитал и добавочный капитал в денежном выражении

остались прежними. Произошло увеличение только нераспределенной прибыли на

1872. Посмотрим на структуру. Произошло движение по структуре, которая

показывает, что удельный вес нераспределенной прибыли увеличился на 2,7 %.

Сравним

теперь изменения структуры собственного капитала фирмы 2000 – 2001 гг.

Уставный

капитал фирмы не изменился в денежном выражении, но его доля в структуре

уменьшилась на 0,%. Произошли изменения только по добавочному капиталу и

нераспределенной прибыли. Так, добавочный капитал фирмы увеличился на 37,5 тыс.

руб., но произошло уменьшение его удельного веса на 4,7%.

Таблица 2.6

Анализ

структуры собственного капитала фирмы 2000 – 2001гг.

|

Источник собственного

капитала

|

Наличие средств (ср. год.

стоимость)

|

Структура средств, %.

|

|

2000г.

|

2001г.

|

изменения

|

2000г.

|

2001г.

|

изменения

|

|

Уставный капитал

|

8

|

8

|

-

|

0,4

|

0,2

|

- 0,2

|

|

Добавочный капитал

|

238,5

|

276

|

+ 37,5

|

10,9

|

6,2

|

- 4,7

|

|

Нераспределенная прибыль

|

1938,5

|

4158

|

+ 2219,5

|

88,7

|

93,6

|

+ 4,9

|

|

Итого

|

2185

|

4442

|

+ 2257

|

100

|

100

|

-

|

Весьма

положительным является увеличение нераспределенной прибыли на довольно

значительную сумму, а именно на 2219,5 тыс. руб. Удельный вес нераспределенной

прибыли в общем объеме собственного капитала увеличился на 4,9%.

Таким

образом, можно сказать, что фирма работает прибыльно и не увеличивает свои

фонды, оставляя прибыль в разряде нераспределенных.

Посмотрим,

как изменилась структура заемного капитала.

Таблица 2.7

Анализ

структуры заемного капитала фирмы в 2000 г.

|

Источники заемного

капитала

|

Наличие заемных

источников

|

Структура заемных

источников, %.

|

|

На начало года

|

На конец года

|

изменение

|

На начало года

|

На конец года

|

изменение

|

|

Долгосрочные обязательства

|

2

|

-

|

-2

|

0,1

|

-

|

-0,1

|

|

Краткосрочные займы и кредиты

|

|

552

|

552

|

-

|

21

|

+ 21

|

|

Кредиторская задолженность

|

2199

|

2069

|

- 130

|

99,9

|

79

|

- 20,9

|

|

Итого

|

2201

|

2621

|

+ 420

|

100

|

100

|

-

|

У фирмы

имелись долгосрочные обязательства, которые она погасила к концу 2000 года. Эти

данные характеризуют ее с положительной стороны. Удельный вес долгосрочных

обязательств в общем объеме заемного капитала составил 0,1%.

Как

показывают данные таблицы, предприятию в 2000 году понадобились краткосрочные

кредиты в размере 552 тыс. руб. Удельный вес краткосрочных кредитов составил 21

% к концу года.

Кредиторская

задолженность у фирмы составляет основную массу заемного капитала. К концу года

кредиторская задолженность уменьшилась на 130 тыс. руб., а удельный вес

уменьшился на 20,9%.

Таблица 2.8

Анализ

структуры заемного капитала фирмы в 2001 г.

|

Источники заемного

капитала

|

Наличие заемных

источников

|

Структура заемных

источников, %.

|

|

На начало года

|

На конец года

|

изменение

|

На начало года

|

На конец года

|

изменение

|

|

Долгосрочные обязательства

|

-

|

-

|

-

|

-

|

-

|

-

|

|

Краткосрочные займы и кредиты

|

552

|

2

|

-550

|

21

|

0,1

|

-20,9

|

|

Кредиторская задолженность

|

2069

|

3987

|

+ 1918

|

79

|

99,9

|

+20,9

|

|

Итого

|

2621

|

3989

|

+ 1368

|

100

|

100

|

-

|

В 2001 году фирма рассчиталась по краткосрочному кредиту в большей своей

массе, а именно на 550 тыс. руб. и их удельный вес уменьшился на 20,9 %.

Кредиторская

задолженность у фирмы увеличилась к концу 2001 года на 1918 тыс. руб., а

удельный вес с 79 до 99,9 %. Таким образом, к концу года кредиторская

задолженность составляет основную массу заемного капитала. Заемный капитал

увеличился на 1368 тыс. руб. в течение 2001 года.

Таблица 2.9

Анализ источников заемного капитал фирмы 2000 – 2001 гг.

|

Источники заемного

капитала

|

Наличие заемных

источников

|

Структура заемных

источников, %.

|

|

2000 г.

|

2001г.

|

изменение

|

2000г.

|

2001г.

|

изменение

|

|

Долгосрочные обязательства

|

1

|

|

-1

|

0,04

|

-

|

-0,04

|

|

Краткосрочные займы и кредиты

|

276

|

277

|

+1

|

11,45

|

8,4

|

- 3,05

|

|

Кредиторская задолженность

|

2134

|

3028

|

894

|

88,51

|

91,6

|

+ 3,09

|

|

Итого

|

2411

|

3305

|

894

|

100

|

100

|

-

|

Сравним

теперь данные за 2000 и 2001 год по формированию заемного капитала.

За

анализируемый период фирма рассчиталась по своим долгосрочным обязательствам и

ее задолженность по кредиту уменьшилась. Если посмотреть на структуру

источников заемного капитала, то долгосрочные обязательства фирмы составляли

меньше процента, то есть 0,04%.

Удельный

вес краткосрочного кредита и займа в 2001 году уменьшился на 3,09%. Это

характеризует его как хорошего платежеспособного субъекта экономики.

Кредиторская

задолженность за анализируемый период увеличилась на 894 тыс. руб., или на

3,09%.

Таким

образом, основную массу заемного капитала составляет кредиторская

задолженность.

Ликвидность

– это способность предприятия погашать свои краткосрочные обязательства своими

краткосрочными активами.

Ликвидность

баланса предполагает изыскание платежных средств только за счет внутренних

источников (реализация активов). Но предприятие может привлечь заемные

средства, если у него имеется соответствующий имидж в деловом мире и достаточно

высокий уровень инвестиционной привлекательности.

Главная

задача ликвидности баланса – определить величину покрытия обязательств

предприятия его активами, срок превращения которых в денежную форму

(ликвидность) соответствует сроку погашения обязательств (срочности возврата).

Активы

в зависимости от скорости превращения в денежные средства разделяются на

следующие группы:

А1 –

наиболее ликвидные активы

А2 –

быстро реализуемые активы

A3

–медленно реализуемые активы

А4 –

трудно реализуемые активы

А1 =

ДС+КФВ. (2.6)

А1б =

57 + 26 = 83.

А1о=

231 + 0 = 231.

А2 =

ДЗ+КФВ. (2.7)

А2б =

289 + 26 = 315.

А2о =

247 + 0 = 247.

A3 =

3+НДС+ДДЗ. (2.8)

АЗб =

1347 + 416 + 0 = 1763.

А3о =

2335 + 592 + 0 = 2927.

А4б=

3892.

А4о =

5962.

Группировка

пассивов происходит по степени срочности их возврата:

П1 –

наиболее краткосрочные обязательства

П2 –

краткосрочные пассивы

ПЗ –

долгосрочные пассивы

П4 –

постоянные пассивы

П1 =

КЗ. (2.9)

П1б =

2069.

П1о =

3987.

П2 =

КСкред. + КСпассив. (2.10)

П2б =

552 + 0= 552.

П2о =

2 + 0 = 2.

ПЗ =

ДСкред. + доход буд.период. + фонд потр. +

+ резер.пред.расх. (2.11)

П3б =

0 + 0 + 0 + 0 = 0.

ПЗо =

0+ 0 + 0 + 0 = 0.

П4 =

СК добав.кап. + резер.кап. (2.12)

П4б =

276 + 0 = 276.

П4о =

276 + 0 = 276.

Сопоставление

А1 – П1 и А2 – П2 позволяет выявить текущую ликвидность предприятия, что

свидетельствует о неплатежеспособности в ближайшее время. Сравнение A3 – ПЗ

отражает перспективную ликвидность. На ее основе прогнозируется долгосрочная

ориентировочная платежеспособность. Четвертое неравенство носит так называемый

балансируемый характер: его выполнение свидетельствует о наличии у предприятия

собственных оборотных средств.

Теоретически

недостаток средств по одной группе активов компенсируется избытком по другой,

но на практике менее ликвидные средства не могут заменить более ликвидные,

соответственно ликвидность баланса отличается от абсолютного.

Для

оценки платежеспособности предприятия используются три относительных

показателя, различающиеся набором ликвидных активов, рассматриваемых в качестве

покрытия краткосрочных обязательств. Мгновенную платежеспособность предприятия

характеризует коэффициент абсолютной ликвидности, показывающий, какую часть

краткосрочной задолженности может покрыть организация за счет имеющихся

денежных средств и краткосрочных финансовых вложений, быстро реализуемых в

случае надобности. Краткосрочные обязательства включают: краткосрочные кредиты

банков и прочие краткосрочные займы, краткосрочную кредиторскую задолженность

по дивидендам, резервы предстоящих расходов и платежей, прочие краткосрочные

пассивы.

Показатель

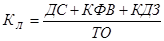

рассчитывается по формуле (Кал):

, (2.12)

, (2.12)

где ДС

–денежные средства;

КФВ –

краткосрочные финансовые вложения;

ТО –

текущие обязательства

Нормативное

ограничение Кал > 0,2 распространенное в экономической

литературе.

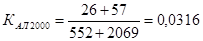

Для

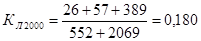

рассматриваемого предприятия:

Платежеспособность

предприятия с учетом предстоящих поступлений от дебиторов характеризует

коэффициент критической ликвидности (Кл). Он показывает, какую часть

текущей задолженности организация может покрыть в ближайшей перспективе при

условии полного погашения дебиторской задолженности:

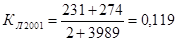

, (2.13)

, (2.13)

где ДС

– денежные средства;

КФВ –

краткосрочные финансовые вложения;

КДЗ –

краткосрочная дебиторская задолженность;

ТО –

текущие обязательства.

Нормативное

ограничение > 0,7 означает, что денежные средства и предстоящие поступления

от текущей деятельности должны покрывать текущие долги. Для повышения уровня

уточненной ликвидности необходимо способствовать росту обеспеченности запасов

собственными оборотными средствами. Для чего следует увеличивать собственные

оборотные средства обоснованно снижать уровень запасов. Динамика значений

именно коэффициента текущей ликвидности, наиболее точно отражает текущую

платежеспособность предприятия.

Прогнозируемые

платежные возможности организации при условии погашения краткосрочной

дебиторской задолженности и реализации имеющихся запасов (с учетом компенсации

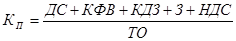

осуществленных затрат) отражает коэффициент покрытия (КП):

,

,

где ДС

– денежные средства;

КФВ –

краткосрочные финансовые вложения;

КДЗ –

краткосрочная дебиторская задолженность;

З –

запасы;

НДС –

налог на добавленную стоимость;

ТО –

текущие обязательства.

Нормативное

ограничение показателя КЛ > 2.

Общая

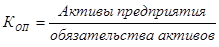

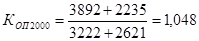

платежеспособность предприятия определяется, как способность покрыть все

обязательства предприятия (краткосрочные и долгосрочные) всеми ее активами.

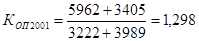

Коэффициент общей платежеспособности (Коп) рассчитывается по

формуле:

(2.14)

(2.14)

Естественным

является следующее нормальное ограничение для коэффициента КОП >

2.

Совместный

анализ показателей платежеспособности показан в табл. 2.11.

Таблица 2.11.

Анализ показателей платежеспособности

|

Показатели

|

Нормативное ограничение

|

2000

|

2001

|

Изменение

|

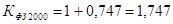

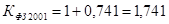

|

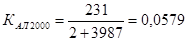

Коэффициент абсолютной ликвидности

|

0,2

|

0,0316

|

0,0579

|

+0,0263

|

|

Коэффициент критической ликвидности

|

0,7

|

0,180

|

0,119

|

-0,061

|

|

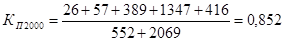

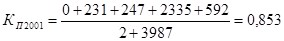

Коэффициент покрытия

|

2

|

0,852

|

0,853

|

+0,001

|

|

Коэффициент общей платежеспособности

|

2

|

1,048

|

1.298

|

+0,25

|

Наиболее

обобщающим показателем финансовой устойчивости является излишек или недостаток

источников средств для формирования запасов.

Он

представляет собой разницу между величиной средств и величиной запасов и

затрат.

33 = 3

+ НДС. (2.15)

33б =

1347 + 416 = 1763

33о =

12335 + 592 = 2927

Для

характеристики источников формирования запасов используется несколько

показателей, отражающих различные виды источников:

наличие

собственных оборотных средств (СОС)

СОС =

СК – ВА, (2.16)

где СК

– собственный капитал;

ВА –

внеоборные активы.

наличие

собственных и долгосрочных источников формирования запасов (СДП)

СДП =

СК + ДП – ВА, (2.17)

где СК

– собственный капитал;

ДП –

долгосрочные пассивы.

общая

величина основных источников формирования запасов (ВИ)

ВИ =

СК + ДП + КК – ВА, (2.18)

где СК

– собственный капитал;

ДП –

долгосрочные пассивы;

КК –

краткосрочные кредиты;

ВА –

внеоборотные активы.

Трем

показателям наличия источников формирования запасов соответствуют три

показателя обеспеченности запасов источниками их формирования:

излишек

(+) или недостаток (-) собственных оборотных средств;

Фсос

= СОС – 33, (2.19)

где

СОС – собственные оборотные средства;

ЗЗ –

величина запасов и займов.

излишек

(+) или недостаток (-) долгосрочных источников формирования запасов;

Фсдп

= СДП – 33, (2.20)

где

СДП – собственных и долгосрочных источников формирования запасов;

ЗЗ –

величина запасов и займов.

излишек

(+) или недостаток (-) общей величины основных источников формирования запасов;

Фви

= ВИ – 33, (2.21)

где ВИ

– величина источников;

ЗЗ –

величина запасов и займов.

Вычисление

трех показателей обеспеченности запасов источниками их формирования позволяет

классифицировать финансовые ситуации по степени их устойчивости. Можно выделить

четыре типа финансовых ситуаций:

1)

абсолютная устойчивость фин. сост. S (Фсос

> 0, Фсдп > 0, Фви > 0)

S (1; 1; 1);

2)

нормальная устойчивость фин. сост. S (Фсос < 0, ФСДП > 0, ФВИ > 0)

S

(0; 1; 1);

3)

неустойчивое фин. сост. S (Фсос < 0, Фсдп < 0, Фви

> 0)

S

(0; 0; 1);

4)

кризисное финансовое состояние S (ФСОС < 0, ФСДП < 0, ФВИ <

0)

S

(0; 0; 0).

Таблица 2.12.

Анализ обеспеченности запасов источниками их формирования

|

Показатели

|

На начало года (периода)

|

На конец года (периода)

|

|

1. Реальный

собственный капитал

|

3506

|

5378

|

|

2.

Внеоборотные активы

|

3892

|

5962

|

|

3. Наличие собственных оборотных средств (п.1 - п.2)

|

0

|

-584

|

|

4. Долгосрочные пассивы

|

5843

|

0

|

|

5. Наличие

долгосрочных источников формирования запасов

|

3892

|

5962

|

|

6.

Краткосрочные кредиты и заемные средства

|

552

|

2

|

|

7. Общая

величина основных источников формирования запасов

|

9735

|

-582

|

|

8. Общая

величина запасов

|

1763

|

2927

|

|

9. Излишек (+)

или недостаток (-) собственных оборотных средств

|

-5843

|

-3511

|

|

10. Излишек

(+) или недостаток (-) долгосрочных источников формирования запасов

|

0

|

-3511

|

|

11. Излишек

(+) или недостаток (-) общей величины основных источников формирования

запасов

|

-9183

|

-3511

|

|

12. Номер типа

финансовой ситуации согласно классификации

|

кризисное

|

кризисное

|

Таким

образом, финансовая ситуация ООО фирмы «Мэри» характеризуется как кризисное.

Наряду

с абсолютными показателями, финансовую устойчивость организации характеризуют

также и относительные показатели - финансовые коэффициенты.

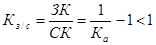

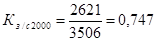

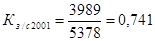

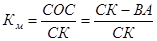

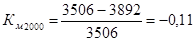

Коэффициент

соотношения заемного и собственного капитала:

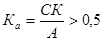

(2.22)

(2.22)

Коэффициент

повысился, но в принципе из норматива не вышел. Предприятие стало менее

зависимым. Отношение величины обязательств предприятия к величине его

собственных средств увеличилось.

Коэффициент

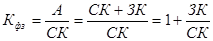

автономии источников формирования запасов

показывает долю собственных оборотных средств в общей сумме основных

источников формирования запасов:

(2.23)

(2.23)

Коэффициент

выше нормального ограничения, это означает, что все обязательства предприятия

могут быть покрыты его собственными средствами. Предприятие менее зависимо от

кредиторов, снижение риска финансовых затруднений в будущем. Что оценивается

положительно.

Коэффициент

финансовой зависимости:

(2.24)

(2.24)

Коэффициент

маневренности собственного капитала:

(2.25)

(2.25)

Отношение

собственных оборотных средств предприятия к общей величине источников

собственных средств. Он показывает, какая часть собственного капитала

организации находится в мобильной форме, позволяющей относительно свободно

маневрировать капиталом. Высокие значения коэффициента маневренности

положительно характеризуют финансовое состояние. Оптимальное значение

коэффициента < 0,5.

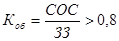

Коэффициент

обеспеченности оборотных средств собственными источниками финансирования:

(2.26)

(2.26)

Коэффициент

обеспеченности запасов собственными источниками представляет достаточность собственных оборотных средств. Он равен

отношению величины собственных оборотных средств к стоимости запасов

предприятия (включая НДС по приобретенным ценностям):

(2.27)

(2.27)

Для

промышленных предприятий нормальное ограничение Коб > 0,6 + 0,8.

Кроме того, коэффициент Коб должен быть ограничен снизу значениями

коэффициента Kd для того, чтобы предприятие не оказалась на грани

банкротства: К0б ≥ Ка.

Данный

коэффициент значительно выше нормы. Финансовой устойчивости предприятия очень

высокая.

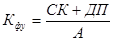

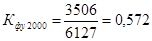

Коэффициент

финансовой устойчивости показывает какая часть активов финансируется за счет

постоянных устойчивых пассивов или источников финансирования:

(2.28)

(2.28)

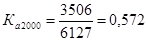

Кфу (базисный год) = 3506 / 6127 = 0,572.

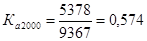

Кфу (отчетный год) = 5378 / 9367 = 0,574.

Так как у

предприятия нет долгосрочных пассивов, то Кфу = Ка.

Полученные

коэффициенты сведем в таблицу 2.13.

Таблица

2.13

Ликвидность баланса

|

1999

|

2000

|

2001

|

|

А1 < П1

|

А1 < П1

|

А1 < П1

|

|

А2 < П2

|

А2 > П2

|

|

А3 > П3

|

|

|

|

А4 > П4

|

А4 > П4

|

А4 > П4

|

По

данным таблицы 2.13 видно, что на протяжении временного интервала с 1999 по

2001 А1 < П1, это показывает, что политика фирмы стабильна. С 2000 по 2001 г.

произошел поворот с если в 2000 г. А2 < П2, то в 2001 г. А2 > П2. Показатель отношения А4 к П4

стабильный и на всем промежутке А4

> П4.

2.3. Лизинг как

инструмент финансирования активов предприятия

Произведем

расчет потока денежных платежей покупателя оборудования в кредит и

использующего заемные средства для покупки оборудования в собственность.

Компоненты

потока:

1.

сумма срочной уплаты

сумма

срочной уплаты = основной долг (d) + проценты:

, (2.29)

, (2.29)

где

D – сумма кредита.

2.