Содержание

Введение.. 3

1.

Теоретические основы оценки инвестиционной привлекательности отраслей экономики

и регионов.. 5

1.1

Понятие и критерии инвестиционной привлекательности отраслей экономики и

регионов. 5

1.2

Методы оценки инвестиционной привлекательности. 16

2.

Общая характеристика Тюменской области.. 30

2.1

Природно-ресурсный потенциал территории. 30

2.2

Экономический потенциал. Потенциал реального сектора экономики 38

2.3

Экспортный потенциал. 64

3.

Оценка инвестиционной привлекательности экономики Тюменской области.. 70

3.1

Инвестиционная структура региона. Регулирование инвестиционной деятельности. 70

3.2

Оценка инвестиционного климата экономики Тюменской области по критериям

инвестиционной привлекательности. 70

3.3

Выводы и рекомендации по улучшению инвестиционного климата экономики Тюменской

области. 70

Заключение.. 72

Список

литературы... 74

Введение

Адекватные методы оценки инвестиционной

привлекательности региона и отрасли и, в

частности, сравнительная оценка их инвестиционной привлекательности сравнению с

другими регионами отраслями более чем актуальна для российской экономики.

Для оценки инвестиционной привлекательности субъекта экономики (не

только отрасли) предлагается методика согласования инвестиционного контракта

между инвестором и субъектом экономики. В рамках такой методики описаны

характеристики, оценивающие инвестиционную привлекательность субъекта экономики.

В действительности, такая методика может быть использована для решения более

широкого круга задач, в частности, в задаче рационального заимствования

субъектом экономики средств одновременно у различных инвесторов, либо в задаче

рационального размещения средств инвестором у различных субъектов экономики.

В преодолении кризиса, который переживает российская экономика,

важнейшую роль должна, сыграть инвестиционная политика, проводимая в различных

секторах экономики. В нынешних условиях, к основным препятствиям для проведения

успешной инвестиционной политики относятся отсутствие обоснованных

"инвестиционных паспортов" в различных секторах экономики и высокий

уровень рисков. Отмеченные сложности актуализируют задачу описания участников

инвестиционного процесса, среды, в которой они взаимодействуют, и правила их

взаимодействия.

Сложившийся высокий уровень рисков существенно уменьшает

мобильность капитала являющуюся основой динамичного развития экономики. Поэтому

инвестор при принятии решения об инвестировании делает выбор не между

различными секторами экономики, а между сектором, который он хорошо знает, с

приемлемым для него уровнем рисков, и процедурой размещения средств в ликвидные

ценные бумаги на финансовом рынке. В рассматриваемой ситуации, за привлечение

инвестиционного капитала стороны, ведущие инвестиционный проект, будут

соревноваться не столько между собой по абсолютным показателям рентабельности

капиталовложений, сколько должны будут поддерживать норму прибыли при

реализации проекта не ниже чем норма прибыли (доходность) на финансовом рынке и

соответствовать приемлемому для инвестора уровню рисков.

Цель дипломной работы – оценить инвестиционную привлекательность

отдельных отраслей экономики Тюменской области и всего региона в целом.

Для достижения этой цели в работе решаются следующие задачи:

1.

Дать понятие и критерии инвестиционной

привлекательности отрасли.

2.

Провести обзор методик оценки инвестиционной

привлекательности.

3.

Дать общую экономическую характеристику Тюменской

области.

4.

Описать инвестиционную структуру Тюменской

области.

5.

Оценить инвестиционный климат региона.

6.

Разработать рекомендации по повышению

инвестиционной привлекательности Тюменской области.

Объектом исследования в дипломной работе выступает экономический

потенциал Тюменской области. Предметом исследования – инвестиционная

привлекательность экономики Тюменской области.

1. Теоретические основы оценки

инвестиционной привлекательности отраслей экономики и регионов

1.1 Понятие и критерии инвестиционной

привлекательности отраслей экономики и регионов

Процесс привлечения инвестиционного капитала представляет собой

взаимодействие двух лиц – инвестора и стороны, ведущей инвестиционный проект.

Инвестор – физическое

или юридическое лицо (либо группа лиц), готовое передать капитал в управление с

целью его увеличения, либо диверсификации своей деятельности.

Регион – сторона, ведущая инвестиционный

проект, (юридическое лицо; администрация территории; администрация субъекта

федерации; юридическое лицо с делегированными ему полномочиями от администрации

территории, субъекта федерации и т.д.), желающая привлечь капитал для улучшения

показателей своей деятельности.

Под инвестиционной привлекательностью будем понимать совокупность

критериев, побуждающих инвестора относиться с предпочтением к вложению капитала

в данную отрасль[1].

Далее возникает вопрос, кто в сегодняшних условиях реально

выполняет функцию инвестора? Проблема состоит в том, что раньше эту роль в

единственном числе играло государство, которое фактически и являлось

инвестором, диктовавшим обществу финансовую политику. Сегодня же, когда

инвесторов великое множество, а средства у них крайне ограничены, возникают

методологические проблемы с оценкой состояния развития отраслевых комплексов с

учётом рыночных индикаторов, характеризующих состояние спроса и предложения на

продукцию комплекса[2].

Но прежде остановимся на тех условиях рынка, которые определяют

потенциальный интерес инвесторов к финансовым вложениям в отечественную

промышленность.

Проведём классификацию рынков отраслей. Наиболее известной

является классификация отраслей промышленности и регионов, разработанная

специалистами ЕЭС (рис. 1)[3]:

Рис. 1. Классификация ЕЭС отраслей по

инвестиционной привлекательности

Опишем каждую позицию в рисунке 1.

1.

Депрессивная отрасль – отрасль, имеющая нечёткие

перспективы, находящаяся в состоянии застоя и по темпам развития близкая к

нулю. Доходы в ней намного ниже средних по промышленности.

2.

Кризисная отрасль – отрасль, характеризующаяся

резким падением объёмов производства

3.

Стабильная отрасль – отрасль, экономическое

положение которой довольно устойчиво, и имеются перспективы роста выше

среднеотраслевого.

Естественно имеются и отечественные классификации. Они похожи на

американскую и другие зарубежные модели. Например, вводится 4 категории отраслей,

характеризующих фазы жизненного цикла технологического уклада (таблица 1)[4]:

Таблица 1. Классификация отраслей по

инвестиционной привлекательности в трудах российских экономистов

|

Классификатор

|

Характеристика

|

|

1. Нарождающаяся отрасль

|

Отрасль, где основные продукты и

технологии ещё находятся в процессе лабораторных исследований или опытных

производств, в связи с чем вложения в отрасль, находящуюся на этой стадии,

носят характер повышенного финансового риска и с позиции обычного инвестора

являются менее предпочтительными.

|

|

2. Растущая отрасль

|

К растущим относятся отрасли, где

продукция в перспективе будет пользоваться опережающим спросом.

|

|

3. Отрасль стабильного роста

|

Для стадии стабильного развития отрасли

характерна устойчивая работа предприятия и уровень доходности равен среднему

в экономике страны.

|

|

4. Увядающая отрасль

|

Увядающие отрасли – производящие

устаревшую продукцию и работающие на устаревшей технологии.

|

Рассмотрев различные классификации отраслей по инвестиционной

привлекательности, можно выдвинуть тезис о том, что наиболее приближена к

российским условиям классификация, в которой все отрасли разбиваются на 5 групп в порядке

возрастания инвестиционной привлекательности (рис. 2):

Рис. 2. Наиболее приближенная к Российским

условиям классификация отраслей по инвестиционной привлекательности

Подробнее опишем каждую из позиций на рисунке 2:

1.

Кризисная отрасль – отрасль, характеризующаяся

резким падением объёмов производства;

2.

Депрессивная отрасль – отрасль, которая имеет

неясные перспективы развития, находится в состоянии застоя. Темпы развития и

доходы в ней близки к нулю;

3.

Стабильная отрасль – отрасль, имеет устойчивый и

перспективный рост, который должен быть выше среднего по стране;

4.

Перспективная отрасль – это, прежде всего отрасль,

обладающая потенциалом развития, имеющая инвестиции под чёткие,

целенаправленные комплексные программы. Также она характеризуется малым объёмом

производства (т.е. в настоящий момент находится в стадии зарождения), но в

скором будущем может иметь наибольший эффект от вложения денежных средств

5.

Отрасль, находящаяся в стадии роста и имеющая в

настоящий момент наибольшую рентабельность. Предприятия отрасли работают на

полную мощность и не имеют проблем со сбытом своей продукции. В экономике

страны, находящейся на стадии кризиса их обычно нет.

Недостатком всех вышеперечисленных классификаций является

использование разного набора индикаторов для характеристики устойчивости

отраслевых комплексов к кризисным явлениям. Анализ ситуации в отраслевых

комплексах на региональном уровне предопределяет необходимость сравнения

возможностей отраслей, что вынуждает признать наиболее приемлемой

классификацию, в основу которой заложены параметры спада объёмов производства и

роста цен. Согласно данной классификации кризисные отрасли характеризует резкое

снижение производства при большом росте цен; депрессивные – резкое снижение

производства при небольшом росте цен; стабильные – небольшой рост цен и

небольшое снижение производства; растущие – увеличение объёмов производства при

стабильных или постепенно увеличивающихся ценах; перспективные – малый объём и

медленный рост производства и очень дорогая продукция ввиду её новизны.

Использование для анализа ценового фактора обуславливает выделение

группы инфляционных отраслей, для которых характерен значительный рост цен при

небольшом спаде производства.

Одна

из существующих методик предлагает оценивать инвестиционную привлекательность

отрасли по различным группам показателей, которые могут быть представлены в

виде системы (рис. 3)[5].

Система

представляет собой структурированную совокупность различных коэффициентов,

значений показателей в натуральном выражении, а также показателей динамики.

Рис. 3. Система показателей для сравнительной оценки

отраслей промышленности

Промышленность

и связь, сельское хозяйство, строительство, торговля, транспорт относятся к

базовым отраслям экономики. Наиболее важным показателем, характеризующим

динамику развития базовых отраслей в целом, является индекс физического объема

базовых отраслей, – это индекс физического объема выпуска товаров и услуг

базовых отраслей экономики.

Можно

предложить следующие показатели объема[6]:

-

объем произведенной в отрасли продукции;

-

количество производственного персонала отрасли;

-

объем прибыли;

-

количество предприятий в отрасли и т. д.

Валовые

показатели динамики, используемые для анализа инвестиционной привлекательности

отрасли:

-

абсолютный прирост объема произведенной продукции;

-

абсолютный прирост прибыли и т. д.

Финансовые

коэффициенты представляют собой:

-

коэффициент общей рентабельности;

-

удельная выработка на одного рабочего;

-

средняя удельная прибыль предприятий отрасли и т. д.

К

относительным показателям структуры относятся следующие:

-

структура занятости по отраслям промышленности;

-

структура прибыли по отраслям промышленности;

-

структура выручки по отраслям промышленности.

Индексные

показатели включают:

-

индекс физического объема производства;

-

индекс прибыли;

-

индекс рентабельности и т. д.

Вычислив

необходимые значения и сравнив их между собой можно сделать выводы об

инвестиционной привлекательности той или иной отрасли промышленности.

Кандидат

экономических наук, старший менеджер аудиторско-консультационной фирмы ЮНИКОН

Серпилин А. в своей статье «Основные подходы к разработке и внедрению стратегии

развития предприятия» оценку привлекательности отрасли предлагает проводить по

следующему алгоритму[7].

Прежде

всего, необходимо получение ответов на следующие вопросы:

1.

Каковы основные экономические показатели, характеризующие отрасль?

Отрасли

в значительной степени отличаются друг от друга по таким характеристикам, как:

размеры рынка, масштабы конкуренции, темпы роста рынка, число фирм-покупателей

(продавцов) и их относительные размеры, сложность вхождения в отрасль и выхода

из нее, степень вертикальной интеграции продавцов, темпы технологических

изменений, размеры экономии на масштабах производства и эффект кривой опыта,

степень стандартизации или дифференциации продукции фирм-конкурентов,

доходность (прибыльность).

2.

Какие конкурентные силы действуют в отрасли и какова степень их влияния?

Уровень

конкуренции определяется пятью силами: соперничеством между продавцами внутри

отрасли, наличием привлекательных товаров-субститутов, возможностью вхождения в

отрасль новых конкурентов, влиянием поставщиков и способностью потребителей

диктовать свои условия. Задачей анализа конкуренции в отрасли является оценка

каждой силы, определение того, насколько слабо или сильно ее давление и затем

продумывание конкурентной стратегии, на которую следует ориентироваться

компании с учетом существующих в отрасли «правил» конкуренции и которая

направлена на то, чтобы: а) изолировать фирму насколько возможно от воздействия

пяти сил конкуренции; б) использовать «правила» конкуренции в отрасли на благо

фирмы; в) завоевать конкурентное преимущество.

3.

Что вызывает изменение в структуре конкурентных сил отрасли, и какое влияние

эти факторы окажут в будущем?

Условия

в отрасли и уровень конкуренции изменятся, поскольку определенные силы

находятся в движении и способствуют или прямо приводят к переменам. Наиболее

часто встречающимися движущими силами являются изменения в долгосрочных

тенденциях экономического роста отрасли, изменения в составе потребителей,

внедрение новых продуктов, выход на рынок или уход с него крупных фирм,

глобализация, изменение структуры затрат и производительности, переход

потребительских предпочтений к стандартным продуктам от дифференцированных,

влияние изменений в законодательстве и в политике правительства, изменение

общественных ценностей и образа жизни, уменьшение неопределенности и степени

риска. Правильный анализ движущих сил и их влияния на ситуацию в отрасли –

предпосылка для грамотной разработки стратегии.

4.

У каких компаний наиболее сильные / слабые конкурентные позиции?

Разработка

карты стратегических групп весьма ценный (если не необходимый) инструмент для

понимания того, какое положение занимают на рынке конкуренты с точки зрения

слабости и силы их позиций, а также с точки зрения различий (схожести) этих

позиций. Соперники, принадлежащие к одной и той же либо близко стоящим

стратегическим группам, являются близкими конкурентами, в то время как фирмы,

принадлежащие к стратегическим группам, значительно удаленным друг от друга на

карте, обычно представляют незначительную угрозу или вообще безопасны в

настоящее время.

5.

Кто, скорее всего, определяет, в какой области пойдет конкурентная борьба в

ближайшем будущем?

Этот

аналитический шаг включает в себя: определение стратегий конкурентов, выявление

сильных (слабых) соперников, оценку их конкурентных возможностей, прогноз их

последующих шагов. Хорошо поставленная разведывательная деятельность по сбору

информации о противнике позволяет предугадать его действия и заранее

подготовить эффективные контрмеры (может быть, даже уничтожить конкурента) и

дает менеджерам возможность учесть вероятные шаги соперников при разработке

наилучшего плана действий для своей компании. Менеджеры, не проводящие

глубокого анализа конкурентов, рискуют быть неприятно удивлены неожиданными

действиями со стороны конкурентов.

6.

Какие ключевые факторы определят успех или неудачу в конкурентной борьбе?

Ключевые

факторы успеха – это те действия по реализации стратегии, конкурентные

возможности, результаты деятельности, которые каждая фирма должна обеспечить

(или стремиться к этому), чтобы быть конкурентоспособной и добиться финансового

успеха. Определение ключевых факторов успеха фирмы с учетом ситуации в отрасли

и уровня конкуренции является важнейшей аналитической задачей. Часто фирмы

могут достичь значительного конкурентного преимущества, принимая во внимание

при реализации своей стратегии ключевые факторы успеха и обеспечивая себе

преимущество перед конкурентами именно по этим факторам. Фирмы, которые имеют

лишь туманное представление о том, какие факторы являются действительно

решающими для долгосрочного успеха в конкурентной борьбе, вряд ли смогут

разработать стратегию, ведущую к победе.

7.

Насколько привлекательна отрасль с точки зрения перспектив получения прибыли

выше средней?

Ответ

на этот вопрос является одним из наиболее важных для стратегии фирмы. Если

делается вывод о том, что данная отрасль является привлекательной, на

вооружение обычно берется агрессивная стратегия для создания прочной

конкурентной позиции, расширения продаж и осуществления инвестиций в развитие

производственной базы и обновление оборудования. Если отрасль относительно

малопривлекательная, то: а) компании, не относящиеся к данной отрасли и

рассматривающие вопрос о присоединении к ней, могут решить его отрицательно и

начать поиск других возможностей, б) слабые компании могут слиться с

конкурентами или быть поглощены последними, в) сильные компании могут

ограничить дальнейшие инвестиции и ориентироваться на стратегии снижения затрат

и/или на инновационные стратегии (выпуск новой продукции) для повышения

долгосрочной конкурентоспособности и обеспечения прибыльности. Иногда отрасль,

в целом непривлекательная, может оказаться привлекательной для имеющей хорошие

позиции фирмы, обладающей необходимыми ресурсами и мастерством для того, чтобы

отобрать бизнес у слабых конкурентов.

Ответы

на перечисленные вопросы формируют основу для понимания среды, в которой

действует предприятие, и создают базу для разработки стратегии его развития,

соответствующей общей ситуации и современным отраслевым тенденциям. Следует

отметить, что качественный и глубокий анализ привлекательности отрасли служит

важным аргументом в переговорах с банками, потенциальными портфельными и

стратегическими инвесторами, поскольку владельцам свободных ресурсов необходимо

иметь ориентиры для оптимизации своих вложений.

В

рамках рассматриваемого анализа используется набор приемов и методических

подходов, который позволяет максимально объективно оценить изменяющиеся условия

и определить характер и уровень конкурентной борьбы в отрасли. Алгоритм его

проведения состоит из двух этапов и включает оценку уровня интенсивности

конкуренции и стадии ее развития.

Ключевое

место в данном анализе отводится изучению конкурентной борьбы – первый этап[8].

Вторым

этапом является определение стадии развития отрасли. Для этого используются

показатели, характеризующие темпы роста, ее потенциал, эволюцию продуктов и

технологии.

На

базе сопоставления поэтапных результатов оценивается уровень инвестиционной

привлекательности отрасли.

Оценив

стадию развития анализируемой отрасли, специалист по стратегическому

планированию может воспользоваться базой стандартных характеристик и получить

квалифицированные «подсказки». В частности, для зрелой отрасли характерны:

-

низкая доходность. Замедляющийся рост, возросшая конкуренция , периодически

возникающий избыток производственных мощностей оказывают негативное влияние на

размер прибыли;

-

падение темпов роста. Оно порождает острую конкуренцию за долю на рынке.

Большое распространение приобретает ценовая конкуренция ;

-

сильное влияние конкуренции на издержки. Ужесточаясь, она вынуждает фирмы

сокращать издержки на единицу продукции. Примером может служить использование

более дешевых компонентов (отечественные поставщики, свои присадки и т.п.),

ликвидация малоэффективных и дорогостоящих звеньев в цепочке ценностей,

увеличение загрузки производственных мощностей, реорганизация внутрифирменного

управления;

-

усиление международной конкуренции.

При

анализе внешней среды большое значение придается прогнозированию изменений

конъюнктуры спроса и предложения на внутренних и внешних рынках и оценке

тенденций развития отрасли на средне- и долгосрочную перспективу.

Необходимо

также отметить, что каждая отрасль специфична и может оцениваться по разным

показателям. Наиболее важными показателями, отражающими динамику развития

промышленности, являются[9]:

-

индекс промышленного производства, который характеризует совокупные изменения

производства всех видов продукции и отражает изменение создаваемой в процессе

промышленного производства стоимости в результате изменения только физического

объема производимой продукции;

-

объем промышленного производства в целом по промышленности и ее отдельным

отраслям определяется в стоимостном выражении как сумма данных об объеме

промышленной продукции, работ и услуг промышленного характера, произведенных

юридическими лицами и их обособленными подразделениями независимо от формы

собственности.

1.2 Методы оценки инвестиционной

привлекательности

Анализ инвестиционной привлекательности региона и анализ

инвестиционной привлекательности отрасли экономики неразрывно связаны между

собой: инвестиционная привлекательность территории может обеспечиваться только

инвестиционной привлекательностью отраслей экономики, размещенных на данной

территории; с другой стороны, инвестиционная привлекательность отраслей

промышленности составляет инвестиционный климат территории.

В связи с этим анализ инвестиционной привлекательности будем

проводить по нижеследующий схеме (рис. 4):

Рис. 4. Схема анализа

инвестиционной привлекательности

Отдельно рассмотрим методологии оценки инвестиционной

привлекательности регионов и отраслей

экономики.

Эффективное

обоснование стратегических (прямых) инвестиций учитывает не только

индивидуальные показатели динамики результатов хозяйственной деятельности и

финансового состояния предприятия – объекта инвестиций, но и отраслевую и

региональную специфику, в особенности при долгосрочном периоде окупаемости.

Равным же образом, если портфельный инвестор формирует собственный портфель

ценных бумаг, полагаясь только на конъюнктуру "голубых фишек" (т.е.

ретроспективную динамику доходности биржевых ценных бумаг отдельных предприятий),

он как бы "следует за рынком" вместо того, чтобы

"предвосхищать" его тенденции. В конечном итоге, как показывает

многолетний опыт, "последователь" (follower) всегда проигрывает

"лидеру" (leader). Таким образом, не только в реальном инвестировании,

но и в обосновании покупки ценных бумаг методологический подход к анализу

состояния отрасли является одним из ключевых факторов успеха – портфельные

вложения, основывающиеся на чисто эмпирическом мониторинге (отслеживании)

рынка, в конце концов заканчиваются весьма печально для инвестора[10].

Можно выделить две основные методологические проблемы оценки

инвестиционной привлекательности отрасли[11]:

а) проблема формализации (количественного выражения результатов

оценки). Любая оценка, по определению, должна в конечном итоге выражаться в

числовом выражении (цифрах, баллах, рейтинговых таблицах и т.п.), иначе смысл

этой оценки будет равен нулю. Особенно это актуально для сравнительного анализа

инвестиционной привлекательности данной отрасли с другими отраслями. Чтобы

проводить сравнение, нужны определенные, количественно выраженные критерии,

унифицированные для отраслей – объектов сравнительного анализа;

б) проблема спецификации методологических подходов исходя из:

- типа инвестиций (прямые или портфельные), – вида инвестиций (в

расширение производственных мощностей, в модернизацию производства и пр.), – срока

инвестиционного периода (срока амортизации (или полезного срока действия)

инвестиций).

Фактор спецификации методологических подходов является

особенностью именно отраслевого анализа. Если, допустим, методология

финансово-экономической оценки отдельно взятого инвестиционного проекта или

методология оценки финансового состояния отдельного предприятия по большому

счету являются стандартными (т.е. применимыми к различным проектам и

предприятиям), то для случая оценки инвестиционной привлекательности отрасли

дело обстоит несколько иначе. Тип и вид инвестиций, срок инвестиционного

периода настолько существенно влияют на методику оценки, что здесь даже не

совсем корректно говорить о методологии, а скорее об общих методологических

подходах к оценке отрасли, которые специфицируются в каждом конкретном случае.

Иначе говоря, анализ инвестиционной привлекательности отрасли носит

ситуационный характер, т.е. в зависимости от "исходных параметров".

Алгоритм проведения анализа

инвестиционной привлекательности отрасли включает в себя два этапа: оценку уровня

интенсивности конкуренции

и оценку стадии ее развития.

Ключевое место в анализе

инвестиционной привлекательности отрасли отводится изучению конкурентной борьбы, определению

ее источников и оценке конкурентных сил. Для этих целей используется модель

движущих сил конкуренции,

автором которой является профессор Гарвардской школы бизнеса М. Портер. В

соответствии с этой моделью, на уровень интенсивности конкуренции в отрасли влияют

такие факторы (движущие силы конкуренции), как угроза входа в отрасль новых

производителей, внутриотраслевая конкуренция, давление на производителя со стороны

покупателей, давление на производителя со стороны поставщиков сырья и

материалов, угроза со стороны продуктов-заменителей, макросреда и

государственная политика. Оценка влияния каждой движущей силы (фактора) на

общий уровень интенсивности конкуренции в отрасли проводится на основе

балльно-экспертной шкалы[12].

Следующий

этап анализа

инвестиционной привлекательности отрасли — определение стадии ее развития. К числу основных

критериев при этом относятся показатели, характеризующие темпы роста, потенциал

отрасли

и эволюцию продуктов и технологии. И наконец, на базе сопоставления

результатов, полученных на первом и втором этапах анализа, оценивается уровень

инвестиционной привлекательности отрасли.

На сегодняшний день очень актуальна проблема диагностирования в

экономике, т.е. умение различными способами определять экономическое состояние

объекта, чтобы иметь чёткое представление о его инвестиционном потенциале.

Понятие диагностики в экономике понимается как определение экономического

состояния объекта.

Всё многообразие факторов и условий, определяющих инвестиционный

климат на уровне территории, применяемых при диагностировании, может быть

условно разделено на 2 группы[13]:

1.

общенациональные, включающие конкретно

реализуемую экономическую модель реформирования страны, институциональные и

общественно-политические факторы и условия общенационального масштаба, развитую

и легитимную законодательную базу, конкурентоспособность государства на

международном рынке капиталов и др.;

2.

региональные – социальные, экономические,

налого-фискальные, общественно-политические, экологические, этнокультурные,

правовые факторы, действующие в границах территориальных образований различного

ранга: крупных экономических районов, макро регионов, субъектов федерации,

низовых административно-территориальных образований и др.

В настоящее время сравнительная оценка инвестиционного климата

осуществляется на государственном, зональном или региональном уровнях. В первом

случае объектами анализа выступают отдельные государства, во втором – крупные

экономические районы или макро регионы, объединяющие субъекты федерации в

рамках межрегиональных ассоциаций экономического взаимодействия, в третьем –

административно-территориальные образования ранга субъекта федерации, которые

рассматриваются в качестве «точки» с некоторыми усреднёнными характеристиками.

Если для макро-анализа инвестиционной привлекательности территорий

усреднённость допустима, то с точки зрения принятия инвестиционных решений

относительно конкретного проекта необходимо учитывать ещё и «микроклимат»,

играющий далеко не последнюю роль[14].

При оценке микроклимата территории принимаются во внимание

различные локализованные факторы.

В мировой практике диагностика отраслевых комплексов проводится

несколькими методами, основанными на использовании различных групп индикаторов.

Всё многообразие методов диагностики отраслевых комплексов

территорий можно подразделить на три большие группы:

1. Методы факторного анализа;

2. Методы экспертных оценок;

3. Математические методы.

Факторный анализ необходим, когда исследователь имеет дело с огромным

числом различного рода показателей. Суть метода заключается в составлении

укрупнённых групп, состоящих из близких по смыслу показателей и называемых

факторами. Дальнейшая работа ведётся не с каждым показателем в отдельности, а с

укрупнённой группой – фактором.

В странах Западной Европы методы факторного анализа давно уже

используются для выделения депрессивных и отсталых регионов. В частности,

многолетняя практика этих стран свидетельствует, что первоначально главным

критерием отнесения региона к категории проблемных являлся высокий уровень

безработицы в нём. Показатель безработицы, и ныне один из основных, является в

какой-то мере синтетическим. Но обычно «проблемность» определяется по целому

комплексу социально-экономических и экологических показателей. Одни из них

характеризуют качество жизни населения, другие – уровень экономического

развития хозяйства.

На современном этапе исследований при диагностике отраслевых

комплексов отдельных территорий должны использоваться не только жёстко

форматизированные алгоритмы количественных методов получения решений, а методы

качественного анализа построения вариантных сценариев. С этой точки зрения,

одним из наиболее перспективных является метод экспертных оценок. Главное его

преимущество перед экономико-математическим моделированием заключается в

относительной простоте, а также в том, что эксперт может пользоваться не только

информацией, основанной на статистических временных показателях, но и

нерегулярной, разовой информацией сугубо качественного характера. Экспертные

методы применяются, как правило, тогда, когда выбор, обоснование и оценка

последствий решений не могут быть выполнены на основе точных расчётов.

Повышение обоснованности рекомендуемых мероприятий предполагает разносторонний

анализ, основанный как на установлении количественных характеристик изучаемого

явления, так и на аргументированных суждениях руководителей и специалистов,

знакомых с состоянием дел и перспективами развития в различных областях

практической деятельности. Принцип метода заключается в следующем: отрасли

сначала анализируются пофакторно. Затем по каждому фактору даётся обоснование

базы сравнения (выводят среднюю величину, или наиболее часто встречающиеся в

совокупности, или срединное значение), её принимают за единицу. Остальные значения

также переводят в коэффициенты в зависимости от конкретного значения и

нормативной величины. Сложность данного метода анализа заключается в

субъективизме установления критериальных нормативных индикаторов и взвешенности

весов по факторам. Описанный метод позволяет определить рейтинг отраслевых

комплексов территорий с точки зрения инвестиционной привлекательности[15].

Среди многочисленных разновидностей экспертных методов (например,

аналитических, в виде докладной записки; коллективного опроса – «сбора» экспертов,

«мозговой атаки», или «управляемой коллективной генерацией идей» и др.) для

формирования сценариев развития экономики регионов нами выбран метод «Дельфи» в

сочетании с методом «Интервью»[16].

Метод «Дельфи» относят к одному из наиболее квалифицированных

методов экспертной оценки. Он характеризуется групповым ответом, получаемым с

помощью обработки индивидуальных анкет статистическими методами, и отражает

обобщённое мнение участников экспертизы. Это обеспечивает возможность

использования многих достоинств и индивидуального, и группового опросов.

Индивидуальное суждение каждого из специалистов выявляется в обстановке,

исключающей проведение прямых дебатов и непосредственного влияния мнений других

экспертов. В процессе обработки полученных индивидуальных мнений через

соответствующие коэффициенты учитывается компетентность и весомость мнения

каждого специалиста.

«Дельфийская процедура» позволяет в значительной мере снять

нежелательные психологические аспекты, связанные с соображениями престижности,

тенденциозности, давлением авторитетов. Недостаток метода заключается в том,

что он не позволяет сталкивать в споре различные мнения и стимулировать тем

самым возникающие при личном контакте «генерирование» идей. Кроме того, для

проведения экспертизы по методу «Дельфи» требуются значительные затраты

времени.

Что касается компетентности экспертов, то тут возможно два

подхода: вариант равной компетенции и вариант самооценки, когда эксперт по

каждому вопросу оценивает свою компетенцию.

По второму варианту выводы и оценки каждого эксперта при

составлении коллективного мнения взвешиваются по коэффициентам компетентности,

указанным ими.

Одним из ярких практических примеров применения экспертных методов

можно привести опыт США, где составляется ежегодная статистическая карта,

отражающая инвестиционную привлекательность отдельных территорий, в которой

приводятся сравнительные данные по всем штатам в виде четырёх обобщённых

индексов: экономической эффективности, деловой жизнеспособности, потенциала

развития территорий и условий налого-фискальной политики. Среди индексов

экономической эффективности оценки территории на первое место выходят

показатели занятости населения, уровня доходов, уровня бедности. Среди

экологических параметров важны выбросы вредных веществ в атмосферу и уровень их

обезвреживания. Социальные условия в основном отслеживаются по показателям

состояния здоровья и благополучия детства. Деловая жизнеспособность территории

просматривается как через объёмы инвестиций, так и разнообразие структуры

хозяйства, а также темпы появления и закрытия предприятий. К этой же группе

показателей относят и индикаторы, характеризующие развитие торгового сектора.

Особую важность для сравнения территорий имеют следующие два раздела карты,

позволяющие оценить потенциал роста (человеческие и технологические ресурсы,

развитие местной инфраструктуры, финансовые возможности территорий) и

налого-фискальные условия. Завершающим звеном служат параметры региональной

политики в плане ответственности территории по обязательствам, характеристик стратегического

плана развития территории, наличие контроля за его выполнением[17].

В российских условиях непосредственное использование американского

опыта затруднительно по следующим причинам: российская статистика не

располагает всем набором необходимой информации для составления таких карт.

Часть информации отсутствует или недостаточно детализирована, плохо

сопоставима, иногда несёт совсем другой смысловой оттенок; карта описывает

статистику бизнес процесса на территории, а для привлечения инвесторов нужна

его динамика; факторы, которые наиболее существенны для привлечения инвесторов,

такие как природные сырьевые богатства и производственный потенциал, в карте

вообще не рассматриваются.

С учётом изложенного можно рекомендовать местным властям

разработку бизнес прогноза вместо генерального плана развития территории.

Представляется, что бизнес-прогноз социально-экономического развития территории

будет учитывать и такой немаловажный в методологии сравнительных исследований

эволюции регионов фактор, как время. Оно учитывается обычно через одни и те же

характеристики по всем сравниваемым территориям, когда берётся одна и та же

дата или период времени. Минус подобного подхода в том, что он приходит в

противоречие с самим определением региона как целостной системы, складывающейся

из взаимодействия различных сил. Взамен может быть предложен широко

апробированный в мировой практике «наклонный секторный подход». При этом

выявлен феномен «циклического резонанса» – интенсификации различных

характеристик взаимодействия, последовательно нарастающей со временем (такой

вывод базировался на отслеживании поведения коэффициента корреляции).

Формирование временного лага исходных индикаторов правомерно осуществлять,

ориентируясь на дисконтные принципы экономических процедур.

Достаточно специфическим можно назвать

метод «следования за лидером». Поскольку различные отрасли обладают различной

капиталоёмкостью, сопоставление их по объёму капиталовложений представляется

совершенно недопустимым[18].

Тезис же о том, что более высокая капиталоёмкость автоматически

означает и более высокую инвестиционную привлекательность отрасли, не совсем

правдоподобен, несмотря на довольно частое и значительное совпадение двух

показателей по конкретным отраслям и отдельным инвестиционным проектам.

Так, выявляется принципиальный недостаток самой идеи сопоставления

инвестиционной привлекательности территорий без сопоставления конкретных

отраслей, предприятия которых расположены на территории последних: концентрация

в различных территориях производств с различной капиталоёмкостью довольно

существенно искажает их воздействие на итоговый показатель сравнительной

инвестиционной привлекательности. Территория с преобладанием, например,

топливной промышленности всегда будет казаться с этой точки зрения более

предпочтительным, чем территория с преобладанием, например, пищевой, даже если

основной частью топливной промышленности будет вполне бесперспективная добыча

угля, а основной частью пищевой – выпуск популярных полуфабрикатов.

Важно учитывать, что в силу значительной территориальной

дифференциации, качественно превышающей дифференциацию отраслевую,

сопоставление территорий только по динамике капиталовложений принципиально

невозможно. Попытка такого рода неминуемо создаст иллюзию высокой

инвестиционной привлекательности неразвитых территорий, даже минимальные

разовые капиталовложения в которые, осуществлённые в последнее время, в десятки

раз превышают традиционный уровень инвестирования в них.

Поэтому, сопоставляя инвестиционную привлекательность территорий,

мы вынуждены мириться с погрешностью вносимой неравномерным размещением

отраслей в них с различной капиталоёмкостью, как с меньшим по сравнению с

высокой территориальной дифференциацией в целом.

Отраслевая дифференциация на порядок меньше территориальной, и

именно это качественное различие позволяет при сопоставлении инвестиционной

привлекательности отраслей народного хозяйства опираться только на динамику

осуществляемых в них капиталовложений. Погрешность, вносимая изменением

структуры цен на инвестиционные товары, потребляемые различными отраслями,

представляется пренебрежимо малой[19].

Таким образом, сопоставление инвестиционной привлекательности

отраслей должно опираться только на показатели динамики капиталовложений без

учёта показателей их объёма. Данный метод очень часто применяется при анализе

портфельных инвестиций на уровне территорий и формировании отраслевых

предпочтений у стратегических инвесторов в области ценных бумаг.

Что касается математических методов, то в 60-е годы в области

оценки эффективности капиталовложений они были главенствующими. Основными

методами этой группы можно назвать корреляционный и дисперсионный анализы,

методы оптимизации и математического моделирования, различные методы

межотраслевого баланса. В настоящее время они применяются в комплексе с

качественными методами.

В 2003 году Министерство экономического развития и

торговли РФ разработало комплексную методику анализа инвестиционной

привлекательности субъектов Федерации. Основной целью комплексной оценки

субъектов Российской Федерации является определение возможности решения текущих

и долгосрочных задач социального и хозяйственного развития на основе внутренних

резервов и источников экономического роста и эффективности мер, предпринимаемых

Правительством Российской Федерации и руководящими органами субъектов федерации

по реализации социально-экономической политики[20].

Источниками информации для проведения оценки служат:

– годовая

статистическая отчетность, разрабатываемая Госкомстатом России в соответствии с

Федеральной программой статистических работ;

– материалы, полученные от субъектов Российской Федерации

в ходе осуществления мониторинга и разработки прогнозов

социально-экономического развития регионов.

При проведении оценки используются следующие индикаторы:

1.

Валовой

региональный продукт на душу населения (тыс. руб.).

2.

Объем инвестиций в

основной капитал на душу населения (тыс. руб.).

Объем внешнеторгового оборота на душу населения

(долл. США).

3.

Финансовая

обеспеченность региона (тыс. руб.).

4.

Доля

занятых на малых предприятиях в общей численности занятых в экономике (% к

общей численности занятых в экономике).

5.

Уровень

регистрируемой безработицы (% к экономически активному населению).

6.

Соотношение

среднедушевых доходов и среднедушевого прожиточного минимума.

7.

Доля

населения с доходами ниже прожиточного минимума (%).

8.

Общий

объем розничного товарооборота и платных услуг на душу населения (тыс. руб.).

9.

Основные фонды отраслей экономики на душу

населения (тыс. руб.).

10.

Коэффициент

плотности автомобильных дорог (коэф. Энгеля).

11.

Сводный

показатель уровня развития отраслей социальной инфраструктуры.

Показатели сводятся в следующую

таблицу (таблица 2):

|

Таблица 2

Комплексная оценка социально-экономического

развития регионов Российской Федерации

|

|

|

Субъекты

Российской Федерации

|

Валовой

региональный продукт (с учетом паритета покупательной способности) на душу

населения (тыс.руб.)

|

Объем

инвестиций в основной капитал на душу населения (тыс.руб.)

|

Объем

внешнеторгового оборота (суммарного объема экспорта и импорта) на душу

населения (долл.США)

|

Финансовая

обеспеченность региона (с учетом паритета покупательной способности) на душу

населения (тыс.руб.)

|

Доля

занятых на малых предприятиях в общей численности занятых в экономике (% к

общей числ.занятых в экономике)

|

Уровень

регистрируемой безработицы (% к эконом.активному населению)

|

Соотношение

среднедушевых доходов и среднедушевого прожиточного минимума

|

Доля

населения с доходами ниже прожиточного минимума (%)

|

Общий

объем розничного товарооборота и платных услуг (с учетом паритета

покупательной способности) на душу населения (тыс.руб.)

|

Основные

фонды отраслей экономики (по полной балансовой стоимости, с учетом степени

удорожания капитальных затрат) на душу населения(тыс.руб.)

|

Коэффициент

плотности автомобильных дорог (коэф.Энгеля)

|

Сводный

показатель уровня развития отраслей социальной инфраструктуры

|

Комплексная

оценка

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

13

|

14

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2. Общая характеристика Тюменской области

2.1

Природно-ресурсный потенциал территории

Без преувеличения можно сказать,

что Тюменская область – важнейшая сырьевая база России: в Тюменской области

добывается более 60 % всей российской нефти и более 90 % российского газа[21].

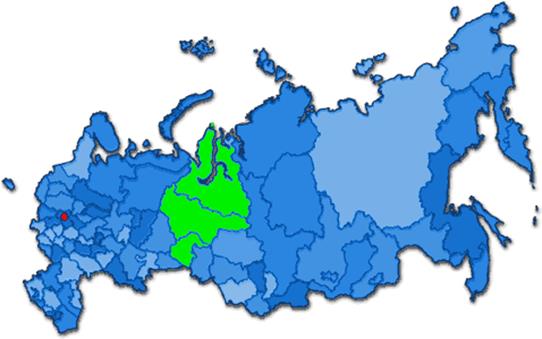

Тюменская область расположена в срединной части Евразийского

материка, простирается от берегов Северного Ледовитого океана до зоны

лесостепей и занимает большую часть Западно-Сибирской равнины. Площадь

территории – 1435,2 тыс. кв. км. Численность населения – 3157 тыс. чел.

(включены площадь и население Ханты-Мансийского и Ямало-Ненецкого автономных

округов)[22].

Тюменская область входит в состав Уральского федерального округа и

Западно-Сибирского экономического района.

Рис. 5.

Тюменская область на карте России

Рис. 6. Карта Тюменской области

Самая северная точка области расположена на полуострове

Ямал, крайняя западная - в горах Северного Урала, крайняя восточная находится в

Нижневартовском районе, крайняя южная - на границе с Казахстаном.

На территории области преобладают леса, тундра, таежные

массивы и плоские, сильно заболоченные места.

Климат континентальный. Зима суровая и продолжительная, лето

короткое и теплое. Максимум осадков выпадает летом.

Главные реки - Обь и Иртыш с притоками Тавда, Тура, Тобол,

Исет, Ишим, Пышма.

Основа народного хозяйства области - нефтегазодобывающий

комплекс. Он дает девять десятых газа и две трети нефти страны. Заметна роль

Тюменской области в общероссийском производстве электроэнергии, заготовке и

переработке древесины, выпуске некоторых видов машиностроительной продукции

(нефтегазопромысловое, медицинское, строительное оборудование,

деревообрабатывающие станки, аккумуляторы, суда).

Отраслями специализации являются также нефтегазохимия,

шерстяная и рыбная промышленность.

Тюменская

область обладает крупнейшим в стране и разнообразным природно-ресурсным

потенциалом. Кроме углеводородного сырья общемирового значения - нефти,

газоконденсата - имеются запасы бурого угля, металлорудного сырья (железные,

хромовитовые, марганцевые, титановые, свинцовые, бокситовые руды),

горно-химического сырья (фосфатов), строительных материалов, золота,

значительные лесные и рыбные ресурсы. Запасы торфа составляют две трети, а йода

около половины общероссийских. Самым ценным минеральным ресурсом является

нефть, запасы которой сосредоточены в северной части Юга области, главным

образом в Уватском районе. Определенные перспективы выявления запасов нефти

имеются на территории Вагайского, Тобольского и других районов, но по общим

геологическим закономерностям они будут размещаться в залежах небольшого

размера и иметь пониженную продуктивность, что обусловит повышенные удельные

затраты на разведку и добычу. Для подготовки запасов нефти к промышленному

освоению в регионе за счет средств недропользователей, областного и

федерального бюджетов реализуется программа геологического изучения недр и

воспроизводства минерально-сырьевой базы. Для Юга Тюменской области характерен

сравнительно узкий набор полезных ископаемых, в настоящее время используются

только пески, глины и подземные воды. В перспективе может быть организована

добыча йода и брома.

Наиболее

известные месторождения:

нефти

- Самотлорское, Усть-Балыкское, Федоровское, Правдинское, Мамонтовское,

Солкинское, Аганское, Варьеганское, Покачевское , Холмогорское, Повховское;

газа

- Уренгойское, Медвежье, Ямбургское, Вынгапуровское, Харасавейское,

Бованенковское.

В области

широко распространены минеральные воды хлоридной натриевой группы с

минерализацией от 5 – 6 до 20 г/дм3 и более. В настоящее время на

балансе числится 8 месторождений с утвержденными эксплуатационными запасами

10,2 тыс. м3/сут. Главная сфера применения данных вод –

рекреационная, это дает возможность организовать оздоровление населения

области. Кроме того, слабоминерализованные воды могут использоваться в

рыборазведении для интенсивного выращивания осетра и других ценных пород.

Разведанные

залежи кирпично-керамзитовых глин сосредоточены в основном на территориях

Тюменского, Исетского, Заводоуковского, Ишимского районов, песков – на

территориях Тобольского, Тюменского, Заводоуковского, Юргинского районов. Общая

величина данных запасов практически не устанавливает ограничений на объемы

добычи и производства строительных материалов.

На территории

региона имеются запасы стекольных песков, однако они позволяют получать в

основном темное стекло. Для выпуска светлого стекла строительного назначения и

производства стеклотары необходимо осуществлять дорогостоящую очистку песков.

Имеются большие залежи торфа, промышленные

запасы которого оценены почти в 37 млрд. м3. Торфяные месторождения

в основном расположены на территориях Уватского, Тобольского, Нижнетавдинского,

Тюменского, Ярковского и Вагайского районов, где преобладают низинные залежи с

наиболее высокими агрохимическими показателями (зольность, содержание оксидов

фосфора, калия, кальция) биогенной массы. В прошлом самым крупным потребителем

торфа являлись сельскохозяйственные предприятия, использовавшие его в качестве

удобрения. В 90-е годы в связи с ухудшением финансового положения данных

предприятий платежеспособный спрос на торф резко снизился. В условиях

возобновления роста экономики потребность в данном продукте может вновь

увеличиться. Кроме сельскохозяйственных целей торф может применяться для

приготовления сорбентов, используемых при очистке воды, получения искусственных

грунтов с заданными свойствами. Целый ряд продуктов может производиться для

нужд фармацевтической и парфюмерной промышленности.

Оцененные

запасы сапропеля составляют 223 млн м3. Он представляет собой

богатый азотистыми соединениями и микроэлементами ил, который может

использоваться в лечебных целях в виде грязевых ванн, в качестве удобрений,

приготовлении кормовых добавок.

По данным

Администрации региона, налоги на добычу полезных ископаемых занимают наиболее

значимую долю в доходной части бюджета

Тюменской области – по итогам 2004 года налог

на добычу полезных ископаемых составил 50% процентов доходной части

бюджета[23].

Структура средств, поступающих в бюджет Тюменской области, неоднородна –

наибольшую долю занимают нефть и газ.

Таблица 3.

Структура

поступающих в бюджет Тюменской области средств от добычи полезных ископаемых по

итогам 2004 года, %[24]

|

Полезные

ископаемые

|

Доля, %

|

|

Нефть

|

31

|

|

Газ

|

22

|

|

Бурый уголь

|

15

|

|

Торф

|

13

|

|

Металлорудное сырье

|

8

|

|

Фосфаты

|

7

|

|

Пески

|

4

|

|

Всего

|

100

|

Проиллюстрируем

данные этой таблицы графически.

Рис. 7. Структура

поступающих в бюджет Тюменской области средств от добычи полезных ископаемых по

итогам 2004 года, %

Достоинством

региона является отсутствие на значительной его части каких-либо загрязнений

окружающей природной среды, что дает возможность, например, производить

экологически чистые продукты питания. Исключение составляет областной центр с

большими объемами выбросов автотранспортом, а также состояние отдельных рек,

приносящих загрязняющие вещества из соседних регионов.

Самым очевидным

природным фактором являются климатические условия, обусловленные географическим

положением региона. Юг Тюменской области среди регионов России имеет

сравнительно благоприятные условия проживания и ведения экономической

деятельности. Необходимо учитывать, что данная территория не относится к

северным регионам. Южнее города Тюмени расположена только третья часть всей

территории Российской Федерации. Из всех крупных городов Сибири Тюмень имеет

наименьшие перепады температур между летними и зимними отметками. Наиболее

выигрышными являются природно-климатические условия Юга Тюменской области в

сравнении с соседними Ханты-Мансийским и Ямало-Ненецким автономными округами.

Состояние

природно-ресурсного потенциала региона оказывает влияние прежде всего на уровень

развития природоэксплуатирующих отраслей экономики. Природный фактор (климатические условия и

водные ресурсы) используется для оздоровления населения, в жилищно-коммунальном

хозяйстве для обеспечения водой.

Анализ

показывает, что в составе валового регионального продукта в 2004 г. на долю

природо-эксплуатирующих отраслей экономики приходилось 12%, Подробнее эти

данные представлены в таблице 4.

Таблица 4.

Доли

природо-эксплуатирующих отраслей промышленности в региональном ВВП Тюменской

области за 2003-2004 год (в %)[25]

|

Отрасль

|

2003

|

2004

|

Отклонение

|

|

сельское

хозяйство

|

11%

|

10%

|

- 1%

|

|

нефтедобывающая

|

0,8%

|

0,8%

|

около 0%

|

|

геология и

разведка недр

|

0,6%

|

0,5%

|

- 0,1%

|

|

лесозаготовительная

|

0,3%

|

0,4%

|

+ 0,1%

|

|

торфяная и

рыбная

|

менее 0,1%

|

менее 0,1%

|

около 0%

|

|

Всего

|

Около 13%

|

Около 12%

|

Около - 1%

|

Как можно

видеть из таблицы 4, в динамике за 2003-2004 год доля природо-эксплуатирющих

отраслей промышленности Тюменской области в региональном ВВП уменьшилась почти

на 1%.

Самым крупным

природо-эксплуатирующим сектором экономики является сельское хозяйство. Если

основываться на среднероссийских критериях ведения сельскохозяйственного

производства, то условия на Юге Тюменской области являются относительно

благоприятными. Температурный режим дает возможность выращивать целый ряд

главных сельскохозяйственных культур, в том числе зерновых. На отдельных

территориях (в Заводоуковском, Упоровском, Исетском, Казанском районах) имеются

высокопродуктивные почвы, а на ряде других они обладают удовлетворительным

качеством. Повышенная увлажненность почв в ряде случаев имеет положительное

значение, так как на таких территориях меньше потери в засушливые годы. Наличие

больших площадей сенокосов и пастбищ создает благоприятные условия для развития

животноводства.

Земельный фонд региона составляет 16 млн. га и по категориям земель

распределяется следующим образом (таблица 5).

Таблица 5.

Распределение

земельного фонда Тюменской области, в %

|

Вид

земельного ресурса

|

Доля

|

|

Земли лесного

фонда

|

62%

|

|

Земли сельскохозяйственного

назначения

|

31%

|

|

Земли водного фонда

|

4%

|

|

Земли

промышленного и транспортного назначения

|

3%

|

|

Всего

|

100%

|

На Юге

Тюменской области имеется много свободных территорий, покрытых малоценной

растительностью, на которых могут размещаться новые объекты промышленности и

других отраслей экономики.

Плотность

населения в регионе (8,2 чел./кв. м) близка к среднероссийской, но около 50%

всех проживающих приходится на областной центр и Тюменский район. В целом

вследствие различных исторических причин наиболее заселенной и освоенной

является узкая полоса вдоль Транссибирской железной дороги. Здесь

концентрируется наибольшее число предприятий, благоприятны условия для

сельскохозяйственного производства, лучше развита производственная и социальная

инфраструктура. Наименьшая концентрация экономической деятельности существует

на территории северных районов – Уватского, Вагайского, Тобольского. Здесь на

площади более 50 тыс. кв.км не осуществляется никакой регулярной хозяйственной

деятельности.

Тюменская

область относится к многолесным районам Российской Федерации. С наличием на

территории области крупных лесных массивов связано формирование природных

комплексов и их устойчивое функционирование.

В границах

южной части Тюменской области лесной

фонд занимает 11,4 млн. га. Общий запас древесины составляет 850 млн.

м3, из них хвойных пород – 178 млн. м3.

Инфраструктура области - транспортная сеть, связь,

строительство жилья, объектов здравоохранения и культуры - нуждается в

значительных инвестициях.

В условиях рыночной экономики происходит становление новых

форм организации производства, системы управления предприятиями. Складывается

рыночная инфраструктура. По количеству коммерческих банков и их филиалов

Тюменская область занимает одно из первых мест в России.

2.2 Экономический потенциал. Потенциал реального

сектора экономики

ИСПОЛЬЗОВАНИЕ

ПРИРОДНОГО ПОТЕНЦИАЛА. В основу

хозяйства Тюменской области составляет уникальный нефтегазовый комплекс,

от устойчивой работы которого во многом зависит жизнеспособность экономики всей

страны.

Производственно-экономический потенциал, созданный на

территории Тюменской области в 60-80-е годы, явился той основой, которая

позволила в 90-е как России, так и странам СНГ, смягчить влияние многих

негативных последствий продолжительного экономического кризиса.

Поэтому вполне очевидно, что существует тесная взаимосвязь

между социально-экономическим развитием территорий Тюменской области,

российским топливно-энергетическим комплексом и всей национальной экономикой (в

контексте связей с мировой энергетикой). Только в рамках всей этой совокупности

взаимодействий можно, как представляется, найти пути действительного решения и

проблем рассматриваемого региона и России в целом. Немаловажно и то, что Тюменская область во

многом типична для России. Вместе с тем опыт последних лет убеждает нас в том,

что место, роль и значимость Тюменской области в нашей стране недооценена и в

полной мере не осознана. Превалирует, как представляется, чисто ресурсный

подход - область должна давать стране углеводороды, и чем больше, тем лучше.

Такой подход во многом сродни отношению временных постояльцев к временному

жилью[26].

Описанная ситуация подтверждается данными и налоговых поступлениях

в бюджет Тюменской области (таблица 6)[27].

Таблица 6.

Структура

налоговых поступлений в бюджет Тюменской области за 2002-2004 годы, в %

|

Вид

налога

|

2002

|

2003

|

2004

|

|

Налог

на добычу полезных ископаемых

|

53

|

50

|

45

|

|

Земельный

налог

|

–

|

12

|

10

|

|

Пользование

лесным фондом

|

9

|

8

|

–

|

|

Всего

налогов за пользование природным потенциалом

|

62

|

70

|

55

|

|

Другое

налоги

|

38

|

30

|

45

|

|

Всего

|

100

|

100

|

100

|

Проиллюстрируем данные таблицы 6 графически (рис. 8).

Рис.

8. Доля налогов за использование природного потенциала, %

Как

можно видеть из рисунка 8, доля налогов за использование природных ресурсов в

консолидированном бюджете Тюменской области велика. Ее динамика за 2002-2004

год обусловлена скорее не развитием промышленности, а изменением налогового

законодательства РФ.

Рассмотрим

этот вопрос подробнее.

В

объеме консолидированного бюджета Тюменской области платежи за пользование природными

ресурсами составляют более 50% собственных доходов, или порядка 12,6 млрд.

рублей по оценке 2003 года. Наиболее крупным является налог на добычу полезных

ископаемых в виде углеводородного сырья. За счет него обеспечено отчисление в

область средств, исходя из норматива в размере 5% налога (2003 год - 5,5%) от

сырья в виде нефти, добываемой на территории автономных округов (раньше доля

эта составляла 20% от добычи, а по сырью, добываемому на Юге области, - 60%). В

2001 - 2003 гг. удельный вес налога на добычу полезных ископаемых (НДПИ) в

общем объеме собственных доходов бюджета составил от 50 до 53%, в абсолютной

сумме это 7,9 млрд рублей в 2001 г., 11 млрд рублей в 2002 г. и более 12 млрд

рублей в 2003 году. В 2004 году доля поступлений от указанного доходного

источника в связи с изменениями в налоговом и бюджетном законодательстве снизилась

до 45%[28].

Другим

наиболее значимым по величине источником бюджетообразования является земельный

налог. Пользование землей в Российской Федерации, как и другими природными

ресурсами, платное и осуществляется в форме земельного налога и арендной платы

за земли. Собственники земли, землевладельцы и землепользователи, кроме

арендаторов, облагаются ежегодным земельным налогом. За земли, переданные в

аренду, взимается арендная плата. Целью введения платы за землю является

стимулирование рационального использования, охраны и освоения земель, повышения

плодородия почв, выравнивание социально-экономических условий хозяйствования на

землях разного качества, обеспечение развития инфраструктуры в населенных

пунктах, формирование специальных фондов финансирования этих мероприятий.

Размер

земельного налога не зависит от результатов хозяйственной деятельности

собственников земли, землевладельцев, землепользователей и устанавливается в

виде стабильных платежей за единицу земельной площади в расчете на год.

Несмотря на то, что на основании Закона Российской Федерации "Об основах

налоговой системы в Российской Федерации" земельный налог является

местным, до 2003 года он подлежал зачислению в федеральный бюджет в

соответствии с нормативами, установленными законами о федеральном бюджете на

соответствующий финансовый год в следующих размерах: 2001 год -30%; 2002-й-

15%. С 01.01.2003 года земельный налог в размере 100% зачисляется в бюджеты

субъектов Российской Федерации. Также с этого момента в связи с отменой налогов

на пользователей автомобильных дорог и с владельцев транспортных средств

земельный налог в части, подлежащей зачислению в областные бюджеты, в размере

100% является одним из источников формирования территориальных дорожных фондов.

Кроме этого, в соответствии с законодательством Российской Федерации ежегодно

производится индексация ставок земельного налога и размеров арендной платы

(2002/2001 гг. - 2 раза, 2003/ 2002 гг. - 1,8 раза, 2004/2003 гт. -1,1 раза по

земельному налогу за исключением земель сельскохозяйственного назначения). Но

следует учитывать, что после разграничения государственной собственности на

землю и образования собственности федеральной, субъектов Российской Федерации и

муниципальных образований плательщики арендной платы за земельные участки

перечисляют указанные платежи на счета органов федерального казначейства для

последующего зачисления их в доходы бюджетов соответствующих уровней бюджетной

системы Российской Федерации в зависимости от установленного права

собственности на земельные участки.

Что

касается льгот по взиманию платы за землю, то по земельному налогу могут

предоставляться льготы в соответствии со статьей 12 Закона Российской Федерации

"О плате за землю". Кроме того, в соответствии со статьей 13 этого же

закона органы законодательной (представительной) власти субъектов Российской

Федерации имеют право устанавливать дополнительные льготы по земельному налогу

в пределах суммы земельного налога, находящейся в распоряжении соответствующего

субъекта Российской Федерации. А на основании статьи 14 вышеуказанного закона

органы местного самоуправления вправе освобождать отдельные категории

налогоплательщиков от уплаты земельного налога в полном размере в части сумм,

зачисляемых в местные бюджеты и МНС. Доля земельного налога в консолидированном

бюджете области составил 9,9% в 2004 г. против 11,6% в 2003 г.; в суммарном

выражении - это 144 млн. руб. в 2001 г. и 300 млн рублей по прогнозу на 2005

год.

К

платежам за пользование природными ресурсами относятся и платежи за пользование

лесным фондом, исчисляемые исходя из отпуска древесины на корню и минимальных

ставок платы за древесину. Минимальные ставки платы за древесину утверждены

постановлением правительства. В 2001 году 40% платежей за пользование лесным

фондом в части минимальных ставок платы за древесину, отпускаемую на корню,

поступали в федеральный бюджет, 60% - в бюджеты субъектов РФ, в 2002 - 2003 гг.

- полностью в бюджеты субъектов РФ (100%), а в 2004 году платежи за пользование

лесным фондом в части минимальных ставок платы за древесину, отпускаемую на

корню, в размере 100% зачисляются в доходы федерального бюджета. Кроме того,

производной от платежей за пользование лесным фондом являются доходы от

использования лесного фонда в части средств платежей за пользование лесным

фондом сверх минимальных ставок платы за древесину, которые отражаются в

неналоговых доходах и поступают в бюджет субъекта РФ. В составе доходов от

использования лесного фонда выделяется плата за перевод лесных земель в

нелесные и изъятие земель лесного фонда, которые в 2003 году поступали: 50% - в

федеральный бюджет, 50% - в бюджет субъекта РФ, а с 2004 года полностью

поступают в федеральный бюджет.

В

бюджете Тюменской области указанные доходы составляют незначительную долю

-0,07% в 2001 - 2003 годах и 0,02% в 2004 году, соответственно сумма их

снижается с 14,7 млн рублей в 2003 году до 4 млн рублей в 2004 году.

Следующим

доходным источником от использования природных ресурсов является плата за

пользование водными объектами. Объектом налогообложения являются забор воды из

водных объектов, использование акватории водных объектов и сброс сточных вод в

водные объекты. Данный налог подлежал распределению по уровням бюджетной

системы в следующем соотношении: 40 процентов - в федеральный бюджет, 60

процентов - в бюджеты субъектов РФ. Начиная с 2002 года, в соответствии с

законами о федеральном бюджете на очередной финансовый год действие данной

нормы приостанавливается. При этом плата зачисляется в полном объеме в бюджет

субъектов РФ.

ТРУДОВОЙ

ПОТЕНЦИАЛ. На начало

2005 года численность постоянного населения составила 3272,2 тыс. человек, из

них 49,6% составляли мужчины, 50,4% - женщины. Для области характерен высокий

уровень урбанизации: на долю городского населения приходится 77%, сельского -

23%. В трудоспособном возрасте находится 67% жителей области, моложе

трудоспособного – 21%, старше трудоспособного - 12%. Средний возраст жителя

области - 33,7 года (по России - 37,8)[29].

В январе-апреле

2005 года естественный прирост населения составил 5,4 тыс. человек,

миграционный прирост - 6,7 тыс. человек. Число родившихся на 1000 населения

составило 12,4, умерших - 9,9. На конец апреля 2005 года каждый второй житель

области относился к категории экономически активного населения, из них 89% было

занято в различных отраслях экономики. В мае 2005 года в организациях области

(без субъектов малого предпринимательства) работало 1313,6 тыс. человек (83 %

от общей численности занятых). Кроме того, для работы в этих организациях на

условиях совместительства и по договорам гражданско-правового характера

привлекалось 59,7 тыс. человек. Число замещенных рабочих мест в организациях

составило 1373,3 тыс. человек. На конец мая 2005 года в органах государственной

службы занятости области состояло на учете 33,7 тыс. незанятых трудовой

деятельностью граждан, из них 30,8 тыс. человек имели статус безработного, или

1,72% от экономически активного населения.

Потребность

организаций в работниках, заявленная в службу занятости, на конец мая 2005 г.

составила 24,1 тыс. человек. Нагрузка незанятого населения на одну заявленную

вакансию равнялась 1,4 человек.

ПРОМЫШЛЕННОСТЬ. По объему произведенной промышленной

продукции область занимает 1 место среди регионов Уральского федерального

округа и в целом по России. Главные промышленные центры сосредоточены в

городах: Тюмени, Сургуте, Нижневартовске, Тобольске, Новом Уренгое, Надыме,

Ноябрьске, Нефтеюганске, Когалыме, Ишиме.

На начало 2005

года в отрасли действовало 4 тыс. организаций, со среднесписочной численностью

365 тыс. человек.

Объем

промышленного производства за январь-май 2005 года составил 476 млрд. рублей, в

расчете на душу населения - 147 тыс. рублей. Вклад тюменских производителей в

общий объем выпуска страны за 5 месяцев т.г. составил 9,6%.

Основа

экономики региона - нефтегазодобывающий комплекс, на долю которого в январе-мае

2005г. приходилось 80% объема промышленного производства области. Значительная

часть нефти, газового конденсата и газа страны добывается в области. За 5

месяцев т.г. добыто 187,4 млн. тонн нефти и газового конденсата, 393 млрд. м3

- газа естественного. Наращивается добыча нефти на юге области, за январь-май 2005

года ее объем составил 608 тыс. тонн нефти, что на 25% выше уровня предыдущего

года.

Приведем эти

данные в динамике за 3 года (таблица 7)[30].

Таблица 7.

Трудовой

потенциал Тюменской области, 2002-2004 годы

|

Показатель

|

2002

|

2003

|

2004

|

|

Добыча

нефти, млн. тонн

|

954

|

994

|

1023

|

|

Добыча

газа, млрд. м3

|

857

|

871

|

904

|

|

Доля

нефтехимической промышленности

|

83%

|

81%

|

79%

|

Проиллюстрируем

эти данные графически (рис. 9).

Рис. 9. Динамика добычи нефти и газа в Тюменской области за 2002-2004

годы

Как можно

видеть из рисунка 9, имеет место положительная динамика добычи двух главных видов

сырья в Тюменской области за 2002-2004 годы. Эти данные необходимо сопоставить

с уменьшающейся долей нефтегазодобывающей промышленности в общем объеме

промышленного производства Тюменской области (рис. 10).

Рис. 10. Доля

нефтегазодобывающей промышленности в общем объеме промышленного производства

Тюменской области за 2002-2004 годах, %

Отрицательная

динамика, изображенная на рис. 10, говорит о развитии других отраслей

промышленности в Тюменской области.

В регионе развита

нефтеперерабатывающая промышленность, обеспечивающая легким углеводородным

сырьем нефтехимический комплекс страны. В химической и нефтехимической

промышленности осуществляется выпуск бутадиена, синтетических смол,

пластических масс, полиэтиленовых труб, полимерной пленки. В области

производится около трети объемов сжиженного бытового газа страны. На севере

развивается комплекс по выпуску моторного топлива, эксплуатируются мини-заводы

по выработке моторного масла для местного рынка.

Пользуется

спросом продукция машиностроительных заводов: нефтепромысловое, буровое,

геологоразведочное, нефтеперерабатывающее оборудование, тракторные прицепы,

деревообрабатывающие станки, бетоносмесители, аккумуляторы и средства

автоматики, медицинское оборудование и запасные части к нему, медицинские иглы

и шприцы однократного применения.

В

промышленности строительных материалов осуществляется выпуск сборных

железобетонных конструкций и изделий, деталей для крупнопанельного

домостроения, кирпича, стеновых блоков, экологически чистых изоляционных

материалов, керамической черепицы и облицовочных плиток.

Важную роль в

развитии области играет лесная и деревообрабатывающая отрасль. Изготавливается

широкий ассортимент мебели, древесностружечных плит, фанеры клееной, деревянных

домов, теплоизоляционных, отделочных и других материалов и изделий из

древесины. За 5 месяцев т.г. производство деловой древесины составило 1606 тыс.

пл. м3, пиломатериалов - 509 тыс. м3, вывозка древесины - 1905 тыс.

пл. м3. [31]

Социально-ориентированные

отрасли представлены легкой и пищевой промышленностью. Осуществляется выпуск

шерстяных тканей, пряжи, изделий из меха, рыболовных сетей, кожаной и валяной

обуви, швейных изделий. Организациями пищевой промышленности производится

широкий ассортимент мясных, рыбных и молочных продуктов, хлеба и хлебобулочных,

кондитерских изделий, консервированной и другой продукции.

Приведем

динамику объемов промышленного производства по наиболее развитым отраслям

промышленности Тюменской области за 2002-2004 годы (таблица 8).

Таблица 8.

Объемы

производства наиболее развитых отраслей промышленности Тюменской области в

2002-2004 годах, млрд. руб.[32]

|

Отрасль

промышленности

|

2002

|

2003

|

2004

|

|

нефтегазодобывающая

|

5478

|

5899

|

6547

|

|

нефтеперерабатывающая

|

2456

|

3214

|

3551

|

|

химическая

и нефтехимическая

|

547

|

651

|

741

|

|

лесная и

деревообрабатывающая

|

145

|

154

|

157

|

|

машиностроительная

|

89

|

91

|

95

|

|

строительных

материалов

|

71

|

72

|

74

|

Как можно видеть из таблицы 8, наблюдается рост объемов производства в

отраслях промышленности нефтехимического комплекса Тюменской области (рис. 11).

Рис. 11. Динамика объемов производства в отраслях промышленности

нефтехимического комплекса Тюменской области, млрд. руб.

Кроме того, за последние 3 года наблюдался рос объемов производства и в

других отраслях промышленности (рис. 12).

Рис. 12. Динамика объемов производства некоторых отраслей промышленности

Тюменской области, млрд. руб.

СТРОИТЕЛЬСТВО. В области создан мощный строительный

комплекс. За январь-май 2005 года введены в действие 119 км линий

электропередачи напряжением 35 кВ и выше, трансформаторные понизительные