2. АНАЛИЗ ПРАКТИКИ ИПОТЕЧНОГО КРЕДИТОВАНИЯ НА ПРИМЕРЕ БЛАГОВЕЩЕНСКОГО ОТДЕЛЕНИЯ № 8636 ДАЛЬНЕВОСТОЧНОГО БАНКА СБ РФ

2.1 . Краткая характеристика Благовещенского отделения №8636 Дальневосточного банка СБ РФ. Кредитный портфель Благовещенского отделения № 8636 Дальневосточного банка СБ РФ

Сберегательный Банк России — универсальный коммерческий банк, который предлагает своим клиентам широкий спектр качественных банковских услуг. Он обслуживает свыше 234 млн счетов физических и около 1,5 млн счетов юридических лиц. Учредителем СБ РФ является Центральный банк РФ (ЦБ РФ), который владеет контрольным (50 % акций плюс 1 голосующая акция) пакетом акций (фактически — 71,13 %). Уставный капитал сформирован в сумме 1 млрд руб. и разделен на 19 млн обыкновенных акций номинальной стоимостью 50 руб. и 50 млн руб. привилегированных акций номинальной стоимостью 1 руб. Акционерами являются более 245 тысяч юридических и физических лиц, в том числе 60 % составляет банковский сектор (включая ЦБ РФ), 18 % — инвестиционные компании, 11 % — юридические лица, 11 % — физические лица.

С 1991 г. на территории Амурской области (согласно приказу СБ РФ № 8 от 28.03.91 г.) действовал акционерный коммерческий Сберегательный банк РФ Амурский банк. Он входил в единую организационную структуру СБ РФ и являлся его филиалом, осуществляющим функции СБ РФ на территории Амурской области. Местонахождение филиала: обл. Амурская, г. Благовещенск, ул. Зейская 240.

В 2001 г. в соответствии с Гражданским кодексом РФ, федеральным законом «Об акционерных обществах» в результате реорганизации банковской системы РФ сеть территориальных банков СБ РФ была изменена. На данный момент СБ РФ имеет четырех уровневую структуру, это: Центральный аппарат; территориальные Банки (17); отделения (1216); филиалы (18802). В числе 17 территориальных банков находится Дальневосточный банк (головное учреждение в г. Хабаровске), которому подчиняются филиалы СБ РФ в Хабаровском, Приморском краях, Сахалинской и Амурской областях.

Постановлением Правления СБ РФ № 236 от 04.11.2000 г. и Приказом № 2 от 03.01.2001 г. Амурский банк СБ РФ был реорганизован и переименован в филиал АК СБ РФ (ОАО) — Благовещенское отделение № 8636 Дальневосточного банка СБ РФ (далее по тексту ОСБ или филиал). Как и ранее Благовещенское отделение, являясь филиалом юридического лица, сам таковым не является, так как наделен имуществом, которым владеет, пользуется и распоряжается от имени СБ РФ, имеет относительно самостоятельный баланс в составе баланса СБ РФ, собственный рублевый счет и т.д.

В своей деятельности филиал руководствуется законодательством РФ, нормативными документами ЦБ РФ, Уставом Банка, Положением о территориальном банке СБ РФ.

На территории, обслуживаемой Благовещенским отделением ОСБ находится 11 районов. Из 11 в двух районными центрами являются города Благовещенск и Райчихинск, в одном — поселок городского типа Новобурейск и в восьми районных центрах — села. В каждом районном центре находится дополнительный офис Благовещенского ОСБ.

Благовещенское ОСБ на основании доверенности, выданной его руководителю, может осуществлять следующие банковские операции:

· привлечение и размещение денежных средств физических и юридических лиц;

· открытие и ведение банковских счетов физических и юридических лиц, расчеты по поручению клиентов, в том числе банков-корреспондентов;

· инкассация денежных средств, векселей, платежных и расчетных документов, кассовое обслуживание физических и юридических лиц;

· покупка и продажа иностранной валюты в наличной и безналичной формах;

· привлечение во вклады и размещение драгоценных металлов;

· выдача банковских гарантий, поручительств за третьих лиц по обязательствам в денежной форме, приобретение права требования лот третьих лиц исполнения обязательств в денежной форме;

· брокерские и консультационные услуги, лизинговые операции;

· другие операции по банковскому обслуживанию клиентов по лицензии ЦБ РФ.

Дополнительные офисы выполняют те же операции, что и ОСБ № 8636.

Предоставление любого вида услуг сопровождается заключением договора между клиентом и банком: на комплексное, расчетно-кассовое обслуживание, на предоставление различного рода кредитов, на осуществляемые депозитные операции и т.д.

Для эффективной организации деятельности Благовещенского ОСБ, выработки стратегической и тактической линии в обслуживании клиентов структура Благовещенского ОСБ № 8636 представлена:

1. отделами: кредитования; работы с клиентами; экономическим; бухгалтерского учета и отчетности; юридическим; контрольно ревизионным; информатики и информатизации; кассовых операций и инкассации; безопасности и защиты информации; ресурсов и ценных бумаг; административно - хозяйственным отделом.

2. секторами: расчетно-кассового обслуживания юридических лиц и бюджетов; вкладов и расчетов; валютных операций и ВЭД; банковских карт, маркетинга и рекламы; налогового учета и обложения; внутрибанковский расчетов, операций контроля; учета операций физических лиц; работы с персоналом; и т.д.

Все структурные подразделения Благовещенского ОСБ подчинены Управляющему, его первому заместителю и заместителю.

Вышестоящим органом является Совет отделения— коллегиальный орган, действующий на основании Положения «О Совете отделения акционерного Коммерческого Сберегательного Банка России» № 28 от 17.04.01 г. В котором говорится, что основной задачей Совета отделения является выработка и реализация мер, направленных на обеспечение эффективной деятельности отделения. В состав Совета отделения входят: управляющий отделением, его заместители, главный бухгалтер, начальник контрольно ревизионного отдела, руководители ведущих отделов отделения, заведующие филиалами отделения. Количество человек, входящих в Совет отделения может достигать 12 человек. Совет отделения собирается не реже одного раза в месяц.

Благовещенское ОСБ № 8636 действует на основании Положения « Об отделении» № 169 п.16 от 26.03.1998 г. в ред. Постановления № 236 п. 20 от 04.11.2000 г., а в ходящие в его состав филиалы и подразделения на основании Положений: «О филиале», «Об отделе», «О секторе», где закреплены основные задачи, функции отделения (филиала, подразделения), его отношение с другими отделениями (филиалами, подразделениями), законодательные и нормативные документы, применяемые в ходе осуществления деятельности и т.п.

К примеру, если рассматривать работу кредитного отдела отделения, то все его основные задачи и функции закреплены в Положении «О кредитном отделе» № 160 от 03.12.02 г.

Основными задачами деятельности кредитного отдела отделения являются:

· участие в планировании и реализации эффективной экономической политики отделения в области кредитно – финансовых операций с целью получения отделением максимально возможной прибыли;

· осуществление финансирования и кредитования в рублях и иностранной валюте коммерческих программ, объектов отделения и его клиентов;

· осуществление методологического и информационного обеспечения структурных подразделений отделения методическими и нормативными, инструктивными и аналитическими материалами по всем основным направлениям деятельности отдела;

· обеспечение наиболее эффективного использования свободных ресурсов отделения, направляемых на операции отдела по основным направлениям его деятельности, проведения анализа полученных результатов;

· в целях повышения эффективности деятельности отделения координирует и контролирует работу дополнительных офисов в части наиболее эффективного использования ресурсов;

· осуществляет мероприятия по недопущению возникновения просроченной задолженности, погашению проблемной и просроченной задолженности;

· разрабатывает комплекс мероприятий, направленных на выход из проблемной ситуации;

· организует работу по расчету и формированию резервов отделения на возможные потери по ссудам, выданным отделением; и другие.

В соответствии с основными задачами отдел выполняет свои функции, то есть производит кредитование юридических, физических лиц и предпринимателей без образования юридического лица.

На 1 января 2004 года штатная численность всех категорий работников Благовещенского ОСБ (приложение 5) составила 761 человек, что на 40 человек больше чем на 1 января 2003 года. Рост штатной численности вызван расширением клиентской базы, развитием новых банковских продуктов, необходимостью качественного обслуживания клиентов. Фактическая численность отделения составляет 758 человек. В 2003 году в отделение было принято 86 человек, из них 60 с высшим образованием (69,7 %), в том числе 11 выпускников дневных отделений Вузов, 1 работник принят из коммерческого банка. Удельный вес по категориям работников на 01.01.04 г. составляет: операционно кассовых работников — 48,3 %; административно-управленческого аппарата — 43,6 %; МОП — 8,1 %; специалистов работающих с клиентами — 67,2 %. Численность сотрудников в возрасте до 30 лет достигла 212 человек и их доля в общей численности персонала (без МОП) составляет 30,4 %. Количество работников предпенсионного и пенсионного возраста составило 52 человека и их доля в общей численности персонала (без МОП) составила 7,5 % (на 01.01.03 — 4,7 %). В 2003 году из отделения выбыло 49 работников, по собственному желанию уволено 44. В основном специалисты увольнялись из-за низкой заработной платы. На 01.01.04 г. в высших учебных заведениях обучается 55 сотрудников Благовещенского отделения Сберегательного Банка России, в том числе второе высшее образование получают 4 специалиста, 2 работника обучаются в средних специальных учреждениях.

Основу клиентской базы банка составляют физические лица.

Количество счетов на 01.01.03 г. по вкладам физических лиц (в рублях и иностранной валюте) составило 772900, юридических лиц более 7000 счетов.

За 2003 год остаток рублевых вкладов увеличился на 24,64 % (198084 тыс руб.) и валютных вкладов на 21,3 % (1259,2 тыс долл. США).

Основными факторами, оказавшими влияние на увеличение остатков на счетах по вкладам, явилось увеличение средней заработной платы на предприятиях области, ликвидация задолженности по заработной плате. В 2003 году располагаемые денежные доходы населения Амурской области по сравнению с 2002 годом выросли на 1,8 %.

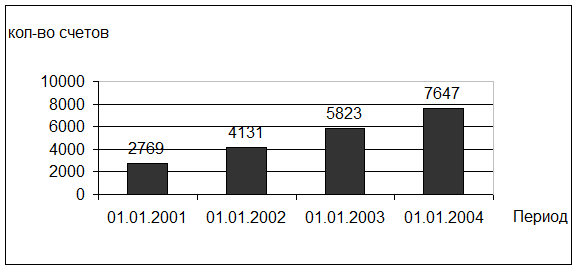

Количество клиентов — юридических лиц и предпринимателей без образования юридического лица, находящихся на расчетно-кассовом обслуживании в Благовещенском ОСБ и его подразделениях за предыдущие три года отражены на рис. 2.1.

Рис. 2.1. Количество счетов юридических лиц, открытых ОСБ в 2001—2003 гг.

Из диаграммы видно, что на начало 2001 г. количество клиентов составило 2769; через год оно возросло 1,49 раз, составив 4131; в январе 2003 г. произошло увеличение числа счетов в 1,41 раза и составило 5823; на начало 2004 г. число клиентов возросло примерно в 1,31 раза, достигнув 7647. Что объясняется ростом числа предприятий, частных предпринимателей, а в целом ростом экономической активности.

Основная часть операций, проводимых Благовещенским ОСБ № 8636, приходится на кредитные операции.

В Благовещенском ОСБ № 8636 кредитованием юридических и физических лиц занимается 7 дополнительных офисов. Общая численность специалистов службы кредитования данных офисов составила (на 01.01.04 г.) 48 человек. Их высокая степень подготовленности, а так же экономическая обстановка в районах Амурской области позволили к январю 2004 года увеличить кредитный портфель банка до 2,187 млн руб. и 3,03 млн долларов США.

За период 2003 года было заключено 10696 кредитных договора, в том числе: по кредитам населению 10052 договора; по кредитам частным предпринимателям 248 договоров; по кредитам юридическим лицам 396 договоров, что было обусловлено довольно обширным перечнем видов предоставляемых кредитов.

В Благовещенском ОСБ № 8636 предусмотрены следующие виды кредитования:

1. Юридических лиц (предпринимателей без образования юридического лица):

· На пополнение оборотных средств, в том числе погашение текущей задолженности по уплате налогов, сборов, пошлин и иных обязательных платежей в бюджеты и государственные внебюджетные фонды всех уровней;

· На оплату товаров и услуг, поставляемых (предоставляемых) заемщику по отдельным контрактам, в том числе оборудования, средств связи и т.д.;

· На финансирование производственных затрат заемщику, закупку сырья, материалов, запасных частей, комплектующих и т.д.;

· На выплату заработной платы работникам организации – заемщика;

· На финансирование субфедеральных и муниципальных программ;

· На финансирование затрат, связанных с исполнением экспортных контрактов;

· На выкуп заемщиком собственных акций;

· На финансирование приобретения недвижимости, продуктов программного обеспечения, ценных бумаг (для профессиональных участников рынка ценных бумаг);

2. Физических лиц:

· На неотложные нужды;

· На приобретение, строительство и реконструкцию объектов недвижимости;

· «Экспресс - кредитование» под залог ценных бумаг;

· «Народный телефон» на оплату услуг по установке телефона, подключение к абонентской сети и т.д.;

· «Образовательный кредит» на оплату обучения в образовательных учреждениях, зарегистрированных на территории РФ;

· «Корпоративный кредит» — работникам предприятий и организаций, выступивших в роли поручителя;

· Кредит под залог мерных слитков;

· И т.д.

Все вышеперечисленные виды кредитов предоставляются заемщику под определенные процентные ставки, которые рассчитываются исходя из ставки рефинансирования Центрального Банка Российской Федерации.

В 2003 году кредитный портфель Благовещенского ОСБ № 8636 (Таблица 2.1) составил 2 187 209,38 тыс руб. и 3 033,88 долл. США, что на 225 496,20 тыс руб. больше чем в 2002 г. и на 664 037,52 тыс руб. чем в 2001г.

Кредитование в иностранной валюте в 2003 г. проводилось как физических лиц — 88,88 тыс долл. США, так и юридических лиц — 2 945,00 тыс долл. США. Что примерно в 196 раз больше чем в 2002 г. и в 3 033, 86 в 2001 г.

Таблица 2.1

|

Остаток кредитных вложений в кредитном портфеле ОСБ № 8636 в рублях и иностранной валюте в 2001 — 2003 гг. |

||||||||

|

№ |

|

2001 г. |

2002 г. |

2003 г. |

||||

|

тыс. руб. |

тыс. долл. США |

тыс. руб. |

тыс. долл. США |

тыс. руб. |

тыс. долл. США |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

||

|

1 |

Физические лица |

137 134.95 |

0.02 |

254 859.46 |

15.47 |

531 520.1 |

88.88 |

|

|

2 |

Юридические лица |

1 386036.91 |

|

1706 853.72 |

|

1 655 689.28 |

2 945.00 |

|

|

|

Всего: |

1 523 171.86 |

0.02 |

1 961 713.18 |

15.47 |

2 187 209.38 |

3 033.88 |

Кредитование физических лиц в 2003 г. (Таблица 2.2) проводилось в основном по статье «Неотложные нужды» — 492 909,10 тыс руб. (77,60 тыс долл. США), что на 248 129,91 тыс руб. 69,77 тыс долл. США) больше чем в 2002 г. и на 363 770,20 тыс руб. (77,58 тыс долл. США) в 2001 г. и составило 92,74 % от всего объема предоставленных в данном году физическим лицам кредитов.

Затем следует статья «Приобретение (строительство, реконструкция) объектов недвижимости» в 2003 г. она составила 29 693,80 тыс руб. (11,28 тыс долл. США), что на 20 661,27 тыс руб. (3,64 тыс долл. США) больше чем в 2002 г. и на 22 503,32 тыс руб. (11,28 тыс долл. США) в 2001 г. — 5,59 %.

Следующими по объему кредитования физических лиц идут статьи:

«Корпоративный кредит» 7801,15 тыс руб. — 1,47 %.;

«Связанное кредитование» — 975,14 тыс руб.;

«Экспресс - выдача кредитов» — 140,91 тыс руб.,

которые вместе составляют едва ли 0,20 % от общего объема кредитования физических лиц в 2003 г.

Таблица 2.2

|

Сведения о ссудах, предоставленных физическим лицам в 2001— 2003 гг. |

||||||||

|

№ |

|

Остаток задолженности на: |

||||||

|

2001 г. |

2002 г. |

2003 г. |

||||||

|

тыс. руб. |

тыс. долл. США |

тыс. руб. |

тыс. долл. США |

тыс. руб. |

тыс. долл. США |

|||

|

2 |

3 |

4 |

5 |

6 |

7 |

|||

|

1 |

На приобретение (строительство, реконструкцию) объектов недвижимости |

7190.48 |

|

9032.53 |

7.64 |

29693.80 |

11.28 |

|

|

2 |

На неотложные нужды |

129138.90 |

0.02 |

244779.19 |

7.83 |

492909.10 |

77.60 |

|

|

3 |

Корпоративный кредит |

|

|

|

|

7 801.15 |

|

|

|

4 |

Экспресс-выдача кредитов |

695.14 |

|

183.68 |

|

140.91 |

|

|

|

5 |

Образовательный кредит |

0.00 |

|

0,00 |

|

0,00 |

|

|

|

6 |

Связанное кредитование |

110.43 |

|

864.06 |

|

975.14 |

|

|

|

7 |

Кредитование в рамках программы "Гос. жилищные сертификаты" |

|

|

|

|

|

|

|

|

8 |

Кредитование под пониженную процентную ставку |

|

|

|

|

|

|

|

|

9 |

Народный телефон |

|

|

|

|

|

|

|

|

10 |

Кредит под залог мерных слитков и драгоценных металлов |

|

|

|

|

|

|

|

|

|

Всего: |

137134.95 |

0.02 |

254859.46 |

15.47 |

531520.10 |

88.88 |

Что касается кредитов, предоставленных юридическим лицам (Таблица 2.3), то здесь, в отличие от кредитов, предоставленных физическим лицам, наблюдается в 2001 — 2002 гг. значительное увеличение с 1 386 036,91 тыс руб. до 1 706 853,72 тыс руб. (на 320 816,81 тыс руб.), а в 2002 — 2003 гг. незначительный спад с 1 706 853,72 тыс руб. до 1 655 689,28 тыс руб. (на 51 164,44 тыс руб.). В процентном отношении рост кредитов, предоставленных юридическим лицам, составил в 2001—2002 гг.—23,15%, а спад в 2002—2003 гг. примерно 3 %. Основная часть данных кредитов приходится на кредиты предоставленные предпринимателям без образования юридического лица — 183 703,62 тыс руб., а остальные распределяются между прочими юридическими лицами — 1 471 985,67 тыс руб. В 2003 г. был выдан кредит в размере 2 645 тыс долл. США золотодобывающему предприятию и 300 тыс долл. США предприятиям торговли и общественного питания.

Таблица 2.3

|

Сведения о кредитах предоставленных юридическим лицам в 2001 — 2003 гг. |

||||||||

|

№ |

|

Остаток задолженности на: |

||||||

|

2001 г. |

2002 г. |

2003 г. |

||||||

|

тыс. руб. |

тыс. долл. США |

тыс. руб. |

тыс. долл. США |

тыс. руб. |

тыс. долл. США |

|||

|

2 |

3 |

4 |

5 |

6 |

7 |

|||

|

1 |

Коммерческие банки |

|

|

|

|

|

|

|

|

|

Другие юридические лица |

|

|

|

|

|

|

|

|

2.1 |

исполнительные органы власти субъектов РФ |

|

|

|

|

|

|

|

|

2.2 |

муниципальные образования |

|

|

|

|

|

|

|

|

2.3 |

предприниматели без образования юр. лица |

96 236.95 |

|

106 864.61 |

|

183 703.62 |

|

|

|

2.4 |

прочие юр. лица |

1 289 799.96 |

|

1 599 721.11 |

|

1 471 985.67 |

2 945,00 |

|

|

|

Всего: |

1 386 036.91 |

|

1 706 853.72 |

|

1 655 689.28 |

2 945.00 |

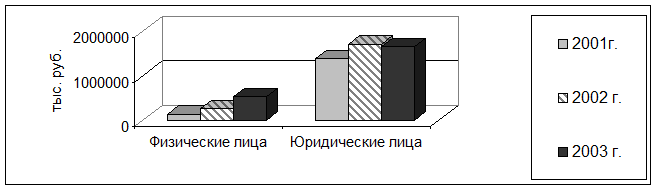

Соотношение между кредитованием

физических и юридических лиц хорошо показано на

рис. 2.2.

Рис. 2.2. Объем ссуд, предоставленных физическим и юридическим лицам в 2001 — 2002 гг.

Если анализировать структуру кредитных вложений за 2001 — 2003 гг. по объемам и срокам кредитования, то ситуация будет выглядеть, как показано в таблице 2.4

Таблица 2.4

|

Группировка ссудной задолженности предоставленной физическим и юридическим лицам по срокам кредитования в 2001 — 2003 гг. |

||||||||||

|

№ |

Виды кредитования |

Остаток ссудной задолженности по кредитам выданным |

||||||||

|

2001 г |

2002 г. |

2003 г. |

||||||||

|

тыс. руб. |

тыс. долл. США |

уд. вес % |

тыс. руб. |

тыс. долл. США |

уд. вес % |

тыс. руб. |

тыс. долл. США |

уд. вес % |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

|

1 |

Краткосрочные |

1048 351.18 |

|

68.83 |

1 344 465.49 |

|

68.54 |

1624 939.20 |

77.60 |

74.29 |

|

2 |

Среднесрочные |

247 497.51 |

|

16.25 |

388 082.48 |

7.83 |

19.78 |

306 651.93 |

2945.00 |

14.02 |

|

3 |

Долгосрочные |

227 323.17 |

|

14.92 |

229 165.21 |

7.64 |

11.68 |

255 618.25 |

11.28 |

11.69 |

|

Всего: |

1523 171.86 |

|

100.00 |

1 961 713.18 |

15.47 |

100.00 |

2187 209.38 |

3033.88 |

100.00 |

Из которой видно, что наибольший удельный вес в трех видах предоставления кредитов занимает кредитование до 1 года: в 2001 г. он равен 68,83 % (1 048 351,18 тыс руб.), в 2002 г. — 68,54 % (1 344 465,49 тыс руб.),

а в 2003 г. –— 77,60 % (1 624 939,20 тыс руб.).

Второй по значимости удельный вес по срокам кредитования занимают среднесрочные кредиты, которые предоставляются от 1 года до 3 лет, в 2001 г. — 16,25 %, в 2002 г. — 19,78 %, в 2003 г. — 14,02 %.

Наименьший удельный вес по срокам предоставления кредитов принадлежит долгосрочным, свыше 3 лет кредитам: в 2001 г.— 14,92 %,

в 2002 г. –—7,64 %, в 2003 г. — 11,69 % .

Что касается кредитования в иностранной валюте, то Благовещенское ОСБ № 8636 в 2001 г. таких кредитов не предоставляло, в 2001 г. они разделились так:

· кредиты, предоставленные на срок до 1 года — 0 долл. США, кредиты;

· предоставленные на срок от 1 года до 3 лет — 7,83 тыс долл. США;

· кредиты, предоставленные на срок более 3 лет — 7,64 тыс долл. США,

а в 2003 г. 74,29 тыс долл. США; 2 945,00 тыс долл. США и 11,69 тыс долл. США соответственно.

Если анализировать структуру кредитных вложений за 2001 — 2003 гг. по объемам и срокам кредитования отдельно по кредитам, предоставленным физическим, то ситуация с кредитами физических лиц будет выглядеть следующим образом (Таблица 2.5)

Таблица 2.5

|

Группировка ссудной задолженности предоставленной физическим лицам по срокам кредитования в 2001 — 2003 гг. |

|||||||||||

|

№ |

Срок кредитования |

Остаток ссудной задолженности по кредитам выданным |

|||||||||

|

2001 г. |

2002 г. |

2003 г. |

|||||||||

|

тыс. руб. |

тыс. долл. США |

увел. (%) |

тыс. руб. |

тыс. долл. США |

увел. (%) |

тыс. руб. |

тыс. долл. США |

увел. (%) |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

||

|

1 |

Краткосрочные |

129834.04 |

|

|

244 962.87 |

|

88.67 |

500851.16 |

77.60 |

104.46 |

|

|

2 |

Среднесрочные |

110.43 |

13.54 |

|

864.06 |

7.83 |

682.45 |

975.14 |

|

12.86 |

|

|

3 |

Долгосрочные |

7 190.48 |

|

|

9 032.53 |

7.64 |

25.62 |

29 693.80 |

11.28 |

228.74 |

|

|

Всего: |

137134.95 |

13.54 |

|

254 859.46 |

15.47 |

796.74 |

531520.10 |

88.88 |

346.06 |

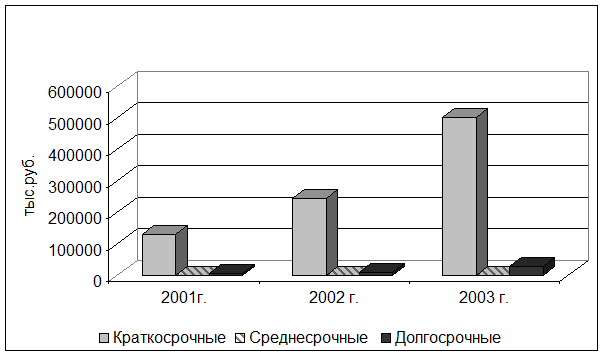

Из таблицы видно, что увеличение кредитования физических лиц за период 2001 — 2003 гг. вызвано увеличением предоставления краткосрочных кредитов на срок до 1 года: в 2001 — 2002 гг. они увеличились на 88,6 %, в 2002 — 2003 гг. на 104,46 % , а так же кредитов, предоставляемых на срок более 3 лет:

в 2001 — 2002 гг. их увеличение составило всего 25,62 %, в 2002 — 2003 гг. уже 228,74 %.

Что касается кредитов, предоставляемых на срок от 1 года до 3 лет, то

в 2001 — 2002 гг. наблюдается значительное увеличение их суммы с 110,43 тыс руб. до 864,06 тыс руб. (682,45 %), а 2002 — 2003 гг. наблюдается не значительный рост до 975, 14 тыс руб. (12,86 %), что составило по сравнению с 2002 г. всего 110,08 тыс руб.

В 2003 г. по сравнению с 2002 г. произошло увеличение предоставления кредитов физическим лицам. Оно составило 346,06 %. Но это значительно меньше, чем увеличение 2001 — 2002 гг., которое равнялось 796,74 %.

В результате чего, можно предположить, что Благовещенским ОСБ № 8636 не было предоставлено населению кредитов на сумму более чем 112 036,61 тыс руб.

Как распределяется весь объем ссуд, предоставленных физическим лицам в зависимости от сроков кредитования в 2001 — 2003 гг. показано на рис. 2.3.

Рис. 2.3. Объем ссуд, предоставленных физическим лицам в 2001 — 2003 гг. в зависимости от сроков кредитования.

Что касается структуры кредитных вложений за 2001 — 2003 гг. по объемам и срокам кредитования отдельно по кредитам, предоставленным юридическим лицам, то ситуация с данными кредитами выглядит следующим образом (Таблица 2.6). Из нее видно, что в 2001 — 2002 гг. кредитование выросло на 76,22 %, а к 2003 г. (в сравнении с 2002 г.) оно уменьшилось на 16,19 %. Это произошло из-за значительного снижения предоставления кредитов юридическим лицам на срок от 1 года до 3 лет (- 21,06 %) не смотря на не большое увеличение в предоставлении кредитов сроком до 1 года (2,24%), а так же сроком более 3 лет (2,63 %).

Среди предоставленных краткосрочных кредитов в 2003 г. самыми востребованными были кредиты (по убывающей): от 181 дня до 1 года — 1 029 548,89 тыс руб.; «Овердрафт» — 83 849,34 тыс руб.; от 31 до 90 дней — 7 541 ,11 тыс руб.и от 91 до 180 дней — 3 148,70 тыс руб.

Таблица 2.6

|

Группировка ссудной задолженности предоставленной юридическим лицам по срокам кредитования в 2001—2003 гг. |

|||||||||||

|

№ |

Срок кредитования |

Остаток ссудной задолженности по кредитам выданным |

|||||||||

|

2001 г. |

2002 г. |

2003 г. |

|||||||||

|

тыс. руб. |

тыс. долл. США |

увел. (%). |

тыс. руб. |

тыс. долл. США |

увел. (%). |

тыс. руб. |

тыс. долл. США |

увел. (%). |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

||

|

1 |

Краткосрочные |

918 517.14 |

|

|

1 099 502.62 |

|

19.70 |

1 124 088.04 |

|

2.24 |

|

|

- |

"овердрафт" |

33 865.65 |

|

|

42 136.06 |

|

|

83 849.34 |

|

|

|

|

- |

до востребования |

|

|

|

|

|

|

|

|

|

|

|

- |

до 30 дней |

3 677.00 |

|

|

1000.00 |

|

|

0.00 |

|

|

|

|

- |

от 31 до 90 д. |

5 183.52 |

|

|

19 460.23 |

|

|

7 541.11 |

|

|

|

|

- |

от 91 до 180 д. |

83 368.67 |

|

|

24 476.62 |

|

|

3 148.70 |

|

|

|

|

- |

от 181 до 1 г. |

792 422.30 |

|

|

1 012 429.71 |

|

|

1 029 548.89 |

|

|

|

|

2 |

Средне -срочные |

247 387.08 |

|

|

387 218.42 |

|

56.52 |

305 676.79 |

2945.0 |

-21.06 |

|

|

3 |

Долгосрочные |

220 132.69 |

|

|

220 132.68 |

|

|

225 924.45 |

|

2.63 |

|

|

Всего: |

1386 036.91 |

|

|

1 706 853.72 |

|

76.22 |

1 655 689.28 |

2945.0 |

-16.19 |

Таким образом, анализируя структуру кредитных вложений за 2001 — 2003 гг. по объемам и срокам кредитования физических и юридических лиц можно сделать вывод, что Благовещенское ОСБ № 8636 отдает предпочтение кредитам, предоставляемым на срок до 1 года, а так же кредитам, предоставляемым на срок от 1 года до 3 лет.

Что же касается долгосрочного кредитования, то оно составляет в 2003 г. по физическим лицам — 29 693,80 тыс руб. (11,28 тыс долл. США) и по юридическим лицам — 225 924,45 тыс руб., что равно 5,59 % и 13,65 % соответственно.

Что бы из всего этого объема информации выделить кредиты, предоставляемые в виде ипотечных: физическим лицам на приобретение (строительство, реконструкцию) объектов недвижимости необходимо произвести анализ предоставляемого при получении суды обеспечения, а юридическим лицам — застройщикам — анализ предоставляемых ссуд по срокам предоставления и отраслям экономики.

Как видно из таблицы 2.7, Благовещенское ОСБ № 8636 в обеспечение кредитов физических лиц, на приобретение (строительство, реконструкцию) объектов недвижимости, предоставляемых на срок более 3 лет в качестве обеспечения, использует не только недвижимость в виде залога, но и залог иного имущества в т. ч. транспортных средств, а так же поручительство физических лиц.

Таблица 2.7

|

Сведения о ссудах предоставленных физическим лицам на приобретение строительство реконструкцию объектов недвижимости и формах их обеспечения за 2001 — 2003 гг. |

||||||||||

|

№ |

|

Остаток задолженности на: |

||||||||

|

2001 г. |

2002 г. |

2003 г. |

||||||||

|

тыс. руб. |

тыс. Долл. США |

тыс. руб. |

тыс. долл. США |

% |

тыс. руб. |

тыс. долл. США |

% |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

|

1 |

поручительство физических лиц |

1 071.98 |

|

707.82 |

7.64 |

-33.97 |

5 187.01 |

11.28 |

383.87 |

|

|

2 |

гарантии (поручительства) юр. лиц |

|

|

|

|

|

|

|

|

|

|

3 |

гарантия субъекта РФ или муниципального образования |

|

|

|

|

|

|

|

|

|

|

4 |

залог недвижимости |

6 048.88 |

|

7 075.73 |

|

16.98 |

12 939.31 |

0.00 |

113.91 |

|

|

5 |

залог гос. ценных бумаг |

|

|

|

|

|

|

|

|

Продолжение таблицы 2.7

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

6 |

залог ценных бумаг субъектов РФ |

|

|

|

|

|

|

|

|

|

7 |

залог ценных бумаг местных органов власти |

|

|

|

|

|

|

|

|

|

8 |

залог ценных бумаг местных органов власти |

|

|

|

|

|

|

|

|

|

9 |

залог ценных бумаг местных органов власти |

|

|

|

|

|

|

|

|

|

10 |

залог ценных бумаг местных органов власти |

|

|

493.12 |

|

493.12 раз |

6 392.63 |

|

6392.63 раз |

|

11 |

залог драгоценных металлов |

|

|

|

|

|

|

|

|

|

12 |

залог прочего имущества |

|

|

650.39 |

|

650.39 раз |

5 174.85 |

|

5174.85 раз |

|

13 |

прочие виды обеспечения |

69.63 |

|

105.47 |

|

51.47 |

|

|

-100.00 |

|

14 |

без обеспечения |

|

|

|

|

|

|

|

|

|

Всего: |

7190.49 |

|

9032.53 |

7.64 |

|

29 693.80 |

11,28 |

|

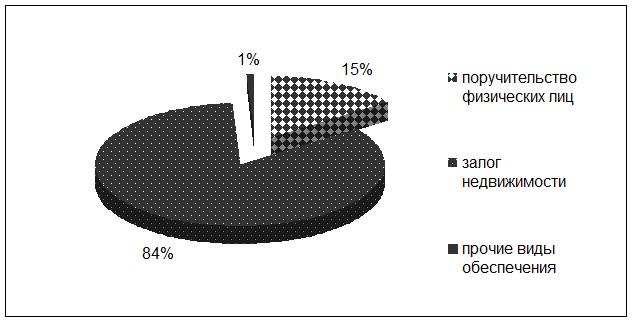

С ростом объема предоставления кредитов, растет и сумма их обеспечения.

Так в 2001 г. под различного рода обеспечение было предоставлено кредитов физическим лицам на сумму — 7 190,49 тыс руб.

из которых поручительство было представлено в виде:

имущества — 6 048,88 тыс руб.,

поручительство физических лиц — 1071,98 тыс руб.,

прочие виды обеспечения — 69,63 тыс руб..

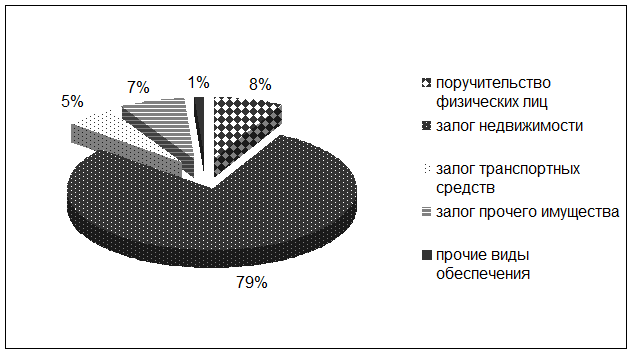

Структура предоставленного при долгосрочном кредитовании обеспечения хорошо видна из рис. 2.4.

Рис. 2.4. Структура обеспечения, предоставленного при долгосрочном кредитовании физических лиц на приобретение (строительство, реконструкцию) объектов недвижимости в 2001 году.

В 2002 г. общая сумма обеспечения составила — 9 032,53 тыс руб. и 7,64 тыс долл. США, что на 1 842,04 тыс руб. больше чем в 2001г. и основная часть его также пришлась на залог недвижимости — 78,33 %, остальные 21,67 % распределились следующим образом:

7,84 % — поручительство физических лиц,

7,2 % — залог прочего имущества,

5,46 % — залог транспортных средств,

1,17 % — прочие виды обеспечения.

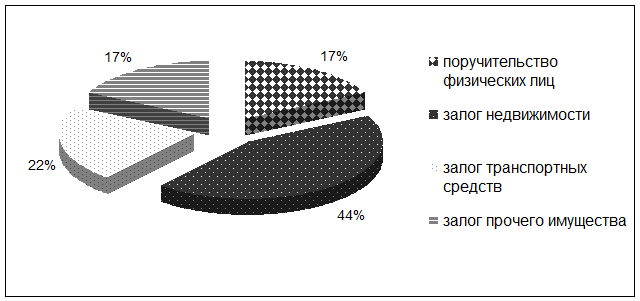

Структура предоставленного обеспечения при долгосрочном кредитовании, осуществляемом в 2002 году хорошо видна из рис. 2.5.

Рис. 2.5. Структура обеспечения, предоставляемого при долгосрочном кредитовании физических лиц на приобретение (строительство, реконструкцию) объектов недвижимости в 2002 году.

Рис. 2.6. Структура обеспечения, предоставляемого при долгосрочном кредитовании физических лиц на приобретение (строительство, реконструкцию) объектов недвижимости в 2003 году.

В 2003 г. (Рис. 2.6.) сумма обеспечения выросла на 22,74 % в руб. и на 47,65 % в долл. США по сравнению с 2002 г. что в денежном выражении составило 20 661,27 тыс руб. значительный рост коснулся всех видов обеспечения, например, обеспечение в виде залога транспортных средств выросло на 16,07 %, в виде залога прочего имущества на 10,23 %, в виде поручительства физических лиц на 9,63 %, за исключением обеспечения в виде имущества, которое снизилось на 34,75 %. По сравнению с 2001, 2002 гг. прочие виды обеспечения не использовались.

Что касается юридических лиц, то сложившаяся картина совершенно другая (Приложение 2) кредитование строительства проводилось во все три года: в 2001г. на данную отрасль пришлось 0,11 % краткосрочных и 21 % долгосрочных кредитов, выданных Благовещенским ОСБ № 8636, в 2002 г. — 1,98 % краткосрочных и 0,88 % долгосрочных кредитов, в 2003 г. — 0,78 % только краткосрочных кредитов. В суммовом выражении по годам это составило: 2001 г. — 4 370,00 тыс руб. из 1 386 036,91 тыс руб. общей суммы кредитов, предоставленных различным отраслям экономики, 2002 г. — 48 764,21 тыс руб. из 1 706 853,72 тыс руб., 2003 г. — 13 068,93 тыс руб. из 1 655 689,28 тыс руб.

Только в 2001 г. строительная отрасль Амурской области была прокридитована на срок более 3 лет на сумму 2876,52 тыс руб. по статье «Строительство и реконструкция жилых зданий (жилых домов, коттеджей)», которая предусматривает ипотечное кредитование.

Таким образом, из всего выше изложенного можно выделить то, что Благовещенское ОСБ № 8636 в процессе работы со своими активами достаточно интенсивно предоставляет кредиты как физическим, так и юридическим лицам все возможных форм собственности и отраслей экономики на различные цели и различные сроки, в зависимости от суммы предоставляемого кредита и достаточности обеспечения. Но что касается ипотечного кредитования, то его основным направлением является кредитование физических лиц на приобретение (строительство, реконструкцию) объектов недвижимости под залог недвижимости и предоставлении дополнительного обеспечения.

По данным Банка России, опубликованным в Вестнике Банка России № 56 (708) от 15 октября 2003 г. (Приложение 3) в 2001 г. в Амурской области было получено заемщиками 49 ипотечных кредитов на общую сумму 10 067,00 тыс руб., средневзвешенный срок кредитования составил 127 месяцев, а средневзвешенная процентная ставка 23 %. В 2002 г. (Приложение 4) количество выданных за год ипотечных кредитов уменьшилось до 24, объем выданных кредитов составил 8 247,00 тыс руб. и 11,28 тыс долл. США.

2.2 . Практика предоставления ипотечных кредитов в Благовещенском отделении № 8636 Дальневосточного банка СБ РФ

Кредитования физических лиц на приобретение объектов недвижимости, построенных или строящихся с участием кредитных средств Сбербанка России или его филиалов, а также на приобретение, строительство, реконструкцию объектов недвижимости осуществляется в соответствии с «Правилами кредитования физических лиц СБ РФ и его филиалами» № 229-3-р СБ РФ от 30.05.2003 г.

Общие условия предоставления строительных кредитов заключаются в том, что строительные кредиты предоставляются физическим лицам:

1. на приобретение, строительство жилья (Ипотечные кредиты);

2. на приобретение, строительство, реконструкцию, ремонт объектов недвижимости (Кредиты на недвижимость).

Они могут предоставляться в валюте Российской федерации и в иностранной валюте на срок не более 15 лет.

Максимальная сумма кредита для каждого Заемщика определяется исходя из оценки платежеспособности Заемщика, представленного обеспечения, покупной (сметной/инвестиционной) стоимости объекта недвижимости/жилья либо сметной стоимости работ по реконструкции, ремонту (отделке) объекта недвижимости, а также с учетом его кредитной истории в Банке и благонадежности.

Платежеспособность Заемщика определяется в зависимости от его дохода по формуле: (2.1)

Р=Дч * t * К,

где

Дч — среднемесячный доход (чистый) за последние 6 месяцев за вычетом всех обязательных платежей, определяемый в соответствии с Правилами № 229-3-р);

t — срок кредитования (в месяцах);

К — коэффициент в зависимости от величины Дч.

К = 0,5 при Дч в эквиваленте до 1 500 долл. США (включительно);

К = 0,7 при Дч в эквиваленте свыше 1 500 долл. США.

Доход в эквиваленте определяется следующим образом: доход в рублях разделить курс доллара США, установленный Банком России на момент обращения заявителя в Банк.

Банк может принимать в расчет платежеспособности Заемщика дополнительно к его доходу по основному месту работы один из следующих видов доходов:

· доход, полученный им по другому (одному) месту работы, если срок трудового договора (гражданско-правового договора) превышает 1 год, при условии подтверждения указанного дохода и произведенных удержаний соответствующей справкой;

· доходы, полученные им от занятий частной практикой, либо иные источники доходов, разрешенные законодательством, подтвержденные налоговой декларацией с отметкой налогового органа;

· доход супруги(а) Заемщика по одному месту работы;

· сумму пенсии, досрочно назначенную по старости или за выслугу лет и получаемую Заемщиком, не достигшим пенсионного возраста, установленного законодательством (55 лет — для женщин, 60 лет — для мужчин), на период до достижения им пенсионного возраста.

Обязательным условием предоставления кредита является наличие обеспечения своевременного и полного исполнения обязательств Заемщика.

Оценка платежеспособности поручителей — физических лиц производится так же в соответствии с Правилами № 229-3-р.

Выдача кредита осуществляется:

· на приобретение объекта недвижимости/жилья - единовременно;

· на строительство объекта недвижимости/жилья, реконструкцию, ремонт объекта недвижимости в зависимости от порядка оплаты - единовременно или частями.

Срок выборки кредита единовременно не должен превышать 45 дней с даты заключения Кредитного договора. Срок выборки кредита частями не должен превышать: первой части — 45 дней с даты заключения Договора о не возобновляемой кредитной линии; второй и последующих частей — на строительство объекта недвижимости/жилья, реконструкцию объекта недвижимости — двух лет с даты выдачи первой части кредита; на ремонт (в т.ч. проведение отделочных работ) объекта недвижимости — шести месяцев с даты выдачи первой части кредита. По истечении установленного срока выборка кредита прекращается, и сумма кредита по договору ограничивается фактически выданной. По желанию Заемщика может быть предоставлена отсрочка в погашении основного долга на период строительства объекта недвижимости / жилья, реконструкции объекта недвижимости, но не более чем на 2 года. Отсрочка по уплате процентов не предоставляется.

На практике выдача кредитов на приобретение, строительство жилья (ипотечных кредитов) начинается с рассмотрения вопроса о заключении Договора о сотрудничестве, так как ипотечные кредиты предоставляются Банком только в рамках данного Договора, заключаемого между Банком и Застройщиком либо между Банком, Застройщиком и Риэлтером. Право заключать такого рода Договора в Благовещенском ОСБ № 8636, имеет Кредитный комитет отделения, которое организационно подчиненного территориальному банку. Для заключения Договора о сотрудничестве Застройщик либо, в случае реализации Жилья Риэлтером, Застройщик и Риэлтер предоставляет(ют) в подразделение Банка, осуществляющее финансирование строительных проектов, заявления в произвольной форме о сотрудничестве с Банком в части реализации физическим лицам построенного (строящегося) жилья. Риэлтор, не находящийся на расчетно-кассовом обслуживании в Банке, дополнительно предоставляет в Банк право устанавливающие документы и Договор об оказании услуг по продаже жилья либо другой договор, в соответствии с которым Риэлтор осуществляет реализацию жилья. В рассмотрении вопроса о заключении с Застройщиком (или с Застройщиком и Риэлтером) Договора о сотрудничестве принимают участие такие подразделения Банка как: подразделение, осуществляющее финансирование строительных проектов; юридическое подразделение; подразделение безопасности и при необходимости другие.

1. Условия предоставления кредитов на приобретение, строительство жилья:

Условия и порядок предоставления ипотечного кредита.

Кредиты предоставляются в безналичном порядке путем зачисления суммы кредита на счет Заемщика по вкладу, действующему в режиме до востребования, с последующим перечислением денежных средств по распоряжению Заемщика на банковский счет Застройщика. Максимальный размер Ипотечного кредита в данном случае не должен превышать 90 % покупной (инвестиционной) стоимости жилья. Оставшуюся часть стоимости жилья Заемщик оплачивает за счет собственных средств до получения кредита (первой части кредита).

Обеспечением по кредиту на приобретение жилья может служить:

залог жилья;

· поручительство совершеннолетних членов семьи Заемщика (супруга/ги, детей, родителей супругов), которых Заемщик предполагает зарегистрировать по месту постоянного проживания в приобретаемом жилье. В случае неплатежеспособности родственников Заемщика их поручительства принимаются в качестве дополнительного обеспечения;

Обеспечением по кредиту на строительство жилья может служить:

· залог имущественных прав Заемщика по Договору об инвестировании строительства — оформляется в качестве основного обеспечения на период строительства;

· поручительство Застройщика (на случай расторжения Договора об инвестировании строительства) — оформляется в качестве дополнительного обеспечения на период строительства;

· залог жилья — оформляется после завершения строительства и оформления права собственности на него;

· поручительства совершеннолетних членов семьи Заемщика (супруга/ги, детей, родителей супругов), которых Заемщик предполагает зарегистрировать по месту постоянного проживания в строящемся жилье. В случае неплатежеспособности родственников Заемщика их поручительства принимаются в качестве дополнительного обеспечения;

Если обеспечение, предоставленное Заемщиком не покрывает сумму кредита и причитающиеся за его пользование проценты за период не менее одного года (в случае, если кредит предоставляется сроком до 1 года — процентов за период, установленный Кредитным договором), Заемщик обязан предоставить иные формы обеспечения, при этом наличие залога в составе данного обеспечения не обязательно.

Для получения Ипотечного кредита Заемщик предоставляет в Банк определенный пакет документов в соответствии с Правилами № 229-3-р, это такие документы как:

· Заявление-анкета;

· Документы, подтверждающие правоспособность: паспорт или иной документ, удостоверяющий личность заемщика, его поручителя и/или залогодателя для физических лиц; нотариально удостоверенные копии: устава, учредительного договора, свидетельства о регистрации, свидетельства ИМНС о постановке на учет в налоговом органе, карточка с образцами подписей и оттиском печати, заверенные печатью заемщика копии протоколов заседаний органов (приказов) о назначении на должность лиц, указанных в карточке с образцами подписей, перечень дочерних и зависимых организаций с указанием долей участия, состав акционеров и данные об изменении в их составе за последний год — для юридических лиц;

· Документы, подтверждающие величину доходов и размер производимых удержаний заемщика и его поручителя за последние 6 месяцев: справка предприятия, на котором работает заемщик и его поручитель для физических лиц; годовой отчет за последний финансовый год (баланс, форма № 2, пояснительная записка, и т.п.), аудиторское заключение за последний финансовый год, бухгалтерские отчеты за 4 предшествующие квартала с отметкой ИМНС РФ, расшифровки по: кредитной задолженности, по краткосрочным и долгосрочным финансовым вложениям, различного рода справки и т.п. – для юридических лиц;

· Также юридическое лицо предоставляет: условия выпуска и объем ценных бумаг, находящихся в обращении, включая проспект эмиссии облигаций; кредитную историю в других коммерческих банках за последний год; документы по технико-экономическому обоснованию возвратности кредита.

· Граждане, занимающихся предпринимательской деятельностью без образования юридического лица предоставляют: разрешение на занятие предпринимательской деятельностью, лицензию, налоговую декларацию с отметкой подразделения МНС РФ, документы, подтверждающие уплату налогов за 2 налоговых периода, книгу учета доходов и расходов за 6 месяцев, кассовую книгу за тот же период, справки банков об остатках на расчетных (текущих валютных) счетах, а так же о наличии требований к ним, справки банков о суммарных оборотах по этим счетам за 6 месяцев и т.д.;

· Документы по предоставляемому залогу, подтверждающие право собственности заемщика на имущество, используемое в виде залога, страховой полис, по которому выгодоприобретателем выступает Банк и т.п. — предоставляют заемщики любой формы собственности, при получении кредита формой обеспечения которого является залог.

а также подтверждение Застройщика (Риэлтера) о резервировании Заемщику приобретаемого жилья с указанием его адреса и стоимости, подписанное уполномоченным лицом Застройщика (Риэлтера).

После чего кредитующее подразделение рассматривает обращение Заемщика на получение Ипотечного кредита и готовит заключение на рассмотрение Кредитного комитета Банка в соответствии с Правилами № 229-3-р и с учетом следующего:

· Срок рассмотрения документов и принятия решения о выдаче Ипотечного кредита не должен превышать 12 рабочих дней от даты предоставления Заемщиком полного пакета документов до даты принятия решения.

· При расчете платежеспособности Заемщика применяются следующие коэффициенты (К):

· К= 0.8, при Дч в эквиваленте до 700 долларов США (включительно); К= 0.9, при Дч в эквиваленте свыше 700 долларов США.

· Оценочная стоимость передаваемых в залог жилья и имущественных прав Заемщика по Договору об инвестировании строительства определяется исходя из покупной/инвестиционной стоимости жилья.

Затем кредитующее подразделение сообщает решение Кредитного комитета Банка о выдаче Ипотечного кредита (об отказе в выдаче Ипотечного кредита) Заемщику, Застройщику (или Застройщику и Риэлтеру) в течение одного рабочего дня после принятия решения. При принятии положительного решения Кредитным комитетом Банка в зависимости от вида кредита и представленного обеспечения кредитующее подразделение и Заемщик оформляют кредитные документы:

· Кредитный договор;

· Договор об открытии не возобновляемой кредитной линии;

· Срочное обязательство;

· Договор поручительства Застройщика (на случай расторжения Договора об инвестировании строительства);

· Договор залога имущественных прав Заемщика по Договору об инвестировании строительства

· Договоры по обеспечению возврата кредита;

Одновременно с оформлением Кредитного договора/Договора об открытии не возобновляемой кредитной линии оформляется соглашение к договору банковского счета Застройщика о безакцептном списании денежных средств в пределах сумм, поступивших от Заемщика, в счет погашения задолженности по кредитному договору, заключенному между Застройщиком и Банком. Одновременно с оформлением Договора поручительства Застройщика (на случай расторжения Договора об инвестировании строительства) оформляются дополнительные соглашения к договорам банковского счета Застройщика о безакцептном списании денежных средств, подлежащих возврату Заемщику при расторжении Договора об инвестировании строительства, в счет погашения задолженности по Кредитному договору/Договору об открытии не возобновляемой кредитной линии, заключенному между Заемщиком и Банком.

Если Договор об инвестировании строительства заключен от лица нескольких физических лиц (будущих собственников жилья), то залогодателями по Договору залога имущественных прав по данному договору должны выступить все указанные физические лица.

Залог приобретаемой квартиры должен быть оформлен надлежащим образом:

· По Договору купли-продажи квартиры и ипотеки — в течение 45 дней с даты заключения Кредитного договора, но не позднее даты получения кредита;

· По Договору ипотеки — в течение 3 месяцев с даты получения кредита.

Залог строящейся квартиры должен быть оформлен надлежащим образом по Договору ипотеки в срок, установленный по соглашению сторон, но не более 30 месяцев с даты получения кредита (первой части кредита) и не позднее 3 месяцев с даты оформления квартиры в собственность Заемщика.

Выдача кредита (первой части кредита) осуществляется после оформления обеспечения по Ипотечному кредиту и предоставления Заемщиком в Банк в случае:

Приобретения жилья:

· платежных документов, свидетельствующих об оплате Заемщиком не менее 10 % от покупной стоимости приобретаемого жилья (в счет предварительной оплаты жилья);

· Договора купли-продажи жилья либо Договора купли-продажи квартиры и ипотеки, оформленного надлежащим образом.

Строительства жилья:

· платежных документов, свидетельствующих об оплате Заемщиком не менее 10 % от инвестиционной стоимости жилья (в счет предварительной оплаты жилья);

· Договора об инвестировании строительства, Договора залога имущественных прав Заемщика по Договору об инвестировании строительства и Договора поручительства Застройщика (на случай расторжения Договора об инвестировании строительства).

Выдача второй и последующих частей кредита на строительство жилья осуществляется по заявлению Заемщика в соответствии со сроками оплаты, установленными Договором об инвестировании строительства.

2. Условия и порядок предоставления кредита на приобретение, строительство, реконструкцию, ремонт объектов недвижимости (кредитов на недвижимость).

Кредиты на недвижимость предоставляются:

· по месту регистрации Заемщика;

· по месту нахождения предприятия — работодателя Заемщика, клиента Банка по ходатайству этого предприятия, и при условии предоставления им поручительства в обеспечение обязательств Заемщика по Кредитному договору/Договору об открытии не возобновляемой кредитной линии;

· по месту нахождения приобретаемого, строящегося, реконструируемого, ремонтируемого объекта недвижимости.

Кредиты на недвижимость предоставляются как наличными деньгами, так и в безналичном порядке. Максимальный размер кредита не может превышать 70 % стоимости объекта недвижимости (покупной/инвестиционной/сметной) либо сметной стоимости работ по реконструкции, ремонту (отделке) объекта недвижимости. Оставшуюся часть стоимости объекта недвижимости (сметной стоимости работ) Заемщик оплачивает за счет собственных средств до получения кредита (первой части кредита).

Обеспечение по Кредиту на недвижимость должно удовлетворять требованиям Правил №229-3-р с учетом следующего:

· Кредиты на приобретение, строительство квартиры (комнаты) предоставляются с обязательным оформлением в залог приобретаемой (строящейся) квартиры (комнаты) в случае, если сумма кредита превышает одновременно: 50 % покупной (инвестиционной/сметной) стоимости квартиры (комнаты); 25 000 долларов США (или рублевого эквивалента этой суммы).

· В случае приобретения квартиры, при оформлении залога на эту квартиру, договор ипотеки должен быть оформлен на срок установленный по соглашению сторон, но не более 3 месяцев с даты выдачи кредита; в случае оформления залога по кредиту на строительство данной квартиры договор ипотеки должен быть оформлен надлежащим образом и в установленный по соглашению сторон срок, но не более 30 месяцев с даты выдачи кредита (первой части кредита) и не позднее 3 месяцев с даты оформления квартиры в собственность, до даты оформления в залог приобретаемой, строящейся квартиры (комнаты), Заемщик обязан предоставить иные формы обеспечения, предусмотренные Правилами №229-3-р; при этом наличие залога имущества в составе данного обеспечения не обязательно.

Для получения Кредита на недвижимость Заемщик предоставляет в Банк пакет документов в соответствии с Правилами № 229-3-р, а также документы, подтверждающие:

· покупную или сметную/инвестиционную стоимость объекта недвижимости, сметную стоимость работ по реконструкции, ремонту (отделке) объекта недвижимости (предварительный договор купли-продажи объекта недвижимости, договор купли-продажи с отсрочкой платежа, договор об инвестировании строительства, договор о проведении ремонтных (отделочных) работ, сведения из проектно-сметной документации, справка БТИ и т.п.);

· наличие разрешения государственных органов на строительство, согласованную в установленном порядке проектно-сметную документацию (для индивидуального строительства объекта недвижимости);

· право собственности, долгосрочной аренды и т.п. на земельный участок, на котором будет вестись (ведется) строительство или реконструкция объекта недвижимости (для индивидуального строительства объекта недвижимости).

Заемщик вправе предоставить в Банк документы в течение 3 месяцев с даты регистрации Банком заявления-анкеты.

Кредитующее подразделение рассматривает документы Заемщика и готовит заключение на рассмотрение Кредитного комитета Банка с учетом следующего:

· Срок рассмотрения документов и принятия решения о выдаче Кредита на недвижимость не должен превышать 18 рабочих дней от даты предоставления Заемщиком полного пакета до даты принятия решения.

· При расчете платежеспособности Заемщика применяются следующие коэффициенты (К): К = 0.7, при Дч в эквиваленте до 1000 долларов США (включительно); К = 0.8, при Дч в эквиваленте свыше 1000 долларов США.

· В случае рассмотрения вопроса о выдаче Кредита на недвижимость до предоставления Заемщиком в Банк документов, кредитующее подразделение рассчитывает максимально возможную сумму кредита исходя из платежеспособности Заемщика при условии, что сумма кредита к выдаче будет определена после предоставления Заемщиком указанных документов.

В этом случае допускается принятие положительного решения о выдаче кредита с отлагательным условием, предусматривающим оформление кредитных документов после: предоставления Заемщиком документов; корректировки суммы кредита с учетом и представленного обеспечения. При принятии положительного решения Кредитным комитетом Банка в зависимости от цели кредита и представленного обеспечения кредитующее подразделение и Заемщик оформляют кредитные документы:

· Кредитный договор;

· Договор об открытии не возобновляемой кредитной линии;

· Срочное обязательство;

· Договоры по обеспечению возврата кредита.

В случае оформления по кредиту на приобретение квартиры (комнаты) залога этой квартиры (комнаты) Договор ипотеки (Договор купли-продажи квартиры (комнаты) и ипотеки) должен быть оформлен надлежащим образом в срок, установленный по соглашению сторон, но не более 3 месяцев с даты выдачи кредита. В случае оформления по кредиту на строительство квартиры залога этой квартиры Договор ипотеки должен быть оформлен надлежащим образом в срок, установленный по соглашению сторон, но не более 30 месяцев с даты выдачи кредита (первой части кредита) и не позднее 3 месяцев с даты оформления квартиры в собственность Заемщика.

Выдача кредита (первой части кредита) осуществляется после: оформления обеспечения возврата кредита; предоставления Заемщиком в Банк сберегательной книжки, свидетельствующей о внесении Заемщиком на счет по вкладу, открытому в Банке, денежной суммы, составляющей не менее 30 % стоимости объекта недвижимости (сметной стоимости работ по реконструкции, ремонту (отделке) объекта недвижимости), или документов (платежных или иных), подтверждающих факт предварительной оплаты не менее 30 % стоимости объекта недвижимости (сметной стоимости работ по реконструкции, ремонту (отделке) объекта недвижимости).

Для получения второй и последующих частей кредита на строительство, реконструкцию, ремонт объекта недвижимости Заемщик предоставляет в Банк отчет о целевом использовании полученных средств: счета, накладные, квитанции, чеки торгующих организаций, договоры подряда, акты сдачи-приемки выполненных работ и т.п.

Кредитующее подразделение после выдачи кредитов физическим лицам на приобретение, строительство, реконструкцию и ремонт объектов недвижимости осуществляет контроль за целевым использованием данного кредита по документам, предоставляемым Заемщиком, либо путем проведения проверок на местах.

Для этого Заемщик предоставляет в Банк документы, подтверждающие:

1. право собственности на приобретенный объект недвижимости/жилье:

· по кредитам на приобретение объекта недвижимости/жилья - в течение 3 месяцев с даты получения кредита;

· по кредитам на строительство (в т.ч. долевое участие в строительстве) объекта недвижимости/жилья — в течение 30 месяцев с даты получения кредита (первой части кредита), но не позднее З месяцев с даты оформления объекта недвижимости/жилья в собственность Заемщика.

2. целевое использование кредита (счета, накладные, квитанции, чеки торгующих организаций, договоры подряда, акты сдачи-приемки выполненных работ и т.п.):

· по кредитам на реконструкцию объекта недвижимости — в течение 26 месяцев с даты получения кредита (первой части кредита), но не позднее 2 месяцев с даты завершения работ по реконструкции объекта недвижимости;

· по кредитам на ремонт объекта недвижимости (в т.ч. проведение отделочных работ) — в течение 8 месяцев с даты получения кредита (первой части кредита), но не позднее 2 месяцев с даты завершения работ по ремонту объекта недвижимости.

По кредиту на строительство, реконструкцию, ремонт объекта недвижимости определяется соответствие фактически выполненных объемов работ объему, указанному в отчетах о расходовании средств по кредиту; по возможности, наличие неизрасходованных строительных материалов. В данном случае проверка осуществляется с выездом на место в соответствии с графиком выполнения основных этапов работ, но не реже 1 раза в 6 месяцев.

Проведение проверки оформляется актом, который подписывают работники кредитующего подразделения, подразделения безопасности Банка и Заемщик.

Погашение основного долга и уплата процентов производится ежемесячно, начиная с первого числа месяца, следующего за месяцем получения кредита, либо его первой части.

Последний платеж производится не позднее даты, установленной договором.

2.3. Эффективность ипотечного кредитования.

Что касается эффективности работы Благовещенского ОСБ № 8636 с ипотечными кредитами, то она во многом определяется способностью его руководства работать с разными видами рисков при размещении привлеченных ресурсов. Спрос на жилье является основным фактором, который должен быть учтен при управлении рисками на которые, по возможности, должно влиять отделение. Этот спрос определяется многими условиями, среди которых платежеспособность населения, цена жилья, его качество и другое.

Рассмотрим основные из них.

Платежеспособность и кредитоспособность населения — факторы, которые неподвластны влиянию Благовещенского ОСБ.

Практика показала, что в переходных условиях экономики долгосрочное кредитование под залог жилья для широкого круга населения малодоступно, так как при используемой Благовещенским ОСБ схеме ипотечного кредитования кредит составляет 70 % стоимости приобретаемого жилья, а остальные 30 % оплачиваются из собственных средств Заемщика. По экспертным оценкам, около 1,5 % семей Амурской области ежегодно за наличный расчет могут приобрести жилье практически без всякой кредитной поддержки, а около 5 % семей имеют доходы значительно выше среднего и, значит, обладают потенциальной возможностью приобретения жилья с помощью коммерческого ипотечного кредита. Для остальных граждан реальность кредита в полном объеме на данном этапе развития ипотечного кредитования в Амурской области маловероятна. Необходимо также учитывать и то, что в Российской Федерации в настоящее время проводится реформа жилищно-коммунального хозяйства. А это означает, что при переходе к сто процентной оплате жилищно-коммунальных услуг ежемесячные коммунальные платежи населения будут увеличиваться, что в свою очередь еще больше снизит планку доступности ипотечных жилищных кредитов.

Цена жилья и его качество — условия спроса, на которые может влиять Благовещенское ОСБ вместе со строительными компаниями.

Согласно статистическим данным, опубликованным Госстроем России в «Строительной газете» № 8 от 20.02.2004 г. и приведенным в таблице 2.8., в Амурской области в 2003 г. было построено 10,6 тыс кв. м. общей площади жилых домов, в том числе 28,1 тыс кв. м. было введено индивидуальными застройщиками.

Таблица 2.8

Строительство жилых домов по регионам России в 2003 г.

|

№ |

|

Ведено |

Из общего объема - введено индивидуальными застройщиками |

|||

|

тыс. кв. м. общей площади |

в том числе в декабре |

% к 2002 г. |

тыс. кв. м. общей площади |

% к 2002 г. |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1 |

Российская федерация |

36 265,9 |

10 811,5 |

107,2 |

15 173,9 |

107,0 |

|

2 |

Центральный федеральный округ |

12 917,4 |

2 774,9 |

108,3 |

4 227,4 |

116,7 |

|

3 |

Северо - Западный федеральный округ |

3 214,3 |

810,3 |

123,1 |

806,5 |

114,4 |

|

4 |

Южный федеральный круг |

5 046,9 |

899,2 |

95,6 |

3 757,2 |

95,1 |

|

5 |

Приволжский федеральный округ |

7 537,4 |

2 875,4 |

100,9 |

3 743,4 |

102,9 |

|

6 |

Уральский федеральный округ |

2 688,1 |

1 044,2 |

94,3 |

822,3 |

105,9 |

|

7 |

Сибирский федеральный округ |

2 993,5 |

1 105,7 |

105,4 |

1 235,0 |

105,8 |

|

8 |

Дальневосточный федеральный округ |

764,6 |

297,8 |

100,1 |

279,6 |

98,8 |

|

8.1 |

Республика Саха |

256,2 |

111,5 |

102,6 |

101,5 |

92,3 |

|

8.2 |

Приморский край |

198,5 |

59,8 |

113,1 |

95,7 |

114,8 |

|

8.3 |

Хабаровский край |

132,8 |

65,5 |

97,5 |

22,9 |

79,9 |

|

8.4 |

Амурская область |

102,6 |

36,9 |

90,2 |

28,1 |

100,4 |

|

8.5 |

Камчатская область |

12,0 |

0,4 |

84,6 |

5,4 |

67,1 |

|

8.6 |

Магаданская область |

5,3 |

0,2 |

213,9 |

0,6 |

105,9 |

|

8.7 |

Сахалинская область |

46,8 |

19,6 |

109,9 |

20,2 |

117,5 |

|

8.8 |

Еврейская авт. область |

10,4 |

4,0 |

62,5 |

5,1 |

71,5 |

|

8.9 |

Чукотский авт. округ |

- |

- |

- |

- |

- |

Если сравнить эти цифры с 2002 г., то ясно видно уменьшение строительства жилых домов на 9,8 % строительными организациями и не значительное увеличение на 0,4 % строительства, осуществляемого индивидуальными застройщиками. Возможно, это было связанно с отсутствием кредитования строительной отрасли по схеме долгосрочного ипотечного кредитования и не достаточным кредитованием физических лиц на строительство объектов недвижимости.

Если взять среднюю цену стоимости 1 кв. м. жилья сложившуюся в г. Благовещенске (так как основная доля строительства приходится на этот город) за 2002 — 2003 гг. и умножить на 54 кв. м. (наименьший размер общей площади, предусмотренный для строительства однокомнатной квартиры), то можно предположить стоимость готовой однокомнатной квартиры, приобретаемой у строительных организаций, то есть на первичном рынке жилья в 2002 — 2003 гг. И так стоимость 1 кв. м. в 2002 г. составляла 11 тыс руб., а в 2003 г. уже 15,5 тыс руб. за кв. м. общей площади, теперь если их сложить, а затем разделить на два, то получим, что средняя цена 1 кв. м. за 2002 — 2003 гг. в г. Благовещенске была равна 13,25 тыс руб. Умножаем полученную среднюю цену на 54 кв. м. и получаем среднюю стоимость однокомнатной квартиры по ценам 2002 — 2003 гг., которая равна 715,5 тыс руб. Так как жилой дом строится и сдается в эксплуатацию в короткие сроки, в течении 1,5 — 2 лет, то покупатель по предложению Застройщика обязан внести 25 — 30 % стоимости жилья в виде первичного взноса в начале строительства, а остальные в дальнейшем в соответствии с подписанным договором. Если учесть, что средне месячная заработная плата по области составляет 5,9 тыс руб., то за данную жилую площадь придется расплачиваться с застройщиком 121,3 месяца без учета других необходимых расходов, что не реально как для покупателя, так и для продавца.

Основными строительными организациями, занимающими около 40 % строительного рынка жилья Амурской области, являются ОАО «Амурстрой» и ОАО «Благовещенскстрой». Объединение строительного потенциала данных организаций с банковским ипотечным кредитом дало бы больше возможностей в формировании рациональных технологических и кооперативных связей; в эффективном использовании научно-технического потенциала участников, их материальных, трудовых, технических и финансовых ресурсов; в повышении уровня конкурентоспособности строящегося жилья, что положительно сказалось бы на последовательном снижении величины первичного взноса и увеличение срока, на который выдаются кредиты, что могло бы привлечь большее количество Заемщиков, нуждающихся в улучшении жилищных условий и снизить цену на приобретаемое житье.

Что касается кредитного риска при осуществлении ипотечного кредитования, то управление им, возможно, удастся достичь за счет следующих проводимых мероприятий:

· кредит выдается на приобретение, строительство, реконструкцию жилья, которое становиться залогом. Жилье, как известно, относится к базовым потребностям человека. Поэтому заемщик прилагает большие усилия к тому, чтобы не лишиться приобретенного жилья через не своевременное погашение кредита;

· первый взнос заемщика составляет 30 % стоимости жилья. Выполнение потенциальным заемщиком этого требования является частичным подтверждением его достаточной платежеспособности. Кроме того, в этом случае заемщик осознает, что в случае невозвращения ссуды он рискует потерять не только заложенную недвижимость, но и деньги, израсходованные им на финансирование строительства, покупку заложенного жилья;

· значительный срок предоставления ссуды и гибкий подход к выплате процентов по ней. Чем больше срок, на который выдается кредит, тем больше количество платежей, и соответственно меньше сумма одного платежа. Поэтому, чем больше срок, тем легче заемщикам его погашать, а значит, тем ниже уровень риска невозврата такого кредита. Гибкий подход к выплате процентов также снижает риск невозвращения займа;

· страхование квартиры — объекта залога в страховой компании.

Страхование объекта залога повышает вероятность возвращения займа, так как оно имеет значение не только для сохранности стоимости залога, но и для повышения психологической готовности заемщика работать в системе кредитования.

Анализируя таблицы, отражающие ссудную задолженность, входящую в состав кредитного портфеля Благовещенского ОСБ (Таблица 1— 7) можно сказать, что отделение во взаимодействии с Территориальным банком СБ РФ смогло найти правильные мероприятия по управлению кредитным риском в условиях невозможности получения полной информации о кредитоспособности заемщика. Подтверждением этого является показатель просроченной задолженности по данного рода кредитам, который в 2002 г. равнялся 0,07 %, а в 2003 г. составил — 0,05 %, что на 0,02 % меньше.

Но, не смотря на это, ипотечное кредитование юридических лиц — застройщиков не производится, а кредитование физических лиц на приобретение (строительство, реконструкцию) объектов недвижимости происходит не охотно малыми темпами на относительно небольшой срок и под высокий процент.

Согласно данным, которые приводятся Банком России в Вестнике Банка России № 56 (708) от 15 октября 2003 г. (Приложение 3,4) средневзвешенная процентная ставка по ипотечным кредитам на протяжении двух лет (2001, 2002 гг.) оставалась неизменно высокой — 23 % , что, конечно, позволяет избежать риска потери прибыльности в условиях инфляции, но не дает доступа к данному виду кредитования большей части платежеспособного населения города и области.

Из всего выше изложенного следует, что эффективность предоставления долгосрочных кредитов под залог объектов недвижимости при кредитовании Благовещенским ОСБ физических лиц очень низка, эффективность предоставления ипотечных кредитов юридическим лицам вовсе равна нулю и это, не смотря на большой спрос на жилье, сложившийся в Амурской области. В общем, работу Благовещенского ОСБ на рынке ипотечного кредитования никак нельзя назвать эффективной виной тому различного рода проблемы стоящие перед Благовещенским ОСБ и кредитной системой в целом.