Содержание

Введение. 3

1. Особенности страхования в условиях инфляции:

теоретические аспекты 5

1.1. Постановка задачи учета инфляции в страховании. 6

1.2. Учет инфляции в страховании. 7

2. Особенности страхования в условиях инфляции в

современной России 11

3. Особенност некторых видов страхования в условиях

инфляции. 13

3.1. Страхование предпринимательских рисков вусловиях

инфляции. 13

3.2. Страхование коммерческой деятельности в условиях

инфляции. 14

3.3. Страхование финансовых рисков в условиях инфляции. 15

3.4. Страхование валютных рисков в условиях инфляции. 17

Заключение. 24

Список литературы.. 26

Введение

При

существовавшей в нашей стране на протяжении нескольких лет командно-

административной экономике и системе управления народным хозяйством доминирующей

(монопольной) роли государства во всех сферах и формах собственности, при

слабой экономической ответственности руководителей и трудовых коллективов страхование не имело и

не могло иметь подобающее значение в экономике страны.

Развертывание рыночных отношений в

перестроечный период, когда товаропроизводители, банкиры и бизнесмены,

предприниматели и фермеры, а также другие лица негосударственной сферы экономки

начинают действовать на свой страх и риск (становятся собственниками,

увеличивают потребление и приобретение материальных благ, существенно

возрастает роль и место страхования в системе экономических отношений.

На современном переходном этапе

российской экономики существует немало серьезных экономических проблем, так или

иначе, оказывающих влияние на процессы страхования и на деятельность страховых

организаций в современной России. Одна из таких основных проблем - это

инфляция.

Об инфляции в современной экономической литературе пишут

очень много. Однако вопросы инфляции и особенностей страхования в ее условиях

по- прежнему остаются открытыми и очень актуальными на сегодняшний день. В

связи с актуальностью данных вопросов в современной экономической теории и

литературе данная тема предложена к исследованию в работе.

Таким образом, целью данной работы

является изучение особенностей процесса страхования в условиях инфляции.

Поставленная цель конкретизируется рядом

задач:

1) рассмотреть основные особенности страхования в

условиях инфляции в теоретическом аспекте;

2) рассмотреть учет инфляции в математических расчетах

страхования;

3) рассмотреть основные тенденции и проблемы

особенностей страхования в условиях инфляции современной России;

4) рассмотреть особенности страхования

предпринимательских рисков в условиях инфляции;

5) рассмотреть особенности страхования коммерческих

рисков в условиях инфляции;

6) рассмотреть особенности страхования финансовых

рисков в условиях инфляции;

7) рассмотреть особенности страхования биржевых и

валютных рисков в условиях инфляции.

1. Особенности

страхования в условиях инфляции: теоретические аспекты

Теория

и практика страхования предполагает использование измененного страхового нетто-

фонда, сформированного нетто- премиями.

Это изменение обусловлено двумя основными факторами: капитализацией и инфляцией [2, с. 234].

Инфляция,

как фактор, способна обесценить нетто- фонд, то есть понизить его стоимость.

Взаимодействие указанных факторов изменяет нетто- фонд в сторону повышения или

снижения его реальной стоимости.

в

последние годы появилось немало подходов к расчету тарифной ставки, учитывающей

инфляцию в процессе страхования.

В одних работах [4] учет инфляции

базируется на модификации нетто- ставок,

построенных без учета изменения страхового фонда. В результате были получены

нетто- ставки, зависящие от темпов инфляции.

В

других работах [6] был реализован другой подход к учету инфляции, базирующийся

на представлении страховой суммы как функции темпа инфляции и времени.

Страховая сумма представляется переменной величиной, что позволяет частично

отслеживать возрастающую в виду инфляции стоимость имущества. И первые, и вторые работы, в принципе, близки

по подходу, но с разной техникой.

В

литературе также предлагается методика, учитывающая инфляцию в рисковом

страховании с помощью привязки страховых

сумм к курсу устойчивой иностранной валюты, в частности, к курсу американского

доллара. Однако определить внутреннюю инфляцию, то есть снижение покупательской

способности национальной валюты на внутреннем рынке, через внешнюю инфляцию

далеко не всегда возможно и оправданно, тем более в теоретических исследованиях

ценообразования в страховании, ориентированном на внутренний рынок. Так,

например, после августовского 1998 года

кризиса изменение курса американского доллара имело вначале явно выраженный

нелинейный характер (вначале скачкообразное увеличение в четыре раза за

короткий промежуток времени и затем практически неизменный характер

стабильности). в тоже время процесс обесценивания национальной валюты на

внутреннем рынке можно было более или менее точно характеризовать как линейный с постоянным темпом инфляции.

Аналогично были различны и среднегодовые темпы внешней и внутренней инфляции

(при четырехкратном увеличении курса доллара темп внешней инфляции был

равен 300 %, при среднегодовом росте

внутренних цен в полтора- два раза темп внутренней инфляции составил 50 – 100

%)[1, с. 42].

Ниже

предложен вариант учета изменения нетто- фонда, основанный на идее

представления процесса расходования фонда нетто- взносов в виде случайного

потока наличности и его текущей стоимости в схеме простых процентов и линейного

во времени обесценивания с заданным темпом инфляции. Тип процентных ставок, как

можно будет заметить, не принципиален. Такой подход сближает методы расчета

тарифов страхования, так как фактически базируется на вероятностном аналоге

уравнения стоимости.

1.1. Постановка задачи

учета инфляции в страховании

Рассмотрим модель однородных рисков при стандартных предположениях. Пусть

имеется страховой портфель, состоящий из

n однотипных договоров. В простейшем случае будем

предполагать, что n – величина

неслучайная, все договоры заключены в момент t = 0 и длительность каждого договора страхования

равна l.

Введем

условные обозначения:

q – вероятность наступления страхового случая по

одному договору,

Sк – страховая сумма при заключении к – го договора

страхования,

Sак – величина страхового возмещения по к – му

договору,

Tн (i) – нетто-

ставка с единицы страховой суммы,

i – норма

доходности в единицу времени, задаваемая страховой организацией,

γ – задаваемая страховщиком вероятность (гарантия

безопасности), с которой суммарные

будущие выплаты не превысят соответствующих суммарных нетто- взносов,

tк – время наступления страхового события по к- му

договору.

Случайные величины (с.в.) Sк будем предполагать независимыми , одинаково распределенными

и имеющими математическое ожидание  и дисперсию

и дисперсию  . В аналогичных предположениях Sвк имеют

. В аналогичных предположениях Sвк имеют  и

и  . Случайные величины Sвк и Sк ввиду их экономического смысла являются зависимыми.

Введем случайную величину

. Случайные величины Sвк и Sк ввиду их экономического смысла являются зависимыми.

Введем случайную величину  , представляющую собой страховую выплату с единицы страховой

суммы. Естественно будет предположить, что случайные величины Z к и Sк независимы.

Параметры

, представляющую собой страховую выплату с единицы страховой

суммы. Естественно будет предположить, что случайные величины Z к и Sк независимы.

Параметры  могут быть найдены из

страховой статистики и считаются заданными. Вероятность q также будем

считать заданной.

могут быть найдены из

страховой статистики и считаются заданными. Вероятность q также будем

считать заданной.

Случайные величины tк будем считать независимыми, однако распределенными и имеющими математическое ожида6ие и

дисперсию. Что касается закона распределения tк , то он может быть выбран на основе

экономического смысла задачи. Например,

в случае, когда время наступления страхового события слабо зависит от сезонных

колебаний, то есть когда вероятность

наступления страхового случая в данный период времени зависит только от

длительности этого периода, закон распределения можно принять равномерным. В

этом случае плотность распределения буде определяться вероятностью q

попадания случайной величины tк в интервал длины l.

Можно считать величину tк распределенной по показательному закону как

наиболее распространенной вероятностной модели времени безотказной работы.

1.2. Учет инфляции в

страховании

Инфляция является одной из сторон такого явления как изменение денежных сумм

(увеличения или уменьшения, если иметь ввиду их реальную стоимость).

Увеличение, или капитализация, определяется нормой доходности i, а уменьшение (или обесценивание) характеризуется темпом инфляции h[1,4,6 и др.].

Величина h в единицу времени

определяется равенством[7, с.

46]:

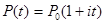

, (1)

, (1)

Здесь денежные суммы P и  0 имеют

одинаковую покупательскую способность на моменты времени соответственно t = 0 (начало инфляции) и t = 1. Суммы Р1 и Р0,

эквивалентные в смысле покупательской способности, связываются равенством:

0 имеют

одинаковую покупательскую способность на моменты времени соответственно t = 0 (начало инфляции) и t = 1. Суммы Р1 и Р0,

эквивалентные в смысле покупательской способности, связываются равенством:

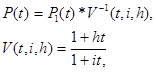

, (2)

, (2)

Здесь сумма P1

(t) имеет на

момент времени t такую же покупательную способность, что и

сумма Р0 на момент t = 0. Иначе

говоря, суммы P1 (t) и Р0 можно считать равными с точки

зрения их основной функции.

Пусть теперь сумма Р0

испытывает процесс капитализации по схеме простых процентов с нормой доходности

i. При этом накопление Р (t) имеет вид:

, (3)

, (3)

Процесс капитализации в условиях

инфляционного обесценивания денег с учетом формулы (2) и (3) можно записать в

виде:

(4)

(4)

В силу того, что сумма P1(t) эквивалента

(равна в смысле покупательной способности) сумме P 0, равенство (4) можно рассматривать как формулу реального

накопления (изменения) капитала в схеме

простых процентов, учитывающую инфляцию с темпом роста h. МножительV-1(t,i,h) имеет смысл

коэффициента накопления, учитывающего инфляцию, V(t,i,h)-

соответственно дисконтирующего множителя.

Чтобы учесть капитализацию и инфляцию, достаточно рассматривать

случайные потоки наличности и их текущие стоимости с дисконтирующим множителем,

определяемым равенством (4).

Ввиду изложенного имеем равенство:

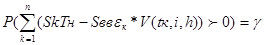

, (5)

, (5)

Операция дисконтирования сумм Sвк и έк увеличиваются с учетом темпом роста инфляции h. Это достигается умножением на (1 + h*tк) и соответствует

индексации выплат. Затем полученные суммы

дисконтируются по классической схеме простых процентов, что

соответствует делению индексированных выплат на величины 1 + i*tк.

Данная методика предполагает включение в

правила страхования условия индексации выплат по страховым случаям согласно

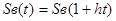

равенству:

, (6)

, (6)

где Sв (t) – страховая

выплата после индексации,

Sв – страховая выплата до индексации

h

– темп роста инфляции,

t – время

наступления страхового случая.

Данный

подход к учету инфляции не противоречит закону «О страховании». Проблема здесь

состоит в адекватном реальности выборе прогнозируемого значения темпа инфляции h. В качестве h можно, например, выбрать значение, прогнозируемое

федеральными органами власти[11].Такие

прогнозы, как правило, оптимистичны. Это в данном случае необходимо для

того, чтобы методика не противоречила закону «О страховании».

Решая

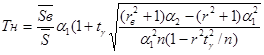

уравнение (5),получим, что Tн определяется

равенством:

), (7)

), (7)

где:

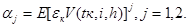

, (8)

, (8)

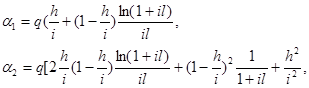

В

случае равномерного распределения коэффициенты  определяются при i >0 равенствами:

определяются при i >0 равенствами:

(9)

(9)

При i = 0:

(10)

(10)

Отсюда

следует вывод: инфляция с темпом

роста ώ % в период l повышает тариф примерно на ώ/2 %.

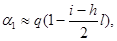

При

малых i и h имеет место

асимптотическая формула:

(11)

(11)

Из

формулы (11) следует, что при i>h нетто- тарифы повышается, а при i<h понижается по

сравнению с нетто- тарифом, полученным без учета инфляции.

При

внедрении данной методики следует иметь в виду, что получение лицензии на

правила страхования с методиками, не принятыми Департаментом страхового

надзора, проблематично или вообще невозможно.

2. Особенности

страхования в условиях инфляции в современной России

Страховой

бизнес, присущий всякой экономике, функционирующей на рыночной основе, получил

в России за последние несколько лет существенное развитие. Об этом свидетельствует

создание сотен страховых организаций, появление большого количества новых видов

страхования, ранее не известных в отечественной экономике. Вместе с тем

развитие страхования в современной России в настоящее время осложняется рядом

факторов, связанных с общим кризисным состоянием экономики страны. Конкретно

это выражается в особенностях, описанных

ниже [10, с. 62].

Полнейшая

нестабильность национальной денежной единицы как всеобщего эквивалента во

многом лишает страховой бизнес здоровой

экономической основы для существования страховых организаций. Непрогнозируемая

динамика цен на период даже в несколько месяцев на большой перечень товаров и

объектов существенно затрудняет расчет ставок страховых премий, объемов выплат

страхового возмещения, а соответственно, и расчет рентабельности страховых

организаций в целом. Неадекватность выплат страхового возмещения финансовым

потерям отталкивает клиентуру от страховых организаций как средства защиты на

случай наступления неблагоприятных обстоятельств и событий. Катастрофическое

инфляционное обесценивание денег в

прошлые годы в России всегда подрывало и

подрывает основы долгосрочного страхования жизни. Изъятие денег у населения путем повышения цен не приводит к

существенному снижению массы наличных денег, а только усиливает развал потребительского

рынка и опасный рост недовольства широких слоев населения. Для нормального

функционирования страхового рынка необходим реальный курс национальной валютной

единицы. Твердая валюта является условием стабилизации экономики. Надо решительно

идти по пути укрепления рубля, к обеспечению его конвертируемости.

Следует

отметить, что действующая в настоящее время система раздельного налогообложения доходов страховых организаций от чисто страховой

деятельности и инвестиционной деятельности не позволяет развивать привлекательные

для населения долгосрочные виды страхования, которые в итоге во многом бы

обеспечили защиту денежных интересов населения от инфляционного обесценивания

денег. В этом плане целесообразно было бы перейти к налогообложению прибыли

страховых организаций, исчисляемой как разница между собранными страховыми

платежами, доходами страховых организаций от инвестиций и выплатами

страхователям по полисам, а также операционными расходами.

3. Особенности

некоторых видов страхования в условиях инфляции

3.1. Страхование

предпринимательских рисков в условиях инфляции

Предпринимательская

деятельность и страхование - тесно взаимосвязанные категории рыночного

хозяйства. Успеха достигает тот, кто инициативен и предприимчив, кто ищет

нетрадиционные (неординарные решения). А это риск со многими неизвестными, с

расчетом на удачу, но далеко не всегда заканчивающимся успехом.

Страхование

предпринимательских рисков направлено на защиту предпринимателей о возможных

непредвиденных негативных обстоятельств и факторов, мешающих достижению

намеченной цели или получения прибыли. Одним из таких факторов является

инфляция, то есть обесценивание денег[8, с. 145].

Страхоыван6ие

в силу специфики рыночных отношений все больше становится не только способом ограждения предпринимателя

от инфляционного риска, но и средством защиты от неблагоприятного изменения

всей экономической конъюнктуры в целом. Страхование в этом случае помогает

обеспечить финансовые и юридические взаимосвязи между различными участниками рыночных

отношений.

Как

известно, основной целью предпринимательской деятельности является получение

максимальной прибыли, увеличение вложенного капитала в дело. в связи с этим

важнейшее значение приобретает страхование на случай возможной потери ожидаемой

прибыли или недополучения предполагавшегося дохода вследствие инфляции.

Основная

причина, вызывающая потерю дохода, обусловлена изменением рыночной конъюнктуры,

в частности, процессом инфляции.

Страхование

в условиях инфляции в рыночной экономике

само все в большей степени становится сферой коммерческой деятельности.

Страховщик, заключая договор, беря на себя ответственность за риск, возникающий

в условиях инфляции, думает, прежде всего, о себе, о своей выгоде, о

возможности получить соответствующий доход. Одним из видов страхования с

повышенной степенью риска является страхование коммерческой деятельности в

условиях инфляции, о котором будет рассказано ниже.

3.2. Страхование

коммерческой деятельности в условиях инфляции

Страхование

коммерческой деятельности в условиях инфляции предусматривает инвестирование

(вложение) денежных средств и других средств в коммерческие предприятия с целью получения определенной прибыли.

Ответственность

страховой организации по страхованию коммерческой деятельности в условиях

инфляции состоит в возмещении страхователю потерь, возникших в результате

случайного неблагоприятного изменения конъюнктуры рынка, то есть обесценивания

денег[5, с. 18].

Назначение

страхования коммерческой деятельности в условиях инфляции состоит в том, чтобы

возместить страхователю возможные потери денег, если через определенный в

договоре период коммерческие операции не дадут предусмотренной договором (соглашением) прибыли, или дохода.

При

определении величины страховой суммы, указываемой в договоре, возможны два

варианта:

1) страховая сумма устанавливается в пределах

коммерческих вложений страхователя в страхуемые операции (сумма контракта,

соглашения);

2) страховая сумма устанавливается не только в пределах

вложений страхователя, но и с учетом возможной прибыли.

В первом случае коммерческое страхование

называется страхованием инвестиций, а во втором - страхованием прибыли, или

доходов. При страховании коммерческих рисков в условиях инфляции важным

моментом являются сроки страхования. Страхователь, стремясь к более быстрой

окупаемости проекта и вложенных средств, заинтересован в минимальных сроках

страхования. Для страховщика, наоборот, короткий срок действия договора

повышает риск недополучения страховых взносов.

Поэтому при согласовании сроков действия

договоров страхователь и страховщик исходят только из научно-обоснованных

актуарных расчетов, анализа отечественной и зарубежной практики окупаемости инвестиций в различных

сферах производственной и коммерческой деятельности, но и из тщательного

анализа и оценки контрактов, технико-экономических обоснований, бизнес- планов,

предоставляемых страховщику.

Страхование предпринимательских и

коммерческих рисков в условиях инфляции являются «потомком» поручительств. Контракты

поручительства существовал еще в глубокой древности. Ссылки на поручительство имеются еще в Ветхом

завете, а к 150 г н.э. римляне уже разработали весьма действенный закон о

поручительстве, при котором поручитель гарантирует выполнение обязательств в

качестве долевого предприятия или фирмы[9, с. 56].

Инвесторы и отдельные вкладчики, не

обладающие достаточными знаниями для проведения собственного глубокого анализа

спроса и предложения ценных бумаг, заинтересованы в страховании с наивысшем

рейтингом страховой ответственности. В результате существенно расширяется спрос на страхование

от инфляционных рисков.

3.3. Страхование

финансовых рисков в условиях инфляции

Список

видов страхования финансовых рисков в условиях инфляции весьма обширен.

Большинство финансовых гарантий охватывает основные финансовые сделки,

связанные с банковскими депозитами, а также инвестиционными вложениями,

коммерческими сделками, арендными обязательствами, ссудным кредитованием,

ипотекой, операционными рисками, изменением валютных курсов, процентных ставок

и другими видами коммерческих услуг, являющихся стандартными активами в

портфелях страховых компаний. Во всех случаях степень финансового риска

варьируется в зависимости от осторожности в подходе к сделкам со стороны

страховщиков.

Общее

стремление всех страховщиков в этом бизнесе - свести к минимуму риск, связанный

с данными гарантиями, добиться страхования с нулевым коэффициентом потерь. Все

это можно реализовать и только с участием высокопрофессиональных специалистов,

способных достоверно оценить риски, связанные с гарантией финансовых операций в

условиях инфляции. В этой связи предоценочная функция (гарантированное

размещение средств, анализ финансового состояния потенциального страхователя и

др.) должна состоять в первую очередь из анализа инвестиционного и

коммерческого риска в условиях инфляции.

Также

очень важно, чтобы при этом тщательно учитывалось сохранение риска, и случае любой неожиданности ее финансовое

воздействие на страховщика не было катастрофическим. Исходя из сказанного,

основным критерием и девизом при страховании финансовых рисков в условиях

инфляции является осмотрительность.

Страхование

финансовых рисков в условиях инфляции в силу его особой важности постоянно

находится в поле зрения делового мира и средств массовой информации.

Как

всякое новое дело, страхование финансовых рисков в условиях инфляции

претерпевает быстрое изменение, как по своей сути, так и по подходам к решению

проблемы.

в

настоящее время наиболее часто и активно дебатируются три основных направления

в страховании рисков в условиях инфляции: понимание особенностей

маркетинга в страховании,

перестраховании и регулирования рисков в

условиях инфляции.

Более

подробно рассмотрим особенности направлений регулирования страхования

финансовых рисков в условиях инфляции. Существуют два направления теоретических

рассуждений. Одна часть менеджеров и страховщиков считает, что многопрофильные

страховые компании. принимающие на себя финансовые риски в условиях инфляции,

должны в обязательном порядке создавать отдельные или специализированные

структуры. Сторонники этой точки зрения приводят три основных довода:

-

предохранение

традиционных видов страховой деятельности компании от крупных потерь в

результате принятия финансовых рисков;

-

облегчение

регулятивного надзора;

-

предоставление

инвесторам и другим лицам, связанным с финансовым гарантиями, возможности

оценить силу гарантии.

Другая часть специалистов полагает, что

выделение страхования финансовых рисков в условиях инфляции в

специализированную структуру не является необходимым в нынешней финансово

сложной ситуации. К этой части специалистов относятся и наши отечественные

страховщики, которые считают страхование финансовых рисков в условиях инфляции

отраслью имущественного страхования, что и закреплено официально в условиях

лицензирования страховой деятельности.

3.4. Страхование

валютных рисков в условиях инфляции

Страхование

биржевых рисков в условиях инфляции - одна из форм защиты биржевых финансовых

операций. Эти виды страхования пока еще слабо развиты в нашей стране и

имеются лишь отдельные примеры их

реализации.

Страхование

валютных рисков в условиях инфляции

имеют некоторые аналогичные действия со страхованием биржевых рисков в условиях

инфляции. Но в большей части оно определено специфическими условиями внешнеэкономических связей.

В

современных российских условиях важнейшими элементами финансовых рисков

являются валютные риски, которые представляют собой опасность валютных потерь,

связанных с изменением курса одной

иностранной валюты по отношению к другой, при проведении кредитных и иных

валютных операций.

Участники

международных экономических отношений подвергаются разнообразным рискам,

связанным с изменением цен на услуги

после заключения контракта.

Теоретически

и практически этот риск может быть объектом страхования.

Особую

роль в страховании валютных рисков в условиях инфляции играет опасность

валютных потерь в результате изменения курса валюты цены (займа) по отношению к

валюте платежа в период между подписанием контракта (кредитного соглашения) и

осуществлением платежа по нему, то есть

в основе валютного риска лежит изменение реальной стоимости денежного обязательства

за период действия соглашения сторон. Валютным рискам подвержены обе стороны

соглашения, а также государственные и частные владельцы иностранной валюты.

Наличие валютных рисков определяет необходимость защитных мер, направленных на

предупреждение и ограничение потерь.

Во

внешнеэкономическом контракте фиксируются два вида валют: валюта цены

(займа) и валюта платежа. Валютные риски

проявляются при изменении курсового соотношения между валютой платежа и валютой

займа за время осуществления внешнеторговой операции, в которой выражены

издержки экспортера (продавца) или ведется учет его валютных поступлений

(валюта цены). Величина валютного риска связана с потерей покупательной

способности валюты.

Курсовые

разницы у экспортера возникают в случае заключения контрактов до падения курса

валюты платежа, потому что за выручаемые средства экспортер получит меньше

национальных денежных средств.

Импортер (покупатель) несет убытки при

повышении курса валюты цены, так как для ее приобретения потребуется затратить

больший объем национальных валютных средств.

При

страховании валютных рисков обычно используются так называемые защитные оговорки, представляющие собой

договорные условия, включаемые в соглашения сторон и контракты,

предусматривающие возможность их пересмотра в процессе действия договора[5, с.

23].

Защитные

оговорки подразделяются на:

-

валютные

оговорки

-

оговорки

несовпадения валюты цены (займа) и валюты платежа

-

товарно-ценовые

отговорки

-

форвардные

операции.

Валютные оговорки представляют собой

специально включаемое в текст контракта условие, в соответствии которым сумма платежа должна быть пересмотрена

в той же пропорции, в которой произойдет изменение курса валюты платежа по

отношению к валюте оговорки.

Валютные

оговорки бывают:

-

косвенные

-

прямые

-

мультивалютные.

Косвенная валютная оговорка применяется

в тех случаях, когда цена товара зафиксирована в одной из наиболее распространенных

в международных расчетах валют (американский доллар, японская иена), а платеж

предусматривается в другой денежной е6динице (обычно в национальной валюте).

Текст косвенной оговорки примерно следующий: «Цена в долларах США, платеж в

японской иене. Если курс доллара к иене накануне дня платежа изменится по

сравнению с курсом на день составления контракта, то соответственно изменяются

цена товара и сума платежа».

Прямая валютная оговорка

применяется, когда валюта цены и валюта

платежа совпадают, но величина суммы платежа, обусловленная в контракте,

становится в зависимость от изменения курса валюты платежей по отношению к

другой, более стабильной валюте- валюте оговорки. Пример формулировки такой

оговорки: «Цена товара и платеж в долларах США. Если на день платежа курс

доллара к японской иене на валютном рынке будет ниже его курса на день

заключения контракта, то цена контракта и сумма платежа в долларах соответственно

повышаются».

Мультивалютные оговорки (многовалютные)

– это оговорки, действие которых основан на коррекции суммы платежа, но не к

одной, а к специально подобранному набору валют (валютная корзина), курс

которых рассчитывается как их средняя величина по определенной методике

(например, на базе среднеарифметического процента отклонения курса каждой из

валют «корзины» от исходного уровня и на базе измерения расчетного

среднеарифметического курса оговоренного набора валют).

Защитная оговорка в форме несовпадения

валюты цены (займа) и валюты платежам заключается в том, что если валюта цены товара или валюта займа

оказалась более устойчивой, чем валюта платежа, то сумма обязательств возрастает

пропорционально к валюте оговорки. При другом варианте оговорки валюты цены и

валюты платежа совпадают, но сумма платежа поставлена в зависимость от курса последней

к валюте оговорки.

Например, сделка заключена в итальянских

лирах, в валютной оговоркой является

американский доллар. В этом случае экспортеры и кредиторы подвержены валютному

риску при снижении курса валюты оговорки. Так, в связи с понижением курса

доллара в конце 70- х годов страны- члены ОПЕК потеряли 12 % покупательной

способности валютной выручки, что было эквивалентно 14 млрд. долларов.

Пересчет суммы платежа при реализации

валютной оговорки производится пропорционально

изменению курса валюты оговорки (или валюты цены) по отношению к валюте

платежа. Например, заключен контракт на сумму 10 тыс. долларов, платеж в фунтах стерлингах. При этом, если в

результате девальвации доллара, допустим на 5 %, курс валюты платежа повысился на 8 %, то сумма платежа

уменьшится пропорционально снижению курса валюты оговорки (то есть на 5 %) и

экспортер несет потери. Напротив, если валюта цены – фунт стерлингов, а валюта

платежа - доллар, то в результате упомянутой девальвации выигрывает экспортер,

так как сумма платежа увеличится на 8 % пропорционально повышению курса валюты

оговорки[5, с. 25].

Товарно-ценовая оговорка- это условие,

включаемое в международные экономические соглашения с целью страхования

экспортеров и кредиторов от инфляционного риска. К таким оговоркам относят[2,

с. 78]:

-

оговорки

скользящей цены, повышающейся в зависимости от пенообразующих факторов;

-

индексация,

основанная на включении в соглашение особой

индексной оговорки о пересчете суммы платежа пропорционально измененному

индексу цен за период с даты подписания до момента исполнения обязательства.

Иногда используется комбинированная

валютно-товарная оговорка для регулирования суммы платежа в зависимости от

изменения цен как валютных курсов, так и товарных цен.

Одним из способов страхования валютных

рисков являются форвардные сделки с валютой платежа. Форвардный валютный

контракт- это сделка, определяющая сумму валюты, которая должна быть обменена

на другую валюту в определенный день в будущем

по курсу, который устанавливается в момент заключения сделки.

Сущность защитных оговорок форвардных

операций по страхованию валютных рисков заключается в следующем: при

представлении коммерческого предложения или при подписании контракта экспортер,

зная график поступления платежей по контракту, заключает со своим банком

соглашение о переуступке ему будущих поступлений в валюте по заранее

определенному форвардному курсу. То есть экспортер в результате форвардной

операции может заранее определить сумму своей выручки в национальной валюте, и

исходя из этого, установить цену контракта. Форвардный курс может быть больше

(то есть котироваться с премией) или меньше (то есть котироваться с дисконтом),

чем наличный курс валюты на дату совершения такой сделки, и зависит от разницы

в процентных ставках на межбанковском рынке по депозитам в соответствующих

платежах

Таким образом, экспортер в процессе

форвардной операции, продавая товары за определенную валюту, одновременно

заключает валютную сделку обмена на другую валюту по курсу, который установлен

в момент заключения сделки. Импортер, наоборот, прибегает к форвардной сделке

для заблаговременного приобретения валюты платежа, если ожидается повышение ее

курса к моменту платежа по контракту.

Разновидностью форвардных сделок и

операций является хеджирование, используемое в банковской, биржевой и

коммерческой практике для защиты зарубежных инвестиций от возможного валютного

инфляционного риска и для обозначения различных методов страхования валютных

инфляционных рисков от неблагоприятных изменений курса валют в будущем. Используются

две операции хеджирования: на повышение и на понижение.

Хеджирование - это форма страхования

цены и прибыли от возможных неблагоприятных изменений по контрактам и

коммерческим операциям в период между заключением фьючерсной сделки и поставкой

товара в условиях инфляции. Ее сущность

состоит в покупке (продаже) на

бирже контрактов на определенный срок одновременно с продажей (покупкой)

действительного товара с тем же сроком поставки и проведения обратной операции

с наступлением срока поставки товара[8, с. 178].

Хеджирование на повышение, или

хеджирование покупкой, представляет собой биржевую операцию по покупке сочных

контрактов: форвардных или опционов. Хеджирование на повышение применяется в

тех случаях, когда необходимо застраховаться от возможного инфляционного

повышения курса валют в будущем. Он позволяет установить покупную цену (курс валюты) намного раньше,

чем будет приобретена валюта.

Опцион- это условие, включаемое в

биржевые сделки на срок, по которому одной из сторон предоставляется право

выбора между отдельными, взаимоисключающими условиями сделки или изменения ее

первоначальных условий.

Хеджирование на понижение, ил

хеджирование продажей, - это биржевая операция с продажей срочных контрактов.

Хеджер, осуществляющий хеджирование на понижение,

предполагает осуществить в будущем продажу валюты и поэтому, продавая на бирже

форвардный контракт или опцион, страхует себя от возможного снижения курса

валюты в будущем.

Таким образом, хеджирование позволяет

снизить риск, вызванный неопределенностью курсов валюты на биржевом рынке,

посредством покупки или продажи срочных контрактов, что дает возможность

зафиксировать курс валюты и сделать доходы или расходы более- менее

предсказуемыми. Однако при этом риск, связанный с хеджированием, не исчезает.

Его берут на себя спекулянты, участник рынка, идущие на определенный, заранее

рассчитанный риск.

Хеджер приходит на рынок, чтобы передать

кому- то долю риска, а спекулянт берет на себя этот риск в надежде получить

прибыль за счет игры в разнице цен. Спекулянты на фьючерсном рынке (рынок

срочных контрактов) играют большую роль. Принимая на себя риск в разнице цен,

они тем самым выполняют определенную роль стабилизаторов цен.

Спекулянтов не интересует осуществление

и прием поставки конкретного вида товаров (валюты). Рынок привлекает их лишь

ожидаемыми колебаниями цен.

При покупке срочных контрактов на бирже

спекулянт вносит гарантийный взнос, которым определяется величина его риска.

Если курс валюты снизился, то спекулянт, купивший ранее контракт, теряет сумму,

равную гарантированному взносу, а если возрос, то спекулянт возвращает себе

сумму, равную гарантированному взносу, и получает дополнительный доход от

разницы в курсах валюты и купленного контракта.

Заключение

Таким

образом, в ходе выполнения данной работы была достигнута ее основная цель,

поставленная во введении. Были рассмотрены особенности страхования в условиях инфляции.

В

заключение сделаем несколько основных выводов по работе:

1) инфляция, как фактор, способна обесценить нетто-

фонд, то есть понизить его стоимость. Воздействие указанного факторов изменяет

нетто- фонд в сторону повышения или снижения его реальной стоимости;

2) в последние годы появилось немало подходов к расчету

тарифной ставки, учитывающей инфляцию в процессе страхования;

3) инфляция является одной из сторон такого явления как изменение денежных сумм

(увеличения или уменьшения, если иметь ввиду их реальную стоимость).

Увеличение, или капитализация, определяется нормой доходности, а уменьшение

(или обесценивание) характеризуется темпом

инфляции;

4) полнейшая нестабильность национальной денежной

единицы как всеобщего эквивалента во многом лишает страховой бизнес здоровой экономической

основы для существования страховых организаций;

5) катастрофическое инфляционное обесценивание денег в прошлые годы в России всегда подрывало и подрывает основы

долгосрочного страхования жизни;

6) страхование предпринимательских рисков направлено на

защиту предпринимателей о возможных непредвиденных негативных обстоятельств и

факторов, мешающих достижению намеченной цели или получения прибыли. Одним из

таких факторов является инфляция, то есть обесценивание денег;

7) назначение страхования коммерческой деятельности в

условиях инфляции состоит в том, чтобы возместить страхователю возможные потери

денег, если через определенный в договоре период коммерческие операции цен

дадут предусмотренной договором

(соглашением) прибыли, или дохода;

8) страхование валютных рисков в условиях инфляции имеют некоторые

аналогичные действия со страхованием биржевых рисков в условиях инфляции. Но в

большей части оно определено специфическими

условиями внешнеэкономических связей.

Список литературы

1) Бадюков В.Ф. Накопление и инфляция в страховании//

Финансы. – 2000. - № 10. – С. 41- 44

2) Балабанов И.Т., Степанов В.Н. Занимательное

страхование. – М.: Финансы и статистика, 1998 – 192 с.: ил.

3) Бочкарев Е., Никишов В. Страхование в условиях

инфляционного ожидания // Страховое дело. – 1998. - № 11-12. – С. 51- 55

4) Васин В. Построение тарифных ставок по рисковым

видам страхования с учетом инфляции и инвестиционного дохода // Страховое дело.

– 1996. - № 10. – С. 42- 43

5) Гвозденко А.А. Финансово-экономические методы

страхования: Учеб. – М.: Финансы и статистика, 1998. – 184 с.: ил.

6) Евсеева О.В. Возможности отслеживания инфляции в

имущественных видах страхования // Финансы. – 1995. - № 2. – С. 47- 48

7) Реутов В. Условия, порождаемые инфляцией //

Страховое ревю. – 1996. - № 2. – С. 27 - 32

8) Страхование: принципы и практика/ Сост. Д. Бланд. –

М.: Финансы и статистика, 2000. – 416 с.: ил.

9) Страховое дело : Учеб. / Под ред. Л.И. Рейтмана. –

М.: Банковский и биржевой научно-консультационный центр. – 524 с.

10)

Шахов В.В.

Введение в страхование: экономический аспект. – М.: Финансы и статистика, 1992.

– 192 с.: ил.

11)

Шоргин С.Я.,

Шухов А.Г. Задача оценки страховой нетто- ставки в условиях инфляции //

Финансы. – 1995. - № 1. – С. 42- 46