Содержание

Введение……………………………………………………………………………...3

1. Основные средства

предприятия………………………………………………..4

1.1.

Понятие производственных фондов…………………………………….…..4

1.2.

Характеристика и учет основных

средств…………………………………5

1.3.

Оценка основных средств……………………………………………………7

2. Износ основных средств и

амортизационная политика……………………….9

2.1.

Понятие и виды износа основных средств…………………………………9

2.2.

Амортизация основных средств…………………………………………. .11

2.3.

Методы амортизационной политики предприятия……………………….13

2.4.

Ускоренная амортизация………………………………………… ..………19

3. Практическое применение

методов амортизации…………………………….22

Заключение…………..……………………………………………………………. .26

Список литературы…..…

..………………………………………………………. .27

Введение

Затраты являются одним из

важнейших факторов, влияющих на принятие решений при управлении предприятием,

которое представляет собой достаточно сложную систему, объединяющую все ресурсы

(денежные, материальные, трудовые). Достижение целей в деловой сфере всегда

связано с затратами, и предприниматель не может быть уверен в правильности

принятого решения, если при его подготовке не проводился анализ затрат и себестоимости

продукции.

Такой анализ направлен на

выявление возможностей повышения эффективности использования всех имеющихся на

предприятии ресурсов. Анализ затрат производства позволяет дать более

объективную оценку показателей прибыли и рентабельности.

Проблема повышения

эффективности использования основных фондов и производственных мощностей

предприятия занимает центральное место в период перехода России к рыночным

отношениям. Имея ясное представление о роли каждого элемента основных фондов в

производственном процессе, физическом и моральном их износе, факторах, влияющих

на использование основных фондов, можно выявить методы, направления, при помощи

которых повышается эффективность использования основных фондов и производственных

мощностей предприятия, обеспечивающая снижение издержек производства и рост

производительности труда.

Цели данной работы включают

в себя изучение видов износа основных средств производства, особенностей

амортизации, её методов, а также исследование процесса кругооборота средств при

создании фонда амортизационных отчислений. Также в цели входит описание

основных правовых документов, на основании которых предприятие определяет

расчёт амортизационных отчислений и формирует амортизационную политику.

Задачей работы является

анализ конкретных методов амортизации и условий их применения, а также

отыскание наиболее оптимальных путей проведения амортизационной политики предприятия.

1.

Основные средства

предприятия

1.1.

Понятие производственных фондов предприятия

Наиболее высокую долю в

структуре имущественного комплекса предприятия занимают основные фонды.

Основными фондами являются

произведенные активы, используемые неоднократно или постоянно в течение

длительного периода, но не менее одного года, для производства товаров,

оказания рыночных и нерыночных услуг. Основные фонды делятся на материальные и

нематериальные (рис. 1.1).

К материальным

основным фондам (основным средствам) относятся здания, сооружения, машины и

оборудование, измерительные и регулирующие приборы и устройства, жилища,

вычислительная техника и оргтехника, транспортные средства, инструмент,

производственный и хозяйственный инвентарь, рабочий, продуктивный и племенной

скот, многолетние насаждения и прочие виды материальных основных фондов.

Рис. 1.1 Основные фонды

К нематериальным основным

фондам (нематериальным активам) относятся компьютерное программное обеспечение,

базы данных, оригинальные произведения развлекательного жанра, литературы или

искусства, наукоемкие промышленные технологии, прочие нематериальные основные

фонды, являющиеся объектами интеллектуальной собственности, использование

которых ограничено установленными на них правами владения.

Материальные и

нематериальные основные фонды показываются в балансе предприятия в разделе

"Внеоборотные активы". Объединяет эти виды

ресурсов предприятия не только то обстоятельство, что они играют важную роль в

деятельности предприятия, но и то, что объекты, включаемые в состав основных

фондов, используются в течение длительного времени (более одного года). Однако

при ближайшем рассмотрении оказывается, что основные средства и нематериальные

активы имеют большие различия, которые отражаются в методах их учета, анализе

использования и влиянии на финансовый результат. Далее рассмотрим основные

средства предприятия. [1, с. 183]

1.2.

Характеристика и учет основных средств

предприятия

К основным средствам

относятся средства производства, неоднократно участвующие в производственном

процессе, сохраняющие при этом свою натуральную форму, переносящие свою

стоимость на производимую продукцию по частям по мере снашивания. К ним

относятся средства производства со сроком службы более 12 месяцев.

К основным средствам

относятся также капитальные вложения на коренное улучшение земель

(осушительные, оросительные и другие мелиоративные работы) и вложения в

арендованные объекты основных средств.

В составе основных средств

учитываются находящиеся в собственности организации земельные участки, объекты

природопользования (вода, недра и другие природные ресурсы).

Основными

задачами бухгалтерского учета основных средств являются правильное

документальное оформление и своевременное отражение в учетных регистрах поступления

основных средств их внутреннего перемещения и выбытия; правильное исчисление и

отражение в учете суммы износа основных средств; точное определение

результатов при ликвидации основных средств; контроль за затратами на ремонт

основных средств, за их сохранностью и эффективностью использования.

Для организации

учета основных средств, отвечающего поставленным задачам, важное значение имеют

следующие предпосылки: классификация основных средств; установление принципов

оценки основных средств; установление единицы учета предметов основных средств;

выбор форм первичных документов и учетных регистров. [4]

В организациях

применяется единая типовая классификация основных средств, в соответствии с

которой основные средства группируются по следующим признакам: отраслевому,

назначению, видам, принадлежности, использованию.

Группировка

основных средств по отраслевому признаку (промышленность, сельское хозяйство,

транспорт и др.) позволяет получить данные об их стоимости в каждой отрасли.

По назначению

основные средства организации подразделяются на производственные основные

средства основной деятельности; производственные основные средства других

отраслей; непроизводственные основные средства.

По видам

основные средства организаций подразделяются на следующие группы: здания,

сооружения, рабочие и силовые машины и оборудование, измерительные и

регулирующие приборы и устройства, вычислительная техника, транспортные

средства, инструмент, производственный и хозяйственный инвентарь и

принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения

и прочие основные средства.

В составе

основных средств учитываются находящиеся в собственности организации земельные

участки, объекты природопользования (вода, недра и другие природные ресурсы).

По степени использования

основные средства подразделяются на находящиеся:

·

В эксплуатации;

·

В запасе (резерве);

·

В стадии достройки, дооборудования, реконструкции и

частичной ликвидации;

·

На консервации.

В зависимости от

имеющихся прав на объекты основные средства подразделяются на

·

Объекты основных средств, принадлежащие организации на

праве собственности (в том числе сданные в аренду);

·

Объекты основных средств, находящиеся у организации в

оперативном управлении или хозяйственном ведении;

·

Объекты основных средств, полученные организацией в аренду

Единицей учета основных

средств является отдельный инвентарный объект, под

которым понимают законченное устройство, предмет или комплекс предметов со всем

приспособлениями и принадлежностями, выполняющими вместе

одну функцию.

Каждому инвентарному объекту присваивают определенный инвентарный номер, который сохраняется за данным объектом на все время его нахождения в эксплуатации, запасе или консервации. Инвентарный номер прикрепляется или обозначается на учитываемом предмете и обязательно указывается в документах, связанных с движением основных средств.

Применительно к сложным инвентарным объектам, т.е. включающим те или

иные приспособления, обособленные элементы, составляющим вместе

с ним одно целое, как правило, на каждом элементе обозначают тот же номер, что

и на основном, объединяющем их объекте.

Инвентарные номера выбывших объектов могут присваиваться другим, вновь поступившим основным средствам не ранее чем через пять лет после выбытия.

Арендуемые основные

средства могут учитываться у арендатора под инвентарными

номерами, присвоенными им арендодателем. [7]

1.3.

Оценка основных средств

Различают первоначальную, остаточную и

восстановительную стоимость основных средств.

В бухгалтерском учете основные средства отражаются, как правило, по первоначальной стоимости, которая определяется для объектов:

·

изготовленных на самом предприятии, а

также приобретенных за плату у других организаций и лиц —

исходя из фактических затрат по возведению или приобретению,

этих объектов, включая расходы по доставке, монтажу,

установке;

·

внесенных учредителями в счет их

вкладов в уставный капитал (фонд) — по договоренности сторон;

·

полученных от других организаций и лиц

безвозмездно, а также неучтенных объектов основных

средств — по рыночной стоимости на дату оприходования;

·

приобретенных по договорам,

предусматривающим исполнение обязательств (оплату) неденежными средствами, по стоимости ценностей, переданных или подлежащих передаче организации.

Стоимость этих ценностей устанавливается исходя из цены, по которой в сравниваемых обстоятельствах обычно организация определяет стоимость

аналогичных ценностей.

Фактические

затраты на приобретение, сооружение и изготовление основных средств слагаются

из:

·

Сумм, уплачиваемых организацией в соответствии с договором

поставки их поставщику, договором купли – продажи (продавцу), а также за

осуществление работ по договору строительного подряда и иным договорам и за

информированные и консультационные услуги, связанные с приобретением основных

средств;

·

Регистрационных сборов, государственных пошлин и других аналогичных

платежей, произведенных в связи с приобретением (получением) прав на объект

основных средств;

·

Таможенных пошлин и иных платежей;

·

Невозмещаемых налогов, уплачиваемых в связи и приобретением объекта

основных средств;

·

Вознаграждений, уплачиваемых посреднической организации, через которую

приобретен объект основных средств;

·

Иных затрат, непосредственно связанных с приобретением, сооружением и

изготовлением объекта основных средств, и затрат по доведению их до

состояния, котором они пригодны к

использованию.

При определении

рыночной стоимости могут быть использованы данные о ценах на аналогичную

продукцию, полученные в письменной форме от

организаций-изготовителей; сведения об уровне

цен, имеющиеся у органов государственной статистики, торговых инспекций

и организаций; сведения об уровне цен, опубликованные и средствах массовой

информации и специальной литературе экспертные заключения о стоимости отдельных

объектов основных средств.

Не включаются и фактические затраты на приобретение основных средств

общехозяйственные и иные аналогичные расходы, кроме случаев, когда они

непосредственно связаны с приобретением основных средств.

Стоимость

основных средств, в которой они приняты к бухгалтерскому

учету, не подлежит изменению, кроме случаев, установленных законодательством Российской Федерации.

Изменение

первоначальной стоимости основных средств допускается

в случаях достройки, дооборудования, реконструкции и частичной ликвидации соответствующих объектов.

Остаточная стоимость основных средств определяется вычитанием из первоначальной стоимости износа основных средств.

С течением времени первоначальная стоимость основных средств отклоняется от стоимости аналогичных основных средств, приобретаемых или возводимых в современных условиях. Для устранения этого отклонения необходимо периодически осуществлять переоценку основных средств

и определять восстановительную стоимость.

Восстановительная стоимость

— это стоимость воспроизводства основных средств в современных условиях (при

современных ценах, современной технике и т.п.). [11]

Среднегодовая стоимость

имущества организации за отчетный период (квартал, полугодие, 9 месяцев и год)

определяется путем деления на 4 суммы, полученной от сложения половины

стоимости имущества на 1 января отчетного года и на первое число следующего за

отчетным периодом месяца, а также суммы стоимости имущества на каждое первое

число всех остальных кварталов отчетного периода.

2.

Износ основных средств и

амортизационная политика

2.1. Понятие и

виды износа основных средств

Весомую долю издержек

составляют издержки, связанные с затратами капитальных ресурсов – машин,

оборудования, производственных помещений. Использование в производстве этого

вида ресурсов, а значит, и формирование соответствующих издержек имеют ряд

особенностей.

Первая особенность: в

отличие от таких материальных ресурсов, как топливо, энергия, материалы (т.е.

предметы труда), капитальные ресурсы не расходуются за один цикл производства.

Они служат годами, но подвергаются износу. Износ – это постепенная утрата

капитальными благами своей ценности. Различают два вида износа основных фондов

– физический и моральный.

Под физическим износом

понимают потерю средствами труда своих потребительских качеств, т.е.

технико-производственных свойств. Различают физический износ первого рода –

изнашивание средств труда в результате их непосредственной эксплуатации в ходе

изготовления продукции. Степень такого износа соответствует интенсивности

применения капитальных ресурсов и растёт вместе с увеличением объёма

производства. Таким образом, физический износ первого рода можно оценить как

переменные издержки.

Физический износ второго

рода – разрушение бездействующих средств труда под влиянием сил природы или в

результате плохого обслуживания, неправильной эксплуатации. Эта форма не

связана с выпуском продукции и может быть отнесена к числу постоянных издержек.

Физический износ первого

рода – нормальное и экономически оправданное явление. В противовес этому,

физический износ второго рода, хотя в каких-то размерах и абсолютно неизбежен,

в целом представляет собой пример неэффективного использования ресурсов. Ведь эти издержки не

связаны ни с каким полезным результатом. Подобные затраты капитального ресурса

всегда имеют отрицательную отдачу. [8, с. 219]

Уменьшение ценности

капитальных благ может быть и не связано с потерей ими потребительских качеств.

В этом случае вводится понятие морального износа. Выделяют две его формы.

Моральный износ первого рода обусловлен ростом эффективности производства

капитальных благ. Его вызывает появление аналогичных, но более дешёвых средств

труда. Моральный износ второго рода связан с появлением новых средств труда,

выполняющих схожие функции, но более совершенных, производительных. В

результате ценность старых капитальных благ уменьшается.

Обе формы морального износа

являются следствием технического прогресса. С позиций всей экономики они

оправданы и даже необходимы, ведь в итоге устаревшее оборудование заменяется

более прогрессивным, а значит, повышается общая эффективность производства.

Вместе с тем для конкретной фирмы данное положительное явление имеет и

негативные черты: оно оборачивается ростом издержек.

Моральный износ может быть

вызван также снижением цен на рынке капитальных благ вследствие колебаний экономической

конъюнктуры.

Заметим, что моральный

износ, обусловленный техническим прогрессом, также в конечном счёте находит

отражение в изменении цен на капитальные ресурсы. В этом смысле любой моральный

износ можно рассматривать как уменьшение рыночной цены капитальных благ, не

вызванное потерей последними потребительских свойств (рис. 2.1 [8, с. 221, рис.

5.7]).

Рисунок 2.1 Факторы и последствия морального износа

Моральный износ не является следствием

изменения объёма производства, поэтому его следует отнести к числу постоянных

издержек. Физический износ, как мы помним, отчасти связан с масштабами выпуска

продукции (первая форма), а отчасти – нет (вторая форма). На рисунке 2.2 [8, с.

221, рис. 5.8] обобщена взаимосвязь разных форм износа и основных видов издержек.

Рисунок 2.2

Виды износа и их влияние на издержки

2.2.

Амортизация основных средств

Амортизация – это планомерный процесс

переноса стоимости средств труда по мере их износа на производимый с их помощью

продукт. Амортизация является денежным выражением физического и морального

износа основных средств. Сумма начисленной за время функционирования основных

средств амортизации должна быть равна их первоначальной (восстановительной)

стоимости.

Процесс начисления

амортизации указан в Положении по бухгалтерскому учету «Учет основных средств»

ПБУ 6/01, утвержденный Приказом Министерства

финансов Российской Федерации от 30.03.2001 N 26н. С 1 января 2002 г.

начала действовать глава 25 Налогового кодекса РФ. Она предусмотрела другие способы

начисления амортизации основных средств для исчисления налога на прибыль

организаций.

В новом плане счетов для

учета амортизационных отчислений и накопления суммы износа предназначен счет 02

«Износ основных средств». Это регулирующий пассивный счет, на котором

открывается два субсчета:

·

02.1 «Амортизация основных средств, учитываемых на счете 01.1»;

·

02.2 «Амортизация основных средств, учитываемых на счете 03».

Кредитовое сальдо по счету 02 «Износ основных

средств» отражает величину накопленного износа основных средств, которые

числятся на счетах 01 «Основные средства».

Организации при принятии

объекта основных средств к бухгалтерскому (налоговому) учету самостоятельно

определяют нормы амортизации в соответствии с выбранным способом ее начисления

в рамках установленных диапазонов сроков полезного использования. Амортизация

по объектам основных средств начисляется ежемесячно.

Норма амортизации – доля (в

процентах) стоимости объекта, подлежащая включению в издержки производства с

установленной периодичностью на протяжении срока полезного использования или

отнесению за счет соответствующих источников. [4, с. 311]

В настоящее время начисление

амортизации по объектам основных средств производится одним из следующих

способов:

·

линейный способ начисления амортизации;

·

нелинейный способ начисления амортизации;

·

метод (способ) уменьшаемого остатка;

·

способ списания стоимости пропорционально объему продукции (работ,

услуг);

·

способ списания стоимости по сумме

чисел лет срока полезного использования.

Обязательным условием является

то, что применение одного из способов начисления амортизации по группе

однородных объектов основных средств производится в течение всего срока

полезного использования объектов, входящих в эту группу.

Срок

полезного использования объекта основных средств определяется организацией при

принятии объекта к бухгалтерскому учету. Определение этого срока производится,

исходя из:

·

ожидаемого срока использования этого объекта в

соответствии с ожидаемой производительностью или мощностью;

·

ожидаемого физического износа, зависящего от

режима эксплуатации (количества смен), естественных условий и влияния

агрессивной среды, системы проведения ремонта;

·

нормативно-правовых и других ограничений

использования этого объекта (например, срок аренды).

В

налоговом учете основных средств, в соответствии со статьей 258 НК РФ,

амортизируемое имущество распределяется по амортизационным группам в

соответствии со сроками его полезного использования. Всего установлено 10

амортизационных групп, которые дифференцированы в зависимости от сроков

полезного использования.

В

случаях улучшения (повышения) первоначально принятых нормативных показателей

функционирования объекта основных средств в результате проведенной

реконструкции или модернизации организацией пересматривается срок полезного

использования по этому объекту.

Начисление амортизационных

отчислений по объекту основных средств начинается с первого числа месяца,

следующего за месяцем принятия объекта к бухгалтерскому (налоговому) учету. Начисление амортизации по объекту амортизируемого имущества

прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное

списание стоимости такого объекта либо, когда данный объект выбыл из состава

амортизируемого имущества налогоплательщика по любым основаниям.

В

течение срока полезного использования объекта основных средств начисление

амортизационных отчислений не приостанавливается, кроме случаев перевода его по

решению руководителя организации на консервацию на срок более трех месяцев, а

также в период восстановления объекта, продолжительность которого превышает 12

месяцев.

Начисление

амортизационных отчислений по объектам основных средств производится независимо

от результатов деятельности организации в отчетном периоде и отражается в

бухгалтерском учете отчетного периода, к которому оно относится.

В бухгалтерии начисление

амортизации отражается по кредиту счета 02 «Износ основных средств» в

корреспонденции с дебетом счетов производственных затрат или источников

финансирования:

·

дебет 20 «Основное производство»;

·

дебет 23 «Вспомогательное производство»;

·

дебет 25 «Общепроизводственные расходы»;

·

дебет 26 «Общехозяйственные расходы»;

·

дебет 29 «Обслуживание производства»;

·

дебет 44 «Издержки обращения»;

В ПБУ

6/01 дан перечень объектов основных средств, стоимость которых не погашается,

т.е. амортизация не начисляется (по таким объектам основных средств, а также

объектам основных средств некоммерческих организаций начисление износа

производится в конце отчетного года по установленным нормам амортизационных

отчислений, а движение сумм износа по указанным объектам учитывается на

отдельном забалансовом счете). К ним относятся:

·

объекты жилищного фонда (жилые дома, общежития,

квартиры и др.);

·

объекты внешнего благоустройства и другие

аналогичные объекты (лесного хозяйства, дорожного хозяйства, специализированные

сооружения судоходной обстановки и т.п.);

·

продуктивный скот, буйволы, волы и олени;

·

многолетние насаждения, не достигшие

эксплуатационного возраста.

Начиная

с бухгалтерской отчетности за 2002 г., приобретенные книги, брошюры и тому

подобные издания, а также объекты основных средств стоимостью не более 10000

руб. за единицу разрешается списывать на затраты на производство (расходы на

продажу) по мере отпуска их в производство или эксплуатацию. А в целях

обеспечения сохранности этих объектов в производстве или при эксплуатации в

организации должен быть организован надлежащий контроль за их движением.

Также

не подлежат амортизации объекты основных средств, потребительские свойства

которых с течением времени не изменяются, - земельные участки и объекты

природопользования.

Начисление амортизации

объектов основных средств, не используемых в производственной деятельности,

отражается за счет собственных источников, образованных из прибыли, остающейся

в распоряжении предприятия. [11]

2.3. Методы

амортизационной политики предприятия

Положением по

бухгалтерскому учету «Учет основных средств» ПБУ 6/01 регламентируются методы

амортизационной политики предприятия для целей бухгалтерского учета основных

средств. В пункте 18 Положения перечислены эти методы:

·

линейный способ;

·

способ уменьшаемого остатка;

·

способ списания стоимости по сумме

чисел лет срока полезного использования;

·

способ списания стоимости пропорционально объему продукции

(работ, услуг).

Для целей налогового учета

статьей 259 главы 25 НК РФ установлено, что налогоплательщики начисляют

амортизацию линейным и нелинейным методами. Применение

нелинейного метода начисления амортизации не допускается в отношении зданий,

сооружений, передаточных устройств, входящих в восьмую-десятую амортизационные

группы (то есть, со сроком полезного использования более 20 лет). Выбранный

налогоплательщиком метод начисления амортизации не может быть изменен в течение

всего периода начисления амортизации по объекту амортизируемого имущества (п. 3

ст. 259 НК РФ). [9]

Рассмотрим подробнее методы

амортизационной политики предприятия.

Метод (способ)

уменьшаемого остатка

При методе уменьшаемого остатка годовая

сумма начисленной амортизации рассчитывается исходя из определяемой на начало

отчетного года недоамортизированной стоимости

(разности амортизируемой стоимости и суммы начисленной до начала отчетного года

амортизации) и нормы амортизации, исчисленной исходя из срока полезного

использования объекта и коэффициента ускорения, принятого организацией.

Амортизационные отчислений

за год определяется следующим образом:

А.С. – амортизируемая стоимость объекта основных

средств;

На - годовая норма амортизации в процентах от

амортизируемой стоимости объекта, рассчитывается по формуле исходя из срока

полезного использования (расчет приведен ниже);

12 - количество месяцев в году.

, где:

, где:

СПИ - срок полезного использования объекта основных

средств в годах;

К – повышающий коэффициент.

Сумма ежемесячных

амортизационных отчислений (Ам) рассчитывается

ежегодно , исходя из годовой суммы амортизационных отчислений по формулам:

Способ списания стоимости пропорционально объему

продукции (работ, услуг)

Этот способ начисления амортизации объекта основных

средств заключается в начислении амортизации исходя из амортизируемой стоимости

объекта и отношения натуральных показателей объема продукции (работ, услуг),

выпушенной в (текущем) периоде к ресурсу объекта.

Под ресурсом объекта

понимается количество продукции (работ, услуг), в натуральных показателях,

которое в соответствии с технической документацией может быть выпущено на

протяжении всего срока эксплуатации объекта.

Амортизационные отчисления

рассчитываются производительным способом в каждом отчетном году по следующей

формуле:

где:

АО i – сумма

амортизационных отчислений в отчетном году i;

А.С. – амортизируемая

стоимость объекта основных средств;

ОПР i – прогнозируемый

объем выпуска продукции в течение срока эксплуатации;

i =1,…, – годы срока полезного

использования объекта.

Способ списания стоимости по сумме чисел лет срока

полезного использования

Применение этого метода

предполагает определение годовой суммы амортизационных отчислений исходя из

амортизируемой стоимости основных средств и отношения, в числителе которого –

число лет, остающихся до конца срока полезного использования объекта, а в

знаменателе – сумма чисел лет срока его полезного использования.

Сумма чисел лет срока

полезного использования объекта определяется по следующей формуле:

, где:

СЧЛ – сумма чисел лет выбранного организацией самостоятельно в пределах

установленного диапазона срока полезного использования объекта;

, где:

СЧЛ – сумма чисел лет выбранного организацией самостоятельно в пределах

установленного диапазона срока полезного использования объекта;

СПИ – выбранный организацией самостоятельно в

пределах установленного диапазона срок полезного использования объекта.

Например, если срок службы

основного средства составляет 5 лет, то

сумма чисел лет будет равной  . Следовательно, в первый год будет списана 1/3 его стоимости

(5/15 = 1/3), во второй год - 4/15 и т.

д.

. Следовательно, в первый год будет списана 1/3 его стоимости

(5/15 = 1/3), во второй год - 4/15 и т.

д.

Линейный метод

Линейный способ заключается

в равномерном начислении организацией амортизации в течение всего нормативного

срока службы или срока полезного использования объекта основных средств. Сумма

амортизационных отчислений за месяц (Ам) при линейном

способе определяется исходя из амортизируемой стоимости объекта и нормы

амортизации, начисленной исходя из срока полезного использования этого объекта.

, где:

, где:

- амортизируемая

стоимость объекта основных средств;

- амортизируемая

стоимость объекта основных средств;

- годовая норма

амортизации в процентах от амортизируемой стоимости объекта, рассчитывается по

формуле исходя из срока полезного использования (расчет приведен ниже);

- годовая норма

амортизации в процентах от амортизируемой стоимости объекта, рассчитывается по

формуле исходя из срока полезного использования (расчет приведен ниже);

12 – количество месяцев в году.

, где:

, где:

СПИ - срок полезного использования объекта основных

средств в годах.

В налоговом учете нет

понятия годовой нормы амортизации, поэтому сумма амортизационных отчислений за

месяц рассчитывается, исходя из срока полезного использования, выраженного в

месяцах, по формуле:

Рассмотрим

на примере вопрос выбора способа начисления амортизации, проанализировав плюсы

и минусы каждого из способов, предусмотренных ПБУ 6/01 «Учет основных средств».

Пусть первоначальная стоимость шлифовального станка равна 150.000 руб.,

полезный срок использования – 5 лет (примечание: в расчете способом

уменьшаемого остатка коэффициент ускорения равен 2).

Таблица 2.1 Расчет

амортизации

|

Год эксплуата-ции

|

Сумма амортизации,

исчисленная

|

|

линейным способом

|

способом

уменьшаемого остатка

|

способом списания

стоимости по сумме чисел лет полезного использования

|

Способом списания

стоимости пропорционально объему продукции (работ)

|

|

Объем выпуска, шт.

|

Сумма амортизации

|

|

1-й

|

30 000

|

60 000

|

50 000

|

3 000

|

30 000

|

|

2-й

|

30 000

|

36 000

|

40 000

|

4 000

|

40 000

|

|

3-й

|

30 000

|

21 600

|

30 000

|

2 000

|

20 000

|

|

4-й

|

30 000

|

12 960

|

20 000

|

2 000

|

20 000

|

|

5-й

|

30 000

|

7 776

|

10 000

|

4 000

|

40 000

|

Из таблицы видно, что при

линейном способе амортизационные отчисления распределяются равномерно по годам

эксплуатации. При способе уменьшаемого остатка организация большую часть

амортизации начисляет в первые годы эксплуатации шлифовального станка, а затем

постепенно снижает начисления. Для способа списания стоимости по сумме чисел

лет полезного использования самые большие отчисления приходятся на первые годы

эксплуатации объекта основных средств. В последующие годы сумма амортизационных

отчислений довольно резко падает. Очевидно, что при списании стоимости

пропорционально объему продукции (работ) увеличение годового выпуска влечет за

собой пропорциональное увеличение

амортизационных отчислений.

На основе

сравнительного анализа способов начисления амортизации с помощью таблицы видно,

что самым экономически обоснованным (но не всегда возможным и не всегда более

выгодным) является способ начисления пропорционально объему продукции. Если

согласно расчетам организации экономически выгодно как можно быстрее списать

балансовую стоимость станка, к его услугам способ списания по сумме чисел лет

полезного использования. Для фондоемких крупных

производств, видимо, окажется полезным способ уменьшаемого остатка. [6]

Нелинейный метод

Преимущество нелинейного метода заключается в том,

что на первоначальном этапе начисления амортизации можно использовать более

ускоренный механизм. Это происходит вследствие того, что при нелинейном методе

месячная норма амортизации определяется по следующей формуле:

, где:

, где:

К – норма амортизации в процентах к остаточной

стоимости объекта;

n – срок полезного

использования объекта в месяцах.

При нелинейном методе

амортизация начисляется в два этапа. На первом этапе основные средства

амортизируются указанным выше методом до достижения нормы амортизации в размере

80% стоимости данного объекта. С месяца, следующего за тем, в котором

остаточная стоимость объекта амортизируемого имущества достигнет 20%

первоначальной стоимости этого объекта, амортизация по нему начисляется в

следующем порядке (п. 5 ст. 259 НК РФ):

– остаточная стоимость объекта

амортизируемого имущества в целях начисления амортизации фиксируется как его

базовая стоимость для дальнейших расчетов;

– сумма начисленной за один

месяц амортизации в отношении объекта амортизируемого имущества определяется

путем деления базовой стоимости данного объекта на количество месяцев,

оставшихся до истечения срока его полезного использования.

В связи с этим возникает вопрос: можно ли

определить, в каком месяце амортизация достигнет 80% первоначальной стоимости

амортизируемого объекта. Расчеты показали, что при сроке полезного

использования один год 80% достигается через 9 месяцев, т.е. на 10-й, 11-й и

12-й месяцы начисление амортизации будет происходить равномерно. Соответственно

если срок полезного использования составляет 2 года, то 80% будут достигнуты

через 19 месяцев; 3 года – через 29; 4 года – через 38; 5 лет – через 48; 6 лет

– 58; 7 лет – 67; 8 лет – 77; 9 лет – 87; 10 лет – 96; 11 лет – 106; 12 лет –

116; 13 лет – 125; 14 лет – 135; 15 лет – 145; 16 лет – 154; 17 лет – 164; 18

лет – 174; 19 лет – 183; 20 лет – 193 месяца и т.д. [5]

Так как согласно главе 25 НК

РФ для расчета налога на прибыль организаций используются только два метода

начисления амортизации (линейный и нелинейный), то целесообразно сравнить их на

одном примере.

Пусть срок полезного

использования имущества по договору лизинга (ускоряющий коэффициент 3)

составляет 10 лет (5 амортизационная группа в соответствии с Главой 25 НК). При

линейном методе начисления амортизации ежемесячная норма составит 0,83% (с

коэффициентом 3 – 2,5%), при нелинейном методе норма амортизации в первый месяц

составит 1,67%, во второй месяц – 1,58% (с коэффициентом 3 – 4,8%) и т. д.

Таблица 2.2 Расчет

амортизации

Месяц

|

Нелинейный метод

|

Линейный метод

|

|

Остаточная стоимость

|

Величина аморти-

зации

|

Итого начисленная амортизация

|

Остаточная стоимость

|

Величина аморти-

зации

|

Итого начисленная амортизация

|

|

1

|

100.0 %

|

5.0 %

|

5.0 %

|

100.0 %

|

2.5 %

|

2.5 %

|

|

2

|

95.0 %

|

4.8 %

|

9.8 %

|

97.5 %

|

2.5 %

|

5.0 %

|

|

3

|

90.3 %

|

4.5 %

|

14.3 %

|

95.0 %

|

2.5 %

|

7.5 %

|

|

4

|

85.7 %

|

4.3 %

|

18.5 %

|

92.5 %

|

2.5 %

|

10.0 %

|

|

5

|

81.5 %

|

4.1 %

|

22.6 %

|

90.0 %

|

2.5 %

|

12.5 %

|

|

6

|

77.4 %

|

3.9 %

|

26.5 %

|

87.5 %

|

2.5 %

|

15.0 %

|

|

7

|

73.5 %

|

3.7 %

|

30.2 %

|

85.0 %

|

2.5 %

|

17.5 %

|

|

8

|

69.8 %

|

3.5 %

|

33.7 %

|

82.5 %

|

2.5 %

|

20.0 %

|

|

9

|

66.3 %

|

3.3 %

|

37.0 %

|

80.0 %

|

2.5 %

|

22.5 %

|

|

10

|

63.0 %

|

3.2 %

|

40.1 %

|

77.5 %

|

2.5 %

|

25.0 %

|

|

11

|

59.9 %

|

3.0 %

|

43.1 %

|

75.0 %

|

2.5 %

|

27.5 %

|

|

12

|

56.9 %

|

2.8 %

|

46.0 %

|

72.5 %

|

2.5 %

|

30.0 %

|

|

13

|

54.0 %

|

2.7 %

|

48.7 %

|

70.0 %

|

2.5 %

|

32.5 %

|

|

14

|

51.3 %

|

2.6 %

|

51.2 %

|

67.5 %

|

2.5 %

|

35.0 %

|

|

15

|

48.8 %

|

2.4 %

|

53.7 %

|

65.0 %

|

2.5 %

|

37.5 %

|

|

16

|

46.3 %

|

2.3 %

|

56.0 %

|

62.5 %

|

2.5 %

|

40.0 %

|

|

17

|

44.0 %

|

2.2 %

|

58.2 %

|

60.0 %

|

2.5 %

|

42.5 %

|

|

18

|

41.8 %

|

2.1 %

|

60.3 %

|

57.5 %

|

2.5 %

|

45.0 %

|

|

19

|

39.7 %

|

2.0 %

|

62.3 %

|

55.0 %

|

2.5 %

|

47.5 %

|

|

20

|

37.7 %

|

1.9 %

|

64.2 %

|

52.5 %

|

2.5 %

|

50.0 %

|

|

21

|

35.8 %

|

1.8 %

|

65.9 %

|

50.0 %

|

2.5 %

|

52.5 %

|

|

22

|

34.1 %

|

1.7 %

|

67.6 %

|

47.5 %

|

2.5 %

|

55.0 %

|

|

23

|

32.4 %

|

1.6 %

|

69.3 %

|

45.0 %

|

2.5 %

|

57.5 %

|

|

24

|

30.7 %

|

1.5 %

|

70.8 %

|

42.5 %

|

2.5 %

|

60.0 %

|

|

25

|

29.2 %

|

1.4 %

|

72.3 %

|

40.0 %

|

2.5 %

|

62.5 %

|

|

26

|

27.7 %

|

1.3 %

|

73.6 %

|

37.5 %

|

2.5 %

|

65.0 %

|

|

27

|

26.4 %

|

1.3 %

|

75.0 %

|

35.0 %

|

2.5 %

|

67.5 %

|

|

28

|

25.0 %

|

1.2 %

|

76.2 %

|

32.5 %

|

2.5 %

|

70.0 %

|

|

29

|

23.8 %

|

1.1 %

|

77.4 %

|

30.0 %

|

2.5 %

|

72.5 %

|

|

30

|

22.6 %

|

1.1 %

|

78.5 %

|

27.5 %

|

2.5 %

|

75.0 %

|

|

31

|

21.5 %

|

1.0 %

|

79.6 %

|

25.0 %

|

2.5 %

|

77.5 %

|

|

32

|

20.4 %

|

0.2 %

|

80.6 %

|

22.5 %

|

2.5 %

|

80.0 %

|

|

33

|

19.4 %

|

0.2 %

|

80.8 %

|

20.0 %

|

2.5 %

|

82.5 %

|

|

34

|

19.2 %

|

0.2 %

|

81.1 %

|

17.5 %

|

2.5 %

|

85.0 %

|

|

35

|

18.9 %

|

0.2 %

|

81.3 %

|

15.0 %

|

2.5 %

|

87.5 %

|

|

36

|

18.7 %

|

0.2 %

|

81.5 %

|

12.5 %

|

2.5 %

|

90.0 %

|

|

37

|

18.5 %

|

0.2 %

|

81.7 %

|

10.0 %

|

2.5 %

|

92.5 %

|

|

38

|

18.3 %

|

0.2 %

|

81.9 %

|

7.5 %

|

2.5 %

|

95.0 %

|

|

39

|

18.1 %

|

0.2 %

|

82.2 %

|

5.0 %

|

2.5 %

|

97.5 %

|

|

40

|

17.8 %

|

0.2 %

|

82.4 %

|

2.5 %

|

2.5 %

|

100.0 %

|

|

118

|

0.7 %

|

0.2 %

|

99.6 %

|

|

|

119

|

0.4 %

|

0.2 %

|

99.8 %

|

|

120

|

0.2 %

|

0.2 %

|

100 %

|

Как видно из представленной

таблицы, при нелинейной амортизации остаточная стоимость имущества со сроком

полезного использования 10 лет достигает значения 20% первоначальной стоимости

за 32 месяца, как и при линейной амортизации. Но при нелинейной амортизации

оставшиеся 20% будут списываться в качестве амортизационных отчислений в

течение последующих 88 месяцев (7,3 года) по 0,22% ежемесячно. При линейной

амортизации имущество полностью самортизируется за 40

месяцев.

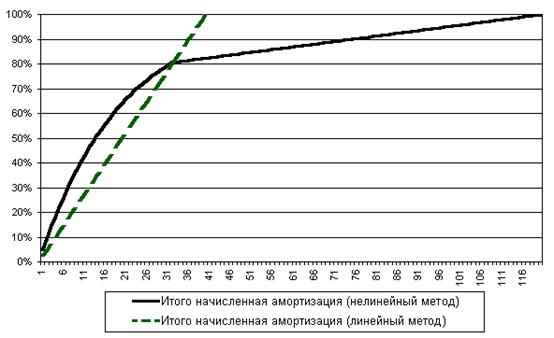

Представленный ниже график

показывает распределение величины амортизационных отчислений в течение срока

полной амортизации.

Рис. 2.3

График амортизационных отчислений, рассчитанных для оборудования со сроком

полезного использования 10 лет с коэффициентом ускорения 3

Как видно из графика, для

оборудования сроком полезного использования 10 лет, начисление амортизации до

32 месяца происходит более быстрыми темпами, следовательно, за этот срок будет

происходить сокращение налога на прибыль более быстрыми темпами, чем при

линейном методе. Но после 32 месяца быстрее списывается стоимость оборудования

по линейному методу.

Ускоренная амортизация

Ускоренная

амортизация – начисление износа основного средства с применением к норме

амортизационных отчислений повышающего коэффициента. Ускоренная

амортизация позволяет ускорить списание

имущества на себестоимость продукции, тем самым уменьшая налогооблагаемую базу

налога на прибыль организации. В практике разных стран этот метод

рассматривается как способ для скорейшего обновления основных фондов и как

механизм снижения инфляционных потерь. К преимуществам метода ускоренной

амортизации можно отнести быстрое возмещение значительной части затрат, выигрыш

за счет фактора времени. Однако политика ускоренной амортизации ведет к

завышению себестоимости и, следовательно, к завышению цены реализации

произведенной продукции. В связи с этим, практика применения ускоренной

амортизации в России пока незначительна. Более широко ускоренная амортизация до

последнего времени применялась в практике хозяйствования малых предприятий.

В

настоящее время ускоренная амортизация регламентируется пунктом 7 статьи 259

Налогового Кодекса РФ.

В отношении амортизируемых основных средств, используемых для работы в

условиях агрессивной среды и (или) повышенной сменности, к основной норме

амортизации налогоплательщик вправе применять специальный коэффициент, но не

выше 2. Для амортизируемых основных средств, которые являются предметом

договора финансовой аренды (договора лизинга), к основной норме амортизации

налогоплательщик, у которого данное основное средство должно учитываться в

соответствии с условиями договора финансовой аренды (договора лизинга), вправе

применять специальный коэффициент, но не выше 3. Данные положения не

распространяются на основные средства, относящиеся к первой, второй и третьей

амортизационным группам, в случае, если амортизация по данным основным

средствам начисляется нелинейным методом. [2]

В

целях главы 25 НК под агрессивной средой понимается совокупность природных и

(или) искусственных факторов, влияние которых вызывает повышенный износ

(старение) основных средств в процессе их эксплуатации. К работе в агрессивной

среде приравнивается также нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной

технологической средой, которая может послужить причиной (источником)

инициирования аварийной ситуации.

Налогоплательщики

- сельскохозяйственные организации промышленного типа (птицефабрики,

животноводческие комплексы, зверосовхозы, тепличные комбинаты) вправе в

отношении собственных основных средств применять к основной норме амортизации

специальный коэффициент, но не выше 2.

Кроме

того, согласно п.19 ПБУ 6/01 при использовании способа уменьшаемого остатка

организация имеет право применять коэффициент ускорения, установленный в

соответствии с законодательством РФ. Субъекты малого предпринимательства вправе

принять ускоренную амортизацию с отнесением затрат на издержки производства в

размере, в два раза превышающем нормы, установленные для соответствующих видов

производственных фондов. Это определено в Федеральном законе от 14 июня 1995 г.

N 88-ФЗ "О государственной поддержке малого предпринимательства в

Российской Федерации".

На

основании этого, по мнению Минфина России, изложенному в Письме от 29 августа

2002 г. N 04-05-06/34, субъекты малого предпринимательства имеют право при

начислении амортизации способом уменьшаемого остатка использовать коэффициент

ускорения 2.

Помимо

этого, в соответствии с вышеназванным Законом субъекты малого

предпринимательства имеют право списывать дополнительно как амортизационные

отчисления до 50% первоначальной стоимости основных фондов со сроком службы

более трех лет. [10]

3.

Практическое применение

методов амортизации

Выше была приведена

подробная характеристика различных методов амортизации (см. п. 2.3.). Теперь

рассмотрим два принципиально разных метода амортизации – линейный и ускоренный

– на практике. Данные по предприятию «Х» представлены в таблице 3.1.

Таблица 3.1. Основные средства предприятия «Х»:

|

Наименование

основного средства

|

Первона-чальная стоимость (тыс. руб.)

|

Дата

ввода в экплуатацию

|

Норма-тивный срок слу-жбы

(лет)

|

Дата

и причина выбытия

|

|

Здание

|

1000

|

1.07.1997

|

80

|

-

|

|

Оборудование

№1

|

90

|

1.01.1999

|

16

|

-

|

|

Оборудование

№2

|

60

|

1.07.1999

|

12

|

-

|

|

Станок

№1

|

20

|

1.07.1997

|

10

|

1.07.1999

в связи с аварией

|

|

Станок

№2

|

48

|

1.01.1999

|

8

|

-

|

|

Станок

№3

|

56

|

1.01.2000

|

12

|

1.07.2001

в связи с продажей по остаточной стоимости

|

|

Станок

№4

|

60

|

1.07.2001

|

8

|

-

|

Рассчитаем сумму

амортизационных отчислений, среднегодовую стоимость основных фондов (остаточную

стоимость), а также налог на основные фонды предприятия за 1997-2001 гг.

При линейном способе

погашение стоимости объекта производится равными ежегодными частями в течение

всего срока эксплуатации.

Норма амортизации при линейном методе:

, где: Т0 – нормативный срок службы (в

годах).

, где: Т0 – нормативный срок службы (в

годах).

Например, если срок эксплуатации равен 5 годам

(станок №2), то ежегодно должна погашаться 1/5 балансовой стоимости объекта,

т.е. линейная норма амортизации – 0,2 (или в процентах - 20%).

Сумма амортизационных отчислений за год при линейном методе:

, где: Ф0 – первоначальная стоимость.

, где: Ф0 – первоначальная стоимость.

Ускоренная же амортизация основных средств

проводится исходя из удвоенной нормы амортизационных отчислений, применяемой

ежегодно к остаточной стоимости объекта.

Так для станка №2 удвоенная

норма равна 0,4 (40%).

Сумма амортизационных отчислений для ускоренного

метода:

, где: t –

индекс периода,

, где: t –

индекс периода,

Фос – остаточная стоимость,

На – норма амортизации для ускоренного

метода.

Соответственно для первого года эксплуатации:

, где: Ф0 – первоначальная стоимость.

, где: Ф0 – первоначальная стоимость.

В обоих случаях остаточная стоимость определяется по

формуле:

, где: t – индекс периода.

, где: t – индекс периода.

Для первого периода остаточная стоимость:  .

.

Налог на имущество предприятий установлен

законодательством РФ и составляет 2% от их остаточной стоимости Фос (с вычетом амортизационных отчислений) по

итогам квартала, полугодия, девяти месяцев, года. Мы производим все расчёты по

итогам года.

Итак, налог на основные средства:

, где: t – индекс периода

(года).

, где: t – индекс периода

(года).

Т.е. если для станка №2 при линейном методе

остаточная стоимость на 1.04.00 г. составила 40 тыс. руб., то налог в данном

случае равен 800 руб. (40000*0,02).

Для сравнительного анализа определяем сумму

амортизационных отчислений по всем основным средствам за период 1997-2001 гг.

при каждом методе.

Результаты расчётов сведены в таблицы 3.2 и 3.3.

Из рисунка 3.1 видно, что

сумма амортизационных отчислений за различные периоды при ускоренном методе

значительно выше, чем при линейном методе. Соответственно при линейном методе

остаточная стоимость основных фондов выше (рис. 3.2), так как она

непосредственно зависит от суммы амортизационных отчислений.

Налог на имущество

находится в прямой зависимости от остаточной стоимости основных средств.

Следовательно, применяя ускоренный метод амортизации, организация платит

государству меньшую сумму налога. Однако, необходимо учитывать, что у

ускоренного метода есть свой недостаток – он приводит к росту издержек в

краткосрочном периоде и снижению прибыльности.

Рис. 3.1 Сумма амортизационных отчислений

Рис. 3.2

Остаточная стоимость

Заключение

Снижение трудоёмкости

продукции, роста производительности можно достигнуть различными способами.

Наиболее важные из них – механизация и автоматизация производства, разработка и

применение прогрессивных, высокопроизводительных технологий, замена и

модернизация устаревшего оборудования.

Снижение стоимости средств

производства, и в первую очередь их активной части, происходит особенно

интенсивно под воздействием научно-технической революции (НТР). В современных

условиях НТР активно влияет на сокращение срока морального износа. (В среднем

моральный износ активной части средств труда колеблется от трёх до семи лет.)

Сокращение расходов по

амортизации основных фондов можно достигнуть путём лучшего использования этих

фондов.

Проанализировав результаты

расчётов амортизационных отчислений различными методами, можно придти к вполне

определённым выводам.

Ускоренная амортизация

отличается от других методов завышенными нормами амортизационных отчислений.

Очевидно, что заниженные

нормы амортизационных отчислений замедляют обновление средств труда, тормозят

технический прогресс, а завышенные нормы, наоборот, приводят к ускоренной

замене оборудования. Т.е. применять ускоренную амортизацию активной части

основных средств целесообразно при необходимости структурной перестройки

основных фондов организации и их модернизации. Можно сказать, что целью этой

политики является стимулирование инвестиций.

Однако следует помнить, что

завышение амортизационных отчислений равносильно росту издержек в краткосрочном

периоде и снижению прибыльности предприятия. Поэтому на практике часто

используется метод линейной амортизации.

Пропорциональный метод, в

свою очередь, может являться компромиссным решением при выборе между линейным и

ускоренным методами.

В целом от проводимой в

стране амортизационной политики во многом зависит социально-экономический

прогресс общества. Например, еще два года назад в России ежегодная норма

амортизационных отчислений для персональных компьютеров была установлена в

12,5%, что определяло срок их службы в 8 лет, тогда как научно-техническое

обновление компьютерной техники происходит каждые два года. После реформы

Налогового Кодекса и изменений в положениях по бухгалтерскому учету в 2001-2002

гг. срок полезного использования средств вычислительной техники можно

устанавливать сопоставимо с научно-техническим прогрессом.

Этот пример лишь один из многих,

которые наглядно могут показать, что Россия постепенно приближается к уровню

мировых стандартов бухгалтерского учета.

Список литературы

1.

Бабаев Ю.А. Теория бухгалтерского учета: Учебное

пособие 2-е изд., перераб. и доп. – М.:ЮНИТИ – ДАНА,

2001.-304 с.

2.

Ефремова А.А. Отдельные проблемы учета основных

средств // Главбух. - 2001. - №10.-с.15-16

3.

Козлова Е.П., Парашутин

Н.В., Бабченко Т.Н., Галанина Е.Н. - Бухгалтерский

учет. - М.: Финансы и статистика, 2001

4.

Кондраков Н.П. Бухгалтерский учёт: Учебное пособие (на

основе Нового Плана счетов).-4-е изд.,перераб. и доп.- М.: ИНФРА-М, 2002.-640 с.

5.

Лунеев С.С.

Переоценка основных средств // Главбух. – 2001. - №24. – с.13-16

6.

Медведев А.Н. Амортизация основных средств //

Бухгалтерский вестник.- 2001.- №1

7.

Методические указания по бухгалтерскому учёту основных

средств (Приказ Минфина РФ от 20.07.1998 № 33н)

8.

Микроэкономика. Теория и российская практика: Учебник

для студентов вузов / Под редакцией А.Г. Грязновой и А.Ю. Юданова. – М.: ИТД КноРус, 1999. – 544 с., илл.

9.

Налоговый кодекс Российской

Федерации часть первая от 31 июля 1998 г. N 146-ФЗ и часть вторая от 5 августа

2000 г. N 117-ФЗ (с изменениями от 30 марта, 9 июля 1999 г., 2 января, 5

августа, 29 декабря 2000 г., 24 марта, 30 мая, 6, 7, 8 августа, 27, 29 ноября,

28, 29, 30, 31 декабря 2001 г., 29 мая, 24, 25 июля, 24, 31 декабря 2002 г.)

10. Письмо Департамента налоговой политики Минфина РФ от 5 июля 2001 г. N 04-02-05/3/41

11. Положение

по бухгалтерскому учёту «Учёт основных средств» ПБУ 6/01 (Приказ Минфина от

30.03.01 № 26н)

12. Савицкая

Г.В. Анализ хозяйственной деятельности предприятия. Учебник.-М.:

ИНФРА-М, 2002.-336с.

13. Соколов

Я.В. Основы теории бухгалтерского учёта. - М:. Финансы и статистика, 2000.