МИНИСТЕРСТВО

ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ

ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

КУРСОВАЯ РАБОТА

по дисциплине

«Теория инвестиций»

на тему «Оценка

эффективности управления инвестиционным портфелем»

Исполнитель: Баранова

Т.А.

Группа: 51ФДО

Руководитель:

Белолипцев И.И.

Уфа 2009

Содержание.

Введение…………………………………………………………………….3

1. Основы

портфельного инвестирования……………………………..5

1.1. Основы

формирования портфеля ценных бумаг………………...5

1.2. Этапы

формирования и виды инвестиционных портфелей…....9

2. Управление

портфелем инвестиций на современном фондовом рынке…....………………………………..…………………………….....14

2.1.Управление и

оценка эффективности портфеля ценных бумаг……………………………………………………………………….14

2.2. Современный

фондовый рынок России. Его проблемы

Заключение………………………………………………………………..23

Расчетная

часть…………………………………………………………..25

Список

использованной литературы………………………………….33

Введение.

Переход к рыночной экономике сопровождается появлением

принципиально новых видов деятельности предприятия. К их числу относится задача

эффективного вложения денежных средств – инвестирования. В условиях

централизованно планируемой экономики на уровне обычного предприятия такой

задачи практически не существовало. Однако с введением новых форм собственности

стало возможным изъятие прибыли в бюджет волевым методом, благодаря чему у

предприятий появились свободные денежные средства. Кроме того, упразднены

многие ограничения, в частности нормирования оборотных средств, что

автоматически исключило один их основных регуляторов величины финансовых

ресурсов на предприятии. В результате появилась необходимость грамотного

управления свободными финансовыми ресурсами предприятия.

В наиболее широком смысле

слово «инвестировать» означает расстаться с деньгами сегодня, чтобы получить

большую их сумму в будущем. Два фактора обычно связаны с этим процессом – время

и риск. Отдавать деньги приходится сейчас и в определенном количестве.

Вознаграждение поступает позже, если поступает вообще, и его величина заранее

не известна.

Реальные инвестиции

обычно включают инвестиции в какой-либо тип материально осязаемых активов,

таких как земля, недвижимость, оборудование, заводы. Финансовые же инвестиции

представляют собой вложения в ценные бумаги: акции, облигации и т.д. В

примитивных экономиках основная часть инвестиций относится к реальным, в то

время как в современной экономике большая часть инвестиций представлена

финансовыми инвестициями. Высокое развитие институтов финансового

инвестирования в значительной степени способствует росту реальных инвестиций.

Как правило, эти две формы являются взаимодополняющими, а не конкурирующими.

Приняв решение о целесообразности

инвестирования денежных средств в финансовые активы, предприятие-инвестор чаще

всего работает не с отдельным активом, а с некоторым их набором, называемым

портфелем ценных бумаг, или инвестиционным портфелем.

Целью данной курсовой

работы является изучение эффективности управления инвестиционным портфелем.

Задачи в рамках

поставленной цели таковы:

- рассмотреть основы формирования портфеля ценных бумаг;

-

изучить этапы формирования и виды инвестиционных портфелей;

-

изучить принципы управления и оценки

эффективности портфеля ценных бумаг;

-

показать современный фондовый рынок России и его проблемы

1. Основы

портфельного инвестирования

1.1.

Основы формирования портфеля ценных бумаг.

Рынок ценных бумаг

отличается от других видов рынка прежде всего специфическим характером своего

товара. Ценная бумага – товар особого рода. Это одновременно и титул

собственности и долговое обязательств, это право на получение дохода и

обязательство этот доход выплачивать.

Владелец ценной бумаги

получает доход от ее владения и распоряжения. Доход от распоряжения ценной

бумагой – это доход от продажи ее по рыночной стоимости, когда она превышает

номинальную или первоначальную стоимость.

Владелец

ценных бумаг должен постоянно анализировать их движение на фондовом рынке. По

результатам анализа принимается решение о возможной продаже какой-либо ценной

бумаги.

Акцией

признается ценная бумага, удостоверяющая право ее держателя (акционера) на

получение части прибыли акционерного общества (АО) в виде дивидендов, на участие

в управлении делами АО и на часть имущества, оставшегося после ликвидации АО.

Как правило, это право возникает при внесении средств на цели развития АО

(определенного пая в уставный капитал АО).

В

процессе инвестиционной деятельности инвестор неизбежно сталкивается с

ситуацией выбора объектов инвестирования с различными инвестиционными

характеристиками для наиболее полного достижения поставленных перед собой

целей. Большинство инвесторов при размещении средств выбирают несколько

объектов инвестирования, формируя таким образом их определенную совокупность.

Целенаправленный подбор таких объектов

представляет собой процесс формирования инвестиционного портфеля.

Инвестиционным портфелем предприятия называют сформированную

в соответствии с определенными целями инвестора совокупность объектов

инвестирования, рассматриваемую как целостный объект управления. Основная

задача портфельного инвестирования заключается в создании оптимальных условий

инвестирования, обеспечивая при этом портфелю инвестиций такие инвестиционные

характеристики, достичь которые невозможно при размещении средств в отдельно

взятый объект. В процессе формирования портфеля путем комбинирования

инвестиционных активов достигается новое инвестиционное качество:

обеспечивается требуемый уровень дохода при заданном уровне риска.

В

зависимости от вида и условий осуществляемой деятельности, используемых

активов, требуемого капитала и т. п. инвестиционные портфели могут существенно

различаться по структуре и степени сложности управления. Например, портфель

индивидуального инвестора, лично управляющего своими вложениями, может состоять

всего из двух акций различных предприятий. В то же время портфели

институциональных инвесторов (паевые и пенсионные фонды, банки, страховые

компании и т. п.) включают десятки или даже сотни различных финансовых

инструментов, а многопрофильных корпораций или холдинговых групп реального

сектора — множество отдельных предприятий и направлений бизнеса.

При

формировании любого инвестиционного портфеля инвестор преследует такие цели:

- достижение

определенного уровня доходности;

- прирост

капитала;

- минимизация

инвестиционных рисков;

- ликвидность

инвестированных средств на приемлемом для инвестора уровне.

Следует

подчеркнуть, что ни одна из инвестиционных ценностей не обладает перечисленными

выше свойствами в совокупности, что обуславливает альтернативность названных

целей формирования инвестиционного портфеля. Так, безопасность обычно

достигается в ущерб высокой доходности и росту вложений. В мировой практике

безопасными (безрисковыми) являются долговые обязательства правительства,

однако доход по ним редко превышает среднерыночный уровень и, как правило,

существенного прироста вложений не происходит. Ценные бумаги прочих эмитентов,

реальные инвестиционные проекты способны принести инвестору больший доход (как

текущий, так и будущий), но существует повышенный риск с точки зрения возврата

средств и получения дохода. Инвестиционные проекты, предполагающие прирост

вложений, как правило, являются наименее ликвидными – минимальной ликвидностью

обладает недвижимость.

Подавляющая

часть инвесторов, производящих операции на фондовом рынке, оценивают свои

портфели с точки зрения ожидаемой

доходности, т.е. возможной доходности, которая может иметь место в

определенном диапазоне времени с некоторым отклонением, называемом стандартным.

Формирование

инвестиционного портфеля основано на следующих основных принципах. [1,

c.347]

Принцип обеспечения реализации

инвестиционной стратегии определяет соответствие целей формирования инвестиционного портфеля

целям инвестиционной стратегии предприятия ( здесь и далее или частного

инвестора), преемственность планирования и реализации инвестиционной

деятельности предприятия на среднесрочную и долгосрочную перспективу.

Принцип обеспечения соответствия

портфеля инвестиционным ресурсам позволяет увязать общий объем и структуру издержек,

необходимых для реализации отобранных инвестиционных проектов, формирования

портфеля ценных бумаг и т.д., с объемом и структурой источников финансирования

инвестиционной деятельности, имеющихся в распоряжении предприятия.

Реализация принципа оптимизации

соотношения доходности и риска обеспечивается путем диверсификации инвестиционного

портфеля. Целью такой оптимизации является недопущение финансовых потерь и

ущерба в зависимости от приоритетной цели формирования портфеля и отношения

инвестора к риску. Оптимизация проводится как по инвестиционному портфелю в

целом, так и по отдельным портфелям в его составе.

Принцип оптимизации соотношения

доходности и ликвидности обеспечивает финансовую устойчивость и платежеспособность предприятия и

предполагает выбор оптимальной структуры портфеля с точки зрения соблюдения

пропорций между показателями доходности портфеля, с одной стороны, и

показателями текущей платежеспособности (ликвидности) и долгосрочной

кредитоспособности предприятия – с другой.

Принцип обеспечения управляемости

портфелем

предполагает ограниченность возможностей реализации включаемых в портфель

инвестиционных проектов или управления портфелем финансовых активов рамками

кадрового потенциала предприятия, наличием профессиональных менеджеров и

аналитиков. Однако эти рамки могут быть существенно расширены, если инвестор

воспользуется услугами профессиональных участников соответствующего сектора

рынка. В частности, предприятие может воспользоваться услугами по управлению

инвестиционным портфелем, предоставляемыми инвестиционными компаниями, банками,

специализированными управляющими компаниями и т.п.

Управляющий

портфелем должен знать принципы формирования портфеля и их типы.

Мировая

теория и практика портфельного инвестирования обобщена в работах У.Ф.шарпа, Х.

Марковица, Д.В. Бэйли, Ф.Д. Фабоцци и др. и включает такое утверждение, что

доходность портфеля на 94% определяется выбором типа ценных бумаг, на 4% -

выбором конкретных бумаг заданного типа и на 2% - оценкой момента закупки

ценных бумаг.

1.2. Этапы формирования и виды инвестиционных

портфелей

В общем случае процесс

формирования и управления инвестиционным портфелем предполагает реализацию

следующих этапов:

- Постановка целей и

выбор адекватного типа портфеля.

- Анализ объектов

инвестирования.

- Формирование

инвестиционного портфеля.

- Выбор и реализация

стратегии управления портфелем.

- Оценка эффективности

принятых решений.

Первый этап включает

определение целей инвестирования, способных обеспечить их достижение портфелей

и необходимого объема вкладываемых средств. Следует отметить, что, являясь

отражением многообразия и сложности современных экономических отношений, цели

портфельного инвестирования могут быть самыми различными:

- получение доходов;

- поддержка ликвидности;

- балансировка активов и

обязательств;

- выполнение будущих

обязательств;

- перераспределение

собственности;

- участие в управлении

деятельностью того или иного субъекта;

- сбережение накопленных

средств и др.

Независимо от конкретных

целей инвестирования, при их формулировке необходимо учитывать такие важнейшие

факторы как продолжительность операции (временной горизонт), ее ожидаемую

доходность, ликвидность и риск. [6]

Портфель ценных бумаг предприятия

может состоять как из ценных бумаг одного типа (например, акций или облигаций),

так и нескольких типов (например акций, облигаций, депозитных сертификатов,

векселей, залоговых свидетельств и др.).

Сущность второго этапа

(анализ или оценка активов) заключается в определении и исследовании

характеристик тех из них, которые в наибольшей степени способствуют достижению

преследуемых целей.

Третий этап (формирование

портфеля) включает отбор конкретных активов для вложения средств, а также

оптимального распределения инвестируемого капитала между ними в соответствующих

пропорциях. Формирование инвестиционного портфеля базируется на ряде

основополагающих принципов, наиболее существенными из которых являются:

- соответствие типа

портфеля поставленным целям инвестирования;

- адекватность типа

портфеля инвестируемому капиталу;

- соответствие

допустимому уровню риска;

- обеспечение

управляемости (соответствия числа и сложности используемых инструментов

возможностям инвестора по организации и осуществлению процессов управления

портфелем) и др.

Четвертый этап (выбор и

реализация адекватной стратегии управления портфелем) тесно связан с целями

инвестирования. Портфельные стратегии, применяемые при инвестировании в

финансовые активы, можно разделить на активные, пассивные и смешанные. Активные

стратегии предполагают поиск недооцененных инструментов и частую

реструктуризацию портфеля в соответствии с изменениями рыночной конъюнктуры.

Пассивные стратегии требуют

минимума информации и, соответственно, невысоких затрат. Наиболее простой

стратегией этого типа является стратегия «купил и держи до погашения или

определенного срока». Смешанные

стратегии, как следует из названия, сочетают в себе элементы активного и

пассивного управления. При этом пассивные стратегии используются для управления

«ядром», или основной частью, портфеля, а активные — оставшейся частью (как

правило, рисковой).

Заключительный этап

предполагает периодическую оценку эффективности портфеля как в отношении

полученных доходов, так и по отношению к сопутствующему риску.

Рассмотрим типы портфелей

и их инвестиционные свойства.

Выделяют два основных

типа портфеля: портфель, ориентированный на преимущественное получение дохода

за счет процентов и дивидендов (портфель

дохода); портфель, направленный на преимущественный прирост курсовой

стоимости входящих в него инвестиционных ценностей (портфель роста). Было бы упрощенным понимание портфеля как некой

однородной совокупности, несмотря на то, что портфель роста, например,

ориентирован на акции, инвестиционной характеристикой

которых является рост курсовой стоимости. В его

состав могут входить и ценные бумаги с иными инвестиционными свойствами. Таким

образом, рассматривают еще и портфель

роста и дохода (рис.1).

Рис. 1. Виды портфелей и их инвестиционные свойства

Портфель роста

формируется из акций компаний, курсовая стоимость которых растет. Цель данного

типа портфеля — рост капитальной стоимости портфеля вместе с получением

дивидендов. Однако дивидендные выплаты производятся в небольшом размере,

поэтому именно темпы роста курсовой стоимости совокупности акций, входящей в

портфель, и определяют виды портфелей, входящие в данную группу.

Портфель агрессивного роста нацелен на максимальный прирост капитала. В состав

данного типа портфеля входят акции молодых, быстрорастущих компаний. Инвестиции

в данный тип портфеля являются достаточно рискованными, но вместе с тем они

могут приносить самый высокий доход.

Портфель консервативного роста является наименее рискованным среди

портфелей данной группы. Состоит, в основном, из акций крупных, хорошо

известных компаний, характеризующихся хотя и невысокими, но устойчивыми темпами роста

курсовой стоимости.

Портфель среднего роста представляет собой сочетание инвестиционных свойств

портфелей агрессивного и консервативного роста. В данный тип портфеля

включаются наряду с надежными ценными бумагами, приобретаемыми на длительный

срок, рискованные фондовые инструменты, состав которых периодически обновляется.

Портфель дохода

ориентирован на получение высокого текущего дохода — процентных и дивидендных

выплат. Портфель дохода составляется в основном из акций дохода,

характеризующихся умеренным ростом курсовой стоимости и высокими дивидендами,

облигаций и других ценных бумаг, инвестиционным свойством которых являются

высокие текущие выплаты. Особенностью этого типа портфеля является то, что цель

его создания — получение соответствующего уровня дохода, величина которого

соответствовала бы минимальной степени риска,

приемлемого для консервативного инвестора.

Портфель регулярного дохода формируется из высоконадежных ценных бумаг и приносит

средний доход при минимальном уровне риска.

Портфель доходных бумаг состоят из высокодоходных облигаций корпораций,

ценных бумаг, приносящих высокий доход при среднем уровне риска.

Формирование портфеля

роста и дохода осуществляется во избежание возможных потерь на фондовом рынке

как от падения курсовой стоимости, так и от низких дивидендных или процентных

выплат. Одна часть финансовых активов, входящих в состав данного портфеля,

приносит владельцу рост капитальной стоимости, а другая — доход. Потеря одной

части может компенсироваться возрастанием другой. Охарактеризуем виды данного

типа портфеля.

Портфель двойного назначения. В состав данного портфеля включаются

бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. В

данном случае речь идет о ценных бумагах инвестиционных фондов двойного

назначения. Они выпускают собственные акции двух типов, первые приносят высокий

доход, вторые — прирост капитала. Инвестиционные характеристики портфеля

определяются значительным содержанием данных бумаг в портфеле. [1,

c 349]

Сбалансированный портфель

предполагает сбалансированность не только доходов, но и риска, который сопровождает

операции с ценными бумагами, и поэтому в определенной пропорции состоит из

ценных бумаг с быстрорастущей курсовой стоимостью и из высокодоходных ценных

бумаг. В состав портфеля могут включаться и высоко рискованные ценные бумаги.

Как правило, в состав данного портфеля включаются обыкновенные и

привилегированные акции, а также облигации. В зависимости от конъюнктуры рынка

в те или иные фондовые инструменты, включенные в данный портфель, вкладывается

большая часть средств.

2. Управление портфелем инвестиций

2. 1. Управление и оценка эффективности портфеля

ценных бумаг.

Инвестор выберет свой

оптимальный портфель из множества портфелей, каждый из которых:

1.

Обеспечивает

максимальную ожидаемую доходность для некоторого уровня риска;

2.

Обеспечивает

минимальный риск для некоторого значения ожидаемой доходности.

В деятельности финансового директора

акционерной компании одной из важнейших функций является управление портфелем

ценных бумаг. Фондовый портфель, как объект управления предполагает:

- определение принципов и

параметров формирования портфеля, а также задач, стоящих перед портфелем в

целом;

- разработку и реализацию

стратегических и текущих задач по эффективному привлечению финансовых ресурсов

портфельных инвестиций.

Управляющий портфелем

должен обязательно знать принципы формирования портфеля и их типы. Они изложены

в предыдущей главе.(анискин 110)

Главная цель инвестора –

достичь оптимального соотношения между риском и доходом. Фондовый портфель

оптимален, если риск минимальный, а доход от вложений – максимальный.

Риск портфеля ценных

бумаг заключается в том, что ожидание владельца относительно его доходности

могут не оправдаться и некоторую часть доходов не будет получено.

Цели портфельных

инвестиций могут быть различными, основные – это получение устойчивого дохода

(процентного, дисконтного), обеспечение прироста капитала на основе роста

рыночных стоимостей ценных бумаг.

В процессе управления

инвестиционным портфелем осуществляется анализ типов и структуры портфеля, а

после его формирования проводится регулирование содержания портфеля для

достижения целей, поставленных управляющим портфелем.

При формировании портфеля

необходимо придерживаться следующих требований:

1. Выбор оптимального

типа портфеля из совокупности возможных;

2. Установление рационального

сочетания риска и доходности портфеля путем изменения удельного веса ценных

бумаг с различными уровнями дохода и риска;

3. Оценка ликвидности

портфеля с позиций:

- способности быстрого

превращения всего портфеля или его части в денежные средства;

- способности предприятия

погашать свои обязательства перед инвесторами.

4. определение

первоначальной структуры портфеля и его возможного изменения с учетом

конъюнктуры на рынке.

Первоначальная структура

портфеля зависит от типа управляющего портфелем или инвестора. Приведем пример

(таблица 1).

Таблица 1.

Структура

портфеля

|

Виды ценных бумаг

|

Портфель активного

инвестора

|

Портфель умеренного

инвестора

|

Портфель

консервативного инвестора

|

|

Акции

|

65

|

45

|

25

|

|

Облигации

|

25

|

30

|

45

|

|

Краткосрочные

бумаги(безрисковые)

|

10

|

25

|

30

|

|

Всего

|

100

|

100

|

100

|

5. Выбор вариантов

дальнейшего регулирования структурой портфеля. Некоторые варианты приведены

ниже:

- каждому типу ценных

бумаг устанавливается определенный фиксированный удельный вес в портфеле. При

колебаниях рыночных стоимостей периодически целесообразно изменять состав

портфеля, чтобы сохранить принятые соотношения между видами активов;

- инвестор придерживается гибкой структуры

удельных весов ценных бумаг в портфеле;

- инвестор активно

использует опционные и фьючерсные контракты для изменения состава портфеля в

благоприятном для себя направлении.

Неотъемлемой частью

управления инвестиционным портфелем является оценка того, на сколько эффективно

идет само собственно управление эти портфелем. [3, c.

112-113]

Управление портфелем

инвестиций можно считать эффективным, если будут соблюдаться вышеизложенные

требования к его формированию.

Обычно эффективность

управления портфелем оценивается на некотором временном интервале (один года,

два года и т.д.), внутри которого выделяются периоды (месяцы,

кварталы). Этим обеспечивается достаточно представительная выборка для

осуществления статистических оценок.

Для оценки эффективность

управления портфелем необходимо измерить доходность и уровень его риска.

Определение доходности не

представляет сложности, если на протяжении всего периода владения и управления

портфелем он оставался неизменным, т.е. не было дополнительных инвестиций или

изъятия средств. В этом случае доходность определяется по формуле

средневзвешенного значения доходностей за период владения по отдельным ценным

бумагам:

(1)

(1)

где

К – доходность портфеля;

V1-конечная стоимость портфеля;

V0 – начальная стоимость портфеля.

Если на протяжении

анализируемого периода портфель менялся, важно, в какой момент времени в него

вносились изменения (т.е. вкладывались или изымались средства).

Если дополнительные

инвестиции (или, наоборот, изъятие средств) осуществлялись непосредственно

перед концом анализируемого периода, то при исчислении доходности должна быть

скорректирована конечная стоимость портфеля. Она должна быть уменьшена на

величину дополнительно внесенной суммы или увеличена на сумму изъятых средств.

Корректировка в расчетах

доходности портфеля необходима, т.к. это делает оценки корректными.

Дополнительные инвестиции (или, наоборот, изъятие средств) меняют рыночную

стоимость портфеля, следовательно, и его доходность и не имеют никакого

отношения к инвестиционной активности менеджера, управляющего портфелем.

Определение годовой

доходности портфеля может быть осуществлено двумя способами. Можно использовать

обыкновенное суммирование квартальной доходности. Однако более точным значением

годовой доходности будет являться ставка, исчисленная по формуле сложных

процентов, так как в ней учитывается стоимость одного рубля в конце года при

условии, что он был вложен в начале года, и предполагается возможность,

реинвестирования как самого рубля. Так и любой прибыли, полученной на него в

начале каждого нового квартала:

(2)

(2)

Для оценки эффективности

управления портфелем необходимо также оценить уровень его риска за выбранный

временной интервал. Обычно оценивают два вида риска:

- рыночный с помощью

бета-коэффициента;

- общий, измеряемый

стандартным отклонением.

Правильный выбор

анализируемого риска имеет большое значение. Если оцениваемый портфель

инвестора является его единственной инвестицией, то наиболее подходящей мерой

риска будет общий риск, измеряемый стандартным отклонением. Если же инвестор

имеет несколько финансовых активов, то правильным будет оценка рыночного риска

портфеля, измеряемого бета-коэффициентом, и его влияния на общий уровень риска.

Мера эффективности

управления портфелем, основанная на учете риска, построена таким образом, чтобы

показать насколько он эффективен по сравнению с эталонным портфелем и набором

других портфелей.

2.2. Современный фондовый рынок России. Его проблемы

В

настоящее время на российском фондовом рынке существуют две основные биржевые

площадки – это Фондовая Биржа РТС и Московская Межбанковская Валютная Биржа.

Есть ещё Московская Фондовая Биржа, но это площадка для одной ценной бумаги –

акций Газпрома.

Сейчас

РТС – это активно используемая в России электронная биржевая площадка, на долю

которой приходится около половины от общего объема торгов на российском

фондовом рынке. Электронные биржевые торги происходят на базе рабочей станции

RTS PLAZA, которая представляет собой не имеющий аналогов в России комплекс

современного программного обеспечения и баз данных, устанавливаемый на

персональном компьютере члена биржи. К обращению в РТС допущено более 350

акций и облигаций. В системе заложена возможность объединения с депозитариями,

регистраторами, расчетно-клиринговыми системами, что многократно повышает ее

эффективность и в ближайшей перспективе приведет к автоматическим расчетам и перерегистрации

после заключения сделки. [5]

Современное

положение ММВБ определяется тенденцией глобализации финансовых рынков, которое

наиболее ярко проявилось в интеграции региональных биржевых систем и

использовании новейших электронных технологий. Сама технология торговли не

имеет особых отличий от РТС ни по безопасности, ни по эргономике

Роль

фондового рынка в мире непрерывно растет. Используя его инструменты,

правительства и корпорации, по оценке ряда исследователей, привлекают до 75%

необходимых для экономики средств. Опыт развитых стран убедительно доказывает,

что между состоянием экономики и движением фондового рынка существует тесная

взаимосвязь. Например, корреляция между валовым внутренним продуктом США и

величиной фондового индекса в течение последних 50 лет достигает 90%.

Аналогичная ситуация наблюдается и в государствах, динамично развивающих свою

экономику.

К

сожалению, на современном российском фондовом рынке подобная связь отсутствует.

Из-за чего тогда отечественный рынок ценных бумаг до сих пор не выполняет своих

экономических функций. Может нет денег для инвестиций, но только средства, принадлежащие российским

гражданам, по различным оценкам, составляют до 180-200 млрд. долл. США. Это и

вывезенные за рубеж капиталы, и накопления в "чулках", и депозиты в

банках. По расчетам специалистов, из этих средств при благоприятных условиях в

отечественные финансовые инструменты ежегодно могли бы быть вложены 10-15

млрд.$, что обеспечило бы рост экономики на 5 и более процентов в год.

Наша

проблема заключается не в отсутствии финансовых ресурсов для инвестиций, а в

отсутствии мотивации инвестиционной деятельности, в том числе и при помощи

инструментов фондового рынка. Во всех странах мотивация осуществления

инвестиций, прежде всего долгосрочных, порождается существующей системой

базовых ценностей. Их еще в середине XVIII века сформулировал английский

философ Дэвид Юм в виде трех основных "естественных" законов:

стабильность собственности, передача последней посредством согласия (то есть

договора), исполнение обещаний. В нашем обществе упоминавшиеся

"естественные" законы только еще начинают прививаться. Мы находимся в

самом начале формирования рыночных отношений, и новая система ценностей

находится в процессе становления.

Главной,

базовой ценностью на рынке всегда было и всегда будет взаимное доверие: между

инвесторами, эмитентами и государством. Кризис доверия – вот первопричина

крайне низкого качества корпоративного управления в России. И отсутствие

системы базовых ценностей препятствует соблюдению баланса интересов акционеров,

менеджеров, клиентов и общества в целом. Соответственно очень слаба и мотивация

для использования инструментов фондового рынка. Получается, что рынок принимает

формы и дает результаты, которые нас не удовлетворяют. Инвестиционный процесс у

нас тормозится в своей первоначальной стадии. Да, предприятия работают, да, на

их продукцию есть спрос, и некоторые из них имеют неплохую прибыль. Но их

акционеры и менеджмент редко ориентируются на реинвестирование прибыли в

развитие собственных предприятий.

Наш

рынок может предоставить инвестору крайне ограниченный набор инструментов. По

количеству эмитентов, акции которых вошли в листинг крупнейших бирж, мы

уступаем США в 250 раз, а Великобритании в 70 раз. Если на развитых рынках

число рыночных инструментов исчисляется тысячами и десятками тысяч, то у нас в

лучшем случае десятками единиц. Бедность инструментария - сильное препятствие

притоку капитала в реальный сектор экономики, ведь одним из основных условий

прихода инвестиций на фондовый рынок является разнообразие предлагаемых на нём инструментов.

Отсутствие

доверия и скудость инструментария порождают характерную особенность российского

фондового рынка. Рынок этот практически никак не связан со сбережениями граждан

нашей страны. Клиентами брокерских фирм,

чьи деньги действительно инвестируются в ценные бумаги, кроме юридических лиц,

являются лишь несколько десятков тысяч достаточно обеспеченных граждан. Вместе

с тем, в развитых странах главная группа инвесторов – это частные лица,

действующие напрямую или через пенсионные и паевые фонды, банки и брокерские

фирмы. Именно индивидуальные инвесторы обеспечивают своими средствами

инвестиции в национальную экономику, развитие новых технологий и ликвидность

финансовых рынков.

Еще

можно отметить следующее. К сожалению, широкое распространение систем

Интернет-торговли, которая может сделать фондовый рынок доступным для тысяч

физических лиц и обеспечить их участие в инвестиционном процессе, до сих пор

затруднено. С одной стороны, их внедрению препятствует низкий уровень развития

коммуникационных сетей. С другой стороны, серьезные ограничения накладывает

законодательство. В частности, до сих пор не решены многие юридические вопросы,

связанные с электронным оформлением сделок, нет продвижения в законе об электронной

цифровой подписи.

Решение

этих проблем сегодня остро необходимо фондовому рынку.

Заключение.

До

недавнего времени банки исходя из зарубежного опыта, формируя инвестиционный

портфель, набирали его в следующем соотношении: в

общей сумме ценных бумаг около 70 процентов — государственные ценные бумаги,

около 25 процентов — муниципальные ценные бумаги и около 5 процентов — прочие

бумаги. Таким образом, запас ликвидных активов составляет примерно 1/3

портфеля, а инвестиции с целью получения прибыли — 2/3. Как правило, такая

структура портфеля характерна для крупного банка, мелкие же банки в своем

портфеле имеют 90 процентов и более государственных и муниципальных ценных

бумаг.

Считается,

что возможность проведения портфельных инвестиций говорит о зрелости рынка, и

это, на наш взгляд, совершенно справедливо. Еще в 1994 г. в России полемика

относительно методов портфельного инвестирования была сугубо теоретической,

хотя уже тогда существовали банки и финансовые компании, которые брали средства

клиентов в доверительное управление. Однако лишь немногие из них подходили при

этом к портфельному инвестированию как к сложному финансовому объекту,

обладающему тонкой спецификой и подчиняющемуся соответствующей теории.

Практика

показывает, что портфельным инвестированием сегодня интересуются два типа

клиентов. К первому относятся те, перед кем остро стоит проблема размещения

временно свободных средств (крупные и инертные государственные корпорации,

выросшие из бывших министерств, различные фонды, создаваемые при министерствах,

и другие подобные структуры, а также клиенты из тех регионов, где рынок не

способен освоить крупные средства). Ко второму типу относятся те, кто, уловив

эту потребность "денежных мешков" и остро нуждаясь в оборотных

средствах, выдвигают идею портфеля в качестве "приманки" (не очень

крупные банки, финансовые компании и небольшие брокерские конторы).

Многие

клиенты не до конца отдают себе отчет, что такое портфель активов, и в процессе

общения с ними часто выясняется, что на данном этапе они нуждаются в более

простых формах сотрудничества. Да и уровень развития рынков в различных

регионах разный - во многих регионах процесс формирования класса

профессиональных участников рынка и квалифицированных инвесторов еще далеко не

завершен. Тем не менее, усиление клиентского спроса на услуги по формированию

инвестиционного портфеля в последнее время очевидно. Это говорит о том, что

вопрос назрел.

Конечно,

спектр вопросов, касающихся портфельного инвестирования, чрезвычайно широк.

Главное, что необходимо подчеркнуть: будущее за портфельным менеджментом, но

его возможности надо использовать и в нынешних условиях.

Расчетная часть

Задача 2.

Имеются 2 десятилетние

облигации. Облигация «Н» с купоном 4,5% продается по курсу 87,89. Облигация «К»

с купоном 5,85% продается по номиналу. Какая облигация предпочтительнее?

Почему?

Решение.

Дано:

Кн = 4,5%;

Кк = 5,85%;

Nн = Nk = 100$

Pн = 87,89;

Рк = 100;

n = 10

Найдем доходность к

погашению облигаций Н и К:

уТМ = (CF+(F-P)/n)/0.4*F+0.6*P

где, CF – купонный доход;

F – сумма

погашения (равна номиналу);

Р – рыночная цена акции.

CFн = 4,5%*100/100 = 4,5

уТМн =

(4,5*(100-87,89)/10)/0,4*100+0,6*87,89 = 5,711/92,734 = 0,062 ≈ 6,2%

уТМк =

(100*5,85%+(100-100)/10)/0,4*100+0,6*100 = 5,85/100 = 0,059 ≈ 5,9%

Ответ: предпочтительнее облигация Н, т.к ее

доходность к погашению больше.

Задача 7.

Обыкновенные акции

предприятия «К» продаются по 50. Ожидаемый дивиденд равен 2,50. Определить

доходность инвестиции, если ожидаемый рост дивидендов: а) 0%; б) 5%; в) 12%.

Решение.

а) Рост дивидендов g =0.

Выразим доходность

инвестиции r из

следующей формулы:

V = Div/r

Отсюда:

r = Div/V

r = 2,50/50 =

0,05 = 5%

б) Рост дивидендов g= 5%

Выразим r из формулы:

V = Div0

* (1+g/1-g)

Отсюда:

r = (Div0

* (1+g)/V)+g

r = (2,5*(1+0,05)/50)+0,05

= 2,625/50 + 0,05 = 0,103 ≈ 10,3%

в) Рост дивидендов g = 12%

r= (2,5*(1+0,12)/50)+0,12

= 0,176 ≈ 17,6%

Ответ: доходность акции при нулевом росте дивидендов равна5%, при росте в 5% -

10,3%, а при росте дивидендов на 12% она равна 17,6%.

Задача 14.

Предположим, средняя

доходность рынка равна 16%, безрисковая ставка составляет 10%. Стандартное

отклонение рыночной доходности – 20%. Ниже приведены значения коэффициентов для

акций А, В и С

|

Акции

|

Доходность

|

Риск σi

|

β

|

|

А

|

18%

|

19%

|

1,2

|

|

В

|

19%

|

23%

|

1,4

|

|

С

|

13%

|

15%

|

0,75

|

Сформируйте оптимальный

портфель при условии, что инвестор требует доходность не ниже 16%.

Решение.

Обозначим целевую функцию

и ограничения.

σр = (Σ Σ xi xj covij)1/2

min

σр = (Σ Σ xi xj covij)1/2

min

i

j

Rp

= Σ Ri xi ≥ 0,16

Rp

= Σ Ri xi ≥ 0,16

Σ xi = 1

xi ≥ 0

Найдем ковариацию ценных

бумаг по формуле:

covij = βi βj * σm2

где, σm – стандартное отклонение рыночной доходности (рыночный

риск).

covAB = 1,2*1,4*0,202

= 0,067

covАС =

1,2*0,75*0,202 = 0,036

covBC = 1,4*0,75*0,202

= 0,042

Представим упрощенную

формулу для целевой функции:

σр = (х12σ12

+ х22σ22 + х32σ32

+ 2х1х2cov12 + 2x1x3cov13 + 2x2x3cov23)1/2

Далее

решаем задачу средствами Excel.

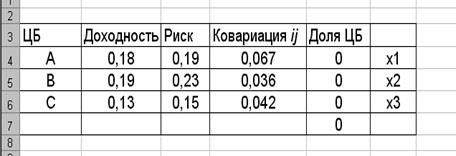

Заполняем таблицу с исходными

данными.

Вводим в ячейки формулу

целевой функции, в также формулу доходности портфеля, которая является

ограничением.

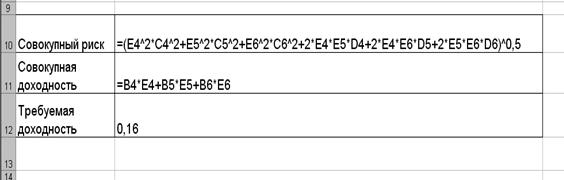

Далее вызываем функцию Excel поиск решения. Определяем целевую

ячейку, изменяемее ячейки, вводим необходимые ограничения и нажимаем выполнить.

Далее вызываем функцию Excel поиск решения. Определяем целевую

ячейку, изменяемее ячейки, вводим необходимые ограничения и нажимаем выполнить.

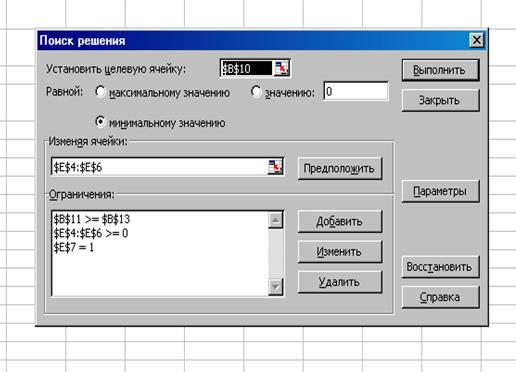

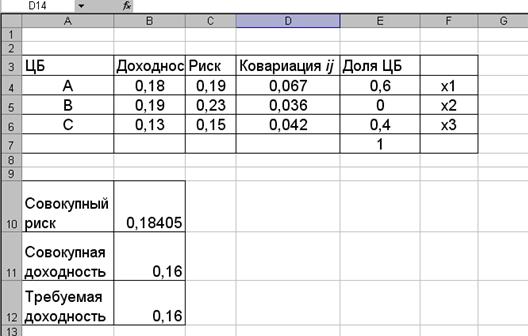

В

итоге получаем такие данные.

Ответ. Доля ценной бумаги А в портфеле 60%, С – 40%. Бумага Б в портфель не

входит. Совокупный риск портфеля по расчетам 18,41%. Требуемая норма доходности

соблюдена.

Задача 16.

Вы прогнозируете, что в

следующие 6 месяцев акции компании X возрастут в цене. Текущий курс акции

равен 100 руб., опцион «колл» с истечением через 6 месяцев имеет цену

исполнения 100 руб. и продается по 10.00. У вас есть 10 000, и

рассматриваются три стратегии: а) купить 100 акций; б) купить 1000 опционов; в)

купить 100 опционов за 1000 и вложить оставшиеся 9000 в шестимесячные облигации

с доходностью 8% годовых (4% за 6 месяцев).

Какая

из стратегий даст наибольшую доходность при будущем курсе 80.00, 100.00,

110.00, 120.00?

Решение.

Для решения используем формулу доходности

(1):

*100

*100

А также используем формулу внутренней

стоимости опциона-колл на дату исполнения:

IVс = max{0; Pc – E}

где, Pc – стоимость базисного актива на

момент реализации опциона;

Е – цена исполнения.

А) при S = 80,00 К = 100*(8000-10000)/10000 = -20%

при

S =100,00 К = 100*(10000-10000)/10000 = 0%

при

S =110,00 К = 100*(11000-10000)/10000 = 10%

при

S = 120,00 К = 100*(12000-10000)/10000 = 20%

Б) при

S = 80,00 К = 100%*( 1000*( max(0; 80 – 100) – 10)/10000 =

=100%*(1000*(0

– 10)) /10000 = 100%*(-10000)/10000=-100%

при

S = 100,00 К = 100%*(1000*( 0 – 10 ))/10000 = - 100%

при S = 110,00 К = 100%*(1000*(max(0; 110 -100) – 10)/10000 =

=

100%*(1000*(10 – 10 ))/10000 = 0%

при

S = 120,00 К = 100%*(1000*(max(0; 120 - 100) – 10)/10000 =

=

100%*(1000*( 20 – 10 ))/10000 = 100%*10000/10000 = 100%

В) V1 = Vоп + Vобл , Vобл = 9000 + 0,04*9000 = 9360

при S = 80,00 Vоп = 100*

max(0, 80 – 100) – 1000 = -1000

V1 = 9360

– 1000 = 8360

K = 100%*( 8360

-10000 ) / 10000 = - 16.4%.

при S = 100,00 Vоп = 100*

max(0, 100 – 100) – 1000 = -1000

V1 = 9360

– 1000 = 8360

K = 100%*( 8360

-10000 ) / 10000 = - 16.4%.

при S = 110,00 Vоп = 100*

max(0, 110 – 100) – 1000 = 1000 – 1000 = 0

V1 = 9360

+ 0 = 9360

K = 100%*( 9360 -10000

) / 10000 = - 6.4%.

при S = 120,00 Vоп = 100*

max(0, 120 – 100) – 1000 = 2000 – 1000 = 1000

V1 = 9360

+ 1000 = 10360

K = 100%*( 10360

-10000 ) / 10000 = 3.6%.

Таблица ответов

|

80.00

|

100.00

|

110.00

|

120.00

|

|

A

|

-20%

|

0%

|

10%

|

20%

|

|

Б

|

-100%

|

-100%

|

0%

|

100%

|

|

В

|

-16.4%

|

-16.4%

|

-6.4%

|

3.6%

|

Ответ: Наибольшая доходность – в

варианте Б.

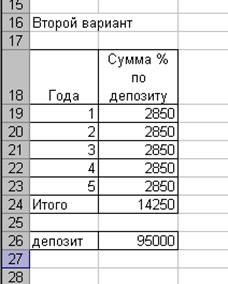

Задача 21.

На депозитном счете лежит

сумма 100 000руб., процентная ставка по депозиту 3% годовых. В тоже время

на кредитной карточке имеется просроченный долг в размере 5000руб, по которому

необходимо выплатить 17% годовых. Какие есть возможности для арбитража?

Решение.

В данном случае есть две

альтернативы:

1. Долг на кредитной

карточке не возвращать. Тогда депозит будет расти на 3% в год, а сумма долга –

на 17%.

2. Долг возвращается

сразу. Тогда на депозите остается сумма в 95 000руб.

Решаем задачу посредством

M. Excel.

Предположим, что на

депозит начисляются простые проценты, а период равен 5 годам. Проследим, какая

сумма процентов будет начислена на депозит и на сумму долга на кредитной

карточке при первом варианте.

Итак, в конце пятого года

общая сумма начисленных процентов по депозиту будет равна 15000руб., а по долгу

– 4250руб. Чистый доход равен 10750руб.

Отразим суммы по второму

варианту.

Итак, если бы проценты

начислялись на сумму за вычетом долга, то за 5 лет их сумма составила бы

14250руб.

Подсчитаем общую сумму

выгоды.

Формула для начисления

простых процентов:

FV = PV(1+r*n)

Первый вариант:

FVдепозит = 100 000*(1+0,03*5) =

115 000руб.

FVдолг = 5000*(1+0,17*5) = 9250руб.

Сумма на депозите за

вычетом долга = 115 000-9250 = 105 750руб.

Второй вариант:

FVдепозит = 95000*(1+0,03*5) = 109250руб.

Ответ: как видно из расчетов выгоднее погасить долг сразу, т.к. при втором

варианте сумма на депозите больше.

Список использованной литературы.

1.

Колтынюк

Б.А. Инвестиции. Учебник. – СПб.: Издательство Михайлова В.А., 2004.

2.

Финансовый

менеджмент: теория и практика: Учебник / По дред. Е.С. Стояновой. – 5-е

издание, перераб. и доп. – М.: Изд-во «Перспектива», 2005

3.

Управление

инвестициями: учебное пособие по специальности «Менеджмент организации»/Ю.П.

Анискин – 2-е изд., испр. и доп. – М.: ОМЕГА-Л, 2006.

4.

Риск

портфеля ценных бумаг. http://finance-banks.ru

5.

Современное

состояние и проблемы фондового рынка. http://5forex.ru

6.

Этапы

формирования инвестиционного портфеля. http://rusconsult.ru