1. Кризисы развития социально-экономических систем.

Понятие, типология и классификация кризисов. Причины возникновения и динамика

развития.

Что

такое кризисы. Развития с-э с-м (социально-эк-их систем)?

Любая

с-ма испытывает 2 тенденции:

1)

функционирование, поддержание жизнеспособности(ж-ти), выполнения ф-ий, сохранения

ценности

2)

Развитие, приобретение новых кач-ва жизнедеятельности в изменяющейся среде.

|

Функционирование

|

ÜС-Э с-маÞ

|

Развитие

|

|

ß

|

|

ß

|

|

Стабилизация процессов

|

|

Приобретение новых качеств,

устранение отживших качеств

|

|

ß

|

|

ß

|

|

Противоречие, к-ое порождает

опасность кризиса

|

|

ß

|

|

Жизнеспособность системы

|

Кризис

(К) – крайняя

форма обострения противоречий в с-э с-ме или орг-ии, угрожающее её

жизнедеятельности.

Причины возникновения, последствия

кризиса.

Причины:

1. Объективные/субъективные

2. Внешние/внутренние

3. Случайные/закономерные

4. Искусственные/естественные

Последствия:

1. Обновление/разрушение

2. Возникновение

нового кризиса/восстановление жизнеспособности системы

3. Резкое

изменение/мягкая коррекция

4. Обратимые/необратимые

5. Краткосрочные/долгосрочные

Классификация (типология) кризисов:

I. По

проблематике:

·

Социальный

(политический)

·

Экономический

(финансовый)

·

Организационный

·

Технологический

·

Психологический

II. По природе:

·

Природные

·

Общественные

·

Экологические

III. По характеру:

Кратковременные/затяжные

а)

легкий или глубокий

б)

кратковременный, затяжной

в)

локальный, общие

г)

скрытый, явный

д)

управляемый, неупр-ый

е)

системный, частичный

IV. По причинам

V. По

последствиям

2. Кризисы

экономического развития. Причины

возникновения, разновидности

и фазы экономических циклов. Кризисы намакроэкономическом и микроэкономическом

уровнях.

Построение

с-мы распознавания и диагностики К.

1.Определение

набора показателей, хар-их соответственный тип К

2.

Опр-ть криториальные значения этих показателей

3.

регулярный мониторинг факторов К.

К

развития в эк-их с-ах

3

стадии развития теории причин кризисов.

1.

К случайны и преодолимы самостоятельно

2.

кризисы случайны и могут быть преодалены за счет гос. регулирования

3.

Гос-ное вмешательство скорее порождает кризис

Причины

Эк-их К

1.

денежная теория объясняет эк-ие К циклическим сжатием банков, кредита.

2.

Теория нововведения. П – испол-е в пр-ве важных новшеств.

3.

Психологическая теория: П – пес-ие или опт-ие настроения в об-ве

4.

Т недопотребления: П – в обществе слишком много богатых и жадных. Неоинвестирование.

5.

Переинвестирование.

Фазы

макроэкономического цикла.

К – стадия спада

Падение

V(объема)

пр-ва, деловой активности, цены

Рост

безработицы и банкротств.

Спад

à

àДепрессия à Обретение равновесия в новых условиях

àОживление à Восстановление V

пр-ва, Рост цены, занятости, % ставки

àПодъем à Рост капиталовложений товарных запасов, возникновение дефицита

платежного спроса

Новый

этап К.

Фазы

микроцикла:

Возникновение

(зарождается предпринимательская идея) à Становление (завоевание места

на рынке) à Подъем (бизнес осуществ-т

экспансию на рынке)à Спад àРеорганизация или Банкротство(ликвидация)

1à2 20%

предприятий

2à3 40-60%

3à4 100%

3. Понятие и сущность антикризисного управления.

Предмет, цели и задачи антикризисного управления.

А

развитие – управляемый процесс преодоления К соотв. Целям организации и объективным

тенденциям ее раз-ия.

АУ

такой вид уп-ия орг-ей, в к-ой происходит контролируемые процессы предвидения

К, снижения их отрицательных последствий и ис-ия факторов К для раз-ия орг-ии.

Проблематика АУ Группы и проблемы.

1)

по стадии примения:

-

распознавание К ситуации

-

предотвращение К

-

обеспечение жизнедея-ти орг-ии в К состоянии

-

проблемы выхода из кризиса

-

ликвидация последствий кризиса

2)

По направлению А мер.

-

методологические проблемы АУ

-

фин-эк-ие проблемы

-

орг-ные проблемы

-

правовые

-

соц-псих-ие

-

конфликтологические

3)

По технологиям управления

-

Проблемы поиска инф-ии

-

прогнозирование К и вариантов поведения орг-ии

-

анализ и оценка К ситуации

-

разработка АУ решений

4)

По инструментарию АУ

-

маркетинг в условиях неопределенности

-

санация или реструктуризация кризисного предприятия

-

антикризисная, инвестиционная, инновационная А политика.

-

селекция персонала

-

тех-ия упр-я конфликтами

Предмет,

цели и задачи АУ

Предмет

– предполагаемые или реальные проблемы и факторы кризисов в орг-ии или с-э-ой

с-ме.

Цели

и задачи АУ.

1)

Предвидение К и адекватная подготовка к нему.

2)

Упр-ие динамикой раз-ия К.

3)

Обеспечение ж-ти орг-ии в К состоянии

4)

ослабление или преотвращение негативных последствий К.

5)Ис-ие

факторов и последствий К для развития орг-ии.

4 Антикризисное управление на различных фазах

экономического цикла. Отличия антикризисного управления от управления стабильными

системами.

4 Антикризисное управление на различных фазах

экономического цикла. Отличия антикризисного управления от управления стабильными

системами.

Стабидьное состояние

Неустойчивое состояние

Кризис

При стабильном состоянии –

антикризисный мониторинг:

1. Своевременное

распознавание и подготовка к кризису

2. Профилактика

кризиса

При неустойчивом состоянии –

антикризисное регулирование:

1. Стабилизация

ситуации

2. Предотвращение

возможного развития кризиса

При кризисе – антикризисное

управление:

1. Минимизация

ущерба

2. Использование

кризиса для развития

1. Управление в

любой фазе должно содержать элементы антикризисного управления

2. При переходе

из одного состояния в другое объем управленческих функций возрастает

3. Нарастание

объема антикризисных функций носит нелинейный характер и нарастает качественно

|

факторы

|

Управление

стабильной системой

|

Антикризисное

управление

|

|

Цели

|

Улучшение

экономического состояния организации

|

Минимизация

ущерба от кризиса

|

|

Основные

ограничения

|

Ресурсные,

мягкие

|

Временные,

жесткие

|

|

Воздействие

внешней среды

|

Благоприятное

|

Крайне

неблагоприятные

|

|

Воздействие

внутренней среды

|

Спокойное

|

Множество

острых локальных конфликтов

|

|

результат

|

Рост

жизнеспособности системы

|

Вывод

в стабильное состояние

|

5. Антикризисное управление на различных фазах

экономического цикла. Особенности процессов и технологий антикризисного

управления.

Стабидьное состояние

Неустойчивое состояние

Кризис

При стабильном состоянии –

антикризисный моноторинг:

1.

Своевременное

распознавание и подготовка к кризису

2.

Профилактика

кризиса

При неустойчивом состоянии –

антикризисное регулирование:

1.

Стабилизация

ситуации

2.

Предотвращение

возможного развития кризиса

При кризисе – антикризисное

управление:

1.

Минимизация

ущерба

2.

Использование

кризиса для развития

3.

Управление

в любой фазе должно содержать элементы антикризисного управления

4.

При

переходе из одного состояния в другое объем управленческих функций возрастает

5.

Нарастание

объема антикризисных функций носит нелинейный характер и нарастает качественно

Особенности процессов и

технологий антикризисного управления:

1. Повышенная

чувствительность к фактору времени (в связи с возможностью наступления необратимых

последствий)

2. Мобильность и

динамичность в использовании ограниченных ресурсов.

3. Специфические

антикризисные критерии выбора варианта решения

4. Повышенное

внимание к заблаговременной проработке вариантов управленческих решений и

оценки их последствий

Программно

– целевой подход в технологиях выработки управленческих решений.

6. Антикризисное развитие и антикризисное

управление. Оценка эффективности антикризисного управления. Основные факторы,

влияющие на эффективность антикризисного управления.

Антикризисное

развитие организации или системы – это управляемый процесс преодоления

кризиса соответствующий целям организации и объективным тенденциям ее развития.

Антикризисное

управление

– управление организацией или социально – экономической системой, в которой

происходят контролируемые процессы развития кризисов, снижение их отрицательных

последствий и использование факторов кризиса для развития организации.

Эффективность

антикризисного управления характеризуется степенью достигнутого влияния на

факторы кризиса, но в сопоставлении с затраченными на это ресурсами.

Х

- средства

У – надежность

Факторы влияющие на эффективность АУ:

1. Профессионализм

и специальная подготовка команды антикризисных управляющих

2. Качественная

разработка системы мониторинга кризисных ситуаций

3. Прогнозирование

кризисов и проектирование антикризисных сценариев

4. Степень

развитости методологии выработки управленческих решений в условиях кризиса

5. Искусство

антикризисного управления

6. Оперативность

и гибкость АУ

7. Качество

разработки А программ

8. Человеческий

фактор и решение проблемы лидерства/коммуникаций в АУ

9.

Корпоративность

АУ

|

ЭАУ=

|

f(U1, U2, … Un)

|

f –

степень дост-я цели (функциональная)

|

|

R-

|

U1,

U2,

… Un

- факторы R -

ресурсы

|

7. Государственная антикризисная политика. Роль и

место государственного антикризисного регулирования в рыночной экономике.

Государственная политика в сфере АУ

должна заключаться в выработке и реализации стратегий развития государства и

общества, направленных на преодоление кризисных ситуаций и обеспечение равновесного

состояния институтов экономической системы власти.

Стабильное состояние:

1.

Совершенство

законодательства

2.

Совершенство

структуры государственного управления

3.

Мониторинг

ситуации в экономике

Неустойчивое состояние:

1.

Государственный

контроль за отдельными предприятиями и отраслями

2.

Государственный

контроль цен и в некоторых случаях контроль объема и номенклатуры производства

Кризис:

1.

Система

фондового распределения

2.

Жесткое

регулирование процессов обращения, процессов ценообразования, доходов и

потребления

Роль государственного антикризисного

управления

Лица государства:

1.

Гражданско

– правовые

2.

Публично

- правовые

Публично – правовые лица:

1.

Законодательное

регулирование

2.

Сбор

налогов

3.

Организация

финансовой системы государства (эмиссия нац. валюты, поддержка курса и т.д.)

4.

Административное

управление

Гражданско - правовые лица:

Государство

как участник гражданских отношений (не равных с остальными участниками)

8. Виды государственного антикризисного

регулирования. Нормативно – правовое регулирование. Финансовое регулирование.

Виды государственного регулирования

кризисных ситуаций:

1. Нормативно –

законодательная деятельность

2. Финансовое

регулирование

3. Государственная

промышленная политика

4. Перераспределение

дохода

Правовая база банкротства:

1. ГК РФ (ст. 25,

64, 65)

2. ФЗ «О

банкротстве» (принят в июне 2002г.)

Первый указ Президента РФ о

банкротстве вышел в июле 1992г.

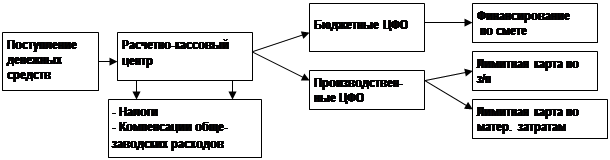

Финансовое регулирование

1. Бюджетная

система

2. Бюджетная

политика

Бюджетная система - аккумулятор финансовых ресурсов результатов

деятельности экономики, который после распределяется в соответствии с бюджетной

политикой.

Задачи бюджетной политики в условиях

кризиса:

1. Обеспечение

управляемости экономики в условиях кризиса

2. Обеспечение

минимальных социальных потребностей и смягчение социальных напряжений в ходе

реформ

3. Выравнивание

уровней социально – экономического развития на различных территориях за счет

межбюджетных субсидий

4. Средство

реализации задач экономических реформ

9.Виды государственного антикризисного

регулирования. Государственная промышленная политика. Перераспределение дохода.

Виды государственного регулирования

кризисных ситуаций:

1. Нормативно –

законодательная деятельность

2. Финансовое

регулирование

3. Государственная

промышленная политика

4. Перераспределение

дохода

Государственная промышленная политика (заключается в

свертывании неэф-их производств и финансировании инвестиционных программ,

обеспечивающих скорейшее продвижение в реформах):

1. Государственная

собственность не является приоритетом, а приоритет – активная форма

собственности

2. Неважно, какая

форма капитала используется для финансирования развития определенного

направления, важна эффективность его использования

3. Снижение

рыночного процента капитала для инвесторов

Основные черты государственной

промышленной политики:

1. Определение

приоритетных направлений промышленного развития («точек роста»)

2. Формирование

ресурсов для развития «точек роста» экономики

3. Создание

условий для привлечения частного капитала

4. Формирование

приоритетных инвестиционных программ

5. Конкурсная

основа при отборе участников инвестиционных программ

6. Эффективные

механизмы государственного регулирования и контроля за реализацией

инвестиционных программ

Перераспределение доходов (обеспечение

соц защиты населения на ур-не необходимом для поступательного развития эк-ки и

общ-ва)

Оценка обеспеченности населения:

Высокообеспеченные 1%

Среднеобеспеченные 20%

Малообеспеченные 50%

За чертой бедности 25%

1. Изъять часть

дохода у высокодоходных регионов и перераспределить его в пользу дотационных

регионов

2. Изъять часть

дохода у богатых граждан и перераспределить его в пользу наиболее бедных слоев

населения

10.Основы функционирования института банкротства.

Основные функции и задачи государственных органов в сфере банкротства на

современном этапе.

Характер взаимодействия между

государством и рынком

|

Быстрый рост произ-ти труда Ü

|

Раз-ие чел-ка и об-ва

|

Ü Совершенствование тех-их знаний

|

|

ß

|

Þ

|

Соот-ие межд-м стан-ам Þ

|

Ý

|

|

Эф-ая конкурентоспособная экономика

|

Инв-ие

в развитие чел-го капитала

|

|

капитал

|

МЭО

|

|

ß

|

Ü Low инф-ия

|

Ü

|

Ý

|

|

Устойчивые доходы и =>

бездефицитный бюджет(Б) Þ

|

Стабильная макроэкономическая

политика

|

Þ Благоприятный режим для инвестиций

|

Правовые

основы функционирования:

1.

Законы

2.

Подзаконные

акты

3.

Методические

указания, обеспечивающие эффективную деятельность АУ

Организационные

основы функционирования института АУ:

1.

Судебная

система (арбитражные суды)

2.

Арбитражные

управляющие

3.

Государственные

регулирующие органы

Финансовые

основы функционирования института АУ:

Накопление

частного капитала и создание привлекательных условий для его вложения в

институты АУ.

Основные

функции государственного органа по делам о банкротстве:

1.

Проведение

государственной политике о предупреждении банкротства

2.

Осуществление

государственного регулирования в сфере банкротства

3.

Представление

интересов государства как кредитора и собственника в делах о банкротстве

Контроль

за соблюдением дисциплины платежей и расчетов

11. Фазы экономического цикла развития предприятий.

Фирма «эксплерент».

Условия возникновения эксплерента:

1.

Наличие

оригинальной цели

2.

Наличие

специалистов заинтересованных в реализации цели

3.

Наличие

определенных перспектив производства и сбыта продукции

|

параметр

|

Характерные

свойства

|

Причины

кризиса

|

|

Характер

основной деятельности

|

Малые

партии, мобильная номенклатура

|

Большая

зависимость от рыночной конъюнктуры

|

|

Производственные

возможности

|

Незначительные

|

Отсутствие

готовых технологий

|

|

Ресурсы

|

Незначительные

|

Ограничение

всех ресурсов

|

|

Финансовое

состояние

|

Убыточность

производства

|

Нехватка

финансовой деятельности для преодоления убытков стартового этапа

|

|

Организационная

структура

|

Простые

организационные связи

|

Преждевременное

усложнение

|

|

Управление

|

Командное

|

Перегрузка

|

|

Социальные

факторы

|

Минимальные

|

Уровень

социального обр – ия

|

|

Коллектив

|

Мобильность,

взаимозаменяемость

|

Нехватка

нужных специалистов

|

|

Лидер

|

Четкая

ориентация на лидера

|

Появление

лидера дублера

|

|

развитие

|

|

|

12. Фазы экономического цикла развития предприятий.

Фирма «патиент».

Условия возникновения патиента (2 фаза

жизненного цикла):

1. Наличие новых

изделий, товаров продукции, признанных рынком

2. Наличие

специалистов, заинтересованных в завоевании сегментов рынка

3. Наличие

перспектив масштаба производства и сбыта продукции

4. Наличие

необходимых инвестиций

|

параметр

|

Характерные

свойства

|

Причины

кризиса

|

|

Характер

основной деятельности

|

Конкурентноспособная

продукция, нарастающий объем производства

|

Зависимость

от конъюнктуры рынка

|

|

Производственные

возможности

|

Нарастают

|

Дефицит

необходимых мощностей и технологий

|

|

Ресурсы

|

Возрастают

|

Ограниченность,

прежде всего, трудовых ресурсов

|

|

Финансовое

состояние

|

Неустойчивая,

умеренная доходность

|

Нехватка

запасов финансовой прочности

|

|

Организационная

структура

|

Усложнившиеся

орг. связи

|

Опережение

или отставание в развитии от производства

|

|

Управление

|

Слабая

структура

|

Перегрузка

|

|

Социальные

факторы

|

Возрастают

|

Уровень

соц защиты и з/п ниже, чем на других пр-ях

|

|

Коллектив

|

Значительная

взаимозаменяемость специалистов

|

Возрастающие

сложности проблем коммуникации

|

|

Лидер

|

Наличие

группы лидера

|

Появление

разногласий в группе лидера

|

|

развитие

|

Формирование

рынка «под себя»

|

Неспособность

сформировать под себя рынок

|

13. Фазы экономического цикла развития предприятий.

Фирма «виолент».

Условия возникновения виолента (3 фаза

жизненного цикла):

1. Освоение

сегмента рынка

2. Наличие

специалистов, заинтересованных в расширении сферы деятельности предприятия

3.

Наличие

стабильных перспектив сбыта продукции

|

параметр

|

Характерные

свойства

|

Причины

кризиса

|

|

Характер

основной деятельности

|

Массовое

производство, стабильная номенклатура

|

Затоваривание,

слабая реакция на новые виды продукции

|

|

Производственные

возможности

|

Наличие

производственных мощностей и технологий

|

Устаревшее

оборудование (морально)

|

|

Ресурсы

|

Значительное

|

Ограниченность

по критическим ресурсам

|

|

Финансовое

состояние

|

Стабильная,

высокая доходность

|

Нецелевое

использование финансовых средств

|

|

Организационная

структура

|

Сложная

|

Бюрократизация

|

|

Управление

|

Структурировано,

большая численность управленческого персонала

|

Низкие

темпы и количество управленческих решений

|

|

Социальные

факторы

|

Высокая

социальная защищенность

|

Утрата

связи с результатами работы

|

|

Коллектив

|

Высокое

качество кадрового состава

|

Низкая

взаимозаменяемость и мобильность

|

|

Лидер

|

Коллегиальные

лидеры

|

Возникновение

оппозиции

|

|

развитие

|

Захват

новых сегментов рынка

|

Невосприимчивость

к новому

|

14. Фазы экономического цикла развития предприятий.

Фирма «коммутант».

Условия возникновения коммутанта (4

фаза жизненного цикла):

1.

Непринятие

своевременных антикризисных мер в отношении виолента

2.

Отсутствие

желания у конкурентов поглощения этой фирмы.

|

параметр

|

Характерные

свойства

|

Причины

кризиса

|

|

Характер

основной деятельности

|

Падающий

объем производства

|

Потеря

рынка и доходов

|

|

Производственные

возможности

|

Большие

и недогруженные мощности

|

Старение

(физическое) и выбытие ОФ

|

|

Ресурсы

|

Сокращение

финансовых ресурсов, избыток трудовых и материальных ресурсов

|

Необоснованно

высокие издержки производства

|

|

Финансовое

состояние

|

Стабильное

сокращение доходности

|

Неплатежеспособность

|

|

Организационная

структура

|

Сложная

|

Бюрократизация

|

|

Управление

|

Избыточная

численность управленческого персонала

|

Неспособность

принятия своевременных управленческих решений

|

|

Социальные

факторы

|

Высокая

социальная защита

|

Необоснованно

высокий уровень социальной защиты

|

|

Коллектив

|

Крупный,

не требовательный

|

Потеря

наиболее квалифицированного персонала

|

|

Лидер

|

Либо

размыт, либо не существует

|

Дезориентация

|

|

развитие

|

Антикризисная

реструктуризация

|

Неспособность

к радикальным изменениям

|

15. Диагностика экономических кризисов в

предпринимательских структурах. Объекты, задачи и этапы диагностики. Требование

к диагностике.

Диагностика – процесс

определения состояния объекта, функции или системы посредством реализации

комплекса исследовательских процедур.

Объект диагностики:

1. Сложная

система

2. Элемент

сложной системы

Цель диагностики: получение

заключения о состоянии объекта исследования на дату проведения исследования и

прогнозное развитие на некоторую перспективу

Требования к диагностике:

1. Аутентичности

(она должна основываться на первичной, достоверной инфо.)

2. Объективность

3. Точность и

результативность

Этапы диагностики:

1. Необходимо

установить принадлежность к определенному классу или группе

(качественно-идентификационный)

2. Выявить

отличия объекта от объектов своего класса, путем сравнения его состояния,

параметров со средними или базовыми значениями параметров в

группе.(количественно-идентификационный)

16. Комплексная

бизнес диагностика предприятия. Этапы комплексной бизнес - диагностики. Задачи основных

видов анализа прикомплексной бизнес -

диагностике. Финансово - экономический анализ.

Задача – дать

количественную и качественную оценку состояния предприятия как целостного

организма, понять проблемы организации, ее сильные и слабые стороны.

Позиционный анализ Комплексная

бизнес-диагностика. Задачи: дать количественную и качественную оценку состояния

пр-я как целостного организма; выявить проблемы пр-я, его сильные и слабые

стороны; дать прогноз развития на некоторую перспективу. Фин-экономический

анализ. Задачи: оценить текущее финансовое состояние пр-я, результаты и

эффективность его деятельности; оценить динамику фин-экономических показателей

за определенный период и составить прогноз их изменения на ближайшую

перспективу; оценить существующие финансовые ограничения; выявить и оценить

возможные источники финансирования планируемых мероприятий. Содержит: анализ

фин состояния – оценивается платежеспособность и кредитоспособность пр-я;

анализ потока денежных ср-в – анализ источников и направлений использования

денежных ср-в, оценка достаточности денежных ср-в для текущей деятельности и

для ведения инвестиционной деятельности; анализ эффективности – анализ уровня и

динамики показателей прибыли, рентабельности и деловой активности; анализ

эффективности инвестиционной деятельности – оценка эффективности существующих

инвестиционных проектов компании.

2ВАРИАНТ

Задача

КБД- дать количественную и качественную оценку состоянию предприятия как целостного

организма, вывить проблемы предприятия, его сильные и слабые стороны и дать

прогноз развития на некоторую перспективу. КБД включает 5 видов анализа:

ситуационный, организационно-управленческий (ОУА); финансово-экономический

(ФЭА), производственно-хозяйственный (ПХА), анализ кадрового потенциала (АКП).

1)

Задача ситуационного анализа-

определение ситуации, в которой находится компания, т.е. определение места

предприятия в общем экон.пространстве, основных факторов, воздействующих на

предприятие, а также укрупненных характеристик компании

2)

Задача ОУА- дать оценку состояния

системы управления компании.

3)

Задачи ФЭА: оценить текущее

фин.состояние предприятия, результаты и эффективность его деятельности; оценить

динамику фин.-эк.показателей за опред.период; составить прогноз их изменения на

ближ.перспективу.; оценить существующие фин.ограничения; выявить и оценить

возможные источники финансирования планируемых мероприятий

ФЭА

включает: анализ финансового состояния

(платежеспособноть; кредитоспособность); анализ

потока ден.средств (анализ источников и направлений использования

ден.средств; оценка достаточности ден.средств для текущей деятельности; оценка

достаточности ден.средств для ведения инвест.деят-ти); анализ эффективности (анализ уровня и динамики показателей прибыли,

рентабельности, деловой активности) ; анализ

эффективности инвестиц.деят-ти (оценка существующих инвестиц.проектов компании).

17. Основные виды анализа при комплексной бизнес -

диагностике. Ситуационный и организационно – управленческий анализ.

Виды

анализа, выполняемые при комплексной бизнес – диагностике предприятия:

1.

Ситуационный

2.

Организационно

– управленческий

3.

Финансово

– экономический

4.

Производственно

– хозяйственный

5.

Анализ

кадрового потенциала

Ситуационный анализ.

Задача – определение

ситуации в которой находится компания, т.е. определение места предприятия в

общем экономическом пространстве, основных факторов воздействующих на

предприятие, а также укрупненных характеристик компании.

Схема проведения ситуационного

анализа:

|

SWOT-анализ

|

Анализ

и оценка сильных и слабых сторон, угроз и возможностей компании

|

|

Анализ

стратегической позиции компании

|

Определение

и анализ стратегических зон хозяйствования предприятия.

|

|

Анализ

сегментов рынка

|

Определение

и анализ сегмента рынка на котором функционирует компания, выявление

структуры потребителя и их характеристика

|

|

Анализ

конкуренции

|

Выявление

и анализ текущих и потенциальных конкурентов

|

|

Позиционный

анализ

|

Определение

места, занимаемого компанией, ее продукцией, торговой маркой по отношению к

другим компаниям и торговым маркам

|

Матрица SWOT

анализа:

|

Сильные

стороны

|

Слабые

стороны

|

|

угрозы

|

Возможности

|

Организационно – управленческий

анализ.

Задача – дать оценку

состояния системы управления компанией.

|

направление

|

содержание

|

|

Анализ

системы целей компании

|

Определение

миссии компании, целей и ограничений на их достижение, анализ имеющихся и

возможных явлений.

|

|

Анализ

организационной структуры

|

Исследование

существующих структурных единиц и их взаимодействие.

|

|

Анализ

процессов управления

|

Анализ

и моделирование процессов управления

|

|

Анализ

структуры информации

|

Анализ

и структуризация информации, циркулирующей в компании.

|

|

Анализ

организационной культуры

|

Исследование

внутрифирменных традиций, обычае и церемоний.

|

18. Основные виды анализа при комплексной бизнес -

диагностике. Производственно – хозяйственный анализ и анализ кадрового

потенциала.

Виды

анализа, выполняемые при комплексной бизнес – диагностике предприятия:

1.

Ситуационный

2.

Организационно

– управленческий

3.

Финансово

– экономический

4.

Производственно

– хозяйственный

5.

Анализ

кадрового потенциала

Производственно

– хозяйственный анализ

Задачи

-

оценить уровень производственных ресурсов, используемых компанией для

производства и реализации продукции

-

выявить резервы повышения эффективности

-

опр-ть экстен- и интенсивные факторы, определяющие деятельность пр-ия.

|

направления

|

Содержание

|

|

Анализ

использования ОФ

|

Оценка

годности, износа, обновления и выбытия ОФ. Оценка эффективности использования

ОФ.

|

|

Анализ

использования материальных ресурсов

|

Оценка

обеспеченности производства материальными ресурсами. Выявление дефицитных материальных

ресурсов. Оценка ритмичности, качества и комплексности поставок.

|

|

Анализ

использования трудовых ресурсов

|

Определение

структуры и квалификации трудовых ресурсов, оценка производительности труда.

Анализ размеров и динамики з/п, ее влияние на производительность труда

|

|

Анализ

состояния производства и реализации продукции

|

Оценка

доли каждого производимого товара в общей товарной продукции предприятия.

Оценка доли выпуска и реализации каждого вида продукции к общему объему

продукции на рынке.

|

Анализ

кадрового потенциала

Задача

– дать

оценку качества персонала с точки зрения его соответствия стратегии, целям и

задачам компании.

|

Направление

|

Содержание

|

|

Оценка

уровня профподготовки

|

Анализ

образовательного уровня, практического опыта, знаний и навыков персонала по

профилю деятельности компании

|

|

Оценка

уровня производственной дисциплины

|

Анализ

показателей исполнения или уклонения от исп-ния служебных обязанностей

|

|

Оценка

результатов работы

|

Оценка

качества постановки задач и эффективность их решения.

|

19. Этапы разработки и реализации антикризисной

стратегии управления предприятием. Формирование основных целей антикризисной

стратегии.

Этапы разработки и реализации антикризисной

стратегии управления предприятием (АСУП):

1)

Анализ причин возникновения кризисов

2)

Формирование основных целей АСУП

3)

Формирование общих ограничений для реализации АСУП

4)

Выработка альтернативных вариантов АСУП

5)

Оценка вариантов и выбор

6)

Разработка антикризисных программ (АП)

7)

Ресурсное обеспечение АП

8)

Организация исполнения АС

9)

Контроль и оценка результатов выполнения АС и АП

10)

Корректировка АП по результатам их исполнения.

Основные

цели АС д/б направлены на устранение причин возникновения кризиса путем

усиления или смягчения влияния соответствующих факторов при учете имеющихся

ограничений.

Алгоритм

выявления факторов, учитываемых при определении целей АС:

1)

Общий перечень факторов (существенное влияние / несуществ.влияние –

исключаются). На этот этап также влияетизменение условий реализации АС в

результате обратной связи.

2)

Факторы, имеющие существенное влияние (есть возможность влияния / нет

возможностей – исключаются)

3)

Факторы, учитываемые при формировании АС ( удовлетворяют имеющимся ограничениям

/ не удовлетворяют – исключ-ся). На этот этап влияет также изменение системы

ограничений и изменение других условий реализации АС в результате обратной

связи.

Обратная

связь позволяет регулировать прямой алгоритм.

20. Разработка антикризисной стратегии управления предприятием .

Антикризисные программы и их ресурсное обеспечение.

Разработка

АП – комплекс мероприятий, направленных на

достижение основных целей выбранных антикризисных стратегий. Требования: 1) д/б

ориентированы на достижение поставленных целей; 2) д/б скоординированы в рамках

общей антикризисной стратегии; 3) д/б обеспечены необходимыми ресурсами

Алгоритм разработки

антикризисных программ:

1)

формирование цели

2)

выработка мероприятий

3)

расчет необходимого ресурсного обеспечения ( при нехватке ресурсов происходит

корректировка АП и возврат к 2; при достаточном ресурсном обеспечении – переход

к 4)

4)

формирование требований к смежным АП ( требования являются исходящей

информацией)

5)

учет требований смежных АП ( требования являются входящей информацией; если

требования не удовлетворяют целям , то происходит корректировка и возврат к 2)

6)

оценка достижения цели АП ( если не достигнута, то происходит корректировка и

возврат к 2)

Ресурсное обеспечение АП

Задача:

гарантировать реализуемость АП и АСУП в целом в плане обеспеченности всеми

видами необходимых ресурсов на всем протяжении их выполнения. Алгоритм:

1)

формирование ресурсного баланса по каждой Ап

2)

формирование сводного ресурсного баланса по всем АП выбранной стратегии

3)

определение критических ресурсов и временных периодов ( если таковых нет, то

задача решена и ресурсное обеспечение сформировано; если есть- переход к 4)

4)

корректировка АП по графику выполнения ( если крит.ресурсов и временных

периодов не остается , то ресурсное обеспечение сформировано, иначе –переход к

5)

5)

корректировка АП по содержанию мероприятий.

21. Реализация антикризисной стратегии (АС)управления

предприятием. Контроль и оценка результатов выполнения антикризисных программ

(АП).

Изменяется

оргструктура предприятия и формируется

штаб АУ, который занимается разработкой и реализацией АС, реформированием оргструктуры

предприятия; частичным исполнением функций по управлению предприятием.

АС

включает в себя несколько взаимосвязанных АП, реализация которых предполагает

следующие антикризисных мероприятий:

1)

выработка управленческих решений;

2)

реализация управленческих решений;

3)

контроль и оценка результатов исполнения ( если недостаточное исполнение- переход к 2; неудовлетворит.; удовлетворительное

–в этом случае может проводится дополнительный контроль мероприятий АП с

возвратом к 1) ;

4)

возможность корректировки антикризисных мероприятий в рамках АП ( если есть, то

переход к 1, если нет, то к 5)

5)

возможность корректировки АП в рамках выбранной АС (если есть, то переход к 1,;

если нет, то пересматривается сама АС)

22. Задачи и сфера деятельности антикизисных управляющих

(АУ-щих). Основные направления государственного регулирования деятельности

арбитражных управляющих. Подготовка арбитражных управляющих.

Сферы деятельности АУ: 1) Внесудебные процедуры АУ

(мониторинг, регулирование, управление), которые осуществляются по решению

собственника или менеджмента предприятия.

2)

Судебные процедуры банкротства, которые осуществляются по решению арбитражного

суда незачисимо от воли собственника ( назначается арбитражный управляющий).

Ролевые функции АУ-щего: А) во внесудебных процедурах-

консультант руководителя по антикризисным мероприятиям, менеджер по антикризисному

управлению;

Б) в

судебных процедурах- контроль за действиями должника в наблюдении и

фин.оздоровлении, управление должником ( во внешнем управлении и конкурсном

призводстве).

Гос.регулирование деятельности

АУ-щих: 3 направления: подготовка, допуск в профессию, контроль (надзор) за

профдеят-тью АУ-щего.

1. Подготовка: АУ-щий

должен иметь свидетельство о прохождении единой системы программы подготовки

АУ. Единая прграмма утверждена Минюстом России

5.05.2003, Приказ № 108. Состоит из 4 блоков: правовое обеспечение АУ и

деятельности АУ-щего; Бухучет и финанализ в АУ; Оценка объектов в АУ;

Антикризисный менеджмент.

23. Основные направления государственного регулирования

деятельности арбитражных управляющих. Система допуска в профессию и контроля за

деятельностью арбитражных управляющих.

Гос.регулирование деятельности АУ-щих: 3 направления:

подготовка, допуск в профессию, контроль (надзор) за профдеят-тью АУ-щего.

До

1998 г.- в Законе были изложены квалификац.требования к арбитражным

управляющим. Отбор осуществлялся арбитражным судом, а работать в АУ могли все,

кто соответствовал этим требованиям.

1998-

2002- лицензирование деятельности АУ-щих. Работать могли только те, кто имел

лицензию. Выбор АУ-щего осуществлялся либо собранием кредиторов, либо

заявителем

2002-..-

Новый закон « О несостоятельности (банкротстве)» Антикриз.деят-ть теперь не

лицензируется, но членство в СОАУ обязательно. Квалификационные требования

изложены в Законе, как и требования к СОАУ. Кредиторы теперь вправе обращаться

только к СОАУ с требованиями о кандидатуре АУ-щего. Список, предоставляемый

СОАУ, должен содержать не менее 3-х управляющих, претендующих на это место. При

этом должники тоже имеют право выбора.

Контроль за деятельностью

АУ-щих:

До

1998- контроль осуществлялся кредиторами и арбитражным судом.

1998-2002-

контроль осуществлялся лицензирующим госорганом, кредитором и арбитражным

судом.

С 2002

г.контрль осуществляет СОАУ. С 3 декабря гос-во может регулирвоать только СОАУ,

правила проф.деятельности АУ-щих, рассматривать дела об админ.и уголовной

ответственности с участием АУ-щих.

24. Арбитражный управляющий. Общие и специальные требования.

Система ответственности арбитражного управляющего за результаты своей

деятельности.

Антикризисный

управляющий- гражданин РФ, утверждаемый арбитражным судом для проведения

процедур банкротства и являющийся членом одной из СОАУ. Согласно Ст.20 ФЗ «О

банскротстве»: Общие требования к АУ-щим:

1)

Арбитражным управляющим может быть гражданин РФ, который соответствует

следующим требованиям: зарегистрирован в качестве индивидуального

предпринимателя; имеет высшее образование; имеет стаж руководящей работы не

менее чем два года в совокупности; сдал теоретический экзамен по программе

подготовки арбитражных управляющих; прошел стажировку сроком не менее шести

месяцев в качестве помощника арбитражного управляющего; не имеет судимости за

преступления в сфере экономики, а также за преступления средней тяжести, тяжкие

и особо тяжкие преступления; является членом одной из саморегулируемых

организаций.

2)

Арбитражным судом не могут быть утверждены в качестве временных

управляющих, административных управляющих, внешних управляющих или конкурсных

управляющих арбитражные управляющие: которые являются заинтересованными лицами

по отношению к должнику, кредиторам; в отношении которых введена процедура

банкротства; которые не возместили убытки, причиненные должнику, кредиторам,

третьим лицам при исполнении обязанностей арбитражного управляющего; которые дисквалифицированы или лишены в

порядке, установленном ФЗ, права занимать руководящие должности и (или)

осуществлять предпринимательскую деятельность по управлению юридическими

лицами, входить в совет директоров (наблюдательный совет) и (или) управлять

делами и (или) имуществом других лиц; которые не имеют заключенных в

соответствии с требованиями настоящего Федерального закона договоров

страхования ответственности на случай причинения убытков лицам, участвующим в

деле о банкротстве.

Согласно Ст.23

ФЗ- Специальные требования к АУ-щим, которые м/б приняты кредиторами:

1. Конкурсный кредитор или уполномоченный орган

(собрание кредиторов) к кандидатуре арбитражного управляющего вправе предусмотреть

следующие требования: наличие у кандидата высшего юридического, экономического

образования или образования по специальности, соответствующей сфере деятельности

должника; наличие у кандидата определенного стажа работы на должностях руководителей

организаций а соответствующей отрасли экономики; установление количества

процедур банкротства, проведенных кандидатом в качестве арбитражного управляющего.

Конкурсный кредитор или уполномоченный орган (собрание кредиторов) не вправе

выдвигать не предусмотренные настоящим пунктом требования к кандидатуре

арбитражного управляющего.

2. При выдвижении конкурсным кредитором или

уполномоченным органом (собранием кредиторов) требований к кандидатуре арбитражного управляющего конкурсный кредитор или

уполномоченный орган (собрание кредиторов) вправе указать размер и порядок

выплаты дополнительного вознаграждения арбитражному управляющему.

Имущественная ответственность: 1) законодательство

предусматривает необходимость заключения ежегодныйх договоров страхования

профдеят-ти на сумму отв-ти в 3 млн.руб.

2)

доп.страхование при назначении АУ-щего на конкретное предприятие. В Закное

прописана шкала страховых возмещений: до 100 милн.руб (ежегодн.договоры

страхования); 100- 300 млн.руб. (доп.страхование на 3% от балансовой

стоимости); 300 – 1000 млн.руб. ( на 2%); свыше миилиарда (на 1%).

3)

ответственность средствами компенсационного фонда всей СОАУ.

Неимущественная

ответственность: уголовная,

административная , дисквалификация, исключение из числа членов СОАУ, отстранение

от исполнения обязанностей АУ-щего на конкретном предприятии.

25.СОАУ. Требования и основные функции СОАУ. Антикризисные

управляющие компании.

-

некоммерческая организация, основанная на членстве, созданная гражданами РФ,

включенная в гос.реестр СОАУ, целями деят-ти которой является регулирование и

обеспечение проф.деят-ти своих членов в качестве арбитражных управляющих.

Требования

к СОАУ согласно Ст.21 (п.2): соответствие не менее чем ста ее членов

требованиям, установленным в п.1 Ст.20 ФЗ, за исключением требования об

обязательном членстве в СОАУ; участие членов не менее чем в 100 (в

совокупности) процедурах банкротства, в том числе не завершенных на дату

включения в единый государственный реестр СОАУ, за исключением процедур

банкротства по отношению к отсутствующим должникам; наличие

компенсационного фонда или имущества у общества взаимного страхования,

которые формируются исключительно в денежной форме за счет взносов членов в

размере не менее чем пятьдесят тысяч рублей на каждого члена.

На

средства компенсационных фондов

или имущество общества взаимного страхования не может быть обращено взыскание

по обязательствам саморегулируемой организации, а также по обязательствам

арбитражных управляющих, если возникновение таких обязательств не было связано

с осуществлением предусмотренной настоящим Федеральным законом деятельности.

Условия

и порядок размещения средств компенсационных фондов и обществ взаимного

страхования саморегулируемых организаций арбитражных управляющих, а также

порядок расходования указанных средств в соответствии с целевым назначением,

рекомендации о ликвидности включаемых в такие фонды активов, об их составе и о

структуре устанавливаются Правительством РФ.

Основные

функции СОАУ:

-

правила профдеятельности для АУ-щих- своих членов;

-

контроль за деят-тью своих членов;

-

представляет кандидатуры АУ-щих в арбитражный суд для

их

назначения на конкретное предприятие;

-

проводит стажировку физлиц в качестве помощников АУ-щих;

-ведет реестр АУ-щих –членов.

Антикризисные

управляющие компании (АУК)

-

юрид.лица, созданные в целях обеспечения основных функций АУ, несущие

фин.ответственность за результаты осуществления антикриз.процедур. Функциональная структура АУ-щей

компании, как правило, модульная :

АУ, юрид.служба, Финансово-аналитическое подразделение; экономическое

подразделение; управление производством; службы обеспечения.

Различные

проекты могут в разной степени требовать участия отделов. Под каждую конкретную

процедуру набирается команда, необходимая для ее осуществления.

Взаимодействие СОАУ и АУК:

Функции

СОАУ: 1) организация и контроль за деят-тью АУ-щих; 2) обеспечение деятельности

АУ-щих ( здесь и привлекается одна из АУК)

26. Оценочная деятельность в антикризисном управлении. Основные

функции оценки и объекты оценки в арбитражном управлении.

Основные объекты оценки: недвижимость, машины и

оборудование, интеллектуальная собственность, предприятия в целом. Лицензия может

быть выдана на первые 3 объекта по отдельности, лицензия на оценку предприятий в целом позволяет

заниматься и всеми остальными видами оценочной деят-ти. При оценке предприятия

в АУ используется стоимость действующего предприятия и ст-ть ликвидируемого

предприятия.

Функции

оценки в АУ:

1)

главная- определение соотношения м/у стоимостяим имущества (предприятия) и

обязательствами предприятия;

2)

специальные: классификация в зависимости

от процедур банкротства + досудебная санация (определение стоимости обеспечения

при предоставлении ден.средств неплатежеспособному предприятию):

Наблюдение: оценка объекта при согласовании сделок

должника;

оценка

объекта при оспаривании совершенной сделки; оценка имузества предприятия и

бизнеса для обоснования выбора дальнейшей процедуры банкротства;

Фин.оздоровление: оценка активов должника,

подлежащих отчуждению в соответствии с учрежденным планом фин.оздоровления;

Внешнее управление: оценка объектов при продаже

излишнего имущества предприятия в ходе внешнего управления; оценка предприятия

как бизнеса при его продаже; оценка предприятия при размещении доп.акций;

оценка активов при создании новых предприятий на базе имущества должника и

акций этих предприятий при их последующей продаже;

Конкурсное производство: оценка стоимости имущественного

комплекса предприятия; оценка отдельных активов, формирующих конкурсную массу.

27. Виды стоимости и основные методические подходы, используемые

при оценке стоимости кризисных предприятий. Методические особенностиоценки в

арбитражном управлении. Ликвидационная стоимость: понятие, подвиды и порядок

определения.

Виды стоимости: стоимость в использовании;

стоимость в обмене.

Стоимость использования отражает ценность объекта для

конкретного пользователя (собственника) исходя из направления использования. Стоимость в обмене (рыночная ст-ть)-

это наиболее вероятная цена, по кот. данный объект м/б продан путем сделки в

условиях конкуренции, когда продавец и покупатель действуют разумно, располагая

всей доступной информацией об объекте, а на цене сделки не отражаются какие-либо чрезвыч.обстоятельства,

т.е. когда:

-

продавец не обязан продавать объект, а покупатель-покупать;

-

стороны сделки хорошо осведомлены о предмете сделки и действуют в своих

интересах;

-

объект оценки выставлен на продажу в форме публичной оферты и экспонируется

достаточное время;

цена

сделки представляет собой разумное вознаграждение за объект, и принуждения к

сделке с чье-либо стороны не было;

- платеж в ден.форме.

При

оценке предприятия в АУ используется стоимость действующего предприятия и ст-ть

ликвидируемого предприятия.

Методы и подходы к оценке

предприятия:

1. сравнительный подход- базируется на опред.стоимости

оцениваемого предприятия в сопоставлении со стоимостью аналогичных объектов.

Включает методы:

-

метод рынка капитала (когда акции объекта сравниваются со стоимостью акций

аналогичного объекта, которое в той или иной степени торгуется на рынке или

информация о последних сделках которого известна)

-

метод сделок или сравнит.продаж ( применяется тогда, когда речь идет о продаже

контроля над объектом)

-

метод отраслевых коэффициентов

2. имущественный (затратный

подход)- основан

на анализе активов предприятия и включает в себя следующие методы:

-

метод восстановительной стоимости (сколько будет стоить восстановление

предприятия до его необходимого состояния)

-

метод расчета стоимости замещения (стоимость создания нового аналогичного

предприятия, но в текущих ценах)

-

метод расчета ликвидационной стоимости ( стоимость предприятия при условии

прекращения его существования)

3. доходный подход – определение текущей

стоимости будущих доходов предприятия. Методы:

-

капитализация дохода (чистая прибыл; применяется когда величина чистого дохода

постоянна)

-

дисконтирование ден.потоков (когда нет четко определенной величины

чист.ден.дохода, по производственной программе рассчитывается ден.поток,

дисконтируемый по ставке, чтобы привести его к текущим ценам)

Методические

особенности оценки при АУ: При

расчете стоимости действующего предприятия и стоимости ликвидируемого

редприятия не учитываются обязательства, находящиеся в реестре требований

кредиторов. Не могут быть соблюдены следующие требования к оценке рыночной

стоимости: невынужденность сделки, достаточное время экспонирвоания объекта.

Ликвидационная

стоимость- чистая

ден.сумма, которую можно получить при ликвидации предприятия и раздельной

продаже его активов. Подвиды ликв.ст-ти:

при упорядоченной ликвидации (отсутствует фактор времени); при принужденной (

6-12 мес.) ; утилизационная стоимость. Ликвидационная стоимость предприятия как

фелого обычно меньше, чем сумма выручки, которую можно получить от раздельной

распрдажи его активов. Этапы расчета ЛС:

1) разработка календ.графика прдажи или ликвидации активов; 2) расчет текущей

стоимости активов (инвентаризация, оценка недвижимости, машин, оборудования,

НМА, дебит.задолженности и иных активов, а также корректировка текущей

стоимости активов исходя из сроков продажи, предусмотренных графиком) 3) расчет

затрат на ликвидацию 4) определение и корректировка величины обязательств

предприятия 5) определение ликв.ст-ти и достаточности средств для расчетов с

кредиторами.

28. Система маркетинга в различных фазах антикризисного

управлении. Маркетинговые стратегии при кризисе сбыта. Особенности использования

средств маркетинга в процедурах банкротства.

Основная

задача маркетинга- определить реальную величину спроса на конкретный товар и

средствами маркетинга содействовать насыщению этого спроса. Средства

маркетинга: товар, цена товара(в соотв-ии с ценностью для потребителя), методы

дистрибуции, коммуникации.

Фазы АУ:

1. стабильность: М.стратегия (расширение рынка,

проникновение вглубь рынка), М.программы (средства управления:

страт.маркет.планы; бизнес-план); М.структуры (программно-целевые); Мотивация

(конечных результатов); Целевая функция М.( мониторинг факторов риска)

2. предкризисная : М.стратегия (предотвращение

кризиса); М.программы (антикризисные тактические Марк.планы); М.структуры

(ситуационные); Мотивация (ситационный характер); Целевая функция М.(

обеспечение эффективности антикриз.мер).

3. кризис: М.стратегия ( активный выход

из кризиса и поиск новых рыночных возможностей); М.программы ( инновационные

программы комплексного использования рын.возмолжностей); М.структуры ( инновационные) Мотивация ( комплексный характер) Целевая

функция М (стабилизация неустойчивой ситуации).

Маркетинговые

стратегии при кризисе сбыта: Основные

причины кризиса сбыта на неконкурентном

рынке: падение платежеспособного спроса населения; уставновление

необоснованно высоких цен на продукцию предпр.-монополистов. Основные причины внешнего характера.

Результаты кризиса сбыта: падение производства и сбыта. Содержание

антикриз.маркетинговых мероприятий (снижение с/с , цены либо новая

ассортиментная политика).

На конкурентном рынке: превышение индивид.цен продаж

по сравнению со среднесрыночными; снижение индив. качеств. характеристик продукции.

Основные причины внутреннего характера. Основные результаты кризиса сбыта

(утрата позиций на сегменте рынка). Содержание А-М мероприятий ( повышение

конкурентоспособности товара: обеспечить рост качества конкретного товара выше

роста затрат; рост конретного качества товара выше среднерыночного роста этого

качества; сокращение затрат больше, чем среднерын.сокращение).

Причина падения количества

потребляемой продукции:

плохая дистрибуиця (увеличить поставки); низкое качество товара (

воздействовать на те кач.хар-ки товара, кот.не устраивают потребителей). Исследование ценового фактора: составляется

понижающая шкала цен, соответствующая снижению определенных качественных

характеристик товара.

Особенности

маркетинга в различных процедурах банкротства: Объект

маркетинга :

1) продукция предприятия, 2) продукция, потребляемая предприятием,3) имущество

предприятия (особенность). Специфические

задачи: 1) определить такое соотношение «цена-качество» прдукции, кот дает

наиб.быстрый протик ден.средств. 2) определить такое соотношение параметров

«цена-качество» по потребляемому сырью и материалам, кот.дает наиболее

медленный отток ден.средств.

Акценты маркетинга в разных

процедурах: Для реабилитационных процедур

акцент делается на наиб.эффективный сбыт продукции, реализацию активов,

размещение его ценных бумаг в целях погашения накопленной задолженности. В

конкурсном производстве основной акцент- реализация наиб.эффективным способом

активов ликвидируемого предприятия.

29. Инвестиционная политика при антикризисном

управлении. Основные факторы инвестиционной привлекательности предприятий

-банкротов. Источники инвестиций и объекты инвестирования в процедурах

банкротства.

Гос.инвестиционная

стратегия должна учитывать: - обеспечение полит.и соц-эк.стабильности в

обществе; - развитие зако-нод.базы, регулирующей инвест.процессы и

защищающ.права инвесторов; - обеспечение устойчивости нац.валюты; - снижение

темпов инфляции; - создание условий для прекращения утечки капитала из страны.

Принципы

управления инвестиц.процессом: д/б четко определены цели инвестирования; в

соотв-ии с опред.целями необхо-димо выбрать объекты инвестирования; необходимо

выявить реальные источники инвестиций соотв-х объектов; необходимо подобрать

инвест.проекты и решения, дающие наиб.быструю отдачу на вложен.капитал.

Цели

инвестирования в АУ: 1 группа (главная цель)- обеспечить реализацию

выработанной АС и АП, т.е. обеспечить необхо-димыми ресурсами проведение

мероприятий по фин.оздоровлению и реструктурированию неплатежесп.предприятий.

2

группа (спец-ные): для процедур санации, наблюдения, мирового соглашения спец

целью явл-ся урег-ние накопленной задолженности;

-для

процедуры фин.оздоровления: 1) реструктуризация бизнеса предприятия;2)инвестиции в техн.перевооружение или ре-конструкцию действующих

производств; 3)урегулирование ранее накопленных долгов.

-для

внешнего управления: 1) реструктур-е действующего предприятия-должника по всем

направлениям; 2) реконструкция дей-ствующих производств; 3) инвестирование в

процесс создания новых предприятий и производств на базе имущества должника.

- для

конкурсного производства: создание новых предприятий и производств на базе

активов ликвидируемой организации.

Объекты

инвестирования в АУ: 1) бизнес предприятий-

должников, 2) акции (паи,доли ) предприятий, создаваемых в процессе реструктуризации

имущества и бизнеса должника; 3) имущественный комплекс должника 4) отдельные

имущ.объекты.

Отличительной

особенностью инвестирования в АУ явл-ся то ,что объект инвестирования, как

правило, рассматривается в свободном состоянии от большей части долгов,

накопленных предприятием- это и составляет инвестиционную привлекатель-ность.

Источники

инвестирования в АУ: собственные

средства (прибыль, ам.отчисления, страх.выплаты); привлеченные средства (от

продаж долей в акц.капитале компании);заемные средства (кредиты банков);

ассигнования по спец.программам ( из ГОм.бюджета, бюджетов субъектов РФ,

бюджета муниц.образования).

Методы

оценки инвестиц.проектов и решений: расчет окупаемости; оценка доходов и

расходов с учетом неравномерности инвестиций.

1. а)

срок окупаемости инв.- период ,в течение кот. вложен.инвестиции будут

возвращены за счет доп.дохода.

б)

средн.доходность инвестиций- соотношение среднегодовой чист.прибыли от реализации

инв.проекта и средней величины инвестиций. Недостаток (не учит-ся фактор

обесценения денег в ходе инв.процессов)

2. а)

Чистая приведенная текущая стоимость инвестиций (NPV)- насколько

суммарн.ден.поток в течение жизн.цикла инв.перекроет капиталовложения при

условии обеспечения требуемого уровня доходности на инвестиции. Если NPV >0,

то ин-вест. проект дает необх.уровень доходности.

Б)внутр.норма

доходности (IRR)- уровень дох-ти инвестиций ,кот обеспечивает равенство

дисконтирвоанных доходов и расхо-дов на протяжении жизненного цикла инвестиций.

30. Механизмы конфликтологии в антикризисном

управлении. Причины, стадии развития и методы разрешения конфликта. Основные

типы и причины конфликтов на неплатежеспособных предприятиях.

Конфликт

как действие- способ преодоления возникших противоречий, способ взаимодействия

людей через состязание.

Конфликт

как состояние- острое противоречие в мнениях, целях, позициях и интересах

различных лиц или групп лиц, выражаю-щееся в столкновении этих групп как внутри

организации, так и вне ее.

Конфликт

- необязательно кризис. А кризис- обязательно конфликт.

Конфликты

бывают деструктивные и конструктивные. Для эффективного управления конфликтами

необходимо точное по-нимание предпосылок и причин возникновения конкретной конфликтной

ситуации; понимание механизма развития конфликта как процесса; владение и

умение применять соврем.методы разрешения конфликтн.ситуации.

Причины

конфликтов: из трудового процесса, психологических особенностей отношений в

коллективе, особенностей лично-стей членов коллектива. В области: 1.

установления и достажения целей: 1) нечетко сформулированные или

несосознаваемые цели 2) различие в целях отд.людей 3) противоречие общих и

частных целей 4) различные взгляды на способы достижения поставленных целей. 2.

распределения и выполнения должностных полномочий: 1) взаимосвязанность и взаимозависимость

привз.фукнций 2) перенос проблем с вертик.на горизонт.уровень

управления

3) невыполнение обязанностей в системе отношений руководитель-полчиненный .

3. распределения

ресурсов : 1)небходимость делить между

различными структурами и людьми ограниченные фин.и мат.ресурсы.

4.

реализации коммуникаций: 1) неполная и неточная передача информации 2) сбои при

принятии и реализации управленче-ских

решений.

Процесс

развития конфликта:

1.

конфликтная ситуация- напряженность в отношениях. (Предмет конфликта- наличие

противоречия, ради разрешения кот.стороны готовы вступить в борьбу)

2.

инцидент- возникновение повода для столкновения ( Событие то, что дало повод для столкновения

субъектов конфликта)

3.

конфликт- прямое столкновение сил и кризис в отношениях ( столкновение бывает

открытое или закрытое, когда признаки явного столкновения отсутствуют)

4.

завершение развития конфликта- либо разрешение, либо затягивание, когда могут

появиться предпосылки для нового кон-фликта.

Разрешение

конфликта может бытьпримирением, выходом из конфликта одной из сторон, пресечением

путемвмешательства третьих лиц.

АУ

конфликтами: 1. Стратегия предупреждения (цель- создать такие условия в орг-ции

и коллективе, при кот.возможности для возникновения конфликта сведены к

минимуму)

2.Стратегия

разрешения (цель- прекращение противоборства сторон и поиск приемлемо решения

проблемы).

Технология: 1) анализ конфликта : определение предмета и

определение сторон. 2) формирование основной проблемы 3) оп-ределение причины

возникновения 4) выбор путей разрешения к:

-

организационно-структурные методы: 1) формулирование и разъяснение работникам

предприятий их задач, прав, полно-мочий. 2) использование координирующ.механизмов

(межотделенч.совещения, целевые раб.группы) 3) установление

общеор-ганизац.целей. 4) разработка системы поощрений, препятствий столкновению

интересов.

-

административные : 1) разведение участников конфликта по ресурсам, целям и

средствам. 2) разрешение к. на основе адм.приказа или решения суда.

-

межличностные методы: 1) уклонение, 2) противоборство (навязывание точки

зрения) 3) подавление (конструктивный диа-лог), 4) разрешение через компромисс,

5)

сотрудничество.

Виды

конфликтов и причины:

1)

трудовой- избыточная численность персонала и необходимость сокращения штатов;

задержки ЗП

2) м/у

должником и кредитором длит.задержка с

возвратом ден.или мат.ресурсов; неучет интересов кредиторов при выра-ботке

должником управленческих решений.

3) м/у

должником и третьими лицами- конкуренция за потребителя на общем рынке сбыта;

интерес третьих лиц к бизнесу должника, его мат.и фин.потокам

4)

конфликт м/у акционерами и менеджментом должника деят-ть менеджеров компании в своих личных

ком-мерч.интересах и в ущерб интересам акционеров; излишняя степень контроля

акционерами за деят-тью менеджмента, гра-ничащая с вмешательством в

непоср.компетенцию менеджеров.

31. Анализ финансового состояния организаций.

Информационная база и основные методы проведения финансового анализа.

Финансовый

анализ(ФА) неплатежеспособного предприятия.

Схема фин анализа

|

Информационная база à

|

Фин. Анализ

|

|

|

Методы проведения ФА à

|

|

|

|

|

|

|

¯

|

|

|

|

|

Построение аналитического

баланса

|

|

|

|

|

¯

|

|

|

|

|

Расчет и анализ показателей

|

|

Платежеспособность и

ликвидность

|

Фин Устойчивость

|

Деловая активность

|

|

|

¯

|

|

|

¯

|

¯

|

|

|

Оценка степени

платежеспособности

|

|

Оценка кредитоспособности

|

Состояние

прогр. фин оздоровления

Инф.

базе анализа

фин состояния неплатежеспособного орг-ии основана на БУ, отчетности: бухг.фин.,

стат, организ нормировании, спец. эк-кой, техн. и иной информации.

Анализ фин. рез-ов:

-баланс

пр-ия

-

отчет о фин результатах

-

отчет о движении капитала

-

отчет о движении ден ср-в

-

приложение к БухБалансу( особенно рашифровка кред, дебит. задолженности)

-

первичные документы

Методы провед-ия ФА:

- горизонтального

- вертикального

– опр-ие структуры итоговых показателей баланса по ее составным элементам

- совмещенные

- трендовые

(опр-ие основных тенденций динамики пок-ей за предыдущие периоды и

экстраполяции на будущее)

- относительных

показателей (коэффициентов) – расчет соотношений м/у отдельными элементами

отчетности

- сравнительный

– сравнение сводных показателей отчетности пр-ия с аналогичными пок-ми др.

пр-ий.

- факторный

– иссл-е влияния отд. факторов на результ. пок-ли

Построение аналитического

баланса

|

Внеоборотные

активы(ВНА)

|

Собственные

ср-ва

|

|

Текущие

активы (ТА)

|

Заемные

ср-ва

|

|

-

МПЗ

-

дебиторская з-ть

-

быстроликвидные активы

|

-

долгосрочные

-

краткосрочные

|

|

БАЛАНС

|

БАЛАНС

|

ВНА - S: внеоб.акт + долгосрочная

дебит з-ть : ст190+03>12ш(ст230)

МПЗ

= запасы(ст210) – расх. будущих пер-ов (ст216) + НДС к возврату(ст220)

Дебиторская

задолженность = ст240

быстроликвидные

активы =кратко-ые фин вложения(ст250) + ден ср-ва(ст260)

Текущие

активы = 210 – 216 + 220 + 240 + 250 + 260 + 270 или 190 – 230 + 216 или МПЗ + Дебиторская задолженность +

быстроликвидные активы

Собственные

ср-ва = 490 – 216

Долгосрочные

обяз-ва = 590

Краткосрочные

обяз-ва = 690

Заемные

ср-ва = 590 + 690

32. Финансовый анализ неплатежеспособной

организации. Оценка платежеспособности и ликвидности. +31

РАСЧЕТ И АНАЛИЗ ПОКАЗАТЕЛЕЙ:

Показатели

платежеспособности и ликвидности

1.

степень платежеспособности общая =

долг.

об-ва + кратк. об-ва

среднемесячную

выручку

2.

Степень платежеспособности по тех. об-вам

|

Кратк. Об-ва

|

£ 3 мес

|

Если

3-12 мес => умеренная неплатежеспособность

|

|

Среднемес. Выручку

|

>

12 – устойчивая неплатежеспособность (банкрот)

|

3. коэффициент абс. ликвидности

|

быстроликвидные активы

|

=

0,2 – 0,3

|

|

Краткосрочные обяз-ва

|

4.

коэффициент промежуточной ликвидности

|

быстроликвидные активы + деб

з-ть

|

³ 1

|

|

Краткосрочные обяз-ва

|

5.

коэффициент текущей ликвидности

|

Текущие активы

|

³ 2

|

|

Краткосрочные обяз-ва

|

Опр-ть

сп-ть орг-ии опл-ть свои тек-ии об-ва как за счет доходов от своей

деятельности, так и за счет реализации ТА.

33. Финансовый анализ неплатежеспособной

организации. Оценка финансовой устойчивости организации. +31

ПОКАЗАТЕЛИ

ФИНАНСОВОЙ УСТОЙЧИВОСТИ

1.

коэффициент финансовой неусточивости

собственные

ср-ва

S Активов

2.

коэффициент обеспеченности инвестициями

Собственные

ср-ва + Долгосрочные обяз-ва

ВНА

3.

коэффициент маневренности собственных ср-в

Соб.

оборотный к-л (Собст обр-ые ср-ва – ВНА)

Оборотные

ср-ва

4.

коэффициент обеспечегнности тек. активов соб-ми ср-ми

Соб.

оборотный к-л

Об-ые

ср-ва

5.

коэффициент обеспеченности МПЗ

Соб.

оборотный к-л

МПЗ

Показатели фин. устойчивости хар-ют степень

обеспеченности производственной деятельности собственными фин источниками и

степень зависимости от внешних кредитов и инвестиций

34. Финансовый анализ неплатежеспособной

организации. Оценка наличия признаков преднамеренного или фиктивного

банкротства.

ЗоБ: статья 3 пункт 2.

«Юридическое

лицо считается не способным удовлетворить требования кредиторов по денежным

обязательствам и (или) исполнить обязанность по уплате обязательных платежей,

если соответствующие обязательства и (или) обязанность не исполнены им в

течение трех месяцев с даты, когда они должны были быть исполнены.».

Статья

70. Анализ финансового состояния должника

1. Анализ

финансового состояния должника проводится в целях определения стоимости

принадлежащего должнику имущества для покрытия судебных расходов, расходов на

выплату вознаграждения арбитражным управляющим, а также в целях определения возможности

или невозможности восстановления платежеспособности должника в порядке и в

сроки, которые установлены настоящим Федеральным законом.

2. Временный

управляющий на основе анализа финансового состояния должника, в том числе

результатов инвентаризации имущества должника при их наличии, анализа

документов, удостоверяющих государственную регистрацию прав собственности,

подготавливает предложения о возможности или невозможности восстановления

платежеспособности должника, обоснование целесообразности введения последующих

процедур банкротства.

3. В случае,

если в результате анализа финансового состояния должника установлено, что

стоимость принадлежащего должнику имущества недостаточна для покрытия судебных

расходов, кредиторы вправе принять решение о введении внешнего управления

только при определении источников покрытия судебных расходов.

В случае,

если кредиторами не определен источник покрытия судебных расходов или за счет

определенного ими источника оказалось невозможным их покрытие, проголосовавшие

за решение о введении внешнего управления кредиторы несут солидарную

обязанность по покрытию указанных расходов.

35. Оценка деловой активности и эффективности

производства организации. Показатели оборачиваемости.

ПОКАЗАТЕЛИ

ДЕЛОВОЙ АКТИВНОСТИ

1.

коэффициент оборачиваемости активов

Выручка

от реализации

Средняя

стоимость активов

2.

коэффициент оборачиваемости собственных ср-в

Выручка

от реализации

Средняя

стоимость собственных ср-в

3.

коэффициент оборачиваемости основных ср-в

Выручка

от реализации

Средняя

стоимость основных ср-в

4.

коэффициент оборачиваемости текущих активов

Выручка

от реализации

Средняя стоимость ТА

|

4.1.

К об-ти дебит-кой з-ти =

|

Выручка

от реализации

|

|

Средняя величина(с-до) по счетам

деб

|

|

4.2. К об-ти МПЗ =

|

Выручка

от реализации

|

|

Средняя стоимость МПЗ

|

Показатели

оборачиваемости харак-зуют, насколько эффективно исп-ся соотв. группа

активов(рес-ов) в обороте по пр-ву и реализации прод-ии

36. Оценка деловой активности и эффективности

производства организации. Показатели рентабельности.

ПОКАЗАТЕЛИ

РЕНТАБЕЛЬНОСТИ

Могут

считаться по балансовой или чистой прибыли

|

1.

Рентабельность активов =

|

Б прибыль

|

|

Ср-ая ст-ть Активов

|

|

2.

Рентабельность соб-х ср-в =

|

Б прибыль

|

|

Ср-ая ст-ть соб-х ср-в

|

|

3.

Р-сть инвестиций =

|

Балансовая прибыль

|

|

Ср-ая ст-ть (соб-х ср-в +

долгосрочные об-ва)

|

|

4.

Рентабельность продукции =

|

Б прибыль

|

|

Ср-ая ст-ть продукции

|

|

5.

Рентабельность продаж =

|

Б прибыль

|

|

Выручка

|

Позволяют

опр-ть, насколько эффективно предприятие исп-т свои ресурсы в целях извлечения

прибыли.

37. Неплатежеспособность и экономическая несостоятельность.

Внешние признаки неплатежеспособности и несостоятельности. Три стадиинеплатежеспособности

организаций.

Неплатежеспособность – неспособность организации

или гражданина своевременно и в полном объеме осуществить платежи по своим текущим

денежным обязательствам. Она бывает: временная, которая может быть

устранена при помощи мер по восстановлению платежеспособности; стойкая. Несостоятельность

– стойкая неплатежеспособность, при которой организация или гражданин

оказывается не в состоянии расплатиться по накопленным долгам и текущим

обязательствам, сохранив при этом свой основной бизнес. Банкротство –