Содержание

1 Краткая характеристика предприятия

ОАО «Челябспецтранс»............ 3

2. Анализ структуры имущества

предприятия и его источников.............. 6

3. Оценка ликвидности баланса................................................................. 11

4. Расчет показателей ликвидности........................................................... 13

5. Оценка финансовой устойчивости

предприятия.................................. 15

6. Оценка деловой активности

предприятия............................................. 23

7. Оценка эффективности деятельности.................................................... 28

8. Оценка затрат предприятия................................................................... 31

Заключение и выводы................................................................................ 32

Список используемой литературы............................................................ 34

Приложение................................................................................................ 36

1 Краткая

характеристика предприятия ОАО «Челябспецтранс»

Открытое акционерное общество

"Челябспецтранс".

Сокращенное наименование: ОАО

"Челябспецтранс"

АООТ "Челябспецтранс" - введено: 26.12.1994.

Текущее наименование ОАО "Челябспецтранс" - введено: 25.12.1996

Идентификационный номер налогоплательщика: 7421000337

Отраслевая принадлежность эмитента: Коды ОКОНХ: 90211

Место нахождения: г. Челябинск,

Комсомольский проспект, 10

ОАО "Челябспецтранс"

уверенно справляется с функцией главного санитара миллионного города, при этом

большое внимание уделяется внедрению новых прогрессивных методов работы.

Непрерывная работа ОАО

"Челябспецтранс" по приобретению новой техники, внедрению

прогрессивных технологий уборки и методов переработки отходов продиктовано

стремлением повысить качество выполняемых работ, способствовать стабилизации

экологической ситуации в миллионном промышленном центре России, и, в конечном итоге, улучшить качество

жизни челябинцев.

Конечная цель всей работы

предприятия - оздоровление экологической ситуации в городе. Все технические

возможности и интеллектуальный потенциал коллектива направлены на решение этой

проблемы. У предприятия есть интересные предложения и разработки по

совершенствованию санитарной уборки города, по внедрению новых прогрессивных

технологий, для реализации которых, к сожалению, нет достаточных средств.

Специфика работ, выполняемых предприятием, такова, что оплата их в основном

производится за счет бюджетного финансирования, возможности которого

ограничены. ОАО "Челябспецтранс" при поддержке мэрии и администрации

Челябинской области, использует все возможные пути решения проблемы

финансирования работ по санитарной уборке областного центра.

Большая работа проводится на

предприятии по расширению объемов и видов предоставляемых услуг. ОАО

"Челябспецтранс" оказывает разнообразные услуги по сервисному

обслуживанию грузового автотранспорта, тракторной техники, изготавливает

металлоизделия и конструкции, осуществляет грузоперевозки.

Благодаря этому предприятие

живет, развивается, строится. Введен в эксплуатацию новый корпус авторемонтной

мастерской, оснащенный новым оборудованием, способным производить диагностику и

устранение любых неисправностей в работе двигателей автомобилей, построена

новая современная автомойка, проводится реконструкция вспомогательных цехов

предприятия. ОАО

"Челябспецтранс" принимает активное участие в городском жилищном

строительстве: совместно с ОАО ЖБИ и 000 "Высотник" за последние 10

лет построены 5 многоэтажных жилых домов. Для коллектива работников предприятия

- а в ОАО "Челябспецтранс" работает более 900 человек - кроме

реальной возможности получит жилье на льготных условиях делается немало:

функционирует собственный оздоровительный центр, принимает отдыхающих база

отдыха на озере Увильды. Предприятие дорожит своими работниками, гордится тем,

что лучшие специалисты ОАО "Челябспецтранс" отмечены государственными

наградами, имеют почетные звания "Заслуженный работник

жилищно-коммунального хозяйства", "Человек года".

Руководству ОАО

"Челябспецтранс" удалось создать на предприятии атмосферу

доброжелательности, внимания к каждому человеку, сочетающуюся с

требовательностью к профессиональному мастерству и ответственностью за качество

труда. Случайные люди в коллективе не задерживаются, а для добросовестных

работников даже самый тяжелый труд приносит удовлетворение, потому что высоко

ценится.

ОАО "Челябспецтранс" -

неотъемлемая часть городского хозяйства. Растет, развивается город, а

"Челябспецтранс", решая для него важнейшую экологическую задачу -

поддержание на должном уровне его санитарного состояния, является надежным

партнером городских властей в решении муниципальных задач.

2. Анализ структуры имущества предприятия и его

источников

Анализ финансового состояния предприятия начинается

с изучения состава и структуры его имущества (активов предприятия. Активы

предприятия и их структура исследуются как с точки зрения их участия в

производстве, так и с точки зрения их мобильности.

Все

имущество предприятия делится на

-

иммобилизование;

-

мобильное.

К

иммобилизованному имуществу относятся внеоборотные активы (нематериальные

активы, основные средства, незавершенное строительство, долгосрочные финансовые

вложения и прочие внеоборотные активы)'. Внеоборотные активы - это активы,

рассчитанные на использование их предприятием в течение длительного периода

времени. Длительный период использования активов означает, что при обычных

обстоятельствах этот период будет превышать один год.

К

мобильному имуществу относятся оборотные активы (запасы, дебиторская задолженность, краткосрочные

финансовые вложения, денежные

средства). Оборотные активы — это те активы, которые при нормальной

хозяйственной деятельности предприятия меняют свои формы в относительно

короткий срок (менее чем за 1 год). Таким образом, оборотные активы

представляют собой более подвижную часть активов.

Изменение

структуры активов предприятия в пользу увеличения доли оборотных активов

(запасов и затрат, дебиторской задолженности, краткосрочных финансовых

вложений, денежных средств).

С

финансовой точки зрения считается предпочтительным. Однако, необходимо иметь в

виду, что, во-первых, не должен нарушаться критерий Производственной

необходимости (внеоборотных активов должно быть достаточно для ведения

производственно-хозяйственной деятельности), а во-вторых использование

оборотных активов не должно ухудшаться.

При

оценке изменения иммобилизованной части имущества критерии использования

(отдачи) также должны присутствовать.

Для

более детальной характеристики изменений в составе и структуре имущества

предприятия необходимо • дать оценку изменений как внутри иммобилизованного,

так и мобильного имущества.

Изменение

же структуры активов предприятия в части увеличения внеоборотных активов может

быть вызвано различными причинами. Например, удельный вес основных средств

может изменяться вследствие воздействия внешних факторов. При изменении порядка

их учета, при котором происходит запаздывающая коррекция стоимости основных

средств в условиях инфляции, то есть переоценка основных средств. В эчом случае

необходимо обратить особое внимание на изменение соответствующих абсолютных

показателей за отчетный период, которое отражает движение основных средств

(амортизацию, выбытие и ввод в действие основных средств).

Наличие в

составе внеоборотных активов

незавершенного строительства, долгосрочных финансовых вложений указывает

на инвестиционную направленность, в экономической политике предприятия и

отражает перспективность его развития.

Однако,

необходимо иметь в виду, что рентабельность этой деятельности не должна быть

ниже рентабельности основной деятельности.

Говоря

об изменениях внутри оборотных активов, необходимо особое внимание обратить

потребителями товаров (работ, услуг), выпускаемых предприятием, а также прочую

дебиторскую задолженность. Наличие данных элементов имущества свидетельствует о

фактически иммобилизации оборотных активов (в особенности, если срок

кредитования превышает 12 месяцев).

При

оценке источников имущества предприятия определяется их структура и проводится

сопоставление темпов изменения валюты баланса с темпами изменения собственных

средств предприятия. К собственным, средствам предприятия (собственным

источникам)' относятся уставный капитал, добавочный капитал, резервный капитал,

фонды накопления, фонды социальной сферы, нераспределенную прибыль прошлых лет

и нераспределенную прибыль отчетного года.

К

заемным средствам относятся краткосрочные кредиты и займы, долгосрочные кредиты

и займы, кредиторская задолженность;

Положительным

моментом в деятельности предприятия считается наличие долгосрочных займов и

кредитов. В любом случае должна обязательно рассчитываться эффективность

привлечения кредитных ресурсов со стороны предприятия. Она имеет место тогда,

когда рентабельность активов предприятия вышесредней ставки за пользование

кредитом.

Для

изучения структуры имущества предприятия и его источников разрабатывается

сравнительный аналитический баланс (табл.1).

В соответствии с данными таблицы сначала оценивается изменение валюты

баланса, затем оборотных активов и, наконец, внеоборотных активов (по данным

актива баланса). Изменение валюты баланса сопоставляется с изменением выручки.

Считается, что если выручка росла более высокими темпами чем валюта баланса, то

предприятие эффективно использовало имеющиеся в его распоряжении средства.

Аналогичные сравнения могут проводиться по прибыли. Считается золотым правилом

экономики такое соотношение между названными показателями, когда темпы роста

прибыли (Тр) опережают темпы роста выручки от реализации (Тв), а те в свою

очередь опережают темпы роста актива баланса (темпы роста имущества

предприятия) (Та). Золотое правило экономики может быть описано математически

следующим образом:

Тр

> Тв > Та

Таблица 1

Сравнительный аналитический

баланс

|

Наименование

статей баланса

|

Коды строк

|

Абсолютные

величины, тыс.pv6.

|

Абсолютные

величины, %.

|

|

|

на начало

года

|

на конец

года

|

измен.

(+,-)

|

на начало

года

|

на конец

года

|

измен. (+-)

|

в%к вслич

на нач. года

|

В % к итогу баланса.

|

|

|

Актив 1. Внеоборотные активы

|

190

|

59609

|

95600

|

35991

|

53,49

|

73,79

|

20,3

|

37,958

|

27,5

|

|

|

1.1. Нематериальные активы

|

110

|

628

|

558

|

-70

|

0,564

|

0,431

|

-0,133

|

-23,57

|

-30,8

|

|

|

1.2.

Основные средства

|

120

|

47349

|

54360

|

7011

|

42,49

|

41,96

|

-0,528

|

-1,243

|

-1,26

|

|

|

1.3. Незавершенное строительство

|

130

|

11632

|

40651

|

29019

|

10,44

|

31,38

|

20,94

|

200,62

|

66,73

|

|

|

1.4. Долгосрочные финансовые вложения

|

140

|

|

|

|

|

|

|

|

|

|

|

1.5. Прочие внеоборотные активы

|

150

|

|

|

|

|

|

|

|

|

|

|

2. Оборотные активы

|

290

|

51830

|

33950

|

-17880

|

46,51

|

26,21

|

-20,3

|

-43,65

|

-77,5

|

|

|

2.1. Запасы

|

210

|

7880

|

12613

|

4733

|

7,071

|

9,736

|

2,665

|

37,687

|

27,4

|

|

|

2.2- Дебиторская задолженность (платежи

после 12 мес )

|

230

|

-

|

-

|

|

|

|

|

|

|

|

|

2.3. Дебиторская задолженность (платежи до 12 мес.)

|

240

|

43046

|

19135

|

-23911

|

38,63

|

14,77

|

-23,86

|

-61,76

|

-161,52

|

|

|

2.4. Краткосрочные финансовые вложеник

|

250

|

578

|

1001

|

423

|

0,519

|

0,773

|

0,254

|

48,972

|

32,9

|

|

|

2.5- Денежные средства

|

26С

|

39

|

1027

|

988

|

0,035

|

0,793

|

0,758

|

2165,2

|

95,6

|

|

|

2,6. Прочие оборотные активы

|

270

|

|

|

|

|

|

|

|

|

|

|

БАЛАНС

|

399

|

111439

|

129550

|

18111

|

100

|

100

|

|

|

|

|

Пассив 4.

Капитал и резервы

|

|

|

|

|

|

|

|

|

|

|

4.1.

Уставный капитал

|

410

|

32

|

32

|

0

|

0,029

|

0,025

|

-0,004

|

-13,98

|

-16,25

|

|

4.2.

Добавочный капитал

|

420

|

26517

|

28200

|

1683

|

23,8

|

21,77

|

-2,027

|

-8,52

|

-9,3

|

|

4.3.

Резервный капитал

|

430

|

|

5

|

5

|

0

|

0,004

|

0,004

|

|

100

|

|

4.4.

Специальные фонды

|

440

|

15867

|

15870

|

3

|

14,24

|

12,25

|

-1,988

|

-13,964

|

-16,23

|

|

4.5.

Целевые .финансирования и поступления

|

450

|

8843

|

36031

|

27188

|

7,935

|

27,81

|

19,88

|

250,49

|

71,5

|

|

4.6.

Нераспределенная прибыль прошлых лет

|

460

|

3230

|

|

-3230

|

2,898

|

0

|

-2,898

|

-100

|

0

|

|

4.7.

Нераспределенная прибыль отчетного года

|

470

|

|

9763

|

9763

|

0

|

7,536

|

7,536

|

|

100

|

|

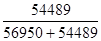

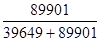

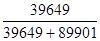

Итого по

разделу 4

|

490

|

54489

|

89901

|

35412

|

48,9

|

69,39

|

20,5

|

41,924

|

29,5

|

|

4.

Долгосрочные пассивы

|

510

|

|

|

|

|

|

|

|

|

|

6.

Краткосрочные пассивы

|

|

-

|

-

|

|

|

|

|

|

|

|

6.1.

Заемные средства

|

610

|

16

|

85

|

69

|

0,014

|

0,066

|

0,051

|

356,98

|

78,11

|

|

5.2.

Кредиторская задолженность

|

620

|

56934

|

36564

|

-20370

|

51,09

|

28,22

|

-22,87

|

-44,756

|

-81,0

|

|

5.3.

Прочие краткосрочные пассивы

|

660

|

|

|

|

|

|

|

|

|

|

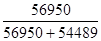

Итого по

разделу 6

|

690

|

56950

|

39649

|

-17301

|

51,1

|

30,61

|

-20,5

|

-40,112

|

-66,97

|

|

БАЛАНС

|

699

|

111439

|

129550

|

18111

|

100

|

100

|

|

|

|

По таблицы

1 видно, что наибольшую часть активов составляют внеоборотные активы, к тому же

их доля возросла на 20% за отчетный год. На начало рассматриваемого периода

наибольшую часть пассивов составляли краткосрочные обязательства, а именно

кредиторская задолженность – 51%, а к концу года она составляла- около 31%,

наибольшую часть стал составлять уставный капитал – 69%. Наибольшие изменения

за рассматриваемый период наблюдаются с дебиторской задолженностью, она уменьшилась

почти на 24%, а кредиторская задолженность тоже значительно понизилась – на

23%.

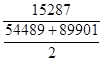

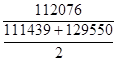

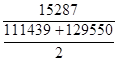

Теперь

проверим выполняется ли золотое правило экономики.

Тр = чистая

прибыль на конец года / чистая прибыль на начало года

Чистая

прибыль (стр. 190 ф.№2)

Тр = 15287

/ 3748 = 4,08

Тв =

выручка на конец года / выручка на начало года

Выручка

(стр. 010 ф. №2)

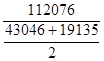

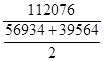

Тв = 112076

/ 55791 = 2,01

Та – активы

на конец года / активы на начало года

Активы

(стр. 300 ф. №1).

Та =

129550/111439 = 1,16

Тр

> Тв > Та

Это

означает, что золотое правило экономики выполнено.

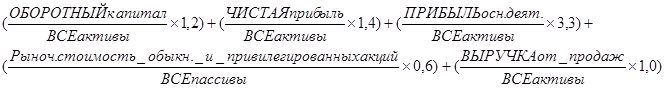

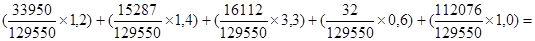

При оценке

финансового состояния предприятия определяется вероятность банкротвтва для

заемного хозяйственного субъекта.

Для

определения банкротства достаточно часто используют формулу Альтмана (она

применяется только для ОАО), которая имеет вид:

Z-счет=

Z-счет =  1,755.

1,755.

Т. к.

найденный коэффициент < 1,8, значит вероятность банкротства очень высокая.

3. Оценка ликвидности баланса

Оценка

ликвидности баланса изучает способности предприятия быстро гасить свою

задолженность по общей сумме и по срокам наступления платежей для оценки

ликвидности баланса актив баланса и пассив подразделяются на соответствующие

группы

Оценка

ликвидности баланса означает изучение способности предприятия быстро гасить

свою задолженность по общей сумме и по срокам наступления платежей.

Для оценки ликвидности баланса средства предприятия

(актив баланса) и источники имущества предприятия (пассив баланса)

подразделяются на четыре группы. Причем, при группировки статей актива баланса

средства распределяются по степени убывания ликвидности:

Таблица 2

Ликвидность баланса

|

АКТИВ БАЛАНСА

|

ПАССИВ БАЛАНСА

|

|

А1 - наиболее срочные ликвидные активы

денежные средства (стр.260) + краткосрочные финансовые

вложения (стр. 250)

|

П1 - наиболее

срочные пассивы

кредиторская задолженность (стр. 620)+ стр. 630

|

|

А2 – быстро реализуемые активы

дебиторская задолженность со сроком погашения менее 12 мес.

(стр. 240)

|

П2 – Краткосрочные пассивы

краткосрочные кредиты и займы (стр. 610)

|

|

А3 – медленно реализуемые активы

дебиторская задолженность со сроком погашения более 12 мес.

(стр. 230) + запасы (стр. 210) + долгосрочные финансовые вложения (стр.

140)+НДС (стр.220)

|

П3 – долгосрочные обязательства

долгосрочные пассивы (стр. 590)

|

|

А4 – трудно реализуемые активы

внеоборотные активы (стр.190) - долгосрочные финансовые вложения (стр.

140)

|

П4 – постоянные пассивы

Собственный капитал (стр. 490)+ стр. 640+стр. 650- стр.216

|

Таблица 3

Ликвидность баланса на начало года

АКТИВ БАЛАНСА

|

ПАССИВ БАЛАНСА

|

|

617

|

56934

|

|

43046

|

16

|

|

8167

|

0

|

|

59609

|

54489

|

Таблица 4

Ликвидность баланса на конец года

|

АКТИВ БАЛАНСА

|

ПАССИВ БАЛАНСА

|

|

2028

|

39564

|

|

19135

|

85

|

|

12818

|

0

|

|

95569

|

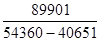

89901

|

Различают следующие виды ликвидности баланса:

абсолютную ликвидность, текущую ликвидность, перспективную ликвидность и общую

или комплексную ликвидность.

Условия абсолютной ликвидности записываются в виде

совокупности неравенств:

А1  П1, А2

П1, А2 П2, А3

П2, А3  П3, А4

П3, А4  П4

П4

Условие текущей ликвидности имеет вид

(А1+А2)  (П1+П2).

(П1+П2).

Условие перспективной ликвидности выглядит следующим

образом:

А3  П3

П3

Из табл.2 и

3 видно, что условия абсолютной ликвидности и условие текущей ликвидности не выполнено,

а выполнено только условие перспективной ликвидности, ситуация совпадает на

начало и конец года.

4. Расчет показателей ликвидности

Приведенная

разбивка баланса используется для определения показателей платежеспособности

(ликвидности). Эти показатели включают в себя:

1.

Показатель абсолютной ликвидности

2.

Показатель критической ликвидности

3.

Показатель текущей ликвидности

Показатель абсолютной ликвидности определяется по формуле:

Кал =  0,25 до 0,5.

0,25 до 0,5.

Показатель

абсолютной ликвидности характеризует способность предприятия высвободить из

хозяйственного оборота денежные средства и краткосрочные финансовые вложения

для погашения краткосрочных обязательств.

Показатель

абсолютной ликвидности показывает какую часть критической задолженности

предприятие может погасить в ближайшее время.

Кал0

=  =0,01

=0,01

Кал1 =  =0,05

=0,05

Показатель

абсолютной ликвидности за рассматриваемый период повысился, но так и не достиг

минимального нормативного значения. Это говорит о том, что предприятие ОАО

«Челябспецтранс» не может погасить краткосрочных обязательств в ближайшее

время.

Показатель критической ликвидности определяется по формуле:

Ккл =  1,0.

1,0.

Показатель

критической ликвидности отражает прогнозируемую

возможность предприятия при условии своевременного проведения расчетов с

дебиторами. Отражает ожидаемую платежеспособность предприятия на период равный

средней продолжительности оборота дебиторской задолженности.

Ккл0

=  =0,76

=0,76

Ккл1 =  =0,53

=0,53

Показатель

критической ликвидности на начало года не достиг минимального нормативного

значения, а за рассматриваемый период понизился. Это говорит о том, что на

предприятии ОАО «Челябспецтранс» на предприятии наблюдаются отрицательные

тенденции, оно не может погасить краткосрочных обязательств в период равный

средней продолжительности оборота дебиторской задолженности.

Показатель текущей ликвидности определяется по формуле:

Ккл =  1,0 до 2,0

1,0 до 2,0

где ТА –

текущие актив (стр.290), КО – краткосрочные обязательства (стр. 690)

Показатель

текущей ликвидности отражает достаточность оборотных активов у предприятия,

которые могут быть использованы для положения его краткосрочных обязательств.

Отражает ожидаемую платежеспособность предприятия на период равный средней

продолжительности оборота всех оборотных активов. Он позволяет установить

текущее финансовое состояние предприятия и выявить способно ли оно погасить

свои краткосрочные обязательства за счет текущих активов.

Ккл0

=  =0,91

=0,91

Ккл1 =  =0,85

=0,85

Показатель

текущей ликвидности за рассматриваемый период понизился и нормативного значения

не достигает. Это говорит о том, что предприятие ОАО «Челябспецтранс» не может

погасить свои краткосрочные обязательства за счет текущих активов, т. е. у

предприятия не достаточно количества средств для погашения своих краткосрочных

обязательств и это свидетельствует о наличии финансового риска и угрозе

банкротства.

5. Оценка финансовой устойчивости предприятия

Оценка

финансового состояния предприятия касается определения степени использования

дома для получения большей прибыли для акционеров, когда заемные средства могут

быть использованы для предприятия с большей прибылью, чем стоимость займа.

Одним из

показателей отражающей финансовое состояние предприятия является чистый

оборотный капитал (ЧОК). Показывает превышение текущих активов (ТА) над

краткосрочными обязательствами (КО)

ЧОК = ТА – КО > 0.

где ТА –

текущие активы, КО - краткосрочные обязательства (стр. 690)

ТА = ОА (стр. 290) – ДЗ (стр. 230).

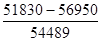

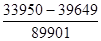

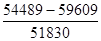

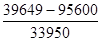

ЧОК0

= 51830 – 56950 = - 5120

ЧОК1

= 33950 – 39649 = - 5699

Чистый

оборотный капитал за рассматриваемый период сократился. Т. к. ЧОК показывает

превышение краткосрочных обязательств над текущими активами.

На ряду с

чистым оборотным капиталом рассчитывается коэффициент маневренности, который

показывает способность предприятия поддерживать уровень чистого оборотного

капитала.

Км =

где СК –

собственный капитал (стр. 490)

Км0

=  = - 0,09

= - 0,09

Км1

=  = - 0,06

= - 0,06

Коэффициент

маневренности за рассматриваемый период на предприятии повысился.

Коэффициент обеспеченности собственными средствами (Косс)

находится по формуле:

Косс =

где ВА –внеоборотные

активы (стр.190), ОА –оборотные активы (стр. 290)

Характеризует

наличие у предприятия собственных оборотных средств, необходимых для

обеспечения его финансовой устойчивости. Определяется как отношение разности

между объемами источников собственных средств (итог IV раздела баланса IV П) с

учетом убытков, если таковые имеют место (итог III раздела баланса - У) и фактической стоимостью внеоборотных

активов (итог I раздела баланса -1 А) к фактической стоимости оборотных активов

(итог П раздела баланса II А)

Косс0

=  = - 0,05

= - 0,05

Косс0

=  = - 1,65

= - 1,65

Коэффициент

обеспеченности собственными средствами за рассматриваемый период на

предприятии понизился. Значит на предприятии не т в наличие у организации

собственных источников под пополнение оборотных средств необходимых для

обеспечения финансовой устойчивости.

Коэффициент

привлечения средств в мировой практике часто называют коэффициентом капитализации.

Они призваны информировать об источниках использования предприятия для

финансирования инвестиций с тем, чтобы видеть какой из источников (собственный

или заемный) и в какой степени задействован. В этой связи нашел признание и

применение термин «Леверидж», который характеризует относительный уровень

финансового риска к которому подвержены кредиторы и акционеры предприятия. Речь

идет о риске влияния привлечения заемных средств на прибыль акционеров, имеется

в виду то, что разумные размеры заемных средств способны повысить

рентабельность собственного капитала предприятия, а чрезмерные взломать всю

финансовую систему.

Рск =  х100% ,

х100% ,

где Рск -

рентабельность собственного капитала

П – прибыль

(стр. 190 ф. №2)

СК –

собственный капитал (стр. 690)

Рск =  = 10%

= 10%

Рентабельность

собственного капитала за рассматриваемый период на ОАО «Челябспецтранс» очень

низкая и равна 10%.

Коэффициент

финансовой устойчивости (Кфу) отражает соотношение заемного и собственного капитала.

Отражает отношение всех обязательств предприятия кредитов, займов, кредиторской

задолженности, к собственным средствам, собственному капиталу.

Кфу =  < 1

< 1

где ЗК –

заемный капитал (стр. 590+стр. 610+стр. 620).

Показывает,

сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы

собственных средств.

Кфу0

=  = 0,96

= 0,96

Кфу1 =  = 2,27

= 2,27

Коэффициент

финансовой устойчивости за рассматриваемый период значительно повысился на ОАО

«Челябспецтранс», что привело к отрицательным тенденциям на предприятии, оно

стало более зависимым от своих

кредиторов и оно вынуждено выплачивать проценты за кредиты и сумму долга.

Дальнейшее повышения данного показателя приведет к возможности банкротства.

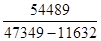

Коэффициент задолженности определяется по формуле

Кз =

где УК –

уставный капитал (стр. 410)

Кз0

=  1779,8

1779,8

Кз1

=  1239,0

1239,0

Коэффициент задолженности за рассматриваемый период

понизился на ОАО «Челябспецтранс».

Коэффициент долгосрочной задолженности

определяется по формуле

Кдз

=

где

ДО – долгосрочные обязательства (Стр. 590)

Долгосрочные

обязательства на ОАО «Челябспецтранс» отсутствуют, т. е. данные показатели

равны 0.

Коэффициент собственности определяется по формуле

Кдз

=  х100%

х100%

С

помощью коэффициента определяется доля собственного капитала в структуре

источников капитала предприятия в целом

Кдз0 =  х100%= 49%

х100%= 49%

Кдз1 =  х100%= 69%

х100%= 69%

Коэффициент собственности на ОАО

«Челябспецтранс» на начало года был меньше нормативного значения, что

свидетельствовало о высокой степени заемных средств. За рассматриваемый период

коэффициент увеличился и стал больше 60%, т. е. достиг нормального значения.

С

приведенным показателем непосредственно связан коэффициент заемного капитала

Кзу

=  х100% < 40%

х100% < 40%

С

помощью коэффициента определяется доля заемного капитала в структуре источников

капитала предприятия в целом

Кзу0 =  х100%= 51%

х100%= 51%

Кзу1 =  х100%= 30%

х100%= 30%

Коэффициент

заемного капитала на начало года был больше нормативного значения. За

рассматриваемый период коэффициент понизился и стал меньше 40%, т. е. достиг

нормального значения.

В качестве отдельной группы финансовых

коэффициентов выделяются коэффициенты покрытия

Данная группа финансовых показателей используется

для оценки финансовой независимости предприятия.

Коэффициент основного капитала

Кок =  > 1

> 1

где СК – собственный капитал (стр. 490)

Окр – реальный основной капитал (стр. 120 – стр.

130 –стр.135)

Кок0 =  = 1,53

= 1,53

Кок1 =  = 6,56

= 6,56

Коэффициент основного капитала на ОАО

«Челябспецтранс» за рассматриваемый период значительно повысился, т. е. степень

инвестирования в материальные активы осуществляющаяся за счет внутренних

источников предприятия значительно повысилась.

Рассчитаем коэффициент покрытия задолженности по

формуле

Кп =  > 1

> 1

где ОА – оборотные активы (стр. 290), ЗК –

заемный капитал (стр. 690)

Кп0 =  = 0,91

= 0,91

Кп1 =  = 0,86

= 0,86

Коэффициент покрытия задолженности на ОАО

«Челябспецтранс» за рассматриваемый период понизился, но нормативного значения

не достигал даже в начале года. Значит предприятие не покрывает свою

задолженность и за рассматриваемый период ситуация еще больше ухудшилась.

Заключительным блоком показателей в системе

оценки финансового состояния предприятия являются коэффициенты структуры

капитала

Целью расчетов этих коэффициентов является с

одной стороны проведение количественной оценки долгосрочной платежеспособности

бизнеса, а с другой стороны способности предприятия решать свои финансовые

проблемы.

Коэффициент отношения суммарного долга к

совокупным активам

Кдо =  > 0,5

> 0,5

где ЗК – заемный капитал (стр. 690),

ВА – внеоборотные активы (стр. 190).

Коэффициент показывает суммарную величину

финансовых средств представленных предприятию всеми категориями кредиторов, как

долю от совокупных активов.

Кдо0 =

= 0,96

= 0,96

Кдо1 =  = 0,41

= 0,41

Коэффициент отношения суммарного долга к

совокупным активам за рассматриваемый период понизился, что говорит о том, что

отношение суммарного долга к совокупным активам понизилось.

Коэффициент автономии финансовой и финансовой

независимости

Кфн =

0,5

0,5

где СК – собственный капитал (стр. 490)

Кфн0 =

= 0,91

= 0,91

Кфн1 =  = 0,94

= 0,94

Коэффициент финансовой независимости за

рассматриваемый период повысился, что говорит о том, что у предприятия стало

более финансово независимо, что говорит о положительной тенденции.

Таблица

5

Коэффициенты финансовой устойчивости ОАО

«Челябспецтранс»

|

Коэффициенты

|

На начало года

|

На конец года

|

Нормативное значение

|

|

Чстый

оборотный капитал

|

- 5120

|

- 5699

|

> 0

|

|

Кэффициент

маневренности

|

- 0,09

|

- 0.06

|

|

|

Коэффициент обеспеченности собственными средствами

|

- 0,05

|

- 1,65

|

|

|

Коэффициент

финансовой устойчивости

|

0,96

|

2,27

|

< 1

|

|

Коэффициент задолженности

|

1779,8

|

1239,0

|

|

|

Коэффициент собственности

|

49%

|

69%

|

|

|

коэффициент заемного капитала

|

51%

|

30%

|

< 40%

|

|

Коэффициент основного капитала

|

1,53

|

6,56

|

> 1

|

|

коэффициент покрытия задолженности

|

0,91

|

0,86

|

> 1

|

|

Коэффициент отношения суммарного долга к

совокупным активам

|

0,96

|

0,41

|

> 0,5

|

|

Коэффициент автономии финансовой и финансовой

независимости

|

0,91

|

0,94

|

0,5 0,5

|

Из таблицы видно, что почти все показатели

финансовой устойчивости ОАО «Челябспецтранс» не удовлетворяют нормативны

значениям. На конец анализируемого периода ситуация улучшилась в отношении доли

собственного и заемного капитала в структуре источников капитала предприятия.

Коэффициент основного капитала удовлетворяет

нормативным значениям. По всем остальным показателям наблюдаются отрицательные

тенденции.

6. Оценка деловой активности предприятия

Учитывая,

что финансовое состояние всегда оценивается на определенную дату, оно не всегда

точно отражает эффективность деятельности предприятия. В отдельных случаях даже

при негативных тенденциях изменения показателей финансового состояния

эффективность работ может оставаться на достаточно высоком уровне. Поэтому

финансовый анализ целесообразно дополнять характеристикой деловой активности и

эффективности работы предприятия.

Для анализа

деловой активности и эффективности использования предприятием ресурсов

имеющихся в его распоряжении наиболее часто применяются коэффициенты

рентабельности. В зависимости от цели их применения при их определении

используются различные виды прибыли, взятые из формы 2 «Отчет о прибылях и

убытках». Так при определении рентабельности продукции и рентабельности продаж

берется прибыль от реализации (стр. 050 формы 2). В случае расчета

коэффициентов рентабельности деятельности предприятия, рентабельности всего

капитала предприятие, рентабельности собственного капитала, в числителе соответствующих формул может

стоять величина балансовой прибыли, либо величина чистой прибыли. Балансовая

прибыль показывается по строке 140 Формы 2 Отчета о прибылях и убытках и

представляет собой прибыль отчетного периода. Чистая прибыль определяется путем

вычитания из балансовой прибыли налога на прибыль. К числу показателей,

призванных характеризовать деловую активность предприятия относятся -

коэффициент оборачиваемости оборотного капитала, коэффициент оборачиваемости

дебиторской задолженности и т.д.

Оборачиваемость дебиторской задолженности может

быть выражено либо как среднее число оборотов дебиторской задолженности за год,

либо как среднее число дней необходимых для сбора задолженности.

Оборачиваемость дебиторской задолженности

подсчитывается путем деления выручки от продаж на среднюю величину дебиторской

задолженности.

Nдз - число оборотов дебиторской задолженности

Nдз =  ,

,

где В – выручка (стр. 010 ф. №2)

ДЗ – дебиторская задолженность = ДЗ краткосрочная

+ ДЗ долгосрочная = стр. 240 + стр. 230 ф. №1

Nдз =  = 3,6

= 3,6

Вторым показателем призванным оценить

ликвидность дебиторской задолженности

является средний срок ее погашения, он определяется по формуле:

Одз =  =

=  = 101,39 дней

= 101,39 дней

В число показателей деловой активности

предприятия входит и коэффициент оборачиваемости кредиторской задолженности или

среднее число дней погашения кредиторской задолженности. Характеризует на

сколько быстро предприятие оплачивает свои счета.

Средняя оборачиваемость кредиторской задолженности

определяется по формуле

Nкз =  ,

,

где В – выручка (стр. 010 ф. №2)

КЗ – кредиторская задолженность (стр. 620)

Nкз =  = 2,32

= 2,32

Вторым показателем призванным оценить

ликвидность кредиторской задолженности является

средний срок ее погашения, он определяется по формуле:

Окз =  =

=  = 157,33 дней

= 157,33 дней

Для эффективности работающего предприятия должны

соблюдаться следующие соотношения:

Nдз > Nкз,

На ОАО «Челябспецтранс» это неравенство выполнено

3,6 >2,32

Срок погашения дебиторской задолженности должен

быть

Одз < Окз,

На ОАО «Челябспецтранс» это неравенство выполнено

101,39 < 157,33

Наиболее часто применяемыми показателями деловой

активности предприятия служат коэффициенты оборачиваемости запаса. Эти

показатели выражаются либо количествами раз оборачиваемости запаса, либо числом

дней оборачиваемости запаса, названные коэффициенты отражают как часто

оборачиваются запасы при обеспечении объема продаж.

Средняя оборачиваемость запасов определяется по

формуле

Nкз =  ,

,

где Сс –

себестоимость (стр. 020 ф. №2)

З – запасы

(стр. 210)

Nз =  = 9,36

= 9,36

Вторым показателем является среднее число дней

запаса, он определяется по формуле:

Окз =  =

=  = 39 дней

= 39 дней

Оборачиваемость запасов характеризует

эффективность закупок на производство и продажу продукции. На ОАО

«Челябспецтранс» наблюдается средний показатель оборачиваемости запасов, т. е.

не наблюдаются потери в продажах из-за недостаточности размеров запасов и не

наблюдаются потери из-за залежавшихся товаров.

В целях анализа деловой активности предприятия

определяется оборачиваемость чистого оборотного капитала

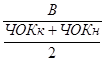

Nчок =  ,

,

Где ЧОК - чистый оборотный капитал, рассчитанный

выше

Nчок = = 20,7

= 20,7

Завершающим показателем в системе оценке деловой

активности предприятия является коэффициент использования активов.

Nа =  ,

,

Где А – активы (стр. 300) = Внеоборотные активы

(стр. 190) + Оборотные активы (стр. 290).

Nа =  = 0,93

= 0,93

Данный коэффициент показывает, что эффективность

с которой активы предприятия генерируют в продаже высокая.

Среднее число дней оборачиваемости активов

определяется по формуле:

Окз =  =

=  = 392 дня

= 392 дня

Для ОАО «Чеябспецтранс» характерна очень низкая

оборачиваемость.

Полученные данные занесем в таблицу 6.

Таблица 6

Показатель эффективности деятельности и деловой активности предприятия

|

Показатели

|

2001 год

|

|

Оборачиваемость

дебиторской задолженности

|

3,6

|

|

Средний

срок погашения дебиторской

задолженности

|

101,39

|

|

Средняя

оборачиваемость кредиторской задолженности

|

2,32

|

|

Средний

срок погашения кредиторской задолженности

|

157,33

|

|

Средняя

оборачиваемость запасов

|

9,36

|

|

Среднее

число дней запаса

|

39

|

|

Оборачиваемость

чистого оборотного капитала

|

20,7

|

|

коэффициент

использования активов

|

0,93

|

|

Среднее

число дней оборачиваемости активов

|

392

|

Предприятию необходимо повысить оборачиваемость активов предприятия.

Кроме того, желательно понизить оборачиваемость срока погашения кредиторской задолженности.

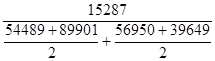

7. Оценка эффективности деятельности

Завершающим разделом оценки финансового состояния является

определение показателей эффективности деятельности предприятия.

Для определения показателей эффективности деятельности предприятия

используется рентабельность деятельности предприятия, рентабельность

собственного капитала, рентабельность собственного и заемного капитала,

рентабельность активов. Во всех перечисленных показателях применяется чистая

прибыль в виде финансового результата деятельности предприятия.

Рентабельность деятельности предприятия отражает

эффективность деятельности предприятия. Показывает сколько балансовой прибыли

(БП) или чистой прибыли (ЧП) приходится на единицу реализованной продукции.

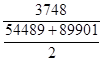

Рентабельность деятельности предприятия

определяется по формуле

Рд =  х100%

х100%

Где Пч – чистая прибыль (стр. 190 ф. №2)

В – выручка (стр. 010 ф. №2)

Рд0 =  х100%= 6,7%

х100%= 6,7%

Рд1 =  х100% = 13,6%

х100% = 13,6%

Рентабельность деятельности предприятия на ОАО «Челябспецтранс» за рассматриваемый период повысился, что

говорит о положительной тенденции и характеризует повышение эффективности

работы предприятия.

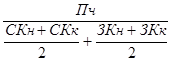

Рентабельность собственного капитала (Рск) отражает

эффективность использования собственного капитала, но не учитывает при этом

риска связанного со структурой источников капитала, сформировавшегося на уровне

предприятия.

Рск =  х100%

х100%

Где СК – собственный капитал (стр. 490)

В экономической литературе этот показатель обозначается ROE

Рск =  х100%= 5,2%

х100%= 5,2%

Низкий коэффициент рентабельность собственного капитала мог стать

результатом избытка собственного капитала по отношению к заемному, что

свидетельствует об удовлетворительном использовании капитала и о недостаточной

величине привлекаемого капитала.

Рассчитаем теперь рентабельность собственного и заемного капитала

Рск.зк =  х100%

х100%

Где ЗК – заемный капитал = Долгосрочные обязательства (стр. 590) +

краткосрочные обязательства (стр. 610)

Кредиторская задолженость (стр. 620).

Рск.зк =  х100% = 12,7%

х100% = 12,7%

Рентабельность активов показывает эффективность использования

средств, принадлежащих собственникам предприятия. Служит основным критерием при

оценке уровня котировки акций на бирже. Определяется как отношение чистой

Прибыли (ЧП) к средней за анализируемый период.

Рентабельность активов определяется по формуле

Ра =  х100% =

х100% =  х100% = 12,7%

х100% = 12,7%

Где А активы предприятия (стр. 300)

В экономической литературе этот показатель

обозначается ROА.

Из практики хозяйственной деятельности известно,

следующее соотношение

ROE

> ROA, т. е.

5,2 % < 12,7%

Значит это соотношение не выполнено, отсюда видно, что на

предприятия ситуация ухудшается.

Запишем полученные данные в таблицу.

Таблица 7

Показатели эффективности ОАО «Челябспецтранс»

|

Показатели

|

Предыдущий год

|

Отчетный год

|

|

Рентабельность деятельности предприятия

|

6,7

|

13,6

|

|

Рентабельность собственного капитала

|

-

|

5,2

|

|

Рентабельность собственного и заемного

капитала

|

-

|

12,7

|

|

Рентабельность активов

|

-

|

12,7

|

Показатели рентабельности предприятия очень низкие, что говорит о

неэффективности работы ОАО «Челябспецтранс». Хотя рентабельность деятельности

предприятия за анализируемый период возросла, это привело к улучшениям

деятельности предприятия, но незначительным.

8. Оценка затрат предприятия

Оценим как изменилась структура затрат предприятия за

рассматриваемый период

|

Элементы затрат

|

2000 год

|

2001 год

|

|

Тыс. руб.

|

%

|

Тыс. руб.

|

%

|

|

Материальные затраты

(стр. 05 ф. №5)

|

21701

|

31,32

|

35258

|

34,497

|

|

Затраты на заработную плату

(стр. 28 ф. №5)

|

25191

|

36,35

|

38054

|

37,233

|

|

Отчисления на социальные нужды

(стр. 30 ф. №5)

|

9437

|

13,62

|

13281

|

12,994

|

|

Амортизация основных средств

(стр. 31 ф. №5)

|

2824

|

4,076

|

3799

|

3,717

|

|

Прочие затраты

(стр. 32 ф. №5)

|

10139

|

14,63

|

11813

|

11,558

|

|

ИТОГО

|

67856

|

100

|

102205

|

100

|

Структура затрат за анализируемый период практически не изменилась

Значит наибольшую часть затрат составляют затраты на заработную плату примерно 37%, материальные затраты составляют

31-34%. Наименьшую часть затрат составляют затраты на амортизация основных

средств, примерно 4%.

Заключение и выводы

Наибольшую часть активов ОАО «Челябспецтранс» составляют

внеоборотные активы, к тому же их доля возросла на 20% за отчетный год. На

начало рассматриваемого периода наибольшую часть пассивов составляли

краткосрочные обязательства, а именно кредиторская задолженность – 51%, а к

концу года она составляла- около 31%, наибольшую часть стал составлять уставный

капитал – 69%. Наибольшие изменения за рассматриваемый период наблюдаются с

дебиторской задолженностью, она уменьшилась почти на 24%, а кредиторская

задолженность тоже значительно понизилась – на 23%.

Золотое правило экономики выполнено на ОАО «Челябспецтранс».

Анализ ликвидности привел нас к выводу о том, что ОАО

«Челябспецтранс» крайне неплатежеспособно. Оно не может погасить свои

краткосрочные обязательства в ближайшее время, не сможет погасить краткосрочные

обязательства в будущем по прогнозным оценкам тоже, у предприятия не достаточно

количества средств для погашения своих краткосрочных обязательств и это

свидетельствует о наличии финансового риска и угрозе банкротства.

Анализ деловой активности

предприятия свидетельствует о том, что ОАО «Челябспецтранс»

необходимо повысить оборачиваемость активов предприятия. Кроме того, желательно

понизить оборачиваемость срока погашения

кредиторской задолженности.

Анализ эффективности свидетельствует о том, что показатели

рентабельности предприятия очень низкие, что говорит о неэффективности работы

ОАО «Челябспецтранс». Хотя рентабельность деятельности предприятия за

анализируемый период возросла, это привело к улучшениям деятельности

предприятия, но незначительным.

Анализ затрат свидетельствует о том, что структура затрат за

анализируемый период практически не изменилась Значит наибольшую часть затрат

составляют затраты на заработную плату

примерно 37%, материальные затраты составляют 31-34%. Наименьшую часть

затрат составляют затраты на амортизация основных средств, примерно 4%.

Список используемой литературы

1. Абрютина

М.С., Грачев А.В., Анализ финансово-экономической деятельности предприятия.

Учебно-практическое пособие. М.: Дело и сервис, 1998. 256 С.

2. Анализ

хозяйственной деятельности в промышленности: Учебник / Л.А. Богдановская, Г.Г.

Виноградов, О.Ф.Мигун и др.; под ред. В.И.Стражева. Мн.: Высшая школа, 1996.

363 С.

3. Аудит:

Учебник для ВУЗов /В.И. Подольский, П.Б. Поляк, А.А. Савин, Л.В. Сотникова;

Под. ред. проф. В.И.Подольского. М.: Аудит, ЮНИТИ, 1997. 432 С.

4. Баканов

М.И., Шеремет А.Д. Теория экономичского анализа: Учебник. 3-е изд. перераб. М.:

Финансы и статистика, 1995. С. 486.

5. Валдайцев

С.В. Оценка бизнеса и инноваций. М.: Информационно-издательский дом «Филинь»,

1997. 336 С.

6. Ван Хорн

Дж. К. Основы управления финансами: Пер. с англ./гл.ред.серии Соколов Я. В. М.:

Финансы и статистика, 1996. 800 С.

7. Глухов В.В.

Бахрамов Ю.М. Финансовый менеджент. Учебное пособие. С.-Пб., 1995. 449 С.

8. Долан

Э.Дж., Линдсей Д. Микроэкономика /Пер.с английского В. Лукашевича и др.; Под

общ. ред. Б Лисовика и В.Лукашевича. С.-Пб., 1994. 448 С.

9. Донцова

А.В., Никифорова И.А. Анализ бухгалтерской отчетности. М.: Издательство «Дис»,

1998. 197 С.

10. Ковалев

В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ

отчетности. М.: Финансы и статистика, 1998. 512 С.

11. Ковалев

И.А., Привалов В.П. Анализ финансов предприятия. М.: Центр экономики и

маркетинга, 1997. 192 С.

12. Крейнина

М.И. Финансовое состояние предприятия. Методы и оценки. М.: ИКЦ «Дис», 1997.

224 С.

13. Нечащев

Е.В. Анализ финансов предприятия в условиях рынка: Учебное пособие. М.: Высшая

школа, 1997. 192 С.

14. Основы

предпринимательской деятельности (Экономическая теория. Маркетинг. Финансовый

менеджмент) /Под. ред. В.М. Власовой. М.: Финансы и статистика, 1994. 496 С.

15. Патров В.В.

Ковалев В.В. Как читать баланс. М.: Финансы и статистика, 1993. 256 С.

16. Раицкий

К.А. Экономика предприятия: учебник для ВУЗов. М.: Информационно внедренческий

центр «Маркетинг», 1999. 670 С.

17. Савицкая

Г.В. Анализ хозяйственной деятельности предприятия. Мн.: ИП «Экоперспектива»,

1998. 498 С.

18. Скоун Т.

Управленческий учет / Пер. с англ. под ред. Н.Д. Эрношвили. М.: Аудит ЮНИТИ,

1997. 179 С.

19. Финансовый

менеджмент: Учебник для вузов/Г.Б. Поляк, И.А. Акодис, Т.А. Краева и др.; Под

ред. проф. Г.Б. Поляка. М.: Финансы, ЮНИТИ, 1997. 518 С.

20. Шаламов

И.В., Черевко А.С. Финансовая устойчивость и эффективность предприятия.

Челябинск, 1995. 96 С.

21. Шеремет

А.Д. Сайфулин Р.С. Методика финансового анализа. М.: ИНФРА-М, 1995. 335 С.

22. Экономика

предприятия: Учебник для вузов/ Грузинов В.П. и др.; под ред. проф. Грузинова

В.П. М.: Банки и биржи, ЮНИТИ, 1998. 535 С.

Приложение