Содержание

1.1

Общая оценка финансового состояния предприятия................................... 5

2.1 Горизонтальный и

вертикальный анализ бухгалтерского баланса......... 6

2.1 Анализ

внеоборотных активов..................................................................... 7

2.1.1 Анализ

структуры и динамики основные средства............................... 7

2.1.2 Анализ

эффективности использования основных средств.................... 8

2.1.3 Анализ нематериальных активов.......................................................... 10

2.2 анализ оборотных

средств.......................................................................... 11

2.2.1 Общий анализ

оборотных средств....................................................... 11

2.2.2 Расчет и

анализ чистого оборотного капитала.................................... 12

2.2.3 Анализ

эффективности использования оборотных активов................ 13

3. Анализ источников

формирования имущества............................................ 14

4.Анализ ликвидности

баланса и платежеспособности предприятия............. 16

4.1 Анализ

ликвидности баланса................................................................... 16

4.2 Анализ

платежеспособности предприятия.............................................. 17

5. Анализ финансовой

устойчивости................................................................ 19

5.1 Анализ

финансовой устойчивости предприятия путем расчета трехкомпонентного показателя..................................................................... 19

5.2 Анализ

финансовой устойчивости предприятия на основании матрицы ликвидности.................................................................................................... 20

5.2 Основные

коэффициенты анализа финансовой устойчивости

предприятия......................................................................................................................... 21

6. Оценка деловой

активности предприятия.................................................... 23

7. Оценка

рентабельности и эффективности деятельности предприятия........ 25

БАЛАНС

|

Актив

|

Код

|

На начало отчетного

|

На конец отчетного

|

|

|

|

строки

|

года

|

периода

|

|

|

1

|

2

|

3

|

4

|

|

|

|

|

|

|

|

|

1.

Внеоборотные активы

|

|

|

|

|

|

|

|

|

|

|

|

Нематериальные

активы

|

110

|

2 500

|

3 000

|

|

|

Основные

средства

|

120

|

17 500

|

25 000

|

|

|

Незавершенное

строительство (07,08,61)

|

130

|

4 000

|

2 500

|

|

|

Доходные

вложения в материальные ценности

|

135

|

|

|

|

|

Долгосрочные

финансовые вложения

|

140

|

6 000

|

7 500

|

|

|

Прочие

внеоборотные активы

|

150

|

|

|

|

|

ИТОГО по

разделу I

|

190

|

30 000

|

38 000

|

|

|

II. Оборотные активы

|

|

|

|

|

|

Запасы

|

210

|

7 400

|

14 400

|

|

|

в том числе:

|

|

|

|

|

|

сырье,материалы и другие аналогичные

ценности

|

|

3 800

|

6 200

|

|

|

животные на выращивании и откорме

|

|

|

|

|

|

затраты в незавершенном производстве

|

|

1 200

|

1 500

|

|

|

готовая продукция для перепродажи

|

|

2 200

|

6 400

|

|

|

товары отгруженные

|

|

|

|

|

|

расходы будущих периодов

|

|

200

|

300

|

|

|

прочие запасы и затраты

|

|

|

|

|

|

Налог

на добавленную стоимость по приобретенным ценностям

|

220

|

800

|

1 200

|

|

|

Дебиторская

задолженность (платежи по которой ожидаются более чем через 12 месяцев после

отчетной даты)

|

230

|

|

|

|

|

|

в том числе:

|

|

|

|

|

|

покупатели и заказчики

|

|

|

Дебиторская

задолженность (платежи по которой ожидаются в течение 12 месяцев после

отчетной даты)

|

240

|

|

|

|

|

2 500

|

5 400

|

|

|

в том числе:

|

|

2 200

|

3 600

|

|

|

покупатели и заказчики

|

|

|

векселя

к получению

|

|

|

1 400

|

|

|

прочие

дебеторы

|

|

300

|

400

|

|

|

Краткосрочные

финансовые вложения

|

250

|

3 000

|

3 600

|

|

|

Денежные

средства

|

260

|

1 300

|

2 400

|

|

|

Прочие

оборотные активы

|

270

|

|

|

|

|

ИТОГО по

разделу II

|

290

|

15 000

|

27 000

|

|

|

БАЛАНС

|

300

|

45 000

|

65 000

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Пассив

|

Код

|

На начало отчетного

|

На конец отчетного

|

|

|

|

стр.

|

года

|

периода

|

|

|

1

|

2

|

3

|

4

|

|

|

III.

Капиталы и резервы

|

|

10 000

|

10 000

|

|

|

Уставный

капитал

|

410

|

|

|

Добавочный

капитал

|

420

|

15 700

|

22 500

|

|

|

Резервный

капитал

|

430

|

1 500

|

1 850

|

|

|

Нераспределенная

прибыль (непокрытый убыток)

|

470

|

4 300

|

7 250

|

|

|

ИТОГО по

разделу III

|

490

|

31 500

|

41 600

|

|

|

IY.

Долгосрочные обязательства

|

|

|

|

|

|

Займы

и кредиты (90,94)

|

510

|

5 000

|

6 000

|

|

|

Отложенные

налоговые обязательства

|

515

|

|

|

|

|

Прочие

долгосрочные обязательства

|

520

|

|

|

|

|

ИТОГО по

раделу IY

|

590

|

5 000

|

6 000

|

|

|

Y.

Краткосрочные обязательства

|

|

|

|

|

|

Займы

и кредиты

|

610

|

3 000

|

8 400

|

|

|

Кредиторская

задолженность

|

620

|

5 500

|

9 000

|

|

|

в том числе:

|

|

1 800

|

2 400

|

|

|

поставщики и подрядчики

|

|

|

|

задолженность перед персоналом

организации

|

|

750

|

1 200

|

|

|

задолженность перед государственными

внебюджетными фондами

|

|

400

|

600

|

|

|

задолженность по налогам и сборам

|

|

1 500

|

2 200

|

|

|

авансы

полученные

|

|

250

|

1 400

|

|

|

прочие кредиторы

|

|

800

|

1 200

|

|

|

Задолженность

участникам (учредителям) по выплате доходов

|

630

|

|

|

|

|

Доходы

будущих периодов

|

640

|

|

|

|

|

Резервы

предстоящих расходов

|

650

|

|

|

|

|

Прочие

краткосрочные обязательства

|

660

|

|

|

|

|

ИТОГО по

разделу Y

|

690

|

8 500

|

17 400

|

|

|

БАЛАНС

(Сумма строк 490+590+690)

|

699

|

45 000

|

65 000

|

|

1.1 Общая оценка финансового состояния предприятия

Сокращенные аналитический баланс

|

№

п/п

|

Показатель

|

Сумма

|

уд.

Вес в ВБ.

|

Изменение

|

|

на начало

|

на конец

|

на начало

|

на конец

|

Абс. Прирост

|

Темп роста

|

Темп прироста

|

в % к итогу баланса

|

|

|

имущество предприятия

|

45000

|

65000

|

100.00%

|

100.00%

|

20000

|

44.44%

|

-55.56%

|

|

|

|

Внеоборотные активы

|

30000

|

38000

|

66.67%

|

58.46%

|

8000

|

26.67%

|

-73.33%

|

-8.21%

|

|

|

Оборотные средства

|

15000

|

27000

|

33.33%

|

41.54%

|

12000

|

80.00%

|

-20.00%

|

8.21%

|

|

|

запасы и затраты

|

8200

|

15600

|

18.22%

|

24.00%

|

7400

|

90.24%

|

-9.76%

|

5.78%

|

|

|

денежные средства

|

1300

|

2400

|

2.89%

|

3.69%

|

1100

|

84.62%

|

-15.38%

|

0.80%

|

|

|

дебиторская задолженность

|

2500

|

5400

|

5.56%

|

8.31%

|

2900

|

116.00%

|

16.00%

|

2.75%

|

|

|

краткоср. Фин вложения

|

3000

|

3600

|

6.67%

|

5.54%

|

600

|

20.00%

|

-80.00%

|

-1.13%

|

|

|

прочие оборотные активы

|

|

|

|

|

|

|

|

|

|

|

Источники средств

|

45000

|

65000

|

100.00%

|

100.00%

|

20000

|

44.44%

|

-55.56%

|

|

|

|

Собственные средства

|

31500

|

41600

|

70.00%

|

64.00%

|

10100

|

32.06%

|

-67.94%

|

-6.00%

|

|

|

Заемные средства

|

13500

|

23400

|

30.00%

|

36.00%

|

9900

|

73.33%

|

-26.67%

|

6.00%

|

|

|

долгосрочные кредиты и займы

|

5000

|

6000

|

11.11%

|

9.23%

|

1000

|

20.00%

|

-80.00%

|

-1.88%

|

|

|

краткосрочные кредиты и займы

|

3000

|

8400

|

6.67%

|

12.92%

|

5400

|

180.00%

|

80.00%

|

6.26%

|

|

|

кредиторская задолженность

|

5500

|

9000

|

12.22%

|

13.85%

|

3500

|

63.64%

|

-36.36%

|

1.62%

|

|

|

расчеты по дивидендам

|

|

|

|

|

|

|

|

|

|

|

прочие краткосрочные пассивы

|

|

|

|

|

|

|

|

|

Вывод:

увеличение валюты баланса свидетельствует об расширении хозяйственной

активности предриятия.

2.1 Горизонтальный и вертикальный анализ

бухгалтерского баланса

В

первую очередь следует отметить существенные рост оборотных активов с 33% до

41.5% в валюте баланса. Такое увеличение связано с дополнительными вложениями в

производственные затраты, темп роста которых составил 90%, следовательно

увеличится объемы производства. Также нельзя не отметить рост денежных средств

и дебиторской задолженности.

В

структуре источников формирования средств так же произошли существенные

изменения. Следует выделить рост собственных источников на 32%, Однако за счет

увеличения заемных средств на 9900, и увеличением темпа их роста, произошло

снижения доли собственных средств в структуре баланса на 6%.

Среди

заемных средств следует отметить увеличение доли краткосрочных кредитов и

займов в структуре баланса на 6% и снижение доли долгосрочных кредитов и займов

на 2%, что несомненно негативно повлияет на имущественную независимость

предприятия.

2.1 Анализ внеоборотных активов

2.1.1 Анализ структуры и динамики основные средства

|

Анализ структуры и

динамики основных средств

|

|

|

|

|

|

|

|

|

|

|

Показатель

|

На начало периода

|

На конец периода

|

отклонение

|

|

|

Абс.

|

в % к итогу

|

Абс.

|

в % к итогу

|

Абс.

|

в % к итогу

|

|

|

Основные средства всего

|

17 500

|

100.00%

|

25 000

|

100.00%

|

7 500

|

|

|

|

в том числе:

|

|

|

|

|

|

|

|

|

Производственные

|

17 500

|

100.00%

|

25 000

|

100.00%

|

7 500

|

|

|

|

Непроизводственные

|

0

|

|

|

|

|

|

|

|

Здания и сооружения

|

4 900

|

28.0%

|

6 500

|

26.0%

|

1 600

|

-2.0%

|

|

|

Силовые машины

|

210

|

1.2%

|

250

|

1.0%

|

40

|

-0.2%

|

|

|

Рабочие машины

|

10 850

|

62.0%

|

16 000

|

64.0%

|

5 150

|

2.0%

|

|

|

Измерительные приборы

|

280

|

1.6%

|

400

|

1.6%

|

120

|

|

|

|

Вычислительная техника

|

420

|

2.4%

|

750

|

3.0%

|

330

|

0.6%

|

|

|

Транспортные средства

|

490

|

2.8%

|

650

|

2.6%

|

160

|

-0.2%

|

|

|

Инструменты

|

350

|

2.0%

|

450

|

1.8%

|

100

|

-0.2%

|

|

|

Вывод: Из таблицы видно, что за отчетный год увеличился

объем средств вложенный в основные средства. Основной объем вложений пришелся

на рабочие машины (5150) и здания и сооружения (1600). За счет увеличения

доли рабочих машин в общем объеме основных средств на 2% произошло снижение

доли зданий и сооружений на 2%

|

|

|

|

|

|

|

2.1.2 Анализ эффективности использования основных

средств

|

№

п/п

|

Показатели

|

Предыдущий

период

|

Отчетный

период

|

Изменения

|

|

Абс.

|

относит.

|

|

|

стоимость ос на конец

|

17

500.00

|

25

000.00

|

7500.00

|

42.86%

|

|

1

|

Ср. стоимость ос

|

20

000.00

|

23

660.00

|

3660.00

|

18.30%

|

|

2

|

ВР

|

80

000.00

|

100

320.00

|

20320.00

|

25.40%

|

|

3

|

Прибыль от реализации

|

15

477.00

|

17

417.00

|

1940.00

|

12.53%

|

|

4

|

Фондоотдача

|

4.00

|

4.24

|

0.24

|

6.00%

|

|

5

|

Рентабельность

|

77.39%

|

73.61%

|

-0.04

|

-4.87%

|

|

6

|

Относительная экономия ОФ

|

|

0.24

|

0.24

|

|

|

7

|

Сумма хозяйственных средств

находящихся в распоряжении предприятия

|

|

|

|

|

|

8

|

Доля активной части ос

|

68.00%

|

70.00%

|

2.00%

|

2.94%

|

|

9

|

Сумма выбывших ос

|

1

125.00

|

1

554.00

|

429.00

|

38.13%

|

|

10

|

Сумма введеных ос

|

2

520.00

|

3

572.66

|

1052.66

|

41.77%

|

|

11

|

Амортизация ос всего

|

6

650.00

|

9

125.00

|

2475.00

|

37.22%

|

|

12

|

Коэффициент износа %

|

38.00

|

36.50

|

-1.50

|

-3.95%

|

|

13

|

Коэффициент обновления %

|

12.60

|

15.10

|

2.50

|

19.84%

|

|

14

|

Коэффициент выбытия %

|

5.00

|

7.00

|

2.00

|

40.00%

|

|

15

|

Коэффициент замены %

|

44.64%

|

43.50%

|

-1.15%

|

-2.57%

|

Вывод:

За анализируемый период фондоотдача выросла на 0.24%. Это произошло за счет

увеличения выручки от продаж на 25%. Среднегодовая стоимость основных средств

также выросла, что в некоторой степени повлияло на снижение фондоотдачи.

Рентабельность

предприятия за отчетный период снизилась незначительно.

Доля

активной части основных средств выросла на 2%, что свидетельствует о

благоприятных тенденциях в деятельности предприятия.

Данные

строк 12, 13, 14 и 15 свидетельствуют о том, что техническое состояние основных

средств несколько улучшилось.

|

Факторный анализ

фондоотдачи ос

|

|

№

п/п

|

Показатели

|

Предыдущий

период

|

Отчетный

период

|

Изменения

|

|

Абс.

|

относит.

|

|

1

|

Средняя стоимость основных средств

|

20

000.00

|

23

660.00

|

3660.00

|

18.30%

|

|

2

|

Выручка

|

80

000.00

|

100

320.00

|

20320.00

|

25.40%

|

|

3

|

Среднесписочная численность

|

160.00

|

177.00

|

17.00

|

10.63%

|

|

4

|

Производительность труда

|

500.00

|

566.78

|

66.78

|

13.36%

|

|

5

|

Фондовооруженность

|

125.00

|

133.67

|

8.67

|

6.94%

|

|

6

|

Фондоотдача

|

4.00

|

4.24

|

0.24

|

6.00%

|

Вывод:

из таблицы видно, что темп роста производительности труда превышает темп роста

фондовооруженности, что является основным условием роста фондоотдачи.

2.1.3 Анализ нематериальных активов

|

Показатель

|

предыдущий

период

|

Отчетный

период

|

отклонение

|

|

Абс.

|

в % к итогу

|

Абс.

|

в % к итогу

|

Абс.

|

в % к итогу

|

|

Деловая репутация организации

|

2

000

|

80.00%

|

2

000

|

66.67%

|

0

|

-13.33%

|

|

Лицензионные договоры на

использование товарного знака

|

500

|

20.00%

|

1

000

|

33.33%

|

500

|

13.33%

|

|

Итого

|

2500

|

|

3000

|

|

500

|

|

Вывод:

Следует отметить увеличение стоимости лицензионных договоров на использование

товарных знаков на 33%.

2.2 анализ оборотных средств

2.2.1 Общий анализ оборотных средств

|

II.

Оборотные активы

|

|

на начало

|

на конец

|

Удельный

вес в разделе

|

Удельный

вес в ВБ

|

Абс.

Измен

|

Темп

роста

|

Темп

прироста

|

|

|

|

|

|

на начало

|

на конец

|

на начало

|

на конец

|

|

Запасы всего. в том числе:

|

210

|

7

400

|

14

400

|

49.33%

|

53.33%

|

16.44%

|

22.15%

|

7

000

|

94.59%

|

-5.41%

|

|

сырье, материалы и другие аналогичные ценности

|

|

3

800

|

6

200

|

25.33%

|

22.96%

|

8.44%

|

9.54%

|

2

400

|

63.16%

|

-36.84%

|

|

животные на выращивании и откорме

|

|

|

|

|

|

|

|

|

|

|

|

затраты в незавершенном производстве

|

|

1

200

|

1

500

|

8.00%

|

5.56%

|

2.67%

|

2.31%

|

300

|

25.00%

|

-75.00%

|

|

готовая продукция для перепродажи

|

|

2

200

|

6

400

|

14.67%

|

23.70%

|

4.89%

|

9.85%

|

4

200

|

190.91%

|

90.91%

|

|

товары отгруженные

|

|

|

|

|

|

|

|

|

|

|

|

расходы будущих периодов

|

|

200

|

300

|

1.33%

|

1.11%

|

0.44%

|

0.46%

|

100

|

50.00%

|

-50.00%

|

|

Налог на добавленную стоимость по

приобретенным ценностям

|

220

|

800

|

1

200

|

5.33%

|

4.44%

|

1.78%

|

1.85%

|

400

|

50.00%

|

-50.00%

|

|

Дебиторская задолженность (платежи по

которой ожидаются в течение 12 месяцев после отчетной даты)

|

240

|

|

|

|

|

|

|

|

|

|

|

2

500

|

5

400

|

16.67%

|

20.00%

|

5.56%

|

8.31%

|

2

900

|

116.00%

|

16.00%

|

|

в том числе:

|

|

2

200

|

3

600

|

14.67%

|

13.33%

|

4.89%

|

5.54%

|

1

400

|

63.64%

|

-36.36%

|

|

покупатели и заказчики

|

|

векселя к получению

|

|

|

1

400

|

|

5.19%

|

|

2.15%

|

1

400

|

100.00%

|

0.00%

|

|

прочие дебеторы

|

|

300

|

400

|

2.00%

|

1.48%

|

0.67%

|

0.62%

|

100

|

33.33%

|

-66.67%

|

|

Краткосрочные финансовые вложения

|

250

|

3

000

|

3

600

|

20.00%

|

13.33%

|

6.67%

|

5.54%

|

600

|

20.00%

|

-80.00%

|

|

Денежные средства

|

260

|

1

300

|

2

400

|

8.67%

|

8.89%

|

2.89%

|

3.69%

|

1

100

|

84.62%

|

-15.38%

|

|

Прочие оборотные активы

|

270

|

|

|

|

|

|

|

|

|

|

|

ИТОГО по разделу II

|

290

|

15

000

|

27

000

|

100.00%

|

100.00%

|

33.33%

|

41.54%

|

12

000

|

80.00%

|

-20.00%

|

|

БАЛАНС

|

300

|

45

000

|

65

000

|

|

|

33.33%

|

41.54%

|

20

000

|

44.44%

|

-55.56%

|

Вывод: Оценив состав и структуру

оборотных средств на начало и конец периода можно сделать вывод о некотором

ухудшении структуры оборотных средств. Материальные оборотные средства к концу

года выросли до 53.33% Доля незавершенного производства снизилась до 5.56%, но

не смотря на это доля готовой продукции в структуру оборотных активов

увеличилась до 24%, что несомненно повлияет на оборачиваемость оборотных

средств.

Среди позитивных факторов можно

отметить увеличение доли денежных средств до 8.67%.

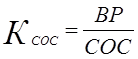

2.2.2 Расчет и анализ чистого оборотного капитала.

Величину собственных оборотных средств можно

рассчитать двумя способами: «снизу» и «свержу». Мы воспользуемся первым.

Чистый

оборотный капитал = текущие активы – текущие пассивы

27

000 – 17 400 = 9 600

Для

оценки эффективности использования инвестиций в оборотный капитал и того, как

это влияет на рост продаж используется коэффициент оборачиваемости СОС

Ксос =

100 000/9 600 = 10.4

Данный

коэффициент свидетельствует о достаточно высокой эффективности использования

предприятием чистого оборотного капитала

2.2.3 Анализ эффективности использования оборотных

активов

|

№

п/п

|

Показатели

|

Предыдущий

период

|

Отчетный

период

|

Изменения

|

|

Абс.

|

относит.

|

|

|

Стоимость ОбК на начало

|

13

200.00

|

15

000.00

|

1800.00

|

13.64%

|

|

|

Стоимость ОбК на конец

|

15

000.00

|

27

000.00

|

12000.00

|

80.00%

|

|

|

Средняя стоимость ОбК

|

14

100.00

|

21

000.00

|

6900.00

|

48.94%

|

|

|

Выручка

|

80

000.00

|

100

320.00

|

20320.00

|

25.40%

|

|

|

Прибыль от реализации

|

15

477.00

|

17

417.00

|

1940.00

|

12.53%

|

|

|

Себестоимость

|

64523.00

|

82903.00

|

18380.00

|

28.49%

|

|

|

Оборачиваемость ОбК

|

5.67

|

4.78

|

-0.90

|

-15.80%

|

|

|

Период оборота

|

64

|

76

|

12

|

18.77%

|

|

|

Оборачиваемость ТМЦ

|

8.72

|

5.76

|

-2.96

|

-33.97%

|

|

|

период оборота

|

42

|

63

|

22

|

51.45%

|

|

|

Оборачиваемость Деб. З.

|

32.00

|

18.58

|

-13.42

|

-41.94%

|

|

|

Период оборота

|

11

|

20

|

8

|

72.25%

|

Вывод:

Коэффициент оборачиваемости оборотных активов за отчетный год снизился по

сравнению с предыдущим периодом на 0,90, что привело к увеличению срока одного

оборота на 12 дней. Коэффициент оборачиваемости ТМЦ также снизился и составил

5,76 период оборота в связи с этим возрос до 63 дней. Существенно снизился

коэффициент оборачиваемости дебиторской задолженности (на 13,42), что повлекло

за собой увеличение срока оборачиваемости на 8 дней.

3. Анализ источников формирования имущества

|

Пассив

|

Код

|

На

начало года

|

На

конец года

|

изменения

|

|

|

стр.

|

Абс.

|

Относит.

|

|

III. Капиталы и резервы

|

|

|

|

|

|

|

Уставный капитал

|

410

|

10

000

|

10

000

|

|

0.00%

|

|

Добавочный капитал

|

420

|

15

700

|

22

500

|

6

800

|

43.31%

|

|

Резервный капитал

|

430

|

1

500

|

1

850

|

350

|

23.33%

|

|

Нераспределенная прибыль (непокрытый

убыток)

|

470

|

4

300

|

7

250

|

2

950

|

68.60%

|

|

ИТОГО по разделу III

|

490

|

31

500

|

41600

|

10000

|

32.06%

|

|

IY. Долгосрочные обязательства

|

|

|

|

|

|

|

Займы и кредиты (90,94)

|

510

|

5

000

|

6

000

|

1

000

|

20.00%

|

|

Отложенные налоговые обязательства

|

515

|

|

|

|

|

|

Прочие долгосрочные обязательства

|

520

|

|

|

|

|

|

ИТОГО по разделу IY

|

590

|

5

000

|

6

000

|

1

000

|

20.00%

|

|

Y. Краткосрочные обязательства

|

|

|

|

|

|

|

Займы и кредиты

|

610

|

3

000

|

8

400

|

5

400

|

180.00%

|

|

Кредиторская задолженность

|

620

|

5

500

|

9

000

|

3

500

|

63.64%

|

|

в том числе:

|

|

1

800

|

2

400

|

600

|

33.33%

|

|

поставщики и подрядчики

|

|

|

задолженность перед персоналом организации

|

|

750

|

1

200

|

450

|

60.00%

|

|

задолженность перед государственными внебюджетными фондами

|

|

400

|

600

|

200

|

50.00%

|

|

задолженность по налогам и сборам

|

|

1

500

|

2

200

|

700

|

46.67%

|

|

авансы полученные

|

|

250

|

1

400

|

1

150

|

460.00%

|

|

прочие кредиторы

|

|

800

|

1

200

|

400

|

50.00%

|

|

Задолженность участникам

(учредителям) по выплате доходов

|

630

|

|

|

|

|

|

Доходы будущих периодов

|

640

|

|

|

|

|

|

Резервы предстоящих расходов

|

650

|

|

|

|

|

|

Прочие краткосрочные обязательства

|

660

|

|

|

|

|

|

ИТОГО по разделу Y

|

690

|

8

500

|

17

400

|

8

900

|

104.71%

|

|

БАЛАНС (Сумма строк 490+590+690)

|

699

|

45

000

|

65

000

|

20

000

|

44.44%

|

Вывод:

Проанализировав структуру и динамику пассива баланса можно увидеть, что

основные изменения в структуре произошли за счет увеличения собственных

средств, а именно за счет добавочного капитала, который вырос на 6 800,

Также благоприятным фактором является увеличение нераспределенной прибыли на

2 950. В целом капиталы и резервы вросли на 10 000. Измене

долгосрочных обязательств составило 1 000.

Более

чем в 2.5 раза выросли заемные средства, которые составили 8 400, что

негативно скажется на имущественной независимости предприятия.

Так

же следует отметить рост кредиторской задолженности, в том числе за счет

увеличения задолженности перед бюджетом на 700, и перед государственными

внебюджетными фондами на 200. Существенно увеличилась задолженность по

полученным авансам. Которая на конец отчетного периода составила 1 400.

4.Анализ ликвидности баланса и платежеспособности

предприятия

4.1 Анализ ликвидности баланса

|

Актив

|

значения

|

Пассив

|

значения

|

Излишек

или недостаток абс.

|

Излишек

или недостаток относит.

|

|

начало

|

конец

|

начало

|

конец

|

начало

|

конец

|

начало

|

конец

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

А1

|

4300

|

6000

|

П1

|

5500

|

9000

|

-1200

|

-3000

|

-21.82%

|

-33.33%

|

|

А2

|

2500

|

5400

|

П2

|

3000

|

8400

|

-500

|

-3000

|

-16.67%

|

-35.71%

|

|

А3

|

14200

|

23100

|

П3

|

5000

|

6000

|

9200

|

17100

|

184.00%

|

285.00%

|

|

А4

|

24000

|

30500

|

П4

|

31500

|

41600

|

-7500

|

-11100

|

-23.81%

|

-26.68%

|

|

|

|

|

|

|

|

|

|

|

|

|

Баланс

|

45000

|

65000

|

|

45000

|

65000

|

|

|

|

|

Вывод:

баланс не является абсолютно ликвидным, так как не выполняется соотношение

актива и пассива баланса:

А1>П1

А2>П2

А3>П3

А4<П4

Рассчитаем

текущую ликвидность по формуле:

ТЛ

= (А1 + А2) – (П1 + П2)

ТЛ

= (6 000 + 5 400) – (9 000 + 8 400)

ТЛ

= - 6 000

Данный

показатель свидетельствует о том, что предприятие не может в краткосрочном

периоде отвечать по своим текущим обязательствам.

Для

сравнения: в прошлом периоде показатель текущей ликвидности составил –

1 700, следовательно показатель ликвидности активов снизился на 4300

Рассчитаем

перспективную ликвидность по формулу:

ПЛ

= А3 – П3

ПЛ

= 23 100 – 6 000

ПЛ

= 17 100

Показатель

горит о том, что долгосрочные обязательства обеспечены необходимыми для

покрытия активами.

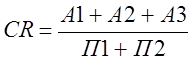

4.2 Анализ платежеспособности предприятия

Для

анализа платежеспособности предприятия необходимо рассчитать три коэффициента:

1.

Коэффициент покрытия общий.

CR = 6 000 + 5 400 + 23 100 / 9 000 + 8 400

CR = 1/98

Полученный

коэффициент показывает что у предприятия достаточно всего средств для погашения

краткосрочных обязательств.

2.

Коэффициент быстрой ликвидности (общей платежеспособности)

СА =

6 000 + 5 400 / 9 000 + 8 400

СА = 0.66

Не смотря

на то что рекомендуемое значение донного показателя должно быть более 1, на

российских предприятиях оно редко превышает 0.7, следовательно полученный

коэффициент признается допустимым.

3.

Коэффициент абсолютной ликвидности

(платежеспособности)

CaR = 6 000 / 9 000 +

8 400

CaR = 0.345

Данный

коэффициент показывает какая доля долговых обязательств может быть покрыта за

счет денежных средств и их эквивалентов. Рекомендуемые значения находятся в

диапазоне от 0.2 до 0.5

5. Анализ финансовой устойчивости

5.1 Анализ финансовой устойчивости предприятия путем

расчета трехкомпонентного показателя

Для

характеристики источников формирования запасов определяют три основные

показателя:

Наличие собственных оборотных

средств. В данном случае следует придерживаться методике где СОС

рассчитывается следующим способом:

СОС

= СС – Внеоборотные активы.

СС

– собственные средства

СОС

= 41 600 – 38 000

СОС

= 3 600

Наличие собственных и долгосрочных

заемных источников формирования запасов и затрат.

СД

= СОС + ЗСдолгосрочные

СД

= 3 600 + 6 000

СД

= 9 600

Общая величина основных источников

формирования запасов и затрат.

ОИ

= СД + ЗСкраткосрочные

ОИ

= 9 600 + 8 400

ОИ

= 18 000

Трем

показателям наличия источников формирования запасов соответствует три

показателя обеспеченности запасов источниками формирования.

Излишек или недостаток собственных

оборотных средств

∆СОС = СОС – З

3 600 – 14 400 =

-10 800

Излишек и недостаток собственных и долгосрочных

заемных источников формирования запасов и затрат

∆СД

= СД – З

9 600

– 14 400 = - 4 800

Излишек и недостаток общей величины

источников формирования запасов и затрат

∆ОИ = ОИ - З

18 000 – 14 400 = 3 600

С

помощью таблицы проводят определение типа финансовой ситуации к которой можно

отнести анализируемое предприятие. Финансовую ситуацию можно диагностировать по

степени устойчивости:

|

№ п/п

|

Показатели

|

На начало

|

На конец

|

Изменения

|

Выводы

|

|

1

|

Собственные средства

|

31500

|

41600

|

10100

|

|

|

2

|

Основные средства и вложения

|

30000

|

38000

|

8000

|

|

|

3

|

Собственные оборотные средства

|

1500

|

3600

|

2100

|

|

|

4

|

Долгосрочные кредиты и займы

|

5000

|

6000

|

1000

|

|

|

5

|

Наличие собственных и долгосрочных

источников формирования запасов и затрат

|

6500

|

9600

|

3100

|

|

|

6

|

Краткосрочные кредиты и займы

|

3000

|

8400

|

5400

|

|

|

7

|

Общая величина основных источников

формирования запасов и затрат

|

9500

|

18000

|

8500

|

|

|

8

|

Запасы и затраты

|

7400

|

14400

|

7000

|

|

|

9

|

Излишек или недостаток СОС

|

-5900

|

-10800

|

-4900

|

|

|

10

|

+/- собственных и долгосрочных

источников формирования запасов и затрат

|

-900

|

-4800

|

-3900

|

|

|

11

|

+/- общей величины основных

источников формирования запасов

|

2100

|

3600

|

1500

|

|

|

|

|

|

|

|

5.2 Анализ финансовой устойчивости предприятия на

основании матрицы ликвидности

|

Тип устойчивости

|

период

|

|

Текущий

|

Краткосрочный

|

Долгосрочный

|

|

Абсолютная

|

А1>П1

|

А1>П1+П2

|

А1>П1+П2+П3

|

|

6000<9000

|

6000<17400

|

6000<23400

|

|

Нормальная

|

А1+А2>П1

|

А1+А2>П1+П2

|

А1+А2>П1+П2+П3

|

|

11400>9000

|

11400<17400

|

11400<23400

|

|

Минимальная

|

А1+А2+А3>П1

|

А1+А2+А3>П1+П2

|

А1+А2+А3>П1+П2+П3

|

|

32

700>9000

|

32700>17400

|

32700>23400

|

|

Кризисная

|

А1+А2+А3<П1

|

А1+А2+А3<П1+П2

|

А1+А2+А3<П1+П2+П3

|

|

32

700>9000

|

32700>17400

|

32700>23400

|

Вывод:

На основании расчетов приведенных в таблице можно сделать вывод, что

предприятие обладает минимальной степенью ликвидности.

5.2 Основные коэффициенты анализа финансовой

устойчивости предприятия

|

№

п/п

|

Показатели

|

Предыдущий

период

|

Отчетный

период

|

Изменения

|

|

Абс.

|

Относит.

|

|

1

|

Коэффициент концентрации собственного

капитала

|

0.70

|

0.64

|

-0.06

|

-8.57%

|

|

2

|

Коэффициент финансовой зависимости

|

0.95

|

0.91

|

-0.04

|

-4.09%

|

|

3

|

Коэффициент обеспеченности

собственными оборотными средствами

|

0.10

|

0.13

|

0.03

|

33.33%

|

|

4

|

Коэффициент маневренности

собственного капитала

|

0.21

|

0.23

|

0.02

|

11.83%

|

|

5

|

Коэффициент структуры заемного

капитала

|

0.63

|

0.42

|

-0.21

|

-33.33%

|

|

6

|

Коэффициент заемных и собственных

средств

|

0.25

|

0.35

|

0.09

|

36.30%

|

Вывод:

Коэффициент концентрации капитала означает, что все обязательства могут быть

покрыты собственными средствами, рекомендуемое значение коэффициента от 0.5 до

0.8, следовательно организация может отвечать по своим обязательствам

собственными средствами. За отчетный период произошло несущественное снижение

данного коэффициента (на 0.06).

Коэффициент

финансовой зависимости показывает долю основных средств и внеоборотных активов

в источниках собственных средств. В данном случае коэффициент почти равен 1,

это означает что высокий удельный вес в структуре собственных средств занимают

внеоборотные активы. Наблюдается тенденция к снижению.

Коэффициент

обеспеченности собственными оборотными средствами характеризует степень обеспеченности

предприятии СОС необходимую для финансовой устойчивости. Как видно из таблицы

на предприятии наблюдается тенденция к увеличению обеспеченности СОС.

Оптимальное

значение коэффициента маневренности собственного капитала 0.5, как видно из

расчетов на предприятии данных коэффициент равен 0.2, что свидетельствует о

низкой степени маневренности капитала, следует отметить увеличение

маневренности за отчетный период на 12%.

Коэффициент

структуры заемного капитала показывает, что доля долгосрочных заемных средств в

общем объеме заемного капитала составляет 0.42, что меньше чем в предыдущем

периоде на 0.2, это свидетельствует об увеличении доли краткосрочных

обязательств.

Коэффициент

заемных и собственных средств показывает сколько заемных средств приходится на

1 рубль собственных. Показатели предприятия находятся в пределах рекомендуемых

значений, но следует отметить увеличение доли заемных средств в отчетном

периоде на 0.09.

6. Оценка деловой активности предприятия

Коэффициенты

деловой активности позволяют проанализировать, насколько эффективно предприятие

использует свои средства и оценить его хозяйственный потенциал.

|

№

п/п

|

Показатели

|

Предыдущий

период

|

Отчетный

период

|

Изменения

|

|

Абс.

|

Относит.

|

|

1

|

Выручка от реализации

|

80

000.00

|

100

320.00

|

20320.00

|

25.40%

|

|

2

|

Балансовая прибыль

|

15

477.00

|

17

417.00

|

1940.00

|

12.53%

|

|

3

|

Производительность труда

|

500.00

|

567.00

|

67.00

|

13.40%

|

|

4

|

Фондоотдача

|

0.19

|

0.17

|

-0.02

|

-10.26%

|

|

5

|

Коэффициент оборачиваемости рабочего

капитала

|

12.31

|

10.45

|

-1.86

|

-15.09%

|

|

6

|

Коэффициент оборачиваемости

дебиторской задолженности

|

32.00

|

18.58

|

-13.42

|

-41.94%

|

|

7

|

Оборачиваемость средств в расчетах

|

11

|

20

|

9

|

72.25%

|

|

8

|

Оборачиваемость производственных

запасов (в оборотах)

|

9

|

6

|

-3

|

-33.97%

|

|

9

|

Оборачиваемость производственных

запасов (в днях)

|

42

|

61

|

19

|

45.32%

|

|

10

|

Оборачиваемость кредиторской

задолженности (в оборотах)

|

15

|

11

|

-4

|

-23.37%

|

|

11.1

|

Оборачиваемость кредиторской

задолженности (в днях) (вариант 1)

|

25

|

33

|

8

|

30.49%

|

|

11.2

|

Оборачиваемость кредиторской

задолженности (в оборотах) (вариант 2)

|

31

|

40

|

9

|

27.36%

|

|

12

|

Коэффициент оборачиваемости готовой

продукции

|

36.36

|

15.68

|

-20.69

|

-56.89%

|

|

13

|

Коэффициент

погашаемости дебиторской задолженности

|

0.03

|

0.05

|

0.02

|

72.25%

|

|

14

|

Оборачиваемость собственного капитала

|

2.54

|

2.41

|

-0.13

|

-5.05%

|

|

15

|

Оборачиваемость активов

|

1.78

|

1.54

|

-0.23

|

-13.18%

|

|

16

|

Коэффициент закрепления оборотных

средств

|

0.19

|

0.27

|

0.08

|

43.54%

|

Вывод:

Коэффициент оборачиваемости рабочего капитала в отчетном периоде снизился на

1.86 и составил 10.5, что свидетельствует о снижении эффективности

использования инвестиций в оборотный капитал.

Снижение

коэффициента оборачиваемости дебиторской задолженности говорит о расширении

коммерческого кредита предоставляемого предприятием.

Увеличение

показателя оборачиваемости средств в расчетах на 9 дней указывает на увеличения

срока погашения дебиторской задолженности, что является негативным по отношению

к нашей организации.

Показатель

оборачиваемости производственных запасов в отчетном периоде составил 6

оборотов, что на 3 оборота меньше предыдущего.

Врем

одного оборота производственных запасов в отчетном периоде по сравнению с

предыдущим увеличилось на 19 дней и составило 60 дней.

Следует

отметить существенное снижение оборачиваемости готовой продукции (57%), данный

коэффициент показывает скорость оборота готовой продукции, в данном случае она

снизилась до 15.68.

7. Оценка рентабельности и эффективности

деятельности предприятия

|

№

п/п

|

Показатели

|

Предыдущий

период

|

Отчетный

период

|

Изменения

|

|

Абс.

|

Относит.

|

|

|

Выручка от реализации

|

80

000.00

|

100

320.00

|

20320.00

|

25.40%

|

|

|

Валовая прибыль

|

14

750.00

|

18

260.00

|

3510.00

|

23.80%

|

|

|

Балансовая прибыль

|

15

477.00

|

17

417.00

|

1940.00

|

12.53%

|

|

|

Чистая прибыль

|

9600.00

|

11870.00

|

2270.00

|

23.65%

|

|

|

Издержки по кредитам и займам

|

1850.00

|

2420.00

|

570.00

|

30.81%

|

|

1

|

Показатели

производственной деятельности предприятия

|

|

1.1

|

Рентабельность валовой прибыли

|

19.35%

|

17.36%

|

-1.98%

|

-10.26%

|

|

1.2

|

Рентабельность основной деятельности

|

15.22%

|

13.27%

|

-1.95%

|

-12.79%

|

|

1.3

|

Рентабельность балансовой прибыли

|

19.35%

|

17.36%

|

-1.98%

|

-10.26%

|

|

1.4

|

Рентабельность продаж

|

12.00%

|

11.83%

|

-0.17%

|

-1.40%

|

|

2

|

Рентабельность

использования средств предприятия

|

|

2.1

|

Рентабельность собственных средств

|

30.48%

|

28.53%

|

-1.94%

|

-6.37%

|

|

2.2

|

Рентабельность перманентного капитала

|

26.30%

|

24.94%

|

-1.36%

|

-5.19%

|

|

2.3

|

Рентабельность суммарного

инвестиционного капитала

|

21.33%

|

18.26%

|

-3.07%

|

-14.40%

|

|

2.4

|

Рентабельность Основных средств

|

51.59%

|

45.83%

|

-5.76%

|

-11.16%

|

|

2.5

|

Период окупаемости собственного

капитала

|

3

|

4

|

1.00

|

6.81%

|

|

2.6

|

Коэффициент рентабельности оборотных

активов

|

64.00%

|

43.96%

|

-20.04%

|

-31.31%

|

|

2.7

|

Рентабельность собственных средств

|

|

|

|

|

|

|

Рентабельность

инвестиционной деятельности

|

|

|

Рентабельность финансовых вложений

|

---------------

|

-------------

|

|

|

Вывод:

Показатели производственной деятельности предприятия в целом за анализируемый

период снизились. В связи с этим можно говорить об ухудшении эффективности

работы предприятия.

Рентабельность

валовой прибыли снизилась на 10.26% и составила 17.36%

Рентабельность

основной деятельности составила в отчетном периоде 13.27%, что на 12.80% ниже

предыдущего периода.

Рентабельность

балансовой прибыли снизилась на 10.26% по сравнению с предшествующем периодом и

составила в отчетном году 17.36%

Рентабельность

продаж снизилась не существенно, на 1.40%

Показатели

рентабельности использования средств предприятия так же снизились. В связи с

этим можно говорить, что предприятие стало использовать собственные средства

менее эффективно.

Показатель

рентабельности собственных средств определяющий эффективность использования

капитала в отчетном периоде снизился на 6.37%, что говорит о снижении

эффективности использования капитала.

Рентабельность

перманентного капитала составила в отчетном году 24.94%, этот показатель

характеризует сколько денежных единиц потребовалось предприятию для получения

одной денежной единицы прибыли. Следовательно в отчетном периоде для получения

1 единицы прибыли пришлось затратить на 5.19% больше ден. единиц чем в прошлом.

Показатель

эффективности использования основных средств снизился на 11.16%, следовательно

снизилась величина прибыли приходящаяся на 1 ед. стоимости основных средств.

Период

окупаемости собственного капитала возрос на 1 год, значит, чтоб окупить

собственные средства предприятию понадобится 4 года.

Следует

отметить существенное снижение коэффициента рентабельности оборотных активов на

31.32%, это свидетельствует о снижении возможности предприятия в обеспечении

достаточного объема прибыли по отношению к используемым оборотным активам.

Список литературы

1. Анализ финансового состояния

предприятия. / В.В. Ковалев. - М.: 1999

2. Антонова З.Г. Анализ хозяйственной деятельности предприятия. -М.: «Дис»,

1998.

3. Анализ и

диагностика

финансово-ходяйственной деятельности предприятия. П.П., Викуленко А.Е., Овчинникова Л.А. и

др.: Учебное пособие для вузов / Под.ред П.П. Табурчака, В.М. Тумина и М.С.

Сапрыкина. - Ростов н./Д: Феникс, 2002. - 352 с.

4. Баканов М.И., Шеремет А.Д.

Теория экономического анализа: Учебник. - 4-е изд., доп. и перераб.. - М.:

Финансы и статистика, 2002. - 416 с.

5. Бизнес-план: Инвестиции и

финансирование, планирование и оценка проектов: Пер. с нем. -М.: Издательство

«Ось-89», 2001. - 432 с.

6. Балабанов И.Т. Финансовый анализ

и планирование хозяйствующего субъекта. - 2-е изд., доп. - М.: Финансы и

статистика, 2001. - 208 с.

7. Бочаров В.В. Финансовый анализ -

СПб: Питер, 2001 - 240 с.

8. Глазов М.М. Методика финансового

анализа: новые подходы - СПб: Изд. СПбУЭФ, 1996 -118с.

9. Ендовицкий Д.А.

Комплексный анализ и

контроль инвестиционной деятельности: методология и практика. /Под.

Ред. Л.Т. Гиляровской. - М.: Финансы и статистика, 2001 -400 с.

10. Ермолович Л.Л. , Сивчик Л.Г.

, Толкач Г.В., Щитникова И.В.Анализ хозяйственной

деятельности предприятия: Учебное

пособие/ Под общ.

ред. Л.Л.Ермолович. - Мн.

Интерпрессервис; Экоперспектива, 2001. - 576 с.

11. Ефимова О.В. Финансовый анализ. - М.: Бухгалтерский учет, 1998.

12. Инвестиционный анализ: Учеб.-практ. Пособие. - М.: Дело, 2000. - 280 с.

13. Инвестиционные расчеты./ Пер. с нем. Под общей ред. В.В.Ковалева и З.А.

Сабова. - СПб: Питер, 2001,-432 с.

14. Ковалев В.В. Финансовый анализ. - М.: Финансы и статистика, 1998 -

511с.

15. Ковалёв В. В. Финансовый анализ. Управление капиталом. Выбор

инвестиций. Анализ отчетности. - М.: Финансы и статистика, 1998. - 432 с.

16. Кондраков Н.П. Основы финансового анализа. - М.: Главбух ,1998

17. Крейнина М.Н. Анализ финансового

состояния и инвестиционной привлекательности акционерного общества в

промышленности, строительстве и торговле. - М.: АО «ДИС», «МВ-Центр», 1997 -

256 с.

18. Колайко Н.А., Севастьянов А.В., Артеменко Т.В., Абдулаев Н.А. Стоимость

предприятия: [Теорет. подходы и

практика оценки: Учеб.

пособие] / Высш.

шк. приватизации и предпринимательства. : М., 1999. - 346 с.

19. Любушин Н. П Анализ финансово - экономической деятельности предприятия.

- М.: ЮНИТИ-ДАНА, 2000

20. Москвитин В.А. Кредитование инвестиционных проектов: рекомендации для

предприятий и коммерческих банков. - М.: Финансы и статистика, 2001. - 237 с.