СОДЕРЖАНИЕ

ВВЕДЕНИЕ.................................................................................................... 2

1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА

ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЙ ДОРОЖНОГО УПРАВЛЕНИЯ.............................................................................................. 4

1.1 Сущность финансового анализа и его задачи................................................................. 4

1.2 Методика анализа финансового состояния предприятий

дорожного хозяйства. 7

1.3 Инструменты управления предприятием необходимые

для разработки современной финансовой политики............................................................................................................ 21

2 АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ

АЛЬМЕНСКОГО ДОРОЖНОГО РЕМОНТНОГО СТРОИТЕЛЬНОГО ПРЕДПРИЯТИЯ........................ 27

2.1 Характеристика предприятия «Альменевское дорожное

ремонтное строительное предприятие».......................................................................................................................... 27

2.2 Анализ ликвидности активов и финансовой

устойчивости предприятия........... 36

2.3 Оценка платежеспособности предприятия и

прогнозирование вероятности банкротства предприятия............................................................................................................................ 46

2.4 Определение длительности циклов движения денежных

средств......................... 51

2.5 Комплексная оценка эффективности работы

предприятия................................... 54

3. СОВЕРШЕНСТВОВАНИЕ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ АЛЬМЕНСКОЕ ДОРОЖНОЕ РЕМОНТНОЕ СТРОИТЕЛЬНОЕ ПРЕДПРИЯТИЕ........................................................ 67

3.1 Разработка мероприятий по совершенствованию

финансовой политики предприятия 67

3.2 Анализ эффективности предложенных мероприятий............................................. 79

ЗАКЛЮЧЕНИЕ........................................................................................... 80

СПИСОК ЛИТЕРАТУРЫ.......................................................................... 82

ПРИЛОЖЕНИЯ.......................................................................................... 85

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Актуальность изучаемой проблемы

объясняется тем, что экономическая реформа в России (процессы

разгосударствления, демонополизации, приватизации) привела к возникновению

новых отношений в сфере хозяйственной деятельности предприятий. Одна из главных

задач реформы – переход к управлению ресурсами предприятия на основе анализа

его финансово-экономической деятельности.

Финансовое состояние характеризуется системой

показателей, отражающих реальные и потенциальные финансовые возможности фирмы

как объекта по бизнесу, объекта инвестирования капитала, налогоплательщика.

Хорошее финансовое состояние – это эффективное использование ресурсов,

способность полностью и в сроки ответить по своим обязательствам, достаточность

собственных средств для исключения высокого риска, хорошие перспективы

получения прибыли и др. Плохое финансовое положение выражается в

неудовлетворительной платежной готовности, в низкой эффективности использования

ресурсов, в неэффективном размещении средств, их иммобилизации. Пределом

плохого финансового состояния предприятия является состояние банкротства, т. е.

неспособность предприятия отвечать по своим обязательствам. Основная цель

анализа – выявление и оценка тенденций развития финансовых процессов на

предприятии. Менеджеру эта информация необходима для разработки адекватных

управленческих решений по снижению риска и повышению доходности

финансово-экономической деятельности предприятия, инвестору – для решения

вопроса целесообразности инвестирования, банкам – для определения условий

кредитования фирмы.

Объектом исследования дипломной

работы является областное Государственное Унитарное предприятие «Альменевское дорожное ремонтное строительное предприятие»

находящееся в Курганской области.

Предметом

исследования дипломной работы являются финансовые отношения в процессе

разработки финансовой политики предприятия, основанной на результатах анализа

финансового состояния предприятия.

Цель дипломной работы состоит

в разработке современной финансовой политики предприятия, которая достигается в

процессе решения следующих задач:

-

необходимо показать

сущность финансового анализа и его задачи;

-

изучить методологию анализа хозяйственной деятельности

предприятий;

-

рассмотреть инструменты управления предприятиями в

системе местного самоуправления;

-

рассчитать показатели хозяйственной деятельности областного Государственного Унитарного

предприятия «Альменевское дорожное ремонтное

строительное предприятие» и проанализировать их динамику;

-

разработать мероприятия,

направленные на совершенствование финансовой политики, осуществляемой на «Альменевском дорожном ремонтном строительном предприятии».

Сфера дорожного управления является одной из необходимых

составляющих организаций жизнедеятельности населения любого территориального

образования. Вопросы организаций и управления дорожным хозяйством отнесены

законодательством к предметам ведения местного самоуправления.

Проблемы функционирования муниципальных предприятий дорожного управления

Курганской области являются общими для большинства предприятий данной отрасли.

Особенности отрасли раскрываются в теоретической части дипломного

проекта. Особенности финансового состояния предприятий дорожного хозяйства

Курганской области рассматриваются на примере предприятия «Альменевское

дорожное ремонтное строительное предприятие». «Альменевское

ДРСП» обслуживает население услугами, ремонту и эксплуатации дорог.

Внедрение в работу администрации г. Челябинска данных усовершенствований

финансовой политики позволит повысить эффективность принятия управленческих

решений.

Предложенные

в 3 главе мероприятия по совершенствованию финансовой политики «Альменевского ДРСП» как одного из предприятий, находящихся

в областном ведении, позволяет администрации Курганской области повысить

качество принимаемых управленческих решений.

1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВОГО

СОСТОЯНИЯ ПРЕДПРИЯТИЙ

ДОРОЖНОГО УПРАВЛЕНИЯ

1.1 Сущность

финансового анализа и его задачи

Оценка финансового состояния может быть выполнена с различной степенью

детализации, в зависимости от целей анализа, имеющейся информации и т. д.

Финансовый анализ является частью общего, полного анализа хозяйственной

деятельности; если он основан на данных только бухгалтерской отчетности -

внешний анализ; внутрихозяйственный анализ может быть дополнен и другими

аспектами: анализом эффективности авансирования капитала, анализом взаимосвязи

издержек, оборота и прибыли и т.п.

Теоретической задачей финансового анализа является построение целостной,

логичной, практически применимой методики аналитических исследований и

формализованных вычислительных алгоритмов ее реализации на основе

закономерностей, выявляемых теорией финансовой

деятельности предприятия [27, c.7].

Содержание и основная целевая установка финансового анализа - оценка

финансового состояния и выявление возможности повышения эффективности

функционирования хозяйствующего субъекта с помощью рациональной финансовой

политики. Финансовое состояние хозяйствующего субъекта - это характеристика его

финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности),

использования финансовых ресурсов и капитала, выполнения обязательств перед

государством и другими хозяйствующими субъектами.

Анализ финансового состояния предприятия преследует несколько целей и

представлен на рис. 1.

В традиционном понимании финансовый анализ представляет собой метод

оценки и прогнозирования финансового состояния предприятия на основе его

бухгалтерской отчетности. Принято выделять два вида финансового анализа -

внутренний и внешний. Внутренний анализ проводится работниками предприятия

(финансовыми менеджерами). Внешний анализ проводится аналитиками, являющимися

посторонними лицами для предприятия (например, аудиторами).

Рис. 1. Цели

финансового состояния предприятия

Достижение этих целей достигается с помощью различных методов и приемов.

Существуют различные классификации методов финансового анализа [42, c.6] (рис. 2.).

Практика финансового анализа выработала основные правила чтения (методику

анализа) финансовых отчетов. Среди можно выделить основные:

Горизонтальный анализ (временной) – сравнение каждой позиции отчетности с

предыдущим периодом.

Вертикальный анализ (структурный) – определение структуры итоговых

финансовых показателей, с выявлением влияния каждой позиции отчетности на

результат в целом.

Рис.

2. Классификация методов финансового анализа

Трендовый анализ – сравнение каждой позиции отчетности с рядом

предшествующих периодов и определение тренда, т.е. Основной тенденции динамики

показателя. С помощью тренда ведется перспективный прогнозный анализ.

Анализ относительных показателей (коэффициентов) – расчет отношений между

отдельными позициями отчета или позициями разных форм отчетности по отдельным

показателям фирмы, определение взаимосвязи показателей.

Сравнительный анализ – это как внутрихозяйственный анализ сводных

показателей отчетности по отдельным показателям фирмы, подразделений, цехов,

так и межхозяйственный анализ показателей данной фирмы с показателями

конкурентов, со средне отраслевыми и средними хозяйственными данными.

1.2 Методика анализа финансового состояния предприятий дорожного хозяйства

В настоящее время нет недостатка в

различного рода методиках экономического анализа. Однако, прежде всего,

объектом исследований является финансовая деятельность предприятия [3, 31].

Развитая рыночная экономика рождает потребность в дифференциации анализа

на внутренний управленческий и внешний финансовый анализ (см. рис. 3).

Внутренний управленческий анализ — составная часть управленческого учета, т.е.

информационно-аналитического обеспечения администрации, руководства

предприятия. Внешний финансовый анализ — составная часть финансового учета,

обслуживающего внешних пользователей информации о предприятии, выступающих

самостоятельными субъектами экономического анализа по данным, как правило,

публичной финансовой отчетности.

|

Внешний финансовый анализ по данным публичной финансовой

(бухгалтерской) отчетности

|

Внутрихозяйственный финансовый анализ по данным

бухгалтерского учета и отчетности

|

Внутрихозяйственный производственный анализ по данным

управленческого учета

|

Рис. 3. Схема анализа

хозяйственной деятельности предприятии

Финансовый анализ на предприятии состоит

из собственно анализа – логических приёмов определения понятия финансов

предприятия, когда это понятие подразделяют по признакам на составные части,

чтобы таким образом сделать познание его ясным в полном объёме; синтеза –

соединения ранее разложенных элементов изучения объекта в единое целое и

выработки мер по улучшению финансового состояния предприятия.

Предметом финансового анализа являются

финансовые ресурсы и их потоки. Основная цель финансового анализа – оценка

финансового состояния и выявление возможностей повышения эффективности

функционирования предприятия. Основная задача – эффективное управление

финансовыми ресурсами предприятия [4, 12].

Показатели ликвидности и финансовой устойчивости взаимодополняют

друг друга и в совокупности дают представление о благополучии финансового

состояния предприятия: если у предприятия обнаруживаются плохие показатели

ликвидности, но финансовая устойчивость ими не потеряна, то у предприятия есть

шансы выйти из затруднительного положения. Однако, если неудовлетворительны и

показатели ликвидности и показатели финансовой устойчивости, то такое

предприятие - вероятный кандидат в банкроты [14, 126].

Финансовая устойчивость предприятия является гарантированной платежеспособностью,

вне зависимости от случайностей рыночной конъюнктуры и поведения партнеров.

Платежеспособность в международной практике означает достаточность

ликвидных активов для погашения в любой момент всех своих краткосрочных

обязательств перед кредиторами [2, 20].

Превышение ликвидных активов над обязательствами данного вида означает

финансовую устойчивость. Таким образом, главный признак устойчивости это

наличие чистых ликвидных активов, определяемых как разницу между всеми

ликвидными активами и всеми краткосрочными обязательствами.

Анализируя состояние платежеспособности предприятия, необходимо

рассматривать причины финансовых затруднений. Причинами неплатежеспособности

могут быть: невыполнение плана по производству и реализации продукции;

повышение ее себестоимости; невыполнение плана прибыли и как результат -

недостаток собственных источников самофинансирования предприятия; высокий

процент налогообложения [31, 480].

Платежеспособность предприятия тесно связана с понятием

кредитоспособности.

Кредитоспособность - такое финансовое состояние, которое позволяет

получить кредит и своевременно его возвратить [2, 480]

Задача анализа ликвидности баланса возникает в связи с необходимостью

давать оценку кредитоспособности организации, то есть ее способности своевременно

и полностью рассчитываться по всем своим обязательствам.

В ходе анализа кредитоспособности проводятся расчеты по определению

ликвидности активов предприятия и ликвидности его баланса.

Ликвидность активов - величина, обратная времени необходимого для

превращения их в деньги, то есть чем меньше времени понадобится для превращения

активов в деньги, тем они ликвиднее.

Ликвидность баланса выражается в степени покрытия обязательств

предприятия его активами, срок превращения которых в деньги соответствует сроку

погашения обязательств [29, 207].

Анализ ликвидности баланса заключается в сравнении средств по активу,

сгруппированных по степени их ликвидности и расположенных в порядке убывания их

ликвидности, с обязательствами по пассивам, сгруппированных по срокам их

погашения в порядке возрастания сроков уплаты. В зависимости от степени

ликвидности, то есть скорости превращения в денежные средства, активы

предприятия разделяются на следующие группы [15, 285].

А1. Наиболее активные активы (все статьи денежных средств предприятия и

краткосрочные финансовые вложения (ценные бумаги).

А1 = С.250 + С.260

А2. Быстро реализуемые активы (дебиторская задолженность и прочие

активы).

А2 = С.240

А3. Медленно реализуемые активы (статьи раздела II актива баланса, включающие запасы,

НДС, дебиторскую задолженность и прочие оборотные активы).

А3 = С.210 + С.220 + С.230 + С.270

А4. Трудно реализуемые активы (статьи раздела I актива баланса - внеоборотные

активы).

А4= С.190

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства (кредиторская задолженность).

П1 = С.260

П2. Краткосрочные пассивы (краткосрочные кредиты и займы и прочие

пассивы).

П2 = С.610 + С.670

П3. Долгосрочные пассивы (долгосрочные кредиты и займы).

П3 = С.590 + С.630 + С.640 + С.650 + С.660

П4. Постоянные пассивы или устойчивые (статьи IV раздела баланса «капитал и резервы»).

Если у организации есть убытки, то они вычитаются.

П4 = С.490 - С.390

Для определения ликвидности баланса необходимо сопоставить произведенные

расчеты групп активов и групп обязательств.

Баланс считается ликвидным, если имеют место следующие соотношения:

А1 >= П1

А2 >= П2

А3 >= П3

А4 <= П4

Выполнение первых трех неравенств с необходимостью влечет выполнение и

четвертого неравенства. Поэтому, практически существенным является

сопоставление итогов первых трех групп по активу и пассиву.

Четвертое неравенство носит «балансирующий» характер и в то же время оно

имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении

минимального условия финансовой устойчивости - наличия у предприятия

собственных оборотных средств [26, 19].

В случае, когда одно или несколько неравенств имеют знак, противоположный

зафиксированному в оптимальном варианте, ликвидность баланса в большей или

меньшей степени отличается от абсолютной. При этом недостаток средств по одной

группе компенсируется их избытком в другой группе, хотя компенсация при этом

имеет место лишь по стоимостной величине, поскольку в реальной платежной

ситуации менее ликвидные активы не могут заместить более ликвидные.

Для удобства проведения анализа ликвидности баланса составим сводную

таблицу характеристики ликвидности баланса.

Сопоставление наиболее ликвидных средств (А1) и быстрореализуемых активов

(А2) с наиболее срочными обязательствами (П1) и краткосрочными пассивами (П2)

позволяет выявить текущую ликвидность. При этом, наличие платежного излишка (А1

> П1) свидетельствует о платежеспособности предприятия на ближайший к

рассматриваемому моменту промежуток времени, а платежный недостаток (А2 <

П2) говорит о его неплатежеспособности в аналогичных по времени условиях.

Сравнение медленно реализуемых активов с долгосрочными пассивами отражает

перспективную ликвидность предприятия, причем (А3 > П3) говорит о

платежеспособности в перспективе, а А3 < П3 соответственно свидетельствует о

неплатежеспособности предприятия.

Проводимый по изложенной схеме анализ ликвидности баланса является

приближенным. Более детальным является анализ платежеспособности при помощи

финансовых коэффициентов.

Приведем сводную таблицу финансовых коэффициентов, с помощью которых

определяется ликвидность баланса (см. табл. 1).

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной

задолженности организация может погасить в ближайшее время за счет денежных

средств.

Коэффициент быстрой ликвидности (критической оценки) показывает, какая

часть краткосрочных обязательств организации может быть немедленно погашена за

счет средств на различных счетах, в краткосрочных ценных бумагах, а также

поступлений по расчетам.

Коэффициент текущей ликвидности отражает, достаточно ли у предприятия

средств, которые могут быть использованы им для погашения своих краткосрочных

обязательств в течении предстоящего года.

Текущих активов должно быть по меньшей мере достаточно для погашения

краткосрочных обязательств, иначе предприятие может оказаться

неплатежеспособным по этому виду кредита.

Таблица 1

Нормативные финансовые коэффициенты

|

№ п.п.

|

Наименование показателя

|

Способ расчета

|

Нормальное ограничение

|

|

1

|

Общий показатель ликвидности

|

L1=(A1+ 0,5А2+0,3А3) / (П1 +0,5П2 +

0,3П3)

|

L1 >=1

|

|

2

|

Коэффициент абсолютной

ликвидности

|

L2

= A1/ (П1+П2)

|

L2 >

0,2...0,7

|

|

3

|

Коэффициент критической оценки

(быстрой ликвидности)

|

L3 =

(А1+А2) / (П1+П2)

|

Допустимая 0,7...0,8;

Желательная L3>=1,5

|

|

4

|

Коэффициент текущей ликвидности

|

L4 =

(А1+А2+А3/(П1+П2)

|

Необходимое значение 1;

Оптимальное - не менее 0,2

|

|

5

|

Коэффициент восстановления

платежеспособности

|

L5 = (L4ф + 6/t*(L4ф-L4н))/2

|

не менее 0,1

|

Превышение оборотных активов над краткосрочными обязательствами более чем

в два раза считается также нежелательным, поскольку свидетельствует о

нерациональном вложении средств и неэффективном их использовании.

Коэффициент восстановления платежеспособности рассчитывается когда

коэффициент текущей ликвидности или коэффициент обеспеченности собственными

средствами принимает значение меньше критериального.

Каждый из коэффициентов представляет собой отношение той или иной группы

статей оборотных активов к одной и той же величине - сумме статей пассива,

выражающих краткосрочную задолженность предприятия на определенный момент

времени [2, 29].

Для комплексной оценки ликвидности баланса в целом следует использовать

общий показатель ликвидности, вычисляемый по формуле[8, 60]

L1 =

(А1+0,5А2+0,3А3)/(П1+0,5П2+0,3П3)

С помощью общего показателя ликвидности баланса осуществляется оценка

изменения финансовой ситуации на предприятии.

Ухудшение финансового состояния предприятия сопровождается «проеданием» собственного капитала и неизбежным «залезанием

в долги».

Это сопровождается тем, что падает финансовая устойчивость предприятия,

то есть финансовая независимость, способность маневрировать собственными

средствами, достаточная финансовая обеспеченность бесперебойного процесса

деятельности.

Как правило, партнеров предприятия по договорным

отношениям интересует финансовая устойчивость друг друга (финансовая

независимость), как критерий надежности партнера.

Несомненно стабильность работы предприятия связана с общей ее финансовой

структурой, степенью его зависимости от внешних кредитов и инвесторов. Так,

многие предприятия в процессе своей деятельности помимо собственного капитала

привлекают значительные средства взятые в долг.

Однако, если у предприятия значительное количество долгов, предприятие

может обанкротиться, если сразу несколько кредиторов потребуют возврат своих

денег в «неудобное время».

Отсюда можно сделать вывод, что финансовая устойчивость характеризуется

соотношением собственных и заемных средств. Однако, этот показатель дает лишь

общую оценку финансовой устойчивости. Поэтому, финансовую устойчивость

предприятий принято оценивать достаточно большим количеством коэффициентов,

характеризующих состояние и структуру активов предприятия и обеспеченность их

источниками покрытия (пассивами).

Систему показателей характеризующих состояние и структуру активов

предприятия и обеспеченность их источниками покрытия (пассивами) можно

разделить на две группы:

- показатели, определяющие состояние оборотных средств;

- показатели, определяющие

состояние основных средств.

Итак, важнейшим показателем характеризующим финансовую устойчивость

предприятия, является «показатель удельного веса общей суммы собственного

капитала в итоге всех средств авансируемых предприятию», то есть отношение

общей суммы собственного капитала к итогу баланса предприятия. В практике этот

показатель носит название коэффициент автономии. Иными словами, он показывает

долю собственных источников в общем объеме источников предприятия.

По нему судят, насколько предприятие независимо от заемного капитала.

Кавт = собственный капитал / общую сумму

капитала

Снижение коэффициента говорит о снижении финансовой независимости. Чем

больше у предприятия собственных средств, тем легче ему справиться с

неурядицами экономики и это отлично понимают кредиторы предприятия и его

управляющие.

Вот почему управляющие стремятся к наращиванию абсолютной суммы

собственного капитала предприятия. Такие возможности есть у хорошо работающих

предприятий. Имея больше прибыли, они стараются удержать значительную их часть

в обороте предприятия путем создания возможных резервов валовой и чистой

прибыли или прямого зачисления в собственный капитал нераспределенной на

дивиденды части чистой прибыли.

Для коэффициента автономии желательно, чтобы он превышал по своей

величине 0,5 (или 50%). Только в этом случае его кредиторы «чувствуют себя

спокойно, осознавая что весь заемный капитал может быть компенсирован

собственностью предприятия».

Производными от коэффициента автономии являются такие показатели, коэффициент финансовой

зависимости и коэффициент соотношения собственных и заемных средств.

Коэффициент финансовой зависимости является обратным к коэффициенту

автономии, т.е.

Коэффициент финансовой зависимости = общая сумма капитала / собственный

капитал

Рост этого показателя в динамике означает увеличение доли заемных средств

в финансировании предприятия или его значения снижается до 1 (или 100%), то мы

можем сказать, что предприятия полностью финансируется за счет собственных

средств.

Коэффициент соотношения собственных и заемных средств - это отношение всего

привлеченного капитала к собственному:

Кзаем.средсв = обязательства / собственный

капитал

Мы можем сказать, что смысловое значение первых двух показателей

(коэффициента автономии и коэффициента соотношения собственных и заемных

средств) очень близко.

Практически, для оценки финансовой устойчивости можно пользоваться одним

из них (любым). Этот коэффициент дает наиболее общую оценку финансовой

устойчивости.

Мы считаем, что более четко степень зависимости предприятия от заемных

средств выражается в коэффициенте соотношения заемных и оборотных средств. Он

показывает, каких средств у предприятия больше - заемных или собственных. Чем

больше коэффициент превышает 1, тем больше зависимость предприятия от заемных

средств.

Рост этого показателя в динамике - в определенном смысле - негативная

тенденция, означающая, что предприятие все сильнее и сильнее зависит от влияния

инвесторов.

Коэффициент покрытия инвестиций характеризует долю собственного капитала

и долгосрочных обязательств в общей сумме активов предприятия:

Коэффициент покрытия инвестиций =

= (собственный капитал + долгосрочные обязательства) / общая сумма

капитала

Это более легкий показатель по сравнению с коэффициентом автономии.

Для оценки финансового состояния оценим

финансовую устойчивость предприятий.

Обобщающим показателем финансовой устойчивости является излишек или

недостаток источников средств для формирования запасов и затрат, который

определяется в виде разницы величины источников средств и величины запасов и

затрат [25, 26].

Общая величина запасов и затрат равна сумме строк 210 и 220 актива

баланса:

ЗЗ = С. 210+ С.220

Для характеристики источников формирования запасов и затрат используется

несколько показателей, которые отражают различные виды источников.

1. Наличие собственных оборотных средств:

СОС = С. 490 - С. 190 (-С. 390)

Этот показатель является абсолютным, его увеличение в динамике

рассматривается как положительная тенденция.

При расчете показателя условно считается, что долгосрочные обязательства,

как источник средств используются для покрытия первого раздела актива баланса «Внеоборотные активы». Показатель СОС используется для

расчета ряда важных аналитических коэффициентов: доля собственных оборотных

средств в активах предприятия (нормативное значение этого показателя должно

быть не менее 30%), доля собственных оборотных средств в товарных запасах

(нормативное значение этого коэффициента - не менее 50 %) и др

[35, 311].

Наличие собственных и долгосрочных заемных источников формирования

запасов и затрат или функционирующий капитал (КФ):

КФ = С. 490 + С. 590 - С. 190 (- С. 390)

Общая величина основных источников формирования запасов и затрат

(собственные и долгосрочные заемные источники + краткосрочные кредитные займы -

Внеоборотные активы):

ВИ = С. 490 + С. 590 + С. 610 - С. 190 (- С. 390)

Трем показателям наличия источников формирования запасов и затрат

соответствуют три показателя обеспеченности запасов и затрат источниками

формирования:

1. Излишек (+) или недостаток (-) собственных оборотных средств:

+ Фс = СОС - ЗЗ

или

+ Фс = С.490 - С.190 - (С.210 + С.

220) - С. 330

Излишек (+) или недостаток (-) собственных и долгосрочных заемных

источников формирования запасов и затрат:

+ ФТ = КФ - ЗЗ

или

+ Фт = C.490 + С.590 - С.190 - (С.210 + С.220) - (С.390)

Излишек (+) или недостаток (-) - общей величины основных источников для

формирования запасов и затрат:

+ Ф0 = ВИ - ЗЗ

или

+ Ф0 = С.499 + С.590 + С.110 - С.190 - (С.210+ С.220) -

(С.390)

С помощью этих показателей можно выделить 4 типа финансовой устойчивости.

1. Абсолютная устойчивость финансового состояния, встречается очень

редко. Представляет собой крайний тип финансовой устойчивости.

ЗЗ < СОС

Данное соотношение показывает, что все запасы полностью покрываются

собственными оборотными средствами, то есть предприятие не зависит от внешних

кредиторов. Такая ситуация вряд ли может рассматриваться как идеальная,

поскольку означает, что администрация не умеет, не желает или не имеет

возможности использовать внешние источники средств для основной деятельности. В

частности, в отечественной торговле традиционно сложилось положение, когда для

большинства нормально функционирующих предприятий доля собственных оборотных

средств в товарных запасах составляет чуть выше 50%.

Нормальная устойчивость финансового состояния, которое гарантирует

платежеспособность

СОС < ЗЗ < ВИ

Приведенное соотношение соответствует положению, когда успешно

функционирующее предприятие использует для покрытия запасов различные

«нормальные» источники средств - собственные и привлеченные.

Неустойчивое финансовое состояние.

ЗЗ > ВИ

Данное соотношение соответствует положению, когда предприятие для

покрытия части своих запасов вынуждено привлекать дополнительные источники

покрытия, не являющиеся в известном смысле, обоснованными (нормальными).

4. Кризисное финансовое состояние характеризуется когда предприятие имеет

кредиты и займы, непогашенные в срок, находится на грани банкротства [37, 151].

Составим сводную таблицу 2 показателей по типам финансовой устойчивости.

Таблица 2

Устойчивость

предприятия в различных видах финансовых ситуаций.

|

Показатели

|

Типы финансовых ситуаций

|

|

абсолютная устойчивость

|

нормальная устойчивость

|

неустойчивое состояние

|

кризисное состояние

|

|

ФC=СОС - ЗЗ

|

Фс >= 0

|

ФC < 0

|

ФC < 0

|

ФC < 0

|

|

ФN=КФ - ЗЗ

|

ФТ >= 0

|

ФТ >= 0

|

ФТ < 0

|

ФТ < 0

|

|

Ф0=ВИ - ЗЗ

|

Ф0 >= 0

|

Ф0 >= 0

|

Ф0 >= 0

|

Ф0 < 0

|

Рассмотрим некоторые показатели определяющие состояние оборотных средств.

Состояние оборотных средств. в основном отражается в показателях обеспеченности

оборотных средств и их составляющих собственными оборотными средствами [39,

101].

1. Коэффициент обеспеченности текущих активов собственными оборотными

средствами показывает, какая часть оборотных средств предприятия была

сформирована за счет собственного капитала, нормальное значение показателя не

ниже 0,1.

Коэффициент обеспеченности текущих активов =

= Собственные оборотные средства / текущие активы

2. Обеспеченность материальных запасов собственными оборотными

средствами. Показатель показывает, в какой мере материальные запасы покрыты

собственными источниками и не нуждаются в привлечении заемных средств. Считается, что нормальное его значение должно

быть не меньше 0,5.

Коэффициент обеспеченности материальных запасов =

= собственные оборотные средства /

/материально-производственные запасы

Коэффициент соотношения материальных производственных запасов и

собственных оборотных средств.

Коэффициент соотношения запасов и собственных оборотных средств =

материально-производственные запасы / собственные оборотные средства

По сути этот показатель обратный показателю обеспеченности материальных

запасов. Его нормативное значение, как правило больше 1, а с учетом нормального

значения предыдущего показателя не должен превышать 2. Значительное повышение

этого критерия свидетельствует об ухудшении положения, поскольку это означает,

что имеет место высокая доля омертвленного в запасах капитала.

4.Как указывалось раньше, материально-производственные запасы формируются

как за счет собственных оборотных средств, так и за счет краткосрочных ссуд и

займов, а так же кредиторской задолженности по товарным операциям.

С учетом этого, для анализа представляет интерес показатель покрытия

запасов.

Коэффициент покрытия запасов =

= (собственные оборотные средства + краткосрочные кредиты банков и займов

+ кредиторская задолженность по товарным операциям) /

/материально-производственные запасы

Следующим показателем, характеризующим состояние оборотных средств,

является показатель маневренности собственного капитала.

Коэффициент маневренности собственного капитала = собственные оборотные средства /собственный

капитал

Этот коэффициент показывает, какая часть собственных средств предприятия

находится в мобильной форме, позволяющей относительно свободно маневрировать

этими средствами. Обеспечение собственных текущих активов собственным капиталом

является гарантией устойчивости финансового состояния при неустойчивой

кредитной политике. Высокое значение коэффициентов маневренности положительно

характеризует финансовое состояние.

Уровень показателя обеспеченности материальных запасов собственными

оборотными средствами оценивается прежде всего в зависимости от состояния

материальных запасов. Если их величина значительно выше обоснованной

потребности, то собственные оборотные средства могут покрыт лишь часть

материальных запасов, то есть показатель будет меньше 1. И наоборот, при

недостаточности материальных запасов для бесперебойного осуществления

деятельности, показатель может быть выше единицы, но это не будет признаком

хорошего финансового состояния предприятия.

С финансовой точки зрения, чем выше коэффициент маневренности, тем лучше

финансовое состояние.

6. Показатель маневренности функционального капитала (собственных

оборотных средств).

Коэффициент маневренности функционального капитала =

= (денежные средства + краткосрочные финансовые вложения) /

/ собственные оборотные средства

Этот показатель характеризует ту часть собственных оборотных средств,

которая находится в форме денежных средств и быстрореализуемых ценных бумагах,

то есть средств имеющих абсолютную ликвидность. Для нормально функционирующего

предприятия этот показатель меняется в пределах от 0 до 1.

Рост показателя в динамике рассматривается как положительная тенденция.

Расчет указанных показателей и определение на их основе ситуаций

позволяет выявить положение, в котором находится предприятие и наметить меры по

его улучшению. Мы привели наиболее распространенные показатели, используемые в

анализе финансовой устойчивости. Большинство из них связаны очевидными

арифметическими соотношениями, поскольку с разных сторон характеризуют одно и

тоже явление - структуру источников финансирования. Важно подчеркнуть, что не

существует единых критериев для значений этих показателей. Они зависят от

многих факторов: отраслевой принадлежности предприятия, принципов кредитования,

сложившейся структуры источников средств, репутации предприятия и т.д.

Можно сформулировать лишь одно правило, которое «работает» для

предприятий любых типов: «владельцы предприятия (акционеры, инвесторы и другие

лица, сделавшие взнос в уставный фонд), предпочитают разумный рост в динамике

доли заемных средств; напротив, кредиторы (поставщики сырья и материалов,

банки, предоставляющие кредитные ссуды и другие контрагенты) отдают

предпочтение предприятиям с высокой долей собственного капитала, с большей

финансовой автономностью» [23, 180].

Таким образом, мы установили следующее:

Финансовая устойчивость предприятия - это финансовая независимость,

способность маневрировать собственными средствами, достаточная финансовая

обеспеченность бесперебойного процесса деятельности.

Существует ряд показателей, характеризующих финансовую устойчивость и

платежеспособность предприятия.

Финансовое состояние может быть устойчивым, неустойчивым и кризисным.

Чтобы оценить финансовую устойчивость предприятия достаточно использовать

относительно небольшое число показателей, так как дополнительные показатели

излишне усложняют и вносят порядочную путаницу в анализ.

1.3 Инструменты управления предприятием необходимые для разработки современной

финансовой политики

Финансовое состояние предприятия

характеризуется системой показателей, отражающих наличие, размещение,

использование финансовых ресурсов предприятия и всю

производственно-хозяйственную деятельность предприятия [24, c.3].

Оценка финансового состояния проводится различными субъектами анализа. В

первую очередь информация, полученная в ходе анализа, интересует собственников

предприятия и потенциальных инвесторов, а также организации, вступающие в

различные отношения с данным предприятием. Финансовое положение выражает

обобщающие показатели, полученные в ходе производства и реализации продукции,

использование всех видов ресурсов, получении финансовых результатов и

достижения определённого уровня оборачиваемости средств предприятия.

Финансовое состояние является комплексным понятием, которое зависит от

многих факторов и характеризуется системой показателей, отражающих наличие и

размещение средств, реальные и потенциальные финансовые возможности [23, c.15].

Основными показателями, характеризующими финансовое состояние

предприятия, являются: обеспеченность собственными оборотными средствами и их

сохранность; состояние нормируемых запасов материальных ценностей;

эффективность использования банковского кредита и его материальное обеспечение;

оценка устойчивости платежеспособности предприятия. Анализ факторов, определяющих

финансовое состояние, способствует выявлению резервов и росту эффективности

производства.

Финансовое состояние зависит от всех сторон деятельности объединений

(предприятий): от выполнения производственных планов, снижения себестоимости

продукции и увеличения прибыли, роста эффективности производства, а также от

факторов, действующих в сфере обращения и связанных с организацией оборота

товарных и денежных фондов - улучшения взаимосвязей с поставщиками сырья и

материалов, покупателями продукции, совершенствования процессов реализации и

расчетов. При анализе необходимо выявить причины неустойчивого состояния

предприятия и наметить пути его улучшения (устранения).

Финансовое состояние предприятия

характеризуется совокупностью показателей, отражающих процесс формирования и

использования его финансовых средств.

Цели финансового анализа:

Выявление изменений показателей

финансового состояния.

Выявление факторов, влияющих на

изменение финансового состояния предприятия.

Оценка количественных и качественных

изменений финансового состояния.

Определение тенденций изменения

финансового состояния предприятия.

Для проведения анализа финансового состояния предприятия используются

определенные методы и инструментарий.

Наиболее простой метод - сравнение, когда финансовые показатели отчетного

периода сравниваются либо с плановыми, либо с показателями за предыдущий период

(базисными). При сравнении показателей за разные периоды необходимо добиться их

сопоставимости, т.е. показатели следует пересчитать с учетом однородности

составных элементов, инфляционных процессов в экономике, методов оценки и др.

Следующих метод – группировки, когда показатели группируются и сводятся в

таблицы. Это дает возможность для проверки аналитических расчетов, выявления

тенденций развития отдельных явлений и

их взаимосвязи, выявления факторов. Влияющих на изменение показателей.

Метод цепных подстановок, или элиминирования, заключается в замене

отдельного отчетного показателя базисным. При этом все остальные показатели

остаются неизменными. Этот метод дает возможность определить влияние отдельных

факторов на совокупный финансовый показатель.

В качестве инструментария для финансового анализа широко используются

финансовые коэффициенты. Это относительные показатели финансового состояния

предприятия, которые выражают отношение одних абсолютных финансовых показателей

к другим.

Финансовые коэффициенты используются: для сравнения показателей

финансового состояния конкретного предприятия с аналогичными показателями

других предприятий; для выявления динамики развития показателей и тенденций

изменения финансового состояния предприятия; для определения нормальных

ограничений и критериев различных сторон финансового состояния.

В финансовом анализе предприятия используются определенные алгоритмы и

формулы.

Информационной базой для проведения

анализа финансового состояния является главным образом финансовая документация

- бухгалтерский баланс и приложения к балансу.

Таблица 3

Показатели финансового

состояния предприятия

|

Наименование

|

Рекомендуемое

значение

|

|

Показатели платежеспособности

|

|

Коэффициент

текущей ликвидности (покрытия)

|

1 – 2

|

|

Коэффициент

абсолютной ликвидности

|

0,25 –

0,3

|

|

Коэффициент

промежуточной ликвидности

|

0,3 – 1

|

|

Показатели финансовой устойчивости

|

|

Соотношение

заемного и собственного средств

|

Не более 0,7

|

|

Коэффициент

обеспеченности собственными средствами

|

Не менее

0,1

|

|

Коэффициент

автономии

|

Не более

0,5

|

|

Коэффициент

маневренности

|

0,2 – 0,5

|

|

Показатели

рентабельности

|

|

Рентабельность

активов

|

|

|

Рентабельность

реализации

|

|

Коэффициент текущей ликвидности показывает, в какой кратности оборотне

активы превышают краткосрочные долговые обязательства предприятия зависит от

срока превращения ликвидных активов в наличные деньги. Норма этого коэффициента

– не менее 2,0.

Коэффициент абсолютной

ликвидности (платежеспособности). Является наиболее жестким критерием

ликвидности предприятия; показывает, какую часть своих краткосрочных долговых

обязательств предприятие может оплатить располагаемыми средствами (на дату

составления баланса) немедленно или через небольшой промежуток времени.

Рекомендуемое значение 0,2-0,3.

Коэффициент маневренности отражает долю собственного капитала, вложенного

в оборотные средства и степень мобильности использования собственного капитала.

Следующим этапом оценки финансового состояния торгового предприятия

является оценка ликвидности.

Ликвидность

предприятия – это способность возвратить в срок полученные в кредит денежные

средства, или способность оборотных средств превращаться в денежную наличность,

необходимую для нормальной финансово-хозяйственной деятельности предприятия.

Для комплексной оценки ликвидности

баланса в целом следует использовать общий показатель ликвидности С помощью

данного показателя осуществляется оценка изменения финансовой ситуации в

организации с точке зрения ликвидности.

Различные показатели ликвидности не

только дают характеристику устойчивости финансового состояния организации при

разной степени учёта ликвидности средств, но и отвечают интересам различных

внешних пользователей аналитической информации.

Оценка финансовой устойчивости. Количественно финансовая устойчивость

может оцениваться двояко: во-первых, с позиции структуры источников средств,

во-вторых, с позиции расходов, связанных с обслуживанием внешних источников.

Соответственно выделяют две группы показателей, называемые условно

коэффициентами капитализации и коэффициентами покрытия. [41, c.13] В группе коэффициентов

капитализации выделяют прежде всего соотношение собственных и заемных средств.

Однако этот показатель дает лишь общую оценку финансовой устойчивости. Поэтому

в мировой и отечественной учетно-аналитической практике разработана система

показателей. В частности, это: соотношение капитализированных (т.е.

направленных на капитальные вложения и долгосрочные финансовые вложения) и

собственных оборотных средств, темпы накопления собственных средств,

соотношение краткосрочных и долгосрочных обязательств. Коэффициенты

капитализации, характеризующие структуру долгосрочных пассивов, логично

дополняются показателями второй группы, называемыми коэффициентами покрытия и

позволяющими сделать оценку того, в состоянии ли компания поддерживать

сложившуюся структуру источников средств. Как известно, любой источник средств

имеет свою цену, основное различие между собственным и заемным капиталом в этом

смысле состоит в том, что выплата дивидендов как цены за пользование

собственным капиталом может быть не обязательной, тогда как выплата процентов,

являющихся ценой, уплачиваемой коммерческой организацией за привлечение

заемного капитала, обязательна. Иными словами, в отличие от невыплаты

дивидендов невыплата процентов может привести к катастрофическим последствиям.

Таким образом, привлечение заемных средств связано с бременем постоянных

финансовых расходов, которые должны по крайней мере покрываться текущим доходом.

Оценка деловой активности. Деловая активность проявляется в динамичности

развития коммерческой организации, достижении ею поставленных целей, что

отражают натуральные и стоимостные показатели, эффективном использовании

экономического потенциала, расширении рынков сбыта своей продукции. Оценка

деловой активности на качественном уровне может быть получена в результате

сравнения деятельности данной коммерческой организации и родственных по сфере

приложения капитала компаний [33, c.68]. Такими качественными (т.е. неформализуемыми)

критериями являются: широта рынков сбыта, наличие продукции, поставляемой на

экспорт и др.

Количественная оценка и анализ деловой активности могут быть сделаны по

двум направлениям: степени выполнения плана (установленного вышестоящей

организацией или самостоятельно) по основным показателям, обеспечению заданных

темпов их роста; уровню эффективности использования ресурсов коммерческой

организации. Деятельность любой коммерческой организации может быть

охарактеризована с различных сторон. Обычно основные оценочные показатели –

объем реализации и прибыль. Помимо их в анализе применяют показатели,

отражающие специфику производственной деятельности коммерческой организации.

Оценивая динамику основных показателей, необходимо сопоставлять темпы их

изменения.

Анализ рентабельности и доходности. Результативность и экономическая

целесообразность функционирования коммерческой организации измеряются

абсолютными и относительными показателями. Различают показатели экономического

эффекта и экономической эффективности. К показателям экономического эффекта

относят показатели, характеризующие результат деятельности. Это абсолютные

показатели объема; их можно суммировать в пространстве и времени (в данном

случае мы абстрагируемся от понятия временной стоимости денег). В зависимости

от уровня управления, отраслевой принадлежности объекта в качестве показателей

эффекта используют показатели валового национального продукта, национального

дохода, валовой продукции, прибыли, валового дохода от реализации товаров и

т.д. Основным показателем безубыточности работы коммерческой организации

является прибыль. Однако по этому показателю, взятому изолированно, нельзя

сделать обоснованные выводы об уровне рентабельности [33, c.79]. Поэтому в анализе используют

коэффициенты рентабельности, рассчитываемые как отношение полученного дохода

(прибыли) к средней величине использованных ресурсов. Экономическая

эффективность характеризуется относительными показателями, соизмеряющими

полученный эффект с затратами или ресурсами, использованными для достижения

этого эффекта. Значения этих показателей уже нельзя суммировать в пространстве

и времени. Таким образом, существуют два подхода к оценке экономической

эффективности - ресурсный и затратный.

Финансовое состояние – это совокупность показателей,

отражающих наличие, размещение и использование финансовых ресурсов.

Таким образом, существует ряд показателей,

характеризующих финансовую устойчивость и платежеспособность предприятия. Финансовое состояние может быть устойчивым,

неустойчивым и кризисным.

Чтобы оценить финансовую устойчивость предприятия

достаточно использовать относительно небольшое число показателей, так как

дополнительные показатели излишне усложняют и вносят порядочную путаницу в

анализ.

2 АНАЛИЗ ФИНАНСОВОГО

СОСТОЯНИЯ АЛЬМЕНСКОГО ДОРОЖНОГО РЕМОНТНОГО СТРОИТЕЛЬНОГО ПРЕДПРИЯТИЯ

2.1 Характеристика предприятия «Альменевское дорожное ремонтное строительное предприятие»

Областное Государственное

Унитарное предприятие «Альменевское дорожное

ремонтное строительное предприятие» находится в Курганской области с. Альменево ул. Свободы д. 35. Отраслевая принадлежность -

дорожное строительство. Специализация; диверсификация - содержание, ремонт и

строительство автомобильных дорог.

Организационная

правовая форма - Государственное Унитарное предприятие.

Технике —

технологические особенности предприятия это, приготовление асфальтобетонной

смеси. Производственная структура «Альменевского

ДРСП» - ремонт содержание дорог областного назначения.

Структура

управления «Альменевского ДРСП», это директорский

корпус и инженерно - технические работники. Градообразующий статус - областная

собственность.

Областное

Государственное Унитарное предприятие выполняет перечень таких работ как:

- Выполнение работ по содержанию, ремонту,

реконструкции и

строительству автомобильных дорог и сооружений из них, производственных баз и

других объектов дорожного хозяйства.

- Благоустройство автомобильных дорог,

включая полосу отводов и придорожную полосу.

- Производство и

реализация строительных материалов, асфальтобетонных смесей, конструкции,

полуфабрикатов, комплектующих изделий, технических средств, технических средств

организации дорожного движения.

- Осуществление промышленного строительства,

всех ремонтных и строительных работ со всеми сопутствующими работами.

-

Разработка грунтовых, песчаных карьеров.

- Ремонт всех видов узлов, агрегатов

автотранспорта, дорожной техники, оборудования.

Руководитель

Областного ГУП «Альменевское ДРСП» В.А. Яшников пользуется заслуженным уважением в отрасли ремонта,

строительства и содержания автомобильных дорог. «Альменевское

ДРСП» одно из не многих стабильно работающих предприятий в области ремонта,

реконструкции, строительства и содержания автомобильных дорог в Курганской

области.

«Альменевское ДРСП» оптимально распределяет денежные

средства на строительство, ремонт и содержание автомобильных дорог.

«Альменевское

ДРСП» имеет производственные базы и технический потенциал, перспективы развития

организации видят в увеличении объемов работ, связанных с дорогами областного значения.

В табл. 4 приведены

технико-экономические показатели исследуемого предприятия.

За исследуемый период видна

отрицательная динамика показателей. Хотя физический объем выпуска вырос на 300

тонн или на 18,75% (1900 / 1600 *100 =

118,75).

Численность персонала за

2000-2002 г. сократилась на 9 чел., при этом их производительность труда

возросла на 53% и среднемесячная заработная плата возросла на 97%.

Если оценить прибыль, то она

понизилась на 74 тыс. руб, что означает понижение на

19%, хотя выручка от продажи товаров возросла, это произошло за счет увеличения

дополнительных расходов.

Кроме того,

увеличился объем производства предприятия, при котором валовая прибыль

снизилась (точка безубыточности повысилась), т.е. Падает эффективность работы

предприятия.

В табл. 5 и

табл. 6 приведен аналитический баланс предприятия активов и пассивов.

Анализируя

эти таблицы можно заметить, что в 2000 году внеоборотные

активы составляли основную часть 97%, а оборотные совсем незначительную около

2%. За 2001 год ситуация изменилась и доля оборотных активов в балансе возросла

почти до 64%. По прогнозам на 2002 год ситуация практически не изменится,

только доля оборотных средств немного понизится практически до 57%. Это говорит

о том, что предприятие пересмотрела политику управления активами, прежде она

была консервативной, а сейчас умеренная, при этом в 2001 году она больше

склонялась к агрессивной политики управления активами.

Таблица 4

Технико-экономические показатели предприятия

|

Наименование

|

Обозначения

|

Ед. измерения

|

Абсолютные значения

|

|

2000

|

2001

|

2002

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Физический объем выпуска

|

Q

|

руб, тонн

|

1600

|

1400

|

1900

|

|

Номенклатура (сортамент): основные позиции

|

|

|

|

|

|

|

Асфальтобетонная смесь

|

|

|

|

|

|

|

Численность персонала

|

N

|

чел.

|

59

|

49

|

50

|

|

Среднемесячная зарплата

|

ЗП

|

руб.

месяц

|

2254

|

3081

|

4450

|

|

Производительность труда (по доходу)

|

ПТ

|

тыс. руб.

чел.

|

106,5

|

119,5

|

163,0

|

|

Себестоимость (калькуляция) единицы

продукции

|

С

|

руб.

|

367

|

403

|

411

|

|

Себестоимость проданных товаров (выпуска)

|

QC

|

тыс. (млн.) руб.

|

5878

|

5639

|

7818

|

|

Цена реализации единицы продукции

|

Ц

|

руб.

|

393

|

418

|

429

|

|

Выручка от продажи товаров

|

QЦ

|

тыс. (млн.) руб.

|

6283

|

5857

|

8149

|

|

Валовая прибыль

|

QП

|

тыс. (млн.) руб.

|

405

|

218

|

331

|

|

Точка безубыточности

|

|

|

1335,7

|

1257,3

|

1699,4

|

|

Порог рентабельности

|

|

тыс. (млн.) руб.

|

5274,4

|

5335,1

|

4412,9

|

|

Операционный рычаг

|

OP

|

-

|

6,07

|

10,06

|

9,26

|

|

Дифференциал

|

(Rk-d)

|

%

|

|

|

-24,6

|

Из таблицы

6 можно заметить, что предприятие что предприятие стало брать кредит и доля

краткосрочных обязательств возросла за исследуемый период, при этом появились

долгосрочные обязательства, которые стали составлять почти 8% от всего

капитала, а доля краткосрочных обязательств возросла практически на 16%.

Таблица 7

Отчет о прибылях и убытках (извлечения)

|

Наименование

|

Код стр.

|

Абсолютные

значения, тыс. руб.

|

Индекс роста

|

|

2000

|

2001

|

2002

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

ВЫРУЧКА (нетто)

от продажи товаров (продукции, работ, услуг)

|

010

|

6283

|

5857

|

8149

|

1,297

|

|

СЕБЕСТОИМОСТЬ

проданных товаров (продукции, работ, услуг)

|

020

|

5878

|

5639

|

7818

|

1,330

|

|

ВАЛОВАЯ ПРИБЫЛЬ

|

029

|

405

|

218

|

331

|

0,817

|

|

ПРИБЫЛЬ ОТ

ПРОДАЖ

|

050

|

405

|

218

|

331

|

0,817

|

|

ПРИБЫЛЬ (УБЫТОК)

ДО НАЛОГООБЛОЖЕНИЯ

|

140

|

431

|

266

|

316

|

0,733

|

|

НАЛОГ НА ПРИБЫЛЬ

и иные аналогичные обязательные платежи

|

150

|

171

|

115

|

230

|

1,345

|

|

ПРИБЫЛЬ ОТ

ОБЫЧНОЙ ДЕЯТЕЛЬНОСТИ

|

160

|

260

|

151

|

86

|

0,331

|

|

ЧИСТАЯ ПРИБЫЛЬ

|

190

|

260

|

151

|

86

|

0,331

|

|

Справочно:

Реинвестиции

|

|

31

|

18

|

11

|

0,335

|

|

Годовая

амортизация 13%

|

|

18895

|

271

|

260

|

0,014

|

|

Потенциал

самофинансирования

|

|

18926

|

289

|

271

|

0,014

|

Из табл. 7 хорошо видно, что выручка от продажи возросла

практически на 30%. Себестоимость услуг возросла, а прибыль понизилась, при

этом прибыль от продаж понизилась на 18%, а прибыль от обычной деятельности

понизилась на 67%.

Таблица 8

Индексный анализ

абсолютных балансовых стоимостных показателей

|

№ п/п

|

наименование

|

Код строки

|

Индексный анализ

|

|

2000

|

2001

|

2002

|

|

0

|

1

|

2

|

3

|

4

|

5

|

|

1

|

Основное

имущество

|

А120

|

1,000

|

0,14

|

0,014

|

|

Оборотное

имущество

|

А290

|

1,000

|

0,841

|

0,772

|

|

2

|

Собственный

капитал

|

П490

|

1,000

|

0,030

|

0,030

|

|

Заемный капитал

|

(П590+П690)

|

1,000

|

0,688

|

1,125

|

|

3

|

Запасы, включая

НДС

|

(А210+А220)

|

1,000

|

0,971

|

1,031

|

|

Денежные средства

и эквиваленты

|

(А250+А260)

|

1,000

|

--

|

1,399

|

|

4

|

Долгосрочные

финансовые вложения

|

А140

|

1,000

|

--

|

--

|

|

Краткосрочные

финансовые вложения

|

А250

|

1,000

|

--

|

--

|

|

5

|

Дебиторские

задолженности

|

(А230+А240)

|

1,000

|

0,683

|

0,667

|

|

Кредиторские

задолженности

|

П620

|

1,000

|

0,688

|

0,771

|

|

6

|

Долгосрочные

заимствования

|

П590

|

1,000

|

|

|

|

Краткосрочные

обязательства

|

П690

|

1,000

|

0,688

|

0,771

|

|

7

|

Займы и кредиты

|

П610

|

1,000

|

--

|

--

|

|

Кредиторские

задолженности

|

П620

|

1,000

|

0,688

|

0,771

|

|

8

|

|

|

1,000

|

--

|

--

|

|

|

1,000

|

--

|

--

|

|

А300,

П700

|

1,000

|

0,038

|

0,039

|

Предварительная оценка

приоритетов, связанных с динамикой капитала (активов) предприятия

I.

Доминирующие тенденции (приоритета в темпах роста капитала (активов).

В структуре оборотных

средств произошли значительные изменения; в виду того что, допущено резкое

снижение основных средств, доля внеоборотных активов

в валюте баланса сократилась. В 2000 году внеоборотные

активы составляли - 97,08 %, в 2001 году -36,16%,

а в 2002 году - 33,58 %. Доля оборотных активов обратно пропорционально

возрастала.

II.

Проблемные ситуации низкие темпы роста капитала (активов).

Динамика активов предприятия

абсолютно негативная, т.к. в 2000 году сумма активов (валюта баланса)

составляла -149,7 млн. руб. а в 2001 году - 5, 8 млн. руб. в 2002 году - 5,9

млн. руб. т.е. по сравнению с фактом произошло сокращение суммы активов в 25

раз. Снижение суммы активов произошло в основном за счет сокращения основных

средств со 145,3 млн. руб. в 2000 году до 2,1 млн. руб. в 2001 году, 2,0 млн. руб. - 2002 году. Т.е. основные средства

уменьшены почти в 70 раз. Запасы рассматриваемых на протяжении трех периодов

изменились незначительно, практически оставались на одном уровне. Дебиторская

задолженность отсутствует, краткосрочная задолженность снизилась в 2002 году по

сравнению с 2000 годом на 45,5 %.

Резкое снижение валюты

баланса характеризует неспособность предприятия к привлечению дополнительного

капитала для развития активов и наращивания производственной мощности.

2.2 Анализ

ликвидности активов и финансовой устойчивости предприятия

В условиях рынка в связи с

необходимостью оценки кредитоспособности предприятия и усилением финансовых

ограничений, возникла необходимость в анализе ликвидности баланса.

Задача анализа ликвидности

баланса возникает в связи с необходимостью давать оценку платежеспособности

организации, то есть ее способности своевременно и полностью рассчитываться по

всем своим обязательствам.

Ликвидность баланса это

степень покрытия обязательств предприятия его активами, срок превращения

которых в деньги соответствует сроку погашения обязательств. Чем меньше время,

которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их

ликвидность.

Для проведения анализа ликвидности баланса

проводят сравнение сгруппированных по степени ликвидности средств актива с

группами пассива, сформированными по критерию срочности обязательств.

Под ликвидностью понимается

способность предприятия погашать свои долговые обязательства, -зависящая, с

одной стороны, от величины задолженности фирмы и, с другой стороны, от объема

ликвидных средств.

Прежде чем

оценить ликвидность активов необходимо сгруппировать активы по критерию –

степени ликвидности имущества (табл. 9) и сгруппировать пассивы по критерию

срочности выполнения обязательств (табл. 10).

Прежде чем

оценить ликвидность активов необходимо сгруппировать активы по критерию –

степени ликвидности имущества (табл. 9) и сгруппировать пассивы по критерию

срочности выполнения обязательств (табл. 10).

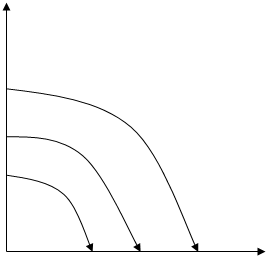

Актив

А3

А2

А1

Пассив

П1 П2 П3

Рис. 9. Ликвидность

предприятия

Критерии соотношения,

означающие ликвидность баланса выполняются не все.

Платежный недостаток определяется

также по IV группе, это

свидетельствует о наличии на предприятии собственных оборотных оборотных средств.

Предприятие практически не

использует заемный капитал поэтому группы пассивов П0-2 и П-3 равны нулю. По

этой причине по группам активов А-2 и А-3 выявляется платежный излишек.

|

А1 ³ П1

277< 1925

|

А2 ³ П2

1147< 0

|

А3 ³ П3

1951<

169

|

|

(А1 + А2

) ³ (П1 + П2)

1424 < 1925

|

А1, 2,3 ³ П1,2,3

1619 < 2094

|

|

|

|

|

Таблица 17

Абсолютные показатели финансовой устойчивости

|

Наименование

|

формула

|

2002,

тыс. руб.

|

|

Производственные запасы, тыс. руб.

|

А210

|

1759

|

|

Финансовые

источники

|

Собственные источники

|

(П490-А190)

|

1884

|

|

Собственные оборотные средства (СОС)

|

[(П490+П590)-А190)]

|

2553

|

|

Нормальные источники формирования запасов (НИС)

|

(СОС+П610)

|

2353

|

|

Дефицит (-), избыток (+) финансовых источников, тыс.

руб.

|

(НИС-А210)

|

594

|

2.3 Оценка

платежеспособности предприятия и прогнозирование вероятности банкротства

предприятия

Различные показатели

ликвидности не только дают характеристику устойчивости финансового состояния

организации при разной степени учета ликвидности средств, но и отвечают

интересам различных внешних пользователей аналитической информации.

Платежеспособность

предприятия принято оценивать тремя коэффициентами. Коэффициент абсолютной

ликвидности предприятия в 2001 году составил 0,149, в 2002 году значительно

возрос и составил 0,271, т.е. приближен к нормальному значению (0,25)

Таблица 18

Оценка платежеспособности предприятия

|

Наименование

|

Алгоритм

расчета

|

Абсолютное

значение финансовых коэффициентов

|

Нормальное

значение

|

|

Числитель,

тыс. руб.

|

Знаменатель,

тыс. руб.

|

|

2000

|

2001

|

2002

|

2000

|

2001

|

2002

|

2000

|

2001

|

2002

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

|

Коэффициент

абсолютной ликвидности; денежное покрытие; («быстрый показатель»)

|

Наличные средства и денежные эквиваленты (А250+А260)

|

Краткосрочные

обязательства предприятия (П610+П620)

|

|

0,149

|

0,271

|

0,25

|

|

--

|

198

|

277

|

1925

|

1325

|

1022

|

|

Коэффициент

быстрой ликвидности; финансовое покрытие

|

Оборотные

средства в денежной форме (А240+…+А260)

|

Краткосрочный

долговой капитал (П610+П620)

|

1,308

|

1,447

|

1,393

|

1,0

|

|

2518

|

1917

|

1424

|

1925

|

1325

|

1022

|

|

Коэффициент

текущей ликвидности; общее покрытие; («текущий показатель»)

|

Текущие оборотные активы

А290

|

Краткосрочные пассивы (П610+П620)

|

2,271

|

2,774

|

3,302

|

2,0

|

|

4371

|

3676

|

3375

|

1925

|

1325

|

1022

|

|

Коэффициент

«критической» оценки; («Лакмусовая

бумажка»)

|

Оборотные

средства без производственных запасов

(А290-А211)

|

Краткосрочные

долговые обязательства

(П610+П620)

|

1,407

|

1,552

|

1,634

|

|

|

2708

|

2056

|

1670

|

1925

|

1325

|

1022

|

|

|

|

|

|

|

|

|

|

|

|

|

Этот коэффициент показывает,

какая часть текущей задолженности может быть

погашена на дату составления баланса.

Коэффициент финансового

покрытия составил в 200 году 1,308, в 2001 году – 1,447, в 2002 году – 1,393,

т. е. Превышал нормальное значение на протяжении рассматриваемого периода.

Этот показатель

характеризует, какая часть текущих обязательств может быть погашена не только

за счет имеющихся денежных средств, но и ожидаемых поступлений. Общий

коэффициент покрытия позволяет установить, в какой степени текущие активы

покрывают краткосрочные обязательства. Нормативный уровень этого показателя

2,0, наше предприятие превысило этот показатель: в 2000 году он составил 2,271,

а в 2002 году увеличился до 3,303. Такое значительное превышение

свидетельствует о том. Что предприятие обладает значительным объемом свободных

ресурсов.

Причина этого – отказ

предприятия от использования в производстве заемного капитала.

Таблица 19

Комплексное управление текущими активами и текущими пассивами

предприятия

|

Период

|

2000

|

2001

|

2002

|

|

1

|

2

|

3

|

4

|

|

Собственные

оборотные средства (+,-)

СОС = [(П490

+ П590) – А190]

|

2416

|

2351

|

2353

|

|

Текущие

финансовые потребности (+, -)

ТФП = [(А290

– А260) – П620]

|

2446

|

2153

|

2076

|

|

Денежные

средства (+, -)

ДС = СОС

- ТФП

|

|

198

|

277

|

СОС + < ТФП +

СОС + > ТФП +

СОС + = ТФП +

Потребность Ресурс

22076 2553

2002 _ _ _

__ _ прогноз

СОС < ТФП

Теперь обратимся к

прогнозированию вероятности банкротства предприятия

1.

Формула Альтмана (2000

)

|

Z = 1,2К1

+ 1,4К2 + 3,3К3 + 0,6К4 + К5

|

|

К1 К1

|

чистый оборотный

капитал 2446

активы = 149716

|

0,0163

|

|

К2 К2

|

накопленная

прибыль 129

активы = 149716

|

0,0009

|

|

К3 К3

|

прибыль … 260

активы = 149716

|

0,0018

|

|

К4 К4

|

баланс. стоим.

акций 3

задолженность =

1925

|

0,0015

|

|

К5 К5

|

выручка 6283

активы =

149716

|

0,0420

|

|

Вероятность банкротства в течение

двух лет 0,081

|

Формула Э.

Альтмана, построенная по данным успешно действовавших, но обанкротившихся

промышленных предприятий США:

Z = 1,2К1

+ 1,4К2 + 3,3К3 + 0,6К4 + К5

Где К1 – доля чистого оборотного

капитала в активах;

К2 – отношение

накопленной прибыли к активам;

К3 – экономическая

рентабельность активов;

К4 – отношение стоимости

эмитированных акций к заемным

средствам

предприятия;

К5 – оборачиваемость

активов (деловая активность)

Для оценки

вероятности наступления банкротства в течение двух лет используется алгоритм:

|

Z < 1,81

|

1,81 < Z < 2,675

|

Z = 2,675

|

2,675 < Z < 2,99

|

Z < 2,99

|

|

Вероятность

банкротства очень велика

|

Вероятность

банкротства средняя

|

Вероятность

банкротства равна 0,5

|

Вероятность

банкротства невелика

|

Вероятность

банкротства незначительна

|

2.

Формула Таффлера (2002 прогноз)

|

Z = 0,53К1

+ 0,13К2 + 0,18К3 + 0,16К4

|

|

К1

|

Операционная прибыль 331 Операционная прибыль 331

Краткосрочные пассивы =

1022

|

0,53К1

|

|

К2

|

оборотные активы 3375 оборотные активы 3375

долговой капитал = 1491

|

0,13К2

|

|

К3

|

краткосрочные

пассивы 1022 краткосрочные

пассивы 1022

валюта баланса =

5898

|

0.18К3

|

|

К4

|

выручка (нетто) 8149 выручка (нетто) 8149

активы (капитал) =

5898

|

0,16К4

|

|

Z-счет

|

расчеты: 0,172 + 0,294 + 0,031 +

0,221

|

|

критерий: 0,718 0,3 диагностика: хорошая долгосрочная

перспектива

|

Формула Таффлера для западных компаний:

Z = 0,53К1

+ 0,13К2 + 0,18К3 + 0,16К4

где: К1 – операционная

прибыль / краткосрочные обязательства;

К2 –

оборотные активы / сумма обязательств;

К3 –

краткосрочные обязательства / сумма активов;

К4 – выручка

от реализации / сумма активов.

При принятии

решений в качестве критерия выступает:

Z > 0,3 – диагностируются хорошие долгосрочные

финансовые

перспективы;

Z < 0,2 – диагностируется высокая вероятность банкротства;

0,2 < Z < 0,3 – «серая

зона», требующая дополнительных исследований.

2.4

Определение длительности циклов движения денежных средств

|

Операционный

цикл = 257,5 дней

(2000)

|

|

Длительность

производственного

цикла (113,5

дней)

|

Длительность

коммерческого

цикла (144 дня)

|

|

|

Финансовый цикл

(148,4 дней)

|

«Дни кредиторов»

(109,1 день)

|

|

Операционный цикл = 140, 7 дней

(2002)

|

|

Длительность

производственного цикла (90 дней)

|

Длительность

коммерческого цикла (50,7 дней)

|

|

|

Финансовый цикл

(95,7 дней)

|

«Дни кредиторов»

(45 дней)

|

Рис. 9. Циклы движения

денежных средств (сравнительное оценивание)

Операционный цикл сократился на 116,8 дней или на 45%,

причем финансовый цикл сократился на 23,5 дня, а коммерческий на 93,3 дня.

Дни кредиторов сократились

на 64,1 день, в 2002 году составили 45 дней. То есть в 2002 году по сравнению с

2000 годом оборотные средства используются более эффективно и рационально.

Более умело осуществляется управление дебиторской и кредиторской

задолженностью.

Таблица 20

Информация для определения циклов движения денежных средств

|

Наименование

|

2000

|

2002

|

|

Алгоритм, млн. руб.

|

Оборот

год

|

Дни

оборот

|

Алгоритм, млн. руб.

|

Оборот

год

|

Дни

оборот

|

|

числитель

|

знаменатель

|

числитель

|

знаменатель

|

Коэффициент оборачиваемости

запасов

|

Себестоимость выпуска

5878

|

Запасы

1853

|

К1Ф

3,2

|

113,5

|

Себестоимость

выпуска

7818

|

Запасы

1951

|

К1ПР

4,0

|

90

|

|