Проверка операций с основными

средствами и нематериальными активами

1.

Цели проверки и источники информации

2.

Проверка операций по движению ОС

3.

Проверка правильности документального оформления

оприходования ОС и их списания

4.

Проверка правильности оценки и переоценки ОС,

начисления амортизационных отчислений, проведения капитального и текущего

ремонта ОС

Цели проверки и источники

информации

Основными целями аудиторской проверки основных средств (ОС) является проверка законности и правильности:

- операций поступления,

перемещения и выбытия ОС

- определение первоначальной

стоимости объектов ОС ;

- их документального

оформления;

- своевременное начисление,

включение в издержки производства и использование амортизационных

отчислений с ОС ;

- определение и использование

остатка износа ОС;

- отражение на счетах

бухгалтерского учета операций по движению ОС ;

- осуществляется также

проверка наличия неиспользуемого оборудования, его состояния, условий

хранения и принятых мер по его реализации или передаче другим организациям;

- сохранности ОС , наличие

излишек ОС ;

Источники информации:

- баланс; журнал-ордер №№ 8,

10, 10/1, 11, 12, 13, 15, 16;

- разработочные таблицы №№

7, 10 к журналам-ордерам №№ 13, 15;

- акты приемки-передачи ОС,

ф. № ОС-1;

- акты приемки-сдачи

отремонтированных, реконструированных ОС, ф. № ОС-2;

- акты на списание ОС, ф. №

ОС-3;

- акты на списание

автотранспортных средств, ф. № ОС-4;

- инвентарные карточки учета

ОС, ф. № ОС-6;

- опись инвентарных карточек

по учету ОС, ф. № ОС-7;

- карточки учета движения

ОС, ф. № ОС-8;

- инвентарные списки ОС, ф.

№ ОС-9;

- договора купли-продажи,

договора поставки, договора дарения;

- приказ об учетной политике

предприятия.

Проверка операций по движению ОС

Проверку операций по оприходованию ОС необходимо

начинать с изучения учетной политики предприятия на финансовый год, за который

производится аудиторская проверка. Следующим этапом проверки является проверка

наличия в организации постановления действующей комиссии по приему и списанию

ОС (встречаются случаи неофициальной передачи функций этой комиссии главному

бухгалтеру), если такой комиссии не создано, то в ходе проверки необходимо

добиться у руководства ее создания, т.к. все оформленные документы по приему и

особенно по списанию ОС не имеют юридической силы, и все записи в учете по этой

причине должны быть скорректированы. Очень важно удостовериться в правильности

определения первоначальной стоимости объектов ОС. В практике проведения

аудиторских проверок встречается масса случаев, когда первоначальная стоимость

объектов значительно занижается за счет неприсоединения к указанной в договоре

(счете) поставщика стоимости дополнительных расходов, понесенных организацией,

связанных с доставкой, погрузкой, разгрузкой и монтажом оборудования (все

расходы учитываются на счете 08, потом суммируются и списываются на счет 01).

Как правило, все эти дополнительные расходы относятся на себестоимость готовой

продукции, что искажает динамические показатели деятельности организации и

занижает начисленные и уплаченные суммы налогов. Встречаются случаи, когда

оплаченные за поставку ОС суммы длительное время значатся в дебиторской

задолженности, в то время как они такое же время успешно работают на

производство продукции. Очень важно проверить фактическое наличие ОС, сравнив

его с учетными данными. Это необходимо делать в связи с тем, что инвентаризацию

ОС разрешается проводить 1 раз в 3 года; необходимо также сверить инвентарные

номера ОС с учетными данными, т.к. бывает так, что инвентарные номера вообще не

присваиваются, или присваиваются номера ранее списанных ОС. Аудитор должен

также проверить правильность разделения ОС по характеру участия их в

производстве (находящиеся в производстве, реконструируемые или находящиеся в

запасах).

Проверка правильности

документального оформления оприходования ОС и их

списания

Практика проведения аудиторских проверок показывает, что в большинстве

случаев необходимая документация, связанная с оприходованием

ОС, не ведется, а если и ведется, то заполняются не все реквизиты,

предусмотренные в форме документа, а это в конечном итоге приводит к тому, что

неправильно определяются амортизационные отчисления, а при производстве

капитального ремонта ОС незаконно включаются в себестоимость затраты, которые

по положению должны быть отнесены на капитальные вложения. Часто оборудование

числится в учете обезличенно, без закрепления за ответственными за его

сохранность работниками, что порой приводит к недостачам и хищениям. Нередко

передача ОС с одного места нахождения в другое документально не оформляется,

что приводит к запутанности в учете. Обо всех случаях аудитор должен сообщить

руководству предприятия. Особое внимание при проверке аудитор должен уделить

документальному оформлению законности списания ОС с учета, т.к. этот момент

влияет на конечные результаты деятельности предприятия. Занимаясь вопросами

списания ОС, аудитор должен проверить оприходование

материальных ценностей, полученных от разборки ОС; если такового не

производилось, то нельзя признать правильными конечные результаты от списания

ОС.

Проверка правильности оценки и

переоценки ОС, начисления амортизационных отчислений, проведения капитального и

текущего ремонта ОС

Если предприятие применяет метод ускоренной амортизации (о чем указывается в

учетной политике предприятия), аудитор уточняет и применяет цель проведения

ускоренной амортизации, что послужило основанием для ее ведения, дата начала

ведения амортизации, (условный) установленный коэффициент повышения норм

амортизационных отчислений (АО) и перечень оборудования, в отношении которого

используется ускоренная амортизация, при этом должно быть обращено внимание на

то, что данный метод относится только к активной части ОС для предприятий всех

отраслей и в отношении всех ОС высокотехнологических отраслей экономики.

Аудитор обязан удостовериться, доведено ли решение о применении ускоренного

метода до налоговых органов. Проводя проверку начисления АО, аудитор должен

обратить внимание на начисление АО по ОС, не относящимся к

промышленно-производственным, т.е. АО по объектам культуры, не включаются ли

они в себестоимость продукции. Делается это с целью снижения затрат по

содержанию непромышленных объектов. В связи с тем, что в настоящее время многие

предприятия простаивают, или работают в 1 смену и менее, находятся в резерве

или законсервированы, важным элементом проверки является правомерность

приостановления начисления АО и применение понижающих коэффициентов к

действующим нормам (не больше 0,5). Важно также проверить, не продолжается ли

начисление АО по ОС, которые уже имеют полный износ. Имеют место случаи, когда

бухгалтеры допускают ошибки в определении норм АО, особенно по тем объектам ОС,

о технической документации которых не указаны шифры. В этих случаях аудитор

должен добиться от руководства организации создания авторитетной комиссии по

отнесению того или иного объекта ОС к соответствующим группам. Проводя проверку

начисления АО по ОС, аудитор должен проверить и соответствующие расчеты, и их

тождественность с данными аналитического и синтетического учета АО. Проверяя

вопросы, связанные с отнесением затрат на производство технического и

капитального ремонта, аудитор должен проверить документацию, на основании

которой проверяющиеся ремонтно-дефектные ведомости, план проведения ремонтных

работ, сметные расчеты. Очень важно при этом провести тщательную проверку всех

этапов ремонтных работ, и главное установить, нет ли таких работ, которые

должны быть отнесены не к капитальному ремонту, а к капитальным вложениям.

Очень часто допускаются такие нарушения при производстве ремонта в арендованных

зданиях, причем нередко в договорах на аренду не оговаривается сторона, которая

должна производить ремонт. Нередко предприятия реконструкцию ОС проводят под

видом капитального, или, еще хуже, технического ремонта, тем самым списывая

незаконные затраты на себестоимость продукции, а не в зачет источников по

финансированию КВ. В ходе проверок нередко выявляется приписка в объеме

выполненных работ, причем произведенных как силами самой организации, так и

сторонними организациями. В таких случаях, если аудитор не может сам определить

признаки и характер отнесения работ (к ремонту или к КВ), он должен пригласить

специалиста. Приписки всегда приводят к незаконному повышению затрат на

производство работ, а следовательно, и к повышению себестоимости продукции.

Важный элемент проверки – установление фактов отнесения затрат на ремонтные

работы в себестоимость продукции по объектам ОС, не относящихся к

производственным фондам. При проведении проверки отнесение затрат на ремонтные

работы аудитору следует обратить внимание на следующий фактор: нередко предприятия

в соответствии с принятой учетной политикой создают резервный, ремонтный фонд

за счет себестоимости выпускаемой продукции, средства которого учитывают на

счете 89 – “Резервы предстоящих расходов и платежей”. В использовании этого

фонда допускаются следующие нарушения:

- имея средства по оплате

ремонтных работ на указанном фонде, предприятия, тем не менее, относят

затраты на себестоимость продукции, тем самым дважды на сумму ремонта

увеличивается себестоимость продукции;

- за счет ремонтного фонда

списывает затраты на ремонтные работы ОС, не относящихся к

производственным фондам;

- в нарушение действующего

законодательства на остатки средств неиспользованного ремонтного фонда на

конец отчетного периода не уменьшают себестоимость продукции.

Законодательством сейчас допускается оставлять в остатке фонда

неиспользованные переходящие средства, если они предназначены для

использования на покрытие затрат по ремонту ОС с длительным циклом

ремонта. Вместе с тем в законодательстве нет точной характеристики, ремонт

каких ОС можно отнести к этой категории ремонта.

Глава

2. Порядок учета операций с основными средствами

§2.1.

Оприходование основных средств и их бухгалтерская

оценка при принятии к учету

В соответствии с Планом счетов основные средства учитываются на

счете 01 «Основные средства». Принятие основных средств к учету осуществляется

по дебету счета 01 и кредиту счета 08 «Вложения во внеоборотные

активы», на котором предварительно накапливаются соответствующие затраты

организации в корреспонденции со счетами 60 «Расчеты с поставщиками и

подрядчиками», 07 «Оборудование к установке», 10 «Материалы», 70 «Расчеты с

персоналом по оплате труда» и т.п.

Основные средства принимаются к бухгалтерскому учету по их

первоначальной стоимости, причем согласно п.14 ПБУ 6/01 стоимость основных

средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению,

кроме случаев, установленных законодательством Российской Федерации и самим ПБУ

6/01. О случаях, когда изменение первоначальной стоимости основных средств допускается,

будет сказано ниже в соответствующих параграфах настоящей работы.

Первоначальная стоимость основных средств включает в себя все

затраты организации на приобретение, сооружение, изготовление основных средств

(за исключением НДС и иных возмещаемых налогов, кроме случаев, предусмотренных

законодательством). Т.е. в первоначальную стоимость основных средств включаются

суммы, подлежащие уплате (уплаченные) поставщику при покупке или подрядчику при

строительстве основных средств, затраты на доставку объектов и доведение их до

состояния, в котором они пригодны для использования, затраты на информационные,

консультационные, посреднические услуги, таможенные пошлины, регистрационные

сборы, госпошлины, прочие затраты, связанные с

приобретением, сооружением, изготовлением основного средства[1]. При этом общехозяйственные и иные непрямые расходы,

непосредственно не связанные с приобретением или сооружением основных средств,

на первоначальную стоимость приобретаемых и создаваемых основных средств не

распределяются.

Если

в соответствии с договорами стоимость основных средств или связанных с их

покупкой или строительством ценностей/работ/услуг выражаются в условных

денежных единицах, а оплата производится в рублях, то фактические затраты на

приобретение или сооружение основных средств определяются с учетом

соответствующих суммовых разниц (т.е. по фактически

произведенным расходам, фактически уплаченным суммам). Таким образом, если

оплата основного средства, стоимость которого согласно договору выражена в

условных денежных единицах, производится после ввода этого основного средства в

эксплуатацию, то после осуществления оплаты первоначальная стоимость основного

средства и все связанные с ней показатели (например, амортизация) должны быть

скорректированы[2].

Если

же основные средства или связанные с их покупкой или созданием

ценности/работы/услуги приобретаются за иностранную валюту, то первоначальная

стоимость основных средств определяется исходя из валютной оценки этих основных

средств или ценностей/работ/услуг и курса Центрального Банка РФ на дату их

принятия к учету (курсовые разницы в общеустановленном порядке относятся на внереализационные доходы или расходы).

При

внесении основного средства в качестве вклада в уставный капитал организации

его оприходование производится в оценке,

согласованной участниками (акционерами) организации. Затраты по доведению

такого основного средства до состояния, в котором они пригодны к использованию,

будут увеличивать эту оценку в общем порядке[3].

Безвозмездно

полученные основные средства оцениваются по рыночной стоимости на дату принятия

их к бухгалтерскому учету, причем в соответствии с Планом счетов рыночная

стоимость основного средства, отраженная при их оприходовании

по кредиту счета 98 «Доходы будущих периодов», списывается в кредит счета 91

«Прочие доходы и расходы» по мере начисления амортизации по данному основному

средству.

Если

основные средства (или соответствующие ценности/работы/услуги, формирующие их

первоначальную стоимость), в соответствии с договором оплачиваются не денежными

средствами, а иными активами/работами/услугами, то цена, фактически указанная в

договоре, не является основой для определения первоначальной стоимости

соответствующего основного средства. Первоначальная стоимость таких основных

средств определяется исходя из обычной цены переданных в их оплату

активов/работ/услуг (т.е. цены этих активов/работ/услуг, которая была бы

установлена организацией в сравнимых обстоятельствах при их реализации в обмен

на денежные средства). Если же такую обычную цену определить невозможно, то

основные средства оцениваются исходя из их собственной обычной стоимости, по

которой они в сравнимых обстоятельствах могли бы быть приобретены.

Капитальные

вложения в многолетние насаждения, на коренное улучшение земель включаются в

состав основных средств ежегодно в сумме затрат, относящихся к принятым в

эксплуатацию в течение этого года площадям, независимо от даты окончания всего комплекса работ.

§2.4.

Определение срока полезного использования основных средств при их постановке на

учет (бухгалтерский и налоговый подходы)

По каждому объекту основных

средств при принятии его на учет определяется срок его полезного использования

в целях бухгалтерского учета, который может быть уточнен (в сторону увеличения)

при улучшении первоначально принятых в расчет нормативных показателей

функционирования этого объекта в результате проведения реконструкции и

модернизации (о которых см. отдельный параграф). Этот срок определяется самой

организацией исходя из:

-

ожидаемого срока использования объекта в соответствии с ожидаемой

производительностью или мощностью,

-

ожидаемого физического износа, зависящего от режима и условий

эксплуатации (количества смен), естественных условий и влияния агрессивной

среды, системы проведения ремонта,

-

нормативно-правовых и других ограничений использования этого объекта

(срока аренды для арендованных объектов и т.п.).

Из приведенного перечня

определяющих срок полезного использования сведений можно сделать вывод, что

степень нормативной и технической регламентации при установлении срока

полезного использования основных средств существенно снизилась. Если

организация уже при вводе основного средства в эксплуатацию имеет информацию,

например, о запуске некоторым заводом в производство аналогичного основного

средства, обладающего гораздо лучшими производственными характеристиками, и планирует приобрести это

новое оборудование, то «бухгалтерский» срок полезного использования данного

основного средства может быть установлен существенно меньше сроков, указанных в

его технической документации, ввиду планируемой экономии на обслуживании.

Аналогичным образом «технический» срок службы оборудования может и даже должен

быть откорректирован, если использование объекта может осуществляться только в

месте его расположения в момент ввода в эксплуатацию (например, если расходы на

демонтаж и перенос объекта в другое место соизмеримы со стоимостью объекта,

т.е. экономически явно нецелесообразны), и при этом срок аренды

соответствующего земельного участка, или срок разработки участка недр в

соответствии с соглашением о разделе продукции, или ожидаемый срок до истощения

месторождения полезного ископаемого, или срок службы здания/сооружения, где

смонтировано данное основное средство и т.п. меньше «технического» срока службы

оборудования. Такой подход будет полностью соответствовать требованию

осмотрительности, состоящему в большей готовности к признанию в бухгалтерском

учете расходов (повышенной амортизации), чем возможных доходов и активов (ПБУ

1/98 «Учетная политика организации», утвержденное Приказом Минфина РФ от

09.12.1998г. №60н).

Порядок определения срока

полезного использования, установленный в целях налогообложения прибыли статьей

258 НК РФ, отличается от «бухгалтерского». Организация при определении

«налогового» срока полезного использования основных средств в обязательном

порядке должна учитывать сроки, установленные для многих типов основных средств

Постановлением Правительства РФ от 01.01.2002 №1, а при отсутствии там

конкретного вида основных средств должны использоваться сроки, указанные в

технической документации, и рекомендации организаций-изготовителей. В

соответствии со ст.259.12 НК РФ если организация приобретает бывшее в

употреблении основное средство, то устанавливать по нему налоговый срок

полезного использования с учетом фактического срока его использования

предыдущими собственниками допускается только при применении линейного метода

начисления амортизации (тогда как приведенные выше критерии определения

«бухгалтерского» срока полезного использования допускают соответствующую его

корректировку вне зависимости от применяемых способов начисления амортизации).

Таким образом, «налоговый» срок полезного использования основных средств

гораздо более жестко регламентирован.

Справедливости ради следует

отметить, что, например, срок полезного использования электронно-вычислительной

техники, установленный вышеуказанным Постановлением Правительства, составляет

3-5 лет вместо ранее действовавших нормативных 8-10 лет[4]

(или, соответственно, 4-5 лет при применении коэффициента ускорения 2, который

допускался для активной части производственных основных фондов[5]).

Поскольку в указанном Постановлении Правительства установлены не точные сроки

полезного использования различных видов основных средств, а лишь принадлежность

видов основных средств к определенным амортизационным группам, допускающим

установление срока полезного использования в некотором интервале, то

установление конкретного срока внутри допустимого интервала производится

организацией самостоятельно при вводе основного средства в эксплуатацию.

В соответствии с пунктом 1 Постановления Правительства РФ от

01.01.2002 №1 приведенная в этом Постановлении классификация основных средств

по срокам их полезного использования (по амортизационным группам) может

применяться в том числе и в целях бухгалтерского учета.

§2.5. Учет расходов на ремонт, реконструкцию,

модернизацию, демонтаж основных средств (бухгалтерский и налоговый подходы)

В процессе эксплуатации

основных средств они могут потребовать восстановления. Под восстановлением

основных средств в ПБУ 6/01 понимается их ремонт, модернизация или

реконструкция.

В соответствии с

«Методическими рекомендациями по бухгалтерскому учету основных средств»,

утвержденными Приказом Минфина РФ от 20.07.1998г. №33н (в редакции от

28.03.2000г.), организациям рекомендуется разрабатывать план проведения

ремонтов, оценивая в денежном выражении расходы на ремонт исходя из

существующей системы планово-предупредительных ремонтов. План и система

ремонтов утверждаются руководителем организации.

В «Методических

рекомендациях…» особо описывается понятие капитального ремонта, почти дословно

продублированное в Инструкции по заполнению форм федерального государственного

статистического наблюдения за наличием и движением основных фондов,

утвержденной Постановлением Госкомстата РФ от 07.02.2001г. №13 (в редакции от

27.12.2001). Капитальным ремонтом машин, оборудования и транспортных средств

считается такой вид ремонта с периодичностью свыше одного года, при котором,

как правило, производится полная разборка агрегата, замена или восстановление всех

изношенных деталей и узлов, ремонт базовых и корпусных деталей и узлов, замена

или восстановление всех изношенных деталей и узлов на новые и более

современные, сборка, регулирование и испытание агрегата; при капитальном

ремонте зданий и сооружений производится смена изношенных конструкций и деталей

или замена их на более прочные и экономичные, улучшающие эксплуатационные

возможности ремонтируемых объектов, за исключением полной замены основных

конструкций, срок службы которых в данном объекте является наибольшим (каменные

и бетонные фундаменты зданий, трубы подземных сетей, опоры мостов и т.п.). Из

данного определения видно, что капитальный ремонт вполне может включать в себя

замену частей основного средства на более современные, а не просто обеспечивать

поддержание основного средства в рабочем состоянии.

При этом ПБУ 6/01, не раскрывая содержания понятий «ремонт»,

«реконструкция» и «модернизация», содержит указания на то, что при улучшении в

результате модернизации или реконструкции основного средства первоначально

принятых нормативных показателей его функционирования (увеличения срока

полезного использования, увеличения мощности, улучшения качества производимых

изделий и т.п.) соответствующие затраты могут признаваться капитальными

вложениями и после окончания реконструкции или модернизации относиться на

увеличение первоначальной стоимости основного средства, а срок полезного

использования после осуществления таких затрат может уточняться.

Таким образом, организация

при осуществлении любого восстановления основных средств должна определить,

какие из произведенных затрат должны увеличивать первоначальную стоимость

основного средства (поскольку результатом осуществления этих затрат является

улучшение его исходных характеристик), какие – относиться на издержки

производства и обращения в качестве затрат по ремонту (поскольку их результатом

является лишь поддержание основного средства в работоспособном состоянии), а

какие – относиться на операционные расходы (поскольку, например, при

перепрофилировании здания под иной вид деятельности, результатом работ будет

являться изменение основного средства, а не поддержание его в рабочем

состоянии, но об улучшении его исходных характеристик говорить может быть

сложно[6]).

Соответствующий подход был обозначен и в п.73 «Методических рекомендаций…», где

указано, что учет затрат, связанных с модернизацией и реконструкцией (включая

затраты по модернизации объекта, осуществляемой во время капитального ремонта),

ведется в порядке, установленном для учета капитальных вложений. Формальный же

подход к порядку учета затрат на восстановление основных средств,

предполагающий четкое отнесение произведенного восстановления целиком либо к

«ремонту», либо к «реконструкции», либо к «модернизации», может привести к

необходимости, например, относить на увеличение первоначальной стоимости

основного средства всей суммы затрат по проведенному восстановлению, хотя,

скажем, лишь 50% этих затрат были связаны с улучшением исходных характеристик

основного средства (в этом случае принцип осмотрительности явно не был бы

соблюден).

В

соответствии с ПБУ 6/01 производимая в ходе восстановления основного средства

замена отдельных его частей, имеющих отличный от общего срок полезного

использования, рассматривается как выбытие и приобретение самостоятельного инвентарного

объекта.

Отдельным является вопрос о порядке учета затрат на

демонтаж основных средств при их переносе на другое место эксплуатации.

Поскольку в результате демонтажа основные средства переходят в категорию

оборудования к установке, указанные затраты следует признать связанными с

ликвидацией «старых» основных средств, а не с подготовкой к эксплуатации

основных средств на новом месте, то есть расходы на демонтаж не могут

увеличивать первоначальную стоимость «новых» основных средств, а должны рассматриваться

как расходы по ликвидации «старых» объектов основных средств (см. параграф о

выбытии основных средств).

Для целей налогообложения прибыли первоначальная стоимость основных

средств также изменяется[7]

в случаях достройки, дооборудования, реконструкции, модернизации, технического

перевооружения, частичной ликвидации и по иным аналогичным основаниям.

При этом в ст.257 НК РФ даны следующие определения указанных понятий:

-

к работам по достройке, дооборудованию,

модернизации относятся работы, вызванные изменением технологического или

служебного назначения оборудования, здания, сооружения или иного объекта

амортизируемых основных средств, повышенными нагрузками и (или) другими новыми

качествами,

-

к реконструкции относится переустройство существующих объектов основных

средств, связанное с совершенствованием производства и повышением его

технико-экономических показателей и осуществляемое по проекту реконструкции

основных средств в целях увеличения производственных мощностей, улучшения

качества и изменения номенклатуры продукции;

-

к техническому перевооружению относится комплекс мероприятий по

повышению технико-экономических

показателей амортизируемого имущества или его отдельных частей на основе

внедрения передовой техники и технологии, механизации и автоматизации

производства, модернизации и замены морально устаревшего и физически

изношенного оборудования и (или) программного обеспечения новым, более

производительным.

Глава 25 НК РФ, в отличие от

п.27 ПБУ 6/01, не содержит указаний на то, что

для увеличения первоначальной стоимости основного средства необходимо

улучшение его первоначально принятых показателей функционирования. Так что,

например, затраты по перепрофилированию здания под иной вид деятельности,

которые в целях бухгалтерского учета, как было указано выше, могут быть

отнесены на операционные расходы, в налоговых целях, вероятно, должны изменять

первоначальную стоимость здания.

Что же касается расходов на

ремонт основных средств, то порядок их учета для целей налогообложения прибыли

имеет некоторые особенности, установленные в статьях 260 и 324 НК РФ.

Предприятия промышленности, транспорта, связи, строительства и некоторых других

отраслей учитывают расходы на ремонт в периоде их осуществления в размере

фактических затрат. Остальные же организации учитывают затраты на ремонт

основных средств в размере, не превышающем 10 процентов первоначальной

(восстановительной) стоимости всех основных средств организации (в «налоговой»

оценке) – в периоде их осуществления, а оставшуюся сумму – равномерно в течение

периода, который зависит от налогового срока полезного использования

отремонтированного основного средства: если этот срок более пяти лет – в

течение пяти лет, а если пять лет и менее – в течение всего налогового срока

полезного использования отремонтированного основного средства. При расчете

10-процентного лимита используется первоначальная (восстановительная) стоимость

основных средств на конец каждого квартала, так что организации следует

ежеквартально пересчитывать сумму ремонтных затрат (с начала года), которые

могут быть приняты в качестве налоговых расходов в периоде осуществления

ремонта[8].

10-процентный лимит

ограничивает только фактически произведенные в определенном отчетном

(налоговом) периоде ремонтные расходы, а не сумму таких фактических ремонтных

расходов плюс все частичные суммы «старых сверхлимитных» ремонтных затрат, расчетно приходящихся на этот период. «Сверхлимитные»

ремонтные затраты включаются в налоговые расходы независимо от того, числится

ли соответствующее основное средство в составе амортизируемого имущества, или

уже выбыло. Данные выводы вытекают из следующих фактов: (а) статьей 260.1 НК РФ

10-процентный лимит установлен только для признания ремонтных затрат в

периоде их осуществления; (б) статья 260.2 НК РФ предлагает производить «досписание» «сверхлимитных» ремонтных затрат равномерно

в течение определенного числа лет, не предусматривая никаких исключений

из этого правила; (в) под сроком полезного использования в соответствии со

ст.258.1 понимается нормативный срок, установленный при вводе основного

средства в эксплуатацию, который в общем случае может не совпадать с фактическим

сроком нахождения этого основного средства в составе амортизируемого имущества.

Не исключена ситуация, когда на конец какого-либо последующего квартала общая стоимость

амортизируемых основных средств организации настолько сильно уменьшится, что новый 10-процентный лимит будет меньше

суммы «старых сверхлимитных» сумм, подлежащих учету в налоговой базе в

соответствующем отчетном (налоговом) периоде в соответствии со «старыми»

расчетами. Таким образом, «равномерность в течение фиксированного срока без

исключений» означает, что законодатель явно предполагал ограничение

10-процентным лимитом только ремонтных затрат, фактически осуществленных в

отчетном (налоговом) периоде, на конец которого определяется этот лимит, и не

связывал «досписание» «сверхлимитных» сумм с

сохранением отремонтированного основного средства в составе амортизируемого

имущества.

Равномерное «досписание» «сверхлимитных» затрат должно начинаться лишь

по окончании года, в котором были фактически осуществлены эти затраты (т.е.

начиная с года, следующего за годом осуществления ремонтных затрат). Этот вывод

следует из того очевидного факта, что в течение календарного года, в котором

были произведены ремонтные затраты, они остаются осуществленными в текущем

отчетном (налоговом) периоде, и, следовательно, ограничены 10-процентным

лимитом, рассчитанным исходя их полной стоимости амортизируемых основных

средств на конец данного отчетного (налогового) периода.

Поскольку

расходом в соответствии со ст.252.1 НК РФ понимаются затраты, подтвержденные

документами, оформленными в соответствии с законодательством РФ, то расходы на

ремонт основных средств, вероятно, следует считать осуществленными в периоде,

когда оформлен документ, подтверждающий факт выполнения ремонтных работ[9].

При длительном сложном комплексном ремонте отдельные блоки затрат на ремонт,

вероятно, могут считаться осуществленными в одном отчетном (налоговом) периоде

(при оформлении соответствующих «частичных» актов), тогда как итоговый акт

приемки отремонтированного основного средства ОС-3 может быть утвержден

позднее. При этом следует иметь в виду, что указания Госкомстата РФ по

применению и заполнению форм первичной учетной документации (утвержденные

Постановлением Госкомстата РФ от 30.10.1997г. №71а, в редакции от

06.04.2001г.), в отличие от «Методических рекомендаций по бухгалтерскому учету

основных средств» (утвержденных Приказом Минфина РФ от 20.07.1998г. №33н, в

редакции от 28.03.2000г.), предполагают заполнение унифицированной формы ОС-3

по результатам любого, а не только капитального ремонта.

§2.6.

Амортизация основных средств (бухгалтерский и налоговый подходы, особенности

статистической отчетности)

Стоимость основных средств,

ввиду их длительного использования в процессе производства и реализации

товаров/работ/услуг, включается в себестоимость этих товаров/работ/услуг не

единовременно, а путем начисления амортизации.

Начисление амортизации

начинается с первого числа месяца, следующего после месяца ввода основного

средства в эксплуатацию, и прекращается с первого числа месяца, следующего за

месяцем полного погашения стоимости основного средства, или за месяцем его

выбытия (списания с бухгалтерского учета).

Амортизация начисляется

независимо от результатов деятельности организации в соответствующих периодах.

Начисление амортизации приостанавливается только на период перевода основного

средства по решению руководителя организации на более чем 3-месячную

консервацию или на более чем 12-месячное восстановление (ремонт, модернизацию,

реконструкцию). При этом следует иметь в виду, что порядок консервации основных

средств устанавливается и утверждается руководителем организации, при этом на

консервацию могут быть переведены, как правило, основные средства, находящиеся

в определенном комплексе, объекте, имеющие законченный цикл производства.

В сезонных производствах

амортизация начисляется только в течение периода работы организации в отчетном

году, но в полной годовой сумме.

Не подлежат амортизации земельные участки и объекты

природопользования, потребительские свойства которых не изменяются с течением

времени, а также объекты жилого фонда, объекты внешнего благоустройства и

некоторые другие основные средства, указанные в ПБУ 6/01, по которым на забалансовом счете лишь учитывается их износ (в сумме,

равной сумме расчетной амортизации).

Способ начисления амортизация, применяемый для

группы однородных объектов основных средств, не может изменяться в течение

всего срока службы этих объектов.

Суммы начисленной амортизации накапливается в

бухгалтерском учете на отдельном счете 02 «Амортизация основных средств».

Независимо от отражения основных средств в бухгалтерском балансе по остаточной

стоимости (без отдельного выделения первоначальной (восстановительной) стоимости

и суммы начисленной амортизации), информация о сумме амортизации, начисленной

по каждой из основных групп основных средств на начало и на конец отчетного

периода, подлежит раскрытию в бухгалтерской отчетности.

Начисление амортизации по

основным средствам допускается производить одним из четырех способов, для

которых формулы расчета суммы амортизации D, начисляемой ежемесячно в

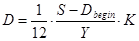

течение календарного года, выглядят следующим образом[10]:

1) линейный способ:  ,

,

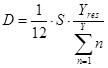

2) способ уменьшаемого остатка:

,

,

3) способ списания стоимости по

сумме чисел лет полезного использования:  ,

,

4) способом списания стоимости

пропорционально объему продукции/работ:

Здесь:

S - первоначальная (или, в случае проведения

переоценок, восстановительная) стоимость основного средства,

Y – срок полезного

использования основного средства (в годах),

– число лет до

окончания срока полезного использования основного средства,

– число лет до

окончания срока полезного использования основного средства,

– сумма амортизации по основному средству,

числящаяся на начало отчетного года,

– сумма амортизации по основному средству,

числящаяся на начало отчетного года,

К – коэффициент ускорения, установленный

законодательством,

P – количество единиц

продукции, которое, как планируется, будет произведено данным основным

средством в течение всего срока его полезного использования,

– количество единиц

продукции, фактически произведенное в данном месяце.

– количество единиц

продукции, фактически произведенное в данном месяце.

Следует иметь в виду неурегулированность

порядка применения способа уменьшаемого остатка. С одной стороны, п.58 «Методических

рекомендаций…» предполагает использование в вышеприведенной формуле

коэффициентов ускорения, установленных Постановлением Правительства №967 от

19.08.1994г.[11] (К

не более 2 для высокотехнологичных отраслей и эффективных видов машин и

оборудования) и Федеральным Законом «О лизинге» 164-ФЗ от 29.10.1998г. (К

не более 3 для лизингового имущества). Однако в соответствии с пунктом 7

указанного Постановления Правительства указанный там коэффициент ускорения

может применяться только для равномерного (линейного) способа начисления

амортизации (что не предусмотрено ПБУ 6/01 – см. формулу линейного способа

выше), а из статьи 31 Закона «О лизинге» размер коэффициента ускорения вовсе

исключен Федеральным Законом от 29.01.2002г. №10-ФЗ (а в соответствии со старой

редакцией Закона коэффициент мог быть использован также только при равномерном

(линейном) начислении амортизации).

ПБУ 6/01 не допускает учета при начислении амортизации так называемой

ликвидационной стоимости основного средства («residual

value»), т.е. стоимости, по которой организация

планирует продать не полностью изношенный объект основных средств по истечение

некоторого времени (по МСФО 16 организация имеет возможность установить эту

стоимость при постановке основного средства на учет, и она не принимается в

расчет при начислении амортизации).

Как уже отмечалось выше, основные средства

первоначальной стоимостью не более 2000 рублей за единицу, а также

приобретенные книги, брошюры и т.п. разрешается не амортизировать, а списывать

на затраты по производству и реализации по мере их отпуска в эксплуатацию (при

этом списание основных средств с баланса требует организации последующего

контроля за их сохранностью без использования счетов бухгалтерского учета).

В отличие от четырех способов «бухгалтерской» амортизации

статьей 259 НК РФ предусмотрено только два метода начисления амортизации в

целях налогообложения: линейный и нелинейный, причем нелинейный метод не может

применяться для зданий, сооружений и передаточных устройств с «налоговым»

сроком полезного использования более 20 лет. Выбранный для определенного

основного средства метод не может быть изменен в течение всего срока начисления

амортизации по данному основному средству.

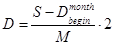

Формула расчета «налоговой» амортизации по линейному

методу почти аналогична формуле «бухгалтерской» линейной амортизации:  (где S –

«налоговая» первоначальная (восстановительная) стоимость основного средства, а М

– «налоговый» срок его полезного использования, выраженный в месяцах).

(где S –

«налоговая» первоначальная (восстановительная) стоимость основного средства, а М

– «налоговый» срок его полезного использования, выраженный в месяцах).

Формула для нелинейного метода «налоговой»

амортизации близка к формуле «бухгалтерской» амортизации при способе

уменьшаемого остатка с фиксированным коэффициентом, равным двум:  . Однако в числителе здесь – остаточная «налоговая» стоимость

основного средства на начало месяца, а не года, так что сумма месячной

«налоговой» амортизации при использовании этого метода будет в каждом месяце

разной (тогда как сумма месячной «бухгалтерской» амортизации в соответствии с

пунктом 19 ПБУ 6/01 определяется в течение всего отчетного года как 1/12

годовой суммы). Кроме того, нелинейный метод «налоговой» амортизации может

применяться только до того месяца (включительно), когда остаточная стоимость

основного средства достигнет 20% от первоначальной (восстановительной) его

стоимости, а начиная со следующего месяца недоамортизированная

сумма включается в «налоговые» расходы равномерно в течение оставшегося

«налогового» срока полезного использования.

. Однако в числителе здесь – остаточная «налоговая» стоимость

основного средства на начало месяца, а не года, так что сумма месячной

«налоговой» амортизации при использовании этого метода будет в каждом месяце

разной (тогда как сумма месячной «бухгалтерской» амортизации в соответствии с

пунктом 19 ПБУ 6/01 определяется в течение всего отчетного года как 1/12

годовой суммы). Кроме того, нелинейный метод «налоговой» амортизации может

применяться только до того месяца (включительно), когда остаточная стоимость

основного средства достигнет 20% от первоначальной (восстановительной) его

стоимости, а начиная со следующего месяца недоамортизированная

сумма включается в «налоговые» расходы равномерно в течение оставшегося

«налогового» срока полезного использования.

По состоянию на 01.01.2002г. организации явно имело

смысл произвести расчет амортизации по основным средствам на ближайшую

интересующую перспективу и выбрать для каждого из основных средств тот метод,

который дает большую сумму налоговой амортизации в течение интересующего

периода (скажем, по основным средствам, введенным в эксплуатацию до

01.01.2002г. и имеющим остаточную стоимость менее 50% от первоначальной

(восстановительной) явно выгоднее применять линейный метод).

В целях налогообложения прибыли допускается

начисление амортизации по нормам ниже установленных главой 25 НК РФ (по решению

руководителя организации, которое должно быть закреплено в учетной политике для

целей налогообложения, только с начала налогового периода и в течение всего

налогового периода (календарного года)), причем при реализации основных средств

перерасчет налоговой базы на сумму недоначисленных

амортизационных отчислений не производится.

Допускается и ускоренное начисление «налоговой»

амортизации: для основных средств, используемых в условиях агрессивной среды и

(или) повышенной сменности, может быть использован коэффициент ускорения не

более 2, а для основных средств, являющихся предметом лизинга – коэффициент

ускорения не более 3. При этом применение коэффициентов ускорения не

допускается для основных средств с «налоговым» сроком полезного использования

до пяти лет включительно, если по ним применяется нелинейный метод начисления

амортизации.

Для основных средств, являющихся предметом договора

лизинга, заключенного до 01.01.2002г. допускается применение методов и норм

амортизации, существовавших на момент их получения (передачи) в лизинг.

Статьей 259 НК РФ предусмотрены случаи обязательного

замедления «налоговой» амортизации в два раза (независимо от применяемого

метода начисления амортизации) для легковых автомобилей и пассажирских

микроавтобусов первоначальной стоимостью, соответственно, более 300 тыс.руб. и 400 тыс.руб. (если

такие основные средства получены (переданы) в лизинг, то вышеупомянутый

коэффициент ускорения не применяется).

Амортизация не начисляется организациями в месяце

завершения их ликвидации, либо реорганизации (кроме случая изменения

организационно-правовой формы).

В соответствии со ст.259.2 НК РФ «налоговая»

амортизация начисляется ежемесячно отдельно по каждому объекту амортизируемого

имущества, и, таким образом, после выбытия основного средства из состава

амортизируемого имущества, амортизация по нему начисляться не должна.

Интересно, что в НК отсутствует указание на то, что «налоговая» амортизация

начисляется только в пределах первоначальной (восстановительной) стоимости

основного средства[12],

однако на это косвенно указывает формулировка ст.256.1 НК РФ (стоимость

амортизируемого имущества «погашается путем начисления амортизации»).

Организация при составлении статистической

отчетности по основным средствам в соответствии с Постановлением Госкомстата РФ

от 07.02.2001г. №13 (в редакции от 27.12.2001г.) должна рассчитать еще и третий

вариант амортизации, точнее «аналитического износа» (не принимаемого во

внимание ни в целях бухгалтерского учета, ни в целях налогообложения),

отражающего среднее снижение потребительских характеристик основных средств по

мере их эксплуатации. Госкомстат объясняет необходимость особого расчета

«аналитического износа» основных средств в целях статистической отчетности тем,

что, с одной стороны, бухгалтерские правила начисления амортизации не

отслеживают падение потребительских характеристик основных средств (особенно

при применении ускоренной амортизации), а с другой стороны, существующие в

нормативных документах сроки службы не соответствуют срокам, в течение которых эксплуатационный

ресурс основных средств действительно исчерпывается. При расчете

«аналитического износа» за основу принимаются нормы амортизационных отчислений,

утвержденные Постановлением Совмина СССР от 22.10.1990г. №1072,

скорректированные на установленные Госкомстатом коэффициенты, учитывающие

нелинейное уменьшение действительных потребительских характеристик основных

средств с их «возрастом», а также фактически уточняющие установленные Совмином

СССР сроки службы основных средств.

§2.7. Учет выбытия основных

средств (бухгалтерский и налоговый подходы)

Выбытие основных средств,

т.е. списание его с бухгалтерского учета, может происходить в случае передачи

права собственности на основное средство (продажи, безвозмездной передачи,

передачи в виде вклада в уставный капитал[13]),

ликвидации основного средства ввиду морального и физического износа или в связи

с чрезвычайными обстоятельствами (после аварии, стихийного бедствия).

Доходы и расходы, возникающие в связи со списанием

основного средства, подлежат зачислению на счет прибылей и убытков в качестве

операционных доходов и расходов. Выручка от реализации основного средства

оценивается в соответствии с условиями договора; расходы по выбытию – по сумме

фактических расходов по реализации, демонтажу, разборке, утилизации; полученные

в результате разборки основного средства материальные ценности – по рыночной

цене их возможной реализации[14].

Для отражения выбытия основных средств

на счете 01 (и 03, если он используется) открывается отдельный субсчет, в дебет

которого списывается первоначальная (восстановительная) стоимость основного

средства с «основного» субсчета счета 01, а в кредит относится начисленная

амортизация в корреспонденции с дебетом счета 02.

Реализация основных средств не является объектом

налогообложения налогом на пользователей автодорог, поскольку согласно п. 2 ст.

5 Закона РФ от 18.10.91 №1759-1 «О дорожных фондах в Российской Федерации»

налогом на пользователей автомобильных дорог облагаются выручка, полученная от

реализации продукции (работ, услуг) и сумма разницы между продажной и покупной

ценами товаров, реализованных в результате заготовительной,

снабженческо-сбытовой и торговой деятельности, а реализация основных средств ни

под одно из приведенных определений не подпадает (независимо от того, что реализуемое

основное средство в налоговых целях следует относить к товарам в соответствии

со ст.38.3 НК РФ).

В соответствии со ст.154.3 НК РФ при реализации

основных средств, подлежащих учету по стоимости с учетом уплаченного при их

приобретении НДС, налоговая база НДС определяется как разница между ценой

реализации (с учетом НДС и акцизов) и остаточной стоимостью основного средства

(с учетом переоценок). Данное требование может относиться либо к основным

средствам, учтенным на балансе вместе с НДС до 01.02.2002г. по ранее

действовавшим налоговым правилам, либо к основным средствам, которые при

принятии их на учет в 2002 году предполагалось использовать для специфических

операций, указанных в ст.146.2 НК РФ, не являющихся объектом обложения НДС, или

для операций, освобожденных от НДС в соответствии со ст.149 НК РФ (см.

комментарий в параграфе об оценке основных средств).

Операции по внесению

основных средств в уставный капитал, передаче правопреемнику при реорганизации

и некоторые другие не являются реализацией в целях обложения НДС в соответствии

со ст.146.2 (39.3) НК РФ. При этом следует иметь в виду указание МНС РФ, данное

в п.3.3.3 «Методических рекомендаций…», утвержденных Приказом МНС РФ от

20.12.2000г. (в ред. от 22.05.2001г.), о необходимости произвести частичную сторнировку налогового вычета по НДС, выполненного при

постановке основного средства на учет, в части суммы, относящейся к недоамортизированной части передаваемого в уставный капитал

основного средства. Это указание нельзя признать четко обоснованным, поскольку

такая корректировка ранее произведенных налоговых вычетов Налоговым Кодексом не

предусмотрена. Если организация имеет возможность доказать факт использования

соответствующих основных средств при осуществлении облагаемой НДС деятельности

(с лишь последующей, заранее не запланированной их передачей в счет вклада в

уставный капитал), то она, вероятно, сумеет доказать свою правоту в суде.

Относительно операций по внесению

имущества в уставный капитал существуют особенности и в плане исчисления налога

на прибыль: в соответствии со ст. 270.36 НК РФ убыток в виде разницы между

оценкой имущества, в которой оно вносится в уставный капитал, и балансовой

оценкой не учитывается при налогообложении прибыли. Принимающая же сторона,

разумеется, не включает стоимость полученного в уставный капитал имущества в

состав налогооблагаемых доходов в соответствии со ст.251.1.3 НК РФ.

Что

же касается реализации основных средств («амортизируемого имущества»), то в

соответствии со ст.268 НК РФ убыток от реализации (т.е. разница между выручкой

от реализации и суммой «налоговой» остаточной стоимости основных средств и

осуществленных расходов по реализации) подлежит учету при налогообложении

прибыли равномерно в течение оставшегося срока его полезного использования.

При

безвозмездной передаче основных средств у передающей стороны в плане расчета

налога на прибыль не возникает ни «налоговых» доходов (в соответствии со

ст.39.1 НК РФ безвозмездная передача является «реализацией» только в случаях,

предусмотренных НК, а статья 249 НК РФ «Доходы от реализации» упоминания о

включении в доходы от реализации какой-либо оценки безвозмездно переданного

имущества не содержит), ни «налоговых» расходов (статьей 270.16 НК РФ исключены

из «налоговых» расходов стоимость безвозмездно передаваемого имущества и

расходы по такой передаче). При этом у организации-получателя возникает

необходимость учесть при налогообложении прибыли доход от безвозмездного

получения основных средств в рыночной оценке (определяемой с учетом требований

ст.40 НК РФ), которая, однако, не может быть меньше остаточной стоимости

основных средств у передающей стороны. Поскольку информация о ценах должна быть

обязательно подтверждена документально, то отсюда следует обязательность

указания передающей стороной остаточной стоимости основных средств в документах

на безвозмездную передачу. На основные средства распространяются установленные

ст.ст.251.1.15, 251.2, 251.1.11, 270.16 и 270.17 НК РФ общие правила учета

(точнее, неучета) их при налогообложении прибыли в

случае передачи/получения их в качестве целевого финансирования, целевых

поступлений, а также внутри группы организаций, одна из которых владеет более

чем 50% уставного капитала другой (с дополнительным условием последующей не-передачи полученного от такой организации основного

средства третьим лицам в течение одного года).

Относительно порядка учета

результатов ликвидации основных средств в Главе 25 Налогового Кодекса РФ

существует неопределенность. В соответствии со статьей 265.1.9 НК РФ расходы на

ликвидацию основных средств, включая расходы на демонтаж, разборку, вывоз

разобранного имущества, охрану недр и другие аналогичные работы включаются в

«налоговые» внереализационные расходы. В то же время

Глава 25 не дает четких указаний о порядке учета при налогообложении недоамортизированной стоимости основных средств при их

ликвидации. Равномерное списание на налоговые расходы убытка, установленное в

ст.268, относится только к случаю реализации основных средств (да и расходы по

выбытию там предлагается отражать иным образом, чем указано в ст.165.1.9).

Начисление амортизации после ликвидации основного средства противоречит

ст.259.2 НК РФ, поскольку ликвидированное основное средство уже не входит в

состав амортизируемого имущества, т.к. не удовлетворяет требованиям, предъявляемым

к амортизируемому имуществу статьей 256. Списываемая остаточная стоимость недоамортизированного основного средства не фигурирует и в

составе убытков, учитываемых как внереализационные

расходы, в статье 265.2. Поскольку списание остаточной стоимости основного

средства при его ликвидации явно следует отнести именно к убыткам, а не к

расходам, а перечень убытков, учитываемых при налогообложении, ограничен

случаями, указанными в ст.265.2 НК РФ (см. ст.252.1; в ст.283 описан порядок

переноса на будущее убытков, понесенных в целом за налоговый период, а не по

конкретной операции), то приходится принять, что остаточная стоимость

ликвидированного основного средства не должна учитываться при исчислении налога

на прибыль ни в периоде ликвидации, ни позже[15].

§2.8. Учет переоценки

основных средств (бухгалтерский и налоговый подходы)

Коммерческая организация может установить в учетной

политике порядок отражения основных средств в бухгалтерской отчетности с учетом

изменения рыночных цен на эти основные средства.

При этом допускается как индексация, так и прямой

пересчет, состоящие, соответственно, в корректировке первоначальной

(восстановительной) стоимости основных средств и соответствующей суммы

начисленной амортизации на индексы-дефляторы[16],

ежеквартально публикуемые Госкомстатом РФ (индексы должны применяться

последовательно начиная с 01.01.1998г., поскольку они отражают изменение

стоимости основных средств за соответствующий квартал[17]),

или в доведении учетной стоимости основного средства до документально

подтвержденных рыночных цен.

Если переоценка предусмотрена учетной политикой

организации, то она должна производиться регулярно, так чтобы балансовая оценка

основных средств существенно не отличалась от рыночной стоимости, но не чаще

одного раза в год (на начало нового отчетного года). Результаты переоценки основных средств отражаются непосредственно

на счетах 01 «Основные средства» и 02 «Амортизация основных средств» в

корреспонденции со счетами 83 «Добавочный капитал» (если восстановительная

стоимость превышает первоначальную (исходную учетную) стоимость основного

средства) и 91 «Прочие доходы и расходы» (если восстановительная стоимость ниже

исходной учетной стоимости), причем суммы, относимые на счет 83 или счет 91

определяются с учетом всех ранее произведенных переоценок. При выбытии

переоцененного объекта основных средств сумма его дооценки

переносится со счета 83 на счет 84 «Нераспределенная прибыль (непокрытый

убыток)»[18].

Главой 25 Налогового Кодекса РФ в целях

налогообложения прибыли учет переоценки основных средств не предусмотрен. Для

основных средств, введенных в эксплуатацию до 01.01.2002г. их восстановительная

или остаточная (в зависимости от применяемого метода начисления амортизации)

стоимость фиксируется по данным бухгалтерского учета по состоянию на 01.01.2000г.

(ст.258.10 НК РФ), а для вводимых позже указанной даты – определяется в

соответствии с положениями Главы 25 НК РФ и в дальнейшем изменяется только при

достройке, дооборудовании, реконструкции,

модернизации, техническом перевооружении, частичной ликвидации и иных подобных

операциях (ст.257.2 НК РФ). Таким образом, «бухгалтерская» переоценка основных

средств не должна влиять на суммы начисляемых в целях налогообложения

амортизационных отчислений, а ее результаты (в том числе уценка до стоимости ниже

первоначальной, относимая в расходы по правилам бухгалтерского учета) не должны

учитываться при налогообложении прибыли.

Результаты «бухгалтерской» переоценки основных

средств, произведенные по решению руководителя организации (в соответствии с

учетной политикой организации, а не на основании Постановления Правительства

РФ), должны учитываться при расчете налога на имущество (данная точка зрения

подтверждена и письмом МНС РФ от 17.04.2000г. №ВГ-6-02/288@).

§2.9.

Вопросы учета основных средств, являющихся объектами аренды

Сразу следует указать, что ПБУ 6/01 не устанавливает порядок учета

арендованных основных средств, что, вероятно, связано с намерением Минфина РФ

издать отдельное ПБУ по аренде, аналогичное IAS 17. Приказ Минфина РФ от

17.02.1997г. №15 (в редакции от 23.01.2001г.), регулирующий бухгалтерский учет

лизинговых операций, был издан до вступления в силу Федерального Закона от

29.10.1998г. №164-ФЗ «О лизинге». Налоговый аспект учета основных средств,

являющихся объектом аренды, недостаточно полно расписан и в Налоговом Кодексе.

Учитывая эти моменты, ряд нижеприведенных замечаний следует признать

неоднозначными (спорными).

При текущей (оперативной) аренде основное средство числится на балансе арендодателя

на счете 03 «Доходные вложения в материальные ценности», если основное средство

было приобретено специально для передачи в аренду, и на счете 01 «Основные

средства» (на отдельном субсчете) в других случаях. Арендодатель в общем

порядке начисляет по данному основному средству амортизацию по кредиту счета 02

«Амортизация основных средств» (на отдельном субсчете) в дебет счета 20, если

передача имущества в аренду является предметом деятельности организации, или в

дебет счета 91 «Прочие доходы и расходы» в ином случае, и относит причитающуюся

арендную плату, соответственно, в кредит счета 90 «Продажи» или в кредит счета

91 «Прочие доходы и расходы». В учете арендатора основное средство, полученное

в текущую аренду, числится на забалансовом счете 001

«Арендованные основные средства», а начисляемые арендные платежи относятся на

соответствующие счета затрат или источников финансирования. Если договором

аренды по истечении некоторого интервала времени предусмотрен выкуп арендатором

основных средств, то операция выкупа должна отражаться арендодателем – как реализация

основного средства, а арендатором – как их приобретение (одновременно со

списанием с забалансового счета 001).

В целях налогообложения прибыли основные средства, полученные или

переданные по договорам в безвозмездное пользование, исключаются из состава

амортизируемого имущества, т.е. налоговая амортизация по таким основным

средствам начисляться не должна.

При финансовой аренде (лизинге) в соответствии с договором лизинговое имущество

может учитываться либо на балансе лизингополучателя,

либо на балансе лизингодателя (ст.31.1 Федерального

Закона от 29.10.1998г. №164-ФЗ «О лизинге», в редакции от 29.01.2002г.). С

юридической точки зрения передача на баланс лизингополучателя

лизингового имущества противоречит принципу имущественной обособленности предприятия

(в соответствии со статьей 11 Закона «О лизинге» лизинговое имущество является

собственностью лизингодателя). Однако если эту

проблему рассмотреть с позиции экономической, то учет имущества в составе

основных средств лизингополучателя может быть вполне

обоснован: основные риски лежат на лизингополучателе

(ст.22 Закона «О лизинге»), да и размер экономических выгод от основного

средства во многих случаях подконтролен больше лизингополучателю,

чем лизингодателю.

Порядок учета операций по договору лизинга установлен Приказом Минфина

РФ от 17.02.1997г. №15 (в редакции от 23.01.2001г.)[19].

Лизингодатель приходует приобретенное для передачи в

лизинг имущество по сумме затрат на его приобретение на счет 03 «Доходные

вложения в материальные ценности» (в соответствии со статьей 2 Закона «О

лизинге» лизинговое имущество приобретается лизингодателем

специально для передачи во временное владение и пользование лизингополучателю,

поэтому учитывать его на счете 01 некорректно).

При учете основного средства на балансе лизингодателя

схема учета операции по передаче имущества в лизинг у лизингополучателя

и у лизингодателя аналогична схеме учета, применяемой

при оперативной аренде (с тем отличием, что доходы лизингодателя

подлежат отражению в его учете всегда по счету 90 «Продажи» – по аналогии со

счетом 46 старого плана счетов, указанным в Приказе Минфина от 17.02.97г. №15).

Если же лизинговое имущество учитывается в соответствии с договором на

балансе лизингополучателя, то при его передаче

в лизинг лизингодатель ставит его на учет на забалансовый счет 011 «Основные средства, сданные в

аренду», одновременно отразив его выбытие по счету 91 «Прочие доходы и расходы»

в корреспонденции со следующими счетами: с дебетом счета 76 «Расчеты с разными

дебиторами и кредиторами» (субсчет «Задолженность по лизинговым платежам») – на

полную сумму лизинговых платежей в соответствии с договором, с кредитом счета

03 – на стоимость лизингового имущества, с кредитом счета 98 «Доходы будущих

периодов» – на разницу между общей суммой лизинговых платежей и стоимостью

лизингового имущества. Поскольку начисленные лизинговые платежи облагаются НДС

(как реализация услуг по аренде), то и задолженность по лизинговым платежам

должна фигурировать на счете 76 (субсчет «Задолженность по лизинговым платежам»)

вместе с НДС. Следовательно, одновременно с вышеуказанными должна быть

выполнена проводка по дебету счета 91 и кредиту счета 76, субсчет «НДС,

подлежащий уплате в бюджет в будущем». По мере поступления лизинговых платежей

дебиторская задолженность по счету 76 уменьшается, а относящаяся к поступившим

суммам (пропорциональная им) сумма дохода по договору лизинга относится с

дебета счета 98 в кредит счета 90

«Продажи». Соответствующая сумма НДС подлежит начислению к уплате в бюджет

(дебет счета 76, субсчет «НДС, подлежащий уплате в бюджет в будущем» - кредит

счета 68).

Лизингополучатель, учитывающий лизинговое

имущество на своем балансе, приходует его в сумме лизинговых платежей на

отдельный субсчет счета 01 (в обычном порядке, через счет 08), отразив общую долгосрочную

кредиторскую задолженность по лизинговым платежам на счете 76 «Расчеты с

разными дебиторами и кредиторами», субсчет «Арендные обязательства». Начисление

к оплате причитающихся лизингодателю лизинговых

платежей отражается по дебету счета 76, субсчет «Арендные обязательства», в

корреспонденции с кредитом счета 76, субсчет «Задолженность по лизинговым

платежам». В течение срока использования лизингового имущества лизингополучатель начисляет по счету 02 и относит на

себестоимость или источники финансирования амортизацию по лизинговому имуществу

и уменьшает по мере уплаты лизинговых платежей свою задолженность перед лизингодателем по субсчету «Задолженность по лизинговым

платежам» счета 76 (т.е. лизинговые платежи не относятся на себестоимость,

поскольку они сформировали стоимость основного средства на счете 01).

Возврат лизингодателю лизингового имущества,

учитываемого на балансе лизингополучателя, в

соответствии с вышеуказанным Приказом Минфина должен быть отражен следующим

образом. Лизингодатель оприходует имущество по дебету

счета 03 в корреспонденции со счетом 76, субсчет «Задолженность по лизинговым

платежам» по остаточной стоимости (указываемой лизингополучателем

при досрочном возврате) или в условной оценке 1000 рублей (т.е. 1 рубль с

учетом деноминации), если имущество было полностью самортизировано

лизингополучателем (что обязательно будет иметь место

при своевременном возврате, поскольку, как было указано выше, при выборе сроков

амортизации основных средств организация (в данном случае – лизингополучатель)

должна учитывать правовые ограничения относительно срока использования

объекта). Лизингополучатель отражает выбытие

лизингового имущества по счету 91, в дебет которого в случае досрочного

возврата относится остаточная стоимость лизингового имущества, а в кредит –

непогашенная часть полной суммы лизинговых платежей, оставшаяся на субсчете

«Арендные обязательства» счета 76 (при своевременном возврате обе суммы будут

равны нулю).

В соответствии со статьей 17.1 Закона «О лизинге» договором лизинга

может быть предусмотрено, что предмет лизинга переходит в собственность лизингополучателя по истечении срока договора или до его

истечения на условиях, предусмотренных соглашением сторон.

Если лизинговое имущество в соответствии с договором числится на балансе

лизингополучателя, то его выбытие у лизингодателя и поступление у лизингополучателя

уже было отражено при передаче имущества в лизинг, и в момент выкупа лизингодателю остается лишь списать его с забалансового счета 011, а лизингополучателю

– перевести на основные субсчета счетов 01 и 02 с субсчетов «Основные средства,

полученные в лизинг» и «Амортизация по основным средствам, полученным в

лизинг».

Если же лизинговое имущество в соответствии с договором числится на

балансе лизингодателя, то для отражения операции

выкупа становится существенным тот факт, что выкупная стоимость имущества

входит в состав лизинговых платежей. До момента выкупа лизинговое имущество

может быть полностью не самортизировано[20], но существенная часть

выкупной стоимости может быть уже получена лизингодателем

в предыдущих периодах (и, исходя из общего вышеописанного порядка, отражена как

доход). В результате лизингодатель будет вынужден при

наступлении условий выкупа отразить в учете убыток от выбытия лизингового

имущества, а это не соответствует ни принципу соответствия доходов расходам, ни

требованию осмотрительности (признанные ранее доходы были завышены). Поэтому

представляется корректным выделять из суммы лизинговых платежей некоторую их

часть, рассчитываемую исходя из договорных условий о выкупе, которая

признавалась бы доходами будущих периодов, связанными с выкупом лизингового

имущества, и включалась бы в доход того отчетного периода, в котором

осуществлен выкуп. Вообще говоря, в соответствии с п.6 Приказа Минфина №15

«досрочно начисленные платежи» должны относиться лизингодателем

в кредит счета 46 старого плана счетов, вместе с «обычными» лизинговыми

платежами. Несмотря на то, что трактовка понятия «досрочно начисленных»

платежей может быть различной, представляется необходимым отразить

вышеописанный порядок признания финансового результата от выкупа лизингового

имущества как в учетной политике, так и в пояснительной записке к бухгалтерской

отчетности (см.ст.13.4 Закона «О бухгалтерском учете»). Что же касается порядка

оприходования выкупаемого лизингового имущества лизингополучателем, то пункт 11 Приказа Минфина №15 требует

произвести оприходование проводкой дебет счета 01

кредит счета 02 в полной сумме лизинговых платежей (т.е. остаточная стоимость

выкупленного лизингового имущества в учете лизингополучателя

будет нулевой). «Досрочно начисленные платежи» предлагается учитывать по дебету

счета 31 (по новому плану счетов – 97 «Расходы будущих периодов») и кредиту

счета 76 "Расчеты с разными дебиторами и кредиторами", субсчет

"Задолженность по лизинговым платежам", предполагая их отнесение на

затраты в течение первоначально установленного договором срока лизинга.

Следует отметить, что в соответствии со ст.257.1 НК РФ «налоговая»

первоначальная стоимость лизингового имущества включает в себя только

расходы лизингодателя на его приобретение. Расходы на

доведение лизингового оборудования до работоспособного состояния,

осуществляемые лизингополучателем, формируют

отдельный объект основных средств в целях бухгалтерского учета, однако о порядке

налогового учета таких расходов НК умалчивает (представляется логичным

производить учет таких расходов при налогообложении также путем начисления

амортизации, следуя принципу аналогии законодательства). Указанный момент

относится и к основным средствам, являющимся объектом текущей аренды.

Статья 264.1.10 НК РФ предлагает арендные (лизинговые) платежи включать

в состав прочих расходов, связанных с производством и (или) реализацией (при

учете основных средств на балансе лизингополучателя,

- за вычетом сумм начисленной по ним «налоговой» амортизации). Датой признания

налогового расхода по арендному (лизинговому) платежу в соответствии со статьей

272.7.2 НК РФ является дата расчетов или предъявления лизингополучателю

документов (под которыми, вероятно, следует понимать расчетные документы лизингодателя)[21].

Условие договора лизинга об

учете лизингового имущества на балансе лизингополучателя

само по себе не порождает возникновение облагаемого НДС оборота по реализации

этого имущества при передаче имущества в лизинг: это условие никак не связано с

переходом права собственности, поэтому «налоговая» реализация объекта лизинга в

данном случае безусловно отсутствует (см. ст.39.1 НК РФ).

Относительно же условия

договора лизинга о переходе права собственности на объект лизинга к лизингополучателю по истечении срока действия договора

следует иметь в виду, что оно порождает неопределенность в определении момента

начисления лизингодателем НДС к уплате в бюджет, если

«налоговой» учетной политикой лизингодателя

установлен порядок «налогообложение по отгрузке»[22].

Дело в том, что в соответствии с подпунктом 1 статьи 167.1 НК РФ датой

реализации товара для рассматриваемого варианта учетной политики является

наиболее ранняя из даты отгрузки (передачи) товара и даты оплаты товара. В

соответствии со статьей 167.3 НК РФ: «В случаях, если товар не отгружается и не

транспортируется, но происходит передача права собственности на этот товар,

такая передача права собственности в целях настоящей главы приравнивается

к его отгрузке». Из такой формулировки приходится сделать вывод, что факт

перехода права собственности рассматривается в статье 167 лишь как

вспомогательный по сравнению с физической отгрузкой товара, определяющей момент

реализации. Таким образом, вне зависимости от того, что право собственности на

лизинговое имущество еще не перешло к лизингополучателю,

«дата реализации» в целях исчисления НДС может быть признана совпадающей с

датой отгрузки[23], а

следовательно НДС должен быть начислен именно в периоде физической отгрузки, в

5-дневный срок после отгрузки должен быть выставлен соответствующий

счет-фактура. В то же время понятие «объекта налогообложения» введено статьей

38.1 НК: «… операции по реализации товаров … либо иной объект, … с наличием

которого у налогоплательщика законодательство о налогах и сборах связывает

возникновение обязанности по уплате налога»; в соответствии со ст.146.1

объектом налогообложения НДС является «реализация товаров …»; «реализацией

товаров» в соответствии со ст.39.1 признается «… передача на возмездной основе

права собственности на товары …». Таким образом, вышеприведенный подход к

положениям ст.167 НК заставляет связать возникновение обязанности по уплате

налога с некоторым обстоятельством (отгрузкой) в тот момент, когда объект

налогообложения, определенный в ст.146.1 (реализация = передача права

собственности) еще не существует. Иными словами, статья 146.1 НК РФ (через

ст.39.1) устанавливает один объект налогообложения, а фактически в

вышеприведенном подходе к анализу ст.167 НК РФ он подменяется другим[24].

Таким образом, по данному вопросу налицо заложенное в положениях Налогового

Кодекса противоречие. В случае, если организация начисляла НДС не в момент

отгрузки, а в более поздний момент перехода права собственности, то она, при

наличии соответствующих претензий налоговых органов, будет вынуждена отстаивать

свою позицию в суде.

Порядок отражения в

бухгалтерском учете и при налогообложении выкупа лизингового имущества

становится гораздо более «прозрачным», если договор лизинга составлен с

условием заключения лизингодателем и лизингополучателем отдельного сопутствующего договора

купли-продажи на выкуп лизингового имущества лизингополучателем

в соответствии со статьей 15.5 Закона «О лизинге». Такой вариант договора

лизинга снимет и возможные проблемы относительно налога на пользователей

автодорог: поскольку лизинговые платежи полностью проводятся лизингодателем по счету 90, то они полностью включаются в

налогооблагаемую базу по налогу на пользователей автодорог как выручка от

реализации услуг по аренде, хотя в их состав может входить полная стоимость

лизингового имущества. Если же основное средство выкуплено по отдельному

договору купли-продажи, то соответствующая выручка уже не может быть признана лизинговым платежом и оснований для ее

обложения налогом на пользователей автодорог не будет.

Отдельным является вопрос о порядке учета улучшений арендуемого

имущества арендатором. Как уже было сказано выше, капитальные вложения в

арендованные объекты отнесены ПБУ 6/01 к основным средствам.

Статьей 623 Гражданского кодекса РФ установлено, что произведенные

арендатором отделимые улучшения арендованного имущества являются его

собственностью, если иное не предусмотрено договором аренды. Что же касается

произведенных арендатором за счет собственных средств и с согласия арендодателя

неотделимых улучшений арендованного имущества, то арендатор имеет право

после прекращения договора на возмещение стоимости этого улучшения, если иное

не предусмотрено договором аренды. Стоимость неотделимых улучшений

арендованного имущества, производимых арендатором без согласия арендодателя,

возмещению не подлежит, если иное не предусмотрено законом.

В п.65 Методических указаний по бухгалтерскому учету основных средств

определено, что капитальные затраты на арендованные основные средства, подлежащие

после прекращения договора аренды передаче арендодателю, амортизируются

арендатором в течение срока аренды исходя из способа начисления амортизационных

отчислений, установленных арендодателем по объекту, на который произведены

указанные затраты. Передача арендатором арендодателю капитальных вложений в

арендованные основные средства отражается в учете как обычная продажа основных

средств (или продажа капитальных вложений, если они передаются на баланс

арендодателя непосредственно после их осуществления). Если договором не

предусмотрено возмещение арендодателем арендатору расходов на неотделимые

улучшения в основные средства, то их передача отражается как безвозмездная

передача. При восстановлении арендатором первоначального состояния основных

средств до возврата их арендодателю в учете отражается ликвидация

соответствующего отдельного инвентарного объекта «капитальные вложения в

арендуемое основное средство». Таким образом ясно, что налоговый аспект данного

вопроса (см. параграфы настоящей работы, посвященные поступлению и выбытию

основных средств) будет существенно влиять на порядок урегулирования

взаимоотношений арендодателя с арендатором в отношении неотделимых улучшений

объекта аренды.

-

[1] В