Содержание

|

|

|

|

Стр.

|

|

1.

|

Понятие и виды

проектов……………………………………………

|

3

|

|

2.

|

Жизненный цикл, структура и

участники окружения проекта……

|

4

|

|

3.

|

Оценка эффективности

проекта……………………………………..

|

6

|

|

3.1.

|

Оценка коммерческой

эффективности……………………….

|

9

|

|

3.2.

|

Оценка экономической

эффективности……………………...

|

10

|

|

3.3.

|

Учет фактора времени при

оценке…………………………...

|

13

|

|

Задача………………………………………………………………….

|

14

|

|

Список

литературы…………………………………………………..

|

17

|

1. Понятие и виды проекта

Проект

представляет собой целостный объект, сущность которого многогранна: во-первых,

от момента зарождения идеи проекта до стадии ее материализации в реальных

объектах требуется определенное время, которое составляет жизненный цикл

проекта, и, во-вторых, прежде чем вкладывать в проект деньги, необходимо провести

его комплексную экспертизу, чтобы доказать его целесообразность и возможность

воплощения, а также оценить его эффективность в техническом, коммерческом,

социальном, институциональном, экологическом, финансовом, экономическом

аспектах.

Проект

может рассматриваться как:

Ø Форма

целевого управления инновационной деятельностью.

Ø Процесс

осуществления инноваций.

Ø Комплект

документов.

На следующем рисунке представлена классификация

проектов.

Рис.1. Классификация инновационных проектов

В

зависимости от времени, затрачиваемого на реализацию проекта и достижения его

целей, проекты могут быть подразделены на долгосрочные (стратегические), период

реализации которых превышает 5 лет, среднесрочные, с периодом реализации от 3

до 5 лет и краткосрочные – менее 3-хлет.С точки зрения целей проект может быть

конечным, т.е. отражать цель решения проблемы в целом, или промежуточным,

связанным с достижением промежуточных результатов решения сложных проблем.

Принадлежность

проекта к тому или иному виду определяет его специфическое содержание и

использование особых методов формирования и управления проектом. Вместе с тем

единство проектных принципов позволяет использовать общие методические

положения для управления проектами.

2. Жизненный цикл, структура и участники окружения проекта

Реализация замысла проекта обеспечивается

участниками проекта. В зависимости от вида проекта в его реализации могут

принимать участие от одной до нескольких десятков (иногда сотен) организаций. У

каждой из них своих функции, степень участия в проекте и мера ответственности

за его судьбу. Вместе с тем все эти организации принято объединять в

зависимости от выполняемых ими функций в группы (категории) участников проекта.

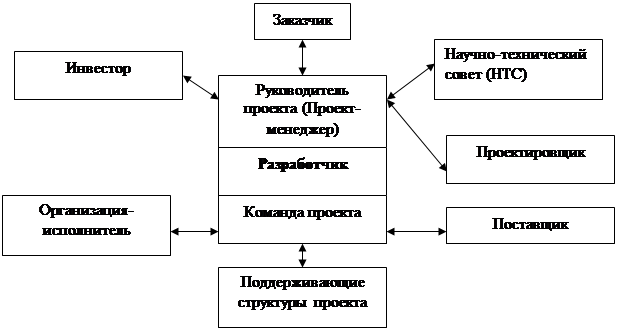

Схематическое

изображение основных участников проекта приведено на рис.2.

Схематическое

изображение основных участников проекта приведено на рис.2.

Рис.2. Основные участники проекта

Жизненный

цикл проекта представлен следующими тремя основными фазами.

Первая

прединвестиционная фаза включает в

себя следующие мероприятия:

ü проверку

первоначального замысла проекта;

ü составление

задания на разработку и обоснование проекта;

ü разработку

бизнес-плана;

ü выбор

месторасположения объекта;

ü выделение

инвестиций на проектирование;

ü проведение

тендеров на проектирование;

ü выбор

проектной организации и заключение с ней договора;

ü разработку

ТЭО;

ü разработку

проектно-сметной документации;

ü утверждение

проектно-сметной документации;

ü отвод земли

под строительство;

ü получение

разрешения на строительство;

ü проведение

тендеров на строительство;

ü разработку

рабочей документации;

ü заключение

подрядного договора.

Инвестиционная фаза реализации проекта укрупнено

состоит из следующих мероприятий:

ü строительство

объектов, входящих в проект;

ü монтажа

оборудования;

ü пусконаладочных

работ;

ü производства

опытных образцов;

ü выхода на

проектную мощность.

В течение инвестиционной фазы осуществления проекта

формируются активы предприятия, заключаются контракты на поставку сырья,

комплектующих, производится набор рабочих и служащих, формируется портфель

заказов.

Завершающая

эксплуатационная фаза проекта

существенно влияет на эффективность вложенных средств в проект. В течение это

фазы осуществляется:

ü сертификация

продукции;

ü создание

центров ремонта;

ü создание

дилерской сети;

ü текущий

мониторинг экономических показателей проекта.

Рис.3.

Жизненный цикл проекта

3. Оценка эффективности проекта

Правильная оценка эффективности хозяйственных

мероприятий в рыночной экономике, и в частности экспертиза предпринимательских

проектов, выбор наиболее выгодных проектов и принятие рациональных

инвестиционных решений, предполагает использование ряда специальных знаний и

методических приемов. Накопленный на советских предприятиях опыт проведения

технико-экономических расчетов, как правило, не отвечает требованиям этапа

перехода к рынку.

В

последние годы был выпущен ряд заимствованных из зарубежной практики инструкций

по проведению расчетов эффективности капиталовложений. Однако, как показал опыт

проведения расчетов инвестиций в совместные предприятия, американские и другие

западные методики таких расчетов не могут быть использованы полностью в

условиях нашей экономики переходного периода. Требуется серьезная адаптация

этих методик к особенностям России. В настоящее время такая работа ведется в

соответствии с постановление правительства РФ во Всероссийском НИИ

технико-экономических исследований в промышленности.[1]

Тем

не менее, на сегодня в России пока нет официальных рекомендаций по оценке

эффективности инвестиций (капитальных вложений). Поэтому система показателей и

методов оценки экономических вложений и других инвестиционных ресурсов следует

изложить в данной работе на основе обобщения отечественной и зарубежной

литературы, а также практики инвестиционных расчетов советского периода.

Задача

рационального ведения хозяйства, с неизбежностью встающая перед любой фирмой

(существующей или создающейся), в самом общем виде заключается в определении

количества выпускаемой продукции и требующихся для этого затрат с учетом

существующих и перспективных технологических связей. При этом из всех решений,

которые приходится принимать фирме, наибольшей сложностью, неопределенностью и

риском отличается обоснование долговременных затрат – капитальных вложений,

затрат на НИОКР и другие инвестиции. Результаты инвестиций в решающей мере

влияют на будущую судьбу фирмы, ее положение на рынке. Поэтому экономическая

оценка и отбор инвестиционных проектов – наиболее важное решение, принимаемое

руководством, ключевое для стратегии выживания и развития фирмы.

Процедура

отбора проектов предусматривает, что существует множество альтернативных

вариантов создания предприятия, но выбрать необходимо чаще всего только один, наиболее эффективный и

соответствующий возможностям создателя. На основе расчетов оцениваются:

ожидаемая прибыль, конкурентоспособность продукции, ее воздействие на общество

и окружающую среду.

Сложность,

комплексный характер современной предпринимательской деятельности приводят к

тому, что учесть все факторы, условия и характеристики реализации проекта

невозможно, тем более в строго формализованном виде. Наряду с противоречивостью

интересов участников проекта это приводит к необходимости использования в ходе

технико-экономической оценки нескольких критериев. Иногда эти критерии говорят

о преимуществах разных проектов: известно, например, что показатели

интегрального эффекта и рентабельности при оценке нескольких альтернатив могут

противоречить друг другу. Сказанное позволяет сделать вывод: система расчетов

не обязательно должна подводить к однозначному решению относительно

целесообразности того или иного проекта.

Окончательное решение принимается

предпринимателем, который учитывает не только факторы и характеристики,

формально отраженные в расчетах, но и опирается на интуицию, знания и опыт,

использует аналогии, оценивает косвенные показатели и т.п. Умение

предпринимателя вести переговоры с партнерами, владение информацией об этих

партнерах, доверие со стороны потенциальных потребителей и соисполнителей,

престиж предприятия и др. скажутся на будущей эффективности проекта. Поэтому

следует избегать пассивного использования результатов технико-экономического

обоснования, которые сами по себе не гарантируют успеха проекту. По существу,

внимательное изучение результатов технико-экономических расчетов – это этап в

процессе подготовки и принятия решения. Заметим, что английский термин “feasibiliti study” (технико-экономическое обоснование) в буквальном переводе

означает «исследование возможностей».

3.1. Оценка коммерческой эффективности

Коммерческая эффективность (финансовое обоснование)

проекта определяется соотношением финансовых затрат и результатов,

обеспечивающих требуемую норму доходности. При этом должны использоваться

следующие принципы:

Ø применяются

предусмотренные проектом (рыночные), текущие (базисные) или прогнозные цены на

все виды ресурсов;

Ø денежные

потоки рассчитываются в тех же валютах, в которых проектом предусматривается приобретение

ресурсов и оплата продукции;

Ø заработная

плата включается в состав операционных издержек в размерах, установленных

проектом (с учетом отчислений);

Ø если проект

предусматривает одновременно производство и потребление продукции, то в расчете

учитываются только затраты на ее производство, но не расходы на ее потребление;

Ø если

проектом предусмотрено полное или частичное связывание денежных средств

(депонирование, приобретение ценных бумаг и пр.), вложение соответствующих

средств учитывается (в виде оттока) в денежных потоках от инвестиционной

деятельности, получение (в виде притоков) – в денежных потоках от операционной

деятельности;

Ø если проект

предусматривает одновременное осуществление нескольких видов операционной

деятельности, в расчете учитываются затраты по каждому из них.

Коммерческую эффективность можно рассчитывать как

для проекта в целом, так и для отдельных его участников с учетом их вкладов по

показателям.

В

качестве эффекта на t-ом шаге

расчета Эt выступает

поток реальных денег, сальдо притока и оттока. В каждом конкретном периоде

времени (шаге расчета) – приток Пi(t) и отток Oi(t) денежных средств. Разница между ними Ф(t) – эффект на t-ом шаге.

При

осуществлении проекта выделят три вида деятельности: инвестиционную,

операционную, финансовую.

Следовательно,

потоком реальных денег Ф(t) называется разность между притоком и оттоком денежных

средств от инвестиционной деятельности в каждом периоде осуществления проекта:

Сальдо

реальных денег – разность между притоком и оттоком денежных средств от всех

трех видов деятельности на каждом шаге расчета.

3.2. Оценка экономической эффективности

Обоснование

эффективности инвестиционных решений осуществляется с помощью современных

методов экономических расчетов, чье содержание рассматривается специальной

отраслью экономических знаний, называемой на Западе «инженерной экономикой».

При этом для оценки экономической эффективности инвестируемого проекта

создаваемой организации наиболее часто используются следующие критерии:

q

чистая текущая стоимость;

q

рентабельность;

q

внутренний коэффициент эффективности;

q

период возврата капитальных вложений;

q

максимальный денежный отток;

q

точка безубыточности.

Показатель

чистой текущей стоимости (Net Present Value

of Discounted Cash Flow – NPV), называемый в отечественных источниках «интегральным

экономическим эффектом», «суммарной прибылью», представляет собой разность

совокупного дохода от реализации продукции, рассчитанного за весь срок действия

объекта, и всех видов расходов, суммированных за тот же период, с учетом фактора

времени (т.е. дисконтированием разновременных доходов и расходов). Этот

показатель рассчитывается аналитически и отражается в таблице денежных потоков.

Максимум чистой текущей стоимости выступает как один из важнейших критериев при

обосновании проекта. Он обеспечивает максимизацию доходов собственников

капитала в долгосрочном плане.

NPV = ∑ (Pt – Зt)*Bt,

где Т- расчетный период, лет;

t- шаг расчета, год;

Рt, Зt

–соответственно, результаты и затраты на t-ом шаге расчета, тыс. руб.;

Bt –коэффициент дисконтирования разновременных затрат и

результатов к одному моменту (начальному).

Bt = 1/(1+Е)t,

где Е –

норма дисконта, равная приемлемой для инвестора норме прибыли на капитал.

Возьмем Е=0,15.

Рентабельность (Simple Rate of

Return – SRR), принимаемая как отношение прибыли к капитальным вложениям,

а также по отношению к акционерному капиталу, рассчитывается аналитически для

каждого года реализации и как среднегодовая величина. Для того чтобы инвестиции

были, по крайней мере, экономически безубыточными, их рентабельность (или норма

эффективности капитальных вложений) должна быть никак не ниже той процентной

ставки, по которой можно получить взаймы капитал. Чем выше рентабельность

капитальный вложений, тем предпочтительней проект.

Внутренний коэффициент эффективности (Internal Rate of Return – IRR)

определяется аналитически как такое пороговое значение рентабельности,

которое обеспечивает равенство нулю интегрального эффекта, рассчитанного за

экономический срок жизни инвестиций. На практике часть находится методом

подбора, т.е. перебором различных значений рентабельности.

Период возврата капитальных вложений (Pay – Back Period – PBP),

иногда называемый сроком окупаемости, представляет собой количество лет, в

течении которых доход от продаж за вычетом функционально-административных

издержек возмещает основные капитальные вложения. Применение этого критерия

основано на том простом соображении, что капиталовложения тем лучше, чем

быстрее их можно вернуть из получаемых с их помощью доходов за вычетом

издержек.

Максимальный денежный остаток (Cash Outflow – CO)

– это наибольшее отрицательное значение чистой текущей стоимости, рассчитанной

нарастающим итогом. Этот показатель отражает необходимые размеры финансирования

проекта и должен быть увязан с источниками покрытия всех затрат.

Норма безубыточности (Break – Even Point

– BEP) – это

минимальный размер партии выпускаемой продукции (объем работ), при котором

обеспечивается «нулевая прибыль» (доход от продаж – равен издержкам

производства). Определяется аналитически по формуле:

или

графическим способом, как правило, для условий полного освоения проектной

мощности предприятия.

3.3. Учет фактора времени

При

оценке эффективности проектов постоянно возникает проблема соизмерения денежных

средств, выплачиваемых или получаемых в различные моменты времени. Проблема

состоит не только в том, что инвесторы, располагая свободными денежными

средствами, имеют альтернативные возможности их использования и получения

прибыли, но и в неодинаковой ценности денежных средств во времени.

Чтобы

оценить, выгодность вложений во времени, как правило, используют дисконтирование – процесс приведения

разновременных денежных потоков (поступлений и выплат) к единому моменту

времени.

Коэффициент

дисконтирования – это пропорция между отчуждаемой (инвестируемой) сейчас суммой

и той суммой, которая будет получена через год.

Нормы

доходности могут быть: коммерческими, устанавливаемыми участниками проекта,

социальными и бюджетными.

Коммерческая норма доходности используется при оценке коммерческой эффективности

проекта; она определяется с учетом альтернативной эффективности использования

капитала.

Социальная норма

доходности – используется в расчетах показателей общественной эффективности и

характеризует минимальные требования общественной эффективности.

Норма доходности участника проекта

выбирается участником проекта в зависимости от эффективности использования

капитала и риска.

Бюджетная норма доходности – используется

при расчетах бюджетной эффективности и отражает альтернативную стоимость

бюджетных средств.

Задача

Рассчитать показатели экономической эффективности

проекта.

Таблица 1

Поток реальных денег (поток наличности)

|

№

|

Наименование показателя

|

Значение показателя

по годам, тыс. руб.

|

|

первоначальное

|

1995

|

1996

|

1997

|

1998

|

|

1

|

Операционная деятельность

|

-1143630

|

-16081611

|

39545671

|

118802834

|

268202823

|

|

2

|

Продажи и другие поступления

|

10938

|

74241407

|

285462792

|

555083476

|

983882326

|

|

3

|

Материалы и комплектующие

|

0

|

31856982

|

78193876

|

132383686

|

203838836

|

|

4

|

Прочие прямые издержки

|

0

|

28382422

|

66167219

|

98430906

|

133752926

|

|

5

|

Общие издержки и налоги

|

24468

|

28688614

|

100511026

|

204791051

|

377772741

|

|

6

|

Проценты по кредитам

|

1130000

|

1395000

|

1036000

|

675000

|

315000

|

|

7

|

Инвестиционная деятельность

|

-1460182

|

71720

|

0

|

3428220

|

0

|

|

8

|

Поступления от продажи активов

|

0

|

71720

|

0

|

3428220

|

0

|

|

9

|

Затраты на приобретение активов

|

1460182

|

0

|

0

|

0

|

0

|

|

10

|

Финансовая деятельность

|

3966667

|

-200004

|

-1750004

|

-3300004

|

-6400004

|

|

11

|

Собственный (акционерный) капитал

|

3100000

|

0

|

0

|

0

|

0

|

|

12

|

Краткосрочные кредиты

|

0

|

0

|

0

|

0

|

0

|

|

13

|

Долгосрочные кредиты

|

1000000

|

0

|

0

|

0

|

0

|

|

14

|

Погашение задолженностей по кредитам

|

133333

|

200004

|

200004

|

200004

|

200004

|

|

15

|

Выплаты дивидендов

|

0

|

0

|

1550000

|

3100000

|

6200000

|

|

16

|

Излишек средств

|

1362955

|

-16209895

|

37795667

|

118931050

|

261802819

|

|

17

|

Суммарная потребность в средствах

|

0

|

16209895

|

0

|

0

|

0

|

|

18

|

Сальдо на конец года

|

1362955

|

-14846940

|

22948727

|

141879777

|

403682598

|

Таблица 2

Определение чистого дисконтированного дохода (NPV)

|

№

|

Наименование показателя

|

Значение показателя

по годам, тыс. руб.

|

|

первоначальное

|

1995

|

1996

|

1997

|

1998

|

|

1.

|

Приток наличности

|

4110938

|

74313127

|

285462792

|

558511696

|

983882326

|

|

1.1.

|

Доход от продаж

|

10938

|

74241407

|

285462792

|

555083476

|

983882326

|

|

1.2.

|

Ликвидационная стоимость

|

0

|

71720

|

0

|

3428220

|

0

|

|

1.3.

|

Собственный капитал

|

3100000

|

0

|

0

|

0

|

0

|

|

1.4.

|

Краткосрочные кредиты

|

0

|

0

|

0

|

0

|

0

|

|

1.5.

|

Долгосрочные кредиты

|

1000000

|

0

|

0

|

0

|

0

|

|

2.

|

Отток наличности

|

2747983

|

90523022

|

247658125

|

439580647

|

722079507

|

|

2.1.

|

Прямые издержки

|

0

|

60239404

|

144361095

|

230814592

|

337591762

|

|

2.2.

|

Общие издержки и налоги

|

24468

|

28688614

|

100511026

|

204791051

|

377772741

|

|

2.3.

|

Проценты по кредитам

|

1130000

|

1395000

|

1036000

|

675000

|

315000

|

|

2.4.

|

Замещение основных фондов

|

1460182

|

0

|

0

|

0

|

0

|

|

2.5.

|

Погашение задолженностей по кредитам

|

133333

|

200004

|

200004

|

200004

|

200004

|

|

2.6.

|

Выплата дивидендов

|

0

|

0

|

1550000

|

3100000

|

6200000

|

|

3.

|

Чистый денежный поток - NGF

|

1362955

|

-16209895

|

37804667

|

118931049

|

261802819

|

|

4.

|

Коэффициент дисконтирования (при норме дисконтирования

0,15)

|

0,87

|

0,76

|

0,66

|

0,57

|

0,5

|

|

5.

|

Чистый дисконтированный доход – NPV

|

1185770,85

|

-12319520,2

|

24951080,22

|

67790697,9

|

130901409,5

|

Рентабельность (SRR) – отношение прибыли к капитальным вложениям для

каждого года реализации проекта.

Таблица 3

Определение нормы рентабельности

|

№

|

Наименование показателя

|

Значение показателя

по годам, тыс. руб.

|

|

первоначальное

|

1995

|

1996

|

1997

|

1998

|

|

1.

|

Доход от продаж

|

10938

|

74241407

|

285462792

|

555083476

|

983882326

|

|

2.

|

Издержки: прямые, общие и налоги

|

24468

|

88928018

|

244872121

|

435605643

|

715364503

|

|

3.

|

Прибыль

|

-13530

|

-14686611

|

40590671

|

119477833

|

268517823

|

|

4.

|

Рентабельность, %

|

-

|

-

|

14,22

|

21,52

|

27,29

|

Рекомендуемые

нормы рентабельности следующие[2]:

§ для обычных

проектов – не менее 16%;

§ для новых

проектов на стабильном рынке – 20%;

§ для

проектов, базирующихся на новых технологиях – 24%.

Внутренний коэффициент

эффективности (IRR) –

минимальная норма прибыли: пороговое значение рентабельности, при котором

чистая текущая стоимость за экономический срок жизни инвестиций равна нулю.

Этот внутренний коэффициент должен быть не меньше порогового значения – тогда

проект эффективен[3].

Чистая

текущая стоимость (чистый дисконтированный доход) достигает нулевого значения в

период между 1995 и 1996 годом. Значит, пороговое значение рентабельности

составляет около 14%.

Следовательно,

внутренний коэффициент эффективности IRR = 14%.

Срок окупаемости (период

возврата капитальных вложений – PBP): период времени

от нулевого момента до момента времени, начиная с которого первоначальные

вложения и другие затраты на инвестиционный проект покрываются суммарными

результатами от его осуществления, т.е. начинает действовать условие NPV ≥ 0.

В нашем случае NPV ≥ 0 со второго года (1996

г.) реализации проекта. Значит проект окупится, начиная со второго года

реализации проекта.

Список литературы

1.

Бирман Г., Шмидт

С. Экономический анализ инвестиционных проектов: Пер. с англ.;

под ред. Л.П. Белых. – М.: Банки и биржи, ЮНИТИ, 1997.

2.

Богатин Ю.В.

Оценка эффективности производственного бизнеса и инвестиций. – Ростов н/Д,

1998.

3.

Бузырев В.В. и др.

Экономика строительного предприятия. / Бузырев В.В., Ивашенцева Т.А., Кузьминский

А.Г., Щербаков А.И. Новосибирск: НГАСУ, 1998.

4.

Горшкова Л.А. Теоретические основы бизнес-анализа:

Монография. – Н. Новгород, 1997.

5.

Дыбов А.М. Экономическое обоснование инвестиций / Науч. ред. И.С. Фотин. Ижевск:

Изд-во Удм. ун-та, 1995.

6.

Инновационный менеджмент / Под ред. С.Д. Ильенковой. – М., 1997.

7.

Инновационный менеджмент / Под ед. А.Е. Абрамшина. – М., 2001.

8.

Колтынюк Б.А.

Инвестиционные проекты: Учебник. – СПб: Изд-во

Михайлова В.А., 2002.

9.

Мелкумов Я.С.

Экономическая оценка эффективности инвестиций и финансирование инвестиционных

проектов. – М.: ИКЦ «ДИС», 1997.

10.

Management

Planning. 1984. Vol.33, № 1. P.22

[1] Дыбов А.М. Экономическое

обоснование инвестиций / Науч. ред. И.С. Фотин. Ижевск: Изд-во Удм. ун-та,

1995. – С.20.

[2] Management Planning. 1984.

Vol.33, № 1. P.22.

[3] Бузырев В.В. и др. Экономика строительного

предприятия. / Бузырев В.В., Ивашенцева

Т.А., Кузьминский А.Г., Щербаков А.И. Новосибирск:

НГАСУ, 1998. – С.57.