• производство продукции в условиях значительного ее дефицита и

неудовлетворенности спроса;

• продажа товаров в условиях локально-изолированной ниши рынка

(например, при отсутствии транспортных связей, из за неблагоприятных условий

погоды и т.п.).

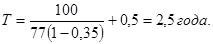

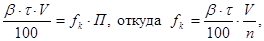

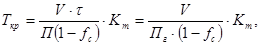

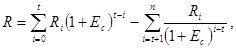

Учитывая изложенные обстоятельства, можно записать формулу для

определения цены товара в следующем виде:

Ц = С + П = С +

РС = С(1 + Р),

(6.1)

где Ц — цена единицы товара, производство которого будет

осуществляться в новом предпринимательском проекте;

С — себестоимость единицы продукции после освоения производственной мощности будущего

предприятия;

П — планируемая прибыль на единицу продукции после освоения

производственной мощности предприятия

П = Р · С, (6.2)

где Р — планируемая рентабельность производства продукции после

освоения производственной мощности предприятия; (в долях от единицы).

Запишем формулу для определения себестоимости единицы продукции,

составляющей основу затратного ценообразования:

(6.3)

(6.3)

где Cпер — переменные затраты на единицу товарной продукции (заработная плата со всеми начислениями основных

производственных рабочих, выполняющих технологические операции по сдельным

расценкам; затраты на сырье, материалы, комплектующие изделия, расходуемые

непосредственно на изготовление готовой товарной продукции; затраты на топливо

и энергию расходуемые на технологические операции, и пр.);

Cпoc —

условно-постоянные затраты в

абсолютном выражении за календарный год (заработная плата со все»

начислениями всех прочих категорий работающих, находившихся на повременной

оплате труда; затраты на сырье и материалы, расходуемые на вспомогательные и

обслуживающие операции; затраты на запасные

части к оборудованию транспортным средствам;

затраты на топливо и

энергию расходуемые на отопление, освещение, вентиляцию; арендная плата

за используемые производственные площади, оборудование, амортизация основных

производственных фондов, платежи за страхование имущества и хозяйственной

деятельности, прочие платежи, не зависящие от объема выпускаемой продукции);

N — планируемый годовой объем

производимой товарной продукции после освоения производственной мощности

предприятия в натуральном выражении.

Следует отметить, что плановая величина

объема продукции не должна превышать производственной мощности предприятия за

вычетом резервной ее части. Это условие можно записать в виде неравенства

N ≤ Nm

(l — Mp), (6.4)

где Nm — величина годовой производственной мощности предприятия в

натуральном выражении;

Mp — резервируемая часть производственной мощности

предприятия в долях от единицы (устанавливается фирмой для себя самостоятельно

в зависимости от характера продукции, ее стоимости, договорных обязательств

перед потребителями и штрафных санкций за задержку с поставкой готовой

продукции; обычно эта величина принимается в пределах 0,1—0,4).

Приняв определенную величину годовой

производственной программы с учетом установленного в соответствии с формулой

6.4 ограничения, рассчитывается себестоимость единицы товарной продукции по

формуле 6.3. Теперь, чтобы рассчитать цену единицы выпускаемого товара, надо

определить уровень планируемой рентабельности производства. Его величина

устанавливается фирмой исходя из следующих соображений. Во-первых, фирма

стремится работать с рентабельностью как можно более высокой. Ведь это, как

правило, монопольная фирма, не имеющая конкурентов или имеющая очень слабых

конкурентов, не способных оказать влияние на рыночную цену товара. Во-вторых,

маловероятно, что фирма начнет создавать новое предпринимательское дело, если

ей не будет обеспечена рентабельность производства больше 20—25%. В-третьих,

фирма должна учитывать, что чрезмерная рентабельность производства приведет к

очень высокой цене товара, и спрос на него резко сократится. Поэтому фирма

будет хоть и стремиться работать с высокой рентабельностью, ограничивать свои аппетиты возможностью

продажи производимых ею товаров. И наконец, в-четвертых, в большинстве рыночных

стран, включая и Россию, функционируют антимонопольные комитеты, которые на

основе действующего в стране антимонопольного законодательства регламентируют

уровень рентабельности производства монопольных предприятий. Так что

монопольные фирмы не совсем свободны в установлении рентабельности собственного

производства.

Обычно ограничения устанавливаются на рентабельность производства

в пределах 50—100% в зависимости от характера продукции, ее дефицитности,

спроса потребителей на нее и т.п. Однако, совершенствуя свое производство,

фирма может обеспечить себе и более высокую рентабельность, чем установлено

антимонопольным комитетом при обосновании цены товара.

Приняв определенную величину годового объема производства

продукции с учетом ее спроса на рынке, а также ориентировочный уровень

рентабельности в пределах установленного антимонопольным комитетом

ограничения, по формуле

6.1 рассчитывают цену будущего товара. Это дает возможность определить

наиболее важные технико-экономические и финансовые показатели деятельности

фирмы после освоения производственной мощности.

Приведем формулы для расчета и последующего анализа показателей

деятельности фирмы от реализации нового предпринимательского дела.

Исходные данные и обозначения применяемых для расчета параметров:

— производственная мощность предприятия Nm;

— резерв

производственной мощности Мр;

— ограничение рентабельности производства Ро;

— переменные затраты на единицу продукции Спер;

— постоянные затраты за год Спос;

— переменная заработная плата на единицу продукции Зп;

— постоянная годовая заработная плата Зпос.

На основе исходных данных рассчитываются все остальные важнейшие

показатели деятельности предприятий. Они определяются по формулам,

представленным в табл. 6.1.

Таблица 6.1

Формулы для расчета технико-экономических

и

финансовых показателей нового предпринимательского дела

|

Показатели

|

Вид

формулы

|

Номер формулы

|

|

Цена единицы товара, Ц

|

Ц = С(1 + Р)

|

6.1

|

|

Прибыль предприятия за год, П

|

П = Р · С

|

6.2

|

|

Себестоимость единицы товара, С

|

С = Cпер+ (Спос : N))

|

6.3

|

|

Годовой объем производства, N

Рентабельность производства, Р

|

N < Nm (l —

Мр)

Р < Рo

|

6.4

—

|

|

Маржинальный доход, Дм

|

Дм = Ц — Спер

|

6.5

|

|

Выручка, В

|

B = N — Ц

|

6.6

|

|

Себестоимость продукции за год, Ст

|

Ст = N · С

|

6.7

|

|

Прибыль предприятия, П

|

П = N (Ц —

С)

|

6.8

|

|

Рентабельность производства Р

|

Р = Ц : (С — 1)

|

6.9

|

|

Коэффициент переменных затрат, r

|

R

= Cпер : С

|

6.10

|

|

Коэффициент использования

производственной мощности, Км

|

Км = N : Nm

|

6.11

|

|

Заработная плата на товарный выпуск, Зт

|

Зт = N · Зп

+ Зпoc

|

6.12

|

|

Удельный вес зарплаты в себестоимости, S

|

S = Зт : Cт

|

6.13

|

|

Вновь созданная стоимость, W

|

W = П + Зт

|

6.14

|

|

Удельный вес вновь созданной стоимости и выручке предприятия, W,

|

W = W: В

|

6.15

|

Произведем расчеты основных показателей нового

предпринимательского дела при следующих исходных данных.

Производственная мощность предприятия, — 18 000 изд./дет.

Резерв мощности, Мр — 0,12.

Максимально допустимый уровень рентабельности, Рo — 0,5.

Переменные затраты на единицу продукции, Спер —27,45.

Годовые постоянные затраты, Спос —398500.

Переменная заработная плата на единицу продукции, Зп —

8,3.

Годовая постоянная заработная плата, Зпос — 78350.

По представленным исходным данным

определим предельное значение производственной программы предприятия по

формуле 6.4:

N < 18 000(1 — 0,12) = 15 840 изд./дет.

По

формуле 6.3 определим

минимальную себестоимость единицы продукции:

С = 27,45 +

(398500 : 15840) = 27,45 + 25,158 = 52,608.

По формуле 6.1 рассчитаем цену единицы

товара:

Ц = 52,608(1 +

0,5) = 78,912.

Предприятие принимает годовую

производственную программу на уровне N = 13 400 изд./дет.

При такой программе себестоимость

единицы продукции, определяемая по

формуле 6.3, составит:

С = 27,45 +

(398500 : 13400) = 27,45 + 29,739 = 57,189.

Зная цену товара (78,912) и

себестоимость единицы продукции (57,189), по формуле 6.9 определим уровень

рентабельности производства:

Р = (78,912 :

57,189) — 1 = 0,3798.

Этот уровень меньше установленного

антимонопольным комитетом

уровня рентабельности по условию сформулированной задачи (Ро = 0,5)

и, следовательно, претензий к предприятию поводу завышения цены товара быть не

должно.

По формуле 6.6 определяем выручку

предприятия:

В = 13400 × 78,92 = 1057421.

Себестоимость годовой товарной продукции

определяется формуле 6.7:

Ст =

13400 × 57,189 = 766333.

Прибыль предприятия исчисляется по

формуле 6.8:

П = 13400(78,912

— 57,189) =

291088.

Коэффициент переменных затрат

определяется по формуле 6.10:

r = 27,45 : 57,189

= 0,48.

Маржинальный доход на единицу Продукции

определяется по формуле 6.5:

Дм =

78,912 — 27,45 = 51,462.

Коэффициент использования производственной мощности предприятия

рассчитывается по формуле 6.11:

Км =

13400 : 18000 = 0,744.

Определим по формуле 6.12 заработную плату предприятия на весь

товарный выпуск продукции:

Зт =

13400 ·

8,3

+ 78350 = 189570.

Удельный вес заработной платы в себестоимости товарной продукции

рассчитывается по формуле 6.13:

S = 189570 : 766333 = 0,247.

По формуле 6.14 определим величину вновь созданной стоимости:

W = 291088 + 189570 = 480658.

Удельный вес вновь созданной стоимости в выручке предприятия

определяется по формуле 6.15:

Wy = 480658 :

1057421 = 0,454.

Полученные результаты говорят о том, что фирма собирается

достаточно успешно функционировать в рынке, получая высокую прибыль и

обеспечивая значительную рентабельность производства. Однако, как следует из

исходных данных, фирма не использует полностью имеющихся у нее резервов повышения

эффективности производства, ведь установленное ограничение в рентабельности

производства несколько выше того уровня, который фирма запланировала для своей

текущей работы. Она может воспользоваться имеющимися у нее возможностями, повысив

свою рентабельность до 50%. Для этого фирма может пойти по любому пути, а

именно:

а) повысить объем производства продукции до предельного значения;

б) повысить цену товара при сохранении принятой величины

производственной программы;

в) внедряя достижения научно-технического прогресса в области

техники, технологии, управления и организации производства, снизить переменные

и постоянные затраты на производство продукции;

г) используя все перечисленные направления в определенной

пропорции, т.е. повышая цену товара, увеличивая объем ее производства и снижая

себестоимость выпускаемой продукции.

Выбор направления совершенствования деятельности, разумеется,

полностью зависит от самой фирмы. Важно при этом, чтобы она использовала

имеющиеся в новом для себя предпринимательском деле все предоставленные

законом возможности.

6.2. Показатели деятельности предприятия

при рыночном ценообразовании

При рыночном ценообразовании затраты

фирмы в качестве основы цены товара никакого участия не принимают. Они

безусловно определяются фирмой, принимаются ею как ориентир для сопоставления с

действующей на рынке ценой и используются для расчета эффективности бизнеса в

новом предпринимательском деле.

Главное в рыночном ценообразовании —

соотношение спроса и предложения товаров на рынке, поэтому вполне возможно на

рынке ситуации, когда цена товара окажется меньше понесенных при его

производстве затрат, вследствие чего фирма несет серьезные убытки. Разумеется,

могут быть и ситуации когда цена товара будет выше затрат фирмы, и она

получит этом случае определенную прибыль.

Следовательно, при создании нового

предпринимательского дела необходимо правильно оценить рыночную

ситуацию, спрогнозировать будущую цену товара и сопоставить ее затем с затратами

фирмы на его производство. Иначе говоря, оценка показателей деятельности фирмы

при рыночном ценообразовании заключается в том, чтобы определить выгодность и

прибыльность создания нового предпринимательского дела и установить те границы,

при соблюдении которых бизнес будет рентабельным.

Рыночное ценообразование имеет место в

следующих случаях:

• в условиях совершенной конкуренции;

• в условиях монополистической

конкуренции;

• частично — в условиях олигопольного

рынка (особенно когда действующие фирмы конкурируют между собой и в сговор с

целью контроля цен и проведения единой

ценовой политики не вступают);

• во всех остальных случаях, когда

признаки затратного ценообразования отсутствуют.

При создании нового предпринимательского

дела одной из важнейших задач, которую предстоит прежде всего решить,

является определение производственной мощности

будущего предприятия. От этого будут зависеть величина потребуемых на

создание нового дела капитальных вложений, а также переменные и постоянные

затраты на производство продукции. Только знания в этой области позволят, фирме

оценить ориентировочно в сопоставлении с ценой товара на рынке возможность

успешной ее деятельности, конкурентоспособность будущего товара и рентабельность производства. Кроме того, знание производственной

мощности предприятия позволит примерно установить диапазон возможного объема

производства товаров с той целью, чтобы спрогнозировать совокупное предложение

товаров на рынке и определить его влияние на цену товаров.

При обосновании производственной мощности будущего предпринимательского

дела следует учитывать следующие обстоятельства и ограничения. Прежде всего

ограничения ресурсного характера. С учетом этого фактора необходимо принимать

во внимание наличие и возможность капитальных вложений в новое дело. Чем

крупнее бизнес, тем больше денежных средств придется вложить в создание

необходимых производственных площадей, покупку оборудования и транспортных

средств, в формирование потребуемых оборотных средств. Надо учитывать

обеспеченность будущего производства сырьевыми, материальными и

топливно-энергетическими ресурсами, оборудованием, рабочей силой, а также

возможности размещения предприятия на определенной территории с учетом

санитарно-гигиенических, пожаро- и взрывобезопасных условий, экологической

обстановки и пр.

Наряду с ресурсными действуют еще и рыночные ограничения. К ним

можно отнести: емкость рынка по данному товару; сезонность производства и

потребления товара; доходы потребителей; темпы инфляции национальной валюты;

скорость реализации товаров с учетом совокупного их предложения; модель рынка,

куда будут поступать товары, и пр.

С учетом всех названных требований и ограничений можно установить

достаточно узкий диапазон, внутри которого и будет находиться рекомендуемая

величина производственной мощности будущего предпринимательского дела.

Решение вопроса о величине производственной мощности будущего

предприятия — первый шаг в оценке его бизнеса. Опираясь на эту величину, можно

определить многие важные показатели деятельности, касающиеся издержек

производства и, в частности, такого показателя, как себестоимость единицы

продукции и составляющих ее затрат — переменных и постоянных.

Для того чтобы все эти расчеты произвести, можно воспользоваться

формулами для определения искомых величин, представленных в § 6.1, где изложен

алгоритм определения показателей деятельности фирмы при затратном

ценообразовании. Алгоритм можно безо всяких изменений применить для расчета

затратных показателей деятельности фирмы в условиях рыночного ценообразования.

Итак, производственная мощность будущего предприятия известна,

затраты на производство продукции определены и теперь, чтобы рассчитать все

необходимые показатели деятельности фирмы, нужно установить цену производимого

товара. Но для этого следует знать рыночную конъюнктуру, важнейшие рыночные

показатели и их влияние на формирование цены будущего товара. Все это

рассматривалось для действующих (а не для новых) предприятий в главе 5.

Воспользуемся формулой для определения цены товара, которая была

обоснована в указанной главе и имеет вид

d = (1 + Кэц + Нф

— bс) : Кэц. (5.14)

Напомним, что в этой формуле Нф — значение комплексного

показателя, учитывающего действие всех неценовых факторов (формула 5.13), а

величина bс —

коэффициент совокупного

спроса на товар от действия всех факторов и под влиянием совокупного

предложения всех товаропроизводителей.

Для случая, когда создается новое предпринимательское дело и

создаваемое предприятие со своим товаром входит в действующую отрасль, формула

для определения совокупного предложения имеет вид

bс = a + аф, (5.17)

где а — коэффициент

изменения предложения конкурентными фирмами в анализируемом периоде по

сравнению с базисным;

aф — доля фирмы, входящей в отрасль со своим

товаром в анализируемом периоде, по отношению к величине базисного совокупного

предложения.

В этой формуле при исчислении совокупного предложения величина

коэффициента а принимается на основе прогноза поведения всех

конкурентных фирм, а величина коэффициента aф устанавливается при расчетах цены товара в

пределах производственной мощности нового предприятия (за вычетом резервной ее

части).

Собранная и соответствующим образом обработанная исходная

информация позволяет определить важнейшие технико-экономические и финансовые

показатели деятельности предприятия при рыночном ценообразовании. Для лучшей

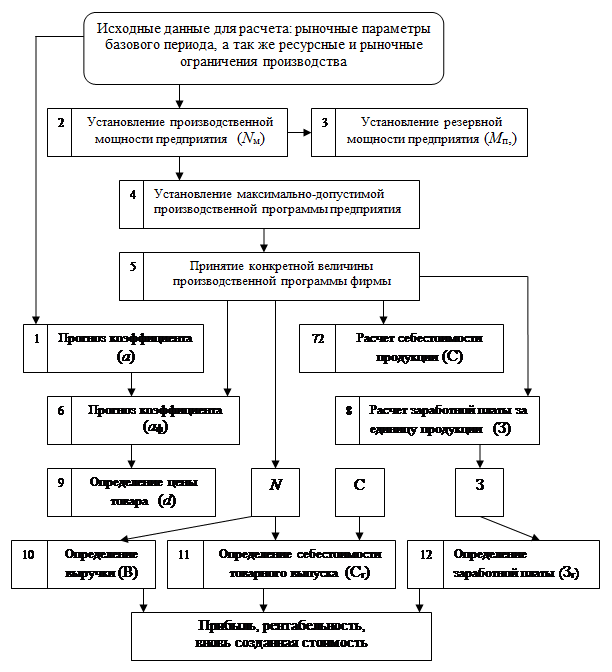

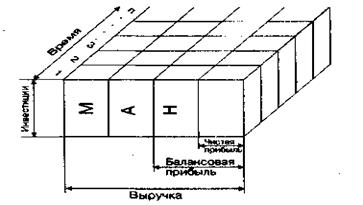

обозримости алгоритма расчета этих показателей на рис.6.1 представлена

логическая блок-схема. Кратко прокомментируем ее.

Исходная информация дает возможность спрогнозировать в

определенном диапазоне изменение величины предложения товара всеми

конкурентными фирмами в анализируемом периоде (оператор 1). То же следует

сказать о производственной мощности предприятия: она может с учетом имеющихся

ограничений быть установлена в определенном диапазоне (оператор 2). Затем,

установив резерв производственной мощности (оператор 3), можно рассчитать

максимально допустимую производственную программу предприятия (оператор 4). На

основе полученной информации принимается величина объема производства продукции

(оператор 5), которая дает основание для расчета рыночной доли фирмы по

отношению к базисному периоду (оператор 6), себестоимости единицы продукции

(оператор 7) и заработной платы на единицу продукции (оператор 8). Затем на

основе полученной информации определяются выручка, прибыль, рентабельность и

вновь созданная стоимость.

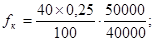

Произведем иллюстративный расчет показателей деятельности

предприятия при рыночном ценообразовании. Расчет будем вести по упрощенной

схеме с использованием исходных данных предыдущего § 6.1 и без учета инфляции,

поправка на которую будет рассмотрена ниже в § 6.4.

Принимаем следующие исходные данные. Производственная мощность

предприятия, Nm — 18000 изд./год

Резерв мощности, Мр

— 0,12

Переменные затраты на единицу продукции, Спер — 27,45

Годовые постоянные затраты,

Спос — 398500

Переменная заработная плата на единицу продукции, Зп —

8,3

Годовая постоянная заработная плата, Зпос — 78350

Кроме перечисленных исходных показателей, приведем показатели,

которые были рассчитаны в предыдущем § 6.1

Рис. 6.1. Логическая

блок-схема расчета показателей деятельности фирмы при рыночном ценообразовании

Максимально допустимая производственная программа, Nmax — 15840 изд./год

Принятая производственная программа, N —

13400 изд./год

Цена за единицу продукции, Ц — 78,912

Себестоимость единицы продукции, С — 57,189

Себестоимость годовой товарной продукции, Ст — 766333

Заработная плата годового товарного выпуска, Зт —

189570

Приведем рыночные показатели, которые имели место в базисном

периоде (до создания нового дела), и прогноз показателей для анализируемого

периода, когда начнет функционировать новое предприятие.

Ценовая эластичность спроса товара, Кэц — 0,8

Изменение дохода потребителей товара, Д — 1,1

Эластичность товара по

доходу потребителей, Кэд — 0,9

Изменение товарной

массы, поставляемой конкурентами

на рынок, а — 0,95

Рыночная доля новой фирмы по отношению к объему товарной массы

базисного периода, aф — 0,15.

На основе рыночной информации по формуле 5.14 рассчитаем изменение

цены товара под влиянием складывающегося на рынке спроса и предложения данного

товара.

Предварительно по формуле 5.13 определим влияние на цену товара

неценовых факторов. По условию, действует только один неценовой фактор —

изменение дохода потребителей, с учетом которого будем иметь:

Нф = Kэд

(Д -1) = 0,9(1,1 -1) = 0,9 · 0,1

= 0,09.

Тогда изменение цены товара составит:

d = (1 + 0,8 + 0,09 -0,95 - 0,15) : 0,8 =

0,987.

Таким образом, цена товара под влиянием

увеличившейся его поставки на рынок как результат дополнительного действия

нового предприятия и роста предложения несколько понизится — чуть больше, чем

на один процент.

В результате новая цена товара на рынке

в анализируемом периоде составит

Ц = 0,987 · 78,912 = 77,925.

Тогда важнейшие показатели деятельности

фирмы при рыночном ценообразовании составят:

Выручка: В = 13400 · 77,9256 = 1044203

Себестоимость годового товарного

выпуска: 766333

Прибыль: П = 1044203 -766333 = 277870

Заработная плата на товарный выпуск:

Зт =

13400 · 8,3 + 78350 = 189570

Вновь созданная стоимость:

W = 277870 + 189570 = 467440.

Расчет показателей деятельности

предприятия в условиях рыночного ценообразования является по сути

единственным, ориентирующим на принятие планово-управленческого решения. Об

этом решении ничего сказать заранее, с точки зрения его целесообразности,

невозможно, ибо оно не оптимизирует деятельность фирмы. Чтобы добиться

оптимального решения, необходимо провести некоторую процедуру расчетных

операций, последовательность которых отвечает следующим условиям.

Во-первых, следует выделить

количественные параметры, отражающие действие не изменяющихся в анализируемом

периоде факторов. Эти параметры принимаются постоянными и потому не влияющими

на величину оптимального планово-управленческого решения. К ним относятся

коэффициенты эластичности спроса от цены товара и доходов потребителей,

величина изменения доходов потребителей, изменение уровня качества продукции,

перекрестная эластичность товара, изменение товарной массы, поступающей на

рынок от всех действующих в базовом периоде конкурентов.

Во-вторых, необходимо обосновать критерий

оптимизации планово-управленческого решения, который может быть выбран из

следующего перечня:

•

максимум прибыли;

• максимум рентабельности производства;

• максимум выручки от продажи товаров;

• максимум вновь созданной стоимости.

В-третьих, надо рассмотреть

различные варианты производственной мощности предприятия и установить, как

изменяются переменные и постоянные затраты на производство продукции при каждом

из рассматриваемых вариантов мощности, т.е. установить функцию затрат от

производственной мощности предприятия.

В-четвертых, следует

установить, как изменяется совокупное предложение товаров на рынке в зависимости

от принятой производственной мощности предприятия и величины производственной

программы.

В-пятых, необходимо

определить на основе всей принятой и

установленной информации оптимальный уровень цены товара по избранному критерию

и оптимальный объем их производства.

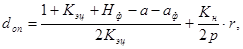

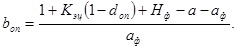

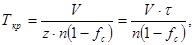

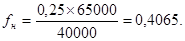

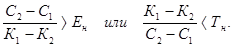

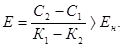

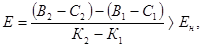

Значения этих оптимальных параметров при

работе будущей фирмы по критерию максимума прибыли могут быть определены по

следующим формулам:

(6.16)

(6.16)

(6.17)

(6.17)

В этих формулах все используемые

параметры имеют тот экономический смысл, что был во всех ранее рассмотренные

приведенных выше формулах.

По найденным значениям оптимальной цены

товара и оптимального объема его производства можно с использованием дели типа

4.5 или 4.6 рассчитать оптимальную прибыль пре приятия, а затем — все остальные

показатели его деятельно (рентабельность производства, выручку, заработную

плату и по известным и приведенным выше формулам.

При этом следует помнить, что

оптимизация планов управленческого решения произведена в рамках заранее

установленной производственной мощности предприятия.

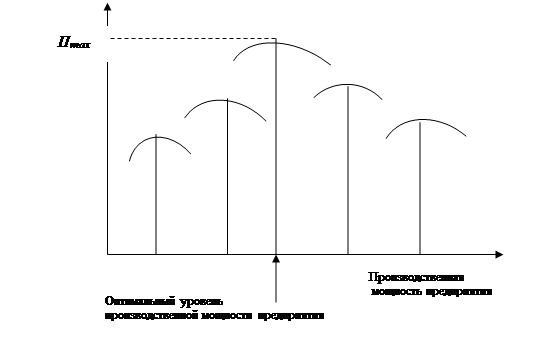

В-шестых, по разным

вариантам производственной мощности предприятия определяется глобальный

оптимум. Он обеспечивает максимум прибыли из всех максимальных ее значений

полученных по разным вариантам производственной мощности предприятия (рис.

6.2).

Из рисунка видно, что для каждого варианта производственной

мощности есть такая производственная программа, которая при прочих

фиксированных параметрах окажется оптимальной и ей будет соответствовать

оптимальная цена товара (они определяются по формулам 6.16 и 6.17). Это

обеспечит фирме при данной производственной мощности максимальную прибыль

(точки на вершинах каждой параболы).

Рис. 6.2. Оптимизация

работы

Рис. 6.2. Оптимизация

работы

производственной

мощности предприятия

Для каждого варианта производственной мощности будет свой оптимум

в планово-управленческих решениях. Задача заключается в том, чтобы найти

максимум из всех максимумов, т.е. такую оптимальную производственную мощность

предприятия, внутри которой будет оптимальная производственная программа.

Отклонение от нее в большую или в меньшую стороны (вправо или влево на графике)

приведет к снижению прибыли.

Следовательно, при решении вопроса об открытии нового

предпринимательского дела особое значение приобретает определение

производственной мощности будущего предприятия. От этого будут впоследствии

зависеть объем производства продукции, издержки производства, цена товара на

рынке, прибыль и рентабельность работы фирмы и в конечном счете ее конкурентоспособность,

надежность функционирования и величина риска в бизнесе.

6.3. Распределение постоянных затрат

между

товарными позициями продукции

При организации любого нового

предпринимательского дела предполагается изготовление одного или нескольких

продуктов, оказание одной или нескольких услуг. Очень часто в предпринимательском

проекте основу составляют две, три или более товарных позиции, совокупность которых

составляет суть будущего бизнеса, его экономическую надежность и безопасность.

Наряду с несомненными достоинствами

многономенклатурного и многоассортиментного бизнеса возникает ряд

организационно-экономических проблем, без разрешения которых невозможно

обеспечить планирование деятельности фирмы и принятие рационального

планово-управленческого решения. Речь в данном случае идет, прежде всего, о

распределении постоянных затрат между товарными позициями, об определении на

основе такого распределения себестоимости каждой единицы продукции и

установлении цены товара. Разумеется, бизнес может содержать только одну товарную

позицию, тогда указанной проблемы не возникает.

Итак, вернемся к многоассортиментному

бизнесу. Как известно, затраты на производство складываются из двух составляющих

— переменных и постоянных затрат. Последняя величина относится к данному

бизнесу в целом и ее нельзя в равной степени однозначно расчленить на такие

части, которые бы строго соответствовали каждой конкретной товарной позиции.

Поэтому приходится искать искусственные приемы научно и практически

обоснованного распределения постоянных затрат между выпускаемыми фирмой видами

продукции. От того, какая часть постоянных затрат окажется отнесенной на

конкретную товарную позицию, будет зависеть себестоимость единицы ее

продукции. Очевидно также, что последняя величина будет зависеть еще и от того,

на какой объем производимой продукции будет отнесена распределенная часть

постоянных затрат. Поэтому данный вопрос является отправным в решении задачи об

определении себестоимости продукции.

При

обосновании

производственной программы, относительно которой будет определяться

величина постоянных затрат приходящихся на единицу продукции конкретной

товарной позиции, трудности заключаются в том, что эта программа заранее не

известна. Зато известно, что сама величина производственной программы обязательно будет находиться

внутри производственной мощности предприятия. Это единственный параметр,

который в данном временном интервале при создании нового дела остается не

только известным, но и постоянным.

Следовательно, именно этой постоянной величиной и нужно

воспользоваться при расчете постоянных затрат по каждой товарной позиции.

Другими словами, производственная мощность предприятия по каждому виду

продукции и будет тем самым основанием для определения части распределяемых постоянных

затрат между товарными позициями осваиваемого нового предпринимательского дела.

Теперь попытаемся определить метод распределения постоянных

затрат между товарными позициями продукции. Здесь могут быть предложены два

принципиально разных метода распределения постоянных затрат: по доходу и по

затратам.

Распределение по доходу возможно при очень ограниченных условиях только тогда, когда

заранее известна цена будущего товара по каждой позиции. Следовательно, этот

метод можно применять в условиях стабильного рынка, когда с большой долей

уверенности можно прогнозировать будущую цену товара после реализации фирмой

инвестиционной части проекта. Именно когда цена товара заранее известна и

величина прямых переменных затрат на единицу продукции определена, можно

рассчитать маржинальный доход по каждой товарной позиции как на единицу

продукции, так и на весь товарный выпуск в рамках производственной мощности

предприятия.

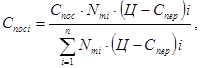

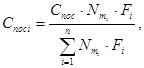

Расчет доли постоянных затрат на конкретную товарную позицию

можно выполнить по формуле:

(6.18)

(6.18)

где Спосi — величина постоянных затрат по i-ой товарной позиции, относимая на себестоимость этой продукции;

Спос — общая годовая величина постоянных затрат на весь

бизнес в целом (т.е., на весь товарный выпуск продукции);

Nmi — производственная

мощность предприятия по i –му виду продукции;

Ц — цена единицы продукции;

Cпep — переменные затраты на единицу продукции;

(Ц - Спер) i — маржинальный доход на единицу i -ой продукции;

N — количество

различных видов продукции, намечаемых к

производству в новом предпринимательском деле;

Nmi · (Ц - Спер) i — годовой маржинальный доход фирмы по i - му виду

продукции;

—

годовой маржинальный доход фирмы при реализации на рынке всех видов

товаров.

—

годовой маржинальный доход фирмы при реализации на рынке всех видов

товаров.

Рассмотрим конкретный пример распределения постоянных затрат в

новом предпринимательском деле при следующих исходных данных:

• предприятие планирует к

выпуску три вида продукции;

• годовые постоянные

затраты на весь бизнес — 1 650 000. Остальные исходные данные представлены в

следующей таблице.

|

Показатели

|

Производственная мощность

|

Цена товара

|

Переменные

затрат

|

|

Позиция 1

|

2357

|

97,0

|

38,8

|

|

Позиция 2

|

17560

|

94,2

|

31,4

|

|

Позиция 3

|

56840

|

37,9

|

15,8

|

На основе исходных данных определим годовой маржинальный доход

фирмы от реализации всех видов товаров в объеме, соответствующем

производственной мощности предприятия (см. знаменатель формулы 6.18).

= 2357(97,0 - 38,8) + 17560(94,2 - 31,4) + 56840 ·

= 2357(97,0 - 38,8) + 17560(94,2 - 31,4) + 56840 ·

· (37,9 - 15,8) = 137177 + 1102768 + 1256164 = 2496109

Таким образом, суммарный маржинальный доход фирмы по всем товарным

позициям составляет около 2,5 млн.

Теперь по формуле 6.18 можно рассчитать, сколько от общей суммы постоянных

затрат приходится на каждую товарную позицию:

на первую позицию продукции:

Спос = 1650000 · 2357(97,0 - 38,8) : 2496109 = 90678;

на вторую позицию продукции:

Спос = 1650000 · 17560(94,2 - 31,4) : 2496109 = 728962;

на третью позицию продукции:

Спос = 1650000 · 56840(37,9 - 15,8) : 2496109 = 830360.

Сумма всех распределенных между товарными позициями постоянных

затрат точно соответствует исходным данным:

90678 + 728962 + 830360 = 1650000.

Получив информацию о постоянных затратах по видам продукции, можно

рассчитать себестоимость каждой ее единицы при условии выпуска товаров в

объеме, соответствующем производственной мощности предприятия. Такой расчет

легко выполнить по формуле 6.3, в результате себестоимость единицы продукции

составит:

первого вида:

С = 38,8 + (90678 : 2357) = 38,8 + 38,472

= 77,272;

второго вида:

С = 31,4 + (728962 : 17560) = 31,4 +

41,513 = 72,913;

третьего вида:

С = 15,8 + (830360 : 56840) = 15,8 + 14,609 = 30,409.

Поскольку фактическая производственная программа по каждой

товарной позиции будет меньше, чем производственная мощность предприятия,

фактическая себестоимость окажется больше рассчитанной, ибо распределенная

часть постоянных затрат по товарным позициям остается постоянной независимо от

того, сколько продукции на самом деле фирма произведет.

Теперь рассмотрим наиболее распространенный метод распределения

постоянных затрат — по затратам на производство продукции. За основу

распределения принимаются какие-то переменные затраты, какие именно — зависит

от выбора конкретной фирмы. Ведь бизнес чрезвычайно разнообразен, и для каждого

вида по доле в общих затратах будут характерны либо оплата труда, либо расходы

на приобретение материальных ресурсов, либо топливно-энергетические затраты. Возможен

и такой бизнес, в котором все элементы общих затрат примерно одинаковы.

Поэтому распределение постоянных затрат может происходить на разнообразной

основе.

Укажем наиболее распространенные способы распределения постоянных

затрат по товарным позициям выпускаемой продукции. К ним можно отнести способы

распределения по:

• прямым переменным затратам на заработную плату;

• прямым переменным затратам на топливо;

• прямым переменным затратам на энергию;

• полным прямым переменным затратам.

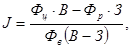

Величину постоянных затрат, относимых на себестоимость товарной

продукции по конкретной позиции, следует рассчитывать по формуле

(6.19)

(6.19)

где Спосi, Спос, Nmi ,n — показатели, имеющие тот же экономический смысл, что и для формулы

6.18;

Fi — суммарные прямые переменные затраты на единицу i-ой продукции, которые приняты за основу распределения постоянных

затрат (заработная плата, материально-сырьевые ресурсы, топливо, энергия,

полные переменные затраты);

Nmi ·

Fi — суммарные прямые переменные затраты, принятые за основу

распределения, на весь товарный выпуск i -ой продукции;

— суммарные

прямые переменные затраты на весь товарный выпуск продукции по всем позициям,

принятые за основу распределения постоянных затрат.

— суммарные

прямые переменные затраты на весь товарный выпуск продукции по всем позициям,

принятые за основу распределения постоянных затрат.

Используя исходные данные рассмотренного выше примера, определим

величину распределяемых постоянных затрат между товарными позициями продукции.

Дополнительно примем данные о переменных затратах по товарным позициям,

которые приводятся в следующей таблице.

|

Позиция

|

Мощность

|

Заработная плата

|

Материалы

|

Топливо

|

Энергия

|

Итого

|

|

1

|

2357

|

19,3

|

12,7

|

4,2

|

2,6

|

38,8

|

|

2

|

17560

|

6,94

|

15,73

|

3,45

|

5,28

|

31,4

|

|

3

|

56840

|

5,2

|

2,7

|

4,6

|

3,3

|

15,8

|

Выполним расчет распределения постоянных затрат между тремя

товарными позициями по прямой переменной заработной плате.

Вначале определим суммарную прямую переменную заработную плату на

весь товарный выпуск продукции.

= 2357 x 19,3 + 17560 x 6,94 + 56840 x 5,2 = 45490 + 121866 +

= 2357 x 19,3 + 17560 x 6,94 + 56840 x 5,2 = 45490 + 121866 +

+ 295568 = 462924.

Постоянные затраты:

на первую товарную позицию:

Спос = 1650000 x 2357 x 19,3 : 462924 =

162140;

на вторую товарную позицию:

Спос

= 1650000 x 17560 x 6,94 : 462924 = 434368;

на третью товарную позицию:

Спос

= 1650000 x 56840 x 5,2 : 462924 = 1053492.

Сумма всех распределенных между

товарными позициями постоянных затрат точно соответствует исходным данным.

162140 + 434368

+ 1053492 = 1650000.

По аналогии можно произвести необходимые

расчеты по другим прямым переменным затратам, принятым за основу распределения

постоянных затрат между товарными позициями продукции. Такие расчеты

представлены в следующей таблице.

На основе полученной расчетным путем

информации о величине постоянных затрат по товарным позициям можно определить

себестоимость единицы продукции при их изготовлении в объеме, соответствующем

производственной мощности предприятия.

|

Распределение

постоянных затрат по:

|

Постоянные

затраты по товарным

позициям

|

Итого

|

|

Первой

|

второй

|

третьей

|

|

заработной плате

|

162 140

|

434 368

|

1 053 492

|

1650 000

|

|

Материалам

|

107 460

|

991 602

|

550 938

|

1 650 000

|

|

топливу

|

49207

|

301 135

|

1 299 658

|

1 650000

|

|

энергии

|

35305

|

534 125

|

1 080 570

|

1650 000

|

|

полным затратам

|

97926

|

590 420

|

961654

|

1 650 000

|

Расчет выполняется по формуле 6.3.

Себестоимость единицы продукции при

распределении постоянных затрат по прямой переменной заработной плате

составит:

первого вида:

С = 38,8 +

(162140 : 2357) = 38,8 + 68,79 = 107,59;

второго вида:

С = 31,4 +

(434368 : 17560) = 31,4 + 24,736 = 56,136;

третьего вида:

С = 15,8 +

(1053492 : 56840) = 15,8 + 18,534 = 34,334.

По аналогии рассчитывается себестоимость

единицы продукции по каждой товарной позиции на основе распределения

постоянных затрат по другим переменным затратам. Выполненные расчеты сведены в

следующую таблицу.

|

Распределение постоянных затрат по:

|

Себестоимость единицы продукции

по товарным позициям:

|

|

Первой

|

второй

|

Третьей

|

|

заработной плате

|

107,59

|

56,136

|

34,334

|

|

Материалам

|

84,392

|

87,869

|

25,493

|

|

Топливу

|

59,677

|

48,549

|

38,665

|

|

Энергии

|

53,779

|

61,817

|

34,811

|

|

полным затратам

|

80,347

|

65,023

|

32,719

|

Полученные результаты весьма красноречивы и свидетельствуют о

том, сколь ответственно решение о распределении постоянных затрат между

товарными позициями, Ведь разница в расчетных значениях себестоимости по

позициям в зависимости от принятой основы распределения постоянных затрат

весьма значительна. Так, по первой товарной позиции различие в себестоимости

между наибольшей и наименьшей величинами составляет 2,0 раза (107,59 : 53,779), по второй товарной позиции

— 1,81 раза (87,869 : 48,549), по

третьей позиции — 1,517 раза (38,665 : 25,493).

Такое большое различие в себестоимости одной и той же продукции в

зависимости от характера распределения постоянных затрат, естественно, вызовет

при затратном ценообразовании значительный разброс в окончательном обосновании

уровня цен по каждой товарной позиции. Отсюда возможность манипулирования ценами

по отдельным товарам, искусственное занижение постоянных затрат по одним

позициям и завышение их — по другим. Многие, особенно опытные, бухгалтеры этим

пользуются, изменяя себестоимость и цены по товарным группам продукции в

интересах фирмы.

Если имеет место рыночное ценообразование, то возможности

манипулирования затратами и определения на этой основе себестоимости продукции

в интересах фирмы возрастают многократно, ибо в огромной степени рыночные цены

и предложение товаров на рынке зависят от величины эластичности спроса по цене

и доходам потребителей.

Следовательно, можно так распределить постоянные затраты между

товарными позициями, чтобы выровнять рентабельность между ними, скрыть от

посторонних глаз (особенно от налоговых органов) истинные издержки по каждой

товарной группе и в конечном счете построить систему формирования

себестоимости продукции с большей пользой для фирмы. Поэтому можно считать,

что искусство распределения постоянных затрат между отдельными видами

продукции есть достаточно надежный и скрытный способ повышения эффективности

производства фирмы, который позволяет улучшить конечный результат ее функционирования.

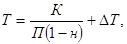

6.4. Учет инфляции при формировании

нового предпринимательского дела

При выработке тактических и особенно стратегических

планово-управленческих решений приходится соизмерять затраты и результаты

производства на протяжении длительного времени. Такая расчетная операция

выполняется обычно либо на проектной стадии при организации нового

предпринимательского дела, либо для действующих предприятий, с тем чтобы найти

наиболее эффективный вариант технического или хозяйственного решения.

В условиях, когда функционирование экономики проходит в нормальном

режиме с оптимальной инфляцией порядка 5—6% в год (0,5% в месяц), соизмерение

затрат и результатов производства особых затруднений не вызывает. Обычно в

подобном случае инфляцией просто пренебрегают. Это дает при расчетах весьма

надежный результат, обеспечивающий принятие достаточно точного

планово-управленческого решения.

Однако задача неимоверно усложняется, если инфляция в экономике

достигает значительных размеров. Тогда если не применить особых расчетных

приемов, уточняющих методики соизмерения затрат и результатов производства, то

можно ожидать существенных ошибок.

Оценка влияния инфляции на прибыль предприятия. Чтобы правильно учесть влияние инфляции

при оценке эффективности рассматриваемых в динамике вариантов решений, надо

достаточно точно уметь прогнозировать темпы инфляции на анализируемый период.

Обычно такой прогноз основывается на решениях правительства, которое, как

правило, предпринимает все необходимые и решительные меры по обузданию инфляции

и ее регулированию. Кроме того, имеется богатый международный опыт, накоплена

значительная статистическая информация о темпах инфляции во многих развитых

странах. Одним словом, трудностей здесь не предвидится. Стало быть, будем

исходить из того, что темпы инфляции по отдельным, следующим, друг за другом

временным периодам нам известны. Приняв это положение за основу, рассмотрим,

как оно влияет на точность расчетов эффективности нового предпринимательского

дела.

При выполнении традиционных расчетов по соизмерению затрат и

результатов производства инфляция национальной валюты может сильно исказить

истинное положение при анализе эффективности предпринимательских проектов, в

организации нового дела, при анализе принимаемых планово-управленческих

решений. Может случиться ситуация, когда неэффективный проект под влиянием

искажений, вносимых инфляционными процессами, будет ошибочно признан вполне

приемлемым и экономичным. Не приходится доказывать, какие огромные потери

будут сопутствовать принятию и реализации такого недостоверного решения, как

отрицательно все это скажется на судьбе предпринимательского дела.

Возникает вопрос: как избежать возможных ошибок при расчетах

эффективности вариантов планово-управленческих решений, которые особенно сильно

могут проявиться в динамике?

Здесь можно предложить два ответа. Первый заключается в том, что

все расчеты затрат и результатов производства необходимо вести в наиболее

стабильной свободно конвертируемой валюте, например в долларах США. Казалось

бы, это и есть выход из имеющегося затруднительного положения при оценке

эффективности рассматриваемых проектов. Однако такой вывод будет ошибочным, и

вот почему. Хорошо известно, что в мире не существует какой-либо валюты,

которая была бы свободна от инфляции. Не свободны от нее и доллары США. Так, по

данным американской статистики, ежегодный уровень инфляции доллара за период

1965—1988 гг. колебался от 1,6 (1965 г.) до 13,5% (1980 г.). В среднем за

указанный период уровень инфляции составил 5,8% в год, хотя по отдельным

периодам внутри рассматриваемого отрезка времени инфляция была значительно

выше. Так, если взять период 1974—1981 гг., то среднегодовой уровень инфляции

был 9,4%[1]

. Приведенные данные свидетельствуют о том, что даже американские доллары не являются

надежным инструментом для соизмерения затрат и результатов производства в

динамике. Использование этой валюты в расчетах также может приводить к

определенным ошибкам, тем более не следует забывать, что курс доллара по отношению

к нашей национальной валюте несколько искажен под влиянием его регулирования

Банком России. Действительно, с января 1992 г. по январь 1998 г. доллар в

рублевом эквиваленте вырос примерно в 300 раз, а инфляция рубля за этот период

составила около 10000 раз (без учета деноминации). В подобной ситуации ни о

какой точности расчетов эффективности бизнеса на перспективу не может идти и

речи.

Однако есть другой путь решения проблемы соизмерения затрат и

результатов производства в инфляционном режиме функционирования экономики. Он

заключается в том, чтобы все расчеты и затрат, и результатов производства на

протяжении прогнозируемого периода осуществлялись в постоянных ценах

национальной валюты. При этом следует иметь в виду, что игнорировать инфляцию

при таких расчетах тоже недопустимо. Ее обязательно надо учесть с помощью

особого методического приема, который позволит в отдельные периоды скорректировать

расчеты затрат и результатов путем применения инфляционного коэффициента.

Последний будет учитывать разные темпы инфляции на используемые при

производстве ресурсы и на производимую продукцию, а также соизмерять обе

указанные величины со среднестатистической величиной темпа инфляции

национальной валюты.

Рассмотрим, как выполнить эту рекомендацию применительно к

расчету показателя балансовой прибыли. Величину этого показателя следует

исчислять по формуле

П = J ·

(В - З) ,

(6.20)

где П — балансовая прибыль предприятия, которую оно получит в

первом временном интервале после создания и освоения проектной производственной

мощности;

В — выручка предприятия в том же временном интервале;

З — суммарные затраты на производство продукции в том же временном

интервале;

J — инфляционный коэффициент в том же временном интервале.

Значения выручки В и затрат З определяются в соответствии с

производственной программой выпуска продукции, ценами на нее и используемыми

ресурсами, взятыми на начало реализации проекта, то есть цены принимаются

постоянными, включая и период производства.

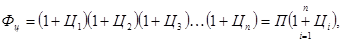

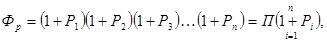

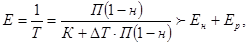

Особая роль в таком расчете

отводится инфляционному коэффициенту J. Он-то и должен учесть инфляцию и

привести в сопоставимый вид затраты и результаты производства в динамике. Его

величину следует определять по формуле

(6.21)

(6.21)

где Фц — коэффициент инфляции, учитывающий рост цен на

выпускаемую продукцию в первом временном интервале после освоения

производственной мощности предприятия по сравнению с моментом начала реализации

проекта нового дела (за временной интервал может быть принята любая удобная для

расчета единица времени, например месяц);

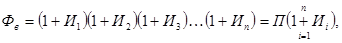

(6.22)

(6.22)

где Ц1, Ц2, Ц3 … Цп — прирост цены на продукцию

в соответствующем временном интервале (в долях от единицы);

Фр — коэффициент инфляции, учитывающий рост цен на

используемые в производстве разнообразные ресурсы (сырье, материалы, топливо,

энергию, рабочую силу и т.п.) за тот же временной интервал;

(6.23)

(6.23)

где Р1 Р2, Р3 ... Рn — средневзвешенный прирост цен на используемые

ресурсы в соответствующем временном интервале (в долях единицы);

Фв — коэффициент инфляции национальной валюты за тот же

временной интервал;

(6.24)

(6.24)

где И1, И2, И3 ... Иn — темпы инфляции национальной валюты в

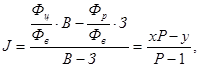

соответствующем временном интервале (в долях единицы). Формулу 6.21 преобразуем

следующим образом:

(6.25)

(6.25)

где x — соотношение

коэффициентов ценовой и валютной

инфляции:

x = Фц :Фв,

(6.26)

у — соотношение

коэффициентов инфляции на ресурсы и национальную валюту:

у =

Фр : Фв

,

(6.27)

Р — коэффициент рентабельности производства в том же временном

интервале:

Р

= В : З.

(6.28)

Как вытекает из формулы 6.25, если темпы инфляции на ресурсы,

продукцию и на национальную валюту за рассматриваемый временной интервал

совпадают, т.е. если коэффициенты x = у = 1, то все расчеты эффективности можно вести в постоянных

ценах национальной валюты. Никаких погрешностей в расчетах, независимо от темпов

инфляции, вообще ожидать не приходится. Если указанное ограничение не будет

выдержано (т.е. x≠ у ≠ 1), то учитывать инфляцию при соизмерении

затрат и результатов производства

весьма желательно (при незначительных ее темпах), а то и просто необходимо (при

высоких темпах инфляции).

Рассмотрим конкретный пример влияния

инфляции на величину прогнозируемой прибыли. Для этого примем следующие

исходные данные.

Проектом предусмотрено ввести

предприятие на полную мощность в течение шести месяцев. За этот период прогноз

инфляции составляет:

|

Показатель

|

Порядковый

месяц:

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Ожидаемый темп инфляции национальной валюты, %

|

4,0

|

3,2

|

2,6

|

2,2

|

1,8

|

1,5

|

|

Ожидаемый рост цен

на продукцию, %

|

4,5

|

3,8

|

2,9

|

2,1

|

1,9

|

1,6

|

|

Ожидаемый рост цен

на используемые ресурсы, %

|

3,6

|

3,0

|

2,8

|

2,4

|

1,6

|

1,3

|

По формуле 6.22 определим величину

инфляции национальной валюты за шесть предстоящих месяцев:

Фв =

1,04 x 1,032 x 1,026 x 1,022 x 1,018 x 1,015 = 1,163.

По формуле 6.23 рассчитаем

предполагаемый рост цен на будущую продукцию:

Фц =

1,045 x 1,038 x 1,029 x 1,021 x 1,019 x 1,016 = 1,18.

По формуле 6.24 определим предполагаемый

совокупный рост цен на используемые ресурсы:

Фр =

1,036 x 1,03 x 1,028 x 1,024 x 1,016 x 1,013 = 1,156.

По формуле 6.26 определим коэффициент х:

x = 1,18 : 1,163 = 1,0146.

По формуле 6.27 определим коэффициент у:

у = 1,156 : 1,163 =

0,98.

По формуле 6.25 определим величину

инфляционного коэффициента:

J = (1,0146 x 1,25 -0,98) : 1,18 =

1,1535.

Полученный результат говорит о том, что

прибыль предприятия возрастет по сравнению с началом реализации проекта на

15,35% исключительно под влиянием инфляции. Это произойдет благодаря удачному

стечению обстоятельств и благоприятному сочетанию изменения цен на ресурсы, готовую продукцию и

темпов инфляции национальной валюты.

Анализ формирования прибыльного бизнеса в условиях инфляции. Как можно судить на основании формулы

6.20, прибыль будет прямо пропорциональна инфляционному коэффициенту J и уровню

рентабельности производства Р - 1. Первый из

этих показателей — своеобразный инфляционный мультипликатор, и чем он больше,

тем лучше для данного предприятия и организуемого дела. Можно так

организовывать свой бизнес, чтобы превратить инфляцию из врага в своего

союзника. Надо стремиться к тому, чтобы этот показатель был значительно больше

единицы.

При постоянном коэффициенте рентабельности производства (т.е. при

Р = const) коэффициент

инфляции, как вытекает из формулы 6.25, зависит от коэффициентов у и х.

Чем меньше первый из них и чем больше второй (x > у), тем значительнее будет инфляционный

коэффициент. Этот вывод необходимо использовать на практике. Только тогда

можно быть абсолютно уверенным в том, что создаваемый новый бизнес окажется не

только достаточно эффективным, но и надежным. Он не будет бояться инфляции, а,

наоборот, станет использовать ее скрытые возможности для своего обогащения.

Рассмотрим, как использовать полученные знания для организации

высокодоходного бизнеса.

Прежде всего обратим внимание на коэффициент у. Как следует

из формулы 6.27, этот коэффициент учитывает соотношение ресурсного

коэффициента инфляции и коэффициента инфляции национальной валюты. Для будущего

бизнеса надо стремиться подобрать такой объект производства, на изготовление

которого будут использоваться недефицитные ресурсы, т.е. ресурсы, цены на

которые хоть и будут расти в результате инфляции, но все же этот рост будет

отставать от темпов роста инфляции национальной валюты. Например, за

определенный период соотношение темпов роста цен на используемые ресурсы и

темпов инфляции национальной валюты будет 80 : 100, или 70 : 85, или 40 : 45 и

т.д. Тогда коэффициент у будет меньше единицы, и это есть первый

весомый, хотя и недостаточный, фактор в организации безубыточного бизнеса.

Второй фактор — значение коэффициента х. Надо стремиться к

тому, чтобы этот коэффициент был как можно больше и желательно гораздо выше

единицы. По экономическому смыслу данный коэффициент характеризует соотношение

роста цен на производимую продукцию в сфере анализируемого бизнеса и темпов

инфляции национальной валюты.

При формировании будущего бизнеса следует подбирать такой объект

производства, в результате изготовления которого появится возможность продавать

свой товар по очень высоким ценам. И такая рекомендация в первую очередь

относится к остродефицитным товарам, спрос на которые на рынке будет высоким и

стабильным. Тогда окажется, что, судя по формуле 6.26, значение коэффициента х

будет больше единицы. Примером такого соотношения между коэффициентами

ценовой и валютной инфляции могут служить за определенный период такие цифры:

45 : 35, или 68 : 57, или 94 : 75 и

т.д., причем, при соблюдении указанных соотношений значение коэффициента x будет больше единицы.

Когда одновременно действуют два указанных фактора в наиболее

целесообразном соотношении (т.е., при у < 1 и x > 1), то можно создать исключительно высокодоходный бизнес. В

подтверждение сказанного можно привести пример широкого распространения за

короткий период на территории России высокодоходного производства жалюзи. Этот

бизнес есть образец использования такой рыночной ниши, в которой затраты на

ресурсы невелики, сами ресурсы вполне доступны и не являются дефицитными, а

товар оказался чрезвычайно полезным. Спрос на него быстро сформировался на

высоком уровне, что и позволило устанавливать относительно высокие цены,

приносящие его производителям стабильный и значительный доход.

Ярким примером высокодоходного бизнеса в России в условиях

инфляции является книжный бизнес. Он характерен тем, что с момента

либерализации цен (1 января 1992 г.) к 1 января 1998 г. цены на книжную

продукцию возросли в 40—50 тыс. раз, а инфляция национальной валюты составила

10 тыс. раз. При этом рост цен на ресурсы, используемые в процессе книгоиздательства,

существенно отставали от цен на готовую продукцию. Следствием этого стало

чрезвычайно быстрое устранение острого дефицита книг как по объему, так и по

ассортименту. Рынок оказался насыщенным за короткий срок огромным количеством

разнообразной литературы.

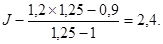

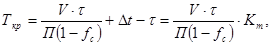

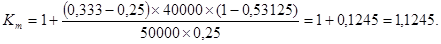

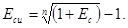

Приведем простейший расчеты величины инфляционного коэффициента по

формуле 6.25, чтобы убедиться, сколь значительным он может оказаться при

использовании двух указанных факторов в наиболее целесообразном направлении.

Примем для расчета значение x = 1,2 и значение у = 0,9. Тогда при коэффициенте

рентабельности Р = 1,25 будем иметь:

Нетрудно понять, за счет чего формируется столь высокий уровень

инфляционного коэффициента. Это происходит за счет ножниц изменения цен на

используемые ресурсы при производстве товара и его продаже в условиях

инфляции. Рост цен на ресурсы отстает, а рост цен на готовый товар опережает

уровень инфляции национальной валюты. В данном случае и производитель, и

продавец товара оказываются в исключительно благоприятном положении на рынке,

которое приносит им баснословные дивиденды.

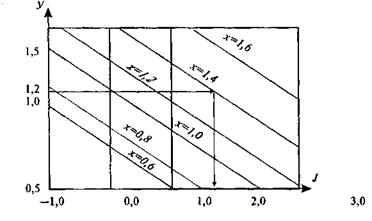

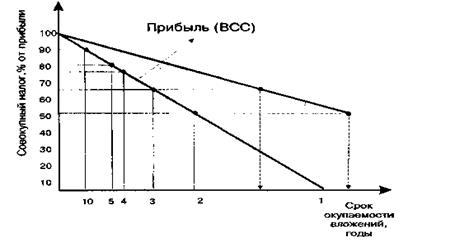

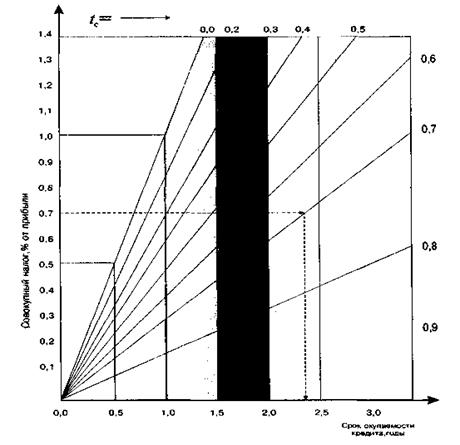

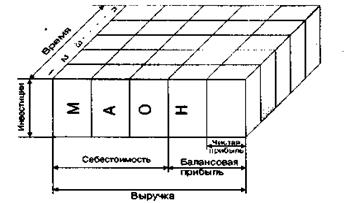

Чтобы лучше отследить возникающие пропорции между величиной

инфляционного коэффициента и действующего на него фактора (при Р = const), построен график (рис. 6.3), на котором

выделены особые зоны.

Рис.6.3. Зоны

изменения эффективности производства

под влиянием

инфляционных процессов

Первая зона характеризует

значение инфляционного коэффициента на уровне больше единицы. Она расположена

правее вертикальной линии для J = 1. Каждому предпринимателю всеми силами

следует стремиться попасть именно в первую зону, поскольку это зона высокоэффективного

бизнеса.

На рис. 6.3 представлен ключевой пример, где у =1,2 и x = 1,4. Он дает результат инфляционного коэффициента J = 2,2, т.е. приводит в первую

высокоэффективную зону. Если предприниматель столкнется именно с таким

случаем, то его можно будет поздравить с исключительно высокодоходным бизнесом.

Вторая зона расположена

между значениями J = 1 и J = 0. Она характерна тем, что инфляция

съедает тот уровень доходности бизнеса, который был ранее достигнут. Но

некоторый доход в данной зоне будет все же существовать. Поэтому такую зону

можно назвать зоной опасности, зоной предостережения функционирующего бизнеса.

И надо по возможности избегать попадания в нее, хотя формально она и не

является катастрофической.

Многие предприятия в переходный период рыночных реформ и бурной

инфляции оказались именно во второй зоне. Наиболее характерным примером здесь

является агробизнес. Многие сельхозпродукты перешли в этот период в разряд низкорентабельных,

приносящих очень малый доход, хотя ранее были достаточно прибыльными. Поэтому

производство продуктов питания на конец 1997 г. в России едва теплилось и не покрывало

продовольственных потребностей страны.

Наконец, третья зона — убыточная, разорительная для бизнеса,

попадание в которую быстро ведет предприятие к краху. Расположена эта зона

левее значения J = 0.

Инфляционные коэффициенты здесь имеют отрицательные значения, а бизнес,

оказавшись в этой зоне, становится убыточным.

Многие предприятия, попав в эту зону, не смогли приспособиться к

возникшей инфляционной ситуации и оказались фактическими банкротами. Им надо

было срочно начать перестраиваться с введением с 1 января 1992 г.

либерализации цен, искать свою благоприятную нишу на рынке, изменить выбор

производимого товара. Кроме того, они должны были пересмотреть свои действия в

области организации и управления производством, маркетинговой стратегии и

тактики.

В качестве еще одного фактора, действующего в условиях инфляции и

способного оказать серьезное влияние на эффективность будущего бизнеса, можно

назвать уровень рентабельности производства избранного товара в начальный

момент создания бизнеса. Этот фактор обязательно должен учитываться при поиске,

обосновании и выборе рыночной ниши. Чем больше значение данного показателя, тем

большей изначальной надежностью будет обладать избранный бизнес, тем выше у

него запас прочности и в случае удачи — тем эффективнее окажется такой бизнес.

Итак, в условиях инфляции можно и нужно так подбирать область

своей предпринимательской деятельности, чтобы избранная рыночная ниша отвечала

некоторым требованиям. К таким требованиям относятся: высокая изначальная

рентабельность избранного бизнеса; отставание ресурсной инфляции от инфляции

национальной валюты; опережение роста цен на производимый товар по сравнению с

инфляцией национальной валюты и значительное отставание роста цен на

используемые ресурсы по сравнению с ростом цен на производимый товар.

Обеспечение малорискового бизнеса. Создание нового предпринимательского дела

предполагает, как правило, долгое и многолетнее его последующее

функционирование. Ни один футуролог не в состоянии предвидеть с достаточной

точностью, что будет с конкретным бизнесом через два, три и более лет, насколько

он окажется прибыльным, каков риск сокращения доходов или еще хуже — убыточности

производства. Поэтому весьма актуальная задача при создании нового дела — так

его организовать, чтобы максимально снизить риск предпринимательства и будущего

производства.

Оценка неопределенности будущей рыночной ситуации и индикатор

риска производства. Сколь

бы ни была стабильной экономика вообще и конкретная рыночная ниша в частности,

никто не может дать гарантий надежности ситуации. Нельзя с точностью

предугадать, не окажется ли в будущем вновь организуемый бизнес убыточным, не

постигнет ли его банкротство.

В большинстве случаев будущее любого производства непредсказуемо.

Совершенно очевидно, что для снижения риска необходимо создавать бизнес,

который бы обладал определенной надежностью и в некотором смысле — запасами

прочности. Поэтому очень важно при формировании нового дела по возможности

обезопасить его, предусмотрев определенные резервы производства.

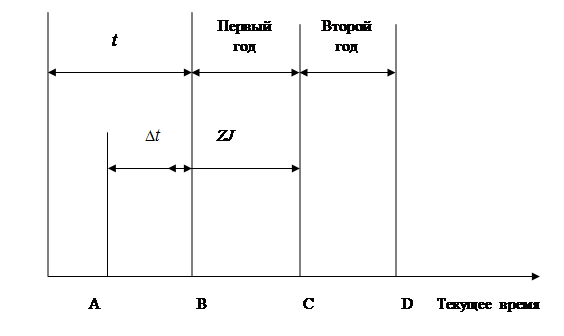

Предположим, что создается новое предпринимательское дело.

Производственная мощность будущего предприятия составляет Nm. Это значит, что произвести продукцию предприятие сможет в объеме,

не превышающем имеющуюся производственную мощность.

У любого предприятия затраты подразделяются на переменные

(пропорциональные) и условно-постоянные. Первые зависят от объема производства

продукции, вторые — от времени работы предприятия.

Пусть Спер — часть себестоимости, представляющая

собой переменные затраты на единицу продукции; Спос — другая составляющая

себестоимости, отражающая постоянные затраты предприятия за рассматриваемый

период; N — объем производства продукции в натуральном выражении за тот

же период.

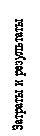

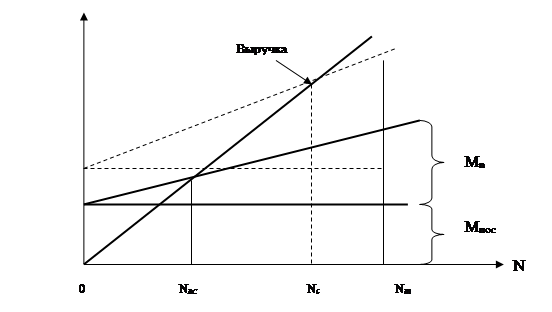

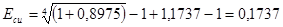

Представим зависимость суммарных переменных и постоянных затрат

предприятия от объема производства продукции в виде графика (рис. 6.4).

По оси абсцисс откладывается производственная программа

предприятия и ее предельная величина — производственная мощность Nm. По оси ординат — затраты (переменные и постоянные) и результаты

производства в виде выручки предприятия от реализации изготовленной продукции.

Выразим уравнение затрат (себестоимости продукции) для объема

производства продукции, которое будет иметь следующий вид:

С = N

· Спер + Спос ,

(6.34)

где С — себестоимость годового товарного выпуска продукции в

объеме N.

Рис. 6.4. Производственная

программа самоокупаемости

Аналогичное уравнение запишем для выручки предприятия, которое на

графике представляет прямую, исходящую из начала координат. Такое уравнение

будет иметь вид

В = N · Ц , (6.35)

где В — годовая выручка предприятия от реализации изготовленной

продукции;

Ц — цена реализации единицы продукции.

Естественно, когда объем производства продукции незначителен (т.е.

близок к началу координат), затраты производства превышают его результаты в

форме выручки и предприятие несет убытки. И наоборот, при производственной

программе, близкой к производственной мощности предприятия, у последнего выручка

окажется больше понесенных затрат. В этом случае производство будет обеспечивать

предприятию некоторую прибыль.

Таким образом, в зависимости от объема производимой продукции

предприятие может оказаться в одной из двух зон: левая — убыточная зона (при

малой производственной программе) и

правая — зона прибыльного, рентабельного производства (при значительном объеме

производства продукции).

Следовательно, должна быть такая производственная программа, при

которой прибыль будет равняться нулю, а выручка от продажи произведенных

товаров — точно соответствовать понесенным затратам на их изготовление. Такую

программу можно назвать программой самоокупаемости, или критической, и

обозначить ее через Nc.

Итак, при производственной программе самоокупаемости выручка

предприятия будет равна затратам на производство, т.е. себестоимость продукции

и выручка предприятия будут точно соответствовать друг другу. Поэтому уравнения

6.34 и 6.35 можно приравнять между собой. Тогда будем иметь

N · Спер + Спос = N · Ц .

Такое равенство, как было установлено, может быть только при

производственной программе самоокупаемости. Поэтому в записанном равенстве

величину N заменим на Nc и решим полученное уравнение относительно

неизвестной и искомой программы самоокупаемости:

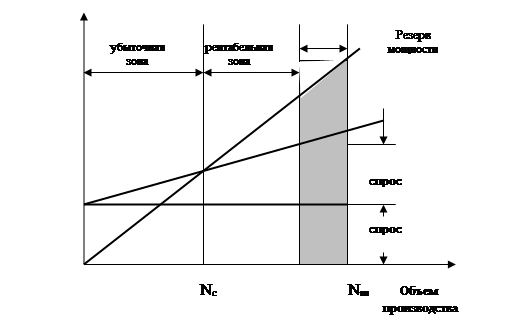

(6.36)

(6.36)

Программа самоокупаемости будет тем меньше, чем меньше окажутся

постоянные затраты Спос, меньше переменные затраты Спер и

больше цена единицы товара Ц.

Очевидно, что лучшим вариантом является тот, при котором

производственная программа самоокупаемости принимает как можно меньшее значение.

Чем ближе она к началу координат тем выше у предприятия вероятность работать

безубыточно, ибо при

наличии неблагоприятной рыночной конъюнктуры, когда неизбежно сокращается спрос

на продукцию и предприятие вынуждено снижать объем производства, незначительная

программа самоокупаемости позволит ему оставаться рентабельным и получать,

хоть и заметно пониженную, но все же некоторую прибыль. Этим существенно

сглаживаются возможные неблагоприятные последствия неопределенности рыночной

ситуации, которая как бы будет находиться под постоянным косвенным контролем

данного предприятия. В случае падения спроса на продукцию оно может легко и

безболезненно пережить трудные времена. У него будет некоторый запас прочности

его стабильного положения, повысится надежность бизнеса и опосредованно

понизится неопределенность будущей рыночной ситуации.

В подтверждение этого вывода рассмотрим пример с двумя

предприятиями, у которых одинаковая производственная мощность, изготавливается

одинаковый товар, реализуемый по одинаковой цене, но разные издержки

производства. Остальные исходные данные следующие.

|

Показатели

|

Первое

предприятие

|

Второе

предприятие

|

|

Производственная мощность

|

1000

|

1000

|

|

Цена товара

|

100

|

100

|

|

Постоянные затраты

|

35000

|

29250

|

|

Переменные затраты

|

30

|

25

|

Рассчитаем производственную программу самоокупаемости по

рассматриваемым предприятиям.

Первое предприятие Nc = 35000 : (100 - 30) = 500

Второе предприятие Nc = 29250 : (100 - 25) = 390.

Итак, судя по полученным результатам, положение второго

предприятия на рынке более благоприятное, надежное и стабильное. У него

значительно меньше вероятность, а следовательно и риск, оказаться банкротом в

будущем. Первому предприятию, чтобы иметь хоть какую-то прибыль, надо производить

не менее 500 ед. продукции, и если конъюнктура рынка позволяет продать столько

товара, то все обстоит более или менее благополучно. Но если в силу каких-то

причин спрос на продукцию упал и первое предприятие может продать в пределах,

скажем, 450 ед. продукции, то оно будет нести убытки, при этом второе

предприятие будет работать еще и с прибылью, ибо граница безубыточного

производства у него существенно ниже — 390 ед. продукции.

Приведенный пример убедительно показывает, что производственная

программа самоокупаемости может опосредованно учитывать неопределенность

рыночной ситуации в будущем и служить своеобразным индикатором предстоящего

риска производства. Для этого производственную программу самоокупаемости

необходимо соизмерить с производственной мощностью предприятия. Полученное

соотношение нужно сравнить с заранее установленной шкалой, тогда можно будет

охарактеризовать степень риска будущего производства и наметить пути его устранения

или существенного смягчения.

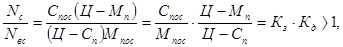

Риск будущего производства оценивается по формуле

Хр = Nm

: Nc , (6.37)

где Хр

— опосредованная оценка риска нового предпринимательского дела;

Nm и N c — соответственно производственная

мощность предприятия и производственная программа самоокупаемости производства.

Под эту формулу разработана шкала риска и надежности бизнеса и

приводятся рекомендуемые рисковые нормы эффективности капитальных вложений

(табл. 6.2).

Таблица 6.2

Надежность и

риск бизнеса и капитальных вложений

в новое

предпринимательское дело

|

Отношение

производственной мощности

к программе самоокупаемости (Xр)

|

≥8,0

|

<8,0

≥6,0

|

<6,0

≥4,2

|

<4,2

≥3,0

|

<3,0

>2,5

|

<2,5

>2,0

|

<2,0

>1,7

|

<1,7

|

|

Характеристика

надежности бизнеса

|

Сверхнадежный

|

Высоко-надежный

|

Надежный

|

Достаточно надежный

|

Слабо-

надежный

|

Низко- надежный

|

Ненадежный

|

Безнадежный

|

|

Характеристика

уровня риска

|

Практически отсутствует

|

Незначительный

|

Малый

|

Ниже среднего

|

Существенный

|

Значительный

|

Высокий

|

Сверхвысокий

|

|

Рекомендуемая

поправочная норма эффективности вложении с учетом риска Ер

|

0,03

|

0,05

|

0,1

|

0,17

|

0,25

|

0,33

|

0,4

|

0,5

|

Рекомендации этой таблицы помогут бизнесменам правильно

сориентироваться при формировании нового предпринимательского дела и принять

заблаговременно все необходимые меры, чтобы будущий бизнес оказался достаточно

надежным и заранее учитывал неопределенность возможной рыночной ситуации.

Резервы и пути повышения надежности бизнеса. Создавая свой бизнес, предприниматель

должен стремиться по возможности сократить производственную программу

самоокупаемости, а для этого надо хорошо знать основные резервы такого сокращения

и пути их реализации.

Если судить по формуле 6.36, то сформулировать основные

поэлементные резервы снижения производственной программы самоокупаемости

особого труда не составляет. К ним относятся:

• повышение продажной цены производимого товара;

• сокращение постоянных затрат предприятия;

• сокращение переменных затрат на производство.

Рассмотрим влияние реализации указанных резервов на сокращение

производственной программы самоокупаемости.

Пусть при создании нового предпринимательского дела бизнес,

производственная мощность которого составляет Nm ед. продукции, имел базовую

производственную программу самоокупаемости Ncб. Анализ показал, что эту программу можно понизить, добившись тем

самым не только повышения прибыли, но и снижения риска убыточности

производства.

Из формулы видно, что повышение цены товара (при прочих

постоянных факторах) уменьшает производственную программу самоокупаемости и

существенно сдвигает ее величину к нулевой отметке, ибо Nc < Ncб. Тем самым

повышается надежность бизнеса, создаются условия его стабильности.

Но при этом возникает вопрос: как и за счет чего в рыночных

условиях можно повысить цену производимого товара? Здесь четко надо

представлять, что произвольно, только по желанию предпринимателя, цену товара

повысить весьма проблематично. Она в огромной степени зависит от конъюнктуры

рынка, которая зачастую не зависит от предпринимателя и не управляется им, хотя

в определенных случаях такое воздействие имеет место на практике (например, в

случае монопольного рынка). В основном повышение цены товара следует связывать

с повышением качества производимой продукции с таким расчетом, чтобы она

выгодно отличалась от аналогичной продукции, выпускаемой конкурентами.

Это и есть единственный путь повышения цены товара, который

зависит исключительно от самой фирмы. Все другие пути носят исключительно

рыночный и конъюнктурный характер, а, следовательно, по сути дела отражают

неопределенность будущей рыночной ситуации. А она может работать не только на

повышение цены товара, но и на ее понижение. Поэтому заранее принимать этот

путь и рассчитывать на него не представляется возможным.

Следующий резерв сокращения программы самоокупаемости — это, по

возможности, снижение постоянных затрат. Из анализируемой формулы видно, что

если снизить величину постоянных затрат по сравнению с базисным их значением

при прочих постоянных факторах, то производственная программа самоокупаемости,

как и в случае с повышением цены товара, существенно уменьшится. Программа Nc будет

тогда меньше этой же программы в базовом периоде Ncб.

Во многих случаях при

создании нового дела сокращение первоначально намеченных постоянных затрат есть

серьезный резерв повышения надежности бизнеса. Использование такого резерва