Содержание

Введение.............................................................................................................. 3

1.Экономическое

содержание и социально- экономическое значение подоходного налога с физических

лиц..................................................................................... 3

2.Исчисление и

уплата подоходного налога лицами, освобожденными от подачи деклараций в

налоговые органы........................................................................ 4

3. Исчисление и

уплата подоходного налога лицами, предоставляющими декларацию............................................................................................................................ 11

Заключение........................................................................................................ 15

Литература........................................................................................................ 16

Введение

Любой из нас в своей жизни решает те или иные социальные задачи:

трудится; учится; участвует в общественной жизни. При этом, выбирая ту или иную

социальную нишу, каждый оценивает потенциальный размер дохода, который этот

конкретный вид деятельности ему принесет. Любой получаемый доход подлежит

налогообложению в соответствии с законодательством Российской Федерации о

налогах и сборах. Однако для того, чтобы правильно исчислять и уплачивать

налоги, необходимо знать не только налогоплательщиков налога, но и все его

элементы налогообложения (объект налогообложения, налоговые: база, период,

ставка, сроки, порядок исчисления, порядок уплаты), но и льготы и вычеты,

особенности налогообложения. Эти сведения необходимо знать всем кто имеет

отношение к налогу на доходы

(подоходного налога) физических лиц, т.е. непосредственно всем физическим лицам

(гражданам России, лицам без гражданства, иностранным гражданам) - налоговых

резидентов России, то есть, проживающих на территории России не менее 183 дней

в календарном году.

1.Экономическое содержание и социально-

экономическое значение подоходного налога с физических лиц.

В 2001 г. вступила в действие часть

вторая Налогового кодекса Российской Федерации (НК РФ), гл.23 которого

посвящена налогообложению доходов физических лиц.

Налог на доходы занимает

второе место в доходах консолидированного федерального бюджета. Значение его

велико еще и потому, что подоходный налог с граждан поступает в местный бюджет

на нужды региона.

В этой части происходящая в нашей стране

налоговая реформа имеет целью упорядочить подход к налогообложению доходов

физических лиц. Одной из ее задач является замена множества действовавших,

дополнявших и разъяснявших друг друга, а иногда и противоречивших друг другу

нормативных актов единым исчерпывающим документом со стройной структурой.

НК РФ закрепил статус налога на доходы

физических лиц как федерального, то есть взимаемого на всей территории

Российской Федерации. Собранные средства распределяются между бюджетами разных

уровней и направляются на нужды, ежегодно определяемые федеральным законом о

бюджете на соответствующий год. По окончании года Правительство РФ представляет

отчет об исполнении бюджета, а налоговые органы - о собираемости

налога.

По сравнению с утратившим силу с 1

января 2001 г. Законом РФ от 07.12.1991 N 1998-1 "О подоходном налоге с

физических лиц" (с изменениями и дополнениями), НК РФ более подробно и

юридически грамотно регламентирует порядок исчисления и уплаты налога. Так,

например, в НК РФ четко сформулирован перечень доходов, подлежащих налогообложению,

систематизированы налоговые вычеты, решен вопрос с определением даты получения

отдельных видов доходов, введена новая шкала налоговых ставок, призванная

побудить налогоплательщиков "выйти из тени".

2.Исчисление

и уплата подоходного налога лицами, освобожденными от подачи деклараций в

налоговые органы.

С 2001 года

налог на доходы физических лиц существенно изменился. Введена единая плоская

ставка подоходного налога - 13%. По более высоким ставкам облагаются только

дивиденды и доходы, получаемые налоговыми нерезидентами (30%), а также

выигрыши, некоторые виды страховых выплат, доходов по вкладам в банках,

материальная выгода от экономии на процентах и др. [1]

Налог с

заработной платы и других видов доходов, выплачиваемых работодателями,

удерживается и перечисляется в бюджет работодателями, которые выполняют

обязанности налоговых агентов .

Налог с некоторых других видов доходов (например, доходов от продажи имущества)

уплачивается самим физическим лицом при подаче декларации.

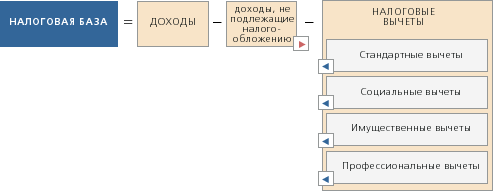

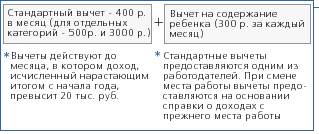

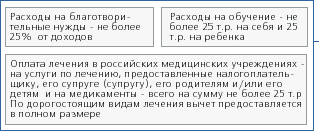

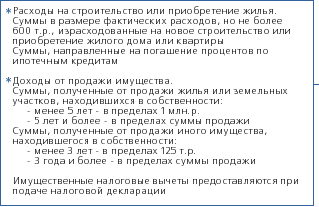

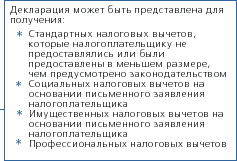

При

исчислении налога физические лица имеют право на вычеты - стандартные,

социальные (на обучение и лечение), имущественные и профессиональные.

Индивидуальные

предприниматели, перешедшие на упрощенную систему

налогообложения, учета и отчетности, платят подоходный налог в форме

уплаты годовой стоимости патента. Иные категории индивидуальных

предпринимателей уплачивают налог на доходы физических лиц в особом порядке

(см.)

Порядок

исчисления и уплаты налога на доходы физических лиц регулируется главой 23 НК

РФ

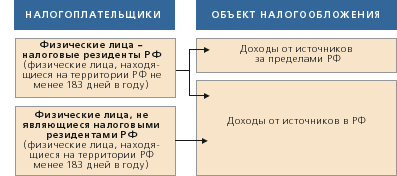

Налогоплательщики и объект налогообложения

Налоговые ставки и налоговая база

Основная налоговая ставка

Таблица 1

|

|

Вид дохода

Ставка налога

Доходы

от источников на территории РФ и за ее пределами, кроме приведенных ниже в

таблице 2

13%

|

|

Налоговая

база при применении ставки 13%

Иные налоговые ставки

Таблица 2

|

|

Вид дохода

Ставка налога

Дивиденды,

доходы, получаемые физическими лицами, не являющимися налоговыми резидентами

РФ

30%

Выигрыши,

выплачиваемые организаторами лотерей, тотализаторов и других основанных на

риске игр

35%

Стоимость

выигрышей и призов, получаемых в конкурсах, играх и других мероприятиях в

целях реламы товаров, работ и услуг (свыше 2 тыс. руб.)

Страховые выплаты

по договорам добровольного страхования сверх установленного размера

Процент

по банковским вкладам в части, превышающей:

- 3/4 ставки рефинансирования ЦБ РФ по рублевым

вкладам (в общем случае)

- ставку рефинансирования ЦБ РФ по срочным

пенсионным вкладам в рублях, внесенным до 01.01.01

- 9% годовых по

валютным вкладам

Суммы экономии на

процентах при получении заемных средств в случае, если сумма процентов по

условиям договора меньше 3/4 ставки рефинансирования ЦБ РФ на дату получения

средств (9% годовых - по валютным заемным средствам)

|

|

Налоговая

база при применении ставок 30% и 35%

Налоговая

база определяется как денежное выражение доходов, подлежащих налогообложению по

этим ставкам (налоговые вычеты не применяются)

При

определении налоговой базы (независимо от применяемых ставок) учитываются:

- все

доходы налогоплательщика, полученные им в любой форме

- доходы

в виде материальной

выгоды

Удержания

из дохода налогоплательщика по его распоряжению, по решению суда или иных

органов не уменьшают налоговую базу

Доходы

(расходы, принимаемые к вычету), выраженные в иностранной валюте,

пересчитываются в рубли по курсу ЦБ РФ на дату фактического получения доходов

(осуществления расходов)

Исчисление

налоговой базы производят:

- Российские

организации, индивидуальные предприниматели и постоянные представительства

иностранных организаций в РФ, от которых или в результате отношений с

которыми налогоплательщик получил доходы, подлежащие налогообложению у

источника выплаты (налоговые агенты) - по суммам таких доходов

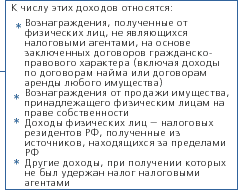

- Физические

лица, зарегистрированные в установленном действующим законодательством

порядке и осуществляющие предпринимательскую деятельность без образования

юридического лица, - по суммам доходов, полученных от осуществления такой

деятельности

- Частные

нотариусы, частные охранники и частные детективы, занимающимися в

установленном действующим законодательством порядке частной практикой, -

по суммам доходов, полученных от такой деятельности

- Физические

лица, получившие вознаграждения от других физических лиц, не являющихся

налоговыми агентами, на основе заключенных договоров гражданско -

правового характера, включая доходы по договорам найма или договорам

аренды любого имущества, а также от продажи имущества, принадлежащего этим

лицам на праве собственности, - по суммам названных доходов

- Физические

лица - налоговые резиденты РФ, получающие доходы от источников,

находящихся за пределами РФ, - по суммам таких доходов

- Физические

лица, получающие другие доходы, при получении которых не был удержан налог

налоговыми агентами, - по суммам таких доходов

Налоговый период

Налоговым

периодом признается календарный год

Налоговые агенты

Российские

организации, коллегии адвокатов (их учреждения), индивидуальные предприниматели

и постоянные представительства иностранных организаций в РФ, от которых или в

результате отношений с которыми налогоплательщик получил доходы (налоговые

агенты), обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет

сумму налога на доходы

Исчисление,

удержание и уплата налога производятся в отношении всех доходов

налогоплательщика, источником которых является налоговый агент, кроме доходов,

выплачиваемых индивидуальным предпринимателям и другим лицам, занимающимся

частной практикой (особенности налогообложения этих лиц см. выше)

Обязанности налоговых агентов

- Своевременное

и правильное исчисление, удержание и перечисление в бюджет суммы налога

- Учет

доходов, полученных от них физическими лицами в налоговом периоде, по

установленной МНС РФ форме

- Представление

в налоговый орган по месту своего учета ежегодно не позднее 1 апреля года,

следующего за истекшим налоговым периодом, по форме, утвержденной МНС РФ,

сведений о доходах физических лиц, выплаченных данным налоговым агентом, и

суммах начисленного и удержанного в этом налоговом периоде налога.

Сведения представляются на магнитных носителях или с использованием

средств телекоммуникаций (при численности физических лиц менее 10 человек

сведения могут представляться на бумажных носителях)

Выдача

физическим лицам по их заявлениям справки о полученных доходах и удержанных

суммах налога по форме, утвержденной МНС РФ

Порядок удержания и перечисления налога

налоговыми агентами

- Исчисление

сумм налога производится налоговым агентом нарастающим итогом с начала

налогового периода по результатам каждого месяца отдельно по каждому виду

дохода, по которому применяются различные налоговые ставки с зачетом

удержанной в предыдущие месяцы текущего налогового периода суммы налога

- Расчет

осуществляется без учета доходов, полученных физическим лицом от других

налоговых агентов, и сумм налога, удержанных другими налоговыми агентами

- Если

совокупная сумма налога, подлежащая взносу в бюджет в данном месяце,

составляет менее 100 руб., она добавляется к сумме налога, подлежащей

перечислению в бюджет в следующем месяце, но не позднее декабря текущего

года

- Удержание

у налогоплательщика начисленной суммы налога производится налоговым

агентом за счет любых денежных средств, выплачиваемых налоговым агентом

налогоплательщику, при фактической выплате указанных денежных средств

налогоплательщику либо по его поручению третьим лицам. При этом

удерживаемая сумма налога не может превышать 50% от суммы выплаты

При невозможности удержать у

налогоплательщика исчисленную сумму налога налоговый агент обязан в

течение одного месяца с момента возникновения соответствующих

обстоятельств письменно сообщить в налоговый орган по месту своего учета о

невозможности удержать налог и сумме задолженности налогоплательщика.

Невозможностью удержать налог, в частности, признаются случаи, когда

заведомо известно, что период, в течение которого может быть удержана

сумма начисленного налога, превысит 12 месяцев

- Суммы

исчисленного и удержанного налога перечисляются налоговыми агентами:

- не

позднее дня фактического получения в банке наличных денежных средств на

выплату дохода (дня перечисления дохода со счетов налоговых агентов в

банке на счета гражданина либо по его поручению на счета третьих лиц в

банках)

- не

позднее дня, следующего за днем фактического получения дохода, если

доходы выплачиваются в денежной форме из выручки налогового агента

- не

позднее дня, следующего за днем фактического удержания исчисленной суммы

налога, если доходы получены в натуральной форме либо в виде материальной

выгоды

- Сумма

налога уплачивается по месту учета налогового агента в налоговом органе

(при наличии обособленных подразделений - по месту нахождения этих

подразделений исходя из сумм дохода, начисляемого и выплачиваемого

работникам этих подразделений)

- Излишне

удержанные налоговым агентом суммы налога подлежат возврату налоговым

агентом по представлении налогоплательщиком соответствующего заявления

- Суммы

налога, не удержанные с физических лиц или удержанные налоговыми агентами

не полностью, взыскиваются ими с физических лиц до полного погашения этими

лицами задолженности в порядке, предусмотренном ст. 45 НК РФ

- Суммы

налога, не взысканные в результате уклонения налогоплательщика от

налогообложения, взыскиваются за все время уклонения от уплаты налога

3.

Исчисление и уплата подоходного налога лицами, предоставляющими декларацию.

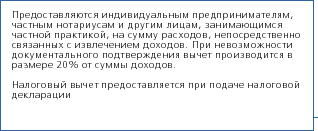

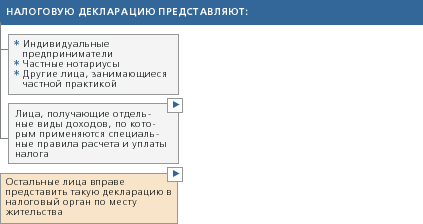

Следующие

категории налогоплательщиков:

·

физические лица, зарегистрированные в

установленном законодательством порядке и осуществляющие предпринимательскую

деятельность без образования юридического лица

·

частные нотариусы и другие лица,

занимающиеся в установленном порядке частной практикой (кроме адвокатов, налог

с доходов которых исчисляется, удерживается и уплачивается коллегиями адвокатов

(их учреждениями)

самостоятельно

исчисляют сумму налога по суммам доходов, полученным от осуществления такой

деятельности (понесенные убытки прошлых лет не уменьшают налоговую базу)

Доходы

индивидуального предпринимателя, полученные по видам деятельности, по которым

он является налогоплательщиком налога на вмененный доход, не подлежат обложению

налогом на доходы физических лиц

При

применении индивидуальным предпринимателем упрощенной системы налогообложения,

учета и отчетности уплата налога на доходы физических лиц заменяется оплатой

стоимости патента

Общая сумма

налога, подлежащего уплате, исчисляется с учетом сумм налога, удержанных

налоговыми агентами при выплате дохода таким лицам.[2]

Порядок расчета платежей

Налог

уплачивается в форме авансовых платежей в течение налогового периода и

окончательного платежа по итогам этого периода

Расчет

авансовых платежей осуществляется на основании предварительной налоговой

декларации, которая представляется в налоговый орган в случае появления в

течение года доходов, полученных от осуществления предпринимательской

деятельности (в пятидневный срок по истечении месяца со дня появления доходов).

В этой декларации указывается сумма предполагаемого дохода в текущем налоговом

периоде (сумма предполагаемого дохода определяется налогоплательщиком самостоятельно)

В случае

значительного (более чем на 50%) увеличения или уменьшения в налоговом периоде

дохода необходимо в течении этого периода представить новую налоговую

декларацию с указанием уточненной суммы предполагаемого дохода

Расчет сумм

авансовых платежей производится налоговым органом на основании суммы

предполагаемого дохода, указанного в предварительной налоговой декларации, (при

уточнении дохода производится пересчет суммы платежа по ненаступившим срокам

уплаты не позднее 5 дней после получения новой декларации). Расчет

окончательного платежа производится налогоплательщиком самостоятельно на

основании фактически полученного дохода в соответствии с окончательной

налоговой декларацией с учетом стандартных и профессиональных налоговых вычетов

Порядок и сроки уплаты

налога

|

|

Размер платежа

Срок уплаты

Авансовый платеж

за январь - июнь

1/2 годовой суммы платежей

Не позднее 15 июля текущего года

за июль - сентябрь

1/4 годовой суммы платежей

Не позднее 15 октября текущего года

за октябрь - декабрь

1/4 годовой суммы платежей

Не позднее 15 января следующего года

Платеж по итогам года

Разница между суммой налога, исчисленной по налоговой

декларации, и авансовыми платежами

Не позднее 15 июля следующего года

|

|

Платежи

вносятся на основании налоговых уведомлений (ст. 52 НК РФ), выданных налоговым

органом по месту учета налогоплательщика

Налоговая декларация

Состав налоговой декларации

·

Доходы, полученные в налоговом периоде, и

источники их выплаты

·

Суммы налога, удержанные налоговыми

агентами

·

Налоговые вычеты

·

Суммы фактически уплаченных в течение

налогового периода авансовых платежей

·

Суммы налога, подлежащие уплате (доплате)

или возврату по итогам налогового периода.

Заключение

Раньше государство сначала забирало себе все, а

потом решало, кому и сколько дать.

Сейчас все наоборот. Каждый - хозяин своей собственности, своего

труда и своих доходов. Но часть этих доходов надо отдавать государству, чтобы

платить за то, что нужно ВСЕМ: здравоохранение, образование, коммунальное

хозяйство, благоустройство, охрану правопорядка, экологию и т.д.[3]

Существует и другая

точка зрения о подоходном налоге:

Его

шкала за годы реформ менялась 21 раз. В настоящее время действует единая ставка

в 13 процентов, что свидетельствует о признании правительством своего рода

“поражения” в десятилетних попытках обеспечить сбор подоходного налога с

высокодоходных слоев населения. Необходимо для людей, чей доход ниже

прожиточного минимума, вообще отменить подоходный налог.[4]

Допустим депутату по долгу службы необходимо критиковать все и

всех дабы поднять свой рейтинг. Но в то же время Государственная Дума приняла

25 главу Налогового кодекса подавляющим большинством, лишив малые предприятия всех льгот. Ранее налог на прибыль

составлял 35 процентов, депутаты его снизили до 24-х: казалось бы, очевидное

налоговое послабление. Однако ранее предприниматели, имея льготы, платили менее

17 процентов (в первый год работы налог не платился совсем, во второй —

только четверть от ставки). В итоге у предпринимателей ставка налога поднялась

на 7 процентов, и малый бизнес, таким образом, был приравнен к гигантам

индустрии, например, “Газпрому”.

К чему приведет это в дальнейшем покажет время , пока же налоговая

служба заявляет о непрерывном росте сбора подоходного и других налогов. В чем

собственно говоря и заинтересован каждый из нас.

Литература

1.

Бакаев А.С. "Бухгалтерское

обеспечение налогообложения прибыли. Разъяснения по применению Положения о

составе затрат". М., "Бухгалтерский учет", 2001.

2. Боровкова О. "Помогите

разобраться...", "Экономика и жизнь", N 44 за 1999 год, с.3.

3.

Гречаник Н. "Налогообложение некоммерческих организаций. Эксперт

разъясняет.", "Экономика и жизнь", N 29 за июль 1999 года, с.19.

4. Гречаник Н. " О налоге на прибыль", "Экономика и жизнь",

N 7 за февраль 2001 года, с.3.

5. "Налоги в 1999 году. Местные налоги и

сборы в г.Новосибирске. Сборник нормативных документов. По состоянию на 1

ноября 1999 года.", Новосибирск, "РИПЭЛ", 1999, 160 с.

6. Налоги : Учебное пособие / Под ред. Д.Г.Черника,

М., "Финансы и статистика", 1995, 400 стр.

7. "Налоговый кодекс Российской

Федерации. Проект." - М., "Ридас", 1996, 209 стр.

8. Нестерова С., Ткаченко Н. "Благотворительность. Льготы по

налогу", "Экономика и жизнь", N 51 за декабрь 1993 года, с.3.

9.Публикации в газетах «Труд», «Известия» за 2000-2001 гг.

[1] Гречаник Н. " О налоге на

прибыль", "Экономика и жизнь", N 7 за февраль 2001 года, с.3.

[2] Гречаник

Н. " О налоге на прибыль", "Экономика и жизнь", N 7 за

февраль 2001 года, с.3.

[3] Из рекламы Налоговой

службы.

[4] Предложения депутата Ивана Грачева по совершенствованию системы

налогообложения.