Содержание

Введение............................................................................................................. 2

1. Теоретические аспекты лизинговой деятельности....................................... 8

1.1 Основные понятия лизинга....................................................................... 8

1.2 Субъекты и объекты лизинговой деятельности..................................... 12

1.3 Типы и виды лизинга.............................................................................. 15

2. Методологические основы лизинговых операций..................................... 23

2.1 Правовые аспекты лизинговой сделки................................................... 23

2.2 Экономические основы лизинга............................................................. 29

2.3 Математические модели оценки эффективности

лизинговых операций............................................................................. 40

3. Обоснование роли лизинга в эффективном развитии производства в

современных условиях........................................................................................................... 46

3.1 Особенности лизинговой деятельности в РФ........................................ 46

3.2. Механизм осуществления лизинговой сделки на предприятии........... 51

3.3. Необходимость укрепления роли лизинга в экономике производства 57

Заключение...................................................................................................... 66

Библиографический список............................................................................. 70

Приложение 1. Основные схемы, иллюстрирующие

базовые

понятия лизинга..................................................... 72

Введение

Идея

лизинга не является новой, даже термина «лизинг» как такового вплоть до

последнего времени не было. Раскрытие сущности лизинговой сделки восходит ко

временам Аристотеля (IV в. до н. э.). Именно ему принадлежат слова «богатство

состоит в пользовании, а не в праве собственности», т. е., чтобы получить

доход, хозяйственнику совсем не обязательно иметь в собственности какое-то

имущество, достаточно лишь иметь право пользоваться им и в результате получить

доход.

Введение в экономический лексикон

термина «лизинг» (от англ. to lease

— брать и сдавать имущество во временное

пользование) связывают с операциями

телефонной компании «Белл», руководство которой в 1877 г. приняло решение не

продавать свои телефонные аппараты, а сдавать в аренду. Однако первое общество,

для которого лизинговые операции стали основой его деятельности, было создано

только в 1952 г. в Сан-Франциско американской компанией “United States

Leasing Corporation”, и таким образом, США

стали родиной нового бизнеса

Однако

настоящий бум в лизинговых отношениях произошел в Америке в начале 50-х гг. XX

в. В лизинг начали активно сдаваться средства производства: технологическое

оборудование, машины, механизмы, суда, самолеты и т.д. Это начинание по

достоинству оценило правительство США, создав государственную программу

стимулирования этой деятельности, что значительно активизировало лизинговые

услуги. В силу ряда обстоятельств лизинг получил достаточно быстрое развитие,

что положило начало становлению лизингового бизнеса. Появились компании и

фирмы, предлагающие за определенную плату предоставление лизинговых услуг,

которые стали основой их предпринимательской деятельности.

Лизинг в

США, Канаде и Европе в 60 - 80-е гг. интенсивно развивался, а вскоре его

географические границы еще более расширились: лизинговый рынок появился в

Австралии и Японии. Динамика и уровень развития лизинга к концу 80-х гг.

характеризовались следующими данными: если в 1987 г. лизинг имущества

(оборудования) составлял в США 28 % от общего объема инвестиций в

промышленность, в Австралии - более 30, в Великобритании - 20, во Франции -

около 17, в Италии - 14, в Германии - 15, в Австрии - около 9, в Канаде - более

8 %, то в настоящее время он вырос в указанных странах в 1,5 - 2,0 раза. В

России его рост намечается до 20 % в 2000 г. по сравнению с 1,2 % в 1996 г[1].

При этом,

например, в США в 1987 г. из общего количества переданного в лизинг имущества

(оборудования) 33,2 % составляли средства вычислительной техники, 9,5 % -

оргтехника, 21,9 % - промышленное оборудование, 4,9 % - транспортные средства,

1,3 % - строительные машины, 10,1 % - торговое оборудование.

Соотношение

отдельных видов лизинга в США в 1987 г. имело следующий вид: сделки финансового

лизинга - 65 % от общей стоимости заключенных контрактов, сделки оперативного

лизинга - 10, сделки «леведж»-лизинга - 25 %[2].

Приведенные

данные дают представление о масштабах и динамике развития относительно нового

вида предпринимательства, основой которого является лизинг - один из видов

имущественного найма.

Лизинг - комплекс возникающих имущественных

отношений, связанных с передачей имущества (оборудования, машин, судов и др.) в

пользование после его приобретения у производителя (продавца), где участниками

выступают: во-первых, лизингодатель, т.е. собственник имущества, который

передает его на условиях лизингового соглашения (им могут быть лизинговые

компании, банки, предприятия, имеющие средства для проведения лизинговых

операций, и др.); во-вторых, лизингополучатель, который может быть юридическим лицом

любой организационно-правовой формы (государственное, акционерное общество,

общество с ограниченной ответственностью и др.), и наконец, в-третьих,

производитель (продавец) имущества, который впоследствии будет выступать в роли

продавца имущества будущему собственнику - лизингодателю. Производитель

(продавец) имущества, как правило, является юридическим лицом[3].

Актуальность

рассматриваемой темы определяется следующими обстоятельствами.

Недостаточная

инвестиционная активность продолжает оставаться одним из основных препятствий

на пути стабилизации отечественной экономики. В то же время мировой опыт

подтверждает прямую зависимость между развитием лизинга и привлечением

капиталовложений. Актуальность инвестиций определяется статистическими данными

- до 70 % основных фондов предприятий всех форм собственности имеют высокую

степень морального и физического износа, несовместимую с требованиями

современного производства.

В этих

условиях лизинг, как инструмент инвестирования в основные фонды предприятий,

становится все более и более привлекательным.

Изношенность

основных фондов, объективная потребность в широкомасштабном перевооружении

производства, внедрение новых передовых технологий заставило многие

отечественные предприятия обратиться к более совершенным формам экономических

механизмов, таким как лизинг. В первую очередь, это связано с тем, что при его

активном внедрении, в силу присущих ему возможностей и достоинств, он может

стать мощным импульсом не только технического перевооружения производства, но и

структурной перестройки российской экономики в целом.

По оценкам

экспертов и специалистов рынка инвестиций, в ближайшее время прогнозируется

“лизинговый бум”, несмотря на то, что этот вид предпринимательства считается

относительно новым. В течение последних нескольких лет было замечено, что

альтернативой установившейся практике продажи оборудования из-за рубежа и

внутри страны становится лизинг.

Рынок

лизинговых операций в России оценивается как чрезвычайно емкий, способный

принести значительные доходы всем его участникам. По прогнозам экспертов объем

внутренних и международных лизинговых операций в ближайшие годы составит около

4 миллиардов долларов, а по предварительным оценкам МинЭкономики РФ, к 2005

году уровень лизинговых операций в общем объеме капиталовложений в РФ может

составить 10-15 %[4].

Лизинг в

России постепенно принимает все более четкие организационные и правовые формы.

Формируются нормативные законодательные предпосылки для правового регулирования

деятельности участников лизинговых операций. История развития лизинга в России

свидетельствует, что к настоящему времени сложилась определенная практика

установления различных льгот для участников лизинговых операций по сравнению с

другими видами предпринимательской деятельности, хотя, впрочем, соответствующее

законодательство еще далеко от идеального.

Целью

данной работы является рассмотрение экономической сущности лизинга, а также его

возможной роли в укреплении экономики производства.

Достижение

поставленной цели предполагает решение следующих основных задач:

·

изучение различных трактовок основных терминов лизинга

(следует признать, что здесь у разных авторов имеется некая размытость и

противоречивость даже для основных терминов!);

·

выяснение экономического механизма лизинговой

деятельности;

·

рассмотрение различных моделей оценки эффективности

лизинга, дополненное исследованием конкретного хозяйственного прецедента;

·

ознакомление с текущим состоянием и ближайшими

перспективами развития лизинга в РФ.

Применительно

к библиографии, посвященной данному вопросу, можно отметить следующее.

В то время

как лизинг в России развивается медленно, литературы о лизинге издано в стране

немало. Но далеко не вся эта литература имеет сегодня научную или методическую

ценность. Многое из написанного отечественными авторами в книгах отражало

текущее состояние российского лизинга на момент публикации книги и, поэтому,

устаревало едва ли не раньше, чем расходился тираж. Эти книги не переиздаются.

Вместо этих книг пишутся новые книги, по-прежнему во многом отражающие

конъюнктуру. Российская нормативная база для лизинга развивается, а последняя

тенденция такова, что в книгах стали размещать нормативные документы, имеющие

отношение к лизингу. Тем не менее в ряде новейших исследований по лизингу

указанные недостатки отсутствуют либо минимальны.

1.

Васильев Н.М., Катырин С.Н., Лепе Л.Н. Лизинг

как механизм развития инвестиций и предпринимательства. - М.:

"ДеКА", 1999. В работе рассматриваются сущность и функции,

преимущества лизинга, российский лизинг в недавнем прошлом и на современном

этапе.

2.

Газман В.Д. Рынок лизинговых услуг. -

М.: Фонд "Правовая культура" 1999. Эта книга - не учебное пособие, а

обзорный материал. Книга состоит из двух частей. Одна часть рассказывает о

становлении лизингового бизнеса в России, а другая, коротко (по 5-15 стр.)

представляет лизинговый бизнес в разных странах.

3.

Карп М. В. и др. Лизинг. Экономические и

правовые основы. – М.: Юнити-Дана, 2001. Брошюра включает два раздела.

В первом разделе анализируются правовые основы регулирования лизинга, а во

втором разделе рассматриваются экономические вопросы лизинга на примере

российской практики.

4.

Лещенко М. И. Основы

лизинга. - М.: Финансы и статистика, 2001. Учебное пособие Автор

рассматривает экономическое содержание, правовое регулирование и управление

лизингом.

Актуальность

темы лизинга находит свое отражение и в публикациях в экономической периодике.

Достаточно сказать, что данная проблема рассматривается специализированным

журналом «Лизинг-ревю».

В

статье «Лизинг в России» ([19]) В.Д.

Газман анализирует Федеральный Закон «О лизинге» и рассматривает перспективы

его развития, исходя из динамики последних лет.

В

статье «Лизинг и банковский кредит на приобретение основных средств: сравнение

эффективности» ([29]) В.

Штельмах с помощью цифровых показателей функционирования некоторого

абстрактного предприятия демонстрирует преимущества лизинга по сравнению с

традиционным банковским кредитом.

В

статье «Стратегия инвестиционного прорыва и развития лизинга в России» ([24]) А.Г. Куликов приводит цифры, характеризующие

состояние лизинговой деятельности в современной России, а также рассматривает

аспекты, которые могут обеспечить увеличение экономической эффективности

лизинга в экономике производства.

1. Теоретические аспекты лизинговой деятельности

1.1 Основные понятия

лизинга

Прежде чем

начать изложение материала, требуется дать четкий ответ на вопрос - что

понимается под термином "лизинг"? В специальной литературе не

прослеживается однозначного мнения по данному вопросу.

В

комментариях к параграфу 6 второй части ГК РФ "финансовая аренда

(лизинг)" на вопрос о том, что представляет собой лизинг, дается следующий

ответ: "У современных западных юристов не вызывает сомнения, что так

называемый "финансовый лизинг" (а точнее - финансовая аренда,

поскольку слово "лизинг" является не переводом, а звуковой калькой

соответствующего английского термина обозначающего финансовую аренду) является

разновидностью института аренды, хотя финансовая аренда и осложнена

дополнительным элементом - фигурой продавца арендуемого имущества."[5]

Согласно ГК РФ, экономическая суть

договора финансовой аренды (лизинга) состоит в том, что арендодатель

осуществляет финансирование хозяйственной деятельности арендатора. С точки

зрения арендодателя, это инвестиции, при которых, приобретая для арендатора по

выбору последнего и необходимое для его производственной деятельности

оборудование или иное имущество, и сохраняя за собой право собственности на это

имущество, он передает его во владение и пользование для хозяйственной

эксплуатации арендатору, получая с него арендные платежи. Для арендатора финансовая

аренда служит альтернативой приобретения оборудования с использованием заемных

средств, требующих уплаты процентов по ссуде. Кроме того, в странах,

цивилизованным образом регулирующих отношения связанные с финансовой арендой,

арендодатели и арендаторы имеют возможность получить льготный налоговый режим

через механизм ускоренной амортизации и путем включения арендных платежей в

себестоимость продукции. Таким образом, имеющееся

для лизинга правовая база свидетельствует о том, что под лизингом следует понимать

один из видов арендных отношений.

Иное

понимание термина "лизинг" предлагается в работах таких авторов, как

Васильев Н.М., Газман В.Д. и др. считается, что термин "лизинг"

следует трактовать шире, чем понятия "финансирование аренды",

"кредит - аренда" или "операции по финансированию аренды"[6]. Такой

подход обусловлен точным переводом английского слова leasе как аренда.

Получается, что под термином "лизинг" может пониматься не только

финансовая аренда, но и другие арендные отношения. Лизинговые отношения не

сводятся к отношениям финансовой аренды. Эта точка зрения ведет к тому, что

лизингом можно считать прокат, контрактный наем, аренду с последующим выкупом и

т.д. Пришедший на смену временному положению федеральный закон "О

лизинге" регулирует отношения по долгосрочному, среднесрочному и

краткосрочному лизингу. Соответственно, в законе даются определения финансового

и оперативного лизинга. Действие документа распространяется как на сделки как

финансового, так и оперативного лизинга.

В

большинстве случаев под лизингом понимают аренду машин, оборудования,

транспортных средств и сооружений производственного назначения. Другими

словами, речь идет о передаче хозяйственного имущества во временное пользование

на условиях срочности, возвратности и платности или, иначе, о получении и

производственном использовании имущества, не являющегося собственностью

пользователя.

В

соответствии с целями и задачами предстоящего исследования, имеет смысл более

глубоко проанализировать экономическую сущность лизинга. Есть существенные

различия в определениях лизинга и аренды. Пожалуй, главное из них состоит в

том, что лизинговые отношения выходят за рамки арендных отношений. Поэтому,

представляется уместным вывести экономическое определение лизинга исходя из

складывающихся по нему (лизингу) отношений. Из имеющихся в специальной

литературе описаний лизинга, наиболее полно его экономический смысл выражает

следующее определение: "Комплекс имущественных отношений, складывающихся в

связи с передачей имущества во временное пользование. Этот комплекс помимо

собственно договора лизинга включает и другие договоры, в частности договор

займа, договор купли-продажи и т.д. Для лизинга характерно сложное сочетание

этих договоров и взаимопроникновение возникающих при их заключении взаимоотношений".[7]

Лизинговая

сделка - совокупность договоров, необходимых для реализации договора лизинга

между лизингодателем, лизингополучателем и продавцом (поставщиком) предмета

лизинга.[8]

Сделка

финансового лизинга - это сделка, включающая следующие характеристики:

а)

арендатор определяет оборудование и выбирает поставщика, не полагаясь в первую

очередь на опыт и суждения арендодателя;

б)

оборудование приобретается арендодателем в связи с договором лизинга, который,

и поставщик осведомлен об этом, заключен или должен быть заключен между

арендодателем и арендатором; и

в)

периодические платежи, подлежащие уплате по договору лизинга, рассчитываются, в

частности, с учетом всей или существенной части стоимости оборудования.[9]

Федеральный

закон "О лизинге" и конвенция УНИДРУА регулирует вопросы, возникающие

при заключении и исполнении договоров, связанных с операциями по финансовому

лизингу. Таким образом, становится ясно, что для лизинга характерно сложное

сочетание экономических взаимоотношений, которые подразумевают выполнение

определенных действий.

Как

разновидность арендных операций, лизинг имеет следующие особенности:

·

срок лизинга; как правило, он приближается к сроку

полной амортизации предмета лизинга;

·

предмет лизинга; обычно это машины, оборудование,

сооружения производственного назначения и транспортные средства;

·

покупка арендодателем имущества, исходя из

потребностей арендатора.

Сочетание

трех приведенных присущих лизинговой операции качеств, достаточно четко

отделяет его от других форм аренды. Лизинг определяется как аренда средств

производственного назначения, приближающейся по срокам к периоду полной

амортизации предмета аренды.

Лизинг во

многих странах мира широко используется и считается наиболее целесообразным

способом организации предпринимательской деятельности. В России же, несмотря на

определенную активность, еще только определяются пути и формы его развития.

Однако

кризисное состояние экономики, когда многие предприятия не способны вкладывать

крупные финансовые средства в техническое обновление и интенсификацию

производства, диктует необходимость значительного повышения роли лизинга,

позволяющего привлекать большие средства, в том числе и частные инвестиции, для

развития производственной сферы и поддержания отечественного производства всех

форм собственности, и в первую очередь занятого инновационным

предпринимательством.

Успех

лизингового предпринимательства в любой отрасли во многом зависит от верного

понимания его содержания и специфических особенностей, особенно от грамотного

владения этим механизмом.

Интерес

каждого участника сделки к развитию лизингового предпринимательства определяет

его широкие возможности и преимущества по сравнению, например, с прямым

кредитованием. Так, производитель (продавец) имущества имеет дополнительный

канал сбыта своей продукции, позволяющий расширить объем продаж; для

лизингодателя - это способ вложения капитала, позволяющий эффективно его

использовать; лизингополучатель имеет возможность приобрести необходимое

имущество для предпринимательской деятельности.

Однако лизинговый

механизм имеет некоторые негативные последствия: из-за инфляции

лизингополучатель теряет на повышении остаточной стоимости имущества;

используемое имущество может морально устареть, несмотря на достижения

научно-технического прогресса, в то же время лизинговые платежи продолжаются до

окончания контракта.

1.2 Субъекты и объекты

лизинговой деятельности

Весьма

важным при заключении лизинговых сделок является определение объектов лизинга.

Статья 666

ГК РФ определяет, что объектами или предметами договора лизинга могут быть

«любые не потребляемые вещи, используемые для предпринимательской деятельности,

кроме земельных участков и других природных объектов».[10]

Если

перевести указанную норму на язык прикладной экономики, то она может быть

выражена следующим образом: объектом лизинга может быть любое движимое и

недвижимое имущество, предназначенное для предпринимательской деятельности, т.

е. виды имущества, которые образуют основные средства производства (здания,

сооружения, передаточные устройства, машины и оборудование

общепроизводственного назначения, подъемно-транспортное оборудование,

сельскохозяйственная техника, оргтехника, приборы, другая продукция

машиностроения), а также имущественные комплексы (предприятия, цеха,

технологические линии), но без оборотных средств (сырья, материалов,

продукции). При этом надо иметь в виду, что объектом лизинга является как новое

имущество, так и имущество, бывшее в употреблении, т. е. имущество,

обращающееся на вторичном рынке средств производства.

Если

объектом лизинга является недвижимое имущество (здания, сооружения, предприятия

и цехи), в договоре лизинга предусматривается передача лизингополучателю права

той части земельного участка, которая занята этой недвижимостью и необходима

для ее использования.

Особого

внимания требует рассмотрение вопроса о том, может или не может быть объектом

лизинга имущество, предназначенное для бытовых нужд, личного и семейного

пользования. На Западе указанные виды имущества зачастую передаются в лизинг,

что обусловлено особенностями зарубежного рынка легковых автомобилей и бытовой

техники. Но, поскольку указанные виды имущества не предназначены для

предпринимательской деятельности, они не могут являться объектами лизинга, за

исключением легковых автомобилей, используемых в качестве такси.

Естественно,

не могут быть объектом лизинга предметы, нахождение которых в обороте не

допускается законом. Субъектами лизингового рынка, как известно, являются:

лизингодатели, лизингополучатели, производители (продавцы) имущества, банки и

другие кредитно-финансовые учреждения, а также брокерские и консалтинговые

фирмы, которые хотя и не являются непосредственными участниками лизинговых

операции, но оказывают другим участникам рынка посреднические, информационные и

консалтинговые услуги.

Основными

субъектами лизинга, т.е. сторонами договора лизинга, являются лизингодатель и

лизингополучатель. При финансовом лизинге участником сделки является также

производитель (продавец) имущества - объекта договора лизинга, хотя стороной

непосредственно в договоре лизинга он не является.

Лизингодатель

- это юридическое лицо, приобретающее имущество у производителя (продавца) и

передающее его по договору лизинга лизингополучателю. По закону лизингодателем

может быть и физическое лицо, т. е. гражданин, зарегистрированный в качестве

предпринимателя без образования юридического лица, но на практике такое вряд ли

возможно.[11]

Функции

лизингодателей на рынке лизинговых услуг, как правило, выполняют

специализированные коммерческие организации - лизинговые компании в виде

хозяйственных товариществ и акционерных обществ.

Лизингодателями

могут быть также банки и другие кредитно-финансовые учреждения, чаще всего ими

являются непосредственно производители лизингового имущества -

машиностроительные заводы, строительные фирмы и др.

Юридическое

право осуществлять лизинговую деятельность дает лицензия.

Лизингополучатель — это юридическое лицо или гражданин,

зарегистрированный в качестве предпринимателя без образования юридического

лица, принимающее (или получающее) по договору лизинга во временное владение и

пользование лизинговое имущество.[12]

Лизингополучателем

может стать любое предприятие, пожелавшее получить по договору лизинга то или

иное имущество. Производитель (продавец) - лицо, продающее по договору

купли-продажи лизингодателю имущество - предмет договора лизинга.

Производитель

(продавец) - это юридическое или

физическое лицо, являющееся владельцем имущества, выбранного лизингополучателем

(а при оперативном лизинге - лизингодателем), и заключающее с лизингодателем

договор купли-продажи этого имущества.[13]

Функции

производителя (продавца) на рынке лизинговых услуг, чаще всего выполняют

предприятия - изготовители имущества, но это могут быть и фирмы, осуществляющие

оптовую торговлю машинами или оборудованием и др.

Банки и

другие кредитно-финансовые учреждения, даже если они не являются

непосредственно лизингодателями, также относятся к участникам рынка лизинговых

услуг, так как обеспечивают лизингодателей заемными средствами, необходимыми

для приобретения имущества.

Брокерские

фирмы, функционирующие на рынке лизинговых услуг, играют очень важную роль. Их

задача состоит в поиске партнеров, информационном обеспечении других участников

рынка и даже в выполнении посреднических функций.

Консалтинговые

фирмы, специализирующиеся на лизинге, оказывают консалтинговую помощь всем

участникам рынка, и в первую очередь лизингополучателям.

При

международном лизинге субъектами российского лизингового рынка могут быть

иностранные юридические лица, выполняющие функции лизингодателя,

лизингополучателя или поставщика.

1.3 Типы и виды лизинга

Классификация аренды и лизинга получила обоснование,

как в зарубежной, так и в отечественной теории и практике. В основу настоящей

классификации положено описание лизинга, сделанное в работах последних лет

(см., напр., Васильев Н.М. и др. Лизинг как механизм развития инвестиций и

предпринимательства. М., 1999. С. 21-35.) С целью обобщения материала и учета

изменений последнего времени, составлена настоящая классификация. Как и в ранее

имеющихся классификациях, основанием будет "аренда" и

"лизинг".

Арендные

отношения классифицируются по содержанию:

1.

Оперативная аренда - подразумевающая передачу в

пользование имущества многократного использования на срок по времени

значительно короче, чем срок его службы. Она характеризуется небольшой

продолжительностью контракта и неполной амортизацией оборудования.

2.

Контрактный наем - смешанный вид аренды, сочетающий

элементы долгосрочной и оперативной аренды. При контрактном найме арендуемое

имущество возвращается владельцу в конце согласованного срока найма, который,

как правило, короче службы актива.

3.

Аренда с последующим выкупом - вид аренды,

предполагающей выкуп арендатором имущества в конце срока аренды. Аренда с

последующим выкупом может быть долгосрочной и краткосрочной.

4.

Финансовая аренда (лизинг) - характеризующаяся

длительным сроком контракта и амортизацией всей или большей части стоимости

арендуемого имущества. Фактически финансовая аренда представляет собой форму

долгосрочного кредитования покупки. По истечению срока действия финансовой

аренды арендатор может вернуть объект аренды, продлить соглашение или заключить

новое, а также купить объект аренды по остаточной стоимости. На практике, в

виду применения ускоренной амортизации и вытекающего из нее большого различия

остаточной стоимости арендуемого имущества по балансу и его реальной (рыночной)

цены, сумма, выплачиваемая арендатором в конце срока финансовой аренды, может

быть весьма значительной.

В классификации лизинга приведено 14 основных признаков классификации,

некоторые из которых имеют подклассы. Лизинг целесообразно

классифицировать по следующим признакам: по составу участников, по типу

арендуемых активов, по степени окупаемости, по условиям амортизации, по объему

обслуживания, по сектору рынка, по целевому назначению, по организационным

формам управления, по платежам, по намерениям участников, по способу

финансирования, по степени окупаемости, по продолжительности, по характеру

взаимодействия участников и по бухгалтерскому учету.

По способу финансирования различают следующие виды лизинга ([13]):

1.

Лизинг, финансирующийся за счет собственных средств

лизингодателя.

2.

Лизинг, финансирующийся за счет привлеченных средств

(средств инвесторов).

3.

Раздельно финансирующийся лизинг, частично

финансирующийся лизингодателем.

Лизинг различают по объему обслуживания передаваемого в лизинг

имущества ([13]):

1.

Чистый лизинг, если все обслуживание передаваемого в

лизинг имущества берет на себя лизингополучатель.

2.

Лизинг с полным набором услуг, когда на лизингодателя

возлагается полное обслуживание арендуемого имущества.

3.

Лизинг с частичным набором услуг, когда на

лизингодателя возлагаются лишь отдельные функции по обслуживанию имущества.

Лизинг различают по продолжительности ([13]):

1.

Краткосрочный лизинг, сроком до 1 года.

2.

Среднесрочный лизинг, сроком от 1 до 3 лет.

3.

Долгосрочный лизинг, сроком более 3 лет.

Лизинг классифицируют по целевому назначению ([13]):

1.

Действительный лизинг.

2.

Фиктивный лизинг. Преследуется цель получения большей

прибыли за счет налоговых и амортизационных льгот.

Лизинговые операции различают в зависимости от условий амортизации ([13]):

1.

Лизинг с полной амортизацией и соответственно с

выплатой полной стоимости объекта лизинга.

2.

Лизинг с неполной амортизацией, и, следовательно, с

неполной выплатой стоимости арендуемого имущества арендатором.

Лизинг различают - по степени окупаемости ([13]):

1.

Лизинг с полной окупаемостью, при котором в ходе срока

действия одного договора происходит полная выплата лизингодателю стоимости

арендуемого имущества.

2.

Лизинг с неполной окупаемостью, когда в течении срока

лизинга окупается только часть арендуемого имущества.

Лизинг классифицируют по характеру взаимодействия участников ([13]):

1.

Классический лизинг - трехсторонняя лизинговая

операция (поставщик - лизингодатель - арендатор).

2.

Возвратный лизинг. При возвратном лизинге, сталкиваясь

с проблемой недостатка финансовых активов, арендатор может передать основные

средства в собственность лизингодателю с последующей их арендой. В этом случае

арендатор возвращает часть денежных средств, затраченные ранее на приобретение

капитальных товаров и в тоже время продолжает ими пользоваться, выплачивая при

этом надлежащую арендную плату, включающую стоимость проведения лизинговой

операции и часть получаемых в ее ходе налоговых льгот.

3.

Сублизинг, при котором большая (доля по стоимости)

сдаваемого в лизинг актива берется в аренду у третьей стороны (инвестора).

Лизинг различают по намерениям участников ([13]):

1.

Срочный лизинг - одноразовый (на один срок) лизинг.

2.

Возобновляемый лизинг - продлевающийся по истечении первого

срока контракта.

Лизинг различают по составу его участников ([13]):

1.

Прямой лизинг, при котором собственник имущества

самостоятельно передает его в лизинг. Прямой лизинг может быть только

двухсторонним и организуется двумя участниками: лизингодателем и арендатором,

однако в большинстве случаев, лизинговые операции являются многосторонними

отношениями.

2.

Косвенный лизинг - когда в лизинговой операции помимо

лизингодателя и лизингополучателя участвуют другие хозяйственные субъекты.

Косвенный лизинг можно классифицировать как ([13]):

·

трехсторонний лизинг; Классическая, трехсторонняя

лизинговая операция (поставщик - лизингодатель - арендатор) представляется как

передача арендатору предмета лизинга происходит через посредника -

лизингодателя. Поэтому, выделяют трех основных участников: лизингодателя,

арендатора и продавца передаваемых в лизинг активов. Лизингодатель, приобретает

предмет лизинга и предоставляет его в аренду арендатору. Выполнению действий

лизингодателя, в большей степени, подчинена организация лизинговой операции.

При этом, продавец, продает лизингодателю активы, которые арендатор, получает у

лизингодателя в аренду.

·

многосторонний лизинг - с числом участников от 4 до 7

и более (лизинг с участием внешних инвесторов, субарендаторов и т.д.) В многостороннем

лизинге присутствуют второстепенные участники, обслуживающие лизинговые

отношения: банк, кредитующий приобретение предметов лизинга лизингодателем и

обслуживающий лизинговую операцию; страховая компания, страхующая арендуемое

имущество; "внешние инвесторы", финансирующие лизинг; посредники (в

том числе и финансовые), предоставляющие дополнительные услуги в подготовке и

проведении лизинговой операции. Все они обеспечивают стабильность подготовки и

проведения лизинговой операции.

Лизинг различают по платежам.

Все

производящиеся в ходе проведения лизинговой операции можно разделить на

собственно лизинговые платежи и нелизинговые (второстепенные) платежи.

Лизинговые платежи - платежи, совершаемые арендатором в пользу лизингодателя за

арендуемое имущество. Все лизинговые платежи можно классифицировать по 4

признакам.

1. По форме

платежа ([13]):

·

денежные платежи - расчет производится за счет

денежных средств,

·

компенсационные платежи - расчеты производятся либо

товарами, либо путем оказания встречной услуги лизингодателю;

·

смешанные платежи - наряду с денежными выплатами

допускаются платежи товарами или услугами.

2. В

зависимости от применяемого метода начисления лизинговых платежей различают ([13]):

·

платежи с финансированной общей суммой. Арендная плата

в этом случае включает амортизационные отчисления от стоимости арендуемого

оборудования, плату за пользование заемными средствами, сумму комиссионного

вознаграждения лизингодателю за организацию лизинговой операции и плату за

предоставленные им дополнительные услуги, связанные с техническим обслуживанием

предмета лизинга;

·

платежи с авансом (депозитом), когда арендатор сначала

предоставляет лизингодателю аванс, до момента или в момент подписания

лизингового соглашения, в установленном размере, а затем, после подписания акта

приемки-передачи предмета лизинга в эксплуатацию, выплачивает, посредством

периодических взносов в пользу лизингодателя, общую сумму лизингового платежа

за вычетом суммы аванса (депозита);

·

минимальные лизинговые платежи представляющие собой

сумму всех лизинговых платежей, которые должен произвести Арендатор за весь

период лизинга, а также сумму, которую он должен уплатить, если намерен

приобрести в собственность после окончания срока лизинга;

·

неопределенные платежи, расчет которых базируется на

некотором уровне установленной в соглашении процентной ставки определенной на

каком либо основании. В основу расчетов может быть положена ставка

рефинансирования, сумма прибыли полученной от реализации произведенной на

арендованном оборудовании продукции, процентная ставка по связанному с лизингом

кредиту, и другие параметры.

3. По

периодичности выплат выделяют ([13]):

·

периодические платежи (ежегодные, ежеквартальные,

ежемесячные), уплачиваемые по согласованному сторонами графику, который прилагается

к лизинговому соглашению;

·

единовременные платежи, применяемые в сочетании с

периодическими взносами, в случае если предусмотрена выплата лизингодателю

аванса.

4. По

способу уплаты лизинговых платежей различают ([13]):

·

платежи с равными долями, предусматривающие одинаковые

по размерам платежи арендатора лизингодателю, в течение всего срока лизинговой

операции;

·

платежи с увеличивающимися размерами, применяемые в

основном лизингодателями, с устойчивым финансовым положением, когда на

начальном этапе лизинга арендатору удобнее вносить арендную плату небольшими

взносами, а затем, по мере освоения оборудования и наращивания темпов выпуска

производимой на нем продукции, увеличивать размеры разовых комиссионных

вознаграждений в рамках всей лизинговой операции;

·

платежи с уменьшающимися размерами (ускоренные

платежи), используемые арендаторами с устойчивым финансовым положением, когда в

начальный период лизинга арендатор предпочитает погасить большую часть своей

задолженности. С учетом финансового состояния и платежных возможностей

арендатора в соглашении могут устанавливаться различные способы уплаты

лизинговых платежей.

Лизинг различают по секторам рынка, где он проводится ([13]):

1.

Внутренний лизинг, когда все участники лизинговой

операции являются резидентами одной страны.

2.

Внешний (международный) лизинг. К международному

лизингу относят те операции, в которых хотя бы один из ее участников не

является резидентом страны, в которой осуществляется лизинговая операция, или

же все участники лизинга представляют разные страны. К этому же виду лизинга

относят и операции, проведенные лизингодатели и арендаторы одной страны, если

хотя бы одна из сторон осуществляет свою деятельность, имея совместный капитал

с зарубежными партнерами. Внешний лизинг в свою очередь разделяют на:

·

экспортный лизинг; при экспортном лизинге зарубежной

стороной является сторона арендатора и предназначенное для лизинга оборудование

вывозится из страны на условиях экспортного контракта;

·

импортный лизинг; при импортном лизинге зарубежной

стороной является лизингодатель, и оборудование поставляется в страну

арендатора на условиях импортного контракта;

·

транзитный лизинг, при котором все участники находятся

в разных странах.

Лизинг различают - по типу арендуемых активов ([13]):

1. Лизинг

физических (реальных) активов, в котором выделяют:

1) лизинг

движимого имущества (машинно-технический лизинг);

2) лизинг

недвижимого имущества (долгосрочная аренда зданий и сооружений) в котором

относительно видов недвижимости выделяют:

·

лизинг недвижимости производственного назначения;

·

лизинг недвижимости непроизводственного назначения.

В бухгалтерском учете лизинг

различают на финансовый и оперативный.

Указанное

многообразие форм лизинговой деятельности позволяет использовать его для

укрепления экономики практически любого производства.

2. Методологические

основы лизинговых операций

2.1 Правовые аспекты

лизинговой сделки

Одним из

основных условий высокой эффективности лизингового механизма является надежное

правовое обеспечение всех взаимодействующих субъектов с учетом их интересов.

Лизинг в

России прошел три периода становления как экономической формы определенной

совокупности хозяйственных операций и формирования его правовой среды.

В первом

периоде отсутствие законодательства по лизингу было сопряжено с неразвитостью

этой формы предпринимательства.

Во втором

периоде лизинговая деятельность осуществлялась по аналогии с арендой без

специальных нормативных и законодательных актов. При этом такая

неопределенность увеличивала степень риска участников лизингового процесса и

тем самым сдерживала предпринимательскую инициативу и ограничивала практическую

реализацию достижений научно-технического прогресса.

Третий

период характеризуется активным формированием специальной нормативной базы

лизинговых сделок. В настоящее время приняты нормативные акты, регламентирующие

лизинговую деятельность:

·

Гражданский кодекс РФ;

·

Указ Президента РФ от 17 сентября 1994 г. № 1929 «О

развитии финансового лизинга в инвестиционной деятельности»;

·

Закон РФ от 29 октября 1998 г. № 164-ФЗ «О лизинге»;

·

постановление Правительства РФ от 21 июля 1997 г. №

915 «О мероприятиях по развитию лизинга в Российской Федерации на 1997 - 2000

годы»;

·

письмо Государственного комитета РФ по статистике от

13 марта 1996 г. № 24-1-21/483 «Об отражении затрат на приобретение лизингового

оборудования».

Так,

например, в ст. 665 Гражданского кодекса РФ сущность лизинга фактически

сводится к финансовой аренде. В пяти других статьях шестого параграфа ГК РФ

установлены основные права и обязанности сторон лизинговых сделок. При этом

согласно ст. 6 ГК РФ в случаях, когда данные отношения прямо не урегулированы

законодательством или соглашением сторон и отсутствует применяемый к ним

обычай, к ним применяется гражданские законодательство, регулирующее сходные

отношения.[14]

Следовательно,

при оформлении лизинговых сделок могут применяться не только договоры лизинга,

но также и договоры аренды, особенно в части, не урегулированной специальным

законодательством и не противоречащей его сущности. Следует помнить, что

понятия «лизинг» и «аренда» полностью не совпадают (табл. 1).

Таким

образом, правовая база регулирования лизинговых сделок в России имеет высокий

статус, поскольку понятие договора лизинга включено в новый Гражданский кодекс

РФ. Регулирование бухгалтерского учета и отчетности, а, следовательно, и

порядка налогообложения при лизинговых операциях осуществляется на основании

действовавших ранее документов, касавшихся арендных сделок, а также приказа

Министерства финансов РФ от 17 февраля 1997 г. «Об отражении в бухгалтерском

учете операций по договору лизинга».

Положения

многих других законодательных и нормативных документов, регламентирующих общие

вопросы налогообложения, бухгалтерского учета и отчетности, осуществления

экспортно-импортных операций и т. д., имеют косвенное отношение к деятельности

лизинговых компаний.

Таблица 1.

Взаимосвязь

и отличия арендных и лизинговых отношений

|

Основные

параметры

|

Виды

отношений

|

|

арендные

|

лизинговые

|

|

Субъекты

отношений

|

Арендодатель

и арендатор

|

Поставщик

(изготовитель имущества), лизингодатель и лизингополучатель

|

|

Объекты

отношений

|

Любое

имущество, разрешенное в обороте, включая природные объекты

|

Имущество,

используемое для предпринимательской деятельности, исключая природные объекты

|

|

Правовое

отношение сторон

|

Имущественное

двустороннее правоотношение

|

Коммерческое

имущественное трехстороннее правоотношение

|

|

Отношения

с продавцом имущества

|

Арендодатель

(продавец), арендатор (покупатель)

|

Лизингодатель

и лизингополучатель выступают солидарными покупателями имущества у продавца

|

|

Ответственность

наймодателя за качество имущества

|

За

качество имущества отвечает арендодатель

|

Лизингодатель

не отвечает за качество имущества, кроме случаев, когда он сам выбирает

продавца

|

|

Обязанности

наймодателя

|

Как

у собственника имущества

|

Инвестирование

лизинговой сделки

|

|

Уведомление

продавца о цели приобретения имущества

|

Не

производится

|

Лизингодатель

указывает цель передачи имущества в лизинг конкретному лизингополучателю

|

|

Право

собственности на имущество после возмещения его стоимости

|

Если

предусматривается, то в форме купли-продажи

|

Обычно

предполагается опцион

|

|

Риск

случайной гибели имущества

|

Несет

арендодатель

|

Несет

лизингополучатель

|

|

Страхование

имущества

|

Имущество

страхует арендодатель

|

Имущество

страхует лизингополучатель

|

|

Расторжение

договора по вине пользователя

|

Прекращение

арендных платежей, кроме выплаты неустойки

|

Не

освобождает лизингополучателя от полного погашения долга за весь договорной

период

|

|

Спрос

и предложения на имущество

|

Учитывает

расчет платежей за пользование имуществом

|

Цену

имущества, процентную ставку, срок договора, его остаточную стоимость и др.

|

В лизинге

регулируются трехсторонние отношения между лизингодателем, лизингополучателем и

производителем (продавцом), а также распределяются между ними права, обязанности

и ответственность за неисполнение и ненадлежащее исполнение каждым своих

обязанностей. В параграфе 6 ГК РФ «Финансовая аренда (лизинг)» стороны договора

лизинга не вполне обоснованно названы арендодателем и арендатором, что не

отражает всей специфики этих отношений.

Инициатором

лизинговых сделок в соответствии со ст. 665 ГК РФ является арендатор

(лизингополучатель), который сообщает лизингодателю о том, в каком имуществе он

нуждается. Лизингодатель лишь формально признается собственником объекта, так

как он его фактически не принимает на свой склад и даже не несет риска

случайной гибели имущества, находящегося в пользовании лизингополучателя

(арендатора). Риск случайной гибели арендного имущества несет не собственник,

как это предусмотрено общегражданским законодательством (ст. 211 ГК РФ), а

лизингополучатель (арендатор), который обязан страховать имущество.[15]

Вместе с

тем, будучи юридическим собственником, лизингодатель имеет возможность в случае

невыполнения обязательств лизингополучателем (арендатором), в том числе по

своевременной оплате за аренду, расторгнуть договор и получить имущество

обратно.

Лизингодателю

как собственнику не надо прибегать к залогу имущества, чтобы возместить

возможные потери. Кроме того, при объявлении лизингополучателя (арендатора)

банкротом арендуемое имущество не входит в конкурсное рассмотрение.

При лизинге

лизингодатель (арендодатель) является юридическим собственником объекта сделки,

а пользователь - экономическим собственником, что существенным образом отличает

его от обычного арендатора. Одна из особенностей лизинга проявляется и в

специфических отношениях производителя (продавца) и пользователя имущества. В

ст. 670 ГК РФ указано, что лизингополучатель (арендатор) имеет права и несет

обязанности, как если бы он был одной из сторон при договоре купли-продажи.[16]

Следовательно, на него распространяются положения законодательства в части для

покупателя. Пользователь вправе предъявлять претензии непосредственно

производителю (продавцу) по качеству, комплектности имущества, срокам его

поставки, но не вправе расторгнуть договор купли-продажи. Он может только

ставить вопрос перед лизингодателем о его расторжении и возмещении убытков.

Сложная

правовая природа лизинга обусловлена тем, что он объективно находится как бы в

пограничной области смежных, отношений: поручения, аренды, купли-продажи,

товарного кредитования и др.

Арендные

отношения также непосредственно включаются в лизинговую сделку в качестве

обязательного элемента, который в отдельности как составная часть не может с

необходимой полнотой характеризовать сложное целое - систему лизинга.

Достаточно, например, заметить, что по лизингу пользователь рассчитывается с

лизингодателем по принципу не арендной, а кредитной сделки: при случайной

гибели объекта не по вине сторон он возмещает всю сумму лизинговых платежей,

предусмотренных по договору, т. е. возвращает как бы долг (стоимость

полученного имущества) с процентами за пользование кредитом.

Если

имущество в силу обстоятельств, за которые наниматель не отвечает, окажется

негодным для эксплуатации, обычный арендатор может расторгнуть договор и

прекратить выплаты, то по лизингу риск случайной гибели объекта возлагается на

пользователя, обязанного произвести все платежи лизингодателю полностью.

Существенное

отличие лизинга от обычной аренды состоит еще и в том, что чаще всего в

пользование передается новое, специально приобретенное для этого имущество.

Таким

образом, ни один из отдельно взятых традиционных гражданско-правовых договоров

не отражает адекватно всего содержания лизинговых отношений. Можно также

констатировать, что в России на сегодня действуют два нормативных определения

лизинга: собственно лизинга как вида предпринимательской деятельности и

договора лизинга как особого подвида договора долгосрочной аренды. Частично

дополняя друг друга, оба они тем не менее относятся только к арендным сделкам,

называемым «лизингом», когда имущество специально покупается арендодателем

(лизингодателем) и передается в пользование арендатору (лизингополучателю) для

предпринимательских целей. Существуют арендные сделки, которые, не подпадая под

несколько «узкое» российское определение лизинга, считались бы лизинговыми во

многих странах мира.

Развитию

международного лизинга способствовало принятие следующих нормативных

документов:

·

Закон РФ от 9 октября 1992 г. № 3615-1 «О валютном

регулировании и валютном контроле»;

·

инструкция ЦБ РФ от 26 июля 1995 г. «О порядке

осуществления валютного контроля за обоснованностью платежей в иностранной

валюте за импортируемые товары»;

·

письмо ЦБ РФ от 15 ноября 1995 г. № 208;

·

положение ЦБ РФ от 6 октября 1997 г. № 527 «О порядке

привлечения и погашения резидентами Российской Федерации финансовых кредитов и

займов в иностранной валюте от нерезидентов на срок свыше 180 дней»;

·

Методические указания (рекомендации) по проведению

международных лизинговых операций.

Следует

отметить, что последний из указанных документов является наиболее обстоятельным

в области регламентации вопросов международного лизинга.

2.2 Экономические основы лизинга[17]

Лизинговые

отношения складываются из важнейших факторов производства: труда и капитала,

которые в совокупности и обеспечивают, с одной стороны, участие субъектов

лизинга в формировании бюджета, а следовательно, в решении

социально-экономических проблем общества, а с другой - расширенное воспроизводство

и обеспечение рынка необходимой продукцией. Лизингополучатель (предприятие)

приобретает двойственный социально-экономический статус, выступая и как

непосредственный исполнитель, и как самостоятельный предприниматель,

заинтересованный не только в улучшении своего производства, но и в

осуществлении производственных накоплений, что и обеспечивает предпосылки для

ускорения научно-технического прогресса. При этом основу экономических

взаимоотношений между лизингополучателем и лизингодателем составляют лизинговые

платежи, которые отражают отношения владения, пользования, реализации и

присвоения прав собственности на средства производства (оборудование,

имущество).

Экономическая

сущность лизинга объясняется характером имущественных отношений, возникающих

при лизинговых сделках. Имущество - предмет договора лизинга - является

собственностью лизингодателя, лизингополучатель же в течение срока действия

договора получает право владения и пользования этим имуществом за определенную

плату.

Чтобы стать

собственником имущества, лизингодатель приобретает его по договору

купли-продажи у продавца (поставщика), уплатив последнему при этом полную его

стоимость.

Лизингополучатель

приобретает право владения и пользования имуществом по договору лизинга,

уплачивая за него лизингодателю причитающуюся по договору сумму в виде

лизинговых платежей, которые включают полную или частичную компенсацию

стоимости имущества, предусмотренную договором, а также плату за

предоставленную лизинговую услугу и дополнительные услуги, предусмотренные

договором.

В итоге

коммерческая сторона лизинговой сделки для лизингодателя выглядит следующим

образом. Общие затраты лизингодателя по сделке могут быть выражены равенством:

Лд = Бс + Пк + Ду, (1)

где Бс

- балансовая стоимость имущества - предмета договора лизинга, руб.;

Пк - плата за используемые кредитные ресурсы,

руб.;

Ду - плата за дополнительные услуги, руб.

Затраты

лизингополучателя по лизинговой сделке, т. е. сумма лизинговых платеже»,

рассчитываются так:

Лп = Ао + Пк + Кв

+ Ду + НДС + Тп, (2)

где Ао -

величина амортизационных отчислении, причитающихся лизингодателю в текущем

году, руб.;

Ка -

комиссионное вознаграждение лизингодателю за предоставление имущества по

договору лизинга, руб.;

НДС - налог

на добавленную стоимость, уплачиваемый лизингополучателем по услугам

лизингодателя, руб.;

Тп -

таможенная пошлина, руб.;

Пк - плата

за используемые кредитные ресурсы, руб.;

Ду - плата

за дополнительные услуги, руб.

Как видим,

затраты лизингодателя на приобретение имущества за счет лизинговых платежей

могут компенсироваться не полностью, а сумма компенсации предопределяется

договором, т. е. соотношением срока договора и срока амортизации имущества.

Если срок амортизации превышает срок договора, то имущество по истечении его

срока остается в собственности лизингодателя, но уже по остаточной стоимости.

Комиссионное

вознаграждение является источником покрытия затрат лизингодателя, не связанных

с данной конкретной сделкой и - что очень важно - с источником образования

прибыли.

Итак, для

лизингодателя коммерческий интерес представляет собственно лизинговая сделка,

которая и обеспечивает экономическую выгоду.

Что же

касается лизингополучателя, то он, прибегая к лизингу, должен соразмерить свои

затраты по сделке с той прибылью, которую он может получить при использовании

лизингового имущества. Поэтому подготовке к сделке должна предшествовать

тщательная проработка всех «за» и «против» в виде инвестиционного проекта

(бизнес-плана).

Поскольку

экономическая сущность лизинга предопределяется специфическими имущественными

отношениями, следует отметить, что возможен переход права собственности на

лизинговое имущество от лизингодателя к лизингополучателю: в договорах

финансового лизинга может предусматриваться право лизингополучателя на выкуп

лизингового имущества. Не затрагивая пока юридическую и техническую процедуру

реализации этого права, рассмотрим его экономическую природу.

Лизингополучатель

может стать собственником лизингового имущества, уплатив лизингодателю выкупную

цену как в течение срока договора, так и досрочно. Выкупная цена

устанавливается в договоре лизинга, если выкуп предусматривался договором или

специальным соглашением сторон. В качестве выкупной цены может быть принята

остаточная стоимость имущества или так называемая красная, т. е. рыночная, цена

такого же или аналогичного имущества. Во всех случаях приобретение лизингового

имущества для лизингополучателя представляется вполне выгодным.

Наиболее

важными элементами в организации лизинговых сделок являются экономически

обоснованные как состав, так и размер лизинговых платежей.

Плата за

лизинг - это форма экономических отношений собственника (лизингодателя) и

лизингополучателя по распределению дохода, созданного в процессе использования

лизингового имущества. При этом лизинговые платежи обеспечивают возмещение

стоимости средств производства (оборудования, имущества), накопление капитала и

стимулирование предпринимательской деятельности. В общем виде лизинговые

платежи можно угнести к одной из экономических форм реализации права

собственности на имущество. При передаче имущества в лизинг лизингодатель

рассчитывает на возврат его стоимости с прибавкой определенного процента на

капитал.

Объективность

лизинговой платы определяется стоимостью и состоянием имущества, сроком и

нормой амортизации, ссудным процентом, налоговыми льготами и другими условиями.

Само же содержание лизинговых платежей характеризуется составом платежей по

экономическим элементам и способами расчетов.

Определяющим

принципом лизинговых платежей является возвратность заимствованных средств с

соответствующим приростом. Однако величина возвратной стоимости лизингового

имущества не должна быть предметом торга, поскольку она известна заранее и

поэтому в составе лизинговых платежей остается неизменной в течение всего срока

использования имущества. Стоимость средств производства (оборудования,

имущества) переносится трудом лизингополучателя на создаваемую им продукцию.

Методологическую

основу определения размера лизинговых платежей составляет распределение

валового дохода, созданного лизингополучателем, который обеспечивал бы

взаимовыгодное сочетание своих интересов и интересов лизингодателя имущества

при средней норме прибыли. Отсюда следует, что после внесения лизинговых

платежей лизингополучатель должен не только возместить производственные затраты

из выручки от реализации произведенной продукции, но и получить доход,

необходимый для расширенного воспроизводства и личного потребления. При этом и

лизингодатель (собственник имущества) должен иметь необходимые доходы, иначе

нет смысла передавать имущество в лизинг.

Теоретически

лизинговые платежи можно подразделить на два уровня: верхний - максимально

возможный, при котором достижимо простое и расширенное воспроизводство при

средней отраслевой норме прибыли у лизингополучателя, и нижний, минимально

возможный, где достигается лишь простое воспроизводство имущества, сданного в

лизинг.

С

экономической точки зрения лизинговые платежи не могут быть меньше возвратной

стоимости имущества лизинга, иначе не будет обеспечено его простое

воспроизводство.

Реальный

размер лизинговых платежей находится между верхним и нижним уровнями и

определяется по договоренности действующими сторонами, а при конкурсном отборе

- на основе спроса и предложения.

В состав

лизинговых платежей согласно Методическим рекомендациям по расчету лизинговых

платежей, утвержденным Министерством экономики Российской Федерации 16 апреля

1996 г. и согласованным с Министерством финансов Российской Федерации, включаются:

·

амортизационные отчисления, начисленные по лизинговому

имуществу за весь срок действия договора лизинга;

·

компенсация затрат лизингодателя на погашение

процентов по кредитам, использованным им на приобретение лизингового имущества;

·

комиссионное вознаграждение лизингодателя за основную

услугу, т. е. за предоставление имущества по договору лизинга;

·

плата за дополнительные услуги лизингодателя,

предусмотренные договором лизинга;

·

налог на добавленную стоимость.

Кроме того,

при некоторых условиях договора в состав лизинговых платежей могут

дополнительно включаться:

·

стоимость выкупаемого имущества - предмета договора,

если выкуп этого имущества предусмотрен договором лизинга;

·

налог на лизинговое имущество, если он уплачивается

лизингодателем;

·

страховые платежи по договору страхования лизингового

имущества, если страхование осуществлялось лизингодателем.

Лизинговые

платежи выплачиваются лизингополучателем в виде отдельных взносов.

В договоре

лизинга стороны согласовывают: общую сумму лизинговых платежей, их форму, метод

начисления, периодичность и способы их уплаты (табл. 2).

Различают

следующие формы платежей: денежную, компенсационную, т. е. продукцией или

услугами лизингополучателя, и смешанную.

Таблица 2

Комплекс

операций лизинговых платежей

|

По форме

платежей

|

По методу

начисления

|

По

периодичности внесения

|

По

способу уплаты

|

|

Денежные

|

Инвестированные

|

Единовременные

|

Равными долями

|

|

Компенсационные

|

С авансом

|

—

|

С увеличивающимися размерами

|

|

Смешанные

|

Минимальные

|

-

|

С уменьшающими размерами

|

|

---

|

Неопределенные

|

—

|

—

|

При

компенсационной и смешанной формах платежей должны строго соблюдаться

законодательно установленные правила определения цен на продукцию или услуги

лизингополучателя.

Стороны

договора могут избрать один из следующих методов начисления лизинговых

платежей: метод с фиксированной общей суммой, метод с авансом.

Метод с

фиксированной общей суммой означает, что общая сумма платежей начисляется

равными долями в течение всего срока действия договора лизинга с

периодичностью, согласованной сторонами.

При методе

начисления платежей с авансом стороны согласовывают его величину, уплачиваемую

лизингополучателем при заключении договора, а остальная часть общей суммы

лизинговых платежей (за минусом аванса) начисляется равными долями в течение

всего срока договора.

В договоре

лизинга должна быть согласована периодичность лизинговых взносов (ежемесячно,

ежеквартально, один раз в полгода или ежегодно), а также точные даты их уплаты.

По способу

уплаты лизинговых платежей различают следующие схемы: по дегрессивной шкале

(равными долями); по прогрессивной шкале (размер платежа увеличивается в течение

срока действия договора) и по регрессивной шкале (размер платежаизменяется от

больших к меньшим). Стороны могут установить способ выплаты платежей с льготным

периодом в начале срока действия договора, когда лизингополучатель от них

освобождается. Естественно, что при любом выбранном сторонами способе выплаты

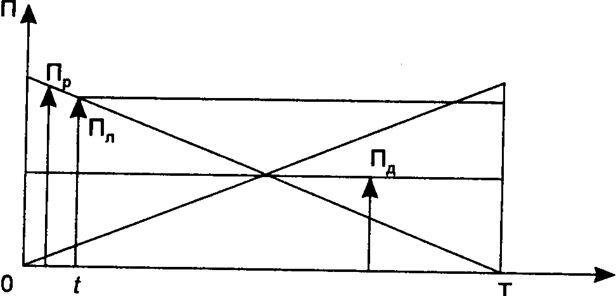

платежей общая их сумма остается неизменной (рис. 1).

Рис 1. Схема оплаты лизинговых платежей

где 0-Т -

срок договора лизинга;

0t - срок льготного периода;

соответственно размер лизинговых платежей:

Пд

- при дегрессивной шкале,

Пп

- при прогрессивной шкале,

Пр

- при регрессивной шкале

Пл-

при наличии льготного периода

Определение

лизинговых платежей осуществляется в соответствии с Методическими

рекомендациями от 16 апреля 1996 г. в зависимости от вида лизинга, формы и

способа выплат, а также экономических условий. Как правило, в условиях

устойчивой экономики стоимость лизинговых платежей складывается из суммы

амортизационных отчислений на имущество, платы за кредитные ресурсы,

комиссионных выплат, оплаты сервисных услуг, налога на добавленную стоимость,

таможенных платежей (при международном лизинге), расходов по страхованию рисков

и др.

Методически

каждый элемент лизинговых платежей определяется в общепринятом порядке, исходя

из содержания и сложившейся практики. Так, например, амортизационные отчисления

(А0) на лизинговое имущество начисляются обычным и ускоренными

методами. При этом обычный метод основан на действующих кормах в зависимости от

стоимости имущества лизинга (Бс) и срока его эксплуатации Тэ:

А0 = Бс / Тэ. При использовании же метода

ускоренной амортизации нормы амортизационных отчислений на полное

восстановление имущества увеличиваются в 3 раза. При этом величина

амортизационных отчислений в составе лизинговых платежей рассчитывается по формуле:

(3)

(3)

где

На - норма амортизации на полное восстановление;

Т

- срок лизингового договора.

Плата за

кредитные ресурсы (Пк) определяется следующим образом:

(4)

(4)

где

Стк - ставка за кредит, %;

Кр

- величина кредитных ресурсов, привлекаемых для лизинговой сделки, руб.

(5)

(5)

где Осп,

Оск, - стоимость имущества лизинга соответственно на начало и конец

года, руб.

Размер

комиссионных выплат (Пко,) определяется по формуле:

(6)

(6)

где Кв

- ставка комиссионных вознаграждений, %.

Плата за

дополнительные услуги (Ду) складывается из:

Ду

= Рк + Ру + Рр + Рд, (7)

где

Рк - командировочные расходы лизингодателя;

Ру

- расходы на услуги (юридические консультации, информация и другие услуги по

эксплуатации оборудования), руб.;

Рр - расходы на рекламу

лизингодателя, руб.;

Рд - Другие расходы на

услуги лизингодателя, руб.

Налог на

добавленную стоимость (НДС) определяется из соотношения

(8)

(8)

где Вt - выручка по лизинговой сделке,

облагаемая НДС, руб.;

Стп

- ставка налога на добавленную стоимость, %.

Общая сумма

лизинговых платежей (Лп) определяется по формуле

Лп = Aо + Пк + Кв

+ Ду + НДС + Тп (10)

где Тп - таможенная пошлина, руб.

Величина

лизинговых взносов определяется в соответствии с их периодичностью: Лвг

= Лп / Т - при ежегодной выплате; Лвк = Лп / Т

/ 4 - при ежеквартальной выплате; Лвм = Лп / Т / 12 - при

ежемесячной выплате.

В каждом

случае расчет лизинговых платежей зависит от видов лизинга и платежей.

Приведенные

расчеты производятся без учета дисконтирования денежных потоков.

Используются

и другие методы расчетов суммы лизинговых платежей с учетом стоимости объекта

лизинга, срока контракта, процентной ставки, периодичности выплат и

инфляционных процессов. Так, например, размер лизингового платежа можно

определять, исходя из стоимости имущества лизинга с учетом поправочных

коэффициентов:

Лп = Бс * К1 * К2 * ... * Кn (11)

где К1,2…n- коэффициенты, выражающие

взаимосвязь условии лизинговой сделки (количество их зависит от условии

соглашения).

При

линейном графике внесения платежей базовый коэффициент, используемый во всех

расчетах, определяется из соотношения

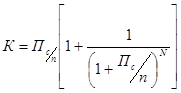

(12)

(12)

где Пс - ставка

финансирования, %;

n -

количество платежей в год;

N -

общее количество платежей в течение всего срока действия лизингового

соглашения: N = n * Т.

Для

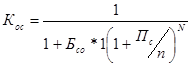

лизинговых платежей с учетом остаточной стоимости имущества коэффициент

определяется из соотношения

(13)

(13)

где Бсо - остаточная

стоимость в процентах от первоначальной стоимости.

Когда

осуществляется платеж с авансом, то размер лизинговых платежей корректируется

на коэффициент

(14)

(14)

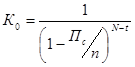

При

отсрочке первого платежа сумма лизинговой оплаты корректируется на коэффициент

(15)

(15)

где

t - срок отсрочки в годах.

Таким

образом, лизинговые выплаты можно определить и из соотношения

(16)

(16)

С

использованием поправочных коэффициентов представим лизинговые платежи на

конкретных примерах. Так, при стоимости лизингового имущества (Бр) 1000 тыс.

руб., сроке договора (Т) 5 лет, процентной ставке (Пд) 15 %, квартальной

периодичности платежей (один раз в три месяца) разовая выплата составит:

Лв = (1000 • 0,5/4) [1 - 1/0 + 0,15/4)5-4]

= 71,96 тыс. руб.

При

выбранной лизингополучателем остаточной стоимости (Бдо), равной У/о, разовая выплата составит:

Лв = 71,96 [1/0 + 0,03)] • [1(1 + 0.15/4)54]

= = 71,96 • 0,98584 = 70,94 тыс. руб.

Если по

условиям лизингового договора предусматривается авансовая выплата, то в расчет

выплат вносится еще один корректив: Ка = 1/1(1 + 0,15/4) = 0,9639.

В

окончательном виде в лизинговом соглашении отражаются выплаты по 68,38 тыс.

руб. (70,94 • 0,9639) (табл. 3).

Таблица 3. Вариант неизменных лизинговых выплат (тыс. руб.)

|

Периодичн.

выплат

|

Непогаш.

стоимость имущества (Б„-гр. 5)

|

Лизинговые

выплаты (Л.в)

|

В

том числе

|

|

проценты

(гр. 2х0,15/4)

|

возмещение

стои- мости имущества (гр. 3 - гр.4)

|

|

1

|

2

|

3

|

4

|

5

|

|

1 квартал

|

1000,0

|

68,38

|

-

|

68,38

|

|

II квартал

|

931,62

|

68,38

|

34,94

|

33,44

|

|

III квартал

|

898,18

|

68,38

|

33,66

|

34,72

|

|

IV квартал

|

863,46

|

68,38

|

32,16

|

36,22

|

|

Итого:

|

|

|

|

|

|

1-й год

|

|

273,52

|

100,76

|

172,76

|

|

2-й год

|

|

273,52

|

115,50

|

158,02

|

|

3-й год

|

|

273,52

|

90,43

|

183,09

|

|

4-й год

|

|

273,52

|

61,38

|

212,14

|

|

5-й год

|

|

273,52

|

27,73

|

245,79

|

|

Остаточная стоимость

|

|

|

|

|

|

|

|

|

|

28,46

|

29,53

|

1,07

|

28,20

|

|

Всего за 5 лет

|

|

|

|

|

|

1397,13

|

397,13

|

1000,00

|

2.3 Математические модели оценки эффективности

лизинговых операций

В отличие от методик расчета лизинговых платежей,

принципиально иную основу имеет анализ эффективности лизинга. Такой анализ

строится на сравнении лизинга с альтернативными вариантами финансирования

капиталовложений. До настоящего времени отечественными авторами написан ряд работ

по оценке эффективности лизинга. Рассмотрим наиболее известные из тех, которые

были опубликованы:

Методика

расчета платежей по лизингу и сравнение годовых арендных платежей с

долгосрочной ссудой представленная в 1991 году Киселевым И.Б.

Методы

расчета арендных ставок по лизингу, опубликованные в номере 3/4 за

1996 г. журнала "Лизинг ревю".

Методика В.

Масленникова, описанная в книге В.Д. Газмана - "Лизинг; теория,

практика, комментарии" в 1997 г.

Методика

сопоставительного анализа приобретения оборудования на условиях лизинга и

кредита, опубликованная в той же книге В.Д. Газмана "Лизинг;

теория, практика, комментарии".

Методика

сравнения лизинга и кредита, опубликованная в брошюре "Эффективность

лизинговых операций", В.А. Шатравин. 1998 год.

Одним из

первых в России (в 1991 году) расчет платежей по лизингу представил

Киселев И.Б.[18].

На примере расчета платежей по возвратному лизингу, с участием банка в роли

лизингодателя, проводится сравнение годовых арендных платежей с долгосрочной

ссудой. В этом сравнении предполагается калькуляция затрат по обоим видам

финансирования.

Автор считает, что результаты расчетов зависят от

следующих условий: 1) срок аренды; 2) общая норма амортизационных отчислений;

3) банковский процент по долгосрочным ссудам; 4) график погашения ссуды; 5)

налог по установленной ставке (налогообложению по установленной ставке подлежат

уплачиваемые проценты по долгосрочной ссуде и суммы в погашение долгосрочного

кредита); 6) процентная ставка по лизингу (соответствует процентной ставке по

долгосрочному кредиту); 7) комиссия за дополнительные расходы лизингодателя по

организации лизинга (представляются в виде процентной надбавки определяемой

стоимостью лизингового имущества); 8) график осуществления платежей по лизингу;

9) стоимость опции покупки в конце срока лизинга (соответствует остаточной

стоимости оборудования по балансу); 10) ставки налогообложения и процентов по

долгосрочной ссуде остаются неизменными на протяжении всего срока действия лизингового

договора.

Достоинством предлагаемой методики можно считать

сравнение результатов калькуляции затрат по кредитному и лизинговому

финансированию, скорректированных на величину налогообложения. По мнению

Киселева И.Б., такой расчет представляет особую сложность. Предложенное

сравнение результатов калькуляции затрат, скорректированных на величину

налогообложения, по сути, есть первая в российской экономике попытка оценить

эффективность лизинга относительно кредита. За последующие 10 лет переведено

несколько зарубежных и разработаны отечественные методики сравнения стоимости

лизинга и кредита, однако общепризнанной среди них нет.

В 1996 г.

на страницах журнала "Лизинг ревю" опубликованы методы расчета арендных ставок по лизингу.[19] Они предполагают, что при расчете

выплат по финансовому лизингу стороны учитывают покупную стоимость объекта,

первичный контрактный срок аренды, остаточную стоимость и процентную ставку.

Процентная ставка по лизингу в большинстве случаев вычисляется как

разновидность финансовой ренты. Гарантированность лизингодателя от различного

рода рисков является центральной проблемой, однако, методы расчетов арендных

ставок по лизингу зависят не только от рискового фактора, но и от специфики

рынка арендуемого товара. Арендные ставки базируются на амортизации переданного

в лизинг имущества и прибыли лизингодателя. Прибыль лизингодателя

рассматривается как прибыль, получаемая лизингодателем с арендаторов.

Расчет арендных ставок предлагается проводить по

формуле:

А = В/к + Р, (18)

где А - размер

ежемесячной арендной ставки;

В - общие ежемесячные

расходы лизингодателя;

к - коэффициент

использования оборудования (отношение времени использования техники к

календарному времени); Р - сумма балансовой прибыли;

Общие ежемесячные расходы арендодателя

рассчитываются исходя из годовой суммы амортизации, расходов по страхованию,

расходов по техническому обслуживанию, процентов по кредитам на покупку

сдаваемого в аренду оборудования, общеадминистративных расходов фирмы -

арендодателя и его накладных расходов.

Также как и методики определения величины лизинговых

платежей, предлагаемые методы строятся на калькуляции затрат лизингодателя по

организации и проведению лизинга, а так же предлагают расчет маржи

лизингодателя. Представленный метод, к сожалению, неприемлем для оценки

эффективности лизинга, поскольку не учитывает интересы арендатора. С другой

стороны, есть методы, предполагающие определение приемлемой ставки лизинга с

точки зрения арендатора. Эти методы, как и представленный метод определения ставки

лизинга лизинговой компанией, - лишь части полной модели оценки лизинга. Подход

в анализе лизинга, дающий исчерпывающий результат может быть найден в полных

моделях сравнения лизинга с альтернативными вариантами финансирования

капиталовложений.

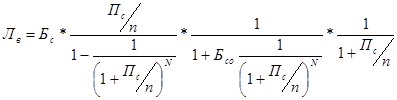

Методика

В. Масленникова[20]

оценивает экономическую

эффективность лизинга с учетом интересов его участников.

Методика предполагает расчет ставки финансирования лизинга для ее сравнения со

ставкой закупки активов в кредит. Расчет производится по следующей формуле:

(19)

(19)

С - ставка финансирования лизинга;

А - ежегодная амортизация оборудования;

ЛП - лизинговые платежи;

Сп - первоначальная стоимость сдаваемого в лизинг

имущества;

Со - остаточная стоимость на момент истечения срока

лизинга.

Расчет средней нормы прибыли от лизинга производится

по формуле: