С О Д Е Р Ж А Н И Е

Стр.

Введение 2

1. Банковская система России 3

1.1. Возникновение банков и их

необходимость 3

1.2. Виды банков и их характеристика 6

1.3. Банковская система и ее

структура 15

1.3.1. Центральный банк – как главное

звено в банковской

системе 15

1.3.2. Коммерческие банки 24

2. Банковская система США 30

2.1. Структура, операции и функции

Федеральной резервной

системы 30

2.2. Денежно-кредитная политика ФРС 35

2.2.1. Операции на открытом рынке 35

2.2.2. Изменение банковской учетной

ставки 38

2.2.3. Обязательные резервы 41

2.2.4. Избирательный контроль за

кредитом 45

2.3. Виды банков 48

2.3.1. Коммерческие банки 48

2.3.2. Инвестиционные банки 50

3. Сравнительный анализ банковских систем РФ и США 51

Заключение 54

Список использованной литературы 56

В

В Е Д Е Н И Е

Тема моей курсовой работы

«Банковская система». Тема является актуальной по следующим причинам:

Во-первых, потому что и

банковская система играет важную роль в экономике любого государства.

Во-вторых, я поставила своей

целью раскрыть вопросы, касающиеся банковских систем России и США, а также

проследить их общие черты и их особенности. Объектом этой работы является

банковская система, а предметом – банки США и РФ.

Задачами же является рассмотреть

банковскую систему России и США, определить их структуру, значение в экономике,

и сравнить их.

В данной курсовой работе три

раздела. В первом разделе рассмотрена структура банковской системы РФ, во

втором - банковская система США, третий

раздел – это сравнительный анализ этих банковских систем.

Эффективное функционирование

банковской системы – необходимое условие развития экономики, а следовательно, и

ее финансового сектора. Поиск действенных форм и методов денежно-кредитного

регулирования экономики предполагает изучение и обобщение накопленного в этой

области опыта стран. Осуществляемая в этих странах денежно-кредитная политика

является одной из составляющих экономической политики и позволяет сочетать

макроэкономическое воздействие с быстрой корректировкой регулирующих

мероприятий, оказывая им оперативную и гибкую поддержку.

Банки – одно из центральных

звеньев системы рыночных структур. Развитие их деятельности – необходимое

условие реального создания рыночного механизма. Процесс экономических преобразований

всегда начинается с реформирования банковских систем. Эта сфера динамично

развивается и сегодня.

Длительное время банки были

государственными органами и выступали одной из «несущих конструкций»

административно-командной системы управления экономикой. Сегодня, строя

стабильную экономику, Россия вынуждена наверстывать упущенное. Необходимо в

короткие сроки выйти на ступень современного мирового уровня организации

банковского дела для бесперебойного функционирования финансового механизма

ведущих стран, например США.

Итак, банки – это

специализированные финансовые учреждения, осуществляющие кредитно-расчетные,

кассовые и другие операции. Рассмотрим банковскую систему РФ.

1. Банковская

система Российской Федерации.

1.1. Возникновение банков и их

необходимость

Для оценки значения процессов,

происходящих ныне в банковской системе страны, целесообразно совершить

небольшой экскурс в прошлое России. Мне представляется, такой ретроспективный

подход позволит не только взвешенно подойти к анализу складывающейся ситуации в

банковском деле, но и в определенной степени предвидеть будущее. Коммерческие

банки, естественно, не представляют собой новации переходного периода Союза

Независимых Государств. Это банки, присущие любой экономической формации,

занимающиеся кредитованием и финансированием промышленности и торговли за счет

денежных капиталов, привлеченных в виде вкладов и путем выпуска собственных

акций и облигаций. Коммерческие банки пополняют также свои ресурсы за счет

заимствований у эмиссионных банков. Аккумулируя денежные капиталы, временно

высвобождающиеся в процессе производства и обращения, а также свободные

средства населения, коммерческие банки передают их в ссуду функционирующим

предпринимателям. Иными словами, через эти банки происходит перераспределение капиталов

между различными отраслями хозяйства. Коммерческие банки создают кредитные

орудия обращения посредством открытия текущих счетов своим заемщикам, на

которые последние выписывают чеки. Через коммерческие банки осуществляются

безналичные расчеты через корреспондентские счета в центральных банках.

Просматривается объективная тенденция, (конечно, не в наших современных

условиях) объединения коммерческих банков в банковские монополии и их широкое

внедрение в промышленность и иные сферы производства.

Итак, немного истории. До

проведения одной из важнейших экономических реформ – отмены крепостного права –

банковская система страны состояла в основном из дворянских банков. Сферой их

деятельности являлся поземельный кредит, который предоставлялся под залог помещичьих

имений из расчета числа крепостных «душ», а также драгоценностей.

Первый дворянский банк был

учрежден в 1854 г. с конторами в Петербурге и Москве и назывался Банк для

дворянства. Кредитованием промышленности и торговли занимались, прежде всего,

банковские фирмы и менялы, широко процветало ростовщичество. С 60-х годов стали

учреждаться акционерные коммерческие банки, развитие которых активизировалось в

90-е годы.

Важную роль в экономической

жизни страны стали играть ипотечные банки, представляющие кредиты под землю и

недвижимость, и городские банки, находящиеся в ведении городских управлений.

Банковская система России в

преддверии первой мировой войны включала эмиссионный Государственный банк,

акционерные коммерческие банки, ипотечные банки, городские банки. Продолжался

процесс концентрации, слияния банковских ресурсов. До 80% капитала акционерных

коммерческих банков, которых насчитывалось около 50, было сосредоточено в 18

банках. Из них выделились 5 крупнейших банков – Русско-Азиатский, Петербургский

международный коммерческий, Азово-Донской, Русский (для внешней торговли) и

Русский торгово-промышленный. Собственные капиталы и вклады этих банков

превысили 2 млрд. рублей, или 48% указанных средств всех акционерных

коммерческих банков. Ведущая пятерка банков имела 418 филиалов по всей стране.

Под контролем акционерных коммерческих банков находилось множество крупнейших

промышленных и торговых фирм. Например, Русско-Азиатский банк контролировал

такие предприятия, как Путиловский завод, Петербургский и Русско-Балтийский

вагоностроительный заводы, Петербургский международный банк

представительствовал в 50 акционерных обществах.

Особенностью банковской

политики России являлось активное привлечение иностранного капитала, в основном

французского. В 1914 году примерно половина акционерного капитала 18

коммерческих банков принадлежала иностранным партнерам.

Система ипотечных банков

включала два государственных – крестьянский поземельный и дворянский земельный,

10 акционерных земельных банков, 36 губернских и городских кредитных обществ.

Свыше 60% общей суммы ипотечной задолженности приходилось на государственные

банка. Городских общественных банков насчитывалось 317. они специализировались

преимущественно на выдаче ссуд под городскую недвижимость. Одним из первых актов

Октябрьской революции был захват Государственного банка Росси, а затем, в конце

декабря 1917 года, издан декрет ВЦИК о национализации частных акционерных

банков. В 1917-1919 годах в связи с отменой частной собственности на землю были

ликвидированы ипотечные банки. Сохранилась лишь кредитная кооперация,

осуществляющая выдачу ссуд крестьянским хозяйствам. Национализированные частные

банки, объединенные с Госбанком, образовали Народный банк РСФСР. Который в 1920

году прекратил свою деятельность, будучи трансформирован в Центральное

бюджетно-расчетное управление Наркомфина. Однако с переходом к новой

экономической политике возникли предпосылки развития кредитных отношений и

создания по существу заново банковской системы. В конце 1921 года начал

функционировать Государственный банк, стала активизироваться кредитная

кооперация, были созданы кооперативные банки. На селе низовое звено кредитной

системы представляли кредитные и сельскохозяйственные товарищества,

осуществляющие банковские операции.

Затем начали формироваться на

паевых началах общества сельскохозяйственного кредита, которые представляли

собой местные сельскохозяйственные банки, расположенные в областных

(губернских) центрах.

Одновременно с возрождением

кредитной кооперации в начале 1922 года были учреждены кооперативные банки,

призванные содействовать кредитному развитию потребительской кооперации.

Следующий этап становления кредитной системы – создание отраслевых специальных

банков – акционерного общества «Электрокредит», акционерного Российского торгово-промышленного

банка, центрального коммунального, с сетью местных учреждений и других. Начали

действовать и территориальные банки, в частности, Среднеазиатский и

Дальневосточный. Здесь важно выделить следующий момент. Стало ясно, что

реализация новой экономической политики невозможна без аккумуляции и широкого

использования средств предпринимателей. Вот почему в 1922 году были учреждены с

участием частного капитала два банка – Российский коммерческий банк и

Юго-восточный банк. Причем, что весьма примечательно, одним из учредителей

Роскомбанка явились представители деловых кругов Швеции. Было также принято

решение об организации частных банковских учреждений в форме обществ взаимного

кредита, деятельность которых предполагала мобилизацию и вовлечение в хозяйственный

оборот средств мелких товаропроизводителей и частников.

Реализация указанных мер

позволила сформировать к концу 1925 года достаточно развитую кредитную систему,

состоящую в основном из кредитных учреждений, созданных на новых начала.

Функционировал 121 акционерный банк, 114 кооперативных банков, 153 коммунальных

банка, 196 обществ сельскохозяйственного кредита, 173 общества взаимного

кредита и кредитная кооперация, объединяющая 3800 подразделений. В то же время

сеть учреждений Госбанка СССР насчитывала 459 учреждений, на долю которых

приходилось 56% всех кредитных вложений. На этом, пожалуй, развитие инициативы

в становлении кредитной системы было приостановлено. В 1927 году ЦИК и

Совнарком СССР принял постановление «О принципах построения кредитной системы»,

которое положило начало монополизации банковского дела.

Дальнейшие изменения в

организационной структуре банков произошло в 1930 году в связи с проведением

кредитной реформы. Все операции по краткосрочному кредитованию были

сосредоточены в Госбанке, реорганизованы банки сельскохозяйственного кредита,

функции которых в последующем перешли к Госбанку, создано четыре

специализированных банка долгосрочных вложений. Реформация банков происходила и

в последующие годы, вплоть до 1988 года, когда была создана не оправдавшая себя

система специализированных банков. Рассмотрим их.

1.2. Виды банков и их

характеристики

На основе кредита, кредитных

отношений, кредитного механизма возникает кредитная система – банки. Банк

– это финансовое предприятие, сосредоточивающее временно свободные

денежные средства (предприятий, организаций и граждан), с целью предоставления

их в долг (в кредит) за определенную плату (под проценты).

(стр. 54 №6) Банк

– это не ведомство, выступающее в качестве придатка Министерства финансов, а

экономический институт, занимающийся привлечением и размещением денежных

ресурсов. Банки осуществляют активные и пассивные операции. С помощью пассивных

операций банк мобилизует ресурсы, а с помощью активных осуществляет их

размещение.

Ресурсы банка формируются за

счет собственных, привлеченных и эмитированных средств. К собственным средствам

относится акционерный и резервный капитал, а также нераспределенная прибыль.

Собственные средства составляют незначительную часть ресурсов современного

банка. Основная часть ресурсов банка привлекается в виде вкладов (депозитов), а

также контокоррентных и корреспондентских счетов.

В основе деятельности банка

лежит идея его функционирования как специфического предприятия. Банки при этом

могут быть самыми разнообразными.

На основании изучения

литературы можно выделить следующие классификации:

- По

характеру выполняемых операций банки могут быть:

-

эмиссионными

-

коммерческими.

В первом случае это означает, что продуктом банка

является эмиссионное регулирование; подобная операция, как правило, возложена

на центральные банка. Ими могут быть государственные (национальные, народные)

банки, а также другие крупные банки, выполняющие по распоряжению

законодательной власти операции по выпуску и изъятию денег из обращения. Главной

задачей таких банков является укрепление позиций денежной единицы как внутри

страны, так и за рубежом. Обычно эмиссионные банки не занимаются кредитованием

народного хозяйства и населения; эта операция входит в компетенцию коммерческих

банков, которые предоставляют самые разнообразные ссуды, как предприятиям, так

и отдельным гражданам.

По срокам выдаваемых кредитов

могут быть банки, предоставляющие

преимущественно долгосрочные или краткосрочные ссуды. Задача таких банков –

обеспечить на возвратной основе потребности заемщиков в дополнительных

ресурсах, в которых они нуждаются в ходе своей коммерческой деятельности.

- Банки

можно классифицировать и по хозяйственному признаку:

-

промышленные

-

торговые

-

сельскохозяйственные

(с самой разнообразной комбинацией отраслей)

-

внешнеторговые

В мировой практике выделяются также сберегательные,

депозитные банки, в основные задачи которых входит аккумуляция свободных

денежных средств, привлечение депозитов (вкладов) и их использование

преимущественно для кредитования других кредитных учреждений. В банковской

системе отдельно могут быть представлены кредитные учреждения, выполняющие

специальные задачи – различного рода инновационные банки, фонды специального

назначения, общества взаимного кредита, ломбарды, кассы взаимопомощи.

- По

территориальному признаку банки делятся на:

-

местные

(региональные)

-

обслуживающие

потребности ряда регионов

-

страны

в целом

-

международные

Разумеется, на практике трудно

встретить тот или иной банк в чистом виде. Вряд ли найдется, к примеру, крупное

кредитное учреждение, которое выдает только краткосрочные кредиты, только

кредиты промышленным предприятиям, только клиентам отдельно взятого региона. В

современном денежном хозяйстве скорее можно найти комбинацию выполняемых банком

операции при сохранении, однако, главного направления их деятельности, что

собственно и позволяет нам выделять отдельные их типы.

4.

Среди критериев классификации кредитных

учреждений следует особо выделить признак собственности. По характеру

собственности банки могут быть:

-

государственные

-

акционерные

-

кооперативные

-

частные

-

муниципальные

-

смешанные

В банках государственного типа

признак государственности с позиции собственности на банковский капитал

является основополагающим. Исходным в деятельности таких банков является ее

подчиненность государственным национальным интересам (например, поддержание

стабильности денежного обращения через систему эмиссионных банков,

финансирование программ развития тех или иных отраслей или регионов через

государственную систему коммерческих банков). На базе государственной

собственности в стране созданы различные отраслевые банки, учредителями которых

стали отраслевые министерства и ведомства. Особенность данных банков состоит в

том, что их стартовый капитал не единственный капитал, скорее он является

акционерным, поскольку может включать в себя другие части, относящиеся к другим

формам собственности. Это, однако, не мешает данным банкам оставаться

государственными по характеру своей деятельности, поскольку они призваны,

прежде всего, содействовать развитию предприятий соответствующей отрасли

народного хозяйства.

Наиболее распространенная форма

собственности в современном банковском деле – акционерная. Акционерами банка

могут выступать самые разнообразные юридические и физические лица. Даже

государственный банк, где преобладание государственной формы собственности

является естественным, может включать в качестве своих учредителей другие

юридические лица, например, другие банки. Капитал такого государственного банка

становится акционерным, однако это не мешает ему обеспечивать реализацию

национальных интересов. Как говорится, «кто платит, тот и заказывает музыку».

Вхождение крупных коммерческих банков в капитал национального банка, в свою

очередь, оказывается для них не только престижным, но и выгодным делом. Близость

к государственной власти дает возможность таким коммерческим банкам получить

определенную информацию о развитии народного хозяйства, рассчитывать на

финансовую поддержку в критической ситуации.

Учредителем кооперативного

банка является соответствующий союз кооперативов, пайщиками такого банка

выступают кооперативы. Обычно это более мелкие банки, как по уставному

капиталу, так и по масштабам деятельности. Совладельцами кооперативного банка

могут быть не только кооперативы (как пайщики, так они в нем преобладают), но и

другие лица, в том числе государственные предприятия.

В настоящее время разрешены

частные, муниципальные и смешанные (с участием иностранного капитала) кредитные

учреждения. Важно при этом, чтобы законодательство обеспечивало не только

разнообразие типов банков, но и их равноправие. В любом случае необходимо,

чтобы банк был автономным предприятием.

Банк как автономное

предприятие. Автономия банка должна быть подкреплена юридически и

экономически. Это означает, что в обществе не только принимаются законы о

банках, об их деятельности, как первый и элементарный шаг правового

государства, но и большое значение имеет содержание самих законов, насколько

они подкрепляют эту автономность, независимость от политического нажима,

идущего вразрез с экономическими целями кредитных учреждений. Еще важнее при

этом, как соблюдаются правовые нормы, реализуются ли на деле юридические

законы, насколько реально они функционируют. Может ли, к примеру,

Государственный банк обеспечить независимость соей денежной политики, доказать

обществу необходимость жесткого эмиссионного регулирования? Этот вопрос с

позиции денежного оборота всегда был центральным, сегодня он приобретает еще

более весомое, можно сказать ключевое, значение, ибо от него зависит не только

стабилизация самого денежного обращения, но и стабилизация экономики в целом.

Это относится и к коммерческим банкам, которые получают экономическую

автономность, работают на собственных ресурсах, мобилизованных на нужды

кредитования народного хозяйства, в пределах экономических нормативов, но

независимо от политических указаний центральной и местной власти, идущих в

противовес экономическим целям коммерческого банка.

Коммерческий банк – это

экономическое предприятие. Речь идет о том, что главным в деятельности

коммерческого банка является реализация экономических интересов. Полная

подчиненность работы банка всеобщему закону общественных затрат составляет

высший принцип, которому должны быть подчинены все другие мотивы и цели. Без

этого банк как экономическое предприятие может не состояться. Всякая

идеологизация его деятельности, идущая вразрез с экономическими интересами,

неизбежно превращает банк в аппарат, теряющий свою подлинную суть. Разумеется,

это относится не только к банку, но и к его клиентам. Нельзя забывать, что банк

работает не на своих, а на чужих ресурсах. Банк занимает не для себя, а для

всех предприятий, для всех граждан. Расточительство поэтому так же пагубно для

банка, как и для тех, кто занимает у него ресурсы и должен их возвратить.

Более того, риск не состояться

как банк у кредитного учреждения тем выше, чем в более крупных масштабах

допускается нерациональное использование ресурсов. Самая главная опасность для

банка может исходить от государства, живущего не по средствам, допускающего

расточительство в огромных масштабах, приводящее как к своей собственной

несостоятельности, так и к финансовой несостоятельности самого банка,

субсидирующего расходы государства за счет чужих источников. Государство,

расточительно использующее кредитные ресурсы для реализации своих целей,

неизбежно подрывает устои банка как экономического предприятия, практически

перечеркивает его подлинную суть.

Как отмечалось, банк как

предприятие производит свой продукт. Поскольку банк выступает в роли

экономического предприятия, постольку его продукт носит стоимостный характер.

Продуктом банка служат платежные средства, входящие вместе с кредитом в

денежный оборот. Продуктом эмиссионного банка являются при этом деньги как

особый товар, обмениваемый на продукт другого труда. Продуктом банка, наконец,

выступают определенного рода услуги. К ним относятся как традиционные виды

услуг – организация расчетов (в наличной и безналичной формах), вкладов,

кредитования, так и нетрадиционные – в виде представления гарантий,

поручительств, консультаций и т.п. разумеется, все эти типы услуг носят особый

характер. В отличие от ряда других предприятий, продукт банка не подлежит

складированию, хотя, как правило, носит материальный характер. Конечно, его не

всегда можно ощутить физически, однако это всегда деятельность, имеющая в своей

основе общественные затраты. Особенность банковских услуг состоит в том, что

они носят не столько денежный оттенок, сколько имеют свойство самовозрастающей

стоимости. Ресурсы, полученные от вкладчиков, не бесплатны для кредитного

учреждения, поэтому они должны быть использованы так, чтобы не только

возвратить их владельцам, но и получить приращение, достаточное для уплаты

процентов по вкладам, компенсации расходов и получения хотя бы минимальной

прибыли. Банк обязан использовать аккумулированные ресурсы, направить их

нуждающимся заемщикам в виде кредитов таким образом, чтобы его услуга так или

иначе содействовала умножению благ, а значит, самовозрастанию стоимости,

пущенной в оборот посредством банковской деятельности.

Банк как экономическое

предприятие – это всегда хозяйствующий субъект. Его учредители, акционеры

складывают свои ресурсы, аккумулируют свободные средства не ради, как говорят,

спортивного интереса, а ради экономической выгоды. Банк является порождением

хозяйства, его интересов, его деятельность обслуживает народнохозяйственные

экономические потребности.

Банк – это торговое

предприятие. Разумеется, здесь не идет речь о его сущности. Как отмечалось,

с позиции сущности отождествлять банк с торговлей так же противоестественно,

как кредит с торговлей товарами. Разница здесь слишком очевидная, и вместе с

тем с позиции принципов хозяйствования банк подобен хорошему магазину, который

торгует своими услугами. Истинная философия, которой всегда должны

руководствоваться банки, - это философия производства продукта ради его

продажи, философия развития торговых мотивов его деятельности. К сожалению,

именно эти качества потеряли наши банки, превратившись в орудие распределения

ресурсов, а не обмена. Как известно, ресурсы, собранные банками в определенном

регионе, не поступали в их владение. Централизованная система предполагала

аккумуляцию средств в центре, а не на местах. Местные банки осуществляли

кредитование хозяйства не в зависимости от массы собранных ими средств, а

исходя их лимита кредитования, выделенного сверху. С годами советские банки

потеряли навыки организации торговли своим продуктом и услугами, приобрели

функции распределителя по карточкам, а не торгового центра. Философия торговли

специфическим продуктом практически исчезла, директивное управление упразднило

тем самым то, без чего банк, как таковой, не может состояться. Таковы

реальности, в связи, с чем предстоит огромная работа по восстановлению

подлинного смысла банковской деятельности.

Нельзя забывать, что банк, обслуживающий

народное хозяйство и население, - это коммерческое предприятие. Именно

благодаря своему подлинному назначению его и назвали коммерческим банком. Но

произошло это не потому, что банки занимаются обслуживанием коммерческого

кредита (такое мнение действительно существует). Банки действительно учитывают

векселя, могут выдавать под них свой банковский кредит. Не это, однако, делает

их коммерческими предприятиями, ведь основа современного денежного хозяйства –

это не коммерческий, а банковский кредит. Ответ, как нам представляется,

заложен в самом слове «коммерция», которое означает не что иное, как торговля.

Коммерсантом на Руси издавна называли торгового человека, купца, торгующего

определенным продуктом. Название, которое приобрел деловой банк, точно

согласуется с тем подлинным смыслом, который должен быть вложен в банковскую

деятельность.

Банк как универсальное

предприятие. Современный банк – это универсальное предприятие. Как было

показано, осуществляя «пакетное» обслуживание, банки стремятся развивать как

можно больше видов услуг. В области кредитной политики это не только

краткосрочное, но и долгосрочное кредитование, кредитование клиента вне

зависимости от характера его собственности и отраслевой принадлежности,

кредитование и населения, и предприятий. Банки стремятся развивать валютные

операции, участвовать в работе бирж, управлять портфелем ценных бумаг клиента,

оказывать консультационные услуги. Современный банк может предоставить своему

клиенту порядка ста различных видов услуг.

Вместе с тем закономерности

развития банковского дела таковы, что универсальность банка может

сосуществовать с его специализацией. Фактически в мировой практике

универсальность банковского дела развивается параллельно с его специализацией.

Свои акценты коммерческие банки могут сделать на обслуживании, к примеру,

долгосрочных инвестиций, внешнеэкономических операций, к примеру, долгосрочных

инвестиций, внешнеэкономических операций, сельского хозяйства, городских

(муниципальных) потребностей и т.п. Это оправданно, ибо специализация не менее

коммерческое дело, чем универсализация. Значительное влияние, здесь может

оказать характер экономического региона, потребности клиента на определенном

этапе, возможности банковского капитала, уровень кадрового потенциала банка,

масштабы его деятельности и т.п. К примеру, в деятельности коммерческого банка

главными могут оказаться два последних фактора. Дело в том, что с позиции

знания наши банки на первых порах не могут предоставить достаточно весомый

перечень услуг. Ряд операций, выполняемых западными банками и представляющих

бесспорный интерес, к сожалению, просто неизвестны нам. Таким образом, на

начальном этапе банки не могут стать универсальными в том смысле, который

обычно вкладывается в это понятие в позиции мирового банковского опыта.

Существенную роль играют

масштабы банка. Так, крупный банк чаще имеет дело с крупными клиентами. Мелкие

клиенты становятся уделом небольших банков. Развитие индивидуальной трудовой

деятельности в стране, кооперативного движения, разгосударствление собственности

неизбежно приведут к возникновению как маленьких банков, так и сети филиалов

крупных банков на периферии, а также кредитной кооперации, обществ взаимного

кредита. Специализация, бесспорно, оправдает себя, позволит обеспечить успех

банковской деятельности.

Вполне закономерным в развитии

банков следует признать не только их количественный рост, в самых разнообразных

формах, но и процесс слияний, поглощений, создание структур, сопутствующих

банковскому делу. В определенном смысле российская банковская система в ее

современном виде – это еще не завершенная система, недостроенное здание:

предстоит большая работа по его завершению. Наши банки нуждаются в таких

институтах, которые делают коммерцию более уверенной. Это не только

коммерческие банки государственного типа, поддерживающие определенные программы

по развитию отраслей и экономических регионов, но и крупные банковские союзы,

защищающие интересы своих членов.

Значительную помощь в развитии

банковской коммерции призваны оказать информационные службы, дающие банкам

надежную квалифицированную информацию о других кредитных учреждениях, о

клиенте, его кредитоспособности, уровне менеджмента, а также страховые

структуры, снижающие степень риска при выполнении банком своих операций,

аудиторские службы. Перспективным следует признать, наконец, формирование

автоматизированной сети банков, действующей на основе единых межбанковских

соглашений.

Мы рассмотрели виды банков. В

совокупности они составляют банковскую систему.

Банковская система

– это совокупность банков, осуществляющих кредитные, расчетные и иные операции,

регулируемые нормативными актами (стр. 54, №14).

Банковская система в российской

экономике многократно реформировалась и перестраивалась. Реформа 1988 г.

создала «большую пятерку» банков, которые формировались по отраслевому принципу

и только усилили административно-командную логику хозяйствования. Реакцией на

такую перестройку стала «эпидемия» появления кооперативных и коммерческих

банков. Эти новоявленные банкиры были не очень профессиональны и выдавали ссуды

под очень высокий процент.

С 1989 г. начался второй этап

перестройки банковского дела. Была создана двухуровневая банковская система.

Первый уровень связан с организацией денежного обращения и кредита,

стабилизацией денежной единицы, экономическим контролем за деятельностью

коммерческих банков. Это функции Центрального банка. Второй уровень – это

коммерческие банки, которые выполняют непосредственно кредитные и расчетные

операции, обслуживание клиентов. В переходной экономике основу образуют коммерческие

банки. Но одновременно должна повышаться роль Государственного банка в

структуре центральных экономических органов. В мировой практике существуют

различные модели взаимоотношений между Центробанком, правительством и

парламентом. Созданы такие механизмы, которые не дают права правительству

свободно распоряжаться ресурсами банка для финансирования бюджетных расходов. У

нас такие механизмы отсутствуют, что выступает стимулом колоссального роста

внешнего и внутреннего государственного долга и ведет к нарушениям ритмов

экономического роста.

Банковская система страны с

рыночной экономикой, как правило, имеет двухуровневую структуру. Первый уровень

– центральный банк страны, второй уровень – коммерческие банки различных видов

(они различаются по видам собственности, по способу формирования уставного

капитала, по территории деятельности, по отраслевой ориентации, по видам

совершаемых операций).

Центральный банк РФ имеет право

привлекать и предоставлять кредиты банкам, работающим на коммерческих принципах

в России. Банк России выступает главным акционером Сбербанка РФ и коммерческого

банка внешней торговли РФ, таким образом, восстанавливается соответствующая

мировой практике и отечественному опыту акционерная основа капитала банка для

внешних операций.

Правовое регулирования

банковской деятельности осуществляется Конституцией РФ, Федеральным законом «О

банках и банковской деятельности», Федеральным законом «О Центральном банке РФ

(Банке России)» и другими федеральными законами и нормативными актами Банка

России.

С развитием рыночных отношений

кардинальные изменения претерпела банковская система, произошел переход от

одно-субъектной системы единого государственного банка к двухъярусной много

субъектной системе. Коренные изменения произошли в формах собственности,

преобладающими стали акционерные коммерческие банки, роль государства и

Центрального банка резко сузилась. Управляемость банковской системой приобрела

новые очертания. Она быстро проходит этапы компьютеризации, оснащения

современными средствами связи, освоения новых банковских технологий, косвенного

регулирования на основе экономических нормативов.

Очень важно оценить, в какой

мере новая банковская система отвечает критериям и стратегии экономической

безопасности России. При этом ключевое значение в анализе системы имеют три

взаимосвязанных аспекта. Во-первых, общая оценка жизнеспособности системы.

Во-вторых, оценка роли ЦБ в банковской системе, его законодательных функций и

надежности практического механизма их реализации. В-третьих, оценка способности

банковской системы к взаимодействию, как между ее отдельными субъектами, так и

с государственными и общественными центрами по поводу выработки долгосрочных

стратегических и краткосрочных целей развития экономики.

Надежное функционирование

банковской системы прямо зависит от избранной ее модели. Она должна учитывать

общие принципы построения сложных систем: наличие центра управления;

разнообразие типов кредитных организаций, входящих в систему, с тем, чтобы они

могли участвовать в решении как краткосрочных, так и долгосрочных

инвестиционных задач экономики; способы взаимодействия между управляющим

центром и отдельными звеньями системы.

Один из недостатков принятой

модели банковской системы состоит в разобщенности отдельных кредитных

организаций, прежде всего в использовании кредитных ресурсов. Совокупный

собственный капитал 20 крупных российских коммерческих банков составляет всего

4 млрд. долл. (1994 г.), тогда как каждого из ведущих зарубежных банков десятки миллиардов долларов, например, Sumitomo Bank (Осака) – 22,2 млрд.

долл., Sanwa Bank (Осака) – 19,6 млрд., Dai-Ichi Kangyo Bank (Токио) – 19,4 млрд., Union Bank of Switzerland (Цюрих) – 13,6 млрд. долл. Крупнейший банк России –

Внешторгбанк - имеет собственный капитал

0,5 млрд. долл. К тому же большинство наших банков овладело всего 7-8 видами

банковских услуг, тогда как зарубежные банки могут оказывать широкий перечень

услуг. Поэтому, когда ссылаются на медленный приток иностранного капитала, не

следует забывать, что подавляющее большинство банков не готово к грамотной

работе с иностранными инвестициями.

К недостаткам действующей

модели следует отнести также неуправляемость рынком капиталов коммерческих

банков и слабую прогнозируемость, и непредсказуемость в движении банковского

капитала. Центральный банк должен иметь свой взгляд на пропорции формирования и

размещения банковских ресурсов. Нельзя ограничиваться только системой

макроэкономических индикаторов и нормативов, позволяющих судить о прочности

баланса банка. Разумеется, речь идет не о директивном подходе к совокупным

ресурсам банков, а о воздействии, направленном на такое их движение, при

котором создаются условия для реализации основной функции ЦБ – защиты и

обеспечения устойчивости рубля.

С точки зрения критериев

экономической безопасности особое значение имеет вопрос об отношении ЦБ к

массовому банкротству коммерческих банков. Массовое банкротство нарушает

стабильность системы и, главное, лишает клиентов доверия к банкам, а также

порождает неуправляемый оборот денежных средств. Поэтому задача ЦБ – свести к

минимуму банкротства, защитить средства клиентов банков-банкротов. Роль ЦБ

состоит в отладке банковской системы с расчетом на минимизацию ущерба от

банкротства. Такой подход предъявляет высокие требования к регистрации и

лицензированию банковской деятельности, к модели банковской системы, к

нормативам, которые должны соблюдать коммерческие банки. Использовать механизм

банкротства банков как средство административного давления можно лишь до

определенных пределов.

Говоря о современной банковской

системе, адекватной рыночной экономике, нельзя обойти вниманием такое понятие,

как банковский мультипликатор. Обычно, когда заемщик занимает деньги в одном

банке, но после совершения сделок эти деньги могут оказаться в другом банке,

который может ссудить их другому клиенту, идет процесс взаимопереплетения

денежных ссуд. Когда процесс кредитования закончится, то первоначально

вложенная сумма возрастет. Величина, на которую увеличится первоначальная

сумма, называется банковским мультипликатором.

В связи с развитием ситуации на

рынке банковских услуг и мерам, предпринимаемыми правительством по формированию

здоровой банковской системы, в том числе по линии усиления требований к вновь

создаваемым банкам, заметно уменьшилось количество вновь создаваемых кредитных

организаций.

Концентрация активов и капитала

в крупнейших банках сопровождается их экспансией в регионы. Структура

банковской системы на региональном уровне все в большей мере определяется

ведущим положением филиалов банков других регионов, удельный вес которых в

количестве банков и филиалов регионов в целом по России увеличился с 57% на

1.01.98 года до 67% на 01.01.99 года. При этом, чем меньше в регионе местных

кредитных организаций, тем активнее там присутствие филиалов банков других

регионов.

В 1997 году на рынке банковских

услуг России укрепилась позиция банков с участием иностранного капитала. Об

этом свидетельствует относительная динамика активов таких банков.

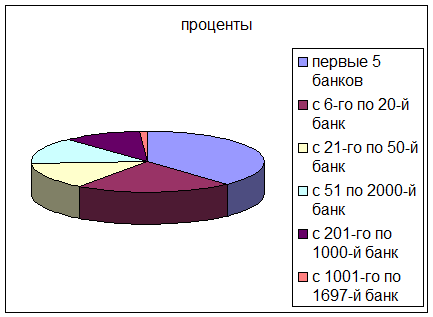

КОНЦЕНТРАЦИЯ

АКТИВОВ ПО БАНКОВСКОЙ СИСТЕМЕ РОССИИ

НА 01.01.99 г.

(в % к итогу)

38% - первые 5 банков

22% - с 6 по 20 банк

14% - с 21 по 50 банк

14% -- с 51 по 200 банк

11%

- с 201 по 1000 банк

1%

- с 1001 по 1697 банк

Так, если в течение 1998 ода

совокупные активы банковской системы увеличились в реальном исчислении в 1,1

раза, то активы банков с участием иностранного капитала – почти в 1,24 раза.

Большинство банков, контролируемых иностранным капиталом, входит в группу 200

крупнейших банков. Объем иностранных инвестиций в уставный капитал российских

банков за 1997 год в реальном исчислении увеличился в 1,7 раза, составив на

01.01.98 г. 4,13% совокупного уставного капитала всей банковской системы

России.

1.3.

Банковские системы

1.3.1.

Центральный банк как главное звено в банковской

системе.

Центральные банки в их

современном виде существуют сравнительно недавно. На ранних стадиях развития

капитализма четкое разграничение между центральными (эмиссионными) и

коммерческими банками отсутствовало. Коммерческие банки активно прибегали к

выпуску банкнот для накопления капитала. По мере развития кредитной системы

происходил процесс централизации банковской эмиссии в немногих крупных

коммерческих банках. Итогом этого процесса явилось закрепление за одним банком

монопольного права на выпуск банкнот. Вначале такой банк назывался эмиссионным

или национальным, а в дальнейшем – центральным, что соответствовало его

главенствующему положению в кредитной системе.

Первый центральный банк –

шведский «Риксбанк» - был создан в 1668 г. на рубеже перехода от феодализма к

капитализму; в 1964 г. был учрежден Банк Англии. Однако они не обладали

исключительным правом на эмиссию денежных знаков и их функции отличались от

функций современных центральных банков – например, Банк Англии поначалу должен

был финансировать торговлю и промышленность, а Банк Нидерландов – внутреннюю и

внешнюю торговлю. Центральные банки в их современном виде возникли в XIX в. В

настоящее время практически во всех странах мира имеются центральные банки,

однако между ними есть существенные различия, обусловленные особенностями

политического и финансово-экономического развития стран базирования.

Существует несколько форм

организации центрального банка. С точки зрения собственности на капитал

центральные банки подразделяются на

-

государственные,

капитал которых принадлежит государству (например, центральные банки в

Великобритании, ФРГ, Франции, Канаде, России);

-

акционерные

(например, США);

-

смешанные

– акционерные общества, часть капитала которых принадлежит государству (в

Японии, Бельгии).

Некоторые центральные банки были

сразу образованы в качестве государственных (в ФРГ, России); другие создавались

как акционерные, а затем национализировались (в Великобритании, Франции). Но

независимо от того, принадлежит или нет капитал центрального банка государству,

исторически между банком и правительством сложились тесные связи, особенно

усилившиеся на современном этапе. Правительство заинтересовано в надежности

центрального банка в силу особой роли последнего в кредитной системе страны, в

проведении экономической политики правительства.

Однако тесные связи с

государством не означают, что оно может безгранично влиять на политику

центрального банка. Независимо от принадлежности капитала центральный банк

является юридически самостоятельным. Чаще всего он подотчетен либо

законодательному органу, либо специальной банковской комиссии, образованной

парламентом. Управляющий банка, которого могут назначать парламент, президент,

правительство, монарх, не входит в состав правительства. Существенная степень

независимости центрального банка является необходимым условием эффективности

его деятельности, которая нередко вступает в противоречие с краткосрочными

целями правительства, озабоченного, скажем, приближением очередных выборов. Это

особенно важно в плане ограничения возможностей правительства использовать

ресурсы центрального банка для покрытия

бюджетного дефицита.

В то же время независимость

центрального банка от правительства имеет относительный характер в том смысле,

что экономическая политика не может быть успешной без четкого согласования и

тесной увязки ее основных элементов: денежно-кредитной и финансовой политики. В

долгосрочном плане политика центрального банка прямо определяется приоритетами

макроэкономического курса правительства. В конечном счете, любой центральный

банк в той или иной степени сочетает черты банка и государственного органа.

Традиционно центральный банк

выполняет четыре основные функции:

1. осуществляет монопольную

эмиссию банкнот;

2. является банком банков;

3. банкиром правительства;

4. проводит денежно-кредитное

регулирование и банковский надзор.

За

центральным банком как представителем государства законодательно закреплена

эмиссионная монополия только в отношении банкнот, т.е. общенациональных

кредитных денег, которые являются общепризнанным окончательным средством

погашения долговых обязательств. В некоторых странах центральный банк

монопольно осуществляет также эмиссию монет, но их чеканкой обычно занимается

министерство финансов (казначейство). Банкноты составляют незначительную часть

денежной массы промышленно развитых стран, поэтому функции эмиссионной

монополии ЦБ несколько снижена, хотя банкнотная эмиссия по-прежнему необходима

для платежей в розничной торговле и обеспечения ликвидности кредитной системы.

Чем выше доля наличного обращения в стране, тем важнее значение банкнотной

эмиссии.

Следует

иметь в виду, что монополия на эмиссию банкнот на современном этапе вовсе не

означает ее жесткого контроля или увязки с целями денежно-кредитного

регулирования. Главная задача денежно-кредитной политики – регулирование

базналичной эмиссии, основным источником которой являются коммерческие банки. В

то же время эмиссионная монополия превратила центральный банк в

эмиссионно-кассовый центр банковской системы, поскольку обязательства

центрального банка (в форме, как банкнот, так и депозитов коммерческих банков)

служат кассовым резервом любого коммерческого банка.

Центральный

банк не имеет дела непосредственно с предпринимателями и населением. Его

главной клиентурой являются коммерческие банки, выступающие как бы посредниками

между экономикой и центральным банком. Последний хранит свободную денежную

наличность коммерческих банков, т.е. их кассовые резервы. Исторически эти

резервы помещались коммерческими банками в центральный банк в качестве

гарантийного фонда для погашения депозитов.

В

большинстве стран коммерческие банки обязаны хранить часть своих кассовых

резервов в центральном банке в соответствии с законом. Такие резервы называют

обязательными банковскими резервами. Центральный банк устанавливает минимальное

соотношение обязательных резервов с обязательствами банков по депозитам (норму

обязательных резервов). Через счета, открываемые коммерческими банками в

центральном банке, последний осуществляет урегулирование расчетов между ними. С

внедрением электронных расчетных систем существенно снизилось значение

традиционной для центрального банка функции расчетного центра банковской

системы.

Принимая на хранение кассовые

резервы коммерческих банков, центральный банк оказывает им кредитную поддержку.

Он является для коммерческих банков кредитором последней инстанции, т.е.

кредитором на крайний случай. Обычно его кредиты предоставляются банкам по

ставке более высокой, чем рыночная, и потому банки обращаются за поддержкой к

центральному банку только в случае отсутствия иной возможности получить кредит.

Как отмечалось, независимо от

принадлежности капитала центральный банк тесно связан с государством. В

качестве банкира правительства центральный банк выступает как его кассир и

кредитор, в нем открыты счета правительства и правительственных ведомств. В

большинстве стран центральный банк осуществляет кассовое исполнение

государственного бюджета. Доходы правительства, поступившие от налогов и

займов, зачисляются на беспроцентный счет казначейства (министерства финансов)

в центральном банке, с которого покрываются все правительственные расходы. В

некоторых странах, например, в США, большая часть бюджетных средств помещается

в коммерческие банки.

В условиях хронического

дефицита государственных бюджетов усиливается функция кредитования государства

и управления государственным долгом. Под управлением государственным долгом

понимаются операции центрального банка по размещению и погашению займов,

организации выплат доходов по ним, по проведению конверсии и консолидации.

Центральный банк использует различные методы управления государственным долгом:

покупает или продает государственные обязательства с целью воздействия на их

курсы и доходность, изменяет условия продажи, различными способами повышает

привлекательность государственных обязательств для частных инвесторов.

От имени правительства

центральный банк регулирует резервы иностранной валюты и золота, является

традиционным хранителем государственных золотовалютных резервов. Он

осуществляет регулирование международных расчетов, платежных балансов,

участвует в операциях мирового рынка ссудных капиталов и золота. Центральный

банк, как правило, представляет свою страну в международных и региональных

валютно-кредитных организациях.

Все функции центрального банка

тесно взаимосвязаны. Кредитуя государство и банки, центральный банк

одновременно создает кредитные орудия обращения, осуществляя выпуск и погашение

правительственных обязательств, воздействует на уровень ссудного процента.

Названные функции центрального банка создают объективные предпосылки для

выполнения им функции регулирования всей денежно-кредитной системы страны и

следовательно, регулирования экономики. Функция денежно-кредитного

регулирования и банковского надзора на современном этапе является важнейшей

функцией центрального банка.

Свои функции центральный банк

осуществляет через банковские операции – пассивные и активные. Пассивными

называются операции, с помощью которых образуются банковские ресурсы, активными

– операции по размещению банковских ресурсов.

Пассивные операции центральных

банков:

Главным источником ресурсов

центрального банка в большинстве стран является эмиссия банкнот (от 54 до 85%

всех пассивов). На современном этапе выпуск банкнот полностью фидуциарные, т.е.

не обеспечен золотом. Золотое обеспечение банкнот отменено, хотя в некоторых странах

формально продолжают действовать законы, ограничивающие пределы фидуциарной

эмиссии. Повсеместно отменено официальное золотое содержание денежных единиц.

Современный механизм эмиссии

банкнот основан на кредитовании коммерческих банков, государства и увеличения

золотовалютных резервов. Механизм эмиссии предопределяет характер кредитного

обеспечения банкнот. Эмиссия банкнот при кредитовании банков обеспечена

векселями и другими банковскими обязательствами; при кредитовании государства –

государственными долговременными обязательствами, а при покупке золота и

иностранной валюты – соответственно золотом и иностранной валютой. Иначе

говоря, обеспечением банкнотной эмиссии служат активы центрального банка. В

этом, в частности, проявляется взаимосвязь пассивных и активных операций банка.

Размеры пассивной операции центрального банка «эмиссия банкнот» зависят от его

активных операций: ссуд банкам, казначейству (министерству финансов), покупки

иностранной валюты и золота. В этом смысле можно сказать, что перечисленные

активные операции центрального банка первичны по отношению к пассивным.

Сказанное не означает, однако,

что любая ссуда центрального банка кредитной системе или государству связана с

новым выпуском банкнот. Такие кредиты могут зачисляться на счета коммерческих

банков и казначейства, открытые в центральном банке, в этом случае происходит

не банкнотная, а депозитная эмиссия центрального банка. Источником ресурсов

центрального банка служат вклады коммерческих банков и их обязательные резервы,

зачисляемые на специальные счета, а также вклады казначейства (средства

госбюджета). Обычно не более 4% пассива приходится на долю собственного

капитала банка.

Активные операции центральных

банков:

К основным активным операциям

центральных банков относятся: учетно-ссудные операции, банковские инвестиции,

операции с золотом и иностранной валютой.

У ч е т н о – с с у д н ы

е операции представлены двумя видами:

-

ссуды

коммерческим банкам и государству под залог коммерческих векселей

(акцептованных солидными банками), казначейских векселей, государственных

облигаций и других ценных бумаг;

-

учетные

операции – покупка центральным банком векселей у государства и банков. Покупка

векселей у коммерческих банков называется переучетом, так как при этом

происходит вторичный учет, вторичная покупка векселей, которые коммерческие

банки купили у своих клиентов. Разница между суммой, которую центральный банк

платит коммерческому банку при покупке векселя, и суммой, которая будет

получена с должника по векселю при наступлении срока его погашения, образует

доход банка.

Ставка, по которой центральный

банк предоставляет ссуды коммерческим банкам и переучитывает их векселя,

называется официальной учетной ставкой, или учетной ставкой центрального банка.

Банковские инвестиции – это

покупка банком ценных бумаг. Инвестиции центрального банка состоят из вложений

в государственные ценные бумаги. Покупка центральным банком государственных

обязательств в большинстве промышленно развитых стран служит главной и даже

единственной формой кредитования правительства. Прямое кредитование

государства, т.е. предоставление банковской ссуды, в этих странах практически

отсутствует (например, в США, Канаде, Японии, Великобритании, Швейцарии,

Швеции) или ограничено законом (в ФРГ, Франции, Нидерландах). Следует обратить

внимание на то, что в портфеле центрального банка находится лишь незначительная

часть государственных ценных бумаг, основная их масса перепродается банком на

рынке ценных бумаг. Соответственно основными кредиторами государства выступают

не центральные, а коммерческие банки и другие финансово-кредитные учреждения,

компании и население. Важной, а нередко главной целью покупки центральным

банком государственных ценных бумаг является регулирование ликвидности

банковской системы и управление государственным долгом в ходе проведения

денежно-кредитной политики.

Государственный долг России

почти целиком образовался в результате прямого кредитования государства

центральным банком. Однако Законом о центральном банке РФ (Банке России)

предусмотрено, что последний может предоставлять кредит министерству финансов

лишь путем покупки у него ценных бумаг.

Денежно-кредитная политика

центрального банка.

Центральный банк – основной проводник денежно-кредитного регулирования

экономики, являющегося составной частью экономической политики правительства,

главными целями которой служат достижение стабильного экономического роста,

снижения безработицы и инфляции, выравнивание платежного баланса.

Общее состояние экономики в

большой мере зависит от состояния денежно-кредитной сферы. По числу институтов,

объему кредитных ресурсов и операций базу всей денежно-кредитной системы

составляют коммерческие банки и другие кредитные учреждения. Достаточно

отметить, что от 75 до 90% денежной массы в большинстве стран составляют

банковские депозиты и лишь 25-10% - банкноты центрального банка. Поэтому

государственное регулирование денежно-кредитной сферы может быть успешным лишь

в том случае, если государство через центральный банк способно воздействовать

на масштабы и характер операций коммерческих банков. Методы этого воздействия

разнообразны, наиболее распространенными из них являются:

-

изменение

ставки учетного процента или официальной учетной ставки центрального банка

(учетная, или дисконтная политика);

-

изменение

норм обязательных резервов банков;

-

операции

на открытом рынке, т.е. операции по купле-продаже векселей, государственных

облигаций и других ценных бумаг;

-

регламентация

экономических нормативов для банков (соотношения между кассовыми резервами и

депозитами, ликвидными активами и депозитами, собственным капиталом и заемным,

акционерным капиталом и заемным, собственным капиталом и активами, суммой

кредита одному заемщику и капиталом или активами и др.).

Указанные методы

денежно-кредитного регулирования можно назвать общими в том смысле, что они

влияют на операции всех коммерческих банков, на рынок ссудных капиталов в

целом.

Могут применяться также

выборочные (селективные) методы, направленные на регулирование отдельных форм

кредита (например, потребительского) или кредитования различных отраслей

(жилищного строительства, экспортной торговли). К выборочным методам относятся:

-

прямое

ограничение размеров банковских кредитов для отдельных банков или ссуд (так

называемые кредитные потолки);

-

регламентация

условий выдачи конкретных видов кредитов, в частности, установление размеров

маржи, т.е. разницы между суммой обеспечения и размером выданной ссуды;

ставками по депозитам и ставкам по кредитам и др.

Ведущим методом регулирования

является учетная политика. Повышая или понижая официальную учетную ставку,

центральный банк оказывает воздействие на возможности коммерческих банков и их

клиентов в получении кредита, что в свою очередь влияет на экономический рост,

денежную массу, уровень рыночного процента. Изменение учетной ставки

центрального банка, вызывая соответствующее изменение рыночного процента,

отражается на состоянии платежного баланса и валютного курса. Повышение ставки

способствует привлечению в страну иностранного краткосрочного капитала, а в

итоге активизируется платежный баланс, увеличивается предложение иностранной

валюты, соответственно снижается курс иностранной и повышается курс

национальной валюты. Снижение ставки приводит к противоположным результатам.

Существенное воздействие на

кредитные ресурсы коммерческих банков, на их возможности предоставлять ссуды,

оказывает изменение нормы обязательных резервов. Повышение ее не означает, что

большая часть банковских средств «заморожена» на счетах центрального банка и не

может использоваться коммерческими банками для выдачи кредитов. В результате

сокращаются банковские ссуды и денежная масса в обращении, повышаются проценты

по банковским ссудам. Снижение нормы банковских резервов ведет к расширению

банковских кредитов и денежной массы, к снижению рыночного процента.

В странах с развитым рынком ценных

бумаг наиболее распространенным методом денежно-кредитного регулирования

являются операции на открытом рынке, которые влияют на деятельность

коммерческих банков через объем имеющихся у них ресурсов. Если центральный банк

продает ценные бумаги на открытом рынке, а коммерческие банки их покупают, то

ресурсы последних и соответственно их возможности предоставлять ссуды клиентам

уменьшаются. Это приводит к сокращению денежной массы в обращении и повышению

ссудного процента. Покупая ценные бумаги на рынке у коммерческих банков,

центральный банк предоставляет им дополнительные ресурсы, расширяет их

возможности по выдаче ссуд. Операции на открытом рынке способствуют

регулированию банковских ресурсов, процентных ставок и курса государственных

ценных бумаг.

Для регулирования краткосрочных

процентных ставок традиционно применяются операции центрального банка с

векселями (казначейскими и коммерческими) и краткосрочными государственными

облигациями. Продажа их ограничивает наличность денежного рынка и ведет к повышению

рыночных ставок процента. Если центральный банк не желает допускать увеличения

рыночной нормы процента, то он оказывает поддержку банкам, покупая у них

краткосрочные ценные бумаги и векселя по текущим рыночным ставкам.

Традиционным средством

регулирования долгосрочных процентных ставок служат операции центрального банка

с долгосрочными государственными обязательствами. Покупка таких обязательств

центральным банком вызывает повышение их рыночного курса (в результате

расширения спроса на них). Увеличение цены облигаций означает снижение их

фактической доходности, которая определяется отношением суммы купонного дохода

по облигации к ее рыночному курсу. Уменьшение фактической доходности

долгосрочных облигаций приводит к снижению долгосрочных процентных ставок на

рынке. Продажа облигаций центральным банком на открытом рынке вызывает падение

их курса и повышение доходности облигаций, а значит и долгосрочных процентных

ставок. Кроме того, купля-продажа ценных бумаг оказывает влияние на процентные

ставки через расширение или ограничение банковской наличности.

Денежно-кредитную политику

следует рассматривать в широком и узком смысле. В широком смысле она направлена

на борьбу с инфляцией и безработицей, на достижение стабильных темпов

экономического развития через регулирование денежной массы в обращении,

ликвидности банковской системы, долгосрочных процентных ставок. В узком смысле

такая политика направлена на достижение оптимального валютного курса с помощью

валютной интервенции, проведения учетной политики и других методов

регулирования краткосрочных процентных ставок. Под валютной интервенцией

понимается политика купли-продажи центральным банком иностранной валюты на

национальную на валютном рынке. Когда центральный банк продает или покупает

иностранную валюту в обмен на национальную, то меняется соотношение спроса и

предложения на иностранную валюту и соответственно изменяется курс национальной

валюты. Если, например, Банк России продает доллары на валютной бирже, то

предложение долларов увеличивается и соответственно курс их понижается, а курс

рубля повышается. При скупке долларов их курс растет.

Денежно-кредитное регулирование

экономики Российской Федерации осуществляется Банком России путем определения

норм обязательных резервов, учетных ставок по кредитам, проведения операций с

ценными бумагами, установления экономических нормативов для банков.

В целях воздействия на

ликвидность банковской системы Банк России рефинансирует банки путем

предоставления им краткосрочных кредитов по своей учетной ставке и определяет

условия предоставления кредитов под залог различных активов.

Банк России устанавливает

следующие экономические нормативы для банков: минимальный размер уставного

капитала; предельное соотношение между размером уставного капитала банка и

суммой его активов с учетом оценки риска; показатели ликвидности баланса банка

в виде нормативного соотношения между активами и обязательствами банка с учетом

срока их погашения, а также возможности реализации активов; минимальный размер

обязательных резервов, депонируемых в Банке России, в процентном отношении к

обязательствам банков; максимальный размер риска на одного заемщика в виде

определенного процента от общей суммы капитала банка (при расчете максимального

риска в понятие риска в включается вся сумма вложений и кредитов этому

заемщику, а также выданные по его поручению обязательства); ограничение

размеров валютного и курсового рисков; ограничение использования привлеченных

депозитов для приобретения акций юридических лиц.

Банк России осуществляет

функции регулирования и надзора за деятельностью банков для поддержания

стабильности денежно-кредитной системы, при этом Банк России не вмешивается в

оперативную деятельность банков.

1.3.2. Коммерческие банки РФ.

Коммерческие банки представляют

второй уровень банковской системы, и они концентрируют основную часть кредитных

ресурсов.

Различают следующие

классификации коммерческих банков:

- По

принадлежности уставного капитала и способу его формирования:

Банки могут создаваться и

существовать в форме акционерных обществ или обществ с ограниченной

ответственностью с участием иностранного капитала, иностранных банков. Закон не

исключает и другие способы формирования уставного капитала коммерческого банка.

Деятельность акционерных

обществ, обществ с ограниченной ответственностью, выпуск ценных бумаг в стране

регулируются законодательством. Акционерными обществами и обществами с

ограниченной ответственностью признаются организации, созданные по

добровольному соглашению юридическими лицами и гражданами путем объединения их

вкладов в целях осуществления хозяйственной деятельности общества. Они являются

юридическими лицами. Участниками общества могут быть предприятия, учреждения,

организации, государственные органы, а также граждане, если иное не

предусмотрено законодательством России. Они имеют право участвовать в

управлении делами общества, получать информацию о его деятельности, часть

прибыли (дивиденды).

Что касается банков с участием

иностранного капитала и иностранных банков, то есть такие, уставной капитал

которых полностью принадлежит иностранным участникам, а также филиалов банков

других стран, то их деятельность регулируется помимо банковского

законодательства актами России об иностранных инвестициях.

- По

видам совершаемых операций коммерческие банки делятся на:

-

универсальные

-

специализированные

- По

территории деятельности

-

федеральные

-

республиканские

-

региональные

- По

обслуживанию различных отраслей экономики:

Значительную долю действующих

сегодня коммерческих банков составили их смешанные варианты. Закон

предусматривает создание специализированных коммерческих банков для

финансирования федеральных, республиканских, региональных и иных программ.

Крупным федеральным специализированным коммерческим банком является Банк

трудовых сбережений и кредитования населения (Сбербанк России). Он осуществляет

операции по привлечению денежных средств населения и их размещению.

В РФ появляется первый опыт

преодоления негативных последствий раздробленности банков, консолидации их сил

путем объединения на базе общих интересов. В конце 1989 г. 58 столичных

коммерческих банков впервые создали Московский банковский Союз (МБС). Его

основными задачами были представление и защита интересов банков в Правлении

Госбанка СССР, Центральном банке РСФСР, министерствах финансов Союза и РСФСР,

законодательных и исполнительных органах власти. МБС активно участвовал в

подготовке проектов законов о банковской деятельности, принятых Верховным

Советом РСФСР и СССР.

В настоящее время создана и

активно действует Ассоциация российских банков.

Функции коммерческих банков:

Основными функциями банков

считаются:

-

аккумуляция

и мобилизация денежного капитала;

-

посредничество

в кредите;

-

проведение

расчетов и платежей в хозяйстве;

-

создание

платежных средств;

-

организация

выпуска и размещения ценных бумаг;

-

консультационное

обслуживание клиентов.

Мобилизация временно свободных

денежных средств и превращение их в капитал – одна из старейших функций банков.

Аккумулированные банком

свободные денежные средства юридических и физических лиц, с одной стороны,

приносят их владельцам доход в виде процента, а с другой - создают базу для проведения ссудных

операций. Сконцентрированные сбережения могут быть использованы на различного

рода экономические и социальные нужды. Именно с помощью банков происходит

сосредоточение денежных средств и превращение их в капитал.

Другой важной функцией

коммерческих банков является посредничество в кредите. Прямым кредитным

отношениям между владельцами свободных денежных средств и заемщиками

препятствует несовпадение объема капитала, предлагаемого в ссуду, с

потребностью в нем, а также срока высвобождения капитала со сроком, на который

он нужен заемщику. Непосредственные кредитные связи между владельцами капитала

и заемщиками затрудняет и риск неплатежеспособности последних. Собственник

капитала может не располагать информацией о финансовом положении заемщика.

Коммерческие банки, выступая в роли финансовых посредников, устраняют эти

затруднения. Банковские кредиты направляются в различные секторы экономики,

обеспечивают расширение производства. Стабильная экономика не может

существовать без организованной и отлаженной системы денежных расчетов. Отсюда

большое значение имеет роль банков в проведении расчетов и платежей.

Основная часть расчетов между

предприятиями осуществляется безналичным путем. Банки, выступая в качестве посредника

в платежах, осуществляют расчеты по поручению клиентов, принимают деньги на

счета и ведут учет всех денежных поступлений и выдач. Эффективное

функционирование платежной системы в странах с достаточно развитой

инфраструктурой требует совершенствования технологии расчетов. Поэтому в таких

странах создаются различные системы расчетов. Например, клиринговые системы

крупных коммерческих банков с широкой сетью филиалов и отделений, или

жиросистемы в форме акционерных обществ, созданных банками – участниками

расчетов, включая центральные банки. Расчеты проводятся и через сеть

банков-корреспондентов, когда между банками устанавливаются взаимные отношения,

предусматривающие открытие корреспондентских счетов. Централизация, платежей в

банках способствует уменьшению издержек обращения, а для ускорения расчетов и

повышения надежности платежей внедряются электронные системы расчетов.

Особой функцией коммерческих

банков является их способность создавать или уничтожать деньги, т.е.

увеличивать или уменьшать денежную массу. Создание платежных средств прямо

связано с депозитной и кредитной деятельностью банков. Депозит может

создаваться двумя путями: внесением клиентом наличных денег в банк или выдачей

заемщику кредита. При этом указанные операции различным образом влияют на объем

денежной массы в обращении. Так, если клиент внес в банк 100 тыс. долл. И

поручил зачислить их на счет до востребования, то результатом этой операции

будет увеличение кассовых остатков в активе баланса, а в пассиве – увеличение

депозитов на данную сумму. Вместе с тем общее количество денег в хозяйстве

будет неизменным, поскольку произошел переход денег из наличной формы в

безналичную. Другой пример. Заемщик получил ссуду 100 тыс. долл. И банк

зачислил ее на депозитный счет клиента. В результате в хозяйстве увеличилось

общее количество денег на 100 тыс. долл., так как банк в процессе кредитования

создал новые платежные средства. Однако банки способны не только создавать, но

и уничтожать деньги. Это возможно при погашении заемщиками кредитов путем

списания денег с их депозитных счетов. В данном случае общая денежная масса в

хозяйстве сокращается. При наличии спроса на кредит современный эмиссионный

механизм позволяет расширять границы денежной эмиссии, что подтверждается

ростом денежной массы в промышленно развитых странах. Но экономике требуется

оптимальное, а не чрезмерное количество денег в обращении, поэтому коммерческие

банки действуют в пределах ограничений (обязательных резервов), устанавливаемых

центральными банками.

Коммерческие банки выполняют

эмиссионно-учредительскую функцию, осуществляя выпуск и размещение ценных

бумаг, в частности, акций и облигаций. При этом банки имеют возможность

направлять сбережения на производственные цели. Рынок ценных бумаг как бы

дополняет систему кредита и взаимодействует с ней. По поручению предприятий,

нуждающихся в долгосрочных вложениях и прибегающих к выпуску акций и облигаций,

банки берут на себя определе6ние размера, условий, срока эмиссии, выбор типа

ценных бумаг, а также обязанности по их размещению и организации вторичного

обращения. Банки гарантируют покупку выпущенных ценных бумаг, приобретая и

продавая их за свой счет или организуя для этого банковские синдикаты,

предоставляют покупателям акций и облигаций ссуды. Обязательства на

значительные суммы, выпущенные крупными компаниями, могут быть размещены банком

путем продажи непосредственно своим клиентам, а не методом свободной продажи на

фондовой бирже.

Достаточная экономическая

осведомленность и возможность контроля экономических ситуаций позволяют банкам

осуществлять консультационное обслуживание клиентов. Банки проводят анализ

финансовой деятельности предприятий, состояние их бухгалтерского учета,

оценивают стратегию развития и выявляют возможные направления увеличения

доходов. Занимаясь операциями с ценными бумагами, банки консультируют клиентов

в выборе фирм, готовых взять на себя размещение новых ценных бумаг. Банки

представляют следующие консультационные услуги: от открытия счетов,

кредитно-расчетного и кассового обслуживания до рекомендаций по совершению

операций на денежном и товарных рынках.

Перечень консультационных

услуг, оказываемых коммерческими банками в различных сферах их деятельности,

может быть таким:

-

в

области кредитования и расчетов – информация о конъюнктуре денежного рынка,

движении процентных старо условиях и формах кредитования, выдача рекомендаций

по кредитно-расчетному обслуживанию различных типов сделок, анализ организации

безналичных расчетов, разработка вариантов по их совершенствованию;

-

в

сфере выпуска ценных бумаг и операций с ними – информация о конъюнктуре рынка

ценных бумаг, движении их курсов, об эмитентах ценных бумаг, разъяснение

порядка выпуска ценных бумаг и правил их обращения;

-

в

сфере капитальных вложений – информация о конъюнктуре рынка строительных услуг,

ценах на строительные материалы и тарифах на различные виды

строительно-монтажных работ, составление расчетов экономической эффективности

капитальных вложений и др.

В последнее время коммерческие

банки столкнулись с резким обострением конкуренции со стороны многочисленных

специализированных кредитных учреждений, а также крупных промышленных

корпораций, создавших собственные финансовые компании. Конкуренция стимулирует

поиск банками новых сфер деятельности, увеличение числа предлагаемых клиентам

услуг и повышение качества обслуживания. Развитие тенденции расширения функций

коммерческих банков в современных условиях продолжается. Для укрепления своих

позиций на рынке они активнее осуществляют не характерные для банков операции,

внедряясь в нетрадиционные для них сферы финансового предпринимательства. Тем

самым повышается роль банков в функционировании экономики.

Операции коммерческих банков

Коммерческие банки могут

осуществлять комплекс разнообразных операций. Основные из них:

1. привлечение вкладов (депозитов)

и предоставление кредитов по соглашению с заемщиками;

2. ведение счетов клиентов и

банков-корреспондентов;

3. осуществление расчетов по

поручению клиентов и банков-корреспондентов;

4. финансирование капитальных

вложений по поручению владельцев или распорядителей инвестируемых средств, а

также за счет собственных средств;

5. кассовое обслуживание клиентов

и банков-корреспондентов;

6. выпуск платежных документов и

иных ценных бумаг (чеков, аккредитивов, векселей, акций, облигаций и др.);

7. покупка, продажа и хранение

платежных документов и иных ценных бумаг и другие операции с ними;

8. выдача поручительств, гарантий

и прочих обязательств за третьих лиц, предусматривающих их исполнение в

денежной форме;

9. покупка у организаций и граждан

и продажа им иностранной валюты;

10. покупка и продажа в России и за

границей драгоценных металлов, природных драгоценных камней, а также изделий из

драгоценных металлов и драгоценных камней;

11. привлечение и размещение

драгоценных металлов на счета и во вклады и иные операции с этими ценностями в

соответствии с международной банковской практикой;

12. доверительные операции

(привлечение и размещение средств, управление ценными бумагами и др.) по

поручению клиентов.

13. лизинговые операции;

14. оказание консультационных

услуг, связанных с банковской деятельностью;

15. осуществление других операций в

соответствии с лицензией ЦБ РФ.

В настоящее время структура

коммерческих банков в РФ имеет следующие тенденции:

1.

Преобладают

мелкие и средние банки. Половина коммерческих банков имеет уставной капитал

менее 1 млн. ЭКЮ

Банки РФ в 1995-1997 гг.

Уставной капитал

|

1995 г.

|

1996 г.

|

1997 г.

|

|

До

100 млн. руб.

|

42

|

31

|

17

|

|

100-500

млн. руб.

|

624

|

412

|

350

|

|

500-1

млрд. руб.

|

282

|

201

|

179

|

|

1-5

млрд. руб.

|

-

|

-

|

653

|

|

5-20

млрд. руб.

|

568

|

410

|

592

|

|

20-30

млрд. руб.

|

55

|

28

|

64

|

|

Более

30 млрд. руб.

|

104

|

124

|

124

|

|

ИТОГО

|

2295

|

2090

|

2029