РАЗДЕЛ 3

ЭФФЕКТИВНОСТЬ ЭКОНОМИЧЕСКОГО АНАЛИЗА С УЧЕТОМ ПРЕДЛОЖЕННЫХ МЕРОПРИЯТИЙ

В результате предложенных мероприятий проведем анализ того,

как изменилось состояние валютных операций при проведении мероприятий. Насколько

эффективны наши мероприятия можно узнать с помощью экономико – математических

моделей, расчета коэффициентов и нормативов и их сравнение с предыдущими

показателями, а также сравнительные таблицы изменений, с учетом предложенных

мероприятий, процентных и непроцентных статей доходов и расходов.

3.1 Эффективность предложенных мероприятий с помощью

экономико – математических моделей

С помощью

ЭММ, рассчитаем насколько эффективны предложенные нами мероприятия.

При составлении планов

улучшения финансового состояния банка

возникает необходимость оценки их реализации. Обычно в таких планах указываются различные

программы организационных и экономических мероприятий, направленных на

улучшение некоторых критериев финансового состояния. Для коммерческих банков

такими критериями могут быть прибыль, количество рабочих активов, заемные

средства и т.д. Программами и мероприятиями могут служить, например,

предоставление большего количества услуг: выдача кредитов на более выгодных

условиях, предоставление услуг новых пластиковых карточек, валютные операции

направление на увеличение прибыли путем продажи валют не пользующиеся спросом

на УМВР и т.д. В этих планах устанавливаются сроки реализации или внедрения

предлагаемых мероприятий.

Как показывает практика, не

все запланированное достигает цели, а некоторые планы не только не улучшают

экономическую ситуацию предприятия, а даже ухудшают ее.

Осуществление отдельных

планов и программ представляет собой результат управления сложной системой.

Для эффективного управления необходимо реализовать определенное соотношение

между параметрами разрабатываемых планов. Основные из них - число предлагаемых

мероприятий и программ, их эффективность и сроки внедрения. Главный показатель

успешного управления - устойчивость процесса управления процессом финансового

оздоровления, в противном случае возникают неустойчивые режимы процессов

управления, которые характеризуются кризисными явлениями.

Используем методы

классической теории управления для оценки эффективности, в смысле устойчивости,

процесса управления экономическим развитием, банка.

Рассмотрим

структурную схему организационной системы управления финансово-экономическим

объектом (рисунок 3.1)

Рисунок 3.1 - Структурная схема организационной

системы управления

ОУ - орган управления; К0

(p) - передаточная функция финансово-экономического объекта; К1(p) -

передаточная функция органа управления; nп – плановое количество показателей

функционирования финансового - экономического объекта; np – реальное количество

показателей функционирования объекта, соответствующих плановым показателям;

n-количество параметров, не соответствующих плановым значениям; Мк - количество

мероприятий или программ.

Передаточные функции указанной

схемы:

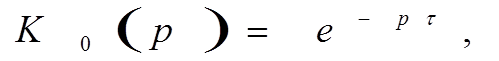

(3.1)

(3.2)

(3.3)

(3.3)

где

К – коэффициент передачи органа управления; Т – инерционность органа

управления; τ - время внедрения мероприятия.

По

логике управления, количество параметров, которые не соответствуют плановым

значениям

n = nп - np . (3.4)

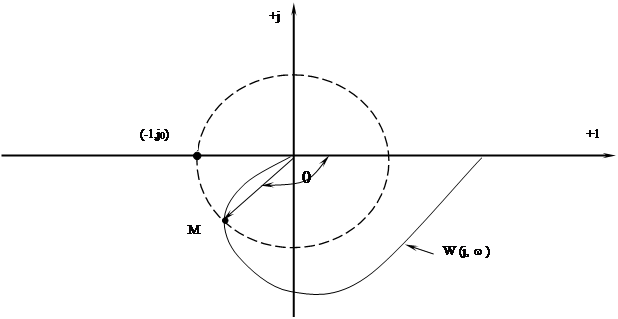

Об

устойчивости объекта можно судить по его амплитудно-фазовой характеристике

(АФХ) (рисунок 3.2)

Об

устойчивости объекта можно судить по его амплитудно-фазовой характеристике

(АФХ) (рисунок 3.2)

Рисунок 3. 2 - АФХ система

q(wм)─аргумент вектора

ОМ; wм─частота

в точке М амплитудно-фазовой характеристики; (-1, j0)─координаты критической

точки K, где система теряет устойчивость.

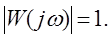

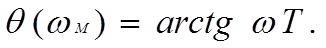

Условие

потери устойчивости системы может быть записано в виде

(3.5)

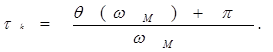

Минимальное

запаздывание, которое приводит к потере устойчивости:

(3.6)

(3.6)

Для нашего

случая, система имеет частотную характеристику:

(3.7)

где

где

На границе устойчивости должно выполняться требование (3.5), поэтому

(3.8)

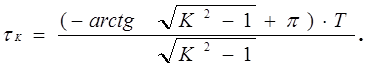

Откуда значение критической частоты:

(3.9)

(3.9)

Подставив (3.9) в (3.6), получим условие потери устойчивости процессом

управления финансово-экономической системой:

(3.10)

(3.10)

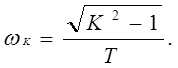

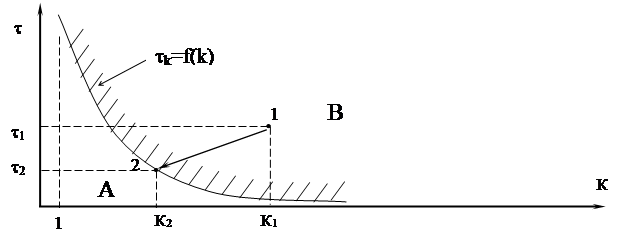

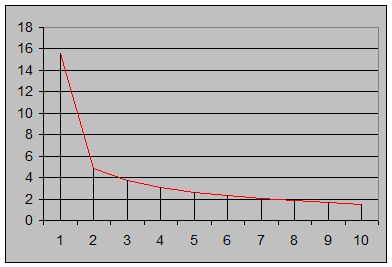

Для разных значений К по выражению (3.10) построим зависимость критического времени tк внедрения финансово - экономических

мероприятий от их эффективности К (рисунок 3.3):

Рисунок

3.3 - Области устойчивости системы

А

– область устойчивого, т.е. успешного

управления; В – область неустойчивого, т.е. неуспешного управления,

когда запланированные мероприятия будут ухудшать состояние

финансово-экономического объекта.

В

соответствии с вариантом плана финансово-экономических мероприятий система,

например, попала в точку 1 (рисунок

3.3). В этом случае внедрение плана мероприятий

по управлению финансово-экономическим объектом даст отрицательный

результат. Необходимо предложить пути улучшения первоначального плана, для чего

хотя бы уменьшить время внедрения мероприятий с t1 до t2 или повысить их эффективность (K1>K2)

. Тогда перейдем в зону А (см. точку 2). Скорректированный план принесет

успех, и процессы управления будут

устойчивее.

Рассмотрим

на этом примере предложенные мною мероприятия по улучшению состояния валютных

отношений и получения большей прибыли.

Намечен

план организационно-экономических мероприятий по увеличению прибыли от

проведения данных мероприятий и как изменница состояние банка и как повлияют

предложенные мероприятия на экономическое и финансовое состояние банка в

частности валютного отдела (таблица 3.1).

Расчетное

значение планового коэффициента передачи системы:

(3.11)

где nп

- среднее число экономических показателей, на которые влияют

разработанные мероприятия:

где nп

- среднее число экономических показателей, на которые влияют

разработанные мероприятия:

Таблица

3.1 - Зависимость мероприятий от срока

внедрения и влияние их на экономические показатели

№ п/п

|

Мероприятие

|

Число экономических

показателей n і

|

Время внедрения мероприятия t, мес.

|

|

1

|

Использование

остатков на коррсчетах в овернайт

|

3

|

2

|

|

2

|

Форвардные

контракты на приобретение-продажу валюты

|

6

|

6

|

|

3

|

оптимизация

процентных ставок по валютным депозитам и кредитам

|

5

|

3

|

|

4

|

технологии

проведения срочных операций

|

4

|

3

|

|

5

|

оптимизация

работы банковских пунктов обмена валют

|

2

|

2

|

|

6

|

выпуск кредитных, дисконтных и

мультивалютных смарт-карточек

|

4

|

5

|

|

|

|

|

Подставляя

значение Мк=6 из таблицы и nп=3 в формулу (11), получаем Кп=1,5

Время реализации всего плана финансово-экономических мероприятий

соответствует максимальному времени реализации мероприятия при условии

параллельного и одновременного внедрения каждого из них

tп

= 6мес

Для

разного значения К насчитаем значение Т по формуле 3.10, для того чтобы

построить график и по нем выявим, эффективны ли наши мероприятия.

|

К

1,1

2

2,5

3

3,5

4

4,5

5

5,5

6

|

Т

15,5794466

4,83495927

3,75271879

3,09073504

2,63620168

2,30216124

2,04522915

1,84097052

1,67444064

1,53593204

|

Рисунок 3.4 – определение эффективности

мероприятий

Рисунок 3.4 – определение эффективности

мероприятий

Построим

график по теоретическим примерным данным (рисунок 3.4), и проанализируем, в

какой области находится точка, согласно которой определим насколько эффективны

наши мероприятия.

Наша точка находится в зоне A, ниже графика, значит, согласно данной модели наш

план мероприятий является успешным.

3.2 Изменение банковских коэффициентов и нормативов

после внедрения предложенных мероприятий

Для

выявления эффективности предложенных ранее мероприятий необходимо определить их

влияние на основные нормативы и коэффициенты, характеризующие банковскую

деятельность. Результативность предложенных мероприятий можно выявить путем

сопоставления рассчитанных ранее коэффициентов и нормативов за анализируемый

период с прогнозными показателями и проследить динамику их изменений.

Норматив капитала коммерческого

банка.

При

расчете общей суммы капитала, размер дополнительного капитала не должен

превышать размер основного капитала.

При

невыполнении программы капитализации до 01.04.1999г. в размере 2 млн. евро и 3

млн. евро, следовательно, НБУ мажет отозвать все или отдельные пункты лицензии

на осуществление банковской деятельности. Анализируемый банк имеет уставной

капитал на конец 1999г. свыше 30 млн. евро.

Норматив платежеспособности.

Норматив

платежеспособности - соотношение капитала банка и суммарных активов, взвешенных

с учетом риска.

В

соотношении капитала и активов определяю достаточность капитала банка для

проведения активных операций с учетом риска, пригодных для различной банковской деятельности. Норматив

платежеспособности рассчитывается по

формуле:

Н1

= К / Ар * 100%,

(3.12)

Рассчитаем

данный коэффициент для нашего банка

Так

как мы анализируем период с 1996-1999гг., то рассчитаем этот коэффициент за

четыре периода, а также прогнозный показатель.

Н1

(прогноз) = 13,87 %

Н1(1999)

= 241108/750407 *100=13,8 %

Н1(1998) =14,5 %

Н1(1997)

= 12,1 %

Н1(1996)

=13,2 %

Рисунок 3.4 Динамика изменения платежеспособности

Нормативное

значение этого коэффициента должно быть не меньше 8%. Анализируя полученные

значения (рисунок 3.4), можно сказать о том, что банк является платежеспособным

и надежным для клиентов, банк может рассчитаться по своим обязательствам. Как

видим, данный показатель по сравнению с 1999 годом увеличился, что

свидетельствует о положительном влиянии предложенных мероприятий.

Норматив достаточности капитала.

Норматив

достаточности капитала банка- соотношение капитала к общим активам банка

уменьшенных на соответствующие резервы.

Норматив

достаточности капитала рассчитается по формуле:

Н2=

К / ОА * 100 %,

(3.13)

где

К- капитал банка, ОА- общие активы.

Рассчитаем

этот коэффициент для периода 1996-1999гг.

Н2(прогноз)

= 10,87 %

Н2(1999)

= 241108/2259178* 100=10,6 %

Н2(1998)

= 12,7 %

Н2(1997)

= 6,5 %

Н2(1996)

= 6,85 %

Рисунок 3.5 Динамика норматива

достаточности капитала

Норматив

достаточности капитала характеризует достаточность капитала банка для защиты интересов

кредиторов и вкладчиков. При нормативе этого показателя не меньше 4 %, можно

сделать вывод,(рисунок 3.5) что состояние капитала с 1996г. увеличилось почти в

два раза (эта тенденция наблюдается и после внедрения мероприятий), что говорит

о том, что все привлеченные средства имеют покрытие и находятся в надежных

руках.

Норматив мгновенной ликвидности.

Рассчитывается

как соотношение суммы средств на корреспондентских счетах (Ккр) и в кассе (Ка)

к текущим счетам (Тс) и рассчитывается по формуле:

Н3

= ( Ккр + Ка) / Пр * 100%,

(3.14)

где

Ккр- средства на корреспондентских счетах

Ка-

средства в кассе

Тс-

текущие счета

Рассчитаем

этот показатель для нашего периода

Н3(прогноз)

= 20,98 %

Н3(1999)

= 287208/1386831* 100 =20,9 %

Н3(1998)

=20,3 %

Н3(1997)

=21,12 %

Н3(1996)

=22,2 %

Норматив

мгновенной ликвидности характеризует возможность банка ежедневно рассчитываться

по своим обязательствам. При нормативе не меньше 20%, мы видим, что за

анализируемый и прогнозный период банк вполне может рассчитаться по своим

обязательствам в любой момент времени.

Норматив общей ликвидности.

Рассчитывается

как соотношение общих активов (А) и общих обязательств банка (О) по формуле:

Н4

= А / О * 100 %, (3.15)

Где А- активы банка

О-

обязательства банка.

Н4

(прогноз) = 110,8 %

Н4(1999)

= 2259178/2018070* 100 %= 111,9 %

Н4(1998)

= 114,6 %

Н4(1997)

= 106,9 %

Н4(1996)

= 107,4 %

Норматив

общей ликвидности должен быть не меньше 100 %, из наших расчетов можно сделать

вывод, что активов достаточно для того, что бы покрыть все обязательства.

Сделав

анализ основных показателей деятельности банка можно сказать, банк является

финансово устойчивым и надежным для кредиторов и вкладчиков. А также при

сравнении с проектными показателями коэффициентов можно сделать вывод, что

предложенные мероприятия увеличивают на несколько сотых ликвидность банка.

3.3 Изменение процентных и непроцентных доходов и

расходов после внедрения предложенных мероприятий

После

проведения предложенных мероприятий в большей степени изменились процентные

доходы т. к. наши мероприятия были направлены в основном на увеличение

процентных доходов. Так как сведетельствует практика большая часть доходов

приходится на процентные, это говорит о том, что этот канал поступлений

направление следует с большей степенью

расширять т.к. процентный доход не требует больших расходов для получения прибыли.

Для

большей наглядности прироста процентного

дохода после проведения мероприятий представим полученный доход и предыдущие

доход в таблице 3.

|

Каналы поступления

Процентных доходов

|

Средняя сумма

процентных доходов

|

Средняя

доходность, %

|

|

1. Неторговые операции

|

21 080,91

|

5,4

|

|

2. Конверсионные операции

|

259 660,11

|

66,3

|

|

3. Расчетные операции

|

110 817,40

|

28,3

|

|

И Т О Г О

|

391 558,42

|

100

|

|

Основные

каналы

Поступления

непроцентных

Доходов

|

Средняя

сумма

непроцентных

доходов

(грн.)

|

Средняя

доходность,

%

|

|

1. Неторговые операции

|

12 661,30

|

32,7

|

|

2. Расчетные операции

|

24 395,36

|

63

|

|

3. Прочие непроцентные доходы

|

1 644,43

|

4,3

|

|

И Т О Г О

|

38 701,09

|

100

|

|

|

|

|

Каналы поступления

Процентных расходов

|

Средняя сумма

расходов, грн

|

Средний расход, %

|

|

1. Конверсионные операции

|

25 239,33

|

10,1

|

|

2. Расчетные операции

|

223 836,86

|

89,9

|

|

И Т О Г О

|

249 076,19

|

100

|

|

Каналы поступления

Непроцентных расходов

|

Средняя сумма

непроцентных расходов

|

Средний непроцентный

расход, %

|

|

1. Неторговые операции

|

6 155,23

|

12,1

|

|

2. Расчетные операции

|

44 085,89

|

86,3

|

|

3. Прочие расходы

|

810,00

|

1,6

|

|

И Т О Г О

|

51 051,12

|

100

|