МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ

РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГОПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ

ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

Кафедра финансового менеджмента

КУРСОВАЯ РАБОТА

по дисциплине «ФИНАНСЫ ОРГАНИЗАЦИЙ»

на тему «ФИНАНСОВОЕ ПЛАНИРОВАНИЕ НА

ПРЕДПРИЯТИИ»

(тема 7, вариант 2.2)

Исполнитель:

Сафиуллина Индира Ильшатовна

Курс ІV

Специальность ФиК

Группа дневная

1 поток

№ зачетной книжки 06ФФД40477

Руководитель:

Лукина И.И.

Уфа - 2009

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. Финансовый план как составная часть бизнес-плана…………6

1.1. Финансовое планирование

в составе бизнес плана………………………...6

1.2. Понятие и этапы

финансового плана в части бизнес- плана………………8

1.3. Задачи и значения

финансового планирования…………………………...13

ГЛАВА 2. Методы финансового планирования……………………………15

ГЛАВА 3. Виды финансовых планов и их роль в управлении предприятием…………………………………………………………………...22

3.1. Перспективное финансовое

планирование………………………………..22

3.2. Текущее финансовое

планирование……………………………………….26

3.3. Оперативное финансовое

планирование…………………………………..29

РАСЧЕТНАЯ ЧАСТЬ…………………………………………………………...32

ЗАКЛЮЧЕНИЕ…………………………………………………………………..55

Список используемой литературы……………………………………………...58

Введение

В мире бизнеса действует множество

законов и правил. К сожалению один из них гласит: для того чтобы получать

деньги, фирма сначала должна потратить деньги, а чтобы потратить, нужно их

найти и разумно ими распорядится (инвестировать). В этом суть проблемы: как

деньги должны делать деньги. Решение этой проблемы заключается в нахождении

ответов на вопросы: с какой целью, когда, во что, как, с кем, сколько

вкладывать денег? Если правильные ответы найдены, то можно решить конкретную

задачу: как правильно вкладывать деньги особенно если затраты велики, а

конечный результат обычно не определен.

Следуя из выше сказанного, хочу

отметить, что данная тема курсовой работы является актуальной в нынешних

условиях российской действительности. Связано это, прежде всего с переходом от

командной модели экономики, при которой планирование осуществлялось

централизованно, к рыночным отношениям. В современных условиях рыночных

отношений возникает объективная необходимость финансового планирования. Без

него невозможно добиться настоящих результатов на рынке.

От эффективности реализации планирования в

значительной мере зависит благополучие предприятия, его владельцев и

сотрудников. Создание дополнительной стоимости

для всех заинтересованных в развитие бизнеса сторон невозможно без

систематического планирования хозяйственной деятельности, разработки целевых

установок и ориентиров, путей и способов их достижения. Необходимость

составления планов обусловлена многими факторами, наиболее существенными из

которых являются: неопределенность будущего; необходимость координации

деятельности различных подразделений различных подразделений фирмы в процессе

использования ими материальных,

финансовых и других видов ресурсов; ограниченность ресурсов, требующая

оптимизации экономических последствий их использования и др.

Финансовое планирование это, во-первых,

определение будущего предприятия и его структурных подразделений, во-вторых,

проектирование желаемых результатов деятельности предприятия и, в-третьих,

выбор методов и средств (ресурсов) и определение последовательности действий в

достижении желаемых результатов [10, с.124-125].

Никакая человеческая

деятельность не может обходиться без предварительного планирования, и чем лучше

разработан план, тем успешнее сама деятельность [6, c.213-214].

Российские коммерческие организации имеют большой опыт прогнозной и плановой работы, однако использование в современных условиях теорий, утративших экономическую актуальность, неизбежно приводит к кризису менеджмента многих отечественных предприятий.

Сложившаяся уже за последнее десятилетие система финансового планирования в организациях имеет целый ряд серьезных недостатков:

ü Процесс планирования по традиции начинается от производства, а не от плана продаж;

ü Планирование сегодня – процесс очень трудоемкий. Существующие экономические службы продолжают подготавливать огромное число документов, большинство из которых непригодно для использования в целях анализа.

ü Процесс финансового планирования затянут во времени.

ü На предприятии, как правило, отсутствует разделение затрат на переменные и постоянные, не используют понятие маржинальной прибыли, не всегда производится анализ безубыточности продаж.

ü Существующая система планирования не позволяет проводить достоверный анализ финансовой устойчивости предприятия к изменяющимся условиям деятельности на рынке.

Однако в нынешних условиях действуют факторы, ограничивающие использование финансового планирования на предприятии. Основные из них: высокая степень неопределенности на российском рынке, связанные с продолжающимися глобальными изменениями во всех сферах общественной жизни; незначительная доля предприятий, располагающих финансовыми возможностями для осуществления серьезных финансовых разработок; отсутствие эффективной нормативно-правовой базы отечественного бизнеса. Большие возможности для осуществления эффективного финансового планирования имеют крупные компании. Но мелкие фирмы нуждаются в финансовом планировании больше (т.к. нуждаются в привлечении заемных средств) [3, c.253-255].

Цель моей работы – раскрыть сущность и значение финансового планирования на предприятии в условиях рыночной экономики, доказать, что без финансового планирования: перспективного, текущего и оперативного не может и не должно обходиться ни одно предприятие. Финансовое планирование может в значительной степени упростить «жизнь фирмы».

Цель позволила

сформулировать следующие задачи, которые решались в данной работе:

1) Раскрытие сущности финансового плана

как составной части бизнес-плана.

2) Изучить значение и задачи финансового

плана.

3) Рассмотрение основных методов финансового планирования.

4) Исследование

видов финансовых планов.

Объектом

исследования курсовой работы является деятельность предприятия. Предметом

исследования является система финансового планирования на предприятии.

Теоретической и

методологической базой исследования выступают учебные пособия в области

финансов предприятий, стратегического и внутрифирменного планирования.

Глава 1. Финансовый план как

составная часть бизнес-плана

1.1. Финансовое планирование в

составе бизнес- плана

В условиях

рыночной экономики успех как деятельности фирмы, так и отдельного бизнесмена в

значительной степени определяется тем, насколько профессионально подходит

руководство к выбору стратегии и тактики ее ведения, т.е. насколько грамотно

оно реализует процесс внутрифирменного планирования.

Планирование

– сложный, многогранный процесс, требующий тщательной проработки целого ряда

вопросов. Одним из важнейших элементов планирования является составление

бизнес-плана. Этот термин стал широко использоваться в России сравнительно

недавно – лишь в начале 1990-хх гг. К настоящему времени практически любой

более или менее крупный проект предваряется разработкой бизнес-плана [1, с.

422]. Его составление преследует несколько целей, основные из них изображены на

рис.1.

Рис.1. Основные цели разработки бизнес-плана

Перечисленные

цели указывают на то, что чаще всего бизнес- план разрабатывается для

обоснования получения денежных средств из внешнего источника.

Бизнес- план

– это документ внутрифирменного планирования, излагающий основные аспекты

планирования производственной и коммерческой деятельности фирмы, анализирующий

риски, с которыми она может столкнуться, а также определяющий способы решения

финансово- хозяйственных задач [2, с.456].

Можно без

преувеличения сказать, что бизнес-план является одним из наиболее эффективных

инструментов, находящихся в арсенале высшего руководства компании независимо от

ее размеров, сферы и масштабов деятельности. Отсутствие такого документа

приводит к неэффективному распределению ограниченных финансовых и материальных ресурсов, не позволяет

сконцентрировать усилие персонала на решении наиболее перспективных задач,

создает сложности для проведения эффективного контроля из-за отсутствия другого

обобщающего документа, позволяющего оценить отклонение фактически достигнутых

результатов от запланированных [1, c.423].

В разработке

бизнес- плана принимают участие все основные структурные подразделения

предпринимательской фирмы, в том числе финансовый отдел или департамент.

Разрабатывается он, как правило, на 3-5 лет, при этом показатели первого

планируемого года рассчитываются с помесячной или поквартальной разбивкой.

Бизнес- план отражает все стороны производственной, коммерческой и финансовой

деятельности фирмы и, как правило, включает в себя следующие разделы:

·

резюме

(выводы);

·

описание

фирмы;

·

описание

продукции (работ, услуг);

·

анализ

рынков и конкурентов;

·

маркетинговый

план;

·

план

производства;

·

организационный

план;

·

финансовый

план;

·

приложения.

С одной

стороны, бизнес-план — это серьезный аналитический документ, а с другой —

средство рекламы, поэтому он должен быть написан деловым языком, понятным

финансистам, банкирам, партнерам по бизнесу. Информация, представляемая в нем,

должна быть четкой, емкой, но одновременно и краткой. При подготовке

бизнес-плана следует учитывать, что банки и инвестиционные компании

рассматривают множество предложений. Чтобы не затеряться в этом множестве,

бизнес-план должен быть подготовлен с учетом требований и стандартов

организаций и лиц, которым предполагается представить этот документ.

Важнейшей

частью бизнес- плана является финансовый план, обобщающий материалы предыдущих

разделов и представляющий их в стоимостном выражении. Этот раздел необходим и

важен как для предпринимательских фирм, так и для инвесторов и кредиторов.

Фирмы должны знать источники и размер финансовых ресурсов, необходимых для

осуществления проекта, направления использования средств, конечные финансовые

результаты своей деятельности. Инвесторы и кредиторы в свою очередь должны

иметь представление о том, насколько экономически эффективно будут использованы

их средства, каков срок окупаемости и возврата.

1.2. Понятие и этапы финансового

плана в части бизнес- плана

Важнейшей частью бизнес-плана является финансовый

план, в котором обобщены и представлены в стоимостном выражении все разделы

бизнес-плана. Финансовый план бизнес- плана включает ряд разрабатываемых

документов, в числе которых:

·

прогноз

объемов продаж;

·

прогноз

доходов и расходов;

·

прогноз

денежных поступлений и выплат;

·

сводный

баланс активов и пассивов;

·

план

по источникам и использованию средств;

·

расчет

точки достижения безубыточности (самоокупаемости).

1. Прогноз объемов продаж разрабатывается с учетом показателей плана

маркетинга (входящего в состав бизнес- плана) и основывается на информации о

предлагаемых объемах реализации по каждому товару и ожидаемой цене единицы

каждого товара. Данный прогноз может быть представлен в форме таблицы 1.

Разработка данного документа

позволяет предпринимательской фирме выявить такие важнейшие моменты в ее

деятельности, как доходность выпуска продукции, ее рентабельность, уровень производственных

и

Таблица

1

Прогноз объемов реализации[1]

|

Вид реализуемой

продукции

|

Объем реализации в

натуральном выражении

|

Цена единицы продукции,

ден. ед.

|

Всего продажи, ден. ед.

|

|

Товар А

|

105

|

307

|

32 235

|

|

Товар Б

|

206

|

605

|

124 630

|

|

Товар В

|

500

|

200

|

100 000

|

|

Всего

|

811

|

|

256 865

|

2. Прогноз

доходов и расходов составляется с

целью показать, как будет формироваться, и измеряться прибыль, и

разрабатывается, как правило, на первые три года, причем данные за первый год

должны быть представлены в помесячной разбивке. Примерная схема прогноза

доходов и расходов представлена в таблице 2.

Таблица

2

Прогноз доходов и расходов[2]

|

Показатели

|

Годы

|

|

1-й

|

2-й

|

3-й

|

|

месяцы

|

|

1

|

2

|

…

|

12

|

|

Доходы

от продажи товаров (работ, услуг)

|

600 000

|

800 000

|

|

3 000 000

|

6 000 000

|

9 000 000

|

|

Налог

на добавленную стоимость

|

91 525

|

122 034

|

|

457 627

|

915 254

|

1 372 881

|

|

Себестоимость

реализованной продукции

|

306 000

|

400 000

|

|

1 700 000

|

2 000 000

|

3 400 000

|

|

Валовая

прибыль

|

202 475

|

277 966

|

|

842 373

|

3 084 746

|

4 227 119

|

|

Эксплуатационные

издержки, всего

В том

числе:

управленческие расходы, всего

зарплата

канцпринадлежности

плата за телефон

почтовые расходы

|

60 000

45 000

3 000

11 000

1 000

|

70 000

60 000

500

9 500

-

|

|

160 000

125 000

5 000

30 000

2 000

|

1 000 000

920 000

15 000

60 000

5 000

|

1 500 000

1 409 000

15 000

70 000

6 000

|

|

Затраты

на сбыт

|

-

|

-

|

|

-

|

-

|

10 000

|

|

Аренда

помещений

|

15 000

|

15 000

|

|

15 000

|

180 000

|

240 000

|

|

Коммунальные

услуги

|

-

|

-

|

|

-

|

-

|

-

|

|

Транспорт

|

-

|

-

|

|

-

|

-

|

-

|

|

Реклама

|

-

|

-

|

|

-

|

-

|

-

|

|

Страхование

|

-

|

-

|

|

-

|

-

|

-

|

|

Налоги

|

20 000

|

35 000

|

|

50 000

|

400 000

|

450 000

|

|

Проценты

за капитал

|

-

|

-

|

|

-

|

-

|

-

|

|

Амортизация

|

5 000

|

5 000

|

|

10 000

|

80 000

|

90 000

|

|

Затраты

на науку

|

-

|

-

|

|

-

|

-

|

-

|

|

Прочие

расходы

|

10 000

|

20 000

|

|

36 000

|

300 000

|

400 000

|

|

Прибыль

до уплаты налогов

|

92 475

|

132 966

|

|

571 373

|

1 124 746

|

1 537 119

|

|

Налог

на прибыль

|

22 194

|

31 912

|

|

137 130

|

269 939

|

368 909

|

|

Чистая

прибыль

|

70 281

|

101 054

|

|

434 243

|

854 807

|

1 168 210

|

непроизводственных

издержек, взаимоотношения фирмы с бюджетной системой, объем предполагаемой

чистой прибыли и др.

3. Прогноз

денежных поступлений и выплат оценивает потребности предпринимательской фирмы в

денежных средствах для ее нормального функционирования. Он разрабатывается

также для проверки синхронности денежных поступлений и выплат, ликвидности

фирмы, т.е. наличие на ее счету денежных средств, необходимых для погашения

финансовых обязательств. Примерная форма прогноза денежных поступлений и выплат

приведена в таблице 3.

Таблица

3

Прогноз денежных поступлений и выплат[3]

|

Показатели

|

Годы

|

|

1-й

|

2-й

|

3-й

|

|

месяцы

|

|

11

|

22

|

……

|

12

|

|

1.

Наличные деньги (на начало периода)

|

500 000

|

450 000

|

…

|

200 000

|

401 500

|

957 200

|

|

2.

Поступление денежных средств (выручка от реализации, поступления по счетам,

полученные ссуды и другие поступления)

|

200 000

|

343 000

|

…

|

804 500

|

5 460 000

|

7 000 000

|

|

3.

Итого поступления наличности

|

200 000

|

343 000

|

…

|

804 500

|

5 460 000

|

7 000 000

|

|

4.

Общая сумма имеющейся наличности (стр.1+стр.3)

|

700 000

|

793 000

|

…

|

1 004 500

|

5 861 500

|

7 957 200

|

|

5.

Денежные выплаты (платежи за товары, плата за рекламу, арендная плата и т.д.)

|

250 000

|

304 000

|

…

|

603 000

|

4 904 300

|

6 900 200

|

|

6.

Прирост (+), недостаток (-) денежной наличности на конец месяца (стр.4-стр.5)

|

450 000

|

489 000

|

…

|

401 500

|

957 200

|

1 057 000

|

4. Сводный

баланс активов и пассивов предпринимательской фирмы предназначен главным образом для специалистов коммерческих банков

в оценке тех сумм, которые намечается вложить в активы разных типов и за счет

каких пассивов предприниматель собирается финансировать создание или

приобретение этих активов, рекомендуется составлять на начало и конец первого

года реализации продукции.

5. Прогноз по

источникам и использованию средств предназначен для отображения источников

получения средств и их использования, а также изменения активов фирмы за

определенный период времени. Он дает возможность определить взаимосвязь между

возможными источниками средств и оборотным капиталом предпринимательской фирмы.

Примерная форма прогноза по

источникам и использованию средств

приведены в таблице 4.

Таблица

4

Прогноз по источникам и использованию средств[4]

|

Показатели

|

Годы

|

|

1-й

|

2-й

|

3-й

|

|

1. Средства из всех

источников

в том числе

ссуды

чистая прибыль

амортизация

прочие собственные средства

|

900 000

150 000

600 000

100 000

50 000

|

1 270 000

100 000

720 000

150 000

300 000

|

1 450 000

50 000

800 000

200 000

400 000

|

|

2. Использование

средств

в том числе

покупка оборудования, сооружений

прирост, запасов, сырья и материалов

погашение ссуд

покупка ценных бумаг

выплаты дивидендов и др.

|

780 000

500 000

100 000

50 000

100 000

30 000

|

1 045 000

700 000

150 000

50 000

100 000

45 000

|

1 200 000

700 000

200 000

50 000

200 000

50 000

|

|

3. Прирост оборотного

капитала

|

120 000

|

225 000

|

250 000

|

На основе

данного прогноза руководители фирмы, акционеры, инвесторы и кредиторы могут

точнее определить финансовое положение фирмы, оценить эффективность принятой

финансовой политики и результаты хозяйственной деятельности.

При

разработке бизнес- плана для предпринимательской деятельности фирмы достаточно

важно определить, когда и где и при каких условиях начнется отдача от вложенных

средств, что позволяет сделать расчет

точки безубыточности (самоокупаемости).

Точка безубыточности показывает, при каком объеме производства и реализации

продукции выручка от реализации равняется затратам на производство. Для

предпринимательской фирмы имеет смысл производить продукцию, если проект

позволяет обеспечить производство и реализацию товара в объеме, превышающем

порог безубыточности, только тогда проект начинает приносить прибыль. При

объемах выпуска ниже порога безубыточности фирма будет нести убыток.

объем производства,

при котором достигается безубыточность;

объем производства,

при котором достигается безубыточность;

условно- постоянные

затраты;

условно- постоянные

затраты;

цена единицы

продукции;

цена единицы

продукции;

переменные затраты в

расчете на единицу продукции.

переменные затраты в

расчете на единицу продукции.

В

заключительной части финансового раздела бизнес-плана излагается стратегия

финансирования намеченного к осуществлению бизнес-плана. В этой части

разработчикам плана необходимо осветить следующие вопросы: сколько всего

необходимо средств для осуществления мероприятия; каковы источники получения этих средств;

когда можно ожидать полного возврата заемных средств и получения инвесторами

дохода; каков будет доход? [2, с.

460-463].

1.3. Задачи и значение финансового

планирования

Планирование-

оформление управленческих решений, обеспечивающее достижение поставленных

целей. Финансовое планирование представляет собой процесс разработки системы

финансовых планов и плановых (нормативных) показателей по обеспечению развития

предпринимательской фирмы необходимыми финансовыми ресурсами и повышению

эффективности ее финансовой деятельности в будущем периоде.

Основная цель

внутрифирменного планирования – обеспечение оптимальных возможностей для

успешной хозяйственной деятельности, получение для этого необходимых средств и

достижение в конечном счете прибыльности фирмы.

Значение финансового плана на предприятиях заключается в том, что он:

·

содержит

ориентиры, в соответствии с которыми предприятие будет действовать;

·

дает

возможность определить жизнеспособность проекта в условиях конкуренции;

·

служит

важным инструментом получения финансовой поддержки от внешних инвесторов

Основными

задачами финансового планирования деятельности фирмы являются:

·

контроль

за финансовым состоянием, платежеспособностью и кредитоспособностью

предприятия;

·

определения

путей вложения капитала, оценка эффективности его использования (чтобы понимать

что, когда, как и для кого предприятие собирается производить и продавать свою

продукцию);

·

обеспечение

необходимыми финансовыми ресурсами производственной, инвестиционной и

финансовой деятельности (чтобы понимать какие ресурсы понадобятся для

достижения целей);

·

выявление

внутрихозяйственных резервов увеличения прибыли за счет экономного

использования денежных средств;

·

установление

рациональных финансовых отношений с бюджетом, банками и контрагентами (добиться эффективного использования

привлеченных ресурсов, т.е. решить задачу рентабельности собственных капиталов,

увеличение стоимости компании).

·

соблюдение

интересов акционеров и других инвесторов [3, с.255-256].

Глава 2. Методы финансового планирования

Методы планирования – технический

прием, процедура или иной инструмент, имеющий значение для успешного выполнения

задачи. Отечественная и зарубежная практика планирования располагают богатым инструментарием.

Естественно, что универсальных рецептов, которые могли бы одинаково успешно

применяться на различных предприятиях, нет. Но есть методы, с использованием

которых могут быть построены системы управления предприятием. Они представляют

собой формализованную совокупность понятий и процессов, позволяющую создать

описание того, как предприятие должно работать, и имеют сугубо конструктивный

характер, то есть их можно воспринимать как набор инструкций (алгоритм). Итак,

к основным методам планирования финансовой деятельности на предприятии относят:

1. классический: расчетно-аналитический

(метод экономического анализа);

2. нормативный;

3. балансовый;

4. экономико-математическое

моделирование;

5. метод денежных потоков (метод

бюджетирования).

1. Сущность расчетно-аналитического

метода заключается в том, что на основе анализа достигнутой величины финансовых

показателей, принимаемых за базу, и индексов их изменения в плановом периоде

рассчитывается плановая величина этого показателя. Данный метод планирования

широко применяется в тех случаях, когда отсутствуют технико-экономические

нормативы, а взаимосвязь между показателями может быть установлена косвенно. В

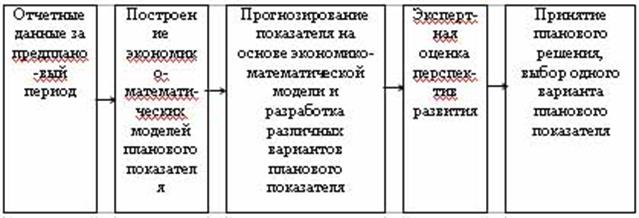

основе этого метода лежит экспертная оценка (рис 2).

Рис 2. Схема

расчётно-аналитического метода планирования [12].

Расчётно-аналитический

метод широко применяется при планировании суммы прибыли и доходов, определении

величины отчислений от прибыли в фонды накопления, потребления, резервный, по

отдельным видам использования финансовых ресурсов и т.д. Этот метод

планирования показывает влияние факторов на величину прибыли, однако он в

достаточной степени не учитывает влияние всех меняющихся условий хозяйствования

на финансовые результаты и не обеспечивает их достоверности, прежде всего из-за

постоянно меняющихся условий хозяйствования.

2. Сущность нормативного метода планирования финансовых

показателей заключается в том, что на основе заранее установленных норм и

технико-экономических нормативов рассчитывается потребность хозяйствующего

субъекта в финансовых ресурсах и в их источниках. Такими нормативами являются

ставки налогов, ставки тарифных взносов и сборов, нормы амортизационных

отчислений, нормативы потребности в оборотных средствах и др.

В финансовом планировании применяется

целая система норм и нормативов, которая включает:

a)

Федеральные нормативы являются едиными для всей территории

Российской Федерации, для всех отраслей и хозяйствующих субъектов. К ним

относятся ставки федеральных налогов, ставки тарифных взносов и др.

b)

Республиканские нормативы, а также местные нормативы действуют

в отдельных регионах Российской Федерации. Речь идёт о ставках республиканских

и местных налогов, тарифных взносов и сборов и др.

c)

Отраслевые нормативы действуют в масштабах отдельных

отраслей или по группам организационно-правовых форм хозяйствующих субъектов

(малые предприятия, акционерные общества и т.п.). Сюда входят нормы предельных

уровней рентабельности предприятий-монополистов, предельные нормы отчислений в

резервный фонд, нормы льгот по налогообложению, нормы амортизационных

отчислений отдельных видов основных фондов.

d)

Нормативы хозяйствующего субъекта – это нормативы, разрабатываемые

непосредственно хозяйствующим субъектом и используемые им для управления

производственно-торговым процессом и финансовой деятельностью, контроля за

использованием финансовых ресурсов, других целей по эффективному вложению

капитала. К этим нормативам относятся нормы потребности в оборотных средствах,

нормы кредиторской задолженности, постоянно находящиеся в распоряжении

хозяйствующего субъекта, нормы запасов сырья, материалов, товаров, тары,

нормативы распределения финансовых ресурсов и прибыли, норматив отчислений в

ремонтный фонд и др.

Нормативный метод планирования является самым

простым методом. Зная норматив и объемный показатель, можно легко рассчитать

плановый показатель [4, с.38].

3) Сущность балансового метода заключается в том, что путём построения

балансов достигается увязка имеющихся в наличии финансовых ресурсов и

фактической потребности в них. Балансовый метод применяется, прежде всего, при

планировании распределения прибыли и других финансовых ресурсов, планировании

потребности поступлений средств в финансовые фонды - фонд накопления, фонд

потребления. Фонд накопления - это

денежные средства, направляемые на производственное развитие предприятия и иные

аналогичные цели, предусмотренные учредительными документами, т.е. на создание

нового имущества предприятия. Фонд

потребления - это средства нераспределенной прибыли, направляемые на

материальное поощрение работников коллектива, не приводящих к образованию имущества

предприятия.

4.

Сущность

экономико-математического моделирования в планировании финансовых показателей

заключается в том, что оно позволяет найти количественное выражение

взаимосвязей между финансовыми показателями и факторами, их определяющими. Эта

связь выражается через экономико-математическую модель.

Экономико-математическая модель представляет собой точное математическое

описание экономического процесса. В модель включаются только определяющие

факторы. При этом следует иметь в виду, что слишком малый период обследования

не даёт возможности выявить общие закономерности. Наиболее целесообразно

использовать годовые данные финансовой деятельности за 5 лет, а для текущего

(годового) планирования - квартальные данные за 1-2 года [5, с. 27].

Алгоритм разработки

планового показателя может быть представлен в виде следующей схемы (рис.3.).

Рис.3. Процесс разработки планового показателя с применением

экономико-математической модели [12].

5. Бюджетирование – метод текущего

финансового планирования в основу которого положен метод денежных потоков. Метод

денежных потоков носит универсальный характер при составлений финансовых планов

и помогает при прогнозировании сроков и размеров поступления необходимых

финансовых ресурсов. Этот метод основывается на ожидаемых поступлениях средств

на определенную дату и бюджетировании всех расходов и издержек. Метод денежных

потоков дает более полную информацию, чем метод балансовых расчетов.

Бюджетирование включает 3 части:

ü организация процесса бюджетирования

(формирование финансовой структуры организации – определение центров финансовой

ответственности, разработка бюджетного регламента);

ü технология бюджетирвания

(разрабатываются виды и формы бюджетов, целевые показатели на основе которых

строятся бюджеты и порядок консолидации бюджетов в сводный баланс предприятия);

ü формирование бюджета предприятия.

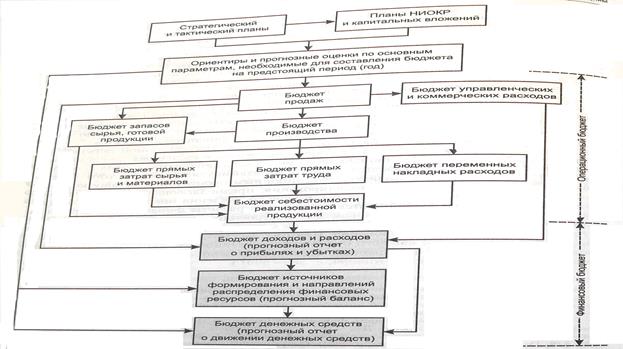

Типовая модель процесса формирования бюджета производственного предприятия

представлена на рис. 4.

Рис. 4.

Бюджетная модель производственного предприятия

Бюджет

предприятия – план составленный в натуральном и стоимостном выражении,

определяющий потребность предприятия в ресурсах, необходимых для получения

прогнозируемого дохода. Скелет структуры

составляет 3 основных бюджета, отражающие взаимосвязанные стороны

деятельности предприятия.

Бюджет доходов

и расходов отражает организацию и эффективность производства.

Бюджет

движения денежных средств отражает эффективность организации денежных потоков

на предприятии.

Прогнозный

баланс – для определения потребности в финансовых ресурсах.

Основные

бюджеты обязательны для каждой организации и они разрабатываются по стандартным

формам бухгалтерской финансовой отчетности.

Система бюджетов позволит установить

жесткий текущий и оперативный контроль за поступлением и расходованием средств,

создать реальные условия для выработки эффективной финансовой стратегии [6,

232-234].

В настоящее время во многих компаниях

уже внедрена самостоятельно система бюджетирования. Однако при ближайшем

рассмотрении оказывается, что бюджетирование напоминает иллюстрацию из

известной басни Крылова про лебедя, рака и щуку, где стратегия развития

компании одна, бюджеты ориентированы на другие цели, а фактически деятельность

отлична от планов.

Бюджетирование – это управление через

центры финансовой ответственности, деятельность которых сопряжена с доходами

и/или затратами. Эти ЦФО оказывают влияние и отвечают за финансовые потоки,

относящиеся к ним. ЦФО компании образуют единую финансовую структуру,

являющуюся инструментом для управления.

При внедрении бюджетирования компании

необходимо пересмотреть свои бизнес-процессы. На одном из проектов

топ-менеджеры крупного московского ритейлера

визуализировали процесс согласования заявки на оплату товара. В

результате получилась схема размером с небольшой конференц-зал. Менеджеры

компании, увидев это, ужаснулись. После оптимизации эта схема помещалась на

обычный письменный стол, а дополнительная автоматизация с помощью программных

продуктов дала компании экономию уже в первый месяц более 450 000$.

Практика показывает, что основные бизнес-процессы в компании можно и нужно

оптимизировать. Экономия времени, чёткость исполнения, точность контроля дают

дополнительное конкурентное преимущество компании на рынке.

При проектировании системы

бюджетирования, а в дальнейшем и при составлении планов необходимо согласовывать

их со стратегией предприятия, с целями, которые руководитель ставит перед

«внедренцами» [7].

Глава 3. Виды финансового

планирования и их роль

в

управлении предприятием

Финансовое планирование

на фирме бывает трех видов и различается по типу составляемого плана и сроку,

на который он разрабатывается. Финансовое планирование в зависимости от

содержания, назначения и задач можно классифицировать на оперативное, текущее и

перспективное (стратегическое).

3.1. Перспективное финансовое

планирование

Перспективное финансовое планирование

определяет важнейшие показатели, пропорции и темпы расширенного воспроизводства,

оно является главной формой реализации целей фирмы. Перспективное финансовое

планирование в современных условиях охватывает период от 1 года до 3 (редко —

до 5) лет.

Перспективное планирование включает разработку

финансовой стратегии предприятия и прогнозирование финансовой деятельности. В

целом финансовая стратегия представляет собой определение долгосрочных целей

финансовой деятельности фирмы и выбор наиболее эффективных способов и путей их

достижения.

Формирование стратегических целей

финансовой деятельности фирмы является следующим этапом стратегического

планирования, главной задачей которого является максимизация рыночной

стоимости фирмы. Система стратегических целей фирмы должна формироваться четко

и кратко, отражая каждую из целей в конкретных показателях — нормативах.

Обычно в качестве таких стратегических нормативов используются; среднегодовой

темп роста собственных финансовых ресурсов, формируемых из внутренних

источников; коэффициент рентабельности собственного капитала фирмы; соотношение

оборотных и внеоборотных активов фирмы и др. [2, с. 444-445].

Приведем примеры формулировок

стратегических целей компании.

Таблица

5

Стратегические

цели российских компаний[5]

|

Компания

|

Формулировка стратегических целей

|

|

ОАО «Газпром»

|

Стратегической

целью ОАО «Газпром» является создание энергетической компании – мирового

лидера, обеспечение надежных поставок природного газа, а также других видов

топлива и сырья на мировой и внутренний энергетические рынки, долгосрочный

рост стоимости компании. Стратегия компании строится на следующих принципах:

• повышение эффективности основной деятельности;

• диверсификация и расширение деятельности (новые рынки, транспортные

маршруты, продукты), в том числе за счет высокоэффективных проектов,

обеспечивающих создание продуктов с высокой добавленной стоимостью;

•соблюдение интересов всех акционеров ОАО «Газпром»;

•совершенствование корпоративного управления, повышение прозрачности

финансово-хозяйственной деятельности.

|

|

ОАО «Нижфарм»

|

Достижение

лидерства на российском фармацевтическом рынке в области качества продукции.

Здесь основной задачей является поэтапное приведение всех действующих

производственных участков в соответствии с требованиями международных правил GMP. Другая важнейшая цель – создание

лучшей среди российских фармпроизводителей системы менеджмента качества. Существенное

увеличение объема продаж и доли рынка за счет новых брендовых продуктов и

закрепления ведущих позиций компании на фармацевтическом рынке.

Обеспечение

прироста ОАО « Нижфарм» нацелена как

на максимизацию стоимости компании, так и на обеспечение ее ликвидности путем

выхода на международный рынок капитала.

|

На основе финансовой стратегии

определяется финансовая политика фирмы по конкретным направлениям финансовой

деятельности: налоговой, амортизационной, дивидендной, эмиссионной и т.п.

В результате разработки системы

мероприятий, обеспечивающих реализацию финансовой стратегии, на фирме

формируются «центры ответственности», определяются права, обязанности и меры

ответственности их руководителей за результаты реализации финансовой стратегии

фирмы.

Заключительным этапом разработки

финансовой стратегии фирмы является оценка эффективности разработанной

стратегии.

Основу перспективного планирования

составляет прогнозирование, которое является воплощением стратегии предпринимательской

фирмы на рынке. Прогнозирование состоит в изучении возможного финансового

состояния фирмы на длительную перспективу. Прогнозирование базируется на

обобщении и анализе имеющейся информации с последующим моделированием возможных

вариантов развития ситуаций и финансовых показателей. Важный момент при

осуществлении прогнозирования — признание факта стабильности изменения

показателей деятельности фирмы от одного отчетного периода к другому.

Таким образом, этот вид финансового

планирования связан с принятием основополагающих решений: привлечение

стратегического инвестора, изменение дивидендной политики, выпуск акции и т.д.

Например, в стратегическом плане

развития ОАО «Лукойл» на период с 2006 по

2016г. поставлена цель – увеличить стоимость компании до 150-200 млрд.

долл. При этом соотношение долг/капитал не должно превышать 30%, рентабельность

инвестиций – быть не менее 15-17%. Уровень дивидендных выплат запланирован в

размере 25-30% от чистой прибыли.

В итоге перспективный финансовые

планы должны содержать: прогноз объема продаж; расчет точки безубыточности,

прогноз движения денежных средств; прогнозный баланс.

Популярными инструментами

стратегического планирования являются: система сбалансированных показателей (Balanced Score Cards – BSC), методика Stern Stewart Integrated Eva Scorecard, Tableau de bord и др.

Систему BSC ее авторы определяют как «инструмент

позволяющий трансформировать миссию и цели организации в исчерпывающий набор

показателей эффективности, которые служат

основой для системы стратегического управления и контроля. Так же в нее

включены параметры, характеризирующие отношения

с клиентами, внутренние бизнес процессы, ключевые знания, технологии,

компетенции фирмы. В классической интерпретации эта система предполагает

рассмотрение фирмы с четырех взаимоувязанных точек зрения: финансы, клиенты,

обучение и рост, бизнес-процессы. Общая схема представлена на рис.5.

Рис. 5. Схема системы сбалансированного

показателей BSC

Концентрация внимания на ограниченном

числе факторов и КПЭ (ключевые показатели эффективности) позволяет менеджерам

сосредоточиться на достижение стратегических целей предприятия. Название

системы отражает равновесие, которое должно быть достигнуто между финансовыми и

нефинансовыми показателями, стратегическим и оперативным уровнями управления,

прошлыми и будущими результатами, а так же внутренними и внешними факторами

деятельности.

Таким образом, смысл системы BSC заключается в четком и

формализованном определении основных факторов и критериев, определяющих

результаты бизнеса, в их детализации для каждого уровня управления и в

постановке конкретных задач для менеджеров и сотрудников, обеспечивающих их

выполнение.

Методика Stern Stewart Integrated Eva Scorecard базируется на критерии экономической

добавленной стоимости методика Eva. Она включает 4 основные аспекта (4М): 1) измерение –

система должна обеспечивать такую оценку компании в целом и ее отдельных

подразделений, чтобы она максимально точно отражала эффективность их

деятельности; 2) управление – система должна охватывать широкий спектр

стратегических управленческих решений, включая постановку целей, планирование,

инвестиции и мотивацию персонала; 3) мотивация – система должна способствовать

максимальному сближению интересов

владельцев бизнеса и менеджеров за счет поощрений, определяемых и

рассчитываемых при помощи показателя

методика Eva; 4) стиль мышления – практическая реализация системы управления на

основе Eva должна приводить к пересмотру

традиционных ценностей и к измерению корпоративной культуры предприятия.

В настоящее время популярной идеей

является интеграция двух рассмотренных подходов, которая позволяет объединить

целостность и системность BSC с математической точностью и экономической

обоснованностью показателя Eva.

3.2. Текущее

финансовое планирование

Система текущего планирования финансовой деятельности предприятия основывается

на разработанной финансовой стратегии и финансовой политики по отдельным

аспектам финансовой деятельности. Данный вид финансового планирования

заключается в разработке конкретных видов текущих финансовых планов, которые

дают возможность организации определить на предстоящий период все источники

финансирования ее развития, сформировать структуру ее доходов и затрат,

обеспечить ее постоянную платежеспособность, а также определить структуру

активов и капитала на конец планируемого периода.

Результатом текущего финансового планирования является

разработка трех основных документов:

·

плана

отчета о прибылях и убытках;

·

плана

движения денежных средств;

·

плана

бухгалтерского баланса.

Основная

цель этих документов – оценка финансового положения предприятия на конец

планируемого периода. Текущий финансовый план создается на период, равный

одному году. Для достижения точности результата осуществляют дробление

планового периода на полугодие или квартал.

Для

составления финансовых документов в процессе осуществления текущего финансового

планирования важно правильно определить объем будущих продаж. Прогноз

объема продаж помогает определить

влияние объема производства, цены реализуемой

продукции на финансовые потоки фирмы.

На

основе данных по прогнозу объема продаж рассчитывается необходимое количество

материальных и трудовых ресурсов, а также определяются и другие составные

затраты на производство. С использованием полученных данных разрабатывается

плановый отчет о прибылях и убытках, с помощью которого определяется величина

получаемой прибыли в предстоящем (планируемом) периоде.

Особое внимание при составлении плана отчета о прибылях и убытках уделяется

определению выручки от реализации продукции. Как правило, в качестве исходной

точки берется значение выручки от реализации за предшествующий год. Затем эта

величина изменяется в текущем году.

Далее

определяется плановая среднегодовая сумма амортизационных отчислений на основе

данных о среднегодовой балансовой стоимости основных фондов и норм

амортизационных отчислений.

Затем

разрабатывается план движения денежных средств. Необходимость его составления

определяется тем, что многие из затрат, показываемых при расшифровке плана

прибылей и убытков, не отражаются на порядке осуществления платежей. Фактически

он отражает движение денежных потоков по текущей, инвестиционной и финансовой

деятельности. Разграничения направлений деятельности при разработке плана

движения денежных средств позволяют повысить результативность управления

денежными потоками в процессе осуществления финансовой деятельности фирмы.

В разделе поступлений отражаются

выручка от реализации продукции, от реализации основных средств и

нематериальных активов, доходы от внереализационных операций и другие доходы,

которые фирма предполагает получить в течение года. В расходной части

отражаются затраты на производство реализованной продукции, суммы налоговых

платежей, погашение долгосрочных ссуд, уплата процентов за пользование

банковским кредитом, направления использования чистой прибыли. Такая форма

плана позволяет предпринимательской фирме проверить реальность источников

поступления средств и обоснованность расходов, синхронность их возникновения,

своевременно определить возможную величину потребности в заемных средствах.

Заключительным документом текущего

годового финансового плана является плановый баланс активов и пассивов (по

форме балансового отчета) на конец планируемого периода, который отражает все

изменения в активах и пассивах в результате запланированных мероприятий и

показывает состояние имущества и финансов предпринимательской фирмы. Целью

разработки балансового плана является определение необходимого прироста

отдельных видов активов с обеспечением их внутренней сбалансированности, а

также формирование оптимальной структуры капитала, которая обеспечивала бы

достаточную финансовую устойчивость фирмы в будущем периоде.

В целом же процесс текущего

финансового планирования осуществляется на предпринимательской фирме в тесной

связи с процессом планирования его операционной деятельности.

3.3. Оперативное финансовое

планирование

В целях

контроля за поступлением фактической выручки на расчетный счет и расходованием

наличных финансовых ресурсов предприятию необходимо оперативное планирование,

которое дополняет текущее. Оперативное

планирование – процесс разработки финансовых планов, обеспечивающий наилучшее

использование всех ресурсов. Система оперативного планирования финансовой

деятельности заключается в разработке комплекса краткосрочных плановых заданий

по финансовому обеспечению основных направлений хозяйственной деятельности

фирмы [11, c. 272].

Оперативное

финансовое планирование включает составление и исполнение платежного календаря,

кассового плана и расчет потребности в краткосрочном кредите.

В процессе

составления платежного календаря решаются следующие задачи:

·

организация

учета временной стыковки денежных поступлений и предстоящих расходов

предприятия;

·

формирование

информационной базы о движении денежных потоков и оттоков;

·

ежедневный

учет изменений в информационной базе;

·

анализ

платежей (по суммам и источникам возникновения) и организация конкретных

мероприятий по их преодолению;

·

расчет

потребности в краткосрочном кредите в случаях временной «нестыковки» денежных

поступлений и обязательств и оперативное приобретение заемных средств;

·

расчет

(по суммам и срокам) временно свободных денежных средств фирмы;

·

анализ

финансового рынка с позиции наиболее надежного и выгодного размещения временно

свободных денежных средств фирмы.

Платежный

календарь составляется на квартал с разбивкой по месяцам и более мелким

периодам.

В платежном

календаре притоки и оттоки денежных средств должны быть сбалансированы.

Информационной

базой платежного календаря служат: план реализации продукции; смета затрат на

производство; план капитальных вложений; выписки по счетам предприятия и

приложения к ним; договора; внутренние приказы; график выплаты заработной

платы; счета-фактуры; установленные сроки платежей для финансовых обязательств.

Процесс

составления платежного календаря можно разделить на пять этапов:

1) Выбор периода планирования. Как правило, это квартал или месяц, на предприятии, где

часто изменяются во времени денежные потоки, возможны и более короткие периоды

планирования (декады);

2) Расчет объема возможных денежных поступлений (доходов);

3) Оценка денежных расходов, ожидаемых в плановом периоде;

4) Определение денежного сальдо представляет собой разность между суммами поступлений и

расходов за период планирования;

5) Подведение итогов показывает, будет ли у предприятия недостаток средств или излишек.

Превышение

планируемых расходов над ожидаемыми поступлениями означает недостаточность

собственных возможностей для их покрытия и может являться признаком ухудшения

финансового состояния

Если имеется излишек денежных средств, то это в определенной

степени говорит о финансовой устойчивости и платежеспособности предприятия.

На многих фирмах наряду с платежным календарем составляется

налоговый календарь, в котором указывается, когда и какие налоги в соответствии

с законодательством должно уплатить предприятие, что позволяет избежать

просрочек и санкций.

Кроме платежного календаря на предприятии должен составляться

кассовый план – план оборота наличных денежных средств, отражающий поступление

и выплаты наличных денег через кассу. Кассовый план необходим для контроля за

поступлением и расходованием наличных средств.

Исходные данные для составления кассового плана: предполагаемые

выплаты по фонду заработной платы и фонду потребления в части денежных средств; информация

о продаже материальных ресурсов или продукции работникам; сведения

о командировочных расходах; сведения о прочих поступлениях и выплатах наличными

деньгами.

Кассовый план необходим фирме для того, чтобы по

возможности более точно представлять размер обязательств перед работниками

фирмы по заработной плате и размер других выплат. Банку, обслуживающему

предпринимательскую фирму, также необходим его кассовый план, чтобы составить

сводный кассовый план на обслуживание своих клиентов в установленные сроки.

Использование рассмотренных систем и методов финансового

планирования позволяет обеспечить целенаправленность финансовой деятельности

предпринимательской фирмы и повысить ее эффективность.

ІІ РАСЧЕТНАЯ ЧАСТЬ

При составлении баланса доходов и расходов

промышленного предприятия необходимо:

I. Исчислить

и распределить амортизационные отчисления (табл. 4). Сумма амортизационных

отчислений определяется исходя из среднегодовой стоимости амортизируемых основных

фондов в планируемом периоде и средневзвешенной нормы амортизационных отчислений, приведенных в исходных данных (табл.3).

Данные к расчету амортизационных отчислений на

основные производственные фонды

|

|

февраль

|

май

|

август

|

ноябрь

|

|

Плановый ввод в действие основных

фондов, тыс.руб.

|

|

5200

|

10450

|

|

|

Плановое выбытие основных фондов, тыс.руб.

|

|

|

|

9890

|

Стоимость основных фондов, на которые начисляется амортизация на начало

года = 22420 тыс.руб. Среднегодовая стоимость

полностью амортизированного оборудования (в действующих ценах) = 2780 тыс. руб.

Средневзвешенная норма амортизационных отчислений – 14,5%.

К таблице 4

1.

Введем условие, что ввод и вывод ОФ происходит в

начале квартала.

2.

Среднегодовая стоимость вводимых ОФ (ст2):

ССВВОФ=S(ВВОФ*n/12) = 5200*7/12+10450*4/12 = 6517 тыс. руб.,

где n - число

месяцев, когда эксплуатируются введенные ОФ.

Таблица

4

Расчет

плановой суммы амортизационных отчислений

и ее

распределение

|

№

|

Показатель

|

Сумма, тыс. руб.

|

|

1

|

Стоимость амортизируемых основных производственных фондов

на начало года

|

22 420

|

|

2

|

Среднегодовая стоимость вводимых основных фондов

|

6 517

|

|

3

|

Среднегодовая стоимость выбывающих основных производственных

фондов

|

824

|

|

4

|

Среднегодовая стоимость полностью амортизированного

оборудования (в действующих ценах)

|

2 780

|

|

5

|

Среднегодовая стоимость амортизируемых основных фондов (в

действующих ценах) - всего

|

25 333

|

|

6

|

Срдняя норма амортизации

|

14,5

|

|

7

|

Сумма амортизационных отчислений - всего

|

3 673

|

|

8

|

Использование амортизационных отчислений на капитальные

вложения

|

3 673

|

3.

Среднегодовая стоимость выбывающих ОФ (стр.3):

ССВОФ = S(ВОФ*(12-n)/12) = 9890*1/12 = 824 тыс.руб.,

где n - число

месяцев полной эксплуатации ОФ.

4.

Среднегодовая стоимость амортизируемых ОФ (стр.5):

СГСАОФ = САОФН.Г.+ ССВВОФ - ССВОФ - ССАО = стр.1 + стр.2 - стр.3 -

стр.4 = 22420 + 6517 – 824 - 2780 = 25333 тыс.руб.

5.

Сумма амортизационных отчислений зависит от нормы

амортизации (стр.7): АО = СГСАОФ *НАС/100 = стр.5 * стр.6 / 100 =

25333 тыс.руб. * 0,145 = 3673 тыс. руб.

6.

Будем считать, что вся сумма амортизационных

отчислений идет на капвложения (стр.8 = стр.7).

II. Рассчитать

смету затрат на производство продукции (табл.1). При определении

производственной себестоимости товарной продукции нужно обратить внимание па особенности учета изменения остатков незавершенного

производства и остатков расходов будущих периодов при их увеличении или

сокращении. Изменение остатков незавершенного производства определится после

расчета норматива оборотных средств (табл. 11). Где прирост (+) или снижение

(-) норматива по незавершенному производству и является изменением по строке 8

сметы.

К таблице 1:

1. Амортизация основных фондов

(стр.3) – из табл.4 стр.7 (за 4 квартал = 3673/4)

2. Единый социальный налог

рассчитывается исходя из 26% от затрат на оплату (стр.2): стр.4.2 = стр.2 *

0,26 .

3. Стр.4.2. =стр.4.2.1.+ стр.4.2.2

4. Стр.4 =стр.4.1+стр. 4.2.+стр.4.3.

5. Имея все расходные статьи, рассчитаем

затраты на производство: стр.5 = стр.1 + стр.2 + стр.3 + стр.4.

6. Затраты на валовую продукцию (стр.7)

рассчитывается путем вычитания из затрат на производство (стр.5) затрат,

списанных на непроизводственные счета, (стр.6): стр.7 = стр.5 - стр.6.

7.

Производственная себестоимость товарной продукции

рассчитывается следующим образом: затрат на валовую продукцию (стр. 7) +-

изменения остатков НЗП(стр.8) +- изменения остатков РБП (стр.9): стр.10 = стр.7

- стр.8 - стр.9.

8.

Сумма производственной себестоимости и коммерческих

расходов составляет полную себестоимость товарной продукции: стр.12 = стр.10 +

стр.11.

Таблица

1

Смета I затрат на производство продукции общества с ограниченной

ответственностью, тыс.руб.

|

№

|

Статья

затрат

|

всего

на год

|

в

т.ч. на IV квартал

|

|

1

|

Материальные затраты (за вычетом возвратных отходов)

|

9 650

|

2 413

|

|

2

|

Затраты на оплату труда

|

16 800

|

4 200

|

|

3

|

Амортизация основных фондов*

|

3 673

|

918

|

|

4

|

Прочие расходы - всего

|

5 519

|

1 370

|

|

|

в том числе:

|

|

|

|

4.1

|

а) уплата процентов за краткосрочный кредит

|

87

|

22

|

|

4.2

|

б) налоги, включаемые в себестоимость

|

5 128

|

1 272

|

|

4.2.1

|

соц.налог (26 %)

|

4 368

|

1 092

|

|

4.2.2

|

прочие налоги

|

760

|

180

|

|

4.3

|

в) арендные платежи и другие расходы

|

304

|

76

|

|

5

|

Итого затрат на производство*

|

35 642

|

8 901

|

|

6

|

Списано на непроизводственные счета

|

425

|

106

|

|

7

|

Затраты на валовую продукцию*

|

35 217

|

8 795

|

|

8

|

Изменение остатков незавершенного производства

(таб.№11стр.2)

|

-340

|

-85

|

|

9

|

Изменение остатков по расходам будущих периодов

|

-27

|

-7

|

|

10

|

Производственная себестоимость товарной продукции*

|

35 584

|

8 887

|

|

11

|

Внепроизводственные (коммерческие) расходы

|

1 215

|

308

|

|

12

|

Полная себестоимость товарной продукции*

|

36 799

|

9 195

|

|

13

|

Товарная продукция в отпускных ценах (без НДС и акцизов)

|

81 250

|

20 310

|

|

14

|

Прибыль на выпуск товарной продукции*

|

44 451

|

11 115

|

|

15

|

Затраты на 1 рубль товарной продукции*

|

0,453

|

0,453

|

9.

Прибыль на выпуск товарной продукции (стр.14) =

стр.13-стр.12

10.

Затраты на 1

рубль товарной продукции определяется путем деления полной себестоимости

товарной продукции на товарную продукции в отпускных ценах:

стр.15=стр.12/стр.13

III. Рассчитать

потребность в собственных оборотных

средствах на конец планируемого года, их

прирост (табл. 11) исходя из данных, приведенных в табл.8.

Потребность в оборотных средствах по статьям «Производственные запасы», «Незавершенное

производство», «Готовая продукция» определяется исходя из нормы запаса в днях и

однодневного (планового) оборота по соответствующим статьям затрат на производство на IV квартал. При этом величина однодневного

(планового) оборота по производственным запасам исчисляется исходя из величины

материальных затрат, незавершенному производству из себестоимости

валовой продукции, а по готовой продукции - исходя из производственной

себестоимости товарной продукции, используя данные

по сметам I и П.

Величину остатков по счетам «Расходы будущих периодов» и «НЗП» на конец периода

исчислить на основе данных сметы, где по

стр. 9 и 10 указано изменение этих остатков. Величина остатков на начало года приведена в табл. 8.

Если при расчетах потребности в оборотных средствах выявляется снижение

на конец года, то высвобождение средств из оборота (мобилизация)

направляется на покрытие расходов, осуществляемых из прибыли.

|

Таблица 8

Данные к расчету потребности в

оборотных средствах

|

|

№

|

Показатели

|

тыс.руб.

|

|

1

|

Изменение расходов будущих периодов

|

-27

|

|

2

|

Прирост устойчивых пассивов

|

280

|

|

3

|

Норматив на начало года:

|

|

|

3.1.

|

Производственные запасы

|

1416

|

|

3.2.

|

Незавершенное производство

|

1122

|

|

3.3.

|

Расходы будущих периодов

|

70

|

|

3.4.

|

Готовая продукция

|

1567

|

|

4

|

Нормы запаса в днях:

|

|

|

4.1.

|

Производственные запасы

|

53

|

|

4.2.

|

Незавершенное производство

|

8

|

|

4.3.

|

Готовые изделия

|

16

|

Таблица 11

Расчет

потребности предприятий в оборотных средствах

|

№

|

|

Норматив

|

Затраты

|

Затраты

|

Нормы

|

Норматив

|

Прир. (+)

|

|

|

Статьи затрат

|

на н.г.

|

4 кв.

|

4 кв

|

запасов

|

на к.г.

|

сниж (-)

|

|

|

|

|

всего

|

в день

|

в днях

|

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

1

|

Производственные запасы

|

1416

|

2413

|

27

|

53

|

1421

|

5

|

|

2

|

НЗП

|

1122

|

8795

|

98

|

8

|

782

|

-340

|

|

3

|

РБП

|

70

|

|

|

|

43

|

-27

|

|

4

|

Готовые изделия

|

1567

|

8887

|

99

|

16

|

1580

|

13

|

|

|

Итого

|

4175

|

20096

|

|

|

3826

|

-349

|

|

|

Источники прироста

|

|

|

6

|

Устойчивые пассивы

|

|

|

|

|

|

280

|

|

7

|

Прибыль

|

|

|

|

|

|

-69

|

К таблице

11

1.

В таблице 11 по строкам даны группы оборотных средств.

2.

«Нормативы на начало года» (гр.3) приведены в табл.8.

3.

«Затраты 4 квартала, всего» (гр.4) – заданы:

по производственным запасам (стр.1) – из стр.1 табл.1,

т.е. по материальным затратам;

по НЗП (стр.2) – из сметы по затратам на валовую

продукцию (стр.7 табл.1);

по готовой продукции (стр.4) –из стр.10 табл.1, т.е.

по производственной себестоимости.

4.

«Затраты 4 квартала в день» (гр.5) рассчитаны, исходя

из затрат за 4 квартал, поделенный на количество дней в квартале – 90 дней.

5.

«Нормы запасов в днях» (гр.6) приведены в табл.8.

6.

«Норматив на конец года» (гр.7) рассчитывается,

умножением нормы запасов в днях (гр.6)* на затраты 4 квартала (гр.5).

7.

Прирост (гр.8) – есть разница между нормативами на

конец и начало года.

8.

Устойчивые пассивы заданы в табл.8 гр.2.

9.

Если планируется прирост устойчивых пассивов на 280,

то остальной прирост оборотных средств должен финансироваться из прибыли:

Прирост оборотных средств, финансируемый из

прибыли =

= -349 т.р. +280 т.р. = -69 т.р.

IV. Определить объем товарной

продукции и прибыли (табл.6). Остатки готовой продукции на складах и товаров,

отгруженных на конец года, рассчитываются исходя из норм запаса в днях по

условию задания (табл. 5) и данных сметы затрат на производство на IV квартал (пользуясь данными о товарной

продукции в оптовых ценах и по производственной себестоимости исчислить однодневный

оборот). Значение строки 7 «Проценты к уплате» в таблице 5 определяется на

основании расчетов табл.9.

|

Данные к расчету объема реализации

и прибыли

|

Таблица 5

|

|

|

|

|

№

|

Показатель

|

тыс. руб.

|

|

1

|

2

|

3

|

|

1

|

Фактические остатки нереализованной продукции на начало

года:

|

|

|

|

а) в ценах базисного года без НДС и акцизов

|

2430

|

|

|

б) по производственной себестоимости

|

1460

|

|

2

|

Планируемые остатки нереализованной продукции на конец

года:

|

|

|

|

а) в днях запаса

|

9

|

|

|

б) в действующих ценах без НДС и акцизов (табл.1 стр.

13*табл.5стр.2а/90)

|

2031

|

|

|

в) по производственной себестоимости (табл.1 стр.10*

табл.5стр.2а/90)

|

889

|

|

|

Прочие доходы и расходы

|

|

|

3

|

Доход от реализации выбывшего имущества

|

8200

|

|

4

|

Доходы, полученные по ценным бумагам (облигациям)

|

2860

|

|

5

|

Прибыль от долевого участия в деятельности других предприятий

|

3001

|

|

6

|

Расходы по реализации выбывшего имущества

|

4900

|

|

7

|

Проценты к уплате (табл.9 стр.9гр.1+стр.9гр.2)

|

808

|

|

8

|

Расходы на оплату услуг банков

|

120

|

|

9

|

Доходы от прочих операций

|

18321

|

|

10

|

Расходы по прочим операциям

|

12460

|

|

11

|

Налоги, относимые на финансовые результаты

|

2279

|

|

12

|

Содержание обьектов социальной сферы - всего

|

1820

|

|

|

в том числе:

|

|

|

12.1

|

а) учреждения здравоохранения

|

800

|

|

12.2

|

б) детские дошкольные учреждения

|

730

|

|

12.3

|

в) содержание пансионата

|

290

|

|

13

|

Расходы на проведение научно-исследовательских и

опытно-конструкторских работ

|

1000

|

Таблица

6

Расчет объема реализуемой продукции и

прибыли

|

№

|

Показатель

|

Сумма,

тыс. руб.

|

|

1

|

Фактические остатки

нереализованной продукции на начало года:

|

|

|

|

а) в ценах базисного года без НДС

и акцизов

|

2430

|

|

|

б) по производственной

себестоимости

|

1460

|

|

|

в) прибыль

|

970

|

|

2

|

Выпуск товарной продукции

(выполнение работ, оказание услуг):

|

|

|

|

а) в действующих ценах без НДС и

акцизов

|

81250

|

|

|

б) по полной себестоимости

|

36799

|

|

|

в) прибыль

|

44451

|

|

3

|

Планируемые остатки

нереализованной продукции на конец года:

|

|

|

|

а) в днях запаса (табл.5

стр.2.1.а)

|

9

|

|

|

б) в действующих ценах без НДС и

акцизов

|

2031

|

|

|

в) по производственной

себестоимости

|

889

|

|

|

г) прибыль

|

1142

|

|

4

|

Объем продаж продукции в

планируемом году:

|

|

|

|

а) в действующих ценах без НДС и

акцизов

|

81649

|

|

|

б) по полной себестоимости

|

37371

|

|

|

в) прибыль от продажи товарной продукции (работ, услуг)

|

44278

|

К таблице 6

1.

Фактические остатки нереализованной продукции в ценах

базисного года без НДС и акцизов на начало года (стр.1а) – из стр.1.1 табл.5.

Аналогично фактические остатки нереализованной продукции по производственной

себестоимости (стр.1б) – из стр.1.2 табл.5. Разница между ними составляет

соответствующую прибыль (стр. 1в).

2.

Выпуск товарной продукции в действующих ценам и по полной себестоимости (стр.2а и

стр.2б) – из стр.13 и 12 соответственно

табл.1. Разница между ними составляет соответствующую прибыль (стр. 2в)

3.

Планируемые остатки нереализованной продукции на конец

года рассчитываются по формуле:

О кон.=ТП кв./90 дней*N зап., где

ТП кв. – квартальный объем товарной

продукции в отпускных ценах без НДС и акцизов (стр.13 табл.1)

N зап. –

норма запаса, в днях (стр.2.а табл.5),

4.

Объем продаж продукции (стр.4):

РП = Выпуск тов.пр. + (О НРП нач. – О НРП кон.) = стр.2 +

(стр.1 – стр.3).

4а= 2а+(1а-3б);

4б=2б+(1б-3в); 4в=4а-4б

V.

Определить источники капитальных вложений на производственное и непроизводственное

строительство (табл. 6). Дополнительные данные по источникам финансирования

капитального строительства приведены в таблица 7, 10 и смете затрат.

|

Таблица 7

|

|

|

Показатели по капитальному

строительству, тыс.руб.

|

|

|

№

|

Показатели

|

|

|

|

|

|

1

|

Капитальные затраты

производственного назначения

|

16725

|

|

|

|

|

|

в том числе:

|

|

|

|

|

|

1.1

|

объем строительно-монтажных

работ. выполняемых хозяйственным способом

|

8100

|

|

|

|

|

2

|

Капитальные затраты

непроизводственного назначения

|

6000

|

|

|

|

|

3

|

Норма плановых накоплений по

смете на СМР, выполняемых хозяйственным способом, %

|

8,2

|

|

|

|

|

4

|

Средства, поступающие в порядке

долевого участия в жилищном строительстве

|

1000

|

|

|

|

|

5

|

Ставка процента за долгосрочный

кредит, направляемый на капвложения,%

|

18

|

|

|

|

|

|

|

|

|

|

|

|

Таблица 10

|

|

|

Данные к распределению прибыли, тыс.руб.

|

|

|

№

|

Показатель

|

тыс.

руб.

|

|

|

1

|

Отчисления в резервный фонд

|

7000

|

|

|

2

|

Реконструкция цеха

|

8900

|

|

|

3

|

Строительство жилого дома

|

4000

|

|

|

4

|

Отчисления в фонд потребления -

всего

|

7980

|

|

|

|

в том числе:

|

|

|

|

4.1

|

а) на выплату материальной помощи

работникам предприятия

|

4980

|

|

|

4.2

|

б) удешевление питания в столовой

|

1500

|

|

|

4.3

|

в) на выплату вознаграждения

|

1500

|

|

|

5

|

Налоги, выплачиваемые из прибыли

|

1200

|

|

|

6

|

Погашение долгосрочных кредитов

|

2000

|

|

|

|

|

|

|

|

|

|

Таблица 9

Расчет

источников финансирования капитальных вложений, тыс.руб.

|

|

№ п/п

|

Источник

|

Кап.вложения ПН

|

Кап.вложения НПН

|

|

1

|

Ассигнования из бюджета (нет таких источников)

|

|

2

|

Прибыль, направляемая на капитальные вложения ( табл. 10

стр.2, стр.3)

|

8900

|

4000

|

|

3

|

Амортизационные отчисления на основные производственные

фонды (табл.4 стр.8)

|

3673

|

|

|

4

|

Плановые накопления по смете на СМР, выполняемые

хозяйственным способом (табл.7 стр.1.1*табл.7 стр.3)

|

664

|

|

|

5

|

Поступление средств на жилищное строительство в порядке

долевого участия ( табл.7 стр.4)

|

|

1000

|

|

6

|

Прочие источники

|

|

|

|

7

|

Долгосрочный кредит банка (табл.7 стр.1-табл.9

(стр.2+стр.3+стр.4)

|

3488

|

1000

|

|

8

|

Итого (табл.7 стр.1

и стр.2) вложений во внеоборотные активы

|

16725

|

6000

|

|

9

|

Проценты по кредиту к уплате, 18% (табл.9 стр. 7*18%)

|

628

|

180

|

VI. Составьте проект Отчета о

прибыли и убытках (таблица 13). Данные для расчета представлены в таблице 5 и

рассчитаны в таблице 6.

При расчете прибыли

(убытка) планируемого года исходить из определения, что в её состав включается прибыль от реализации

продукции и прочих доходов за минусом прочих расходов. Следует применить

классификацию доходов и расходов данную в Положениях по бухгалтерскому учету

«Доходы организации» и «Расходы организации» (ПБУ 9/99 и ПБУ 10/99) с учетом требований

гл. 25 Налогового кодекса РФ

Выручка от реализации выбывшего имущества отражается как прочие доходы (строка 7). Расходы по реализации

выбывшего имущества - как прочие расходы

(строка 8).

По строке 4

(Проценты к получению» отражаются прочие доходы в сумме причитающихся в соответствии с договорами процентов по облигациям,

депозитам, по государственным ценным бумагам и т.п., за предоставление

кредитной организацией денежных средств,

находящихся на счете этой организации.

При этом организация, имеющая финансовые вложения в ц/б др. организаций,

отражает доходы, подлежащие получению по акциям по сроку в соответствии с учредительными

документами, по строке 6 «Доходы от участия в других организациях». Эти доходы

облагаются налогом на прибыль по ставке 9%.

По строке 5 «Проценты к уплате» раздела «Операционные доходы и расходы» отражаются операционные

расходы в сумме причитающихся в соответствии с договорами к уплате процентов по