Содержание

стр.

Введение……………………………………………………………………………..

5

1.

Специфика и особенности страхового рынка в РФ……………………….. 8

2. Финансовые основы страховой

деятельности……………………………... 27

2.1. Общие принципы организации

финансов страховщика………...…....27

2.2 Оценка и контроль платежеспособности страховой

компании….…...32

2.

3. Финансовая устойчивость страховых операций…………………….. 48

3. Определение финансовой устойчивости страховщика

(на примере ОАО «РОСНО»)….

………………………………………………. 51

3.1.

Характеристика страхового общества………………………………....51

3.2.

Формирование финансовых результатов страхового общества…….. 60

Заключение…………………………………………………………………………69

Список

литературы ………………. ……………………………………………..71

Приложения………………………………………………………………………..

Введение

Становление

новой системы хозяйствования в Российской Федерации вносит принципиальные изменения в

организацию страхового дела.

Невозможно отрицать, что при

командно-административной системе управления народным хозяйством, доминирующей

роли государственной собственности и слабой экономической ответственности

руководителей и трудовых коллективов за её сохранность, страхование никак не

могло в полной мере выполнять

свои функции.

Теперь рыночные преобразования,

трансформирующие экономические отношения , когда товаропроизводитель начинает

действовать на свой страх и риск, по собственному плану и несёт за это ответственность,

предъявляют к страхованию новые требования.

Страхование- необходимый элемент

производственных отношений. Оно связано с возмещением материальных потерь в

процессе общественного производства. Рисковый характер общественного

производства, порождает отношения между людьми по предупреждению, преодолению,

локализации и по безусловному возмещению нанесенного ущерба.

Однако

предприятия и организации различных форм собственности, выступающие в качестве

страхователей, испытывают потребность не

только в возмещении ущерба, выражающегося в гибели или повреждении основных

фондов и оборотных средств, но и в компенсации

недополученной прибыли или дополнительных расходов из-за вынужденных

простоев (неритмичные поставки сырья,

неплатежеспособность оптовых покупателей).

Актуальность

рассматриваемого вопроса усиливается

еще и потому, что в современном обществе, наряду с традиционным предназначением

- обеспечением защиты от природной стихии (землетрясения, наводнения, бури и

др.), случайных событий технического и технологического характера (пожары,

аварии, взрывы и др.), - объектом

страхования все больше становятся убытки от различных криминогенных явлений

(кражи, разбойные нападения, угон транспортных средств и др.)

Кроме

того, изменения затрагивают также сферу имущественного и личного страхования

граждан, что непосредственно связанно с интересами населения, а проблема

возмещения потерь для человека всегда была и остается первостепенной.

Многовековой опыт и история

страхования убедительно доказали, что оно является мощным фактором

положительного воздействия на экономику. Однако на пути развития страхования в

России имеются разнообразные проблемы, которые могут быть решены лишь при

наличии соответствующих условий.

Нынешнее

состояние страхования не соответствует в

полной мере запросам хозяйствующих субъектов, и будущее его в таком виде

бесперспективно.

Для

реализации возможностей страховой отрасли

нужна активная государственная поддержка и, чем быстрее государство

осознает роль страхования как стратегического сектора экономики, тем скорее в

России будет осуществлен переход к социально-ориентировочному рыночному росту.

Предлагаемое исследование ставит цель

проанализировать состояние страхового дела как одного из элементов рыночной инфраструктуры,

показать методику определения финансовой устойчивости страховых компаний с

выработкой рекомендаций по её увеличению.

Из имеющихся публикаций по исследуемой

теме следует отметить, что эта проблематика отражает только

отдельные направления страховой деятельности: государственные принципы

страхования; опыт страхования в

зарубежных странах и т.п.

Структура работы отражает логику

рассмотрения и изложения материала.

В первом вопросе дана характеристика

страхования, как необходимого элемента бизнеса, общая и экономическая его

сущность, категории страховой защиты.

Во втором вопросе изложены

теоретические вопросы повышения финансовой устойчивости страховых компаний, а

также методика расчета соответствующих коэффициентов.

В третьем вопросе предложены некоторые

шаги для увеличения страховых платежей, резервных и запасных фондов, сокращения

расходов страховщика.

В работе использованы учебники и учебные

пособия, материалы периодической печати (журнал «Финансы», газета «Экономика и

жизнь» и др.)

Кроме того использовались фактические

данные конкретной страховой компании ОАО «РОСНО»(Российское страховое народное

общество), образованной и действующей в г. Москве, а также филиала на КВМ (г. Пятигорск).

1.

Специфика и особенности страхового рынка в РФ

Объективная

экономическая необходимость использования страхования в целях страховой защиты

общественного производства, предпринимательства и благосостояния граждан

обусловлена обособленностью хозяйствующих субъектов, возросшим уровнем

финансовых рисков и имущественных интересов.

Обилие

подходов говорит о том, что при демонополизации административного управления

народным хозяйством как единым целым, введении экономических рычагов

хозяйствования и маневрирования финансовыми ресурсами, наиболее эффективным

методом возмещения возможного ущерба становится его раскладка в пространстве и во времени между

заинтересованными физическими и юридическими лицами. Непредвиденные и стихийные

бедствия воспринимаются людьми как случайные события, носят неравномерный

характер, а число пострадавших всегда меньше числа заинтересованных лиц или

хозяйств; поэтому, чем больше заинтересованных субъектов участвует в раскладке

ущерба, тем меньшая доля средств приходится на каждого участника. Замкнутая

раскладка возможного ущерба и составляет сущность страхования, что достаточно

четко определяют авторы научных трудов (проф. Рейтман Л.И., проф. д.э.н. Шахов

В.В., к.э.н. Турбина К.Е., Корчевская Л.И. и др.)

Однако

доказано, что негативные проявления стихийного характера сил природы и

общества, связанные с материальными потерями, наступают периодически и имеют

объективный, закономерный процесс, вызываемый противоречиями экономических отношений

и проблемами техногенного характера. Возникает риск. Риск объективно присущ

различным стадиям общественного воспроизводства и любым

социально-экономическим отношениям. Естественно предположить, что любой

хозяйствующий субъект заинтересован в существовании источников компенсации

понесённого ущерба и предоставления ему страховой защиты при наступлении

неблагоприятных обстоятельств.

Трудно

не согласиться с тем, что экономическая сущность страхования, в отличие от

общей сущности страхования, состоящей в «замкнутой» раскладке возможного ущерба

между заинтересованными лицами, заключается в формировании страховщиком денежных

фондов из уплачиваемых страхователями страховых взносов (премий),

предназначенных для производства страховых выплат страхователям,

застрахованным, «третьим» лицам или выгодоприобретателям при наступлении

страховых случаев, оговоренных в договоре страхования.

Экономической сущности страхования соответствуют следующие

категории: финансовая,

экономическая, кредитная, которые позволяют выявить содержание и особенности

страхования как звена финансовой системы. При этом следует иметь в виду, что

если экономическая сущность страхования постоянна, то экономическое содержание

- изменчиво и предопределяется общественно-экономической формацией общества и

типом государства (монархическое, авторитарное, демократическое).

Следовательно,

возмещение ущерба, вызываемого проявлением разрушительных противоречий от

взаимодействия сил природы и общества, порождает необходимость установления

определённых взаимоотношений между людьми по предупреждению, преодолению и

ограничению разрушительных последствий стихийных бедствий. Эти объективные

отношения людей для обеспечения непрерывного и бесперебойного

производственного процесса, для поддержания стабильности и устойчивости

достигнутого уровня жизни в совокупности составляют экономическую категорию

страховой защиты.

Итак,

сущность экономической категории страховой защиты состоит в страховом риске и в

защитных мерах. Специфика этой экономической категории определяется следующими

признаками:

- случайный характер наступления стихийного бедствия или иного проявления разрушительных сил природы;

- выражение ущерба в натуральной или денежной форме;

- объективная потребность возмещения ущерба;

- реализация мер по предупреждению и преодолению последствий

конкретного события.

Экономическая

категория страхования является составной частью финансовой категории,

находящейся в подчиненной связи с категорией финансов .

Финансовая категория страхования выражает свою

сущность прежде всего через страхование финансовых рисков: предпринимательских,

коммерческих, биржевых, валютных,

банковских и кредитных.

Следует

отметить, что материальным воплощением экономической категории страховой

защиты служит страховой фонд, который представляет собой совокупность

выделенных (зарезервированных) натуральных запасов материальных благ.

Объективная необходимость формирования страхового фонда неоднократно

подчеркивалась К. Марксом «... часть прибыли, следовательно прибавочной

стоимости, а потому и прибавочного труда ... служит страховым фондом... Это

также единственная часть прибавочной стоимости и прибавочного продукта...

которая должна будет существовать и по уничтожении капиталистического способа

производства"1 .

В

работе «Критика Готской программы» К. Маркс, анализируя схему распределения

совокупного общественного продукта в натуре, отмечал в качестве его

обязательного элемента «резервный ли страховой фонд для страхования от

несчастных случаев, стихийных бедствий и т.д.» 1

Исторически

первой организационной формой материального воплощения экономической категории

страховой защиты был натуральный страховой фонд. Новое же качество он получил в

связи с выделением из товарного обращения специфического товара - денег.

Доктор

экономических наук Шахов В.В.,

исследующий проблему страховой защиты общественного производства уверен, что:

«Денежная форма страхового фонда позволила ему превратиться из элемента,

обслуживающего внутриотраслевой хозяйственный оборот в средство воздействия и

гарантии развития межотраслевого хозяйственного оборота»[2].

Осознанная

человеком и обществом в целом необходимость страховой защиты формировала

страховые интересы, через которые стали складываться определённые страховые

отношения.

Содержание

страховых отношений охватывало образование и использование резервов страхового

фонда независимо от конкретной формы его организации. По мере развития общества

эти отношения получили гражданско-правовое закрепление, что в свою очередь

позволило регулировать их правовыми методами.

Внимание

автора привлекла схема , предложенная генеральным директором московского ООО

«Первое юридическое бюро» Корчевской Л.И.

и к.э.н., заместителем

руководителя Росстрахнадзора Турбиной

К.Е. - членов Ассоциации страхового

права, которая показывает взаимосвязь между имущественным интересом

субъекта и потребностью в страховании 3

:

Схема 1

Имущественный

Имущественный

ущерб интерес

Страховой интерес

(страховой риск)

Страховая защита

(страхование)

Постепенно,

с развитием общественных отношений, а значит и ростом риска, объективно

возникла потребность в оценке риска,

опирающейся на анализ фактов и

обстоятельств, их накопление, обобщение

и систематизацию.

В

результате формируется научное знание о страховом риске и его оценке,

основанное на познании законов природы и

общества.

Таким

образом, под экономическую категорию

страховой защиты подводится научная база. А это значит, что несмотря на случайный характер наступления

стихийного бедствия или иного разрушительного события, появилась возможность их

научного предвидения, благодаря чему страховщик может осознанно реализовать

меры по предупреждению неблагоприятных последствий наступления страхового

риска. Меры превенции (т.е. предупреждения возможного ущерба в будущем),

предпринимаемые страховщиком, позволяют ему оптимизировать ресурсы страхового

фонда и использовать их часто в качестве источника инвестиций. Исходя из

вышеизложенного, можно сделать вывод, что страхование превратилось в одну из

конкретных форм страховой защиты общественного производства и организации

страхового фонда.

Признаки кредитной категории страхования находят конкретное

специфическое проявление в функциях страхования:

- сберегательной (страхование

дополнительной пенсии, аннуитет, страхование жизни и др.);

- накопительной (страхование « на дожитие», «к бракосочетанию»,

«ритуальное» и др.);

- потребительской (приобретение

предметов длительного пользования, взятие ссуды и др.);

- инвестиционной (вложение средств

в доходные мероприятия, ценные бумаги, облигации и т.п.).

Представленная общая характеристика страхового дела

определяет его место в специализированной системе (инфраструктуре)

перераспределительных отношений, позволяющих выполнять услуги по обеспечению

непрерывности хозяйственной деятельности независимых субъектов рыночной

экономики путем предоставления им

страховой защиты при наступлении неблагоприятных событий.

Страхование в нашей стране прошло

несколько этапов в дореволюционный и послереволюционный периоды. Основной

формой страхования в дореволюционном периоде было добровольное страхование,

которое осуществлялось акционерными обществами, обществами взаимного

страхования и земскими обществами. В послереволюционном периоде страхование

прошло два этапа: в условиях социализма (при государственной монополии на этот

вид деятельности) и в условиях

становления рыночной экономики.

При государственной страховой монополии страхование представляло населению

чрезвычайно узкий спектр услуг, дополняющих систему государственного

социального обеспечения (соцстрах).

Расширение

самостоятельности товаропроизводителей, формирование рыночной инфраструктуры,

резкое снижение сферы государственного воздействия на развитие производственных

отношений и распределение материальных благ, в корне изменили процесс

формирования отечественного страхового рынка, его содержание, виды страховых

услуг, предлагаемых физическим и юридическим лицам.

Началом создания отечественного

добровольного страхования следует

считать факт реальной демонополизации страховой деятельности и, как

следствие этого -быстрый рост числа

альтернативных страховых организаций.

Предпосылками развития страхового дела

в нашей стране явились:

- укрепление негосударственного

сектора экономики ;

- рост объемов и

разнообразия частной собственности физических и юридических лиц,

как источника спроса на страховые услуги. При этом важное значение имеет развитие

рынка недвижимости и ипотечного

кредитования, а также приватизация государственного жилого фонда.

- сокращение некогда всеобъемлющих

гарантий, предоставляемых системой государственного социального страхования и

соцобеспечения. Сегодня отсутствие гарантий

должно восполняться различными

формами личного страхования.

Общественное развитие России

обусловило необходимость перехода к страховому рынку, функционирование которого

опирается на познание и использование экономических законов, таких как закон

стоимости, закон спроса и предложения.

Следует подчеркнуть, что страховой

рынок - это особая социально-экономическая среда, определенная сфера

экономических отношений, где объектом купли-продажи выступает страховая защита,

формируется спрос и предложение на нее. Объективная основа развития страхового

рынка - необходимость обеспечения

бесперебойности воспроизводственного процесса путем оказания денежной помощи

пострадавшим в случае непредвиденных неблагоприятных обстоятельств.

Страховой

рынок можно рассматривать также как форму

организации денежных

отношений по формированию и

распределению страхового фонда для обеспечения

страховой защиты общества, как совокупность страховых организаций

(страховщиков) , которые принимают участие в оказании соответствующих услуг.

Из этого логически вытекает, что

обязательным условием существования страхового рынка является наличие

общественной потребности на страховые услуги и наличие страховщиков, способных

удовлетворить эти потребности.

Таким

образом, переход отечественной экономики к рынку существенно меняет роль и

место страховщика в системе

экономических отношений. Страховые компании превращаются в полноправных субъектов хозяйственной жизни.

Вместе с тем, функционирующий

страховой рынок представляет собой

сложную, интегрированную систему, включающую различные структурные

звенья. Первичное звено страхового

рынка- страховое общество или страховая компания. Именно здесь осуществляется процесс

формирования и использования страхового

фонда, формируются одни и появляются другие экономические отношения ,

переплетаются личные, групповые, коллективные интересы.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Орган государственного надзора

|

|

|

|

|

Акционерные страховые

компании

|

|

|

|

Специализированные

перестра-ховочные компании

|

|

|

|

Общества взаимного

страхо-вания

|

|

|

|

Государственный страховщик экспортных

кредитов

|

|

|

Страховые посредники

|

|

Агенты

|

Брокеры

|

|

Профессиональные

оценщики страховых рисков

|

|

Сюрвейеры

|

Аджастеры

|

Рис. 1 Общая

структура страхового рынка

Известно,

что страховая компания это - исторически

определенная общественная форма функционирования страхового фонда,

представляет собой обособленную

структуру , осуществляющую заключение договоров

страхования и их обслуживание.

Страховой

компании свойственны технико-организационное

единство и самостоятельность.

Экономическая независимость страховой компании заключается в полной

обособленности ее ресурсов, их самостоятельном полном обороте. Страховая

компания функционирует в экономической системе

в качестве самостоятельного хозяйствующего субъекта и «встроена» в

определенную систему производственных отношений. Экономически обособленные страховые компании строят свои

отношения с другими страховщиками на основе перестрахования и страхования.

Понятно, что рыночная экономика

основывается на свободе выбора граждан.

В принципе каждый может решить сам, как ему поступить. Человек может свободно

тратить свои доходы и самостоятельно решать, какую их часть направить на

потребление, а какую на накопление. Кроме того, человеку представляется свобода заключения соглашений с другими

людьми. Все это учитывает страховой рынок, предлагая широкий набор страховых

услуг.

Свободная игра спроса и предложения в

условиях рыночной экономики стимулирует появление таких страховых услуг,

которые необходимы потенциальному

страхователю. Свобода ценообразования, выраженная в тарифных ставках на

страховые услуги, создает условия для конкуренции между страховщиками.

Страховой

рынок выполняет регулирующую функцию при условии существования экономической

конкуренции. Сама по себе конкуренция не

обеспечивает успехов на страховом рынке. Эти успехи в значительной степени зависят от

страховщика, который побуждает

сотрудников страхового общества к постоянному поиску новых потенциальных клиентов,

совершенствованию форм и методов

страхового обслуживания.

В широком смысле страховщика можно

представить как совокупность экономических отношений по поводу купли-продажи

страхового продукта.

Рынок

обеспечивает органическую связь между

страховщиком и страхователем. Здесь осуществляется общественное признание

страховой услуги.

Первостепенными

экономическими законами функционирования страхового рынка являются закон

стоимости и закон спроса и предложения.

Следовательно, страховой рынок

формируется в ходе становления товарного хозяйства и является его неотъемлемым

и важным элементом. Условием возникновения того и другого служат общественное разделение труда и существование различных собственников -

обособленных товаропроизводителей. Реальное соотношение данных условий

определяет степень развития рыночных отношений.

Страховой

рынок предполагает самостоятельность субъектов рыночных отношений, их

равноправное партнерство по поводу купли-продажи страховой услуги, развитую

систему горизонтальных и вертикальных связей.

В зависимости от масштабов спроса и

предложения на страховые услуги можно

выделить внутренний, внешний и международные

страховые рынки.

Специфический товар, предлагаемый на

страховом рынке,- страховая услуга. Она может быть представлена физическому

или юридическому лицу на основе договора (в добровольном страховании) или закона (в обязательном страховании).

Имеющаяся статистика отражает высокие

темпы первоначального становления страхового рынка в РФ1

.

Таблица 1

Некоторые

показатели становления страхового

рынка

России за 1991- начало 1996 г.

|

1991

|

1992

|

1993

|

1994

|

1996(на11.03.96)

|

|

1. Число

страховых фирм, получивших лицензии

|

-

|

686

|

1600

|

2295

|

2954

|

|

2. Доля

негосударственных страховых фирм, %

|

-

|

16,0

|

66,7

|

95,0

|

-

|

|

3. Общий

объем страховых взносов, собранных страховыми фирмами РФ, млрд. руб.

(неденоминированных)

|

13,2

|

88,6

|

более

1109,0

|

7500,0

|

21900

|

|

4. Общий объем страховых выплат в РФ, млрд.

руб. (неденоминированных)

|

-

|

29,8

|

более

550,0

|

более 4800,0

|

более

15800,0

|

Примечание.

Динамика страховых взносов и выплат приведена в текущих ценах.

В 1992г. страховые фирмы России

охватывали примерно 10-12% ее страхового

поля. За период 1992-1996г.г. число страховых фирм, имеющих государственные

лицензии, возросло более чем в 4,3 раза.

Другие показатели также свидетельствуют о том, что становление

страхового рынка в России до 1997г.

осуществлялось высокими темпами.

Экстенсивный рост не может быть

бесконечным, особенно в условиях экономического кризиса, политической

нестабильности и выхода из строя, вследствие этого, различных

макроэкономических систем, например, типа банковской. Статистические и

прогностические данные подтверждают сказанное.

Таблица 2.

Некоторые

основные показатели становления страхового

рынка

РФ в 1997-1999г.

|

1997г.

|

1998г.

(первое полугодие)

|

1999г.

(прогноз)

|

|

1. Число страховых фирм,

получивших лицензии - всего, в т.ч.

отчитавшихся за свою работу

|

более

2300

1893

|

-

1700

|

-

800

|

|

2. Доля негосударственных страховых фирм, %

|

95,0

|

94,5

|

90,0

|

|

3. Общий объем собранных страховых взносов (премий),

млрд. руб., деноминированных

|

34,0

|

17,3

|

рост в

2-2,5

раза

|

|

4. Общих объем произведенных страховых выплат, млрд. руб.,

деноминированных

|

25,0

|

17,83

|

нет

данных

|

Показатели таблиц № 1 и 2 свидетельствуют:

на страховом рынке РФ уже в 1997г. - первой половине 1998г.

наметилась тенденция снижения числа страховых фирм, в т.ч. негосударственных

(хотя по страховым взносом и выплатам соотношение и динамика были

положительными). Так, согласно таблицы № 2, обнаруживаем исчезновение с рынка

более 700 страховых фирм за этот период.

Отметим две (из многих) основных

причины, вызывавших отрицательные показатели страхового рынка РФ после 1997г.

Первая - это закономерный процесс

концентрации и централизации капитала, в т.ч. страхового, по мере эволюционного

исчерпания возможностей экстенсивного типа его первоначального накопления. Уже

в 1996г. 1195 страховых фирм (58% от

общего числа отчитавшихся) получили 99,2% годового сбора страховых взносов,

оставшиеся 0,8% собранных премий

пришлись на долю 848 (или 42%)

отчитавшихся страховщиков. В 1997г.

такое соотношение сохранилось.

Эти 848 страховщиков были, видимо, главными кандидатами на уход со

страхового рынка страны.

Другой причиной, подстегнувшей

концентрацию и централизацию страхового капитала, явилось крушение пирамиды ГКО

в августе 1998г. Страховому рынку РФ

был нанесен по некоторым

оценкам ощутимый удар - более 8 млрд. руб. (свыше60%) активов страховых

фирм, размещенных в ГКО, считаются потерянными ими, хотя имевшихся страховых резервов до этого

еле-еле хватало на покрытие обязательств перед страхователями по текущим выплатам.

Напряженность возникла уже до августа

1998г., когда страхование выплаты превысили объем собранных премий на 0,53

млрд.руб. В результате крушения рынка

ГКО еще более ускоряются процессы

вымывания слабых по размерам уставного капитала и др. финансовым показателям страховщиков (и даже некоторых крупных фирм ,

например АСО «Защита», СК «Ивма»). К 2000г. прогнозируется сохранение примерно

800 страховых фирм в РФ (а без ОМС их количество предполагается, по разным оценкам от 300 до

500) , уставный капитал которых будет соответствовать требованиям Закона РФ «Об

организации страхового дела в Российской Федерации» (1998г.).

Ожидается также, что оставшиеся

страховщики будут контролировать в 2000г. примерно 80% страхового рынка РФ;

сбор ими страховых взносов и их емкость возрастут в 2-2,5 раза; отношение

объема собираемых премий к ВПП возрастает

с 1,3% (1997г.) до 2-2,5% (2000г.); добровольное, а также имущественное и

страхование ответственности будут

развиваться быстрее обязательного и личного страхования. Также

предполагается, что к 2000г. эти примерно 8000 страховщиков станут

конкурентоспособны с зарубежными, которые получили право работы на страховом

рынке РФ с 1 января 1999г.

Если говорить о государственном

страховании, то его организация перестраивалась и совершенствовалась в

соответствии с теми экономическими и социальными задачами, которые решала

страна на каждом этапе развития.

Распад СССР в 1991 году поставил на

грань несостоятельности государственные

страховые организации большинства бывших союзных республик.

Безусловно,

государственным страховым органам России в целом пока не угрожает банкротство,

однако отношение к ним властей и страхователей, из-за присущих ему недостатков,

связанных с его косностью и бюрократизмом,

негативное или равнодушное.

В

новых экономических условиях государственное страхование должно играть более

значительную роль, т.к. оно является не только частью финансового механизма, но

и частью социальной сферы, непосредственно затрагивающей самые насущные

интересы людей. Оно должно способствовать укреплению материального

благосостояния людей, сбалансированности их денежных доходов и расходов,

устранению негативных явлений в распределительных отношениях.

Проведенное

исследование проблемы кризисного

состояния российского страхового бизнеса показывает, что на страховом рынке

России доминируют тенденции отрицательного характера, имеется много нерешенных

проблем, требующих особого внимания, а именно:

- крайне

сложное экономическое положение страны, нестабильность финансово-экономической

и социально-политической ситуации,

падение объема ВВП за последние 5лет на 50% , российский менталитет («авось»)

, не позволяют подняться страховому делу

на должный уровень;

- неадекватное юридическое обеспечение

страхового дела;

- низкий

ассортимент страховых услуг (не более 60 видов, причем, в основном,

классических. Для сравнения в США, действуют более 3 тыс. видов страхования, в

Европе 400-500).

-

преобладание обязательного страхования, в то время, как определяющими в

развитии страхования должны быть добровольные виды. К примеру, обязательное

медицинское страхование по своей экономической сущности является более вопросом

социального обеспечения граждан, нежели страхования.

-

несовершенство налогообложения страховой деятельности, что приводит к

сокращению числа страховых организаций.

- снижение

платежеспособности населения не дает возможности увеличить страховой портфель

страховщиков при весьма значительном страховом поле.

-

сокращение числа договоров страхования (особенно в имущественном

страховании), способствует неуклонному

сокращению размеров страховой премии на душу населения (в 1998г. по добровольному

страхованию он едва превысил 50 рублей в год, т.е. 2 долл. США. В развитых же

странах этот показатель составляет от 500 до 2500 долл. Австралийцы, например,

тратят на страхование около 10% своих

доходов, американцы - более 15%).

- диспропорция в развитии страхового рынка по

регионам (статистика показывает, что в Москве работает около 26% общего числа

страховых организаций, которыми собираются более 44% суммарной страховой премии России) ;

- отсутствие четкой государственной поддержки в

области страхования. (Оценивая количественные и качественные параметры

страховой отрасли и роль государства в ее развитии, можно сделать вывод:

страховой рынок России далеко не освоен, находится на начальном этапе развития

и имеет громадные возможности для

совершенствования. В то же время государство не использует в полной мере

весь потенциал страхования для решения экономических и социальных проблем

общества. Хотя развитие страхового рынка не может происходить без серьезной и

продуманной государственной поддержки.).

Здесь совершенно очевидна необходимость разработки

страховой «идеологии» и внедрение ее, в первую очередь в сознание

государственных чиновников, депутатов парламента и широких слоев населения.

Первый

шаг в этом направлении сделан. Правительство РФ утвердило краткосрочную

Программу развития национальной системы страхования на период до 2000 года.

Вопросы страхования нашли место также в стабилизационной программе

Правительства РФ.

Теперь задача состоит в развертывании

страховой пропаганды, воспитании в обществе страховой культуры как важного

элемента рыночного сознания. Для решения этой проблемы и требуется объединение

усилий страховщиков, их союзов и ассоциаций, государства. Поскольку же принятие

«идеологических» документов не может быстро улучшить положение дел в страховой

сфере, необходимо предпринять ряд практических шагов с целью развития

страхования. Речь идет, во-первых, о создании благоприятных макроэкономических

и правовых условий для формирования цивилизованного страхового рынка.

Во-вторых, о решении кадровой проблемы в отрасли. В третьих, необходимо

обеспечить финансовую устойчивость страховых операций.

Прогнозируя будущее страхового дела,

следует заметить , что несмотря на

кризисное состояние, российский страховой рынок обладает мощным потенциалом развития (общий объем страховых

платежей составляет В РФ около 1,5 % от годового ВВП, а по добровольным видам

страхования- менее 0,8%, тогда как в

развитых доля совокупной страховой премии в ВВП составляет 8-10%.1

В условиях переходного периода регулирующая функция государства в страховой

деятельности должна проявляться в различных формах: принятие законодательных

актов, регулирующих страхование, установление

в интересах общества и отдельных категорий его граждан обязательного

страхования, проведение специальной

налоговой политики, установление различного рода льгот страховым компаниям для

стимулирования такого рода деятельности, а также создание особого правового

механизма, обеспечивающего надзор за функционированием страховых предприятий и

организаций. Выполнение регулирующей

функции государства, как правило,

возлагается на специальный орган на специальный орган (специальную

структуру) - государственный страховой надзор (контроль). Подобная структура

существует во многих странах. Основная проблема государственного страхового

надзора - величина резервов, гарантирующих платежеспособность страховщика.

Закон Российской Федерации «О

страховании» от 27 ноября 1992г. №4015-1,

переименованный с 01.01.98г. в Закон «Об организации страхового дела в Российской

Федерации» (далее - Закон о страховании) установил, что государственный надзор

за страховой деятельностью на территории Российской Федерации осуществляется

Федеральной службой России по надзору за страховой деятельностью, действующей

на основании положения, утверждаемого Правительством Российской Федерации

(ст.30 Закона о страховании) . В развитие

ст.30 Закона о страховании постановлением Совета Министров

Правительством Российской Федерации от 19 апреля 1993г.№353 1 было принято Положение о Федеральной

службе России по надзору за страховой

деятельностью, утвержденным

постановлением Правительства Российской Федерации о 24 октября 1994г. №1196

(далее -Положение2 )

Согласно Закону о страховании

государственный надзор за страховой деятельностью учрежден для соблюдения

требований законодательства Российской Федерации о страховании эффективного

развития страховых услуг, защиты прав и интересов страхователей, страховщиков,

иных заинтересованных лиц и государства. Росстрахнадзор находится в ведении Правительства

Российской Федерации.

В своей деятельности Росстрахнадзор

руководствуется Конституцией Российской

Федерации, федеральными законами, нормативными актами, принимаемыми

Президентом Российской Федерации и Правительством Российской Федерации, а также

указанным Положением, осуществляя свою деятельность во взаимодействии с

другими федеральными органами

исполнительной власти, органами исполнительной власти субъектов Российской

Федерации, органами местного самоуправления, общественными объединениями,

юридическими лицами и гражданами.

Надежная защита страхователей должна

обеспечиваться с помощью выполнения трех основных функций государственного

органа по страховому надзору:

- регистрация страховщиков, в

ходе которой выясняется профессиональная их пригодность и финансовое положение,

что оформляется выдачей соответствующего разрешения или лицензии;

-

обеспечение гласности, что проводится через положение законодательных актов о

страховой деятельности (публичная отчетность).

Открытость

информации о финансовом положении страховщиков

способствует

сохранению конкурентной борьбы;

-

поддержание правопорядка в отрасли ( расследование нарушений законов, принятие

административных мер к страховщикам, действующим вопреки интересам страхователей, передача дела в суд)

Итак, государственное регулирование

должно содействовать учреждению на страховом рынке обществ, имеющих прочную

финансовую и правовую основу, и вместе с тем не допускать на рынок

спекулятивные и фиктивные компании, которые могут нанести ущерб субъектам

страховых отношений.

Государственное

регулирование важно для проведения последовательной политики в отношении форм,

методов и масштабов участия иностранного капитала в страховом бизнесе на

территории РФ и других государств - членов СНГ.

2. Финансовые основы страховой деятельности

2.1. Общие принципы организации финансов

страховщика

Финансы

страховщика обеспечивают его деятельность по оказанию страховой защиты.

Страховщик формирует и использует средства страхового фонда, покрывая ущерб

страхователя и финансируя собственные затраты по организации страхового дела.

Кроме того, в условиях рынка страховщик, как правило, занимается инвестиционной

деятельностью, используя часть средств страхового фонда и собственные средства.

Вследствие этого денежный страховой оборот организации более сложен, чем у

предприятий других отраслей народного хозяйства.

Денежный

оборот страховой организации включает в себя два относительно самостоятельных

денежных потока: оборот средств, обеспечивающий страховую защиту, и оборот

средств, связанный с организацией страхового дела. При этом оборот средств,

обеспечивающий страховую защиту, проходит два этапа: на первом этапе

формируется и распределяется страховой фонд, на втором — часть средств

страхового фонда инвестируется с целью получения прибыли. Каждый из выделенных

элементов денежного оборота средств страховой организации имеет свое

социально-экономическое значение, в связи с чем движение средств на каждом

этапе проходит под воздействием различных экономических и юридических факторов.

Денежный

оборот, непосредственно связанный с оказанием страховой защиты, определяется

сущностными моментами категории страхования. Важнейшей особенностью этой части

оборота средств страховой организации является рисковой, вероятностный

характер движения. В основе формирования страхового фонда лежит вероятность

ущерба, которая исчисляется на основе статистических данных и теории

вероятностей. В основе же распределения страхового фонда лежит фактический

ущерб, причиненный страхователям в данном году, который может отклоняться от

предполагаемого независимо от деятельности страховщика. Вероятность

несовпадения объема сформированного страхового фонда и потребностей в выплате

страхового возмещения порождает целый ряд специфических особенностей в

организации финансов страховщика.

Страховой

фонд формируется путем аккумуляции страховых платежей, которые определяются на

основе тарифа.

Возможное

несоответствие между ожидаемым и фактическим ущербом предъявляет определенные

требования прежде всего к структуре тарифа: в его основную часть (нетто-ставку)

включается рисковая надбавка, отражающая возможную вероятность отклонения

величины фактического ущерба от ожидаемого.

Выполняя

свои финансовые обязательства, страховщик расходует полученные платежи, т.е.

распределяет их по разным целевым направлениям, заложенным в тарифе. На этом

этапе движения средств несовпадение расчетного (ожидаемого) ущерба с

фактическим возможно как во времени, так и в пространстве. Из принципа

замкнутой раскладки ущерба вытекает возможность оказывать помощь пострадавшим

страхователям в данном году за счет

остальных участников страхования — территориальная раскладка ущерба. Временная

же раскладка ущерба требует формирования за счет неиспользованной части

совокупной нетто- ставки в благополучные годы запасных фондов, которые будут

расходоваться в годы с повышенной убыточностью.

Особенности

временной раскладки ущерба в рисковом страховании (как правило, краткосрочном)

и накопления страховой суммы в долгосрочных видах страхования жизни и

дополнительной пенсии породили два типа запасных фондов: запасные фонды

по рисковым видам страхования и резервы

взносов. В тех видах страхования, где ущерб может достигать катастрофических

размеров, могут формироваться также запасные фонды перестраховочного

характера.

Такие

фонды, в свою очередь, могут формироваться по всем видам и отраслям

страхования в совокупности, по каждому виду страхования в отдельности или по

группам видов страхования — как это сочтет необходимым или более удобным страховщик.

Первый вариант позволяет более широко перераспределять средства, второй

отвечает требованиям соблюдения эквивалентности взаимоотношений страховщика и

страхователя (исключает возможность перераспределения средств между

страхователями по конкретным видам страхования).

Чем

выше вероятность того, что созданный страховщиком фонд окажется достаточным для

выполнения им своих обязательств (возмещения ущерба), тем выше финансовая

устойчивость страховщика. Следовательно, движение средств, связанное с формированием

и использованием запасных фондов, вызвано непосредственно рисковым характером

денежного оборота.

Потребность

в повышении финансовой устойчивости страховых операций в условиях рискового

характера кругооборота средств породила такой метод, как перестрахование,

основанное на расширении раскладки ущерба.

Деятельность

страховой организации в условиях рынка предполагает не только возмещение своих

издержек, но и получение прибыли. Страховая организация не должна стремиться к

получению большой прибыли от страховых операций, поскольку этим нарушался бы

принцип эквивалентности взаимоотношений страховщика и страхователя. Более

того, в страховании термин «прибыль» применяется условно, так как страховые

организации не создают национального дохода, а лишь участвуют в его

перераспределении. Под прибылью от страховых операций понимается такой

положительный финансовый результат, при котором достигается превышение доходов

над расходами по обеспечению страховой защиты. Тем не менее страховые операции

могут приносить иногда довольно значительную прибыль, но ее получение не

является ориентиром для страховой организации. Важно помнить, что общественная

эффективность деятельности страховщика может быть оценена весьма высоко и при

незначительной прибыли от страховых операций, а в определенных ситуациях — и

при ее отсутствии.

Основным

источником получения прибыли для страховой организации является инвестиционная

деятельность, которая проводится путем использования части средств страхового

фонда в коммерческих целях. Несмотря на то что целью страховой деятельности

является оказание услуг, имеющих большое социальное значение, а целью

инвестиционной деятельности является получение прибыли, они органически связаны

между собой. С одной стороны, источником финансирования инвестиционной

деятельности является страховой фонд, с другой стороны, прибыль от

инвестиционной деятельности может быть направлена на финансирование страховых

операций: дотации убыточным видам страхования, подготовка кадров, разработка

новых видов страхования и др. Например, в страховании жизни ожидаемая прибыль

от использования средств резерва взносов в инвестиционной деятельности заранее

учитывается при определении тарифа и тем самым способствует его снижению,

оказывая влияние на величину страхового фонда.

Рисковый

характер движения страхового фонда оказывает влияние и на инвестиционную

деятельность, предъявляя серьезные требования к ликвидности вложенных средств.

В

отличие от имеющего рисковой характер оборота средств по оказанию страховой

защиты оборот средств, связанный с организацией страхового дела, регулируется

действующим законодательством, организационной формой страховой фирмы и

другими экономическими обстоятельствами. Эти обстоятельства определяют,

например, порядок распределения прибыли, взаимоотношения с бюджетом и т.д. Так,

на протяжении 70 лет Госстрах СССР и входившие в него страховые организации

действовали на принципах хозяйственного расчета. В настоящее

время, в связи с изменением общей экономической ситуации, организации системы

Госстраха преобразованы в самостоятельные коммерческие фирмы и их филиалы.

Поскольку

страховые организации являются хозяйственными единицами, они формируют помимо

специфически страховых и другие фонды, необходимые им для хозяйственной

деятельности, в частности уставный и амортизационный фонды. Так, акционерные

страховые общества являются владельцами уставного фонда (имущество, переданное

обществу учредителями, включая доходы от реализации акций). Согласно принятому

в стране порядку формирования акционерных обществ, они должны создавать

резервный фонд (помимо собственно страховых) в размере не ниже 15% уставного

фонда (путем ежегодных отчислений не ниже 5% суммы чистой прибыли). Кроме того,

в примерном уставе акционерных страховых фирм оговорено, что фирма может иметь

собственные специальные запасные и резервные фонды. Цели, размеры, сроки и условия

создания и использования этих фондов определяются общим собранием акционеров.

ОАО «РОСНО»

использует в своей деятельности следующие фонды:

·

уставный фонд;

·

амортизационный фонд;

·

фонд текущих поступлений;

·

систему запасных фондов по рисковым видам страхования;

·

систему резервов взносов по долгосрочным видам

страхования;

·

страховой пенсионный фонд;

·

фонд финансирования предупредительных мероприятий;

·

фонд оплаты труда (часть расходов на оплату труда —

комиссионное вознаграждение агентам — входит в расходы на ведение дела);

·

фонды экономического стимулирования (фонд развития

страхования и фонд социально-культурных мероприятий).

ОАО «РОСНО» формирует также

централизованные запасные фонды по рисковым видам страхования; резерв платежей

по страхованию жизни и централизованный превентивный фонд.

2.2 Оценка и контроль платежеспособности страховой

компании.

Понятие платежеспособности.

Платежеспособность - важнейший показатель

надежности страховой компании, ее финансовой устойчивости и, следовательно,

главный показатель привлекательности компании для потенциальных клиентов. При

составлении рейтинга страховых компаний показатель платежеспособности ставится

на первое место среди других критериев надежности.

В ст. 25 Закона РФ «Об организации

страхового дела в Российской Федерации» говорится, что основой финансовой

устойчивости страховщиков является наличие у них оплаченного уставного капитала

и страховых резервов. Однако страховые резервы связаны обязательствами

предстоящих выплат страхового возмещения (обеспечения) по действующим договорам

страхования. Их размеры определяются действующими нормативными документами

органов страхового надзора на основании структуры страховых тарифов и не могут

гарантировать страховую компанию от банкротства при страховых выплатах по

крупным рискам.

Поскольку самый точный расчет

необходимых страховых резервов представляет собой только предположение и в силу

этого при самом стабильном страховом портфеле сохраняется опасность

убыточности, многолетний анализ деятельности страховых компаний выработал

механизм обеспечения гарантий платежеспособности страховщика. Такой гарантией

служит наличие у страховщика достаточных свободных, т.е. не связанных обязательствами

средств. Эти средства формируются из двух источников: оплаченного уставного

капитала и прибыли. Для обеспечения платежеспособности размер свободных средств

(активов) компании должен соответствовать размеру принятых на себя обязательств

по договорам страхования.

Отметим, что достаточность собственных

средств страховой компании гарантирует и ее платежеспособность при двух

условиях: наличие страховых резервов не ниже нормативного уровня и правильной

инвестиционной политики. Поэтому в отечественной практике при оценке надежности

страховщиков используются дополнительные критерии:

·

надежность размещения активов, покрывающих страховые

резервы, которая определяется в соответствии с «Правилами размещения страховых

резервов», утвержденными приказом Росстархнадзора

от 14.03.96г. № 02-02/06;

·

уровень выплат (отношение сумм страховых выплат –

брутто к суммам поступивших в этот период страховых взносов);

·

показатель обеспеченности страховыми

резервами (отношение суммы страховых резервов к сумме страховых взносов);

·

текущая ликвидность (отношение фактической стоимости

находящихся в наличии оборотных средств к наиболее срочным обязательствам).

Непременным

условием обеспечения платежеспособности страховых компаний в соответствии с

требованиями органов надзора является соблюдение соотношения активов и

обязательств.

Расчет соотношения активов и обязательств

российских страховых компаний.

Инструкция о порядке расчета нормативного соотношения активов и

обязательств страховщиков, утвержденной приказом Росстрахнадзора от 30.10.95г. № 02-20/20 с

изменениями и дополнениями, утвержденными приказом от 19.06.96г. № 02-02/16,

предусматривается обязанностью страховщиков соблюдать нормативное соответствие

активов и обязательств и ежеквартально анализировать в этих целях свое финансовое

положение.

Инструкция Росстрахнадзора предписывает

следующий порядок расчета соотношения активов и обязательств.

- Для

обеспечения платежеспособности размер свободных активов должен соответствовать

нормативу. При этом под активами понимается имущества страховщика в виде

основных средств, материальных ценностей, денежных средств, а также финансовых

вложений. Под свободными активами понимаются имущество страховой компании,

свободное от любых будущих обязательств, за исключением прав требования его участников

(акционеров).

-

Фактический размер свободных активов страховщика, учитываемый при определении

соотношения активов и обязательств, рассчитывается как сумма собственного

капитала (включающая в себя оплаченный уставный капитал, добавочный капитал, резервный

капитал, нераспределенную прибыль прошлых лет и отчетного года, а также фонды

накопления, социальной сферы и потребления), уменьшенная на величину

нематериальных активов (за вычетом стоимости отдельных квартир) и непокрытых

убытков. Для расчета нормативного и фактического размера свободных активов

используются данные бухгалтерского учета и отчетности страховщиков.

Оплаченный уставный капитал определяется

как разность между величиной уставного капитала, установленной в учредительных

документах и отраженной в пассиве баланса по статье «Уставный капитал», и

неоплаченной его частью, отраженной в активе баланса по статье «Дебиторская

задолженность участников (учредителей) по взносам в уставный капитал».

Добавочный капитал принимается для расчета

только в части, образуемой в результате прироста стоимости имущества,

выявленного по результатам его переоценки, кроме имущества, приобретенного за

счет средств страховых резервов.

Нематериальные активы исключаются из

фактического размера свободных активов по остаточной стоимости. При этом

величина нематериальных активов, исключаемая из собственного капитала,

уменьшается на стоимость приобретенных отдельных квартир.

Фактический размер свободных активов

страховщика, исчисленный в порядке, установленном Инструкцией, должен быть не

ниже его нормативного размера.

-

Нормативный размер свободных активов для страховщика, проводящего иные

виды страхования, чем страхование жизни, устанавливается в размере 16% суммы

страховых взносов (премий) по договорам страхования, в том числе премий по

рискам, принятым в перестрахование, поступивших за год, уменьшенной на годовую

сумму отчислений в резерв предупредительных мероприятий по обязательным видам

страхования в установленном размере и скорректированной с учетом поправочного

коэффициента.

Поправочный

коэффициент рассчитывается как отношение суммы страховых выплат по договорам

страхования иным, чем страхование жизни, за вычетом доли перестраховщиков, к

общей сумме страховых выплат по договорам страхования иным, чем страхование

жизни.

Данное

отношение не может быть меньше 0,5. Если величина полученного в результате

расчета поправочного коэффициента меньше 0,5, то для расчета принимается

коэффициент 0,5.

Поправочный

коэффициент не используется при расчете нормативного размера свободных активов,

если за анализируемый период страховой компанией не производились страховые

выплаты по договорам иным, чем страхование

жизни. При определении нормативного размера свободных активов по состоянию на 1

апреля, 1 июля, 1 октября в разделе II расчета

соотношения активов и обязательств, за исключением показателя величины резерва

по страхованию жизни, отражаются данные за четыре квартала, предшествующие

отчетной дате.

Для

страховщиков, осуществляющих операции по страхованию жизни, нормативный размер

свободных активов устанавливается в размере 5% размера резерва по страхованию

жизни, исчисленного на последнюю отчетную дату.

Для

страховщиков, осуществляющих операции по страхованию жизни и по видам

страхования иным, чем страхование жизни, нормативный размер свободных активов

рассчитывается как сумма свободных активов, установленных отдельно для операций

по страхованию жизни и по видам страхования иным, чем страхование жизни. Расчет

соотношения активов и обязательств страховщика производится по форме, указанной

в приложении к Инструкции.

Выданные

страховщиком банковские гарантии показываются в сумме, числящейся на специально

открываемом забалансовом счете.

Стоимость

чистых активов оценивается по данным бухгалтерского отчета в установленном

порядке. Если по окончании второго и каждого последующего финансового года

стоимость чистых активов страховой компании в виде акционерного общества

(общества с ограниченной ответственностью) окажется меньше уставного капитала,

общество обязано объявить и зарегистрировать в установленном порядке уменьшение

уставного капитала в соответствии с требованиями законодательства РФ (ст. 90 и

99 Гражданского кодекса РФ).

- Если фактический размер свободных активов

ниже их нормативного размера, страховщику надлежит принять меры по оздоровлению

своего финансового положения.

- В соответствии с п. 3 ст. 1 и п. 3 ст. 3

Закона РФ«Об организации страхового дела в Российской Федерации» действие

Инструкции не распространяется на социальное страхование.

- В части,

касающейся деятельности страховых медицинских организаций по добровольному

медицинскому страхованию, расчет соотношения активов и обязательств

производится в порядке, предусмотренном для видов страхования иных, чем

страхование жизни, без учета поступления страховых платежей по обязательному

медицинскому страхованию.

- Страховщики в составе годовой бухгалтерской

отчетности представляют в органы страхового надзора расчет соотношения активов

и обязательств по утвержденной для этой отчетности типовой форме «Отчет о платежеспособности».

Если

по итогам работы за отчетный период (квартал, полугодие, 9 месяцев, год)

фактический размер свободных активов страховщика окажется ниже их нормативного

размера, а стоимость чистых активов по

окончании отчетного периода будет ниже размера уставного капитала, страховщик в

сроки, установленные для представления бухгалтерской отчетности, представляет в

органы страхового надзора план оздоровления финансового положения.

В

плане страховщика могут быть предусмотрены повышение размера оплаченного

уставного капитала, расширение перестраховочных операций, изменение тарифной

политики, ограничения по использованию прибыли, сокращение дебиторской и

кредиторской задолженности, изменение структуры активов, а также применение

других способов поддержания платежеспособности, не противоречащих

законодательству РФ. При составлении плана приоритет должен отдаваться

мероприятиям, приводящим к оздоровлению финансового положения страховщика в

максимально сжатые сроки.

На

основе анализа отчетности и представленного плана оздоровления финансового

положения страховщика органы надзора дают страховщикам рекомендации, а также

контролируют выполнение мероприятий, предусмотренных планом оздоровления

финансового положения страховщика. После согласования с органами надзора плана

оздоровления страховщик обязан ежеквартально представлять отчет о ходе его

выполнения с приложением баланса, отчета о прибылях и убытках и расчета

соотношения активов и обязательств.

При необходимости орган надзора

направляет к страховщику своего представителя для выяснения причин имеющихся

недостатков и для разработки предложений по их устранению, а также назначает

сплошную или выборочную проверку операций страховщика. При несоблюдении

страховщиками нормативного размера соотношения между активами и обязательствами

и непринятии мер по оздоровлению финансового положения к страховщикам

применяются санкции в соответствии с Законом РФ «Об организации страхового дела

в Российской Федерации» и «Положением о порядке дачи предписаний, ограничения, приостановления и

отзыва лицензии на осуществление

страховой деятельности», утвержденным приказом Росстрахнадзора от

19.06.95г. № 02-02/17.

Пример и форма расчета

соотношения активов и обязательств приводятся в таблице.

Таблица 3

Расчет соотношения активов и обязательств страховой компании

по состоянию на 01.07.99г.

Показатели

|

Код

строки

|

Сумма

(тыс.

руб.)

|

1

|

2

|

3

|

|

Раздел I

|

|

Оплаченный

уставной капитал ( в сумме задолженности по уплате уставного капитала)

|

01

|

55000

|

Продолжение

таблицы 3

1

|

2

|

3

|

|

Добавочный

капитал

|

02

|

7 799 934

|

|

Резервный

капитал

|

03

|

354 498

|

|

Нераспределенная

прибыль

|

|

|

|

прошлых лет

|

04

|

-

|

|

отчетного года

|

05

|

-

|

|

Фонд

накопления

|

06

|

343 959

|

|

Фонд

социальной сферы

|

07

|

-

|

|

Фонд

потребления

|

08

|

97 218

|

|

Промежуточный

итог ( сумма стр. с 01 по 08)

|

09

|

8 650 609

|

|

Нематериальные

активы (за вычетом стоимости отдельных квартир)

|

10

|

58 885

|

|

Непокрытые

убытки

|

11

|

3 512 387

|

|

Фактический

размер свободных активов стр.9 – стр.10 – стр. 11)

|

12

|

5 079 337

|

|

Раздел II

|

|

Страховые

взносы (премии) по договорам страхования

иным, чем страхование жизни, в том числе по рискам принятым в перестраховании

|

13

|

1 870 100

|

|

Отчисление

в резерв предупредительных мероприятий

по обязательным видам страхования

|

14

|

12 009

|

|

Промежуточный

итог (стр. 13 – стр.14)

|

15

|

1 858 099

|

|

Страховые

выплаты по договорам страхования иным, чем страхования жизни

|

16

|

565 312

|

Продолжение

таблицы 3

1

|

2

|

3

|

|

Сумма

возмещения перестраховщиком доли страховых выплат по рискам, переданным в перестрахование по

договорам страхования иным, чем страхование жизни

|

17

|

-

|

|

Промежуточный

итог (стр.16 – стр.17)

|

18

|

565 312

|

|

Поправочный

коэффициент стр.18:стр.16 (не менее 0,5)

|

19

|

-

|

|

Промежуточный

итог (стр.15 х стр.19)

|

20

|

-

|

|

Резерв по

страхованию жизни

|

21

|

451 476

|

|

Раздел III

|

|

Нормативный

размер свободных активов по договорам страхования иным, чем страхование

жизни (16% данных стр.20)

|

|

|

|

В случае,

если поправочный коэффициент не используется, то 16 % данных стр. 15.

|

22

|

297 295

|

|

по

страхованию жизни ( 5% данных стр.21)

|

23

|

22 573

|

|

для

договоров страхования иных, чем страхование жизни, и по страхованию

жизни (стр. 22 + стр.23)

|

24

|

319 869

|

|

Раздел IV

|

|

Отклонение

фактического размера свободных активов от нормативного размера (стр.12 –

стр.24)

|

25

|

1 880 640

|

|

Раздел V

|

Сумма банковских гарантий выданных

|

26

|

-

|

Продолжение

таблицы 3

1

|

2

|

3

|

|

Разность

между полученным результатом по стр. 25 и суммой банковских гарантий,

выданных страховщиком (стр.25 –

стр.26)

|

27

|

-

|

|

Раздел VI

|

|

Стоимость

чистых активов

|

28

|

5 312 350

|

Заявленный уставной капитал

|

29

|

55 000

|

|

Фактически

оплаченный уставный капитал

|

30

|

55 000

|

|

Разность

между стоимостью чистых активов и фактически оплаченным уставным капиталом

(стр.28 – стр. 30)

|

31

|

5 257 350

|

|

Разность

между стоимостью чистых активов и заявленным

уставным капиталом (стр. 28 – стр. 29)

|

32

|

5 257 350

|

За

рубежом давно существуют специализированные рейтинговые агентства, которые

регулярно публикуют рейтинги страховых компаний и аналитические обзоры их

деятельности. Всемирно известными рейтинговыми агентствами в США являются Standart & Poor’s, Mody’s Investors, Fitch

Investors? Duff & Phelps, в которые обращаются тысячи страхователей и

инвесторов для получения квалифицированной информации о деятельности страховых

и перестраховочных компаний.

Уровень платежеспособности страховой

компании (Solvensy Margin)

рассчитывается как отношение средств к нетто-премии, собираемой этой компанией

за отчетный период. Требования к минимальному уровню платежеспособности в

различных странах, в том числе и в России, незначительно отличаются и

практически все расположены в пределах 20%.

Дальнейшим развитием этого показателя

является уровень достаточности покрытия собственными средствами (Capital Adequacy Ratio, или CAR), рассчитываемый как отношение разности фактического уровня

платежеспособности страховой компании и нормативного, например 20%, к

нормативному уровню платежеспособности (табл.)

,

,

где У - фактический

(нормативный) уровень платежеспособности.

- фактический

(нормативный) уровень платежеспособности.

В рамках ЕС в 70-х годах принята концепция, согласно которой платежеспособность

страховых компаний обеспечивается до начала страховой деятельности за счет

собственных средств (оплаченной части уставного капитала, фондом на

орграсходы), а в ходе деятельности за счет собственных средств и страховых

резервов.

Таблица 4

Качественная оценка достаточности

покрытия собственными средствами.

|

Значение CAR

|

Оценка покрытия

|

|

< 0

|

Недостаточное

|

|

от 0 до 25%

|

Нормальное

|

|

от 26 до 50%

|

Хорошее

|

|

от 51 до 75%

|

Надежное

|

|

> 75%

|

Отличное

|

Оценка платежеспособности страховых предприятий

в странах Европейского общества.

Контроль и регулирование

платежеспособности страховых компаний представляет собой одну из важнейших

сторон деятельности органов надзора в странах ЕС. Свобода размещения капитала

для открытия дочерних предприятий, представительств в пределах ЕС обусловила

необходимость единой системы контроля

платежеспособности. Данная система предназначена для всех страховых

компаний, занимающихся прямым страхованием , за исключением компаний, занимающихся

только перестрахованием.

Правила платежеспособности – самое характерное выражение европейской

регламентации, которой должны подчиняться все страховые кампании ЕС.

Основная идея действующей модели контроля за платежеспособностью

страховых компаний состоит в

достаточности собственных средств предприятия. Уровень платежеспособности

страховщика определяется путем сопоставления его активов с существующими на

определенный момент обязательствами, тем самым рассчитывается величина

фактических свободных активов. Это ресурсы, свободные от каких-либо

обязательств. По своему финансовому наполнению они соответствуют величине

собственного капитала страховой компании. Полученная величина сопоставляется с

нормативным уровнем. Если выявляется недостаточность собственного капитала,

компания с точки зрения платежеспособности находится в критическом положении.

Процесс контроля и регулирования можно представить таким образом:

1) уровень

платежеспособности рассчитывается отдельно для страховых компаний, занимающихся

рисковыми видами страхования;

2) нормативный

показатель платежеспособности определяется при помощи дифференцированных

индексов на базе годовой отчетности;

3) минимальные

размеры собственного капитала устанавливаются для страховых компаний в

соответствии с отраслями страхования;

4) при

отклонении фактической платежеспособности от требуемого уровня органы надзора

применяют административные меры.

Таким образом, по мнению законодателя, можно констатировать

платежеспособность страховых компаний тогда, когда фактическая величина их собственных средств соответствует

нормативной. Нормативный размер собственных средств рассматривается в следующих

трех показателях:

маржа платежеспособности,

гарантийный фонд =1/3 маржи платежеспособности,

минимальный гарантийный фонд.

Определение платежеспособности для страховых компаний,

занимающихся рисковыми видами страхования.

Маржа платежеспособности определяется на

основе индекса премий и индекса выплат. В качестве маржи применяется

максимальная из двух рассчитанных величин:

индекс премии = 0,18/0,16 х Р х

RQ,

где Р –

сумма страховой брутто-премий, поступивших в отчетном году;

0,18 – коэффициент, применяемый к величине премий до 10 млн.

ЭКЮ;

0,16 – коэффициент, применяемый к величине премий свыше10

млн. ЭКЮ;

RQ –

доля участия перестрахования в покрытии ущербов (не принимается ниже 0,5).

Определяется отношением собственного покрытия ко всему покрытию по страховым

случаям:

индекс выплат = 0,26/0,23 х S х RQ,

где S – средняя величина выплат в течение

последних трех лет;

0,26 – коэффициент, применяемый к

величине выплат до 7 млн. ЭКЮ;

0,23 – коэффициент, применяемый к

величине выплат свыше 7 млн. ЭКЮ;

гарантийный доход = 1/3 маржи платежеспособности.

Минимальный

гарантийный фонд зависит от вида страховой деятельности, которым занимается

данная компания. Обычно устанавливается в абсолютных величинах.

Для компаний, занимающихся страхованием юридических расходов,

- 200 тыс. ЭКЮ.

Для компаний, занимающихся страхованием гражданской

ответственности, - 400 тыс. ЭКЮ.

Для компаний,

занимающихся страхованием кредита, - 1400 тыс. ЭКЮ .

Для компаний, занимающихся видами, не перечисленными выше, -

300 тыс. ЭКЮ.

В Германии установлены следующие уровни минимального гарантийного фонда:

0,732 млн. марок для компаний, занимающихся менее рискованными

видами страхования (кроме страхования от

пожаров, транспортного страхования и страхования правовой защиты);

1,098 млн. марок для компаний, занимающихся страхованием от пожаров,

транспортным страхованием, страхованием финансовых рисков, страхованием от

несчастных случаев и медицинским страхованием;

1,464 млн. марок для компаний, занимающихся особо рисковыми видами

деятельности, такими, как страхование ответственности, страхование кредитов и

др.

Требования

по минимальному гарантийному фонду применяются для вновь образованных и

некрупных страховых компаний.

Определение платежеспособности для компаний,

занимающихся страхованием жизни.

Нормативный показатель платежеспособности представляет собой

сложение двух величин:

показателя, рассчитываемого на основе рискового капитала, определяемого

как разница между максимально возможными выплатами по действующим договорам и

накопленным для этой цели капиталом;

показателя, исчисляемого на основе величины математических резервов, рассчитанных математическими методами как разница между обязательствами страховщика

и страхователя.

Маржа платежеспособности.

1.

Маржа = 0,04 х MR x RQ,

где MR – математические

резервы, определяемые как резерв покрытия;

RQ – доля участия

перестрахования в покрытии ущербов (не принимается ниже 0,85). Определяется

отношением математических резервов на собственном удержании к

брутто-математическим резервам за отчетный год.

2.

Маржа = 0,003 х RK х RQ,

где

RK – рисковый брутто-капитал

за отчетный год по прямым и косвенным сделкам страхования жизни, определенный как

сумма выплат страхового возмещения на день составления отчета минус

образованные резервы покрытия;

0,003 – коэффициент, применяемый при расчете во всех

случаях, кроме краткосрочного страхования на случай смерти сроком до 5 лет;

RQ – доля участия в перестрахования в

покрытии ущербов (не принимается ниже 0,5). Определяется отношением рискового

капитала на собственном удержании к брутто-рисковому капиталу за отчетный год.

Гарантийный фонд составляет 1/3 маржи платежеспособности.

Минимальный гарантийный фонд в страховании жизни установлен в размере 800

тыс. ЭКЮ.

Определение фактического уровня

платежеспособности.

Законодательно установлены определенные позиции, которые могут

рассматриваться как свободные, не связанные обязательствами собственные

средства.

К

ним относят:

·

собственный капитал за минусом нематериальных

активов (по балансу),

·

выявленные скрытые резервы,

·

в обществах взаимного страхования – возможные

доплаты,

·

в страховании жизни ожидаемые прибыли.

Если маржа платежеспособности

ниже минимума, называемого гарантийным фондом

и выраженного в ЭКЮ, в кратчайшие сроки применяют самые строгие санкции.

Действующая система контроля за платежеспособностью а ЕС предусматривает

проверку состояния дел на основе данных по всему предприятию на отчетную дату.

При определении нормативного размера собственных средств принимается во

внимание только страховой риск (технический риск) – риск возникновения убытков.

Риск неликвидности активов не учитывается. Выделяют еще несколько спорных

моментов. Так, технические резервы могут быть недооценены, а активы –

переоценены. В результате полученная маржа платежеспособности может быть

завышена.

Объединение Европы и, соответственно, возникшие широкие возможности

перелива капитала выявили еще одну проблему при определении маржи

платежеспособности. Возможен двойной учет собственного капитала за счет его

«переноса» из другой компании. В этом случае должна быть единая

платежеспособность для группы. Ее называют «солидарной ответственностью плюс».

В настоящее время ведется активная дискуссия относительно внедрения

американской модели контроля за платежеспособностью в ЕС с тем, чтобы при

определении нормативного уровня учитывать основные риски: технический риск,

риск инвестиций , рис тарификации и т.д.

2. 3. Финансовая устойчивость страховых операций.

Под

финансовой устойчивостью страховых операций понимается постоянное

сбалансирование или превышение доходов над расходами страховщика в целом по

страховому фонду. В основе обеспечения финансовой устойчивости лежат прежде всего

оптимальные размеры тарифных ставок, а также достаточная концентрация средств

страхового фонда, при которой становится возможной территориальная и временная

раскладка ущерба.

Концентрация

средств страхового фонда достигается при неуклонном росте числа страхователей и

застрахованных объектов.

Проблема

обеспечения финансовой устойчивости страхового фонда может рассматриваться

двояко: как определение степени вероятности дефицита средств в каком-либо году

и как отношение доходов и расходов страховщика за истекший тарифный период.

Для

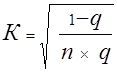

определения степени вероятности дефицитности средств в обозримом будущем

применяется коэффициент Ф.В. Коньшина, представляющий собой своеобразный

коэффициент вариации:

,

,

где q — средняя

тарифная ставка по всему страховому портфелю;

п — число

застрахованных объектов.

Данный

коэффициент можно применять в тех случаях, когда страховой портфель страховщика

состоит из объектов с примерно одинаковыми страховыми суммами.

Чем

меньшим будет значение К, тем меньше

степень вариации объема совокупного страхового фонда, тем выше его финансовая

устойчивость. На величину показателя К,

как видно из формулы, не влияет размер страховой суммы застрахованных объектов

(его значения нет в данной формуле). Показатель находится в обратной

зависимости от числа застрахованных объектов и размера средней тарифной ставки.

Иными словами, чем больше застрахованных объектов и выше размер страхового

тарифа, тем меньше будет К, т.е.

степень вариации, и соответственно тем выше финансовая устойчивость страховых

операций. Например, если ориентировочно предположить, что в стране охвачено

государственным страхованием не менее 1 млрд застрахованных объектов, а средняя

тарифная ставка составляет в среднем 2% страховой суммы, то показатель К будет составлять 0,001%.

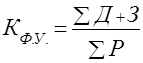

Для оценки финансовой устойчивости страхового фонда как отношения

доходов к расходам за тарифный период можно использовать следующую формулу:

,

,

где

— коэффициент финансовой

устойчивости страхового фонда;

— коэффициент финансовой

устойчивости страхового фонда;

— сумма доходов страховщика за тарифный

период;

— сумма доходов страховщика за тарифный

период;

— сумма

расходов за тот же период;

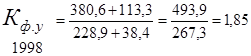

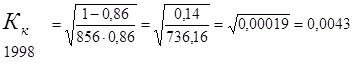

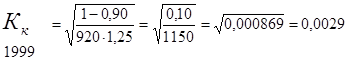

— сумма