Содержание

Введение.................................................................................................................. 4

1. Экономическое содержание и

значение прибыли............................................ 6

1.1 Понятие прибыли в

экономической науке и ее функции............................ 6

1.2 Роль прибыли в формировании финансовых ресурсов предприятия......... 14

1.3. Пути увеличения прибыли на предприятии................................................. 19

2. Оценка условий получения и распределение прибыли ДОАО «ННН - нефть» 20

2.1 Общая характеристика предприятия............................................................. 20

2.2 Оценка условий получения прибыли ДОАО «ННН - нефть»....................... 33

2.2.1 Определение условий безубыточной работы предприятия....................... 33

2.2.2 Определение массы прибыли в зависимости от изменения выручки....... 36

2.3. Распределение и использование чистой прибыли на................................... 37

предприятии.......................................................................................................... 37

2.3.1 Анализ использования чистой прибыли..................................................... 37

2.3.2. Влияние использования прибыли на финансовое..................................... 39

состояние предприятия........................................................................................ 39

3. Анализ путей совершенствования использования прибыли.......................... 51

3.1 Определение направлений сокращения расходов........................................ 51

предприятия, финансируемых за счет чистой прибыли..................................... 51

3.2 Прогноз показателей финансового состояния предприятия........................ 53

при оптимальном использовании чистой прибыли............................................ 53

Заключение............................................................................................................ 62

Список литературы............................................................................................... 64

Введение

Постепенный переход России от централизованно-плановой

системы хозяйствования к рыночной по-новому ставит вопрос о методах ведения

экономики предприятия. Традиционные структуры и уклады меняются. В этих

условиях руководство предприятий, изучая и формируя то, что называется

цивилизованными формами рыночных отношений, становятся своеобразными

“архитекторами” развития новых методов ведения экономики предприятия.

В рыночной экономике особое место отводится

предпринимателю, способному выполнять исключительно важную функцию на

предприятии – “зарабатывание прибыли”

В условиях рынка постоянно возникают вопросы, требующие

своего решения. Какова роль прибыли в формировании финансовых ресурсов

предприятия? Есть ли пути увеличения прибыли? Каково влияние распределения

прибыли на общее финансовое состояние предприятия? На эти и другие вопросы, в

данном дипломном проекте, сделана попытка найти ответы.

Дипломный проект состоит из трех разделов. Первый –

посвящен раскрытию понятия прибыли, определению ее функций и роли в

формировании финансовых ресурсов предприятия, также указаны пути повышения

прибыли.

Во втором разделе дана общая характеристика. Одного из

крупнейших нефтяных предприятий города ДОАО “«ННН - нефть»”, определены виды и

цели деятельности предприятия, приведена организационная структура предприятия,

а также дана оценка взаимоотношениям между ДОАО “«ННН - нефть»” и ОАО

“ННН-нефтегаз”.

Функционирование предприятия в условиях рынка предполагает

поиск и разработку каждым из них собственного пути развития. Иными словами,

чтобы не только удержаться, но и развиваться на рынке, предприятие должно

улучшать состояние своей экономики: иметь всегда оптимальное соотношение между

затратами и результатами производства; изыскивать новые формы приложения

капитала, находить новые, более эффективные способы доведения продукции до

покупателя, проводить соответствующую товарную политику и т.д. Поэтому во

втором разделе работы, на примере конкретных данных ДОАО “«ННН - нефть»”,

сделана попытка определить условия безубыточной работы предприятия, показано

влияние на прибыль изменений выручки от реализации продукции.

Каждое предприятие самостоятельно принимает решение в

части того, что, сколько и как производить товаров (оказывать услуг), где и как

их реализовывать и, наконец, как распределять полученный доход (фонды

возмещения, оплаты труда, накопления). По всем этим вопросам оно принимает

решения в соответствии со своими интересами, отвечая своим имуществом за ошибки

или неправильно выбранные действия. На примере анализа использования ДОАО “«ННН

- нефть»” чистой прибыли, произведенного во втором разделе дипломного проекта,

выявлены просчеты предприятия, повлиявшие на финансовое состояние ДОАО “«ННН -

нефть»” в целом.

Третий раздел содержит конкретные предложения по

сокращению расходов предприятия, финансируемых за счет чистой прибыли. Здесь

указаны преимущества более оптимального использования чистой прибыли и

произведен прогноз показателей финансового состояния предприятия.

При написании дипломного проекта использовались различные

нормативные документы, а также литературные источники, приведенные в списке

литературы, анализ и расчеты производились на основе объективных данных работы

ДОАО “«ННН - нефть»”.

1. Экономическое

содержание и значение прибыли

1.1 Понятие

прибыли в экономической науке и ее функции

Прибыль

является одной из основных категорий товарного производства. Это прежде всего

производственная категория, выражающая отношения, которые складываются в

процессе общественного производства.

Одновременно

прибыль является одной из важных форм распределения национального дохода. В

силу этого прибыль выражает отношения, складывающиеся в процессе первичного

распределения национального дохода, его перераспределения и конечного

использования.

Появление

прибыли непосредственно связано с появлением категории издержки производства.

|

Прибыль — это

часть стоимости продукта, реализуемого предприятием, которая остается после

возмещения издержек производства.

|

Обособление

части стоимости продукции в виде издержек выступает в денежном выражении как

себестоимость продукции.

Определение

экономической сущности прибыли как и других форм, которые принимает

национальный доход при его первичном распределении и последующем

перераспределении, невозможно без правильного толкования сущности и границ

необходимого и прибавочного продукта в обществе.

Необходимый

и прибавочный продукт представляют собой категории производства. Для выяснения

сущности этих категорий необходимо уточнить, что лежит в основе деления чистого

продукта на необходимый и прибавочный. Согласно экономической теории это

деление времени труда, затраченного в сфере материального производства, на

необходимое и прибавочное. В течении необходимого времени обеспечивается

создание "... фонда жизненных средств или рабочего фонда, который

необходим работнику для поддержания и воспроизводства его жизни и который при

всех системах общественного производства он сам постоянно должен производить и

воспроизводить" (К. Маркс, Ф. Энгельс. Соч., 2-е изд., Т. 23, с. 580).

|

Прибавочный продукт — часть

чистого продукта, создаваемая непосредственными производителями сверх

стоимости необходимого продукта.

|

Прибавочный продукт

присущ всем общественно-экономическим формациям и является одним из важных

условий их успешного развития. В необходимом и прибавочном продукте воплощена

вновь созданная стоимость, денежное выражение которой составляет национальный

доход.

Прибыль

представляет часть вновь созданной стоимости, произведенной и реализованной,

готовой к распределению. Предприятие получает прибыль после того, как

воплощенная в созданном продукте стоимость, пройдет стадию обращения и

принимает денежную форму.

Следовательно,

объективная основа существования прибыли связана с необходимостью первичного

распределения прибавочного продукта.

|

Прибыль — это форма

реализации стоимости в основном прибавочного продукта.

|

Однако

прибыль включает и часть стоимости необходимого продукта.

Прибыль

предприятий сферы материального производства — это часть национального дохода,

которая в результате его первичного распределения принимает форму чистого

дохода предприятий.

Таким

образом, прибыль является объективной экономической категорией в

обществе. Поэтому ее формирование находится под влиянием объективных

процессов, происходящих в обществе, в сфере производства и распределения

общественного продукта, национального дохода.

В

тоже время прибыль — это итоговый показатель, результат

финансово-хозяйственной деятельности предприятий как субъектов хозяйствования.

Поэтому прибыль отражает ее результаты и находится под влиянием многих

факторов. Имеются особенности в формировании прибыли предприятий в зависимости

от сферы деятельности, отрасли хозяйства, формы собственности, развития

рыночных отношений.

На

формирование прибыли, как финансового показателя работы, который отражается в

бухгалтерском учете, в официальной отчетности субъектов хозяйствования, влияет

установленный государством порядок: формирования затрат на производство

продукции (работ, услуг); учета и калькулирования себестоимости продукции

(работ, услуг); определения внереализационных доходов и затрат; определения

балансовой (валовой) прибыли.

Таким

образом, на формирование абсолютной суммы прибыли предприятия оказывают влияние

результаты, эффективность его финансово-хозяйственной деятельности, сфера

деятельности, определенные законодательством условия учета финансовых

результатов.

Прибыль — это показатель, который формируется на микроуровне. Прибыль

народного хозяйства — это результат деятельности отдельных предприятий,

отраслей экономики, развития отдельных сфер, структурных сдвигов в экономике,

изменений в учете финансовых результатов.

Обобщающим финансовым

показателем деятельности предприятия является его балансовая прибыль.

|

Балансовая прибыль —

общая сумма прибыли предприятия от всех видов деятельности за отчетный

период, которая отражена в его балансе и включает прибыль от реализации

продукции (работ, услуг), в том числе продукции вспомогательных и

обслуживающих производств, которые не имеют отдельного баланса, основных

фондов, нематериальных активов, ценных бумаг, валютных ценностей, других

видов финансовых ресурсов и материальных ценностей, а также прибыль от

арендных (лизинговых) операций, роялти, а также внереализационных операций

|

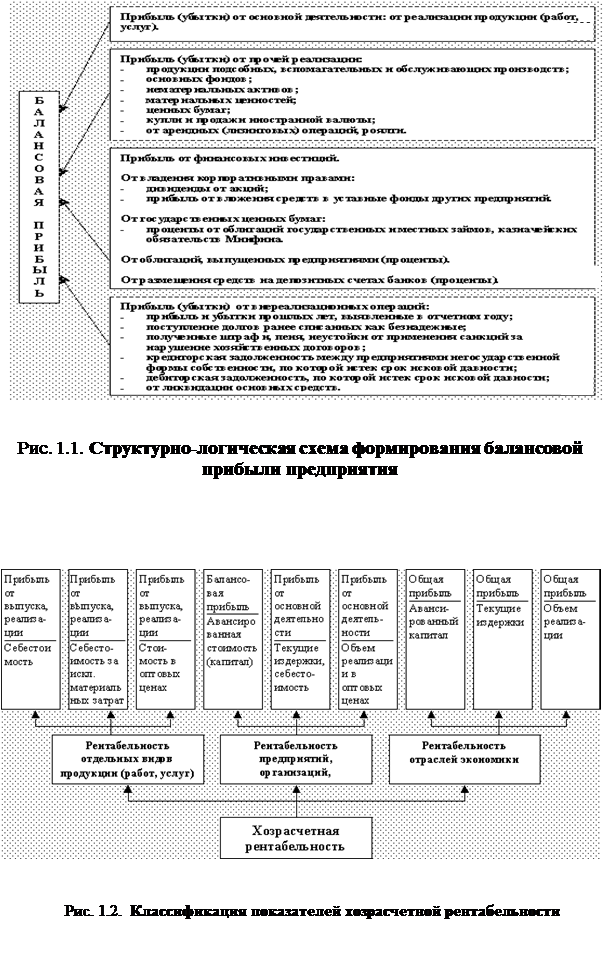

Получение

балансовой прибыли связано с несколькими направлениями деятельности предприятия

(см.рис. 1.1 на стр. 14).

Абсолютная сумма балансовой прибыли, полученная

предприятием, в том числе прибыль от основной деятельности, будучи очень

важными показателями финансово-хозяйственной деятельности, еще не могут

характеризовать уровень эффективности хозяйствования.

Балансовая прибыль (Пб) может

быть определена по формуле

Пб = + Пр + Пи +

Пв.о. , где

Пр – прибыль (убыток) от

реализации продукции, выполнения работ и оказания услуг,

Пи – прибыль (убыток) от

реализации имущества предприятия,

Пв.о. – доходы (убытки) от

внереализационных операций.

Как правило, основной элемент

балансовой прибыли составляет прибыль от реализации продукции, выполнения работ

или оказания услуг.

Прибыль от реализации продукции

зависит от внутренних и внешних факторов. К внутренним факторам относятся :

ускорение НТП, уровень хозяйствования, компетентность руководства и менеджеров,

конкурентоспособность продукции, уровень организации производства и труда и др.

К внешним факторам, которые не зависят от деятельности предприятия, относятся :

конъюнктура рынка, уровень цен на потребляемые материально-технические ресурсы,

нормы амортизации, система налогообложения и др.

Внутренние факторы действуют на

прибыль через увеличение объема выпуска продукции, улучшение качества

продукции, повышение отпускных цен и снижение издержек производства и

реализации продукции. Величина прибыли от реализации продукции определяется по

формуле

Пр = ( Цi – Сi )

* Vi , где

Цi

- отпускная цена единицы i-ой продукции,

Сi

- себестоимость единицы i-ой продукции,

Vi

- объем реализации i-ой продукции.

Прибыль облагается налогом,

поэтому на практике принято выделять налогооблагаемую прибыль. Последняя

представляет собой валовую прибыль за вычетом отчислений в резервные фонды,

доходов по видам деятельности, освобожденной от налогообложения, отчислений на

капиталовложения.

В результате на предприятии,

как это принято называть в теории и на практике, остается так называемая чистая

прибыль. По своей величине она представляет налогооблагаемую прибыль за минусом

налога на прибыль.

Из чистой прибыли предприятие

выплачивает дивиденды и различные социальные выплаты, образует фонды. В

результате остается прибыль неиспользованная, или убыток, непокрытый деньгами.

В условиях рыночных отношений,

как свидетельствует мировая практика, имеется два основных источника получения

прибыли.

Первый – это монопольное

положение предприятия по выпуску той или иной продукции или уникальность

продукта. Поддержания этого источника на относительно высоком уровне

предполагает проведение постоянной новации продукта. Здесь следует учитывать

такие противодействующие силы, как антимонопольную политику государства и

растущую конкуренцию со стороны других предприятий.

Второй источник связан с

производственной и предпринимательской деятельностью, поэтому касается

практически всех предприятий. Эффективность его использования зависит от знания

конъюнктуры рынка и умения постоянно адаптировать под нее развитие

производства. Здесь, по сути, все сводится к маркетингу. Величина прибыли в

данном случае зависит: во-первых, от правильности выбора производственной

направленности предприятия по выпуску продукции (выбор продуктов, пользующихся

стабильным и высоким спросом); во-вторых, от создания конкурентоспособных

условий продажи своих товаров и оказания услуг (цена, сроки поставок,

обслуживание покупателей, послепродажное обслуживание и т.д.); в-третьих, от

объемов производства (чем больше объем продаж, тем больше масса прибыли);

в-четвертых, от ассортимента продукции и снижения издержек производства.

От прибыли зависит нормальная

деятельность любого предприятия, т.к.:

прибыль обеспечивает

расширенное воспроизводство (капитальные вложения в основные фонды и прирост

оборотных средств),

прибыль необходима для развития

НИОКР (научно-исследовательские и опытно-конструкторские работы),

обеспечивающие НТП,

за счет прибыли финансируются

затраты на социальные нужды,

прибыль необходима для выплаты

дивидендов, а следовательно от нее зависят инвестиции.

Кроме того прибыль предприятия

имеет более широкое значение, т.к. из нее выплачивается налог на прибыль,

являющийся частью доходов, за счет которых формируется бюджет государства.

Чтобы

судить об уровне эффективности работы предприятия, полученную им прибыль

необходимо сопоставить с произведенными при этом затратами.

Во-первых, затраты могут быть приняты как текущие издержки

деятельности предприятия — себестоимость продукции (работ, услуг). Здесь

возможны различные варианты определения текущих издержек и прибыли,

используемых при расчетах.

Во-вторых, затраты могут быть приняты как авансированная

стоимость (авансированный капитал) для обеспечения производственной, всей

финансово-хозяйственной деятельности предприятия. При этом также возможны

различные варианты определения, расчета авансированной стоимости и определения

прибыли, принимаемой для расчетов.

Соотношение

прибыли с авансированной стоимостью или текущими издержками выражает рентабельность.

|

В

наиболее широком и общем понятии рентабельность означает прибыльность или

доходность:

·

производства и реализации

отдельных видов и всей совокупности продукции (работ, услуг);

·

предприятий, организаций,

учреждений в целом, как субъектов хозяйственной деятельности;

·

отраслей экономики.

|

Рентабельность

непосредственно связана с получением прибыли. Однако ее нельзя отождествлять с

абсолютной суммой полученной прибыли. Рентабельность — это

относительный показатель, уровень доходности, измеряемый в процентах.

Многообразность

вариантов решений, принимаемых при определении прибыли, текущих издержек,

авансированной стоимости для расчета рентабельности обуславливают наличие

значительного количества показателей рентабельности.

На

рис. 1.2. (см. стр. 14) приведена классификация показателей хозрасчетной

рентабельности. При исчислении рентабельности отдельных видов продукции (работ,

услуг) может приниматься прибыль от их выпуска или реализации. При этом текущие

издержки могут приниматься в следующих вариантах:

·

себестоимость (производственная или полная);

·

себестоимость за исключением материальных затрат

(рентабельность по отношению к вновь созданной стоимости);

·

стоимость в оптовых ценах (стоимость за минусом

непрямых налогов).

Для

расчета уровня рентабельности предприятий может использоваться: балансовая

прибыль; прибыль от реализации продукции (работ, услуг), т.е. от основной

деятельности; других видов деятельности (финансовой, инвестиционной

деятельности). При этом прибыль сопоставляется с авансированной стоимостью,

которая может приниматься в нескольких вариантах (весь капитал предприятия,

собственный капитал, заемный капитал, основной капитал, оборотный капитал).

Для

расчета рентабельности отраслей экономики в расчет принимается общая сумма

прибыли, полученная предприятиями, объединениями; другими хозрасчетными

формированиями, входящими в соответствующую отрасль экономики. На уровень

рентабельности отрасли будут оказывать влияние наличие в ней низкорентабельных

и убыточных предприятий.

1.2 Роль прибыли в формировании финансовых

ресурсов предприятия.

Как уже отмечалось выше,

получение прибыли от реализации продукции (работ, услуг) связано с

осуществлением основной деятельности субъектов хозяйствования. Прибыль входит в

состав выручки от реализации. Поэтому ее формирование связано с поступлением

выручки от реализации. Однако в отличие от выручки, поступление которой на

расчетный счет фиксируется регулярно, объем полученной прибыли определяется

только за определенный период (месяц, квартал, год) на основе данных

бухгалтерского учета.

Реально

формирование прибыли на предприятии происходит по мере реализации продукции.

Поэтому в обороте предприятия прибыль появляется до ее отражения в отчетности.

Для

формирования прибыли важное значение имеет определение момента реализации

продукции. В отдельных законодательных актах по разному трактуется момент

реализации.

Однако

независимо от принятой трактовки момента реализации в законодательных актах,

формирование на предприятии прибыли от реализации продукции имеет место только

при условии реальной реализации, т.е. при зачислении средств от покупателя на

расчетный счет поставщика.

Определение

момента реализации по дате отгрузки товаров и связанное при этом возникновение

налоговых обязательств сопровождается отвлечением оборотных

средств предприятий на уплату налогов, ухудшением их финансового

состояния.

На

рис.1.3 (см. стр. 17) приведена

структурно-логическая схема формирования прибыли от реализации продукции, а

также названы основные показатели, влияющие на прибыль от реализации.

Прибыль от реализации продукции непосредственно зависит от

двух основных показателей:

объем реализации продукции,

себестоимость продукции.

На изменение объема реализации продукции влияет изменение:

объема производства,

остатков нереализованной

продукции,

прибыли в цене продукции

(рентабельность продукции).

Необходимо

обратить внимание на то, что изменение объема производства продукции, остатков

нереализованной продукции оказывают влияние не только на объем реализации

продукции, но и на ее себестоимость. Это достигается через: изменение

условно-постоянных расходов (при изменении объема производства продукции);

изменение расходов по хранению продукции и других расходов (при изменении

остатков нереализованной продукции).

Существенное

влияние на объем реализации продукции, а также непосредственно и прибыль от

реализации оказывает размер прибыли, включаемой в цену продукции. В условиях

формирования рыночной экономики, отменено в большинстве случаев государственное

регулирование рентабельности продукции, создается возможность регулирования

прибыли за счет указанного фактора. Этому способствует отсутствие достаточной

конкуренции при производстве и реализации многих видов продукции.

Таким

образом, можно сделать вывод, что возможность предприятий влиять на объем

прибыли от реализации через изменение объемов производства продукции, остатков

нереализованной продукции, рентабельность продукции является существенной.

Рассмотрим особенности

влияния на формирование прибыли себестоимости продукции (работ, услуг).

Себестоимость является обобщающим, качественным показателем деятельности

предприятий, показателем ее эффективности.

Имеются особенности в

формировании себестоимости продукции (работ, услуг) в зависимости от сферы

деятельности, отрасли хозяйства.

Обобщенно

можно дать следующее определение себестоимости.

|

Себестоимость продукции

(работ, услуг) — это выраженные в денежной форме текущие

затраты предприятия на их производство (выполнение) и реализацию.

|

Затраты

на производство продукции образуют ее производственную себестоимость. Затраты

на производство и реализацию — образуют полную себестоимость продукции.

Возможность

предприятия влиять на формирование себестоимости является существенной. Однако

при этом необходимо учитывать следующие обстоятельства.

Во-первых, состав (перечень) затрат, которые следует относить

на себестоимость, регламентированы государством.

На

основе Типовых положений разработаны отраслевые, ведомственные положения,

инструкции, которые определяют порядок определения плановой и фактической

себестоимости продукции (работ, услуг).

Затраты

производства (обращения), которые включаются в себестоимость продукции (работ,

услуг) группируются по следующим элементам:

материальные

затраты,

затраты

на оплату труда,

отчисления

на социальные мероприятия,

амортизация

основных фондов и нематериальных активов,

другие

затраты.

Во-вторых, в составе затрат, включаемых в себестоимость, размер

отдельных из них также регулируется государством путем установления нормативов

отчислений. Это прежде всего касается следующих элементов затрат:

отчислений

на социальные мероприятия;

амортизации

основных средств и нематериальных активов;

других

затрат .

Возможность

влиять на указанные элементы затрат со стороны предприятий ограничена, однако

возможна путем управления показателями, к которым применяются государственные

нормативы отчислений (затраты на оплату труда и источники ее выплаты, стоимость

основных производственных фондов, принадлежащих предприятию и их структура).

Сокращение

затрат на производство и реализацию продукции, т.е. снижение ее себестоимости

является важным фактором увеличения прибыли от реализации. Оно может быть

достигнуто за счет использования многочисленных факторов влияющих на сокращение

затрат на производство и реализацию продукции. Для этого необходимо: знать

подробный перечень указанных затрат, который дается в Типовых положениях по их

учету; особенности состава и формирования затрат с учетом сферы и отрасли

деятельности предприятия.

Следует

отметить, что в современных условиях предприятия всех форм собственности

получили больше самостоятельности в принятии решений относительно формирования

себестоимости. Однако они не могут допускать отступлений от действующих

законодательных и нормативных документов, которые регламентируют указанные

вопросы.

1.3. Пути

увеличения прибыли на предприятии

На каждом предприятии должны

предусматриваться плановые мероприятия по увеличению прибыли. В общем плане эти

мероприятия могут быть следующего характера:

-

увеличение выпуска продукции,

-

улучшение качества продукции,

-

продажа излишнего оборудования и

другого имущества или сдача его в аренду,

-

снижение себестоимости продукции

за счет более рационального использования материальных ресурсов,

производственных мощностей и площадей, рабочей силы и рабочего времени,

-

диверсификация производства,

-

расширение рынка продаж и др.

Из этого перечня мероприятий вытекает, что они тесно

связаны с другими мероприятиями на предприятии, направленными на снижение

издержек производства, улучшения качества продукции и использование факторов

производства

2. Оценка условий получения и распределение

прибыли ДОАО «ННН - нефть»

2.1 Общая

характеристика предприятия

2.1.1 История создания

предприятия

Открытое Дочернее Акционерное Общество «ННН -

нефть» - самое крупное нефтедобывающее предприятие Открытого Акционерного

Общества «ННН-нефтегаз» .

Образовано это предприятие

в 1969 году

для разработки Западно- Сибирских месторождений, в том числе и одного из

уникальных месторождений в мире –

Самотлорского.

ДОАО “«ННН - нефть»”

занимается эксплуатацией нескольких

месторождений :

- Самотлорского - в пределах 30 км.

- Мыхпайского - в пределах

15 км.

- Пермяковского - свыше

120 км.

- Хохряковского -свыше

120 км.

- Колик- Еганского - свыше

120 км.

Предприятие сегодня добывает 40% нефти ОАО

«ННН -нефтегаза».

Открытое Дочернее Акционерное Общество «ННН -

нефть» входит в состав Открытого Акционерного Общества «ННН - нефте-газ». Кроме

ОДАО «ННН - нефть» в состав ОАО «ННН-нефтегаз» входят еще 35 структурных

подразделений, семь из которых - открытые дочерние акционерные общества.

Производственные и финансово-хозяйственные

взаимоотношения между ОДАО «ННН - нефть» и материнской компанией осуществляются

на основе договора о производственных и хозяйственно-финансовых взаимоотношениях, заключаемого ежегодно.

На

основании этого договора материнская компания ОАО «НННнефтегаз» обязана:

- Своевременно обеспечивать ОДАО «ННН -

нефть» утвержденной проектной документацией на разработку и эксплуатацию

месторождений.

- Проводить с ОДАО «ННН - нефть» единую

политику в технике и технологии добычи нефти и газа, в разработке месторождений

с целью ресурсосбережения и увеличения коэффициентов нефтеотдачи, повышения

уровня добычи экологической и технической безопасности, рентабельности нефтедобывающего

производства.

- При необходимости представлять и защищать

интересы ОДАО «Нижневартовскнефть» во

взаимоотношениях с органами местного

самоуправления и в других организациях и ведомствах.

- Разрабатывать и осуществлять социальную

программу, в том числе: строительство

жилья, обеспечение местами в общежитиях и детских садах, путевками в

санаторно-курортные учреждения.

- Представлять интересы ОДАО «ННН - нефть»

при осуществлении внешнеэкономической деятельности, в том числе заключать

контракты на подготовку и повышение квалификации специалистов.

- Обеспечивать ежемесячные расчеты с ОДАО

«ННН - нефть» за выполнение, согласованных с ОАО «НННнефтегаз», инвестиционных

программ на условиях раздела продукции и нести ответственность при просрочке

платежей.

- Осуществлять единую ценовую политику в

капитальном строительстве, организовывать заключение подрядных договоров и

контролировать их исполнение.

- Сформировать единую политику

материально-технического снабжения обеих сторон, осуществить централизованное материально-техни-ческое

обеспечение в соответствии с бизнес-планом по ценам и номен-клатуре,

согласованным с ОДАО «ННН - нефть» и нести ответственность за соблюдении сроков

поставки.

- Разработать единый учет и нормирование

материальных ресурсов.

- Сформировать единую политику в области

оплаты труда.

В свою очередь по отношению к материнской

компании ОДАО «ННН - нефть» обязуется:

- Осуществлять проведение комплекса работ по

разработке и эксплуатации нефтяных и газовых месторождений на лицензионных

участках ОАО «НННнефтегаз».

- На основе утвержденного и согласованного в

установленном порядке бизнес-плана, осуществлять выполнение своей

производственной программы.

- Осуществлять хозяйственную деятельность с

соблюдением лицензионных соглашений, доводимых ОАО «ННН - нефтегаз».

- Обеспечивать проведение единой технической

политики в области технологии, техники добычи нефти и разработки месторождений.

- Организовать учет и составлять отчетность о

деятельности ОДАО «ННН - нефть», самостоятельно отчитываться перед организациями

статистики и передавать в ОАО «ННН - нефтегаз» необходимую информацию для

составления сводной отчетности согласно утвержденному перечню и срокам,

установленным ОАО «ННН - нефтегаз».

На основании принятого договора, ОАО «ННН -

нефтегаз» и ОДАО «ННН - нефть» несут

следующую ответственность:

- ОАО «ННН нефтегаз» не отвечает по долгам

ОДАО «ННН - кнефть».

- ОАО «НННнефтегаз» отвечает солидарно по

сделкам, заключенным ОДАО «ННН - нефть» во исполнение обязательных указаний ОАО

«НННнефтегаз».

- В случае банкротства ОДАО «ННН - нефть» по

вине ОАО «НННнефтегаз» последнее несет солидарную ответственность по его

долгам.

- ОДАО «ННН - нефть» не отвечает по долгам

материнской компании.

Правовой основой договора является

Гражданский Кодекс Российской Федерации,

федеральные законы «Об акционерных обществах», «О недрах», «О рынке ценных

бумаг», уставы обеих сторон, а также действующие законодательства

Ханты-Мансийского автономного округа и другие нормативные акты, регулирующие

деятельность нефтегазодобывающей отрасли.

2.1.2.

Виды и цели деятельности ДОАО

«ННН - нефть»

Основная цель деятельности ОАО «ННН -

нефтегаз» - организация разведочного и эксплуатационного бурения Самотлорского

и ряда других нефтяных месторождений, добыча нефти и попутного газа в Нижневартовском

регионе, а также обеспечение процесса нефтеотдачи необходимыми материалами,

оборудованием, реализация добываемой продукции (нефти и газа) как внутри

России, так и поставки на экспорт.

Целью Общества является получение прибыли.

Основными видами деятельности Общества

являются:

- исследование, проектирование, разведка, разработка и эксплуатация ресурсов (нефть,

газ, лес, торф, вода);

- разработка и внедрение современных технологий

нефтеизвлечения из залежей разного геологического строения, в том числе с

трудноизвлекаемыми запасами нефти, повышение нефтеотдачи пластов;

- добыча, переработка

и реализация нефти и газа, в том числе за границу;

- восстановление экологической чистоты территорий;

- подготовка к эксплуатации и ремонт обсадных труб, изготовление

элементов обсадных труб;

- добыча

подземных вод,

общераспространенных полезных ископаемых

(песок, др.);

- подготовка к эксплуатации и ремонт фонтанной арматуры;

- эксплуатация объектов котлонадзора и подъемных

сооружений;

- пусконаладочные работы на системах защиты и приборах

безопасности подъемных сооружений, включая ремонт и эксплуатацию;

- проектирование, строительство и эксплуатация

промышленных взрывоо-пасных и горных производств, магистральных газо-, нефте- и

продуктопро-водов, подъемных сооружений, а также котлов, сосудов и

трубопроводов, работающих под давлением;

- изготовление, монтаж и ремонт химического, бурового,

нефтегазопромыслового, геологического, горношахтного оборудования,

взрывозащищенного электротехнического оборудования, аппаратуры и системы

контроля, про-тивоаврийной защиты и сигнализации, подъемных сооружений;

- транспортная

деятельность, в том числе: перевозка грузов, пассажиров, ремонт

и техническое обслуживание

автотранспортных средств,

перевозка опасных грузов;

- содержание, эксплуатация автозаправочных станций;

- переработка нефти с целью получения различных видов

топлива и отходов переработки для своих нужд, а также с целью реализации их

предприятиям, организациям и гражданам через сеть своих автозаправочных

станций, а также через посреднические организации и фирмы;

- выполнение

проектных и строительно-монтажных работ, производство строительных

материалов, конструкций и изделий;

- производство

товаров народного потребления, в том числе из продуктов,

полученных в результате глубокой переработки нефти;

- подготовка кадров по направлению деятельности

предприятия;

- подготовка кадров (основных профессий) для потенциально

опасных производств и объектов;

- маркетинговая деятельность, направленная на достижение

целей предприятия;

- внешнеэкономическая

деятельность, в том числе: экспортно- импортные операции

в области внешней

торговли; валютные операции; привлече-ние иностранных

рабочих;

- торгово-закупочная

деятельность;

- оказание

услуг связи;

- содержание и ремонт

объектов производственного,

социально- культурного и бытового

назначения;

- благотворительная, культурно- просветительская и

иная некоммерческая деятельность;

- защита

государственной тайны в соответствии с Законами Российской Федерации и

другими нормативными актами.

2.1.3. Организационная

структура ДОАО «ННН - нефть»

Структура аппарата управления ОДАО «ННН - нефть» на начало 1998 года

представлена на рисунке 4.

1

- Генеральный

директор;

2

- Главный инженер -

заместитель генерального директора с отделами – производственно-технический

отдел по добыче (ПТО); технический от-дел и производственно-технический отдел

по поддержанию пластового давления (ПТО по ППД); отдел главного механика и

производственно-технический отдел по подготовке и перекачке нефти и газа (ПТО

по ППН); отдел главного энергетика и производственно-технический отдел по

подземному и капитальному ремонту скважин (ПТО по ПКРС); отдел техники

безопасности; отдел автоматизированных систем управления (АСУ).

3

- Заместитель

генерального директора по материально-техническому обеспечению с отделами -

административно-хозяйственный отдел (АХО) и транспортный отдел;

4

- Заместитель

генерального директора по экономике с отделами – плано-во-экономический отдел

(ПЭО); отдел труда и заработной платы

(ОТиЗ), отдел цен и договоров, отдел ценных бумаг, отдел кадров, отдел

социального развития, юридическая служба.

5

- Главный бухгалтер с отделом - бухгалтерия.

6

- Заместитель

генерального директора по капитальному строительству с отделами - отдел

комплектации и производственный отдел обустройства месторождений (ПООМ).

7

- Главный геолог -

заместитель генерального директора с отделами – отдел разработки и

геологический отдел.

Открытое Дочернее Акционерное Общество «ННН-нефть» включает в себя:

-

промышленную группу

(основное производство) – 22 цеха;

-

непромышленную группу

(вспомогательное производство);

-

два управления.

Промышленная группа включает в себя : цех материально-техни-ческого обслуживания

(ЦМТО); ремонтно-строительный цех (РСЦ); цех на-учно-исследовательских и

производственных работ (ЦНИПР); пять

цехов по добыче нефти и газа (ЦДНГ-1 - ЦДНГ-5);

два цеха по поддержанию пластового давления (ЦППД-1 - ЦППД-2); два цеха подземного ремонта скважин (ЦПРС-1 - ЦПРС-2); прокатно-ремонтный цех эксплуатационного

оборудования (ПРЦЭО); цех технического обслуживания и ремонта трубо-проводов

(ЦТОРТ); цех теплоснабжения (ЦТС);

цех подземного ремонта газлифтных скважин (ЦПРГС); четыре цеха по подготовке и

перекачки нефти и газа (ЦППН-1 - ЦППН-4);

база производственного обслуживания средств автоматизации (БПО СА); цех промышленного строительства и

маркшейдерских работ (ЦПСиМР);

Центральную инженерно-технологическую службу

(ЦИТС).

Вспомогательное производство включает в себя:

центр по дошкольному и начальному школьному образованию (Детский сад N 73);

тепличное хозяйство; санаторий-профилакторий «Самотлор»; медико-санитарную

часть.

В структуре ОДАО «ННН - нефть» существуют

также два управления:

- управление по эксплуатации электрических сетей и

электрооборудования (УЭЭС и ЭО);

- управление технологического транспорта

(УТТ).

ЦИТС - центральная

инженерно - техническая

служба является органом

оперативного управления основным

производством, обеспечивающим

выполнение производственных планов

добычи нефти и газа с

соблюдением установленной технологии. Высокообразованные специалисты

этой службы обеспечивают

ритмичную работу основного

производства, через

получение регулярных сводок

от ЦППН, ЦППД, ЦДНГ осуществляется

оперативный контроль за

соблюдением технологической цепочки

и в случае

необходимости принимаются меры

по предупреждению и

устранению хода производственных процессов

в добычи нефти

и газа, привлечению к

ликвидации их вспомогательных подразделений

и служб ДОАО.

ЦДНГ- цеха по добыче

нефти и газа - это

главное звено в

технологической цепочке,

обеспечивающее выполнение суточных, месячных и

годовых заданий по

добыче нефти и

газа с соблюдение

установленных

технологических режимов.

Правильное внедрение утвержденных

технологических схем и

проектов разработки месторождений, постоянное совершенствование систем

разработки на эксплуатируемых месторождениях, изыскание путей

дальнейшей интенсификации разработки

позволяет геологам увеличить

дебит малодебитных скважин. Проведение геологической

службой этих цехов

анализов состояния эксплуатационного фонда

нефтяных и газовых

скважин, осуществление

мероприятий по сокращению

бездействующего и простаивающего фонда

скважин, а также по

повышению производительности действующих

скважин позволяет своевременно

принять решение. Тесная работа

с цехом по

научно-исследовательским и производственным работам

позволяет, глядя вперед на

несколько лет, принять решение

и осуществлять проведение

промыслово-гидродинамических и геофизических

исследований в эксплуатационных скважинах.

ЦППН - цех по подготовке

и перекачке нефти

занимается подготовкой нефти, т.е.

сначала отделением нефти

от жидкости, поступающей из

скважин ЦДНГ. Затем очищением

нефти, отделением газа,

который идет на

внутреннее потребление,

часть сгорает в

факелах, а часть по газопроводу

поступает на ГПЗ. Подготовленная нефть

с соблюдением всех

технологических схем перекачивается на

центральный товарный парк

и отсюда идет

в нефтепроводное управление

по трубопроводам на

реализацию.

ЦППД - цех по

поддержанию пластового давления

является связующим звеном

между ЦППН и

ЦДНГ. Главной задачей его

является организация работ

по закачке в

пласт жидкости от

ЦППН для поддержания

пластового давления в

скважине через кустовые

насосные станции.

ЦПРС - цех подземного

ремонта скважин входит

в состав цехов, выполняющих вспомогательные функции. Главной его

задачей является поддержание

в работоспособном состоянии фонда

скважин через проведение

ремонтных работ глубинонасосного оборудования

на глубине 2000-2400

метров.

ПРЦЭО -

прокатно-ремонтный цех эксплуатационного оборудования

занимается обеспечением бесперебойной

работой нефтепромыслового оборудования - ШГН,ЭЦН, газлифтного,

осуществляя наземный ремонт, а

также выполняет планово- предупредительный ремонт

эксплуатационного оборудования,

выполняет текущий ремонт

запорной нефтепроводной арматуры, полностью обеспечивает

объекты ДОАО токарными

металлоизделиями.

ЦТОРТ - цех технического

обслуживания и ремонта

трубопроводов организует обеспечение

надежной и безаварийной

эксплуатации нефтесборных

коллекторов, напорных

водоводов и запорной

арматуры на всех

объектах ДОАО, а также

занимается ликвидацией последствий

аварий на нефтепроводах.

ЦТС -

цех теплоснабжения обеспечивает

бесперебойное снабжение объектов основного и

вспомогательного

производства теплом, паром,

технической и питьевой

водой из артезианских

скважин.

ЦНИПР - цех научно- исследовательских и

производственных работ осуществляет:

- научно-исследовательские

и производственные работы

по совершенствованию технологии

добычи нефти;

- комплекс

гидродинамических исследований;

- контроль за энергетическим состоянием

залежей;

- контроль за обводненностью добываемой

продукции;

- контроль за обводненностью товарной

продукции;

- контроль за качеством

закачиваемых вод, внедрение современных

методов нефтеотдачи пластов;

- определение

загазованности воздушной среды

на объектах;

- оптимизацию

режимов работы насосного

фонда скважин, выдачу научно-обоснованных рекомендаций

по борьбе с

солями и по

увеличению межремонтного периода

работы насосных установок.

БПО ”СА”- база производственного обслуживания

средств автоматизации занимается

обеспечением надежной работы

средств и систем

комплексной автоматизации производственных процессов

нефтедобычи и предоставление достоверной

информации для управления

производством.

УЭЭСиЭ - управление

по эксплуатации электрических

сетей и электрооборудования занимается

эксплуатацией и ремонтом

электрических сетей и

электрооборудования

нефтепромыслов, цехов и других

подразделений ДОАО “«ННН -

нефть»”.

УТТ -

управление технологического транспорта

занимается обеспечением специальным, технологическим и

обычным транспортом нефтепромыслов, цехов и

других подразделений ДОАО “ННН-нефть”.

Структура цехов, служб, управлений представлена на рисунке 5.

2.1.5 Основные

показатели финансово-хозяйственной деятельности предприятия

В 1997

году из

скважин ДОАО добыто

7283,6 тысяч тонн нефти. Процент выполнения плана по добыче составил

102,5%.

По состоянию

на 1 января

1998 года на

балансе числится 4725

скважин. В течении года

принято на баланс 51

скважина, введено 23

нефтяных и 28

нагнетательных скважин.

С целью

поддержания пластового давления

закачено в пласт

80872 тяс.м3 воды.

Подготовлено нефти

7473 тыс.тн. нефти, сдано

7429,6 тыс.тн., в т.ч. 0 и1 групп

качества 98,2 %.

Внешнее электроснабжение осуществлялось с 17 подстанций

энергосистемы “Тюменьэнерго”, общий

расход электроэнергии за

год 1074890 тыс. кв.ч. Удельная норма

расхода энергии на

1 тонну соста-вила

128,93 тыс.квт.час/тн.

На 1

января 1998 года численность ОДАО «ННН - нефть» составила 4693 человека, в том

числе в основном производстве занято 2546 человек, во вспомогательном

производстве - 295 человек, численность Управления по эксплуатации

электрических сетей и электрооборудования - 516 человек, Управления

технологического транспорта - 1336 человек.

По

сравнению с 1996

годом численность ДОАО

увеличилась на 200

человек. Численность промышлено-

производственного персонала возросла

на 113 человек, непромышленного персонала

увеличилась на 5 человек.

За 1997

год выплачено 295874

млн.рублей. Оплата труда работников

ППП ДОАО соответственно 175940

млн.руб., и работников НПП - 14220

млн.рублей. Среднемесячная

заработная плата одного

работника составила 5251 тыс.руб.

Удельный расход

численности увеличился с

0,993 чел/скв. в 1996

году до 1,255 в

1997 году.

В течении года

освоено 416444 млн. руб. капитальных вложений, введено 592670

млн. руб.

Себестоимость 1

тонны составила 352

тыс.руб., при плановой

себестоимость 1 тонны

356 тыс. руб. Цена реализации

387 тыс. руб. за тонну.

Затраты на

1 рубль товарной

продукции составили 89,88

коп., при запланированных 83,09 коп.

Реализовано продукции

3032612 млн. руб., при плане

3202163 млн. руб. Балансовая прибыль

исчисляемая по отгрузке

составляет 264721 млн.руб.

Основные технико-экономические показатели ДОАО «Нижневар-товскнефть» представлены

в таблице 1.

Таблица 1 - Основные технико-экономические

показатели

ДОАО «ННН - нефть»

|

|

|

|

|

|

|

Г О Д Ы

|

|

|

|

Показатели

|

Ед.изм.

|

1993

|

1994

|

1995

|

1996

|

1997

|

|

|

|

|

|

|

|

|

|

Производство

|

|

|

|

|

|

|

|

1

|

Добыча нефти

|

т.тн

|

9805

|

8774,8

|

7866,3

|

7496,1

|

7283,6

|

|

2

|

Добыча газа естественного

|

млн.м3

|

1221,5

|

990,8

|

826,6

|

670,3

|

438,0

|

|

3

|

Ввод нефтяных скважин в

|

|

|

|

|

|

|

|

эксплуатацию

|

скв.

|

153

|

87

|

62

|

39

|

23

|

|

4

|

Ввод нагнетательных скважин

|

скв.

|

21

|

9

|

17

|

46

|

28

|

|

5

|

Скважино-месяцы отрабо-

|

|

|

|

|

|

|

|

танные

|

скв/мес

|

28651,4

|

28002,4

|

28279

|

27841,9

|

22895,5

|

|

6

|

Средний дебит на

отрабо-

|

|

|

|

|

|

|

|

танный скважино-месяц

|

тн/скв

|

342,2

|

313,4

|

278,2

|

269,2

|

318,1

|

|

7

|

Коэффициент эксплуатации

|

|

|

|

|

|

|

|

скважин

|

коэф.

|

0,932

|

0,93

|

0,929

|

0,932

|

0,927

|

|

8

|

Закачка воды в пласт(задан)

|

млн.м3

|

109,9

|

100,1

|

96,2

|

91,7

|

80,9

|

|

9

|

Сдача нефти

|

т.тн

|

9654,6

|

8513,5

|

7287,3

|

6973,9

|

6636,5

|

|

10

|

Валовая прдукция

|

млн.руб

|

260003

|

946517

|

1853716

|

2286972

|

2838364

|

|

11

|

Товарная прдукция

|

млн.руб

|

228311

|

484226

|

2026834

|

2823865

|

2883943

|

|

12

|

Реализованная прдукция

|

млн.руб

|

167514,2

|

456270

|

2018181

|

2715067

|

3089654

|

|

Труд

|

|

|

|

|

|

|

|

1

|

Численность -всего

|

чел.

|

4446

|

4540

|

4919

|

4493

|

4693

|

|

-ППП

|

чел.

|

2378

|

2335

|

2400

|

2723

|

2546

|

|

2

|

Выработка на 1 работающего

|

|

|

|

|

|

|

|

ППП

|

тн.

|

4123

|

3758

|

3078

|

2872

|

2740

|

|

Выработка на 1 работающего

|

|

|

|

|

|

|

|

ППП

|

тыс.руб

|

109337

|

406645

|

772382

|

939980

|

1114833

|

|

3

|

Удельный расход численно-

|

|

|

|

|

|

|

сти ППП на средне-действу-

|

|

|

|

|

|

|

ющий фонд

|

чел/скв

|

0,941

|

0,943

|

0,959

|

0,993

|

1,255

|

|

4

|

Средне-месячная зарабоная

|

|

|

|

46,5

|

|

|

|

плата-всего

|

тыс.руб

|

340,1

|

1005

|

2229

|

3529

|

5251

|

|

5

|

Средне-месячная зарабоная

|

|

|

|

|

|

|

|

ППП

|

тыс.руб

|

371,7

|

1078

|

2408

|

3760

|

5578

|

|

Себестоимость и прибыль

|

|

|

|

|

|

|

|

1

|

Полная себестоимость товар-

|

|

|

|

|

|

|

|

ной продукции

|

млн.руб

|

218088

|

462739

|

1374203

|

2120954

|

2592148

|

|

в том числе нефти

|

млн.руб

|

211244

|

439296

|

1320456

|

2079135

|

2394456

|

|

2

|

Себестоимость 1 т товарной

|

|

|

|

|

|

|

|

нефти

|

руб

|

21752

|

52710

|

180332

|

306862

|

352346

|

|

3

|

Балансовая прибыль

|

млн.руб

|

10027

|

865

|

258655

|

104984

|

113095

|

|

4

|

Фондоотдача

|

|

|

|

|

|

|

|

(выпуск реализованной про-

|

|

|

|

|

|

|

|

дукции на 1000 руб основ-

|

|

|

|

|

|

|

|

ных фондов)

|

т.руб

|

0

|

0,4

|

0,4

|

0,4

|

0,4

|

|

5

|

Рентабельность (общая)

|

%

|

4,6

|

0,2

|

14,3

|

4

|

8,7

|

|

6

|

Затраты на 1 рубль товарной

|

|

|

|

|

|

|

|

продукции

|

коп

|

95,52

|

95,56

|

86,4

|

94,04

|

89,88

|

|

Капитальное строительство

|

|

|

|

|

|

|

|

1

|

Объем капитальных вложений

|

млн.руб

|

62389,2

|

116890

|

399973

|

691073

|

416444

|

|

2

|

Ввод основных производст-

|

|

|

|

|

|

|

|

венных фондов

|

млн.руб

|

43328,8

|

46670,2

|

325934

|

663624

|

592670

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2.2 Оценка условий

получения прибыли ДОАО «ННН - нефть».

2.2.1 Определение

условий безубыточной работы предприятия.

Как известно, что

даже располагая хорошей производственной базой и производя высококачественную

продукцию, предприятие может не получить желаемую величину прибыли из-за

недостаточно эффективной организации работы коммерческой и финансовой служб. И

действительно, неумение создать своего потребителя, найти высокоэффективные

каналы сбыта и т.д. приводит предприятие к недополучению прибыли. Еще большее

влияние на обеспечение условий получения желаемой прибыли оказывает уровень

организации финансовой работы на предприятии. От правильности определения

движения финансовых потоков, сбалансированности доходов и расходов,

соответствия движения финансовых потоков планам производства и реализации продукции в

значительной степени зависит получение прибыли.

Исходной посылкой в

решении вышеназванных задач является определение безубыточной работы, после

создания которых можно говорить о получнии прибыли. Иными словами, это есть не

что иное, как определение запаса финансовой устойчивости (зоны безопасности). С

этой целью все затраты предприятия делятся на две группы в зависимости от

объема производства и реализации продукции: переменные и постоянные.

Деление затрат на

постоянные и переменные и использование показателя маржинального дохода

(постоянные затраты + прибыль) позволяет рассчитать порог рентабельности, то

есть сумму выручки, которая необходима для того, чтобы покрыть все постоянные

расходы предприятия. Прибыли при этом не будет, но не будет и убытка.

Рентабельность при такой выручке будет равна нулю.

Рассчитывается порог

ренабельности (ПР) отношением суммы постоянных затрат в составе себестоимости реализованной

продукции к доле маржинального дохода в

выручке:

ПР = ПЗ / МД , где

ПЗ – сумма

постоянных затрат,

МД – доля

маржинального дохода.

Зная порог

рентабельности, нетрудно подсчитать запас финансовой устойчивости (ЗФУ):

ЗФУ

= (ВР – ПР) / ВР *100, где

ВР – выручка от

реализации.

Расчет порога

рентабельности и запаса финансовой устойчивости ДОАО “«ННН - нефть»” представлен

в таблице 2.

Таблица 2 - Расчет порога ренабельности и запаса

финансовой устойчивости

|

Показатель

|

Ед.изм.

|

1996 год

|

1997 год

|

|

1.Выручка от реализации продукции

|

тыс.руб.

|

2715067289

|

3089654406

|

|

2.Прибыль от реализации

|

тыс.руб.

|

176301653

|

264721032

|

|

3.Себестоимость реализованной продукции

|

тыс.руб.

|

2538765636

|

2824933374

|

|

4.Сумма переменных затрат

|

тыс.руб.

|

1256380720

|

1299609213

|

|

5.Сумма постоянных затрат

|

тыс.руб.

|

1282384916

|

1525324161

|

|

6.Сумма маржинального дохода

|

тыс.руб.

|

1458686569

|

1790045193

|

|

7.Доля маржинального дохода в выручке

|

%

|

53,73

|

57,94

|

|

8.Порог рентабельности

|

тыс.руб.

|

2386915333

|

2632740521

|

|

9.Запас финансовой устойчивости

|

тыс.руб.

|

328151956

|

456913885

|

|

%

|

12

|

15

|

Как видно из

расчетов произведенных в таблице 15, за 1996 год нужно было реализовать продукции

на сумму 2386915333 тыс.руб., чтобы покрыть все затраты. При такой выручке

рентабельност равна нулю. Фактически выручка составила 2715067289 тыс.руб., что

выше порога рентабельности на 328151956 тыс.руб., или на 12%. Это и есть запас

финансовой устойчивости. За 1997 год запас финансовой устойчивости увеличился

до 15% за счет существенного роста рентабельности продаж. Но все же запас

финансовой устойчивости продолжает оставаться на сравнительно низком уровне,

так как уже при падении выручки всего на 15% рентабельность будет равна нулю. При еще большем падении

выручки предприятие станет убыточным.

Наглядно зависимость этих показателей и определение запаса

финансовой устойчивости показано на рисунке 6 (за 1996 год) и рисунке 7 (за

1997 год).

Рисунок 6 - Определение запаса финансовой

устойчивости за 1996 г

Рисунок 7 - Определение запаса финансовой устойчивости за 1997 г

2.2.2 Определение массы прибыли в

зависимости от изменения выручки.

Рассмотрим вопрос изменения массы прибыли в зависимости

от изменения выручки, который всегда интерисует не только руководителей

предприятия, но и инвесторов. Установлено, что процент роста прибыли выше, чем

выручки. Это явление в теории получило название операционного

(производственного) рычага, которое объясняется непропорциональным воздействием

постоянных и переменных затрат на результаты финансово-экономической

деятельности (на прибыль).

Сила воздействия операционного рычага определяется по

формуле: F = ВМ /

П , где

F – сила воздействия операционного рычага,

ВМ – валовая маржа, руб.,

П – прибыль, руб.

Рассмотрим

действие операционного рычага на примере ДОАО «ННН - нефть»:

F = 1790045193 / 264721032 = 6,76

Это обозначает, что каждый процент изменения выручки

вызывает 6,76% изменения прибыли. Например, при увеличении выручки на 10%

прибыль ДОАО «ННН - нефть» возрастает на 10% * 6,76 = 67,6%. Это подтверждается

следующим расчетом: выручка от реализации (3089654406 тыс.руб.) увеличилась на

10%, что составило 3089654406 тыс.руб.* 1,1 = 3398619846 тыс.руб. Валовая маржа

(ВР – Ипер) равна 3398619846 тыс.руб. – 1429570134 тыс.руб. = 1969049712

тыс.руб. (где 1429570134 = 1299609213 * 1,1). Это означает, что прибыль

увеличилась на 179004519 тыс.руб. или на 67,6 %.

При рассмотрении данного вопроса следует иметь в виду, что если порог

рентабельности пройден и доля постоянных затрат в сумме общих затрат снижается,

то сила воздействия операционного рычага уменьшается. И наоборот, при повышении

удельного веса постоянных затрат действие производственного рычага возрастает.

Когда выручка от реализации снижается, сила операционного рычага

возрастает. Так, уменьшение выручки от реализации на 5% приведет к очень

большому падению прибыли на предприятии: 5% * 6,76 = 33,8%.

2.3. Распределение и использование чистой

прибыли на

предприятии.

2.3.1 Анализ использования чистой прибыли.

17 июня 1998 года в Открытом Дочернем

Акционерном Обществе «ННН - нефть» состоялось четвертое собрание акционеров по

результатам деятельности общества за 1997 год. На собрании были утверждены план

использования прибыли на 1998 год и произведен анализ использования прибыли за

1997 год.

Результаты деятельности ОДАО «ННН - нефть» за

1997 год признаны удовлетворительными. Но при общей рентабельности работы

предприятия и наличия запаса финансовой прочности наблюдается рост убытков,

сформированных за счет перерасхода по использованию прибыли.

Общее собрание акционеров и Совет директоров общество приняло решение о

нецелесообразности выплаты дивидендов по простым акциям, так как предприятие на

данный период не имело достаточного дохода. Дивиденды по привилегированным

акциям выплачивались за счет и в пределах специальных фондов общества ,

созданных для этой цели.

Распределение прибыли

ДОАО «ННН - нефть» и ее структура представлены в таблице 3.

Таблица 3 - Использование прибыли за 1997 год

|

Направление использования прибыли

|

Сумма,тыс.руб.

|

Удельный вес, %

|

|

1.Централизованные расходы

|

146951163

|

15,9

|

|

2.Фонд потребления

|

5155742

|

0,6

|

|

3.Фонд социальной сферы

|

665712662

|

72,1

|

|

4.Выплата дивидендов

|

7866420

|

0,9

|

|

5.Уплата процентов по кредитам

|

3118717

|

0,3

|

|

6.Штрафы, пени

|

44399762

|

4,8

|

|

7.Благотворительные цели

|

50319643

|

5,4

|

|

Итого

|

923524109

|

100

|

Сравнивая данные о фактически полученной прибыли с данными

приведенными в таблице можно сказать, что на предприятии существует

значительный перерасход по использованию чистой прибыли. Это не только создает

дифицит средств на предприятии, но и отрицательно влияет на

финансово-хозяйственное положение предприятия в целом.

2.3.2. Влияние использования прибыли на

финансовое

состояние предприятия.

Рассмотрим, как повлияло такое использование чистой

прибыли на предприятии на его финансовое состояние.

Одним из направлений оценки финансового состояния предприятия является оценка

платежеспособности предприятия.

Платежеспособность или ликвидность предприятия – это способность предприятия превращать свои

активы в деньги для покрытия всех необходимых платежей по мере наступления их

срока.

Для определения платежеспособности осуществим некоторые

преобразования в активе и пассиве баланса.

Активы разделим на следующие группы:

А1 – наиболее ликвидные активы – суммы по всем статьям

денежных средств, краткосрочные финансовые вложения.

А2 – быстрореализуемые активы – дебиторская задолженность

платежи по которой ожидаются в течение 12 месяцев после отчетной даты, прочие

оборотные активы.

А3 – медленно реализуемые активы – запасы (за минусом

расходов буду-щих периодов), дебиторская задолженность платежи по которой

ожидаются более чем через 12 месяцев после отчетной даты, налог на добавленную

стоимость по приобретенным ценностям.

А4 – труднореализуемые активы – внеоборотные активы.

Пассивы разделим на следующие группы:

П1 – наиболее срочные обязательства – кредиторская

задолженность, расчеты по дивидендам, прочие краткосрочные обязательства.

П2 – краткосрочные пассивы – краткосрочные заемные кредиты

банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной

даты.

П3 – долгосрочные пассивы – долгосрочные заемные кредиты и

прочие долгосрочные пассивы.

П4 – постоянные пассивы – статьи IV раздела

баланса и отдельные статьи VI раздела баланса, не вошедшие в

предыдущие группы: «Доходы будущих периодов», «Фонды потребления» и «Резервы

предстоящих расходов и платежей» (за минусом статей «расходы будущих периодов»

и «Убытки»)

Баланс считается абсолютно ликвидным, если

выполняются условия:

А1 > П1

А2 > П2

А3 > П3

А4 < П4

Анализ ликвидности баланса представлен в таблице 4.

Таблица 4 Анализ

ликвидности баланса.

|

Актив

|

Начало

|

Конец

|

Пассив

|

Начало

|

Конец

|

Платежный излишек(недостат)

|

|

периода

|

периода

|

|

периода

|

периода

|

Нач.пер.

|

|

Кон.пер.

|

|

А1

|

1269325

|

1335777

|

П1

|

1138255444

|

1644467268

|

-1136986119

|

|

-1643131491

|

|

А2

|

576202628

|

710112367

|

П2

|

0

|

49153000

|

576202628

|

|

660959367

|

|

А3

|

257422707

|

248496619

|

П3

|

0

|

338740489

|

257422707

|

|

-90243870

|

|

А4

|

4236252823

|

4165628303

|

П4

|

3932892039

|

3093212309

|

303360784

|

|

1072415994

|

|

Баланс

|

5071147483

|

5125573066

|

|

5071147483

|

5125573066

|

|

|

|

Из

таблицы 4 видно, что баланс ДОАО “«ННН - нефть»” не является абсолютно

ликвидным как на начало, так и на конец анализируемого периода:

-

на начало периода А1 <

П1

А2

> П2

А3

> П3

А4

> П4

- на конец

периода А1 < П1

А2

> П2

А3 < П3

А4

> П4

На начало периода у данного предприятия не хватает средств

для погашения наиболее срочных обязательств в размере 1136986119 тыс.руб.

Причем отрицательный результат при сравнении четвертой группы дает основание

сделать вывод об отсутствии у предприятия собственных оборотных средст,что

является минимальным условием финансовой устойчивости.

На конец периода у предприятия увеличился дефицит денежных

средств для покрытия наиболее срочных обязательств, он составил 1643131491

тыс.руб. А также возник дефицит денежных средств по обеспечению долгосрочных

обязательств в размере 90243870 тыс.руб. Кроме того сохраняется отрицательный

результат при сравнении четвертой группы, т.е. у предприятия отсутствуют

собственные оборотные средства. Эти данные говорят о снижении

платежеспособности предприятия.

Чтобы составить более полное представление о

платежеспособности предприятия рассмотрим относительные показатели ликвидности.

Расчет этих показателей представлен в таблице 5.

Таблица 5 - Относительные показатели ликвидности

|

Наименование коэффициента

|

Порядок

|

Пояснения

|

Норматив

|

Значение коэффициента

|

|

расчета

|

|

|

1996

|

1997

|

|

1.Коэффициент текущей

|

А1+А2+А3

|

Дает общую оценку

|

|

|

|

|

ликвидности (Кпт)

|

П1+П2

|

платежеспособности

|

> 2

|

0,733

|

0,567

|

|

|

|

|

|

|

|

2.Коэффициент быстрой

|

А1+А2

|

Показывает возмож

|

|

|

|

|

ликвидности (Кпб)

|

П1+П2

|

ность погашения кратко

|

от 0,8

|

|

|

|

|

срочных обязательств

|

до 1,0

|

0,507

|

0,420

|

|

|

в случае

невозможности

|

|

|

|

|

продажи запасов

|

|

|

|

|

3.Коэффициент абсолют

|

А1

|

Показывает какая

|

|

|

|

|

ной ликвидности (Каб)

|

П1+П2

|

часть краткосрочной

|

|

|

|

|

|

задолженности может

|

> 0,2

|

0,001

|

0,001

|

|

|

быть погашена в

|

|

|

|

|

|

ближайшее время

|

|

|

|

|

4.Коэффициент восста

|

|

Показывает возмож

|

|

|

|

|

новления платежеспо

|

(Ктк+6/Т*

|

ность восстановления

|

|

|

|

|

собности (Квос.)

|

*(Ктк-Ктн))

|

платежеспособности

|

> 1

|

|

0,242

|

|

/2

|

за определенный

|

|

|

|

|

|

промежуток времени

|

|

|

|

Из расчетов, полученных в таблице 5, видно, что ни один из

показателей ликвидности не соответствует норме, следовательно,

платежеспособность предприятия находится в крайне критическом положении. Кроме

того, у предприятия нет реальной возможности для восстановления

платежеспособности в ближайшее шесть месяцев, так как значение коэффициента

восстановления платежеспособности меньше единицы.

Следующим направлением оценки финансового состояния

предприятия является оценка финансовой устойчивости.

Анализ устойчивости финансового состояния предприятия на

ту или иную дату позволяет ответить на вопрос: на сколько правильно предприятие

управляло финансовыми ресурсами в течение периода, предшествующего этой дате.

Финансовая устойчивость предприятия – это такое состояние

его финансовых ресурсов, их распределение и использование, которое обеспечивает

развитие предприятия на основе роста прибыли и капитала при сохранении

платежеспособности и кредитоспособности в условиях допустимого уровня риска.

Абсолютными показателями финансовой устойчивости являются

показатели, характеризующие степень обеспеченности запасов и затрат источниками

их формирования.

Для оценки состояния запасов и затрат используют данные

группы статей “Запасы” второго раздела

актива баланса (ЗЗ).

ЗЗн = 261525194 тыс.руб.

ЗЗк = 250018517 тыс.руб.

Для характеристики источников формирования запасов

определяют три основных показателя, представленных в таблице 6.

Таблица 6 - Показатели источников формирования запасов.

|

Показатели источников

|

Порядок

|

Пояснения

|

Значение

|

|

Формирования запасов

|

расчета

|

|

1996

|

1997

|

|

1.Наличие собственных

|

|

Показывает чистый

|

|

|

|

Оборотных средств

|

IVрП - IрА -

|

оборотный капитал

|

-299258297

|

-1070894096

|

|

СОС

|

- IIIрА

|

|

|

|

|

2.Функционирующий

|

|

Показывает

наличие

|

|

|

|

капитал

|

СОС+VрП

|

собственных и

|

|

|

|

СД

|

|

долгосрочн. заемных

|

-299258297

|

-732153607

|

|

|

источников формиров.

|

|

|

|

|

запасов и затрат

|

|

|

|

3.Основные источники

|

Показывает общую

|

|

|

|

ОИ

|

СД+КЗС

|

величину основных

|

-299258297

|

-683000607

|

|

(стр.610)

|

источников

формиров.

|

|

|

|

запасов и затрат

|

|

|

Из полученных расчетов видно, что предприятие не имеет

собственных оборотных средств, кроме того за 1997 год увеличилась доля

внеоборотных активов финансируемых за счет заемных источников.

Трем показателям наличия источников формирования запасов

соответствуют три показателя обеспеченности запасов источниками их формирования,

они представлены в таблице 7.

Таблица 7- Показатели обеспеченности запасов источниками

их формирования

|

Показатели

|

Порядок

|

Пояснения

|

Значение

|

|

расчета

|

|

1996

|

1997

|

|

1. ифСОС

|

СОС - ЗЗ

|

Показывает излишек(+)

|

|

|

|

|

или недостаток (-)

|

-560783491

|

-1320912613

|

|

|

собственных оборотных

|

|

|

|

|

средств

|

|

|

|

2. ифСД

|

СД - ЗЗ

|

Показывает излишек(+)

|

|

|

|

|

или недостаток (-)

|

|

|

|

|

собствен.и долгосрочн.

|

-560783491

|

-982172124

|

|

|

источников формиров.

|

|

|

|

|

|

|

|

|

3. иф ОИ

|

ОИ -ЗЗ

|

Показывает излишек(+)

|

|

|

|

|

или недостаток (-)

|

|

|

|

|

общей величины

|

-560783491

|

-933019124

|

|

|

основных источников

|

|

|

|

|

формирования запасов

|

|

|

Для характеристики

финансовой ситуации на

предприятии существует четыре типа финансовой устойчивости

представленных в таблице 8.

Таблица

8 - Типы финансовой устойчивости.

|

|

|

Тип финансовой ситуации

|

|

|

Показатели

|

Абсолютная

|

Нормальная

|

Неустойчивое

|

Кризисное

|

|

|

устойчивость

|

устойчивость

|

состояние

|

состояние

|

|

ифСОС = СОС - З

|

>0

|

<0

|

<0

|

<0

|

|

ифСД = СД - З

|

>0

|

>0

|

<0

|

<0

|

|

ифОИ = ОИ - З

|

>0

|

>0

|

>0

|

<0

|

Из результатов анализа видно, что ДОАО «ННН - нефть»

относится к 4 типу финансовой устойчивости, то есть на предприятии кризисное

финансовое состояние. Предприятие не обеспечено ни одним из предусмотренных

источников формирования запасов (везде недостаток). Можно сделать вывод, что

кредиторская задолженность используется не по назначению – как источник

формирования запасов. В случае одновременного востребования кредиторами погашения долгов этого источника формирования

запасов может и не быть вовсе.

Сравнительный анализ финансовой устойчивости представлен в

таблице 9.

Таблица 9 - Анализ финансовой устойчивости.

|

Показатели

|

|

|

Условные

|

Начало

|

Конец

|

Изменения за

|

|

|

|

обозначения

|