Оглавление.

Введение.................................................................................................................................. 3

Глава I. Кредитная политика

банка.................................................................... 5

1.1 Сущность и виды

кредитных операций......................................................................... 5

1.2. Необходимость

управления кредитными операциями........................................... 9

1.3. Этапы кредитования...................................................................................................... 16

Глава II. Анализ

эффективности управления кредитными операциями коммерческого банка (на примере

АБ Капитал)..................................... 32

2.1. Эффективность управления

ссудными операциями............................................. 32

2.2. Влияние процентной

политики на доходность кредитных операций................ 38

2.3. Анализ

кредитоспособности клиента....................................................................... 53

Глава

III. Управление кредитными операциями...................................... 60

3.1. Формы и методы

управления кредитными операциями коммерческих банков 60

3.2. Управление кредитными

рисками.............................................................................. 73

Заключение......................................................................................................................... 82

Список

литературы....................................................................................................... 85

Приложения......................................................................................................................... 88

Введение

Кредитование производства и товарооборота является наиболее важной и

отличительной чертой деятельности банков по сравнению с другими финансовыми и

нефинансовыми организациями. Но в то же время в России долгое время подход к

кредитованию предпринимательской деятельности являлся чисто формальным. Это

проявлялось и в том, что и средства банков и средства предприятий являлись

собственностью государства (если взглянуть в суть данного определения, то все в

стране «принадлежало народу», а государство «присматривало» за этой

собственностью, то есть собственность практически была ничьей), и поэтому банк

(в то время Госбанк СССР) не мог проводить полноценную кредитную политику.

Поэтому перед российскими коммерческими банками при увеличении конкурентной

борьбы за потенциальных заемщиков возникла необходимость планирования своей

кредитной деятельности. Они должны научиться управлению кредитными операциями

таким образом, чтобы они приносили максимально возможную доходность, но в то же

время банки должны стремиться снизить кредитные риски, которые непосредственно

связаны с проведением кредитных операций.

Поэтому целью данной работы являлись исследование всех аспектов управления

кредитными операциями и анализ эффективности кредитных операций коммерческого

банка.

Для достижения этой цели в работе решались следующие задачи:

-

определение сущности и характеристика видов

кредитных операций;

-

рассмотрение целесообразности управления

кредитными операциями;

-

оценка эффективности различных методов

управления кредитными операциями;

-

проведение анализа управления кредитными

операциями на примере конкретного коммерческого банка;

-

рассмотрение рисков, связанных с кредитованием

предприятий и методов снижения их влияния на кредитную деятельность банка;

-

разработка рекомендаций по повышению

эффективности управления кредитными операциями.

В работе использованы теоретические, методические труды и разработки

отечественных и зарубежных авторов по данной проблеме, таких как Роуз П. С.,

Суская Е. П., Усоскин В. М., Поморина М. А., Лаврушин О. И. и др.,

нормативно-справочный материал, материалы периодической печати, а также

официально опубликованные отчетные данные АБ Капитал за 1995-1996 годы.

Глава I. Кредитная политика банка

1.1 Сущность и виды кредитных операций

В советской экономической литературе под кредитом понималось

движение ссудного (т.е. денежного) капитала, предоставляемого в ссуду на

условиях возвратности за плату в виде процента. Это определение основывалось

на том, что капитал лишь отчуждается под условием, что он не продается, а лишь

отдается в ссуду. Вообще, кредит буквально означает распоряжение определенной

суммой денег в течение известного срока, т.е. те, у кого есть избыток денежных

средств, могут их давать в кредит тем, кто испытывает недостаток или нуждается

в дополнительных суммах.

Роль и значение кредита очень

велики, так как с его помощью решаются проблемы, стоящие перед всей

экономической системой. Так при помощи кредита можно преодолеть трудности,

связанные с тем, что на одном участке высвобождаются временно свободные

денежные средства, а на других возникает потребность в них. Кредит аккумулирует

высвободившийся капитал, тем самым, обслуживает прилив капитала, что

обеспечивает нормальный воспроизводственный процесс. Также кредит ускоряет

процесс денежного обращения, обеспечивает выполнение целого ряда отношений:

страховых, инвестиционных, играет большую роль в регулировании рыночных отношений.

Источниками ссудного капитала

служат, во-первых, высвобождающиеся из кругооборота денежные средства:

средства, предназначенные для восстановления основного капитала (т.е. амортизационный

фонд); часть оборотного капитала, высвобождаемая в денежной форме в связи с несовпадением

времени продажи товаров и покупки сырья, топлива, материалов; капитал, временно

свободный в период между поступлением денежных средств от реализации товаров и

выплатой заработной платы.

Другим

источником ссудного капитала выступают денежные доход и накопления личного

сектора. Нужно отметить, что, начиная с 50-60 годов нашего столетия, налицо

тенденция усиления привлечения денежных сбережений населения. Этому

способствовали, в первую очередь, улучшение социально-экономического положения

развитых стран, изменения в структуре потребления.

В

качестве третьего источника ссудного капитала выступают денежные накопления

государства, размеры которых определяются масштабами государственной

собственности и долей валового национального продукта.

Таким образом, можно сделать

вывод, что временно свободные денежные средства, возникающие на основе

кругооборота промышленного и торгового капитала, денежные накопления личного

сектора и государства образуют источники ссудного капитала, которые

аккумулируются в рамках кредитно-финансовых учреждений.

Ценой

ссудного капитала является процент. В отличие от цены обычных товаров и услуг,

представляющих собой денежное выражение стоимости, процент является оплатой

потребительской стоимости ссудного капитала. Источником процента является доход,

полученный от использования кредита.

Более

точную картину, отражающую стоимость кредита, дает норма процента, или

процентная ставка. Нормой процента называется отношение годового дохода,

полученного на ссудный капитал, к сумме предоставленного кредита, умноженного

на 100. Норма процента зависит от прибыли, которая делится на процент и

предпринимательский доход. Процент не может быть больше нормы прибыли, так как

цена ссудного капитала не выражает его стоимости, ее изменения не управляются

законом стоимости.

Норма процента зависит от

соотношения спроса и предложения, которые определяются многими факторами. Среди

них: масштабы производства; размеры денежных накоплений и сбережений всего

общества; соотношение между размерами кредитов, предоставляемых государством, и

его задолженностью; темпы инфляции; рыночная конъюнктура; государственное

регулирование процентных ставок; конкурентная борьба между банками и др.

В связи с вышесказанным можно

заключить, что изменение нормы процента связано с рыночным механизмом, а также

зависит от государственного регулирования.

Ссудный

процент выполняет две функции: перераспределение части прибыли предприятий или

доходов личного сектора и регулирование производства путем рационального

размещения ссудных капиталов.

Интересна

динамика кредита в период циклических колебаний. Ссудный капитал обслуживает в

основном кругооборот функционирующего капитала, закономерности его движения

обусловлены циклическими колебаниями производства. В период оживления промышленного

подъема увеличение объема ссудного капитала отстает от расширения производства

и товарооборота, спрос на ссудный капитал и норма процента возрастают. Во время

кризисов сокращение производства и избыток действительного капитала сочетается

с острой нехваткой ссудного капитала и резким повышением нормы процента. В

период депрессии, когда часть производительного капитала принимает денежную

форму, накопление ссудного капитала обгоняет накопление действительного,

снижается средняя прибыль и норма процента.

Особое место занимает в

современных условиях коммерческий кредит - поставки товаров одной компанией

другой на условиях отсрочки платежа, а также лизинг - аренда предприятием

машин, оборудования, транспорта с погашением задолженности в течение нескольких

лет.

Из

приведенного выше можно заключить, что само понятие "кредит" изменяется,

оно не может уже раскрыться прежним определением как форма перемещения

ссудного капитала от кредитора к заемщику. В современных условиях кредитной

сделкой можно назвать любую экономическую или финансовую операцию, приводящую

к возникновению задолженности одного из участников. Погашение задолженности

производится должником в денежной форме единовременно или в рассрочку, причем

в общую сумму платежа, кроме долга, включается надбавка в виде процента.

От всех иных форм предоставления средств (субсидии, субвенции,

дотации и др.) кредит как экономическую категорию отличают три

основополагающих принципа - срочность, возвратность и платность.

При этом под срочностью подразумеваются заранее оговоренные сроки

возврата кредитору заемных средств; под возвратностью – обязательная выплата

кредитору суммы основного долга на оговоренных условиях. Платность означает,

что в данной экономической операции денежные средства представляют собой

специфический товар и, на основе закона стоимости, его цена выражается в процентах.

Кроме указанных обязательных принципов, кредиты предприятиям могут

быть классифицированы по следующим дополнительным основным видам и формам:

-

цели использования - целевые и нецелевые;

-

сроки - кратко-, средне-, долгосрочные и

инвестиционные;

-

обеспеченность - обеспеченные и бланковые;

-

вид процентной ставки - плавающая,

фиксированная, простая, сложная;

-

форма предоставления - путем реального перевода

средств и переоформления долга;

-

форма погашения - одной суммой, равными долями

через равные промежутки времени, непропорциональными долями во

взаимосогласованные сроки;

-

число использований - разовые и возобновляемые;

-

техника предоставления - одной суммой, открытая

кредитная линия, контокоррентный кредит, овердрафтный кредит.;

Кредит выступает в двух главных

формах: коммерческого и банковского, которые различаются по составу участников,

объекта ссуд, динамике, величине процента и сферы функционирования.

Коммерческим кредитом называют

кредит, предоставляемый одним функционирующим предпринимателем другому в виде

продажи товаров с отсрочкой платежа. Коммерческий кредит оформляется векселем,

его объектом является товарный капитал. Он обслуживает круговорот

промышленного капитала, движение товаров из сферы производства в сферу

потребления. Особенностью коммерческого кредита является то, что ссудный

капитал здесь слит с промышленным. Цель коммерческого кредита - ускорить

реализацию товаров и получение прибыли. Размеры этого кредита ограничены

величиной резервных кредитов промышленных и торговых капиталов. Передача этих

капиталов возможна только в направлениях, определенных условием сделки: от

предпринимателя, на предприятии которого производят средства производства, к

предпринимателям, на предприятиях которого они потребляются, или от

предпринимателя, производящего товары, к торговым фирмам, реализующих их.

Нужно отметить, что коммерческий

кредит имеет ограниченные возможности, так как его можно получить не у всякого

кредитодателя, а лишь у того, кто производит сам товар. Он ограничен по

размерам (временным свободным капиталом), имеет краткосрочный характер, а

заемщик часто нуждается в долгосрочном кредите.

Ограниченность коммерческого

кредита преодолевается банковским. Банковский кредит предоставляется банками и

другими кредитно-финансовыми учреждениями предпринимателям и другим заемщикам

в виде денежной ссуды. Объектом банковского кредита выступает денежный капитал,

обособившийся от промышленного. Сделка ссуды здесь отделена от актов купли-продажи.

Заемщиком может быть фирма, государство, личный сектор, а кредитором -

кредитно-финансовые учреждения. Целью кредитора является получение дохода в

виде процента.

Банковский кредит преодолевает

границы коммерческого кредита, так как он не ограничен направлением, сроками и

суммами кредитных сделок. Сфера его использования шире: коммерческий кредит

обслуживает лишь обращение товаров, банковский кредит - и накопление капитала,

превращая в капитал часть денежных доходов и сбережений всех слоев общества.

Замена коммерческого векселя

банковским делает кредит более эластичным, расширяет его масштабы, повышает

обеспеченность. Банки гарантируют кредитоспособность заемщикам.

1.2. Необходимость управления кредитными операциями

Кредитная деятельность банка

является одним из основополагающих критериев, который отличает его от

небанковских учреждений. В мировой практике именно с кредитованием связана

значительная часть прибыли банка. Одновременно

невозврат кредитов, особенно крупных, может привести банк к банкротству,

а в силу его положения в экономике, к целому ряду банкротств связанных с ним

предприятий, банков и частных лиц. Поэтому управление кредитными операциями

является необходимой частью стратегии и тактики выживания и развития любого коммерческого

банка.

Портфель банковских ссуд подвержен всем

основным видам риска, которые сопутствуют финансовой деятельности: риску

ликвидности, риску процентных ставок, риску неплатежа по ссуде (кредитному

риску).

Управление кредитным риском

требует от банкира постоянного контроля за структурой портфеля ссуд и их

качественным составом. В рамках дилеммы «доходность – риск» банкир вынужден

ограничивать норму прибыли, страхуя себя от излишнего риска. Он должен

проводить политику рассредоточения риска и не допускать концентрации кредитов у

нескольких крупных заемщиков, что чревато серьезными последствиями в случае

непогашения ссуды одним из них (Управление риском концентрации со стороны

органов власти будет рассмотрено ниже). Банк не должен рисковать средствами вкладчиков, финансируя

спекулятивные (хотя и высокоприбыльные) проекты. За этим внимательно наблюдают банковские контрольные органы в

ходе периодических ревизий.

Качество кредитного портфеля

банка и разумность его кредитной политики являются теми аспектами деятельности

банка, на которые особое внимание обращают контролеры при проверке банка. Если

взять в качестве примера такую страну как США, то в соответствии с Единой

межагентской системой присвоения рейтинга деятельности

банка, каждому банку присваивается числовой рейтинг, основанный на качестве

портфеля его активов, в том числе кредитного портфеля. Возможные значения

рейтинга выглядят следующим образом:

1 - хороший уровень

деятельности;

2 - удовлетворительный уровень

деятельности;

3 - средний уровень

деятельности;

4 - критический уровень

деятельности;

5 - неудовлетворительный уровень

деятельности.

Чем выше рейтинг качества

активов банка, тем реже он будет проверяться федеральными банковскими

агентствами.

Контролеры обычно проверяют

банковские кредиты, размер которых превышает установленный минимальный

уровень, и выборочно - мелкие кредиты. Кредиты, которые погашаются

своевременно, но имеют некоторые недостатки (при их выдаче банк отступил от

своей кредитной политики или не получил от заемщика полный комплект

документов), называются критическими кредитами. Кредиты, которым присущи

значительные недостатки или которые представляют, по мнению контролера,

опасность в связи со значительной концентрацией кредитных средств в руках одного

заемщика или в одной отрасли, называются планируемыми кредитами. Планируемый

кредит представляет собой предупреждение менеджерам банка о том, что данный

кредит должен находиться под постоянным контролем и необходима работа по снижению

уровня риска банка, связанного с подобным кредитом.

Если некоторые кредиты связаны с

риском несвоевременного погашения, то эти кредиты относятся к категории

некачественных. Подобные кредиты подразделяются на три группы: 1) кредиты с

повышенным риском, когда степень защиты банка недостаточна из-за низкого

качества обеспечения или низкой возможности заемщика погасить кредит; 2)

сомнительные кредиты, по которым высока вероятность убытков для банка; 3)

убыточные кредиты, которые рассматриваются как кредиты, которые нельзя

взыскать. Обычной процедурой является умножение общей суммы всех кредитов с

повышенным риском на 0,20; суммы всех сомнительных кредитов - на 0,50; суммы

всех убыточных кредитов - на 1,00. Эти взвешенные показатели суммируются и

сравниваются с размером резервов на покрытие возможных убытков по кредитам

банка и размером акционерного капитала. Если взвешенная сумма всех

некачественных кредитов слишком велика относительно размеров резерва на

покрытие возможных убытков по кредитам и акционерного капитала, то требуются

внести изменения в кредитную политику и практику банка или увеличить соответствующий

резерв.

Естественно, качество кредитов и

других активов банка является лишь одним параметром деятельности банка.

Числовые рейтинги также присваиваются исходя из достаточности капитала банка,

качества управления, уровня прибыли и ликвидности. Все пять показателей

деятельности банка сводятся к одному числовому показателю, известному под

названием рейтинг CAMEL. Данная аббревиатура означает:

достаточность капитала (capital adequate - С);

качество активов (asset quality -

А);

качество управления (management quality - М);

прибыль (earnings - E);

ликвидность (liquidity position

- L).

Банки, сводный показатель CAMEL которых

слишком низок - 4 или 5, проверяются чаще, чем банки с высоким рейтингом - 1,

2, 3.

Кредитный риск зависит от

внешних (связанных с состоянием экономической среды, с конъюнктурой) и

внутренних (вызванных ошибочными действиями самого банка) факторов. Возможности

управления внешними факторами ограничены, хотя своевременными действиями банк

может в известной мере смягчить их влияние и предотвратить крупные потери.

Причиной

нестабильности банка может явиться его чрезмерная зависимость от небольшого

числа кредиторов и/или вкладчиков, одной отрасли или сектора экономики, региона

или страны, наконец, от одного направления деловой активности. Уровень риска

напрямую зависит от степени концентрации. Под риском кредитной концентрации

понимаются риски, возникающие в связи с концентрацией кредитов, ссуд,

забалансовых обязательств и т.п. Так как оценка концентрации риска должна

максимально отражать потенциальные убытки, которые могут возникнуть в результате

неплатежеспособности отдельного контрагента банка, она должна включать в себя

сумму кредитного риска, связанного как с фактическими, так и потенциальными

требованиями всех видов, в том числе и забалансовыми.

Во многих странах, в том числе и

в России, введены ограничения на размеры кредитов, предоставляемых одному

клиенту или группе связанных между собой заемщиков, чьи потенциальные риски на

практике связаны между собой и по сути представляют единый крупный риск. Устанавливаются

также требования об обязательном предоставлении банками органам надзора сведений

о наиболее крупных потенциальных рисках, и определяется максимальный

предельный уровень по таким кредитам (обычно 10-25% от

капитала банка).

Так, в Англии банки обязаны сообщать центральному банку о крупных кредитах.

Ни один заемщик или группа связанных между собой клиентов не может получить без

веского обоснования заем в сумме, превышающей 10% капитала банка, и только в

чрезвычайных обстоятельствах может рассчитывать на кредит в размере,

превосходящем 25% банковского капитала. В

этом случае при принятии решения о предоставлении подобного займа кредитная

организация учитывает качество его обеспечения (залога) и заключает специальное

соглашение с банками, выступающими гарантами на рынке ссудных капиталов. Банки

также обязаны информировать Банк Англии о концентрации кредитов как в

отдельных сферах и секторах экономики, так и в отдельных странах. Центральный

банк не устанавливает специальные нормативы, определяющие допустимую степень

этой концентрации, но если такая концентрация очень велика, то проблема

порождаемого ею риска может стать предметом обсуждения между Банком Англии и

соответствующим коммерческим банком.

В Италии банки и банковские группы не могут предоставить

одному клиенту или группе связанных между собой заемщиков ссуды, превышающие 25% от суммы собственных фондов банков. В целом

совокупная величина крупных кредитов, то есть превышающих 10% собственных

фондов банка или банковской группы, не должна больше чем на 800% превышать собственные фонды.

В Нидерландах банки обязаны уведомлять Банк Нидерландов о случаях

выдачи займа клиенту, не являющемуся банком, в объеме, превышающем 1% фактических собственных фондов банка, или на

сумму свыше 3 млн. гульденов. Концентрация

кредитов на одного клиента в Нидерландах допускается в размере до 25% от

собственного капитала банка.

Во Франции суммарная величина кредитов и других требований банка с

учетом оценки их рисков на одного клиента или на одну группу клиентов не может

превышать 40% чистых собственных средств

банка. Общая же сумма индивидуальных крупных рисков, каждый из которых

превышает 15% чистых собственных средств

банка, не должна быть больше восьмикратного объема этих средств.

В Германии банки обязаны немедленно информировать центральный банк

обо всех так называемых крупных (составляющих более 10% капитала банка) и

миллионных (более 3 млн. марок) кредитах,

одновременно сообщая о заемщике, сведения поступают для проверки в информационный

центр Бундесбанка. Федеральное ведомство по

надзору за кредитными организациями имеет постоянный доступ к указанной

информации. Таким образом, органы банковского надзора располагают точными

сведениями о заемщиках, получивших кредиты в нескольких банках, и возможных

случаях невозврата выданных ссуд.

Общая сумма крупных кредитов

банка не может превышать его капитал более чем в 8 раз.

В Швейцарии (согласно банковскому законодательству) банк обязан извещать

банковскую комиссию, если соотношение кредитов одному заемщику и суммы

собственного капитала банка превышает определенные уровни (Таблица 1.2.1).

Таблица 1.2.1.

|

Заемщик

|

%

|

|

Федеральные и кантональные правительственные органы

Банки

В том числе:

Кредиты сроком до 1 года

Кредиты на срок свыше 1 года

Прочие заемщики

В том числе:

с залогом

без обеспечения

|

160

100

50

40

20

|

В России Центробанк указывает точное процентное отношение кредитов,

предоставленных одному или нескольким взаимосвязанным заемщикам[1].

Совокупная сумма требований банка к заемщику или группе взаимосвязанных заемщиков

по кредитам, учтенным векселям, займам не должна превышать 25% от капитала

коммерческого банка. Данное требование действительно и в случае, если банк

выступает только гарантом или поручителем (в размере 50% суммы забалансовых

требований - гарантий, поручительств) в отношении какого-либо юридического или

физического лица. Но данный показатель не распространяется на акционеров как

юридических, так и физических лиц и инсайдеров.

Это связано с тем, что ссуды,

предоставляемые акционерам или владельцам, филиалам или родственным компаниям,

могут вызвать конфликт интересов и при определенных обстоятельствах привести

к опасному соотношению собственных и заемных средств в рамках группы

компаний. Поэтому во многих странах такие ссуды запрещены или же при

определении показателя достаточности капитала вычитаются из капитала

банка-заимодателя. Там, где они разрешены, надзорные органы по подобным

кредитам, как правило, устанавливают значительно более низкие пределы, чем для

прочих заемщиков, если подобные риски в определенных обстоятельствах не имеют

удовлетворяющего надзорный орган покрытия.

Введение ограничений на

предоставление банками кредитов "инсайдерам"

и так называемых протекционистских кредитов вызывается тем, что решение

о выдаче ссуды крупным акционерам, директорам, высшим менеджерам и связанным с

ними прямо или косвенно юридическим и физическим лицам может быть продиктовано

не объективностью и целесообразностью, а личной заинтересованностью, чревато

злоупотреблениями, угрожающими опасными последствиями

для банковского учреждения и его клиентов. Даже в тех случаях, когда подобные

кредиты могут быть выданы на коммерческой основе, их сумма, условия возврата

по срокам погашения, по уровню процентов могут существенно отличаться от рыночных.

В Германии для предотвращения злоупотреблений путем "самокредитования" введены правила выдачи

"внутренних кредитов", то есть ссуд управляющим банка, его

учредителям, членам наблюдательного совета, их супругам и детям, а также

предприятиям, более 10% капитала которых

принадлежит управляющему банка или которые сами владеют более 10% капитала банка. Такие кредиты могут выдаваться

только по постановлению совета управляющих с согласия наблюдательного совета.

Особенно тщательно рассматриваются запросы тех лиц, которые претендуют на

ссуду в размере, превосходящем их доход. Сведения о кредитах так называемым инсайдерам в обязательном порядке представляются Федеральному

ведомству по надзору за кредитными организациями, если кредит физическому

лицу превышает 250 тыс. марок, а юридическому – 5% от

собственного капитала банка.

В Италии ограничивается предоставление кредитов тем основным держателям

акций, в собственности которых находится более 15% акционерного

капитала банка.

В Нидерландах банки ежемесячно должны отчитываться о ссудах, предоставленных

своим акционерам. В соответствии с директивой центрального банка о кредитах

руководству от 1994 г. один член правления банка может получить ссуду, размер

которой не превышает пятикратную величину его месячной заработной платы (без

залога). Общая сумма кредитов руководящим работникам банка не должна составлять

больше 5% его акционерного капитала.

Заслуживает внимания тот факт, что сотрудникам банков в Нидерландах не

разрешено владеть акциями банков и инвестиционных компаний, запрещено

поддерживать дружеские отношения с работниками финансовой сферы. О всех

личных операциях с ценными бумагами лица, имеющие в банке доступ к

доверительной информации, обязаны сообщать в специальные бюро, созданные в

банках согласно директиве центрального банка о личных портфельных инвестициях

от 1994 г.

В России отношение кредитов, выданных одному или нескольким взаимосвязанным

акционерам не должно превышать 20% от капитала банка, а совокупная величина

таких кредитов – не превышать 50% капитала банка. В отношении инсайдеров

коммерческий банк не может выдать кредит одному инсайдеру или связанным с ним

лицам кредит в размере более 2% собственного капитала банка, а общая сумма не

должна превышать 50% капитала.

Концентрация риска может

выступать в различных формах. Помимо концентрации кредитных рисков она может

означать излишнюю подверженность рыночным рискам или риску чрезмерного фундирования, если кредитная организация слишком

жестко ориентирована на какой-то сегмент рынка в качестве источника средств и

доходных поступлений или получает значительную часть своих доходов от ограниченного

круга операций или услуг.

Надежная банковская практика

предполагает проведение диверсификации рисков в отношении географических зон,

стран, секторов экономики. Это объясняется тем, что ухудшение экономического

положения в одном регионе, дестабилизация политической или экономической

ситуации в той или иной стране, трудности в определенном секторе экономики

могут обернуться для банка слишком большими потерями вследствие одновременного

прекращения поступления на его счета причитающихся банку платежей от большого

количества клиентов и невозврата размещенных им ресурсов.

Таким образом органы власти различных стран, в том числе и в России,

пытаются ограничить законодательным путем риски коммерческих банков, связанных

с кредитной деятельностью.

Но все же нужно заметить, что основные рычаги управления кредитным

риском лежат в сфере внутренней политики банка.

Кредитная политика банка

определяется общими установками относительно операций с клиентурой, которые

тщательно разрабатываются и фиксируются в меморандуме о кредитной политике и

практическими действиями банковского персонала, интерпретирующего и

воплощающего в жизнь эти установки. Следовательно,

в конечном счете способность управлять риском зависит от компетентности

руководства банка и уровня

квалификации его рядового состава, занимающегося отбором конкретных кредитных

проектов и выработкой условий кредитных соглашений.

В процессе управления

кредитными операциями коммерческого банка можно выделить несколько общих

характерных этапов:

-

разработка целей и задач кредитной политики

банка;

- создание

административной структуры управления кредитным риском и системы принятия

административных решений;

- изучение

финансового состояния заемщика;

- изучение

кредитной истории заемщика, его деловых связей;

- разработка

и подписание кредитного соглашения;

- анализ

рисков невозврата кредитов;

- кредитный

мониторинг заемщика и всего портфеля ссуд;

- мероприятия

по возврату просроченных и сомнительных ссуд и по реализации залогов.

Все сказанное выше подтверждает, что банку необходимо организовать и

отладить кредитную политику. Так он сможет своевременно реагировать на изменения

в кредитной политике государства, а также снизить возможные внутренние риски

при организации процесса кредитования.

1.3. Этапы кредитования

Этапы кредитования являются одним из наиболее важных вопросов в управлении

кредитными операциями банка, так как здесь и находят свое применение все

наработки банка по снижению риска, поддержанию ликвидности и получению

максимальной прибыли.

Процесс кредитования можно разделить на несколько этапов, каждый из

которых вносит свой вклад в качественные характеристики кредита и определяет

степень его надежности и прибыльности для банка:

– рассмотрение заявки на получение кредита и интервью с будущим

заемщиком;

– изучение кредитоспособности клиента и оценка риска по ссуде

– подготовка и заключение кредитного соглашения;

– контроль за выполнением условий соглашения и погашением кредита.

Клиент, обращающийся в банк за получением кредита, представляет

заявку, где содержатся исходные сведения о требуемой ссуде: цель, размер

кредита, вид и срок ссуды, предполагаемое обеспечение.

Банк требует, чтобы к заявке

были приложены документы и финансовые отчеты, служащие обоснованием просьбы о

предоставлении ссуды и объясняющие причины обращения в банк. Эти документы –

необходимая составная часть заявки. Их тщательный анализ проводится на

последующих этапах, после того как представитель банка проведет предварительное

интервью с заявителем и сделает вывод о перспективности сделки.

В состав пакета сопроводительных документов, представляемых в банк

вместе с заявкой, входят следующие.

1. Финансовый отчет, включающий баланс банка и счет прибылей и убытков

за последние 3 года. Баланс составляется на дату (конец года) и показывает

структуру активов, обязательств и капитала компании. Отчет о прибылях и убытках

охватывает годичный период и дает подробные сведения о доходах и расходах

компании, чистой прибыли, распределении ее (отчисления в резервы, выплата

дивидендов и т. д.).

2. Отчет о движении

кассовых поступлений основан на

сопоставлении балансов компании на две даты и позволяет определить изменения

различных статей и движение фондов. Отчет дает картину использования ресурсов,

времени высвобождения фондов и образования дефицита кассовых поступлений и т.

д.

3. Внутренние финансовые отчеты

характеризуют более детально финансовое положение компании, изменение

ее потребности в ресурсах в течение года (поквартально, помесячно).

4. Внутренние управленческие отчеты. Составление

баланса требует много времени. Банку могут потребоваться данные оперативного

учета, которые содержатся в записках

и отчетах, подготовленных для руководства компании. Эти документы касаются

операций и инвестиций, изменения дебиторской и кредиторской задолженности,

продаж, величины запасов и т. д.

5. Прогноз финансирования. Прогноз

содержит оценки будущих продаж, расходов, издержек на производство продукции,

дебиторской задолженности, оборачиваемости запасов, потребности в денежной

наличности, капиталовложениях и т. д. Есть два вида прогноза: оценочный баланс

и кассовый бюджет. Первый включает прогнозный вариант балансовых счетов и счет

прибылей и убытков на будущий период, второй прогнозирует поступление и

расходование денежной наличности (по неделям, месяцам, кварталам).

6. Налоговые декларации. Это

важный источник дополнительной информации. Там могут содержаться сведения, не

включенные в другие документы. Кроме того, они могут характеризовать заемщика,

если будет обнаружено, что он уклоняется от уплаты налогов с части прибыли.

7. Бизнес-планы. Многие

кредитные заявки связаны с финансированием начинающих предприятий, которые еще

не имеют финансовых отчетов и другой документации. В этом случае представляется

подробный бизнес-план, который должен содержать сведения о целях проекта,

методах ведения операций и т. д. В частности,

документ должен включать: описание продуктов или услуг, которые будут

предложены на рынке; отраслевой и рыночный прогнозы; планы маркетинга; план

производства; план менеджмента; финансовый план.

Заявка поступает к

соответствующему кредитному работнику, который после ее рассмотрения проводит

предварительную беседу с будущим заемщиком – владельцем или представителем

руководства фирмы. Эта беседа имеет большое значение для решения вопроса о

будущей ссуде: она позволяет кредитному инспектору не только выяснить многие

важные детали кредитной заявки, но и составить психологический портрет

заемщика, выяснить профессиональную подготовленность руководящего состава

компании, реалистичность его оценок положения и перспектив развития

предприятия.

Следующим этапом является интервью с клиентом. В ходе беседы интервьюеру

не следует стремиться выяснить все аспекты работы компании; он должен

сконцентрировать внимание на ключевых, базовых вопросах, представляющих

наибольший интерес для банка. Рекомендуется распределить вопросы по 4 – 5

группам. Это: сведения о клиенте и его компании; вопросы по поводу просьбы о

кредите; вопросы, связанные с погашением кредита; вопросы по поводу обеспечения

займа; вопросы о связях клиента с другими банками.

После беседы кредитный инспектор должен принять решение: продолжать

ли работу с кредитной заявкой или ответить отказом. Если предложение клиента расходится

в каких-то важных аспектах с принципами и установками политики, которую

проводит банк в области кредитных операций, то заявку следует решительно

отвергнуть. При этом необходимо объяснить заявителю причины, по которым кредит

не может быть предоставлен. Если же кредитный инспектор по итогам

предварительного интервью решает продолжить работу с клиентом, он заполняет

кредитное досье и направляет его вместе с заявкой и документами, представленными

клиентом, в отдел по анализу кредитоспособности. Там проводится углубленное и

тщательное обследование финансового положения компании-заемщика. При этом

кредитный инспектор должен решить, кто из работников отдела лучше подходит для

проведения экспертизы. Например, если речь идет об оценке обеспечения,

предложенного клиентом, то требуется заключение опытного аналитика, так как

оценка имущества представляет сложную процедуру. Если же требуется получить

сведения у кредитного агентства, то этим может заняться менее квалифицированный

работник. Эффективность работы кредитного инспектора определяется его умением

давать поручения тем служащим банка, которые наилучшим образом подходят для

этого.

При анализе кредитоспособности используются разные источники информации:

– материалы, полученные непосредственно от клиента;

– материалы о клиенте, имеющиеся в архиве банка;

– сведения, сообщаемые теми, кто имел деловые контакты с клиентом

(его поставщики, кредиторы, покупатели его продукции, банки и т. д.);

- отчеты и другие материалы

частных и государственных учреждений и агентств (отчеты о кредитоспособности,

отраслевые аналитические исследования, справочники по инвестициям и т. п.).

Эксперты отдела

кредитоспособности прежде всего обращаются к архивам своего банка. Если

заявитель уже получал ранее кредит в банке, то в архиве имеются сведения о

задержках в погашении долга или других нарушениях.

Важные сведения можно

получить у банков и других финансовых учреждений, с которыми имел дело

заявитель. Банки, инвестиционные и финансовые компании могут предоставить

материал о размерах депозитов компании, непогашенной задолженности,

аккуратности в оплате счетов и т. д. Торговые партнеры компании сообщают данные

о размерах предоставленного ей коммерческого кредита, и по этим данным можно

судить о том, использует ли клиент эффективно чужие средства для финансирования

оборотного капитала.

Для оценки

кредитоспособности предприятия коммерческие

банки используют различные методы финансового анализа состояния заемщика.

Многочисленные аспекты финансового анализа, будучи соединенными в систему, отражают

способность клиента своевременно и в полном размере погашать свой долг.

Полный финансовый анализ

предприятия складывается из трех частей: анализа его финансовых результатов,

финансового состояния и деловой активности. При этом необходимо учитывать, что

содержание и акценты финансового анализа деятельности предприятия зависят от

цели его проведения. В случае, когда анализ проводится самим предприятием для

выявления своих "слабых мест", возможностей повышения эффективности

деятельности, устранения ошибок в производственном процессе и определения

дальнейшего направления развития, указанные составные части детализируются до

очень мелких аспектов функционирования предприятия. Однако для банка нет

необходимости проводить финансовый анализ предприятия с такой степенью детализации,

поскольку при кредитовании главной целью банка является оценка кредитоспособности

заемщика и перспектив устойчивости его финансового положения на срок

пользования кредитом.

При оценке кредитоспособности

заемщика банк предусматривает и такую ситуацию, когда клиент не сможет вернуть

долг. Для страхования риска непогашения ссуды банк запрашивает различного рода

обеспечение кредита. Однако в мировой практике считается, что банкир не должен

предоставлять кредит, если у него есть предчувствие того, что придется

реализовать обеспечение. Таким образом, обеспечение является страховкой на

случай непредвиденного ухудшения положения клиента, тогда как при нормальном

состоянии бизнеса клиента кредит будет погашаться по мере осуществления

хозяйственного цикла.

Основное внимание при

определении кредитоспособности сосредотачивается на показателях,

характеризующих способность заемщика обеспечить погашение кредита и уплату

процентов по нему.

Финансовое состояние предприятия

определяет его способность погашать долговые обязательства; оно является

результатом взаимодействия всех элементов

системы финансовых отношений предприятия и поэтому определяется совокупностью

производственно-хозяйственных факторов.

При оценке кредитоспособности

предприятия основные задачи состоят в анализе его платежеспособности и

ликвидности баланса; структуры, состояния, и движения активов; источников

средств, их структуры, состояния и движения; абсолютных и относительных

показателей финансовой устойчивости и изменений ее уровня.

Наиболее важными для оценки

кредитоспособности являются показатели ликвидности баланса и обеспеченности

заемщика собственными источниками средств.

Основной источник информации для

осуществления анализа финансового состояния предприятия - это форма №1 для

годовой и периодической бухгалтерской отчетности предприятия

"Бухгалтерский баланс" и форма №2 для годовой и квартальной

бухгалтерской отчетности "Отчет о финансовых результатах".

Анализ кредитоспособности

предприятия-заемщика разбивается на два основных этапа:

1. Общий анализ кредитоспособности заемщика, результатом которого является составление описания финансового состояния предприятия-заемщика

с указанием специфических особенностей предприятия и оценкой его финансового

положения.

2. Рейтинговая оценка предприятия-заемщика,

дающая стандартную оценку

финансового состояния предприятия и позволяющая сравнивать его с другими

заемщиками. Рассмотрим подробнее названные этапы.

На этапе общего анализа

кредитоспособности, чтобы получить описание финансового состояния заемщика,

нужно: составить агрегированный баланс предприятия; рассчитать систему

финансовых коэффициентов на основе агрегированных показателей баланса и

провести их анализ; оценить деловую активность предприятия; сделать прогноз

финансового состояния предприятия с помощью статистических моделей.

Агрегированный баланс

предприятия-заемщика основан на его обычном балансе (Приложение 1). Рассчитанные показатели агрегированного баланса

будут далее использоваться в оценке различных аспектов кредитоспособности предприятия.

Важную роль в оценке

кредитоспособности предприятия играют также агрегированные показатели

"Отчета о прибылях и убытках" (Приложение 1).

Для проведения дальнейшего

анализа кредитоспособности предприятия используется система финансовых

коэффициентов, состоящая из пяти групп показателей: коэффициенты финансового

левереджа; коэффициенты эффективности или оборачиваемости; коэффициенты

прибыльности; коэффициенты ликвидности: коэффициенты обслуживания долга.

Каждая из перечисленных групп

показателей отражает какой-либо аспект кредитоспособности предприятия (Формулы

расчета этих показателей приведены в Приложении 2).

Коэффициенты финансового левереджа характеризуют соотношение собственного и заемного капитала клиента. Чем

выше доля заемного капитала в общем капитале заемщика, тем ниже класс

кредитоспособности клиента. Если предприятие на каждый рубль собственных

средств привлекает более рубля заемных средств, это свидетельствует о снижении

его финансовой устойчивости.

Коэффициенты эффективности, или оборачиваемости, рассчитываются в дополнение к коэффициентам ликвидности. Динамика коэффициентов

оборачиваемости помогает оценить причину изменений коэффициентов ликвидности.

Например, увеличение ликвидности предприятия может произойти за счет увеличения

краткосрочной дебиторской задолженности. Если при этом снижается оборачиваемость,

это свидетельствует о негативных тенденциях в работе предприятия, то есть

невозможности повышения его класса кредитоспособности.

Коэффициенты прибыльности

характеризуют эффективность работы собственного и привлеченного капитала

предприятия. Они являются существенным дополнением к коэффициентам

финансового левереджа. Например, при повышении прибыльности работы предприятия

ухудшение коэффициентов левереджа не означает понижения класса

кредитоспособности. Динамика коэффициентов прибыльности капитала имеет прямо

пропорциональную связь с изменением уровня кредитоспособности клиента.

Коэффициенты ликвидности

показывают, способен ли в принципе заемщик рассчитаться по своим

обязательствам, а также какая часть задолженности организации, подлежащая

возврату, может быть погашена в срок. Для этого сопоставляются активы,

сгруппированные по срокам, с соответствующими (по срокам) обязательствами.

Значение коэффициента ликвидности не должно быть меньше единицы. Если для

определенной по срочности группы активов и пассивов коэффициент больше

единицы, это означает, что предприятие располагает средствами для погашения

своих долговых обязательств в избыточном количестве. Анализируя баланс на

ликвидность, можно оценить возможности заемщика быстро реализовать средства по

активу и срочно покрыть его обязательства по пассиву.

По степени ликвидности все

активы можно разделить на три класса. К первому классу относятся активы, уже

находящиеся в денежной форме (агрегат в балансе А2).

Это - остатки денежных средств в рублевой и валютной кассе, остатки

денежных средств на расчетных счетах предприятия и прочие денежные средства.

Ко второму классу ликвидных активов относится дебиторская задолженность

краткосрочного характера, обусловленная нормальным течением производственного

цикла, а также краткосрочные финансовые вложения (векселя первоклассных

векселедателей, государственные ценные бумаги (агрегаты А4 и А6)). Третий

класс ликвидных активов образуют запасы товарно-материальных ценностей, готовой

продукции, а также дебиторская задолженность долгосрочного характера и прочие

активы (агрегат А5).

Коэффициент обслуживания долга К17 определяется

как отношение выручки от реализации к задолженности перед банком П12/(П2 + ПЗ). Он показывает, какая часть прибыли

используется для проплаты процентных платежей по долгу: чем больше эта часть,

тем ниже кредитоспособность клиента, поскольку меньшая часть прибыли направляется

на капитализацию и другие цели развития предприятия.

Финансовое положение предприятия

обуславливается в немалой степени и его деловой активностью. В критерии

деловой активности предприятия включаются показатели, отражающие качественные

и количественные стороны развития его деятельности: объем реализации продукции

и услуг, широта рынков сбыта продукции, прибыль, величина чистых активов. В

мировой практике с этой целью используется "золотое правило экономики

предприятия", в соответствии с которым рассматриваются следующие

величины: Тбп - темпы роста балансовой прибыли;

Тр - темпы роста объема реализации; Тк - темпы роста суммы активов (основного и

оборотного капитала) предприятия. Оптимальным является

следующее соотношение указанных величин:

Тбп > тр > тк > 100%.

Более высокие темпы роста

прибыли по сравнению с темпами роста объема реализации свидетельствуют об

относительном снижении издержек производства, что отражает повышение экономической

эффективности предприятия.

Более высокие темпы роста объема

реализации по сравнению с темпами роста активов предприятия (основного и

оборотного капитала) свидетельствуют о повышении эффективности использования

ресурсов предприятия.

Соблюдение "золотого

правила" означает, что экономический потенциал предприятия возрастает по

сравнению с предыдущим периодом.

В процессе принятия

управленческого решения о выдаче кредита используется ряд классификационных

моделей, отделяющих фирмы-банкроты от устойчивых заемщиков и прогнозирующих

возможное банкротство фирмы-заемщика. Такие модели являются средством

систематизации информации и способствуют принятию окончательного решения о

предоставлении кредита и контроля за его использованием. Наиболее распространенными

являются "Z-анализ"

Альтмана и Модель надзора за ссудами Чессера.

"Z-анализ" был введен Альтманом, Хальдеманом и Нарайаной и представлял собой модель выявления риска

банкротства корпораций.

Цель "Z-анализа" - отнести изучаемый объект к одной

из двух групп: либо к фирмам-банкротам, либо к успешно действующим фирмам.

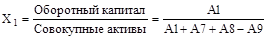

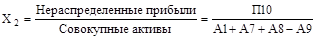

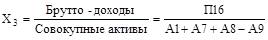

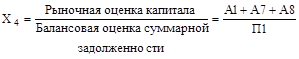

Линейная модель Альтмана, или уравнение Z-оценки, выглядит следующим образом:

Z = 1,2 Х1

+ 1,4 Х2

+ 3,3 Х3 + 0,6 X4 + 1,0 X5

Правило разделения фирм на

группы успешных и банкротов следующее:

если Z < 2,675, фирму относят к

группе банкротов;

если Z > 2,675, фирму относят к

группе успешных;

при значении Z от 1,81 до 2,99 модель не работает, этот

интервал - "область неведения".

Принимая за основу составленный

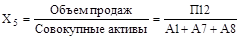

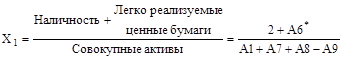

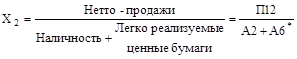

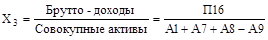

ранее агрегированный баланс, переменные для уравнения Z -оценки рассчитывают следующим образом:

Данную количественную модель в

процессе анализа можно использовать как дополнение к качественной

характеристике, данной служащими кредитных отделов. Однако она не может

заменить качественную оценку. Модель и получаемые посредством нее Z-оценки могут послужить ценным инструментом

определения общей кредитоспособности клиента.

Хотя одной из важнейших задач

банковских служащих является оценка политики и эффективности управленческой

деятельности на предприятии, но прямая оценка - трудная задача, поэтому

прибегают к косвенной - путем анализа относительных показателей, отражающих не

причины, а симптомы. Однако, выявляя аномальные значения показателей, кредитный

аналитик может очертить проблемные области и выявить причины возникающих проблем.

Фактически коэффициенты Z-оценки содержат элемент ожидания. Это означает,

что если Z-оценка некоторой компании

находится ближе к показателю средней компании-банкрота, то при условии

продолжающегося ухудшения ее положения она обанкротится. Если же менеджеры

компании и банк, осознав финансовые трудности, предпринимают шаги, чтобы предотвратить

усугубление ситуации, то банкротства не произойдет, то есть Z-оценка является сигналом раннего предупреждения.

Таким образом, модель Альтмана

пригодна для оценки общей деятельности компании.

Модель надзора за ссудами Чессера прогнозирует случаи невыполнения клиентом условий

договора о кредите. При этом под "невыполнением условий"

подразумевается не только непогашение ссуды,

но и любые другие отклонения, делающие ссуду менее выгодной для кредитора,

чем было предусмотрено первоначально. Переменные, входящие в модель, могут

рассчитываться на основании данных составленного ранее агрегированного

баланса, что показано ниже.

В модель Чессера входят следующие шесть переменных:

Оценочные показатели модели

следующие:

у = -2, 0434 + (-5, 24Х1) + О,

0053Х2- 6, 6507Х3

+

+ 4,4009Х4 - О, 0791Х5 -

О, 1020Х6.

Переменная у, которая представляет собой линейную комбинацию независимых

переменных, используется в следующей формуле для оценки вероятности

невыполнения условий договора, Р:

где е =

2,71828. Получаемая оценка у

может рассматриваться как показатель вероятности невыполнения условий

кредитного договора. Чем больше значение у,

тем выше вероятность невыполнения договора для данного заемщика.

В модели Чессера для оценки

вероятности невыполнения договора используются следующие критерии:

если Р >

0,50, следует относить заемщика к группе, которая не выполнит условий

договора;

если Р <

0,50, следует относить заемщика к группе надежных.

Модель оценки рейтинга заемщика

Чессера подходит для оценки надежности кредитов.

Однако, используя математические

методы при управлении ссудами банка, необходимо иметь в виду, что

предоставление коммерческих кредитов не есть чисто механический акт. Это

сложный процесс, в котором важны как человеческие отношения между сторонами,

так и понимание технических аспектов. Математические модели не учитывают роль

межличностных отношений, а в практике кредитного

анализа и кредитования этот фактор необходимо учитывать.

Рейтинговая оценка

предприятия-заемщика рассчитывается на основе полученных значений финансовых

коэффициентов и является заключительным обобщающим выводом анализа кредитоспособности

клиента.

Для рейтинговой

оценки используются полученные на этапе общего анализа три группы коэффициентов,

а именно: финансового левереджа, ликвидности, рентабельности, а также данные

анализа деловой активности предприятия.

Коэффициенты финансового

левереджа и ликвидности используются в рейтинге в связи с тем, что они имеют

обусловленный экономически критериальный уровень, тогда как остальные группы

финансовых коэффициентов - коэффициент эффективности, прибыльности,

обслуживания долга, такого критериального значения иметь не могут из-за

особенностей функционирования каждого отдельного предприятия. Коэффициенты

эффективности, прибыльности, обслуживания долга дают скорее качественную

оценку работы предприятия, тогда как коэффициенты финансового левереджа и

ликвидности содержат в себе и качественный, и количественный аспект.

Рейтинговая оценка вычисляется

следующим образом. Для рассмотрения берутся данные трех таблиц: коэффициенты

финансового левереджа, коэффициенты ликвидности, коэффициенты прибыльности, а

также анализа деловой активности ("золотое правило экономики предприятия").

Соблюдение критериального уровня

каждого из коэффициентов финансового левереджа дает 10% для рейтинговой оценки, несоблюдение коэффициента - 0%.

То же правило и в отношении коэффициентов ликвидности.

Если каждый из коэффициентов

прибыльности имеет положительное значение (то есть предприятие имеет

прибыль), это дает 5% для рейтинговой оценки.

Если значение коэффициентов отрицательное (у предприятия убыток) - 0%.

Выполнение "золотого

правила экономики предприятия" дает 5%, невыполнение – 0%.

Набранное количество процентов

суммируется. Наибольшее возможное значение рейтинговой

оценки – 100% (Табл.

1.3.1).

Таблица 1.3.1.

Рейтинговая оценка предприятий

|

Оценка

|

Характеристика

|

|

100%

|

Высокая

кредитоспособность, отличное финансовое состояние

|

|

80-90%

|

Хорошее финансовое

состояние, хороший уровень кредитоспособности

|

|

60-70%

|

Удовлетворительное

финансовое состояние, удовлетворительный уровень кредитоспособности

|

|

40-50%

|

Предельное

финансовое состояние, предельно допустимый уровень кредитоспособности

|

|

0-30%

|

Финансовое состояние

хуже предельного, кредитоспособность ниже предельной

|

Кроме того, следует принять во

внимание, что бухгалтерский баланс и показатели, рассчитанные на его основе,

являются моментными данными, то есть характеризуют

положение заемщика на дату составления отчетности, и в связи с этим анализ

ликвидности баланса заемщика и финансового левереджа должен дополняться

анализом рентабельности в целом и оборачиваемостью ресурсов. Данные показатели

более полно характеризуют тенденции, сложившиеся в хозяйственной деятельности

заемщика. Также для получения более объективной картины необходимо рассчитать

названные коэффициенты по состоянию на различные даты, что позволит проследить

динамику изменения финансового состояния предприятия.

Финансовая отчетность является лишь одним из каналов получения информации

о заемщике. К другим источникам относятся также архивы банка, отчеты

специализированных кредитных агентств, обмен информацией с другими банками и

финансовыми учреждениями, изучение финансовой прессы.

Банки хранят всю информацию

о прошлых операциях со своими клиентами. Архивы кредитного отдела позволяют

установить, получал ли заявитель в прошлом займы у банка, и если получал, были

ли задержки с платежами, нарушения условий договора и т. д. Бухгалтерия

сообщает о всех случаях неразрешенного овердрафта.

Банковские отделы

кредитоспособности изучают отчеты кредитных агентств, которые содержат базовую

информацию о фирмах, историю их деятельности, сведения о финансовом положении

за ряд лет. Это особенно важно, если банк ранее не имел контактов с заемщиком.

Агентства могут выпускать специализированные отчеты о компаниях в определенной

отрасли или группе отраслей, что также представляет интерес для банка.

Наконец, банки и другие

финансовые учреждения обмениваются конфиденциальной информацией о компаниях.

Банк просит заявителя представить список других банков и финансовых учреждений,

с которыми он ведет дела или имел отношения в прошлом. Затем банк проверяет

представленную информацию по почте или по телефону. Он просит другие банки

охарактеризовать заявителя на основе прошлого опыта работы с ним.

При изучении заявки на кредит кредитный инспектор может произвести инспекцию

фирмы на месте и побеседовать с ключевыми должностными лицами. Очень важно

выяснить уровень компетенции людей, возглавляющих финансовые, операционные и

маркетинговые службы, административный аппарат. Во время посещения фирмы можно

выяснить многие технические вопросы, которые не были затронуты во время

предварительного интервью, а также составить представление о состоянии

имущества, зданий и оборудования компании, о привычках и поведении сотрудников

и т. д.

В случае благоприятного заключения банк приступает к разработке

условий кредитного договора. Этот этап называется структурированием ссуды.

В процессе структурирования банк определяет основные характеристики ссуды: вид

кредита; сумму; срок; способ погашения; обеспечение; цену кредита; прочие условия.

Структурирование может

оказать серьезное влияние на успех кредитной сделки. Если банк определил в

договоре слишком напряженные сроки погашения ссуды, то заемщик может остаться

без капитала, необходимого для нормального функционирования. В результате

выпуск продукции не будет расти согласно первоначальным наметкам. Напротив,

если банк предоставит слишком либеральные условия выплаты долга (скажем, если

денежные средства для погашения полугодовой ссуды будут получены в течение

одного месяца), то заемщик будет длительное время бесконтрольно использовать

полученный кредит.

Неправильное определение

суммы кредита тоже может вызвать серьезные проблемы. Если сумма занижена

(например, вместо необходимых 300 тыс. руб. получено 100 тыс. руб.), то

заемщику вскоре потребуется еще 200 тыс. руб., и первоначальный заем не будет

погашен в срок. В обратной ситуации (выдано 200 тыс. руб., когда необходимо 100

тыс.) клиент будет располагать излишними суммами и затратит их на

финансирование расходов, не предусмотренных кредитным договором.

Первый шаг, который должен

сделать кредитный инспектор, разрабатывая условия будущей ссуды – определить

вид кредита. Это зависит от цели кредита, характера операций, для

финансирования которых берется ссуда, возможности и источников погашения

кредита. Мы уже говорили, что коммерческие ссуды могут быть использованы для

финансирования оборотного капитала и для финансирования основных фондов

компании. Средства для погашения ссуды в этих двух случаях аккумулируются

по-разному. Если ссуда берется для финансирования запасов или дебиторской

задолженности, то средства, необходимые для ее погашения, образуются после

продажи этих запасов или оплаты счетов покупателями продукции. Во втором случае

ссуда применяется для покупки оборудования, зданий и т. п., и средства для

погашения кредита будут получены в процессе длительной эксплуатации этих

элементов основного капитала. Ясно, что при финансировании запасов или

дебиторской задолженности клиент нуждается в краткосрочном кредите, погашаемом

в течение нескольких месяцев, тогда как во втором случае кредит должен

соответствовать срокам службы оборудования и соответственно иметь более

длительный срок – от 1 до 25 – 30 лет.

Банк предлагает клиенту тот

вид кредита и те условия погашения, которые в наибольшей степени отвечают

характеру сделки, лежащей в основании займа. В первом случае это может быть

сезонная ссуда, возобновляемая кредитная линия, перманентная ссуда для

пополнения оборотного капитала, во втором – срочная ссуда, лизинговое

соглашение, ссуда под закладную и т. д.

Погашение ссуды может

производиться единовременным взносом по окончании срока или равномерными

взносами на протяжении всего периода действия кредита. В последнем случае

разрабатывается шкала погашения в соответствии со сроками оборачиваемости капитала.

Когда работа по структурированию ссуды окончена, кредитный инспектор

должен принять принципиальное решение: перейти ли к окончательным переговорам о

заключении кредитного соглашения или отказать в выдаче ссуды. Необходимо еще

раз подчеркнуть, что если на одной из стадий обследования и подготовки материалов

становится ясно, что какие-то важные характеристики ссуды (цель, сумма,

обеспечение, условия погашения) не соответствуют политике банка в области

кредитования и принятым стандартам, следует отказаться от предоставления

кредита. Поэтому, закончив структурирование ссуды, кредитный инспектор должен

еще раз оценить всю имеющуюся информацию (архивы, материалы, интервью с

заемщиком, отчеты о кредитоспособности, балансовые коэффициенты и т. д.) и

принять окончательное решение о целесообразности ссуды. Если заключение

положительно, то работа переходит в стадию

переговоров об окончательных условиях кредитного соглашения,

после чего проект договора должен быть представлен ссудному комитету банка для

утверждения.

Кредитное соглашение представляет собой развернутый документ, подписываемый

обеими сторонами кредитной сделки и содержащий подробное изложение всех условий

ссуды.

Его основными разделами являются: свидетельства и гарантии; характеристика

кредита; обязывающие условия; запрещающие условия; невыполнение условий

кредитного соглашения; санкции в случае нарушения условий.

Не все кредитные соглашения содержат все указанные разделы, но некоторые

моменты – характеристика кредита, обязанности кредитора и заемщика, что

понимается под нарушением договора – обязательно присутствуют в документе о

кредитной сделке.

Соглашение подписывают

представители банка и компании, а

если нужно – гарант. После этого комплект всех документов передается клиенту, а

другой комплект с сопроводительными документами идет в кредитное досье банка.

Примерно так должен быть сформирован процесс кредитования в коммерческом

банке. Но после выдачи кредита работа по нему не прекращается. Кредитный инспектор

периодически должен проверять состояние кредита, чтобы вовремя быть в состоянии

прореагировать на возможные ухудшения процесса возврата кредита. Все данные

должны подшиваться в досье клиента для того, чтобы в будущем использовать их

при поступлении дополнительных кредитных заявок от клиента.

Глава II. Анализ эффективности управления кредитными

операциями коммерческого банка (на примере АБ Капитал)

2.1. Эффективность управления ссудными операциями.

Повышение эффективности кредитных операций – это главный показатель

правильно спланированного и проводимого управления кредитными операциями.

В данной работе будет проанализирована эффективность проводимых кредитных

операций в АБ Капитал по данным опубликованных годовых отчетов за 1995 и 1996

годы, так как данные за 1997 год еще не опубликованы официально. Но нужно сразу

оговориться, что провести полный и достоверный анализ не получится, так как

некоторые данные не нашли отражение в отчетах. Поэтому будет представлена

методика определения эффективности и расчет возможных показателей с их

анализом.

В американских банках получила распространение концепция высокорентабельной

банковской деятельности (в том числе и кредитной). Она содержит три компонента:

1. Максимизация

доходов: от предоставления кредитов; по ценным бумагам, не облагаемых налогом;

поддержание достаточно гибкой структуры активов, приспособленной к изменениям

процентной ставки.

2. Минимизация

расходов: поддержание оптимальной структуры пассивов; минимизация потерь от

безнадежных кредитов; контроль за текущими расходами.

3. Грамотный

менеджмент. Он охватывает реализацию первых двух компонентов.

Чтобы максимизировать прибыль, банк должен опираться на четкую аналитическую

базу. Для начала определим некоторые общие коэффициенты эффективности активных

(в том числе кредитных операций) банка за 1995 и 1996 годы по банку Капитал (не

представлялось возможным получить данные о средних показателях, поэтому вместо

них использованы данные на, соответственно, 01.01.96 и 01.01.97):

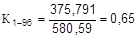

1. Коэффициент

эффективности использования активов, показывающий, какая часть активов приносит

доход (все суммы выражены в млрд. руб.):

По полученным коэффициентам видно, что в 1996 году банк повысил

показатель использования своих активов в кредитных активах на 10 пунктов.

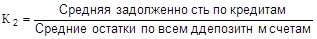

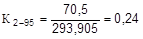

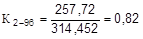

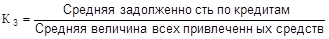

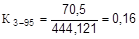

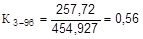

2. Коэффициент

использования депозитов:

Этот показатель также

показывает увеличение использование привлеченных депозитов для расширения

кредитной базы. По данному показателю можно судить об агрессивности кредитной

политике банка. По оценкам экспертов если данный показатель выше 65%, то банк

ведет агрессивную политику.

3. Более

общим коэффициентов по сравнению со вторым является коэффициент использования

привлеченных ресурсов, который показывает, какая часть привлеченных средств

направлена в кредиты:

Использование привлеченных средств в кредитовании возросло на 40 пунктов,

что связано в большей степени с увеличением кредитной базы банка за 1996 год.

По полученным коэффициентам мы можем судить о том, что за год банк

улучшил показатели эффективности использования средств. Это произошло за счет

увеличения кредитных вложений за год на 265% при намного меньшем увеличении

суммы активов и привлеченных средств.

Теперь рассмотрим изменение кредитов по видам заемщиков, которые помогают

оценить состояние кредитной политики банка, так как каждая категория заемщиков

имеет свой определенный уровень кредитоспособности (Табл 2.1.1):

Таблица 2.1.1.

Структура кредитных вложений АБ Капитал (в

млрд. руб.)

|

Категории заемщиков

|

01.01.96

|

Уд. вес

|

01.01.97

|

Уд. вес

|

Изменение

|

Отн. изменение

|

|

Промышленные п/п

|

31,020

|

44,0%

|

136,592

|

53,0%

|

105,572

|

9,0

|

|

Сельскохоз. п/п

|

0,282

|

0,4%

|

0,000

|

0,0%

|

-0,282

|

-0,4

|

|

Торговые п/п

|

1,410

|

2,0%

|

5,154

|

2,0%

|

3,744

|

0,0

|

|

Банки

|

20,727

|

29,4%

|

2,577

|

1,0%

|

-18,150

|

-28,4

|

|

Население

|

1,481

|

2,1%

|

2,577

|

1,0%

|

1,097

|

-1,1

|

|

Администрации региона

|

2,115

|

3,0%

|

105,665

|

41,0%

|

103,550

|

38,0

|

|

Прочие

|

13,466

|

19,1%

|

5,154

|

2,0%

|

-8,311

|

-17,1

|

|

Всего:

|

70,5

|

100%

|

257,72

|

100%

|

|

|

По результатам данных расчетов мы можем сказать, что среди клиентов

банка появилось большее количество более надежных клиентов. Произошло уменьшение

кредитных вложений с 0,4% до 0% в, к сожалению, нерентабельное сельское

хозяйство и в межбанковские кредиты. Возможно это связано с межбанковским

кризисом 1995 года и таким образом банк решил обезопасить свои вложения,

выдавая межбанковские кредиты только высоконадежным банкам и, возможно, под

залог. Увеличились вложения в более рентабельные по сравнению с другими

промышленные предприятия (роста на 9 пунктов с 44 до 53%) и кредитование

местных и региональных органов власти (на 38 пунктов с 3 до 41%). Основными

клиентами банка среди промышленных предприятий являются нефтяные предприятия,

которые стабильно работали и были неплохими заемщиками. Кредиты местным органам

власти выдавались под обеспечение доходами бюджета, что также является надежным

гарантом возврата средств.

Мы рассмотрели место кредитных операций в составе активных операций

банка. Чтобы определить эффективность собственно кредитных операций нужно

воспользоваться анализом процентных доходов, то есть доходов, полученных за

предоставление кредитных ресурсов в пользование.

Для начала определим схему анализа эффективности кредитных операций

по процентным доходам. Она представлена на схеме 2.1.1.

Теперь попробуем на основании приведенной схемы проанализировать процентные

доходы АБ Капитал за 1995-96 годы.

Схема 2.1.1.

Пофакторный анализ процентных доходов.

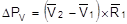

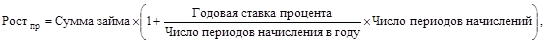

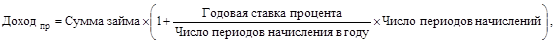

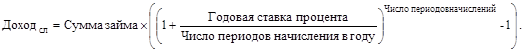

В целом рост процентных доходов может произойти за счет влияния двух

факторов: роста средних остатков по выданным кредитам и роста среднего уровня

процентной ставки за кредит. Влияние первого фактора на получение дохода банком

может быть определено по формуле

,

,

где  – средние остатки по

выданным кредитам в анализируемом периоде;

– средние остатки по

выданным кредитам в анализируемом периоде;

– то же в предыдущем

периоде;

– то же в предыдущем

периоде;

– средний уровень процентной

ставки в предыдущем периоде.

– средний уровень процентной

ставки в предыдущем периоде.

В нашем случае было

невозможным получить данные о средних остатках и процентной ставке, поэтому

будут использоваться данные на конец года. В итоге получится:

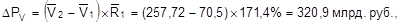

то есть за счет роста кредитных вложений банк мог бы получить дополнительно

320,9 млрд. руб.

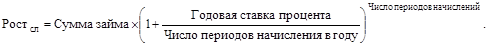

Измерим влияние изменения среднего уровня процентной ставки по формуле

,

,

где  – средний размер

процентной ставки, взимаемой за пользование кредитом в анализируемом периоде;

– средний размер

процентной ставки, взимаемой за пользование кредитом в анализируемом периоде;

– средний размер

процентной ставки, взимаемой за пользование кредитом в предыдущем периоде;

– средний размер

процентной ставки, взимаемой за пользование кредитом в предыдущем периоде;

– средние остатки по

выданным кредитам в анализируемом периоде.

– средние остатки по

выданным кредитам в анализируемом периоде.

После подставления данных получим:

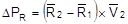

что показывает уменьшение возможного дохода от снижения процентной

ставки на 298,7 млрд. руб.

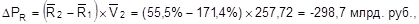

Теперь вычислим влияние обоих факторов на изменение дохода по кредитам:

Данный анализ показал нам, что банк адекватно отреагировал на

снижение процентных ставок по кредитам, предоставляемых коммерческим банками и

увеличил общую сумму кредитных вложений, что и компенсировало снижение процента

по кредитам и дало увеличение общей суммы процентных доходов на 22,195 млрд.

руб.

Следующий этап анализа – качественный. Он позволит нам выяснить причины,

вызывающие изменения указанных факторов.

Увеличение средних остатков по выданным кредитам может быть обусловлено

следующими факторами:

·

Общим ростом ссудных активов в 1996 году по

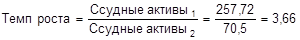

сравнению с 1995 годом:

Уровень кредитных вложений увеличился за год в 3,66 раза.

·

Увеличением удельного веса ссудных активов,

приносящих доход в виде процента, в совокупных активах:

Уровень кредитных операций в активе банка увеличился, что также

положительно характеризует кредитную политику банка.

Уменьшение среднего уровня процентных ставок по кредитным операциям

может быть вызван следующими факторами:

·

Снижением

общего уровня процентных ставок на кредитном рынке (не завися щий от банка

фактор). В 1996 году и происходило подобное снижение, что видно из приведенного

графика 2.1.1.

Снижением

общего уровня процентных ставок на кредитном рынке (не завися щий от банка

фактор). В 1996 году и происходило подобное снижение, что видно из приведенного

графика 2.1.1.

В 1996 году, учетная ставка Банка России снижалась, за исключением периода

с мая по июль, когда она «перевалила» за 100%. Многие банки России ведут свою

процентную политику в зависимости от изменения этой ставки.

·

Вторым фактором является рост или уменьшение

удельного веса рисковых кредитов банка, предоставленных под низкий процент.

Структура кредитов была проанализирована выше и по результатам

видно, что банк увеличил долю кредитов высоконадежным заемщикам, по кредитам которым

могли устанавливаться более низкие процентные ставки.

·

На уменьшение уровня ставок могли повлиять и

проценты по просроченным кредитам, ставка по которым также высока и может

влиять на общий уровень ставок.

За 1996 год доля просроченных кредитов в банке снизилась с 4 до 0,5%

(с 2,82 до 1,288 млрд. рублей соответственно). Поэтому этот фактор тоже влияет на

снижение процента.

Кроме описанных выше факторов нужно назвать еще некоторые, по

которым в связи с недостаточностью информации мы не можем провести анализ. Это,

например, динамика процентов, полученных по краткосрочным и долгосрочным процентам,

а также удельный вес краткосрочных и долгосрочных кредитов в портфеле банка. В 1995 году д/с кредиты

составили 2,89 млрд. руб. (или 4,1% от суммы кредитов), в 1996 – 0,147 млрд.

руб. (или 0,06% от суммы кредитов). Данные результаты можно оценить

положительно, так как краткосрочные кредиты повышают ликвидность банка. Но, с

точки зрения перспективы, д/с кредиты должны присутствовать в портфеле банка,

так как сегодняшние затраты могут окупиться в будущем.

Снизился уровень и межбанковских кредитов, по которым процентные

ставки ниже, чем по другим, но которые, в свою очередь, могут являться и более

надежные, чем другие.

На основе проведенного анализа можно сделать вывод о том, что по

всем используемым показателям банковская кредитная политика оценивается положительно.

Несмотря на снижение общей процентной ставки по кредитным ресурсам на рынке,

банк добился повышения процентных доходов от кредитной деятельности за счет

увеличения общей суммы кредитных средств, направленных в ссуды, снижения удельного и абсолютного веса просроченных

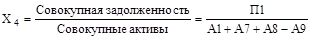

кредитов, положительной диверсификации кредитного портфеля, направляя денежные