Оглавление

1. Финансовый менеджмент как система управления.................................... 3

2. Понятие стоимость капитала и цены основных

источников капитала...... 7

Задачи............................................................................................................ 12

Список использованной литературы............................................................ 14

1.

Финансовый менеджмент как система управления

Финансовый менеджмент направлен

на управление движением финансовых ресурсов и финансовых отношений,

возникающих между хозяйствующими субъектами в процессе движения финансовых

ресурсов Ответ на вопрос, как искусно руководить этим движением и отношениями,

составляет содержание финансового менеджмента. Финансовый менеджмент

представляет собой процесс выработки цели управления финансами и осуществление

воздействия на них с помощью методов и рычагов финансового механизма.

Таким образом, финансовый

менеджмент включает в себя стратегию и тактику управления. Под стратегией в

данном случае понимаются общее направление и способ использования средств для

достижения поставленной цели. Этому способу соответствует определенный набор

правил и ограничений для принятия решения. Стратегия позволяет сконцентрировать

усилия на вариантах решения, не противоречащих принятой стратегии, отбросив все

другие варианты. После достижения поставленной цели стратегия как направление

и средство ее достижения прекращает свое существование. Новые цели ставят задачу

разработки новой стратегии. Тактика - это конкретные методы и приемы для

достижения поставленной цели в конкретных условиях. Задачей тактики управления

является выбор наиболее оптимального решения и наиболее приемлемых в данной

хозяйственной ситуации методов и приемов управления.

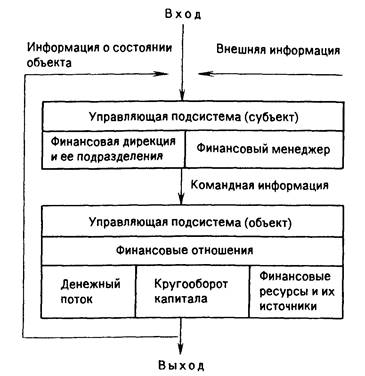

Финансовый менеджмент как

система управления состоит из двух подсистем: управляемой подсистемы, или

объекта управления, и управляющей подсистемы, или субъекта управления.

Схематично это можно представить следующим образом (рис. 1).

Рис.

1. Общая схема финансового менеджмента

Объектом управления в финансовом

менеджменте является совокупность условий осуществления денежного потока,

кругооборота стоимости, движения финансовых ресурсов и финансовых отношений

между хозяйствующими субъектами и их подразделениями в хозяйственном процессе.

Субъект управления - это специальная группа людей (финансовая дирекция как

аппарат управления, финансовый менеджер как управляющий), которая посредством

различных форм управленческого воздействия осуществляет целенаправленное

функционирование объекта.

Во-первых, любой объект

управления, любой процесс представляют собой систему. Под системой понимается

совокупность взаимодействующих элементов, составляющих целостное образование.

Финансовая система входит в социально-экономическую систему. Главным свойством

социально-экономической системы является то, что в ее основе лежат интересы

людей. Совокупность общественных, коллективных и личных интересов влияет на

состояние системы и процесс ее развития. Любая система состоит из элементов.

Под элементом системы понимается такая подсистема, которая в условиях данного

исследования (наблюдения и его цели) представляется неделимой, не подлежит

дальнейшему расчленению на составляющие. Следовательно, элемент всегда

является структурной частью любой системы. Например, финансовая система в

целом в качестве элемента системы включает финансовые фонды (денежные,

основные, оборотные фонды, фонды обращения, уставный капитал). Для финансов

хозяйствующего субъекта в качестве неделимого элемента системы рассматриваются

финансы структурного подразделения этого субъекта. Для финансов подразделения

хозяйствующего субъекта в качестве неделимого элемента системы рассматриваются

финансовые ресурсы.

Каждому элементу присущи

различные свойства. Основными свойствами элемента системы являются следующие.

1. Элемент системы выполняет

только ему присущую функцию, которая не повторяется другими элементами данной

системы.

2. Элемент обладает способностью

взаимодействовать с другими элементами и интегрировать с ними. Это является

признаком целостности системы.

3. Элемент тесно связан с

другими элементами своей системы.

Свойства элементов финансовой

системы позволяют вывести общее правило финансового менеджмента: всегда надо

стремиться к финансовой устойчивости системы в целом, а не тех или иных ее

элементов, подсистем.

Во-вторых, воздействие субъекта

на объект управления, т. е. сам процесс управления, может осуществляться только

при условии циркулирования определенной информации между управляющей и

управляемой подсистемами. Процесс управления независимо от его конкретного

содержания всегда предполагает получение, передачу, переработку и

использование информации.

В-третьих, финансовая система

является сложной, динамичной и открытой системой.

Сложность финансовой системы

определяется неоднородностью составляющих элементов, разнохарактерностью

связей между ними, структурным разнообразием элементов. Это вызывает

многообразие и различие элементов системы, их взаимосвязей, тенденций,

изменений состава и состояния системы, множественность критериев их

деятельности. Динамичность финансовой системы обусловливается тем, что она

находится в постоянно меняющейся величине финансовых ресурсов, расходов, доходов,

в колебаниях спроса и предложения на капитал. Это обеспечивает увеличение и

углубление связей финансовой системы с внешней средой и усложняет процесс ее

управления, финансовая система является открытой системой, так как она

обменивается информацией с внешней средой.

2.

Понятие стоимость капитала и цены основных источников капитала

Стоимость капитала – денежная сумма,

которую нужно уплатить за получение имущественных прав в конкретных условиях

места и времени.

Следует отличать понятия «стоимость

капитала фирмы» и «оценка капитала», «стоимость фирмы».

В первом случае речь идет о некоторой

специфической характеристике источника средств. Стоимость капитала

количественно выражается в сложившихся в компании относительных годовых

расходах по обслуживанию своей задолженности перед собственниками и

инвесторами, т.е. это относительный показатель, измеряемый в процентах.

Финансовый менеджер должен знать стоимость

капитала своей компании по многим причинам:

1) стоимость собственного капитала, по

сути, представляет собой отдачу на вложенные инвесторами в деятельность

компании ресурсы и может быть использована для определения рыночной оценки

собственного капитала и прогнозирования возможного изменения цен на акции фирмы

в зависимости от изменения ожидаемых значений прибыли и дивидендов.

2) стоимость заемных средств ассоциируется

с уплачиваемыми процентами, поэтому нужно уметь выбирать наилучшую возможность

из нескольких вариантов привлечения капитала.

3) максимизация рыночной стоимости фирмы,

что является основной задачей, стоящей перед управленческими персоналом,

достигается в результате действия ряда факторов, в частности за счет

минимизации стоимости всех используемых источников.

4) стоимость капитала является одним из

ключевых факторов при анализе инвестиционных проектов.

Любая компания нуждается в источниках

средств, чтобы финансировать свою деятельность как с позиции перспективы, так и

в плане текущих операций.

Общая сумма средств, которую нужно

уплатить за использование определенного объема финансовых ресурсов, выраженная

в процентах к этому объему, называется ценой капитала (cost of capital – СС).

Как правило, текущие активы финансируются

за счет краткосрочных, а средства длительного пользования – за счет

долгосрочных источников средств. Благодаря этому оптимизируется общая сумма

расходов по привлечению средств.

Для того чтобы принимать правильные

решения относительно управления структурой капитала, необходимо знать, какие

возможные варианты существуют. Поэтому необходимо изучить возможные источники

финансирования деятельности акционерной компании.

Для того чтобы определить общую стоимость

капитала, необходимо сначала оценить величину каждой его компоненты. Обычно

капитал компании состоит из собственного и заемного капитала.

Собственный капитал включает в себя:

·

обыкновенные акции по текущей рыночной цене;

·

привилегированные акции по текущей рыночной цене;

·

внутренние источники средств (нераспределенная

прибыль компании, амортизационные отчисления, отчисления в фонды предприятий).

Заемный капитал включает в себя:

·

долгосрочные займы;

·

краткосрочную задолженность;

·

выпуск облигаций.

Рассматривая предприятия государственной

формы собственности, работающие в рыночных условиях, мы выделяем две

компоненты:

·

собственный капитал в виде накопленной

нераспределенной прибыли;

·

заемный капитал в виде долгосрочных банковских

кредитов.

Средняя стоимость капитала представляет

собой среднюю посленалоговую «цену», в которую предприятию обходятся

собственные и заемные источники финансирования.

Обычно считается, что затраты на капитал –

это альтернативная стоимость, иначе говоря, доход, который ожидают получить

инвесторы от альтернативных возможностей вложения капитала при неизменной

величине риска. В самом деле, если компания хочет получить средства, то она

должна обеспечить доход на них, как минимум, равный величине дохода, которую

могут принести инвесторам альтернативные возможности вложения капитала.

Основная область применения стоимости

капитала – оценка экономической эффективности инвестиций. Ставка дисконта,

которая используется в методах оценки эффективности инвестиций, – это и есть

стоимость капитала, который вкладывается в предприятие.

Стоимость собственного капитала – это

денежный доход, который хотят получить держатели обыкновенных акций.

Обыкновенные акции играют решающую роль в формировании финансовых ресурсов

компании. Их доля в уставном капитале не может быть меньше 75%. В большинстве

акционерных обществ эта доля выше, так как, приобретая обыкновенную акцию,

инвестор делает бессрочный вклад в уставной капитал, т.е. акционерное общество

может свободно распоряжаться этим капиталом без опасения, что часть капитала

придется вернуть по запросу акционеров. Акционерное общество может

дополнительно выпускать акции только в пределах их объявленного числа с целью

привлечения необходимых ресурсов для развития, модернизации и расширения

производства, а не на покрытие понесенных убытков.

Модель прогнозируемого роста дивидендов.

Расчет стоимости собственного капитала основывается на формуле:

Ce = D1 + g

где

Ce – стоимость собственного капитала;

P – рыночная цена одной акции;

D1 – дивиденд, обещанный компанией в первый год реализации

инвестиционного проекта;

g – прогнозируемый ежегодный рост дивидендов.

Модель оценки капитальных активов (САРМ:

Capital Assets Price Model). Использование данной модели наиболее

распространено в условиях стабильной рыночной экономики при наличии достаточно

большого числа данных, характеризующих прибыльность работы предприятия.

Модель использует существенным образом

показатель риска конкретной фирмы, который формализуется введением показателя.

Этот показатель устроен таким образом, что β = 0, если активы компании

совершенно безрисковые (случай сколь желаемый, столь же редкий). Показатель

β равен нулю, например, для казначейских облигаций США. Показатель β

= 1, если активы данного предприятия столь же рисковые, что и средние по рынку

всех предприятий страны. Если для конкретного предприятия имеем:

0 < β < 1, то это предприятие

менее рисковое по сравнению со средним по рынку, если β > 1, то

предприятие имеет большую степень риска. Расчетная формула модели имеет вид:

Ra = Rf + βa (Rm – Rf)

где

Ra – требуемая доходность акции а. На рынке,

находящемся в состоянии равновесия, требуемые значения доходности должны

равняться ожидаемым;

Rf – доходность безрисковых активов

«risk-free»;

Rm – требуемая доходность идеально

диверсифицируемого рыночного портфеля (в качестве замены рыночного портфеля

выступают рыночные индексы);

βa – фактор

систематического риска акции а. (β-коэффициент –

альтернативный способ представления ковариации ценной бумаги (в нашем случаи

акции а) с рыночным портфелем.

Для определения величины (βa применительно к

данному предприятию могут быть использованы данные прошлых лет. По

сравнительным данным прибыльности анализируемого предприятия и средней рыночной

прибыльности строится соответствующая прямолинейная регрессионная зависимость,

которая отражает корреляцию прибыльности предприятия и средней рыночной

прибыльности. Регрессионный коэффициент этой зависимости служит основой для

оценки βa‑фактора. В западных странах для ориентации потенциальных

инвесторов печатают справочники, содержащие показатель βa для большинства

крупных фирм.

Задачи

Задача 1

Первоначальная вложенная сумма составляет 150 тыс. руб.

Определить наращенную сумму через 3 года при использовании простой и сложной

процентной ставки процентов в размере 40%.

Решение:

При использовании простой процентной ставки процентов:

S = P*(1 + i*n)

Где:

S – наращенная сумма,

P –

первоначальная вложенная сумма,

i –

процентная ставка,

n –

срок, лет.

S = 150*(1

+ 0,4*3) = 330 тыс. руб.

При использовании простой процентной ставки процентов:

S = P*(1 + i)n

S = 150*(1

+ 0,4)3 = 411,6 тыс. руб.

Задача 8

Векселедержатель предъявил для учета вексель на сумму 5 млн.

руб. за 15 дней до наступления срока погашения. Учетная ставка банка – 75%

годовых. Какую сумму получит векселедержатель и какой доход банка от этой

операции?

Решение:

DISC

= (Р * к * r)

/ 365

к

– количество дней до срока погашения;

r – дисконтная ставка.

При

учетной ставке 75%:

DISC

= (5x 15 x 0,75) / 365 = 0,154 млн. руб. – сумма, которую получит банк.

Соответственно

владелец векселя получит величину PV:

PV

= 5 – 0,154 = 4,846 млн. руб.

Список

использованной литературы

1. Балабанов

И.Т. Основы финансового менеджмента. Как управлять капиталом. – М.: Финансы и

статистика, 2005.

2. Бригхэм

Ю., Гапенски Л. Финансовый менеджмент: Полный курс. – В 2-х т. / Пер. с англ.

под ред. В.В. Ковалева. – С.-Пб.: Экономическая школа, 2007.

3. Виссема

Х. Менеджмент в подразделениях фирмы. М.: Инфра М, 2006,

4. Дж.

К. Ван Хорн. Основы управления финансами

/ Пер. с англ. – М.: Финансы и статистика, 2006.

5. Ковалев В. В.

Финансовый анализ. – М.: Финансы и статистика, 2007.

6. Павлова

Л.Н. Финансовый менеджмент. Управление денежным Оборотом предприятия: Учебник

для вузов. – М.: Банки и биржи. ЮНИТИ, 2005.

7. Финансовый

менеджмент: Теория и практика: Учебник / Под ред. Е.С. Стояновой. – М.: Изд-во

Перспектива, 2007.

8. Финансовый

менеджмент: Учебник для вузов / Под ред. Г.Ф. Поля-ка. – М.: Финансы, ЮНИТИ,

2007.