|

ГЛАВА 18.

ОСНОВЫ ФИНАНСОВЫХ

ВЫЧИСЛЕНИЙ

18.1 ДВА СПОСОБА РАСЧЕТА ПРОЦЕНТНЫХ ВЫПЛАТ

(ПРОСТОЙ ПРОЦЕНТ, СЛОЖНЫЙ ПРОЦЕНТ)

Давая деньги в долг, кредитор упускает возможность использовать их до

момента возврата. Заемщик должен выплатить компенсацию за ожидание кредитора.

Компенсация обычно выражается в форме процента.

Процентом называют доход в денежной форме, выплачиваемый кредитору за

пользование его деньгами. Процент начисляется на основную сумму вклада

(займа) по определенной процентной ставке с определенной периодичностью,

например ежегодно.

Пример 1

Рассмотрим вложение 1000 рублей на

счет в банке сроком на 3 года при ставке 10% годовых.

Если по прошествии каждого года владелец снимает выплачиваемый доход по

вкладу 10%, результаты инвестирования будут таковы:

|

ПРОЦЕНТНАЯ СТАВКА

|

|

Основная сумма вклада

|

Доход за год при процентной ставке 10% годовых

|

На конец года на счете

|

Снято со счета по прошествии года

|

Остаток на счете

|

|

|

1 год 1000

|

1000/100 х 10 = 100

|

1100

|

100

|

1000

|

|

2 год 1000

|

1000/100 х 10 = 100

|

1100

|

100

|

1000

|

|

3 год 1000

|

1000/100 х 10 = 100

|

1100

|

100

|

1000

|

|

За 3 года инвестор получил 100 рублей по окончании первого года, 100

рублей по окончании второго года и 100 рублей по окончании третьего года, что

совпало с окончанием срока вклада. В результате инвестирования в течение 3

лет получено 300 рублей сверх основной суммы вклада 1000 рублей. Всего 1 300

рублей.

Таким образом, простой процент начисляется исходя из ставки процента и

исходной суммы вне зависимости от накопленного дохода. Такая схема

соответствует случаю, когда доход от вклада периодически выплачивается

заемщиком и тут же изымается кредитором.

|

|

|

Пример 2

Рассмотрим вложение 1000 рублей на банковский депозит сроком на 3 года

при ставке 10% годовых при условии, что владелец НЕ снимает в конце каждого

года полученные в качестве дохода 10%, но оставляет их на счете с целью

реинвестирования по той же процентной ставке (10%).

|

ПРОСТОЙ

ПРОЦЕНТ

СЛОЖНЫЙ

ПРОЦЕНТ

|

|

Основная

сумма вклада, начало года

|

Доход за

год, годовых

|

Снято со счета по прошествии года

|

Остаток на

счете на конец года

|

|

1 год 1000

|

1000 х 10%

= 100

|

0

|

1000 +

(1000 х 10%) = 1000 х (1 + 0,1) = 1100

|

|

2 год 1100

|

1100 х 10%

= 110

|

0

|

1100 +

(1100 х 10°о) = 1100 х (1 + 0,1) = 1210

|

|

3 год 1210

|

1210 х 10%

= 121

|

0

|

1210 +

(1210 х 10%) = 1210 х (1 + 0,1) =

1331

|

|

По окончании трех лет инвестор получит кроме основной суммы вклада 1000

рублей 331 рубль. Всего 1 331 рубль.

Таким образом, если сравнивать условия без инвестирования процента

(простой процент) и с учетом инвестирования процента (сложный процент), то

результаты инвестирования по второй схеме превосходят результаты

инвестирований по первой схеме на 31 рубль. Это произошло по причине

реинвестирования процента.

Сложный процент начисляется исходя из ставки процента и суммы,

накопленной на счете к началу очередного периода с учетом накопленного

дохода. Такая схема соответствует случаю, когда доход от вклада периодически

выплачивается заемщиком, но не изымается кредитором, а остается у заемщика,

увеличивая сумму займа.

Естественно, эта схема подвергает кредитора большему риску, соответственно

он получает и большее вознаграждение.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1.

Что такое процент?

2. Какая схема начисления

соответствует случаю, когда доход от вклада периодически выплачивается

заемщиком и тут же изымается кредитором?

|

|

18.2 ИЗМЕНЕНИЕ СТОИМОСТИ ДЕНЕГ ВО ВРЕМЕНИ

При размещении свободных средств в разные ценные бумаги инвестор

стремится получить максимальную выгоду. Исходя из предположения абсолютной надежности

всех способов инвестирования для того, чтобы оптимальным образом выбрать

способ инвестирования, необходимо сравнить полученные доходы. Однако доходы

могут поступать в разное время, таким образом, разные способы инвестирования

приводят к разным графикам получения денег.

Естественным способом сравнивать денежные поступления в разные сроки

является приведение их к одному и тому же моменту времени. Как правило, в

качестве такого момента выбирают или момент начала инвестиций, или некоторый

фиксированный момент в будущем. Соответственно приведение денежных потоков к

начальному моменту называется дисконтированием, а к моменту в будущем —

наращением.

В Примере 2 общая сумма денежных средств на счете по окончании третьего

года (1 331) называется будущей стоимостью 1000 рублей,

•

инвестированных на 3 года;

• по ставке

10%, начисляемых ежегодно;

• при условии реинвестирования процента.

Изначальная

стоимость инвестиции 1000 рублей называется текущей стоимостью 1 331 рубля.

• которые будут выплачены (или

получены) через 3 года;

• исходя из ставки 10%,

начисляемых ежегодно;

• при условии реинвестирования.

Расчет, как мы помним,

производился следующим образом:

1000 х (1 + 0,10) х (1 +

0,10) х (1 + 0,10) = 1000 х (1,10)3

При

начислении сложного процента мы находим будущую стоимость путем умножения

текущей стоимости на (1 + ставка процента в периоде начисления в долях

единицы) столько раз, сколько начислялся процент.

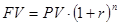

Теперь мы

можем вывести формулу для расчета будущей стоимости денег, инвестированных на

определенный срок под определенный процент с условием реинвестирования

процента.

|

ПРИВЕДЕНИЕ ДЕНЕЖНЫХ ПОСТУПЛЕНИЙ К

ОДНОМУ И ТОМУ ЖЕ МОМЕНТУ ВРЕМЕНИ

ДИСКОНТИРОВАНИЕ НАРАЩЕНИЕ

БУДУЩАЯ СТОИМОСТЬ

ТЕКУЩАЯ СТОИМОСТЬ

|

|

#,

(3)

#,

(3)

Где

FV — будущая стоимость,

PV — текущая стоимость (первоначальная

стоимость на момент инвестирования = основная сумма вклада при первоначальном

инвестировании),

r — ставка процента в периоде начисления в

долях единицы,

n — число периодов начисления.

Выражение

#,- называется коэффициентом наращения.

#,- называется коэффициентом наращения.

Расчет будущей

стоимости при использовании формулы сложного процента называется наращением.

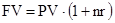

Расчет будущей стоимости в Примере 1, как мы помним, производился

следующим образом:

1000 + 1000 х

0,1 +1000 х 0,1+1000 х 0,1 = 1000 х (1 + 0,1 х 3)

При начислении

простого процента мы находим будущую стоимость путем умножения текущей

стоимости на (1 + ставка процента г. периоде начисления в долях единицы,

умноженная на количество периодов начисления).

#,

(4)

#,

(4)

Где

FV — будущая стоимость,

PV

— текущая стоимость (первоначальная стоимость на момент инвестирования =

основная сумма вклада при первоначальном инвестировании),

r — ставка процента в периоде начисления в

долях единицы,

n — число периодов начисления.

В случае

одного периода (п = 1) формулы (3) и (4) совпадают, т, к. в случае одного

временного интервала реинвестирования не происходит и условия заимствования

фактически совпадают.

#

#

|

КОЭФФИЦИЕНТ

НАРАЩЕНИЯ

|

|

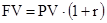

Дисконтирование — это расчет, обратный наращению. При дисконтировании

мы узнаем, сколько сейчас (в момент расчета) стоит известная в будущем

стоимость денег. Этот пересчет к настоящему моменту позволит сравнивать

разные суммы в разные времена.

Таким образом, при дисконтировании мы находим текущую стоимость путем

деления известной будущей стоимости на (1 + ставка процента) столько раз, на

сколько раз начисляется процент.

#

(5)

#

(5)

FV — будущая стоимость,

PV

— текущая стоимость (первоначальная стоимость на момент инвестирования =

основная сумма вклада при первоначальном инвестировании),

r — ставка процента в периоде начисления в

долях единицы,

n — число периодов начисления.

Выражение

#

#

называется коэффициентом дисконтирования.

Очевидно, он равен величине, обратной величине коэффициента наращения.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1. Как называется расчет, результатом

которого является приведение

денежных потоков к начальному моменту времени?

2.

Как называется коэффициент, обратный

коэффициенту дисконтирования?

|

КОЭФФИЦИЕНТ ДИСКОНТИРОВАНИЯ

|

|

18.3

РАСЧЕТ ГОДОВЫХ СТАВОК ПРОЦЕНТА

Очевидно, что при одинаковых условиях (одинаковый

срок, простой или сложный процент) выгоднее та инвестиция, у которой выше

пропет н.1я ставка. Однако зачастую сроки инвестиций и периоды вычла I по ним

не совпадают. В этом случае для того. чтобы сравнивать инвестиции, необходимо

рассчитывать их процентные ставки, приведенные к одному и тому же временному

периоду. Как правило. в качестве такого периода выбирается год.

Пример 3

Сравнить, какой из банковских вкладов выгоднее:

а) вложение 1000 рублей в банк на месяц под 3% в месяц;

б) вложение 500 рублей в банк на 6 месяцев под 12% за

полгода.

Можно вычислить, каков доход в процентном выражении

за месяц во втором случае, и сравнить с уже данным показателем в первом

случае. Однако традиционно в качестве такого периода берется один год.

При этом говорят, что ставка составляет Х процентов годовых.

Вычисление ставки в годовом исчислении можно

производить по формуле простого или сложного процента.

Пример 4

По банковскому вкладу ежеквартально начисляют 2% от

первоначальной суммы вклада. Найти годовую ставку процента.

Процентную ставку в периоде начисления умножают на

число перио-дов в году:

Годовая ставка процента = r х n =

2 %

х 4 квартала = 8% годовых

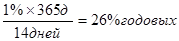

Пример 5 Вклад в банке дает 1% за 14 дней. Найти

годовую ставку процента.

Годовая ставка процента

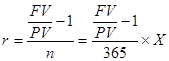

#

#

В общем случае она вычисляется

из формулы (4) простого процента:

FV = PV* (1 + nr),

Откуда

# (6)

# (6)

|

ГОДОВАЯ

СТАВКА ПРОЦЕНТА, РАССЧИТАННАЯ ПО ФОРМУЛЕ ПРОСТОГО ПРОЦЕНТА

|

|

Если мы

используем формулу сложного процента, то на единицу вложений годовая процентная

ставка составит

(1 + процентная ставка в периоде начисления в долях единицы),

возведенная а степень, равную числу периодов начисления, минус единица:

#

#

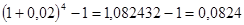

Пример 6

По банковскому вкладу ежеквартально начисляют доход 2% от первоначальной суммы вклада.

Найти ставку процента (в годовых) с учетом реинвестирования полученного

дохода.

#

#

Сравнивая результат примеров 1 и 3, можно сделать вывод, что при прочих

равных условиях инвестирования годовая процентная ставка с учетом

реинвестирования выше.

В общем

случае вычисляется из формулы (3):

#,

#,

откуда

# (7)

# (7)

С учетом необходимости приведения процентных ставок к одному временному

периоду их общие формулы расчета видоизменяются в зависимости от того, в

каких единицах (днях, месяцах, кварталах) выражен период инвестирования.

Например,

если инвестиция имеет срок, выраженный в днях, то число периодов n =365, где х — число дней, по формуле

(6) процентная ставка равна:

#

#

По формуле

(7) процентная ставка равна:

#

#

Будучи рассчитана на основе одного временного периода (т. е. N = 1), формула приобретает

совсем простой вид:

#

#

|

ГОДОВАЯ ПРОЦЕНТНАЯ СТАВКА,

ВЫЧИСЛЕННАЯ С ИСПОЛЬЗОВАНИЕМ СЛОЖНОГО ПРОЦЕНТА

ПРИВЕДЕНИЕ ПРОЦЕНТНЫХ СТАВОК К

ОДНОМУ ВРЕМЕННОМУ ПЕРИОДУ

|

|

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1. Как

вычисляется годовая процентная ставка с использованием сложного процента?

2. Как

вычисляется годовая процентная ставка с использованием простого процента?

18.4 ПОНЯТИЕ О ДИСКОНТИРОВАНИИ ДЕНЕЖНЫХ ПОТОКОВ

Под денежными

потоками (для целей настоящей главы) мы понимаем доходы (выплаты), получаемые

в разное время инвестором от инвестиции в денежной форме.

Техника дисконтирования, выражающаяся

в приведении будущей стоимости инвестиций к их текущей стоимости, позволяет

сравнивать различные виды инвестиции, сделанные в разное время на разных

условиях.

Для того чтобы привести будущую стоимость инвестиции к ее текущей

стоимости, необходимо умножить на коэффициент дисконтирования

(дисконтировать) все денежные доходы, связанные с инвестицией, и суммировать

полученные величины.

Коэффициент дисконтирования

# определяется с

учетом доходности по альтернативному вложению

# определяется с

учетом доходности по альтернативному вложению

Пример 7

Необходимо

принять решение о том, имеет ли

смысл покупать облигацию номиналом 10 000 руб. по цене 9 500 руб. с выплатой

ежегодного купонного 8-процентного дохода и сроком погашения через 3 года,

если ставка процента в банке по вкладу сроком на 3 года составляет 10%

годовых.

|

|

|

Будущая стоимость выплат

|

Дисконтирование по ставке доходности альтернативного вложения(10%)

|

Настоящая

стоимость

денежных

выплат

|

|

|

Год 1

Год 2

Год 3

Год 3

|

Купонный доход 800 руб.

Купонный доход 800 руб.

Купонный доход 800 руб.

Погашение облигаций

по номиналу 10 000 руб.

|

800/1,10

800/1,1С2

800/1,103

10 000/1,103

|

727 руб.

661 руб.

601 руб.

7513 руб.

|

|

Итого текущая стоимость

|

9 502 руб.

|

|

Из вычислений, приведенных выше, видно, что при

данных условиях приобретение облигации выгоднее, чем вложение денег в банк,

так как ее текущая стоимость выше, чем рыночная цена облигации (9 500 руб.)

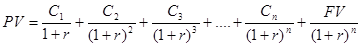

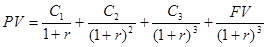

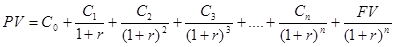

Общая формула для расчета текущей стоимости

инвестиции при условии выплаты дохода без реинвестирования через равные промежутки

времени и возврата основной суммы в конце срока:

#,

#,

где

C1, C2, C3 — доход, начисленный (или купон, выплаченный) в конце

первого, второго, третьего периодов,

Cn — доход, начисленный (или купон,

выплаченный) в конце n-ого

периода,

FV — основная сумма вклада, выплаченная

по окончании n-ого

периода,

R — доходность по альтернативному

вложению.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1.

Что такое денежные потоки?

2. Для

чего используется дисконтирование денежных потоков?

18.5 ВНУТРЕННЯЯ СТАВКА

ДОХОДНОСТИ

Иногда

требуется решить обратную задачу: при какой процентной ставке по данному

вложению текущая стоимость вложения будет равна ее рыночной стоимости? Для ответа на этот вопрос нужно решить уравнение (8) относительно r. Такое

значение r называется

внутренней (ибо не зависит от внешних условии) ставкой доходности, Считается, что инвестиция тем

выгоднее, чем выше ее внутренняя ставка

доходности.

|

ВНУТРЕННЯЯ

СТАВКА ДОХОДНОСТИ

|

|

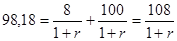

Пример 8

Облигация сроком 1 год погашается по номиналу, выплачивается ежегодный

купонный доход 8% номинала. Рыночная цена облигации — 98,18 номинала. Найти

внутреннюю ставку доходности.

Пусть номинал — 100, тогда

#

#

где

C = 100 х 0,08

= 8,

FV = 100,

PV = 98,18,

а r

предстоит найти. Подставляя полученные значения в формулу, получаем;

#

#

Отсюда:

1 +r= 108/98,18 »1,10,

и наконец,

внутренняя ставка доходности равна:

г » 0,1 = 10%.

Пример 9

Найти внутреннюю ставку доходности для вложения 9 500 руб. на

банковский вклад сроком на 3 года с выплатой 10 % годовых без реинвестирования

процентного дохода.

#

#

где

PV = FV = 9 500,

C1 = C2 = C3 = 950.

Получаем

уравнение:

#

#

|

|

|

Решая его

относительно r, получим

#

#

Если мы найдем внутреннюю ставку доходности для облигации по условиям Примера 7,

то, решив уравнение

#

#

относительно r (r = 0,10011), мы можем убедиться, что внутренняя норма

прибыли для вложений в облигацию чуть выше, значит, они выгоднее, что

соответствует выводам, сделанным ранее.

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1. Что такое внутренняя ставка доходности?

2. Если внутренняя ставка

доходности облигации составляет 12%, а процент по банковскому вкладу -— 10%,

какая из двух указанных инвестиций, на ваш взгляд, выгоднее?

18.6 АННУИТЕТЫ

Аннуитет (иначе — рента) — регулярные ежегодно поступающие платежи.

Дисконтирование

аннуитета используется для оценки сегодняшней текущей стоимости инвестиции,

доход на которую будет одинаковым в течение долгого времени и должен

выплачиваться с определенной (годовой) периодичностью.

Пример 10

|

АННУИТЕТЫ

ДИСКОНТИРОВАНИЕ

АННУИТЕТА

|

|

Год

|

Доход

|

|

|

|

1

|

30 000 руб.

|

|

2

|

30 000 руб.

|

|

3

|

30 000 руб.

|

|

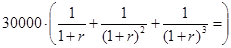

В этом

случае у нас имеется аннуитет 30 000 руб. в год в течение трех

лет.

|

|

Применяя к таким выплатам

обычную технику дисконтирования

потоков платежей при процентной ставке, равной 10%. получаем (предполагается,

что выплаты происходят в конце каждою года):

|

|

|

Год

|

Платежи

|

Коэффициент дисконтирования

|

Текущая стоимость

|

|

1

|

30 000 руб.

|

1/(1+0,1) = 0,9091

|

27 273 руб.

|

|

2

|

30 000 руб.

|

1/(1+0,1)2 = 0.8264

|

24 792 руб.

|

|

3

|

30 000 руб.

|

1/(1+0,1)3 = 0.7513

|

22 539 руб.

|

|

текущая стоимость

|

74 604

|

|

Текущая

стоимость потока платежей 74 604 руб.

Из вычислений

видно, что мы каждый раз умножали коэффициент дисконтирования на одну и ту же

величину — 30 000.

Получим:

#

#

#

#

То есть:

|

|

Год

|

Платежи

|

Коэффициент дисконтирования

|

Текущая стоимость

|

|

1-3

|

30 000 руб. в год

|

2,4868

|

74604 руб.

|

|

Текущая стоимость

|

74604

|

|

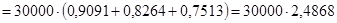

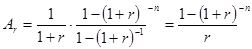

Для экономии времени коэффициент дисконтирования аннуитета может быть

вычислен по формуле суммы геометрической прогрессии со знаменателем 1/(1 + r):

#

#

где

r-

процентная ставка за период,

n-

число периодов

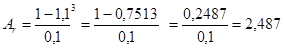

Используя эту формулу, можно рассчитать 3-летний коэффициент аннуитета

при процентной ставке 10%:

#

#

|

|

|

ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

1. Что такое рента (аннуитет)?

2. Для чего используется дисконтирование

аннуитета?

3. Каким образом при вычислении

коэффициента дисконтирования аннуитета можно использовать формулу суммы

геометрической прогрессии?

18.7 РАСЧЕТ ТЕКУЩЕЙ СТОИМОСТИ

ДЛЯ

ПОТОКОВ ПЛАТЕЖЕЙ, НАЧИНАЮЩИХСЯ В МОМЕНТ ВРЕМЕНИ, НА КОТОРЫЙ

РАССЧИТЫВАЕТСЯ ТЕКУЩАЯ СТОИМОСТЬ ИНВЕСТИЦИЙ

В обычных случаях мы полагали, что первая выплата отстоит от времени,

на которое рассчитывается текущая стоимость, на 1 временной период, например

произойдет через год или месяц. Возможны, однако, ситуации, когда первый

платеж приходит в тот момент, на который рассчитывается текущая стоимость

инвестиций.

Пример 11

Облигация, приобретенная за 1000 рублей, приносит купонный доход 8%

ежегодно, первая купонная выплата производится в момент сразу после

приобретения. Срок до погашения 3 года. Найти текущую стоимость на момент

приобретения облигации.

|

|

|

Год

|

Платежи

|

Коэффициент дисконтирования

|

Текущая стоимость

|

|

0

|

80 руб.

|

1

|

80 руб.

|

|

I

|

80 руб.

|

1/1,08

|

74,07 руб.

|

|

2

|

1080 руб.

|

1/1,082

|

925,93 руб.

|

|

Общая текущая

стоимость

|

1080 руб.

|

|

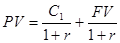

Общая формула для расчета текущей стоимости

денежных потоков при условии получения первого платежа в момент, на который

рассчитывается настоящая стоимость, принимает вид:

#

#

#,

#,

|

|

Где

Со — первый

платеж, не дисконтированный, поскольку он

получен в момент

времени, на который рассчитывается текущая

стоимость. Его будущая стоимость равна текущей

стоимости. Математическое объяснение таково:

для платежей, приходящих во время

0:

#,

#,

т. е.

Коэффициент дисконтирования равен 1.

ВОПРОСЫ ДЛЯ

САМОПРОВЕРКИ

1. Что

выражает процентная ставка, используемая при расчете

текущей стоимости аннуитета?

2. Чему равен коэффициент дисконтирования для платежа,

полученного в момент расчета

текущей стоимости аннуитета?

Базовый курс по рынку ценных бумаг

— Часть III

|

|

|

В подготовке учебного пособия принимали непосредственное участие,

а также был» использованы

материалы, разработанные следующими авторами:

Глава 1 Берд Б.

Глава 2 Марченко А.

Глава 3 Берд Б., Радыгин А., Кокошкин К.,

Чекашкин Ю.

Глава 4 Берд Б., Радыгин

А., специалисты группы мониторинга Рrice Waterhouse

Глава 5 Берд Б.

Глава 6 Радыгин А.,

Алексеева Е., Чураева М., специалисты группы

мониторинга Рrice Waterhouse

Глава 7 Берд Б.

Глава 8 Марченко А.

Глава 9 Радыгин А., Олейник Л., Малова М-,

Глушецкий А.

Глава 10 Радыгин А., Редькин И., Субботин Д.

Глава II Радыгин А., Марченко А.

Глава 12 Кубасова Е., Теллухин П.

Глава 13 Радыгин А.,

Левенчук А., специалисты группы мониторинга

Рrice Waterhouse

Глава 14 Марченко А.

Глава 15 Радыгин А.,

Алексеева Е.. Чураева М., специалисты группы

мониторинга Рrice Waterhouse

Глава 16 Петренко Е.

Глава 17 Петренко Е.

Глава 18 Марченко А.,

Олейник Л., Алексеева Е.

Замечания и предложения по структуре и содержанию просим направлять по

адресу: 121099 Москва, а/я 360.

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|