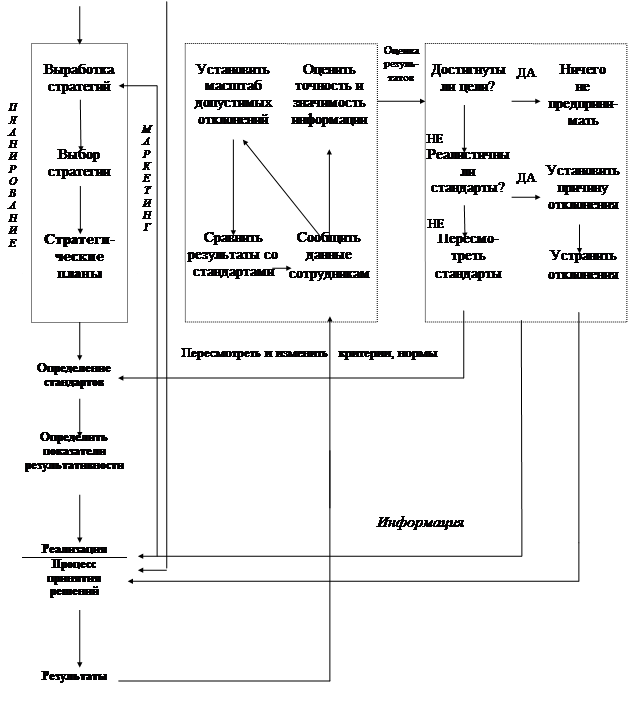

Приложение 1

Модель процесса управления

|

Сравнить результаты со стандартами

|

|

Выработка

стратегий

Выбор

стратегии

Стратеги-ческие

планы

|

|

Определение

стандартов

Определить

показатели

результативности

Реализация

Процесс

принятия

решений

Результаты

|

Установить

масштаб

допустимых

отклонений

Сравнить

результаты со

стандартами

|

Достигнуты

ли цели?

Реалистичны ли

стандарты?

Пересмо-треть

стандарты

|

Оценить

точность и

значимость

информации

Сообщить

данные

сотрудникам

|

Ничего

не

предприни-мать

Установить

причину отклонения

Устранить

отклонения

|

|

Пересмотреть и изменить критерии, нормы

|

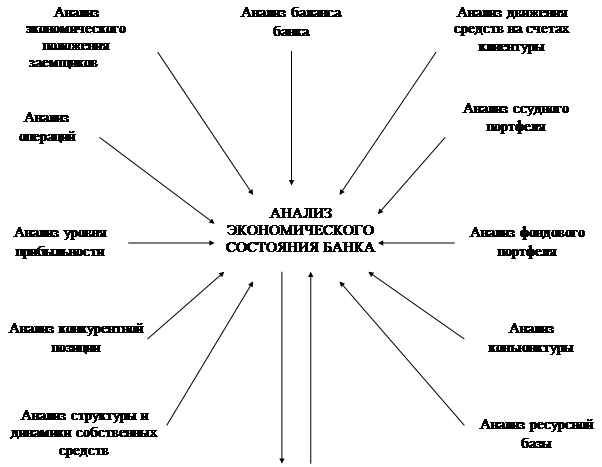

Приложение 2

Система комплексного

экономического анализа

|

АНАЛИЗ

ЭКОНОМИЧЕСКОГО

СОСТОЯНИЯ БАНКА

|

|

Анализ

экономического положения заемщиков

|

|

Анализ движения

средств на счетах клиентуры

|

|

Анализ уровня

прибыльности

|

|

Анализ фондового

портфеля

|

|

Анализ

конкурентной позиции

|

|

Анализ структуры

и динамики собственных средств

|

|

|

|

|

|

|

|

|

|

|

Составление

прогнозов (для интегрированной оценки по отдельным статьям)

|

|

Приложение 3

Принципиальная схема

организации аналитической деятельности

|

Справочно-информационный

фонд

|

|

Потребности в

аналитической информации

|

|

Общесистемные

(По уровням управления)

|

|

Локальные (частные)

(По этапам процесса

управления)

|

|

Система аналитических

показателей

|

Приложение 4

Виды анализа

|

Периодич-ность

проведения

|

|

Состав анализиру-емых

объектов

|

|

Характер принимаемых по

его итогам решений

|

|

Используемые

экономико-математические и статистические методы

|

|

Применяемые критерии

оценки

|

|

Масштабность и спектр

оказываемых банком услуг

|

Ежедневный

Еженедель-ный

Ежедекад-ный

Ежемесяч-ный

Ежеквар-тальный

Полугодо-вой

Годовой

и т.д.

|

Полный

Селектив-ный

Тематичес-кий:

операцион-ный

финансовых результатов

критериаль-ный

|

Контрольно-оперативный

(оценка факти-ческого состояния дел):

аттестационный

экспресс-анализ

текущий

итоговый

Прогнозный:

фьючерсный

экстраполятив-ный

перспективный

адаптивный

инвариантный

(неблагоприят-ного варианта)

конъюнктурный

эксперимен-тальный

|

Экономико-математический:

корреляционный

факторный

Статистический:

дисперсионный

аппроксимацион-ный (приближенный анализ

погрешностей)

кластер-анализ

мультипликаци-онный

|

Оценочный:

экспертный

опционный

трендовый

стоимостной

каузальный (анализ зависимости, выявление

причин)

компаративный

сравнительный

рейтинговый (оценка кредитоспособно-сти,

принадлежности к классу, группе)

оптимизационный

утилитарный

(анализ полезности, доходности)

анализ соотношения между доходом и риском

анализ ликвидности

|

Идентифи-кационный:

по срокам

по клиентам

Агрегаци-онный

горизонталь-ный

вертикальный

кумуляцион-ный (накопление, суммирова-ние)

итеративно-структурный (с повторным учетом)

Структурно-иерархичес-кий долевой

|

Функциональ-ный

Народнохозяй-ственный

|

[U1]

Приложение 5

Структура ресурсов КБ

«Тагилбанк» за 1994-1997 г.г. (в %)

|

АКТИВЫ

|

1.01.95

|

1.01.96

|

1.01.97

|

1.01.98

|

|

1. Денежные средства, счета в

ЦБ

|

18,72

|

8,49

|

8,61

|

16,19

|

|

2. Средства в коммерческих

банках

|

4,5

|

1,86

|

2,12

|

0,2

|

|

3. Средства в ценных бумагах

|

1,77

|

2,67

|

3,78

|

2,26

|

|

1. Кредиты

|

69,19

|

76,29

|

70,41

|

63,52

|

|

5. Основные средства

и нематериальные активы

|

2,49

|

7,48

|

14,18

|

16,7

|

6. Прочие активы

|

3,34

|

3,21

|

0,9

|

1,13

|

|

|

|

|

|

|

ВСЕГО

АКТИВОВ

|

100

|

100

|

100

|

100

|

|

ПАССИВЫ

|

|

|

|

|

|

|

|

|

|

· ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

|

|

|

|

1. Средства ЦБ

|

6,09

|

6,93

|

0,26

|

0,36

|

-

|

-

|

-

|

-

|

|

2. Средства КБ

|

9,8

|

11,15

|

0,86

|

1,18

|

1,71

|

2,67

|

0,11

|

0,18

|

|

3. Средства клиентов

|

32,07

|

36,5

|

29,55

|

40,85

|

31,4

|

48,96

|

41,7

|

68,38

|

|

4. Долговые обязательства

|

29,58

|

33,66

|

27,32

|

37,77

|

28,56

|

44,53

|

18,37

|

30,12

|

|

5. Прочие обязательства

|

10,33

|

11,75

|

14,35

|

19,84

|

2,46

|

3,83

|

0,8

|

1,32

|

|

ВСЕГО

ОБЯЗАТЕЛЬСТВ

|

87,87

|

100

|

72,34

|

100

|

64,1

|

100

|

60,98

|

100

|

|

|

|

|

|

|

|

|

|

|

· СОБСТВЕННЫЕ СРЕДСТВА

(КАПИТАЛ)

|

|

|

|

|

|

|

|

|

|

1. Уставный фонд

|

5,72

|

47,16

|

14,42

|

52,11

|

14,5

|

46,4

|

15,52

|

48,33

|

|

2. Прочие фонды

|

6,41

|

52,84

|

13,25

|

47,89

|

16,7

|

53,6

|

16,18

|

50,39

|

|

3. Прибыль

|

21,46

|

|

34,65

|

|

18,8

|

|

55,81

|

|

|

1. Капитал (уст.фонд+фонды+

нераспр. прибыль)

|

12,13

|

100

|

27,66

|

100

|

31,3

|

100

|

32,11

|

100

|

|

|

|

|

|

|

|

|

|

|

Прочие

пассивы

|

|

|

|

|

4,6

|

|

6,91

|

|

|

ВСЕГО

ПАССИВОВ

|

100

|

|

100

|

|

100

|

|

100

|

|

|

Внебалансовые

статьи

|

|

|

|

|

|

|

|

|

Приложение

6

Структура управления КБ

«Тагилбанк»

Приложение 7

Структура функциональных подразделений и служб банка

|

Отдел бухгалтерского

учета и отчетности

|

|

Отдел ресурсов и

кредитования

|

|

Отдел программного

обеспечения и технического

сопровождения

|

|

Администра-тивно-хозяйствен-ный

отдел

|

|

Отдел обращения

пластиковых карт

|

|

Отдел по работе с

населением

|

|

Служба анализа

и отчетности

|

Приложение 8

Обязательные экономические

нормативы деятельности банков

|

норматив

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

Минимальный размер

уставного капитала для вновь создаваемого банка

|

Уставный капитал

|

на

01.01.98 г. - 4,0 млн. ЭКЮ

на

01.07.98 г. - 5,0 млн. ЭКЮ

|

Минимальный размер

собственных средств (капитала) банка

|

Уставный капитал + Фонды

банка + Нераспределенная прибыль

|

с 1.01.99 г. - 5 млн. ЭКЮ

|

Норматив достаточности капитала

(Н1)

|

Собственные

средства (капитал)

Сумма активов, взвешенных

с учетом риска - Общая величина созданного резерва под обесценение ценных

бумаг - Величина созданного резерва на возможные потери по прочим активам и

по расчетам с дебиторами

|

см. П. 3.1.

|

Норматив мгновенной

ликвидности (Н2)

|

Высоколиквидные

активы

Обязательства до востребования

|

min 20%

|

Норматив текущей ликвидности

(Н3)

|

Ликвидные

активы

Обязательства до

востребования и на срок до 30 дней

|

min на 01.02.98 - 50 %

min на 01.02.99 - 70 %.

|

Норматив долгосрочной

ликвидности (Н4)

|

Кредиты,

выданные банком сроком погашения свыше года + Размещенные депозиты (в т.ч. в

драгоценных металлах) + 50% гарантий и поручительств

Капитал + Обязательства

банка по депозитным счетам, полученным кредитам и другим долговым

обязательствам на срок свыше года

|

Max

- 120%.

|

Норматив общей ликвидности

(Н5)

|

Ликвидные

активы

Активы - Обязательные

резервы

|

min 20 %.

|

|

Максимальный размер риска

на одного заемщика или группу связанных заемщиков (Н6)

|

Совокупная

сумма требований банка к заемщику или группе связанных заемщиков

Собственные средства

(капитал)

|

Max - 25 %.

|

|

Максимальный размер

крупных кредитных рисков (Н7)

|

Совокупная

величина крупных кредитов, выданных банком

Капитал

|

См. П. 3.1.

|

Продолжение ПриложениЯ 8

Обязательные экономические нормативы

деятельности банков

|

норматив

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

|

Максимальный размер риска

на одного кредитора (вкладчика) (Н8)

|

Совокупная

сумма обязательств банка

Капитал

|

Max - 25 %.

|

Максимальный размер риска

на одного заемщика - акционера (участника) банка (Н9)

|

Сумма

кредитов, гарантий и поручительств, предоставленных банком своим участникам

Капитал

|

Max - 20 %.

|

|

Совокупная величина

кредитов и займов (Н9.1), выданных акционерам (участникам) банка

|

|

не должен превышать с

01.01.98 г. 50 % собственных средств (капитала) банка.

|

|

Максимальный размер

кредитов и займов, гарантий и поручительств, предоставленных кредитной организацией

своим инсайдерам (Н10)

|

Сумма

требований (в т.ч. 50% гарантий и поручительств) в отношении инсайдера

Капитал

|

Max - 2 %.

|

|

Совокупная величина

кредитов и займов, выданных инсайдерам (Н10.1)

|

|

Не должен превышать 3%

собственных средств (капитала) банка

|

|

Максимальный размер

привлеченных денежных вкладов (депозитов) населения (Н11)

|

Сумма

вкладов (депозитов) граждан

Капитал

|

Max - 100 %.

|

|

Норматив использования

собственных средств кредитных организаций для приобретения долей (акций)

других юридических лиц (Н12)

|

Собственные

средства, инвестируемые на приобретение долей (акций) других юридических лиц

Капитал

|

Max - 25 %.

|

|

Собственные средства

банка, инвестируемые на приобретение долей (акций) одного юридического лица

(Н12.1)

|

|

Не должен превышать

10 % собственных средств (капитала) банка.

|

Продолжение ПриложениЯ

8

Обязательные экономические нормативы

деятельности банков

|

норматив

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

|

Норматив риска собственных

вексельных обязательств (Н13)

|

Выпущенные

банком векселя и банковские акцептов + 50% забалансовых обязательств банка из

индоссамента векселей, авалей и вексельного посредничества

Капитал

|

Max - 100 %.

|

|

Норматив ликвидности по

операциям с драгоценными металлами (Н14)

|

Высоколиквидные

активы в драгоценных металлах в физической форме

Обязательства в

драгоценных металлах до востребования и со сроком востребования в ближайшие

30 дней

|

min 10 %.

|

Приложение 9

Коэффициенты, описывающие

существенные закономерности

банковских балансов

(методика, предложенная Кромоновым В.С.)

|

коэффициент

|

формула

расчета

|

Генеральный

коэффициент надежности

К1

|

Собственный

капитал

Активы работающие

|

Коэффициент

мгновенной ликвидности

К2

|

Ликвидные активы

Обязательства до

востребования

|

Кросс-коэффициент

К3

|

Суммарные

обязательства

Активы работающие

|

Генеральный

коэффициент ликвидности

К4

|

Ликвидные активы + Защищенный капитал + Фонд обязательных

резервов

Суммарные

обязательства

|

Коэффициент

защищенности капитала

К5

|

Защищенный капитал

Собственный капитал

|

Коэффициент

фондовой капитализации прибыли

К6

|

Собственный капитал

Уставный фонд

|

Приложение 10

Коэффициенты, используемые в

системе CAMEL

|

коэффициент

|

формула

расчета

|

значение

|

Коэффициент достаточности

капитала

|

Основной (базовый) капитал

Активы взвешенные с учетом риска

|

4%

|

Коэффициент достаточности

капитала

|

Совокупный капитал

Активы взвешенные с учетом риска

|

8%

|

Генеральный

коэффициент

ликвидности

|

Ликвидные активы

Суммарные

обязательства

|

См. П. 3.3

|

Коэффициент

постоянства депозитов

|

Основные вклады

Вклады всего

|

См. П. 3.3

|

Коэффициент доступности

денежных рынков

|

Кредиты

Вклады

|

См. П. 3.3

|

Соотношение

ликвидных активов

в общей сумме

активов

|

Ликвидные активы

Активы - всего

|

См. П. 3.3

|

Коэффициент

эффективности использования активов

|

Прибыль

Активы - всего

|

См. П. 3.3

|

Коэффициент

эффективности использования активов

|

Чистая прибыль

Активы - всего

|

См. П. 3.3

|

Взвешенный

показатель качества активов

|

Активы средневзвешенные

Совокупный капитал

|

См. П. 3.3

|

Приложение 11

Коэффициенты для оценки

достаточности капитала (система «INEC»)

|

КОЭФФИЦИЕНТ

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

|

К1

|

Собственные средства-брутто

Всего

пассивов-брутто

|

min 0,15

|

К2

|

Собственные средства-нетто

Привлеченные

средства-нетто

|

min 0,25

|

|

К3

|

Собственные средства-нетто

Рисковые активы

(активы, приносящие доход - нетто)

|

min 0,25

|

К4

|

Собственные средства-нетто

Собственные

средства-брутто

|

0,5-1

|

К5

|

Уставный фонд

Собственные

средства-брутто

|

0,15-0,5

|

|

К6

|

Собственные средства-нетто

Средства граждан

|

1

|

Приложение 12

Коэффициенты для оценки

качества активов (система «INEC»)

|

КОЭФФИЦИЕНТ

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

Уровень доходных активов

|

Активы, приносящие доход-нетто

Всего активов-нетто

|

0,76-0,83

|

Коэффициент защищенности

от риска

|

Прибыль-нетто

+ Резервы банка + Резервный фонд

Активы, приносящие доход

брутто

|

Не устанавливается

|

Уровень активов с повышенным

риском

|

Активы

повышенного риска

Всего активов-нетто

|

Не устанавливается

|

Уровень сомнительной задолженности

|

Просроченная

задолженность

Остаток ссудной задолженности

+ Межбанк

|

0-0,05

|

Уровень дебиторской задолженности

|

Дебиторы

Активы, не приносящие доход-брутто

|

0-0,4

|

Соотношение нетто- и

брутто-активов

|

Активы-нетто

Активы-брутто

|

0,65-1

|

Приложение 13

Коэффициенты для оценки

деловой активности (система «INEC»)

|

КОЭФФИЦИЕНТ

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

Общая кредитная активность

|

Ссуды

+ Межбанковский кредит (выданный)

Всего активов-брутто

|

0,55-0,8

|

Инвестиционная активность

|

Ценные

бумаги + участия

Всего активов-брутто

|

Не устанавливается

|

Коэффициент ликвидности

|

Высоколиквидные активы

Всего активов-нетто

|

Не устанавливается

|

Доходность кредитных операций

|

Операционные

доходы

Выданные ссуды и межбанковские кредиты

|

Не устанавливается

|

Коэффициент использования

привлеченных средств

|

Ссуды

+ межбанковские кредиты

Привлеченные средства-нетто

|

Max 0,8

|

Коэффициент рефинансирования

|

Межбанковские

займы

Межбанковские кредиты

|

1

|

Приложение 14

Коэффициенты для оценки

финансовой стабильности (система «INEC»)

|

КОЭФФИЦИЕНТ

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

|

Собственные средства-нетто

|

Не устанавливается

|

|

Активы рисковые

|

Не устанавливается

|

Коэффициент размещения

средств

|

Привлеченные

средства-брутто

Активы, приносящие

доход-брутто

|

Не устанавливается

|

Коэффициент доступности

банка к внешним источникам финансирования

|

Межбанковские

займы

Привлеченные средства

|

Max 0,4

|

Коэффициент

дееспособности

|

Расходы банка

Доходы банка

|

Max 0,95

|

Приложение 15

Коэффициенты для оценки

прибыльности (система «INEC»)

|

КОЭФФИЦИЕНТ

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

Е1

|

Прибыль-нетто

Всего активов-нетто

|

0,0075-0,015

|

Е2

|

Прибыль-нетто

Уставный фонд

|

Не устанавливается

|

Е3

|

Проценты полученные - Проценты уплаченные

Средняя за период сумма активов,

приносящих доход

|

Не устанавливается

|

Е4

|

Администр.-хозяйственные расходы - Прочие доходы

Активы, приносящие доход

|

Не устанавливается

|

Е5

|

Операционные доходы

Выданные ссуды и межбанковские

кредиты

|

Не устанавливается

|

Приложение 16

Коэффициенты для оценки

ликвидности (система «INEC»)

|

КОЭФФИЦИЕНТ

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

L1

|

Касса

+ Корсчет в РКЦ

Срочные депозиты +

Депозиты до востребования +

+ Межбанк + Средства в

расчетах

|

0,03-0,07

|

L2

|

Касса + Корсчет в РКЦ + Гос. долговые обяз-ва

Срочные депозиты +

Депозиты до востребования +

+ Межбанк + Средства в

расчетах

|

0,08-0,12

|

L3

|

Высоколиквидные

активы

Всего активов нетто

|

0,12-0,15

|

L4

|

Высоколиквидные

активы

Привлеченные

средства-нетто

|

0,15-0,2

|

L5

|

Текущие

активы

Текущие пассивы

|

1

|

Приложение 17

Группа надежности

(Экспертный Совет банков Свердловской области)

|

КОЭФФИЦИЕНТ

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

Н1

|

Капитал

Активы с учетом риска

|

См. П. 3.5.

|

Н2

|

Капитал

Активы рабочие

|

См. П. 3.5.

|

Н3

|

Защищенный

капитал

Капитал

|

См. П. 3.5.

|

Н4

|

Капитал

Уставный фонд

|

См. П. 3.5.

|

Н5

|

Все

обязательства банка

Активы рабочие

|

См. П. 3.5.

|

Приложение 18

Группа ликвидности

(Экспертный Совет банков Свердловской области)

|

КОЭФФИЦИЕНТ

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

L

1

|

Ликвидные

активы

Обязательства до востребования

|

min

0.4

|

L2

|

Ликвидные активы

Активы всего

|

См. П. 3.5.

|

L3

|

Ликвидные

активы + Защищенный капитал

Суммарные обязательства

банка

|

См. П. 3.5.

|

L4

|

Ликвидные

активы

Привлеченные + заемные

средства

|

См. П. 3.5.

|

L5

|

Краткосрочные

активы - краткосрочные обязательства

Обязательства

|

См. П. 3.5.

|

Приложение 19

Группа доходности

(Экспертный Совет банков Свердловской области)

|

КОЭФФИЦИЕНТ

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

Р1

|

Совокупная

прибыль за 12 мес.

Среднее значение активов

|

См. П. 3.5.

|

Р2

|

Прибыль

Валовой доход банка

|

См. П. 3.5.

|

Р3

|

Прибыль

Активы рабочие

|

См. П. 3.5.

|

Приложение 20

Группа качества кредитного

портфеля

(Экспертный Совет банков Свердловской области)

|

КОЭФФИЦИЕНТ

|

ФОРМУЛА РАСЧЕТА

|

ЗНАЧЕНИЕ

|

К1

|

Просроченная

задолженность по кредитам

Ссудная задолженность

всего с учетом

просроченной задолженности

|

См. П. 3.5.

|

К2

|

Сумма

расчетного резерва на

возможные потери по ссудам

Общий объем ссуд по основному

долгу

|

См. П. 3.5.

|

Приложение 21

Основные направления

(группы) по анализу деятельности банков

|

Направления (группы)

|

Методики

|

|

|

|

|

|

|

CAMEL

|

INEC

|

Кромонов

|

Инструкция

ЦБ

РФ № 1

|

Единая

Свердл.

|

АНАЛИЗ

БАНКА

|

|

|

1.Надежность

(достаточность

капитала)

|

+

|

+

|

+

|

+

|

+

|

+

|

|

|

2.

Ликвидность

|

+

|

+

|

+

|

+

|

+

|

+

|

|

|

3.

Доходность

(оценка

прибыльности)

|

+

|

+

|

--

|

--

|

+

|

+

|

|

|

4.

Качество кредитного

портфеля

(оценка

качества

активов)

|

+

|

+

|

--

|

--

|

+

|

+

|

|

|

5.

Менеджмент

|

+

|

*

|

--

|

--

|

+

|

|

|

|

6.Оценка

деловой

активности

|

--

|

+

|

--

|

--

|

--

|

|

|

|

7.

Оценка ограничения

кредитных

рисков

|

--

|

--

|

--

|

+

|

--

|

+

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Приложение 22

Показатели группы надежности

|

Методики

|

|

|

|

|

|

|

Коэффициент

|

CAMEL

|

INEC

|

Кромо-

нов

|

Инстр.

ЦБ РФ № 1

|

Единая Свердл.

|

АНА-

ЛИЗ

|

|

|

Основной (базовый) капитал

Коэффициент достаточности =

-----------------------------------------------

капитала

Активы взвешенные с учетом риска

|

+

|

|

|

|

|

|

|

|

Совокупный капитал

Коэффициент достаточности =

-----------------------------------------------

капитала

Активы взвешенные с учетом

риска

|

+

|

|

|

+

Н1

|

+

Н1

|

+

|

|

|

Собственный

капитал

Генеральный = ------------------------------

коэффициент надежности Активы работающие

|

|

+

К3

|

+

К1

|

|

+

Н2

|

+

|

|

|

Защищенный капитал

Коэффициент

защищенности капитала = --------------------------------

Собственный капитал

|

|

|

+

К5

|

|

+

Н3

|

*

|

|

|

Собственный капитал

Коэффициент

фондовой = -----------------------------

капитализации прибыли Уставный фонд

|

|

|

+

К6

|

|

+

Н4

|

|

|

|

Суммарные обязательства

Кросс-коэффициент

= ---------------------------------------

Активы работающие

|

|

+

|

+

К3

|

|

+

Н5

|

+

|

|

|

Собственные средства - нетто

К2

= ----------------------------------------------

Привлеченные средства - нетто

|

|

+

|

|

|

|

|

|

|

Собственные средства - нетто

К4

= ---------------------------------------------

Собственные средства - брутто

|

|

+

|

|

|

|

|

|

|

Уставный фонд

К5

= ----------------------------------------------

Собственные средства - брутто

|

|

+

|

|

|

|

|

|

|

Собственные средства - нетто

К6

= ---------------------------------------------

Средства граждан

|

|

+

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Приложение 23

Показатели группы

ликвидности

|

Методики

|

|

|

|

|

|

|

Коэффициент

|

CAMEL

|

INEC

|

Кромо-

нов

|

Инстр.

ЦБ РФ № 1

|

Единая Свердл.

|

АНА-ЛИЗ

|

|

|

Ликвидные активы

Коэффициент мгновенной =

-------------------------------------------------

ликвидности Обязательства до

востребования

|

|

|

+

К2

|

+

Н2

|

+

L1

|

+

|

|

|

Ликвидные активы

Генеральный

коэффициент =

-----------------------------------

ликвидности Суммарные

обязательства

|

+

|

|

+

К4

|

|

+

L3

|

+

|

|

|

Основные вклады

Коэффициент

постоянства депозитов = ---------------------------

Вклады всего

|

+

|

|

|

|

|

|

|

|

Кредиты

Коэффициент доступности = -------------

денежных рынков Вклады

|

+

|

|

|

|

|

|

|

|

Ликвидные активы

Соотношение

ликвидных активов =

---------------------------

к общей сумме активов Активы - всего

|

+

|

+

L3

|

|

+

Н5

|

+

L2

|

+

|

|

|

Ликвидные активы

Коэффициент = ---------------------------------------------------

ликвидности Привлеченные + Заемные средства

|

|

+

L4

|

|

|

+

L4

|

|

|

|

Краткосрочные активы - Краткосрочные

обязательства

Коэффициент =

--------------------------------------------------------------------

ликвидности Обязательства

|

|

|

|

|

+

L5

|

|

|

|

Текущие активы

Коэффициент

текущей = --------------------------

ликвидности Текущие пассивы

|

|

+

L5

|

|

+

Н3

|

|

|

|

|

Кредиты

выданные

Норматив

долгосрочной =

-----------------------------------------------

ликвидности Капитал +

кредиты полученные

|

|

|

|

+

Н4

|

|

*

|

|

|

Касса + Кор.счет в РКЦ

L1

=

-----------------------------------------------------------------------------------

Срочные депозиты + Депозиты до + Межбанк + Средства в

востребования

расчетах

|

|

+

|

|

|

|

|

|

|

Касса + кор. счет + Государственные

долговые обязательства

L2

=

------------------------------------------------------------------------------------

Срочные депозиты + Депозиты до + Межбанк + Средства в

востребования

расчетах

|

|

+

|

|

|

|

|

|

Приложение 24

Показатели

группы доходности

|

Методики

|

|

|

|

|

|

|

Коэффициент

|

CAMEL

|

INEC

|

Кромо-

нов

|

Инстр.

ЦБ РФ № 1

|

Единая Свердл.

|

АНА-ЛИЗ

|

|

|

Прибыль

Коэффициент

эффективности = ---------------------

использования активов Активы - всего

|

+

|

|

|

|

+

Р1

|

*

|

|

|

Чистая прибыль

Коэффициент

эффективности = ---------------------

использования активов Активы - всего

|

+

|

+

Е1

|

|

|

|

+

|

|

|

Прибыль

Коэффициент

рентабельности = -----------------------------

Валовой доход банка

|

|

|

|

|

+

Р2

|

+

|

|

|

Прибыль

Коэффициент

эффективности =

----------------------------

использования активов Активы работающие

|

+

|

|

|

|

+

Р3

|

|

|

|

Прибыль - нетто

Е2

= -----------------------

Уставный фонд

|

|

+

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Приложение 25

Показатели группы качества

кредитного портфеля

|

Методики

|

|

|

|

|

|

|

Коэффициент

|

CAMEL

|

INEC

|

Кромо-

нов

|

Инстр.

ЦБ РФ № 1

|

Единая Свердл.

|

АНА-ЛИЗ

|

|

|

Активы средневзвешенные

Взвешенный

показатель =

----------------------------------------

качества активов Совокупный капитал

|

+

|

|

|

|

|

*

|

|

|

Просроченная задолженность по кредитам

Коэффициент

качества =

---------------------------------------------------------

кредитного

портфеля Ссудная задолженность всего с учетом

просроченной

задолженности

|

|

|

|

|

+

К1

|

+

|

|

|

Сумма расчетного резерва на

Коэффициент качества возможные потери по ссудам

кредитного

портфеля =

------------------------------------------------------

Общий объем ссуд по основному долгу

|

|

|

|

|

+

К2

|

*

|

|

|

Активы, приносящие доход -

нетто

Уровень

доходных активов = -----------------------------------------------

Всего активов - нетто

|

|

+

|

|

|

|

*

|

|

|

Прибыль-нетто

+ Резервы банка + Резервный фонд

Коэффициент =

------------------------------------------------------------------

защищенности от риска Активы, приносящие доход-брутто

|

|

+

|

|

|

|

|

|

|

Активы повышенного риска

Уровень

активов = ----------------------------------------

с повышенным риском Всего активов-нетто

|

|

+

|

|

|

|

|

|

|

Просроченная задолженность

Уровень

сомнительной =

--------------------------------------------------------

задолженности Остаток ссудной

задолженности + межбанк

|

|

+

|

|

|

|

|

|

|

Дебиторы

Уровень

дебиторской =

------------------------------------------------------

задолженности Активы, не приносящие доход - брутто

|

|

+

|

|

|

|

|

|

|

Активы - нетто

Соотношение

нетто = ------------------------

и брутто

активов Активы - брутто

|

|

+

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Приложение 26

Показатели

группы деловой активности

|

Методики

|

|

|

|

|

|

|

Коэффициент

|

CAMEL

|

INEC

|

Кромо-

нов

|

Инстр.

ЦБ РФ № 1

|

Единая Свердл.

|

АНА-ЛИЗ

|

|

|

Ссуды

+ Выданные межбанковские кредиты

Общая кредитная =

----------------------------------------------------------------

активность Всего

активов - брутто

|

|

+

|

|

|

|

|

|

|

Ценные бумаги + участия

Инвестиционная

активность =

--------------------------------------

Всего активов - брутто

|

|

+

|

|

|

|

|

|

|

Ссуды + межбанковские кредиты

Коэффициент использования =

-----------------------------------------------

привлеченных

средств

Привлеченные средства - нетто

|

|

+

|

|

|

|

*

|

|

|

Межбанковские займы

Коэффициент

рефинансирования =

-------------------------------------

Межбанковские кредиты

|

|

+

|

|

|

|

*

|

|

|

Операционные доходы

Доходность

кредитных операций = -----------------------------------

Выданные

кредиты

|

|

+

|

|

|

|

|

|

|

Доходы

Коэффициент

дееспособности = ---------------

Расходы

|

|

+

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Приложение 27

Показатели

группы ограничения кредитных рисков

активных и пассивных операций

|

Методики

|

|

|

|

|

|

|

Коэффициент

|

CAMEL

|

INEC

|

Кромо-

нов

|

Инстр.

ЦБ РФ № 1

|

Единая Свердл.

|

АНА-ЛИЗ

|

|

|

Крз

Максимальный

размер риска на одного =

--------- х 100%

заемщика или группу связанных заемщиков К

|

|

|

|

+

Н6

|

|

|

|

|

S Кр кр

Максимальный

размер крупных = -----------

кредитных

рисков

К

|

|

|

|

+

Н7

|

|

|

|

|

Овкл

Максимальный

размер риска на = ------- х 100 %

одного кредитора (вкладчика) К

|

|

|

|

+

Н8

|

|

|

|

|

Кра

Максимальный

размер риска на одного = ------ х 100 %

заемщика-акционера

(пайщика) банка (Н9) К

|

|

|

|

+

Н9

|

|

|

|

|

Максимальный

размер кредитов и займов, Кри

гарантий

и поручительств, предостав- = ------ х 100 %

ленных

банком своим инсайдерам

К

|

|

|

|

+

Н10

|

|

|

|

|

Максимальный

размер привлеченных Вкл. нас

денежных

вкладов (депозитов) =

----------- х 100 %

населения

К

|

|

|

|

+

Н11

|

|

|

|

|

Норматив

использования собственных Кин

средств

банка для приобретения долей

= ------ х 100 %

(акций)

других юридических лиц

К

|

|

|

|

+

Н12

|

|

|

|

|

ВО

Норматив

риска собственных = ------ х 100 %

вексельных

обязательств К

|

|

|

|

+

Н13

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ПРИЛОЖЕНИЕ 28

Структура службы анализа и

отчетности

и взаимосвязи с другими отделами и службами

банка

|

Начальник службы

Аналитик

Программист

|

|

Отдел бухгалтерского

учета и отчетности

|

Отдел по работе

с населением

|

Отдел ресурсов

и кредитования

|

|

Отдел программного обеспечения

и технического сопровождения

|

|

|

|

|

|

|

|

|

Примечание.

Пунктирной

линией обозначена перспектива развития взаимосвязей.

|

|

ПРИЛОЖЕНИЕ

29

Положение о

службе анализа и отчетности

1. Общие

положения.

Служба

анализа и отчетности является структурным подразделением коммерческого банка

«Тагилбанк» и подчиняется непосредственно председателю правления.

2.

Основные

задачи.

2.1.

Формирование массива данных о деятельности банка.

2.2.

Подготовка и реализация экспертных исследований, оценок

банка.

2.3.

Подготовка проектов, планов, отчетов о деятельности банка.

3.

Функции.

Служба

осуществляет:

3.1.

Экономический анализ деятельности банка.

3.2. Составление

в установленные сроки по соответствующим формам периодической отчетности.

3.3. Расчет

обязательных нормативов деятельности банка.

3.4. Отслеживание

величин отклонений фактических показателей деятельности от планируемых.

3.5. Анализ

внешних и внутренних факторов, влияющих на деятельность банка.

3.6. Подготовку

предложений по улучшению экономических показателей работы банка.

4.

Права и

обязанности.

4.1.

Служба обязана:

4.1.1.

Составлять в установленные сроки отчетность банка.

4.1.2.

Производить расчет обязательных нормативов деятельности

банка.

4.1.3.

Отслеживать изменения экономической конъюнктуры, параметры

денежно-кредитной политики ЦБР.

4.1.4.

Подготавливать аналитические обзоры и справки для руководства

банка.

4.1.5.

Своевременно и качественно выполнять задачи и функции,

определенные данным положением.

Продолжение ПРИЛОЖЕНИЯ 29

4.2.

Служба имеет право:

4.2.1.

Получать от отделов и служб банка необходимые материалы для

осуществления работы, входящей в компетенцию службы.

4.2.2.

При выявлении в результате анализа отклонений деятельности

отделов и служб банка от нормального (запланированного) хода действия служба

вправе обращаться в правление банка и предоставлять рекомендации по улучшению

показателей их работы.

5.

Ответственность.

5.1. Всю полноту

ответственности за качество и своевременность выполнения возложенных настоящим

Положением на службу задач и функций несет начальник отдела.

5.2. Степень ответственности

других работников службы устанавливается должностными инструкциями.

6.

Взаимоотношения,

связи.

Служба

осуществляет свои функции в тесном взаимодействии с другими отделами банка:

с отделом

бухгалтерского учета и отчетности:

- получает

сведения о расходовании средств по фонду потребления для составления финансовой

отчетности;

с отделом

ресурсов и кредитования, отделом фондовых операций, отделом по работе с

населением:

- получает

необходимую информацию для составления финансовой отчетности и осуществления

работы, входящей в компетенцию службы;

-

предоставляет отделам аналитический материал об эффективности осуществляемых

ими операций;

с отделом

исследования и развития:

- получает

необходимое программное обеспечение для осуществления деятельности.

7.

Организация

работы.

Служба

анализа и отчетности состоит из начальника службы, аналитика и

инженера-программиста. Аналитик ведет работу по формированию массива данных о

деятельности банка, проводит анализ деятельности банка. Программист осуществляет сопровождение

Продолжение

ПРИЛОЖЕНИЯ 29

внедренных программ и программных

средств. Начальник службы осуществляет контроль и общее руководство службой.

Решение о

реорганизации лили ликвидации службы анализа и отчетности может быть принято

Советом «Тагилбанка».

ПРИЛОЖЕНИЕ

30

Должностная

инструкция

Начальник

службы анализа и отчетности

1.

Общие

положения.

1.1. Начальник

службы анализа и отчетности подчиняется непосредственно председателю правления.

1.2. Начальник

службы анализа и отчетности руководствуется в своей работе Положением о службе

анализа и отчетности и настоящей должностной инструкцией, а также приказами и

распоряжениями председателя правления.

1.3. Требования

к квалификации: высшее экономическое образование со стажем работы в сфере

банковской деятельности не менее 3 лет.

2.

Обязанности.

2.1. Осуществляет

руководство деятельностью службы, несет персональную ответственность за

выполнение возложенных на службу задач, планирует работу службы.

2.2. Определяет

в соответствии с Положением о службе анализа и отчетности функции работников

службы, разрабатывает должностные инструкции.

2.3. Осуществляет

контроль за выполнением должностных обязанностей работниками службы.

2.4. Осуществляет

связь с отделами и филиалами банка с

целью выполнения своих функциональных обязанностей.

2.5. Участвует в

составлении годовых и перспективных планов банка.

2.6.

Доводит до работников службы решения руководящих органов

банка.

3.

Права.

3.1. Докладывает

руководству о всех выявленных недостатках в работе в пределах своей

компетенции.

3.2. Вносит

предложения по совершенствованию работы, связанной с предусмотренными данной

должностной инструкцией обязанностями.

Продолжение ПРИЛОЖЕНИЯ 30

4.

Ответственность.

4.1.

Начальник службы анализа и отчетности несет ответственность

за качество и своевременность выполнения возложенных на него настоящей

должностной инструкцией обязанностей.

4.2.

Начальник службы анализа и отчетности несет ответственность

за неразглашение сведений, составляющих банковскую и коммерческую тайну.

ПРИЛОЖЕНИЕ

31

Должностная

инструкция

Аналитик службы анализа и отчетности

1. Общие

положения.

1.1. Аналитик

службы анализа и отчетности подчиняется непосредственно начальнику службы

анализа и отчетности.

1.2. Аналитик

службы анализа и отчетности руководствуется в своей работе Положением о службе

анализа и отчетности и настоящей должностной инструкцией, а также приказами и

распоряжениями председателя правления.

1.3. Требования

к квалификации: высшее экономическое образование без предъявления к стажу

работы.

2. Обязанности.

2.1. Ведет работу по формированию

массива данных о деятельности банка.

2.2. Осуществляет сбор

необходимой информации для составления финансовой отчетности.

2.3. Проводит комплексный анализ

экономических показателей работы банка и его подразделений.

3. Права.

3.1. Докладывает

начальнику службы о всех выявленных недостатках в работе в пределах своей

компетенции.

3.2. Вносит

предложения по совершенствованию работы, связанной с предусмотренными данной

должностной инструкцией обязанностями.

4. Ответственность.

4.1.

Аналитик службы анализа и отчетности несет ответственность за

качество и своевременность выполнения возложенных на него настоящей должностной

инструкцией обязанностей.

4.2.

Аналитик службы анализа и отчетности несет ответственность за

неразглашение сведений, составляющих банковскую и коммерческую тайну.

ПРИЛОЖЕНИЕ

32

Должностная

инструкция

Инженер-программист службы анализа и отчетности

1. Общие

положения.

1.1. Инженер-программист

службы анализа и отчетности подчиняется непосредственно начальнику службы

анализа и отчетности.

1.2. Инженер-программист

службы анализа и отчетности руководствуется в своей работе Положением о службе

анализа и отчетности и настоящей должностной инструкцией, а также приказами и

распоряжениями председателя правления.

1.3. Требования

к квалификации: высшее техническое или инженерно-экономическое образование и

стаж работы по специальности не менее 1 года.

2. Обязанности.

2.1. Осуществляет сопровождение

внедренных программ и программных средств.

2.2. Определяет информацию,

подлежащую обработке на ПК, ее объемы, структуру, макеты и схемы ввода,

обработки, хранения и выдачи информации, методы ее контроля.

2.3. Вносит предложения о

необходимости изменения и отслеживает своевременность коррекции рабочих

программ.

2.4. Участвует в выполнении

следующих операций процесса обработки информации: прием и контроль входной

информации, подготовка исходных данных, обработка информации, выпуск исходящей

документации, включенной в паке службы.

2.5. Принимает участие в

разработке форм первичных и производных документов, входящих в пакет

документации службы.

3. Права.

3.1. Докладывает

начальнику службы о всех выявленных недостатках в работе в пределах своей

компетенции.

3.2. Вносит

предложения по совершенствованию работы, связанной с предусмотренными данной

должностной инструкцией обязанностями.

Продолжение ПРИЛОЖЕНИЯ 32

4. Ответственность.

4.1.

Инженер-программист службы анализа и отчетности несет

ответственность за качество и своевременность выполнения возложенных на него

настоящей должностной инструкцией обязанностей.

4.2.

Инженер-программист службы анализа и отчетности несет

ответственность за неразглашение сведений, составляющих банковскую и

коммерческую тайну.

ПРИЛОЖЕНИЕ 33

Модель анализа деятельности

банка

|

Анализ динамики объемов

и структуры активов, собственного капитала и привлеченных средств

|

|

Анализ структуры и

динамики доходов и расходов

|

Оценка

финансового состояния

|

|

Оценка эффективности

операций

и услуг,

целесообразности

их проведения

|

|

Анализ динамики и

структуры прибыли

|

|

Анализ динамики

и структуры

нормы прибыли на капитал

|

|

Декомпозиционный

анализ нормы прибыли

на капитал

|

Обобщение результатов

анализа и подготовка рекомендаций

для принятия управленческих решений

|

|

К

О

Э А

Ф

Ф Н

И

Ц А

И

Е Л

Н

Т И

Н

Ы З

Й

|

Факторы внутренней и

внешней среды

|

PAGE

\# "'Стр: '#'

'" [U1]