(№03 2008 года)

Чем

живет американская металлургия?

Стальной рынок США в течение многих лет был мечтой для экспортеров из-за

высоких внутренних цен. В последнее время ввиду их спада, а также

многочисленных таможенных барьеров он стал не менее интересен. Теперь – в

качестве объекта для инвестиций и поглощений.

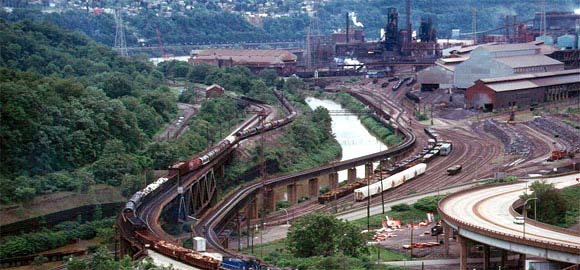

В течение 2007 г. американская металлургия вновь была отмечена вниманием

российских олигархов от металлурги. Сразу два российских горно-металлургических

холдинга сделали приобретения на североамериканском континенте. Группа «Евраз»

дважды завладел американскими стальными активами: в январе – Оregon Steel, в

декабре – Claymont Steel. А планы Магнитогорского МК построить новое стальное

производство в штате Огайо вызвали некоторую панику среди внутренних

производителей: они увидели в лице российского гиганта явного конкурента. При

всех проблемах и сложностях рынок и металлургия США по-прежнему остается

привлекательной для российских компаний. Поэтому предметом нашего обзора станет

ситуация на американском стальном рынке США в 2007 г. и его ближайшие перспективы.

Cтальное потребление и производство

Вернемся ненадолго к 2006 г. и напомним читателям, что для благополучного

американского рынка он был окрашен весьма пессимистичными красками.

Производство стали увеличилось только на 4%, причем значительно вырос импорт

стальной продукции. Складские запасы металла росли, а внутренние цены на

металлопродукцию неуклонно падали.

В результате перспективы на следующий год открывались тревожные. По прогнозу

агентства MEPS, в январе 2007 г. американский стальной рынок характеризовался

как слабый, с избыточным количеством запасов стальной продукции на складах и

снижением цен, а его перспективы оценивались как «не совсем оптимистичные».

Из факторов, влияющих на стабильность американского стального производства,

отметим, прежде всего, снижение спроса строительства и автомобильной

промышленности, основных потребителей стальной продукции.

Специалисты отметили, что 2007 г. стал самым худшим с 1998 г. по продажам

автомобилей в США. Причем ситуация в течение года ухудшалась. Три крупнейших

мировых автопроизводителя – General Motors, Ford Motor и Toyota – сообщили, что

продажи автомобилей в США в декабре стали самыми низкими за последние 10 лет.

Только за декабрь продажи грузовиков GM снизились на 4,4% по сравнению с таким

же периодом 2006 г., а у Ford и Toyota аналогичный показатель составил 9,2% и

1,7% соответственно. За год продажи автомобилей в США понизились на 3% по

сравнению с 2006 г. и составили всего 16,14 млн единиц. При этом Ford был

смещен японской Toyota со второй позиции по объему продаж автомобилей в США. А

ее компания занимала на протяжении 75 лет.

Неудачные результаты американского автопрома в прошедшем году связаны как с

макроэкономическими факторами (кредитный кризис в США), так и с внутренними

проблемами отрасли: американские автопроизводители ведут борьбу с крупными

издержками, которые уже не позволяют им вровень конкурировать с японскими

автоконцернами. Ввиду заметного роста цен на нефть, далее – на бензин, в 2008

г. конъюнктура авторынка вряд ли улучшится, полагают эксперты.

Причем ситуация с автопромом и бензином для мобильной Америки является

настолько критической, что даже президент Буш, спокойно относящийся к

экологическим проблемам, подписал 19 декабря 2007 г. неожиданный федеральный

закон. Он предписывает к 2020 г. сократить потребление топлива в экономике США

на 40%.

По мнению главного исполнительного директора Ford Motor Co. Алан Мьюлалли в

перспективе «снижение потребительского спроса в стране может потребовать от

Ford сокращения объемов производства автомобилей. Нам представляется, что спад

в американской экономике, а именно кризис на жилищном рынке, ухудшение условий

финансирования в автопромышленности, сложности с кредитованием и т. д.

оказывают давление на потребительский спрос».

Упомянутая вкратце ситуация на жилищном рынке США и в строительстве выглядит

еще хуже.

По последнему отчету министерства строительства США, продажи на рынке жилья

сократились в ноябре на 9%, а в целом за 2007 г. они уменьшились на 34,4% – до

самого низкого уровня за последние 12 лет. По последним новостям падение объема

строительства новых домов в США в декабре 2007 г. составило 14% к аналогичному

уровню прошлого года. Все это не может не отразиться на сопутствующих отраслях

и потреблении стальной продукции.

Недавно впервые и министр финансов США Henry Merritt Paulson, и глава

Центрального банка Америки Ben Shalom Bernanke констатировали, что «проблемы, с

которыми столкнулась американская экономика, довольно ощутимы». Специалисты в

своих негативных прогнозах много смелее. Они ждут рецессии, т. е. дальнейшего и

заметного снижения производства в США.

Для американской металлургии конъюнктура, обострившаяся в 2007–2008 гг., была

неблагоприятной достаточно давно. Выпуск стали в США «стагнирует» уже несколько

лет, причем на фоне бурного развития этого производства во многих странах мира,

а особенно – Китая (рис. 1).

Стальной рынок США в течение многих лет был мечтой для экспортеров из-за

высоких внутренних цен. В последнее время ввиду их спада, а также

многочисленных таможенных барьеров он стал не менее интересен. Теперь – в

качестве объекта для инвестиций и поглощений.

В течение 2007 г. американская металлургия вновь была отмечена вниманием

российских олигархов от металлурги. Сразу два российских горно-металлургических

холдинга сделали приобретения на североамериканском континенте. Группа «Евраз»

дважды завладел американскими стальными активами: в январе – Оregon Steel, в

декабре – Claymont Steel. А планы Магнитогорского МК построить новое стальное

производство в штате Огайо вызвали некоторую панику среди внутренних

производителей: они увидели в лице российского гиганта явного конкурента. При

всех проблемах и сложностях рынок и металлургия США по-прежнему остается

привлекательной для российских компаний. Поэтому предметом нашего обзора станет

ситуация на американском стальном рынке США в 2007 г. и его ближайшие перспективы.

Cтальное потребление и производство

Вернемся ненадолго к 2006 г. и напомним читателям, что для благополучного

американского рынка он был окрашен весьма пессимистичными красками.

Производство стали увеличилось только на 4%, причем значительно вырос импорт

стальной продукции. Складские запасы металла росли, а внутренние цены на

металлопродукцию неуклонно падали.

В результате перспективы на следующий год открывались тревожные. По прогнозу

агентства MEPS, в январе 2007 г. американский стальной рынок характеризовался

как слабый, с избыточным количеством запасов стальной продукции на складах и

снижением цен, а его перспективы оценивались как «не совсем оптимистичные».

Из факторов, влияющих на стабильность американского стального производства,

отметим, прежде всего, снижение спроса строительства и автомобильной

промышленности, основных потребителей стальной продукции.

Специалисты отметили, что 2007 г. стал самым худшим с 1998 г. по продажам

автомобилей в США. Причем ситуация в течение года ухудшалась. Три крупнейших

мировых автопроизводителя – General Motors, Ford Motor и Toyota – сообщили, что

продажи автомобилей в США в декабре стали самыми низкими за последние 10 лет.

Только за декабрь продажи грузовиков GM снизились на 4,4% по сравнению с таким

же периодом 2006 г., а у Ford и Toyota аналогичный показатель составил 9,2% и

1,7% соответственно. За год продажи автомобилей в США понизились на 3% по

сравнению с 2006 г. и составили всего 16,14 млн единиц. При этом Ford был

смещен японской Toyota со второй позиции по объему продаж автомобилей в США. А

ее компания занимала на протяжении 75 лет.

Неудачные результаты американского автопрома в прошедшем году связаны как с

макроэкономическими факторами (кредитный кризис в США), так и с внутренними

проблемами отрасли: американские автопроизводители ведут борьбу с крупными

издержками, которые уже не позволяют им вровень конкурировать с японскими

автоконцернами. Ввиду заметного роста цен на нефть, далее – на бензин, в 2008

г. конъюнктура авторынка вряд ли улучшится, полагают эксперты.

Причем ситуация с автопромом и бензином для мобильной Америки является

настолько критической, что даже президент Буш, спокойно относящийся к

экологическим проблемам, подписал 19 декабря 2007 г. неожиданный федеральный

закон. Он предписывает к 2020 г. сократить потребление топлива в экономике США

на 40%.

По мнению главного исполнительного директора Ford Motor Co. Алан Мьюлалли в

перспективе «снижение потребительского спроса в стране может потребовать от

Ford сокращения объемов производства автомобилей. Нам представляется, что спад

в американской экономике, а именно кризис на жилищном рынке, ухудшение условий

финансирования в автопромышленности, сложности с кредитованием и т. д.

оказывают давление на потребительский спрос».

Упомянутая вкратце ситуация на жилищном рынке США и в строительстве выглядит

еще хуже.

По последнему отчету министерства строительства США, продажи на рынке жилья

сократились в ноябре на 9%, а в целом за 2007 г. они уменьшились на 34,4% – до

самого низкого уровня за последние 12 лет. По последним новостям падение объема

строительства новых домов в США в декабре 2007 г. составило 14% к аналогичному

уровню прошлого года. Все это не может не отразиться на сопутствующих отраслях

и потреблении стальной продукции.

Недавно впервые и министр финансов США Henry Merritt Paulson, и глава

Центрального банка Америки Ben Shalom Bernanke констатировали, что «проблемы, с

которыми столкнулась американская экономика, довольно ощутимы». Специалисты в

своих негативных прогнозах много смелее. Они ждут рецессии, т. е. дальнейшего и

заметного снижения производства в США.

Для американской металлургии конъюнктура, обострившаяся в 2007–2008 гг., была

неблагоприятной достаточно давно. Выпуск стали в США «стагнирует» уже несколько

лет, причем на фоне бурного развития этого производства во многих странах мира,

а особенно – Китая (рис. 1).

Показатели производства в черной металлургии США в 2007 г. были весьма

нестабильными. Вплоть до октября они заметно уступали уровню предыдущего года.

По летнему (2007 г.) прогнозу агентства MEPS, производство стали в странах

североамериканской NAFTA в 2007 г. должно было снизиться на 3,3%, до 127,3 млн

т.

Показатели производства в черной металлургии США в 2007 г. были весьма

нестабильными. Вплоть до октября они заметно уступали уровню предыдущего года.

По летнему (2007 г.) прогнозу агентства MEPS, производство стали в странах

североамериканской NAFTA в 2007 г. должно было снизиться на 3,3%, до 127,3 млн

т.

Только к началу IV квартала наметилась тенденция роста, и рынок начал едва

заметное оживление. Еженедельное производство стали в США начало некоторый рост

только с сентября 2007 г., когда сводки American Iron and Steel Institute

(AISI) начали пестреть сообщениями о подъеме производства. Но это скорее была

стабильность, чем рост, поскольку сравнение шло с падающим уровнем производства

годовой давности.

В целом за 2007 г. производство стали в США составило 97,2 млн т, что на 1.4%

ниже по сравнению с предыдущим годом. Среднемировая динамика составила +7.5 %.

Цены американского рынка

К сентябрю 2007 г. запасы стали на складах в США снизились до минимального

уровня с ноября 2005 г. Как сообщал Metal Service Center Institute, объем стали

на складах составил 12,56 млн т, что на 24% ниже показателя годовой давности.

«Сентябрь стал одиннадцатым подряд месяцем снижения запасов в абсолютном

выражении, – заявил аналитик Credit Suisse David Galliano. – Сервисные

металлоцентры, которые обрабатывают сталь и занимаются ее дистрибуцией, в

прошлом году накопили значительные запасы, а затем потребность в ней упала в

результате сокращения производства автомобилей и строительства жилья. Исходя из

текущих объемов поставок, запасов стали на складах в США хватит на 3,1 месяца

поставок».

В октябре 2007 г. объемы стальных запасов на складах просто «обвалились» и опустились

до 9-летнего минимума. Замаячили признаки дефицита стальной продукции, и

внутренние цены двинулись вверх.

Трейдеры сообщали, что в ноябре 2007 г. цены на г/к сталь в США выросли до

шестимесячного максимума на признаках, что дистрибьюторы могут увеличить

закупки после падения объемов импорта и запасов. Горячекатаный лист подорожал

на 2,3%, до среднемесячного уровня в $532 за т с $520 в октябре 2007 г.

По сообщению агентства Platts, в октябре 2007 г. главные американские стальные

производители запланировали повышение цен на стальной прокат в конце 2007 г.,

вопреки снижению спроса на сталь. Это повышение должно было составить $20–40 за

т для октябрьских поставок г/к и х/к рулонов, а также оцинкованного проката. По

оценке ArcelorMittal USA, с конца августа «рыночные условия начали улучшаться

после летнего затишья, и мы надеемся увидеть рост спроса на прокат».

ArcelorMittal USA анонсировала минимальный рост цен для октября – $20 за т.

Такую же оценку ситуации давала и компания Nucor, которая также анонсировала

похожее повышение цен для октябрьских поставок. При таком повышении цена на г/к

рулон увеличивается уже до $540–550 за короткую (907 кг) тонну.

В целом же динамика цен внутреннего рынка в 2007 г. развивалась согласно

прогнозу Institute for Supply Management. Последний еще в начале года отмечал,

что «в июле–августе 2007 г. стальной спрос и покупки на американском стальном

рынке будут слабыми. Прогнозируется, что рынок останется таким же вплоть до

осени, а покупатели продолжат сокращать покупки». Уже летом, согласно опросу

респондентов Institute for Supply Management Steel Buyers Group, только 35%

надеялись, что стальные заказы начнут рост в следующие 3 месяца, а 32%

респондентов верили, что заказы начнут свой рост вообще. Четвертая часть

респондентов считала, что заказы будут уменьшаться в ближайшие месяцы. 40%

опрошенных респондентов Institute for Supply Management верили, что стальной

рынок будет спокойным вплоть до сентября, а 48% – вплоть до октября. Об этом

вторили и многочисленные аналитики. Так, по мнению Mike Willemse, аналитика

CIBC World Markets, «мы видим все сигналы уменьшающегося спроса, и пока нет

оснований говорить о его увеличении в ближайшее время. Цены на г/к лист могут

вырасти на фоне роста спроса от потребителей, но случится это не ранее октября

2007 г.».

Таким образом, согласно отчетам MEPS, средние американские цены на г/к рулон за

год снизились на 13%, на х/к рулон – на 15,8%, на х/к лист – на 9,3%. Цены на

г/к лист, испытав падение в первом полугодии 2007 г., к концу года вышли на

уровень лета–2007, а цены на катанку и структурные секции даже выросли в цене

соответственно на 7% и 11%. В целом за год американские стальные цены, по

оценке MEPS, снизились на 4,2%. Отметим, что цены на сталь в США в декабре 2007

г. составляли около $544 за т и являлись самыми низкими в мире, хотя

традиционно американский стальной рынок считался самым дорогим.

Отметим, однако, что оценки внутренних цен США, особенно в металлоторговле, –

дело сложное. В сети североамериканских СМЦ не принята публикация прайс-листов.

Цены являются договорными, с включением многочисленных доплат и скидок.

Более четко изменение ситуации на американском рынке характеризуют цены

импортного стального проката, оперативно контролируемые таможней (рис. 3).

Только к началу IV квартала наметилась тенденция роста, и рынок начал едва

заметное оживление. Еженедельное производство стали в США начало некоторый рост

только с сентября 2007 г., когда сводки American Iron and Steel Institute

(AISI) начали пестреть сообщениями о подъеме производства. Но это скорее была

стабильность, чем рост, поскольку сравнение шло с падающим уровнем производства

годовой давности.

В целом за 2007 г. производство стали в США составило 97,2 млн т, что на 1.4%

ниже по сравнению с предыдущим годом. Среднемировая динамика составила +7.5 %.

Цены американского рынка

К сентябрю 2007 г. запасы стали на складах в США снизились до минимального

уровня с ноября 2005 г. Как сообщал Metal Service Center Institute, объем стали

на складах составил 12,56 млн т, что на 24% ниже показателя годовой давности.

«Сентябрь стал одиннадцатым подряд месяцем снижения запасов в абсолютном

выражении, – заявил аналитик Credit Suisse David Galliano. – Сервисные

металлоцентры, которые обрабатывают сталь и занимаются ее дистрибуцией, в

прошлом году накопили значительные запасы, а затем потребность в ней упала в

результате сокращения производства автомобилей и строительства жилья. Исходя из

текущих объемов поставок, запасов стали на складах в США хватит на 3,1 месяца

поставок».

В октябре 2007 г. объемы стальных запасов на складах просто «обвалились» и опустились

до 9-летнего минимума. Замаячили признаки дефицита стальной продукции, и

внутренние цены двинулись вверх.

Трейдеры сообщали, что в ноябре 2007 г. цены на г/к сталь в США выросли до

шестимесячного максимума на признаках, что дистрибьюторы могут увеличить

закупки после падения объемов импорта и запасов. Горячекатаный лист подорожал

на 2,3%, до среднемесячного уровня в $532 за т с $520 в октябре 2007 г.

По сообщению агентства Platts, в октябре 2007 г. главные американские стальные

производители запланировали повышение цен на стальной прокат в конце 2007 г.,

вопреки снижению спроса на сталь. Это повышение должно было составить $20–40 за

т для октябрьских поставок г/к и х/к рулонов, а также оцинкованного проката. По

оценке ArcelorMittal USA, с конца августа «рыночные условия начали улучшаться

после летнего затишья, и мы надеемся увидеть рост спроса на прокат».

ArcelorMittal USA анонсировала минимальный рост цен для октября – $20 за т.

Такую же оценку ситуации давала и компания Nucor, которая также анонсировала

похожее повышение цен для октябрьских поставок. При таком повышении цена на г/к

рулон увеличивается уже до $540–550 за короткую (907 кг) тонну.

В целом же динамика цен внутреннего рынка в 2007 г. развивалась согласно

прогнозу Institute for Supply Management. Последний еще в начале года отмечал,

что «в июле–августе 2007 г. стальной спрос и покупки на американском стальном

рынке будут слабыми. Прогнозируется, что рынок останется таким же вплоть до

осени, а покупатели продолжат сокращать покупки». Уже летом, согласно опросу

респондентов Institute for Supply Management Steel Buyers Group, только 35%

надеялись, что стальные заказы начнут рост в следующие 3 месяца, а 32%

респондентов верили, что заказы начнут свой рост вообще. Четвертая часть

респондентов считала, что заказы будут уменьшаться в ближайшие месяцы. 40%

опрошенных респондентов Institute for Supply Management верили, что стальной

рынок будет спокойным вплоть до сентября, а 48% – вплоть до октября. Об этом

вторили и многочисленные аналитики. Так, по мнению Mike Willemse, аналитика

CIBC World Markets, «мы видим все сигналы уменьшающегося спроса, и пока нет

оснований говорить о его увеличении в ближайшее время. Цены на г/к лист могут

вырасти на фоне роста спроса от потребителей, но случится это не ранее октября

2007 г.».

Таким образом, согласно отчетам MEPS, средние американские цены на г/к рулон за

год снизились на 13%, на х/к рулон – на 15,8%, на х/к лист – на 9,3%. Цены на

г/к лист, испытав падение в первом полугодии 2007 г., к концу года вышли на

уровень лета–2007, а цены на катанку и структурные секции даже выросли в цене

соответственно на 7% и 11%. В целом за год американские стальные цены, по

оценке MEPS, снизились на 4,2%. Отметим, что цены на сталь в США в декабре 2007

г. составляли около $544 за т и являлись самыми низкими в мире, хотя

традиционно американский стальной рынок считался самым дорогим.

Отметим, однако, что оценки внутренних цен США, особенно в металлоторговле, –

дело сложное. В сети североамериканских СМЦ не принята публикация прайс-листов.

Цены являются договорными, с включением многочисленных доплат и скидок.

Более четко изменение ситуации на американском рынке характеризуют цены

импортного стального проката, оперативно контролируемые таможней (рис. 3).

Согласно ним, рынок США по ценам находился в глубокой депрессии начиная с июля

2007 г. Причем резкий рост цен с начала 2008 г. никак не связан с бурным

«оживлением» спроса. Ведущие американские стальные компании пытаются сохранить

прибыли и переложить на потребителей заметный рост цен на металлургическое

сырье.

Первой о росте цен заявила ArcelorMittal, которая прямо мотивировала повышение

внутренних цен растущими затратами на сырье, а также снижением запасов. «Мы

рассматриваем возможность значительного повышения цен в 2008 г. – в дополнение

к $40 за т, объявленным на I квартал», – сказал главный исполнительный директор

американского подразделения ArcelorMittal Лу Шорш. Далее о долгожданном

повышении цен в декабре 2007 г. заявили такие компании, как AK Steel Holding Corp.

и Nucor Corp. «Повышение цен на сталь в I квартале следует воспринимать как уже

свершившийся факт, – сказал аналитик Highland Park Мишель Эпплбаум. – До июня

мы будем вести речь о повышении цен до $600 за т». Об этом говорит и недавний

прогноз инвестиционной компании Goldman Sachs Group Inc., по которому цены на

сталь в США в I квартале 2008 г. могут вырасти до $600 за т, или на 10%.

Компания Nucor пошла дальше: 15 января 2008 г. она анонсировала, что цены на

г/к лист должны увеличиться на $80, до $660 за т, начиная с марта 2008 г.

А пока финансовые показатели американской металлургии идут вниз. Чистая прибыль

Nucor в первом полугодии 2007 г. снизилась на 13% (до $725,9 млн), несмотря на

рост выручки на 8% (до $7,94 млрд). Чистая прибыль US Steel за 9 месяцев 2007

г. снизилась на 21% (до $844 млн) при росте выручки на 3,4% (до $12,34 млрд).

По 2007 г. в целом данных пока нет, однако прогнозы однозначно указывают на

дальнейшее падение прибылей большинства сталелитейных компаний США. Особо

низкие показатели вновь прогнозируются для малых и средних металлургических

компаний.

В итоге в прошедшем году продолжалась тенденция консолидации стальных активов

США. Американские стальные компании считают, что, при такой нестабильной

ситуации с потреблением стали, верным методом сохранения жизнестойкости

является концентрация производства. По мнению Christopher Plummer,

исполнительного директора Metal Strategies, «снижение темпов роста

автомобильной отрасли прогнозируется на несколько лет вперед, и мы видим наше спасение

в консолидации стальных активов». Ему вторит и крупнейшая американская компания

US Steel, которая еще в 2005 г. констатировала, что «крупнейшие потребители

стали, а именно: автомобильная отрасль, производство бытовых приборов,

контейнеров, строительство и энергетические предприятия, являются циклическими

индустриями, и мы должны быть готовы к снижению спроса на стальную продукцию».

По мнению председателя совета директоров компании,John Armstrong, «только

консолидация сможет помочь устоять в лавине рыночных изменений». В 2007 г.

основные американские компании – производители стали продолжили наращивание

своих активов (таблица 1).

Согласно ним, рынок США по ценам находился в глубокой депрессии начиная с июля

2007 г. Причем резкий рост цен с начала 2008 г. никак не связан с бурным

«оживлением» спроса. Ведущие американские стальные компании пытаются сохранить

прибыли и переложить на потребителей заметный рост цен на металлургическое

сырье.

Первой о росте цен заявила ArcelorMittal, которая прямо мотивировала повышение

внутренних цен растущими затратами на сырье, а также снижением запасов. «Мы

рассматриваем возможность значительного повышения цен в 2008 г. – в дополнение

к $40 за т, объявленным на I квартал», – сказал главный исполнительный директор

американского подразделения ArcelorMittal Лу Шорш. Далее о долгожданном

повышении цен в декабре 2007 г. заявили такие компании, как AK Steel Holding Corp.

и Nucor Corp. «Повышение цен на сталь в I квартале следует воспринимать как уже

свершившийся факт, – сказал аналитик Highland Park Мишель Эпплбаум. – До июня

мы будем вести речь о повышении цен до $600 за т». Об этом говорит и недавний

прогноз инвестиционной компании Goldman Sachs Group Inc., по которому цены на

сталь в США в I квартале 2008 г. могут вырасти до $600 за т, или на 10%.

Компания Nucor пошла дальше: 15 января 2008 г. она анонсировала, что цены на

г/к лист должны увеличиться на $80, до $660 за т, начиная с марта 2008 г.

А пока финансовые показатели американской металлургии идут вниз. Чистая прибыль

Nucor в первом полугодии 2007 г. снизилась на 13% (до $725,9 млн), несмотря на

рост выручки на 8% (до $7,94 млрд). Чистая прибыль US Steel за 9 месяцев 2007

г. снизилась на 21% (до $844 млн) при росте выручки на 3,4% (до $12,34 млрд).

По 2007 г. в целом данных пока нет, однако прогнозы однозначно указывают на

дальнейшее падение прибылей большинства сталелитейных компаний США. Особо

низкие показатели вновь прогнозируются для малых и средних металлургических

компаний.

В итоге в прошедшем году продолжалась тенденция консолидации стальных активов

США. Американские стальные компании считают, что, при такой нестабильной

ситуации с потреблением стали, верным методом сохранения жизнестойкости

является концентрация производства. По мнению Christopher Plummer,

исполнительного директора Metal Strategies, «снижение темпов роста

автомобильной отрасли прогнозируется на несколько лет вперед, и мы видим наше спасение

в консолидации стальных активов». Ему вторит и крупнейшая американская компания

US Steel, которая еще в 2005 г. констатировала, что «крупнейшие потребители

стали, а именно: автомобильная отрасль, производство бытовых приборов,

контейнеров, строительство и энергетические предприятия, являются циклическими

индустриями, и мы должны быть готовы к снижению спроса на стальную продукцию».

По мнению председателя совета директоров компании,John Armstrong, «только

консолидация сможет помочь устоять в лавине рыночных изменений». В 2007 г.

основные американские компании – производители стали продолжили наращивание

своих активов (таблица 1).

Стальной импорт и субсидии

Не последнюю роль в спаде, а далее – в восстановлении внутренних стальных цен

США сыграл импорт. После многих месяцев (и даже лет) роста импорта в 2007 г.

поставки стальной продукции в США снизились. Цены внутреннего рынка США

оказались не слишком привлекательными для экспортеров.

Особенно заметна стала эта тенденция с осени. С октября прошлого года по

декабрь шло ежемесячное снижение стального импорта. География этих поставок в

США в 2007 г. также быстро менялась. К примеру, структура стран-экспортеров в

ноябре 2007 г. приведена на рис. 4.

Стальной импорт и субсидии

Не последнюю роль в спаде, а далее – в восстановлении внутренних стальных цен

США сыграл импорт. После многих месяцев (и даже лет) роста импорта в 2007 г.

поставки стальной продукции в США снизились. Цены внутреннего рынка США

оказались не слишком привлекательными для экспортеров.

Особенно заметна стала эта тенденция с осени. С октября прошлого года по

декабрь шло ежемесячное снижение стального импорта. География этих поставок в

США в 2007 г. также быстро менялась. К примеру, структура стран-экспортеров в

ноябре 2007 г. приведена на рис. 4.

Особенно высокий рост стального импорта в США в прошедшем году показали такие

страны, как Тайвань, Китай и Турция.

По последним данным Steel Import Monitoring and Analysis (SIMA), стальной

импорт в декабре 2007 г. составил 2,107 млн т, что на 11% ниже уровня ноября

2007 г. Получается, что в целом за 2007 г. общий стальной импорт и импорт

конечной стальной продукции составили соответственно 33,3 и 27,0 млн т, что на

26% и 25% ниже уровня 2006 г.

По данным AISI (по результатам 10 месяцев 2007 г.) которые вполне

распространяются на весь год, ситуация на внутреннем рынке США была весьма

сложной (таблица 2).

Особенно высокий рост стального импорта в США в прошедшем году показали такие

страны, как Тайвань, Китай и Турция.

По последним данным Steel Import Monitoring and Analysis (SIMA), стальной

импорт в декабре 2007 г. составил 2,107 млн т, что на 11% ниже уровня ноября

2007 г. Получается, что в целом за 2007 г. общий стальной импорт и импорт

конечной стальной продукции составили соответственно 33,3 и 27,0 млн т, что на

26% и 25% ниже уровня 2006 г.

По данным AISI (по результатам 10 месяцев 2007 г.) которые вполне

распространяются на весь год, ситуация на внутреннем рынке США была весьма

сложной (таблица 2).

Позитивные факторы, такие как снижение импорта и рост экспорта, практически

«перечеркнуты» снижением внутренних поставок стали, т. е. уменьшением

потребления металлопродукции в США.

При низкой конкурентоспособности в части цен серьезным оружием американских

стальных компаний в борьбе с импортом остаются антидемпинговые меры.

Напомним читателям, что 2007 г. знаменовал пятилетний юбилей введения

президентом Дж. Бушем заградительных пошлин на импорт стали, призванных

защитить интересы американских сталелитейщиков. Масштабная торговая война была

развязана в 2002 г., а ее последствия оказались знаковыми для мировой

сталелитейной отрасли, обусловив начало консолидации крупнейших компаний и

активизации антидемпинговых процессов во многих странах мира.

Конфликт между сталепроизводителями США и их конкурентами даже по истечении 5

лет продолжает нарастать. В ноябре 2007 г. Комиссия по международной торговле

отклонила запрос 6 стран по отмене импортных пошлин на горячекатаный лист. Не

так давно Комиссия по международной торговле США продлила (еще на 5 лет)

действие таможенных тарифов на многие виды стальной продукции из Китая, Японии,

Бразилии и Индии.

Пересмотр пошлин, введенных 5 лет назад в связи с волной банкротств

американских стальных компаний 2000–2003 гг., продолжается. Как правило,

результаты этой оценки благоприятны для американских производителей. С 2004 г.

комиссия отменила пошлины в отношении 20 стран, где производство стали

незначительно. При этом она оставила в действии таможенные пошлины в отношении

17 крупнейших стран – производителей металлопродукции.

В конце года представители американского стального сектора настаивали на

дальнейшем ужесточении правил торговли с КНР. На осенней Steel Industry

Conference отмечалось, что главной причиной спада прибылей в металлургии США

многие видят активизацию стального импорта из Китая. По мнению Andrew Sharkey,

президента American Iron and Steel Institute, китайское правительство

продолжает субсидировать стальную отрасль. «Стальная отрасль США может

конкурировать с другими зарубежными компаниями, но мы не в состоянии

конкурировать с государством». Как известно, членами AISI является 31 стальная

компания США, включая Nucor Corp., U.S. Steel Corp. и Steel Dynamics Inc.

В ответ представитель китайской стороны, Chen Haoran, исполнительный директор

China’s Chamber of Commerce of Metals, Minerals and Chemicals, отметил, что

американское правительство также субсидирует металлургию США.

И этот факт сегодня уже ни для кого не секрет. То, что правительство США меняет

пенсионные расходы сталелитейных компаний в процессе банкротства, уже считается

привычной процедурой.

Однако в материалах Американского института международной сталелитейной

промышленности (American Institute for International Steel, AIIS) в марте 2007

г. и в ноябре 2007 г. были опубликованы данные, подтверждающие государственное

субсидирование стальной отрасли США на уровне государства, штатов и помощи

отдельным стальным компаниям.

Интересно, что такая практика велась в США с 80-х гг. Как утверждает AIIS,

«американские сталелитейные компании получают благодаря субсидиям преимущество

перед конкурентами. Объем субсидий американской сталелитейной промышленности за

последние 7 лет составил $17 млрд, причем в ее интересах вводятся новые

ограничения на импорт, несмотря на отставание производства США от спроса».

Приведем примеры американских программ в поддержку отрасли (таблица 3).

Позитивные факторы, такие как снижение импорта и рост экспорта, практически

«перечеркнуты» снижением внутренних поставок стали, т. е. уменьшением

потребления металлопродукции в США.

При низкой конкурентоспособности в части цен серьезным оружием американских

стальных компаний в борьбе с импортом остаются антидемпинговые меры.

Напомним читателям, что 2007 г. знаменовал пятилетний юбилей введения

президентом Дж. Бушем заградительных пошлин на импорт стали, призванных

защитить интересы американских сталелитейщиков. Масштабная торговая война была

развязана в 2002 г., а ее последствия оказались знаковыми для мировой

сталелитейной отрасли, обусловив начало консолидации крупнейших компаний и

активизации антидемпинговых процессов во многих странах мира.

Конфликт между сталепроизводителями США и их конкурентами даже по истечении 5

лет продолжает нарастать. В ноябре 2007 г. Комиссия по международной торговле

отклонила запрос 6 стран по отмене импортных пошлин на горячекатаный лист. Не

так давно Комиссия по международной торговле США продлила (еще на 5 лет)

действие таможенных тарифов на многие виды стальной продукции из Китая, Японии,

Бразилии и Индии.

Пересмотр пошлин, введенных 5 лет назад в связи с волной банкротств

американских стальных компаний 2000–2003 гг., продолжается. Как правило,

результаты этой оценки благоприятны для американских производителей. С 2004 г.

комиссия отменила пошлины в отношении 20 стран, где производство стали

незначительно. При этом она оставила в действии таможенные пошлины в отношении

17 крупнейших стран – производителей металлопродукции.

В конце года представители американского стального сектора настаивали на

дальнейшем ужесточении правил торговли с КНР. На осенней Steel Industry

Conference отмечалось, что главной причиной спада прибылей в металлургии США

многие видят активизацию стального импорта из Китая. По мнению Andrew Sharkey,

президента American Iron and Steel Institute, китайское правительство

продолжает субсидировать стальную отрасль. «Стальная отрасль США может

конкурировать с другими зарубежными компаниями, но мы не в состоянии

конкурировать с государством». Как известно, членами AISI является 31 стальная

компания США, включая Nucor Corp., U.S. Steel Corp. и Steel Dynamics Inc.

В ответ представитель китайской стороны, Chen Haoran, исполнительный директор

China’s Chamber of Commerce of Metals, Minerals and Chemicals, отметил, что

американское правительство также субсидирует металлургию США.

И этот факт сегодня уже ни для кого не секрет. То, что правительство США меняет

пенсионные расходы сталелитейных компаний в процессе банкротства, уже считается

привычной процедурой.

Однако в материалах Американского института международной сталелитейной

промышленности (American Institute for International Steel, AIIS) в марте 2007

г. и в ноябре 2007 г. были опубликованы данные, подтверждающие государственное

субсидирование стальной отрасли США на уровне государства, штатов и помощи

отдельным стальным компаниям.

Интересно, что такая практика велась в США с 80-х гг. Как утверждает AIIS,

«американские сталелитейные компании получают благодаря субсидиям преимущество

перед конкурентами. Объем субсидий американской сталелитейной промышленности за

последние 7 лет составил $17 млрд, причем в ее интересах вводятся новые

ограничения на импорт, несмотря на отставание производства США от спроса».

Приведем примеры американских программ в поддержку отрасли (таблица 3).

Тем не менее, по мнению президента AIIS, David Phelps, «сталелитейная

промышленность США прибыльна и не нуждается в защите от импорта. Стальные

компании также должны играть по правилам свободной торговли. Если они требуют

их соблюдения от своих конкурентов». AIIS также утверждает, что американские

производители получили еще $280 млн, благодаря «поправке Берда», согласно

которой собранные с зарубежных компаний-нарушителей пошлины направляются

непосредственно американским производителям.

Как ожидается, практика таких выплат прекратится после 2007 г., т. к. Всемирная

торговая организация (WTO) посчитала ее противозаконной. Что в этом случае еще

способны предпринять американские металлурги, сказать трудно.

Прогнозы

Перспективы металлургии США на 2008 г. вырисовываются явно неутешительные.

По мнению Association of Steel Distributors USA, «в будущем году мы не увидим

роста спроса и стальных цен в американской стальной отрасли». По словам Deborah

Allen Hewitt, президента Rutledge Research Economic, «похоже, что в 2008 г. мы

опять столкнемся со снижением реального экономического роста, а значит, и

показатели стальной отрасли будут также низкими». Последние прогнозы роста

экономики США в 2008 г. говорят о том, что они могут быть ниже уровня 1981 г.,

когда был отмечен спад в таких отраслях, использующих сталь, как автомобильная,

строительная и приозводство бытового оборудования и приборов.

Банк Merrill Lynch 22 января снизил прогноз экономического роста в США на 2008

г. наполовину, отметив воздействие падения на рынке жилья и финансового кризиса

на остальную экономику. ВВП США увеличится в этом году на 0,8%, а не на 1,6%,

как предполагалось ранее, говорится в докладе экономистов. Причем стальная

индустрия о положительных цифрах может только мечтать.

Многие аналитики надеются, что стальная отрасль США все-таки начнет свой рост

во второй половине года. Так, по мнению Tom Stundza, представителя агентства

Purchasing, «американский и канадский спрос на сталь улучшатся в предстоящие

месяцы, но в целом они останутся низкими в 2008 г.». Он считает, что такому

снижению (которое во второй половине 2008 г. может составить 6%) будут

способствовать замедление в секторах машиностроения и автомобильном секторе.

Кроме того, негативное влияние на цены окажут растущие расходы на сырьевые

материалы, и покупатели могут не согласиться с планируемым повышением.

Последний прогноз агентства Moody's Investors Service также отмечает, что

«американская стальная отрасль имеет позитивные перспективы во второй половине

2008 г.».

Однако, по мнению David Phelps, президента American Institute for International

Steel, «в этой ситуации нельзя быть ни пессимистами, ни оптимистами. Нам

приходится быть реалистами и находить позитивные факторы развития рынка».

Прежде всего к ним относится глобализация, которая дает возможность

американской стальной индустрии не упустить свой шанс в 2008 г. на экспортном

рынке.

Ну что ж, поживем – увидим…

Тем не менее, по мнению президента AIIS, David Phelps, «сталелитейная

промышленность США прибыльна и не нуждается в защите от импорта. Стальные

компании также должны играть по правилам свободной торговли. Если они требуют

их соблюдения от своих конкурентов». AIIS также утверждает, что американские

производители получили еще $280 млн, благодаря «поправке Берда», согласно

которой собранные с зарубежных компаний-нарушителей пошлины направляются

непосредственно американским производителям.

Как ожидается, практика таких выплат прекратится после 2007 г., т. к. Всемирная

торговая организация (WTO) посчитала ее противозаконной. Что в этом случае еще

способны предпринять американские металлурги, сказать трудно.

Прогнозы

Перспективы металлургии США на 2008 г. вырисовываются явно неутешительные.

По мнению Association of Steel Distributors USA, «в будущем году мы не увидим

роста спроса и стальных цен в американской стальной отрасли». По словам Deborah

Allen Hewitt, президента Rutledge Research Economic, «похоже, что в 2008 г. мы

опять столкнемся со снижением реального экономического роста, а значит, и

показатели стальной отрасли будут также низкими». Последние прогнозы роста

экономики США в 2008 г. говорят о том, что они могут быть ниже уровня 1981 г.,

когда был отмечен спад в таких отраслях, использующих сталь, как автомобильная,

строительная и приозводство бытового оборудования и приборов.

Банк Merrill Lynch 22 января снизил прогноз экономического роста в США на 2008

г. наполовину, отметив воздействие падения на рынке жилья и финансового кризиса

на остальную экономику. ВВП США увеличится в этом году на 0,8%, а не на 1,6%,

как предполагалось ранее, говорится в докладе экономистов. Причем стальная

индустрия о положительных цифрах может только мечтать.

Многие аналитики надеются, что стальная отрасль США все-таки начнет свой рост

во второй половине года. Так, по мнению Tom Stundza, представителя агентства

Purchasing, «американский и канадский спрос на сталь улучшатся в предстоящие

месяцы, но в целом они останутся низкими в 2008 г.». Он считает, что такому

снижению (которое во второй половине 2008 г. может составить 6%) будут

способствовать замедление в секторах машиностроения и автомобильном секторе.

Кроме того, негативное влияние на цены окажут растущие расходы на сырьевые

материалы, и покупатели могут не согласиться с планируемым повышением.

Последний прогноз агентства Moody's Investors Service также отмечает, что

«американская стальная отрасль имеет позитивные перспективы во второй половине

2008 г.».

Однако, по мнению David Phelps, президента American Institute for International

Steel, «в этой ситуации нельзя быть ни пессимистами, ни оптимистами. Нам

приходится быть реалистами и находить позитивные факторы развития рынка».

Прежде всего к ним относится глобализация, которая дает возможность

американской стальной индустрии не упустить свой шанс в 2008 г. на экспортном

рынке.

Ну что ж, поживем – увидим…

Чем

живет американская металлургия?

Новый 2008 г. преподнес украинскому горно-металлургическому комплексу очередное

и ожидаемое подорожание голубого топлива. Отметим, что это не та цена, что

зафиксирована в недавнем договоре на поставку газа Россией Украине. Практика

прошлого года показала, что реальная цена на голубое топливо для украинских

промышленных предприятий оказалась много выше.

Кроме того, политический аспект в газовом вопросе не до конца решен. Уже идут

разговоры о пересмотре газовых договоренностей, что вносит напряжение в

рыночные отношения между Россией и Украиной.

Какую же цену придется платить за газ предприятиям украинского ГМК в 2008 г.?

Каково будет ее влияние на экономику метпредприятий? Чего следует ожидать

промышленникам при изменении «газовых» отношений России и Украины?

Официальная и реальная цена

В начале декабря 2007 г. правительство Украины в результате достигнутых

договоренностей с «Газпромом» установило, что цена на импортируемый природный

газ для промышленных предприятий и приравненных к ним потребителям с 1 января

2008 г. вырастет на 38,1% и достигнет $179,5 за тыс. куб. м на границе России и

Украины.

Напомним, что предприятия ГМК Украины могут использовать лишь импортный газ,

так как, согласно принятому Министерством топлива и энергетики Украины решению,

бытовые потребители и бюджетные учреждения частично используют более дешевый

газ собственной добычи.

Единственным поставщиком импортного природного газа в Украину является

посредник между украинским «Нефтегазом» и российским «Газпромом» – швейцарская

компания RosUkrEnergo AG (RUE).

Причем промышленные предприятия покупают импортный газ еще у одной дочерней

структуры RUE – ЗАО «УкрГаз-Энерго» (УГЭ). При этом цена, которую они платят

УГЭ, значительно отличается от закупочной цены поставщика газа.

По оценкам украинских экспертов, реальная цена на газ для металлургов и

горно-обогатительных комбинатов в 2008 г. составит $240–260 за тыс. куб. м (а

по прогнозам объединения «Металлургпром», еще выше – $270–277 за тыс. куб. м) в

результате учета НДС, сбора целевой надбавки (с 2008 г. – в размере 4%, тогда

как в 2007 г. – 2%), всех расходов по хранению и доставке голубого топлива

непосредственно на предприятие, а также ожидаемого увеличения тарифов на

транспортировку природного газа по магистральным и распределительным

газопроводам внутри страны.

В итоге при всех этих добавках в 2007 г. украинские предприятия платили почти

$200 за тыс. куб. м природного газа (рис. 1). Таким образом, фактическое

удорожание стоимости газа для промышленных предприятий Украины вновь будет

значительно выше официального (по разным оценкам – до 40–50%).

Новый 2008 г. преподнес украинскому горно-металлургическому комплексу очередное

и ожидаемое подорожание голубого топлива. Отметим, что это не та цена, что

зафиксирована в недавнем договоре на поставку газа Россией Украине. Практика

прошлого года показала, что реальная цена на голубое топливо для украинских

промышленных предприятий оказалась много выше.

Кроме того, политический аспект в газовом вопросе не до конца решен. Уже идут

разговоры о пересмотре газовых договоренностей, что вносит напряжение в

рыночные отношения между Россией и Украиной.

Какую же цену придется платить за газ предприятиям украинского ГМК в 2008 г.?

Каково будет ее влияние на экономику метпредприятий? Чего следует ожидать

промышленникам при изменении «газовых» отношений России и Украины?

Официальная и реальная цена

В начале декабря 2007 г. правительство Украины в результате достигнутых

договоренностей с «Газпромом» установило, что цена на импортируемый природный

газ для промышленных предприятий и приравненных к ним потребителям с 1 января

2008 г. вырастет на 38,1% и достигнет $179,5 за тыс. куб. м на границе России и

Украины.

Напомним, что предприятия ГМК Украины могут использовать лишь импортный газ,

так как, согласно принятому Министерством топлива и энергетики Украины решению,

бытовые потребители и бюджетные учреждения частично используют более дешевый

газ собственной добычи.

Единственным поставщиком импортного природного газа в Украину является

посредник между украинским «Нефтегазом» и российским «Газпромом» – швейцарская

компания RosUkrEnergo AG (RUE).

Причем промышленные предприятия покупают импортный газ еще у одной дочерней

структуры RUE – ЗАО «УкрГаз-Энерго» (УГЭ). При этом цена, которую они платят

УГЭ, значительно отличается от закупочной цены поставщика газа.

По оценкам украинских экспертов, реальная цена на газ для металлургов и

горно-обогатительных комбинатов в 2008 г. составит $240–260 за тыс. куб. м (а

по прогнозам объединения «Металлургпром», еще выше – $270–277 за тыс. куб. м) в

результате учета НДС, сбора целевой надбавки (с 2008 г. – в размере 4%, тогда

как в 2007 г. – 2%), всех расходов по хранению и доставке голубого топлива

непосредственно на предприятие, а также ожидаемого увеличения тарифов на

транспортировку природного газа по магистральным и распределительным

газопроводам внутри страны.

В итоге при всех этих добавках в 2007 г. украинские предприятия платили почти

$200 за тыс. куб. м природного газа (рис. 1). Таким образом, фактическое

удорожание стоимости газа для промышленных предприятий Украины вновь будет

значительно выше официального (по разным оценкам – до 40–50%).

Влияние цен на газ на экономику ГМК

Украинская металлургия в прошлом, 2007 г., согласно оценочным данным, потребила

9,5 млрд куб. м природного газа (рис. 2), что на 2% меньше, чем в 2006 г. При

этом расходы украинского ГМК увеличились на 27%, до $1,9 млрд (при средней

стоимости газа для метпредприятий – $195 за тыс. куб. м).

В 2008 г. ожидается, что потребление газа снова снизится – на 7%, однако

расходы вырастут на 21%, до $2,3 млрд (при средней стоимости газа для

предприятий – $260 за тыс. куб. м).

Влияние цен на газ на экономику ГМК

Украинская металлургия в прошлом, 2007 г., согласно оценочным данным, потребила

9,5 млрд куб. м природного газа (рис. 2), что на 2% меньше, чем в 2006 г. При

этом расходы украинского ГМК увеличились на 27%, до $1,9 млрд (при средней

стоимости газа для метпредприятий – $195 за тыс. куб. м).

В 2008 г. ожидается, что потребление газа снова снизится – на 7%, однако

расходы вырастут на 21%, до $2,3 млрд (при средней стоимости газа для

предприятий – $260 за тыс. куб. м).

Расходы существенные, причем в 2008 г. они увеличатся ориентировочно на $400

млн, однако эксперты отрасли настроены оптимистично. По мнению украинских

аналитиков, новая цена газа останется вполне посильной для большинства

предприятий украинского ГМК. Работая последние несколько лет над снижением

высокого уровня энергоемкости металлургического производства (который в 1,3–1,5

раза превышает аналогичные показатели стран ЕС, США и Японии), большинство

украинских меткомбинатов добилось некоторых успехов. К примеру, в 2008 г.

многие планирует перейти на технологию пылеугольного вдувания (ПУТ). Комплекс

мер по энергосбережению уменьшит газовую составляющую в целом по отрасли до

1,5% с ныне существующих 3% и не будет в значительной степени влиять на

ценообразование.

По данным экс-министра промышленной политики Украины Владимира Шандры,

металлургия страны в ближайшие годы может снизить потребление газа на 5 млрд

куб. м (из которых 3 млрд куб. м – за счет перевода отрасли на уголь и 2 млрд

куб. м – за счет энергосбережения).

Прогнозы Министерства экономики Украины еще более оптимистичные. По расчетам

его специалистов годовое потребление природного газа в доменном производстве

снизится с нынешних 3,05 до 0,25 млрд куб. м, в сталеплавильном производстве –

с 1,32 до 0,12 млрд куб. м, в прокатном производстве – с 1,22 до 0,62 млрд куб.

м к 2011 г.

По оценке «Держзовнишинформа», собственные инвестиции украинских метпредприятий

на внедрение ПУТ, использование доменного газа вместо природного и внедрение

ресурсосберегающих технологий в 2007 г. составили около 10 млрд гривен (более

$1,5 млрд). По данным Минпромполитики, инвестиции в модернизацию

производственных фондов металлургии в 2007 г. в расчете на 1 т стали составили

более $31, тогда как ранее они находились на уровне $10–15.

Невзирая на рост затрат и инвестиции в модернизацию производства, меткомбинаты

Украины уже в первом полугодии 2007 г. сумели значительно повысить свои доходы

в основном за счет высоких цен на металлопродукцию. Примеры соответствующих

финансовых показателей приведены в таблице 2.

Расходы существенные, причем в 2008 г. они увеличатся ориентировочно на $400

млн, однако эксперты отрасли настроены оптимистично. По мнению украинских

аналитиков, новая цена газа останется вполне посильной для большинства

предприятий украинского ГМК. Работая последние несколько лет над снижением

высокого уровня энергоемкости металлургического производства (который в 1,3–1,5

раза превышает аналогичные показатели стран ЕС, США и Японии), большинство

украинских меткомбинатов добилось некоторых успехов. К примеру, в 2008 г.

многие планирует перейти на технологию пылеугольного вдувания (ПУТ). Комплекс

мер по энергосбережению уменьшит газовую составляющую в целом по отрасли до

1,5% с ныне существующих 3% и не будет в значительной степени влиять на

ценообразование.

По данным экс-министра промышленной политики Украины Владимира Шандры,

металлургия страны в ближайшие годы может снизить потребление газа на 5 млрд

куб. м (из которых 3 млрд куб. м – за счет перевода отрасли на уголь и 2 млрд

куб. м – за счет энергосбережения).

Прогнозы Министерства экономики Украины еще более оптимистичные. По расчетам

его специалистов годовое потребление природного газа в доменном производстве

снизится с нынешних 3,05 до 0,25 млрд куб. м, в сталеплавильном производстве –

с 1,32 до 0,12 млрд куб. м, в прокатном производстве – с 1,22 до 0,62 млрд куб.

м к 2011 г.

По оценке «Держзовнишинформа», собственные инвестиции украинских метпредприятий

на внедрение ПУТ, использование доменного газа вместо природного и внедрение

ресурсосберегающих технологий в 2007 г. составили около 10 млрд гривен (более

$1,5 млрд). По данным Минпромполитики, инвестиции в модернизацию

производственных фондов металлургии в 2007 г. в расчете на 1 т стали составили

более $31, тогда как ранее они находились на уровне $10–15.

Невзирая на рост затрат и инвестиции в модернизацию производства, меткомбинаты

Украины уже в первом полугодии 2007 г. сумели значительно повысить свои доходы

в основном за счет высоких цен на металлопродукцию. Примеры соответствующих

финансовых показателей приведены в таблице 2.

Рентабельность от реализованной продукции указанных предприятий (которые

производят 90% металлопродукции в Украине) в январе–июне 2007 г. варьируется в

пределах 10–50% (!). При этом на всех меткомбинатах (кроме «Запорожстали»)

отмечен рост рентабельности по сравнению с аналогичным периодом прошлого года

на 1,3–15%.

По оценкам Минпромполитики Украины, за три квартала рентабельность

металлургических предприятий в целом была на уровне 18,09% по сравнению с

14,09% за соответствующий период 2006 г.

Фактически роста цен на импортный газ в 2007 г. металлургия Украины просто не

заметила. Неудивителен при этом оптимизм большинства металлургов и на ближайшие

годы.

Примечательно, например, заявление главы дивизиона стали и проката ООО

«Метинвест Холдинг» Игоря Корытько о том, что его предприятия выдержат даже

двукратное повышение цен на газ. По словам г-на Корытько, доля газа в

себестоимости продукции «Азовстали» составляет 5–7%, а у ЕМЗ – еще меньше.

Противоположные оценки делают другие метпредприятия Украины. По данным председателя

правления ММК им. Ильича Владимира Бойко, в настоящее время доля природного

газа в себестоимости металлопродукции составляет 10–12%, а с возможным

увеличением цен на газ для меткомбината до $230–250 за тыс. куб. м она может

возрасти до 20–22%. Последнее заявление Бойко – абсолютно необоснованно и

вполне для него типично. Во-первых, гарантирован заметный прирост самой

себестоимости стали, а рост цен на газ (+45%) может увеличить эту долю максимум

до 15% (причем именно для Мариупольского МК). Сам завод в модернизации совсем

не спешит. Наиболее энергоемкий производитель стали на Украине планирует

снижение расхода голубого топлива с 1,3 млрд куб. м в год в настоящее время до

950 млн куб. м в год только к 2012 г.

Доля газа в себестоимости продукции и сама газовая проблема в 2008 г. для

металлургии Украины отходит на второй план. Первоочередной проблемой становится

обеспечение отрасли основным сырьем. По многочисленным оценкам и прогнозам, в

текущем году должны существенно вырасти почти все цены: на коксующийся уголь и

кокс – на 25–50%, на железорудное сырье – на 25–50%, на лом – на 15%. Кроме

того, ожидается повышение ж/д тарифов на грузовые перевозки в среднем на 40%.

По мнению аналитиков, именно удорожание сырья, а не природного газа, окажет

главное отрицательное давление на экономику украинских металлургов в 2008 г.

Общих финансовых потерь в новом году специалисты отрасли пока не берутся

подсчитать. Однако эксперты отмечают, что от роста производственной

себестоимости наиболее уязвимыми (вплоть до потери рентабельности) окажутся

неинтегрированные предприятия, не имеющие собственных рудных и угольных

активов.

Впрочем, все они дружно попытаются сохранить рентабельность за счет высоких цен

на конечную металлопродукцию. Металлурги Украины, как и большинства стран мира,

уже объявили о повышении цен в новом году на 10–30%).

Ухудшение ситуации специалисты ожидают только через несколько лет. При этом

стоимость импортного газа для промышленных предприятий Украины, скорее всего,

вырастет до мировых расценок, что значительно увеличит уровень газовой

составляющей в структуре производственной себестоимости металлургов. Очевидны

также дополнительные проблемы (и расходы) по коксу, металлолому и затратам на

транспортировку. Поэтому украинскому ГМК будет очень важно в ближайшее время

провести коренную модернизацию оборудования и существенно снизить ресурсо- и

энергоемкость и, в частности, потребление газа.

В заключение

Вполне возможно, что установленная цена на импортный газ на 2008 г. для Украины

и ее ГМК – еще не окончательная. Вернувшись на пост премьер-министра, Юлия

Тимошенко намерена ликвидировать посредника RosUkrEnergo для формирования

прозрачных рыночных отношений в газовой сфере между Россией и Украиной. Кроме

того, премьер-министр надеется, что прямые межправительственные соглашения по

газу позволят определить компромиссную (читай – дешевую) цену на газ для

Украины (напомним, что ранее страна почему-то рассчитывала на $150–160 за тыс.

куб. м, а получила – $179,5). Есть желание премьера также пересмотреть тарифы

на транзит газа в Европу, что вполне может отразиться на ценах газа.

Пока большинство экспертов сходятся на мнении о том, что в 2008 г. цены на газ

на Украине вряд ли удастся снизить, так как все договоры уже вступили в

действие, причем с участием RosUkrEnergo.

Однако при «запасе прочности» и в ожидании хорошей конъюнктуры стального рынка,

новая цена на газ в 2008 г. пока еще не будет критичной для рентабельности

предприятий ГМК Украины.

А вот с 2009 г. ситуация может измениться…

Рентабельность от реализованной продукции указанных предприятий (которые

производят 90% металлопродукции в Украине) в январе–июне 2007 г. варьируется в

пределах 10–50% (!). При этом на всех меткомбинатах (кроме «Запорожстали»)

отмечен рост рентабельности по сравнению с аналогичным периодом прошлого года

на 1,3–15%.

По оценкам Минпромполитики Украины, за три квартала рентабельность

металлургических предприятий в целом была на уровне 18,09% по сравнению с

14,09% за соответствующий период 2006 г.

Фактически роста цен на импортный газ в 2007 г. металлургия Украины просто не

заметила. Неудивителен при этом оптимизм большинства металлургов и на ближайшие

годы.

Примечательно, например, заявление главы дивизиона стали и проката ООО

«Метинвест Холдинг» Игоря Корытько о том, что его предприятия выдержат даже

двукратное повышение цен на газ. По словам г-на Корытько, доля газа в

себестоимости продукции «Азовстали» составляет 5–7%, а у ЕМЗ – еще меньше.

Противоположные оценки делают другие метпредприятия Украины. По данным председателя

правления ММК им. Ильича Владимира Бойко, в настоящее время доля природного

газа в себестоимости металлопродукции составляет 10–12%, а с возможным

увеличением цен на газ для меткомбината до $230–250 за тыс. куб. м она может

возрасти до 20–22%. Последнее заявление Бойко – абсолютно необоснованно и

вполне для него типично. Во-первых, гарантирован заметный прирост самой

себестоимости стали, а рост цен на газ (+45%) может увеличить эту долю максимум

до 15% (причем именно для Мариупольского МК). Сам завод в модернизации совсем

не спешит. Наиболее энергоемкий производитель стали на Украине планирует

снижение расхода голубого топлива с 1,3 млрд куб. м в год в настоящее время до

950 млн куб. м в год только к 2012 г.

Доля газа в себестоимости продукции и сама газовая проблема в 2008 г. для

металлургии Украины отходит на второй план. Первоочередной проблемой становится

обеспечение отрасли основным сырьем. По многочисленным оценкам и прогнозам, в

текущем году должны существенно вырасти почти все цены: на коксующийся уголь и

кокс – на 25–50%, на железорудное сырье – на 25–50%, на лом – на 15%. Кроме

того, ожидается повышение ж/д тарифов на грузовые перевозки в среднем на 40%.

По мнению аналитиков, именно удорожание сырья, а не природного газа, окажет

главное отрицательное давление на экономику украинских металлургов в 2008 г.

Общих финансовых потерь в новом году специалисты отрасли пока не берутся

подсчитать. Однако эксперты отмечают, что от роста производственной

себестоимости наиболее уязвимыми (вплоть до потери рентабельности) окажутся

неинтегрированные предприятия, не имеющие собственных рудных и угольных

активов.

Впрочем, все они дружно попытаются сохранить рентабельность за счет высоких цен

на конечную металлопродукцию. Металлурги Украины, как и большинства стран мира,

уже объявили о повышении цен в новом году на 10–30%).

Ухудшение ситуации специалисты ожидают только через несколько лет. При этом

стоимость импортного газа для промышленных предприятий Украины, скорее всего,

вырастет до мировых расценок, что значительно увеличит уровень газовой

составляющей в структуре производственной себестоимости металлургов. Очевидны

также дополнительные проблемы (и расходы) по коксу, металлолому и затратам на

транспортировку. Поэтому украинскому ГМК будет очень важно в ближайшее время

провести коренную модернизацию оборудования и существенно снизить ресурсо- и

энергоемкость и, в частности, потребление газа.

В заключение

Вполне возможно, что установленная цена на импортный газ на 2008 г. для Украины

и ее ГМК – еще не окончательная. Вернувшись на пост премьер-министра, Юлия

Тимошенко намерена ликвидировать посредника RosUkrEnergo для формирования

прозрачных рыночных отношений в газовой сфере между Россией и Украиной. Кроме

того, премьер-министр надеется, что прямые межправительственные соглашения по

газу позволят определить компромиссную (читай – дешевую) цену на газ для

Украины (напомним, что ранее страна почему-то рассчитывала на $150–160 за тыс.

куб. м, а получила – $179,5). Есть желание премьера также пересмотреть тарифы

на транзит газа в Европу, что вполне может отразиться на ценах газа.

Пока большинство экспертов сходятся на мнении о том, что в 2008 г. цены на газ

на Украине вряд ли удастся снизить, так как все договоры уже вступили в

действие, причем с участием RosUkrEnergo.

Однако при «запасе прочности» и в ожидании хорошей конъюнктуры стального рынка,

новая цена на газ в 2008 г. пока еще не будет критичной для рентабельности

предприятий ГМК Украины.

А вот с 2009 г. ситуация может измениться…

Аналитическая группа

"MetalTorg.Ru"