Формирование и перспективы развития системы ипотечного жилищного кредитования строительства в условиях транзитивной экономики

На правах

рукописи

УДК

КОЗЛОВ

ВАСИЛИИ НИКОЛАЕВИЧ

Формирование

и перспективы

развития системы

ипотечного

жилищного

кредитования

строительства

в условиях

транзитивной

экономики

Специальность

08.00.05 - Экономика

и управление

народным хозяйством

Диссертация

на соискание

ученой степени

кандидата

экономических

наук

Научный

руководитель

-

Новосибирск

- 2002

СОДЕРЖАНИЕ

ВВЕДЕНИЕ 3

1. ТЕОРЕТИЧЕСКИЕ

ОСНОВЫ ФОРМИРОВАНИЯ

ИПОТЕЧНЫХ 7

ОТНОШЕНИЙ

И СОСТОЯНИЕ

ИПОТЕЧНОЙ

СТРОИТЕЛЬНОЙ

СИСТЕМЫ

1.1. Экономическое

и правовое

содержание

ипотечных

отношений

как 7

составной

части экономической

строительной

системы

1.2. Система

ипотечного

кредитования

как инструмент

преодоления 30

кризисных

явлений в

строительстве

в условиях

транзитивной

экономики

1.3. Классические

схемы ипотечного

кредитования

в международной 33

практике

строительства

2. МОНИТОРИНГ

СТАНОВЛЕНИЯ

И РАЗВИТИЯ

ИПОТЕЧНОЙ 52

СТРОИТЕЛЬНОЙ

СИСТЕМЫ В УСЛОВИЯХ

РЫНОЧНОЙ

ТРАНСФОРМАЦИИ

ЭКОНОМИКИ

РОССИИ

2.1. Современное

состояние

жилищной проблемы

России и анализ

методов 52

программного

решения

2.2. Мониторинг

становления

ипотечных

строительных

отношений

в 61

Российской

Федерации:

федеральный

и региональный

уровни

2.3. Анализ системы

управления

рисками и страховой

защиты при 78

ипотечных

строительных

операциях

3. МЕТОДИЧЕСКИЕ

ОСНОВЫ МОДЕЛИРОВАНИЯ

РАЗВИТИЯ 90

СИСТЕМЫ

ИПОТЕЧНЫХ

СТРОИТЕЛЬНЫХ

ОТНОШЕНИЙ

В

ТРАНЗИТИВНОЙ

ЭКОНОМИКЕ

3.1. Методические

основы комплексного

подхода к организации

выдачи 90

ипотечных

ссуд для строительства

жилья банками

Российской

Федерации

3.2. Механизм

ипотечного

кредитования

как составная

часть жилищной 99

политики

3.3. Альтернативные

модели ипотечного

кредитования

инвестиционных 109

проектов

по строительству

жилья

ЗАКЛЮЧЕНИЕ 129

СПИСОК

БИБЛИОГРАФИЧЕСКИХ

ИСТОЧНИКОВ 132

ПРИЛОЖЕНИЯ 142

ВВЕДЕНИЕ

Актуальность

темы исследования.

Приобретение

собственного

жилья -первоочередная

потребность

для каждой

семьи: без

удовлетворения

этой потребности,

нельзя говорить

ни о каких социальных

приоритетах

общества.

Исходя

из этого, реализация

конституционных

прав граждан

на достойное

жилище рассматривается

как важнейшая

социально-политическая

и экономическая

проблема. От

выбора тех или

иных подходов

к решению этой

проблемы в

значительной

мере зависит

общий масштаб

и темпы жилищного

строительства,

реальное

благосостояние

людей, их моральное

и физическое

самочувствие,

политические

оценки и мотивация

поведения.

До перехода

на рыночные

отношения

основными

источниками

пополнения

жилого фонда

страны являлись

государственное

жилищное

строительство

и строительство

жилья предприятиями

и организациями,

кооперативное

и индивидуальное

строительство

играло вспомогательную

роль. В условиях

сокращения

бюджетного

финансирования

строительства

и обеспечения

населения

жильем, основным

источником

средств для

приобретения

жилья становятся

собственные

средства населения,

а также кредиты

банков, как это

происходит

в большинстве

экономически

развитых стран

мира.

При остром

недостатке

источников

финансирования

жилищного

строительства

потребность

в жилье возрастает

за счет притока

в Россию беженцев

из ближнего

зарубежья и

передислокации

воинских частей.

В этих условиях

объективно

возникает

потребность

в долгосрочных

кредитах населению

на жилищное

строительство,

минимально

подверженных

воздействию

инфляции и

максимально

обеспеченных

своевременным

возвратом [29,

с. 100]. Именно этим

требованиям

отвечает ипотечный

кредит, обеспеченный

залогом

товарно-материальных

ценностей. Опыт

многих зарубежных

стран свидетельствует

о том, что при

правильной

организации

и ведении взвешенной

государственной

политики ипотека

постепенно

трансформируется

в самофинансируемую

систему, которая

обеспечивает

и в значительной

степени определяет

функционирование

рынка жилья.

При этом за

счет резкого

расширения

платежеспособного

спроса со стороны

населения

активизируется

новое строительство,

увеличивается

выпуск строительных

материалов,

специализированной

техники, появляются

новые улучшенные

архитектурные

проекты, происходит

ускоренное

развитие многих

смежных отраслей

экономики.

Возрастающая

потребность

и недостаточная

разработанность

теоретического

и прикладного

инструментария

ипотечного

жилищного

кредитования

обусловили

выбор темы

исследования.

В условиях

реформирования

экономики

России формирование

жизнеспособной

системы ипотечного

жилищного

кредитования

является одной

из актуальных

задач, как на

макроэкономическом,

так и на микроэкономическом

уровнях. Успешное

решение этой

задачи возможно

только при

системном

согласовании

экономической,

правовой и

организационной

сторон внедрения

жилищной ипотеки

в российскую

практику.

Цель и

задачи исследования.

Целью

диссертационной

работы является

развитие

теоретических

основ и разработка

методики формирования

и внедрения

моделей ипотечного

жилищного

кредитования.

Для достижения

указанной цели

были поставлены

следующие

задачи:

• обобщить

теоретические

экономические

и правовые

основы ипотеки

(залога недвижимости),

включая анализ

действующих

в мировой практике

классических

моделей ипотечного

кредитования;

• проанализировать

результаты

практических

решений наиболее

актуальных

вопросов ипотечного

жилищного

кредитования

через призму

сложившегося

международного

опыта и отечественной

практики

функционирования

ипотечных

отношений;

• выработать

практические

рекомендации,

связанные с

проведением

ипотечных

операций на

региональном

и местном уровнях

(на примере ООО

«Жилищное

общество Гальбштадт»

Немецкого

национального

района Алтайского

края);

• выявить

и обобщить

современные

тенденции

развития ипотеки

на федеральном

и региональном

уровнях, обозначить

основные проблемы

развития ипотеки

в России, а также

попытаться

найти наиболее

приемлемые

в настоящее

время пути их

решения.

Объектом

исследования

является

процесс внедрения

системы ипотечного

жилищного

кредитования

в условиях

рыночных

трансформаций

экономики

России.

Предметом

исследования

выступают

экономические

отношения,

складывающиеся

в процессе

реализации

схем ипотечного

кредитования,

теоретические

основы и механизмы

формирования

жизнеспособной

модели ипотечного

жилищного

кредитования.

Теоретической

и методологической

основой диссертации

послужили

работы ведущих

отечественных

и зарубежных

специалистов

в области ипотечного

жилищного

кредитования.

Эмпирическую

основу составили

аналитические

обзоры и статистические

данные Госкомстата

РФ, периодические

издания России,

действующие

законы, постановления

Правительства

РФ и другие

нормативно-правовые

документы.

Наибольшее

влияние на

проведенное

автором исследование

оказали работы

таких специалистов

как В.А.Кудрявцев,

В.М.Ланцов,

Е.В.Кудрявцева,

Р.Страйк, Е.Б.Кибалов,

А.Г.Ивасенко,

Н.Б.Косарев,

Л.Ю.Руди, А.Ю.Шарипов,

В.В.Лимаренко,

А.И.Щербаков,

В.М.Агапкин,

В.Беленький

и многих других.

Методика

исследования.

В

диссертации

применены

методы статистического,

экономико-математического

и системного

анализа, социологические

методы исследования

и графический

инструментарий.

Научная

новизна проведенного

исследования

заключается

в произведенной

автором попытке

не только

представления

ретроспективы

развития ипотеки

в России и за

рубежом, обобщения

теоретических

экономических

и правовых

основ развития

ипотеки, но и

обобщения и

анализа практического

опыта внедрения

и развития

ипотеки не

только на федеральном

уровне, но и на

уровне отдельных

регионов, с

выработкой

практических

рекомендаций

по разработке

возможных схем

внедрения

ипотеки на

уровне отдельного

региона, а также

выявление

современных

тенденций и

проблем развития

ипотеки в России

и выработка

возможных путей

решения наиболее

актуальных

из них. Научные

положения,

выводы и рекомендации

диссертационного

исследования

обоснованы

не только

теоретически,

но также подтверждены

результатами

практического

внедрения

разработанных

автором схем

в ООО «Жилищное

общество Гальбштадт»

Немецкого

национального

района Алтайского

края и применения

их в ходе осуществления

своей основной

деятельности,

связанной с

реализацией

уставных целей

организации,

вследствие

чего не возникает

сомнения в их

достоверности

и возможности

их применения

на практике.

Практическая

значимость

и апробация

работы. Полученные

в диссертационном

исследовании

результаты

позволяют

применить

представленные

выводы для

моделирования

ипотечных

отношений в

стране в целом

и на уровне

региона, и с

точки зрения

специалиста-эксперта

открывают

широкое поле

для реализации

изложенных

выводов на

практике, особенно

в рамках региональной

жилищной политики.

Основные

результаты

работы опубликованы

в 34 работах общим

объемом 17 п.л.

и представлены

в составе материалов

научно-практических

конференций

и семинаров.

Результаты

исследования

были доведены

до прикладных

разработок

и апробированы

в 1. Новосибирске

и г. Юрге. Материалы,

полученные

в ходе диссертационного

исследования

вошли в разработку

учебно-методических

материалов

по дисциплинам

«Финансы, денежное

обращение и

кредит», «Финансовый

менеджмент»,

«Инвестиции»,

изучаемым

студентами.

Структура

и объем диссертационной

работы. Диссертация

состоит из

введения, трех

глав, включающих

9 параграфов,

заключения,

библиографического

списка использованной

литературы

и 11 приложений.

Основное содержание

работы изложено

на 119 страницах,

иллюстрировано

11 таблицами и

14 рисунками.

Список использованных

источников

насчитывает

143 источника.

Представленная

структура

работы позволила

соединить

теоретические,

методологические

и практические

проблемы, возможные

варианты их

решения и результаты

исследования.

1. ТЕОРЕТИЧЕСКИЕ

ОСНОВЫ ФОРМИРОВАНИЯ

ИПОТЕЧНЫХ

ОТНОШЕНИЙ И

СОСТОЯНИЕ

ИПОТЕЧНОЙ

СТРОИТЕЛЬНОЙ

СИСТЕМЫ

1.1. Экономическое

и правовое

содержание

ипотечных

отношений как

составной части

экономической

строительной

системы

В условиях

хронического

недостатка

государственных

средств традиционной

задачей для

органов власти

всех уровней

стало привлечение

внебюджетных

денежных ресурсов

в сферу жилищного

строительства.

Наиболее

перспективным

решением «квартирного

вопроса» специалисты

в области

недвижимости

считают развитие

системы долгосрочного

ипотечного

кредитования

[120, с. 174].

Ипотека

- это обременение

имущественных

прав собственности

на объект

недвижимости.

Ипотечное

кредитование

- тго кредитование

под залог

недвижимости,

то есть кредитование

с использованием

ипотеки в качестве

обеспечения

возвратности

кредитных

средств [113, с.

186].

При рассмотрении

ипотеки как

элемента

экономической

системы необходимо

выделить три

наиболее характерные

ее черты.

1. Залог

недвижимости

выступает в

роли инструмента

привлечения

необходимых

финансовых

ресурсов для

развития

производства.

2. Ипотека

способна обеспечить

реализацию

имущественных

прав на объекты,

когда другие

формы (например,

купля-продажа)

в данных конкретных

условиях

нецелесообразны.

3. Создание

с помощью ипотеки

фиктивного

капитала на

базе ценной

бумаги (при

эмитировании

собственником

обьекта недвижимости

первичных,

вторичных и

т.д. закладных

оборотные

средства

увеличиваются

на величину

образующегося

фиктивного

капитала) [113, с.

187].

В экономическом

отношении

ипотека - это

рыночный инструмент

оборота имущественных

прав на объекгы

недвижимости

в случаях, когда

другие формы

отчуждения

(купля-продажа,

обмен) юридически

или коммерчески

нецелесообразны,

и позволяющий

привлечь

дополнительные

финансовые

средства для

реализации

различных

проектов.

Особенно

следует выделить

функции ипотечного

кредитования

и особенности

такого рода

кредита, которые

дают ему преимущество

перед другими

способами

кредитования.

Функции,

выполняемые

ипотечным

кредитованием,

можно сформулировать

следующим

образом:

• функция

финансового

механизма

привлечения

инвестиций

в сферу материального

производства;

• функция

обеспечения

возврата заемных

средств;

• функция

стимулирования

оборота и

перераспределения

недвижимого

имущества,

когда иные

способы (купля-продажа

и др.) экономически

нецелесообразны

или юридически

невозможны;

• функция

формирования

многоуровневого

фиктивного

капитала в виде

закладных,

производных

ипотечных

ценных бумаг

и др. [12, с.11].

Можно выявить

следующие

отличительные

особенности

ипотечного

кредита.

1. Обязательность

обеспечения

залогом (причем

в качестве

залога может

выступать и

та недвижимость,

для покупки

которой берется

ипотечный

кредит).

Это означает,

что в случае

неисполнения

заемщиком

обязательств

осуществляется

обращение

взыскания на

жилье с последующей

его реализацией,

чтобы погасить

задолженность

заемщика по

кредиту перед

кредитором.

Оставшаяся

после погашения

кредита сумма

за вычетом

расходов, связанных

с процедурой

обращения

взыскания и

продажи жилья,

возвращается

бывшему заемщику.

Заемщик

и все совершеннолетние

члены его семьи

дают нотариально

заверяемое

согласие на

освобождение

переданного

в ипотеку жилого

помещения в

случае обращения

на него взыскания.

Передаваемое

в ипотеку жилье

должно быть

свободным от

каких - либо

ограничений

(обременении),

не должно быть

заложено в

обеспечение

другого обязательства.

2. Длительность

срока предоставления

кредита.

Долгосрочные

ипотечные

жилищные кредиты

предоставляются

на срок от 3 и

более лет (оптимально

20-25 лет). Благодаря

длительному

сроку погашения

уменьшается

размер ежемесячных

выплат заемщика.

3. Большинство

ипотечных ссуд

носят целевой

характер.

4. Ипотечный

кредит считается

относительно

низкорисковой

банковской

операцией. К

основным требованиям

можно отнести

следующие:

• сумма

кредита, как

правило, составляет

не более 60-70% рыночной

стоимости

покупаемого

жилья;

• величина

ежемесячного

платежа по

кредиту не

должна превышать

30% совокупного

дохода заемщика

и созаемщиков

(в том случае,

если они имеются)

за соответствующий

расчетный

период;

• при

процедуре

оценки вероятности

погашения

кредита кредитор

использует

официально

подтвержденную

информацию

о текущих доходах

заемщика и

созаемщиков.

Указанные

стандарты и

требования

направлены

на снижение

рисков для

кредитора и

заемщика.

Соблюдение

четких стандартов

и требований

к процедурам

предоставления

и обслуживания

кредитов является

основой для

надежного

функционирования

вторичного

рынка ипотечных

кредитов и

привлечения

средств частных

инвесторов

в этот сектор,

в том числе

через эмиссионные

ипотечные

ценные бумаги

или облигации.

Главная

цель развития

долгосрочного

ипотечного

жилищного

кредитования

- создать эффективно

работающую

систему обеспечения

доступным по

стоимости

жильем российских

граждан со

средними доходами,

основанную

на рыночных

принципах

приобретения

жилья на свободном

от монополизма

жилищном рынке

за счет собственных

средств граждан

и долгосрочных

ипотечных

кредитов. Создание

указанной

системы позволит:

• увеличить

платежеспособный

спрос граждан

и сделать

приобретение

жилья доступным

для основной

части населения;

• активизировать

рынок жилья;

• вовлечь

в реальный

экономический

оборот приватизированное

жилье;

• привлечь

в жилищную

сферу сбережения

населения и

другие внебюджетные

финансовые

ресурсы;

• обеспечить

развитие

строительного

комплекса;

• оживить

экономику

страны в целом.

Система

долгосрочного

ипотечного

жилищного

кредитования

в России должна

опираться на

имеющийся

международный

опыт развития

ипотечного

кредитования,

быть адаптирована

к российской

законодательной

базе, учитывать

макроэкономические

условия (характерные

для переходной

экономики),

ограниченную

платежеспособность

населения,

высокую инфляцию.

Система ипотечного

жилищного

кредитования

должна опираться

в первую очередь

на эффективное

использование

привлеченных

финансовых

ресурсов граждан,

коммерческих

банков-кредиторов,

инвесторов,

и в меньшей

степени финансирования

со стороны

государственного

бюджета. Темпы

и масштабы

развития системы

ипотечного

жилищного

кредитования

в регионах

должны определяться

объективной

экономической

ситуацией в

регионе, платежеспособным

спросом на

жилье и его

предложением,

а также наличием

(или отсутствием)

необходимой

региональной

нормативно-правовой

базы и инфраструктуры.

В России

в настоящий

момент только

разрабатывается

нормативно-правовая

база, создающая

условия для

осуществления

операций с

недвижимостью

и землей. К

настоящему

времени сложилась

следующая

иерархия источников

залогового

права.

1. Гражданский

кодекс РФ. Содержит

в части первой

главу 23, посвященную

способам обеспечения

исполнения

обязательств,

в которой § 3

содержит специальные

нормы о залоге.

Помимо этого,

к залоговым

отношениям

применяются

и другие нормы

ГК РФ, в частности,

о порядке заключения

договоров, об

условиях

действительности

сделок и др.

Количество

норм, посвященных

залогу, как в

первой, так и

во второй части

ГК РФ, достаточно

велико.

Таким

образом, ГК РФ

является с

точки зрения

его юридической

силы и наиболее

подробным

источником

регулирования

залоговых

отношений.

Однако нормы

о залоге в части

первой ГК РФ

охватывают

далеко не все

вопросы, связанные

с залоговыми

отношениями

во всем их

многообразии

и сложности.

2. Закон

РФ от 29 мая 1992 г.

№ 2872-1 «О залоге».

С момента

вступления

в силу этот

закон занял

место основного

источника

российского

залогового

права. Это

обстоятельство

специально

было подчеркнуто

в ст. 2 Закона:

«Настоящим

законом определяются

основные положения

о залоге. Отношения

залога, не

урегулированные

настоящим

Законом, регулируются

иными актами

законодательства

Российской

Федерации».

Однако необходимо

отметить, что

с момента введения

в действие

части первой

ГК РФ именно

Кодекс стал

основным источником

залогового

права. При этом

надо иметь в

виду, что регулирование

залога в ГК РФ

во многом существенно

отличается

от его регулирования

в указанном

Законе. Следовательно

Закон РФ «О

залоге» «применяется

постольку,

поскольку он

не противоречит»

части первой

ГК РФ.

3. Федеральный

закон от 16 июля

1998г. № 102-ФЗ «Об ипотеке

(залоге недвижимости)»

(далее

- ФЗ «Об ипотеке»).

Данный законодательный

акт, раскрывающий

особенности

залога недвижимого

имущества,

прошел долгий

и тернистый

путь, прежде

чем был подписан

Президентом

РФ. Активная

работа над этим

законом началась

в 1993г. В июле 1995г.

он был принят

в первом чтении,

после чего его

подвергли

существенной

доработке и

многочисленным

обсуждениям

(было внесено

около сотни

поправок), в

результате

которых закон

был принят

обеими палатами

Федерального

собрания летом

1997г. Затем понадобился

еще год, чтобы

данный законопроект

обрел статус

полноправного

федерального

закона.

Нормы,

регулирующие

ипотеку, содержатся

не только в ФЗ

«Об ипотеке»,

но и в ГК РФ.

Согласно п.2

ст.334 ГК РФ общие

правила Кодекса

о залоге применяются

к ипотеке лишь

в случаях, когда

самим ГК РФ или

законом «Об

ипотеке» не

установлены

иные правила.

Таким образом,

несмотря на

то, что ГК РФ

содержит ряд

специальных

норм об ипотеке

(п. 2-3 ст.339, п. 2-5 ст.340,

п.1 ст.349 и др.), основной

массив норм,

регулирующих

ипотеку, содержится

в ФЗ «Об ипотеке».

4. К источникам

залогового

права относят

также другие

федеральные

законы, в

которых в той

или иной мере

рассматриваются

вопросы залоговых

отношений. К

таким законодательным

актам можно

отнести, в частности,

федеральный

закон от 21 июля

1997г. № 122-ФЗ «О

государственной

регистрации

прав на недвижимое

имущество и

сделок с ним».

5. В совокупность

источников

залогового

права входят

не только собственно

законодательные

акты, но и указы

Президента

РФ, постановления

Правительства

РФ, законодательные

акты субъектов

РФ, нормативно-правовые

акты исполнительных

органов различного

уровня, включая

местные органы

управления

[116, с.22] В качестве

примера можно

привести следующие

нормативно-правовые

акты: Постановление

правительства

Москвы от 25 апреля

95г. № 356 «О принципах

использования

залогового

кредитования

в г. Москве»;

Постановление

Правительства

Москвы от 20 сентября

94г. № 788 «О введении

на территории

Москвы единой

системы государственного

регистрации

залога и единого

реестра договоров

залога»; Постановление

Правительства

РФ от 1 мая 1996г. №

534 «О дополнительном

стимулировании

частных инвестиций

в РФ» и др.

При реализации

ипотечных

отношений на

практике очень

важно правильно

понимать термин

«предмет ипотеки»

для определения

конкретных

прав и обязанностей

сторон по договору

об ипотеке.

Объекты

гражданских

правоотношений

правоведы

объединяют

в четыре группы:

1)имущество;

2)действия;

3)результаты

интеллектуальной

(творческой)

деятельности;

4)нематериальные

блага.

Термин

«имущество»

применяется

в гражданском

праве неоднозначно.

В основном под

ним понимают

вещь или определенную

совокупность

вещей, а также

и имущественные

права. Состав

объектов гражданских

прав, в соответствии

с положениями

ст. 128 ГК РФ, представлен

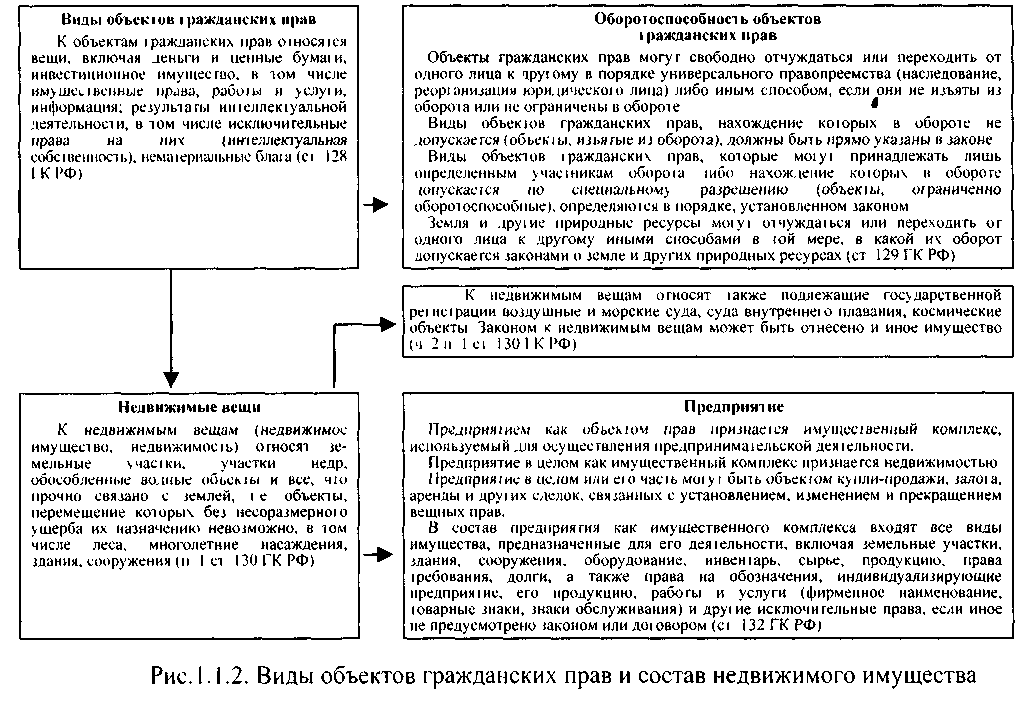

на рис. 1.1.1. [116, с.23].

Правовой

режим недвижимых

вещей (недвижимого

имущества,

недвижимости)

основан исходя

из главной

цели, которой

должны отвечать

объекты, входящие

в их состав.

Эта цель состоит

в том, чтобы

обеспечить

особую устойчивость

прав на названные

вещи (имущество),

т. е. установить

специальный

порядок распоряжения

им (определять

его юридическую

судьбу). Для

этого введена

система государственной

регистрации

прав на недвижимое

имущество и

сделок с ним,

регламентируемая

федеральным

законом от 21

июля 1997г. № 122-ФЗ

«О государственной

регистрации

прав на недвижимое

имущество и

сделок с ним».

Перечень

объектов, относящихся

к недвижимым

вещам (недвижимому

имуществу,

недвижимости),

как это следует

из ст. 130 ГК РФ, не

является

исчерпывающим.

Законодатель

вправе признать

недвижимостью

и другие предметы

и нематериальные

блага.

Так, предметом

договора об

ипотеке могут

быть также

сооружения,

находящиеся

в процессе

возведения,

а также недвижимость,

находящаяся

в аренде. Если

предметом

ипотеки является

принадлежащее

залогодателю

право аренды,

арендованное

имущество

должно быть

определено

в договоре об

ипотеке так

же, как если бы

оно само являлось

предметом

ипотеки, и должен

быть указан

срок аренды.

Кроме

того, п.1 ст. 130 ГК

РФ установлено,

что к недвижимым

вещам закон

относит и некоторые

вполне движимые

вещи. Такое

деление объясняется

тем, что отдельные

специфические

транспортные

средства и

космические

объекты имеют

особый статус,

а потому на них

целесообразно

распространить

правовой режим,

относящийся

к объектам

недвижимости.

Имущество

является основным

объектом в

ипотечных

отношениях,

а поскольку

нет однозначного

определения

термина «имущество»,

то при заключении

договора необходимо

определять

точное значение

данного термина

путем его детального

юлкования

Насколько зго

важно, наглядно

показывают

существующие

неопределенности

терминологического

плана в отношении

объектов

недвижимости,

являющихся

предметом

рассмотрения

в настоящей

работе.

Как уже

отмечалось,

действующее

законодательство

выделяет ипотеку,

т.е. залог недвижимого

имущества, в

особый объект

договорных

отношений в

связи с гем,

что недвижимости

присуща неразрывная

связь с земельным

участком, на

котором указанные

объекш находятся,

и оттого их

перемещение

технологически

невозможно.

Проиллюстрируем

высказанный

тезис на следующем

небольшом

примере. Так,

согласно ГК

РФ здания делятся

на две взаимоисключающие

группы: жилые

и нежилые. Основные

параметры,

имеющие отношение

к функциональному

назначению

нежилых и жилых

зданий, представлены

в табл.1 [116, с.25]

Предметом

ипотеки может

быть только

индивидуально

определенная

вещь. Поэтому

здание или

сооружение,

являющееся

предметом

договора об

ипотеке, должно

по своим характеристикам,

в частности

по функциональному

назначению,

точно совпадать

с данными, которые

оно имеет в

качестве объекта

государственной

регистрации

недвижимое^

(ст. 131 ГК РФ).

Ипотека

возможна в

случаях, когда

имущество

принадлежит

залогодателю

на праве собственности

или на праве

хозяйственного

ведения. Решения

о залоге недвижимого

имущества,

находящегося

в государственной

собственности

и не закрепленного

на праве хозяйственного

ведения, принимаются

Правительством

РФ или Правительством

(администрацией)

субъекта РФ.

По договору

об ипотеке

может быть

заложено недвижимое

имущество,

указанное в

п.1 ст. 130 ГК РФ, права

на которое

зарегистрированы

в порядке,

установленном

для государственной

регистрации

прав на недвижимое

имущество.

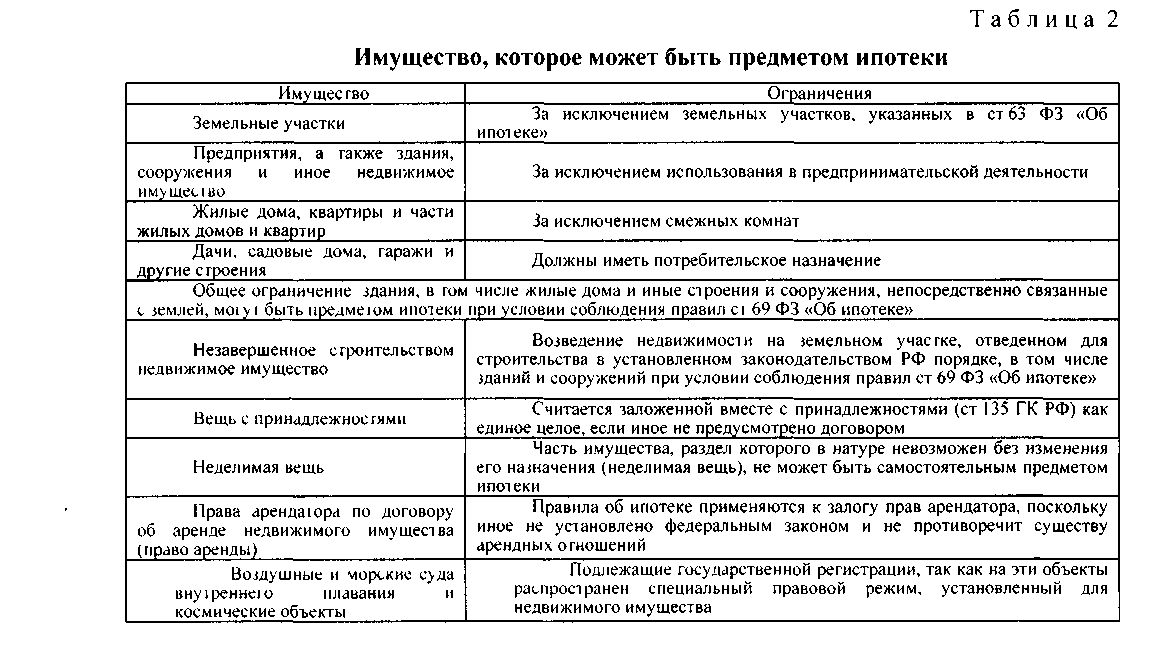

Состав такого

рода имущества

и выдвжаемые

при этом ограничения,

в соответствии

с положениями

ст. 5 ФЗ «Об ипотеке»,

приведены в

табл.2.

15

Залог

земельных

участков,

предприятий,

зданий, сооружений,

квартир и другого

недвижимого

имущества может

возникать лишь

постольку,

поскольку их

оборот допускается

федеральными

законами. MoiyT

быть заложены

земельные

участки, находящиеся

в собственности

[раждан, их

объединений,

юридических

лиц и предоставленные

для садоводства,

животноводства,

индивидуального

жилищного,

дачного и гаражного

сфоительсгва,

приусадебные

земельные

учас!ки личною

подсобного

хозяйства и

земельные

участки, занятые

зданиями, сiроениями

или сооружениями,

в размере,

необходимом

для их хозяйственного

обслуживания

(функционального

обеспечения).

Не подлежат

ипотеке земли,

находящиеся

в государственной

или муниципальной

собственное!и,

сельскохозяйственные

уюдья из состава

земель сельскохозяйственных

организаций,

крестьянских

(фермерских)

хозяйств и

полевых земельных

участков личных

подсобных

хозяйств

Если

договором об

ипогеке не

предусмотрено

иное, предполагается,

что право залога

на находящиеся

или возводимые

на этом участке

здания и сооружения

залогодателя,

в том числе на

жилые строения,

не распространяется.

Если в договоре

не оговорено,

что находящееся

(возводимое)

на участке

здание или

сооружение,

принадлежащее

залогодателю,

заложено тому

же залогодержателю,

залогодатель

при обращении

взыскания на

земельный

участок сохраняет

право на это

здание или

сооружение

и приобретает

право ограниченного

пользования

(сервитут) той

частью участка,

которая необходима

для использования

здания или

сооружения

в соответствии

с его назначением.

На земельном

участке, заложенном

по договору

об ипотеке,

залогодатель

вправе без

согласия

залогодержателя

возводить в

установленном

порядке здания

или сооружения,

если иное не

предусмотрено

договором об

ипотеке. На эти

здания и сооружения

право залога

не распространяется.

Однако, если

права залогодержателя

удостоверены

закладной,

строительство

возможно только

в случае указания

на это в договоре.

Оценка земельного

участка может

быть установлена

в договоре об

ипотеке не ниже

его нормативной

цены Нормативная

цена земли -

это особый вид

платы за землю.

Она представляет

собой показатель,

характеризующий

стоимость

участка определенного

качества и

местоположения

исходя из

потенциального

дохода за расчетный

срок окупаемости.

Нормативная

цена земли

применяется

при покупке

и выкупе земельных

участков, при

передаче земли

в собственность,

передаче по

наследству,

дарении, а также

при получении

под залог банковского

кредита.

Следует,

однако, иметь

в виду, что ни

отечественный,

ни зарубежный

методический

опыт определения

цены земли в

современных

российских

условиях точного

и надежного

результата

не обеспечивает.

Особенно

сложная ситуация

сложилась с

оценкой земельных

участков.

Отечественные

методические

разработки

базируются

в основном на

стоимостной

оценке вложенного

в земельный

участок капитала,

почти не учитывают

его рентообразующие

возможности

и совершенно

не принимают

во внимание

реальное поведение

как продавцов,

так и покупателей

земельной

собственности,

объем и структуру

спроса и предложения

и т.д. Не учитываются

также такие

определяющие

размер ренты

факторы, как

вариабельность

возможного

хозяйственного

использования

участка, экономическая

состоятельность

окружающей

данный участок

социально-демографической

среды как носителя

покупательного

спроса, рабочей

силы, конкурентных

отношений и

т.д.

Подобный

методический

подход и определил

очень низкие

величины так

называемой

нормативной

цены земли. По

нормативным

госрасценкам

сегодня распродаются

богатейшие

черноземы

Краснодарского

и Ставропольского

краев, Ростовской,

Воронежской,

Волгоградской

и ряда других

располагающих

высокопродуктивными

землями областей

страны. При

подобной ценовой

политике и

системе налогообложения

блокируется

ипотечная форма

кредитования

и выключается

главнейший

элемент рыночного

регулирования

земельных

отношений,

деформируется

рыночный механизм

ценового

саморегулирования,

причем не только

в аграрной

сфере, но и во

всей производственно-экономической

структуре

страны [7, с.11].

Распоряжение

участком при

приобретении

его на публичных

торгах ограничено:

владелец не

вправе менять

назначение

участка (в отдельных

случаях, предусмотренных

земельным

законодательством

РФ, такое возможно).

Продажа и

приобретение

на публичных

торгах, аукционе

или по конкурсу

заложенных

земельных

участков

осуществляются

с соблюдением

установленных

федеральным

законом ограничений

в отношении

круга лиц, которые

могут приобретать

такие участки.

Если

предметом

ипотеки является

предприятие

в целом

как единый

имущественный

комплекс, то

в состав заложенного

имущества

включаются

полученные

доходы предприятия,

приобретенное

им имущество,

долги, приобретенные

предприятием

в период ипотеки,

а также принадлежащие

предприятию

как юридическому

лицу права

требования,

патента и другие

исключительные

права и обязанности

этого предприятия,

которые переходят

к покупателю

с момента

государственной

регистрации

права собственности

на приобретенное

имущество.

Состав имущества

передаваемого

в ипотеку предприятия

и оценка его

стоимости

определяются

на основе полной

инвентаризации

имущества

предприятия.

Акт инвентаризации,

бухгалтерский

баланс и заключение

независимого

аудитора о

составе и стоимости

имущества

предприятия

являются

обязательными

приложениями

к закладной.

Ипотекой

предприятия

может быть

обеспечено

денежное

обязательство,

сумма-которого

составляет

не менее половины

стоимости

активов предприятия.

Предприятие,

в отношении

которого возбуждено

уголовное дело

о банкротстве

либо принято

решение о его

ликвидации

или реорганизации,

не подлежит

передаче в

ипотеку.

Ипотекой

предприятия

может обеспечиваться

денежное

обязательство,

подлежащее

исполнению

не ранее чем

через год после

заключения

договора ипотеки.

Если ипотекой

предприятия

обеспечивается

денежное

обязательство

с менее продолжительным

сроком исполнения,

право на обращение

взыскания на

предмет ипотеки

по неисполненному

обязательству

возникает у

залогодержателя

по истечении

года с момента

заключения

договора ипотеки.

Залогодатель

вправе продавать,

сдавать в аренду,

распоряжаться

иным образом

имуществом,

вносить изменения

в состав имущества

предприятия,

переданного

в ипотеку, если

это не влечет

уменьшения

общей стоимости

активов предприятия

и не нарушает

условий договора

ипотеки. Реорганизация,

передача предприятия

в залог, совершение

сделок, направленных

на отчуждение

недвижимого

имущества

предприятия,

допускаются

только с согласия

залогодержателя.

В случае

нарушения

залогодателем

своих обязательств,

непринятия

мер по обеспечению

сохранности

заложенного

имущества,

неэффективного

использования

имущества, что

может привести

к неплатежеспособности

предприятия

или к уменьшению

стоимости

заложенного

имущества,

залогодатель

вправе обратиться

в обычный или

арбитражный

суд с требованием

о введении

ипотечного

контроля за

деятельностью

залогодателя.

Взыскание

на заложенное

имущество

предприятия

в случае неисполнения

залогодателем

обязательства,

обеспеченного

ипотекой предприятия,

может быть

обращено только

по решению

обычного или

арбитражного

суда во всех

случаях, независимо

от того, кто

является

залогодержателем

[33, с.21].

Ипотека

жилых домов

и квартир, включающая

ипотеку части

жилого дома,

квартиры, состоящей

из одной или

нескольких

изолированных

комнат, имеет

свои особенности.

В частности,

не допускается

ипотека индивидуальных

и многоквартирных

жилых домов

и квартир,

находящихся

в государственной

или муниципальной

собственности.

Правила, установленные

для ипотеки

жилых домов

и квартир, не

распространяются

на гостиницы,

дома

отдыха, дачи,

садовые домики

и другие строения

и помещения,

так как они не

предназначены

для постоянного

проживания,

эти объекты

могут быть

предметом

ипотеки на

общих основаниях.

Договор

об ипотеке,

предметом

которой являются

жилой дом или

квартира, находящиеся

в собственности

гражданина,

может быть

заключен только

непосредственно

с собственником

жилья, за исключением

случаев, установленных

законодательством

РФ (при опеке

и попечительстве).

Жилой

дом или квартира,

приобретенные

за счет кредита

банка или иной

кредитной

организации

в собственность,

считаются

находящимися

в залоге с момента

государственной

регистрации

договора купли

- продажи жилого

дома или квартиры.

В настоящее

время не до

конца решены

вопросы обращения

взыскания на

заложенный

•

жилой

дом или квартиру

при неисполнении

залогодателем

своих обязательств.

Если данное

имущество

является для

залогодателя

единственным

пригодным для

постоянного

проживания

помещением,

подобное обращение

не является

основанием

для выселения

его из квартиры.

Исключение

из этого правила

возможно при

следующих

условиях: жилой

дом или квартира

был в обеспечение

кредита, предоставленного

на приобретение

или строительство

этого жилого

дома или квартиры,

а проживающие

с залогодателем

члены его семьи

дали до заключения

договора об

ипотеке нотариально

удостоверенное

обязательство

освободить

заложенный

жилой дом или

квартиру в

случае обращения

на него взыскания.

В этом случае

залогодатель

и проживающие

совместно с

ним члены его

семьи обязаны

освободить

занимаемое

помещение в

течение месяца.

В остальных

случаях между

лицом, которое

приобрело

бывший предметом

ипотеки жилой

дом или квартиру

в результате

его реализации,

и бывшим собственником

жилого дома

или квартиры

либо кем-либо

из проживающих

с ним членов

его семьи вместо

договора ипотеки

заключается

договор найма

жилою помещения.

Организация

процесса обращения

взыскания

является одним

из основных

вопросов при

решении судьбы

ипотеки. Несмотря

на положительные

изменения в

законодательстве

по данной проблеме,

она все еще

является одной

из наименее

разработанных

как в законодательном,

так и в "исполнительном"

плане.

Часть первая

Гражданского

кодекса РФ

внесла определенные

изменения в

правовое

регулирование

института

залога. Залоговый

кредитор традиционно

имел преимущественное

право перед

другими кредиторами

на удовлетворение

своих требований

из стоимости

заложенного

имущества.

Однако это

право не является

безусловным.

Как более ранний

закон

"О залоге"

(1992г.), так и первая

часть ГК РФ

содержат оговорку,

что преимущественное

право залогового

кредитора

действует за

изъятиями,

предусмотренными

законом.

В соответствии

со ст.64 части

первой ГК в

случае ликвидации

юридического

лица залоговый

кредитор является

кредитором

третьей очереди.

Ранее, во вторую

очередь, удовлетворяются

требования

граждан в связи

с причинением

вреда их жизни

или здоровью,

требования

по оплате труда

и по авторским

договорам.

Такой же порядок

действует и

в случае банкротства

индивидуального

предпринимателя.

Если речь идет

об очередности

удовлетворения

требований

кредиторов

не в связи с

ликвидацией

юридического

лица, то такая

очередность

установлена

Гражданским

процессуальным

кодексом (ГПК).

В этом случае

залоговый

кредитор получает

удовлетворение

после удовлетворения

требований

первой и второй

очереди. К

требованиям

первой очереди

в соответствии

с ГПК относятся

требования:

по взысканию

алиментов;

вытекающие

из трудовых

правоотношений;

об оплате оказанной

адвокатами

юридической

помощи; о выплате

авторских и

изобретательских

вознаграждений;

о возмещении

вреда, причиненного

увечьем или

иным повреждением

здоровья; в

связи со смертью

кормильца. К

требованиям

второй очереди

ГПК относит

требования:

по налогам и

неналоговым

платежам в

бюджет; органов

государственного

страхования

по обязательному

страхованию;

по возмещению

ущерба, причиненного

преступлением

или административным

правонарушением

государственным

предприятиям,

учреждениям,

организациям,

колхозам, иным

кооперативным

организациям,

их объединениям,

другим общественным

организациям

[66, с.4].

Новым

ГК в рассматриваемую

группу отношений

введена конструкция

сервитута.

Согласно

ст.274 части первой

ГК под сервитутом

понимается

право ограниченного

пользования

чужим земельным

участком. Роль,

отведенная

сервитуту в

ипотечных

отношениях,

сводится к

следующему.

При залоге

земельного

участка без

одновременного

залога расположенных

на нем строений,

обращение

взыскания на

заложенный

участок не

распространяется

на расположенные

на нем строения,

и залогодатель

сохраняет все

принадлежавшие

ему ранее права

на них. Однако

в силу принципа:

"Земля следует

судьбе расположенного

на ней строения",

право пользования

сооружениями

невозможно

отделить от

права пользования

земельным

участком (его

конкретной

частью), на котором

они расположены.

В связи с этим

в силу норм

гражданского

законодательства

возникает

сервитут, т.е.

залогодатель

сохраняет

ограниченное

право пользования

чужим земельным

участком, конкретнее

- той его частью,

которая необходима

для использования

здания или

сооружения

в соответствии

с его назначением.

Что касается

конкретного

объема данного

сервитута, то

в соответствии

с п.4 ст.340 части

первой ГК он

должен определяться

по соглашению

залогодателя

с залогодержателем,

а в случае