Проблеми функціонування фінансових бірж України

групи Класифікатора.

Уповноважений

банк (уповноважена

фінансова

установа) не

має права під

час Торговельної

сесії замість

зазначеної

у Заявці операції

з банківськими

металами здійснювати

операцію з

іноземною

валютою.

3. Уповноважені

банки (уповноважені

фінансові

установи) мають

право здійснювати

взаємні розрахунки

за операціями

з купівлі-продажу

іноземних валют

та банківських

металів за

гривні лише

за підтвердженими

угодами. Підтвердженою

вважається

угода, за якою

обидва її учасники

під час Торговельної

сесії отримали

взаємні підтвердження

засобами Системи

підтвердження

угод на міжбанківському

валютному ринку

України Національного

банку України

(далі - Система

підтвердження

угод).

4. Угода, яка вже

була підтверджена

для одного з

її учасників

до зупинення

Національним

банком України

Торговельної

сесії, підтверджується

засобами Системи

підтвердження

угод для іншого

її учасника.

На рис.2.1 – 2.5 наведена

динаміка обсягів

щоденних торгів

на МВРУ у 2004 – 2006

роках [35]. Як показує

аналіз графіків

на рис.2.1 -2.5, середньоденний

обсяг валютних

операцій оцінюється

як:

130 млн.доларів

США на день у

2004 році;

180 млн.доларів

США на день у

2005 році;

200 млн.доларів

США на день у

2006 році.

Як показує

аналіз результатів

статистики,

наведеної на

рис.2.1-2.5, механізм

керівництва

Національним

банком Торгівельною

сесією МВРУ

у 2004 - 2006 роках :

- дозволяє

стабілізувати

пікові відхилення

щоденної пропозиції

до 600 млн. доларів

США на день від

середнього

значення 130 -180

млн. грн. доларів

США на день за

рахунок скупки

Національним

банком надлишку

пропозиції

у валютні резерви;

- дозволяє

стабілізувати

пікові відхилення

пропозиції

до рівня 50 млн.доларів

США на день від

середнього

значення 130- 180

млн. грн. доларів

США на день за

рахунок валютних

інтервенцій

Національним

банком дефіциту

пропозиції

з валютних

резервів;

- дозволяє НБУ

стабілізувати

офіційний курс

національної

валюти на рівні

5,05 грн./1 долар США

на протязі 3

років.

2.2 Місце та роль

фондових бірж

на фондовому

ринку України

За даними Державної

комісії по

цінним паперам

та фондовому

ринку України

стан та тенденцій

розвитку ринку

цінних паперів

у 2005 році та за

І квартал 2006 року

характеризуються

наступними

показниками

[28]:

1. За станом на

01.03.2006 року в Україні

зареєстровано

як юридичні

особи 33 507 акціонерних

товариств, з

них відкритих

– 11 280, закритих

– 22 227.

2. У 2005 році Комісією

(центральним

апаратом та

територіальними

управліннями)

зареєстровано

2 037 випусків акцій

на загальний

суму 24,81 млрд. грн.

(з врахування

скасованих

випусків). Обсяг

випусків акцій

у 2005 році порівняно

з 2004 роком зменшився

на 3,53 млрд. грн.

(2004 рік – 28,34 млрд.

грн.).

3. У 2005 році сумарна

вартість,

зареєстрованих

центральним

апаратом Комісії,

випусків акцій,

що випускаються

з метою залучення

коштів відкритими

та закритими

акціонерними

товариствами

(Положення

07-01/98 та Рішення

167/02), становила

9,98 млрд. грн., що

становить

76,69% від загального

обсягу зареєстрованих

випусків. Порівняно

з 2004 роком, у 2005 році

загальний обсяг

зареєстрованих

випусків акцій,

які випускались

з метою залучення

коштів відкритими

та закритими

акціонерними

товариствами

(Положення

07-01/98 та Рішення

167/02), збільшився

на 2,57 млрд. грн.

4. Протягом І

кварталу 2006 року

загальний обсяг

випуску акцій,

зареєстрованих

центральним

апаратом Комісії,

становив 11,4 млрд.

грн. (без вирахування

скасованих

випусків). Обсяг

зареєстрованих

центральним

апаратом Комісії

випусків акцій

у І кварталі

2006 року порівняно

з відповідним

періодом 2005 року

збільшився

на 7,55 млрд. грн.

(І квартал 2005 року

– 3,85 млрд. грн.).

5. Протягом І

кварталу 2006 року

сумарна вартість

зареєстрованих

центральним

апаратом Комісії

випусків акцій,

що випускаються

з метою залучення

коштів відкритими

та закритими

акціонерними

товариствами

(Положення

07-01/98 та Рішення

167/02), становила

5,57 млрд. грн. (або

48,89% від загального

обсягу зареєстрованих

випусків за

цей період).

Протягом І

кварталу 2006 року

порівняно з

відповідним

періодом 2005 року

загальний обсяг

зареєстрованих

випусків акцій,

які випускались

з метою залучення

коштів відкритими

та закритими

акціонерними

товариствами

(Положення

07-01/98 та Рішення

167/02), збільшився

на 2,84 млрд. грн.

6. У 2005 році Комісією

зареєстровано

510 випусків

облігацій на

суму 12,78 млрд. грн.

Обсяг зареєстрованих

облігацій у

2005 році збільшився

на 8,67 млрд. грн.

порівняно з

минулим роком

(2004 рік – 4,11 млрд.

грн.).

7. Протягом І

кварталу 2006 року

Комісією

зареєстровано

125 випусків

облігацій на

суму 3,55 млрд. грн.

Обсяг зареєстрованих

облігацій у

І кварталі 2006

року збільшився

на 2,03 млрд. грн.

порівняно з

відповідним

періодом 2005 року

(І квартал 2005 року

– 1,52 млрд. грн.).

8. У 2005 році активізовано

процеси випуску

облігацій

місцевих позик.

Комісією

зареєстровано

протягом 2005 року

10 випусків облігацій

місцевої позики

на суму 350,0 млн.

грн. Протягом

І кварталу 2006

року Комісією

зареєстровано

2 випуски облігацій

місцевої позики:

Одеської міської

ради та Івано-Франківської

міської ради

на суму 5,0 млн.

грн. та 5,5 млн. грн.

відповідно.

9. За станом на

17.03.2006 р. Комісією

зареєстровано

випуск сертифікатів

фонду операцій

з нерухомістю,

що випускаються

в бездокументарній

формі, інформацію

про їх випуск

та проспект

емісії 2 фінансовим

установам:

- ТОВ «Нова фінансова

компанія» за

загальну суму

21,0 млн. грн., у кількості

21 тис. шт., номінальною

вартістю 1 000 грн.;

- АБ «Тавріка»

на загальну

суму 20,0 млн. грн.,

у кількості

20 тис. шт., номінальною

вартістю 1 000 грн.

10. Протягом 2005

року зареєстровано

152 випуски інвестиційних

сертифікатів

пайовими

інвестиційними

фондами - на

суму 23,06 млрд. грн.

Порівняно з

попередніми

роками, у 2005 році

зареєстровано

найбільший

за обсягом

випуск інвестиційних

сертифікатів

пайовими

інвестиційними

фондами.

11. У 2005 році обсяг

зареєстрованих

випусків акцій

корпоративних

інвестиційними

фондами становив

836,86 млн. грн. За

станом на 31.03.2006

р. кількість

корпоративних

та пайових

інвестиційних

фондів зареєстрованих

в Єдиному державному

реєстрі інститутів

спільного

інвестування

становила 329

інститутів

спільного

інвестування.

За період з

01.01.2006 року по 31.03.2006

року зареєстровано

в Єдиному державному

реєстрі інститутів

спільного

інвестування

46 інститутів

спільного

інвестування,

з них 35 пайових

інвестиційних

фондів та 11 –

корпоративних.

12. У І кварталі

2006 року Комісією

зареєстровано

42 випуски інвестиційних

сертифікатів

пайовими

інвестиційними

фондами на суму

2,76 млрд. грн. та

6 випусків акцій

корпоративних

інвестиційними

фондами на суму

221,0 млн. грн.

13. За станом на

01.04.2006 р. Комісією

зареєстровано

випусків опціонів

на суму 470,97 млн.

грн. У 2005 році

Комісією

зареєстровано

випусків опціонів

на суму 160,55 млн.

грн. Протягом

І кварталу 2006

року випуски

опціонів Комісією

не зареєстровано.

14. У 2005 року обсяг

виконаних

договорів на

ринку цінних

паперів становив

403,8 млрд. грн., що

більше на 82,53 млрд.

грн. ніж обсяг

виконаних

договорів у

2004 році.

Найбільші

обсяги виконаних

договорів у

2005 році зафіксовано

з акціями (179,79

млрд. грн.) та

векселями

(133,12 млрд. грн.).

15. У 2005 році на

організаторах

торгівлі(фондові

біржі та ТІС)

обсяг виконаних

договорів

становив 16,4 млрд.

грн. (4,06% від загального

обсягу операцій

на ринку ЦП

України). Це

найбільший

обсяг торгів,

який зафіксовано

на організаторах

торгівлі за

попередні роки.

16. Найбільший

обсяг торгів

за фінансовими

інструментами

на організаторах

торгівлі протягом

2005 року зафіксовано

з облігаціями

підприємств

(39,84% від загального

обсягу виконаних

договорів на

організаторах

торгівлі), з

акціями (27,25%) та

з облігаціями

державної

внутрішньої

позики (23,61%).

17. Протягом І

кварталу 2006 року

на організаторах

торгівлі обсяг

торгів з цінними

паперами становив

6,95 млрд. грн.

Найбільший

обсяг торгів

за інструментами

на організаторах

торгівлі у І

кварталі 2006 року

зафіксовано

з:

- облігаціями

підприємств

на суму 2 528,55 млн.

грн., що становить

36,39% від загального

обсягу виконаних

договорів на

організаторах

торгівлі в І

кварталі 2006 року;

- облігаціями

державної

позики – 2 425,64 млн.

грн., що становить

34,91% від загального

обсягу виконаних

договорів на

організаторах

торгівлі в І

кварталі 2006 року;

- акціями – 1 671,29

млн. грн., що

становить

24,06% від загального

обсягу виконаних

договорів на

організаторах

торгівлі в І

кварталі 2006 року.

18. За станом на

31.12.2005р. у реєстраторів

на майже 15 млн.

особових рахунках

обліковувались

іменні цінні

папери загальною

номінальною

вартістю 124,73 млрд.

грн.

У 2005 році здійснено

1,2 млн. операцій

переходу прав

власності на

цінні папери,

за даними

реєстраторів*.

19. За станом на

28.02.2006 р. кількість

професійних

учасників, які

мають ліцензію

на здійснення

певних видів

професійної

діяльності

на ринку цінних

паперів, становить

1 501, в тому числі

ДКЦПФР(Комісією)

видано:

- 799 ліцензій на

здійснення

діяльності

з випуску та

обігу цінних

паперів (торгівля

цінними паперами);

- 167 ліцензій на

здійснення

депозитарної

діяльності

зберігачами

цінних паперів;

- 356 ліцензій на

здійснення

діяльності

щодо ведення

реєстру власників

іменних цінних

паперів;

- 167 ліцензій на

здійснення

діяльності

з управління

активами;

- 10 ліцензій на

здійснення

діяльності

з організації

торгівлі на

ринку цінних

паперів (8 бірж

та 2 торговельно-інформаційні

системи);

- 1 ліцензію на

здійснення

розрахуново-клірингової

діяльності

за угодами щодо

цінних паперів,

- 1 ліцензію на

здійснення

депозитарної

діяльності

депозитарію

цінних паперів.

З урахуванням

суміщення

певних видів

професійної

діяльності

окремими професійними

учасниками

ринку цінних

паперів їх

кількість за

станом на

28.02.2006р. становить

1 299 (в тому числі:

167 учасників є

торговці-зберігачі,

серед яких 93

банки, в тому

числі: 34 учасника

є торговці-зберігачі-реєстратори,

серед яких 28

банків; 1 депозитарій

має ліцензію

на розрахунково-клірингову

діяльність).

В табл.2.9 наведені

обсяги торгів

цінними паперами

на 8 фондових

біржах України

та в 2 торгівельно-інформаційних

системах у 2004

– 2005 роках.

Таблиця 2.9

Порівняльний

аналіз обсягів

торгів на 8 фондових

біржах та в 2

торгівельно-інформаційних

системах України

у 2004 –2005 роках [25]

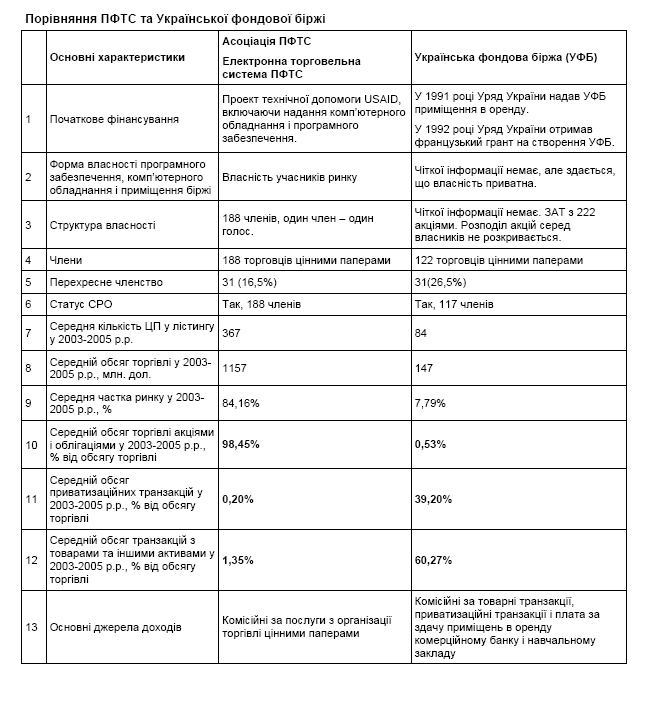

В табл.2.10 наведені

порівняльні

характеристики

ефективності

діяльності

двох найбільших

організаторів

фондової біржової

торгівлі в

Україні – Української

фондової біржі

(УФБ) [34] та Першої

фондової торгівельної

системи (ПФТС)

[32].

Асоціація

"Перша Фондова

Торговельна

Система" є

саморегулівною

організацією

(СРО) професійних

учасників

фондового ринку

України, що має

відповідне

свідоцтво

ДКЦПФР про

реєстрацію

СРО. ПФТС є

"електронною"

біржею цінних

паперів України,

яка охоплює

усі найбільші

регіони України

та підтримує

роботу національної

електронної

системи торгівлі

цінними паперами

у режимі "реального

часу". ПФТС є

організатором

торгівлі, що

має відповідний

дозвіл Державної

комісії з цінних

паперів та

фондового ринку

України [32].

Таблиця 2.10

Порівняння

характеристик

діяльності

фондової біржі

УФБ та “електронної”

торгівельної

системи ПФТС

в Україні [25]

Всі члени ПФТС

знаходяться

в єдиному правовому

полі як українського

законодавства

з фондового

ринку, так і

внутрішніх

правил та положень

Асоціації. Це

означає, що,

окрім державного

регулювання,

члени ПФТС (а

це - близько

чверті всіх

компаній та

банків, що отримали

дозволи на

здійснення

операцій з

цінними паперами)

погодились

додатково взяти

на себе зобов'язання,

які б гарантували

чесні та справедливі

правила "гри

на ринку" (це

зобов'язання

дотримуватися

правил та положень,

які розробляються

та впроваджуються

самими учасниками

ринку - членами

СРО).

Практика застосування

подібних регулюючих

механізмів

у багатьох

розвинутих

країнах та в

більшості

країн, що розвиваються,

переконує в

їх ефективності

та позитивному

впливі на розвиток

фондового

ринку.

Торговельна

система ПФТС

розроблена

як багатофункціональна

система для

забезпечення

діяльності

брокерів та

ділерів по

купівлі/продажу

цінних паперів.

ПФТС є єдиною

торговельною

системою в

Україні, яка

підтримує

міжрегіональну

систему електронних

торгів цінними

паперами у

режимі "on line".

На сьогодні,

торговельна

система ПФТС

дозволяє

використовувати

різні торгові

та розрахункові

технології

для найбільш

повного задоволення

потреб бізнесу

учасників

ринку.

Ринок котирувань

являє собою

технологію

торгівлі, що

побудована

за принципом

"Dealer driven market" - ринку

конкуруючих

котирувань,

що виставляються

учасниками,

та принципом

акцепту твердих

котирувань.

За такою технологією

торгівлі учасники

мають можливість

самостійно

обирати спосіб

виконання

зобов"язань-

використовувати

технологію

проведення

розрахунків

в депозитарії

за принципом

"поставка проти

оплати", або

виконувати

зобов’язання

за домовленістю

сторін угоди.

Ринок ОВДП за

принципом

"ринку заявок"

- система торгівлі

облігаціями

внутрішньої

державної

позики за участю

Національного

банку України,

що побудована

за принципом

"ринку заявок".

Ринок аукціонів

- технологія

проведення

торгів за принципом

односторонього

аукціону, що

передбачає

проведення

торгів шляхом

надання учасниками

аукціону конкурентних

пропозицій

на замовлення

ініціатора

аукціону стосовно

продажу або

купівлі цінних

паперів.

З точки зору

користувача,

Торговельна

система ПФТС

дає можливість:

- вести моніторинг

ринку в режимі

реального часу

- вести переговори

на екранах

дисплеїв в

режимі реального

часу

- проводити

торгові операції

Надійність

інформаційних

технологій

є особовою

рисою системи.

Перш за все -

це використання

високотехнологічних

апаратних

засобів, спеціальних

додатків, спеціально

розроблених

по методиці

"dealer-driven market" та виділених

каналів зв'язку,

які дозволяють

вільно взаємодіяти

брокерам, що

знаходяться

в різних містах

України.

Як зазначалося

вище (табл.2.9) ,

ПФТС є основним

організатором

торгівлі в

Україні, і її

частка у загальному

обсязі торговельних

транзакцій

на регульованому

ринку у 2005 році

становила 86%.

На другому

місці по активності

серед організаторів

торгівлі стоїть

Українська

фондова біржа

(УФБ), частка

якої в обсязі

торговельних

транзакцій

на регульованому

ринку становить

приблизно 13%.

Аналіз підсумків

діяльності

Української

фондової біржі

за 2005 рік [25] показав,

що незважаючи

на збереження

у 2005 році другої

рейтингової

позиції на

біржовому ринку

України обсяг

торгівлі на

УФБ у 2005 році

зменшився в

1,9 рази у порівнянні

з попереднім

роком і склав

780,6 млн. грн. (відповідний

показник 2004 року

- 1,5 млрд. грн.).

Суттєве падіння

обсягів торгівлі

у 2005 році спричинено

низкою як ринкових,

так і політичних

чинників [34]:

скорочення

обсягів об’єктів

приватизації,

що пропонувались

до продажу на

УФБ протягом

року;

відсутність

торгів у секторі

приватизації

протягом перших

чотирьох місяців

2005 року у зв’язку

з введенням

Верховною Радою

України мораторію

у сфері приватизації;

падіння обсягів

торгівлі похідними

цінними паперами;

збереження

тенденції

низької активності

на вторинному

біржовому ринку

цінних паперів.

В той же час, у

2005 році суттєво

змінилась

структура

торгів за видами

фінансових

інструментів,

яка розширилась

за рахунок

корпоративних

облігацій. Якщо

в 2004 році 98,5% від

обсягу торгівлі

на УФБ займали

похідні цінні

папери і 1,5% - акції,

у 2005 році на ринок

акцій припадає

62,5% від річного

обсягу біржової

торгівлі, похідні

цінні папери

займають 33%, 4,5% -

ринок корпоративний

облігацій.

Станом на кінець

2005 року інфраструктура

членів УФБ

представлена

117 брокерськими

конторами

членів біржі,

які водночас

є членами

саморегулівної

організації

УФБ. Протягом

2005 року зі складу

членів СРО УФБ

були виключені

17 торговців

цінними паперами,

увійшли до

складу СРО –

12. Члени СРО УФБ

в структурному

розрізі представлені

31 банківською

установою та

86 торговцями

цінними паперами

[34].

Протягом 2005 року

на УФБ та її

філіях відбулось

64 торговельних

сесії (у 2004 році

– 259 сесій). Середньомісячний

обсяг торгівлі

склав 65 млн. грн.

(у 2004 році - 125 млн.

грн.), за торговельну

сесію – 12,2 млн.

грн. (в 2004 році –

5,8 млн. грн.).

За 2005 рік на УФБ

та її філіях

укладено 170 угод

(в середньому

3 угоди за одну

торговельну

сесію). Найбільша

кількість угод

була зафіксована

у січні – 25. Найбільший

обсяг торгів

зафіксований

у травні – 475,3 млн.

грн., що обумовлено

укладанням

значних за

вартістю угод

у секторі

приватизації.

В розрізі фінансових

інструментів

найбільшу

кількість угод

(143) було укладено

з похідними

цінними паперами

(опціонами на

купівлю товарів).

Таблиця 2.7

Структура та

обсяги торгів

на УФБ у 2004 -2005 роках

[34]

| Вид

цінного паперу |

Обсяг

торгів за 2005

рік, млн. грн. |

Обсяг

торгів за 2004

рік, млн. грн.. |

| Акції |

487,5 |

21,8 |

| Облігації

підприємств |

34,7 |

0,0 |

| Похідні

цінні папери |

258,4 |

1480,4 |

| Всього |

100 |

100 |

Аналіз підсумків

діяльності

Української

фондової біржі

фондової біржі

за 9 місяців

2006 року [34] показав,

що біржовий

обсяг торгів

за 9 місяців

2006 року склав

122,06 млн. грн. (відповідний

показник 2005 року

– 780,83 млн. грн.).

Зниження обсягів

торгівлі в

поточному році

пояснюється

низькою активністю

на ринку похідних

цінних паперів

(у відповідному

періоді 2005 року

на цей сектор

припадало 34%

біржового

обігу) та зниженням

обсягів торгівлі

в секторі

приватизації.

Протягом 9 місяців

2006 року на УФБ

та її філіях

відбулося 32

торгівельні

сесії (за аналогічний

період 2005 року

– 49 сесій). Середньомісячний

обсяг торгівлі

склав 13,5 млн. грн.

(відповідний

показник 2005 року

- 84,5 млн. грн.), за

торгівельну

сесію – 3,8 млн.

грн. (в 2005 році –

15,5 млн. грн.). 38,51% обсягу

торгівлі припадає

на ринок приватизації,

60,95% - на ринок

корпоративних

облігацій,

0,06% - на ринок похідних

цінних паперів

та 0,48% припадає

на вторинний

ринок акцій.

Таблиця 2.7

Структура та

обсяги торгів

на УФБ за 9 місяців

2006 року [34]

| Вид

цінного паперу |

Обсяг

торгів за 9

місяців 2006 року |

Обсяг

торгів за 9

місяців 2005 року |

|

млн.

грн. |

% |

млн.

грн. |

% |

| Акції |

47,6 |

38,99 |

477,6 |

62,78 |

| Облігації

підприємств |

74,4 |

60,95 |

25,00 |

3,28 |

| Похідні

цінні папери |

0,06 |

0,06 |

258,2 |

33,94 |

| Всього |

100 |

100,00 |

1000 |

100,00 |

2.3 Досвід іноземних

держав по організації

функціонування

фінансових

бірж

У ряді країн

світу існують

валютні біржі

(частіше це

відділи на

фондових біржах),

на яких здійснюється

торгівля валютою

у великих масштабах

на основі попиту,

що складається

на них, і пропозиції

(Додаток В). Курс,

що встановлюється

на цих біржах,

називається

офіційним

валютним курсом.

Він є обов'язковим

і лежить в основі

розрахунків

банків з клієнтами.

У роботі цих

бірж часто

беруть участь

представники

держави [30, c.24].

Валютні біржі

набули поширення

в країнах Західної

Європи. В Італії

функціонує

декілька валютних

бірж. На кожній

з них (в Мілані,

Римі, Генуї,

Венеції) курси

встановлюються

маклерами біржі

з участю представників

держави і діють

на даній біржі

для розрахунку

з банківськими

клієнтами.

Дозволено також

як розрахунковий

курс використати

курс, отриманий

як арифметичне

середнє курсів,

що котируються

на всіх біржах.

У Німеччині,

наприклад,

діють чотири

валютні біржі

- у Франкфурті-на-Майні,

Гамбурзі,

Дюссельдорфі

і Мюнхені. На

цих біржах

офіційними

маклерами щодня

встановлюються

курси 14 валют.

Ці курси обов'язкові

і використовуються

для розрахунків

банків з клієнтами.

Франкфуртська

валютна біржа

відіграє координуючу

роль [19,c.48].

У Франції функціонує

одна валютна

біржа в Парижі,

на якій працюють

державні маклери.

У Вені курси

встановлюються

біржовим маклером

спільно з центральним

банком Австрії.

У Скандинавських

країнах представники

комерційних

банків і центрального

банку встановлюють

курс вітчизняної

валюти до

англійського

фунта стерлінгів,

на основі якого

розраховують

курси до інших

валют з урахуванням

діючих ринкових

курсів.

У деяких розвинених

капіталістичних

країнах спеціальні

валютні біржі

відсутні. Це

має місце там,

де знаходяться

найбільші

банки, які економічно

гарантують

обмін валют.

Так, у США торгівля

валютою здійснюється

Виключно на

міжбанківському

ринку, де формується

середній курс,

який є основою

встановлення

курсів продавця

і покупця для

банківських

клієнтів. Як

правило, банки

не стягують

особливих

комісійних

і отримують

прибуток за

рахунок різниці

в курсах продавця

і покупця.

Найбільшим

світовим центром

з торгівлі

валютою є Нью-Йорк.

Інші фінансові

центри США

знаходяться

в Бостоні, Чикаго,

Сан-Франциско

і Новому Орлеані

[19,c.57]. Торгівля

валютою на

міжбанківському

ринку у Нью-Йорку

здійснюється

за допомогою

посередництва

незалежних

приватних

торговців

валютою, які

або можуть бути

посередниками,

або можуть

проводити торги

за власний

рахунок.

Спеціалізованої

валютної біржі

немає і у Великобританії.

Однак банки

цієї країни

щодня підтримують

взаємозв'язок

і повідомляють

один одному

котирування.

При цьому вирішальна

роль належить

10 банкам. На валютні

курси, що складаються

між ними, орієнтуються

й інші учасники

ринку. Про

встановлений

курс долара

до фунта стерлінгів

у кризові періоди

оголошується

щодня у засобах

масової інформації.

Розмір їх курсів

залежить від

відносин банку

з клієнтом і

від величини

обороту. Немає

валютної біржі

і у Швейцарії.

Тут курс валют

встановлюється

шляхом щоденного

опитування

головних торговців

валютою. Фактичний

курс може

відхилятися,

якщо обсяг

угоди перевищує

певну величину.

Незалежно від

наявності

фондової біржі

у кожній країні

операції з

валютою завжди

проходять при

посередництві

банків.

Зарубіжна

(іноземна) валютна

біржа - це всесвітня

мережа покупців

і продавців

валюти, які

діють у фінансових

центрах [19,c.53]. Щодня

в усьому світі

укладаються

валютні угоди

приблизно на

500 млрд. американських

доларів. Однак

реальний (у

фізичному

розумінні)

обмін валют

відбувається

дуже рідко.

Телефони, телекси

і комп'ютери

допомагають

у миттєвій

передачі інформації

і швидкому,

документальному

фіксуванні

та врегулюванню

угод.

Трьома головними

центрами торгівлі

іноземною

валютою є Лондон,

Нью-Йорк і Токіо.

Найбільші за

обсягом операції

відбуваються

опівдні (лондонському),

коли робочий

день у Європі

і Америці співпадає.

На валютних

біржах щодня

укладається

безліч різних

валютних угод.

Валютні угоди

- це операції

з обміну цінних

паперів в одній

валюті на цінні

папери в іншій

валюті за договірним

курсом на певну

дату. Операції

здійснюються

з метою обслуговування

експорту й

імпорту товарів

і послуг. Часто

до таких операцій

вдаються для

отримання

прибутків від

розміщення

коштів за кордоном

на короткий

час під вищий,

ніж на місцевому

ринку, процент,

а також для

вилучення

прибутку з

різниці курсів

валют на різних

ринках, тобто

із спекулятивною

метою. Використовуються

вони і при

купівлі-продажу

іноземних та

міжнародних

цінних паперів.

Однак умовою

цього є оборотність

валют не тільки

по поточних,

а й фінансових

операціях.

Валютні операції

поділяються

на такі види

[20,c.34]:

- касові або

готівкові

(операції "спот"),

при яких покупець

отримує від

продавця іноземну

валюту (платіжні

документи в

іноземній

валюті) одразу

ж після платежу

у національній

валюті;

- строкові (форвардні

операції), при

яких відбувається

купівля-продаж

іноземної

валюти на заздалегідь

узгоджений

термін з передачею

її до закінчення

цього терміну

за курсом, що

зафіксований

у момент укладання

угоди;

- операції "своп",

які об'єднують

дві операції

- готівкову і

строкову,

- арбітражні,

при яких учасники

операції

використовують

відмінності

у валютних

курсах на різних

валютних ринках

з метою отримання

прибутку.

Найбільш поширеною

формою валютних

операцій є

операції з

негайною поставкою

валюти (реальні,

касові, "спот").

Це приблизно

60% усіх операцій

з іноземною

валютою. Характерною

рисою таких

операцій є те,

що купівля-продаж

валюти здійснюється

банками-контрагентами

на умовах її

поставки у

наступний

робочий день,

не рахуючи дня

укладання

угоди. Це дозволяє

перевести кошти

в будь-яку країну

і здійснити

оформлення

угоди. У ряді

країн можна

за домовленістю

здійснювати

розрахунки

в той же або в

наступний день,

однак розрахунки

будуть проводитися

за особливим

курсом. Валюта

перераховується,

як правило, по

телеграфу. Якщо

переказ валюти

відбувся несвоєчасно,

то винна сторона

платить проценти

за прострочення.

Касові валютні

операції насамперед

застосовуються

для своєчасного

отримання

іноземної

валюти, необхідної

для здійснення

зовнішньоторговельних

операцій.

З переходом

до плаваючих

валютних курсів

посилився

спекулятивний

елемент касової

торгівлі валютою.

Існують різні

способи вилучення

додаткової

вигоди з курсових

коливань на

валютному

ринку, наприклад,

використання

тимчасового

розриву між

надходженням

валюти і її

реалізацією.

Широкого поширення,

як готівкова

операція, набув

арбітраж. Валютний

арбітраж - це

одночасно

купівля і продаж

однієї валюти

з метою Вилучення

спекулятивного

прибутку, у

зв'язку з діючою

на момент укладання

угоди різницею

в курсах валют.

Операції бувають

простими (з

участю двох

банків і двох

валют) і складними

(з участю більшої

кількості

банків і грошових

одиниць). Останні

проводяться

на основі

використання

крос-курсів.

Широка мережа

банків і банківських

відділень, що

знаходяться

в усьому світі,

а також оснащеність

банків сучасними

засобами зв'язку

забезпечують

вирівнювання

курсів валют.

Валютні курси

на ринку можуть

змінитися в

лічені хвилини;

це не дає інколи

можливості

завершити

розпочату

операцію з

прибутком.

Наступним видом

валютних операцій

є строкова, або

форвардна,

валютна операція.

Форвардними

валютними

операціями

називаються

операції, розрахунок

за якими проводиться

більш ніж через

два робочих

дні після їх

укладення за

курсом, що

встановлений

у момент укладання

угоди. Вони

використовуються

для захисту

покупців валют

від зміни курсів

валют у часі

або для вилучення

прибутку у

зв'язку із зміною

курсів. Необхідність

у проведенні

операцій на

умовах "форвард"

витікає, як

правило, з

короткострокових

вимог і зобов'язань

експортерів

та імпортерів

клієнтів банку

2.4 Визначення

основних проблем

сучасного стану

функціонування

фінансових

бірж України

Основними

проблемами

сучасного стану

функціонування

фінансових

(фондових та

валютних) бірж

в Україні є їх

практична

відсутність

у класичному

стилі їх функціонування

за кордоном.

Існуючі монопольні

структури –

МВРУ на валютному

ринку та ПФТС

на фондовому

ринку - фактично

є по статуту

торговельно-інформаційними

системами,

тобто не виконують

основних

посередницьких

функцій фінансових

бірж [21], [25]:

- страхування

можливих збитків

учасників

операцій;

- участь за допомогою

рахункових

палат у заключенні

та контролі

виконання

біржових угод;

- котирування

цінних паперів,

які виставляються

на торги, як

гарантія

платоспроможності

емітентів.

Керівники

фондових бірж

України [24]:

- ЗАТ "Українська

міжбанківська

валютна біржа";

- ВАТ