Рентабельність іпотечного кредитування фізичних осіб комерційними банками України

під заставу

за інвестиційною

угодою з початку

року збільшилися

на 276,9 млн. грн. і

станом на 1 липня

2005 р. складають

365,1 млн. грн., або

6,8% від обсягів

житлових кредитів.

Аналіз даних

з реєстрації

іпотек свідчить

про те, що з початку

року банки

України зменшували

видачу клієнтам

іпотечних

кредитів на

купівлю нерухомості.

Протягом січня

2005 року зменшення

досягло 50% у

порівнянні

з попереднім

місяцем, цей

показник є

найнижчим за

весь час реєстрації

іпотечних

кредитів (з

квітня 2004 року).

За даними УНІА,

протягом січня

2005 року було видано

3734 іпотечних

кредити. Але

протягом лютого

і березня видача

банками іпотечних

кредитів почала

збільшуватись,

і в лютому було

видано 6048 кредитів,

що на 61,9% більше

у порівнянні

з попереднім

місяцем, а у

березні цей

показник становив

8258, найвищий

показник за

цей період. Це

сталося через

те, що багато

банків збільшили

свій портфель

за рахунок

покращення

умов видачі

іпотечних

кредитів. Тобто

за умов зниження

відсоткових

ставок на іпотечні

кредити і через

збільшення

строку іпотечних

кредитів, ми

маємо такий

результат.

Протягом останніх

трьох років

можна виокремити

декілька най

активні із

банків, які

займають значні

частки ринку

житлового

іпотечного

кредитування

в Україні: ВАТ

«Правекс-банк»,

АППБ «Аваль»,

АКБ «Укрсиббанк»,

ЗАТ КБ «Приватбанк»,

АКБ «Укрсоцбанк»,

АКБ «Аркада»та

інші.

Станом на 1 липня

2005 р. 12 банків —

основних професійних

учасників,

займають приблизно

85% ринку житлового

іпотечного

кредитування.

Існують обґрунтовані

прогнози щодо

збереження

високих темпів

зростання ринку

житлового

іпотечного

кредитування

в Україні у

найближчій

перспективі,

що супроводжуватиметься

поступовим

зростанням

питомої ваги

заборгованості

за житловими

іпотечними

кредитами в

ВВП. Обґрунтованість

подібного

очікування

обумовлена

декількома

об’єктивними

передумовами.

По-перше, в контексті

розвитку власного

бізнесу комерційні

банки почали

приділяти

велику увагу

сегменту іпотечного

кредитування,

зокрема через

те, що комерційні

банки стають

все більш

консервативними

і надають перевагу

менш прибутковим,

але більш надійним

операціям з

іпотечного

кредитування.

Доказом цього

може служити

тенденція до

виділення

іпотечної

складової

роздрібного

банківського

бізнесу в окремі

підрозділи

комерційного

банку — іпотечні

центри. Питома

вага житлових

іпотечних

кредитів в

кредитному

портфелі комерційних

банків також

поступово

зростає. В той

час як в 2002—2003 рр.

цей показник

не перевищував

2%, в 2004р. він сягнув

3% (значення цього

показника

впродовж 2004 року

коливалися

в межах 2,9–3,4%). З

іншого боку,

слід зазначити,

що питома вага

житлових іпотечних

кредитів в

кредитному

портфелі банку

на рівні 3% не

може на сьогоднішній

день характеризувати

рівень розвитку

системи житлового

іпотечного

кредитування

в Україні як

задовільний.

За експертними

оцінками, оптимальне

значення цього

показника для

універсального

банку в Україні

може об’єктивно

досягти 8–10% у

середньостроковій

перспективі

за умови наявності

позитивних

загальноекономічних

чинників.

По-друге, не

задовольняється

попит населення

на житло. При

цьому мова йде

про платоспроможний

попит з боку

осіб, яких за

українськими

мірками можна

віднести до

середнього

класу з середньомісячним

доходом, що

перевищує 2500

грн. Очевидно,

що особи, які

генерують цей

попит, є потенційними

споживачами

житлових іпотечних

кредитів. Для

адекватного

визначення

потенційного

попиту на іпотечні

кредити також

слід враховувати

споживачів,

які на даний

момент проживають

поза межами

великих міст,

де на сьогодні

зосереджений

як ринок нерухомості,

так і ринок

іпотечного

кредитування.

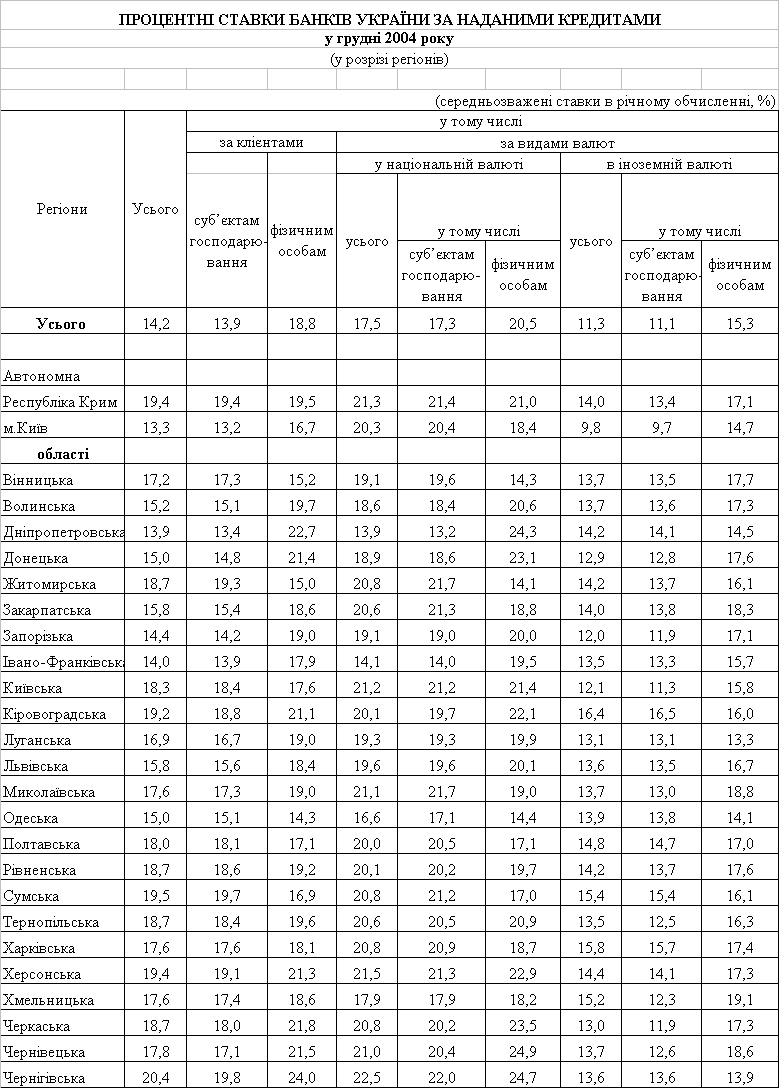

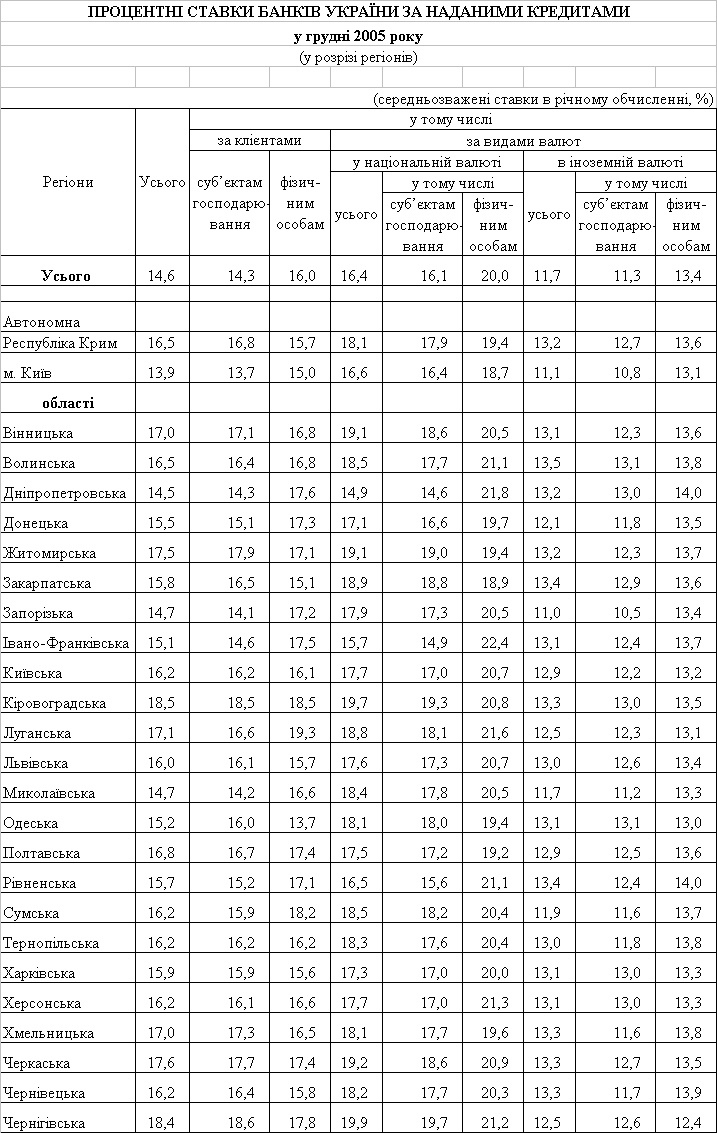

По-третє, починаючи

з 2002 р. стійкою

є тенденція

до поступового

зниження процентних

ставок за іпотечними

кредитами.

Збереження

цієї тенденції

може призвести

до розширення

кола потенційних

споживачів

іпотечних

кредитів, про

яких йшлося

вище. Адже на

сьогодні для

цієї категорії

осіб існуючі

процентні

ставки фактично

роблять іпотечні

кредити недоступними.

Крім того,

лібералізації

цінових параметрів

іпотечних

кредитів сприятиме

і загострення

конкурентного

середовища

на цьому ринку,

зокрема за

рахунок можливої

появи спеціалізованих

іпотечних

банків та іноземного

капіталу.

По-четверте,

останнім часом

держава почала

відігравати

активну роль

у становленні

іпотечного

ринку та вживати

заходи, спрямовані

на заохочення

іпотечного

кредитування.

Продовження

цієї політики

може мати реальний

вплив на збільшення

обсягів житлового

іпотечного

кредитування,

оскільки воно

розвиватиметься

не всупереч

оточуючому

середовищу,

а в фарватері

цілеспрямованої

державної

політики.

Водночас існує

небезпека

втручання

держави в суто

ринкові процеси

та конкуренція

з професійними

учасниками

на ринку житлових

кредитів. Очевидно,

що передумовою

подальшого

зростання ринку

іпотечного

кредитування

є стабільний

розвиток економіки

України в цілому

та банківського

сектора зокрема.

Крім того, для

забезпечення

подальшого

зростання ринку

житлового

іпотечного

кредитування

слід подолати

стримуючі

розвиток цього

ринку фактори.

Зокрема, це

низький попит

на житлові

іпотечні кредити.

Незважаючи

на значну динаміку

зростання

масового житлового

іпотечного

кредитування

в Україні поки

не існує. Низький

попит на іпотечні

кредити насамперед

обумовлений

високими процентними

ставками за

кредитами та

високими цінами

на нерухомість.

Якщо при такому

рівні процентних

ставок громадянин

все ж таки приймає

рішення отримати

кредит, розмір

цього кредиту

знаходитиметься

на мінімальному

рівні з високою

ймовірністю

дострокового

погашення. Тому

відносно високі

процентні

ставки є одним

з основних

стримуючих

факторів для

зростання ринку

житлового

іпотечного

кредитування.

Держава повинна

стимулювати

зниження процентних

ставок, в тому

числі шляхом

впорядкування

системи державного

субсидування

житлового

будівництва

і її переорієнтації

на субсидування

процентних

ставок за житловими

іпотечними

кредитами.

Другим фактором

є відсутність

режиму змінюваної

процентної

ставки.

Процентні

ставки за житловими

іпотечними

кредитами в

Україні є фіксованими

і визначаються

у такий спосіб,

який нівелює

ризик зміни

процентної

ставки протягом

строку кредиту.

Тобто, банки

визначають

проценту ставку

за довгостроковими

кредитами таким

чином, щоб вона

була прийнятною

для банку навіть

у разі можливого

збільшення

ринкової процентної

ставки. Подібне

штучне завищення

фіксованих

процентних

ставок відбувається

через відсутність

реального

індексу та

методики визначення

змінюваної

процентної

ставки.

Запровадження

адекватного

механізму

плаваючої

(змінюваної)

процентної

ставки дозволило

б зменшити

ризики зміни

процентної

ставки, а отже,

й знизити середній

рівень ставок

за житловими

іпотечними

кредитами

принаймні на

1–2%.

Третім фактором

є надмірна

валютизація

ринку житлового

іпотечного

кредитування.

Як зазначалось,

більше 75% житлових

іпотечних

кредитів надається

в доларах США

з огляду на

нижчій рівень

процентних

ставок за валютними

кредитами.

Подальша валютизація

може спричинити

загострення

валютних ризиків

для позичальників,

оскільки переважна

їх кількість

отримує доход

в гривнях. Очевидно,

що подібні

валютні ризики

можуть викликати

платіжний шок

у позичальників

або трансформуватися

у кредитні

ризики для

банку у разі

знаних курсових

коливань на

валютному

ринку. Крім

того, валютизація

іпотечних

кредитів ставить

банки у надмірну

залежність

від депозитів

в іноземній

валюті, наявності

зовнішніх

джерел фінансування

та поведінки

експортерів.

Через непевність

пасивів в іноземній

валюті у банку

створюється

й надмірний

ризик ліквідності

у цій валюті.

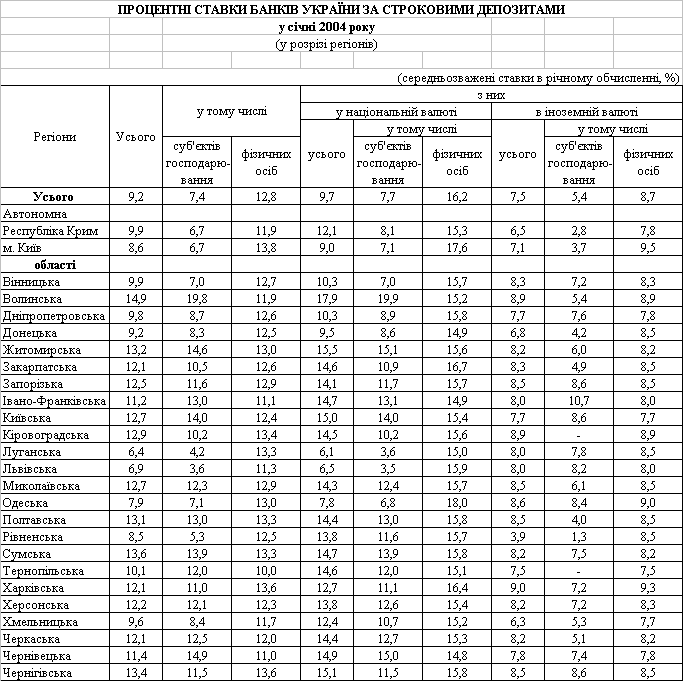

Четвертим

фактором є

незбалансованість

банківських

активів і пасивів

за строками

і умовами та

ризик ліквідації.

Основним джерелом

фінансування

довгострокових

іпотечних

кредитів у

банків є депозити

з максимальним

строком до

одного року.

Надаючи за

рахунок таких

депозитів

іпотечні кредити

строком на

10–15 років з фіксованими

процентними

ставками, банки

таким чином

створюють

серйозні ризики

для вкладників,

особливо фізичних

осіб, оскільки

обсяги депозитів

громадян зростають

значно швидше,

ніж юридичних

осіб.

Очевидною на

сьогодні є

недостатня

диверсифікація

джерел фінансування

іпотечних

кредитів, оскільки

у банків фактично

відсутні можливості

для їх рефінансування,

зокрема через

випуск іпотечних

цінних паперів

чи інші спеціальні

механізми

рефінансування.

Залежність

іпотечного

кредитора від

одного короткострокового

джерела фінансування

у вигляді депозитів

створює надмірний

ризик ліквідності.

За Деякими

оцінками,

спроможність

банків продовжувати

фінансові

довгострокові

іпотечні кредити

за рахунок

короткострокових

депозитів

обмежується

у разі, якщо

такі іпотечні

активи становитимуть

більше 5% у кредитному

портфелі банку.

У разі подолання

цієї позначки,

іпотечний

кредитор буде

спроможний

і надалі розширювати

сегмент іпотечного

кредитування

лише у разі

знаходження

адекватних

джерел рефінансування

цієї діяльності

з метою мінімізації

ризику ліквідності.

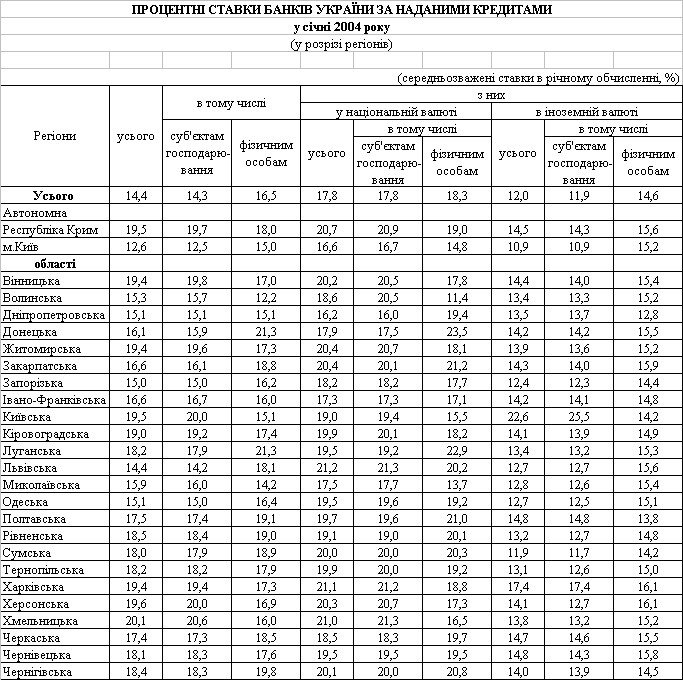

Як показали

результати

проведено

дослідження,

при сьогоднішній

вартості

довгострокових

джерел іпотечних

ресурсів (9,7 -10,7%

річних) та враховуючи

значний коефіцієнт

накладних не

операційних

витрат в комерційних

банках (1,72 -1,84),

рентабельність

іпотечних

кредитів при

середньозважених

(по національній

та іноземній

валютах) ставках

кредитування

13,5 -16,0 % річних - позитивна

+0,43% річних в

«Райффайзенбанк»

та негативна

– 4,2% річних в АКБ

«Приватбанк».

Зниження річної

ставки іпотечних

кредитів на

3% ( до рівня 10,5 -13,0 %

річних) при

сьогоднішній

ресурсній базі

комерційних

банків неможливо.

Отримані результати

обґрунтовують

причини не

розвинутості

іпотечного

кредитування

в банківській

системі України,

оскільки для

виходу на

рентабельний

режим іпотечного

кредитування

треба мати

вартість іпотечних

ресурсів не

вище 5,0% річних.

Вихід на позитивний

рівень рентабельності

іпотечних

кредитів можливий

тільки з використанням

схем рефінансуванням

за рахунок

іпотечних

облігацій

(механізм описаний

у розділ 3 роботи).

СПИСОК ВИКОРИСТАНОЇ

ЛІТЕРАТУРИ

М.: «Дело ЛТД»,1995.—

768 с.

33. Синки, Дж. мл.

Управление

финансами в

коммерческих

банках1. ЗАКОН

УКРАЇНИ „Про

банки і банківську

діяльність”

// від 7 грудня

2000 року N 2121-III (Із змінами

і доповненнями,

внесеними

Законами України

станом від 22

грудня 2005 року

N 3273-IV)

2. Закон України

“Про Національний

банк України”

// від 20 травня

1999 року N 679-XIV (станом

на 10.01. 2002 року N 2922-III)

3. ЗАКОН УКРАЇНИ

– «Про цінні

папери і фондову

біржу» // від

18.06. 1991 N 1201-XII ( із змінами

на 3.06.1999 N 719-XIV )

4. Закон України

“Про господарські

товариства”//від

19 вересня 1991 року

N 1576-XII ( від 17 травня

2001 року N 2409-III)

5. ЗАКОН УКРАЇНИ

„Про іпотечне

кредитування,

операції з

консолідованим

іпотечним

боргом та іпотечні

сертифікати”

// від 19 червня

2003 року N 979 IV

6. ЗАКОН УКРАЇНИ

Про іпотеку

// від 5 червня

2003 року N 898-IV

7. ЗАКОН УКРАЇНИ

„Про фінансово-кредитні

механізми і

управління

майном при

будівництві

житла та операціях

з нерухомістю”

// від 19 червня

2003 року N 978-IV

8. ЗАКОН УКРАЇНИ

„Про страхування”

// від 7 березня

1996 року N 85/96-ВР (Законом

України від

4 жовтня 2001 року

N 2745-III цей Закон

викладено у

новій редакції),

із змінами і

доповненнями,

внесеними

Законами України

станом на 1 липня

2004 року N 1971-IV

9. ЗАКОН УКРАЇНИ

„Про оцінку

майна, майнових

прав та професійну

оціночну діяльність

в Україні” //

від 12 липня 2001

року N 2658-III(Із змінами

і доповненнями,

внесеними

Законами України

станом від 9

вересня 2004 року

N 1992-IV)

10. ЗАКОН УКРАЇНИ

„Про заставу”

// від 2 жовтня

1992 року N 2654 XII (Із змінами

і доповненнями,

внесеними

Законами України

станом від 18

листопада 2003

року N 1255-IV)

11. КОНЦЕПЦІЯ

створення

національної

системи іпотечного

кредитування

розпорядження

Кабінету Міністрів

України від

10 серпня 2004 р. №

559-р

12. Про затвердження

Тимчасового

порядку державної

реєстрації

іпотек КАБІНЕТ

МІНІСТРІВ

УКРАЇНИ ПОСТАНОВА

від 31 березня

2004 р. N 410

13. Про стандартну

(типову) форму

бланка заставної

// Рішення Державної

комісії з цінних

паперів та

фондового ринку

від 4 вересня

2003 року N 363

14. Про затвердження

Плану рахунків

бухгалтерського

обліку банків

України та

Інструкції

про застосування

Плану рахунків

бухгалтерського

обліку банків

України // Постанова

Правління

Національного

банку України

від 17 червня

2004 року N 280 (Із змінами

і доповненнями,

внесеними

постановами

Правління

Національного

банку України

станом від 1

грудня 2005 року

N 457)

15. Про затвердження

Інструкції

про порядок

регулювання

діяльності

банків Україні

// Постанова

Правління

Національного

банку України

від 28 серпня

2001 року N 368 (Із змінами

і доповненнями,

внесеними

постановами

Правління

Національного

банку України

станом від 1

листопада 2005

року N 407)

16. Про затвердження

Інструкції

про порядок

складання та

оприлюднення

фінансової

звітності

банків України

//Постанова

Правління

Національного

банку України

від 7 грудня

2004 року N 598 (Із змінами

і доповненнями,

внесеними

постановами

Правління

Національного

банку України

від 21 грудня

2005 року N 484)

17. Про внесення

змін до Методики

розрахунку

економічних

нормативів

регулювання

діяльності

банків в Україні

// ПРАВЛІННЯ

НАЦІОНАЛЬНОГО

БАНКУ УКРАЇНИ

ПОСТАНОВА від

11 квітня 2005 року

N 125(Із змінами

і доповненнями,

внесеними

постановою

Правління

Національного

банку України

від 22 грудня

2005 року N 493)

18. Банківські

операції. Підручник/

А.М.Мороз, М.І.

Савлук, М.Ф.Пудовкіна

та інш. Київ:

КНЕУ, 2000.

19. Банковское

дело: Учебник

/Под ред. О.И.Лаврушина

– Москва, «Финансы

и статистика»,

1998 – 576 с.

20. Волков С.С.

Іпотечне кредитування

в Україні:

передумови,

ризики та

перспективи

// Український

дiловий тижневик

"Контракти"

/ № 35 вiд 30 08- 2004

21. Євтух О.Т. Іпотека

– механізм

ефективного

використання

ресурсів –

Луцьк, «Волинська

обласна друкарня»,

2001, 305 с.

22. Євтух О.Т. Доходна

іпотека – Луцьк,

«Волинська

обласна друкарня»,

2000, 304 с.

23. Іванова Т.

Мізерні відсотки

на кредитування

житла (аналітичний

огляд 2005) // mnemosoft

24. Ипотека -2005 (рейтинг

жилищных кредитов)

// Журнал «Деловой

журнал», октябрь

2005, стр. 31 -55

25. Коцовська

Р., Ричаківська

В та інш. Операції

комерційних

банків – Львів

: ЛБІ НБУ, 2001

26. Кудрявцев

В.А., Кудрявцева

Е.В. Основы

организации

ипотечного

кредитования

– М.: «Высшая

школа», 1998

27. Лагутін В.Д.

Становлення

та розвиток

системи іпотечного

кредитування

«Фінанси України»,

№ 1, 2004, с.75 – 82

28. Лагутин В.Д.

Кредитование

: теория и практика.

Учебное пособие.-

3 –е изд- К.: «Знание»,

2002, 215 с.

29. Огляд ринку

іпотечного

кредитування

країн Європейського

Союзу /Українська

національна

іпотечна асоціація,

2002

30. Примостка

Л.О. Аналіз

банківської

діяльності:

сучасні концепції,

методи та моделі:

Монографія.

— КНЕУ, 2002.— 316 с.

31. Примостка

Л.О. Фінансовий

менеджмент

у банку: Підручник.

— 2-е вид., доп. і

перероб. — К.:

КНЕУ. 2004. — 468 с.

32. Роуз П.С. Банковский

менеджмент.

Пер. с англ. со

2-го изд.—. Пер.

с англ. 4-го

переработанного

изд. / под ред.

Р.Я.Левиты,

Б.С.Пинкерса.

М.: 1994, Catallaxy.— 820 c.

34. Офіційний

сайт НБУ –

HTTP://www.bank.gov

35. Офіційний

сайт АКБ «Приватбанк»

– HTTP://WWW.PRIVATBANK.DP.UA

36. Офіційний

сайт КБ «Райффайзенбанк

Україна» –

HTTP://WWW.RAIFFEISEN.COM.UA

37. Офіційний

сайт Асоціації

банків України

– HTTP://WWW.AUB.COM.UA

ДОДАТКИ

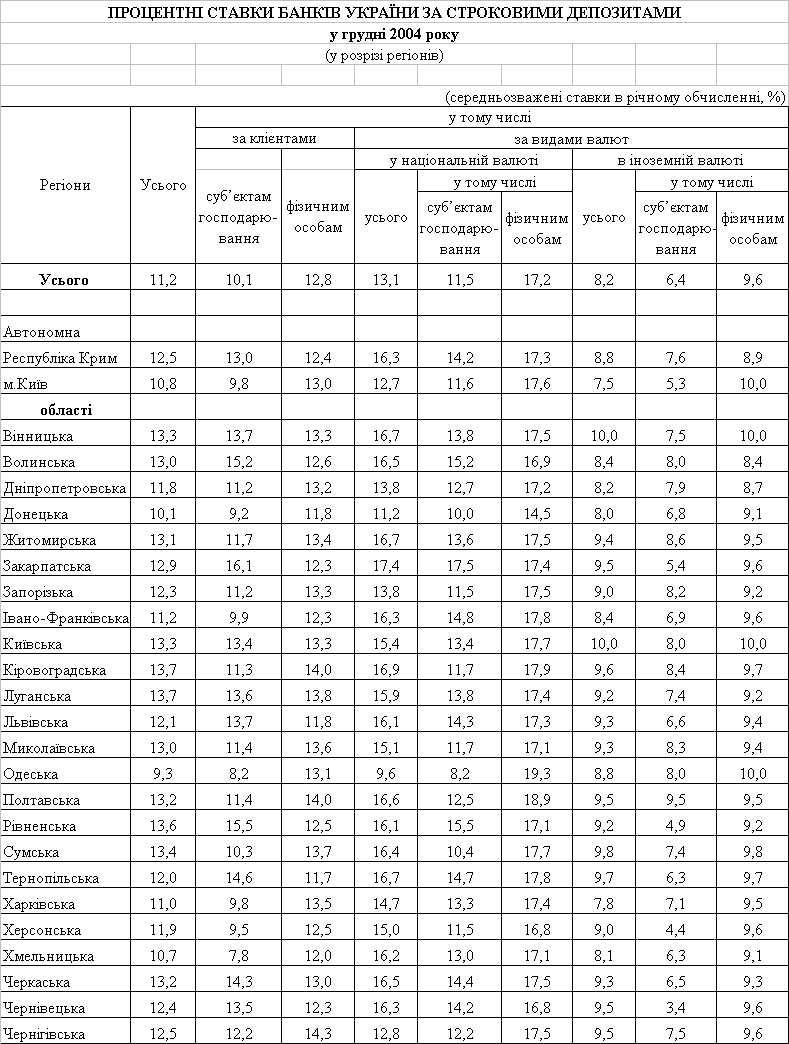

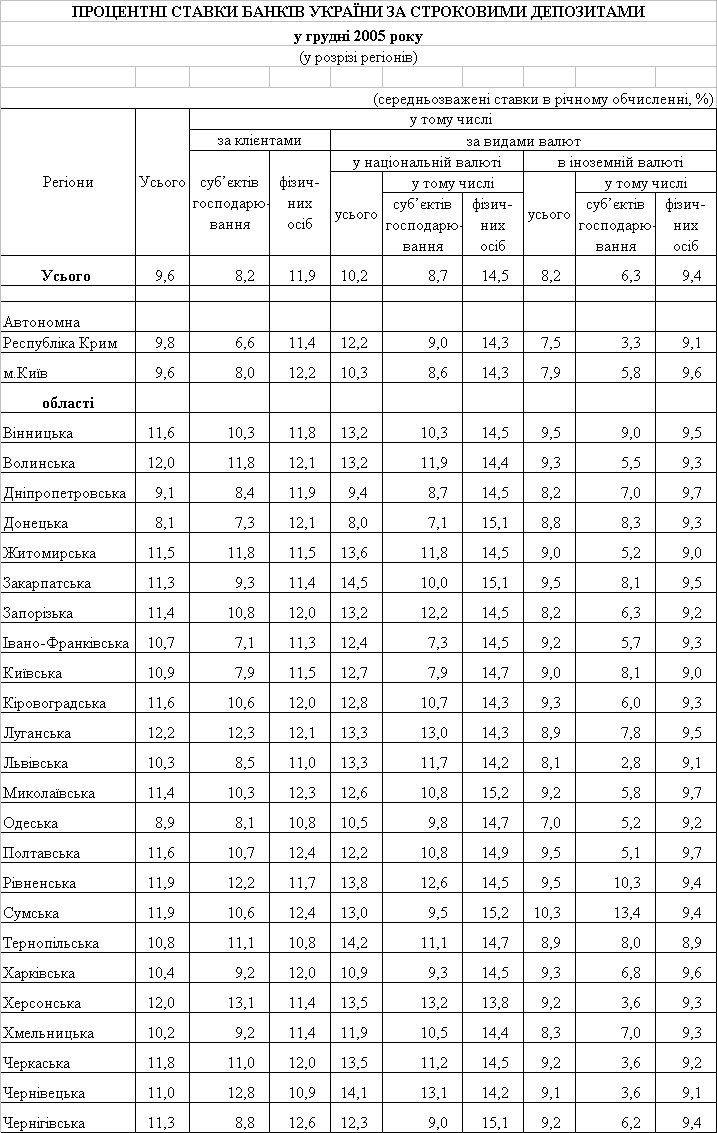

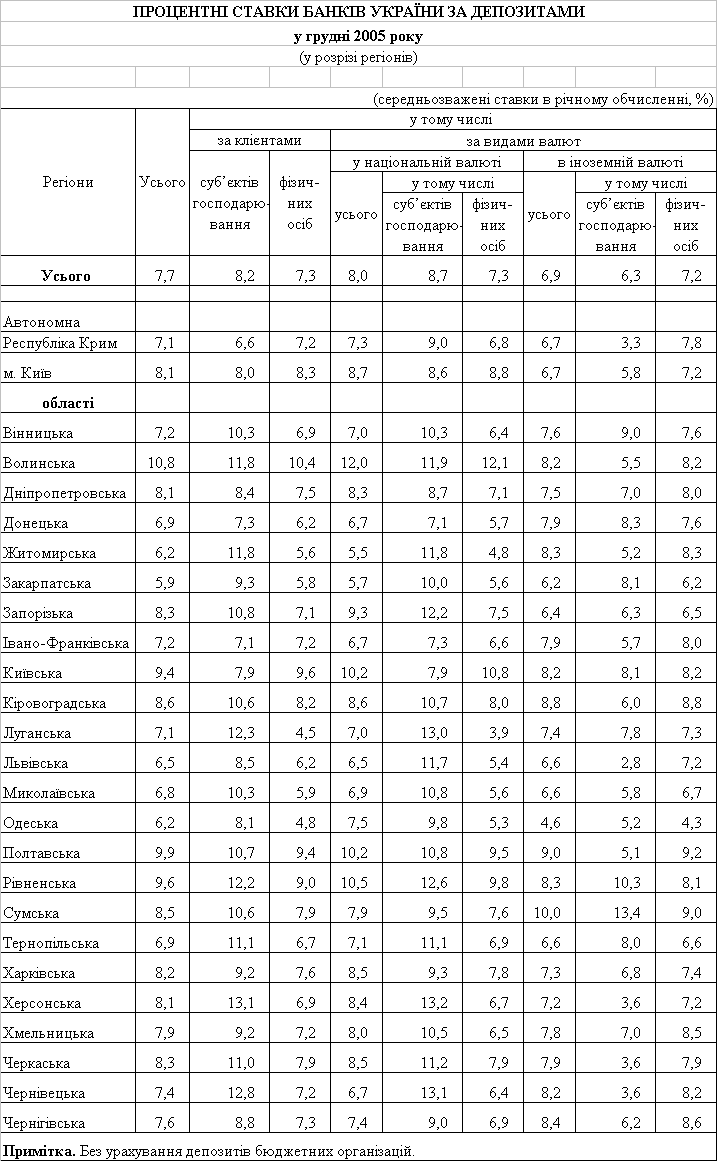

Додаток А

Додаток Б

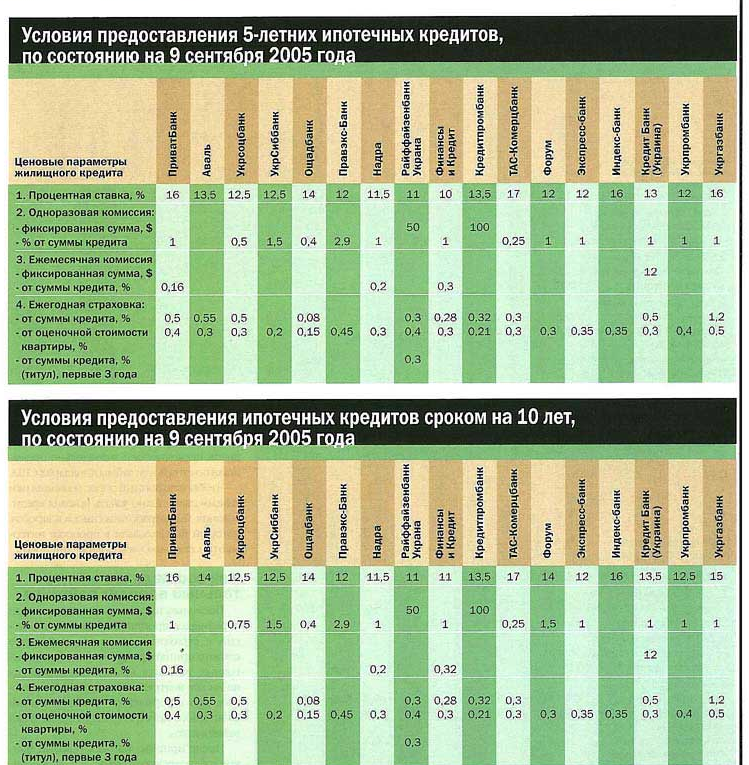

Рейтинг умов

житлових кредитів

станом на вересень

2005 року

Додаток В.

Таблиця В.1

Заборгованість

за іпотечними

кредитами в

країнах ЄС за

1998-2000 рр

|

|

ПОКАЗНИК |

| № |

|

Заборгованість

за кредитами,

що видані на

житлову іпотеку |

Заборгованість

за кредитами,

що видані на

комерційну

іпотеку |

Заборгованість

за кредитами,

що видані на

житлову та

комерційну

іпотеку |

|

Країна |

1998 |

1999 |

2000 |

1998 |

1999 |

2000 |

1998 |

1999 |

2000 |

| 1 |

Бельгія |

55528 |

63230 |

65279 |

|

|

|

|

|

|

| 2 |

Данія |

|

|

|

33267 |

35105 |

35946 |

138049 |

146924 |

153681 |

| 3 |

Німеччина |

1012998 |

1118786 |

1091908 |

199058 |

207798 |

217645 |

1212056 |

1326583 |

1309553 |

| 4 |

Іспанія |

128328 |

154556 |

187663 |

51296 |

64483 |

74094 |

179624 |

219139 |

261757 |

| 5 |

Ірландія |

20888 |

26186 |

32627 |

3409 |

4251 |

4925 |

24297 |

30437 |

37552 |

| 6 |

Італія |

84652 |

101042 |

113414 |

58867 |

66025 |

66282 |

143519 |

167067 |

179696 |

| 7 |

Нідерланди |

220537 |

251394 |

285428 |

79412 |

|

|

299949 |

|

|

| 8 |

Португалія |

31941 |

42123 |

50558 |

6440 |

8670 |

12011 |

38381 |

50793 |

62569 |

| 9 |

Швеція |

98998 |

113413 |

112973 |

8010 |

9028 |

9125 |

107008 |

122441 |

122098 |

| 10 |

Великобританія |

647437 |

794880 |

847602 |

|

|

|

|

|

|

Таблиця В.2

Показники

процентних

ставок за іпотечними

кредитами в

країнах ЄС (на

кінець року)

| № |

|

Рік |

1990 |

1991 |

1992 |

1993 |

1994 |

1995 |

1996 |

1997 |

1998 |

1999 |

2000 |

|

Країна |

|

|

|

|

|

|

|

|

|

|

|

|

| 1 |

Бельгія |

11,6 |

11,6 |

10 |

8,8 |

10,2 |

8,1 |

6,9 |

7,3 |

5,1 |

6,7 |

7,1 |

| 2 |

Данія |

11,2 |

9,8 |

10,2 |

7,1 |

9,6 |

8,2 |

7,8 |

7,1 |

6,5 |

6,8 |

6,7 |

| 3 |

Німеччина |

9,9 |

9,9 |

9,2 |

7,5 |

8,4 |

7,2 |

6,7 |

6,5 |

5,5 |

6,2 |

6,1 |

| 4 |

Іспанія |

|

|

|

9,5 |

8,4 |

8,4 |

6,5 |

5,6 |

4,9 |

4,4 |

5,7 |

| 5 |

Франція |

10,9 |

11,1 |

10,7 |

8,7 |

8,8 |

8,6 |

7,4 |

6,6 |

5,8 |

5,6 |

5,8 |

| 6 |

Ірландія |

11,2 |

11,5 |

12,9 |

7,8 |

7,5 |

7 |

6,6 |

7 |

5,8 |

5,6 |

5,8 |

| 7 |

Італія |

14,8 |

14 |

16,9 |

11,3 |

11,1 |

12,2 |

9,2 |

7,5 |

6 |

4,7 |

6,1 |

| 8 |

Нідерланди |

9,7 |

9,6 |

8,6 |

6,8 |

8,1 |

6,4 |

5,9 |

6,1 |

5,2 |

5,9 |

6,5 |

| 9 |

Австрія |

10,1 |

10,3 |

10,7 |

8,4 |

8,7 |

7,3 |

7,1 |

6 |

5,5 |

5 |

6,2 |

| 10 |

Португалія |

20,5 |

20,3 |

18,4 |

14,6 |

13 |

12,4 |

11 |

7,4 |

5,5 |

5 |

6,9 |

| 11 |

Фінляндія |

14,4 |

14,6 |

14,7 |

11 |

9,1 |

7,6 |

5,7 |

5,9 |

5,4 |

4,6 |

5,8 |

| 12 |

Швеція |

|

|

|

9,2 |

11,7 |

8,8 |

6,1 |

6,4 |

5,2 |

6,6 |

5,8 |

| 13 |

Великобританія |

14,3 |

11,4 |

9 |

7,9 |

7,8 |

7,5 |

6,5 |

7,6 |

7,3 |

6,5 |

6,7 |

| 14 |

Норвегія |

14,2 |

13,7 |

13,8 |

8,9 |

8,2 |

7,5 |

6,2 |

5,6 |

9,5 |

7,1 |

8,5 |

Таблиця В.3

Порівняльна

таблиця деяких

показників

ринку іпотечного

кредитування

країн Європейського

Союзу та Данії

| № |

|

Країна |

Данія |

Німеччина |

Греція |

Іспанія |

|

Показник |

|

|

|

|

|

| 1 |

заборгованість

за іпотеч. кред.

/ВВП |

68% |

53% |

9,5% |

32% |

| 2 |

кількість

учасників |

8

спеціалізованих

іпотечних

банків, які

входять в

Асоціацію

Дацьких іпотечних

банків; члени

асоцації

представляють

90% всього іпотечного

ринку в країні;

наявність

лише двох типів

іпотечних

банків, а саме:

Skibskreditfonden (кредитують

в основному

морську галузь)

та Kommunekredit (кредитують

муніципалітет,

компанії,

організації) |

Німецька

іпотечна

федерація

налічує 24 члени;

кількість

членів постійно

зростає; |

67%

ринку займають

комерційнцні

банки; 29% належить

спеціалізованим

кредитним

організаціям,

які забезпечують

в основному

державних

чиновників;

4% ринку займає

єдиний іпотечний

банк в Греції. |

Іпотечна

асоціація

Іспанії нараховує

42 члени, які

утримуть 80%

іпотечного

ринку країни; |

| 3 |

вид

установ |

Іпотечні

банки - обмежені

організації,

що онтролюються

Finanstilsynet (Дацька

фінансова

рада спостерегачів);

в іпотечних

банках обов'язковий

та додатковий

капітал в

будь-який час

має бути не

менше за 8% від

активів зважених

на ризик; |

окрім

іпотечних

банків кредитуванням

житла займаються

й Landesbanken, ощадні

(25%) та комерційні

банки, страхові

компанії,

кредитні

кооперативи

(14%), державні

банки (7,5%); |

|

в

основному

комерційні,

ощадні та

кооперативні

банки; у 2000 році

чотири основні

оператори

займали 50% ринку; |

| 4 |

органи

регулювання

та контролю |

Finanstilsynet,

яка підпорядковується

Міністерству

з економічних

відносин; |

до

теперішнього

часу - "Bundesaufsichtsamt fur das

Kreditwesen"; в найближчому

майбутньому

- поєднання

регулювання

страхових

компаній та

банків; |

Банк Греціїспостерігає

і контролює

усю банківську

активність

в країні, включаючи

механізми

іпотечного

кредитування

банками; використовує

механізми,

за допомогою

котрих встановлює

субсидовані

процентні

ставки; активна

політика держави

в кредитному

субсидуванні; |

Банк Іспанії

та Міністерство

економіки; |

| 5 |

LTV |

60%

за комерційною

нерухомістю;

60% за сільськогосподарським

кредитуванням;

80% за житловим

кредитуванням; |

60%

але може зростати

і до 80%; 93% за рахунок

державного

субсидиювання. |

максимально

75%, на практиціцей

показник значно

меший; |

основний

рівень- 70%; 80% за

житловими

кредитами. |

| 6 |

процентна

ставка |

6,50% |

6-6,5%;

існує початкова

угода з фіксованою

процентною

ставкою на

5-15 років; |

7-7,5%; |

6-6,3%; |

| 7 |

термін

надання |

до

30 років; |

25-30

років; |

за

звичай на строк

до 15 років

(популярні),

але практекується

видача на більш

тривалий строк

- 20, 25, 30 років; |

20-25 років; |

| № |

|

Країна |

Ірландія |

Італія |

Нідерланди |

Австрія |

Португалія |

|

Показник |

|

|

|

|

|

|

| 1 |

заборгованість

за іпотеч. кред.

/ВВП |

31% |

8% |

72% |

5% |

42% |

| 2 |

кількість

учасників |

11

іпоттечних

кредиторів,

які майже

охоплюють

весь ринок

в країні; банки

- 78,2%, будівельні

компанії - 21,7%; |

будь-який

банк (універсальні

банки) в Італії

може займатися

іпотечним

кредитуванням |

на

ринку присутня

мала кількість

великіх кредиторів |

універсальна

банківська

система; |

49

комерційних

банків займаються

іпотечним

кредитуванням

і їх частка

на ринку становить

65%; 35% ринку займають

дежавні установи

з кредитування

житла; |

| 3 |

вид

установ |

|

|

універсальні

комерційні

банки - 85%; страхові

компанії та

пенсійні фонди

- 15%; |

універсальна

банки - 25%; іпотечні

банки - 9%; ощадні

банки - 29%; кооперативні

банки 26%; Bausparkassen - 7%; |

універсальна

банківська

система; |

| 4 |

органи

регулювання

та контролю |

Центральний

банк Ірландії |

єдиним

органом є Банк

Італії; |

один

з найліберальніших

ринків; |

|

|

| 5 |

LTV |

70-75%; |

в

основному -

50% (законодавчо

лімітовано

на рівні 80%) |

75% |

60% |

90% |

| 6 |

процентна

ставка |

6-6,4%; |

6-7% |

6,5-7% |

6-7% |

>7% |

| 7 |

термін

надання |

|

10-15

років; |

30

років; |

20

років; |

25

років; |

Таблиця В.4

| № |

|

Країна |

Фінляндія |

Шведція |

Великобританія |

Фрнція |

|

Показник |

|

|

|

|

|

| 1 |

заборгованість

за іпотеч. кред.

/ВВП |

30-35% |

52% |

майже

60% |

20% |

| 2 |

кількість

учасників |

універсальні

банки - 40%; ощадні

- 4%; кооперативні

банки - 18%; |

провідними

гравцями на

ринку є 15 спеціалізованих

установи з

іпотечного

кредитування

(specialised mortgage credit institutions) (90%) та

комерційних

банків (10%); |

The

Council of Mortgage Lenders (CLM) налічує

118 членів, які

займають 98%

ринку; |

комерційні

банки - 33%; кооперативні

банки - 34%; ощадні

банки - 13%; |

| 3 |

вид

установ |

|

|

будівельні

компанії - 20%;

універсальні

комерційні

банки - 72%; |

|

| 4 |

органи

регулювання

та контролю |

|

|

регулюється

FSA (Financial Services Authority) |

Банк

Франції може

наполякти

на реструктуризації

активів кредитора;

the Commission Bancaire; |

| 5 |

LTV |

|

60-80% |

80% |

60%

- комерційна

нерухомість;

60-80% - житлова

нерухомість; |

| 6 |

процентна

ставка |

6-6,5% |

6-7% |

6-7% |

6-7% |

| 7 |

термін

надання |

|

|

|

|

1

Євтух

О.Т. Доходна

іпотека – Луцьк,

«Волинська

обласна друкарня»,

2000, 304 с.

2

Євтух

О.Т. Іпотека –

механізм ефективного

використання

ресурсів –

Луцьк, «Волинська

обласна друкарня»,

2001, 305 с.