Рентабельність іпотечного кредитування фізичних осіб комерційними банками України

ЗВІТ ПО ПЕРЕДДИПЛОМНІЙ

ПРАКТИЦІ

РЕНТАБЕЛЬНІСТЬ

ІПОТЕЧНОГО

КРЕДИТУВАННЯ

ФІЗИЧНИХ ОСІБ

КОМЕРЦІЙНИМИ

БАНКАМИ УКРАЇНИ

ЗМІСТ

ВСТУП

1. ЗАГАЛЬНА

ХАРАКТЕРИСТИКА

КРЕДИТНО-БАНКІВСЬКОЇ

СИСТЕМИ УКРАЇНИ

2. ПОРІВНЯЛЬНИЙ

АНАЛІЗ УМОВ

ТА КРЕДИТНИХ

СТАВОК ДОВГОСТРОКОВОГО

ІПОТЕЧНОГО

КРЕДИТУВАННЯ

ПРИДБАННЯ

АВТОМОБІЛІВ

ТА ЖИТЛА В БАНКАХ

УКРАЇНИ

2.1 Характеристики

довгострокового

іпотечного

кредитування

в комерційному

банку з 100% іноземним

капіталом

«РайффайзенБанк

Україна»

2.1.1 Історія та

основні характеристики

банку «РайффайзенБанк

Україна»

2.1.2 Умови кредитування

фізичних осіб

для придбання

житла

2.1.3 Житло в кредит.

Кредитний

калькулятор

«РайффайзенБанк

Україна»

2.1.4 Автомобіль

в кредит для

фізичних осіб

2.1.5 Автомобіль

в кредит. Кредитний

калькулятор

«РайффайзенБанк

Україна»

2.1.6 Відсоткові

ставки вартості

за залучені

кошти (депозитні

операції Банку)

2.2 Характеристики

довгострокового

іпотечного

кредитування

в комерційному

банку з 100% національним

капіталом

«Приватбанк»

2.2.1 Історія та

основні характеристики

банку «Приватбанк»

2.2.2 Умови кредитування

фізичних осіб

для придбання

житла

2.2.3 Житло в кредит.

Кредитний

калькулятор

«Приватбанк»

2.2.4 Автомобіль

в кредит для

фізичних осіб

2.2.5 Автомобіль

в кредит. Кредитний

калькулятор

«Приватбанк»

2.2.6 Відсоткові

ставки вартості

за залучені

кошти (депозитні

операції Банку)

3. СУТНІСТЬ, СХЕМИ

ТА ЗАРУБІЖНИЙ

ДОСВІД БАНКІВСЬКОГО

ІПОТЕЧНОГО

КРЕДИТУВАННЯ

3.1 Механізм

іпотечного

кредитування

3.2 Досвід іпотечного

кредитування

в розвинених

зарубіжних

країнах

3.3 Огляд ринку

іпотечного

кредитування

країн Європейського

Союзу та України

4. РОЗРАХУНОК

БАНКІВСЬКОЇ

РЕНТАБЕЛЬНОСТІ

ДОВГОСТРОКОВОГО

ІПОТЕЧНОГО

КРЕДИТУВАННЯ

4.1 Аналіз структури

та вартості

ресурсних

джерел для

довгострокового

іпотечного

кредитування

4.2 Оцінка рентабельності

довгострокового

іпотечного

кредитування

ВИСНОВКИ

СПИСОК ВИКОРИСТАНОЇ

ЛІТЕРАТУР

ДОДАТКИ

ВСТУП

Поняття

«іпотека»

походить зі

Стародавньої

Греції, де так

називали стовп

із написом, що

земельна ділянка,

на межі якої

встановлювався

такий стовп,

є забезпеченням

позики. На певному

відрізку історії

іпотекою називали

заставу нерухомого

майна шляхом

запису до публічних

книг1.

Пізніше у країнах,

які називали

себе соціалістичними,

унаслідок того

що земля не

була об’єктом

купівлі, продажу

й застави, іпотека

не існувала.

Сьогодні під

іпотекою прийнято

розуміти заставу

нерухомого

майна, головним

чином землі,

з метою отримання

позики, так

званого іпотечного

кредиту2.

Безумовно,

іпотека є невід’ємною

ланкою ринкової

економіки.

Поява з 1 січня

2004 року системи

правил про

іпотеку сприятиме

становленню

в Україні іпотечного

ринку, який як

той, що самофінансується

(без фінансового

втручання

держави), дозволить

фінансувати

виробництво,

будівництво,

сільське

господарство,

будівництво

житла тощо.

Очевидно, що

іпотека сприятиме

зростанню

ділової активності,

розвитку ринку

фінансових

та страхових

послуг. Іпотека

приваблива

для кредиторів

тим, що надійно

захищає їх

права перед

іншими особами,

які претендують

на майно боржника,

оскільки встановлює

високий пріоритет

для вимог

іпотекодержателя.

З 1 січня

2004 року набули

чинності правила,

що формують

іпотечний ринок

України, а саме:

– Закон

України від

05.06.2003 р. № 898-IV «Про

іпотеку» (далі

– Закон № 898, або

нові правила

про іпотеку)

– встановлює

основні правила

іпотеки;

– Закон

України від

19.06.2003 р. № 979-IV «Про

іпотечне

кредитування,

операції з

консолідованим

іпотечним

боргом та іпотечні

сертифікати»

(далі – Закон

№ 979) – установлює

правила іпотечного

кредитування,

випуску та

обігу іпотечних

сертифікатів;

– Закон

України від

19.06.2003 р. № 978-IV «Про

фінансово-кредитні

механізми та

управління

майном при

будівництві

житла та операції

з нерухомістю»

(далі – Закон

№ 978) – установлює

обов’язковість

іпотеки для

забезпечення

угоди між

забудовником

і стороною, що

фінансує будівництво;

– Цивільний

кодекс України

від 16.01.2003 р. № 435-IV,

зокрема ст. 575

«Окремі види

застави» ;

– Господарський кодекс

України від

16.01.2003 р. № 436-IV, зокрема

ст. 334

«Правовий

статус банків»,

ст. 347 «Форми та

види банківського

кредиту».

Перелік

документів,

котрі так чи

інакше регламентують

іпотечну систему,

був би неповним

без документів,

що встановлюють

правила реєстрації

прав на нерухоме

майно і захисту

прав кредиторів.

На сьогодні

існують лише

відповідні

законопроекти:

проект Закону

України від

05.06.2003 р. № 2580-1 «Про

державну реєстрацію

прав на нерухоме

майно та їх

обмежень»3

та проект Закону

України від

11.07.2003 р. № 2336 «Про

забезпечення

вимог кредиторів

та реєстрацію

обтяжень».

Можна передбачити

появу найближчим

часом закону,

що регулює

державну реєстрацію

прав на нерухоме

майно, оскільки

без чіткої

системи прав

власності на

нерухоме майно

неможливе

нормальне

функціонування

іпотечної

системи в цілому.

Згідно з п. 4

Прикінцевих

положень Закону

№ 898 до набуття

чинності таким

законом порядок

державної

реєстрації

іпотек установлюється

Тимчасовим

положенням

про порядок

державної

реєстрації

іпотек.

Відповідно

до Закону № 898

іпотека

– це вид забезпечення

виконання

зобов’язання

нерухомим

майном, що

залишається

у володінні

та користуванні

іпотекодавця,

згідно з яким

іпотекодержатель

має право в

разі невиконання

боржником

забезпеченого

іпотекою зобов’язання

отримати задоволення

своїх вимог

за рахунок

предмета іпотеки

переважно перед

іншими кредиторами

цього боржника

в порядку,

встановленому

цим Законом.

Отже, нове визначення

іпотеки підкреслює,

що іпотека –

це не просто

застава, а

спеціальний

(окремий) механізм,

який можна

розглядати

як різновид

застави.

По-своєму

цікавий механізм

державної

реєстрації

іпотеки (ст. 4

Закону № 898), що

передбачає

непряму мотивацію.

Згідно з таким

механізмом

обтяження

нерухомого

майна іпотекою

підлягає державній

реєстрації,

але і за її

відсутності

іпотечний

договір залишається

дійсним. Ось

тут і спрацьовує

механізм мотивації,

згідно з яким,

якщо іпотека

не пройде процедуру

державної

реєстрації,

вимога іпотекодержателя

не набуває

пріоритету

щодо зареєстрованих

прав чи вимог

інших осіб на

передане в

іпотеку нерухоме

майно. Зареєстровані

права та вимоги

на нерухоме

майно підлягають

задоволенню

згідно з їх

пріоритетом

– у черговості

їх державної

реєстрації

(ст. 3 Закону №

898).

Щоб

нерухоме майно

стало предметом

іпотеки,

воно згідно

з новими правилами

має відповідати

таким умовам

(ст. 5 Закону №

898): по-перше, таке

майно має належати

іпотекодавцю

на праві власності

(або на праві

господарського

ведення), по-друге,

нерухоме майно

має бути відчужуваним

і на нього може

бути звернено

стягнення,

по-третє, таке

майно має бути

зареєстроване

як окремий

виділений у

натурі об’єкт.

Отже, обов’язкові

умови,

яким повинен

відповідати

предмет іпотеки,

готують підґрунтя

для задоволення

іпотекодержателем

своїх вимог

за рахунок

предмета іпотеки,

якщо це буде

потрібно.

Установлено

й такі обов’язкові

умови передачі

нерухомого

майна в іпотеку,

що демонструють

зв'язок

земельних

ділянок і будов

на таких ділянках,

які належать

іпотекодавцю

на праві власності.

Якщо в іпотеку

передається

будова, іпотека

поширюється

і на земельну

ділянку, на

якій розташовано

таку будову

та яка необхідна

для цільового

використання

такої будови,

і навпаки. Така

норма сприяє

концентрації

прав власності

в одних руках

(не дає її «розпорошити»)

і дозволяє

уникнути появи

різних власників

у землі та будов

на ній у результаті

іпотеки.

Іпотека

того самого

нерухомого

майна може бути

багаторазовою

(ст. 13 Закону №

898), для чого необхідна

згода попередніх

іпотекодержателей,

якщо інше не

встановлено

іпотечним

договором.

Правила наступної

іпотеки наочно

демонструють

роботу механізму

пріоритету

іпотеки, а саме:

попередня

іпотека має

вищий пріоритет

стосовно наступних

іпотек.

Об’єкт досліджень:

умови та розвиток

іпотечного

кредитування

банками України

фізичних осіб

на прикладі

комерційних

банків «Райффайзенбанк

Україна» (з

100% іноземним

капіталом) та

АКБ «Приватбанк»

( з 100% національним

капіталом)

Мета досліджень:

оцінка рентабельності

іпотечного

кредитування

для комерційних

банків та факторів,

що мають суттєвий

вплив на рівень

рентабельності.

Актуальність

досліджень:

іпотечне кредитування

з 01.01.2004 дає нові

механізми

взаємовигідного

довгострокового

кредитування,

яке основане

на двухступеневій

схемі початкового

кредитування

банками суб’єктів

господарювання

та наступного

коротко- та

довгострокового

оборотного

рефінансування

надбаних іпотечних

активів через

механізми

реалізації

нових цінних

паперів (іпотечних

сертифікатів),

для існування

яких необхідний

розвинутий

ринок іпотечних

цінних паперів

в Україні.

1. ЗАГАЛЬНА

ХАРАКТЕРИСТИКА

КРЕДИТНО-БАНКІВСЬКОЇ

СИСТЕМИ УКРАЇНИ

За станом на

1 лютого 2006 року

в Державному

реєстрі банків

значиться 188

банків, з них

164 банки мають

ліцензію

Національного

банку України

на здійснення

банківських

операцій, у

тому числі: 132

банки - акціонерні

товариства

(з них: 91 - відкриті

акціонерні

товариства

(2 банки - державні),

41 - закриті акціонерні

товариства),

32 банки - товариства

з обмеженою

відповідальністю.

За січень 2006 року

в Державному

реєстрі банків

зареєстровано

2 банки (ЗАТ "АКБ

"Сигмабанк",

АКБ "Престиж").

В стані ліквідації

перебуває 20

банків (10,6 % від

загальної

кількості

банків у Державному

реєстрі банків),

з них 14 банків

ліквідуються

за рішенням

Національного

банку України,

5 банків - за

рішенням

господарських

(арбітражних)

судів та 1 банк

– за рішенням

зборів акціонерів

(власників)

банку.

За січень

2006 р. капітал

(балансовий)

банків збільшився

на 2,6 % і становить

26102,3 млн. грн.

Капітал (балансовий)

банків має таку

структуру.

Статутний

капітал складає

62,6 % від капіталу,

результат

минулих років

– 4,3 %, результат

переоцінки

основних засобів,

нематеріальних

активів та

інвестицій

в асоційовані

та дочірні

компанії – 9,7

%, результат

поточного року

– 1,7 %, результати

звітного року,

що очікують

затвердження

– 8,3%, загальні

резерви та

фонди банків

– 11,3 %, емісійні

різниці – 2,1 %.

Зобов'язання

банків України

на 01.02.2006 становили

185872,8 млн. грн., в т.ч.

нерезиденти

– 16,4 % від зобов'язань.

Зобов'язання

банків мають

таку структуру.

Вклади фізичних

осіб складають

39,5 % від загальної

суми зобов'язань

банків; кошти

суб'єктів

господарської

діяльності

– 31,7 %; строкові

вклади (депозити)

інших банків

та кредити, що

отримані від

інших банків

– 14,1 %; кошти Національного

банку України

– 0,4 %; кошти небанківських

фінансових

установ – 2,4 %;

кошти бюджету

та позабюджетних

фондів – 1,5 %;

субординований

борг – 1,4 %; цінні

папери власного

боргу – 1,5 %; кредити,

отримані від

міжнародних

та інших фінансових

організацій

– 1,9 %, інші зобов'язання

- 5,6 %. Банки мають

таку структуру

вкладів населення

з точки зору

строковості.

Строкові вклади

складають

57222,0 млн. грн. або

78,0 % від загальної

суми вкладень,

а вклади до

запитання –

16112,0 млн. грн. або

22,0 %. Населення

віддає перевагу

вкладам в

національній

валюті, які

складають 55,6

% від загальної

суми вкладів

фізичних осіб.

Активи за станом

на 01.02.2006 р. становлять

211975,1 млн. грн. Загальні

активи - складають

221219,7 млн. грн., в т.ч.

нерезиденти

– 6,4 % від загальних

активів.

Банки мають

таку структуру

загальних

активів. Високоліквідні

активи складають

– 15,4 % від суми

загальних

активів, кредити

надані – 70,8 %, вкладення

в цінні папери

– 6,3 %, дебіторська

заборгованість

– 0,7 %, основні

засоби та

нематеріальні

активи – 5,4 %, нараховані

доходи до отримання

– 1,0 %, інші активи

– 0,4 % від суми

загальних

активів.

Кредити надані

мають таку

структуру.

Кредити, що

надані суб'єктам

господарювання,

складають 69,4

% від загального

обсягу наданих

кредитів; строкові

вклади (депозити),

що розміщені

в інших банках

та в НБУ, і кредити,

що надані іншим

банкам – 9,0 %; кредити,

надані фізичним

особам – 21,5 %, кредити,

надані небанківським

фінансовим

установам –

0,1 %.

У січні продовжувалась

тенденція

зростання

довгострокових

кредитів та

кредитів в

інвестиційну

діяльність.

Довгострокові

кредити збільшилися

на 0,7 % і на звітну

дату становили

86856,0 млн. грн. або

55,4 % від наданих

кредитів. Кредити

в інвестиційну

діяльність

збільшилися

на 3,7 % і складають

13987,0 млн. грн. (12,9 % від

кредитів, наданих

суб'єктам

господарської

діяльності).

Одним з важливих

завдань для

банків залишається

забезпечення

прибуткової

діяльності

та підвищення

ефективності

діяльності

банків. За станом

на 01.02.2006 р. прибуток

банків склав

435,6 млн. грн.

Порівняно з

січнем 2005 року

доходи банків

збільшились

на 764,5 млн. грн.

або на 40,1 % і склали

2669,9 млн. грн., в т.ч.

процентні

доходи становили

1992,4 млн. грн. (або

74,6 % від загальних

доходів), комісійні

доходи – 448,0 млн.

грн. (16,8 %), результат

від торговельних

операцій –

162,6 млн. грн. (6,1 %), інші

операційні

доходи – 58,5 млн.

грн. (2,2 %), інші доходи

– 7,8 млн. грн. (0,3 %),

повернення

списаних активів

– 0,5 млн. грн.,

непередбачені

доходи – 0,01 млн.

грн.

Порівняно з

січнем 2005 роком

витрати банків

збільшились

на 490,2 млн. грн.

або на 28,1 % і склали

2234,3 млн. грн., в т.ч.

процентні

витрати становили

1147,1 млн. грн. (або

51,3 % від загальних

витрат), комісійні

витрати – 46,7 млн.

грн. (2,1 %), інші

операційні

витрати – 107,4 млн.

грн. (4,8 %), загальні

адміністративні

витрати – 794,0 млн.

грн. (35,5 %), відрахування

в резерви –

97,4 млн. грн. (4,4 %), податок

на прибуток

41,7 млн. грн. (1,9 %).

Таблиця 1.1

Основні показники

діяльності

банківської

системи Україниза

2000 – 2006 роки (млн.грн.)

| №з/п |

Показники |

Дата |

|

|

01.01.2001 |

01.01.2002 |

01.01.2003 |

01.01.2004 |

01.01.2005 |

2006 |

|

|

|

|

|

|

|

01.01 |

01.02 |

| 1. |

Кількість

зареєстрованих

банків |

195 |

189 |

182 |

179 |

182 |

186 |

188 |

| 2. |

Виключено

з Державного

реєстру банків |

9 |

9 |

12 |

8 |

4 |

1 |

0 |

| 3. |

Кількість

банків, що

знаходиться

у стадії ліквідації |

38 |

35 |

24 |

20 |

20 |

20 |

20 |

| 4. |

Кількість

діючих банків |

153 |

152 |

157 |

158 |

160 |

165 |

164 |

| 4.1 |

з них: з

іноземним

капіталом |

22 |

21 |

20 |

19 |

19 |

23 |

23 |

| 4.1.1 |

у т.ч. зі

100% іноземним

капіталом |

7 |

6 |

7 |

7 |

7 |

9 |

9 |

| 5. |

Частка

іноземного

капіталу у

статутному

капіталі банків,

% |

13.3 |

12.5 |

13.7 |

11.3 |

9.6 |

19.5 |

19.2 |

|

АКТИВИ |

|

| 1. |

Загальні

акти-ви (не

скориго-вані

на резерви

під активні

операції) |

39866 |

50785 |

67774 |

105539 |

141497 |

223024 |

221189 |

| 1.1 |

Чисті

активи (скориговані

на резерви

за активними

операціями) |

37129 |

47 591 |

63896 |

100234 |

134348 |

213878 |

211811 |

| 2. |

Високоліквідні

активи |

8270 |

7744 |

9043 |

16043 |

23595 |

36482 |

34045 |

| 3. |

Кредитний

портфель |

23637 |

32097 |

46736 |

73442 |

97197 |

156385 |

156728 |

| 3.1 |

з нього:

кредити надані

суб'єктам

господарської

діяльності |

18216 |

26564 |

38189 |

57957 |

72875 |

109020 |

108777 |

| 3.2 |

кредити

надані фізичним

особам |

941 |

1373 |

3255 |

8879 |

14599 |

33156 |

33772 |

| 4. |

Довгострокові

кредити |

3309 |

5683 |

10690 |

28136 |

45531 |

86227 |

87037 |

| 4.1 |

з них:

довгострокові

кредити суб'єктам

господарської

діяльності |

2761 |

5125 |

9698 |

23239 |

34693 |

58528 |

58814 |

| 5. |

Проблемні

кредити (прострочені

та сумнівні) |

2679 |

1863 |

2113 |

2500 |

3145 |

3379 |

3661 |

| 6. |

Вкладення

в цінні папери |

2175 |

4390 |

4402 |

6534 |

8157 |

14338 |

13985 |

| 7. |

Резерви

під активні

операції банків |

2737 |

3194 |

3905 |

5355 |

7250 |

9370 |

9582 |

|

% виконання

формування

резерву |

61.5 |

85.4 |

93.3 |

98.2 |

99.7 |

100.05 |

100.04 |

| 7.1 |

з них:

резерв на

відшкодування

можливих втрат

за кредитними

операціями |

2 336 |

2963 |

3575 |

4631 |

6367 |

8328 |

8494 |

|

ПАСИВИ |

|

| 1. |

Пасиви,

усього |

37129 |

47591 |

63896 |

100234 |

134348 |

213878 |

211811 |

| 2. |

Балансовий

капітал |

6507 |

7915 |

9983 |

12882 |

18421 |

25451 |

25931 |

| 2.1 |

з нього:

статутний

капітал |

3671 |

4573 |

5998 |

8116 |

11605 |

16111 |

16346 |

| 2.2 |

Частка

капіталу у

пасивах |

17.5 |

16.6 |

15.6 |

12.9 |

13.7 |

11.9 |

12.2 |

| 3. |

Зобов'язання

банків |

30622 |

39 676 |

53 913 |

87352 |

115927 |

188427 |

185880 |

| 3.1 |

з них:

кошти суб'єктів

господарської

діяльності |

13071 |

15653 |

19 703 |

27987 |

40128 |

61214 |

58977 |

| 3.1.1 |

з них: строкові

кошти суб'єктів

господарської

діяльності |

2867 |

4698 |

6161 |

10391 |

15377 |

26807 |

25610 |

| 3.2 |

вклади фізичних

осіб |

6649 |

11165 |

19092 |

32113 |

41207 |

72542 |

73332 |

| 3.2.1 |

з них:

строкові вклади

фізичних осіб |

4569 |

8060 |

14128 |

24861 |

33204 |

55257 |

57222 |

|

Довідково: |

|

| 1. |

Регулятивний

капітал |

5148 |

8025 |

10099 |

13274 |

18188 |

26373 |

26489 |

| 2. |

Адекватність

регулятивного

капіталу (Н2) |

15.53 |

20.69 |

18.01 |

15.11 |

16.81 |

14.95 |

15.08 |

| 3. |

Доходи |

7446 |

8583 |

10470 |

13949 |

20072 |

27537 |

2668 |

| 4. |

Витрати |

7476 |

8051 |

9785 |

13122 |

18809 |

25367 |

2398 |

| 5. |

Результат

діяльності |

-30 |

532 |

685 |

827 |

1263 |

2170 |

270 |

| 6. |

Рентабельність

активів, % |

-0.09 |

1.27 |

1.27 |

1.04 |

1.07 |

1.31 |

… |

| 7. |

Рентабельність

капіталу, % |

-0.45 |

7.50 |

7.97 |

7.61 |

8.43 |

10.39 |

… |

| 8. |

Чиста

процентна

маржа, % |

6.31 |

6.94 |

6.00 |

5.78 |

4.90 |

4.90 |

… |

| 9. |

Чистий

спред, % |

7.10 |

8.45 |

7.20 |

6.97 |

5.72 |

5.78 |

… |

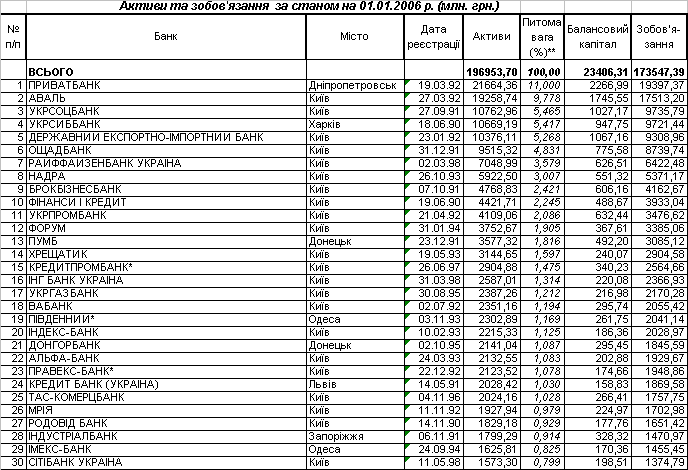

Таблиця 1.2

Активи та

зобов’язання

перших 30 комерційних

банків України

станом на 01.01.2006

року

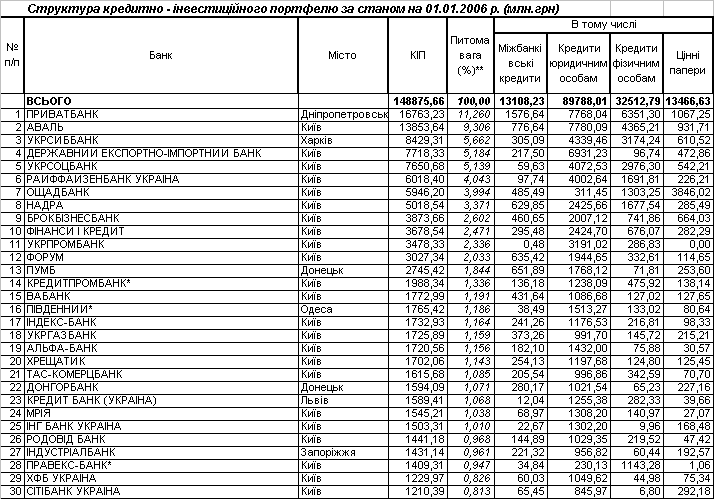

Таблиця 1.3

Кредитно-інвестиційний

портфель перших

30 комерційних

банків України

станом на 01.01.2006

року

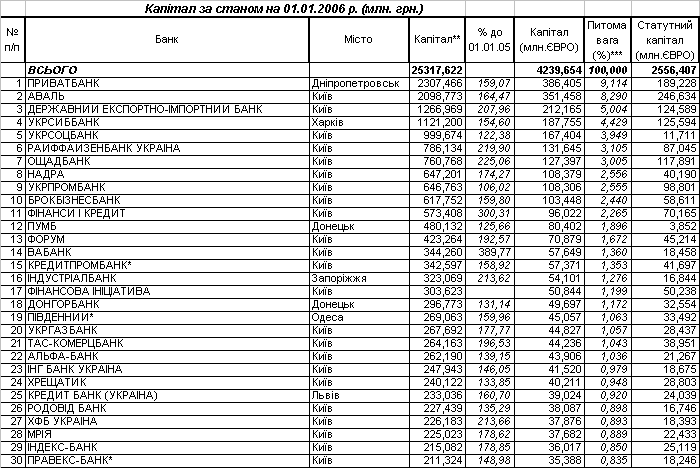

Таблиця 1.4

Власний капітал

перших 30 комерційних

банків України

станом на 01.01.2006

року

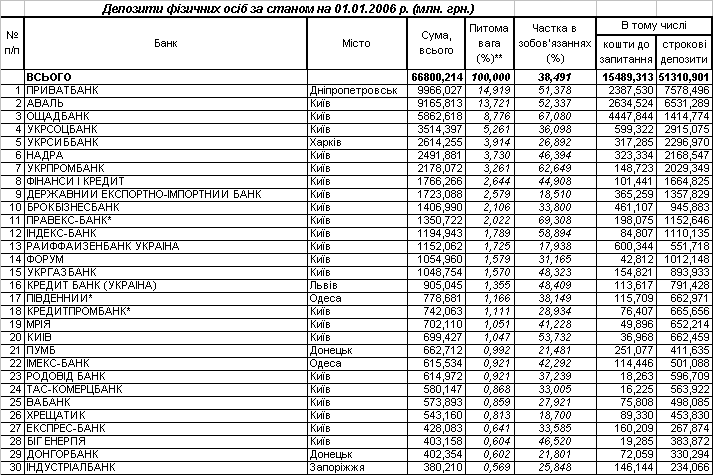

Таблиця 1.5

Депозити фізичних

осіб в перших

30 комерційних

банках України

станом на 01.01.2006

року

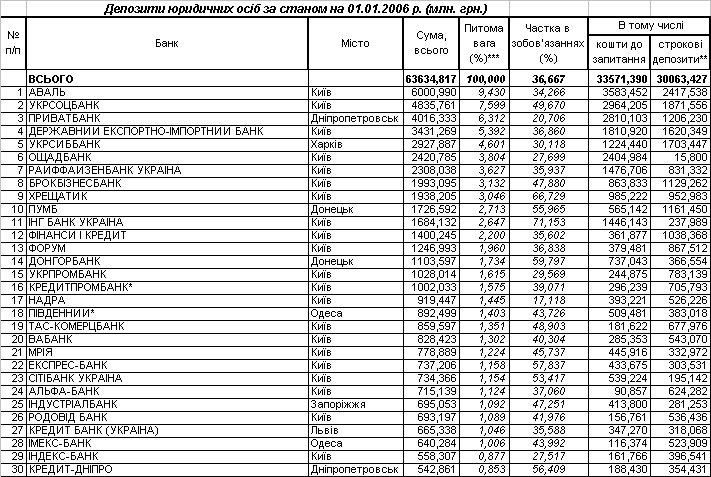

Таблиця 1.6

Депозити юридичних

осіб в перших

20 комерційних

банках України

станом на 01.01.2006

року

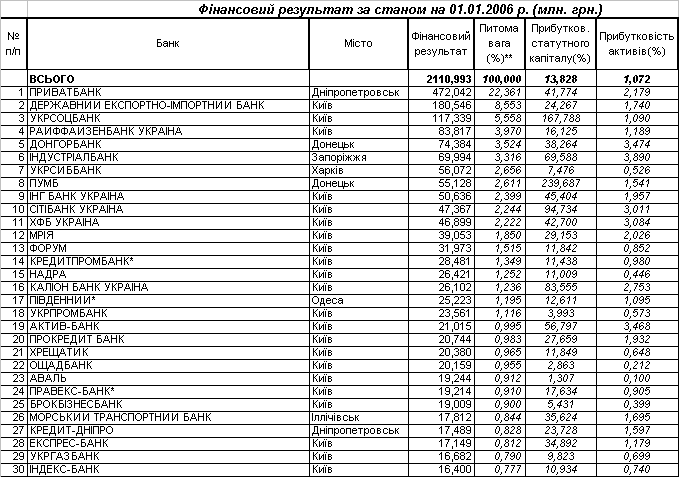

Таблиця 1.7

Фінансовий

результат в

перших 20 комерційних

банках України

станом на 01.01.2006

року (за 2005 рік)

2. ПОРІВНЯЛЬНИЙ

АНАЛІЗ УМОВ

ТА КРЕДИТНИХ

СТАВОК ДОВГОСТРОКОВОГО

ІПОТЕЧНОГО

КРЕДИТУВАННЯ

НА ПРИДБАННЯ

АВТОМОБІЛІВ

ТА ЖИТЛА В БАНКАХ

УКРАЇНИ

2.1 Характеристики

довгострокового

іпотечного

кредитування

в комерційному

банку з 100% іноземним

капіталом

«РайффайзенБанк

Україна»

2.1.1 Історія

та основні

характеристики

банку «РайффайзенБанк

Україна»

Історія

Банків Райффайзен

почалася

з німецького

економіста

Фрідріха

Вільгельма

Райффайзена

(1818-1888), який

у 1862 заснував

перше кооперативне

банківське

об'єднання,

покладене в

основу всесвітньої

організації

кооперативних

товариств

Райффайзен.

Головними

принципами

в роботі, визначеними

Фрідріхом

Райффайзеном

, стали

взаємодопомога

і пропаганда

інтересів

членів цієї

організації.

Об'єднання

кооперативної

системи Райффайзен,

які виникли

в Європі в середині

19 століття, існували

також і в Україні.

Перше об'єднання

такого типу

було засновано

в селі Іванівці

на Полтавщині

в 1895 році. Найбільш

широко вони

розвивалися

в Центральній

і Східній Європі.

У 1915 році існувало

більш 2000 об'єднань

кооперативної

системи Райффайзен.

У 1938 році на Галичині

залишалося

ще 563 об'єднання.

Усі вони припинили

своє існування

після приходу

на ці землі

радянської

влади.

Райффайзен

Центральбанк

(РЦБ-Австрія)

був заснований

у 1927 році, пропонує

своїм клієнтам

широкий спектр

комерційних

і інвестиційних

банківських

послуг. РЦБ-Австрія

вважається

піонером у

Центральній

і Східній Європі

й у нього є свої

банки в наступних

країнах (табл.2.1):

Таблиця 2.1

Заснування

дочірніх банків

Райффайзен

в країнах бувшого

соціалістичного

табору

| 1987 Угорщина |

Raiffeisen Bank |

| 1991

Словаччина |

Tatra

banka |

| 1991

Польща |

Raiffeisen

Bank Polska |

| 1993

Чеська Республіка |

Raiffeisenbank |

| 1994

Болгарія |

Raiffeisenbank

(Bulgaria) |

| 1995

Хорватія |

Raiffeisenbank

Austria |

| 1997

Росія |

Raiffeisenbank

Austria |

| 1998

Україна |

Raiffeisenbank

Ukraine |

| 1998

Румунія |

Raiffeisen

Bank |

| 2000

Боснія і Герцеговина |

Raiffeisen

BANK Bosna i Hercegovina |

| 2001

Сербія і Чорногорія |

Raiffeisenbank |

| 2002

Словенія |

Raiffeisen

Krekova Banka |

| 2002

Косово |

Raiffeisen

Bank Kosovo J.S.C. |

| 2003

Белорусия |

Priorbank,

JSC |

| 2004

Албанія |

Savings

Bank of Albania |

У 1994 році було

відкрите

представництво

РЦБ в Україні.

У березні 1998 року

був заснований

дочірній банк

- Райффайзенбанк

Україна. За

результатами

діяльності

у 2001 року Національний

Банк України

офіційно відніс

„Райффай-зенбанк

Україна” до

категорії 8-ми

найбільших

банків України,

що свідчить

про надзвичайні

темпи росту

в історії банківської

справи в Україні.

Райффайзенбанк

Україна -

дочірній банк

Raiffeisen International Bank-Holding AG (Raiffeisen International).

Raiffeisen

International, яка

100% належить

Райффайзен

Центральбанку

(РЦБ), є холдинговою

компанією

дочірніх банків

РЦБ у Центральній

і Східній Європі.

РЦБ є центральною

установою

Австрійсь-кої

Банківської

Групи Райффайзен,

наймогутнішої

банківської

групи в країні.

РЦБ вважає

країни Центральної

і Східної Європи

своїми внутрішніми

ринками і функціонує

через Raiffeisen International у

16 країнах регіону,

де діють 15 дочірніх

банків з майже

800 філіями.

Станом на

01.01.2006 року (за результатами

2005 року) „РайффайзенБанк

Україна” згідно

даних табл. 1.2

– 1.7 займає наступні

рейтингові

місця в банківській

системі України:

- Обсяг валюти

активів балансу

– 7 048,990 млн.грн.( 7

місце);

- Обсяг власного

капіталу –

786,134 млн.грн.( 6 місце);

- Обсяг статутного

капіталу –

87,045 млн.євро( 8 місце);

- Обсяг

кредитно-інвестиційного

портфелю

– 6 018,400 млн.грн.(

6 місце);

- Обсяг поточних

та строкових

депозитів

фізичних осіб

– 1 152,062 млн.грн.(

13 місце);

- Обсяг поточних

та строкових

депозитів

юридичних осіб

– 2 308,038 млн.грн.(

7 місце);

- Обсяг балансового

прибутку –

83,817 млн.грн.( 4 місце);

- Прибутковість

статутного

капіталу –

16,125 % ( 30 місце);

- Прибутковість

активів балансу

– 1,189 % (28 місце);

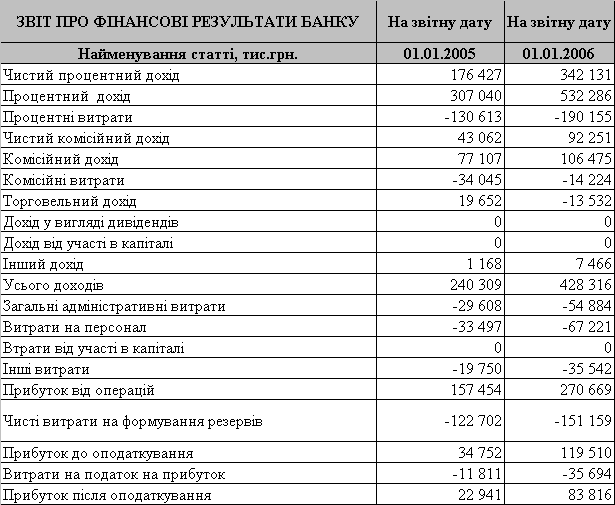

В табл.2.2 – 2.3

наведені звітні

баланси та

звіти про фінансові

результати

„Райффайзенбанк

Україна” за

2004 -2005 роки за даними

НБУ.

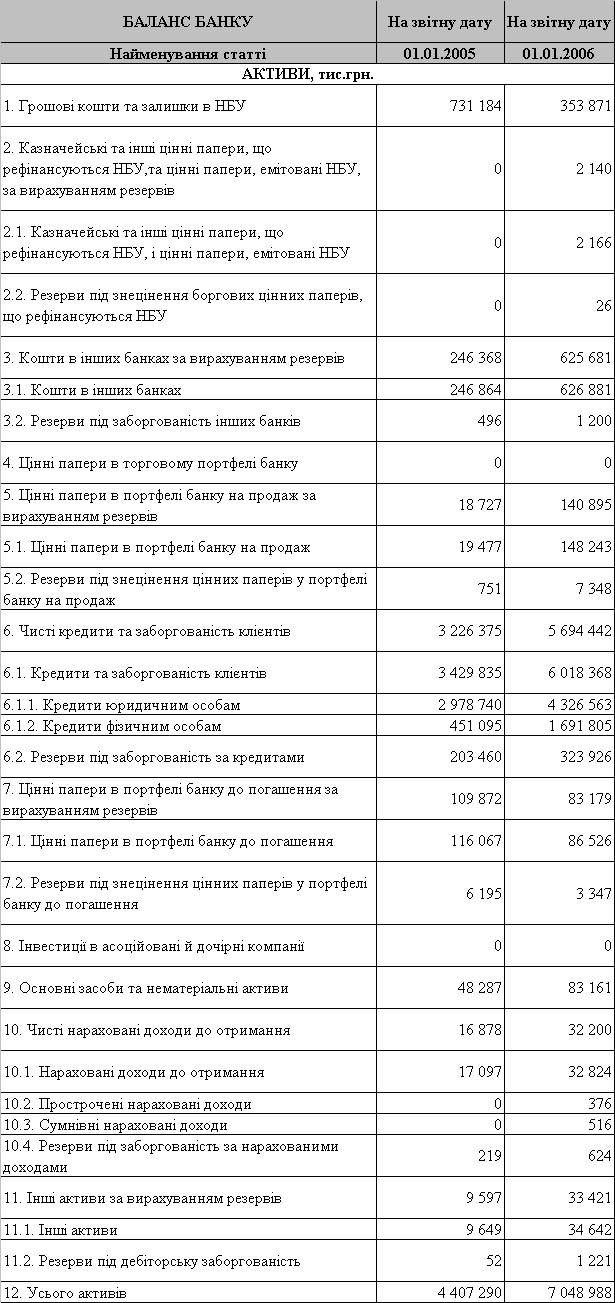

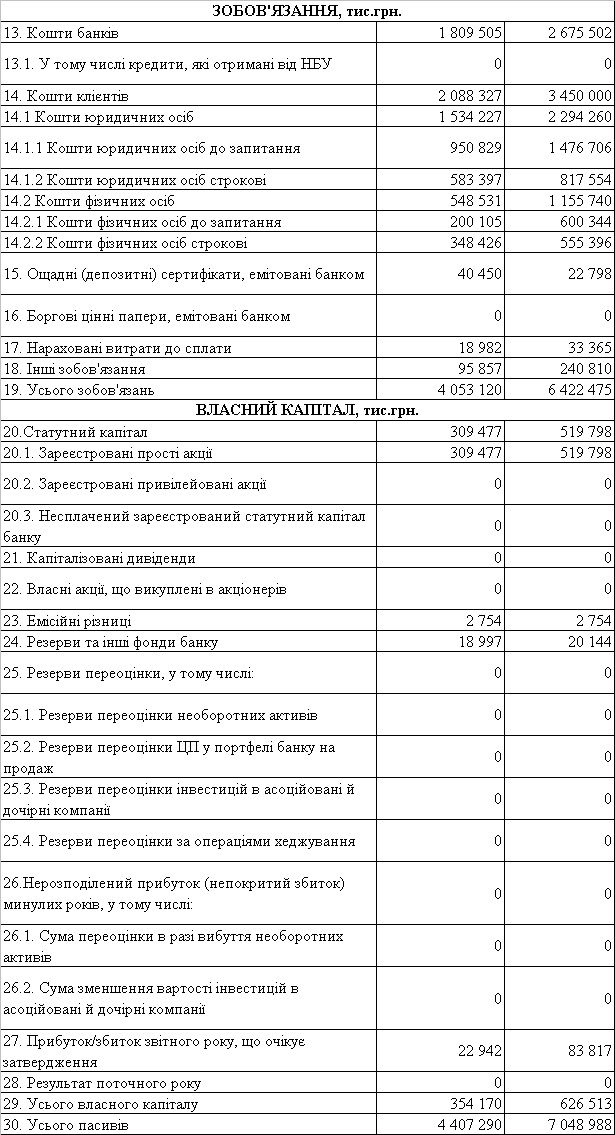

Таблиця 2.2

Звітні баланси

«Райффайзенбанк

Україна» за

2004 – 2005 роки

Продовження

табл.2.2

Таблиця 2.3

Звіти про

фінансові

результати

«Райффайзенбанк

Україна» за

2004 -2005 роки

2.1.2 Умови кредитування

фізичних осіб

для придбання

житла

Умови

кредитування

по програмі

"Житло в кредит":

а)

Вимоги до

Позичальника:

- Приватні особи,

що мають стабільний

доход, достатній

для погашення

суми кредиту

і відсотків

по ньому.

б)

Кредит надається:

- На придбання

нерухомості

на вторинному

житловому

ринку;

- На фінансування

будівництва

квартири, згідно

з інвестиційним

договором

(договору про

пайову участь

у будівництві)

на первинному

житловому

ринку. У забезпечення

Позичальник

надає існуючу

в нього житлову

нерухомість

як альтернативне

забезпечення.

в) Кредити

видаються в

національній

валюті ,

доларах

США і

ЄВРО

:

- Максимальна

сума кредиту:

200 000 доларів

США (або

еквівалент

в іншій валюті);

- Початковий

внесок за

рахунок засобів

Позичальника

складає не менш

15% від

вартості житла.

Початковий

внесок може

бути дорівнює

0% ,

як-що в іпотеку

оформляється

додаткова

нерухомість.

Додаткова

нерухо-мість

повинна відповідати

вимогам забезпечення,

її вартість

повинна пок-ривати

початковий

внесок Позичальника;

- Максимальний

термін кредитування:

20 років.

г)

Погашення

кредиту і відсотків:

- Щомісячні

платежі рівними

частинами

(аннуітет);

- По графіку-щомісячне

погашення

кредиту рівними

частинами з

нарахуванням

відсотків на

залишок заборгованості.

д)

Обов'язкове

страхування:

- Страхування

заставного

майна;

- Страхування

Позичальника

від нещасного

випадку;

- Страхування

втрати права

власності на

нерухомість.

Страхування

права власності

проводиться

не більш 3 років.

е)Відношення

кредиту і заставного

майна:

- Для нерухомості,

розташованої

в обласних

центрах, співвідношення

максимальної

суми кредиту

до вартості

житла складає:

≤ 85%

при сумі

кредиту від

3 000 до 50 000 USD;

≤ 80%

при сумі

кредиту від

50 001 до 100 000 USD;

≤ 70%

при сумі

кредиту від

100 001 до 200 000 USD.

- Для нерухомості,

розташованої

в інших регіонах,

співвідношення

максимальної

суми кредиту

до вартості

житла складає:

≤ 85%

при сумі

кредиту від

3 000 до 30 000 USD;

≤ 80%

при сумі

кредиту від

30 001 до 50 000 USD;

≤ 70%

при сумі

кредиту від

50 001 до 80 000 USD;

≤ 50%

при сумі

кредиті від

80 001 до 200 000 USD.

ж) Процентні

ставки по кредитах

наведені в

табл.2.4

Таблиця

2.4

Процентні

ставки по кредитах

на житло

| Термін |

10-15

років |

15-20

років |

| Ставка в

гривнях |

15,5% (плаваюча) |

| Ставка в

доларах |

11% |

12% (плаваюча) |

| Ставка в

Євро |

10,5% |

10,5% (плаваюча) |

|

|

|

з)

Розрахункові

суми витрат

Позичальника

при оформленні

житлового

кредита наведені

в табл.2.5.

Таблиця

2.5

Зразкові

витрати Позичальника

при оформленні

житлового

кредиту

| Послуги

банку: |

| Комісія

за обслуговування |

одноразово |

З

одночасним

оформленням

кредитного

договору і

договору іпотеки |

С

отстрочкой

оформления

договора ипотеки |

|

|

500 грн. |

1% від суми

рефінансування

(min 850 грн.) -при сумі

рефінансування

від 5 000 до 20 000 діл.

США

0,75% від суми

рефінансування

(min 1000 грн.)-при сумі

рефінансування

від 20 001 до 50 000 діл.

США 0,55% від суми

рефінансування

(min 1800 грн.)-при сумі

рефінансування

від 50 001 до 100 000 діл.

США 0,5% від суми

рефінансування

(min 2800 грн.)-при сумі

рефінансування

більш 100 000 діл.

США

|

| Послуги

страхової

компанії: |

| Страхування

предмета іпотеки |

щорічно |

0,4%

від оцінної

вартості

нерухомості |

| Страхування

від нещасного

випадку |

щорічно |

0,3

% від суми кредиту |

| Страхування

титулу * |

щорічно |

0,3%

від суми кредиту |

| Послуги

нотаріуса: |

| Держмито |

одноразово |

1%

від суми договору

закупівлі-продажу |

| Пенсійний

фонд |

одноразово |

1%

від суми договору

закупівлі-продажу |

| Оформлення

договору застави |

одноразово |

0,1%

від суми договору

іпотеки |

| Послуги

нотаріуса ** |

одноразово |

до

400 грн. |

| Послуги

оцінювача: |

| Експертна

оцінка об'єкта

нерухомості |

одноразово |

250

– 550 грн. |

* При переході

права власності

на житло шляхом

його приватизації,

придбанні на

первинному

ринку житла

(новобудова)

або будівництві

страхування

титулу не

застосовується.

Страхування

права власності

проводиться

не більш 3 років.

** Сума

може змінюватися

в залежності

від регіону

України і)

Необхідні

документи

Позичальника

(фізичної особи):

- Заповнена

Анкета-заява

;

- Цивільний

паспорт і копія

паспорта

дружини/чоловіка

позичальника

(усі сторінки

з інформацією);

Свідчення про

шлюб, свідоцтво

про народження

дитини (якщо

є);

- Дозвіл органа

опіки і піклування

у випадку якщо:

- Малолітня

(віком до 14 років)

або неповнолітня

(віком від 14 до

18 років) особа

зареєстрована

(прописана) за

адресою нерухомого

майна, що передається

в іпотеку банкові;

- Малолітня або

неповнолітня

особа є співвласником

нерухомого

майна, що передається

в іпотеку Банкові;

- Довідка з

податкової

інспекції про

присвоєння

ідентифікаційного

номера платника

податків

позичальникові

і дружині/чоловіку

Позичальника;

- Довідка з місця

роботи (згідно

стандартів

ДПАУ), завірена

в бухгалтерії,

що підтверджує

посаду Позичальника

(дружини/чоловіка)

і нараховану

заробітну плату

й утримані

податки за

останні 12 місяців;

- Документи, що

підтверджують

інші доходи

заемщина (при

наявності

доходів не за

основним місцем

роботи), у т.ч.

декларація

про доходи на

останню звітну

дату;

- Копії документів,

що підтверджують

право власності

Позичальника

на нерухоме

або інше майно

зазначене

Позичальником

в анкеті;

- Довідка з банку

про наявність

кредитного

рахунка, з

обов'язковою

вказівкою дати

відкриття

рахунка, залишком

заборгованості

і стану обслуговування

боргу (у випадку

наявності

рахунків в

інших банках);

- Інвестиційний

договір (договір

про пайову

участь у будівництві,

про участь у

фонді фінансування

будівництва)-при

наявності;

Нотаріально

завірена угода

дружини/чоловіка

(інших співвласників)

на передачу

в іпотеку

нерухомості

або їхня безпосередня

присутність

при укладанні

договору;

к)

Документи на

нерухомість,

що є предметом

іпотеки:

- Правовстановлюючий

документ на

власність, що

буде предметом

іпотеки з позначкою

БТІ про реєстрацію;

- Документи, що

підтверджують

право (власності,

використання,

оренди) на земельну

ділянку (при

іпотеці будинку

і/або земельної

ділянки);

- Технічний

паспорт на

об'єкт нерухомості

і довідка-характеристика

БТІ на відчуження

нерухомості;

- Довідка з ЖЕКа

про кількість

прописаних

(зареєстрованих)

осіб і відсутність

заборгованості

по комунальних

послугах;

- Звіт про проведення

незалежної

експертної

оцінки вартості

предмета іпотеки,

проведеної

затвердженим

банком оцінювачем.

2.1.3 Житло в кредит.

Кредитний

калькулятор

«РайфайзенБанк

Україна»

«Райффайзенбанк

Україна» надає

можливість,

використовуючи

WEB технологію

у діалоговому

режимі розрахувати

орієнтований

розмір кредиту,

що Ви можете

одержати в

залежності

від доходів

і витрат Вашої

родини, у випадку

позитивного

рішення Банку

щодо можливості

надання Вам

кредиту.

Таблиця 2.6

Вихідні дані

умов кредитування

| У

якій валюті

Ви хочете одержати

кредит? |

|