Введение

Производственной основой капитального строительства является строительная индустрия, которая состоит из общестроительных, монтажных и специализированных подрядных организаций, предназначенных для выполнения строительно-монтажных работ. Кроме того, в состав строительной индустрии входят некоторые промышленные предприятия по производству строительных конструкций и деталей.

Итоги социально-экономического развития страны в 1999-2000 годах свидетельствуют о формировании тенденции к росту росийской экономики. Этому способствуют благоприятная внешнеэкономическая конъюнктура, сильный платежный баланс, рост внутреннего спроса. Объем ВВП, по оценкам Банка России, в январе—сентябре 2004 г. по сравнению с аналогичным периодом 2003 г. увеличился на 6,6—6,9%. На строительство зданий (жилых и производственных) и сооружений в этот период было использовано 53,9% общего объема инвестиций в основной капитал. На уровне предыдущего года сохранилась доля инвестиций в прочие виды основных фондов (7,7%).

На заседании Минфина РФ порог инвестиций в строительство капитальных объектов, в отношении которых принимать решения будут министерства, предлагалось повысить в 30 раз — до 600 миллионов рублей.

В соответствии с поправками в Бюджетный кодекс правительство будет принимать решения о бюджетных инвестициях в объекты капстроительства госсобственности РФ сметной стоимостью более 600 миллионов рублей.

В отношении объектов со сметной стоимостью менее 600 миллионов рублей решения будут принимать главные распорядители средств федерального бюджета, отметила замминистра.

Сегодня этот порог составляет 20 миллионов рублей. Замминистра финансов Е.Голикова сообщила, что в поправках к Бюджетному кодексу предусмотрено отражение инвестиций в объекты капстроительства со сметной стоимостью более 10 миллиардов рублей отдельными строками в бюджете. В отношении объектов со сметной стоимостью от 100 миллионов рублей до 10 миллиардов инвестиции будут отражаться в составе сводной бюджетной росписи, в иные объекты — суммарно по строкам сводной бюджетной росписи.

Что же касается федеральных адресных инвестиционных программ, поправки предполагают их утверждение вместе с трехлетним бюджетом, однако на 2008–2009 годы предусматривается переходный период, отметила Голикова.

Также решено поручить федеральным органам исполнительной власти государственным заказчикам федеральных целевых программ, а также строек и объектов для федеральных государственных нужд принять необходимые меры по устранению допущенного в I квартале 2008 г. отставания в финансировании федеральных целевых программ, а также строек и объектов для федеральных государственных нужд, обеспечив при этом завершение в июне 2008 г. работ по:

- пообъектному распределению главными распорядителями средств федерального бюджета по согласованию с субъектами бюджетного планирования, Минэкономразвития России и Минфином России бюджетных инвестиций по комплексным мероприятиям, включенным в перечень строек и объектов для федеральных государственных нужд на 2008 год, финансируемых за счет бюджетных ассигнований на осуществление бюджетных инвестиций в объекты капитального строительства государственной собственности Российской Федерации, включаемых в федеральную адресную инвестиционную программу;

- заключению соглашений о предоставлении в 2008 году субсидий из федерального бюджета бюджетам субъектов Российской Федерации на софинансирование объектов капитального строительства государственной собственности субъектов Российской Федерации и (или) на предоставление соответствующих субсидий из бюджетов субъектов Российской Федерации местным бюджетам на софинансирование объектов капитального строительства муниципальной собственности.

В строительной индустрии России взамен типизации строительных трестов и управлений все больше приходит разнообразие строительных компаний и фирм - как по формам собственности, по организационно - правовому их статусу, так и по их размерам, задачам. Наиболее распространенной формой приватизации строительных предприятий в России стало акционирование.

Строительный комплекс сегодня - достаточно раздробленное, не управляемое из единого или нескольких центров множество самостоятельно хозяйствующих субъектов, обладающих своими специфическими особенностями и не связанные с системными целями. Это определяет существенные как региональные, так и внутрирегиональные различия в уровнях цен, обязательствах сторон и других факторов.

При переходе на новые хозяйственные отношения при преобразовании прежних органов управления всех уровней была нарушена полностью управленческая вертикаль.

В результате приватизации произошло раздробление отрасли. Число строительных организаций увеличилось с 1986 г. в семь раз.

Капитальные вложения - инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

Эффективность капитальных вложений (англ. efficiency of investment) - отношение эффекта (результата), получаемого от капитальных вложений, к их объему. В зависимости от результата и направленности капитальных вложений различают экономическую, социальную, экологическую эффективность. Экономическая эффективность капитальных вложений - отношение прироста выпуска продукции, прироста прибыли к капиталовложениям, обусловившим этот прирост. Социальная эффективность капитальных вложений - отношение объема получаемых социальных благ, услуг к капиталовложениям, обеспечившим эти блага, услуги. Экологическая эффективность капитальных вложений -отношение показателей улучшения состояния внешней среды к капиталовложениям, обусловившим эти улучшения.

Экономическая эффективность строительства в макроэкономическом смысле определяется величиной затрат, необходимых для создания единицы национального дохода. Соответственно, процесс снижения затрат на строительство, необходимых для создания единицы национального дохода, называется повышением эффективности строительства.

Эффективность инвестиционных проектов - категория, отражающая соответствие проекта,порождающего данный проект, целям и интересам его участников.

Осуществление эффективных проектов увеличивает поступающий в распоряжение общества внутренний валовой продукт (ВВП), который затем делится между участвующими в проекте субъектами (фирмами (акционерами и работниками), банками, бюджетами разных уровней и пр.).

Поступлениями и затратами этих субъектов определяются различные виды эффективности инвестиционных проектов.

Рекомендуется оценивать следующие виды эффективности:

- эффективность проекта в целом;

- эффективность участия в проекте.

Эффективность проекта в целом оценивается с целью определения

потенциальной привлекательности проекта для возможных участников и поисков источников финансирования. Она включает в себя:

- общественную (социально - экономическую) эффективность проекта;

- коммерческую эффективность проекта.

Показатели общественной эффективности учитывают социально - экономические последствия осуществления инвестиционных проектов для общества в целом, в том числе как непосредственные результаты и затраты проекта, так и "внешние": затраты и результаты в смежных секторах экономики, экологические, социальные и иные внеэкономические эффекты. "Внешние" эффекты рекомендуется учитывать в количественной форме при наличии соответствующих нормативных и методических материалов. В отдельных случаях, когда эти эффекты весьма существенны, при отсутствии указанных документов допускается использование оценок независимых квалифицированных экспертов. Если "внешние" эффекты не допускают количественного учета, следует провести качественную оценку их влияния. Эти положения относятся также к расчетам региональной эффективности. Показатели коммерческой эффективности проекта учитывают финансовые последствия его осуществления для участника, реализующего ИП, в предположении, что он производит все необходимые для реализации проекта затраты и пользуется всеми его результатами.

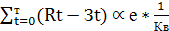

Показатели эффективности проекта в целом характеризуют с экономической точки зрения технические, технологические и организационные проектные решения.Эффективность участия в проекте определяется с целью проверки реализуемости инвестиционных проектов и заинтересованности в нем всех его участников.В качестве основных показателей, используемых для расчетов эффективности инвестиционных проектов, рекомендуются:- чистый доход;- чистый дисконтированный доход;- внутренняя норма доходности;- потребность в дополнительном финансировании (другие названия -ПФ, стоимость проекта, капитал риска);- индексы доходности затрат и инвестиций;- срок окупаемости.Чистым доходом (другие названия - ЧД, Net Value, NV) называетсянакопленный эффект (сальдо денежного потока) за расчетный период: ЧД =  где суммирование распространяется на все шаги расчетного периода.Важнейшим показателем эффективности проекта является чистый дисконтированный доход (другие названия - ЧДД, интегральный эффект, Net Present Value, NPV) - накопленный дисконтированный эффект за расчетный период. ЧДД рассчитывается по формуле: ЧДД = где суммирование распространяется на все шаги расчетного периода.Важнейшим показателем эффективности проекта является чистый дисконтированный доход (другие названия - ЧДД, интегральный эффект, Net Present Value, NPV) - накопленный дисконтированный эффект за расчетный период. ЧДД рассчитывается по формуле: ЧДД =  ЧД и ЧДД характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного проекта соответственно без учета и с учетом неравноценности эффектов (а также затрат, результатов), относящихся к различным моментам времени.Разность ЧД - ЧДД нередко называют дисконтом проекта.Для признания проекта эффективным с точки зрения инвестора необходимо, чтобы ЧДД проекта был положительным; при сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД (при выполнении условия его положительности).Внутренняя норма доходности (другие названия - ВНД, внутренняя норма дисконта, внутренняя норма рентабельности, Internal Rate of Return, IRR). В наиболее распространенном случае инвестиционных проектов, начинающихся с (инвестиционных) затрат и имеющих положительный ЧД, внутренней нормой доходности называется положительное число Ев, если:- при норме дисконта Е = Ев чистый дисконтированный доход проекта обращается в 0,- это число единственное.В более общем случае внутренней нормой доходности называется такое положительное число Ев, что при норме дисконта Е = Ев чистый дисконтированный доход проекта обращается в 0, при всех больших значениях Е - отрицателен, при всех меньших значениях Е - положителен.Если не выполнено хотя бы одно из этих условий, считается, что ВНД не существует.Сроком окупаемости ("простым" сроком окупаемости, payback period) называется продолжительность периода от начального момента до момента окупаемости. Начальный момент указывается в задании на проектирование (обычно это начало нулевого шага или начало операционной деятельности). Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый доход ЧД(k) становится и в дальнейшем остается неотрицательным.При оценке эффективности срок окупаемости, как правило, выступает только в качестве ограничения.Сроком окупаемости с учетом дисконтирования называетсяпродолжительность периода от начального момента до "момента окупаемости с учетом дисконтирования". Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый дисконтированный доход ЧДД(k) становится и в дальнейшем остается неотрицательным.Потребность в дополнительном финансировании (ПФ) - максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Величина ПФ показывает минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Поэтому ПФ называют еще капиталом риска. Следует иметь в виду, что реальный объем потребного финансирования не обязан совпадать с ПФ и, как правило, превышает его за счет необходимости обслуживания долга.Потребность в дополнительном финансировании с учетом дисконта (ДПФ) - максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности. Величина ДПФ показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.Индексы доходности характеризуют (относительную) "отдачу проекта" на вложенные в него средства. Они могут рассчитываться как для дисконтированных, так и для недисконтированных денежных потоков. При оценке эффективности часто используются:- Индекс доходности затрат - отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам).- Индекс доходности дисконтированных затрат - отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков.- Индекс доходности инвестиций (ИД) - отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧД к накопленному объему инвестиций;- Индекс доходности дисконтированных инвестиций (ИДД) – отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДД равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций.При расчете ИД и ИДД могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).Индексы доходности затрат и инвестиций превышают 1, если и только если для этого потока ЧД положителен.Индексы доходности дисконтированных затрат и инвестиций превышают 1, если и только если для этого потока ЧДД положителен. ЧД и ЧДД характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного проекта соответственно без учета и с учетом неравноценности эффектов (а также затрат, результатов), относящихся к различным моментам времени.Разность ЧД - ЧДД нередко называют дисконтом проекта.Для признания проекта эффективным с точки зрения инвестора необходимо, чтобы ЧДД проекта был положительным; при сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД (при выполнении условия его положительности).Внутренняя норма доходности (другие названия - ВНД, внутренняя норма дисконта, внутренняя норма рентабельности, Internal Rate of Return, IRR). В наиболее распространенном случае инвестиционных проектов, начинающихся с (инвестиционных) затрат и имеющих положительный ЧД, внутренней нормой доходности называется положительное число Ев, если:- при норме дисконта Е = Ев чистый дисконтированный доход проекта обращается в 0,- это число единственное.В более общем случае внутренней нормой доходности называется такое положительное число Ев, что при норме дисконта Е = Ев чистый дисконтированный доход проекта обращается в 0, при всех больших значениях Е - отрицателен, при всех меньших значениях Е - положителен.Если не выполнено хотя бы одно из этих условий, считается, что ВНД не существует.Сроком окупаемости ("простым" сроком окупаемости, payback period) называется продолжительность периода от начального момента до момента окупаемости. Начальный момент указывается в задании на проектирование (обычно это начало нулевого шага или начало операционной деятельности). Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый доход ЧД(k) становится и в дальнейшем остается неотрицательным.При оценке эффективности срок окупаемости, как правило, выступает только в качестве ограничения.Сроком окупаемости с учетом дисконтирования называетсяпродолжительность периода от начального момента до "момента окупаемости с учетом дисконтирования". Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый дисконтированный доход ЧДД(k) становится и в дальнейшем остается неотрицательным.Потребность в дополнительном финансировании (ПФ) - максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Величина ПФ показывает минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Поэтому ПФ называют еще капиталом риска. Следует иметь в виду, что реальный объем потребного финансирования не обязан совпадать с ПФ и, как правило, превышает его за счет необходимости обслуживания долга.Потребность в дополнительном финансировании с учетом дисконта (ДПФ) - максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности. Величина ДПФ показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.Индексы доходности характеризуют (относительную) "отдачу проекта" на вложенные в него средства. Они могут рассчитываться как для дисконтированных, так и для недисконтированных денежных потоков. При оценке эффективности часто используются:- Индекс доходности затрат - отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам).- Индекс доходности дисконтированных затрат - отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков.- Индекс доходности инвестиций (ИД) - отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧД к накопленному объему инвестиций;- Индекс доходности дисконтированных инвестиций (ИДД) – отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДД равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций.При расчете ИД и ИДД могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).Индексы доходности затрат и инвестиций превышают 1, если и только если для этого потока ЧД положителен.Индексы доходности дисконтированных затрат и инвестиций превышают 1, если и только если для этого потока ЧДД положителен. Вариант: 12

Номера заводов: 4,5 , 6, 8

Район строительства: 7

Норма дисконта: 0,14

Определение стоимости строительства

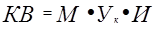

В общем виде величина капитальных вложений (КВ) определяется по формуле:

где М – мощность предприятия в натуральных единицах производимой продукции;

Ук

– удельные капитальные вложения в рублях на единицу продукции;

И – индекс пересчета цен, учитывающих изменение текущий цен под влиянием инфляции и других факторов.

Для условий строительства, отличающихся от базовых, применяется ряд поправочных коэффициентов. В конечном итоге, расчеты проводятся по формуле:

, ,

где КВ – величина капитальных вложений;

Ук

– удельные капитальные вложения;

М – мощность предприятия;

Соб

– удельные капитальные вложения, предназначенные на оборудование;

К1

– поправочные коэффициенты изменения стоимости строительно-монтажных работ по районам;

К2

– поправочные коэффициенты к стоимости оборудования по районам;

И1

– индекс удорожания стоимости строительно-монтажных работ;

И2

– индекс удорожания стоимости оборудования.

(4) – завод ЖБК для промышленного строительства;

(5) – завод ЖБК для водохозяйственного строительства;

(6) – завод ЖБК для водохозяйственного строительства;

(8) – завод ЖБК для элеваторостроения.

1. (4) КВ=200*((73-22)*1,58*17002+22*1,06*44231)=

= 324491 (тыс.руб)

2. (5) КВ=50*((135-24) *1,58*17002+24*1,06*44231)=

=205352(тыс.руб)

3. (6) КВ=80*((107-20) *1,58*17002+20*1,06*44231)=

=261983(тыс.руб)

4. (8) КВ=52*((120-26) *1,58*17002+26*1,06*44231)=

=194695(тыс.руб)

Стоимость строительно-монтажных работ (С) определяется по формуле:

, ,

где Ссмр

– удельные капитальные вложения, предназначенные на строительно-монтажные работы.

1. (4) С=200*39*1,58*17002=209532(тыс.руб)

2. (5) С=50*78*1,58*17002=104766(тыс.руб)

3. (6) С=80*64*1,58*17002=137539(тыс.руб)

4. (8) С=52*68*1,58*17002=94988(тыс.руб)

Таблица 1

Расчёт стоимости строительства объекта

| №

п/п

|

Наименование объекта строительства

|

Мощность, тыс. ед.

|

Район строительства

|

Удельные капитальные вложения, руб./ед.

|

Поправочные коэффициенты

|

Общая стоимость (тыс. руб)

|

| Всего

|

В том числе

|

К1

|

К2

|

И1

|

И2

|

КВ

|

СМР

|

| СМР

|

Оборудование

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

13

|

| 4

|

Завод ЖБК для промышленного строительства

|

200

|

7

|

73

|

39

|

22

|

1,58

|

1,06

|

17002

|

44231

|

324491

|

209532

|

| 5

|

Завод ЖБК для водохозяйственного строительства

|

50

|

135

|

78

|

24

|

205352

|

104766

|

| 6

|

Завод ЖБК для водохозяйственного строительства

|

80

|

107

|

64

|

20

|

261983

|

137539

|

| 8

|

Завод ЖБК для элеваторостроения

|

52

|

120

|

68

|

26

|

194695

|

94988

|

Оценка экономической эффективности проекта

Оценка предстоящих затрат и результатов при определении эффективности инвестиционного проекта осуществляется в пределах расчётного периода, продолжительность которого принято называть горизонтом расчёта. Горизонт расчёта включает время создания, эксплуатации и (при необходимости) ликвидации объекта. При этом учитываются затраты участников проекта, которые делятся на первоначальные (капитальные вложения), текущие (эксплуатационные, или себестоимость производства продукции) и ликвидационные (связанные с ликвидацией объекта).

Все стоимостные расчёты в курсовой работе ведутся в текущих ценах. При оценке эффективности инвестиционного проекта соизмерение разновременных стоимостных показателей осуществляется путем их приведения (дисконтирования) к ценности в начальном периоде. Приведение производится путем умножения соответствующих показателей на коэффициент дисконтирования at

, который рассчитывается по формуле:

где Е - норма дисконта (дается в приложениях);

t – номер соответствующего периода, в котором производится дисконтирование.

α1 =__1____ = 0,87

1 + 0,14

α2 =___1_____ = ___1___ = 0,77

(1 + 0,14)2

1,29

α3 = ___1_____ = __1__ = 0,68

(1 + 0,14)3

1,48

α4 = ___1_____ = __1__ = 0,59

(1 + 0,14)4

1,68

α5 = ___1_____ = __1__ = 0,52

(1 + 0,14)5

1,92

α6 = ___1_____ = __1__ = 0,45

(1 + 0,14)6

2,19

α7 = ___1_____ = __1__ = 0,4

(1 + 0,14)7

2,5

α8 = ___1_____ = __1__ = 0,35

(1 + 0,14)8

2,85

α9 = ___1_____ = __1__ = 0,3

(1 + 0,14)9

3,25

α10 = ___1_____ = __1__ = 0,27

(1 + 0,14)10

3,7

α11 = ___1_____ = __1__ = 0,23

(1 + 0,14)11

4,22

α12 = ___1_____ = __1__ = 0,2

(1 + 0,14)12

4,81

α13 = ___1_____ = __1__ = 0,18

(1 + 0,14)13

5,49

α14 = ___1_____ = __1__ = 0,15

(1 + 0,14)14

6,26

α15 = ___1_____ = __1__ = 0,14

(1 + 0,14)15

7,13

α16 = ___1_____ = __1__ = 0,12

(1 + 0,14)16

8,13

α17 = ___1_____ = __1__ = 0,1

(1 + 0,14)17

9,27

α18 = ___1_____ = __1__ = 0,09

(1 + 0,14)18

10,57

α19 = ___1_____ = __1__ = 0,08

(1 + 0,14)19

12,05

α20 = ___1_____ = __1__ = 0,07

(1 + 0,14)20

13,74

Дисконтированная прибыль определяется по формуле:

Пд

=(Ц ед. – С ед.)*М *индекс пересчета

Пд

– годовая прибыль

Ц ед. – цена единицы продукции (руб.)

С ед. – себестоимость единицы продукции (руб.)

М – мощность предприятия.

Следует учитывать, что освоение производства в 1-й год эксплуатации 65% выпуска продукции, 2-й год эксплуатации – 80% выпуска продукции, 3-й год и далее – 100% выпуска продукции. Общий срок службы предприятия 16 лет.

1. (4) Пр. год.=(84,8-57,1)*200*27895=154538(тыс.руб)

2. (5) Пр. год.=(84,85-57,7)*50*27895=37867 (тыс.руб)

3. (6) Пр. год.=(85,0 -57,9)*80*27895=60476(тыс.руб)

4. (8) Пр. год.=(94-63,9)*52*27895=43661(тыс.руб)

Расчетный период = 2г строительства +16лет срок службы = 18лет

Прд

=Пгод

*α3

*0,65+Пргод

*α4

*0,8+Пргод

* α5

+…+Пргод

α18

1. (4) Прд

2. =154538*0,68*0,65+154538*0,59*0,8+154538*0,52+154538*

*0,45+154538*0,4+154538*0,35+154538*0,3+154538*0,27+154538*

*0,23+154538*0,2+154538*0,18+154538*0,15+154538*0,14+154538*

*0,12+154538*0,1+154538*0,09= 682130(тыс.руб.)

= 68306 = 68306

= 72942 = 72942

= 80360 = 80360

= 69542 = 69542

= 61815 = 61815

= 54088 = 54088

= 46361 = 46361

= 41725 = 41725

= 35544 = 35544

= 30908 = 30908

= 27817 = 27817

= 23181 = 23181

= 21635 = 21635

= 18545 = 18545

= 15454 = 15454

= 13908 = 13908

3. (5) Прд

=37867*0,68*0,65+37867*0,59*0,8+37867*0,52+37867*

*0,45+37867*0,4+37867*0,35+37867*0,3+37867*0,27+37867*

*0,23+37867*0,2+37867*0,18+37867*0,15+37867*0,14+37867*

*0,12+37867*0,1+37867*0,09= 155784(тыс.руб.)

= 16737 = 16737

= 17873 = 17873

= 19691 = 19691

= 17040 = 17040

= 15147 = 15147

= 13253 = 13253

= 11360 = 11360

= 10224 = 10224

= 8709 = 8709

= 7573 = 7573

= 6816 = 6816

= 5680 = 5680

= 5301 = 5301

= 4544 = 4544

= 3787 = 3787

= 3408 = 3408

4. (6)Прд

=60476*0,68*0,65+60476*0,59*0,8+60476*0,52+60476*

*0,45+60476*0,4+60476*0,35+60476*0,3+60476*0,27+60476*

*0,23+60476*0,2+60476*0,18+60476*0,15+60476*0,14+60476*

*0,12+60476*0,1+60476*0,09= 266917(тыс.руб.)

= 26730 = 26730

= 28545 = 28545

= 31448 = 31448

= 27214 = 27214

= 24190 = 24190

= 21167 = 21167

= 18142 = 18142

= 16329 = 16329

= 13909 = 13909

= 12095 = 12095

= 10886 = 10886

= 9071 = 9071

= 8467 = 8467

= 7257 = 7257

= 6048 = 6048

= 5443 = 5443

5. (8) Прд

=43661*0,68*0,65+43661*0,59*0,8+43661*0,52+43661*

*0,45+43661*0,4+43661*0,35+43661*0,3+43661*0,27+43661*

*0,23+43661*0,2+43661*0,18+43661*0,15+43661*0,14+43661*

*0,12+43661*0,1+43661*0,09= 201059(тыс.руб.)

= 19298 = 19298

= 20608 = 20608

= 22704 = 22704

= 19647 = 19647

= 17464 = 17464

= 15281 = 15281

= 13098 = 13098

= 11788 = 11788

= 10042 = 10042

= 8732 = 8732

= 7859 = 7859

= 6549 = 6549

= 6113 = 6113

= 5239 = 5239

= 4366 = 4366

= 3929 = 3929

Для оценки экономической эффективности проекта рассчитываются несколько показателей, как-то: чистый дисконтированный доход, или интегральный эффект (ЧДД); индекс доходности, или индекс прибыльности (ИД); а также срок окупаемости капитальных вложений.

, ,

где Кд

– сумма дисконтированных капитальных вложений;

Кt

– капитальные вложения в соответствующем периоде;

at

– коэффициент дисконтирования;

Т – горизонт расчета;

t – номер соответствующего периода.

1. (4) Кд

=0,4*324491*0,87 +0,6*324491*0,77=262838 (тыс.руб.)

= 112923 = 112923

= 149915 = 149915

2. (5) Кд

=0,37*205352*0,87+0,63*205352*0,77=165719 (тыс.руб.)

= 66103 = 66103

= 99616 = 99616

3. (6) Кд

=0,5*261983*0,87+0,5*261983*0,77=231855 (тыс.руб.)

= 130992 = 130992

= 100863 = 100863

4. (8) Кд

=0,45*194695*0,87+0,55*194695*0,77=170066 (тыс.руб.)

= 87613 = 87613

= 82453 = 82453

Чистый дисконтированный доход (ЧДД) – это сумма текущих эффектов за весь расчетный период, приведенная к начальному. Определяется по формуле:

ЧДД=∑αt

(Rt

– Зt

) - Кд

или ЧДД = ∑Прд

- ∑Кд

ЧДД4

=682130-262838=419292 (тыс.руб.)

ЧДД5

=155784-165719= -9935(тыс.руб.)

ЧДД6

=266917-231855= 35062(тыс.руб.)

ЧДД8

=201059-170066= 30993(тыс.руб.)

Индекс доходности (ИД) – это отношение суммы приведенных эффектов к величине дисконтированных капитальных вложений. Он определяется по формуле:

1. ИД4

= =2,6 =2,6

2. ИД5

= 0,94 0,94

3. ИД6

= =1,15 =1,15

4. ИД8

= =1,18 =1,18

4. Завод ЖБК для промышленного строительства

Если ЧДД=<0, ИД<1, Т=16

ЧДД>0, ИД>1,значит строительство при норме дисконта 0,14 эффективно.

5. Завод ЖБК для водохозяйственного строительства

ЧДД<0, ИД<1, значит строительство при норме дисконта 0,14 не эффективно.

6.Завод ЖБК для водохозяйственного строительства

ЧДД>0, ИД>1, значит строительство при норме дисконта 0,14 эффективно.

8. Завод ЖБК для элеваторостроения

ЧДД>0, ИД>1, значит строительство при норме дисконта 0,14 эффективно.

Под сроком окупаемости понимается минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным. Это период времени (месяцы, кварталы, годы), начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления.

4предпр.

Кд

=262838 (тыс.руб.)

д

= Prд3

+ Prд4

+ Prд5

+…+ Prд9 д

= Prд3

+ Prд4

+ Prд5

+…+ Prд9

д

(за 3 года) = 221608 (тыс.руб.) д

(за 3 года) = 221608 (тыс.руб.)

д

(за 4 года) = 291150 (тыс.руб.) д

(за 4 года) = 291150 (тыс.руб.)

= =  = 0,6 = 0,6

3+0,6 = 3,6

Ток

= 3,6 лет

5 предпр.

Кд

=165719 (тыс.руб.)

д

(за 15 лет) = 163753 (тыс.руб.) д

(за 15 лет) = 163753 (тыс.руб.)

д

(за 16 лет) = 167143 (тыс.руб.) д

(за 16 лет) = 167143 (тыс.руб.)

= =  = 0,58 = 0,58

15+0,58 = 15,58

Ток

=15,58 лет

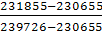

6 предпр.

Кд

=231855 (тыс.руб.)

д

(за 11 лет) = 230655 (тыс.руб.) д

(за 11 лет) = 230655 (тыс.руб.)

д

(за 12 лет) = 239726 (тыс.руб.) д

(за 12 лет) = 239726 (тыс.руб.)

= =  = 0,13 = 0,13

11+0,13 = 11,13

Ток

=11,13 лет

8 предпр.

Кд

=170066 (тыс.руб.)

д

(за 11 лет) =166703 (тыс.руб.) д

(за 11 лет) =166703 (тыс.руб.)

д

(за 12 лет) =173252 (тыс.руб.) д

(за 12 лет) =173252 (тыс.руб.)

= =  = 0,5 = 0,5

11+0,5 =

Ток

= 11,5лет

Разработка графика строительства, выбор варианта строительства и определение годовых объемов работ.

В этом разделе курсовой предполагается рассмотрение двух вариантов графиков строительства, отличающихся различной последовательностью возведения четырех объектов (табл.3,4) и распределение капитальных вложений и строительно-монтажных работ по годам (графики 1,2; табл.2).

4 завод:

| Наименование объекта

|

Мощность(годовая)

|

Нормы задела в строительстве по кварталам, % сметной стоимости

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

| 200 тыс.

|

2/3

|

5/7

|

9/14

|

20/21

|

30/36

|

40/51

|

53/64

|

70/77

|

89/90

|

100/100

|

| 2/3

|

3/4

|

4/7

|

11/7

|

10/15

|

10/15

|

13/13

|

17/13

|

19/13

|

11/10

|

| КВ

|

6488,8

|

9734,7

|

12979,6

|

35694

|

324,4

|

324,4

|

42183,8

|

55163,4

|

61653,3

|

35694

|

| СМР

|

6286

|

8381,3

|

14667,2

|

14667,2

|

31429,8

|

31429,8

|

27239,2

|

27239,2

|

27239,2

|

20953,2

|

5 завод

| Наименование объекта

|

Мощность

(годовая)

|

Нормы задела в строительстве по кварталам, % сметной стоимости

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

| 40 тыс.

|

3/4

|

18/20

|

32/36

|

50/55

|

80/80

|

100/100

|

| 3/4

|

15/16

|

14/16

|

18/19

|

30/25

|

20/20

|

| КВ

|

6160,6

|

30802,8

|

28749,3

|

36963,4

|

61605,6

|

41070,4

|

| СМР

|

4190,6

|

16762,6

|

16762,6

|

19905,5

|

26191,5

|

20953,2

|

6 завод

| Наименование объекта

|

Мощность

(годовая)

|

Нормы задела в строительстве по кварталам, % сметной стоимости

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

| 70 тыс.

|

1/2

|

6/8

|

24/26

|

40/45

|

62/62

|

78/78

|

94/94

|

100/100

|

| 1/2

|

5/6

|

18/18

|

16/19

|

22/17

|

16/16

|

16/16

|

6/6

|

| КВ

|

2619,8

|

13099,1

|

47157

|

41917,3

|

57636,3

|

41917,3

|

41917,3

|

15719

|

| СМР

|

2750,7

|

8252,3

|

24757

|

26132,4

|

23383,3

|

22006,2

|

22006,2

|

8252,3

|

8 завод

| Наименование объекта

|

Мощность

(годовая)

|

Нормы задела в строительстве по кварталам, % сметной стоимости

|

| 1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

| 30-45 тыс.

|

5/6

|

18/20

|

30/35

|

45/50

|

70/70

|

89/89

|

100/100

|

| 5/6

|

13/14

|

12/15

|

15/15

|

25/20

|

19/19

|

11/11

|

| КВ

|

9734,7

|

25310,6

|

23363,4

|

29204,3

|

48673,8

|

36992

|

21416,5

|

| СМР

|

5699

|

13298,3

|

14248,2

|

14248,2

|

18997,6

|

18047,7

|

10448,7

|

Выбор варианта строительства и определение годовых объемов работ

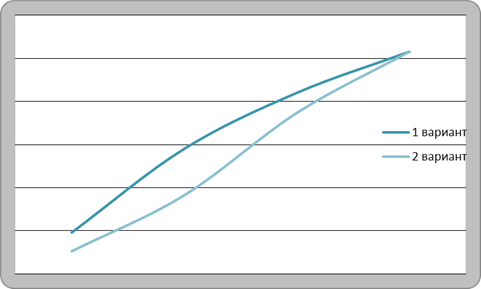

Для того чтобы выбрать наиболее эффективный вариант строительства заводов, необходимо их сравнить. Для сравнения вариантов будем использовать метод расчета эффективности капитальных вложений, связанный с изменением средней величины отвлечения средств в целом по первому и второму вариантам. ( См.приложение 1,2)

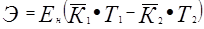

Расчет ведется по формуле:

Э = Ен

( ·Т1

– ·Т1

– ·Т2

), ·Т2

),

где

Э – экономический эффект одного варианта распределения средств по сравнению с другим,

– средние размеры отвлечения средств по первому и второму вариантам строительства, – средние размеры отвлечения средств по первому и второму вариантам строительства,

- общий срок отвлечения средств по первому и второму вариантам строительства, в годах - общий срок отвлечения средств по первому и второму вариантам строительства, в годах

Ен

– расчетный коэффициент эффективности, принимаем равным норме дисконта

Средний размер отвлечения средств рассчитывается по следующей формуле:

где

К1

, К2

, К3

,… К16

– распределение капитальных вложений по кварталам нарастающим итогом с учетом ввода в действие объектов (незавершенное строительство).

I вариант

=(20 977 869,88 + 63 152 924,824 + 109 002 573,7206 + 191 611 603,1806 + 299 120 786,2766 + 399 806 028,2286 + 513 351 923,1646 + 580 566 230,6406 + 647 020 333,8326 + 712 451 704,6486 + 801 397 107,1446 + 840 630 141,0006+ 899 415 220,2006 + 955 261 045,4406 + 1 002 289 108,8006 + 0,5•1 031 681 648,4006) /16= 8 551 895 425,1841/16 = 534 493 464,07400625 =(20 977 869,88 + 63 152 924,824 + 109 002 573,7206 + 191 611 603,1806 + 299 120 786,2766 + 399 806 028,2286 + 513 351 923,1646 + 580 566 230,6406 + 647 020 333,8326 + 712 451 704,6486 + 801 397 107,1446 + 840 630 141,0006+ 899 415 220,2006 + 955 261 045,4406 + 1 002 289 108,8006 + 0,5•1 031 681 648,4006) /16= 8 551 895 425,1841/16 = 534 493 464,07400625

II вариант

=(2 619 833,696 + 15 719 002,176 + 62 876 008,704 + 104 793 347,84 + 171 247 451,032+ 236 678 821,848 + 325 624 224,344 + 364 857 258,2 + 444 620 207,28 + 542 641 087,464 + 635 518 799,714 + 747 520 368,774 + 852 409 718,174 + 939 995 791,646 + 1 006 384 680,054 + 0,5•1 031 681 648,394)/16 = 6 969 347 425,143/16 = 435 584 214,0714375 =(2 619 833,696 + 15 719 002,176 + 62 876 008,704 + 104 793 347,84 + 171 247 451,032+ 236 678 821,848 + 325 624 224,344 + 364 857 258,2 + 444 620 207,28 + 542 641 087,464 + 635 518 799,714 + 747 520 368,774 + 852 409 718,174 + 939 995 791,646 + 1 006 384 680,054 + 0,5•1 031 681 648,394)/16 = 6 969 347 425,143/16 = 435 584 214,0714375

Таблица 7

График финансирования строительства

Рис.1. Сравнение освоения капитальных вложений по годам

Экономический эффект:

, ,

Э =(534 493 464,07400625•16 – 435 584 214,0714375•16) •(0,14/4) = 1 582 548 000,0411•0,035 = 55 389 180,0014385

Исходя из этого второй вариант строительства будет экономически целесообразным.

Заключение

Задание данной курсовой работы включает в себя определение эффективного варианта строительства, его стоимости, поэтому была дана характеристика капитального строительства. Затем был произведен ряд расчетов, связанный с современными методами расчета эффективности капитальных вложений, оценки проектов, определения результатов изменения сроков строительства, что особенно актуально в непростой сложившейся экономической обстановке, по причине того, что инвестору часто приходится сравнивать несколько вариантов эффективного вложения своих средств, оценивать их результативность, выбирать более эффективный, рассчитывать экономические итоги изменения сроков и размеров отвлечения средств.

Так же важно было дать характеристику состояния капитального строительства, которое в России одновременно является как производителем основных фондов, так и потребителем многих из них. Все без исключения проекты российского капитального строительства проекты весьма объемные, данные о которых, как правило, хранятся в разрозненных информационных системах. Это создает целый ряд серьезных проблем, которые должны своевременно и эффективно решаться.

При строительстве всех четырех предприятий по двум вариантам освоения капитальных вложений, 2 вариант строительства оказался наиболее эффективным, поскольку имеет меньшую, по сравнению с 1 вариантом, среднюю величину отвлечения средств.

Список используемой литературы

1. Ильговский Р.Г. Капитальные вложения и эффективность их использования : Учеб. пособие / Р.Г. Ильговский. - Иркутск : ИГЭА, 2001. - 50 с.

2. Фролова Т.А. Экономика предприятия: конспект лекций [Электронный ресурс]: интерактивный учебник / Т.А. Фролова. - URL: http://www.aup.ru/books/m170/. (Дата обращения: 25 фев. 2010).

3. Строительный портал "Строитель 73" [Электронный ресурс] / Интернет-портал; ред. О.В. Осипенко; web-мастер О.В. Осипенко. - Ульяновск: средство массовой информации, 2010. - URL:

Годовые объемы строительства

Таблица3 1 вариант

| №п/п

|

Наименование стройки

|

Общая стоимость

|

Распределение по годам

|

| 1-й год

|

2-йгод

|

3-й год

|

4-й год

|

| всего

|

всего

|

всего

|

| КВ

|

СМР

|

КВ

|

СМР

|

1кв.

|

2кв.

|

3кв.

|

4кв.

|

КВ

|

СМР

|

1кв.

|

2кв.

|

3кв.

|

4кв.

|

КВ

|

СМР

|

1кв.

|

2кв.

|

3кв.

|

4кв.

|

КВ

|

СМР

|

1кв.

|

2кв.

|

3кв.

|

4кв.

|

| 4

|

Завод ЖБК для промышленного строит-ва

|

|

| 5

|

Завод ЖБК для водохозяйственного строит-ва

|

|

| 6

|

Завод ЖБК для водохозяйственного строит-ва

|

|

| 8

|

Завод ЖБК для элеваторостроения

|

|

Годовые объемы строительства

Таблица4 2 вариант

| №п/п

|

Наименование стройки

|

Общая стоимость

|

Распределение по годам

|

| 1-й год

|

2-йгод

|

3-й год

|

4-й год

|

| всего

|

всего

|

всего

|

| КВ

|

СМР

|

КВ

|

СМР

|

1

кв.

|

2

кв.

|

3

кв.

|

4

кв.

|

КВ

|

СМР

|

1

кв.

|

2

кв.

|

3

кв.

|

4

кв.

|

КВ

|

СМР

|

1

кв.

|

2

кв.

|

3

кв.

|

4

кв.

|

КВ

|

СМР

|

1

кв.

|

2

кв.

|

3

кв.

|

4

кв.

|

| 4

|

Завод ЖБК для промышленного строит-ва

|

|

| 5

|

Завод ЖБК для водохозяйственного строит-ва

|

|

| 6

|

Завод ЖБК для водохозяйственного строит-ва

|

|

| 8

|

Завод ЖБК для элеваторостроения

|

|

| №

п/п

|

Наименование стройки

|

Общая стоимость

|

Распределение по годам

|

| 1-й год

|

2-й год

|

3-й год

|

4-й год

|

| всего

|

в том числе по кварталам

|

всего

|

в том числе по кварталам

|

всего

|

в том числе по кварталам

|

всего

|

в том числе по кварталам

|

| КВ

|

СМР

|

КВ

|

СМР

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

КВ

|

СМР

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

КВ

|

СМР

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

КВ

|

СМР

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

| КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

| 2

|

Завод ЖБК для промышленного строительства

|

260181

|

97863,5

|

96267,1

|

41102,6

|

10407,2

|

6850,5

|

15611

|

8807,5

|

20814,5

|

11743,6

|

49434,4

|

13701

|

163974,1

|

56220,8

|

52036,2

|

17615,4

|

46832,6

|

17615,4

|

41689

|

13701

|

23416,3

|

7289

|

| 5

|

Завод ЖБК для промышленного строительства

|

183204,5

|

86742,6

|

91602,1905,745

|

47708,44

|

5496

|

3469,7

|

27480,7

|

13878,8

|

25648,6

|

13878,8

|

32976,8

|

16481,1

|

91602,3

|

39034,2

|

54961,4

|

21685,7

|

36640,9

|

17348,5

|

| 6

|

Завод ЖБК для водохозяйственного строительства

|

234486

|

113877,5

|

14069,2

|

9110,2

|

2344,9

|

2277,5

|

11724,3

|

6832,7

|

168883,8

|

79714,3

|

42207,5

|

20498

|

37571,7

|

21636,7

|

51586,9

|

19359,2

|

37517,7

|

18220,4

|

51586,9

|

25053

|

37517,7

|

18220,4

|

14069,2

|

6832,6

|

| 7

|

Завод ЖБК для элеваторостроения

|

263130

|

129002

|

92094,9

|

51600,8

|

7893,9

|

11610,2

|

21050,4

|

12900,2

|

42100,8

|

12900,2

|

21050,4

|

14190,2

|

171034,5

|

77401,2

|

52626

|

25800,4

|

49994,7

|

21930,3

|

42100,8

|

16770,3

|

26313

|

12900,2

|

| Итого

|

941001,5

|

427485,6

|

96267,1

|

41102,6

|

10407,2

|

6850,5

|

15611

|

8807,5

|

20814,5

|

11743,6

|

49434,4

|

13701

|

Годовые объемы строительства для 2 варианта

| №

п/п

|

Наименование стройки

|

Общая стоимость

|

Распределение по годам

|

| 1-й год

|

2-й год

|

3-й год

|

4-й год

|

| всего

|

в том числе по кварталам

|

всего

|

в том числе по кварталам

|

всего

|

в том числе по кварталам

|

всего

|

в том числе по кварталам

|

| КВ

|

СМР

|

КВ

|

СМР

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

КВ

|

СМР

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

КВ

|

СМР

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

КВ

|

СМР

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

| КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

КВ

|

СМР

|

| 3.

|

Завод ЖБК для промышленного строительства

|

214 61748,3

|

160 168 755

|

4 297234,966

|

3 203 375,1

|

4 297234,966

|

3 203 375,1

|

103133639,18

|

тут

|

15 040 322,38

|

9 610 125,3

|

17 188 939,86

|

16 016 875,5

|

34377879,73

|

30 432 063,45

|

36 526 497,21

|

30 432 063,45

|

36 526 497,21

|

24 025 313,25

|

32 229 262,25

|

22 423 625,7

|

23 634 792,31

|

16 016 875,5

|

15 040 322,38

|

8 008 437,75

|

| 5.

|

Завод ЖБК для водохозяйственного строительства

|

144 543 811,5

|

101 570 430

|

104793347,84

|

61892720,64

|

2619833,696

|

2750787,584

|

13099168,48

|

8252362,752

|

47157006,528

|

24757088,256

|

41917339,136

|

26132482,048

|

157190021,758

|

75646658,56

|

57636341,312

|

23381694,464

|

41917339,136

|

22006300,672

|

41917339,136

|

22006300,672

|

15719002,176

|

8252362,752

|

| 6.

|

Завод ЖБК для водохозяйственного строительства

|

181 265 215,7

|

133 343 744

|

102873888,6

|

62322531,2

|

8817761,88

|

14022569,52

|

23514031,68

|

15580632,8

|

47028063,36

|

15580632,8

|

23514031,68

|

17138696,08

|

191051507,4

|

93483796,8

|

58785079,2

|

31161265,6

|

55845825,24

|

26487075,76

|

47028063,36

|

20254822,64

|

29392539,6

|

15580632,8

|

| 9.

|

Завод КПД

|

191 683 280,8

|

134 177 142,4

|

87612955,56

|

47494066,88

|

9734772,84

|

5699288,0256

|

25310409,384

|

13298338,7264

|

23363454,816

|

14248220,064

|

29204318,52

|

14248220,064

|

107082501,24

|

47494066,88

|

48673864,2

|

18997626,752

|

36992136,792

|

18047745,4144

|

21416500,248

|

10448694,7136

|

| Итого

|

538954056,3

|

529260071,4

|

|