| НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ

УКРАЇНСЬКА АКАДЕМІЯ БАНКІВСЬКОЇ СПРАВИ

ХАРКІВСЬКИЙ БАНКІВСЬКИЙ ІНСТИТУТ

Кафедра: обліку і фінансів

Курсова робота

з дисципліни: Фінанси підприємств

на тему: «ВИЗНАЧЕННЯ НЕОБХІДНОГО ОБСЯГУ ТА ДЖЕРЕЛА ФІНАНСУВАННЯ ВИРОБНИЧИХ ІНВЕСТИЦІЙ ПІДПРИЄМСТВ»

Харків-2008

Вступ

У системі відтворення, безвідносно до його суспільної форми, інвестиціям належить найважливіша роль у справі поновлення і збільшення виробничих ресурсів, а, отже, і забезпеченні визначених темпів економічного росту. Якщо представити суспільне відтворення як систему виробництва, розподілу, обміну і споживання, то інвестиції, головним чином, стосуються першої ланки – виробництва, і, можна сказати, складають матеріальну основу його розвитку.

Кожна країна намагається збільшити загальний обсяг продукції, щоб підвищити рівень життя своїх громадян. Досягти цієї мети можна лише через інвестиції, які є одним із найважливіших елементів господарського життя країни.

Становлення національної економіки України не заперечує ряду дуже важливих загальних закономірностей в інвестиційній діяльності, разом з тим, воно породжує загальні сутнісні риси, обумовлені зміною економічних пріоритетів, формуванням національного ринку, прагненням до інтеграції економіки у світове господарство. Тому інвестиційний процес розглядається як результат взаємодії цих факторів.

Сформована в даний час в Україні кризова ситуація фактично паралізувала інвестиційний процес як на мікро – так і макрорівні. Це проявилося в абсолютному скороченні обсягу капітальних вкладень і деформації джерел їхнього формування, різкому зниженні реального виробничого нагромадження. Тому пошук шляхів стабілізації економіки, у першу чергу, припускає активізацію інвестиційної діяльності, що, насамперед, повинна бути зорієнтована на корінні структурного перетворення.

Світова практика і здоровий глузд показують, що істотне підвищення народного добробуту досягається не на шляхах зниження норми нагромадження, а, навпаки, при її досить високому рівні і високих темпах росту національного доходу. Але для підтримки норми виробничого нагромадження на досить високому рівні потрібні відповідні умови, а саме: високий чи постійно зростаючий рівень ефективності виробництва. Тому головною особливістю сучасної інвестиційної стратегії повинне стати підвищення ефективності національної економіки, яка б дозволила розширити границі нагромадження, призупинила б зниження, а потім і стабілізувала норму виробничого нагромадження. Частка фонду нагромадження в національному доході завжди повинна встановлюватися на такому рівні, щоб економіка могла його ефективно освоїти і який дозволяв би також реалізовувати найвищий на даний момент, рівень досягнень науково-технічної революції. Формування більш прогресивного типу інвестицій обумовлює необхідність удосконалювання структури капітальних вкладень в основне виробництво, виробничу і соціальну інфраструктури за допомогою ретельного визначення необхідного обсягу та джерел фінансування виробничих інвестицій.

1

.

Теоретичні основи інвестицій

1.1 Класифікація інвестицій

Як показують розрахунки за тривалий період часу, у середньому приблизно одну третину обсягу фінансових коштів підприємств різних галузей економіки України становлять інвестиції (одноразові капітальні

витрати).

Інвестиції – це довгострокові вкладення капіталу (грошей) у підприємницьку діяльність для одержання прибутку.

1. За об’єктами вкладання коштів розрізняють реальні та фінансові інвестиції.

Реальні інвестиції являють собою вкладення капіталу в різні сфери діяльності й галузі господарства з метою відтворення реальних матеріальних і нематеріальних активів підприємства. Такі інвестиції часто називаються виробничими інвестиціями або капітальними вкладеннями.

Фінансові інвестиції – це вкладення капіталу для придбання різних цінних паперів, що випускаються підприємствами або державними і місцевими органами влади з метою отримання прибутку у вигляді дивідендів або відсотків.

2. За характером участі в інвестуванні розрізняють прямі та непрямі інвестиції.

Прямі інвестиції – це вкладення коштів у певні об'єкти інвестування безпосередньо інвестором, без залучення фінансових посередників (інвестиційних компаній та фондів).

Непрямі інвестиції – це вкладення індивідуальними інвесторами коштів в об'єкти інвестування із залученням фінансових посередників. У цьому разі фінансові посередники шляхом випуску та розміщення своїх цінних паперів об'єднують кошти індивідуальних інвесторів, які в подальшому використовують для здійснення масштабних інвестицій. Отриманий від них дохід посередники розподіляють між індивідуальними інвесторами пропорційно до вкладених ними коштів.

3. За терміном інвестування розрізняють коротко – та довгострокові інвестиції.

4. За формою власності інвестиційних ресурсів розрізняють приватні, державні, іноземні та спільні інвестиції.

Приватними інвестиціями називаються інвестиції, що здійснюються громадянами та підприємствами недержавної форми власності.

Державними називаються інвестиції, які здійснюються державою в особі уряду та державних підприємств.

Іноземними інвестиціями називаються всі види цінностей, що вкладаються іноземними інвесторами в об'єкти інвестування на території України.

Спільні інвестиції здійснюються інвестиційними фондами і та компаніями. Джерелом спільних інвестицій є кошти індивідуальних інвесторів, які придбали інвестиційні сертифікати, випущені інвестиційними фондами та компаніями.

5. За регіональною ознакою розрізняють внутрішні та зовнішні інвестиції.

Внутрішні інвестиції – це вкладення інвесторами капіталу всередині країни, зовнішні – за її межами.

1.2 Характеристика капітальних вкладень підприємства

Інвестиціями, які забезпечують підприємству зміцнення і розвиток його матеріально-технічної бази, впровадження нових технологій виробництва, зростання потужностей, є капітальні вкладення або виробничі інвестиції.

Під капітальними вкладеннями розуміють сукупність одноразових витрат, що спрямовуються на просте і розширене і відтворення основних фондів та об'єктів соціальної інфраструктури підприємства.

До складу капіталовкладень включають витрати на будівництво, реконструкцію, розширення, технічне переозброєння і підтримку потужностей діючих підприємств, а також на придбання обладнання, транспортних засобів та інших об’єктів основних засобів виробничого і невиробничого призначення.

Велика різноманітність потребує їх правильної класифікації. З метою планування, обліку і контролю капітальні вкладення класифікують за такими ознаками: відтворювальна структура, технологічна структура, галузева належність, спосіб ведення робіт, джерела фінансування, форми власності.

Відтворювальна структура капітальних вкладень відображає співвідношення довгострокових витрат підприємства на нове будівництво, розширення, реконструкцію та технічне переозброєння і підтримання потужностей діючих підприємств.

До нового будівництва належить спорудження на нових майданчиках об’єктів основного, допоміжного і невиробничого призначення новостворюваних підприємств, а також філіалів та окремих виробництв, що здійснюються з метою створення нової виробничої потужності і які після введення в експлуатацію знаходитимуться на самостійному балансі.

Розширення діючих підприємств передбачає будівництво додаткових виробництв на діючому підприємстві, а також будівництво нових і розширення існуючих окремих виробничих цехів та об’єктів основних фондів на території діючих підприємств та прилеглих до них майданчиках. Розширенням є також будівництво філій та виробництв, які після введення в експлуатацію не будуть знаходитись на самостійному балансі.

Під реконструкцією діючих підприємств розуміють перебудову існуючих цехів та об’єктів основних фондів, пов’язану з удосконаленням виробництва і підвищенням його техніко-економічного рівня на основі досягнень науки та техніки.

Технічне переозброєння діючих підприємств – це комплекс заходів з підвищення техніко-економічного рівня окремих виробництв, цехів та дільниць на основі впровадження передової техніки та технології, механізації та автоматизації виробництва, модернізації та заміни застарілого і фізично зношеного устаткування новим, продуктивнішим.

Підтримання потужностей діючого підприємства передбачає проведення робіт з відновлення основних фондів, що вибувають у процесі виробничої діяльності.

За технологічною структурою капіталовкладення поділяються на витрати, пов'язані з будівельними і монтажними роботами, придбанням усіх видів устаткування, інструменту та інвентарю, іншими капітальними роботами та послугами.

До будівельних належать роботи зі спорудження, перебудови, розширення і відновлення існуючих будівель та споруд або їх окремих частин і пов'язані з ними роботи з монтажу збірних залізобетонних, металевих, дерев'яних та інших будівельних конструкцій, що входять до складу будівель і споруд, а також спеціальні (електромонтажні, сантехнічні, меліоративні тощо) та інші роботи, які відносять до будівництва будівель і споруд.

Монтажними є роботи, пов'язані зі складанням та встановленням технологічного, енергетичного, підйомно-транспортного та іншого устаткування, що може експлуатуватись лише після його встановлення на фундамент.

До витрат на обладнання, інструмент, інвентар належать: вартість технологічного, енергетичного, підйомно-транспортного та всіх інших видів устаткування (верстатів, пресів, двигунів, генераторів, насосів тощо); транспортних засобів, технологічно пов'язаних з процесом виробництва (борошновозів, панелевозів, електрокарів тощо); обладнання для лабораторій, майстерень, дослідницьких установок тощо; вартість виробничого інструменту та інвентарю, у тому числі малоцінного і швидкозношуваного, яке включається до кошторисів на будівництво як перший комплект для підприємств та об'єктів, що будуються.

Устаткування поділяють на таке, що потребує і не потребує монтажу.

До складу устаткування, що потребує монтажу, належить устаткування, яке може бути введене у дію лише після складання його частин і прикріплення до фундаменту чи інших конструкцій будівель і споруд (конвеєрні лінії тощо).

До устаткування, що не потребує монтажу, відносять верстати та машини, які не потребують витрат на установку та прикріплення до фундаменту або інших конструкцій будівель і споруд (автомобілі, тепловози, інші транспортні засоби, верстати, що стоять вільно, обчислювальна техніка тощо).

До складу інших капітальних робіт і витрат включають проектно-пошукові роботи, які проводяться за рахунок капітальних вкладень, а також витрати на утримання дирекції підприємств, що будуються, витрати, пов'язані з формуванням штату робітників, інші роботи і витрати, передбачені в кошторисі будівництва.

За призначенням капітальні вкладення поділяються на такі, що спрямовані для виробничого і невиробничого використання.

До капіталовкладень виробничого призначення включають вкладення капіталу в об'єкти, які після завершення їх будівництва будуть функціонувати у сфері матеріального та нематеріального виробництва: у промисловості, сільському господарстві, будівництві, на транспорті, зв'язку тощо.

До капіталовкладень невиробничого призначення відносять вкладення капіталу в об'єкти житлового та комунального господарства, установи охорони здоров'я, фізичної культури, соціального забезпечення, освіти тощо.

За галузевою належністю капітальні вкладення поділяють на такі, що здійснюються у промисловості, сільському господарстві, транспорті, будівництві та інших галузях господарства країни.

За способом здійснення будівельно-монтажних робіт (БМР) капіталовкладення поділяють на такі, що виконуються підрядним і господарським способами.

Підрядний спосіб ведення будівельно-монтажних робіт передбачає виконання їх постійно діючими спеціалізованими підрядними будівельно-монтажними організаціями. Підприємства, для яких створюються основні фонди і які здійснюють для цього певні вкладення капіталу, називаються забудовниками.

При господарському способі будівництво здійснюється самим підприємством-забудовником. При цьому роботи на об'єкті будівництва ведуться власними силами та засобами підприємства нарівні з основною виробничою діяльністю.

При будь-якому способі ведення будівельно-монтажних робіт визначається кошторисна вартість будівництва, яка обчислюється згідно зі встановленими цінами, тарифами і розцінками на БМР і є ціною на спорудження об'єкта.

За формою власності розрізняють державні та приватні капітальні вкладення. Державні капіталовкладення здійснюються за рахунок державних коштів і призначені для виконання державних програм розвитку окремих галузей господарства і підприємств.

Приватні капіталовкладення фінансуються за рахунок як власних коштів підприємств, організацій, так і з залученням зовнішніх джерел (позики, кредити). Метою здійснення приватних капіталовкладень є зміцнення підприємствами своєї позиції на ринку.

1.3 Організаційні аспекти залучення інвестицій у виробниче підприємство

Економічні трансформації територіально-виробничих комплексів України супроводжуються специфічними процесами реорганізації та реструктуризації виробничих підприємств недержавної форми власності, які становлять важливий сектор регіональної економіки. При цьому простежується відмирання застарілих виробництв продукції (надання послуг) та пошук нових форм задоволення соціального замовлення на рівні регіону. Це обумовлює необхідність активізації виробничої діяльності шляхом залучення інвестиційних ресурсів. Масштабність завдань соціально-економічного розвитку, що висуваються, та галузева специфіка окремого підприємства в сукупності утворюють складну проблему наукового обґрунтування індивідуальних форм, методів та прийомів залучення інвестицій у розвиток нових виробничих потужностей.

Відомо, що інвестиції становлять матеріально-фінансову основу відновлення та нагромадження основного капіталу підприємства, визначаючи його виробничі показники і конкурентоспроможність продукції (послуг). Відповідно аналіз організаційної структури процесу інвестування починається з вивчення понятійного апарата, виділення основних елементів і учасників процесу інвестування, визначення критеріїв оцінки, формування індивідуальної множини (переліку, сукупності) вимог, понять, критеріїв або показників тощо. У сучасній науковій літературі пропонуються різні підходи до формування таких множин, наприклад, шляхом балансування системи регіональних відносин, гіпотеза інвестиційної мети, розв'язання задач державного регулювання соціально-економічними процесами.

Наявний категоріальний апарат дозволяє виділити основні етапи організації процесу інвестиційної діяльності. Так, наприклад, закон «Про інвестиційну діяльність» під такою діяльністю розуміє «…сукупність практичних дій громадян, юридичних осіб і держави щодо реалізації інвестицій».

Тобто мається на увазі, що мають бути визначені дії, які:

– відповідають визначеним властивостям (у тому числі фінансово-економічним);

– набувають різних форм, комбінацій, сполучень тощо;

– спроможні виконуватися протягом визначеного інтервалу часу та зусиллями визначеного кола осіб – учасників інвестиційної діяльності. Орієнтовно можна також визначити коло осіб, які можуть брати участь в організації інвестиційної діяльності. До них належать:

– юридичні особи колективної власності;

– органи влади і управління, у тому числі регіонального;

– громадяни, недержавні підприємства та господарські асоціації;

– іноземні особи – інвестори.

Для визначення потреби в залученні додаткових інвестиційних ресурсів у господарську діяльність суб'єкт господарювання повинен сформувати чітке уявлення стосовно висунутих соціальних вимог з боку територіальної громади (органа місцевого самоврядування) та власних можливостей задовольнити ці вимоги. Оскільки кожний господарський суб'єкт входить у структуру визначеного територіально-виробничого комплексу країни (нерідко як містоутворюючий), при виході його на ринок товарів (послуг) із пропозицією задовольнити визначену соціальну потребу виникає завдання узгодження різноманітних відносин суб'єкта з територіальною громадою, що становлять основу організаційної структури інвестиційної діяльності.

Організаційну структуру підготовчого етапу можна також класифікувати за функціональними ознаками. Підготовчому етапу залучення інвестиції в розвиток господарської діяльності притаманні такі функції:

– інформаційна – збір, обробка, збереження інформаційних даних щодо кожної дії;

– аналітична – вивчення, обробка інформації, вироблення рішень;

– правовстановлююча – ухвалення управлінського рішення з доведенням його змісту до зацікавлених осіб;

– регулююча (узгоджуюча) – формулювання додаткових вимог, понять, термінів з метою узгодження інтересів якомога більшої кількості учасників інвестиційної діяльності;

– контрольна – підбиття підсумків кожної дії, оформлення результатів, проведення перевірок окремих елементів;

– облікова – врахування організаційно-фінансових результатів внаслідок виконання управлінських дій підготовчого етапу.

Таким чином, організація інвестиційного процесу являє собою досить складну багатоетапну науково-дослідну задачу. Одночасно це відповідальна й економічно небезпечна справа, індивідуальність формування соціального замовлення й узгодження з виробничими потужностями підприємства – господарського суб'єкта – формує специфічний характер відносин учасників інвестиційної діяльності. Обережність сучасних підходів до інвестиційних дій виявляється насамперед у незадовільних показниках відновлення основного капіталу в галузях виробничої сфери в Україні. Крім уже відомих

політичних та ідеологічних заходів, ефективними здаються більш широке впровадження наукових методів аналізу інвестиційного процесу на регіональному рівні, розробка методів оптимальної його організації з мінімізацією сукупних витрат, що формулюється як складова завдання сталого регіонального розвитку. Перспективним також видається вивчення напрацьованого досвіду активізації інвестиційної діяльності за критерієм оптимізації фінансових витрат на виробничих підприємствах і в регіонах.

2. Аналіз визначення необхідного обсягу та джерел фінансування виробничих інвестицій

2.1 Загальні підходи до планування капітальних вкладень

В умовах ринкової економіки підприємства самостійно вирішують як виробничі, так і фінансові питання. Оскільки фінансові ресурси підприємств досить обмежені, то увага приділяється пошуку шляхів їх ефективного використання та інвестуванню коштів в активи або проекти, що можуть принести високі доходи з безпечним рівнем ризику.

Зарубіжні вчені-економісти на підставі дослідження практики господарювання сформулювали такі принципи інвестування.

1. Принцип граничної ефективності розкриває взаємозв'язок між процесом вкладення капіталу та відповідним показником ефективності (прибутковістю) цих послідовних порцій інвестованого капіталу.

2. Принцип «замазки». Його суть полягає в тому, що інвестування подібне до роботи із замазкою: свобода прийняття рішень змінюється все більшою залежністю в ході їх реалізації. Зрозуміло, що підприємство може звільнитись від реалізації рішень, зробивши деінвестування (вилучення вкладеного капіталу).

3. Принцип поєднання матеріальних та грошових оцінок ефективності інвестицій. Існує три варіанти підходу до оцінки ефективності інвестицій:

1) вартісна оцінка – передбачає здійснення порівняння витрат, спричинених прийняттям інвестиційних рішень і доходів, отриманих внаслідок їх реалізації. В умовах високих темпів інфляції використання цього методу вкрай обмежене;

2) поєднання грошових та технічних критеріїв. Цей підхід є надійнішим, оскільки дає змогу оцінити вартісну вигоду і вигоду, виражену технічними параметрами, що отримана від реалізації проекту;

3) суто технічний підхід оцінки ефективності. Він не враховує ринкової (у вартісному вираженні) оцінки діяльності підприємства і тому застосовується дуже рідко.

4. Принцип адаптаційних витрат. Існування та необхідність врахування таких витрат, пов'язані зі здійсненням адаптації (пристосування) організації до нового інвестиційного середовища. Адаптаційні витрати визначаються величиною обсягу ' реалізації продукції (надання послуг), які втрачаються в результаті реорганізації виробництва, перепідготовки кадрів, переналагодження устаткування тощо. Оскільки майже завжди існує розрив між прийняттям рішення і його практичною реалізацією, то цей час використовується для адаптації, оскільки миттєво пристосуватися до змін неможливо. Крім того, будь-яка адаптація несе з собою чимало витрат: виникає потреба у новій інформації, нових технологіях, потрібні кошти для перепідготовки кадрів, компенсації робітникам та службовцям, що втратили внаслідок відповідних скорочень місце роботи, та інші витрати.

5. Принцип мультиплікатора спирається на існуючий міжгалузевий зв'язок. Знаючи дію мультиплікатора, можна заздалегідь визначити час та економічну силу конкретної події і використати цю інформацію для себе: припинити неперспективне інвестування та завчасно перейти до нового проекту, випереджаючи кон'юнктуру. Це може бути у такій формі, як, наприклад, перепродаж цінних паперів, перепрофілювання виробництва тощо. Ефект мультиплікатора стає слабкішим з віддаленням від галузі-генератора конкретного економічного впливу.

У процесі планування інвестицій підприємству необхідно враховувати найважливіші фактори: загальноекономічні, галузеві й такі, що виникають безпосередньо на рівні підприємства, дія яких може вплинути на очікуваний результат від прийнятого інвестиційного рішення.

2.2 Визначення необхідного обсягу виробничих інвестицій

Обчислення необхідного обсягу виробничих інвестицій залежать від можливих варіантів конкретної економічної ситуації на ринку та на підприємстві: 1) за кількісними та якісними характеристиками попит ринку задовольняється повністю, а відтак немає потреби у збільшенні обсягу виробництва певної продукції на відповідному підприємстві; 2) попит на продукцію підприємства постійно зростає, а отже, виробник заінтересований у відповідному збільшенні обсягу виробництва за допомогою введення в дію додаткових виробничих потужностей; 3) має місце різке зменшення попиту ринку на пропоновану для продажу продукцію, через що підприємство мусить модернізувати її або терміново організувати виробництво нової, конкурентоспроможної продукції.

За першим варіантом має здійснюватись лише просте відтворення основних фондів переважно за рахунок амортизаційних відрахувань. У цьому разі розрахункова процедура обмежується визначенням акумульованої суми амортизаційних відрахувань на реновацію основних фондів та її порівнянням з потребою капіталу для заміни застарілих видів устаткування сучасними досконалішими моделями такого. Необхідний для цієї мети розмір капіталу (грошових коштів) обчислюється на підставі інформації про потребу в новому устаткуванні у фізичних одиницях та про реальні ціни на нього. При цьому мають бути враховані вартість монтажу (встановлення) нової техніки і капітальний дохід від реалізації машин та інших засобів праці, що вибувають з експлуатації.

Другий варіант передбачає здійснення розширеного відтворення основних фондів і об'єктів соціальної інфраструктури. Наслідком цього процесу має бути нарощування до необхідних розмірів виробничої потужності підприємства переважно через його технічне переозброєння, реконструкцію або розширення за попередньо розробленим проектом.

Такий варіант збільшення виробничих можливостей підприємства зумовлює необхідність ретельного складання програми (плану) його технічного переозброєння та реконструкції (розширення). Розробці програм (плану) мають передувати аналіз і оцінка техніко-економічного й організаційного рівня виробництва за системою показників, яка охоплює такі основні групи: технічна оснащеність виробництва і технічний рівень устаткування; відповідність застосовуваних технологій сучасним вимогам; технічний рівень і якість продукції; рівень організації виробництва. Програма (план) складається звичайно за розділами: 1) зведені техніко-економічні показники (приріст виробничої потужності й обсягу товарної продукції; підвищення рівня механізації (автоматизації) виробництва; зростання продуктивності праці; економія енергетичних і матеріальних ресурсів; загальна сума капітальних вкладень); 2) заходи за окремими напрямками техніко-технологічного та організаційного розвитку (впровадження прогресивної технології, механізація та автоматизація виробництва, модернізація діючого устаткування, удосконалення організації виробництва й управління) з визначенням для кожного з них приросту виробничої потужності та інших економічних показників; 3) потреба в устаткуванні (вітчизняне, у тім числі виготовлене власними силами; імпортне; типові вузли для модернізації діючого устаткування).

Для визначення необхідного обсягу капітальних вкладень за цим варіантом економічної ситуації використовують залежно від стадії планування два методи: перший – попередньо-приблизних розрахунків (на підставі показника питомих капітальних вкладень на одиницю приросту виробничої потужності); другий – прямих розрахунків (за даними кошторису технічного переозброєння і реконструкції або розширення підприємства). За першим методом розрахунки здійснюють у такій послідовності (дані умовні)

Обчислюють необхідну середньорічну величину виробничої потужності підприємства N, виходячи з очікуваного коефіцієнта її використання в розрахунковому році (0,9) та виявленого попиту ринку на продукцію (45 000 од.):

Nср

=

45 000: 0,9 = 50 000 од.

Визначають величину середньорічної виробничої потужності, якої бракує для задоволення ринкового попиту на продукцію,  Nср Nср

за відомої реальної потужності підприємства, що становить 46 000 од.: за відомої реальної потужності підприємства, що становить 46 000 од.:

Nср Nср

= 50 000 – 46 000 = 4 000 од. = 50 000 – 46 000 = 4 000 од.

• Розраховують абсолютну величину необхідної додаткової виробничої потужності підприємства • Розраховують абсолютну величину необхідної додаткової виробничої потужності підприємства  Nабс

, використовуючи для цього спеціальний коефіцієнт перерахунку середньорічного її приросту в абсолютний, який дорівнює 0,5 (за середніми даними тривалого періоду): Nабс

, використовуючи для цього спеціальний коефіцієнт перерахунку середньорічного її приросту в абсолютний, який дорівнює 0,5 (за середніми даними тривалого періоду):

Nабс

= 4 000: 0,5 = 8 000 од. Nабс

= 4 000: 0,5 = 8 000 од.

• На підставі питомих капітальних витрат на одиницю приросту виробничої потужності (150 тис. грош. од.) визначають загальну суму необхідних капітальних вкладень  на розрахунковий період: на розрахунковий період:

= 150 000 х 8 000 = 1 200 000 000 грош. од. = 150 000 х 8 000 = 1 200 000 000 грош. од.

Розрахований таким укрупненим (приблизним) методом обсяг капітальних вкладень згодом (з появою необхідної інформації) треба уточнити за допомогою застосування другого методу – прямих обчислень за даними кошторисної вартості всієї сукупності заходів, передбачених програмою (планом) технічного переозброєння, реконструкції або розширення діючого підприємства.

Третій можливий варіант економічної ситуації на ринку й підприємстві зумовлює вже не просто розширене відтворення основних фондів, а потребує докорінної перебудови техніко-технологічної бази виробництва. За цим варіантом розрахунки необхідного обсягу капітальних вкладень здійснюють, головне, за схемою другого варіанта. Проте при цьому треба додатково враховувати значні капітальні витрати, зв'язані з маркетинговими дослідженнями і проектуванням нових виробів, які мають за своїми техніко-економічними характеристиками повністю задовольняти вимоги покупців. За таких умов підприємству слід бути готовим також і до необхідної диверсифікації виробництва, яка може зумовити мобілізацію зазначених інвестиційних ресурсів.

Для визначення необхідного обсягу капітальних вкладень використовують кілька методів.

Перший метод визначення необхідного обсягу капітальних вкладень базується на здійсненні попередніх приблизних розрахунків у такій послідовності:

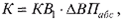

· обчислення необхідної середньорічної величини виробничої потужності підприємства:

(2.1) (2.1)

де – необхідна (розрахункова) середньорічна величина виробничої потужності підприємства, кількість продукції (у натуральних вимірниках); – необхідна (розрахункова) середньорічна величина виробничої потужності підприємства, кількість продукції (у натуральних вимірниках);

– виявлений ринковий попит на продукцію підприємства (у натуральних вимірниках); – виявлений ринковий попит на продукцію підприємства (у натуральних вимірниках);

– коефіцієнт використання потужностей підприємства; – коефіцієнт використання потужностей підприємства;

· визначення різниці між необхідними та існуючими обсягами виробничих потужностей:

(2.2) (2.2)

де – фактичний середньорічний обсяг виробничих – фактичний середньорічний обсяг виробничих

потужностей (у натуральних вимірниках); розрахунок абсолютної величини необхідного додаткового введення в дію виробничих потужностей Для цього середньорічну виробничу потужність за допомогою коефіцієнта Для цього середньорічну виробничу потужність за допомогою коефіцієнта переводять в абсолютну: переводять в абсолютну:

(2.3) (2.3)

· визначення загальної суми необхідних вкладень капіталу:

(2.4) (2.4)

де – капітальні витрати на одиницю приросту виробничої потужності, грн.; – капітальні витрати на одиницю приросту виробничої потужності, грн.;

– абсолютна величина необхідного додаткового введення в дію виробничих потужностей у натуральних вимірниках. – абсолютна величина необхідного додаткового введення в дію виробничих потужностей у натуральних вимірниках.

Другий метод визначення потреби у капітальних вкладеннях передбачає здійснення прямих розрахунків за даними кошторису технічного переозброєння (реконструкції або розширення) підприємства.

На ринку має місце різке скорочення попиту на продукцію підприємства через втрату її конкурентоспроможності. У такому разі підприємству треба здійснити не просто розширене відтворення основних фондів, а докорінно перебудувати свою техніко-технологічну базу виробництва. Така перебудова може бути досягнута при модернізації існуючого виробництва або організації виробництва нової продукції.

Необхідний обсяг капітальних вкладень обчислюють в основному за розглянутою вище схемою при другому варіанті ринкової ситуації. Однак при цьому треба додатково враховувати значні капітальні витрати, пов'язані з проведенням маркетингових досліджень і проектуванням нових виробів, які мають задовольняти вимоги покупців.

Нарівні з правильним визначенням необхідних обсягів капіталовкладень на певний розрахунковий період дуже важливим є визначення оптимальної структури джерел їх фінансування, що здійснюється на другому етапі планування інвестицій.

2.3 Визначення джерел фінансування виробничих інвестицій

Фінансування капітальних вкладень здійснюється за рахунок як власних, так і залучених коштів (дивись дод. А)

До власних джерел фінансування капітальних вкладень підприємства належать: внески засновників підприємства; акумульовані амортизаційні відрахування; кошти створених на підприємстві фінансових резервів та фондів; кошти, отримані від реалізації непотрібного майна; доходи, отримані від продажу придбаних раніше на фінансовому ринку цінних паперів; доходи, отримані від здавання майна в оренду, тощо.

До залучених джерел фінансування капітальних вкладень підприємства належать: кошти, отримані ним від розміщення на фінансовому ринку власних цінних паперів (акції, облігації), довгострокові кредити банків; інвестиції зарубіжних партнерів у створення спільних підприємств. З огляду на можливість ризику втрати підприємством фінансової самостійності необхідно, щоб структура джерел фінансування інвестиційної діяльності забезпечувала фінансову незалежність підприємства.

Користування зовнішніми джерелами довгострокового фінансування потребує певних витрат. Так, випуск і продаж цінних паперів підприємства пов'язані з витратами на їх випуск та оплату послуг фінансових посередників за їх розміщення на фінансовому ринку. В подальшому – виплату за ними дивідендів акціонерам та відсотків власникам облігацій.

Залучення позик пов'язане з необхідністю повернення основних сум боргу та з виплатою відсотків за користування кредитом.

Для державних підприємств джерелами фінансування капітальних вкладень можуть бути також кошти державного та місцевого бюджетів, державних позабюджетних фондів, благодійних фондів.

Формування структури джерел фінансування капітальних вкладень залежить від дії багатьох факторів, таких як: чинна система оподаткування підприємств; темпи зростання обсягів реалізації продукції підприємства, їхня стабільність; структура активів підприємства; стан ринку капіталів; кредитна політика Національного банку країни тощо.

Вибір оптимальної структури джерел фінансування капітальних вкладень має дуже важливе значення, оскільки дає змогу підприємству мінімізувати ризик втрати своєї платіжної спроможності й уникнути банкрутства.

2.4 Оцінка ефективності капітальних вкладень підприємства

Методи оцінки ефективності капітальних вкладень, що використовувались за умов планової економіки, не можуть застосовуватись в умовах ринкових відносин, оскільки мають низку недоліків, серед яких найсуттєвішими є такі: 1) ці методи не враховують впливу фактора часу на вартість грошей у різні часові періоди; 2) вони не враховують існуючі в ринковій системі господарювання підприємницький ризик та інфляцію; 3) проведення оцінки окупності інвестицій передбачало врахування тільки величини отриманого прибутку від здійснених капітальних вкладень і зовсім не приділялась увага потоку амортизаційних відрахувань, що значно змінювало результати розрахунків; 4) розрахунки ефективності капіталовкладень базувались на мінімальних приведених витратах, а не на розмірі отриманого прибутку.

В умовах ринкової економіки такі підходи є неприйнятними. З появою великої кількості недержавних та змішаних підприємств, розвитком фондового та кредитного ринків більшість підприємств самостійно формують свої фінансові ресурси і приділяють увагу, передусім, зростанню прибутку, як важливого джерела забезпечення життєздатності та підвищення конкурентоспроможності на ринку. Саме прибуток, а не витрати, є інтегрованим (узагальнюючим) показником, який враховує не тільки скорочення поточних витрат підприємства, а й його ділову активність, ефективність функціонування.

Економічне обґрунтування доцільності капітальних вкладень здійснюється на основі дослідження відповідних інвестиційних проектів.

Сучасна практика оцінки ефективності реальних інвестицій використовує певні базові принципи та методичні підходи.

До основних базових принципів оцінки ефективності капіталовкладень належать такі:

1. Оцінка ефективності проектів інвестування капіталу має здійснюватись на основі зіставлення обсягу інвестованих коштів, з одного боку, та сум і термінів повернення інвестованого капіталу, з іншого.

2. При визначенні необхідного обсягу інвестиційних витрат необхідно враховувати як основні, так і супутні витрати капіталу.

Це пояснюється тим, що під час інвестування досить часто підприємство, крім основних затрат, передбачених проектом, несе і супутні витрати, які були спричинені реалізацією цього проекту. Тому необхідним є також і їх врахування в процесі оцінки ефективності здійснення капіталовкладень.

3. Повернення інвестованого капіталу оцінюється на основі показника грошового потоку від інвестицій.

Під грошовим потоком від інвестицій розуміють грошові кошти, що включають отримані внаслідок здійснення інвестицій чистий прибуток та суму амортизаційних відрахувань:

(2.5) (2.5)

де ГП – грошовий потік, грн.;

П – річний прибуток, отриманий в результаті реалізації інвестицій, грн.;

АВ – річна сума амортизаційних відрахувань, грн.

4. Приведення до теперішньої вартості майбутніх грошових потоків від інвестицій.

Оскільки грошові кошти під впливом фактора часу знецінюються, вартість нинішніх грошей (тобто їхня купівельна спроможність) вища за вартість грошей, що будуть отримані в майбутньому. Такий вплив часу на вартість грошей враховують шляхом дисконтування майбутніх грошових коштів. Дисконтування передбачає коригування майбутніх потоків грошей на коефіцієнт, який відповідає певній дисконтній ставці, що враховує ризик та непевність, пов'язані з фактором часу. В умовах очікування сталого річного темпу інфляції застосовують постійну річну ставку дисконту, і теперішню вартість отриманих у майбутньому грошових потоків обчислюють за формулою:

(2.6) (2.6)

де ТВ – теперішня вартість майбутніх грошових потоків від інвестиційного проекту, грн.;

– грошовий потік, очікуваний у t-му році від реалізації проекту, грн.; – грошовий потік, очікуваний у t-му році від реалізації проекту, грн.;

– річна ставка інфляції (у вигляді десяткового дробу); – річна ставка інфляції (у вигляді десяткового дробу);

– кількість років; – кількість років;

– коефіцієнт коригування майбутніх сум грошових – коефіцієнт коригування майбутніх сум грошових

потоків.

Необхідність приведення також і сум інвестованого у майбутньому капіталу до теперішньої вартості пояснюється тим, що у більшості випадків інвестування здійснюється не одно-моментно, а протягом певного періоду (кількох років). Тому всі наступні після першого року інвестовані суми треба також приводити до їхньої теперішньої вартості за допомогою відповідних дисконтних ставок. Це необхідно для можливості порівняння величин вкладень капіталу з грошовими потоками, які інвестор отримає у майбутньому.

5. Диференційований вибір дисконтної ставки.

Ставки для дисконтування грошових потоків від реалізації різних проектів добираються диференційовано, з урахуванням таких факторів, як очікуваний темп інфляції, премії за ризик та ймовірність низького рівня платоспроможності, тривалість періоду інвестування тощо.

Виходячи з наведених принципів, обчислюють основні визначальні характеристики інвестиційних проектів. До таких характеристик належать: теперішня вартість, індекс прибутковості, термін окупності, внутрішня ставка дохідності.

Чиста теперішня вартість характеризує загальну абсолютну величину ефекту від реалізації інвестицій. Вона обчислюється як різниця між теперішньою вартістю майбутніх грошових потоків, отриманих протягом періоду експлуатації об'єкта інвестування, та сумою початкових інвестицій:

ЧТВ = ТВ-ПІ, (2.7)

де ЧТВ – чиста теперішня вартість проекту, грн.; ТВ – теперішня вартість грошового потоку, грн.; ПІ – початкові інвестиції, грн.

Якщо чиста теперішня вартість проекту перевищує нуль, то проект має бути схвалений як прибутковий, якщо ж вона має від'ємне значення або дорівнює нулю – проект слід відхилити, оскільки його реалізація завдасть збитків або не принесе підприємству додаткового доходу на вкладений капітал.

Інша характеристика інвестиційного проекту – індекс прибутковості – у цілому є дуже близькою до показника чистої теперішньої вартості. Індекс прибутковості порівнює теперішню вартість майбутніх грошових потоків з початковими інвестиціями:

(2.8) (2.8)

Проект, який має індекс прибутковості, більший за одиницю, схвалюється як прибутковий, а менший від одиниці – відхиляється.

Показник період окупності інвестицій дає змогу визначити кількість років, за які будуть відшкодовані початкові інвестиції. Період окупності визначається як відношення початкових інвестицій до середньорічної величини дисконтованих грошових потоків:

(2.9) (2.9)

де – період окупності, роки; П І – початкові інвестиції, грн.; – період окупності, роки; П І – початкові інвестиції, грн.;

– середньорічна величина дисконтованих грошових потоків, грн. – середньорічна величина дисконтованих грошових потоків, грн.

Середньорічну величину дисконтованих грошових потоків можна визначити так:

(2.10) (2.10)

де ТВ – теперішня вартість проекту, грн.;

Т – кількість років експлуатації об'єкта інвестування, протягом яких очікується надходження грошових потоків.

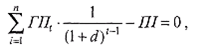

Внутрішня ставка доходу характеризує рівень прибутковості здійснених інвестицій. Внутрішня ставка доходу дорівнює дисконтній ставці, за якої чиста теперішня вартість проекту дорівнює нулю. Це може бути записано так:

(2.11) (2.11)

де  – грошові потоки за t-й рік, гри.; – грошові потоки за t-й рік, гри.;

d – дисконтна ставка (внутрішня ставка доходу) (у вигляді десяткового дробу); t – період, роки; П І – початкові інвестиції, грн.

Для схвалення рішення про прийнятність проекту внутрішню ставку доходу порівнюють з необхідною ставкою дохідності діяльності підприємства, яку визначають, виходячи з вартості залучення капіталу та ступеня ризику проекту. Якщо значення внутрішньої ставки доходу буде вищим за необхідну ставку, то проект схвалюють як прибутковий.

3. Ефективність залучення інвестицій в україну: інноваційно-інвестиційні системи

Центр економічних досліджень Японії опублікував прогноз розвитку світової економіки на період до 2010 року. За його даними, суттєво збільшиться обсяг прямих інвестицій у світову економіку (з $184 млрд. до $15 трлн.), однак внаслідок глобалізації і тенденції до об'єднання капіталу кількість світових інвесторів буде обмеженою.

Незважаючи на те, що для більшості вітчизняних підприємств основним джерелом інвестицій є їх власні кошти, Україна може взяти участь у змаганнях за залучення світового інвестиційного капіталу.

За умов глобалізації та розвитку відкритої економіки світовий капітал втрачає національні ознаки і цілком може мати українське походження. Завданням на сьогодні є зацікавити будь-який капіталі у подальшому розвитку саме в Україні. Тому оцінка методів заохочення і розробка інструментів утілення стратегічних задумів є пріоритетним напрямом розвитку економічної теорії та практики.

З 2004 року очікується щорічний приріст прямих іноземних інвестицій в Україну на рівні $1,3–1,5 млрд., забезпечення зростання інвестиційної складової імпорту, збереження високих темпів приросту обсягів експорту товарів та послуг на рівні 10–12%.

Відомо, що, незважаючи на ефективність прямих іноземних інвестицій у промисловість України (промислові підприємства з іноземними інвестиціями працюють ефективніше, ніж у цілому підприємства галузі), іноземний капітал не зацікавлений у розвиткові підприємств із високою наукоємністю і не бажає надавати Україні справді сучасні високі технології.

Нині, коли наша держава формує власну інноваційну політику, постають питання формування інноваційної та інвестиційної привабливості вітчизняної економіки і створення умов, які змусять працювати іноземний капітал в інтересах України.

В Україні є кваліфікована, освічена робоча сила, спроможна виконувати складні наукоємні роботи. Водночас виробничі ресурси зношені на 50%. Але курс держави на впровадження інноваційної політики стимулює розвиток інноваційних систем і технологій. Наявні природні ресурси вимагають оцінки і розробки нових інноваційних програм їх використання.

Таким чином, основними факторами економічного зростання України повинні бути визнані робоча сила і використання наявних природних і техногенних ресурсів.

Аналітичні дослідження підтверджують переважання інвестицій в Україну відповідно до форми власності підприємств – об'єктів інвестування, доходять висновку про домінування в Україні такої форми залучення іноземного капіталу, як спільні підприємства. Але жодного дослідження не проведено з метою систематизації стратегічних засад визначення іноземним інвестором привабливості об'єкта інвестування.

Метою нашої роботи є визначення послідовності кроків інвесторів при прийнятті рішень і на основі цього формування переліку заходів, спрямованих на поєднання інтересів України і світового капіталу.

У роботі використано такі методи попередньої обробки даних, як визначення початкової ситуації, вибір основних вхідних факторів, оцінка і систематизація вихідних параметрів. Застосування методів статистичного аналізу дозволило провести групування даних і оцінити їх кореляцію.

У 2003–2004 роках іноземні інвестори активізували свою діяльність: приріст іноземного капіталу у 2003 році становив $1,2 млрд., або 21,7% від початку року.

У першому кварталі 2004 року прямі іноземні інвестиції в Україні сягнули $282,3 млн. Сумарний їх обсяг на 1 квітня 2004 року становив $6946,5 млн., або $146 на одного мешканця.

Аналіз інвестиційних потоків України, за даними Держкомстату (таблиці 3.1 і 3.2), дозволяє зробити висновки про перерозподіл коштів, інвестованих в Україну, на користь третіх держав.

Таблиця 3.1. Прямі інвестиції зарубіжних країн в економіку України за перше півріччя 2004 року

| Держава

|

Обсяг інвестицій, тис. $

|

| на OLOJ.04

|

на 01.07.04

|

| США

|

1074174,66

|

1085859,37

|

| Кіпр

|

886054,00

|

1077032,72

|

| Великобританія

|

698680,12

|

741251,84

|

| Німеччина

|

441404,27

|

535626,47

|

| Нідерланди

|

459206,21

|

508678,08

|

| Росія

|

385922,87

|

410583,77

|

| Віргінські острови (Великобританія)

|

367396,20

|

363120,69

|

| Швейцарія

|

318548,90

|

342526,23

|

Таблиця 3.2. Прямі інвестиції з України за перше півріччя 2004 року

| Обсяг інвестицій, тис. $

|

| на 01.01.04

|

На 0 1.07.04

|

| Росія

|

87392,48

|

88573,45

|

| Панама

|

18949,00

|

18949,00

|

| В'єтнам

|

15824,41

|

15875,69

|

| Іспанія

|

13834,85

|

13834,85

|

| США

|

5400,49

|

5700,49

|

| Гонконг

|

5400.00

|

5400,00

|

| Швейцарія

|

4241,45

|

4221,00

|

| Грузія

|

2242,22

|

2187,70

|

| Кіпр

|

1889,99

|

1889,99

|

| Греція

|

1569,80

|

1569,80

|

| Естонія

|

1100,00

|

1100,00

|

Так, інвестований США $1 млрд. повернувся інвесторам у вигляді готової продукції на суму $5,5 млн. А основним ринком українських інвестицій стали Росія, Панама та ін.

Така політика свідчить про пошук об'єктами інвестування власних ринків збуту, тобто про намагання забезпечити власні інтереси.

Зовнішньоторговельні операції з товарами Україна здійснювала з партнерами зі 181 країною світу. Найбільші обсяги експортних поставок здійснювалися: до Російської Федерації–16,5%, Німеччини – 9,6%, Туреччини – 5,4%, Італії та Китаю – по 4,6%, США – 3,6%, Литви – 3,2%, Польщі – 2,9%. Серед регіонів України найбільші обсяги експорту товарів припали на Донецьку обл., Київ, Дніпропетровську, Запорізьку, Луганську, Полтавську та Одеську області, а найбільше імпортувалося товарів у Київ, Дніпропетровську, Донецьку, Запорізьку, Одеську, Київську та Харківську області.

Аналіз причин інвестиційної активності цих регіонів призвів до зіставлення нормативів їх платіжних витрат зі схемою вільних економічних зон (ВЕЗ) і територій пріоритетного розвитку (ТПР) нашої держави. В Україні на 1.11.2001 було зареєстровано 11 ВЕЗ і 9 ТПР. Загальна територія, на яку розповсюджувався режим ВЕЗ і ХПР, – 6360 тис. га (10,5% території України). У роботіі задіяно 12 областей, 41 район, 58 міст. Ці зони та території задекларували розвиток майже всіх напрямів народного господарства України: сільського господарства, мисливства та лісового господарства; рибного господарства; добувної промисловості; обробної промисловості; виробництва електроенергії, газу та води; будівництва; оптової і роздрібної торгівлі; торгівлі транспортними засобами; послуг з ремонту; готелів та ресторанів; транспорту; операцій із нерухомістю, здавання під найм та послуги юридичним особам; охорони здоров'я та соціальної допомоги; колективних, громадських та особистих послуг. Але детальний аналіз цих напрямів свідчить про інтерес саме до вичерпних ресурсів: видобування енергетичних матеріалів, неенергетичних матеріалів, руд кольорових металів, харчової промисловості та переробки сільськогосподарських продуктів, _ текстильної промисловості та пошиття одягу, виробництва шкіри та шкіряного взуття, виробництва деревини та виробів з деревини, целюлозно-паперової промисловості, видавничої справи, виробництва коксу, продуктів нафтопереробки та ядерного палива, хімічного виробництва, виробництва гумових та пластмасових виробів, виробництва мінеральних добрив, металургії та обробки металу, виробництва машин та устаткування, виробництва електричного та електронного устаткування, виробництва транспортного устаткування. У таблиці 3.3 наведено рейтингову оцінку ВЕЗ і ТПР України за інвестиційною привабливістю.

Таблиця 3.3. Рейтингова оцінка інвестиційної привабливості ВЕЗ і ТПР в Україні

| ВЕЗ Рейтингова оцінка

|

ТПР

|

Рейтингова оцінка

|

| «Азов» (Маріуполь) 3,3

|

В Автономній республіці

Крим

|

5,7

|

| «Донецьк» 4,3

|

У Волинській області

|

5,2

|

| Закарпаття» 8,6

Інтерпорт’’Ковель» Волинська обл.) 7,1

Курортополіс «Трускавець» 2,8

(Львівська обл.)

|

У Донецькій області

У Закарпатській області У Житомирській області

|

4,8

8,6

10

|

| «Миколаїв» (Миколаївська обл.) 6,7

|

У Луганській області

|

8,1

|

| «Порто-франко» (Одеса) 1,4

|

У Чернігівській області

|

9,5

|

| Порт «Крим» (АР Крим) 6,2

|

У Харкові

|

1,9

|

| «Рені (Одеська обл.) 0,5

|

У Шостці: (Сумська обл.)

|

9,5

|

| -Сиваш» (АР Крим) –

|

| «Славутич» (Київська обл.) 1

|

| «Дворів» (Львівська обл.) 2.8

|

Отже, Україна є державою поглинання інвестиційного капіталу.

Але територіями залучення інвестиційних коштів є території активного розвитку підприємництва, які не завжди збігаються з територіальним розташуванням БЕЗ та ТПР.

Таким чином, основна перевага ВЕЗ – сприятливий інвестиційний клімат (тобто митні, фінансові, податкові пільги і переваги порівняно з загальним режимом для підприємців у тій чи іншій країні) – є фактором стимулювання, а не обов'язкового покращання інвестиційного клімату території. Можливо, більш суттєвими є фактори галузевих пріоритетів.

Галузями інвестування є сфери торгівлі і громадського харчування. Потім розташувалися промисловість, будівництво, комерційна інфраструктура, наука і наукове обслуговування, транспорт, зв'язок.

Аналіз даних таблиць засвідчив, що найбільшу цікавість для іноземних портфельних інвестицій становлять такі галузі в Україні:

– підприємства паливно-енергетичного комплексу;

– глиноземні заводи;

– підприємства зв'язку і комунікацій;

– порти та пароплавства;

– підприємства з виробництва цементу;

– підприємства з виробництва мінеральних добрив;

– великі гірничодобувні підприємства;

– підприємства харчової промисловості.

Наднизька цікавість – до транспорту, машинобудування та хімічної промисловості. Тобто, дійсно, іноземних інвесторів цікавлять дешеві природні ресурси України.

Аналіз ВЕЗ України з точки зору можливостей розвитку галузей, які базуються на використанні природних ресурсів, дозволив одержати такі дані (таблиця 3.4).

Таблиця 3.4. Галузеві пріоритети розвитку вільних економічних зон України

| ВЕЗ

|

Дата початку/ закінчення терміну дії

|

Розташування

|

Пріоритетні види діяльності

|

Фактичні сфери залучення інвестицій

|

| ' «Донецьк»

|

21.07.98/ 21.07.58

|

Донецьк, Донецька обл.

|

Машинобудування, приладобудування, електротехнічна промисловість, інноваційні проекти зі створення нових матеріалів і виробничих систем

|

Виробництво побутової техніки, виробництво м'ясопродуктів.

|

| 21.07.98/ 21.07.58

|

Маріуполь, Донецька обл.

|

Експедиційно-складська, транспортно-сервісна, виробнича діяльність

|

Розвиток транспортної і виробничої інфраструктури

|

| «Закарпаття»

|

09 01.99/ 09.01.29

|

Ужгородський і Мукачівський р-ни. Закарпатська обл.

|

Транспорт, експедиторська діяльність, митні послуги, ~ обслуговування і збереження транзитних вантажів, пов'язані з цим фінансові послуги

|

Переробка вантажів, і надання експедиторських і складських послуг

|

| Інтерпорт «Ковель

|

01.01.00/ 01.01.20

|

Ковель, Волинська обл.

|

Транспортна, експедиторська діяльність, митні послуги, обслуговування і збереження транспортних вантажів, пов'язані з цим фінансові послуги

|

| «Миколаїв»

|

01.01.00/ 01.01.30

|

Миколаїв. суднобудівні підприємства

|

Машинобудування, суднобудування, приладобудування, обробка деревини і виготовлення виробів, виробництво промислових газів, переробка пластмаси, будівництво, енергетика, зв'язок

|

| «Порто-франко»

|

01.01.00/ 01.01.25

|

Одеса, частина Одеського морської о торгового порту

|

Обслуговування транзитних вантажів, збереження, сортування, пакування, доопрацювання, надання транспортно-експедиційних і агентських послуг

|

Перевезення вантажів, надання складських та експедиторських

Послуг

|

| Порт «Крим»

|

01.01.00/ 01.01.30

|

Керч, АРК

|

Обслуговування транзитних вантажів, їх збереження, сортування, пакування, доопрацювання, надання транспортно-експедиційних і агентських послуг

|

| «Славутич»

|

30.06.98/ 01.01.20

|

Славутич, Київська обл.

|

Впровадження новітніх технологій, ринкові методи господарювання, розвиток інфраструктури ВЕЗ «Славутич», використання природних і трудових ресурсів

|

Лазерне приладобудування, легка і харчова промисловість, виробництво будівельних матеріалів.

|

| «Курорто-поліс

Трускавець»

«Яворів'

|

01.01.00/ 01.01.20

17.02.99/ 01.01.20

-

|

Трускавець, Львівська обл.

Яворівський р-н. Львівська обл.

|

Лікувально-оздоровчі комплекси, виробництво мінеральних вод, рекреація, туризм, наукові дослідження у галузі охорони здоров'я

Інноваційна діяльність, видобуток вуглеводнів, харчова промисловість, легка промисловість, деревообробка, паперова промисловість, виробництво машин і обладнання, будівництво, транспорт

|

Туризм і рекреація

Будівництво

сервісного комплексу, транспортні, експедиційні і митні послуги, хімічна, деревообробна, легка промисловість, виробництво будівельних матеріалів

|

| Рені»

|

17.05.00/ 17.05.30

|

Рені, Одеська обл., Ренійський морський торговельний порт

|

Обслуговування транзитних вантажів, зберігання сортування. пакування, доопрацювання, транспортно-експедиторські агентські послуги

|

За даними податкової адміністрації, на 01.01.2004 фактично діяло 7 ВЕЗ і 7 ТПР, затверджено 412 інвестиційних проектів загальною вартістю $1,659 млрд.

Таким чином, якщо задекларований напрямок розвитку ВЕЗ або ТПР не збігається з інтересами світового капіталу, ця зона не одержує очікуваних капіталовкладень і не має очікуваного прибутку, незважаючи на економічну привабливість.

Отже, створення ВЕЗ потребує суттєвих капіталовкладень і подальших зусиль держави з підтримки і розвитку зон. І тому помилки при визначенні стратегічних інтересів капіталу можуть стати фатальними для фінансової стабільності держави. Такі зони без строго визначеної централізованої підтримки практично не є життєдіяльними.

Ще одним питанням оптимізації інвестиційних потоків є відстеження форми власності підприємств, які одержують інвестиції. Іноземний капітал присутній в Україні як у державній, так і у приватній формах, у змішаному вигляді, а також у вигляді капіталу міжнародних організацій. Іноземні інвестиції надходять в Україну як прямі приватні у вигляді портфельних інвестицій і у вигляді кредитів як позичковий капітал.

Однією з поширених форм залучення іноземних інвестицій є створення підприємств з такими інвестиціями.

Саме тепер, після зміни орієнтирів розвитку України, коли стає реальним залучення прямих іноземних інвестицій, одним із способів їх утримання є створення спільних підприємств всіх ферм власності (або підприємств із спільним українським та іноземним капіталом). Однак, як свідчить світовий досвід

, домінування спільних підприємств як форми здійснення прямих інвестицій вказує на низький рівень залучення України як держави до світових інвестиційних процесів, недостатній рівень довіри до економіки України і її промисловості як об'єкта іноземних капіталовкладень.

Структуру розподілу підприємств України за формою власності подано у таблиці 3. 5.

Таблиця 3.5. Розподіл підприємств України за формою власності

| Форма власності

|

Частка в загальній кількості підприємств, %

|

| Державний сектор

|

12,3

|

| Колективні підприємства

|

72,0

|

| Приватні підприємства

|

14,9

|

| Підприємства інших форм власності

|

0,8

|

За даними статистики, частка власності міжнародних організацій та юридичних осіб інших держав, які зареєстрували свою власність на території України, становила 0,9% від загальної кількості об’єктів. Єдиного державного реєстру підприємств та організацій України. З них власне спільних підприємств 0,7%. Із підприємств колективної форми власності іноземний капітал цікавлять переважно акціонерні товариства (а кількість таких новоутворень має негативну динаміку), частка приватних підприємств незначна, а великих приватних виробництв – ще менша. Тому, незважаючи на велику роботу, проведену державою з метою створення і регламентації діяльності на те-ритор» України вільних економічних зон, кількісна перевага підприємств із залученням іноземних інвестицій (або спільних підприємств) не настала.

Зацікавленість інвесторів та інвестування у вигляді прямих іноземних інвестицій у спільні підприємства (таблиця 3.6).

Таблиця 3.6. Структура іноземних інвестицій у СП за галузями економіки

| Галузь економіки

|

Примі іноземні

інвестиції.% до загалу

|

Прямі іноземні інвестиції на одиничне

підприємство

% до загалу

|

Доля Підприємств з виготовлення продукції, %

|

Прямі інвестиції України (внутрішні) у% до інвестицій в Україну

|

Доля прямих іноземних інвестицій у суспільних капіталовкладеннях, %

|

| Загалом

|

100

|

100

|

28,6

|

ІЗ

|

4,0

|

| Промисловість

|

70.0

|

24,4

|

57,4

|

0,6

|

6,7

|

| Сільське господарство

|

1,6

|

7.9

|

43,2

|

-

|

1,3

|

| Транспорт і зв'язок

|

4.4

|

31,5

|

8,0

|

20,9

|

1.5

|

| Будівництво

|

2,6

|

5.6

|

17.7

|

0J2

|

42

|

| Торгівля і громадське харчування

|

14,2

|

3.1

|

14,4

|

0,0006

|

23,9

|

| Матеріально-технічне забезпечення

|

0,2

|

4,6

|

.

|

6,6

|

| Виробничі види побутового обслуговування

|

1,3

|

50,0

|

-

|

6,5

|

| Житлово-комунальне господарство

|

0,4

|

S.8

|

47,5

|

0,2

|

0,09

|

| Охорона здоров'я, фізкультура і спорт, соціальне забезпечення

|

4,9

|

27.4

|

9,6

|

0,2

|

1,5

|

| Наука і наукове обслуговування

|

0,4

|

2,1

|

30,0

|

0,2

|

-

|

Незважаючи на законодавчу відсутність на сьогодні терміна «спільне підприємство» у зв'язку із необхідністю більш чіткого розподілу підприємств за формою власності, наведений аналіз статистичних даних яскраво висвітлює сфери галузевих пріоритетів іноземного капіталу в Україні.

Аналіз наведених даних свідчить, що за ступенем привабливості галузі вітчизняної економіки розташовуються:

1. промисловість;

2. торгівля і громадське харчування;

3. охорона здоров'я.

Дві перші позиції є сферами переважно портфельних інвестицій у промислово розвинуті території України. Територією пріоритетного розвитку охорони здоров'я в Україні визначено тільки курортополіс «Трускавець» загальною площею 774 га (таблиця 3.4).

За даними статистики, для України нині характерна така динаміка капіталовкладень (таблиця 3.7).

Таблиця 3.7. Зіставлення напрямів розвитку держави і сфер нововведень в Україні на початку 21-го століття

| Напрям

|

Річний темп

|

Напрям

|

Річний темп зростання.%

|

| Обробна промисловість Операції з нерухомістю

Добувна промисловість

Наземний транспорт Виробництво та розподілення енергії, газу, води

|

21,7

13.0

13.0

11.0

7.2

|

Фінансовий сектор Державне управління і податкова системи Міжнародне співробітництво, митна справа Космічна галузь

Промисловість та будівництво

|

27.4 12.4

8,0

5,9

4,6

|

| Зв'язок

|

6.6

|

Транспорт, зв’язок, телекомунікації, інформатика

|

4,2

|

| Сільське господарство

|

4.8

|

Аграрний сектор

|

1,8

|

Як бачимо, найбільші темпи розвитку має фінансовий сектор та інші сфери обслуговування функціонування держави. Визначимо спрямування вітчизняних фінансових потоків.

За даними Національного банку України, кількість банків, які мають ліцензію і розташовані на території України, на 1.04.04 становила 156. Кількість банків за участю іноземного капіталу – 18. Найбільші обсяги довгострокового кредитування припадали на оптову і роздрібну торгівлю, торгівлю транспортними засобами, послуги з ремонту (31,4%), обробну промисловість (21,8%), сільське господарство, мисливство та лісове господарство (5,5%), операції з нерухомістю, здавання під наймання та послуги юридичним особам (4,8%), транспорт (7%).

Тобто напрями фінансових потоків є не корегованими державою і не збігаються з визначеними провідними напрямами розвитку економіки.

Висновок

Здійснений аналіз фактичного і статистичного матеріалів дав змогу визначити недоліки формування інвестиційно-інноваційних систем в Україні (нескорегованість інтересів держави та інвестиційного капіталу, непрофесійність у декларуванні ВЕЗ і ТПР, невизначеність стратегії розвитку України як держави в цілому) та шляхів залучення капіталовкладень.

Сфери зацікавленості іноземного капіталу в Україні не збігаються зі сферами інтенсивного розвитку держави. Приділяючи увагу залученню іноземних інвестицій, держава повинна підтримувати свої стратегічні пріоритети, використовуючи світовий досвід і провідну наукову думку. Якщо не покладати на розвиток БЕЗ та ТПР надмірних сподівань, а використовувати їх за прямим призначенням – відпрацювання моделі відкритої економіки, вивчення інтересів світового капіталу та інтеграції у світову економіку, – то цей метод залучення коштів стане одним із важливих економічних факторів керування державою.

Визначивши шляхом порівняння напрямів розвитку ВЕЗ та ТПР України кількісні параметри інвестицій у підприємства різних форм власності та галузі господарства, можна зробити такі висновки:

1. Україна на сьогодні є територією перерозподілу інвестованих коштів на користь третіх держав.

2. Іноземний капітал на території України цікавлять промисловість (як сировинна база), торгівля і громадське харчування, охорона здоров'я.

3. Ці сфери інвестиційної привабливості не збігаються зі сферами пріоритетного інноваційного розвитку України.

4. Території розташування об'єктів інвестицій вимагають перспектив збуту продукції.

5. Розташування ВЕЗ та ТПР в Україні не відповідає тенденціям

створених світових шляхів міграції галузевих капіталів.

6. Динаміка формування центрів світового розвитку може або зацікавити іноземний капітал в Україні як одному зі шляхів міграції капіталу, або залишити її осторонь світових інвестиційних процесів.

Оскільки іноземний капітал ставить за мету панування на обраній території і безпосередній вплив на її розвиток, держава – об'єкт інвестування перш за все повинна визначитися у своїх стратегіях розвитку і чітко означити межі іноземного впливу на свою діяльність, і лише після цього визначати методи залучення інвестицій – шляхом створення ВЕЗ, СП, продажу майна чи фінансового або техніко-технологічного кредитування.

З проведеного дослідження випливає, що інвестиції являють собою найважливішу економічну категорію розширеного відтворення, що грає ключову роль у реалізації структурних зрушень в економіці і формуванні народногосподарських пропорцій на макрорівні, адекватних ринковим формам господарювання.

З аналізу інвестиційної діяльності, у сфері виробництва, випливає наступний висновок: метою інвестиційних програм повинна стати переорієнтація значних ресурсів на розвиток галузей, що задовольняють споживчі запити населення. При цьому необхідно в перелік пріоритетних напрямків включити і галузі соціальної інфраструктури.

Аналіз також показує, що в даний час капітальні вкладення, в основному, зосереджуються в сфері основного виробництва. Відсутність розвитий сфери послуг виробничого характеру негативно позначається на ефективності виробничої діяльності. Тому інвестиційна стратегія в даний час повинна бути орієнтована на першочергове задоволення потреб у розвитку тих галузей, що доповнюють і обслуговують основне виробництво.

Глобальні народногосподарські пропорції формуються на основі визначеної галузевої структури інвестицій. В даний час, в Україні, високий питому вагу займають сировинні галузі, а також виробництво проміжного продукту. У нинішній період завдання полягає в тім, щоб із проміжного продукту робити більше готових засобів праці і предметів споживання. Проведений аналіз показав, що останнім часом велика частина інвестиційних ресурсів концентрується в промисловості. Разом з тим, спостерігається істотне ослаблення інвестиційної діяльності в таких найважливіших галузях народного господарства як сільське господарство і будівництво. Логічно, в умовах зростаючої економіки, галузева структура інвестицій повинна змінюватися таким чином, щоб у ній підвищувалася частка тих галузей, де більш висока капіталовіддача. Якщо виходити з цього показника, то можна зробити висновок, що в даний час, пріоритетними напрямками інвестиційної політики держави повинна стати визначена переорієнтація капіталовкладень на користь інвестиційних галузей і сільського господарства, але це лише загальний висновок, тому що усередині кожної галузі є свої підгалузі і різні підприємства з неоднаковою ефективністю виробництва, тому пріоритетний розвиток самих прогресивних з них може зробити вирішальний вплив на поліпшення економічної ситуації в галузі в цілому.

Сформовану в даний час в Україні галузеву структуру інвестицій, не можна вважати оптимальної, тому що вона постійно відтворює далеко не зроблену галузеву структуру економіки в цілому. Для подолання подібного положення, першорядне значення має розвиток ринкових відносин, становлення приватного підприємництва, насамперед, у сферах фінансової і виробничої інфраструктур, в області надання послуг виробничого і споживчого характеру, приватизації підприємств побутового обслуговування і становлення ринкових форм інвестування галузей цих сфер.

З проведеного аналізу випливає, що основними напрямками підвищення ефективності інвестиційної діяльності, у даний час і в найближчій перспективі, будуть:

- поліпшення відтворювальної структури капіталовкладень, підвищення питомої ваги витрат на технічне переозброєння і реконструкцію діючих підприємств за рахунок зменшення питомої ваги нового будівництва у виробничій сфері;

- удосконалення технологічної структури капітальних вкладень, збільшення в їхньому складі питомої ваги устаткування і скорочення, відповідно, будівельно-монтажних робіт;

- зміна галузевої структури капітальних вкладень з погляду значного підвищення життєвого рівня населення, на користь галузей, що виробляють продукти харчування і предмети особистого споживання (сільське господарство, що переробляють галузі, легка і харчова промисловість), сфера обслуговування;

- пріоритетне забезпечення капітальними вкладеннями прогресивних напрямків науково-технічного прогресу, що сприяють зниженню ресурсоемкости виробництва і підвищенню якості продукції;

збільшення обсягів капітальних вкладень на будівництво комфортного житла

- інших об'єктів суспільного користування і медичного забезпечення;

- збалансованість інвестиційного циклу.

Зміна ситуації у світовому господарстві впливає на політику управління державою і вимагає адекватного реагування на ці зміни. Важливим фактором успіху України на сьогодні повинно стати вміння кадрового потенціалу швидко адаптуватися до інноваційного середовища з використанням мінімальних інвестиційних запозичень, а розробка і реалізація інноваційно-інвестиційної моделі розвитку України сфокусує її інноваційну політику на інтересах як держави в цілому, так і громадянського суспільства.

Список використаних джерел

1. Актуальні проблеми економіки №2 (20), 2005 с. 36–39

2. Бойчик І.М., Харів П.С., Хлопчин М.І. Економіка підприємств. Навч. посібник. – Львів: «Сполом», 2000. С. 128–138

3. Вахтенко Т. Теоритичні засади регулювання руху капіталів // Економіка України. – 2001 – №8

4. Глухов В.В. Экономика малого предприятия. – М.: Смолин плюс 2000.

5. Загородний А., Сліпушко Т. Словник банківських термінів. – К.: Аконіт, 2000.

6. Закон України від 3.04.03 №672-IV «Про інвестиційну діяльність» // Додаток до «Вісника НБУ». – 2003. – №5. – C. 3–5.

7. Краснов В. Український ринок капіталів // Вісник НБУ. – 2001. – №2. С. 35–37

8. КузнецоваН.П. Экономический рост: история и современность.-М., 2001.с. 144

9. Макаренко І.П. Проблеми становлення інноваційної політики в Україні.-К.:УІДНСІР. – 2004.-с. 123

10. Пересада А. Інвестиційний процес в Україні. – К., 1998.

11. Покропівний С.Ф. Економіка підприемства. Підруч. – К. – 2000. С. 178–195.

12. Примак Т.О. Економіка підприємств. – К.: МАУП 1999. С. 83–91

13. Статистичний щорічник України за 2004 рік. К. Техніка, 2004, с. 273–277.

14. Підлісна О. // Економіст №4 (4), 2005 с. 80–83

15. Поддерьогін А.М.Фінанси підприємств. – К.: КНЕУ, 1999. – с. 288 – 302;

16. Поддерьогін А.М.Фінанси підприємств:Підручник. – К.:КНЕУ. 2000;

17. Покропивний С.Ф.Підприємництво: стратегія, організація, ефективність.с. 352

18. Поліщук О.В. Планування результативної діяльності підприємства;

19. Петюх В.М. Ринок праці. – К.: КНЕУ, 2001;

20. Примостка Фінансовий менеджмент. с. 203

21. Рожманов В. // Економіст №2 (2), 2005 с. 48–49

22. Слав`юк Р.А.Фінанси підприємств.:Навчальний посібник. – К. ЦУЛ, 2002 – с. 322 – 336;

23. Швиданенко Г.О. Економіка підпртємства.

24. Шеремет А.Д. Финансы предприятий. – М.: ИНФРА, 1998 г. – с. 166 – 169;

25. Шершньова З.Є., Об орська С.В. Стратегічне управління: Навч.посібник. – К.: КНЕУ. – 1999;

Додаток А

Рис. 2.1 Склад джерел фінансування капітальних вкладень на підприємстві

|