Министерство образования и науки РФ

Федеральное агентство по образованию

Марийский государственный технический университет

Кафедра ЭиФ

Контрольная работа

по дисциплине:

«Финансы и кредит»

на тему:

«Налогообложение в Российской Федерации. Анализ федерального бюджета Российской Федерации»

Выполнила: студентка

гр. ЗЭУПАПК-21у

Бурмистрова М. В.

Проверила: Гамова Э. М.

г. Йошкар-Ола 2010 г.

Анотация

Рассматривается налогообложение в Российской Федерации, его понятие, сущность, функции, принципы. Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства, развитие и изменение форм которого неизменно сопровождается преобразованием налоговой системы. В современном обществе налоги — основной источник доходов государства. Подробно рассматривается федеральный бюджет Российской Федерации за 2009 год в сравнении с 2008 годом. Основой финансовой базы Российской Федерации является федеральный бюджет. Устойчивое развитие экономики федеративного государства невозможно без наличия источников финансирования реализации программ и проектов.

Содержание

Введение

1. Налогообложение в Российской Федерации

1.1 Понятие, сущность, принципы налогообложения

1.2 Функции налогов

2. Анализ федерального бюджета Российской Федерации

Заключение

Библиографический список

Тест

Глосарий

Введение

Данная контрольная работа содержит два основных блока: теоретическая и практическая части. Целью первой части данной контрольной работы является изучение налогообложения Российской Федерации.

В современном обществе налоги — основной источник доходов государства. Кроме этой чисто финансовой функции налоги используются для экономического воздействия государства на общественное производство, его динамику и структуру, на развитие научно-технического прогресса.

Безусловно, налогообложение в любой стране не может быть чем-то неизменным уже потому, что оно является не только фискальным механизмом, но и инструментом государственной политики, которая, меняясь, обрекает на перемены и систему налогообложения. К тому же в России система налогообложения находится в стадии становления, как и ее рыночное хозяйство и политическая система, направленная на развитие свободы предпринимательской деятельности.

Целью второй части является анализ федерального бюджета российской Федерации, в частности состава и структуры его расходов, и его роли в системе финансовых планов. Благодаря бюджету государство имеет возможность сосредотачивать финансовые ресурсы на решающих участках экономического и социального развития, практически использовать бюджет в качестве инструмента государственного регулирования экономики, стимулировать производственные и социальные процессы. Несомненно, что расходы федерального бюджета играют одну из ведущих ролей в регулировании экономики государством.

На величину и структуру расходов федерального бюджета влияют множество факторов, таких как: государственное устройство, внешняя и внутренняя политика государства, общий уровень экономики, уровень благосостояния населения, размер государственного сектора в экономике и многие другие факторы.

1. Налогообложение в Российской Федерации

1.1 Понятие, сущность, принципы налогообложения

Налогообложение как экономическую категорию следует рассматривать с двух позиций. С одной стороны,

налогообложение – это прямое изъятие органами государственной власти определенной части валового внутреннего продукта (ВВП) для формирования централизованных финансовых ресурсов (бюджета). С другой стороны, налогообложение включает в себя весь комплекс мероприятий, проводимых государственными налоговыми органами для указанного изъятия части ВВП в целях его последующего перераспределения в интересах всего общества. На налогообложение оказывают влияние различные политические отношения, социальная обстановка в государстве и другие факторы, связанные с этим явлением. Под налогообложением следует понимать совокупность финансовых и организационно-правовых отношений, складывающихся в процессе взимания налогов и сборов, осуществления налогового контроля и защиты прав и законных интересов участников этих отношений. Предмет налогового права не следует путать с предметом налогообложения, поскольку предмет налогообложения – это материальные и нематериальные блага, с наличием которых закон связывает возникновение налоговых обязательств. Поэтому каждый налог имеет самостоятельный предмет налогообложения, каковым могут быть доход на данный момент, имущество и др. Существуют следующие две основные группы принципов налогообложения:

1) экономические принципы, которые формируются в процессе развития финансовой науки и финансовой деятельности государства, а реализуются при построении конкретных налоговых систем различных стран. К экономическим принципам налогообложения относят: принцип соразмерности налогообложения, принцип максимального учета интересов и возможностей налогоплательщиков, принцип эффективности налогообложения, принцип рентабельности налоговых мероприятий и др.;

2) юридические принципы, которые формируются в процессе развития юридической науки (в первую очередь науки финансового права и налогового права), а затем на определенном этапе закрепляются в законодательстве и становятся принципами налогового права.

Налогообложение, категория экономическая. Формы его практического использования (виды налогов и условия их действия) раскрываются в финансовой сфере, его роль также определяется экономическими параметрами. Конечные цели налогообложения – обеспечить социально-экономические функции государства, одновременно не нанося ущерба корпоративным и личным экономическим интересам.

Выделяют три основных метода расчета налогов (налогообложения):

• исчисление фиксированной процентной надбавки к цене реализации (классические примеры – налог с оборота и налог с продаж);

• исчисление налога в твердых абсолютных суммах с единицы объекта (например, в Российской Федерации в соответствии со ст. 193 Налогового кодекса РФ большинство ставок акцизов устанавливаются в рублях с единицы измерения объекта);

• исчисление налога путем умножения процентной ставки на налогооблагаемую базу (например, налог на прибыль (доход) организаций).

В налоговой практике сложился ряд способов взимания налогов.

1. Кадастровый, т. е. на основе кадастра – реестра, содержащего перечень типичных объектов (земля, доходы), классифицируемых по внешним признакам (например, размер участка земли; игровой стол в казино и т. д.); этот способ, в основе которого заложено установление среднего дохода, подлежащего обложению (например, в рублях с сотки с учетом местных условий), применяется при слабом развитии налогового аппарата либо в целях экономии и рационализации налогообложения.

2. Изъятие налога до получения субъектом дохода, т. е. изъятие у источника выплаты дохода. Классический пример – исчисление и удержание налога бухгалтерией того юридического лица, которое выплачивает доход (заработную плату) субъекту налога. Достоинство этого способа заключается в практической невозможности уклонения от уплаты налога (в современной России главный бухгалтер несет уголовную и административную ответственность за полноту и своевременность удержания и уплаты налога).

3. Декларационный. Изъятие налога после получения дохода субъектом и представления последним декларации о всех полученных годовых доходах. Налоговые органы; исходя из указанных в декларации величин объектов обложения и действующих ставок, устанавливают оклад налога. Данный способ взимания налога возник с ростом масштабов и многообразия личных доходов граждан.

4. Изъятие в момент расходования доходов при совершении покупок (например, такие налоги, как налог с оборота, налог с продаж, налог на добавленную стоимость, акцизы непосредственно оплачиваются покупателями, становящимися носителями налога).

5. Изъятие в процессе потребления (например, дорожные сборы с владельцев автотранспортных средств).

6. Административный способ, при котором налоговые органы определяют вероятный размер ожидаемого дохода и вычисляют подлежащий с него к уплате налог (например, налог на вмененный доход предприятий).

1.2 Функции налогов

Сущность и внутреннее содержание налогов проявляется в их функциях, в той «работе», которую они выполняют. Различают следующие функции налогов.

| Фискальная |

Распределительная |

Регулирующая |

Контрольная |

| Социальная |

Подфункция стимулирующего назначения |

Подфункция воспроизведённого и природоохранного назначения |

| Социальная |

Система льгот |

Реализуется через налоги |

-Единый социальный налог (взнос)

- Доходы, не подлежащие налогообложению

- Стандартные налоговые вычеты

- Социальные налоговые льготы

- Имущественные налоговые вычеты

- Профессиональные налоговые вычеты

- Перечень доходов, по которым налог взимается по повышенным ставкам

|

- Изъятие из обложения определённых элементов налога

- Скидки

- Налоговый кредит (в том числе инвестиционный)

- Целевые льготы

- Прочие льготы

|

- Налог на добычу полезных ископаемых

- Налог на воспроизводство минерально-сырьевой базы

- Сбор за право пользования объектами животного мира и водными биологическими ресурсами

- Лесной налог

- Водный налог

- Экологический налог

- Налог на имущество

- Дорожный налог

- Транспортный налог

- Земельный налог

|

Фискальная функция. Свое название она получила в Древнем Риме, где на рынках специальные сборщики ходили с большими корзинами, которые назывались «fiscus»; куда откладывали часть товаров, продававшихся торговцами. Это был своего рода сбор за право торговли. Собранные товары переходили в собственность монарха (государства). Фискальная функция реализует ныне основное предназначение налогов – формирование финансовых ресурсов государства, бюджетных доходов. Так, в соответствии с Федеральным законом от 31 декабря 1999 г. №227-ФЗ «О федеральном бюджете на 2000 год» доля налоговых поступлений составляла 84,68% всех бюджетных доходов.

Однако реализация фискальной функции налогов имеет объективные и субъективные ограничения. При недостаточности налоговых поступлений и невозможности сокращения государственных расходов приходится прибегать к поиску других форм доходов. Прежде всего, это обращение к внутренним и внешним государственным, региональным, местным займам. Размещение займов приводит к образованию государственного долга.

Между налогами и займами формируется противоречивая взаимосвязь. Обслуживание государственного долга за счет бюджета потребует повышения налогов в будущем (роста налоговых ставок, введения новых налогов). С другой стороны, рост налогового бремени вновь может столкнуться с непреодолимыми ограничениями, вызовет рост недовольства налогоплательщиков, что побудит к размещению новых займов. Возникает опасность становления «финансовой пирамиды», а значит, финансового краха.

Контрольная функция. Эта функция создает предпосылки для соблюдения стоимостных пропорций в процессе образования и распределения доходов различных субъектов экономики, благодаря ей оценивается эффективность каждого налогового канала и налогового «пресса» в целом, выявляется необходимость внесения изменений в налоговую систему и налоговую политику.

Распределительная функция является необходимым дополнением контрольной функции налогово-финансовых отношений, поскольку последняя проявляется лишь в условиях действия распределительной функции налогов. Данная функция выражается в распределении налоговых платежей между юридическими и физическими лицами, сферами и отраслями экономики, государством в целом и его территориальными образованиями во временном аспекте.

Регулирующая функция приобретает особо важное значение в современных условиях смешанной экономики, активного воздействия государства на экономические и социальные процессы. При этом выделяют разные аспекты реализации этой функции, называемые подфункциями.

Подфункция стимулирующего назначения в налоговом регулировании реализуется через систему налоговых льгот. Цель последних – сокращение размера налоговых обязательств налогоплательщика. В зависимости от того, на изменение какого элемента структуры налога направлены льготы, они могут быть разделены на изъятия, скидки, налоговый кредит.

Изъятия – это налоговая льгота, направленная на выведение из-под налогообложения отдельных объектов (например, необлагаемый минимум). Под скидками понимаются льготы, направленные на сокращение налоговой базы. В отношении налогов на прибыль (доходы) организаций скидки связаны не с доходами, а с расходами налогоплательщика, иными словами, плательщик имеет право уменьшить прибыль, подлежащую налогообложению, на сумму произведенных им расходов на цели, поощряемые государством. Налоговый кредит - это льготы, направляемые на уменьшение налоговой ставки или окладной суммы.

В зависимости от вида предоставляемой льготы налоговые кредиты принимают следующие формы:

• снижение налоговой ставки;

• сокращение окладной суммы (полное освобождение от уплаты налога на определенный период – возможность предусмотрена ст. 56 Налогового кодекса РФ – получило название налоговых каникул);

• возврат ранее уплаченного налога или его части;

• отсрочка и рассрочка уплаты налога (в том числе инвестиционный налоговый кредит);

• зачет ранее уплаченного налога; замена уплаты налога (части налога) натуральным исполнением.

Подфункция воспроизводственного назначения (включая природоохранные мероприятия) реализуется через систему налоговых платежей и сборов, аккумулируемых государством и предназначенных для восстановления израсходованных ресурсов (прежде всего природных), а также расширения степени их вовлечения в производство в целях достижения экономического роста. Эти отчисления имеют, как правило, четкую отраслевую направленность. К такого рода налогам и сборам правомерно отнести налог на пользование недрами, налог на воспроизводство минерально-сырьевой базы, сбор за право пользования объектами животного мира и водными биологическими ресурсами, лесной налог, водный налог, экологический налог, налог на имущество, дорожный налог, транспортный налог, земельный налог.

Социальная функция. Представляет собой, по сути, синтез распределительной и регулирующей функций налогов. Ее предназначение – обеспечение и защита конституционных прав граждан. Необходимо обеспечивать справедливость по горизонтали – лица, имеющие равные доходы и имущество, должны платить равные по величине налоги; и справедливость по вертикали – социальные слои, получающие большие доходы и обладающие существенным имуществом, должны платить значительно большие налоги, которые через различные механизмы трансфертов должны передаваться относительно бедным. К числу ряда конкретных механизмов реализации социальной функции налогов, предусмотренных второй частью Налогового кодекса РФ, относится единый социальный налог (взнос); кроме того, применительно к налогу на доходы физических лиц предусматриваются перечни: доходы, не подлежащие налогообложению; стандартные налоговые вычеты; профессиональные налоговые вычеты. В то же время в ст. 224 указан перечень доходов, по которым налог взимается по повышенным ставкам.

В некоторых учебных и научных изданиях предлагается упрощенная система функций налогов:

• фискальная, на базе которой образуются государственные и муниципальные денежные фонды;

• экономическая, через которую стимулируются или сдерживаются экономического развития, усиливается или ослабляется накопление капитала, расширяется или сужается платежеспособный спрос; социальная, на основе, которой происходит некоторое выравнивание» уровней располагаемых доходов и уровня жизни;

• природоохранная, призванная сохранять и приумножать природные ресурсы страны, обеспечивать экологическую безопасность.

В зависимости от целей анализа в основу классификации налогов могут быть положены различные признаки (критерии).

По видам налогоплательщиков налоги подразделяются на налоги с юридических и с физических лиц.

В зависимости от механизма изъятия различают прямые налоги (подоходные, поимущественные, ресурсные и др.) и косвенные (на обращение и потребление). Прямые налоги взимаются непосредственно с налогоплательщика, косвенные налоги в виде фиксированной добавки к цене опосредованно перекладываются на покупателя, выступающего носителем налога. Объектом обложения выступают товары и услуги, при этом продавец товара выступает только конечным субъектом-налогоплательщиком.

По объекту обложения выделяют налоги:

· с дохода;

· с имущества (налог на имущество предприятий, налог на имущество физических лиц и др.);

· за выполнение определенных действий (передача имущества в порядке наследования или дарения, на сделки купли-продажи, займа и др.);

· рентные (ресурсные);

· на потребление;

· на ввоз и вывоз товаров через таможенную границу (импортные и экспортные тарифы).

По порядку отражения в бухгалтерском учете выделяют налоги:

· относимые на увеличение цены товара (работы, услуги), т. е. косвенные налоги;

· относимые на себестоимость (издержки) продукции;

· относимые на финансовые результаты (чистая прибыль, с доходов от капитала, с доходов физических лиц);

· уплачиваемые за счет чистой прибыли.

По динамике налоговых ставок различают следующие виды налогообложения: равное, пропорциональное, прогрессивное и регрессивное.

В случае равного налогообложения для каждого субъекта устанавливается равная сумма налога независимо от доходов или имущественного положения налогоплательщика. Оно выполняло исключительно фискальную и перераспределительную функции. Сюда относится самый древний и простой вид налогообложения – подушное. В Российской империи для содержания армии в мирное время подушное налогообложение было введено Петром I после переписи мужского населения в 1718 – 1724 гг. В 1724 г. величина подушной подати была определена в размере 74 коп. в год (делением 5,4 млн податных душ на ежегодные расходы для содержания армии в 4 млн руб.). Подушная подать для основной массы населения России была отменена только 14 мая 1883г.

Согласно пропорциональному налогообложению для каждого плательщика устанавливается обязанность уплатить государству одинаковую часть своего дохода или долю имущества; т. е. налог уплачивается сообразно средствам каждого. Именно такой подход (налоговая ставка в 13% от доходов физических лиц для подавляющего числа налогоплательщиков заложена в ст. 224 ч. II НК РФ).

При прогрессивном налогообложении налоговая ставка возрастает с ростом налоговой базы. При этом могут применяться:

• простая поразрядная прогрессия, суть которой состоит в том, что для общего размера налоговой базы устанавливаются ступени (разряды) и для каждого более высокого разряда определяется возрастающая сумма налога;

• простая относительная прогрессия, при которой для общего размера налоговой базы также устанавливаются определенные размеры, но для каждого разряда определяются различные ставки. По такой системе, в частности, построена логика подоходного налогообложения граждан США – с ростом налогооблагаемой базы в зависимости от разряда облагаемого дохода ставки изменяются следующим образом: 15% - 28% - 33% - 28%;

• сложная прогрессия, при которой налоговая база разделена на налоговые разряды и каждый разряд облагается отдельно по своей ставке, которая не зависит от общего размера налоговой базы. В частности, по такой системе уплачивался подоходный налог с физических лиц РФ в период с 1992 по 1999 г.

Регрессивное налогообложение заключается в том, что с ростом налоговой базы происходит сокращение размеров ставки. Например, регрессивным является всякое косвенное налогообложение. Косвенные налоги в большей степени ущемляют малообеспеченных лиц, получающих относительно меньшие доходы.

В зависимости от уровня органа государственной власти который устанавливает налог и распоряжается им, в федеративных государствах (следовательно, и в Российской Федерации) выделяют налоги федеральные, региональные, местные.

По характеру использования можно выделять общие налоги (которые обезличиваются в бюджетах разных уровней) и специальные, целевые (поступающие во внебюджетные фонды).

По периодичности взимания налоги могут быть регулярными и нерегулярными.

2. Анализ федерального бюджета Российской Федерации

Доходы федерального бюджета по итогам 2009 года составили 18,8% ВВП и оказались в номинальном выражении на 9,3% выше показателей, предусмотренных в законе о бюджете на 2009 год. Основной причиной этого превышения фактических показателей над бюджетными проектировками стал рост мировых цен на энергоносители, в результате которого средние фактические цены оказались выше цен, заложенных в закон о бюджете.

По сравнению с 2008 годом доходы федерального бюджета в процентах ВВП в 2009 году оказались намного ниже. Снижение произошло за счет более низких цен на энергоносители, ряда факторов, связанных с принятыми решениями о снижении налоговой нагрузки и общей кризисной ситуации в экономике, которая привела к снижению соотношения налоговых баз к ВВП. Также стоит отметить, что в январе 2009 в федеральный бюджет поступил инвестиционный доход нефтегазовых фондов в размере 271 млрд.рублей, а в апреле, июле, октябре и декабре - проценты по депозитам ФНБ в ВЭБ в объеме 26 млрд. рублей. Если исключить этот объем из доходов федерального бюджета, то разрыв между показателями 2009 и 2008 годов окажется еще большим.

Непроцентные расходы федерального бюджета за 2009 год (по отношению к ВВП) оказались значительно выше, чем в 2008 году, что преимущественно объясняется увеличением расходов на антикризисные меры, а также значительно более низким уровнем ВВП в 2009 году. Наибольший рост наблюдается по разделу национальной экономики, а также в части межбюджетных трансфертов. В декабре уровень расходов оказался традиционно высоким. Однако в целом, в 2009 году средства расходовались более равномерно в течение года. Процентные расходы федерального бюджета в 2009 году были немного выше (по отношению к ВВП) по сравнению с аналогичным периодом прошлого года. При этом около половины расходов связано с выплатой процентов по внутреннему долгу.

По итогам 2009 года федеральный бюджет был исполнен с существенным кассовым дефицитом в объеме 5,9% ВВП. Нефтегазовый дефицит бюджета составил 13,5% ВВП. Без учета инвестиционного дохода нефтегазовых фондов в 2009 и 2008 годах 2 кассовый дефицит бюджета составляет 6,7% ВВП, а нефтегазовый дефицит 3 – 14,3% ВВП. По уточненным данным Федерального казначейства, доходы федерального бюджета в 2009 году составили 18,8% ВВП, что на 3,5 % ВВП ниже поступлений в 2008 года. Однако, в январе, апреле, июле, октябре и декабре 2009 года в федеральный бюджет был зачислен доход от инвестирования средств нефтегазовых фондов в объеме 297,6 млрд. руб., что исказило реальную картину бюджетных доходов. Если исключить из доходов эти средства, а также очистить доходы 2008 года от части инвестиционного дохода Стабфонда за 2007 год в размере 28,6 млрд. руб., зачисленного в бюджет в феврале 2008 года, то доходы федерального бюджета в 2009 году составили всего 18,0% ВВП, что ниже доходов 2008 на 4,1 % ВВП. Налоговые поступления в 2009 году составили 10,0% ВВП, снизившись по сравнению с 2008 годом на 2,6 п.п. ВВП. Неналоговые доходы составили 8,8% ВВП, что на 0,9 % ВВП ниже аналогичных показателей 2008 года. Неналоговые доходы, за исключением инвестиционного дохода, снизились на 1,6 % ВВП, опустившись до отметки 8,1 % ВВП.

Нефтегазовые доходы в 2009 году составили 7,6% ВВП, что меньше аналогичного показателя 2008 года на 2,9 % ВВП. Совокупный объем ненефтегазовых поступлений снизился по сравнению с 2008 годом на 0,6 % ВВП, составив 11,2 % ВВП. За вычетом инвестдоходов фондов ненефтегазовые доходы в 2009 году упали на 1,2 % ВВП и составили 10,4% ВВП. В номинальном выражении доходы федерального бюджета в 2009 году составили 7336,8 млрд. руб., что на 20,9% ниже аналогичного показателя 2008 года. Показатели, за вычетом инвестиционного дохода нефтегазовых фондов, оказались еще ниже, упав на 23,9% до 7039,2 млрд. руб. Нефтегазовые доходы снизились по сравнению с 2008 годом на 32% и составили 2984,0 млрд. руб. Ненефтегазовые доходы (за вычетом инвестдоходов нефтегазовых фондов) составили 4055,2 млрд. руб., что на 16,5% ниже поступлений 2008 года.

Поступления налога на прибыль в 2009 году оказались рекордно низкими и упали по сравнению с 2008 годом на 1,3 % ВВП. Однако стоит отметить, что снижение поступлений по налогу на прибыль в федеральный бюджет, на 87% (1,1 % ВВП) объясняется так называемым «эффектом ставки», в то время как «эффект базы» - т.е. снижение доли прибыли в ВВП в результате кризиса – был менее существенным и составил всего 13% (0,2 % ВВП).

Структура фактических поступлений налогов и таможенных пошлин в федеральный бюджет в 2009 году в целом совпала с предусмотренной в законе о бюджете. Серьезное отклонение наблюдается у налогов на импорт, поступления по которым снизились в результате сильного падения объемов импорта в 2009 году, и у нефтегазовых доходов, поступления по которым выросли вследствие роста мировых цен на энергоносители. Общий объем доходов, поступивших за 2009 год в федеральный бюджет, составил 109,3% от суммы, предусмотренной законом о бюджете.

Проведенный факторный анализ показал, что в 2009 году на рост доходов федерального бюджета оказали влияние следующие факторы.

· Самым главным фактором увеличения доходов федерального бюджета, стало ослабление рубля. Согласно данным Центрального банка, индекс реального курса рубля к доллару за рассматриваемый период составил -12,2%. В номинальном выражении рубль по отношению к доллару снизился на 22%. Ослабление рубля привело к росту нефтегазовых доходов и доходов от экспорта в рублевом выражении и прибавило федеральному бюджету почти 2,4 % ВВП.

· Как уже говорилось выше, зачисление в федеральный бюджет инвестиционного дохода нефтегазовых фондов также существенно отразилось на доходах и привело к увеличению поступлений по графе доходы от государственного имущества на 0,7 % ВВП по сравнению с 2008 годом.

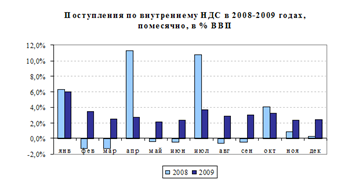

· Также к росту доходов федерального бюджета на 0,6 % ВВП привело увеличение поступлений по внутреннему НДС. Динамика поступлений по этому налогу в 2009 году сильно отличается от динамики 2008 года. Как видно из графика ниже, поступления внутреннего НДС в течение 2008 года происходили очень неравномерно. Это было связано с переходом с 2008 года на поквартальную уплату НДС. Данная схема предполагала большие поступления в январе, апреле, июле и октябре, а затем небольшое снижение этих поступлений в течение двух последующих месяцев, объясняющееся непрерывным характером уплаты возмещения НДС из бюджета. Однако, в связи с кризисом было принято решение о рассрочке платежей по внутреннему НДС, начиная с третьего квартала 2008 года. Введение рассрочки позволяет предприятиям в индивидуальном порядке решать - уплачивать ли НДС сразу за весь квартал или равными частями в течение трех месяцев. Причем решения относительно уплаты НДС в каждом квартале может быть различным.

Декабрь 2008 был третьим месяцем действия рассрочки по уплате НДС за третий квартал 2008 года, однако часть предприятий все-таки заплатила весь объем НДС за третий квартал 2008 года в октябре 2008, поэтому поступления декабря 2008 оказались очень незначительными. В результате, поступления декабря 2009 оказались существенно выше аналогичных показателей 2008 года. Превышение суммарных поступлений внутреннего НДС за 2009 год показателей 2008 года объясняется с одной стороны некоторой стабилизацией экономической ситуации, а с другой стороны – тем, что в результате введения рассрочки в 2008 году в бюджет фактически поступил внутренний НДС лишь за 10 месяцев, а не за 12, как в 2009.

Среди факторов, оказавших негативное влияние на доходы федерального бюджета, самым главным стало падение мировых цен на энергоносители, снизившее доходы федерального бюджета на 4,8 % ВВП. Цена нефти в 2009 году оказалась существенно ниже (на 33,5 долларов за баррель) аналогичного показателя 2008 года и составила около 61 долларов за баррель.

Налоговые реформы, связанные со снижением налоговой нагрузки (снижение ставки налога на прибыль и увеличение необлагаемого минимума по НДПИ на нефть с 9 до 15 долларов за баррель), вступившие в силу в 2009 году привели к снижению доходов федерального бюджета на 1,6 % ВВП.

Существенное падение импорта в 2009 году, составившее по данным ФТС 37,3%, привело к снижению налогов на импорт (НДС и акцизов на импорт), а также импортных пошлин на 0,8 % ВВП.

Совокупное влияние прочих факторов составило менее 0,1 % ВВП.

Кассовые расходы федерального бюджета за 2009 год составили 9636,8 млрд. рублей или 24,7% ВВП по сравнению с 18,2% ВВП в предыдущем году. Непроцентные расходы составили 24,2% ВВП по сравнению с 17,8% в предыдущем году.

Помесячная динамика непроцентных расходов по отношению к годовому объему в 2009 году, в среднем, несколько более равномерная, чем в предыдущие года, однако, стоит отметить, что в декабре наблюдался традиционный всплеск расходов, а в ноябре расходы были на среднем уровне.

В функциональной классификации наибольший объем непроцентных расходов в 2009 году пришелся на межбюджетные трансферты (9,2% ВВП), расходы на национальную оборону, национальную безопасность и правоохранительную деятельность (в общем объеме 5,6% ВВП), национальную экономику (4,2% ВВП), общегосударственные вопросы (1,7% ВВП) и образование (1,1% ВВП). Расходы по разделу национальная экономика резко возросли по сравнению с предыдущими годами в результате реализации антикризисных мер. Расходы по остальным направлениям составили менее 1% ВВП.

Можно отметить, что в сравнении с предыдущим годом по отношению к ВВП повысились расходы по всем разделам. Практически по всем разделам расходы также возросли в номинальном и реальном выражении (кроме общегосударственных вопросов в целом и социальной политики)

По итогам года было исполнено 96,9% от уточненной бюджетной росписи расходов. В 2008 году этот показатель составил 97,7%.

По сравнению с законом о бюджете на 2009 год5 кассовые расходы составили 99,4% (т.е. оказались ниже на 55,4 млрд. рублей). При этом процентные расходы составили 88,9% от запланированных, а непроцентные расходы – 99,7%.

Расходы по обслуживанию долга составили в 2009 году 176,2 млрд. рублей или 0,5% ВВП, на 0,1 % ВВП выше, чем в прошлом году.

Кассовый дефицит за 2009 год составил 2300,1 млрд. рублей или, в относительном выражении, 5,9% ВВП по сравнению с профицитом 4,1% ВВП в предыдущем году. Первичный дефицит составил 2123,9 млрд. руб. или 5,4% ВВП против первичного профицита 4,5% в предыдущем году. Стоит отметить, что без учета инвестиционного дохода нефтегазовых фондов в 2008 и 2009 годах за 2009 год дефицит составил 6,7% ВВП по сравнению с профицитом 4,0% ВВП в предыдущем году. Первичный дефицит без учета инвестиционных доходов составил 6,2% ВВП против первичного профицита 4,4% ВВП в предыдущем году.

По сравнению с законом о бюджете на 2009 год6 кассовый дефицит бюджета оказался на 678 млрд. рублей ниже запланированного (на 1,5 % ВВП ниже) благодаря более высокому уровню доходов.

Заметим, что в законе о бюджете (от апреля 2009 года) предполагалось, что средства Резервного фонда будут использованы в объеме 2746,1 млрд. рублей (404,9 млрд. рублей на финансирование нефтегазового трансферта из-за недостаточности нефтегазовых доходов и 2341,2 млрд. рублей на обеспечение сбалансированности бюджета). Фактически из фонда в федеральный бюджет было перечислено 2748,5 млрд. рублей (179,4 млрд. рублей на нефтегазовый трансферт и 2569,1 млрд. рублей на обеспечение сбалансированности), однако стоит учесть, что часть этой суммы были перечислены в бюджет за счет поступивших в этом же году в Резервный фонд нефтегазовых доходов (в объеме 488,6 млрд. рублей). Таким образом, фактически, сокращение объема фонда оказалось меньшим, чем было заложено в законе о бюджете.

Ненефтегазовый дефицит бюджета составил в 2009 году 13,5% ВВП по сравнению с 6,4% в предыдущем году. Без учета инвестиционного дохода нефтегазовых фондов в 2008 и 2009 годах, относящихся, по Бюджетному кодексу, к ненефтегазовым доходам, ненефтегазовый дефицит составил 14,3% ВВП против 6,5% ВВП в предыдущем году.

На погашение внешнего долга в 2009 году было направлено 158,7 млрд. руб. (0,4% ВВП)7. Объем средств, привлеченных на внутреннем долговом рынке, составил 515,9 млрд. рублей (1,3% ВВП) при затратах на погашение обязательств в объеме 165,6 млрд. рублей (0,4% ВВП).

Суммарная выручка от приватизации и продажи госзапасов составила в 2009 году 7,6 млрд. рублей (0,02% ВВП), а остатки на счетах сократились на 2006,8 млрд. рублей или на 5,1% ВВП8.

Заключение

Федеральный бюджет России выражает экономические денежные отношения, опосредствующие процесс образования и использования централизованного фонда денежных средств государства. Главные функции Федерального бюджета – перераспределение национального дохода и ВВП, государственное регулирование экономики, финансовое обеспечение социальной политики, контроль за образованием и использованием денежных средств, образование и использование бюджетного фонда. Роль Федерального бюджета заключается в том, что по своей внешней форме он является основным финансовым планом государства, определяющим его доходы, расходы, движение решающей части централизованных финансовых ресурсов на конкретный период (как правило, на год).

Значения расходов федерального бюджета в развитии современной российской экономики трудно недооценить, учитывая их роль и влияние на различные стороны хозяйствования, стимулирование разработки и внедрения в производство передовых научных достижений. Расходы федерального бюджета являются общественно полезными. Активная роль государства в общественном воспроизводстве и повышение эффективности экономики, укрепление обороноспособности обусловливает многообразие бюджетных расходов федерального бюджета, однако при этом они служат единой цели - обеспечению финансовыми ресурсами федеральных потребностей. Нельзя также забывать и огромный вклад бюджетного финансирования в решение проблемы социально-культурного обеспечения.

Однако возможности свободного регулирования величиной и структурой государственных расходов ограничены, и, прежде всего объемами поступающих в федеральный бюджет доходов. Таким образом, бюджет, объединяя в себе основные финансовые категории (налоги, государственный кредит, государственные расходы), является ведущим звеном финансовой системы любого государства и играет как важную экономическую, так и политическую роль в любом современном обществе.

Библиографический список

1. Федеральный закон «О федеральном бюджете на 2009 год».

2. Федеральный закон «О федеральном бюджете на 2008 год».

3. Бюджетный кодекс РФ по состоянию на 1 января 2008 г.

4. Александров И.М. Финансовая система РФ.- М.: Финансы и статистика, 2005

5. Беляков С.А. Финансирование системы образования в России. - М.: Макс Пресс, 2006

6. Виницина В.В. Особенности бюджетной системы России//БиНО. 2008 №2 С. 120

7. Годин А.М. бюджетная система Российской Федерации. – М.: «Дашко и Ко», 2004

8. Нешитой А.С. Бюджетная система Российской Федерации. М.: Дашков и К, 2007

9. Родионова В., Вавилов Ю., Гончаренко Л. и др. Финансы. М.: Финансы и статистика, 2004

10. www.cbr.ru – Центральный банк РФ, официальный сайт

11.www.minfin.ru –Министерство финансов Российской федерации, официальный сайт

12.www.budgetrf.ru – Бюджетная система Российской Федерации, официальный сайт

13.www.businesspress.ru– Деловая пресса, электронные газеты

Тест

1.

Функция финансов:

а) рапорядительная;

б) средство обращения;

в) средство платежа;

г) контрольная.

2.

Превышение доходов над расходами:

а) дефицит;

б) рационирование;

в) профицит;

г) субвенция.

3.

Сколько элементов входит в состав государственных финансов:

а) семь;

б) пять;

в) шесть;

г) четыре.

4.

Финансовые отношения осуществляются:

а) кредитами;

б) между субъектами рынка;

в) предприятиями;

г) эмитентом и инвесторами.

5.

Кредитование оборотных средств:

а) овердрафт;

б) факторинг;

в) расчётный;

г) форфетинг.

6.Краткосрочный кредит, предоставление которого осуществляется путём списания банком денег со счёта клиента сверх его остатка:

а) трастинг;

б) форфетинг;

в)факторинг;

г) овердрафт.

7.Кто является высшим органом управления государственным кредитом в РФ:

а) Президент РФ;

б) Правительство РФ;

в) Федеральное Собрание

;

г) Государственная Дума.

8.Суммы, передаваемые из федерального бюджета в бюджеты субъектов федерации:

а) трансферты;

б) форфетинг;

в) факторинг;

г) облигация.

9.Совокупность целенаправленных мер государства в области использования финансов - это:

а) финансовый механизм;

б) финансовые санкции;

в) финансовая система;

г) финансовая политика.

10.Вид кредита по возможности выдачи банком:

а) крупные;

б) промышленные;

в) срочные;

г) плановые.

|

11.Не является принципом налогообложения:

а) равенства;

б) обязательности;

в) гибкость;

г) рапорядительный.

12.Какие финансы относятся к децентрализованным финансам:

а) финансы предприятия

;

б) Федеральный бюджет;

в) Региональный бюджет;

г) Внебюджетные фонды.

13. Кто осуществляет эмиссию наличных денежных знаков в РФ?

а) Министерство финансов РФ;

б) ЦБ РФ

;

в) Государственная Дума;

г) Казначейство.

14. Какую долю в совокупном денежном обороте занимают безналичные платежи?

а) 90%;

б) 10%;

в) 80%;

г) 30%.

15. Основополагающим налогом с граждан является:

а) налог на имущество граждан;

б) личный подоходный налог

;

в) земельный налог;

г) налог с имущества, переходящего в порядке наследования и дарения.

16.Основным источником государственных доходов является:

а) денежная эмиссия;

б) иностранные кредиты;

в) налоги;

г) внутренние государственные займы.

17. Что из ниже перечисленного относится к производным ценным бумагам?

а) вексель;

б) опцион ;

в) акция;

г) чек.

18. Какие из ниже перечисленных видов баланса входят в платежный баланс страны?

а) торговый баланс;

б) расчетный баланс;

в) баланс услуг и некоммерческих платежей;

г) бухгалтерский баланс.

19. Что является объектом кредитования при коммерческом кредите?

а) денежные средства;

б) предприятие;

в) товарный капитал;

г) товаропроизводитель.

20. Какие из ниже перечисленных функций являются функциями кредита?

а) перераспределительная;

б) функция накопления;

в) производственная;

г) функция замещения действительных денег кредитными орудиями обращения.

|

Глоссарий

1. Бюджет

- 1) форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления; 2) система финансовых взаимосвязей, посредством которой осуществляется распределение и перераспределение части национального дохода, обеспечивающие соответствие экономических и социальных интересов общества и его граждан в процессе реализации государством и органами местного самоуправления своих функциональных обязанностей.

2. Бюджет федеральный

- основной финансовый план правительства федеративного государства на текущий финансовый год, имеющий силу закона. Основной фонд денежных средств федерального правительства Бюджет федеральный утверждается органом законодательной власти и является главным звеном бюджетной системы федеративного государства.

3. Бюджетная система Российской Федерации

- основанная на экономических отношениях и государственном устройстве РФ, регулируемая нормами права совокупность федерального бюджета, бюджетов субъектов РФ, местных бюджетов и бюджетов государственных внебюджетных фондов.

4. Валовой внутренний продукт (ВВП)

– один из обобщающих макроэкономических показателей, выражает исчисленную в рыночных ценах совокупную стоимость конечного продукта, созданного в течение года внутри страны с использованием факторов производства, принадлежащих как данной стране, так и другим странам.

5. Валовой национальный продукт (ВНП)

– один из обобщающих макроэкономических показателей, представляющий исчисленную в рыночных ценах стоимость произведенного страной в течение года конечного (готового) продукта. От ВВП отличается на сумму, равную сальдо полученных данной страной прибылей из-за рубежа и переведенных за рубеж прибылей, полученных на территории данной страны.

6. Валютные резервы

- официальные валютные запасы в центральном банке, в финансовых органах страны или в международных валютно-кредитных организациях. Валютные резервы предназначены для международных расчетов, на случай непредвиденных ситуаций, для целей получения дохода и регулирования валютного рынка. В платежном балансе страны валютные резервы являются активом.

7. Внешний долг

- обязательства, возникающие в иностранной валюте

8. Внутренний долг

– 1) обязательства, возникающие в валюте Российской Федерации; 2) задолженность государства своим предприятиям, организациям и населению, возникшая в результате привлечения их средств для выполнения государственных программ, эмиссии государственных ценных бумаг и наличия вкладов населения в государственных банках.

9. Внешний долг государственный

– заимствования, привлекаемые из иностранных источников (иностранных государств, их юридических лиц и международных организаций), по которым возникают государственные финансовые обязательства. В РФ право на осуществление внешних государственных заимствований находится в компетенции Правительства РФ, которое осуществляет эти заимствования на основе международных договоров и гражданско-правовых соглашений.

10. Внутренний долг государственный

–образуется в связи с привлечением средств предприятий и населения для выполнения государственных программ и заказов. В РФ включает долговые обязательства Правительства РФ, выраженные в валюте РФ, перед юридическими и физическими лицами, если иное не установлено законодательными актами, обеспечивается всеми активами, находящимися в распоряжении Правительства РФ.

11. Девальвация

- акция центрального банка, снижение курса национальной валюты по отношению к твердым валютам, международным счетным единицам, уменьшение реального золотого содержания денежной единицы.

12. Дефицит бюджета

- превышение расходов бюджета над его доходами

13. Денежное обращение

- движение денег в процессе производства и обращения товаров, оказания услуг и совершения различных платежей.

14. Дотации

- 1. Бюджетные средства, предоставляемые на безвозмездной и безвозвратной основе для покрытия текущих расходов бюджету другого уровня бюджетной системы Российской Федерации. 2. Государственное пособие гражданам и организациям для покрытия убытков или других целей.3. Доплата.

15. Доходы бюджета

- денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством Российской Федерации в распоряжение органов государственной власти Российской Федерации, органов государственной власти субъектов Российской Федерации и органов местного самоуправления

16. Золотовалютные резервы

- государственные запасы золота и иностранной валюты, хранящиеся в центральном банке или в финансовых органах, а также принадлежащие государству золото и иностранная валюта в международных валютно-кредитных организациях.

17. Инфляция

- переполнение каналов обращения денежной массы сверх потребностей товарооборота, что вызывает обесценивание денежной единицы и рост цен.

18. Казначейство

– особый государственный финансовый орган, занимающийся операциями по кассовому исполнению государственного бюджета, к которым относится сбор налогов, пошлин и др.

19. Консолидированный бюджет

- свод бюджетов всех уровней бюджетной системы Российской Федерации на соответствующей территории

20. Кредит -

экономическая сделка, при которой один партнер предоставляет другому денежные средства или имущество на условиях срочности, возвратности и платности. К. - главная функция (услуга) кредитного учреждения (кредитора).

21. Монетарная политика

- инструмент, при помощи которого правительства стараются воздействовать на макроэкономические условия, увеличивая или уменьшая денежную массу.

22. Мультипликатор

- числовой коэффициент, показывающий, во сколько раз сумма прироста/сокращения национального продукта, дохода или денежного обращения превышает инициирующую такое изменение сумму инвестиций, правительственных расходов, налоговых отчислений или вкладов

23. Налоговая система

- совокупность взаимосвязанных налогов, взимаемых в стране, и методов налогообложения, сбора и использования налогов, а также налоговых органов.

24. Налогообложение

- процесс установления и взимания налогов в стране. Налогообложение включает определение величин налогов и их ставок, а также порядка уплаты налогов и круга юридических и физических лиц, облагаемых налогами.

25. Профицит бюджета

- превышение доходов бюджета над его расходами

26. Расходы бюджета

- денежные средства, направляемые на финансовое обеспечение задач и функций государства и местного самоуправления

27. Субсидия

- бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы Российской Федерации, физическому или юридическому лицу на условиях долевого финансирования целевых расходов

28. Финансы

- совокупность всех денежных ресурсов, находящихся в распоряжении государства и хозяйствующих субъектов, а также система их формирования, распределения и использования.

29. Финансово-кредитная система

- в макроэкономике - система, обеспечивающая финансовую и кредитную политику государства и все аспекты финансового рынка.

30. Центральный банк

- первичная валютная власть страны. Центральный банк наделен правом монопольной эмиссии платежных средств; регулирования денежного обращения, кредита, валютного курса; хранения официальных золото-валютных резервов страны. Центральный банк контролирует деятельность других банков и финансово-кредитных институтов и выполняет по отношению к ним роль банка, выдающего ссуды и хранящего резервы.

|