РОСЖЕЛДОР

Государственное образовательное учреждение

Высшего профессионального образования

«Ростовский государственный университет путей сообщения» (РГУПС)

Кафедра: «Экономика и предпринимательство»

Курсовая работа

«Организация и методика проведения налоговых проверок»

Выполнила: студентка группы ЭНА-4-002

Переверзева А. В.

Проверил: доц. Матюгин С.К.

Ростов-на-Дону

2008

Содержание

Введение………………………………………………………………………..….3

1. Нормативно-правовая база налоговых проверок…………………………….5

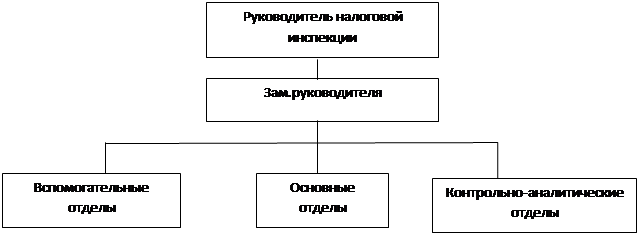

2. Организационная структура налоговой инспекции по Ворошиловскому району г. Ростова-на-Дону………………………………………………………..8

3. Организация работ по проведению налоговых проверок…………………..14

3.1 Организация работ…………………………………………………………...14

3.2 Построение графиков производства работ и движения рабочей силы…..15

3.3 Оперативное управление при проведении проверок на базе сетевых моделей…………………………………………………………………………...16

3.4 Построение топологической сети…………………………………………..19

3.5 Сетевые модели в масштабе времени………………………………............20

3.6 Построение сетевого графика в масштабе времени……………………….20

4. Организация работ по проведению встречных налоговых проверок….......22

5. Оценка отчетности налогоплательщика с целью назначения выездной налоговой проверки……………………………………………………...............29

6. Анализ конкретной ситуации из практики налогообложения……………..34

7. Корректировка НК РФ………………………………………………..............36

Заключение………………………………………………………………….........39

Литература………………………………………………………………….........41

Введение

Среди форм налогового контроля налоговые проверки занимают ведущее положение по действенности, эффективности и, соответственно, значимости. В настоящее время вопросы правового регулирования налоговых проверок имеют высокую ценность как с теоретической точки зрения - для выявления путей дальнейшего совершенствования законодательства, так и с практической точки зрения - для более эффективной защиты прав налогоплательщиков и интересов государства.

Налоговая проверка направлена не только на установление фактов нарушения законодательства о налогах и сборах, в результате которых бюджетной системой недополучены суммы причитающихся к уплате налогов и сборов, составляющие значительную часть доходов государства, но и на предупреждение и пресечение нежелательных последствий несоблюдения действующих на территории РФ правил осуществления деятельности, ведения учета и заполнения отчетности, оказание помощи налогоплательщикам.

В связи с этим актуальность изучения вопросов правового регулирования налоговых проверок в Российской Федерации обусловлена необходимостью полного и всестороннего анализа проблем правового регулирования налоговых проверок с учетом изменений, внесенных в действующее законодательство о налогах и сборах Федеральным законом от 27 июля 2006 г. N 137-ФЗ "О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования" и сложившейся судебной практики.

Поскольку налоговой проверке может быть подвергнут любой налогоплательщик, плательщик сборов или налоговый агент независимо от того, является ли он организацией, индивидуальным предпринимателем или просто физическим лицом, знание соответствующих положений НК РФ и специальной нормативной правовой базы о порядке назначения и проведения налоговых проверок, о правилах оформления документов, составляемых в ходе налоговых проверок и по их окончании, о порядке вынесения решения по результатам рассмотрения материалов налоговой проверки поможет проверяемому лицу дать взвешенную правовую оценку правомерности требований сотрудников налоговых органов, проводящих налоговую проверку, и правильно выстроить линию защиты с целью успешной реализации своих прав и законных интересов в случае возникновения конфликтной ситуации.

В курсовой работе рассмотрены особенности налогового контроля в Российской Федерации, организация проведения выездных налоговых проверок на базе сетевых моделей и сетевых моделей в масштабе времени, организация работ по проведению встречных налоговых проверок, а также корректировки Налогового кодекса РФ.

Целью курсовой работы является анализ особенностей налогового контроля в РФ, а также организация проведения налоговых проверок с использованием различных моделей.

Структура курсовой работы. Курсовая работа состоит из введения, описания нормативно-правовой базы налоговых проверок, структура налоговой инспекции по Ворошиловскому району, теоретической части, оценки отчетности налогоплательщика, корректировок Налогового кодекса РФ, заключения.

Во введении обосновывается выбор заданной темы, цель курсовой работы. В теоретической части рассматривается организация работ по проведению встречных налоговых проверок. В заключении приведены выводы и результаты по каждому разделу курсовой работы.

1 Нормативно-правовая база налоговых проверок

В процессе осуществления налогового контроля государственные налоговые инспекции руководствуются определенным перечнем нормативно-правовых актов, регулирующих отношения в сфере налогообложения. Данный перечень содержит сотни наименований, они изменяются и дополняются в связи с переменами в экономической и политической ситуации в стране.

Конституция РФ.

Содержащие в Конституции РФ нормы, регулирующие налоговые отношения, имеют высшую юридическую силу, прямое действие и применяются на всей территории РФ. В частности, определяются субъекты налогообложения и их гарантии, компетенция органов власти РФ в сфере налогового регулирования и законотворчества.

Законодательство о налогах и сборах:

Федеральное: НК РФ, иные федеральные законы, не вошедшие в НК РФ.

Региональное.

Местное.

Федеральные законы о налогах были приняты одновременно с принятием Закона «Об основах налоговой системы». Они детализировали положения, закрепленные в последнем. В частности, к таким законам относятся Закон «О налоге на налоге на прибыль с предприятий», «Об акцизах», и т. д. Таким образом, к каждому налогу принят соответствующий закон. Данная категория нормативных актов постоянно меняется в зависимости от изменения налоговой политики государства.

Законы о федеральных и других налогах не исчерпывают правовую основу осуществления налогового контроля. В иерархии нормативно-правовых источников после законов следуют подзаконные акты по вопросам налогообложения и организации работы налоговой инспекции.

Общероссийское законодательство.

Важнейшим из законов, регулирующих деятельность налоговых инспекций, является Закон РФ «О налоговых органах Российской Федерации» от 27.07.2006 г.

Закон определяет задачи и структуру налоговых органах, права и обязанности налоговых органов при осуществлении налогового контроля. Здесь же указывается ответственность налоговых инспекций и их должностных лиц, а также их социальные гарантии.

Закон «О налоговых органах РФ».

Закон «О референдуме РФ».

Таможенный кодекс РФ.

Бюджетный кодекс РФ.

Ежегодный ФЗ «О бюджете».

Уголовный кодекс РФ.

Кодекс об административных правонарушениях.

ФЗ «О бухгалтерском учете».

ФЗ «О порядке опубликования и вступлении в законную силу Федеральных Конституционных законов, актов палат Федеральных Собраний».

Подзаконные нормативные акты.

В первую очередь, к таким актам относятся указы президента РФ.

Другими самостоятельными источниками налогового права являются постановления и распоряжения Правительства РФ по налогам и другим обязательным платежам. Их содержание в большинстве случаев связано с определением налоговых ставок или налоговых льгот, причем в соответствующем законе содержится отсылочные нормы, предусматривающие регулирование отдельных налоговых отношений нормативными актами Правительства РФ.

Акты органов общей компетенции:

- Указы Президента РФ.

- Постановления Правительства РФ.

- Нормативно-правовые акты субъектов РФ.

- Нормативно-правовые акты местных органов власти.

Местные подзаконные акты по вопросам налогообложения издаются представительными органами краев и областей, а также городов и районов. Их юрисдикция определяется Законом «Об основах налоговой системы» и Законом «О местном самоуправлении».

Акты органов специальной компетенции:

- Министерства финансов РФ.

- Федеральной налоговой службы.

- Таможенного комитета.

- Министерства внутренних дел.

- Органов государственных внебюджетных фондов.

Решения Конституционного суда РФ, Верховного суда РФ, Арбитражного суда РФ, судов общей юрисдикции.

Нормы международного права.

Международные договора РФ.

2 Организационная структура налоговой инспекции по Ворошиловскому району г.Ростова-на-Дону

Инспекции ФНС России по Ростовской области.

По районам:

Азовский р-н, Аксайский р-н, Веселовский р-н, Егорлыкский р-н, Зерноградский р-н, Каменский р-н, Константиновский р-н, Мартыновский р-н, Мясниковский р-н, Неклиновский р-н, Октябрьский р-н, Орловский р-н, Песчанокопский р-н, Пролетарский р-н, Семикаракорский р-н, Тарасовский р-н, Тацинский р-н, Целинский р-н, Цимлянский р-н, Чертковский р-н.

По районам без районного деления:

г. Азов, г. Белая Калитва, г. Донецк, г. Каменск – Шахтинский, г. Красный Сулин, г. Сальск, г. Таганрог.

По районам в городах:

Ворошиловский р-он, Железнодорожный р-он, Кировский р-н, Ленинский р-н, Октябрьский р-н, Первомайский р-н, Пролетарский р-н, Советский р-н.

Инспекция ФНС по Ворошиловскому району г.Ростова-на-Дону.

Реквизиты:

ИНН 6152001120 КПП 616101001 ОКАТО 60401000000

Юридический адрес:

344113, г. Ростов-на-Дону, пр. Комарова, 28/5.

Телефоны:

8-863 274-27-71 (секретарь) 8-863 274-48-60 (телефон справочной службы).

Структурные подразделения инспекции по Ворошиловскому району г.Ростова-на-Дону.

- общий; - отдел работы с - юридический;

- финансовый отдел; налогоплательщиками; - отдел регистрации

- отдел кадров; - отдел камеральных налогоплательщиков;

- отдел информационных проверок; - отдел контроля

технологий; - отдел выездных налоговых органов;

- отдел собственной проверок; - налогового аудита;

безопасности; - отдел учета налоговых - контрольной работы;

- отдел ввода и поступлений и отчетности. - анализа налоговых

обработки данных; поступлений.

- отдел информационной

безопасности;

- отдел оперативного

контроля и применения ККТ;

- хозяйственный отдел.

Отдел информационной безопасности

Реализация единой политики по обеспечению защиты интересов налоговых органов от угроз в информационной сфере;

Обеспечение методического руководства территориальных налоговых органов при проведении ими работ по защите информации.

Установка в пределах своей компетенции режим и правила обработки, защиты информационных ресурсов и согласования доступа к ним.

Отдел безопасности

Обеспечение ведомственного режима, организация мероприятий по защите информации и контроль за их выполнением.

Организация и проведение мероприятий по обеспечению безопасности деятельности нижестоящих налоговых органов.

Организация мероприятий по обеспечению режима секретности и ведение секретного делопроизводства.

Отдел оперативного контроля и применения ККТ

Организация рейдовой работы в нижестоящих налоговых органах по вопросам: выявления налогоплательщиков, уклоняющихся от постановки на учет, наличия установленных документов, разрешающих занятие деятельностью.

Участие в контрольно-ревизионной работе.

Организационно-методическое руководство нижестоящими налоговыми органами по предмету деятельности отдела.

Отдел работы с налогоплательщиками

Организует работу отделов работы с налогоплательщиками по приему и обработке отчетности налогоплательщиков

Организация работы по повышению качества услуг обслуживания налогоплательщиков, расширение сферы предоставляемых услуг

Организация работы по оказанию информационной и иной разъяснительной помощи налогоплательщикам.

Отдел анализа и прогнозирования налоговых поступлений

Анализ налоговых начислений, поступлений и сводной отчетности.

Прогнозирование налоговых поступлений в бюджеты различных уровней.

Контроль исполнения бюджетных назначений.

Организация и осуществление взаимодействия с региональными и местными органами законодательной и исполнительной власти по предмету деятельности отдела.

Отдел системного и технического обеспечения

Формирование единой технической политики в области информатизации.

Администрирование сетевыми ресурсами и обеспечение защиты от потерь данных в компьютерных системах в аппарате Управления.

Распределение средств электронного хранения, обработки и передачи данных по налоговым органам.

Формирование установленной отчетности по предмету деятельности отдела.

Общий отдел

Общее делопроизводство.

Ведение государственного архива документов.

Ведение текущего архива документов.

Контроль исполнения документов.

Прием и отправка документов по различным видам каналов связи.

Массовая печать и размножение документов.

Организационно-методическое руководство нижестоящими налоговыми органами по предмету деятельности отдела.

Отдел регистрации и учета налогоплательщиков

Осуществляет государственную регистрацию отдельных категорий юридических лиц.

Осуществляет организационно-методическую помощь нижестоящим налоговым органам по вопросам регистрации юридических лиц, учета налогоплательщиков юридических и физических лиц, ведения ЕГРН и ЕГРЮЛ.

Осуществляет прием баз данных ЕГРН и ЕГРЮЛ от нижестоящих налоговых органов и формирование ЕГРН и ЕГРЮЛ регионального уровня.

Осуществляет передачу баз данных ЕГРН и ЕГРЮЛ регионального уровня на Федеральный уровень.

Осуществляет контроль баз данных ЕГРН и ЕГРЮЛ нижестоящих налоговых органов.

Отдел контроля налоговых органов

Планирование проверок нижестоящих налоговых органов.

Организация и проведение проверок нижестоящих налоговых органов.

Формирование установленной отчетности по предмету деятельности отдела.

Оказание практической помощи нижестоящим налоговым органам по предмету деятельности отдела.

Финансовый отдел

Выполнение функций распорядителя и получателя бюджетных средств федерального бюджета, определенных Бюджетным кодексом Российской Федерации.

Осуществление бухгалтерского учета и представление в установленном порядке бухгалтерской отчетности по единой системе данных об имущественном и финансовом положении налоговых органов и результатах их финансово-хозяйственной деятельности, а также статистической отчетности.

Формирование установленной отчетности по предмету деятельности отдела.

Юридический отдел

Представление интересов налоговых органов в арбитражных судах и судах общей юрисдикции.

Правовая экспертиза документов.

Рассмотрение, систематизация и анализ жалоб налогоплательщиков.

Участие в работе по совершенствованию налогового законодательства.

Отдел кадров

Прием, увольнение, перемещение персонала.

Обеспечение соблюдения трудового режима.

Формирование и обеспечение кадровой политики.

Организация обучения персонала.

Отдел информационных технологий

Обеспечение единой политики по применению прикладного программного обеспечения.

Эксплуатация регламентных задач электронной обработки данных, приема и передачи информационных массивов.

Организация приобретения и внедрение новых информационных технологий, в том числе новых прикладных программных средств.

Обучение и консультирование пользователей ведомственных прикладных программных средств.

Отдел учета налоговых поступлений и отчетности

Организация оперативно-бухгалтерского учета налогов, сборов и других обязательных платежей.

Формирование налоговой и статистической отчетности.

Отдел налогового аудита

Организация досудебных споров с налогоплательщиками .

Выявление разногласий в ходе налогового контроля между проверяющим и проверяемым.

Отдел камеральных проверок

Проведение камеральной проверки налоговой отчетности, оформление ее результатов.

Проведение камеральной налоговой проверки, обоснованности применения налогоплательщиком налоговой ставки 0 % и налоговых вычетов по НДС.

3 Организация и методика проведения работ по налоговым проверкам

3.1 Организация работ

Организация любых работ включает расчетные показатели рабочего процесса:

Объем работ в соответствующих единицах (шт., час, руб.).

Норма времени:

, ,

где Т – трудозатраты,  - продолжительность выполнения работ. - продолжительность выполнения работ.

Норма времени – количество времени, необходимое для выполнения 1 единицы работы работниками соответствующей профессии, специальности, квалификации при рациональной организации труда (чел.-час / ед.).

Трудозатраты – количество труда, затраченного на выполнение определенной работы:

, ,

где Нвр. – норма времени,  – объем произведенных работ, – объем произведенных работ,  - продолжительность выполнения работ. - продолжительность выполнения работ.

Продолжительность выполнения работы:

или или  , ,

где  – нормативные трудозатраты, Нвр. – норма времени, – нормативные трудозатраты, Нвр. – норма времени,  – объем произведенных работ, – объем произведенных работ, - количество человек. - количество человек.

При выполнении работ необходимо обеспечить высокую производительность труда, при этом следует учитывать коэффициент переработки  : :

, ,

; ;

. .

где Тн – нормативные трудозатраты, Тф – фактические трудозатраты.

Значение коэффициента переработки должно находиться в пределах:

≤ 1,25 %, ≤ 1,25 %,

3.2 Построение графиков производства работ и движения рабочей силы

Построим график производства работ (график проведения выездных налоговых проверок) и график движения рабочей силы при поточном методе выполнения работы.

Исходные данные:

| Проверяемая организация |

Продолжительность выполнения работ |

| t1 |

t2 |

t3 |

t4 |

| 1 |

2 |

4 |

0 |

7 |

| 2 |

5 |

2 |

7 |

4 |

| 3 |

7 |

9 |

6 |

5 |

| 4 |

4 |

7 |

2 |

8 |

| 5 |

3 |

8 |

3 |

6 |

| Количество человек |

3 |

7 |

2 |

5 |

Где t1 – инвентаризация; t2 – проверка первичной документации; t3 – встречная проверка; t4 – сверка первичной и отчетной документации.

В нашем случае графики представляют собой неритмичный поток.

Для построения графика рассчитаем интервалы:

2+0+4+2+9+7+8=32 =6

2+5+0+2+9+7+8=33 =5

2+5+7+0+9+7+8=38 =0

2+5+7+4+0+7+8=33 =5

2+5+7+4+3+0+8=29 =9

4+0+0+7+6+2+3=22 =11

4+2+0+7+6+2+3=24 =9

4+2+9+0+6+2+3=26 =7

4+2+9+7+0+2+3=27 =6

4+2+9+7+8+0+3=33 =0

0+0+7+4+5+8+6=30 =2

0+7+0+4+5+8+6=30 =2

0+7+6+0+5+8+6=32 =0

0+7+6+2+0+8+6=29 =3

0+7+6+2+3+0+6=24 =8

По исходным данным и рассчитанным интервалам строим график производства работ и график движения рабочей силы (Приложение 1).

Как видно из графика, срок проведения проверки при поточной организации работ составляет 55 дней и максимальное количество задействованных в выездной налоговой проверке инспекторов составляет 14 человек.

3.3 Оперативное управление при проведении проверок на базе сетевых моделей

Рассмотрим элементы сетевого графика.

К ним относятся:

Работа – процесс, требующий затрат времени и других ресурсов.

Сетевые модели применяются только в том случае, когда время измеряется сутками (процессы протекают несколько суток). Работа на графике изображается в виде

2. Событие – это момент времени, когда завершаются одни работы и начинаются другие. Событие представляет собой результат проведенных работ и, в отличие от работ, не имеет протяженности во времени. Событие на графике изображается

Взаимосвязь работ и событий, необходимых для достижения конечной цели проекта, изображается с помощью сетевого графика. Начало и окончание любой работы описываются парой событий, которые называются начальным и конечным событиями.

Любое событие может считаться наступившим только тогда, когда закончатся все входящие в него работы. Событие, не имеющее предшествующих ему событий, называют исходным. Событие, которое не имеет последующих событий и отражает конечную цель проекта, называется завершающим.

3. Ожидание (фиктивная работа) – процесс, требующий затрат времени, но не требующий затрат других ресурсов. Например, налоговые инспектора приостановили проверку.

4. Зависимость – процесс, не требующий никаких затрат ресурсов, только показывает зависимость одной работы от другой. Например, налог на прибыль нельзя проверить, не проверив НДС.

5. Путь – движение по стрелкам от исходного события к завершающему событию.

Методические рекомендации по построению сетевых моделей

При построении сетевого графика необходимо следовать следующим правилам:

длина стрелки не зависит от времени выполнения работы;

стрелка может не быть прямолинейным отрезком;

для действительных работ используются сплошные, а для фиктивных – пунктирные стрелки;

каждая операция должна быть представлена только одной стрелкой;

между одними и теми же событиями не должно быть параллельных работ, т.е. работ с одинаковыми кодами;

следует избегать пересечения стрелок;

не должно быть стрелок, направленных справа налево;

номер начального события должен быть меньше номера конечного события;

не должно быть висячих событий (т.е. не имеющих предшествующих событий), кроме исходного;

не должно быть тупиковых событий (т.е. не имеющих последующих событий), кроме завершающего;

не должно быть циклов.

Построение сетевого графика необходимо начинать с выявления исходных работ модели. Если согласно условию некоторая работа может выполняться, не ожидая окончания каких-либо других работ, то такая работа является исходной в сетевой модели и ее начальным событием является исходное событие. Если исходных работ несколько, то их стрелки выходят все из одного исходного события.

Резерв времени выполнения события — это такой промежуток времени, на который может быть отсрочено свершение этого события без нарушения планируемых сетевым графиком сроков окончания проектных работ.

Общий резерв пути показывает, насколько в сумме может быть увеличена продолжительность всех работ, принадлежащих данному пути.

Частный резерв времени — это время, на которое можно перенести начало работы или увеличить ее продолжительность без изменения ранних начал последующих работ.

Важным плановым свойством полного резерва времени является тот факт, что его можно использовать частично или полностью для увеличения длительности выполнения какой-либо работы. При этом, естественно, уменьшается резерв времени всех остальных работ, лежащих на этом пути, поскольку полный резерв времени принадлежит всем работам, находящимся на данном пути.

3.4 Построение топологической сети

По исходным данным строим топологическую сеть (Приложение 2).

Построим сетевую модель, включающую работы t1, t2, t3, t4, где t1 – инвентаризация; t2 – проверка первичной документации; t3 – встречная проверка; t4 – сверка первичной и отчетной документации.

t1, t2, t3, t4 являются исходными работами, поэтому изобразим их четырьмя стрелками, выходящими из пяти разных исходных событий.

После этого соединяем события, находящиеся в разных рядах, пунктирными стрелками (т.е. фиктивная работа). В данном случае фиктивная работа не соответствует никакой реальной работе, а лишь отображает логическую связь между работами.

Далее следуем рекомендациям по построению сетевых моделей.

3.5 Сетевые модели в масштабе времени

В практике получили распространение сетевые графики, составленные в масштабе времени с привязкой к календарным срокам. При контроле над ходом работ такой график позволит быстро найти работы, выполняемые в определённый период времени, установить их опережение или отставание и в случае необходимости перераспределять ресурсы.

Сетевой график, составленный в масштабе времени, даёт возможность построить графики потребности в ресурсах и тем самым установить соответствие их фактическому наличию. Построение сетевого графика в масштабе времени производится по ранним началам или поздним окончаниям работ и идёт последовательно от исходного события до завершающего.

3.6 Построение сетевого графика в масштабе времени

На основе графика топологической сети строим сетевой график в масштабе времени (Приложение 3).

При построении графика следим за тем, чтобы работы не пересекались.

Задача 1.

Определим срок проведения выездной проверки на заданном предприятии.

Срок проведения выездной налоговой проверки – 21 день (Приложение 3).

При выполнении работы 16 – 18 задействовано Чmax = 15инспекторов.

Соотношение между количеством работников (Ч) и сроком работ (t):

T = 3 · 2 = 6 (дней);

Ч = 3 – 2 = 1 (чел.);

= 6 / 1 = 6 (дней). = 6 / 1 = 6 (дней).

В этом случае штат инспекторов сократится до 13 человек.

Отметим изменения на графике (Приложение 3).

Задача 2.

При выполнении работы 13 – 16 два человека задержались в командировке на два дня.

Изменения отразятся при выполнении работы 14 – 17 таким образом, что при проведении работы 30 – 32 штат инспекторов сократится от 14 до 12 человек, а при выполнении работы 32 – 34 штат инспекторов увеличится от 12 до 14 человек.

Изменения отметим на графике (Приложение 3).

4 Организация работ по проведению встречных налоговых проверок

Термин "встречная проверка" был закреплен в п.. 2 ст. 87 НК РФ, действовавшей до внесения изменений Федеральным законом N 137-ФЗ, в соответствии с которой если при проведении камеральных и выездных налоговых проверок у налоговых органов возникает необходимость получения информации о деятельности налогоплательщика (плательщика сбора), связанной с иными лицами, налоговым органом могут быть истребованы у этих лиц документы, относящиеся к деятельности проверяемого налогоплательщика (плательщика сборов).

Из этого определения видно, что основным признаком встречной проверки являлся ее производный (или вторичный) характер, т.к. ее можно было проводить только при проведении налоговых проверок налогоплательщиков и плательщиков сборов, когда возникает необходимость получения информации о деятельности налогоплательщика и плательщика сбора, связанной с иными лицами.

По общему правилу проведение встречной проверки являлось правом, а не обязанностью налогового органа.

Помимо этого, обычно необходимость проведения встречных проверок возникала тогда, когда у налоговых органов имелись основания предполагать неоприходование полученных по сделкам с иными лицами товаров, работ, услуг, выручки от реализации, а также в случаях, если у налогоплательщика отсутствуют подтверждающие первичные документы, в том числе при отсутствии договора, заключенного в письменной форме, а также если документы контрагентов проверяемого налогоплательщика не соответствуют установленным требованиям по формальным признакам (отсутствуют обязательные реквизиты, допущены исправления, подчистки и т.д.).

Таким образом, до внесения изменений Федеральным законом N 137-ФЗ правовое регулирование проведения встречных проверок было недостаточным, в связи с чем возникало множество спорных вопросов в правоприменительной практике, в том числе: каким именно налоговым органом (либо налоговым органом, проводящим налоговую проверку, либо налоговым органом, у которого состоит на учете лицо, обладающее необходимыми документами, относящимися к деятельности проверяемого); каким образом назначается и в какой форме проводится встречная проверка; должно ли сообщаться налогоплательщику, у которого проводится камеральная или выездная налоговая проверка, о проводимых встречных проверках его контрагентов и в каком виде должно быть такое сообщение; как должны оформляться ее результаты.

Чаще всего встречная проверка осуществлялась с соблюдением ст. ст. 93 - 94 НК РФ и фактически сводилась исключительно к истребованию документов.

При этом в практике был зафиксирован случай, когда налоговый орган для проведения встречной проверки направил в адрес проверяемой организации требование о представлении документов в отношении ее контрагента. Но судом такое требование рассматривалось как направленное не в соответствии со ст. 87 НК РФ в целях проведения встречной проверки, а как направленное в порядке п. 1 ст. 93 "Истребование документов" НК РФ, с чем, конечно же, можно целиком и полностью согласиться.

Иногда встречные проверки проводились сотрудниками налогового органа, в котором на учете состояло лицо, связанное с деятельностью проверяемого налогоплательщика (плательщика сбора), не просто путем истребования документов, а в виде камеральных и выездных налоговых проверок с составлением акта встречной камеральной налоговой проверки или акта встречной выездной налоговой проверки.

Согласно изменениям, внесенным в НК РФ Федеральным законом N 137-ФЗ, положения ч. 2 ст. 87 НК РФ о встречной проверке и сам термин "встречная проверка" были исключены из текста этой статьи.

Отсутствие теперь в НК РФ упоминания о встречной проверке как об отдельном виде проверок, снимает все существовавшие до этого времени споры о том, что представляет собой эта проверка, кем, каким образом и когда должна проводиться, как следует оформлять ее результаты и каковы ее последствия.

По существу, несмотря на то, что термин "встречная проверка" в НК РФ теперь отсутствует, право налоговых органов истребовать документы (информацию) о налогоплательщике, плательщике сборов и налоговом агенте или информацию о конкретных сделках, т.е. проводить те же встречные проверки, было сохранено и прописано более подробно в новой ст. 93.1 НК РФ:

1. Должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у контрагента или у иных лиц, располагающих документами (информацией), касающимися деятельности проверяемого налогоплательщика (плательщика сбора, налогового агента), эти документы (информацию).

Истребование документов (информации), касающихся деятельности проверяемого налогоплательщика (плательщика сбора, налогового агента), может проводиться также при рассмотрении материалов налоговой проверки на основании решения руководителя (заместителя руководителя) налогового органа при назначении дополнительных мероприятий налогового контроля.

2. В случае, если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения информации относительно конкретной сделки, должностное лицо налогового органа вправе истребовать эту информацию у участников этой сделки или у иных лиц, располагающих информацией об этой сделке.

3. Налоговый орган, осуществляющий налоговые проверки или иные мероприятия налогового контроля, направляет письменное поручение об истребовании документов (информации), касающихся деятельности проверяемого налогоплательщика (плательщика сбора, налогового агента), в налоговый орган по месту учета лица, у которого должны быть истребованы указанные документы (информация).

При этом в поручении указывается, при проведении какого мероприятия налогового контроля возникла необходимость в представлении документов (информации), а при истребовании информации относительно конкретной сделки указываются также сведения, позволяющие идентифицировать эту сделку.

4. В течение пяти дней со дня получения поручения налоговый орган по месту учета лица, у которого истребуются документы (информация), направляет этому лицу требование о представлении документов (информации). К данному требованию прилагается копия поручения об истребовании документов (информации).

5. Лицо, получившее требование о представлении документов (информации), исполняет его в течение пяти дней со дня получения или в тот же срок сообщает, что не располагает истребуемыми документами (информацией).

Если истребуемые документы (информация) не могут быть представлены в указанный срок, налоговый орган по ходатайству лица, у которого истребованы документы, вправе продлить срок представления этих документов (информации).

6. Отказ лица от представления запрашиваемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную статьей 129.1 НК РФ.

В п. 7 ст. 93.1 НК РФ установлено, что порядок взаимодействия налоговых органов по выполнению поручений об истребовании документов устанавливается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Такой Порядок был недавно утвержден Приказом ФНС России от 25.12.2006 N САЭ-3-06/892@, который прошел регистрацию в Минюсте России 20.02.2007 N 8991, но официально пока не опубликован.

В этом документе перечисляются лица, располагающие документами (информацией), касающимися деятельности проверяемого налогоплательщика, плательщика сборов, налогового агента, к ним, в частности, относятся правоохранительные, контролирующие, финансовые, регистрирующие и иных государственные органы, страховые организации, банки и др.

Кроме того, указывается, какие реквизиты должны содержаться в поручении об истребовании документов:

- полное наименование организации, ИНН/КПП (Ф.И.О. физического лица, ИНН), у которой поручается истребовать документы;

- место нахождения организации (место жительства физического лица);

- основание направления поручения (указывается статья 93.1 Кодекса и вид мероприятий налогового контроля, при проведении которых возникла необходимость получения информации о деятельности проверяемого налогоплательщика, плательщика сборов, налогового агента, и (или) информации относительно конкретной сделки);

- полное наименование организации, ИНН/КПП (Ф.И.О. физического лица, ИНН), документы, касающиеся ее деятельности, которые необходимо получить при проведении мероприятий налогового контроля;

- перечень истребуемых документов с указанием периода, к которому они относятся, либо указанием на подлежащую истребованию информацию и (или) указанием на информацию относительно конкретной сделки, а также сведения, позволяющие идентифицировать указанную сделку. Истребованные в рамках встречной проверки документы представляются в виде должным образом заверенных копий (ст. 93 НК РФ). При этом ни НК РФ, ни другие акты законодательства о налогах и сборах понятия «должным образом заверенной копии» не раскрывают. Очевидно, что это порождает трудности у налогоплательщика – что считать копией документа и каким образом ее нужно заверять.

Ранее можно было истребовать только документы и исключительно в ходе проведения налоговой проверки. Указания о возможности истребовать информацию или сведения, не имеющие документального подтверждения (например, показания свидетелей), в НК РФ не содержалось.

В настоящее время истребование документов (информации), касающихся деятельности проверяемого налогоплательщика (плательщика сбора, налогового агента), может проводиться также при рассмотрении материалов налоговой проверки на основании решения руководителя (заместителя руководителя) налогового органа при назначении дополнительных мероприятий налогового контроля. Данное правило является новеллой, т.к. в редакции НК РФ, действующей до 1 января 2007 года, оно не было специально прописано.

Встречная налоговая проверка проводится в случае, если у налоговой инспекции в ходе проверки контрагента возникла необходимость в получении дополнительной информации проверяемого налогоплательщика в связи с его финансово-хозяйственной деятельностью.

Такая необходимость может возникнуть в случаях: 1) если имеется информация об уклонении проверяемой организации от налогообложения путем применения специальных налоговых схем, равно как и в случае, если ранее двумя контрагентами применялись схемы уклонения от налогообложения; 2) если подлинность предоставленных налогоплательщиком документов для проверки вызывает сомнение или данные в них недостоверны; 3) если налоговый орган подозревает фиктивность сделки или подобные фиктивные сделки имели место ранее; 4) если есть подозрения, что проверяемая организация не оприходует товарно-материальные ценности, выручку и денежные средства не отражаются на счетах организаций; 5) в иных случаях.

На практике достаточно часто налоговые органы стараются провести встречные проверки у контрагентов в случаях отклонения от обычных и стандартных операций. Например: а) при проведении взаимозачетов; б) уступок и переуступок прав требований по обязательствам; в) бартерных операций; г) при безвозмездно оказанных услугах; д) при возмещении и зачете налога на добавленную стоимость.

Встречная проверка может проводиться в рамках либо камеральной, либо выездной проверки.

Таким образом, изменения, внесенные Федеральным законом N 137-ФЗ и устранившие существовавшие до этого времени пробелы в правовом регулировании порядка истребования документов (информации) у третьих лиц, в значительной степени будут способствовать улучшению качества проводимых мероприятий налогового контроля и обеспечению наиболее эффективной защиты прав налогоплательщиков (плательщиков сборов и налоговых агентов).

5 Оценка отчетности налогоплательщика с целью назначения выездной налоговой проверки

Функционирование предприятия, независимо от видов деятельности и форм собственности, в условиях рынка определяется способностью приносить доход или прибыль. В условиях рыночной экономики прибыль выступает важнейшим фактором стимулирования производственной и предпринимательской деятельности, а также создает финансовую основу для ее расширения.

Система показателей финансовых результатов включает в себя не только абсолютные, но и относительные показатели.

Обобщенная информация финансовых результатов представляется в бухгалтерской отчетности: форма №1, № 2, № 5, № 11, т.д.

При проведении налоговых проверок осуществляется контроль над своевременностью и полным объемом уплаты налогов. При этом проводится:

проверка логической связи между отдельными расчетными и отчетными документами и показателями;

сравнение отчетных показателей текущего, прошлого налогового периода;

взаимосвязь показателей бухгалтерской и налоговой отчетности;

оценка необходимости, а также возможности проведения тех или иных расходов.

Для отчетности в целом рассчитывается ряд показателей (Приложение 4):

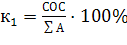

Анализ финансового состояния предприятия:

, ,

, ,

где СОС – собственные оборотные средства,  - сумма активов, КР – капитал и резервы, ВА – внеоборотные активы. - сумма активов, КР – капитал и резервы, ВА – внеоборотные активы.

КР =  , ,

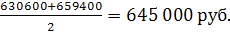

ВА =  , ,

, ,

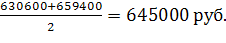

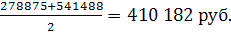

СОС = 410182 – 645000 = - 234 818 руб.,

·100% = - 9,8%. ·100% = - 9,8%.

Финансовое состояние считается удовлетворительным, если СОС ≥ 30%. 9,8% < 30%, таким образом, финансовое состояние предприятия неудовлетворительное.

Анализ обеспеченности собственными оборотными средствами:

, ,

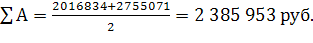

где СОС – собственные оборотные средства, ОС – оборотные средства.

ОС =  , ,

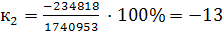

,5%. ,5%.

Если СОС 20% от оборотных средств, то предприятие полностью обеспечено собственными оборотными средствами. -13,5% < 20%, таким образом, обеспеченность собственными оборотными средствами неудовлетворительная. 20% от оборотных средств, то предприятие полностью обеспечено собственными оборотными средствами. -13,5% < 20%, таким образом, обеспеченность собственными оборотными средствами неудовлетворительная.

Анализ финансовой устойчивости предприятия

, ,

где КР – капитал и резервы, ЗС – заемные средства, ку – коэффициент финансовой устойчивости.

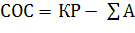

КР = руб. руб.

Если коэффициент финансовой устойчивости ку ≥ 1, то предприятие финансово устойчиво. В данном случае 0,2< 1. Следовательно, предприятие имеет неудовлетворительную финансовую устойчивость. Для улучшения финансового состояние предприятие может увеличить капитал и резервы (например, увеличить добавочный капитал) и уменьшить заемные средства (например, погасить кредиторскую задолженность).

Анализ финансовой устойчивости предприятия зависит также от ряда коэффициентов: коэффициента автономии, маневренности, обеспеченности запасов собственными источниками.

Рассчитаем коэффициент автономии:

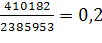

Ка =  , ,

где КР – капитал и резервы,  сумма активов. сумма активов.

Ка =  . .

Нормативное значение ка = 0,5. Таким образом, коэффициент автономии не соответствует оптимальному значению. Это означает, что у предприятия не достаточно собственных средств для успешной деятельности предприятия, а также не достаточно излишних денежных средств для его развития.

Рассчитаем коэффициент маневренности:

, ,

СОС = КР – ВА

где СОС – собственные оборотные средства, КР – капитал и резервы, ВА-внеоборотные активы.

КР =

ВА =

СОС = 410182 – 645000 = - 234 818 руб.

. .

Нормативное значение коэффициента маневренности  Таким образом, Таким образом,  не соответствует оптимальному значению. Это означает, что собственные средства предприятия находятся в менее ликвидных активах, следовательно, необходимо больше времени для оборачиваемости денежных средств. Предприятию необходимо увеличить собственные оборотные средства и уменьшить резервы. не соответствует оптимальному значению. Это означает, что собственные средства предприятия находятся в менее ликвидных активах, следовательно, необходимо больше времени для оборачиваемости денежных средств. Предприятию необходимо увеличить собственные оборотные средства и уменьшить резервы.

Рассчитаем коэффициент обеспеченности запасов собственными источниками:

Ко =  , ,

где СОС – собственные оборотные средства, З – запасы.

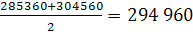

З =  руб. руб.

Ко =  = - 0,8. = - 0,8.

Нормативное значение Ко = 0,6. Таким образом, Ко не соответствует оптимальному значению. Это означает, что у предприятия недостаточно собственных запасов для обеспечения деятельности предприятия. Следовательно, предприятию необходимо привлечь больше заемных средств, которые и так велики.

Анализ финансового состояния предприятия в целом:

а) абсолютная финансовая устойчивость:

З < СОС

З =  руб. руб.

294 960 руб. > - 234 818 руб.

б) нормальное финансовое состояние:

СОС  З < СОС,ЗС, З < СОС,ЗС,

где З – запасы, ЗС – заемные средства, СОС,ЗС – собственные оборотные средства, заемные средства.

ЗС =  = 1 975 771 руб. = 1 975 771 руб.

СОС,ЗС = ЗС+СОС

СОС,ЗС = 1975771 – 234 818 = 1 740 953 руб.

- 234 817 руб. < 294 960 руб. < 1 740 953 руб.

в) неустойчивое финансовое состояние:

ЗС > СОС,ЗС

1 975 771 руб. > 1 740 953 руб.

г) критическое финансовое состояние (состояние банкротства):

СОС нет, просроченная кредиторская задолженность.

Проанализировав все показатели, приходим к выводу, что у предприятия неустойчивое финансовое состояние.

Это означает, что данное предприятие представляет интерес для налоговых органов в плане проведения выездной налоговой проверки. Скорее всего, на данном предприятии нарушаются правила ведения бухгалтерского и налогового учета, возможно искажение информации, содержащейся в первичных документах и аналитических регистрах.

6 Анализ конкретной ситуации из практики налогообложения

Организация выдала заем на два года. По условиям договора проценты по займу выплачиваются в момент его погашения. В налоговом учете проценты по займу признаны доходом единовременно в периоде окончания срока займа. При расчете налога на прибыль организация применяла метод начисления. Правомерны ли действия налогоплательщика?

В соответствии со ст. 807 ГК РФ по договору займа одна сторона (займодавец) передает в собственность другой стороне (заемщику) деньги, а заемщик обязуется возвратить займодавцу такую же сумму денег (сумму займа).

Согласно п. 1 ст. 809 ГК РФ займодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором. При отсутствии в договоре условия о размере процентов их размер определяется существующей в месте жительства займодавца, а если займодавцем является юридическое лицо, в месте его нахождения ставкой банковского процента (ставкой рефинансирования) на день уплаты заемщиком суммы долга или его соответствующей части.

В соответствии с п. 6 ст. 271 НК РФ при методе начисления по договорам займа и иным аналогичным договорам, срок действия которых приходится более чем на один отчетный период, доход признается полученным и включается в состав соответствующих доходов на конец соответствующего отчетного периода. В нашем случае договор заключен на два года и, следовательно, проценты по займу включаются в состав доходов в налоговом учете в конце каждого года, а не в конце истечения срока договора.

В случае прекращения действия договора (погашения долгового обязательства) до истечения отчетного периода доход признается полученным и включается в состав соответствующих доходов на дату прекращения действия договора (погашения долгового обязательства).

Вывод. Организацией неправомерно приняты проценты по займу в налоговом учете. Заемщик обязан возвратить займодавцу полученную сумму займа в срок и в порядке, которые предусмотрены договором займа.

Сумма займа, предоставленного под проценты, может быть возвращена досрочно с согласия займодавца.

Сумма займа считается возвращенной в момент передачи ее займодавцу или зачисления соответствующих денежных средств на его банковский счет.

7. Корректировка НК РФ

Гл. 262 НК РФ «Упрощенная система налогообложения».

1. Например, в п. 1 ст. 346.11 Налогового кодекса РФ говорится «переход к упрощенной системе налогообложения или возврат к иным режимам налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно в порядке, предусмотренном настоящей главой».

Я считаю, что данную формулировку следует исключить из Налогового кодекса РФ, так как фактически переход на упрощенную систему налогообложения регламентируется Налоговым кодексом РФ, а в частности, главой 262.

2. В п. 2 ст. 346.11 НК РФ упоминается «применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций, налога на имущество организаций и единого социального налога. Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на таможенную территорию Российской Федерации».

Предлагаю заменить эту часть п. 2 ст. 346.11 НК РФ следующей формулировкой: применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыль организаций, налога на имущество организаций, единого социального налога, налога на добавленную стоимость. Исключением является налог на добавленную стоимость, подлежащий уплате при ввозе товаров на таможенную территорию Российской Федерации.

3. Согласно п. 2 ст. 346.14 НК РФ «выбор объекта налогообложения осуществляется самим налогоплательщиком, за исключением случая, предусмотренного пунктом 3 настоящей статьи …». В п. 3 ст. 346.14 НК РФ упоминается «налогоплательщики, являющиеся участниками договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, применяют в качестве объекта налогообложения доходы, уменьшенные на величину расходов».

Предлагаю в данной статье произвести корректировку следующим образом: выбор объекта налогообложения осуществляется самим налогоплательщиком, если он не является участником договора простого товарищества или договора доверительного управления имуществом. В противном случае налогоплательщик применяет в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

4. В п. 7 ст. 346.21 упоминается «Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период пунктами 1 и 2 статьи 346.23 …»

В п. 1 ст. 346.23 НК РФ говорится «… налоговые декларации по итогам налогового периода представляются налогоплательщиками-организациями не позднее 31 марта года, следующего за истекшим налоговым периодом …»

В п. 2 ст. 346.23 НК РФ говорится «… налогоплательщики - индивидуальные предприниматели по истечении налогового периода представляют налоговые декларации в налоговые органы по месту своего жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом. Налоговые декларации по итогам отчетного периода представляются не позднее 25 календарных дней со дня окончания соответствующего отчетного периода».

Предлагаю перефразировать следующим образом: Налог, подлежащий уплате по истечении налогового периода, уплачивается налогоплательщиками-организациями не позднее 31 марта, а индивидуальными предпринимателями – не позднее 30 апреля. Налоговые декларации по итогам отчетного периода представляются не позднее 25 календарных дней со дня окончания отчетного периода.

Заключение

Анализ экономической литературы показал, что необходимыми признаками любой действенной системы налогового контроля являются:

1. наличие эффективной системы отбора налогоплательщиков для проведения документальных проверок, дающей возможность выбрать наиболее оптимальное направление использования ограниченных кадровых и материальных ресурсов налоговой инспекции, добиться максимальной результативности налоговых проверок при минимальных затратах усилий и средств, затрачиваемых на их проведение, за счет отбора для проверок таких налогоплательщиков, вероятность обнаружения налоговых нарушений у которых представляется наибольшей;

2. применение эффективных форм, приемов и методов налоговых проверок, основанных как на разработанной налоговым ведомством единой комплексной стандартной процедуре организации контрольных проверок, что и на прочной законодательной базе, предоставляющей налоговым органам широкие полномочия в сфере налогового контроля для воздействия на недобросовестных налогоплательщиков;

3. использование системы оценки работы налоговых инспекторов, позволяющей объективно учесть результаты деятельности каждого из них, эффективно распределить нагрузку при планировании контрольной работы.

Важнейшим фактором повышения эффективности контрольной работы налоговой инспекции является совершенствование действующих процедур налогового контроля:

системы отбора налогоплательщиков для проведения документальных проверок;

форм, приемов и методов налоговых проверок;

использование системы оценки работы налоговых инспекторов.

Совершенствование каждого из этих элементов позволит улучшить организацию налогового контроля.

В курсовой работе были рассмотрены особенности налогового контроля в Российской Федерации, организация проведения выездных налоговых проверок на базе сетевых моделей и сетевых моделей в масштабе времени, организация работ по проведению встречных налоговых проверок, а также корректировки Налогового кодекса РФ.

Курсовая работа выполнена на основе учебных материалов и собранных фактических данных.

Литература

1. Часть первая Налогового кодекса Российской Федерации от 31 июля 1998 г. N 146-ФЗ // Собрание законодательства Российской Федерации. 1998. 3 августа. N 31. Ст. 3824.

2. Часть вторая Гражданского кодекса Российской Федерации от 26 января 1996 г. N 14-ФЗ // Собрание законодательства Российской Федерации. 1996. 29 января. N 5. Ст. 410.

3. Федеральный закон от 27 июля 2006 г. N 137-ФЗ "О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования" // Собрание законодательства Российской Федерации. 2006. 31 июля. N 31 (часть I). Ст. 3436.

4. Закон Российской Федерации от 21 марта 1991 г. N 943-1 "О налоговых органах Российской Федерации" // Ведомости Съезда народных депутатов РФ и ВС РФ. 1991. 11 апреля. N 15. Ст. 492.

5. Постановление Правительства Российской Федерации от 30.09.2004 N 506 "Об утверждении Положения о Федеральной налоговой службе" // Российская газета. 2004. 6 октября. N 219.

6. Приказ МНС России от 08.10.1999 N АП-3-16/318 "Об утверждении Порядка назначения выездных налоговых проверок" // Бюллетень нормативных актов федеральных органов исполнительной власти. 1999. 29 ноября. N 48.

7. Журнал «Российский налоговый курьер», № 7, 2004.

8. Журнал «Налогообложение, учет и отчетность в коммерческом банке», № 4, 2005.

9. Журнал «Налоговый вестник», № 1, 2007.

10. Журнал «Финансовый директор», № 10, 2006.

11. Журнал «Бухгалтерия», № 7, 2005.

12. Налоговый контроль: научно-практический комментарий положений законодательства о налогах и сборах с обзором судебной практики / под ред. проф. А.А. Ялбуганова. – М. : Юрист, 2007.

13. Налоговый контроль: налоговые проверки и производство по фактам налоговых правонарушений: учебно-практическое пособие / под ред. проф. Ю.Ф. Кваши. – М. : Юрист, 2004.

|