СОДЕРЖАНИЕ

стр.

ВВЕДЕНИЕ………………………………………………………………4

1. АНАЛИТИЧЕСКИЙ ОБЗОР ЛИТЕРАТУРЫ………………………5

1.1. Системы торговли ценными бумагами через сеть Интернет……………………………………………………………5

1.2. Механические торговые системы……………………………7

1.2.1. Преимущества механических торговых систем

перед другими способами принятия решений на рынке

ценных бумаг………………………………………………………7

1.2.2. Типы механических торговых систем…………………….9

1.2.3. Существующие механические торговые системы……….11

1.3. Инструмент прогнозирования, основанный на анализе

динамики изменения лучших предложений на покупку

и продажу………………………………………………………….13

1.4. Применение нечетких систем……………………………….15

1.5. Выбор акций для трейдинга…………………………………15

2. СПЕЦИАЛЬНАЯ ЧАСТЬ……………………………………………17

2.1. Метод расчета вероятностей повышения и понижения

САЛК…………………………………………………………….…17

2.1.1. Сбор и обработка статистических данных………………..17

2.1.2. Нахождение значений вероятностей повышения и

понижения САЛК в конце ИПС определенного размера……...18

Влияние параметра «с» на вероятность изменения

САЛК по направлению хвоста индекса…………………………..22

2.1.2.2. Совместное влияние параметров «а» и «b» на

вероятность изменения САЛК по рыночному направлению………………………………………………………..24

2.1.2.3. Совместное влияние параметров «а», «b» и «с»

на направление изменения САЛК………………………………...26

2.1.2. Нахождение вероятности совершения последней

сделки по направлению хвоста незаконченного ИПС…………...27

2.1.3. Нахождение вероятностей повышения и

понижения САЛК в конце ИПС неизвестного размера……….…28

2.2. Применение теории проверки гипотез Байеса……………….34

2.3. Метод принятия решения с применение теории

нечетких множеств…………………………………………….……39

3. АНАЛИЗ РЕЗУЛЬТАТОВ………………………………………...…...47

3.1. Описание программы………………………………….….……47

3.2. Сравнение результатов работы методов………………….…..55

4. БЕЗОПАСНОСТЬ ЖИЗНЕДЕЯТЕЛЬНОСТИ…………….…..…..…60

4.1. Идентификация опасных и вредных

производственных факторов……………………………..………...60

4.2. Санитарно-технические требования к помещению…………………………………………………..………61

4.3. Разработка мер защиты от опасных и вредных факторов…...64

4.4. Безопасность жизнедеятельности в

чрезвычайных ситуациях……………………………………………65

4.5. Специальные разработки по обеспечению безопасности. Эргономические требования к рабочему месту оператора……………………………………………..………..….…66

5. ОХРАНА ОКРУЖАЮЩЕЙ ПРИРОДНОЙ СРЕДЫ……………..….72

ВЫВОДЫ………………………………………….………………….……75

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ………………………76

АННОТАЦИЯ

В данной дипломной работе предложена модель, предназначенная для использования в процессе игры на повышение или понижение курса акций.

Разработана имитационная модель трейдинга. Модель разрабатывалась с применением теории нечетких множеств. Предложено использовать для процесса принятия решения модель с тремя входными переменными,имеющими четкие значения. Модель выдает выходную переменную «принятие решения» также в четком виде. Внутренняя же структура модели является нечеткой.

Представленная модель реализована программно, а предложенный метод принятия решения может быть успешно использован для трейдинга.

Для анализа эффективности работы модели был также реализован программно Байесовский метод принятия решения.

Сравнение работы методов приведено с помощью таблиц и графиков, на основе которых сравнивается прибыль от работы моделей, а также абсолютное и относительное число прибыльных и убыточных сделок.

Дипломная работа изложена на __ стр., содержит __ рис., __ табл. Список использованных источников состоит из __ наименований.

ВВЕДЕНИЕ

В настоящее время существует возможность трейдинга не только через брокера, который берет достаточно большие комиссионные, так что сделка становится невыгодной. Любое физическое лицо может играть на повышение или понижение курса акций достаточно большого числа компаний через Интернет. В связи с этим разработка и применение новых методов прогнозирования поведения цены акций на основе имеющейся информации за прошлые сделки становится все более актуальной. В рамках дипломной работы были реализованы два метода – вычисление вероятности повышения среднего арифметического лучших котировок на покупку и продажу с принятием решения по Байесовской теории и с принятием решения на основе нечетких выводов.

Тем трейдерам, у которых есть разработанная и хорошо спланированная торговая система, нет необходимости принимать торговые решения самостоятельно. У них есть план, который точно говорит, что делать в любой ситуации. Все что от них требуется - это следить за рынком, определять, какие действия диктует торговый план. Чаще всего такие торговые планы компьютеризированы. Трейдер вводит рыночные данные, а торговая система говорит ему, что делать, или делает за него все сама.

В связи с этим, в рамках настоящей дипломной работы решается задача разработки нечеткой модели принятия решения и программы, реализующей две модели принятия решения: предложенную автором данной дипломной работы технологию нечетких выводов для принятия решения в указанной ситуации (нечеткая модель) и изложенный в литературе Байесовский подход (Байесовская модель).

1. АНАЛИТИЧЕСКИЙ ОБЗОР ЛИТЕРАТУРЫ

1.1.

Системы торговли ценными бумагами через сеть Интернет

В настоящее время существует возможность интернет-торговли на российском фондовом рынке разными способами.

Фондовая Биржа Российской Торговой Системы (в дальнейшем именуемой РТС) – это крупнейшая и наиболее активно используемая в России электронная биржевая площадка, на долю которой приходится около половины от общего объема торгов на российском фондовом рынке.

РТС–это первая электронная торговая площадка в России. Как электронная торговая система РТС появилась в середине 1995 года с целью объединения разрозненных региональных рынков в единый организованный рынок ценных бумаг. К 1999 году РТС стала одной из крупнейших фондовых бирж в России.

РТС – это электронные биржевые торги на базе Рабочей станции RTS PLAZA, которая представляет собой не имеющий аналогов в России комплекс современного программного обеспечения и баз данных, устанавливаемый на персональном компьютере члена Биржи.

РТС– это возможность выставлять котировки, получать оперативную информацию о состоянии рынка и заключать сделки купли-продажи ценных бумаг российских эмитентов в режиме реального времени с расчетами как в рублях РФ, так и в иностранной валюте. К обращению в РТС допущено более 350 акций и облигаций.

Членом РТС может быть юридическое лицо, которое в соответствии с законодательством Российской Федерации осуществляет брокерскую деятельность как профессиональный участник рынка ценных бумаг.

Брокер выступает посредником между продавцами и покупателями, действуя от их имени и по поручению, за что получает от них вознаграждение в форме комиссионных, размер которых пропорционален общему обороту средств на счете клиента.

На сегодняшний день членами РТС являются 253 организации.

В отличии от других систем торговли акциями, в РТС имеется доступный для физических лиц архив итогов торгов.

Существуют и другие системы, через которые могут осуществлять торговлю ценными бумагами не только юридические, но и физические лица. Одной из таких систем является "Алор-Трейд".

Cистема "Aлор-Трейд" предоставляет клиентам ЗАО “Алор-Инвест” возможность проведения самостоятельных торговых операций в фондовой секции Международной Межбанковской Валютной Биржи (в дальнейшем именуемой ММВБ).

В системе “Алор-Трейд” пользователь сам подготавливает заявку к вводу в торговую систему ММВБ, сервер "Aлор-Трейд" проверяет ее на соответствие лимитам пользователя и передает в торговую систему. Поскольку время от подачи такой заявки до ее появления в системе составляет, как правило, 0,3 - 2,0 секунды, можно образно назвать эту систему "клиентским терминалом ММВБ" –пользователь видит практически то же, что и любой участник торгов, и не уступает им в скорости реагирования на изменения на рынке.

Система "Алор-Трейд" позволяет как наблюдать в режиме on-line за ходом торгов в фондовой секции ММВБ, видеть совершаемые в ней сделки, текущие котировки по избранным инструментам, а также динамически изменяющиеся после каждой сделки сведения о лимитах пользователя по денежным средствам и по ценным бумагам, так и оперативно формировать заявки на покупку или продажу ценных бумаг, проверять их на соответствие лимитам пользователя и передавать заявки в торговую систему ММВБ.

1.2.

Механические торговые системы

1.2.1. Преимущества механических торговых систем перед другими способами принятия решений на рынке ценных бумаг

Тем трейдерам, у которых есть разработанная и хорошо спланированная торговая система, нет необходимости принимать торговые решения самостоятельно. У них есть план, который точно говорит, что делать в любой ситуации. Все что от них требуется - это следить за рынком, определять, какие действия диктует торговый план. Чаще всего такие торговые планы компьютеризированы. Трейдер вводит рыночные данные, а торговая система говорит ему, что делать.

С другой стороны тот, кто торгует не по плану, не имеет каких-либо фиксированных правил. Он принимает торговые решения субъективно, когда его подталкивает текущий момент, он не имеет никакой путеводной нити, кроме своего представления о том, что будет работать хорошо. Хотя он и пытается учиться на предыдущих ошибках, это не помогает, потому что корректные решения не всегда заканчиваются прибылью, а некорректные решения не всегда заканчиваются потерями. Однако не стоит категорично оценивать шансы таких трейдеров, история знает примеры биржевиков успешно применяющих анализ Ганна, Фибоначи или астрологию и предполагающих, что на рынках существует некий порядок, но в данном случае их успех во многом может объясняться хорошей техникой управления денежными средствами и дисциплинированным контролем над риском, а не правильностью их временных теорий или методов предсказания.

Для трейдеров, торгующих не механически, свойственна также и эмоциональная сторона принятия решений. Природа человека такова, что под действием чувств он неизбежно принимает ошибочное решение на спекулятивной арене: так, вместо закрытия прибыльных позиций, он дополнительно отдает заявки на покупку в тот момент, когда тренд уже ослабевает. Одна из главных отличительных черт профессиональных биржевиков в том, что они научились контролировать свои страх и жадность. Они делают это с помощью самодисциплины, которая подразумевает, что процесс принятия решений имеет определенную структуру, спланирован, более того они подчиняются сигналам, поступающим от торговых систем - фактически это единственный способ минимизировать эмоциональное напряжение, неизбежно разрушающее каждого трейдера.

Все более-менее успешные биржевики, не говоря уже о крупных инвестиционных компаниях, применяют относительно механический подход, быть может, сами того не подозревая. Напротив, большинство любителей более склонны использовать субъективный подход, следуя за краткосрочным изменением цены, как за гуру. Многие профессиональные финансовые менеджеры обладают системой, которая на 100 % механическая. Те, кто не действует 100 % механически, обычно позволяют себе лишь крошечное количество собственного мнения, выходящего за рамки их системы.

При полностью механическим подходе у биржевика будет определенная группа рынков, с которыми он будете работать. У него будут математические формулы, которые на основании предыдущих цен будут говорить, когда покупать и когда продавать.

Подобного статистического преимущества, однако, не могут достичь трейдеры, торгующие субъективно на основе своих представлений о рынке. Их доход скорее будет зависеть от простых обыденных факторов, поскольку именно эти факторы, не говоря уже о влиянии слухов и гуру, будут влиять на восприятие того, что субъективные трейдеры будут видеть на экране компьютера.

В основе механических торговых систем (в дальнейшем именуемых МТС) лежит определённая система правил входа (покупки) и выхода (продажи), полученная с помощью технического и статистического анализа исторических ценовых данных. Эффективность системы правил торговой системы тестируется (проверяется) на исторических ценовых данных. МТС позволяет инвестору минимизировать время необходимое для принятия торгового решения, а также уверенно чувствовать себя на рынке. Уверенность базируется на основном правиле - если система прибыльно работала раньше, то она с высокой вероятностью будет прибыльно работать и в ближайшем будущем.

Практическое использование МТС даёт возможность трейдеру (инвестору), спокойно и взвешенно принимать торговые решения.

1.2.2. Типы механических торговых систем

Существует три основных типа торговых систем, построенных на отдельных или объединённых торговых идеях (правилах), которые могут быть рекомендованы для торговли:

1) Следующие за трендом. Эти системы с помощью простого правила, или используя несколько правил оценивают динамику рынка: движется ли рынок вверх, вниз или в сторону, тем самым определяя направление тренда. В качестве правил анализа направления могут быть использованы трендовые индикаторы и фильтры тенденций.

2) Системы, основанные на прорыве уровней сопротивления или поддержки. Такие системы подают сигнал в направлении прорыва после смены тренда или после бокового тренда. Системы на основе прорыва менее всего компьютеризированы, в силу сложности искусственного определения уровней и подразумевают использование субъективного подхода, что фактически превращает этот вид систем в стратегию решаемую индивидуальным подходом.

3) Коридор цен - система, созданная специально, чтобы получить прибыль в течение периодов, когда рынок находится в каком-либо диапазоне цены. Этот вид систем более компьютеризирован, в силу большей возможности задания математических формул и автоматизации условий подачи сигнала.

По способу применения (использования) МТС бывают: механические-роботы, механические, полумеханические.

МТС - это компьютерные программы, которые используя ценовые данные (итогов торгов) определяют: по какой цене и в каких объёмах следует покупать/продавать ценные бумаги. В основе МТС лежит определённая система правил или идей, эффективность которых была проверена на ценовой истории. Функции человека заключаются в поддержании работоспособности торговой системы: вовремя запускать, вести визуальный контроль и анализ правильности работы МТС, передавать приказы (ордера) выдаваемые МТС в реальную торговую систему. Человек не влияет на принятие торгового решения, но может в любой момент остановить работу МТС.

МТС - роботы - это компьютерные программы с автоматическим выставление котировок в реальную торговую систему. Человек поддерживает работоспособность торговой системы: вовремя запускает, ведёт визуальный контроль и анализ правильности работы МТС. Человек не влияет на принятие торгового решения, но может в любой момент остановить работу МТС.

Полумеханические торговые системы - отличаются от МТС тем, что человек может влиять на инвестиционное решение. Это обусловлено невозможностью компьютеризировать правила или идеи, лежащие в основе торговой системы.

В зависимости от периода применения (использования) МТС делятся на внутридневные, дневные, недельные, месячные.

Разница МТС с различным периодом заключается в том, что, во-первых, для принятия решения используются графики построенные на объединяющих данных (недельных, месячных), а во-вторых, покупки/продажи происходят не в один день, а растянуты во времени, например для недельной МТС это 2-3 дня, а для месячной МТС это неделя и более. Эта особенность облегчает размещение средств и в некоторой степени снижает риски.

1

.2.3. Существующие механические торговые системы

В настоящее время существуют механические торговые системы. Расскажем более подробно о механичеких торговых системах "Svecha".

Торговые системы "Svecha" - это компьютерные программы, предназначеные для получения прибыли на фондовом рынке. Используя ценовые данные (итоги торгов) предыдущего дня и текущие ценовые данные, система определяет по какой цене и в каких объёмах следует покупать (продавать) ценные бумаги.

В основе торговой системы "Svecha" лежит логически-математическая модель - система правил входа (покупки) и выхода (продажи), полученная при помощи технического и статистического анализа исторических ценовых данных. Эффективность торговых систем проверена на исторической динамики цен за 3,5 года.

Функции человека заключаются в обслуживании и контроле торговой системы: вовремя включать систему, поддерживать её работоспособность, вести визуальный контроль и анализ правильности работы системы. Но самая главная функция человека - это исполнение приказов торговой системы, т.е. выставление приказов от системы "Svecha" в систему реальных торгов (торговый терминал или станцию) или передача приказов брокеру (трейдеру) голосом по телефону.

Главными достоинствами торговых систем "Svecha" являются: исключение влияния человеческого фактора на принятие торгового решения, что значительно снижает риски потерь; существенное снижение рабочего времени необходимого для принятия торгового решения (для обслуживания торговой системы требуется от 0,5 до 1 часа в день); чувство уверенности при работе на рынке, спокойное и взвешенное принятие торгового решения.

Рассмотрим версии этой системы.

МТС "Svecha 1.1" - это дневная, лонговая торговая система. В качестве сигналов к покупке (продаже) используются свечи, их сочетание, а также уровни сопротивления и поддержки. Эта система зарабатывает прибыль только при явно повышательной тенденции движения цен. Основной принцип, лежащий в основе этой системы - это прорыв уровней сопротивления, а также образование донышков.

Основные параметры МТС "Svecha 1.1":

средняя годовая доходность системы – 45 %;

вероятность прибыльных сделок – 88 %;

максимальный дродаун (убыток) – 12 %;

отношение средней прибыли к среднему убытку – 3,5;

индекс прибыльности (Profit factor) – 35.

МТС "Svecha 1.2" - это дневная, лонговая торговая система. В качестве сигналов к покупке (продаже) используются свечи, их сочетание, а также уровни сопротивления и поддержки. Эта система зарабатывает прибыль только при боковой тенденции движения цен. Основной принцип лежащий в основе этой системы - это "коридор" цен.

Основные параметры МТС "Svecha 1.2":

средняя годовая доходность системы – 52 %;

вероятность прибыльных сделок – 70 %;

максимальный дродаун (убыток) – 10 %;

отношение средней прибыли к среднему убытку – 1,12;

индекс прибыльности (Profit factor) – 2,46.

МТС "Svecha 1.3" - это дневная, шортовая торговая система. В качестве сигналов к покупке (продаже) используются свечи, их сочетание, а также уровни сопротивления и поддержки. Система зарабатывает прибыль только при явно понижательной тенденции движения цен. Основной принцип лежащий в основе этой системы - это прорыв уровней поддержки, а также образование гребней.

Основные параметры МТС "Svecha 1.3":

средняя годовая доходность системы – 78 %;

вероятность прибыльных сделок – 74 %;

максимальный дродаун (убыток) – 9,9 %;

отношение средней прибыли к среднему убытку – 1,46;

индекс прибыльности (Profit factor) - 4,11.

1.3.

Инструмент прогнозирования, основанный на анализе динамики изменения лучших предложений на покупку и продажу

По общему мнению трейдеров, во время торгов важнейшим инструментом анализа является график зависимости цены сделок от времени их заключения, обновляющийся как можно более часто. Величина временного интервала, на котором строится график, может варьироваться в зависимости от срока прогнозирования. Построение такого графика дает возможность визуально определить текущую рыночную тенденцию и на основе сделанных выводов предпринимать те или иные действия. Используя этот график, можно делать прогноз дальнейшего изменения цены, используя описанные выше графические методы технического анализа,.

Поскольку в РТС нет мгновенного клиринга транзакций, проводимых во время торговой сессии, то корректное выявление текущей рыночной тенденции с помощью анализа зарегистрированных сделок в системе является невозможным. Регистрация сделок происходит, как правило, со значительным опозданием, когда уже реальная рыночная цена акций значительно отличается от текущего значения заявленной цены сделки. В этом случае автор диссертации /1/ предлагает проводить анализ изменения цены выставленных в сети лучших предложений на покупку или продажу акций, который может служить эквивалентной заменой анализу по цене последних заключенных сделок.

Использование для составления прогноза кривых временных зависимостей цены лучшего предложения на покупку и цены лучшего предложения на продажу имеет, по крайней мере, два преимущества по сравнению с анализом ценовой кривой последних сделок.

Во-первых, ценовая кривая заключенных сделок, отражает запоздалую по отношению к текущему моменту рыночную тенденцию. Это обусловлено тем, что цена заключенных сделок совсем необязательно связана с последующим изменением лучших цен на покупку или продажу. Лучшие котировочные цены могут существенно измениться с момента совершения последней сделки.

Во-вторых, анализ изменения лучших предложений на покупку или продажу помогает также точнее выявить истинную рыночную тенденцию в определенные специфические моменты торговли, носящие названия “закрытого” и “кроссированного” рынков. В ситуации «закрытого» рынка лучшие цены на покупку и продажу сравниваются. При «кроссированном» рынке лучшая цена на покупку становится больше лучшей цены на продажу. В обоих случаях легко определить участников рынка, чьи действия привели к такой ситуации. Если это произошло вследствие выставленных заявок игроков из команды покупателей, то можно говорить о доминирующем рыночном «давлении» вверх.

Если к таким ситуациям привели заявки, поданные со стороны продавцов, раскрываются серьезные настроения участников рынка на продажу, что в результате приведет к последующему удешевлению акций.

1.4. Применение нечетких систем

В классическом теоретико-вероятностном подходе вероятность p(А) события А определяется как мера множества А и является числом из интервала [0, 1].

Автор книги /2/ отмечает, что существует много реальных проблем, в которых нарушается одно или больше предположений, неявно присутствующих в приведенном выше определении. Во-первых, часто бывает плохо определено само событие А. В этом случае предлагается считать случайное событие нечетким событием в том смысле, что не существует резкой грани между его появлением и непоявлением.

Во-вторых, даже если А - вполне определенное обычное (не нечеткое) событие, его вероятность p(А) может быть определена плохо. Например, на вопрос «Какова вероятность того, что через месяц средняя цена на акции фирмы «Доу Джонс» будет выше?» было бы, по-видимому, неразумно одно- значно отвечать числом, например 0.7. В этом случае неопределенный ответ типа «вполне вероятно» более соответствовал бы нашему нечеткому пониманию динамики цен на акции и, следовательно, более реалистично, хотя и менее точно, характеризовал бы рассматриваемую вероятность.

Автор источника /2/ предлагает устранить ограничения, обусловленные предположением о том, что А- вполне определенное событие допустив, что А может быть нечетким событием. Другой и, возможно, более важный шаг, который можно предпринять с целью сделать теорию вероятностей применимой к плохо определенным ситуациям, состоит в допущении того, что вероятность p может быть лингвистической переменной.

1.5.

Выбор акций для трейдинга

При выборе акций для трейдинга, т.е. для кратковременной игры на повышение или понижение курса, не играют роли фундаментальные показатели компании (прибыль, дивиденты и т.п.), а на первое место выходит субъективный фактор – отношение к данным акциям других трейдеров.

Как отмечает автор книги /6/, при выборе необходимо обратить внимание на следующие показатели:

1) средний дневной объем торговли акциями не должен быть ниже 100000 акций, а также число трейдов не должно быть маленьким, иначе трейдинг осуществляется между ограниченным числом лиц;

2) разброс между ценой покупки и ценой продажи должен быть менее 1-2 %;

3) чем больше размах колебаний цены акций, тем больше возможная прибыль, но больше и риск.

Вычисление вероятности повышения в данной работе основано на методе технического анализа. Результаты технического анализа, в основном, используются при операциях с высоколиквидными ценными бумагами, т.н. «голубыми фишками». /1/ Среди таких акций были выбраны акции компании Единая энергетическая система, РАО.

2. СПЕЦИАЛЬНАЯ ЧАСТЬ

2.1. Метод расчета вероятностей повышения и понижения САЛК

В данном подразделе будет описан метод вычисления вероятности понижения и вероятности повышения среднего арифметического лучших котировок покупки и продажи (в дальнейшем именуемого САЛК).

2.1.1. Сбор и обработка статистических данных

Данные взяты из архива итогов торгов РТС и хранятся в Microcoft Excel.

При прогнозировании цены акций используются следующие количественные данные фондового рынка:

- цена сделки – цена сделки, заключенной в данный момент времени;

- цены покупки и продажи, представляющие собой лучшие цены предложений, соответственно, на покупку и продажу ценной бумаги в данный момент времени.

В качестве объекта исследований использовались котировки акции компании Единая энергетическая система, РАО.

Однако из-за недостаточно большого объема данных в архиве РТС, они были расширены.

Период времени, в течение которого САЛК имеет постоянное значение, назовем интервалом постоянного среднегоили сокращенно ИПС. В дальнейшем размер ИПС будет оцениваться не в физических единицах времени, а с помощью рыночных категорий, т.е. количеством сделок, заключенных в течение него.

В итоге статистическую базу экспериментальных данных составили 627 ИПС, размер которых изменялся в диапазоне от 1 до 36 сделок.

2.1.4.

Нахождение значений вероятностей повышения и понижения

САЛК в конце ИПС определенного размера

ИПС может быть законченным и незаконченным. Законченный ИПСопределяется тем, что будущая сделка, следующая за текущей, является последней заключенной при текущих значениях САЛК. Незаконченный ИПС характеризуется тем, что следующая за заключенной в настоящий момент сделка не будет последней заключенной при текущем значении САЛК. Далее по тексту законченный ИПС будем называть просто ИПС.

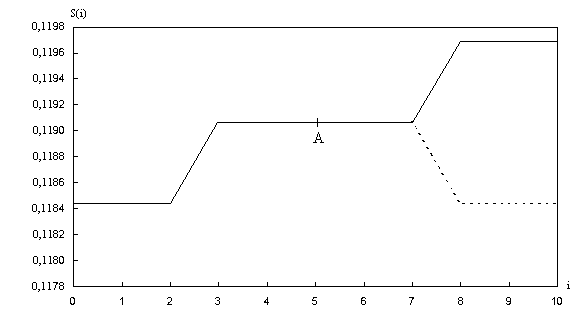

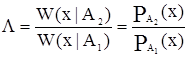

Пусть текущий момент времени на временном графике зависимости САЛК соответствует точке А (рис. 1).

График зависимости САЛК S(i) от количества совершенных сделок i

Рис. 1

На рис. 1 точка А определяет незаконченный ИПС размером 2 сделки. Через некоторое время САЛК должно либо увеличиться (сплошная линия), либо уменьшиться (пунктирная линия), и незаконченный ИПС станет законченным. В текущий момент времени точно определить направление дальнейшего изменения САЛК нельзя.

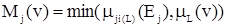

Обозначим вероятности повышения и понижения САЛК в конце ИПС как, соответственно, Рр(a,b,c) и Pn(a,b,c).Переменные a, b и с являются параметрами ИПС как законченных, так и незаконченных.

Для определения значений Рр(a,b,c) и Pn(a,b,c) по завершению ИПС, вначале рассмотрим упрощенный случай. Будем считать, что текущий момент времени соответствует моменту завершения ИПС, и следующая сделка вызовет изменение САЛК. Найдем вероятности повышения и понижения САЛК в конце законченного ИПС определенного размера. Обозначим эти вероятности как, соответственно, Ррас(a,b,c) и Pnас(a,b,c).

Предлагается ввести понятие рыночного направления на ИПС, определяемого следующим образом: если большинство сделок в ИПС было заключено по ценам выше значения САЛК, то рыночное направление в ИПС является аккумулированием, если цены большинства сделок ИПС ниже значения САЛК, рыночное направление в ИПС - диссипация. При этом если цена заключенной сделки больше САЛК при аккумулировании или меньше САЛК при диссипации, считается, что эта сделка совершена по рыночному направлению. Если цена заключенной сделки меньше САЛК при аккумулировании или больше САЛК при диссипации, то считается, что эта сделка совершена против рыночного направления.

Кроме этого каждый ИПС предлагается характеризовать тремя количественными параметрами: “a”, “b”, и “c”, от которых зависят величины вероятностей Ррас(a,b,c) и Pnас(a,b,c).

Параметр “а” представляет собой количество сделок в ИПС, совершенных по рыночному направлению.

Параметром “b” обозначается количество сделок, совершенных против рыночного направления.

Используя принятые определения, можно сказать, что при выполнении условия a>b в рассматриваемом ИПС существует различаемое рыночное направление. Это может быть аккумулирование или диссипация. Однако если выполняется равенство a=b, можно считать, что в данном интервале явное рыночное направление отсутствует.

Размер ИПС, выраженный в количестве заключенных в течение него сделок, равен сумме значений а и b.

Параметр “с” описывается зависимостью величины индикатора “Trade Volume Index New” (далее TVIN) от числа заключенных сделок в конце ИПС.

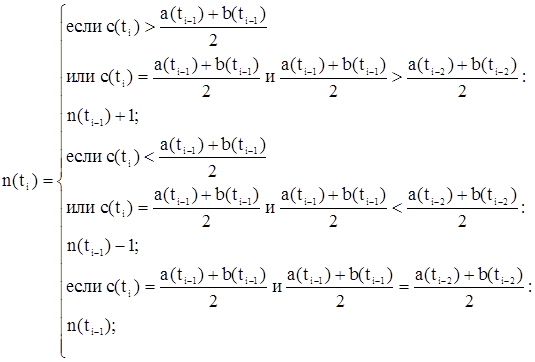

Индикатор TVIN рассчитывается следующим образом:

где n(ti-1), n(ti) – значения индикатора в моменты времени, соответственно,

ti-1 и ti;

c(ti) – цена сделки, происходящей в момент времени ti;

a(ti-1) и a(ti-2) – цены лучших предложений на покупку и продажу в моменты времени, соответственно, ti-1и ti-2;

b(ti-1) и b(ti-2) – цены лучших предложений на продажу в моменты времени, соответственно, ti-1и ti-2.

Величина “с” принимается равной изменению TVIN от точки его последнего излома на графике зависимости величины TVIN от числа заключенных сделок i до конечной точки ИПС (рис. 2.). Соответствующий этому изменению TVIN конечный отрезок на графике зависимости n(i) предлагается назвать “хвостом индекса”. Иными словами, величина “с” равна размеру хвоста индекса.

Схематические графики зависимостей САЛК – S(i) и TVIN – n(i) от числа заключенных сделок -i

ИПС, размером в 11 сделок, ограничен 2-й и 13-й сделками, рыночное направление – аккумулирование, а=9, b=2, с=5

Рис. 2

Знак хвоста индекса (т.е. и самого параметра “с”) зависит от совпадения направления хвоста с рыночным направлением. При совпадении обоих направлений параметр “с” имеет положительное значение, а при несовпадении – отрицательное.

Положительные значения “c” лежат в диапазоне [1,a]. Если величина “c” отрицательная, то диапазон ее возможных значений составляет [-1,-b]. Принимается, что при отсутствии рыночного направления значение “с” положительно, если последние “с” сделок совершались в направлении аккумулирования, и отрицательно, если последние “с” сделок совершались в направлении диссипации.

2.1.2.1 Влияние параметра “с” на вероятность изменения САЛК по направлению хвоста индекса

Влияние параметра “с” на вероятность изменения САЛК по направлению хвоста индекса исследовалось на основе полученных экспериментальных результатов.

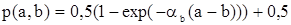

Экспериментально определялась функция k(c)-вероятности изменения САЛК по направлению хвоста индекса в зависимости от длины последнего, т.е. параметра “с”.

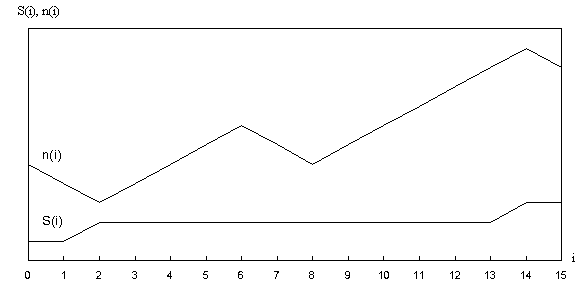

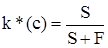

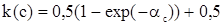

Вычисляется величина k*(с), которая выражает вероятность изменения САЛК по направлению хвоста индекса, по следующей формуле:

, ,

где S - количество случаев, когда совпадали направления изменения САЛК и хвоста индекса;

F - количество случаев, когда изменение САЛК произошло в обратном направлении по сравнению с направлением хвоста индекса.

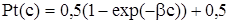

Зависимость вероятности изменения САЛК по направлению движения хвоста индекса от длины хвоста k = k(c)можно аппроксимировать следующей функцией:

Найденное методом наименьших квадратов значение exp(- ) равняется 0,66. ) равняется 0,66.

Очевидно, что при с=0, т.е. когда размер ИПС нулевой, предлагаемый индикатор TVIN, определенный в рассматриваемом интервале, не дает никакой информации. Поэтому вероятности повышения и понижения среднего лучших котировок равны между собой и k(0)=0,5.

График аппроксимированной зависимости k(c) представлен на рис. 3.

График зависимости вероятности k(c) изменения САЛК по направлениюхвоста индекса от размера хвоста индекса “с”

Рис. 3

Используя функцию (3), вероятности Ррас(a,b,c) и Рnac(a,b,c) для ИПС известного размера и с размером хвоста индекса равным “с” можно выразить:

если направление хвоста индекса – аккумулирование:

Ррас(a,b,c) = k(c),Рnac(a,b,c) =1-k(с), если направление хвоста индекса – диссипация:

Ррас(a,b,c) =1-k(c),Рnac(a,b,c) = k(с). 2.1.2.2 Совместное влияние параметров “а” и “b” на вероятность изменения САЛК по рыночному направлению

После того, как на основе экспериментальных данных был установлен вид зависимости k(c), было определено совместное влияние параметров “a” и “b” на направление изменения среднего лучших котировок.

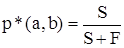

Величина р*(а,b) (b=0) выражает вероятность изменения САЛК по рыночному направлению и расчитывается по следующей формуле:

, ,

где S - количество случаев, когда изменение САЛК совпадало с рыночным направлением ИПС;

F - количество случаев, когда изменение САЛК произошло против рыночного направления ИПС.

Если параметр “b” текущего ИПС отличен от нуля, это свидетельствует о наличии в ИПС сделок, заключенных против рыночного направления. Качественный характер зависимости изменения САЛК от “b” определялся на основе анализа вида функций р(а,b) при различных значениях параметра “b”.

Характер изменения вероятности р*(а,b) для всех рассмотренных значений b одинаков. Зависимости р*(а,b) также можно аппроксимировать экспоненциальными функциями:

Найденные методом наименьших квадратов значения exp(- ) для 0<b ) для 0<b 5 приведены в табл.1. 5 приведены в табл.1.

Таблицa 1

Найденные методом наименьших квадратов значения exp(- ) для 0<b ) для 0<b 5 5

| b |

1 |

2 |

3 |

4 |

5 |

|

0,85 |

0,90 |

0,92 |

0,93 |

0,94 |

Вычитание значения b из множителя показателя экспоненты в выражении (7) обусловлено следующим соображением: в случае равенства параметров “а” и “b”, вероятности повышения и понижения САЛК равны между собой, поскольку рыночное направление в данном ИПС отсутствует. Увеличение же вероятности изменения САЛК в сторону рыночного направления, может быть обусловлено только ненулевой разницей между “а” и “b”. Следовательно, тарировочным условием для определения коэффициентов в выражении (7) является следующее: при а=b, р(а,b)=0,5.

Используя функцию (7), вероятности Ррас(a,b,c) и Рnac(a,b,c) для ИПС с параметрами “а” и “b”, можно выразить,

если рыночное направление - аккумулирование:

Ррас(a,b,c) = (а,b),Рnac(a,b,c) = 1-р(а,b),

если рыночное направление – диссипация:

Ррас(a,b,c)=1-р(а,b), Рnac(a,b,c)=р(а,b).

2.1.2.3 Совместное влияние параметров ИПС “a”, ”b” и “c”

на направление изменения САЛК

С одной стороны, вероятности повышения и понижения САЛК можно определять исходя из значения р(а,b). С другой стороны, эту же вероятность можно определить, используя зависимость k(c).

Величинывероятностей повышения и понижения САЛК законченного ИПС с параметрами a,b,c - Ррас(a,b,c) и Рnac(a,b,c)оцениваются с помощью двух описанных критериев:

1. Критерий основанный на учете размера хвоста индекса с (выражения

(4) и (5));

2. Критерий основанный на учете параметров a и b ИПС (выражения (8)

и (9)).

Из двух критериев при известных значениях a,b,c выбирается один дающий минимальную неопределенность решения, т.е. наибольшая из вероятностей повышения или понижения САЛК законченного ИПС, оцененных по выбранному критерию должна быть больше, любой из тех же вероятностей, но оцененных по второму критерию. В случае, когда вероятность повышения САЛК оцененная по одному критерию равна вероятности понижения САЛК, но оцененной по другому критерию, вероятности повышения и понижения САЛК принимаются равными 0,5.

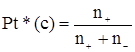

2.1.3. Нахождение вероятности совершения последней сделки по направлению хвоста незаконченого ИПС

Были рассчитанны значения вероятностей Pt*(с) совершения последней сделки по направлению хвоста незаконченного ИПС в зависимости от размера хвоста – “с” по формуле:

, ,где  - количество ИПС, у которых последняя сделка была совершена по направлению хвоста индекса незаконченного ИПС, - количество ИПС, у которых последняя сделка была совершена по направлению хвоста индекса незаконченного ИПС,

- количество ИПС, у которых последняя сделка была совершена против направления хвоста индекса незаконченного ИПС. - количество ИПС, у которых последняя сделка была совершена против направления хвоста индекса незаконченного ИПС.

Возможны только два варианта трансформирования текущего незаконченного ИПС в законченный ИПС. В первом варианте новая сделка совершается по направлению хвоста индекса незаконченного ИПС, при этом образуется ИПС с одними параметрами, а во втором варианте ее направление совершения не совпадает с направлением хвоста индекса незаконченного ИПС, при этом образовавшийся ИПС имеет другие параметры.

Соответственно, при совершении новой сделки по направлению хвоста индекса, если с>0, значение “с” увеличивается на 1, если с<0, то значение “с” становится равным 1. Параметр “а” также увеличивается на 1, если для незаконченных ИПС направление хвоста индекса совпадает с рыночным направлением.

При совершении новой сделки против направления хвоста индекса незаконченного ИПС, если с>0, значение “с” становится равным -1, если с<0, то значение “с” уменьшается на 1. Параметр же “b”увеличивается 1.

Зависимость (10) можно представить такой же, как и в (3) функцией:

Найденное методом наименьших квадратов значение exp(- ) равно 0,94. ) равно 0,94.

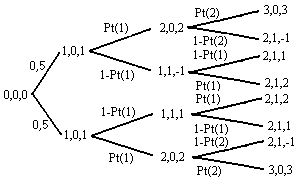

2.1.4. Нахождение вероятностей повышения и понижения САЛК в конце ИПС неизвестного размера

Рассмотрим схему образования законченного ИПС из незаконченного. Ввиду большого числа возможных вариантов трансформаций незаконченного ИПС в различные ИПС в случаях большого размера последних, ограничимся рассмотрением формирования ИПС, размер которых не превышает 3 сделки. Схема образования различных ИПС размером в 3 сделки показана на рис. 4.

Схема формирования различных ИПС размером в 3сделки

Рис. 4

Линиями с наклоном вверх, обозначены сделки, совершаемые в направлении аккумулирования. Линии с наклоном вниз обозначают сделки, совершенные в направлении диссипации. Возле каждой линии указаны вероятности совершения соответствующей ей сделки.

Зная вероятности Ррac(a,b,c) и Рnac(a,b,c) изменения САЛК по завершению ИПС определенного размера, рассмотрим случай, когда размер ИПС неизвестен, что соответствует реальным условиям торгов.

Из экспериментальных данных следует, что частота появления ИПС определенного размера l=а+bуменьшается с увеличением значения l (табл. 2).

Таблица 2

Количество ИПС размера l=а+b в экспериментальной статистической базе данных

| l |

N(l) |

| 1 |

182 |

| 2 |

117 |

| 3 |

86 |

| 4 |

67 |

| 5 |

44 |

| 6 |

38 |

| 7 |

25 |

| 8 |

18 |

| 9 |

12 |

| 10 |

13 |

| 11 |

4 |

| 12 |

4 |

| 13 |

7 |

N(l)-количество ИПС размера l в экспериментальной статистической базе данных.

Общее количество ИПС в экспериментальной статистической базе данных – n=627.

Делением каждой величины N(l) на n были получены экспериментальные значения вероятностей f*(l) появления ИПС с размером l. Значения функции f*(l) приведены в табл. 3.

Таблица 3

Экспериментальные значения вероятностей f*(l)появления ИПС с размером l

| l |

f*(l) |

| 1 |

0,290 |

| 2 |

0,187

|

| 3 |

0,137 |

| 4 |

0,107 |

| 5 |

0,070 |

| 6 |

0,061 |

| 7 |

0,040 |

| 8 |

0,029 |

| 9 |

0,019 |

| 10 |

0,021 |

| 11 |

0,006 |

| 12 |

0,006 |

| 13 |

0,011 |

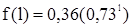

Экспериментально полученная зависимость f*(l) хорошо аппроксимируется показательной функцией: . .

Согласно правилу В.И. Романовского, гипотезу о данном виде функции f(l) можно считать верной, если число R<3:

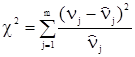

, ,где  – статистика Пирсона; – статистика Пирсона;

k – число степеней свободы.

Величина  вычисляется по формуле: вычисляется по формуле:

, , где  – абсолютные экспериментальные частоты: – абсолютные экспериментальные частоты:  =N(j

); =N(j

);

– абсолютные теоретические частоты; – абсолютные теоретические частоты;

m – минимальная величина размера ИПС до которой происходит подсчет  . .

При этом m и  вычисляются по формулам: вычисляются по формулам:

m 1+ln n 1+ln n

=f(j)n =f(j)n

Число степеней свободы k для экспоненциального вида функции f(l) вычисляетсякак:k=m-2

Было выбрано m=8, при этом число R, вычисленное по формулам (13)-(17) составило 0,95<3, т.е. гипотезу о данном виде функции (12) можно считать верной.

Значения f(l), в зависимости от величины l, приведены в табл. 4.

Таблица 4

Значения аппроксимированной зависимости f(l)вероятности появления ИПС размером l от величины l

| l |

f(l

) |

| 1 |

2 |

| 1 |

0,262 |

| 2 |

0,192

|

Продолжение табл. 4

| 1 |

2 |

| 3 |

0,140 |

| 4 |

0,103 |

| 5 |

0,075 |

| 6 |

0,055 |

| 7 |

0,040 |

| 8 |

0,029

|

| 9 |

0,021 |

| 10 |

0,016 |

| 11 |

0,011 |

| 12 |

0,008 |

| 13 |

0,006 |

Пусть lmax-размер ИПС, начиная с которого, вероятность появления ИПС с размерами l lmaxпо статистике меньше 0,01. Из приведенных в табл.4.12 результатов видно, что lmax =12для исследуемых акций. В дальнейших расчетах, будем считать, что максимальный размер ИПС не превышает величины lmax. С учетом этого каждому незаконченному ИПС, размера l (l lmaxпо статистике меньше 0,01. Из приведенных в табл.4.12 результатов видно, что lmax =12для исследуемых акций. В дальнейших расчетах, будем считать, что максимальный размер ИПС не превышает величины lmax. С учетом этого каждому незаконченному ИПС, размера l (l lmax) можно поставить в соответствие функцию fl(х), которая определяет вероятности появления законченных ИПС с размером х: l lmax) можно поставить в соответствие функцию fl(х), которая определяет вероятности появления законченных ИПС с размером х: l х х 12. Функции fl(х) выражаются как: 12. Функции fl(х) выражаются как:

, , где 1 l l lmax, l lmax, l x x lmax. lmax.

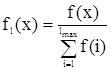

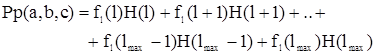

Искомые величины Рр(a,b,c) и Рn(a,b,c) рассчитываются следующим образом:

Рn(a,b,c)=1-Рр(a,b,c),

Рn(a,b,c)=1-Рр(a,b,c),где l- размер текущего незаконченного ИПС, l=a+b;

fl(x) - вероятность того, что ИПС размером x будет законченным;

H(x) - вероятность того, что новая сделка вызовет повышение САЛК

законченного ИПС размером x.

Поскольку с увеличением значения x число слагаемых в функции H(х) увеличивается по закону геометрической прогрессии, формулы расчета значений H(х) приведены только для H(l) и H(l+1), так что:

если с>0:

H(l)=Рpаc(a,b,c)

H(l+1)=Pt(c)Рpаc(a+1,b,c+1)+(1-Pt(c))Рpаc(a,b+1,-1)

если с<0:H(l)=Рpаc(a,b,c)

H(l+1)=(1-Pt(c))Рpаc(a+1,b,1)+Pt(c)Рpаc(a,b+1,c-1)

где Рpаc(a,b,c) - вероятность повышения САЛК законченного ИПС с параметрами a,b,c;

Pt(c) - вероятность совершения новой сделки по направлению хвоста индекса незаконченного ИПС в зависимости от величины с.

2.2.

Применение теории проверки гипотез Байеса

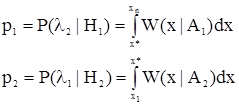

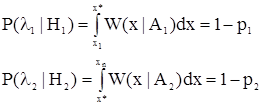

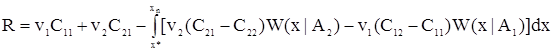

Пусть имеется выборка х=(х1,...,xn) размера n. Известно, что эта выборка принадлежит одному из двух распределений: W(x|A1) или W(x|A2). Априорные вероятности состояний А1 и А2 равны, соответственно, v1 и v2=1-v1. Необходимо найти оптимальный с точки зрения возможных потерь метод принятия решения о том, какому из указанных распределений принадлежит выборка.

Пусть H1 и H2 гипотезы о том, что выборка принадлежит распределениям, соответственно, W(x|A1) и W(x|A2), а  и и  -решения, состоящие в принятии гипотез, соответственно, Н1 или Н2. -решения, состоящие в принятии гипотез, соответственно, Н1 или Н2.

Определим граничное значение х*, в зависимости от которого по текущему х будем принимать решения в пользу гипотезы Н1 или Н2. При х<х*, условимся принимать решение  , тогда, как при х>х*, будем принимать решение , тогда, как при х>х*, будем принимать решение  . Вероятности неизбежных ошибок при принятии решения выражаются как: . Вероятности неизбежных ошибок при принятии решения выражаются как:

где р1 - вероятность принятия решения  при реализации гипотезы Н1; при реализации гипотезы Н1;

р2 - вероятность принятия решения  при реализации гипотезы Н2. при реализации гипотезы Н2.

Вероятности принятия правильных решений можно выразить как:

Пусть известны цены правильных и ошибочных решений, так что:

С11-цена правильного принятия решения  ; ;

С21-цена ошибочного принятия решения  ; ;

С22-цена правильного принятия решения  ; ;

С12-цена ошибочного принятия решения  ; ;

С12>C11, C21>C22.

Среднее значение потерь равно:

R=v1r1+v2r2

r1=C11P( |A1)+C12P( |A1)+C12P( |A1)=C11(1-p1)+C12p1 |A1)=C11(1-p1)+C12p1

r2=C21P( |A2)+C22P( |A2)+C22P( |A2)=C21p2+C22(1-p2) |A2)=C21p2+C22(1-p2)

Подставляя в (29) выражения (30) и (31), получим:

R=v1C11+v2C21+v1(C12-C11)p1-v2(C21-C22)(1-p2)Подставляя величины р1 и р2 из (25) и (26) в промежуточное выражение (32), находим, что окончательно среднее значение потерь определяется как:

Минимальное значение средних потерь R достигается, когда подынтегральная функция будет неотрицательной, или когда при интегрировании в области [x*,xn]:

v2(C21-C22)W(x|A2) v1(C12-C11)W(x|A1) v1(C12-C11)W(x|A1)

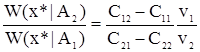

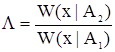

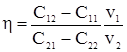

Граничное значение х* находится из выражения:

Функция  называется отношением правдоподобия. называется отношением правдоподобия.

Обычно вместо граничного значения х* используется пороговое значение  , так что: , так что:

Тогда оптимальный метод принятия решения можно выразить так:

при L  , принимается решение , принимается решение  ; при L< ; при L< , принимается решение , принимается решение  . .

Отношения правдоподобия есть, по сути, отношение вероятностей наступления состояний А2 и А1 в зависимости от значения х:

С учетом вышеописанного, рассмотрим нахождение порога принятия решения для прогнозирования и принятия соответствующего рыночной ситуации правильного решения.

Пусть необходимо совершить определенную сделку покупки или продажи ценной бумаги. Такая ситуация может быть обусловлена приказом клиента, распоряжением руководства фирмы или просто собственным решением трейдера, принятым в результате рыночного анализа. Допустим, необходимо купить пакет акций.

Автор диссертации /1/ рассматривает два варианта вычисления порога принятия решения в зависимости от игнорирования или учета величины потенциальной потери.

Рассмотрим первый вариант, когда величина потенциальной потери не принимается в расчет. В этом конкретном случае переменные, входящие в выражение (36), определяются следующим образом.

Величины v2 и v1 описывают вероятности, соответственно, повышения и понижения котировок, которые показывают, как часто встречаются эти события в реальных условиях. Пусть частоты появления этих двух событий одинаковы, тогда:

v1=v2=0,5

Величина С11 представляет собой стоимость правильного решения «не покупать» при последующем снижении котировок. В рассматриваемом варианте:

С11=0

при этом отсутствуют как потери, так и выигрыши.

Величина С12 описывает стоимость ошибочного решения «покупать», при последующем снижении котировок. Эта стоимость складывается из величины убытка L, обусловленного снижением котировочных цен на купленные акции, и уплаченной комиссии за совершение сделки q:

С12=L+q

L вычисляется как произведение величины изменения САЛК и количества купленных акций :

L=|S(i+1)-S(i)|NS(i+1)<>S(i)

В данной работе принимается, что величина ближайшего изменения САЛК |S(i+1)-S(i)| равняется текущей разнице между ценами лучших предложений на покупку и продажу.

Величина C21 представляет собой стоимость ошибочного решения «не покупать» при дальнейшем увеличении котировок. В данном случае теряется потенциальная прибыль, величина которой равна:

С21=L-q

Величина C22 выражает стоимость правильного решения «покупать» при дальнейшем увеличении котировок, равную полученной прибыли:

С22=-(L-q)

Подставив величины С11, С12, С21, С22, определенные выражениями (38), (39), (40), (41), (44) в формулу (36), получим:

Из выражения (45) видно, что если величина q сравнима с L, потенциальная прибыль, в основном, пойдет на компенсацию комиссионных. В таких случаях, в соответствии с вышеизложенным методом оптимального принятия решения, следует покупать только при значениях Рр(a,b,c), близких к 1.

В случае, когда прибыль много больше комиссии (L>>q), из выражения (45) следует, что  ~0,5. Это означает, что осуществлять покупку следует, если: ~0,5. Это означает, что осуществлять покупку следует, если:

Рр(a,b,c) 0,5Pn(a,b,c) 0,5Pn(a,b,c)

Во втором варианте вычисления порога принятия решения учитывается величина потенциальной потери. В этом случае в выражении (36) переменная С11 определяется, исходя из следующих соображений. При правильном решении не покупать, с учетом последующего понижения котировок, трейдер виртуально выигрывает величину L+q. Так что:

С11=-(L+q)

После подстановки (38), (40), (43), (44), (47) в выражение (36), последнее приобретает следующий вид:

При условии L>>q, решение о покупке можно принимать только когда Рр(a,b,c) Pn(a,b,c). Pn(a,b,c).

2.3. Метод принятия решения с применением теории нечетких множеств

Предлагаемая в данной работе нечеткая модель предназначена для принятия решения. В качестве входной информации (входных переменных модели) приняты следующие параметры:

- сравнение затраченных расходов на одну сделку с возможным убытком от совершения очередной сделки (сравнение комиссии с величиной возможного убытка); - сравнение затраченных расходов на одну сделку с возможным убытком от совершения очередной сделки (сравнение комиссии с величиной возможного убытка);

- вероятность повышения САЛК текущего незаконченного ИПС; - вероятность повышения САЛК текущего незаконченного ИПС;

- денежные средства на счету после совершения очередной сделки. - денежные средства на счету после совершения очередной сделки.

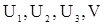

Модель должна оперировать с обычными (четкими) значениями переменных u (i=1,3). По этим данным модель должна принять решение о дальнейшей стратегии трейдера. В качестве такой выходной информации принимается один из трех возможных вариантов решения: продавать акции, или ждать, или покупать акции. Эти решения обозначим переменной v.

Переменные  называются базовыми переменными. Каждая из них определена на своем универсальном множестве, определяемом физическим смыслом переменной. Обозначим эти множества соответственно называются базовыми переменными. Каждая из них определена на своем универсальном множестве, определяемом физическим смыслом переменной. Обозначим эти множества соответственно . .

Входные данные были оценены с помощью субъективных качественных понятий типа "много", "мало" и т.п. Эти качественные оценки отношения возможных убытков к комиссии, вероятности повышения, наличия денежных средств формализуются с помощью так называемых лингвистических переменных соответственно. соответственно.

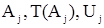

Лингвистическая переменная /3/ Aj ( j=1,4) характеризуется следующим набором:< >, >,

где Aj - название переменной;

T(Aj) - множество значений переменной (множество термов);

Uj - универсальное множество соответствующей базовой переменной u . .

Ниже приведены значения компонент указанного набора:

= "сравнение комиссии с величиной возможного убытка", Т( = "сравнение комиссии с величиной возможного убытка", Т( ) = "комиссия больше убытков, комиссия сравнима с убытками, комиссия меньше убытков"; ) = "комиссия больше убытков, комиссия сравнима с убытками, комиссия меньше убытков";

= "вероятность повышения", Т( = "вероятность повышения", Т( ) = "маленькая, средняя, большая "; ) = "маленькая, средняя, большая ";

= "денежные средства на счету", Т( = "денежные средства на счету", Т( ) = "недостаточно средств для совершения сделки, достаточно средств для совершения сделки". ) = "недостаточно средств для совершения сделки, достаточно средств для совершения сделки".

Множествам Т( ) и Т( ) и Т( )соответствуют три терма, множеству Т( )соответствуют три терма, множеству Т( ) два. ) два.

Каждый терм Tji(Aj) (i = 1,3) характеризуется функцией принадлежности mji

(uj

), которая определена на соответствующем универсальном множестве Uj и выражает смысл данного терма.

Функции принадлежности имеют вид трапеций. Практика построения и использования функций принадлежности показала, что кусочно-линейная (треугольная или трапецеидальная) форма функции вполне удовлетворяет практическим потребностям /3/.

Определим теперь описание выходной переменной – принятия решения. Это лингвистическая переменная В, которая характеризуется также набором, подобным предыдущему:

<В, Т(В), V>,

где В - название переменной (В = "Принятие решения");

Т(В) - множество термов (Т(В) = "продавать", "ждать", "покупать");

V - универсальное множество базовой переменной v.

Заданы значения функции принадлежности  . .

Модель управления в рассматриваемом случае есть модель связи между входными переменными  и выходной переменной v. Механизм этой связи включает суждения трейдера о значениях переменных. В результате на основе численного значения каждой из входных переменных оператор присваивает им качественные (то есть нечеткие) значения. Свое решение он также принимает на основе нечеткого значения выходной переменной. Это означает, что трейдер интуитивно пользуется нечеткой логикой, а конкретно - правилами нечеткого вывода. Поэтому в формальную модель управления включены эти правила. и выходной переменной v. Механизм этой связи включает суждения трейдера о значениях переменных. В результате на основе численного значения каждой из входных переменных оператор присваивает им качественные (то есть нечеткие) значения. Свое решение он также принимает на основе нечеткого значения выходной переменной. Это означает, что трейдер интуитивно пользуется нечеткой логикой, а конкретно - правилами нечеткого вывода. Поэтому в формальную модель управления включены эти правила.

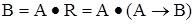

Смысл нечеткого вывода состоит в следующем. Если А - причина (предпосылка), а В - результат (заключение), то можно определить нечеткое отношение R соответствия между А и В, смысл которого отражается в знании: из А скорее всего следует В. Это знание выражено формулой  (где (где  - это символ нечеткой импликации /3/ ). Тогда связь между нечеткой предпосылкой А и нечетким заключением В можно записать в виде: - это символ нечеткой импликации /3/ ). Тогда связь между нечеткой предпосылкой А и нечетким заключением В можно записать в виде:

здесь значок  - это правило композиционного вывода (правило свертки) /3/. - это правило композиционного вывода (правило свертки) /3/.

В рассматриваемой логической системе предпосылки определяются лингвистическими переменными  , а заключение - лингвистической переменной В. В каждом конкретном правиле имеются три предпосылки (по числу входных переменных) и одно заключение. Каждое такое логическое правило определяет одно из возможных состояний объекта управления, а полный набор правил характеризует все возможные состояния. Поскольку в правилах вывода должны присутствовать все комбинации значений, то общее число правил равно 3 , а заключение - лингвистической переменной В. В каждом конкретном правиле имеются три предпосылки (по числу входных переменных) и одно заключение. Каждое такое логическое правило определяет одно из возможных состояний объекта управления, а полный набор правил характеризует все возможные состояния. Поскольку в правилах вывода должны присутствовать все комбинации значений, то общее число правил равно 3 *2= 18. *2= 18.

В виде термов одно из этих правил может быть написано следующим образом: если комиссия сравнима с величиной возможного убытка, вероятность повышения большая, достаточно средств для совершения сделки, то принять решение «покупать».

Для превращения этого текста в формальную процедуру нужно установить вид правила композиционного вывода в форму нечеткой импликации.

В качестве правила композиционного вывода примем максиминную композицию, а в качестве нечеткой импликации - правило минимума (пересечение нечетких множеств предпосылки и заключения).

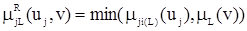

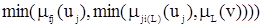

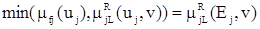

Нечеткое отношение R для L-го правила между j-й входной переменной  и выходной переменной v в соответствии с принятым правилом минимума выражено следующей функцией принадлежности: и выходной переменной v в соответствии с принятым правилом минимума выражено следующей функцией принадлежности:

Здесь индекс i(L) означает индекс i-го терма вL-мправиле вывода (напомним, что термов входных переменных всего три). Функция принадлежности (52) отображает отношение связи между числовыми значениями в паре ( ). Чем больше ее значение, тем теснее эта связь. ). Чем больше ее значение, тем теснее эта связь.

Результаты измерения (наблюдения) входных переменных могут быть выражены как обычными числовыми (четкими) значениями, так и качественными значениями (нечеткими множествами).

Пусть входные переменные  представлены нечеткими множествами представлены нечеткими множествами с функциями принадлежности с функциями принадлежности . Заметим, что эти функции есть результат работы системы наблюдения (измерения) в отличие от ранее введенных функцийmji

(uj

), которые выражают мнение эксперта-трейдера по поводу конкретных значений . Заметим, что эти функции есть результат работы системы наблюдения (измерения) в отличие от ранее введенных функцийmji

(uj

), которые выражают мнение эксперта-трейдера по поводу конкретных значений  . Тогда в соответствии с формулой (51) и принятым правилом композиционного вывода (maxmin) можно записать связь между выходной переменной v и входной переменной . Тогда в соответствии с формулой (51) и принятым правилом композиционного вывода (maxmin) можно записать связь между выходной переменной v и входной переменной  следующим образом: следующим образом:

( ( Здесь есть функция принадлежности, устанавливающая локальную связь между нечеткой входной переменной есть функция принадлежности, устанавливающая локальную связь между нечеткой входной переменной  и нечеткой выходной переменной v. и нечеткой выходной переменной v.

Подставив (52) в (53), получим:

( (

Поскольку вL-мправиле логического вывода исходные посылки связаны логическим "и" (то есть наличием данных обо всех трех входных переменных для вывода значения выходной переменной), то соответствующая операция над нечеткими множествами реализуется в видеих пересечения. Последнее же реализуется /3/ с помощью операции минимума над соответствующими функциями принадлежности.

Обозначим нечеткое множество, соответствующее выходной переменной и полученное на основании L-гo правила вывода через ,а его функцию принадлежности через ,а его функцию принадлежности через  .Тогда можно записать: .Тогда можно записать:

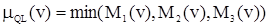

Данные о выходной переменной, полученные из всех правил вывода (в нашем случае их число равно 18), должны быть логически объединены. Это соответствует операции максимума над функциями принадлежности /3/. Обозначив через Q результирующее нечеткое множество, соответствующее выходной переменной v, а через - его функцию принадлежности, окончательно запишем: - его функцию принадлежности, окончательно запишем:

Пусть теперь входные переменные  (j = 1,3) имеют обычные числовые значения (j = 1,3) имеют обычные числовые значения  . Тогда значения . Тогда значения определены на обычном множестве, для которого формально можно записать функцию принадлежности, учитывая, что обычное множество есть частный случай нечеткого множества. Эта функция равна 1, если определены на обычном множестве, для которого формально можно записать функцию принадлежности, учитывая, что обычное множество есть частный случай нечеткого множества. Эта функция равна 1, если  , и равна 0 - в противном случае. Тогда в формуле (53) , и равна 0 - в противном случае. Тогда в формуле (53)  и и  . При этом операция max в (53) сводится к выбору единственного значения при . При этом операция max в (53) сводится к выбору единственного значения при  . .

После этого формула (54) принимает вид:

Итак, вычислена функция принадлежности нечеткой переменной "принятие решения". Теперь нужно оценить конкретное значение v* для принятия решения о дальнейших действиях. Эта процедура называется дефазификацией. Здесь предлагается использовать наиболее распространенный метод дефазификации /3/ - нахождение центра тяжести функции принадлежности:

Здесь V- область определения (универсальное множество) функции.

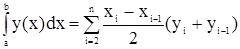

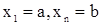

Интеграл вычислялся методом трапеций /4/ по формуле:

, ,

где  - значения независимой переменной, - значения независимой переменной,

- значения функции, - значения функции,

причем  . .

Таким образом, полученная модель использует три входных переменных ,имеющих четкие значения, и выдает выходную переменную v также в четком виде. Внутренняя же структура модели является нечеткой. ,имеющих четкие значения, и выдает выходную переменную v также в четком виде. Внутренняя же структура модели является нечеткой.

3. АНАЛИЗ РЕЗУЛЬТАТОВ

3.1. Описание программы

В программе вызываются два окна.

Первое окно называется “Расчет вероятностей”. Оно предназначено для расчета вероятностей повышения и понижения САЛК на основе полученных статистических данных. Окно приведено на рис. 5.

Окно “Расчет вероятностей”

Рис. 5

В поле “Путь к данным из РТС” вводится путь к файлу Excel, в котором хранятся данные для расчета. Файл содержит следующие данные: время сделки, цена сделки, лучшее предложение на покупку, лучшее предложение на продажу. Путь может быть введен либо вручную, либо с помощью просмотра дерева каталогов, которое вызывается с помощью кнопки справа от поля.

В поле “Путь к выходному файлу” вводится путь к файлу Excel, в котором находятся полученные в результате расчета данные. Путь может быть введен либо вручную, либо с помощью просмотра дерева каталогов, которое вызывается с помощью кнопки справа от поля.Расчет можно производить либо частично, либо полностью. Для того, чтобы расчитать полностью, достаточно поставить галочку перед надписью “Создать новый файл результатов”. Если было принято решение пересчитать какую-то часть, нужно выбрать соответствующую надпись, и поставить галочку перед ней.

С помощью кнопки “Запустить модель” вызывается второе окно программы, которое называется “Параметры моделей принятия решений”. Это окно содержит шесть закладок.

Первая закладка называется “Параметры”. В этой закладке задаются следующие параметры работы моделей принятия решений:

начальная сумма $ - вводится начальная сумма денежных средств, которая находится на счету трейдера до начала работы модели;

комиссия в сутки - вводится исходя из того, сколько денежных средств тратится на торговлю ценными бумагами за сутки; (Сюда включаются все расходы: комиссия за место на бирже, комиссия за совершение сделки, плата за пользованиие Интернетом и т. п.)

примерное количество сделок - приблизительно, сколько сделок вы собираетесь совершить в сутки. (Это нужно для предварительного расчета того, сколько может быть максимально потрачено денежных средств на одну сделку, чтобы не быть в убытке)

шаг сделок - периодичность, с которой будут осуществлены сделки, интервал между сделками;

порог принятия решения - вводится для Байесовской модели, вероятность от 0 до 1 повышения САЛК, выше которой акции продаются и понижения САЛК, ниже которой акции покупаются.

Закладка "Параметры" приведена на рис. 6.

Закладка "Параметры"

Рис. 6

Вторая закладка называется “L и q”. Здесь задаются точки перегиба функций принадлежности лингвистической переменной “отношение возможных убытков к комиссии”. Закладка “L и q” приведена на рис. 7.

Третья закладка называется “Вероятность”. Здесь задаются точки перегиба функций принадлежности лингвистической переменной “вероятность повышения”.

Закладка “Вероятность” приведена на рис. 8.

Четвертая закладка называется “Денежные средства”. Здесь задаются точки перегиба функций принадлежности лингвистической переменной “наличие денежных средств”.

Закладка “Денежные средства” приведена на рис. 9.

Закладка “L и q”

Рис. 7

Закладка “Вероятность”Рис. 8

Закладка “Денежные средства”Рис. 9

Пятая закладка называется “Принятие решения”. Здесь задаются точки перегиба функций принадлежности лингвистической переменной “принятие решения”. Закладка приведена на рис. 10.

Закладка “Принятие решения”

Рис. 10

Шестая закладка называется “Правила”. Здесь задаются правила, по которым строится нечеткая модель. Закладка “Правила” приведена на рис. 11.

Закладка “Правила”

Рис. 11

После установки всех параметров модели могут быть запущены с помощью кнопок “Запустить Байесовскую модель” и “Запустить нечеткую модель”. В процессе работы моделей на экране появляется окно “Работа модели”, показанное на рис. 12.

Окно “Работа модели”

Рис. 12

В этом окне показывается, сколько денежных средств и акций имеет в данный момент трейдер в своем распоряжении. В любой момент работа модели может быть прервана с помощью кнопки “Abort”. В случае если работа модели будет прервана и по завершении работы модели выводится окно “Результат работы”, представленное на рис. 13.

Окно “Результат работы”

Рис. 13

В качестве результатов выводятся следующие параметры: количество совершенных сделок (здесь за одну сделку приняты две подряд идущие: покупка и продажа акций, так как в противном случае (если последней будет сделка покупки акций) мы не сможем определить, убыточная она или прибыльная); количество прибыльных сделок (сделка считается прибыльной, если сумма денежных средств трейдера после ее совершения стала больше, чем до сделки); количество убыточных сделок (сделка считается убыточной, если сумма денежных средств трейдера после ее совершения стала меньше, чем до сделки); количество сделок, после которых средств стало меньше первоначальных; сколько осталось средств на счету.

3.2. Сравнение результатов работы методов

Для сравнения результатов обе модели были настроены наилучшим образом. Были приняты такие значения параметров, при которых модели дают наибольшую прибыль и при которых наблюдается наименьшее количество убыточных сделок.

Для Байесовской модели меняли порог принятия решения при одинаковых параметрах. Результаты подбора приведены в табл. 5.

Таблица 5

Подбор порога принятия решения для Байесовской модели

| Порог |

Всего сделок |

Убыточных сделок |

После которых средств стало меньше первоначальных |

Количество денежных средств на счету, $ |

| 0,1 |

35 |

17 |

25 |

99,4 |

| 0,2 |

35 |

16 |

25 |

99,4 |

| 0,3 |

35 |

13 |

13 |

102,6 |

| 0,4 |

35 |

15 |

4 |

103,1 |

| 0,5 |

35 |

15 |

4 |

103,1 |

| 0,6 |

34 |

14 |

4 |

106,6 |

| 0,7 |

34 |

12 |

1 |

107,1 |

| 0,8 |

33 |

12 |

6 |

108,4 |

| 0,9 |

27 |

15 |

27 |

97,9 |

Таким образом, для Байесовсой модели был выбран порог 0,8.

Точки перегиба функций принадлежности задавались из тех же соображений.

После настройки моделей, менялась начальная сумма, остальные параметры оставались одинаковыми. Были получены результаты, которые приведены в табл. 6 и табл. 7.

Таблица 6

Результаты работы Байесовской модели

| Начальная сумма, $ |

Всего сделок |

Прибыльных сделок |

Убыто-чных сделок |

После которых средств стало меньше первоначальн-ых |

Количество денежных средств на счету, $ |

Прибыль от работы модели, $ |

| 100 |

33 |

21 |

12 |

6 |

108,4 |

8,4 |

| 200 |

33 |

21 |

12 |

6 |

217,2 |

17,2 |

| 300 |

33 |

21 |

12 |

6 |

325,3 |

25,3 |

| 400 |

33 |

21 |

12 |

6 |

433,8 |

33,8 |

| 500 |

33 |

21 |

12 |

6 |

542,2 |

42,2 |

| 600 |

33 |

21 |

12 |

6 |

650,7 |

50,7 |

| 700 |

33 |

21 |

12 |

6 |

759,1 |

59,1 |

| 800 |

33 |

21 |

12 |

6 |

867,6 |

67,6 |

| 900 |

33 |

19 |

14 |

32 |

856,4 |

-43,6 |

| 1000 |

33 |

21 |

12 |

6 |

1084,4 |

84,4 |

| 1100 |

33 |

21 |

12 |

6 |

1192,9 |

92,9 |

| 1200 |

33 |

21 |

12 |

6 |

1301,3 |

101,3 |

| 1300 |

33 |

21 |

12 |

6 |

1409,8 |

109,8 |

| 1400 |

33 |

21 |

12 |

6 |

1518,2 |

118,2 |

| 1500 |

33 |

21 |

12 |

6 |

1625,3 |

125,3 |

| 1600 |

33 |

21 |

12 |

6 |

1735,1 |

135,1 |

| 1700 |

33 |

21 |

12 |

6 |

1843,5 |

143,5 |

| 1800 |

33 |

19 |

14 |

30 |

1737,7 |

-62,3 |

| 1900 |

33 |

21 |

12 |

6 |

2060,4 |

160,4 |

| 2000 |

33 |

21 |

12 |

6 |

2168,9 |

168,9 |

Таблица 7

Результаты работы нечеткой модели

| Начальная сумма, $ |

Всего сделок |

Прибыльных сделок |

Убыточных сделок |

После которых средств стало меньше первоначальных |

Количество денежных средств на счету, $ |

Прибыль от работы модели, $ |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 100 |

3 |

3 |

0 |

0 |

106,7 |

6,7 |

| 200 |

7 |

5 |

2 |

0 |

222 |

22 |

| 300 |

6 |

4 |

2 |

0 |

328,5 |

28,5 |

| 400 |

8 |

6 |

2 |

0 |

448,8 |

48,8 |

| 500 |

8 |

5 |

3 |

0 |

549,9 |

49,9 |

Продолжение табл. 7

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 600 |

8 |

5 |

3 |

0 |

660,7 |

60,7 |

| 700 |

8 |

5 |

3 |

0 |

770,9 |

70,9 |

| 800 |

9 |

6 |

3 |

0 |

883,7 |

83,7 |

| 900 |

9 |

6 |

3 |

0 |

983 |

83 |

| 1000 |

10 |

7 |

3 |

1 |

1095,2 |

95,2 |

| 1100 |

11 |

8 |

3 |

1 |

1204,1 |

104,1 |

| 1200 |

12 |

9 |

3 |

1 |

1345,2 |

145,2 |

| 1300 |

11 |

8 |

3 |

0 |

1464,7 |

164,7 |

| 1400 |

11 |

8 |

3 |

0 |

1577,4 |

177,4 |

| 1500 |

9 |

7 |

2 |

0 |

1631,8 |

131,8 |

| 1600 |

9 |

7 |

2 |

0 |

1762,8 |

162,8 |

| 1700 |

9 |

7 |

2 |

0 |

1872,1 |

172,1 |

| 1800 |

9 |

7 |

2 |

0 |

1982,1 |

182,1 |

| 1900 |

10 |

7 |

3 |

0 |

2072,1 |

172,1 |

| 2000 |

10 |

7 |

3 |

0 |

2181,2 |

181,2 |

На основе этих таблиц были построены и проанализированы графики зависимостей прибыли, которую дают модели, а также относительного числа прибыльных и убыточных сделок от начальной суммы. Графики приведены на рис. 14, рис.15 и рис.16 соответственно.

Графики наглядно демонстрируют преимущества нечеткой модели и ее эффективность.

Прибыль от работы нечеткой модели явно выше, чем от Байесовской. (см. рис.14) Кроме того, в нечеткой модели нет таких явных выбросов – она работает стабильнее. Как видно из табл. 7, только в трех случаях из двадцати количество на счету стало ниже первоначальной суммы, но сразу после этого оно восстановилось (так как это происходило только после одной сделки). Совсем иначе дело обстоит с Байесовской моделью. В процессе ее функционирования по шесть сделок из двадцати количество денежных средств опускалось ниже первоначальной суммы. Соответственно, и относительное число прибыльных сделок явно больше располагает к доверию трейдера в случае нечеткой модели.

Рис. 14

Рис. 15

Рис. 16

4. БЕЗОПАСНОСТЬ ЖИЗНЕДЕЯТЕЛЬНОСТИ

Выполнение экспериментальной части дипломной работы связано с опасными и вредными производственными факторами. Целью данного раздела является выявление этих факторов, их анализ,решение вопросов устройства и оборудования рабочего места, выбор и расчет технических средств, сопутствующих разработке программного обеспечения.

4.1. Идентификация опасных и вредных производственных факторов

В соответствии с классификацией по ГОСТ 12.0.003-74 произведен анализ опасных и вредных производственных факторов. Результаты анализа представлены в табл. 8.

Таблица 8

Потенциально опасные и вредные производственные факторы

Наименование

операции

|

Используемое оборудование |

Опасные и вредные

производственные факторы

|

Норм

ируемое

значение параметра

|

| 1 |

2 |

3 |

4 |

1.Включение и

выключение

оборудования

|

Рубильники,

выключатели

|

Опасный уровень

напряжения электрической цепи, замыкание которой может произойти через тело человека,

U=220 B

|

Предельно допустимые уровни напряжений прикосновения и токов:

Uприкосн

=2 B,

I=0.3 мA

|

Продолжение табл. 8

| 1 |

2 |

3 |

4 |

2. Составление и

отладка программы, оформление пояснительной записки и плакатов

|

Монитор,

системный блок,

источники

питания

|

а) Повышенный уровень ионизирующего излучения,

t=8 ч/день

б) Повышенный уровень электромагнитного излучения,

Е=10 В/м

|

а) ПД=15 мЗв/год

б) Е=5 В/м

|

3. Распечатка

пояснительной

записки и плакатов

|

Принтер |

Повышенный уровень шума на рабочем месте (несколько принтеров),

L=70 дБ А

|

L=65 дБ А |

4.2. Санитарно-технические требования к помещению

Выполнение дипломной работы было связано с программированием за ЭВМ. Помещение, в котором создавалось программное средство, имеет площадь 24 м2

.

В помещении имеется два рабочих места. На одного работающего приходится 12 м2

площади. Это соответствует санитарным нормам, так как в помещении для эксплуатации ЭВМ на одного сотрудника должна приходиться площадь не менее 6 м . .

В помещении расположено следующее оборудование: персональная ЭВМ - 2 шт., дисплей - 2 шт., принтеры - 2 шт.

Микроклимат лаборатории соответствует уста

новленным требованиям.

В помещениях с ПЭВМ должны обеспечиваться оптимальные параметры микроклимата для категории Iа (работы, выполняемые сидя). Нормативные значения температуры, относительной влажности и скорости движения воздуха приведены в табл. 9.

Таблица 9

Оптимальные нормы температуры, относительной влажности и скорости движения воздуха

| Сезон года |

Условия |

Категория работ |

Температура

воздуха,

°С

|

Относительная

влажность,

%

|

Скорость

движения

воздуха,

м/с, не более

|

Холодный

период

t<10°C

|

Оптимальные |

Легкая Iа |

22-24 |

40-60 |

0,1 |

| Существующие |

20-22 |

55 |

Теплый

период

t>10°C

|

Оптимальные |

Легкая Iа |

23-25 |

40-60 |

0,1 |

| Существующие |

22-24 |

60 |

Необходимый воздухообмен обеспечивается естественной и механической общеобменной вентиляцией. В холодное время года тепло в помещении обеспечивается водяным отоплением. Рассмотренные выше параметры микроклимата соответствуют нормативам.

Eстественноe освещение обеспечивается окнами, также предусмотрено искусственное освещение. При общем освещении освещенность должна составлять Eн

=300 лк. Общее освещение обеспечивается семью светильниками с люминесцентными лампами белого света ЛБ-40 (световой поток Фл

=3120 лк).

Расчет числа светильников в помещении производится по формуле

:

N=(Eн

×S×k×z)/(Фл

×n×h),

| где |

N |

– |

число светильников в помещении, N=7; |

| Eн

|

– |

нормированное значение освещенности, Eн

=300 лк; |

| S |

– |

площадь освещаемого помещения, S=24 м2

; |

| k |

– |

коэффициент запаса (для общественных помещений принимается равным 1,5); |

| z |

– |

коэффициент минимальной освещенности (в расчетах принимается равным 1,2); |

| n |

– |

количество ламп в одном светильнике, n=2; |

| h |

– |

коэффициент использования светового потока. |

Сначала определяется индекс помещения i:

i=A×B/((A+B)×H),| где |

А |

– |

ширина помещения, А=3 м; |

| В |

– |

длина помещения, В=6 м; |

| Н |

– |

высота подвеса светильника над рабочей поверхностью, Н=2,4 м. |

i=3×6/((3+6)×2,4)=0,83Коэффициент использования светового потока h для данных условий принимается равным 0,33.

Освещенность помещения составит:

E=(N×Фл

×n×h)/(S×k×z)=(7×3120×2×0,33)/(24×1,5×1,2)=333,66 лк

Е больше Eн,

следовательно, необходимости устанавливать дополнительные светильники нет.

4.3. Разработка мер защиты от опасных и вредных факторов

В качестве организационных мер защиты от поражения электрическим током необходимо проведение инструктажа по технике безопасности обслуживающего персонала, соблюдение персоналом правил эксплуатации, осмотров и ремонтов оборудования.