Введение

В современных условиях рыночных отношений возникает объективная необходимость финансового планирования. Без финансового планирования невозможно добиться настоящих результатов на рынке.

Финансовое планирование – это планирование всех доходов и направлений расходования денежных средств предприятия для обеспечения его развития. Финансовое планирование тесно

связан

о с плани

рованием производственн

о-

хозяйственной

деятельности. При административно-командной экономике составление финансового плана заключалось в механическом пересчете показателей прои

зводственного плана в финанс

овые показатели.

Никакой самостоятельности у предприятий не было: все нормы спускались "сверху". Но сейчас, с раз

ви

тием рыночных отношений финансы становятся основным видом ресурсов, именно их ограниченность начинает лими

ти

ровать производство.

В связи с этим в значительной степени возрастает роль финансового планирования, изменяется его содержание, как на предприятиях, так и в рамках всей финансовой системы страны.

Все вышесказанное свидетельствует о том, что изучение финансового планирования, системы финансовых планов в Республике Беларусь, теоретических и законодательных основ обрело в настоящее время особую актуальность.

Целью настоящей курсовой работы является раскрытие сущности финансового планирования, его содержания, принципов, методов; дать определение и характеристику системы финансовых планов в Республике Беларусь на современном этапе; показать необходимость совершенствования финансового планирования в современных условиях хозяйствования.

В соответствии с этим определены и задачи:

1. Изучить учебную и методическую литературу, а также действующие в настоящее время в Республике Беларусь законодательные акты и нормативные документы по теме курсовой работы.

2. Раскрыть содержание финансового планирования как экономической категории, его принципов, методов, объектов и субъектов.

3. Определить роль финансового планирования для эффективной экономической деятельности хозяйствующего субъекта Республики Беларусь.

4. Подробно рассмотреть текущее финансовое планирование как преимущественную форму плановых заданий в Республике Беларусь.

5. Раскрыть содержание стратегического финансового плана и бизнес-плана как эффективных инструментов при совершенствовании финансового планирования в современных условиях хозяйствования.

В работе использованы методические, инструктивные и руководящие материалы Министерства финансов Республики Беларусь, а также материалы из источников учебной литературы и периодической печати.

Глава

I

. Содержание финансовго планирования, принципы, методы, задачи, объекты и субъекты

Финансовое планирование следует рассматривать как планомерное управление процессами движения денежных средств, формирования, распределения и перераспределения финансовых ресурсов на макро- и микроуровнях.

Финансовое планирование — это разновидность управленческой деятельности, направленной на определение требуемого объема финансовых ресурсов, их оптимальное распределение и эффективное использование. Необходимость финансового планирования обусловлена относительно самостоятельным движением денежных средств по отношению к материально-вещественным элементам производства, неопределенностью рыночной среды и активным воздействием финансов на общественное воспроизводство.

Благодаря финансовому планированию можно свести к минимуму последствия влияния отрицательных внешних факторов, снизить транзакционные издержки хозяйствующих субъектов. Оно позволяет определить оптимальные объемы производства и продажи продукции и товаров, своевременно принять финансовые меры для обеспечения сбалансированного поступления и расходования денежных средств.

В экономически развитых странах успешно используются два механизма координации производства и потребления — рынок и план. Финансовое планирование выступает как механизм координации преимущественно на административной основе, а рынок — преимущественно на экономической основе. Вместе они обеспечивают экономическое равновесие в течение того или иного периода времени. Финансовое планирование является также одним из инструментов регулирования финансового рынка, действующим в сфере экономических отношений между продавцами и покупателями финансовых ресурсов, на валютном рынке, рынке ценных бумаг, денежном рынке (ссудных капиталов) и рынке золота.

Планирование— это процесс установления целей, определения задач и разработки модели принятия решения при выборе средств достижения этих целей и решения этих задач. Государственный орган управления, каждая организация выбирают свои цели и задачи, а также средства их достижения. Финансовое планирование — важная составная часть планирования деятельности государства и субъектов хозяйствования.

Основным назначением финансового планирования являются расчет потребности в денежных средствах, определение объема и структуры затрат, а также эффективности выполняемых операций и ожидаемых итогов работы предприятия. Финансовое планирование включает разработку различных финансовых планов и осуществление расчетов в целях управления финансами предприятия. Материалы финансового планирования субъектов хозяйствования используются в качестве информационной базы при составлении планов на отраслевом и общегосударственном уровнях.

Содержание финансового планирования раскрывается в представлении данного понятия как процесса обоснования движения финансовых ресурсов и капитала на конкретный период.

Объектамифинансового планирования являются финансовые ресурсы, капитал и непосредственно финансовая деятельность государства или хозяйствующего субъекта, а результатом его — составление финансовых планов, начиная от сметы отдельного учреждения до сводного финансового баланса государства.

Сфера действияфинансового планирования охватывает в основном распределительные и перераспределительные процессы, осуществляемые с помощью финансов при создании, распределении и использовании фондов денежных средств, доходов и капитала.

Основные цели финансового планирования состоят в обосновании мероприятий финансовой политики и финансовых возможностей ее реализации.

Посредством финансового планирования происходит конкретизация экономических и финансовых прогнозов, определяются пути, показатели, взаимоувязанные задачи, последовательность их реализации, а также методы, содействующие достижению поставленных задач.

Финансовое планирование следует рассматривать как целенаправленную деятельность государства, отдельных звеньев и субъектов хозяйствования по обоснованию эффективности принимаемых экономических и социальных решений с учетом их обеспеченности источниками финансирования, оптимизации намечаемых затрат и положительных конечных результатов.

Финансовое прогнозирование должно предшествовать планированию. Оно включает анализ и оценку явлений и тенденций, поиск альтернативных вариантов управления движением финансовых ресурсов на макро- и микроуровнях. В ходе финансового планирования конкретизируются и корректируются прогнозы, ставшие основой финансовой политики, определяются способы достижения выбранной цели, устанавливается последовательность реализации задач, рассчитываются показатели финансовых планов. [4]

Финансовое планирование следует рассматривать как первоначальную стадию, один из основных методов управления финансами на всех уровнях хозяйствования и управления. Процесс разработки финансовых планов является действенным способом, позволяющим определить финансовые возможности, стоимостные пропорции. Он занимает важное место в системе мер стабилизации денежного хозяйства предприятий и государства в целом.

В экономической литературе рассматриваются различные принципы финансового планирования. Основными среди них являются следующие:

• принцип гибкости,

означающий необходимость создавать резервы безопасности, составлять многовариантные расчеты, моделировать хозяйственные ситуации, чтобы выполнить задачи, поставленные финансовой политикой государства и каждого хозяйствующего субъекта;

• принцип координации,

ключевыми чертами которого являются взаимосвязь и синхронность производственных и финансовых планов, планов движения материальных и денежных ресурсов, планов на разных уровнях государственного управления, планов отдельных подразделений предприятия. По отношению к финансам хозяйствующих субъектов этот принцип означает, что любые изменения в планах закупок, производства, маркетинга должны учитываться в финансовых планах путем корректировки соответствующий показателей;

• принцип непрерывности,

обеспечивающий систематичность финансового планирование в рамках установленного горизонта планирования. Ряд экономистов считают оптимальным составление пятилетних планов: первый год — текущий бюджетный; второй — год, на который формируется очередной бюджет государства; следующие три года — это собственно плановый период оптимального размера. Считается, что более короткий срок не позволяет определить перспективу, а более длительный — усиливает факторы неопределенности. Финансовое планирование является «скользящим»: финансовый план каждый год составляется заново, а период планирования сдвигается на один год вперед. Благодаря этому существует возможность быстро реагировать на изменение экономических условий.

Помимо рассмотренных общих принципов во внутрифирменном финансовом планировании имеются специфические, отражающие сущностные черты финансов предприятий как экономической категории:

• принцип соотношения сроков(«золотое банковское правило»), который означает, что получение средств и их использование должны происходить точно в установленные сроки. Именно поэтому инвестиции с длительными сроками окупаемости должны финансироваться в основном за счет долгосрочных заемных средств;

• принцип платежеспособности,

суть которого в том, что планирование движения денежных средств должно обеспечивать платежеспособность предприятия, т.е. наличие ликвидных средств, достаточных для погашения краткосрочных обязательств;

• принцип рентабельности капиталовложений,

согласно которому состав и структура источников финансирования должны быть таковы, чтобы цена заемного капитала оказалась ниже, чем рентабельность проектируемых инвестиций. Другими словами, привлекать заемный капитал выгодно лишь в том случае, если он повышает рентабельность собственного капитала и обеспечивает эффект финансового рычага;

• принцип сбалансированности рисков,

предусматривающий финансирование особенно рисковых долгосрочных инвестиций за счет собственных средств (чистой прибыли, амортизационных отчислений и др.);

• принцип приспособления к потребностям рынка,

означающий, что необходимо учитывать конъюнктуру рынка и свою зависимость от предоставления коммерческих (товарных) кредитов покупателям продукции;

• принцип предельной рентабельности,выражающий основную цель предпринимательской деятельности — обеспечение максимальной (предельной) рентабельности. Это необходимо учитывать при выборе вариантов инвестирования средств;

• принцип точности,

предполагающий, что планы предприятия должны быть конкретизированы и детализированы в той степени, в какой это позволяют внешние и внутренние условия деятельности предприятия.

Финансовые планы, показатели всегда рассчитываются в стоимостной форме. Они базируются на производственных показателях, но не являются их пассивным выражением. В процессе обоснования финансовых заданий не просто производится пересчет натуральных показателей в стоимостные, а определяется эффективность намечаемых затрат, осуществляются выбор рациональных форм мобилизации, доходов и других денежных поступлений, их распределение исходя из целесообразности и конечных результатов.

В финансовом планировании используются различные методы.Показатели финансовых планов могут рассчитываться с помощью расчетно-аналитического, коэффициентного, нормативного методов, оптимизации плановых решений, балансового и программно-целевого методов, а также благодаря экономико-математическому моделированию.

Расчетно-аналитический методоснован на анализе движения финансовых ресурсов за истекший период. Анализ производится в увязке с производственными заданиями, что позволит выявить тенденции развития и причины отклонении фактических показателей от плановых. Расчетно-аналитический метод планирования опирается на фактически сложившиеся ситуации и пропорции; расчеты производятся на основе данных бухгалтерского учета и прогнозных оценок на будущее. Данный метод применяется в тех случаях, когда отсутствуют финансово-экономические нормативы, а взаимосвязь между показателями может быть установлена не прямым способом, а косвенно — на основе изучения их динамики за ряд месяцев или лет. Его часто используют при определении плановой потребности в оборотных средствах, величины амортизационных отчислений.

Метод коэффициентовимеет в своей основе корректировку плановых заданий истекшего периода исходя из фактически достигнутых результатов и прогнозов на предстоящий период. Этим методом можно рассчитывать доходы, расходы, прибыль, оборотные средства и другие показатели нового периода. В качестве коэффициентов используют темпы роста объемов производства и продаж, индексы цен и инфляции, коэффициенты переоценки основных фондов.

Оба вышеуказанных метода дают приближенные результаты. Реальность финансовых расчетов повышается с применением нормативного метода планирования.В этом случае потребность в финансовых ресурсах и источниках их образования определяется на основе заранее введенных норм и нормативов. Одни нормативы устанавливаются государством, местными органами управления, другие — субъектами хозяйствования. Примерами являются ставки налогов и сборов, нормативы отчислений в государственные целевые бюджетные фонды, нормы амортизационных отчислений, учетная ставка банковского процента, нормы включения в себестоимость отдельных затрат. Достоинством нормативного метода планирования является простота и доступность. Зная норматив и соответствующий объемный показатель, можно легко рассчитать плановую величину доходов, денежных поступлений и затрат. Однако для широкого применения этого метода требуется мощная, экономически обоснованная нормативная база, создание которой затруднено частыми изменениями законодательных актов.

Метод оптимизации плановых решенийпредполагает составление нескольких вариантов плановых расчетов, из которых выбирают оптимальный на основе различных критериев, таких, например, как минимум приведенных затрат, минимум текущих расходов, минимум вложений капитала при наибольшей эффективности его использования, минимум примени на оборот капитала и др.

Основным способом согласования отдельных разделов финансовых планов является балансовый метод.Его используют для увязки расходов с источниками их покрытия, согласования стоимостных и натуральных пропорций и показателей. С помощью балансового метода достигается некоторая синхронность в движении материальных и финансовых ресурсов, предупреждаются возможные диспропорции между расходами и поступлением денежных средств в определенные отрезки времени. Методы сбалансирования финансовых планов должны базироваться на рациональных формах движения финансовых ресурсов, содействующих достижению высокого экономического или социального эффекта.

Возможность обоснованного предвидения эффективности намечаемых заданий повышается с применением методов программно-целевогои экономико-математических моделей движения финансовых ресурсов.

Моделирование финансового обеспечения проекта, объема и структуры расходов по нему в разных ситуациях и соответственно ожидаемого эффекта позволяет выбрать тот вариант прогноза или плана, который наиболее полно отвечает поставленной цели. Речь идет не только о выполнении предлагаемой программы, но и о конечных результатах (ускорение оборота капитала, максимизация прибыли и др.).

В финансовом планировании широко применяются современные средства ЭВТ, а также долгосрочные нормы и нормативы.

Активное воздействие финансового планирования на результаты деятельности предприятий во многом зависит от соблюдения вышеназванных принципов при разработке финансовых планов и от используемых методов обоснования и взаимной увязки финансовых заданий. [7, с. 107-113]

Планирование в странах с развитой рыночной экономикой осуществляется по различным схемам: "снизу вверх" (децентрализовано); "сверху вниз" (централизованно) и "интерактивно" (во взаимодействии). Если планирование ведется в двух разрезах, то, как правило, долгосрочные стратегические планы разрабатываются на уровне корпорации, а среднесрочные на уровне структурных подразделений.

В США и Великобритании планирование осуществляется "снизу вверх" или "интерактивно". В Японии скорее "сверху вниз" или "интерактивно".

В названных странах важное значение придается объему продаж, прибыли и доле на рынке. Вместе с тем есть некоторые отличия. В американских и английских компаниях больший вес имеют такие финансовые показатели, как доход на весь капитал (или совокупные активы), доход на акцию и снижение издержек. В Японии выше приоритет объема продаж, массы прибыли, вознаграждения наемного персонала, добавленной стоимости и производительности труда. Объясняется это в основном тем, что предприятия США и Великобритании в большей степени ориентированы на акционеров и существует угроза отстать от других компаний, если курс акций будет слишком низким. В Японии большие приоритеты имеют рост компании и доходы персонала, поскольку необходимо обеспечивать работу сотрудникам на протяжении всей жизни.

При децентрализованном планировании "снизу вверх" цели, стратегии планирования, производственные планы – все инициируются оперативными подразделениями предприятия. Задачами планового отдела в таких корпорациях являются установление форм плановых документов и координация плановой деятельности. Однако это не исключает, что стратегические идеи могут быть выдвинуты высшим руководством. Планирование "снизу вверх" указывает лишь на иерархическую ступень составления планов, но никоим образом не умаляет их качества.

Централизованная модель планирования – "сверху вниз" означает более важную роль планового отдела предприятия. В Японии довольно часто, особенно в специализированных компаниях, планы разрабатываются плановым отделом штаб-квартиры при определенном участии структурных подразделений и отдела труда корпорации.

При интерактивном планировании идеи формируются и стратегии вырабатываются в процессе взаимодействия по вертикали. Плановый отдел накапливает информацию, получаемую от подразделений, и ставит вопросы перед высшим руководством. Рыночные, финансовые стратегии могут вырабатываться плановыми службами корпорации и осуществляться на уровне корпорации в целом. [3, c.378]

Глава

II

. Система финансовых планов, их содержание и характеристика

2.1 Современная система финансовых планов в Республике Беларусь

Главным продуктом финансового планирования выступают финансовые планы, в которых обосновываются показатели, характеризующие движение финансовых ресурсов, опосредованных их финансовых отношений и стоимостных пропорций. В общем понятии финансовые планы, как и все остальные их виды, представляют собой определенные документы, объединяющие взаимосвязанные задания, методы их исчисления и реализации для достижения намеченной цели. Они составляются на основе прогнозов соответствующих показателей, расчетов обосновывающих все статьи плана. К их специфическим чертам можно отнести:

1.Стоимостный характер всех намечаемых показателей и заданий, что обусловлено их объектом, сферой финансовой деятельности.

2. Тесную взаимосвязь с другими хозяйственными планами, многие показатели которых являются основой для финансовых заданий. Вместе с тем последние становятся финансовым обеспечением всех намечаемых проектов, активно воздействуют на их эффективность.

3. Обязательную форму баланса, поскольку планируются не только расходы, но и источники их покрытия, которые должны быть сбалансированы для нормального функционирования субъекта.

Виды, формы финансовых планов разнообразны и постоянно совершенствуются, изменяются одновременно с развитием финансовой науки. В них находят отражение методы управления экономическими и социальными процессами, организация финансовой системы, финансов предприятий и другие факторы. [2, c.165]

Современный этап хозяйствования, который характеризуется существенными преобразованиями экономики, изменением финансовых взаимоотношений между звеньями хозяйства и централизованными органами, существенно отразился на содержании финансовых планов и их форм. Одновременно происходит расширение круга финансовых планов, которые более детально обосновывают все участки финансовой деятельности хозяйствующих субъектов. Несмотря на большое количество финансовых планов, разнообразие их форм, содержания, степень охвата движения денежных средств, существуют общие черты, которые позволяют собрать их в единую систему финансовых планов.

В ней можно выделить отдельные группы финансовых планов, обладающих общими чертами и содержанием. Таким образом, финансовые планы группируются по следующим признакам: 1. Уровень управления. 2. Сфера деятельности. 3. Форма собственности. 4. Продолжительность времени действия планов. 5. Формы финансовых планов.

Более широкий круг критериев, используемых при группировке финансовых планов, систематизирует их назначение и место в комплексной системе. В отечественной экономической литературе деление всех финансовых планов осуществляется прежде всего на две группы: централизованные; децентрализованные.

Централизованныепланы отождествляются в основном с общегосударственными, а децентрализованные— с планами предприятий, организаций, учреждений. Каждая из этих групп имеет свою сферу деятельности и связана с уровнем управления финансовыми ресурсами. Однако трудно точно определить степень централизации (например, общегосударственные, местные финансовые программы). Кроме того, при подобном делении из общей системы выпадают сводные финансовые планы средних звеньев хозяйства (министерств, ведомств), определенные межотраслевые фонды денежных средств. Поэтому целесообразно в глобальном разрезе рассматривать финансовые планы на макро- и микроуровнях хозяйствования. К высшему уровню необходимо отнести такие планы, которые обосновывают поступление и расходование финансовых ресурсов глобальных общественных процессов, например, бюджет, государственные целевые бюджетные фонды, общегосударственные финансовые программы. На микроуровне финансовые планы охватывают доходы и расходы средних и низовых звеньев хозяйства. Внутри каждой из этих групп в зависимости от сфер деятельности и их функционального назначения обосновываются конкретные финансовые планы государства (бюджет, государственные целевые бюджетные фонды), а также министерств, ведомств, предприятий, организаций, учреждений.

По признаку собственностигруппируются в основном финансовые планы на микроуровне, т.е. планы отдельных предприятий, организаций, учреждений (финансовые планы низовых звеньев). Они различаются по сферам общественного производства, т.е. материальная и нематериальная сферы. Финансовые планы в сфере материального производства обосновывают формирование и распределение части национального дохода, образованного в данной производственной ячейке, движение финансовых ресурсов промышленных, сельскохозяйственных, строительных и других предприятий материального производства, в то время как финансовые планы нематериальной сферы учитывают лишь вторичные доходы, создаваемые посредством перераспределения уже созданного национального дохода.

Единым признаком, характерным для финансовых планов всех объектов, является продолжительность действия,

что дает основание для их деления на долгосрочные, так называемые перспективные финансовые планы; текущие; оперативные (краткосрочные).

Перспективные финансовые планы

есть планы на период (не менее 3—5 лет), в которых намечены финансовые задания с учетом долгосрочной выгоды на перспективу. Такие планы позволяют обосновать финансовое обеспечение и результативность всех стратегических программ, связанных с развитием производства, совершенствованием его организации, технологий. Долгосрочные финансовые планы целесообразно разрабатывать на всех уровнях управления, всеми институтами и звеньями хозяйствования, но только в укрупненных показателях. Это позволит выработать разумную стратегию развития соответствующих объектов. Однако при нарастающих инфляционных процессах их значимость снижается.

Текущие финансовые планы

ограничены в основном годовым периодом, характеризуют поступления денежных средств, их распределение и финансовые результаты на предстоящий период. В настоящее время текущие финансовые планы на всех уровнях управления являются преимущественной формой плановых заданий в Республике Беларусь.

Оперативные финансовые планы

— планы-прогнозы на короткие периоды времени. Их составление вызвано необходимостью конкретизации текущих заданий с учетом изменяющихся условий, фактического состояния материальных и финансовых ресурсов. Оперативные финансовые планы являются основой для принятия и реализации важнейших финансовых решений, поэтому их использование в практике управления соответствующими субъектами становится объективной необходимостью.

В зависимости от конкретных форм, планы создаются и используются в следующих видах:

1) программы, которые имеют широкую сферу действия, в них обосновываются не только цель, объекты и субъекты выполнения, но и многочисленные источники финансирования их направления, предполагаемые результаты каждого участка данной программы;

2) балансы, обосновывающие доходы, расходы конкретного субъекта хозяйствования общей деятельности или отдельных ее участков (баланс доходов и расходов предприятия, движение денежных средств, активов, пассивов, смета доходов и расходов бюджетных учреждений и т.д.);

3) краткосрочные прогнозы отдельных заданий финансового плана, составляемые на небольшой отрезок времени с учетом достигнутых результатов и конкретных условий хозяйствования.

Таким образом, современная система финансовых планов в Республике Беларусь в общем виде представлена на рис. 1 [Приложение А].

Финансовые планы на макроуровне играют важную роль в государственном регулировании экономических и социальных процессов. С их помощью обеспечиваются финансирование общегосударственных потребностей, формирование необходимых пропорций между материальным производством и непроизводственной сферой, потреблением и накоплением, отраслями хозяйства и отдельными регионами. Главная цель разработки данных финансовых планов заключается в обосновании финансового обеспечения всех государственных мероприятий.

Основным централизованным финансовым планом является государственный бюджет. Он разрабатывается во всех странах мира. С помощью бюджета осуществляется регулирование общественными процессами, а также обеспечиваются развитие социальной сферы, укрепление обороноспособности страны и содержание законодательных и исполнительных органов власти. Во многих странах через государственный бюджет перераспределяется 40—60 % валового внутреннего продукта.

В Законе «О бюджетной системе Республики Беларусь и государственных внебюджетных фондах» бюджет страны определен как «основной финансовый план формирования и использования денежных средств для обеспечения функций государственных органов, экономического и социального развития Республики Беларусь или соответствующих административно-территориальных единиц». В соответствии с этим Законом разрабатываются отдельно республиканский и бюджеты местных органов власти. Консолидированный государственный бюджет не утверждается. Он имеет характер аналитического документа, используемого для оценки движения централизованных ресурсов государства. В Республике Беларусь в 2008г. централизация ресурсов консолидированного бюджета (без учета средств Фонда социальной защиты населения и поступлений от продажи госимущества) в валовом внутреннем продукте предусматривались в размере 31,5 %, в 2005 г. — 45,6 % (с учетом средств целевых бюджетных фондов). [1]

Республиканский и местные бюджеты разрабатываются в форме баланса,в котором все доходы и расходы на текущий период планируются в соответствии с программой экономического и социального развития страны и ее регионов. Разработка расходной и доходной частей осуществляется на основе программы социально-экономического развития на соответствующий период, финансовых планов отдельных министерств, ведомств, а также учета выполнения бюджета за истекший период. Определение отдельных групп доходов и расходов, статей бюджета базируется в основном на достижениях прошлого года, с учетом корректировки отдельных данных.

Бюджетное планирование является одним из основных инструментов государственного регулирования экономики, помогающих решать задачи наиболее полной аккумуляции источников доходов, рационального распределения и экономного использования бюджетных средств, сбалансированности бюджета, удержания дефицита бюджета в пределах законодательных норм, определения источников финансирования дефицита бюджета.

Кроме бюджета, составляются и другие централизованные финансовые планы: бюджеты местных органон власти, балансы доходов и расходов министерств (ведомств) материального производства, сводные сметы расходов министерств (ведомств) непроизводственных отраслей, а также бюджеты целевых государственных фондов.

Целевые бюджетные и внебюджетные фонды формируются для финансирования государственных мероприятий. Аккумулируемые в них денежные средства выступают в качестве дополнительных источников финансирования и позволяют в определенной степени снять нагрузку с бюджета. Финансовые планы этих фондов представляют собой стоимостные балансы, определяющие все поступления и расходы на текущий год.

Каждый целевой фонд определяется его статусом (положением) и назначением. Статус содержит характеристику источников доходов и направлений их применения, а также регламентирует порядок управления целевым фондом. Источники формирования фондов во многом предопределяются характером и масштабностью задач, для реализации которых они создаются. Направления расходования средств, поступающих в фонды, обусловливаются назначением фонда, конкретными экономическими условиями.

Количество финансовых планов, разрабатываемых на микроуровне, значительно больше и разнообразнее по форме и содержанию, чем на макроуровне. Это является следствием многочисленности сфер деятельности, методов управления предприятий, организаций и учреждений.

При группировке децентрализованных финансовых планов необходимо учитывать определенные критерии, которые оказывают воздействие на состав доходов, расходов и методику их исчисления. К ним относится прежде всего форма собственности. Так, различают финансовые планы государственных предприятий и учреждений, акционерных обществ, обществ с ограниченной и дополнительной ответственностью, совместных и иностранных предприятий. Кроме того, финансовые планы отличаются по форме и содержанию в связи с отраслевыми особенностями, спецификой производства, сферой деятельности, типом и размером предприятия. Указанные выше признаки влияют на формирование источников финансирования, состав, структуру доходов и затрат. Так, финансовые планы бюджетных учреждений носят название смет и определяют в основном их расходы, а в случаях поступления дополнительных источников доходов разрабатываются приходно-расходные сметы. Предприятия и организации, функционирующие на коммерческой основе, составляют бизнес-план, в котором важная роль принадлежит финансовому обеспечению всех намечаемых мероприятий. [5, c.39-44]

2.2 Финансовое планирование хозяйствующего субъекта: содержание и характеристика

Финансовый план хозяйствующего субъекта - это документ, отражающий объем поступления и расходования денежных средств, фиксирующий баланс доходов и направлений расходов предприятия, включая платежи в бюджет на планируемый период.

Финансовый план необходим предприятию для того, чтобы заранее знать финансовые результаты своей деятельности и организовать рациональное движение финансовых ресурсов в соответствии с выбранной финансовой стратегией.

Главная цель составления финансового плана заключается в согласовании намечаемых расходов по производственному и социальному развитию трудовых коллективов с финансовыми возможностями предприятия.

Финансовый план хозяйствующего субъекта может составляться в форме баланса доходов и расходов или бюджета, а в некоммерческих организациях — в форме сметы.

Бюджет— финансовый план, отражающий расходы и поступления средств по текущей (операционной), инвестиционной и финансовой деятельности предприятия. В практике управления финансами предприятия используются два основных вида бюджета — текущий и капитальный. Текущий бюджет, как правило, составляется на срок до одного года и охватывает операционную деятельность предприятия. Капитальный бюджет связан с инвестиционной деятельностью и рассчитан на более длительный период.

Для обоснования отдельных статей финансового плана и повышения точности расчетов на предприятии составляются сметы. Смета— форма планового расчета, определяющая потребность предприятия в денежных ресурсах на предстоящий период и последовательность действий по исчислению показателей.

Действующие отечественные предприятия самостоятельно определяют виды и периодичность разрабатываемых финансовых планов.

В процессе составления финансового плана осуществляется следующее:

· определяются источники и объем собственных финансовых ресурсов предприятия (прибыль, амортизация, устойчивые пассивы и др.);

· изучается возможность и целесообразность привлечения финансовых ресурсов за счет выпуска цененных бумаг, получения кредитов, займов, благотворительных взносов и т.д.;

· выбираются оптимальные для конкретной ситуации формы образования и использования фондов денежных средств, взаимоотношений с бюджетом, банками, вышестоящими органами, своими работниками;

· устанавливаются рациональные пропорции распределения финансовых ресурсов на внутрихозяйственные нужды (расширение и перевооружение производства, материальное стимулирование, удовлетворение социальных потребностей членов трудового коллектива) или вложение их в дела других предприятий и организаций (долевое участие в формировании уставных капиталов, покупка ценных бумаг и другие операции на финансовом рынке);

· определяются целесообразность и экономическая эффективность планируемых капиталовложений.

Сроки разрабатываемых планов определяют сферы планирования. Типичные сферы планирования представлены на рис. 2 [Приложение Б].

Процесс планирования на предприятии можно представить в виде модели, которая включает 5 стадий. Основные задачи каждой из них.

Стадия 1 – предпосылки. Собирается информация и составляется прогноз будущего положения предприятия. Выявляются как возможности, так и угрожающие факторы.

Стадия 2 – постановка и уточнение проблем. Определяются уровни притязаний (например, темп роста производства должен быть не меньше 5% в год). Затем, исходя из текущей политики предприятия, прогнозируются результаты (получили, например, темп роста 1% в год). Полученные результаты сравниваются с уровнем притязаний и выявляются разрывы. Далее осуществляется поиск стратегий, позволяющих ликвидировать обозначившиеся разрывы.

Стадия 3 – долгосрочная стратегия. Для ликвидации разрывов между желаемыми и прогнозными значениями показателей разрабатываются новые стратегии "продукт-рынок". Например, определяются возможности развития новых производств, создания зарубежных филиалов, совместных инициатив, вертикальной интеграции. Изучаются возможности расширения производства, снижения издержек. Здесь может использоваться матрица "рост-доля рынка". Эта стадия планирования является наиболее важной.

Стадия 4 – среднесрочные планы. Они разрабатываются на базе принятой долгосрочной стратегии. Намечаются среднесрочные проекты и их хронологическая последовательность. В свою очередь на их основе определяются стратегические цели и разрабатываются планы отделений компаний. Затем составляются сводные среднесрочные планы, в том числе и финансовый.

Стадия 5 – краткосрочное планирование. Основные задачи – конкретизация показателей среднесрочных планов на текущий год и оценка выполнения относительно долгосрочных планов и текущего, краткосрочного плана.

Предприятие должно признать, что корректировки собственных планов неизбежны. Рекомендуется составлять текущую картотеку основных положений плана для того, чтобы отслеживать важнейшие изменения, обусловленные внешними факторами, и вносить изменения в план.

Наличие такой картотеки необходимо для систематического контроля ситуации предприятия. Рекомендуется вести ее как минимум по следующим направлениям:

· экономическому – перечень условий, воздействующих на предприятие. Это оценка общего экономического роста или инфляции, тенденции в кредитовании, налоги и т.п. Необходимую информацию предприятие получает из периодической печати, в госучреждениях и банках.

· отраслевому – перечень тенденций промышленных отраслей и секторов. Это прогноз развития производственных отраслей, новые технологии, изменение конкурентной политики предприятия на рынке.

· рыночному – перечень тенденций ожидаемых изменений спроса на продукты или услуги предприятия; характеристика изменений, происходящих в системе распространения на рынке в географическом разрезе или с учетом групп клиентов; степень заинтересованности клиентов новыми потребительскими свойствами изделий, прогнозы деятельности конкурентов на рынке, например применение агрессивных – демпинговых цен; появление новых продуктов или новое в организации рекламы и поддержки.

· по внешним влияниям. Это могут быть: изменения промышленной политики, изменения политики хозяйственного сотрудничества с заграницей, изменения положений о допуске товаров на рынок, введение жестких правил охраны окружающей среды, преобразования собственности, изменения положений о местных налогах. [9, c. 348-349]

2.3 Текущее финансовое планирование на предприятиях как преимущественная форма плановых заданий в Республике Беларусь

В условиях экономической нестабильности и инфляционных ожиданий предприятия сталкиваются с трудностями прогнозирования и планирования будущего. Поэтому главное внимание многие субъекты хозяйствования уделяют текущему (краткосрочному) планированию, что подразумевает разработку:

• финансового плана основной деятельности, процедура составления которого сводится к обоснованию прибыли от реализации продукции (работ, услуг) и прочих операций и ее распределению;

• финансового плана непрофильной деятельности, для которого требуется расчет доходов и расходов, а также прибыли или убытка от этой деятельности;

• плана обеспечения ликвидности, в основе которого лежит определение резерва ликвидных средств;

• оперативных финансовых планов (платежного календаря, кассового плана);

• кредитного и валютного планов, а также налогового плана (бюджета) и др.

Для определения финансового потенциала на текущий и долгосрочный периоды предприятие вправе разрабатывать финансовые планы нескольких видов (табл. 1).

Таблица1

Финансовые планы действующих предприятий

| Вид плана |

Периодичность составления |

| Расчетный баланс доходов и расходов годовой финплан |

Год с поквартальной разбивкой |

| Кредитный план (бюджет) |

Квартал, год |

| Инвестиционный план (бюджет) |

Квартал, год, более длительный |

| Валютный план |

Квартал, год |

| План движения денежных средств по видам деятельности |

Квартал, год |

| Налоговый бюджет |

Квартал, год |

| Кассовый план (заявка) |

Квартал |

| Платежный календарь |

Месяц (с разбивкой по декадам, пятидневкам и др.) |

| Прогноз объема реализации (составной элемент бизнес-плана) |

По мере необходимости |

| Баланс денежных расходов и поступлений (составной элемент бизнес-плана) |

По мере необходимости |

| Прогноз баланса активов и пассивов (составной элемент бизнес-плана) |

По мере необходимости |

| График безубыточности (составной элемент бизнес-плана) |

По мере необходимости |

В настоящее время текущее финансовое планирование может быть представлено годовым финансовым планом (расчетным балансом доходов и расходов), кредитным, налоговым и валютным планами (бюджетами), планом движения денежных средств по видам деятельности, инвестиционным планом (бюджетом). [7, с. 122-126]

Расчетный баланс доходов и расходов (годовой финплан)представляет интерес для собственников предприятия и инвесторов.

В первом разделе плана «Доходы и поступления» отражаются прибыль, амортизационные отчисления, поступления от выпуска ценных бумаг, внешние источники финансирования инвестиционной деятельности (кредиты, займы, целевое финансирование, средства, поступающие от других предприятий в порядке долевого участия в инвестиционных проектах).

Во втором разделе «Расходы и отчисления» показывается распределение чистого дохода предприятия, привлеченных и заемных средств на цели расширенного воспроизводства (финансирование инвестиций в основные средства, пополнение оборотных средств, погашение долгосрочных кредитов и займов, уплата процентов согласно установленному порядку), приобретение ценных бумаг, выплату дивидендов владельцам ценных бумаг, эмитированных и реализованных предприятием, образование резервных фондов, оказание социальной поддержки работникам предприятия.

Взаимоотношения с бюджетной системой отражаются в доходах и расходах плана. По усмотрению предприятия они могут быть выделены в самостоятельный третий раздел.

К балансу прилагаются расчеты прибыли, амортизационных отчислений, сметы затрат на производство и реализацию продукции, распределения прибыли и др.

Годовой финплан не отображает весь объем финансовых ресурсов. В нем не показываются краткосрочные кредиты и займы, расходы, принимающие форму себестоимости, налоги, уплачиваемые из выручки от реализации и включаемые в себестоимость. Поэтому нельзя ограничиваться составлением годового финансового плана. Для управления финансами предприятия требуются различные финансовые планы.

Следующим необходимым документом является план движения денежных средствпо видам деятельности, который позволяет заранее предусмотреть меры финансового характера по привлечению денежных средств или сокращению расходов в случае появления дефицита наличности (отсутствия свободных денежных средств на промежуточные даты в рамках планируемого периода). Этот план рекомендуется составлять на год с поквартальной, а при необходимости и помесячной разбивкой. В отличие от годового финансового плана он предусматривает поступления денежных средств из всех источников и все затраты: на производство и реализацию продукции, инвестиции, социальное развитие, уплату налогов.

Если приток средств превышает отток, то в плане движения денежных средств указывают положительное сальдо — свободный остаток денежных средств. И наоборот, если отток средств превышает приток, то указывают отрицательное сальдо — дефицит наличности.

План движения денежных средств (их поступления и расходования) закладывает общую основу управления денежными потоками предприятия. Однако высокий динамизм потоков, их зависимость от многих факторов краткосрочного действия определяют потребность в разработке финансового документа, обеспечивающего ежедневное управление движением денежных средств предприятия. Таким документом является платежный календарь— самый надежный и эффективный инструмент оперативного управления денежными потоками предприятия. С большей или меньшей детализацией и обоснованием статей платежные календари используются на большинстве предприятий. Жестко установленной формы платежного календаря нет. Наиболее распространенным является его построение в разрезе двух разделов: «Предстоящие расходы и платежи» и «Предстоящие поступления денежных средств».

В первом разделе отражаются все расходы и платежи, проходящие через расчетный, спецссудный или контокоррентный счета в банке: уплата просроченных сумм поставщикам, банкам, бюджету, срочные платежи по заработной плате, поставщикам, налоги по наступающим срокам, расходы на инвестиции и все другие затраты.

Во втором разделе календаря указываются планируемые источники покрытия затрат: переходящие остатки средств на расчетном счете, кредитовое сальдо на спецссудном или контокоррентном счете, выручка от реализации продукции, работ, услуг и иных ценностей, поступления дебиторской задолженности покупателей, финансовая помощь, займы, кредиты банков и др.

В платежном календаре доходы и расходы должны быть сбалансированы, либо поступление денежных средств должно превышать их расходование.

Основой для разработки финансовых планов служат производственные показатели, установленные нормы, финансовые нормативы, учитываются сложившиеся тенденции движения ресурсов, выявленные закономерности развития показателей. [7, с.114-117]

Составление финансовых планом базируется на плане объема реализации продукции, который позволяет определить денежные поступления л

рассчитать затраты на производство и реализацию продукции. План объемов продаж выражается в денежных и физических единицах. Он помогает определить влияние цены, объема производства и инфляции на потоки наличных денежных средств предприятия.

В процессе планирования объемов продаж возникает необходимость определения минимального значения этого показателя по предприятию в целом как критической точки, ниже которой будут получены убытки. В данном случае речь идет о пороге рентабельности, т.е. соблюдении определенной границы сбыта продукции, которая обеспечивает безубыточность предприятия. Для определения минимального размера реализованной продукции используют следующую формулу:

П рен.

= З пост

. / (Ц –З пер

.) ,

где Прен

., — порог рентабельности; Зпост

— постоянные затраты; Ц — цена единицы продукции; Зпер.

— переменные затраты на единицу продукции.

Например, постоянные затраты (амортизационные отчисления, арендная плата, зарплата управленческого персонала и т.д.) составляют 5000 тыс. р., переменные затраты на единицу продукции (расходы на топливо, газ, электроэнергию и т.д.) — 30 тыс. р., цена единицы продукции — 70 тыс. р., тогда порог рентабельности составит: 5000 тыс. р. / (70 тыс. р. - 30 тыс. р.) = 125 шт.

Для расчета минимального объема в стоимостном выражении необходимо количество продукции умножить на ее цену:

125 • 70 тыс. р. = 8750 тыс. р.

Таким образом, в данном примере требуется реализовать 125 единиц продукции общей стоимостью 8750 тыс. р., чтобы достичь порога рентабельности. В этом случае обеспечивается покрытие издержек производства и сбыта, а прибыль можно получить только после реализации 126 единиц изделий.

На точку безубыточности оказывают влияние такие факторы, как изменение цен на продукцию, динамика постоянных и переменных затрат. Причем действует следующая закономерность: с ростом цен на производимую продукцию минимальный объем производства, соответствующий точке безубыточности, уменьшается, а при снижении цены — возрастает. При

увеличении постоянных расходов минимальный объем производства, соответствующий точке безубыточности, увеличивается. При росте переменных издержек сохранить безубыточность производства можно за счет увеличения минимального объема производства.

При разработке плана финансовых результатов(баланс денежных доходов и расходов) используются все плановые задания по денежным поступлениям. Этот документ позволяет сравнить доходы от разных видов деятельности с затратами, расходуемыми на их получение, и тем самым определить финансовые результаты. План финансовых результатов состоит из двух частей: доходов и расходов. Доходы включают следующие статьи: выручка от реализации продукции, прибыль от реализации продукции, прибыль от прочей хозяйственной деятельности, прибыль от финансовой деятельности. Расходная часть включает: издержки производства и сбыта продукции, убытки от реализации продукции, убытки от прочей хозяйственной деятельности, расходы на финансовые операции и др. В конечном счете общая сумма доходов предприятия должна быть равна итогу расходов предприятия в планируемом периоде. План финансовых результатов содержит подробный перечень денежных поступлений и затрат (в каждой сфере деятельности), поквартальную разбивку плановых заданий, часто — и отчетные данные за прошлый год.

План движения денежных средствпредставляет собой сопоставление плановых платежей с предполагаемыми денежными поступлениями и способствует сбалансированию денежных поступлений с обязательными расходами и устранению несоответствия между ними.

Первоначально разрабатывается расходная часть баланса, в котором определяются предполагаемые платежи. Размер указанных расходов устанавливается на основе заключенных договоров, контрактов и других документов, в которых определены условия их поставки и оплаты.

Расходы на выплату заработной платы исчисляются на основе фонда зарплаты. При этом учитывается предполагаемое движение рабочей силы в данном квартале, а также сроки выдачи заработной платы, отпускных. Оплата коммунальных услуг предусматривается на основе прежних счетов, скорректированных на возможное изменение тарифов, увеличение площадей.

Значительное место в расходах занимают налоговые платежи, отчисления в специальные государственные фонды. Данные платежи рассчитываются отдельно по видам на основе утвержденных ставок и обязательных сроков уплаты. Основанием для их прогнозирования являются, как правило, справки о взаимоотношениях с бюджетом (фондами), составляемые на год с поквартальной разбивкой.

Следующий этан — обоснование поступлений денежных средств, которые, как и платежи, определяются на основе информации о предполагаемых размерах реализации продукции, продолжительности инкассации средств, поступлениях от финансовых вложений и других доходах. Главным источником денежных поступлений является выручка от реализации товаров, услуг, работ. Упомянутые денежные поступления рассчитываются на основе прогнозов реализации, планов их поступлений в соответствии с сезонностью продажи, конкретными договорами, средними данными о документообороте и оплате платежных документов.

Все денежные поступления, к которым прибавляются остатки средств на счетах в банке, сравниваются с планируемыми платежами и устанавливается их соответствие. Если сумма платежей превышает поступления, то в данный период времени финансовое положение предприятия ухудшается, так как появляется просроченная задолженность. В подобных случаях могут быть нарушение ритмичности производства, увеличение потери из-за уплаты финансовых санкций. Вот почему необходимо принимать меры для сбалансирования поступлений с платежами.

Плановый баланс активов и пассивовпо форме полностью соответствует бухгалтерскому отчету за год. Его разработка производится на основе отчета о состоянии важнейших позиций за последний год или несколько последних лет. Все данные бухгалтерского отчета анализируются с точки зрения эффективности существующей структуры имущества, т.е. пропорций между основными и оборотными средствами, а также рациональных соотношений между их конкретными видами. Одновременно изучается структура источников пассивов, соотношения между собственным и заемным капиталом, конкретными источниками финансирования основного и оборотного имущества.

В зависимости от стратегии развития производства и целесообразности совершенствования структуры активов, пассивов планируются изменения в отдельных статьях баланса, Увеличение объема активов предполагает и рост финансовых ресурсов — собственного капитала, а при его недостаточности — привлечение заемных средств, В планах и расчетах, обосновывающих структуру капитала, планируются оптимальные задания, которые должны учитывать затраты и предполагаемые эффекты от их реализации. [5, c. 45-48]

Глава

III

. Совершенствование финансового планирования в современных условиях хозяйствования

3.1 Стратегический финансовый план как эффективный инструмент управления финансами

Финансовое планирование в условиях рыночной экономики требует постоянного совершенствования. В частности, в тех отраслях хозяйства, которые традиционно относятся к финансируемым из бюджета (народное образование, здравоохранение), ослабляется адресная регламентация, усиливается обоснованность расчетов показателей на основе внедрения долговременных экономических и социальных нормативов, расширяется внедрение элементов хозяйственного расчета с целью получения дополнительных доходов. Выступая в качестве внебюджетных средств, эти ресурсы используются на расширение производственной и социальной деятельности коллективов.

С переходом к рыночной экономике планы, в которых только приводятся принимаемые решения и намечаемые действия, но не предполагается влияние на ход событий, исчерпали себя. Современные предприятия нуждаются в новых формах планирования, отвечающих рыночным особенностям и позволяющих предприятиям самостоятельно, с учетом своей специфики определять состав и содержание плановых документов, а также периодичность их составления. Изменившаяся экономическая среда обусловила появление в отечественной практике бизнес-планов, планов движения денежных средств, бюджетов.

Стратегическое планирование — новое направление плановой работы, большинство отечественных предприятий пока не руководствуется им во взаимоотношениях с внешней средой и не использует как эффективный инструмент управления финансами.

Стратегическое планирование представляет собой процесс определения целей организации (и их изменений), ресурсов для достижения этих целей и политики, направленной на приобретение и использование этих ресурсов. Стратегический план составляет коммерческую тайну предприятия.

Стратегический финансовый планустанавливает важнейшие показатели, пропорции и темпы расширенного воспроизводства. Он является главной формой реализации целевых установок, стратегии инвестиций и предполагаемых денежных накоплений.

Факторы, определяющие необходимость стратегического планирования, связаны с развитием научно-технического прогресса. Решающая роль в условиях конкуренции принадлежит новым технологиям и продуктам, однако в новых реалиях возрастают неопределенность перспектив научно-технического развития, финансовый риск освоения новых технологий и продуктов. Предприятие должно сосредоточивать внимание на анализе окружающей среды, вырабатывая долгосрочную концепцию и стратегию своего развития, поскольку успех зависит от того, насколько оно сможет приспособиться к внешнему окружению — экономическому, научно-техническому, социальному, политическому и т.п. [3, c.75-77]

Теория стратегического планирования получила широкое применение в конце 1970-х гг. Такие гиганты американского бизнеса, как «Дюпон», «Дженерал электрик», «Ксерокс», «Бэнк оф Америка» и другие активно использовали ее концепцию в своей практике. С этой целью существенно перестроился механизм внутрифирменного управления: усилились плановые функции высшего эшелона управляющих; была создана система постоянного обновления целей компаний в зависимости от изменения условий ведения бизнеса; произошла структурная реорганизация; развернулись исследования перспектив развития.

Результатом процесса стратегического планирования является так называемая «система планов»,включающая четыре вида взаимосвязанных планов:

1) основные направления развития — документ, фиксирующий стратегию достижения генеральных целей и основные направления хозяйственной деятельности;

2) перспективный план, границы которого выходят за пределы одного года. Он обычно включает планы будущего совершенствования продукции и услуг, а также перехода к производству нового поколения реализуемой продукции. При этом учитываются финансовые возможности производства новых товаров и использования новых ресурсов;

3) краткосрочный (производственный) план, разрабатываемый обычно на один год и охватывающий в основном текущую деятельность. От перспективного плана его отличает более узкий горизонт планирования;

4) специальные планы (проекты), конкретизирующие такие цели, как создание нового оборудования, разработка новых товаров и услуг, проникновение на новые рынки, внедрение новых технологий, перестройка организационной структуры путем объединения отдельных подразделений предприятия или слияния с другими фирмами. Проекты могут иметь различные временные сроки, но они узки по направленности, ориентированы на достижение ограниченного числа конкретных целей и использование небольшого круга ресурсов.

Каждый из планов системы должен содержать механизм адаптации,

позволяющий приспосабливаться к изменяющимся условиям, например росту или сворачиванию деятельности. Благодаря этому планы приобретают гибкость, способность координироваться, адаптироваться к событиям неопределенного будущего. Так, можно планировать многоцелевое использование производственного оборудования, усиление существующих мощностей и расширение сферы деятельности предприятий за счет предстоящего поглощения и слияния структур корпорации.

Стратегическое планирование представляет собой набор действий и решений, предпринятых руководством, которые ведут к разработке специфических стратегий, предназначенных для того, чтобы помочь организации достичь своих целей.

К ним относятся: распределение ресурсов, адаптация к внешней среде, внутренняя координация и организационное стратегическое предвидение.

- Распределение ресурсов. Данный процесс включает в себя распределение ограниченных организационных ресурсов, таких как фонды, дефицитные управленческие таланты и технологический опыт. Например, осенью 1987 г. компания "Филип Моррис" приняла решение реорганизовать свое отделение, "Дженерал Фудз". Согласно новому плану, компания "Филип Моррис" разделила "Дженерал Фудз" на три отдельно действующие фирмы, с намерением сократить число менеджеров и общефирменного персонала. Деньги, которые компания сэкономила путем исключения некоторых управленческих слоев, были заново инвестированы в данное отделение.

- Адаптация к внешней среде. Она охватывает все действия стратегического характера, которые улучшают отношения компании с ее окружением. Компаниям необходимо адаптироваться к внешним как благоприятным возможностям, так и опасностям, выявить соответствующие варианты и обеспечить эффективное приспособление стратегии к окружающим условиям. Стратегическое планирование преуспевающих компаний имеет дело с созданием новых благоприятных возможностей посредством разработки более совершенных производственных систем, путем взаимодействия с правительством и обществом в целом.

- Внутренняя координация. Она включает координацию стратегической деятельности для отображения сильных и слабых сторон фирмы с целью достижения эффективной интеграции внутренних операций.

- Осознание организационных стратегий. Это деятельность предусматривает осуществление систематического развития мышления менеджеров путем формирования организации, которая может учиться на прошлых стратегических решениях. Способность учиться на опыте дает возможность организации правильно скорректировать свое стратегическое направление и повысить профессионализм в области стратегического управления. [6, с.48-49] Стратегический план должен обосновываться обширными исследованиями и фактическими данными. Чтобы эффективно конкурировать в сегодняшнем мире бизнеса, фирма должна постоянно заниматься сбором огромного количества информации об отрасли, рынке, конкуренции и других факторах.

Стратегический план придает фирме определенность, индивидуальность, что позволяет ей привлекать определенные типы работников, и, в то же время, не привлекать работников других типов. Этот план открывает перспективу для организации, которая направляет ее сотрудников, привлекает новых работников и помогает продавать изделия или услуги.

Наконец, стратегические планы должны быть разработаны так, чтобы не только оставаться целостными в течение длительных периодов времени, но и быть достаточно гибкими, чтобы при необходимости можно было осуществить их модификацию и переориентацию.

Общий стратегический план следует рассматривать как программу, которая направляет деятельность фирмы в течение продолжительного периода времени, давая себе отчет в том, что конфликтная и постоянно меняющаяся деловая и социальная обстановка делает постоянные корректировки неизбежными.

Некоторые организации, как индивиды, могут достичь определенного уровня успеха, не затрачивая большого труда на формальное планирование. Более того, стратегическое планирование само по себе не гарантирует успеха. Так же как автомобиль с великолепной конструкцией двигателя не сможет двигаться, если он заправлен бензином низкого качество, так и организация, создающая стратегические планы, может потерпеть неудачу из-за ошибок в организации, мотивации и контроле.

Основные понятия стратегического планирования:

- Цели организации. Основная общая цель организации – четко выраженная причина ее существования – обозначается как ее миссия. Цели вырабатываются для осуществления этой миссии.

- Значение миссии. Миссия детализирует статус фирмы и обеспечивает направление и ориентиры для определения целей и стратегий на различных организационных уровнях. Формулировка миссии организации должна содержать следующее:

1. Задача фирмы с точки зрения ее основных услуг или изделий, ее основных рынков и основных технологий. Проще говоря, какой предпринимательской деятельностью занимается фирма?

2. Внешняя среда по отношению к фирме, которая определяет рабочие принципы фирмы.

3. Культура организации. Какого типа рабочий климат существует внутри фирмы? Какого типа людей привлекает этот климат?

- Выбор миссии. Некоторые руководители никогда не заботятся о выборе и формулировании миссии своей организации. Часто эта миссия кажется для них очевидной. Если спросить типичного представителя мелкого предпринимательства, в чем его миссия, ответом, вероятно, будет: "конечно, получать прибыль". Но если тщательно обдумать этот вопрос, она является существенной целью.

Чтобы выбрать соответствующую миссию, руководство должно ответить на два вопроса: "Кто наши клиенты?" и "Какие потребности наших клиентов мы можем удовлетворить?" Клиентом в данном контексте будет любой, кто использует результаты деятельности организации. Клиентами некоммерческой организации будут те, кто использует ее услуги и обеспечивает ее ресурсам.

Необходимость выбора миссии была признана выдающимися руководителями задолго до разработки теории систем. Генри Форд, руководитель, хорошо понимающий значение прибыли, определил миссию компании "Форд" как предоставление людям дешевого транспорта. Он правильно отмечал, что, если кто-то это делает, то прибыль едва ли пройдет мимо. Выбор такой узкой миссии организации, как прибыль, ограничивает возможность руководства изучать допустимые альтернативы при принятии решения. В результате ключевые факторы могут быть не рассмотрены и последующие решения могут привести к низкому уровню эффективности организации.

- Реализация стратегического плана. Стратегическое планирование приобретает смысл тогда, когда оно реализуется. По этому вопросу Питер Друкер считает, что пробным камнем для плана будет желание руководства предоставить ресурсы для его выполнения. Обоснованные цели являются важнейшим компонентом эффективного планирования, но они не обеспечивают полностью адекватных ориентиров для принятия решения и поведения. Цель устанавливает, что организация хочет достичь и когда она хочет получить желаемый результат. Метод достижения цели рассматривается только в общем смысле, а именно – каким бизнесом занимается организация.

Такой подход дает огромную свободу действий. Работники, ответственные за достижение целей, движимые даже наилучшими намерениями, могут легко выбрать такой образ действий или вести себя таким образом, что фактически не обеспечит достижение целей. Чтобы избежать подобной дезориентации и неправильного толкования, руководство должно разрабатывать дополнительные планы и конкретные указания по обеспечению целей и наладить процесс реализации стратегического плана. Основными компонентами формального планирования будут тактика, политика, процедуры и правила.

- Тактика. Подобно тому, как руководство вырабатывает краткосрочные цели, согласующиеся с долгосрочными и облегчающие их достижение, оно также часто должно разрабатывать краткосрочные планы, согласующиеся с его общими долгосрочными планами. Такие краткосрочные стратегии называются тактикой. Например, конкретный игровой ход представляет собой тактику, согласованную общей стратегией. Реклама "Фотомата" в фотомагазинах будет тактикой, согласующей со стратегией компании, направленной на увеличение ее доли рынка по обработке 35-мм пленки.

- Политика. После составления долгосрочных и тактических планов руководство должно приступить к разработке дополнительных ориентиров, чтобы избежать дезориентации и неправильного толкования этих планов. Таким этапом в процессе реализации является выработка политики. Политика представляет собой общее руководство для действий и принятия решений, которое облегчает достижение целей. Политика обычно формулируется высшими управляющими на длительный период времени.

- Процедуры. Для руководства управленческими действиями одной политики часто бывает недостаточно. В этом случае руководство разрабатывает процедуры. Организации, как и люди, могут выиграть, используя прошлый опыт для будущих решений. Напоминание о том, что случилось в прошлом, может помочь предупредить ошибку. Одинаково важно и то, что не нужно заново повторять анализ, который дал в результате удовлетворительное решение; это сберегает время и предупреждает от ошибок. Таким образом, когда ситуация при принятии решения имеет тенденцию часто повторяться, руководство зачастую считает правильным заново применить испытанный временем способ действий и вырабатывает стандартизованные указания. Выраженные формальным образом, эти указания носят название "процедура", и описывают действия, которые следует предпринять в конкретной ситуации.

Польский экономист Веслав Груздевски выделяет такие стратегии бизнеса:

Рыночные стратегии: сохранение рыночной позиции; развитие новых рынков; рационализация имеющегося рынка (рынков); лицензирование продукции, продажи или услуг.

Стратегические группы продуктов, запланированных к выпуску: увеличение производства определенной серии продуктов; развитие серии продуктов; рационализация выпускаемых серий продуктов.

Технологические стратегии — сосредоточение на технологиях, определяющих развитие продуктов с целью выигрыша в конкурентной борьбе.

Операционные стратегии (исполнительские): расширение производственных мощностей; ограничение имеющихся производственных мощностей; совершенствование существующего операционного исполнения; достижение уровня качества, отвечающего рыночным потребностям; совершенствование или изменение системы распространения, логистики поставок и снабжения; лучшее использование людских ресурсов, в частности творческих способностей работников.

Ограничивающие стратегии (снижающие): колебания (неуверенность); изменение стратегических направлений; нерешительность в действиях; поиск новых возможностей; снижение общих затрат; снижение себестоимости.

Финансовые стратегии: использование возможностей смешанного финансирования мероприятий, направленных на развитие (партнеры, банки, акции; поиск возможностей публичного финансирования инвестиционных мероприятий; поиск компаньона.

Выбрав стратегии развития, предприятие определяет горизонт планирования. В американских и английских компаниях он чаще составляет 5 лет, в японских – 3 года. В Германии финансовое и бюджетное планирование тесно связаны. В планировании для удобства используется пятилетний отрезок времени: 1-й год этого периода – текущий бюджетный год, 2-й – это год, на который формируется очередной бюджет, 3-5 года – это собственно плановый период оптимального размера. Считается, что более короткий срок был бы недостаточным для определения перспективы, а более длительный период таит в себе факторы неопределенности.

Как можно заметить, долгосрочный стратегический план охватывает область обновления целей, стратегии "продукт-рынок" и структуры. В идеале долгосрочный стратегический план содержит решения относительно сфер деятельности и выбора новых направлений. Он является скорее описательным, чем количественным, представляет собой изложение концепции, а не просто расчеты финансовых показателей.

Тем не менее, формальное планирование может создать ряд важных и часто существенных благоприятных факторов для организации. Современный темп изменения и увеличения знаний является настолько большим, что стратегическое планирование представляется единственным способом формального прогнозирования будущих проблем и возможностей. Оно обеспечивает высшему руководству средство создания плана на длительный срок. Стратегическое планирование дает также основу для принятия решения. Знание того, чего организация хочет достичь, помогает уточнить наиболее подходящие пути действий. Формальное планирование способствует снижению риска при принятии решения. Принимая обоснованные и систематизированные плановые решения, руководство снижает риск принятия неправильного решения из-за ошибочной или недостоверной информации о возможностях организации или о внешней ситуации. Планирование, поскольку оно служит для формулирования установленных целей, помогает создать единство общей цели внутри организации. Сегодня в промышленности стратегическое планирование становится скорее правилом, чем исключением. [6, с.52-55]

3.2 Бизнес-план как программа деятельности предприятия в

современных условиях хозяйствования

Разрабатываемые на предприятиях планы имеют различные горизонты планирования, поэтому возникает потребность в документе, который бы отражал базовые составляющие основных видов планов и обладал достаточно широким спектром возможного применения. В качестве такого документа выступает бизнес-план— программа деятельности предприятия, обоснование его стратегий и тактических мер их осуществления.

В зарубежной практике бизнес-планы имеют широкое распространение, без них не обходится ни одно предприятие. По мере развития рыночных начал в экономике Беларуси бизнес-планы становятся необходимым плановым документом и ее субъектов хозяйствования, используемым для обоснования:

• текущего и перспективного планирования развития предприятия, выбора новых видов деятельности;

• возможности получения инвестиционных и кредитных ресурсов, а также возврата заемных средств;

• предложений по созданию совместных и иностранных предприятий;

• целесообразности оказания мер государственной поддержки;

• приватизации и разгосударствления объектов государственной собственности.

В зависимости от цели составления бизнес-план может включать различное количество разделов (от четырех до двенадцати). Финансовое обоснование является обязательным элементом бизнес-плана, оно подразумевает: прогноз объемов реализации (выручки); план доходов и затрат (в нем отражается последовательность исчисления чистой прибыли); баланс денежных расходов и поступлений; прогноз баланса активов и пассивов; график достижения безубыточности.

В отечественной практике бизнес-план может выполнять функции стратегического плана и быть координирующим звеном в современной системе финансовых планов предприятий. [7, с. 118]

Любой бизнес-план должен давать убедительные ответы для самого предпринимателя и его возможных партнеров по крайней мере на пять основных вопросов:

1) что делать? (что производить, сколько производить, как производить, для кого производить, какая доходность проекта),

2) оценка современного состояния предприятия (внешняя макро- и микросреда, внутреннее состояние и возможности),

3) направление развития (миссия, цели и задачи, основные параметры, преимущества),

4) способы достижения цели (инвестиции, инновации, менеджмент, маркетинг),

5) оценка затрат ресурсов и финансовых результатов.

Назначение бизнес-плана в том, что он помогает предпринимателям решать следующие задачи:

1. Изучить емкость и перспективность развития будущего рынка сбыта;

2. Оценить затраты для производства нужной рынку продукции, соизмерить их с ценами, по которым можно будет продавать свои товары, чтобы определить потенциальную прибыльность дела;

3. Обнаружить всевозможные "подводные" камни, подстерегающие новое дело в первые годы его реализации;

4.Определить те показатели, по которым можно будет регулярно контролировать состояние дел.

Назначение бизнес-плана схематично показано на рис. 3 [Приложение В]

Бизнес-план обычно пишется на перспективу, и составляют его примерно на 3 года вперед, при этом для первого года основные показатели обычно делают в месячной разбивке, для второго – поквартально, и лишь начиная с 3-го года, ограничиваются годовыми показателями.

Любой бизнес имеет свои особенности, следовательно, не может существовать некоего "стандартного" плана, приемлемого во всех случаях. Существует один испытанный принцип составления любого бизнес-плана: он всегда должен быть кратким. Правда, иногда, чтобы адекватно раскрыть суть проблемы, его делают достаточно пространным, но в то же время, чтобы у читающего не ослабевал интерес, не чрезмерно перегружают его. Большинство проектов ограничиваются 10-20 страницами.

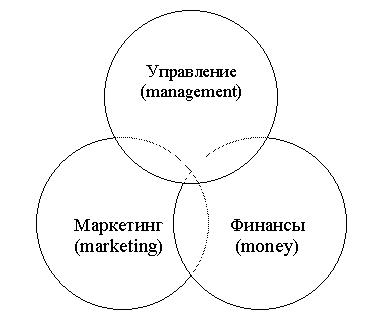

Ключевыми составляющими каждого бизнес-плана являются три М - management, marketing, money. Схема ключевых составляющих каждого бизнес-плана показана на рис. 4. Разделы, связанные с управлением, маркетингом и финансированием проекта, обязательно присутствуют в любом бизнес-плане. Другие разделы могут меняться в зависимости от специфики деятельности фирмы и проекта.

Рис. 4

Схема ключевых составляющих каждого бизнес-плана

Представленное ниже содержание бизнес-плана является не более чем схемой. Тем не менее, оно содержит все главные моменты, которые необходимо предусмотреть.

1. Резюме:

o Цель плана.

o Потребность в финансах, их предназначение и для каких целей они необходимы.

o Краткое описание бизнеса и его целевого клиента.

o Что делает бизнес фирмы непохожим на бизнес конкурентов.

o Что именно должно вызывать доверие к фирме и ее бизнесу (отчетные материалы, квалифицированность руководителя группы и т.д.).

o Выдержки из основных финансовых предложений.

2. Цели и задачи:

o Анализ идеи.

o Основные направления и цели деятельности.

o Характеристика отрасли промышленности.

3. Продукт (услуга):

o Описание продукции (услуги) и их применение.

o Отличительные качества или уникальность.

o Технология и квалификация, необходимые в этом бизнесе.

o Лицензии / патентные права.

o Будущий потенциал.

4. Анализ рынка:

o Покупатели.

o Конкуренты (их сильные и слабые стороны).

o Сегменты рынка.

o Размер рынка и его рост.

o Оценочная доля на рынке

o Состав клиентуры фирмы.

o Влияние конкуренции.

5. План маркетинга:

o Маркетинговая расстановка (обеспечение конкурентоспособности продукции / услуг) - основные характеристики продукции/услуг в сравнении с конкурирующими.

o Ценообразование.

o Схема распространения товаров.

o Методы стимулирования продаж.

6. План производства:

o Расположение помещений.

o Оборудование.

o Источники поставки основных материалов и оборудования.

o Использование субподрядчиков.

7. Управленческий персонал:

o Основной руководящий состав.

o Вознаграждение руководящего состава.

o Краткие выводы по планированию количества и состава персонала.

8. Источники и объем требуемых средств:

o объем требуемых средств.

o откуда намечается получить эти деньги, в какой форме и к каким срокам.

o сроки возврата средств.

9. Основные пункты финансового плана и оценка риска:

o Объем продаж, прибыль, себестоимость и т.д.

o Риск, и каким образом его можно избежать.

10. Детальный финансовый план (бюджет):

o прогноз объемов продаж.

o оценки прибыли и убытков.

o анализ движения наличности (ежемесячно на первый год, а затем поквартально).

o годовую балансовую ведомость.

Бизнес-план - это документ, который описывает все основные аспекты будущего предприятия, анализирует все проблемы, с которыми оно может столкнуться, а также определяет способы решения этих проблем. Поэтому правильно составленный бизнес-план в конечном счете отвечает на вопрос: стоит ли вообще вкладывать деньги в это дело и принесет ли оно доходы, которые окупят все затраты сил и средств и принесут прибыль? [10]

Заключение

Таким образом, рассмотренные в данной курсовой работе вопросы сущности финансового планирования, его содержания и роли для эффективной экономической деятельности хозяйствующего субъекта позволяют сделать следующие выводы.

Финансовое планирование напрямую связано с планированием производственной деятельности предприятия. Все финансовые показатели базируются на показателях объёма производства, ассортимента продукции, себестоимости продукции.

Планирование финансовых показателей позволяет находить внутренние резервы предприятия, соблюдать режим экономии. Получение планового размера прибыли и других финансовых показателей возможно лишь при условии соблюдения плановых норм затрат труда и материальных ресурсов. Объём финансовых ресурсов, рассчитанных на основе финансовых планов, устраняет чрезмерные запасы материальных ресурсов, непроизводительные расходы, внеплановые финансовые инвестиции. Благодаря финансовому планированию создаются необходимые условия для эффективного использования производственных мощностей, повышения качества продукции.

Финансовое планирование представляет собой процесс разработки системы мероприятий по обеспечению развития предприятия необходимыми финансовыми ресурсами и повышению эффективности финансовой деятельности в предстоящем периоде.

Разработка финансовых планов является одним из основных средств контактов с внешней средой: поставщиками, потребителями, дистрибьюторами, кредиторами, инвесторами. От их доверия зависят стоимость активов организации и возможность ее эффективной деятельности, поэтому финансовый план должен быть хорошо продуман и серьезно обоснован.

Как показала практика, применение планирования создает следующие важные преимущества:

1. делает возможной подготовку к использованию будущих благоприятных условий;

2. проясняет возникающие проблемы;

3. стимулирует менеджеров к реализации своих решений в дальнейшей работе;

4. улучшает координацию действий в организации;

5. создает предпосылки для повышения образовательной подготовки менеджеров;

6. увеличивает возможности в обеспечении фирмы необходимой информацией;

7. способствует более рациональному распределению ресурсов;

8. улучшает контроль в организации.

Для отечественных предприятий актуальными остаются стратегические цели предприятия, выбор вариантов вложения средств и источников финансирования затрат, необходимость предвидеть влияние внешних факторов и стремление учитывать при планировании все имеющиеся возможности и случайности.