Федеральное агентство по образованию

Государственное образовательное учреждение

Высшего профессионального образования

МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

ЭКОНОМИКИ, СТАТИСТИКИ И ИНФОРМАТИКИ

(МЭСИ)

КУРСОВАЯ РАБОТА

по дисциплине:

Финансовый менеджмент в кредитных организациях.

Тема: Анализ риска кредитных операций.

Выполнила:

студентка группы ФК - 06

Алова Татьяна Васильевна

Руководитель:

Андрюшенко Г.А.

Вологда, 2009

Оглавление

Введение

1. Кредитный риск в системе банковских рисков

1.1 Кредитные риски: сущность, виды и формы проявления

1.2 Классификация ссуд, критерии оценки их качества

2. Система управления кредитными рисками

2.1 Анализ кредитоспособности заемщика

2.2 Формы обеспечения возвратности кредита

2.3 Формирование резерва на возможные потери по ссудам

3. Организация управления кредитным риском в ОАО "АКИБАНК"

3.1 Текущее положение дел в системе управления риском

3.2 Перспективы банка в управлении кредитными рисками

Заключение

Список литературных источников

Ведущие мировые финансовые рейтинговые агентства осенью 2006 г. выставили российским банкам повышение финансового риска. Убийство первого заместителя Председателя Центрального Банка России А.А. Козлова, высокая доля и увеличение выданных и невозвращенных кредитов, существование банков по отмыванию грязных денег, банков типа "перекати-поле" создают почву для нового банковского кризиса.

Проанализировав состояние банковской системы России и макроэкономические показатели российской экономики, международное рейтинговое агентство FitchRatingsв сентябре 2006г. присвоило банковской системе России высшую категорию риска - MPI-3. Эксперты агентства считают, что высокий индекс MPIозначает вероятность проблемных ситуаций в случае внешнего давления на банковскую систему РФ. Дополнительные риски появляются, если темпы роста кредитов частному сектору превышают 15%. В России этот показатель в 2006г., по данным агентства, составил 24%. Агентство FitchRatingsопубликовало обзор системных рисков банковских систем 81 страны мира. Россия оказалась в группе с самыми большими макроэкономическими рисками MPI. FitchRatingsотмечает, что это произошло из-за чрезмерного роста кредитования, увеличения цены активов и укрепления обменного курса. Последние банковские кризисы в России случились 17 августа 1998г. и летом 2004г. после отзыва лицензии у "Содбизнесбанка" и самоликвидации банка "Кредиттраст". В настоящее время аналитики не усматривают приближение банковского кризиса в ближайшем будущем, и считают, что ЦБ России способен амортизировать негативные последствия, связанные с высокими темпами развития банковской системы, с помощью эффективного планово-нормативного регулирования. Российские банки обеспокоены в основном проблемой просроченных кредитов, объем которых составляет 2,6%от общего объема. Чтобы говорить о назревшем кризисе, данный показатель должен достигать 10%.

Главная, активная работа банка - это предоставление кредитов. Поэтому банки называются еще кредитными организациями. От состояния кредитного дела в банке зависит его жизнеспособность. Практика работы как российских, так и международных банков свидетельствует, что хорошо поставленное кредитное дело обеспечит банку процветание в будущем. Если же банк испытывает хронические проблемы с кредитами, то рано или поздно банк обречен на гибель. Для большинства банков характерно наличие выданных кредитов в размере 50-70% от всей суммы активов банка. Уровень кредитных рисков определяет общее состояние финансового риска работы банка. Поэтому существует более строгий контроль со стороны ЦБР кредитной стратегии и тактики банка и его кредитного портфеля.

Основополагающим свойством кредитных отношений является возвратность кредита. Кредитная сделка предполагает возникновение обязательства ссудополучателя вернуть соответствующий долг. Конкретная практика показывает, что наличие обязательства еще не означает гарантии и своевременного возврата, значит, возникает риск, т.е.вероятность возникновения чистых убытков или недополучения доходов по сравнению с прогнозируемым вариантом.

Цель данной работы - исследовать кредитный риск в коммерческом банке и предложить мероприятия по его минимизации.

Для достижения цели данной работы определены задачи:

· дать общие сведения о рисках коммерческих банков, а также о методах управления рисками;

· проанализировать методику анализа рисков коммерческого банка;

· продемонстрировать процессы разработки и применения методов управления рисками.

Объектом исследования в курсовой работе является ОАО "АКИБАНК". Практическая часть данной работы основана на данных публикуемой бухгалтерской и статистической отчетности, данных информационного меморандума банка. Информационной базой исследования явились нормативно-правовые акты законодательной и исполнительной власти Российской Федерации, инструктивные материалы Банка России, рекомендации Базельского комитета по банковскому надзору, публикации финансово-экономических изданий.

Кредитные операции -

самая доходная статья банковского бизнеса. В то же время со структурой и качеством кредитного портфеля связаны основные риски, которым подвергается банк в процессе операционной деятельности (риск ликвидности, кредитный риск, риск процентных ставок и т.д.). Среди них центральное место занимает кредитный риск -

риск непогашения заемщиком основного долга и процентов по кредиту в соответствии со сроками и условиями кредитного договора. Прибыльность коммерческого банка находится в непосредственной зависимости от этого вида риска, поскольку на стоимость кредитной части банковского портфеля активов, в значительной степени оказывают влияние невозврат или неполный возврат выданных кредитов, что отражается на собственном капитале банка. Кредитный риск не является "чистым" внутренним риском кредитора, поскольку напрямую связан с рисками, которые принимают на себя и несут его контрагенты. Поэтому управление этим риском (минимизация) предполагает не только анализ его "внутреннего" компонента (связанного, например, со степенью диверсификации кредитного портфеля), но и анализ всей совокупности рисков заемщиков.

Различаются такжестрановой кредитный риск (

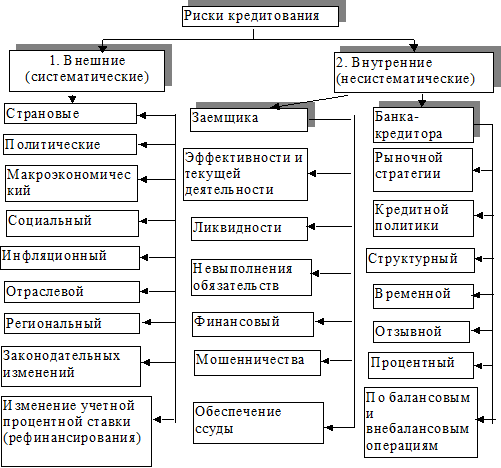

при предоставлении иностранных кредитов) и риск злоупотреблений (сознательно прогнозирующий невозврат). Кредитный риск входит в систему рисков финансовой сферы. Существует несколько классификаций кредитных рисков. Одна из них представлена на схеме №1.

Схема №1. Классификация кредитных рисков

.

Кредитный риск, или риск невозврата долга, в одинаковой степени относится как к банкам, так и к их клиентам и может быть промышленным (связанным с вероятностью спада производства и/или спроса на продукцию определенной отрасли); риск урегулирования и поставок обусловлен невыполнением по каким-то причинам договорных отношений; риск, который связан с трансформацией видов ресурсов (чаще всего по сроку), и риск форс-мажорных обстоятельств.

Степень кредитного риска банков зависит от таких факторов, как:

· степень концентрации кредитной деятельности банка в какой-либо сфере (отрасли), чувствительной к изменениям в экономике, т.е. имеющей эластичный спрос на свою продукцию, что выражается степенью концентрации клиентов банка в определенных отраслях или географических зонах, особенно подверженных конъюнктурным изменениям;

· удельный вес кредитов и других банковских контрактов, приходящихся на клиентов, испытывающих определенные специфические трудности;

· концентрация деятельности банка в малоизученных, новых, нетрадиционных сферах;

· внесение частых или существенных изменений в политику банка по предоставлению кредитов, формированию портфеля ценных бумаг;

· удельный вес новых и недавно привлеченных клиентов;

· введение в практику слишком большого количества новых услуг в течение короткого периода (тогда банк чаще подвергается наличию отрицательного или нулевого, потенциального спроса);

· принятие в качестве залога ценностей, труднореализуемых на рынке или подверженных быстрому обесцениванию.

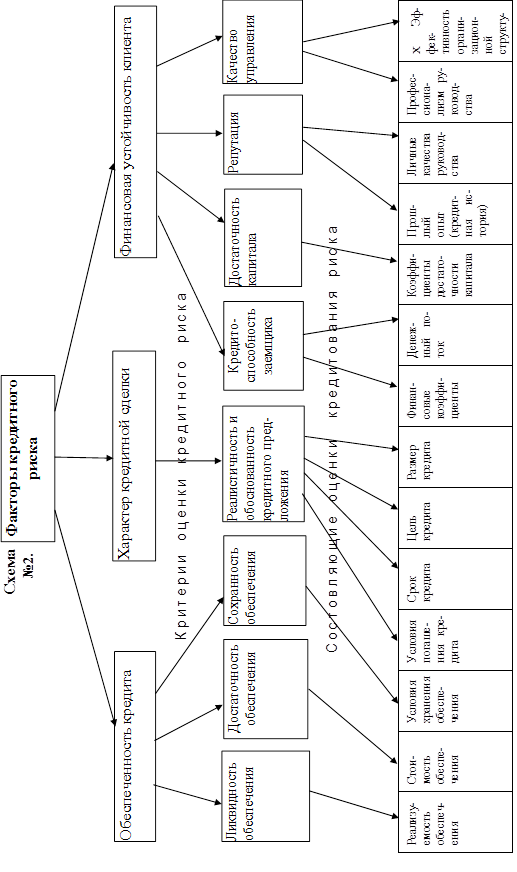

Комплекс факторов, оказывающих влияние на степень кредитного риска, изображен на схеме №2.

"Факторы кредитного риска".

Риск кредитования заемщиков зависит от вида предоставляемого кредита. В зависимости от сроков предоставления кредиты бывают кратко-, средне - и долгосрочные; от видов обеспечения - обеспеченные и необеспеченные, которые в свою очередь могут быть персональными и банковскими; от специфики кредиторов - банковские, государственные, коммерческие (фирменные), кредиты страховых компаний и частных лиц, консорциональные (синдицированные), которые структурируются на клубные (где число кредиторов ограничено) и открытые (участие в нем может принять любой банк или предприятие); от видов дебиторов - сельскохозяйственные, промышленные, коммунальные, персональные; от направления использования - потребительские, промышленные, на формирование оборотных средств, инвестиционные, сезонные, на устранение временных финансовых трудностей, промежуточные, на операции с ценными бумагами, импортные и экспортные; по размеру - мелкие, средние, крупные; по способу предоставления - вексельные, при помощи открытых счетов, сезонные, консигнации.

По мере развития кредитных отношений в рыночной экономике зарубежных стран круг критериев оценки качества ссуд также расширялся. В настоящее время он охватывает более 10 позиций. К числу основных из них относятся: назначение и вид ссуды; ее размер, срок и порядок погашения; степень кредитоспособности клиента, его отраслевая принадлежность и форма собственности; характер взаимоотношений заемщика с банком; степень информированности о нем банка; объем и количество обеспечения возвратности ссуды.

В России число критериев оценки качества ссуд пока ограничено. Исходя из рекомендаций ЦБР, в настоящее время применяется два главных критерия

: степень обеспеченности возврата ссуды и фактическое состояние с погашением ранее выданных ссуд. Они соответствуют содержанию первого этапа управления кредитным портфелем.

С точки зрения обеспечения возвратности ссуд Банк России предлагает выделять три группы кредитов, различающихся по степени риска.

1. Первая группа

получила название "обеспеченные ссуды". В нее включаются ссуды, имеющие обеспечение в виде ликвидного залога, реальная (рыночная) стоимость которого равна ссудной задолженности или превосходит ее, либо имеющие банковскую гарантию, гарантию правительства РФ и субъектов РФ, либо застрахованные в установленном порядке.

2. Вторая группа - "

недостаточно обеспеченные ссуды" - охватывает ссуды, имеющие частичное обеспечение (по стоимости не меньше 60% от размера ссуды), но его реальная (рыночная) стоимость или способность реализации сомнительна.

1. Третья группа

- необеспеченные ссуды. Они либо не имеют обеспечения, либо реальная (рыночная) стоимость обеспечения менее 60% от размера ссуды.

Второй критерий классификации

отражает фактическое состояние с погашением ранее выданных ссуд. В этой связи выделяется 5 групп кредитов:

ссуды, возвращаемые в срок;

ссуды с просроченной задолженностью сроком до 30 дней;

ссуды с просроченной задолженностью от 30 до 60 дней;

ссуды с просроченной задолженностью от 60 до 180 дней;

ссуды с просроченной задолженностью свыше 180 дней.

В зависимости от величины кредитного риска все ссуды подразделяются на 4 группы:

1 группа

- стандартные (практически безрисковые) ссуды;

2 группа

- нестандартные ссуды (умеренный уровень риска невозврата);

3 группа

- сомнительные ссуды (высокий уровень риска невозврата);

4 группа

- безнадежные ссуды (вероятность возврата практически отсутствует, ссуда представляет собой фактические потери банка).

Основными элементами управления кредитным риском являются: анализ финансового состояния заемщиков и контрагентов, обеспечение кредита, установка лимитов на операции, резервирование. Все эти пункты должны быть четко сформулированы в кредитной политике банка.

Принципы кредитной политики

составляют основу стратегии банка, имея как общие, так и специфические черты для отдельных банков. Наиболее общие характеристики выглядят примерно следующим образом:

1.

Консерватизм

. Банку следует придерживаться консервативной кредитной политики, стараясь полностью покрывать свои риски. Кредит выдается только надежным заемщикам, имеющим высокое качество менеджмента.

2.

Приоритет наличия обеспечения.

Важнейшим условием решения о выдаче кредита должно быть наличие достаточно ликвидного обеспечения, стоимость которого с учетом дисконта, учитывающего издержки на реализацию залога и его возможное обесценение, должна быть достаточна для покрытия основной суммы кредита и процентов по нему. Залог должен быть застрахован.

3.

Контроль за целевым использованием кредита, сохранностью залога, финансовым состоянием клиента.

Следует изыскать возможность контроля за действиями клиента и его финансовыми потоками путем оплаты его счетов, контроля поступлений, сохранности залога и т.д. После выдачи проводится мониторинг финансового состояния клиентов.

4.

Диверсификация кредитного портфеля

. Банк должен придерживаться диверсификации кредитного портфеля, по возможности ограничивая концентрацию кредитов по однотипным сферам бизнеса, отраслям, регионам, видам залога и т.д. Немаловажным фактором снижения риска является предпочтение выдачи большего числа меньших кредитов, нежели меньшего числа более крупных.

5.

Ограничение риска на одного заемщика

. Другим важнейшим следствием диверсификации является ограничение риска на одного заемщика. Риск устанавливается в зависимости от типа заемщика.

6.

Ограничение совокупного кредитного риска

. В зависимости от степени ликвидности банка, наличия депозитной базы и величины капитала, нормативов ЦБ устанавливается максимальный кредитный риск на банк, т.е. ограничение на размер кредитного портфеля банка в целом.

7.

Активный маркетинг надежных заемщиков

. Для обеспечения качества кредитного портфеля следует вести активный поиск надежных заемщиков, особенно среди клиентов банка.

Кроме того, такая стратегия является важнейшим фактором развития клиентской базы.

Формирование резервов

производится на основании Инструкции ЦБ РФ от 30 июня 1997 г. N 62 "О порядке формирования и использования резерва на возможные потери по ссудам".

Установление лимитов на операции

связано с введением следующих ограничений: по величине совокупного кредитного портфеля, по клиентам, по величине непокрытого кредитного риска, по концентрации (по сферам бизнеса, отраслям промышленности, географическим регионам, видам обеспечения и т.д.), по полномочиям органов, ответственных лиц, региональных подразделений.

Диверсификация кредитного портфеля

. Уровень риска может быть уменьшен за счет привлечения большого количества независимых друг от друга заемщиков. Не менее эффективен принцип снижения концентрации кредита - размещение большего количества средних кредитов, чем малого количества крупных. Путем лимитирования производят диверсификацию по отраслям, регионам.

Обслуживание проблемных активов

. В случае возникновения просрочек по кредиту наибольшую роль играет добрая воля клиента в понимании своей ответственности и его желание вернуть кредит. При этом возможно достижение компромисса. Как правило, добросовестный клиент заранее предупреждает банк о своих проблемах, просит провести лонгацию либо прочие изменения условий договора. Иногда по тем или иным причинам сумма оказывается недостаточной и требуется ее увеличение.

Самое главное четко оценить ситуацию и понять можно ли найти из нее выход - при освоении кредита клиент может потерпеть неудачу не только из-за своих просчетов. Однако, в любом случае, средства должны быть возвращены банку. Чаще всего стоит проблема - реализовать залог или помочь клиенту. Если санация бизнеса клиента экономически оправдана, разрабатывается бизнес план, банк получает расширенные полномочия. Как показывает зарубежная практика, в тех странах, где законодательство надежно защищает права кредитора, в большинстве случаев происходит санация бизнеса. Напротив, нарушение прав кредитора губительно не только для банковской системы, но и для экономики в целом, способствуя снижению ее эффективности.

Основным методом снижения риска кредитования является анализ кредито - и платежеспособности заемщиков. Кредитоспособность

клиента банка - способность заемщика полностью и в срок рассчитаться по своим долговым обязательствам (основному долгу и процентам). Уровень кредитоспособности клиента свидетельствует о степени индивидуального риска банка, связанного с выдачей конкретной ссуды конкретному заемщику.

Оценка кредитоспособности предприятий

основывается на фактических данных баланса, отчета о прибылях и убытках, кредитной заявке, информации об истории клиента и его менеджерах. В качестве способов оценки кредитоспособности используются система финансовых коэффициентов, анализ денежного потока, делового риска и менеджмента. Выбор используемых коэффициентов определяется особенностями клиентуры банка, возможными причинами финансовых затруднений, кредитной политикой банка. Возможно применение следующих коэффициентов:

- Коэффициент текущей ликвидности (Ктл)

показывает, способен ли заемщик в принципе рассчитаться по своим долговым обязательствам.

Ктл= текущие активы / текущие пассивы

Если долговые обязательства превышают средства клиента, последний является некредитоспособным. Значение коэффициента не должно быть менее 1. Исключение допускается только для клиентов с очень быстрой оборачиваемостью капитала.

- Коэффициент быстрой ликвидности (Кбл)

прогнозирует способность заемщика быстро высвободить из своего оборота средства в денежной форме для погашения долга банка в срок.

Кбл= ликвидные активы / текущие пассивы

Следующая группа коэффициентов - коэффициенты оборачиваемости - дополняют первую группу и позволяют сделать более обоснованное заключение. Например, если показатели ликвидности растут за счет увеличения дебиторской задолженности и стоимости запасов при одновременном их замедлении, нельзя повышать класс кредитоспособности заемщика.

В группу коэффициентов эффективности (оборачиваемости) входят:

- Оборачиваемость запасов

- Оборачиваемость дебиторской задолженности в днях:

Средние остатки дебиторской задолженности в периоде /

Однодневная выручка от реализации

- Оборачиваемость основного капитала:

Выручка от реализации /

Средняя остаточная стоимость основных фондов в периоде

- Оборачиваемость активов:

Выручка от реализации /

Средний размер активов в периоде

Коэффициенты эффективности анализируются в динамике, а также сравниваются с показателями конкурирующих фирм и со среднеотраслевыми.

Кроме этих применяются и другие показатели:

- коэффициент промежуточного покрытия

рассчитывается как отношение суммы денежных средств, ценных бумаг и дебиторской задолженности к краткосрочным обязанностям. Оптимальное значение этого коэффициента должно находиться в интервале 0,7 - 0,8. Экономический смысл коэффициента состоит в том, что он показывает, какую часть своих краткосрочных обязательств предприятие может покрыть, если использует имеющиеся у него денежные средства, ценные бумаги и, кроме того, к нему поступят все денежные средства, являющиеся дебиторской задолженностью, то есть с ним рассчитаются все его должники.

- общий коэффициент покрытия

рассчитывается как отношения суммы денежных средств, ценных бумаг, дебиторской задолженности, незавершенного производства и всех имеющихся на предприятии запасов материальных средств (за вычетом расходов будущих периодов) к краткосрочным обязательствам предприятия. Оптимальное значение этого коэффициента должно находиться в диапазоне от 2 до 2,5. Экономический смысл коэффициента заключается в том, что он показывает, во сколько раз все оборотные активы предприятия превышают его краткосрочные обязательства. Чем выше значение данного показателя, тем лучше состояние предприятия.

Финансовая устойчивость предприятия

оценивается с использованием следующей совокупности расчетных коэффициентов:

- коэффициент автономии

рассчитывается как отношение совокупности собственных средств, привлеченных для формирования имущества предприятия к стоимости всего его имущества (капитала).Считается нормальным, если значение коэффициента автономии составляет не менее 0,5. Рост коэффициента свидетельствует об увеличении финансовой устойчивости и независимости предприятия, а его снижение - о риске финансовых затруднений в будущем.Экономический смысл состоит в том, что коэффициент показывает, какая часть имущества предприятия сформирована за счет его собственных средств.

- коэффициент соотношения заемных и собственных средств.

Он находится как отношение суммы всех обязательств предприятия к величине его собственных средств. Оптимальное значение должно быть не менее 1.

- коэффициент маневренности.

Является весьма существенной характеристикой финансовой устойчивости предприятия и находится как отношение собственных оборотных средств к общей величине источников собственных средств.Считается, что коэффициент маневренности должен иметь значение близкое к 0,5.Экономический смысл этого коэффициента сводится к тому, что он показывает, какая часть собственных средств предприятия находится в мобильной форме.

Помимо приведенной экспресс - методики кредитные учреждения практикуют проведение технико-экономических расчетов (ТЭР) по конкретным инвестиционным проектам. В ходе ТЭР, как правило, рассчитываются следующие показатели:

- срок погашения кредита

на техническое перевооружение и реконструкцию:

С

П осв - период освоения проектной мощности;

К - сумма кредита, включая % за его использование;

Аос - сумма амортизационных отчислений направляемых на погашение

кредита в период освоения проектных мощностей;

П - годовая сумма прибыли, направляемая на погашение кредита;

А - годовая сумма амортизационных отчислений, направляемая на

погашение кредита.

- срок окупаемости инвестиций -

это время, в течение которого обеспечивается накопление прибыли, компенсирующей осуществление этих вложений в месяцах:

Ток = Иоф + Иос + Кп х 12,

Где П

Иоф - инвестиции в основные фонды;

Иос - инвестиции в оборотные средства;

Кп - сумма % за пользование долгосрочным кредитом.

П - годовая сумма прибыли от ввода предприятия по проекту или от проведения мероприятий по реконструкции.

- срок возмещения -

это время, в течение которого амортизационные отчисления достигают размера инвестиций, вложенных в основные производственные фонды в месяцах:

Твозм.

Апв - годовая сумма амортизации, начисленная по установленным нормам, на вновь введенные в ходе реализации инвестиционного проекта основные фонды.

- срок погашения -

это время, в течение которого, начиная со дня ввода объекта строительства в действие, заемщик полностью рассчитывается с банком за кредит, за счет всех источников погашения кредитов (в месяцах):

Тп = Иоф + Иос + Кп х 12 / Пп + Апв погаш.+ Пи

Пп - годовая сумма прибыли, направленная на погашение долгосрочного

кредита;

Апв повыш - годовая сумма амортизации направленная на погашение

кредита;

Пи - прочие источники, направляемые на погашение кредита.

- срок пользования кредитом

- период времени со дня выдачи ссуды до ее полного погашения (мес.)

Т пользов. = (Иоф+Иос+Кп х 12) + Тс + Тос / Пп + Апвп + Пи

Тс - срок строительства;

Тос - срок освоение производственных мощностей.

После проведения мероприятий, связанных с экспертизой заемщика и страхованием кредитного рынка банк закрепляет свои отношения с ним кредитным договором.

Оценка кредитоспособности физического лица

основывается на соотношении испрашиваемой ссуды и его личного дохода, общей оценке финансового положения и имущества, составе семьи, личностных характеристиках, изучении кредитной истории клиента. Кредитный работник анализирует доходы и расходы клиента. Доходы, как правило, определяются по трем направлениям: доходы от заработной платы, сбережений и капитальных вложений, прочие доходы. К основным статьям расходов заемщика относятся: выплата подоходного и других налогов, алименты, ежемесячные или квартальные платежи по ранее полученным ссудам, выплаты по страхованию жизни и имущества, коммунальные платежи и т.д. Подтверждение размеров доходов и расходов возлагается на клиента, который предъявляет необходимые документы.

Оценка кредитоспособности заемщика - физического лица (по методике Сберегательного Банка РФ).

Учитывается: чистый среднемесячный доход заемщика за 6 месяцев; чистый доход поручителей; сумма и срок кредита; коэффициент платежеспособности заемщика, соответствующий величине чистого дохода:

до 500$ США - 0.3; 500$ - 1000$ США - 0.4;

1000$ США - 2000$ США - 0.5; более 2000$ - 0.6

Расчет платежеспособности производится по формуле:

Р = D4

х KхT,

где

Р - платежеспособность клиента;

D4 -

среднемесячный чистый доход;

К - коэффициент платежеспособности;

Т - период кредитования (в месяцах).

Платежеспособность поручителей определяется аналогично платежеспособности заемщика, коэффициент - 0,3.

Максимальный размер представляемого кредита (

S)

рассчитывается следующим образом: - в два этапа:

Определение максимального размера кредита (S)

1. Размер кредита с учетом платежеспособности заемщика (

Sp):

P

SP

= SP

=

r (% ст) х t

1 + 1 +

100 х 12

2. Полученная величина корректируется с учетом индивидуальных особенностей заемщика, прежде всего стоимости обеспечения (О), которая равна суммарной платежеспособности поручителей и залога в оценочной стоимости. Если О < Р, то максимальный размер кредита (Sо) определяется как:

P

SP

= SP

=

r (% ст) х t

1 + 1 +

100 х 12

Банк проводит анализ платежеспособности заемщика и его поручителей. В результате определяются возможности клиента производить платежи в погашение основного долга и процентов, а поручителя - осуществлять их в случае неплатежеспособности основного заемщика. После положительной оценки кредитоспособности клиента банк и заемщик приступают к согласованию условий кредитного договора. В договоре отдельным пунктом оговариваются дополнительные гарантии возврата кредита, т.е. помимо первичных источников погашения ссуды (для предприятий это выручка, для физических лиц - заработная плата) изыскиваются вторичные. К их числу относятся: залог имущества и прав, уступка требований и прав, гарантии и поручительства, страхование.

Залог

имущества клиента является одной из распространенных форм обеспечения возвратности банковского кредита. Залог имущества оформляется договором о залоге, подписанным двумя сторонами и подтверждающим право кредитора при неисполнении платежного обязательства заемщиком получить преимущественное удовлетворение претензий из стоимости заложенного имущества. В России правовая основа залогового механизма определена Законом "О залоге" 2872-1 от 29 мая 1992г.

Предметом залога

могут выступать вещи, ценные бумаги, иное имущество и имущественные права. Предметы залога должны соответствовать общим требованиям, предъявляемым к данной категории:

1. должны принадлежать заемщику (залогодателю);

2. должны иметь денежную оценку.

3. должны быть ликвидны, т.е. обладать способностью к реализации.

Общим требованием к количественной определенности предметов залога является превышение стоимости заложенного имущества по сравнению с основным обязательством, которое имеет залогодатель к залогодержателю, т.е. стоимость заложенного имущества должна быть больше суммы ссуды и причитающихся за нее процентов. При выдаче ссуд под товарно-материальные ценности максимальная сумма ссуды не превышает, как правило, 85% стоимости предметов залога. При выдаче ссуд под залог государственных ценных бумаг максимальная сумма ссуды может достигать 95% их стоимости, а при залоге негосударственных ценных бумаг - 80-85% их рыночной стоимости.

При выборе предметов залога важно не только определить критерии качества (быстрота реализации, относительная стабильность цен, возможность страхования, долговременность хранения), но и обеспечить сохранность залога. Заложенные ценности могут быть переданы на хранение кредитору, в этом случае заемщик остается собственником имущества с опосредованным владением. Он не может распоряжаться и использовать заложенные ценности. Указанный вид залога называется закладом

и представляет собой твердый залог

. Кредитор приобретает при закладе право пользоваться заложенным имуществом. Одновременно на него переходит обязанность надлежащим образом содержать и хранить предмет заклада, нести ответственность за утрату и порчу. В качестве предметов заклада могут выступать валютные ценности, ценные металлы, изделия искусства, украшения. Как показала практика, твердый залог имеет ограниченную сферу применения, т.к. он рассчитан на ценности, не предназначенные для текущего потребления.

Залог товаров в обороте

применяется при кредитовании торговых организаций. Этот вид залога получил название залога с переменным составом, т.к. в процессе реализации заложенные ценности продаются, а на их место поступают другие.

Залог товаров в переработке

близок по содержанию к предыдущему виду залога. Он применяется при кредитовании промышленных предприятий. При этом заемщик использует заложенное сырье и материалы и заменяет их готовой продукцией.

Некоторые особенности в использовании залога имеются при выдаче ипотечных ссуд, которые получили широкое развитие в мировой банковской практике. В этом случае появляется такой вид залога как ипотека - залог недвижимого имущества.

Объектом ипотеки могут быть здания, сооружения, оборудование, земельные участки, жилые дома и квартиры, дачи, садовые дома, гаражи и др. строения. Ипотека используется при выдаче долгосрочных ссуд юридическим и физическим лицам. При выдаче ипотечного кредита важно правильно провести оценку стоимости залога, которую должен провести квалифицированный оценщик.

В качестве форм обеспечения возвратности кредита в практике кредитования применяются также цессия и передача права собственности.

Цессия -

это документ заемщика (цедента), в котором он уступает свое требование (дебиторскую задолженность) кредитору (банку) в качестве обеспечения возврата кредита.Достаточно широко применяется западными банками, а в последнее время находит применение и в России. Представляет собой специальный договор, согласно которому заемщик уступает свои денежные требования к покупателям своей продукции (дебиторскую задолженность) в пользу банка в качестве обеспечения возврата кредита. Стоимость уступленного денежного требования должна быть достаточной для того, чтобы погасить ссудную задолженность и проценты по ней, а также возможные штрафы и неустойки.

Формой обеспечения возвратности кредита являются также гарантии и поручительства.

В этом случае имущественную ответственность несет за заемщика третье лицо. В России широко применяется предоставление гарантии одним банком другому при выдаче последним кредита клиенту первого банка. Такая ситуация возникает в связи с отсутствием у банка свободных ресурсов для предоставления кредита своему клиенту, а также когда выдача крупной суммы кредита нарушает ликвидность его баланса. При выдаче гарантии банк не утрачивает связи с клиентами, хотя и не кредитует его.

В качестве субъекта гарантированного обязательства, кроме банка, могут выступать финансово устойчивые предприятия или специальные учреждения, располагающие средствами.

Поручительство применяется при взаимоотношениях банка, как с юридическими, так и физическими лицами. Оформляется письменным договором между сторонами. В России поручительство широко применяется при выдаче долгосрочных кредитов населению. Поручителем может выступать лицо, имеющее постоянное место работы, постоянный доход, определенное имущество (дом, автомобиль, дачу, земельный участок). В случае невозможности погашения заемщиком ссуды в срок ее сумма взыскивается с поручителя. Заключение договора поручительства рождает гражданско-правовые отношения не только между кредитором и поручителем, но и между последним и должником. У поручителя и должника возникают по отношению друг к другу взаимные права и обязанности.

Одной из продуктивных является методика, изложенная ЦБ РФ в Инструкции №62-а от 30.06.97г "О порядке формирования и использования резерва на возможные потери по ссудам". Эта методика разработана с точки зрения приближения финансовой отчетности банков России к международным стандартам с участием международных экспертов и МВФ. В соответствии с приведенными в ней методическими рекомендациями оценки кредитных рисков для пересмотра кредитного портфеля предполагается создание резерва под каждую ссуду банка в зависимости от уровня кредитного риска. Резерв создается под каждую конкретную ссуду в зависимости от уровня кредитного риска и зависит от общей суммы кредитов на дату отчетности и степени риска по каждой из них, а не от суммы выданных в течение отчетного периода кредитов. Резерв на возможные потери по ссудам (РВПС) формируется за счет отчислений, относимых на расходы банков, и используется только для покрытия непогашенной клиентами (банками) ссудной задолженности по основному долгу. Размер отчислений в РВПС составляет:

· по ссудам 1 группы риска - 1% основного долга;

· по ссудам 2 группы риска - 20% основного долга;

· по ссудам 3 группы риска - 50% основного долга;

· по ссудам 4 группы риска - 100% основного долга.

Общая величина расчетного резерва на возможные потери по ссудам определяется как сумма расчетных величин резерва в разрезе отдельных ссудных задолженностей, отнесенных к одной из четырех групп риска на основе критериев классификации ссуд.

В соответствии с п.2.2 Указания ЦБ РФ от 25.12.1997 г. № 101-У для действующих по состоянию на 01.01.1998 г. банков, на 1998-2000 гг. вводится поэтапный режим создания указанного резерва, при котором реально создаваемый банками резерв не может быть меньше следующих величин:

· начиная с отчетности на 1 февраля 1998 г. - 40% расчетного резерва (см. также Разъяснения ЦБ РФ от 02.02.1998 г. №39-Т);

· начиная с отчетности на 1 февраля 1999 г. - 75% расчетного резерва;

· начиная с отчетности на 1 февраля 2000 г. - 100% расчетного резерва.

Существуют также методы, применяемые ЦБ РФ по предупреждению кредитных рисков в коммерческих банках. Инструкция ЦБРФ № 110-И от 16.01.2004 "Об обязательных нормативах банков" предусматривает, в числе прочих, и ряд нормативов по предупреждению кредитных рисков.

Максимальный размер риска на одного заемщика или группу связанных заемщиков (Н6)

рассчитывается как отношение совокупных требований банка к заемщику или группе связанных заемщиков по кредитам, учтенным векселям, займам, депозитам и драгметаллам и суммы, не взысканной банком по своим гарантиям и поручительствам к собственным средствам (капиталу) банка:

На практике целесообразно снижать данный норматив решением руководства банка до 18-20%. Это позволит более широко диверсифицировать кредитный портфель и снизить общую степень риска для банка.

Максимальный размер крупных кредитных рисков Н7

рассчитывается как соотношение совокупной величины крупных кредитных рисков к собственным средствам (капиталу) банка.

Максимальный размер риска на одного заемщика акционера Н 9, совокупная величина рисков по акционерам банка Н 9.1

Максимальный размер риска на одного инсайдера Н10, совокупная величина риска по инсайдерам Н 10.1

К категории инсайдеров относятся физические лица: директора (президенты, председатели и их заместители), члены Совета, члены кредитного комитета, руководители дочерних и материнских структур и другие лица, которые могут повлиять на решение о выдаче кредита, а также родственники инсайдеров, бывшие инсайдеры и другие лица, участвующие в сторонних структурах, в которых также участвуют инсайдеры. Совокупная

В настоящее время активно обсуждается необходимость сокращения числа обязательных нормативов вообще и нормативов кредитного риска, в частности.

Практикующие специалисты банковского дела считают, что несовершенство методики их расчета позволяет искусственно выходить на нормативные показатели, не обеспечивая реального снижения кредитного риска.

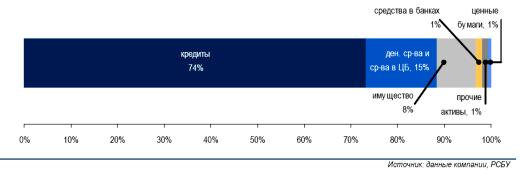

Преобладающим видом деятельности ОАО "АКИБАНК" является кредитование. В общем объеме полученных доходов доля процентов по ссудам превышает 75%, в частности по ссудам, предоставленным клиентам некредитным организациям - 67,9% (по состоянию на 01 октября 2005 г).

Эффективное управление портфелем займов, процессом проведения кредитных операций, обеспечение высокого уровня качества и оперативности в осуществлении кредитных операций, а также получение постоянных источников дохода и минимизация банковских рисков - основные принципы кредитной политики банка.

Рисунок 1. Структура активов.

Основными структурными подразделениями, на которые возлагаются функции контроля над рисками в ОАО "АКИБАНК" являются Наблюдательный совет банка, Правление банка, кредитный комитет банка, отдел контроля банковских рисков, казначейство Банка и отдел внутреннего контроля Банка.

В течение 2006 года были созданы внутренние положения, регламентирующие порядок выявления, оценки, контроля и минимизации рисками в ОАО "АКИБАНК". Данные документы разработаны в соответствии с требованиями нормативных актов ЦБ РФ, документов Базельского комитета, Общепризнанных Принципов Управления Рисками (Generally Accepted Risk Principles - GARP), собственных методик оценки, показателей и инструментов управления рисками.

В целях оценки, контроля и минимизации кредитных рисков в ОАО "АКИБАНК" действует утвержденный порядок проведения операций, включающий в себя соответствующие правила и процедуры, утвержденные полномочия по принятию решений и лимиты по объему проводимых операций. В банке разработана система управления кредитными рисками, которые ограничиваются установленными лимитами по оптимизации риска по типам заемщика, риска на одного или группу заемщиков, по крупным кредитам, инсайдерам и акционерам банка. Кроме этого были установлены лимиты и постоянно производится мониторинг суммы условных обязательств кредитного характера (КРВ) и суммы кредитов, выданных связанным с банком сторонам. Производится ежедневный расчет показателя "вероятность дефолта заемщика", на основе которого производится расчет величины Value-at-Risk (VaR). Кредитные риски, ограниченные обязательными требованиями Банка России, а также сумма условных обязательств кредитного характера (КРВ) контролируются ежедневно, в "масштабе реального времени" с помощью разработанной в банке системы "Управленческий учет". Риски по типам заемщиков, и суммы кредитов, выданных связанным с банком сторонам, контролируются ежемесячно и результаты доводятся до правления и Наблюдательного Совета банка.

Оценка кредитного риска и работа по его минимизации начинается на стадии рассмотрения заявок на выдачу кредита.

В качестве одного из принципов кредитной политики ОАО "АКИБАНК", направленного на минимизацию кредитного риска, используется комплексный подход к анализу заемщика. С целью выявления на ранней стадии признаков возникновения финансовых затруднений и принятия мер по защите интересов банка, осуществляется постоянный мониторинг кредитов, который включает в себя анализ финансовой отчетности заемщика на предмет изменения уровня кредитоспособности, проверку выполнения условий кредитования, проверку залогового обеспечения. Уменьшение рисков потери активов при кредитных операциях достигается путем надлежащим образом оформленного обеспечения и страхования залогов страховыми компаниями с хорошим финансовым положением.

Выявление, оценка, мониторинг, контроль и регулирование кредитного риска на уровне отдельно взятой ссуды осуществляется специалистами кредитных подразделений ОАО "АКИБАНК" ежедневно и непрерывно. Оценка (расчет) риска кредитного портфеля банка производится ежемесячно на основе аналитического и статистического методов расчета кредитного портфельного риска. Мониторинг и контроль уровня риска кредитного портфеля банка проводится отделом контроля банковских рисков ежемесячно. Контроль соблюдения процедур, определенных в "Положении об организации управления кредитным риском в ОАО "АКИБАНК" от 21.04.2006 года проводится отделом внутреннего контроля в соответствии с утвержденным планом проверки, но не реже одного раза в год. Ежеквартально отделом контроля банковских рисков проводится анализ динамики уровня риска кредитного портфеля ОАО "АКИБАНК", качественный анализ причин возникновения кредитных рисков, производится оценка кредитного риска в разрезе структурных подразделений.

Ключевыми элементами системы управления кредитными рисками являются: кредитная политика, процедуры оценки риска, контроль кредитных рисков на уровне отдельно взятой ссуды, управление кредитным портфелем. Утверждённая в банке кредитная политика создает основу всего процесса управления кредитными рисками. Она определяет объективные стандарты, которыми должны руководствоваться специалисты ОАО "АКИБАНК", отвечающие за предоставление и оформление кредитов, и управление ими. Кредитная политика позволяет поддерживать установленные стандарты в области кредитов, минимизировать риск и реально оценивать перспективы развития кредитования. Разработанные и утверждённые в ОАО "АКИБАНК" процедуры предполагают качественный анализ, основанный на детальном рассмотрении каждого кредитного договора, объекта кредитования, сроков, сумм, финансового состояния заемщика с точки зрения вероятности его дефолта, а также с учетом качества обслуживания заемщиком кредитного требования и обеспечения кредита.

В целях минимизации кредитного риска кредиты выдаются в соответствии с решениями кредитного комитета ОАО "АКИБАНК".

По результатам мониторинга кредитного портфеля ОАО "АКИБАНК" определяется динамика изменения состояния кредитного риска в банке, выявляются источники (причины) роста кредитного риска по каждому структурному подразделению банка. По всем выявленным источникам роста кредитного риска проводится анализ причин, повлекших его появление, и разрабатывается комплекс мероприятий, направленный на устранение этих причин. Правление банка регулярно, по мере получения отчётов отдела контроля банковских рисков о состоянии кредитного портфеля банка, осуществляет контроль и принятие управленческих решений по минимизации риска кредитного портфеля банка.

Оценка уровня основных видов рисков производится с использованием таких инструментов, как стресс-тестирование и сценарный анализ. Действующая в ОАО "АКИБАНК" система управления рисками позволяет с большой долей запаса выполнять основные нормативы Банка России (см. таблицу 1).

С 2004 г. ОАО "АКИБАНК" выполняет все нормативы, установленные Банком России. Ранее наблюдалось нарушение норматива Н6 - максимальный размер риска на одного заемщика, Н8 - максимальный размер риска на одного кредитора и/или вкладчика (ныне норматив упразднен) и Н11 - максимальный размер привлеченных денежных вкладов населения. Нарушения были вызваны активной работой с двумя основными крупными клиентами - ОАО "КАМАЗ" (в том числе через ОАО "ТФК КАМАЗ") и ОАО "Татэнерго". В частности, превышение норматива Н11 объяснялось внедрением системы выплаты заработной платы работникам ОАО "КАМАЗ" и его подразделений через вкладные счета и посредством пластиковых карт.

Таблица 1 Выполнение обязательных нормативов деятельности кредитной организации-эмитента на 01.01.2006г.

| № |

Статья |

Норматив |

Факт |

| H1

|

Достаточности капитала, % min |

10 |

16,9 |

| H2

|

Мгновенной ликвидности, % min |

15 |

36,61 |

| H3

|

Текущей ликвидности, % min |

50 |

64,24 |

| H4

|

Долгосрочной ликвидности, % max |

120 |

72,37 |

| H6

|

Максимальный размер риска на одного заемщика, % max |

25 |

23,81 |

| H7

|

Максимальный размер крупных кредитных рисков, % max |

800 |

250,58 |

| H9,1

|

Совокуп.величина кредитов, выданных акционерам, % max |

50 |

30,66 |

| H10,1

|

Совокуп.величина кредитов, выданных инсайдерам, % max |

3 |

2,06 |

| H12

|

Исп.собств.средств для приобр. долей др. юр.лиц, % max |

25 |

3,38 |

Источник: данные компании

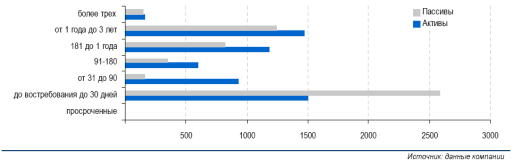

Срочность работающих активов и пассивов (остатки на 01.01.2006, млн. руб.)

Об эффективности системы управления рисками свидетельствует высокое качество ссудного портфеля. Наибольшую долю в кредитном портфеле составили кредиты 2-ой группы риска (78,7%), что свидетельствует о том, что основная сумма кредитов выдана заемщикам со средним финансовым положением. Обслуживание долга по данным кредитам удовлетворительное, что свидетельствует о своевременной уплате процентов и основного долга заемщиками банка. Просроченные ссуды на 01.01.2006г. незначительны и составили 0,16% от суммы кредитного портфеля при нормативе не более 1%. В отчетном периоде на увеличение резервов под возможные потери Банком направлены значительные средства - 56 млн.руб. (2.0 млн. долл. США). С одной стороны, это явилось результатом целенаправленной работы по управлению кредитным риском и следованию политике создания резервов, предписанной ЦБ РФ, с другой - увеличением кредитных вложений.

В 2006 году также начата работа по проведению стресс-тестирования Банка. В программном комплексе ИНЭК "Финансовый риск менеджер" производится ежеквартальное стресс-тестирование банка для расчета максимальных потерь - капитала под риском (VAR). Методы оценки рисков на основе VAR - анализа позволяют рассчитать с заданной вероятностью максимальные ожидаемые убытки банковского портфеля при условии сохранения текущих рыночных тенденций. Основной методикой стресс-тестирования в ОАО АКИБАНК" является сценарный анализ, проводимый на основе либо исторических событий, произошедших в прошлом, либо на основе гипотетических событий, которые могут произойти в будущем, и анализ чувствительности портфеля активов Банка к изменению факторов риска, на основании которых рассчитываются максимальные потери банка, которые могут возникнуть при самых неблагоприятных, но вероятных условиях. Сценарный анализ позволяет оценивать не только максимально возможные потери, но и проводить анализ чувствительности финансового результата банковского портфеля к изменению значений факторов риска и их волатильности.

Рисунок 2. Срочность работающих активов и пассивов (остатки на 01.01.2006г, млн. руб.)

В структуре активов преобладают кредиты, выданные до востребования и на срок от года до трех. При этом в структуре пассивов преобладают краткосрочные, в основном средства на счетах предприятий. Данный ресурс является достаточно гибким и, как показывает практика, в силу восполнимости может иметь эффективно более долгий срок погашения, чем 30 дней, что компенсирует кассовый разрыв пассивов с рабочими активами срочностью от 31 до 90 дней (самый большой разрыв в срочности на графике). Выпуск облигаций будет способствовать дальнейшему накоплению долгосрочных (до 3-х лет) ресурсов и сбалансированной срочности активов и пассивов.

ОАО "АКИБАНК" рассматривает перспективу внедрения автоматизированной системы оценки кредитных рисков физических лиц на базе аналитического комплекса KXEN. В ее основе лежит сегментирование рынка на четкие группы клиентов и моделирование поведения каждой из групп потребителей. При этом сама система основана на методе внутренней оценки портфеля рисков и управления им. Она позволяет отслеживать вероятность будущей неплатежеспособности заемщика, уже получившего кредит, или потенциального клиента, который только собирается взять у банка ссуду. Такой подход применяется на различных этапах взаимодействия между банком и клиентом: при подаче заявки, в ходе оценки поведения клиента, при возврате кредита.

Аналитический комплекс KXEN разработан компанией "Ксема" (программный продукт, предназначенный для выявления закономерностей в накопленных данных, построения описательных и предсказательных моделей, позволяющих объективно оценивать риски). Положительный эффект от использования KXEN - это высокая оперативность реакции на изменения условий: система позволяет быстро, буквально за часы, обнаружить уход модели от изменений в данных заемщиков и перестроить модель, оптимизировав ее под новые условия. В других системах эта функция лежит на аналитике.

Внедрение собственной скоринговой модели в бизнес-процесс оценки кредитоспособности заемщика позволит банку выработать стандарт сбора данных по клиенту. Банку удастся полностью формализовать весь комплекс мероприятий андерраййтинга: оценку кредитоспособности заемщиков для получения кредита, определение приоритетных дел и направлений работы в отношении заемщиков, состояние кредитного счета которых классифицировано как "неудовлетворительное", оценку динамики состояния кредитного счета заемщика, оценку вероятности мошенничества потенциального заемщика и т.д. Кроме того, собственная скоринговая система позволит производить периодическую коррекцию моделей с учетом изменения социально-экономических показателей среды. Это делает систему более гибкой, и позволяет банку оперативно работать с новыми видами рисков.

Первые данные о пробной работе новой системы уже продемонстрировали высокую степень надежности нового бизнес-процесса оценки заемщиков, использование которого осуществляется на базе скоринга и аналитических возможностей KXEN: по данным внутреннего анализа "АКИБАНКа", с момента внедрения системы, отмечается существенное сокращение просрочки в сегменте потребительских кредитов Банка и снижение операционных издержек.

Внедрение новой автоматизированной системы оценки кредитных рисков физических лиц даст банку возможность проводить дифференцированную политику выдачи кредитов. Сегодня благодаря внедрению нового бизнес-процесса оценки заемщиков Банк выделяет группы лояльных потребителей и предоставляет им продукты на льготных условиях по упрощенной процедуре оформления.

Как сообщил Первый Вице-президент Банка, "мы последовательно работаем над развитием собственной информационной системы кредитования физических лиц, позволяющей осуществлять оперативное банковское обслуживание клиентов во всех регионах присутствия Банка. Не стоит забывать, что внедрение подобных процессов также существенно снижает операционные расходы и увеличивает эффективность вложений. Внедрение KXEN для создания скоринговых моделей Банка - очередной шаг на этом пути".

В самых ближайших планах Банка - расширение сферы применения скоринга в процессе классификации "плохих долгов", что предоставляет возможность оперативного выбора самой оптимальной схемы работы для каждого отдельного случая задержки платежей или дефолта по кредиту.

Рыночная модель экономики предполагает, что прибыльность является важнейшим стимулом работы коммерческого банка. Однако развитие рыночных отношений всегда связано с изменением спроса и предложения, цены ссудного капитала, финансовых и юридических условий заключения сделок, кредитоспособности и платежеспособности клиентов. Под рисками банковской деятельности понимается возможность утери ликвидности и (или) финансовых потерь (убытков), связанная с внутренними и внешними факторами, влияющими на деятельность банка. Как правило, финансовая сделка, по которой банк предполагает получить высокий доход, является более рисковой, чем сделка с небольшим, но стабильным доходом.

В основе оценки риска лежит нахождение зависимости между определенными размерами потерь банка и вероятностями их возникновения.

Основной риск, с которым банк сталкивается в своей деятельности - это кредитный риск

, состоящий в неспособности либо нежелании партнера действовать в соответствии с условиями кредитного договора. Особенностью кредитного риска является его индивидуальный характер. Это обстоятельство определяет своеобразие методологии управления кредитными рисками. Принимая решение о выдаче кредита, банк должен ориентироваться не на оценку отдельных видов рисков, а на определение общего риска заемщика.

Предоставление крупных кредитов одному заемщику или группе связанных заемщиков - один из наиболее распространенных примеров кредитного риска; в данном случае речь идет о концентрации кредитных рисков. Значительная концентрация возможна и в связи с кредитованием определенных отраслей и секторов экономики. Возможна также группировка кредитов по другим характеристикам, из-за которых банк подвергается дополнительным рискам (например, при кредитовании коммерческих операций, осуществляемых с большой долей заемных средств).

Наряду с предоставлением крупных кредитов повышенные риски возникают при предоставлении связанных кредитов. Связанные кредиты - это предоставление кредитов физическим или юридическим лицам, связанным с банком через участие в капитале либо имеющим способность осуществлять прямой либо косвенный контроль банка. Наиболее тесно кредитный риск связан с двумя другими видами рисков - процентным риском и риском ликвидности. Кредитный риск возникает практически при любой операции банка, связанной с предоставлением ссуды потенциальному заемщику, будь то клиент, имеющий в банке счет, или же это сторонний клиент, обратившийся за получением ссуды.

Риск кредитования заемщиков зависит от вида предоставляемого кредита (рублевый или валютный, по простому счету, кредитная линия, вексельный, овердрафтный), от сроков его предоставления, вида обеспечения, направления его использования, от размера, степени концентрации кредитов у одного заемщика, от социально-политической и экономической ситуации в стране, от степени поддержки государством или местной властью данного заемщика и от других факторов.

Избежание риска полностью возможно лишь в одном случае - при отказе от проведения операции.

Объектом исследования в данной работе выступил ОАО "АКИБАНК", который за 14 лет успешной работы в банковском секторе зарекомендовал себя как универсальный коммерческий банк, предоставляющий широкий спектр банковских услуг юридическим и физическим лицам.

Рейтинговое агентство "Moody's" присвоило "АКИБАНКу" долгосрочный кредитный рейтинг по национальной шкале на уровне Baa2, сообщает Bankir.ru.

Рейтинг АКИБАНКа поддерживается следующими факторами: Банк имеет прочные позиции в области пластикового бизнеса: на середину 2006 года им было выпущено около 150 тыс. банковских карт, в основном, для целей выплаты заработной платы сотрудникам корпоративных клиентов.

Относительно развитая территориальная сеть, включающая три филиала в Татарстане и три филиала за пределами республики - в Москве, Уфе и Воронеже. Исторически низкий уровень просроченной задолженности по кредитам, что обеспечивает приемлемое качество активов.

На конец 2005г. сумма активов банка составила 217 млн. долларов США Динамика по сравнению с 2004 годом составила 65%. Объем кредитов вырос более чем на 49% в 2005г. ОАО "АКИБАНК" диверсифицировал свою ресурсную базу впервые выпустив в апреле 2006г облигации в рублях на общую номинальную сумму 600 млн. рублей.

Анализ методов управления рисками в ОАО "АКИБАНК" выявил следующие положительные моменты работы риск-менеджеров по снижению кредитного риска:

· расширение географии своей деятельности;

· кредитование "реального сектора" экономики;

· количество просроченных ссуд незначительно и составило 0,16% от суммы кредитного портфеля при нормативе не более 1%;

· на увеличение резервов под возможные потери Банком направлены значительные средства - 56 млн. руб.;

· рост выдачи кредитов по крупным клиентам (по сравнению с 2004 г. увеличение почти в 2 раза);

· кредитование частных лиц увеличилось на 58%;

· предложение различных видов накопительных схем, кредитов, в том числе ипотечных услуг для частных клиентов;

· для частных клиентов, имеющих положительную кредитную историю, разработаны программы поддержки лояльности клиентов.;

· разработан и утвержден пакет документов по ипотечному кредитованию населения совместно с такими партнерами, как ОАО "КИТ Финанс", ОАО "Агентство по ипотечному жилищному кредитованию".

В самых ближайших планах Банка - расширение сферы применения скоринга в процессе классификации "плохих долгов", внедрение автоматизированной системы оценки кредитных рисков физических лиц на базе аналитического комплекса KXEN. Работа по снижению кредитного риска продолжается.

1. ОАО "АКИБАНК". Информационный меморандум. Март 2006 года.

2. Абрамова М.А., Александрова Л.С. Финансы, денежное обращение и кредит. - М.: Дело, 2004.

3. Балабанов И.Т. Банки и банковское дело. - С-Пб: "Питер", 2005.

4. Банки и банковские операции: Учебник/ Под ред. Е.Ф. Жукова. М.: Банки и биржи, ЮНИТИ, 2006.

5. Банковские операции. Часть 2. Учетно-ссудные операции и агентские услуги: Учебное пособие / Под ред. О.И. Лаврушина. - М.: Инфра - М, 2004.

6. Банковское дело: Учебник / Под ред. О.И. Лаврушина. М.: Финансы и статистика, 2004.

7. Банковское дело: Учебник / Под ред. Ю.А. Бабичевой. М.: Экономика, 2005.

8. Букато В.И., Львов Ю.И. Банки и банковские операции в России. М.: Финансы и статистика, 2004.

9. Бункина М.К. Деньги. Банки. Валюта: Учеб. пособие. М.: АО Дис, 2003.

10. Гамидов Г.Н. Банковское и кредитное дело. - М.: Банки и биржи, 2005.

11. Гражданский Кодекс Российской Федерации

12. Едронова В.Н., Хасянова С.Ю. Классификация банковских кредитов и методов кредитования // Финансы и кредит, 1 (91), 2003.

13. Едронова В.Н., Хасянова С.Ю. Пути совершенствования кредитной политики // Финансы и кредит, 4 (94), 2004.

14. Ежеквартальный отчет по ценным бумагам ОАО "АКИБАНК" за 2004 год, за 1,2,3 кварталы 2005 года, за 1, 2 кварталы 2006 года

15. Ермаков С.Л. Работа коммерческого банка по кредитованию заёмщиков: Методические рекомендации. - М.: Компания "Алекс", 2004.

16. Жуков Е.Ф. Банки и небанковские кредитные организации, и их операции. - М.: "Вузовский учебник", 2004г.

17. Инструкции Банка России от 30.06.1997г. №62а "О порядке формирования и использования резерва на возможные потери по ссудам"

18. Корниенко С.Л. Оценка кредитоспособности заемщика в процессе управления кредитным риском. Диссертация на соискание ученой степени кандидата экономических наук. - М. - 2005. - 200 с.

19. Куликов А.А., Голосов В.В., Пеньков Е.Е. Кредиты. Инвестиции. - М.: Банки и биржи, 2004.

20. Куц А. В каком виде быть кредитной политике. // Финансист, 2004, №10.

21. Маркова, О.М., Сахарова Л.С. Коммерческие банки и их операции. М.: Банки и биржи, ЮНИТИ, 2002.

22. Обухов Н.П. Кредитный рынок и денежная политика/Финансы. - 2004. - №2.

23. Общая теория денег и кредита / Под ред. Е.В. Жукова, Л.М. Максимова, Н. М.Зеленкова и др. М.: ЮНИТИ, 2005.

24. Основы банковской деятельности. Под ред. д.э.н., профессора, заслуженного экономиста России Тагирбекова К.Р. - М.: Инфра-М, Весь мир, 2005, - 715 с;

25. Рид Э., Каттер Р., Гилл Э., Смит Р. Коммерческие банки / Под ред.В.М. Усоскина.2-е изд. М.: Космополис, 2004.

26. Роуз П.С. Банковский менеджмент. Предоставление финансовых услуг. - М.: Дело, 2005.

27. Руководство по кредитному менеджменту. / Под ред. Эдвардса В. - М.: Инфра-М, 20066.

28. Суская Е.П. Управление ссудными операциями как составная часть банковского менеджмента. / Деньги и кредит, №2, 2004.

29. Усоскин В.М. Современный коммерческий банк: управление и операции. М.: Всё для Вас, 2002.

30. Федеральный закон от 10 июля 2002 г. N 86-ФЗ О Центральном банке Российской Федерации (Банке России)

|