Реферат

«Учет расчетов в сельском хозяйстве»

Понятие учета расчетов и его задачи

В процессе финансово–хозяйственной деятельности совершается множество операций как на самих предприятиях, в том числе сельскохозяйственных, так и за их пределами, предприятия взаимодействуют с частными лицами, другими организациями, государством и прочими субъектами экономической жизни.

Для нормальной производственной деятельности сельскохозяйственные предприятия должны приобретать необходимые материальные ценности: нефтепродукты, запасные части, минеральные удобрения, прочие материалы. На этой стадии у сельскохозяйственных предприятий возникают расчетные взаимоотношения с поставщиками: организациями материально–технического снабжения сельского хозяйства, учреждениями потребкооперации и т.д.

После завершения производственной стадии и реализации произведенной сельскохозяйственной продукции предприятия вступают в расчетные взаимоотношения с покупателями: хлебоприемными организациями, мясокомбинатами, молокозаводами, пунктами приема скота, заготовительными конторами и пр.

После получения выручки за реализованную продукцию хозяйства используют эти средства на финансирование затрат на производство, а также для уплаты налоговых платежей, оплаты труда, оплаты расчетов с банковскими структурами и др.

Эти операции обычно проводятся с использованием денег, и их можно объединить в одну учетную категорию – расчеты.Таким образом, расчеты можно определить как взаимодействие предприятия с другими экономическими субъектами, основанное на денежных отношениях.

Расчеты в бухгалтерском учете отражаются на многих счетах. Как правило, это активно–пассивные счета, т.е. сальдо этих счетов может быть и активным, и пассивным. По дебету счетов расчетов показывают возникновение задолженности перед сельскохозяйственным предприятием, по кредиту – задолженность сельскохозяйственного предприятия перед контрагентом. Соответственно дебетовое сальдо отражает задолженность перед предприятием, кредитовое – задолженность предприятия.

Основными задачами учета расчетов являются:

• контроль за соблюдением установленного порядка осуществления расчетов и правильное документальное оформление операций;

• своевременность расчетов со всеми контрагентами и предотвращение просрочки дебиторской и кредиторской задолженности;

• своевременность и точность отражения в учетных регистрах расчетов со всеми организациями и лицами, а также периодическая сверка данных учета.

Учет расчетов по кредитам и займам

Особенности сельскохозяйственного производства (его сезонность, большая фондоемкость, дифференциация производства и др.) вызывают необходимость привлекать дополнительные источники финансирования деятельности. Источниками таких средств служат кредиты, полученные в банках и прочих финансовых институтах, бюджетные кредиты.

Кредиты предоставляются банками на принципах целевого использования, срочности, платности, возвратности. Для получения кредита сельскохозяйственное предприятие должно представить в учреждение банка следующие документы: заявление, копии балансов, учредительных документов, технико–экономическое обоснование и др.

Кроме банковских кредитов, сельскохозяйственные предприятия могут привлекать прочие заемные средства у юридических и физических лиц, могут получать краткосрочные и долгосрочные займы путем выпуска и продажи акций трудового коллектива, акций и облигаций предприятия, а также под векселя и другие обязательства.

Для учета операций получения и погашения кредитов и займов используют пассивные счета 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам». Полученные ссуды и займы отражают по кредиту этих счетов в корреспонденции со счетами по учету денежных средств и расчетов, а погашение ссуд и займов – по дебету счетов в корреспонденции по счетам денежных средств.

Начисленные проценты по полученным кредитам являются для заемщика в соответствии со ст. 5 ПБУ 15/01 «Учет займов и кредитов и затрат по их обслуживанию» и ст. 3 ПБУ 10/99 «Расходы организации» его прочими расходами и отражаются по дебету счета 91 «Прочие доходы и расходы» и кредиту счетов 66 и 67.

Следует отметить два момента:

1) при использовании заемных средств для предварительной оплаты, выдачи авансов, связанных с приобретением товарно–материальных ценностей, начисленные заемщиком проценты по кредиту относят на увеличение дебиторской задолженности и отражают по дебету счетов 60 «Расчеты с поставщиками и подрядчиками» или 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счетов 66 и 67. При поступлении ценностей их стоимость увеличивается на сумму начисленной дебиторской задолженности (дебетуют счета 10 «Материалы», 15 «Заготовление и приобретение материальных ценностей» и др. и кредитуют счета 60 и 76). Последующие начисления процентов за использование кредита под указанные ценности учитывают уже в общем порядке, т.е. включают в состав прочих расходов;

2) при использовании кредитов, полученных для финансирования приобретения основных средств, начисленные проценты до момента принятия объектов к учету включают в первоначальную стоимость объектов и отражают по дебету счетов 07 «Оборудование к установке» и 08 «Вложения во внеоборотные активы». После принятия основных средств к учету начисляемые проценты включают в состав прочих расходов (дебетуют счет 91 «Прочие доходы и расходы» и кредитуют счета 66 и 67).

Поступление средств от продажи акций трудового коллектива, акций и облигаций организаций, а также по другим обязательствам отражают по дебету денежных средств или счета 70 «Расчеты с персоналом по оплате труда» и кредиту счетов 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам».

Если ценные бумаги проданы предприятием по цене, превышающей их номинальную стоимость, то разницу между ценой продажи и номинальной стоимостью отражают по кредиту счета 98 «Доходы будущих периодов», а затем равномерно на протяжении всего срока займа списывают с дебета счета 98 в кредит счета 91 «Прочие доходы и расходы».

Если облигации размещаются по цене ниже номинальной их стоимости, то разницу между ценой размещения и номинальной стоимостью облигаций доначисляют равномерно в течение срока обращения облигаций. На сумму доначислений дебетуют счет 91 и кредитуют счет 66 или 67.

Причитающиеся проценты по полученным займам отражают по кредиту счета 66 или 67 и дебету счетов учета источников выплат так же, как и по кредитам банков.

Расходы, связанные с выпуском и распространением ценных бумаг, учитывают по дебету счета 91 с кредита соответствующих расчетных, денежных и материальных счетов.

При погашении и возврате ценных бумаг их списывают в дебет счета 66 или 67 с кредита денежных счетов.

Прекращение обязательств по договору займа может быть оформлено в виде отступного или новации (ст. 409 и 414 ГК РФ). В этом случае поступления денежных средств к заемщику рассматривается в качестве не подлежащих налогообложению. С момента заключения соглашения об отступном взаимоотношения сторон регулируются правилами договоров купли–продажи или возмездного оказания услуг.

При возврате заемщиком займов, полученных в натуральной форме, могут возникать стоимостные разницы в оценке имущества, полученного в качестве займа, и имущества, передаваемого для погашения. Эти разницы отражаются у заемщика в качестве прочих расходов (по дебету счета 91 и кредиту счетов 66 и 67) или прочих доходов (по дебету счетов 66 и 67 и кредиту счета 91). При задержке погашения займа и просрочке в уплате процентов по займу к заемщику применяют штрафные санкции, которые отражаются у должника в составе прочих расходов (по дебету счета 91).

Аналитический учет кредитов и займов ведется по их видам, срокам, кредитным организациям. На счетах 66 и 67 на отдельных субсчетах отражаются расчеты с кредитными организациями по операциям учета (дисконта) векселей и иных обязательств.

Под дисконтом понимается разница между суммой, указанной в векселе, и суммой фактически полученных денежных средств по нему. Операции по продаже векселей отражаются организацией–векселедержателем по дебету счетов 51 «Расчетные счета» или 52 «Валютные счета» (на фактически полученную сумму денежных средств), 91 (на учетный процент) и кредиту счетов 66 и 67 (на номинальную стоимость векселя).

Пример. Организация–векселедатель продала вексель номинальной стоимостью в 100 000 руб. со сроком погашения три месяца за 80 000 руб.

По данной операции будут сделаны бухгалтерские записи:

Дт 51 – на сумму 80 000 руб.

Дт 91 – на сумму 20 000 руб.

Кт 66 – на сумму 100 000 руб.

Для равномерного отнесения расходов по векселю, т.е. дисконта (или процента, если по векселю предусмотрена выплата процентов сверх его номинальной стоимости), на прочие расходы векселедатель может учитывать эти расходы предварительно на счете 97 «Расходы будущих периодов» с последующим равномерным списанием в дебет счета 91 «Прочие доходы и расходы».

На сумму затрат по обслуживанию долга в этом случае будут составлены записи:

Дт 97 Кт 66;

Дт 91 Кт 97.

Могут осуществляться операции по вторичному размещению ранее полученных векселей. В этой ситуации векселедержатель передает ранее полученный вексель заимодавцу (новому кредитору).

Полученный кредит оформляется записью:

Дт 51, 52 – на фактически полученную сумму

Дт 91 – на сумму дисконта

Кт 66, 67 – на номинальную стоимость векселя.

Операции получения и погашения краткосрочных и долгосрочных кредитов и займов отражают в ведомости № 26–АПК и журнале–ордере № 4–АПК. Эти регистры открывают на год. Записи в них делают на основании выписок банка и приложенных к ним документов по мере их поступления за день или несколько дней.

Учет расчетов по налогам и сборам, по социальному страхованию и обеспечению

Сельскохозяйственные предприятия, являясь субъектами Российской Федерации, подпадают под действие всех российских законодательных актов. Не составляет исключение и налоговое законодательство.

Современная отечественная система налогообложенияпредставляет собой совокупность федеральных, региональных и местных налогов, принципов, форм и методов их установления, изменения и отмены, уплаты и применения мер по обеспечению их уплаты, осуществления налогового контроля, а также привлечения к ответственности и мер ответственности за нарушение налогового законодательства.

В практике российского хозяйствования применяются:

1) общая система налогообложения;

2) специальные налоговые режимы:

• система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог – ЕСХН),

• упрощенная система налогообложения (УСН),

• единый налог на вмененный доход для отдельных видов деятельности (ЕНВД).

Сельскохозяйственные предприятия, работающие в общем режиме налогообложения, уплачивают все налоги, которые применяются на территории страны и по которым предприятие выступает налогоплательщиком. К таким налогам относятся:

• федеральные налоги (НДС, акцизы, налог на прибыль, НДФЛ, ЕСН, пошлины, лесной, водный, экологический, федеральные лицензионные сборы – ст. 13 НК РФ);

• региональные налоги (налог на имущество организаций, налог на игорный бизнес, региональные лицензионные сборы – ст. 14 НК РФ);

• местные налоги (земельный налог, местные лицензионные сборы – ст. 15 НК РФ).

Система налогообложения на основе ЕСХН представляет собой специальный налоговый режим и позволяет соблюдать принцип равенства при налогообложении, обеспечивать единые критерии для всех хозяйствующих субъектов в сфере сельскохозяйственного производства независимо от вида производимой сельскохозяйственной продукции. Воспользоваться данной системой могут лишь те предприятия, хозяйственная специализация которых позволяет иметь в общем объеме выручки товаров (работ, услуг) долю выручки от реализации произведенной и переработанной собственной сельскохозяйственной продукции не менее 70%.

Переход на уплату ЕСХН не предусматривает ведения сельскохозяйственными товаропроизводителями бухгалтерского учета упрощенным способом (помимо законодательства в области нормативного регулирования, предусматривающего его ведение упрощенным способом с сокращением соответствующих форм отчетности). В этом смысле преимуществ у плательщиков ЕСХН по сравнению с плательщиками по другим системам налогообложения нет.

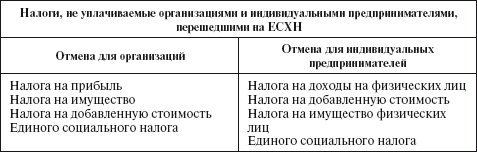

Переход на уплату ЕСХН предусматривает отмену налогов, перечисленных в таблице:

Объектом обложения ЕСХН является налоговая база.

Налоговой базой

признается денежное выражение доходов, уменьшенных на величину расходов. При этом расходами считаются обоснованные (экономически оправданные) и документально подтвержденные расходы, осуществленные налогоплательщиком. Ст. 346 8

НК РФ определяет фиксированный размер налоговой ставки

в размере 6% от налоговой базы.

Учет расчетов по налогам

осуществляется на счете 68 «Расчеты по налогам и сборам». Счет 68 может иметь развернутое сальдо. К данному счету открываются субсчета по видам налогов и сборов, в частности:

• «Налог на прибыль»;

• «Налог на добавленную стоимость»;

• «Налог на доходы физических лиц».

Начисленные налоги и сборы (федеральные, региональные и местные) отражаются по налоговым декларациям по кредиту счета 68 и дебету разных счетов в зависимости от источников возмещения налогов и сборов. По дебету счета 68 отражаются суммы, фактически перечисленные в бюджет, а также суммы НДС, списанные со счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

Аналитический учет по счету 68 ведется по видам налогов. Построение аналитического учета должно обеспечить возможность получения необходимых данных о текущих налоговых платежах, просроченных налоговых платежах, штрафных санкциях, отсроченных и рассроченных суммах по уплате налогов и сборов.

Учет расчетов по обязательным платежам во внебюджетные фонды

осуществляется на счете 69 «Расчеты по социальному страхованию и обеспечению». Этот счет предназначен для аккумулирования информации о расчетах по социальному страхованию, пенсионному обеспечению и обязательному медицинскому страхованию работников предприятия. На этом счете обобщается информация о начислении и удержании сумм ЕСН.

К счету 69 «Расчеты по социальному страхованию и обеспечению» открываются субсчета:

1 «Расчеты по социальному страхованию»;

2 «Расчеты по пенсионному обеспечению»;

3 «Расчеты по обязательному медицинскому страхованию».

При наличии у предприятия расчетов по другим видам социального страхования и обеспечения к счету 69 могут открываться дополнительные субсчета.

Счет 69 кредитуется на суммы платежей на социальное страхование и обеспечение работников, а также на суммы платежей по обязательному медицинскому страхованию. При этом записи производятся в корреспонденции:

• со счетами, на которых отражено начисление оплаты труда, – в части отчислений, производимых за счет предприятия;

• со счетом 70 «Расчеты с персоналом по оплате труда» – в части отчислений, производимых за счет работников предприятия.

Кроме того, по кредиту счета 69 в корреспонденции со счетом прибылей и убытков или расчетов с работниками по прочим операциям (в части расчетов с виновными лицами) отражается

начисленная сумма пеней за несвоевременный взнос платежей; в корреспонденции со счетом 51 «Расчетные счета» – суммы, полученные в случаях превышения соответствующих расходов над платежами.

По дебету счета 69 отражаются перечисленные суммы платежей, а также суммы, выплачиваемые за счет платежей на социальное страхование, пенсионное обеспечение, обязательное медицинское страхование.

Аналитический учет расчетов по ЕСН ведется в ведомостях № 55–АПК и № 56–АПК по субсчетам, итоговые данные в конце месяца переносят в журнал–ордер № 10–АПК. В журнале–ордере № 10–АПК систематизируются по счету 69 суммы оборотов в разрезе корреспондирующих счетов. По кредиту счета записывают суммы, начисленные в пользу органов социального страхования и обеспечения, с подразделением по объектам, на которые отнесены расходы на социальные нужды. Ежемесячно после взаимосверки с данными других регистров бухгалтерского учета итоговые данные в целом и по корреспондирующим счетам переносят в Главную книгу.

Учет расчетов с разными дебиторами и кредиторами

Для учета расчетов с разными дебиторами и кредиторами сельскохозяйственные предприятия используют активно–пассивный счет 76 «Расчеты с разными дебиторами и кредиторами».

На этом счете обобщается информация о расчетах по операциям с дебиторами и кредиторами, не упомянутыми при рассмотрении порядка учета на счетах 60–75:

• по имущественному и личному страхованию;

• по претензиям;

• по суммам, удержанным из оплаты труда работников предприятия в пользу других организаций и лиц на основании исполнительных документов или постановлений судов, и др.

К счету 76 открываются следующие субсчета:

1 «Расчеты по имущественному и личному страхованию»;

2 «Расчеты по претензиям»;

3 «Расчеты по причитающимся дивидендам и другим доходам»;

4 «Расчеты по депонированным суммам»;

5 «Расчеты с квартиросъемщиками»;

6 «Расчеты с родителями за содержание их детей в детских учреждениях»;

7 «Расчеты с гражданами за принятые от них сельскохозяйственную продукцию, скот и птицу для продажи»;

8 «Расчеты по лизинговым и арендным обязательствам»;

9 «Расчеты по прочим операциям».

На субсчете 76–1 «Расчеты по имущественному и личному страхованию» отражают расчеты по страхованию имущества и персонала (кроме расчетов по социальному страхованию и обязательному медицинскому страхованию) организации, в котором предприятие выступает страхователем.

Исчисленные суммы страховых платежей показывают по кредиту субсчета 76–1 в корреспонденции со счетами учета затрат на производство (расходов на продажу) или других источников страховых платежей. Перечисление сумм страховых платежей страховым организациям учитывают по дебету счета 76–1 в корреспонденции со счетами учета денежных средств.

В дебет субсчета 76–1 списывают потери по страховым случаям (уничтожение и порчу производственных запасов, готовых изделий и других материальных ценностей и т.п.) с кредита счетов учета производственных запасов, основных средств и др. По дебету субсчета 76–1 также отражают сумму страхового возмещения, причитающуюся по договору страхования работника предприятия в корреспонденции со счетом 73 «Расчеты с персоналом по прочим операциям». Суммы страховых возмещений, полученных предприятием от страховых организаций в соответствии с договорами страхования, отражают по дебету счета 51 «Расчетные счета» или 52 «Валютные счета» и кредиту субсчета 76–1. Не компенсируемые страховыми возмещениями потери от страховых случаев списывают с кредита счета 76–1 на счет 99 «Прибыли и убытки».

Аналитический учет по субсчету 76–1 ведется по страховщикам и отдельным договорам страхования.

На субсчете 76–2 «Расчеты по претензиям» отражают расчеты по претензиям, предъявленным поставщикам, подрядчикам, транспортным и другим организациям, а также по предъявленным и признанным (или присужденным) штрафам, пеням и неустойкам.

По дебету субсчета 76–2 отражают, в частности, расчеты по претензиям:

• к поставщикам, подрядчикам и транспортным организациям по выявленному при проверке их счетов (после акцепта) несоответствию цен и тарифов тем, что обусловлены договорами, а также при выявлении арифметических ошибок – в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» или со счетами учета производственных запасов, товаров и соответствующих затрат, когда завышение цен либо арифметические ошибки в предъявленных поставщиками и подрядчиками счетах обнаружились после того, как записи по счетам учета товарно–материальных ценностей или затрат были совершены (исходя из цен и подсчетов, отфактурованных поставщиками и подрядчиками);

• к поставщикам материалов и товаров (работ, услуг) за обнаруженное несоответствие качества стандартам, техническим условиям, заказу; а также к поставщикам, транспортным и другим организациям за недостачи груза в пути сверх предусмотренных в договоре величин – в корреспонденции со счетом 60;

• за брак и простои, возникшие по вине поставщиков или подрядчиков, в суммах, признанных плательщиками или присужденных судом, – в корреспонденции со счетами учета затрат на производство;

• к кредитным организациям по суммам, ошибочно списанным (перечисленным) по счетам предприятия, – в корреспонденции со счетами учета денежных средств, кредитов;

• по штрафам, пеням, неустойкам, взыскиваемым с поставщиков, подрядчиков, покупателей, заказчиков, потребителей транспортных и других услуг за несоблюдение договорных обязательств, в размерах, признанных плательщиками или присужденных судом (суммы предъявленных претензий, не признанных плательщиками, на учет не принимаются), – в корреспонденции со счетом 91 «Прочие доходы и расходы».

Субсчет 76–2 кредитуется на суммы поступивших платежей в корреспонденции со счетами учета денежных средств. Суммы, которые взысканию не подлежат, относят, как правило, на счета, с которых были приняты на учет по дебету субсчета 76–2.

Аналитический учет по субсчету 76–2 ведется по каждому дебитору и отдельным претензиям.

На субсчете 76–3 «Расчеты по причитающимся дивидендам и другим доходам» учитывают расчеты по причитающимся предприятию дивидендам и другим доходам, в том числе по прибыли, убыткам и другим результатам по договору простого товарищества.

Подлежащие получению (распределению) доходы отражаются по дебету счета 76–3 и кредиту счета 91 «Прочие доходы и расходы». Активы, полученные предприятием в счет доходов, приходуются по дебету счетов учета активов и кредиту субсчета 76–3.

На субсчете 76–4 «Расчеты по депонированным суммам» учитывают расчеты с работниками предприятия по суммам, начисленным, но не выплаченным в установленный срок (из–за неявки получателей). Депонированные суммы отражают по кредиту субсчета 76–4 и дебету счета 70 «Расчеты с персоналом по оплате труда». При выплате этих сумм получателю делают запись по дебету субсчета 76–4 и кредиту счетов учета денежных средств.

Аналитический учет депонированной оплаты труда ведется в ведомости № 38–АПК по сотрудникам, не получившим заработную плату в срок. Синтетический учет осуществляется в журнале–ордере № 8–АПК.

На субсчете 76–5 «Расчеты с квартиросъемщиками» учитывают расчеты со съемщиками квартир и лицами, проживающими в общежитиях ЖКХ предприятия, согласно ведомости начисления квартплаты. Записи осуществляются следующим образом:

Дт 76–5 Кт 29 «Вспомогательные производства» – начислена сумма платежей по квартплате;

Дт 50, 51, 70 Кт 76–5 – погашена задолженность по квартплате.

Аналитический учет расчетов с работниками – жильцами квартир и общежитий ведут в ведомости № 40–АПК, в которой содержатся сведения по видам целевых сборов, начислению задолженности и ее погашению.

На субсчете 76–6 «Расчеты с родителями за содержание их детей в детских учреждениях» ведут расчеты по детским учреждениям, находящимся на балансе предприятия:

Дт 76–6 Кт 86 «Целевое финансирование» – начислены суммы платежей за содержание детей в детских учреждениях;

Дт 50, 70 Кт 76–6 – погашена задолженность по данному виду платежей.

Аналитический учет ведется в ведомости № 41–АПК по видам платежей.

Информацию на субсчете 76–7 «Расчеты с гражданами за принятые от них сельскохозяйственную продукцию, скот и птицу для продажи» отражают записями: Дт 43,11 Кт 76–7; Дт 76–7 Кт 50, 51, 52.

Аналитический учет ведется в ведомости № 38–АПК по фамилиям работников, сдавших скот и птицу для продажи.

На субсчете 76–8 «Расчеты по лизинговым и арендным обязательствам» учитывают движение сумм арендной платы и лизинговых платежей.

На субсчете 76–9 «Расчеты по прочим операциям» учитывают расчеты с остальными дебиторами и кредиторами по операциям, отражение которых не предусмотрено на других субсчетах.

Синтетический учет по счету 76 «Расчеты с разными дебиторами и кредиторами» ведется в журнале–ордере № 8–АПК на основании перечисленных выше ведомостей.

Учет внутрихозяйственных расчетов

В некоторых случаях сельскохозяйственные предприятия могут использовать счет 79 «Внутрихозяйственные расчеты», на котором учитывают расчеты с филиалами, представительствами, отделениями и другими своими обособленными подразделениями на отдельных балансах (внутрибалансовые расчеты). В частности, на счете 79 учитывают расчеты по выделенному имуществу, взаимному отпуску материальных ценностей, реализации продукции, передаче расходов на общеуправленческую деятельность, выплате заработной платы работникам указанных подразделений, по фондам потребления и за счет них (если фонды не передаются подразделениям, а учитываются на балансе организации) и т.д.

Бухгалтерский учет на сельскохозяйственных предприятиях, имеющих филиалы (представительства) или иные структурные подразделения, возможен в разных формах в зависимости от назначения подразделений, источников финансирования их расходов, структуры управления ими, территориального расположения и других особенностей. Порядок ведения бухгалтерского учета у головного предприятия зависит также от наличия или отсутствия банковского счета у филиалов и отдельного баланса.

Если филиалы, представительства и другие обособленные подразделения выделены на отдельный баланс, то для расчетов головного предприятия с обособленными подразделениями используют счет 79 «Внутрихозяйственные расчеты».

К счету 79 могут быть открыты, в частности, следующие субсчета:

1 «Расчеты по выделенному имуществу»;

2 «Расчеты по текущим операциям»;

3 «Расчеты по договору доверительного управления имуществом».

Рассмотрим порядок отражения операций на первых двух субсчетах.

На субсчете 79–1 «Расчеты по выделенному имуществу» учитывают состояние расчетов с обособленными подразделениями предприятия, выделенными на самостоятельный баланс, по переданным им внеоборотным и оборотным активам. Переданное имущество списывают с кредита соответствующих счетов (01 «Основные средства», 10 «Материалы» и др.) в дебет субсчета 79–1. Принятое имущество подразделения предприятия приходуют по дебету соответствующих счетов (01, 10 и др.) с кредита субсчета 79–1.

На субсчете 79–2 «Расчеты по текущим операциям» учитывают состояние всех прочих расчетов предприятия с подразделениями, выделенными на отдельный баланс: по взаимному отпуску материальных ценностей, продаже продукции, передаче расходов по общеуправленческой деятельности, выплате заработной платы работникам подразделений и т.п.

На балансе предприятия внутрихозяйственные расчеты не отражаются, т.е. в отчетности предприятия остатки по счетам обособленных балансов присоединяются к остаткам по соответствующим счетам головного предприятия.

Филиалы и другие обособленные подразделения отражают полученное от головного предприятия имущество по дебету счетов учета имущества и кредиту счета 79 «Внутрихозяйственные расчеты». Возвращенное головному предприятию имущество списывают с кредита счетов учета имущества в дебет счета 79. Хозяйственные операции по приобретению имущества, учету затрат на производство, продаже продукции и др. оформляются у обособленных подразделений обычными бухгалтерскими записями.

Если обособленные подразделения не имеют отдельного баланса, то для учета их операций открывают субсчета к счетам 20 «Основное производство», 23 «Вспомогательные производства», 29 «Обслуживающие производства и хозяйства».

Аналитический учет по счету 79 ведется по каждому обособленному подразделению предприятия, выделенному на самостоятельный баланс, и по видам расчетов. Синтетический учет по данному счету осуществляется в журнале–ордере № 8–АПК.

|