Вступ

Інфляція як економічне явище характеризує якісний стан грошового обігу в умовах, коли перестає діяти механізм автоматичного забезпечення сталості грошей. Невипадково термін «інфляція» почав вживатися в 70‑ті роки ХІХ ст. стосовно до грошового обігу в Північній Америці, переповненого паперовими знаками, які випускалися для ведення громадянської війни. З того часу він широко ввійшов у наукову літературу і практичний лексикон, особливо після краху золотого стандарту. Його часто вживають для характеристики грошового обігу і більш ранніх епох – докапіталістичної і домонополістичного капіталізму, проте саме в періоди, коли встановлювався обіг нерозмінних банкнот чи просто паперових грошей (обіг асигнатів періоду французької революції кінця XVIII ст. та наполеонівських війн, обіг асигнацій Росії кінця XVIII – початку ХІХ ст. та ін.)

Форми прояву інфляції поступово змінювалися в міру розвитку грошового механізму та самих грошових форм. На початку виникнення паперових грошей, коли вони тільки відірвалися від розмінних на золото банкнот, а на руках у суб’єктів обігу були ще повноцінні монети, які нерідко оберталися, першою ознакою інфляції виступав лаж на золото, тобто підвищення ціни на золоті монети в паперових грошах порівняно з їх номінальною вартістю. Відповідно до зростання лажу посилювався процес зменшення реальної вартості грошової одиниці порівняно з її номінальним золотим вмістом, який називається дизажіо.

У сучасних умовах, коли в обігу немає золота і розірваний зв’язок грошових знаків з ним, втратили своє значення лаж і дизажіо як показники інфляційного процесу.

Головною формою прояву інфляції стало знецінення грошових знаків відносно вартості звичайних товарів, серед яких опинилося і золото, тобто падіння купівельної спроможності грошової одиниці. Якщо цей процес набуває затяжного характеру, то поглиблюється розрив між рівнем цін на внутрішньому ринку країни та на ринках інших країн і світовому ринку вцілому. Виникає знецінення національних грошей щодо іноземної валюти. Це призводить до зниження валютного курсу національних грошей, що теж є проявом інфляції

1. Інфляція

,

її види та суть

Інфляція, як економічне явище існує вже довгий час. Вважається, що її поява пов’язана навіть із виникненням грошей, із функціонуванням яких вона нерозривно пов’язана.

Термін інфляція (від латинського inflation – розбухання) вперше почав використовуватися в Північній Америці за часи громадянської війни 1861–1865 рр. і означав процес розбухання паперово-грошового обігу. В ХІХ ст. цей термін використовувався також в Англії і у Франції. Широке розповсюдження в економічній літературі поняття інфляція отримало в ХХ столітті одразу після першої світової війни [5].

Найбільш лаконічне визначення інфляції – зростання загального рівня цін, більш загально – переповнення каналів обігу грошової маси зверх потреби товарообігу, що визначає знецінення грошової одиниці і відповідно зростання товарних цін.

Однак трактовку інфляції як переповнення грошового обігу знеціненими паперовими грошами не можна вважати повною. Інфляція хоча воно проявляється тільки в рості товарних цін, не є лише грошовим феноменом. Інфляція є тонке соціально-економічне явище, яке породжене диспропорціями відтворення у різних сферах ринкового господарства.

Одночасно, інфляція – одна із найбільш гострих проблем сучасного розвитку економіки практично у всіх країнах світу особливо в нашій державі.

Суть інфляції є в тому, що національна валюта знецінюється по відношенню до товарів, послугам та іноземним валютам, які зберігають стабільність своїй покупній спроможності.

Деякі вчені-економісти до цього переліку додають і золото, надаючи йому роль загального еквіваленту поряд із грошима.

Зріст цін може бути пов’язаний із перевищенням попиту над пропозицією товарів, однак така диспропорція між попитом і пропозицією в більшості випадків не є інфляцією.

Прикладом тому є енергетична криза 70‑тих років у США, коли нафтодобувні країни підняли ціни на нафту в десятки разів, а на інші види товарів і послуг в цей же час ціни зросли на 7–9%.

Незалежно від стану грошової сфери, товарні ціни можуть змінюватись внаслідок зростання продуктивності праці, циклічних або сезонних коливань, структурних здвигів в системі відтворення, монополізації ринку державного регулювання економікою, введення нових ставок податків, девальвації і ревальвації грошової одиниці, змін кон’юнктури ринку, впливу зовнішньоекономічних зв’язків, стихійних лих і ще можна привести безліч прикладів. З переліченого видно, що не всякий ріст цін – інфляція, тому особливо важливо виділити саме дійсно інфляційний.

Так, ріст цін, що пов’язаний із циклічним коливанням кон’юнктури не можна вважати інфляційним. Ціни підвищуються у фазі бума і падають у фазі кризи, потім знову зростають у наступних фазах виходу із кризи.

Підвищення продуктивності праці за умов інших рівних умов призводить до зниження цін. Однак можливі випадки, коли підвищення продуктивності праці призводить до підвищення заробітної плати. В цьому випадку – інфляція витрат підвищення зарплати в якійсь галузі дійсно супроводжується підвищенням загального рівня цін.

Стихійні лиха не можна вважати причиною інфляції. Наприклад, внаслідок стихійного лиха на якійсь території зруйновані будинки. Це призводить до підвищення попиту на будівельні матеріали, послуги будівельників, транспорт і т. д. Великий попит на послуги і промислову продукцію буде стимулом для виробників до збільшення обсягів виробництва і в міру насичення ринку ціни будуть знижуватися.

Таким чином до найважливіших інфляційних причин зросту цін можна відносити наступні [8]:

1. Диспропорціональність – незбалансованість державних витрат і доходів, а саме дефіцит держбюджету. Цей дефіцит покривається за рахунок використання «друкарського верстата», що призводить до збільшення грошової маси і як наслідок – інфляція. У нашій державі це мало місце у період «ходіння» купоно-карбованців, майже аж до введення нової грошової одиниці – гривні.

2. Інфляційно небезпечні інвестиції – переважно мілітаризація економіки. Асигнування на військові потреби ведуть до створення додаткового платоспроможного попиту, і як наслідок – збільшення грошової маси. Надмірні воєнні асигнування, як правило є головною причиною хронічного дефіциту державного бюджету, а також збільшення державного боргу, для покриття якого випускаються додаткові паперові гроші. На даний час для України це не актуально. Окрім питань пов’язаних із чорноморським флотом і повернення України до ядерної держави.

3. Відсутність чистого вільного ринку і конкуренції як його частки. Сучасний ринок у значній мірі огополістичний. Оскільки огополіс зацікавлений у скороченні виробництва і пропозиції товарів робиться дефіцит який він використовує для підтримання або підвищення ціни на товар.

4. Інфляція яка імпортується. Її роль зростає з ростом відкритості економіки і тягне її в світогосподарські зв’язки тої або іншої країни. Можливості у боротьби у державі доволі-таки обмежені. Метод ревальвації власної валюти, іноді застосовується в таких випадках, робить імпорт більш вигідним, одночасно «гальмує» експорт.

5. Інфляційні очікування – виникнення у інфляції характеру самопідтримки. Населення та суб’єкти господарювання звикають до постійного зростання цін. Населення вимагає підвищення заробітної плати і запасаються товарами очікуючи їх скоре подорожчання. Виробники боячись підвищення цін з боку своїх постачальників, одночасно закладають в ціну своїх товарів прогнозуємий ними ріст цін на комплектуючі вироби і тим самим розкручують маховик інфляції. В Україні це спостерігалось у 1993–1995 роках.

Раніше інфляція виникала, як правило, при надзвичайних обставинах. Так, під час війн держава часто випускала велику кількість незабезпечених паперових грошей для покриття воєнних витрат. За останні 20–30 років інфляція стала хронічною хворобою економіки багатьох країн світу.

Інфляція може протікати помірно – бути повзучою, в умовах якої ціни зростають не більше, ніж на 10% в рік. Багато сучасних економістів, в тому числі сучасні послідовники економічного вчення Кейнса, вважають таку інфляцію необхідною для ефективного економічного розвитку. Така інфляція дозволяє ефективно корегувати ціни стосовно до змінних умов виробництва і попиту.

Галопіруюча інфляція, при якій характерний ріст цін від 20% до 200% в рік, є вже серйозною напругою для економіки, хоча ріст цін ще не важко передбачити і включити в параметри угод і контрактів.

Найбільш пагубною для економіки гіперінфляція, яка являє собою астрономічний ріст кількості грошей в обігу і як наслідок катастрофічний ріст товарних цін. Роль грошей у таких випадках різко зменшується, і населення та промислові підприємства переважно переходять на іншу, хоча і менш ефективну форму розрахунку, наприклад – бартер. В окремих випадках з’являються паралельні валюти, сильно зростає роль іноземних валют. Гіперінфляція наносить дуже сильний удар навіть по найбільш забезпеченим верствам суспільства. Більшість економічної літератури приводить приклад Нікарагуа періоду громадянської війни (33000% – середньорічний ріст цін), або післявоєнну Угорщину, чудовим прикладом може бути інфляція та гіперінфляція нашої держави у 1992–1995 роках. Однак приклад Сербії показав, що це ще не межа. Щодо Сербії, то в результаті економічного ембарго світової спільноти проти цієї країни, річний ріст цін склав 3.000.000.000%, а для прикладу, середня зарплата становила суму, що дорівнювала 1 DM (нім. марка) при тому, що ціни виросли ще більше, а багато промислових товарів просто зникли із пропозиції.

Різке зростання цін можна пояснити за допомогою формули MV=PQ. Не дивлячись на рівність M і V не можна забувати про показник швидкості обігу грошей V. Внаслідок втрати господарськими суб’єктами довіри до національної валюти обороти грошей надзвичайно збільшуються, що в даному випадку рівносильне збільшенню їх кількості. Відповідно ціна збільшується набагато більше, ніж кількість готівкових грошей в обороті. У розкрутці спіралі гіперінфляції надзвичайну роль також відіграють інфляційні очікування.

Всі ці види інфляції існують тільки при її відкритому стані – тобто при відносно відкритому ринку. При подавленій інфляції ріст цін на товари і послуги може і не проявлятись, а дефіцит грошей може виражатися як дефіцит пропозиції

Розрізняють два типи інфляції – збалансовану і не збалансовану. При збалансованій інфляції ціни піднімаються відносно помірно і одночасно на більшість товарів і послуг. В цьому випадку за результатами середньорічного росту цін піднімається процентна ставка банку, і таким чином ситуація стає рівносильній ситуації із стабільними цінами.

У випадку незбалансованої інфляції ціни на різноманітні товари і послуги підвищуються і по різному на кожний тип товару.

Існують і інші види класифікації інфляції, наприклад, очікувана і неочікувана.

Очікувану інфляцію можна прогнозувати на якийсь період часу і вона в основному є прямим результатом дії уряду.

Неочікувана інфляція характеризується раптовим стрибком цін, що негативно відбивається на системі оподаткування і грошового обігу.

У випадку наявності у населення інфляційних очікувань така ситуація призведе до різкого збільшення попиту, що створить труднощі в економіці та викривлює реальну картину суспільного попиту. Це в свою чергу веде до збою в прогнозуванні тенденцій в економіці, а за умови нерішучості уряду, ще сильніше збільшує інфляційні очікування, які будуть впливати на ріст цін.

У випадку коли раптовий стрибок цін має місце в економіці, яка не «заражена» інфляційними очікуваннями, то виникає так званий «ефект Пігу» – тобто різке зниження попиту у населення в надії на скоре зниження цін. Внаслідок зниження попиту виробник змушений знижати ціну і вертається в стан рівноваги.

2. Особливості інфляції в Україні

2.1 Системні особливості розвитку інфляційних процесів в Україні

Одразу зазначимо, що Національний банк України стурбований не самим фактом перевищення вже у вересні річного урядового інфляційного прогнозу в обсязі 7.5%. Будемо відверті, ще в момент оголошення зазначеного прогнозу існували неабиякі сумніви в його реальності, і Національний банк ще тоді вказував на це урядові. Також не вважаємо за доцільне зосереджувати надмірну увагу на конкретному розмірі індексу споживчих цін. У будь-якому разі інфляційна динаміка 2007 року не може задовольнити нікого – ні владу, ні бізнес, ні тим паче пересічних громадян. Адже кожен додатковий відсоток інфляції у сукупності «з'їдає» більш як півмільярда гривень у реальних доходах населення.

Набагато більше Національний банк сьогодні стурбований глобальними тенденціями, які превалюють в інфляційному розвитку впродовж останнього часу. Адже за певних умов рівень інфляції, який трохи перевищує 10%, може і не викликати негайного зниження темпів економічного зростання. Це підтверджують і нинішні цілком прийнятні темпи реального зростання ВВП в Україні (7.3% у січні – жовтні 2007 року). Однак за таких умов інфляційна динаміка стає значно менш керованою, що істотно збільшує ймовірність її значного прискорення і досягнення таких меж, коли без вжиття радикальних заходів у країні буде неможливо відновити макроекономічну стабільність. Саме тому провідні країни світу так багато уваги приділяють інфляції і намагаються підтримувати її на низькому рівні. Однак головне навіть не це, а те, яким чином в Україні реагують на посилення цінового тиску. На жаль, антиінфляційні заходи, які час від часу ухвалює уряд (і які зводяться переважно до підписання меморандумів із підприємцями, посилення моніторингу цін та адміністративного регулювання граничної рентабельності і торговельних надбавок), швидше покликані гасити вже існуючі пожежі і можуть бути ефективними лише в короткострокову періоді. Водночас в Україні не вживаються заходи щодо нівелювання системних передумов розгортання інфляційного тиску, про які скажемо нижче.

Основна проблема – нехтування елементарними економічними канонами при розробці та реалізації державної економічної політики, насамперед – у частині опрацювання рішень про збільшення заробітної плати, пенсій та інших соціальних платежів. Звичайно, підвищення стандартів життя населення має бути наріжним каменем усієї економічної політики. Однак якщо до цього питання підходити без належного врахування реальних можливостей економіки, остання неодмінно відреагує виникненням макроекономічних диспропорцій, що в підсумку позначиться і на динаміці цін.

Так, в Україні неадекватні темпи зростання заробітної плати і продуктивності праці. Якщо взяти за базу перший квартал 2001 року, то реальна заробітна плата збільшилася в три рази, а продуктивність праці – в 1.7 рази. Цілком очевидно, що якщо заробітна плата зростає істотно вищими темпами, ніж продуктивність праці, то додаткові доходи кожним конкретним робітником не заробляються (за рахунок вищої ефективності праці), а отримуються в порядку перерозподілу за рахунок доходів інших суб'єктів господарювання, зокрема роботодавців або власників бізнесу. Втім, зрозуміло, що останні аж ніяк не бажають втрачати власний шмат пирога і намагаються перекласти додаткові витрати на плечі інших економічних агентів (у тому числі тих же робітників) через підвищення відпускної ціни на свою продукцію.

За результатами опитувань керівників 1200 підприємств, що їх регулярно проводить Національний банк, серед низки факторів, котрі впливають на ціни реалізації, дедалі більше зростає роль вартості трудових ресурсів. Цей фактор продовжують називати у першій трійці негативних чинників респонденти підприємств майже всіх видів економічної діяльності.

Здається, наведеного має бути цілком достатньо, аби зрозуміти, що адміністративне підвищення соціальних стандартів (зокрема розміру мінімальної заробітної плати) має обов'язково узгоджуватися з підвищенням ефективності праці. До речі, при аналізі економічних і монетарних процесів в економічно розвинутих країнах, зокрема у США, одне з чільних місць відводиться показникові продуктивності праці, тоді як в Україні переважна більшість аналітиків звертає на нього мало уваги.

Необґрунтоване форсування підвищення соціальних стандартів життя тисне на ціни і з боку попиту через неадекватність співвідношення зростання ВВП і доходів населення. В принципі, в умовах низького рівня життя переважної більшості населення темпи зростання доходів громадян і повинні випереджати темпи зростання ВВП. Однак усе має бути в розумних межах, яких в Україні впродовж останніх років не дотримувалися. Так, у 2004 році темпи зростання реальних наявних доходів населення становили 19.6% при зростанні реального ВВП на 12.1%; у 2005-му ці цифри становили відповідно 23.9 та 2.7%, 2006-му – 16.1 та 7.1%, за дев'ять місяців 2007 року – 11.7 та 7.3% [6].

Навіть порівняно з іншими перехідними економіками у співвідношенні зарплат та ВВП на душу населення Україна не пасе задніх (див. графіки), і для забезпечення стійкого економічного розвитку необхідно робити акцент насамперед на зростанні продуктивності праці, а вже відповідно до цього визначати можливості для подальшого зростання доходів населення.

Очевидно, що за таких умов виникають труднощі з товарним забезпеченням зростаючої грошової пропозиції з боку населення, які посилюються неоптимальною структурою економічного зростання. Зокрема, у 2007 році більша частина приросту ВВП забезпечена компонентами, які прямо не стосуються матеріального виробництва (чисті податки, оптова та роздрібна торгівля) і, відповідно, забезпечення належного товарного покриття під зростаючий попит з боку населення.

Водночас із галузей, безпосередньо причетних до наповнення товарною масою споживчого ринку, високі темпи демонструють лише харчова (зростання на 13.3% у січні – вересні 2007 року) та деревообробна (12.4%). А в легкій промисловості обсяги виробництва зменшилися на 0.2, сільському господарстві – на 4.7%.

У такій ситуації нас частково виручає імпорт товарів та послуг, обсяги якого в номінальному вимірі у січні – вересні 2007 року збільшилися на 36.3%. Однак імпорт може задовольнити додаткові потреби громадян далеко не за всіма позиціями. Тим більше у сфері послуг (перукарні, ремонт житла, освіта тощо). Крім того, слід пам'ятати, що надмірне зростання обсягів імпорту, зокрема споживчого, погіршує поточний рахунок платіжного балансу та негативно впливає на економічне зростання, у тому числі за рахунок витіснення з відповідних сегментів ринку вітчизняних підприємств.

Таким чином, друга системна проблема полягає в тому, що здійснення ефективної політики зростання доходів населення не супроводжувалося дієвими заходами зі зростання пропозиції споживчих товарів і послуг. Такі заходи мають концентруватися насамперед довкола стимулювання розвитку малого та середнього бізнесу, який має взяти на себе значну частину задоволення зростаючих споживчих потреб населення. Втім, ілюстрацією «успіхів» у цьому напрямі є результати нещодавно оприлюдненого звіту Світового банку та Міжнародної фінансової корпорації, відповідно до якого у сфері регулювання підприємництва Україна обіймає 139-ту позицію зі 178 країн [10]. Саме недостатня увага до проблем розвитку малого та середнього бізнесу в підсумку призводить до того, що для більшої частини населення України цілий ряд звичних для європейця послуг (відвідання ресторанів, оренда авто, літній відпочинок, послуги фітнес-центрів тощо) є недоступним. У результаті в громадян немає особливого вибору – лише йти з отриманими коштами на продовольчий ринок і створювати там додатковий попит.

Третя системна проблема вбачається в тому, що уряд не має чітко напрацьованих механізмів упередження виникнення шокових ситуацій на споживчому ринку. Скільки вже сказано про необхідність ефективного використання такого інструменту, як товарні інтервенції, а віз і нині там. Чи може влада похвалитися дієвим здійсненням антимонопольної політики та ефективним регулюванням тарифів природних монополій? Чи існує взагалі хоч якийсь план дій у сфері регулювання тарифів і цін на житлово-комунальні послуги, чи вибудовано нарешті ефективну систему запобіжників та компенсаторів чергового зростання цін на газ тощо? Дуже хотілося б мати чіткі відповіді на ці запитання.

Утім, навіть за таких умов цілком можливо було б знизити обсяг попиту на споживчому ринку, грамотно спрямувавши доходи громадян на інвестування та заощадження. Однак рівень розвитку фінансового ринку залишається дуже низьким, і це є четвертою системною проблемою. Фактично переважна більшість населення сьогодні не має альтернативи розміщенню своїх тимчасово вільних коштів – тільки банківський депозит. Однак банки далеко не завжди можуть задовольнити потреби громадян як щодо вартості депозитів (особливо в умовах їхньої орієнтації на залучення дешевших коштів за кордоном), так і щодо спектра послуг (багато громадян уже дозріло до того, щоб вкладати кошти в ті ж пенсійні програми, однак елементарно не знає, як це зробити). Тож недостатній розвиток фондового ринку і сегмента небанківських фінансових установ не дає змоги вести мову про формування додаткових дієвих каналів відволікання коштів населення від споживчого ринку та спрямування їх на інвестиційні цілі.

Одним із вагомих наслідків нерозвинутості фондового ринку з точки зору забезпечення цінової стабільності є зменшення ефективності монетарного регулювання економічних процесів. Адже одним із головних інструментів впливу центрального банку на обсяг грошової пропозиції є операції з державними цінними паперами на відкритому ринку. Однак за відсутності ліквідного та прозорого ринку державних боргових зобов'язань ефективне проведення таких операцій в Україні сьогодні неможливе.

Окремим рядком слід виділити відсутність належної культури здійснення комунікацій з громадськістю з питань, пов'язаних із розвитком інфляційних процесів. В економічно розвинутих країнах одним із головних елементів політики з досягнення інфляційних цілей є ефективна система комунікацій з громадськістю, через яку здійснюється вплив насамперед на інфляційні очікування суб'єктів господарювання. В Україні ж, на жаль, досить часто непродумані та упереджені заяви окремих посадових осіб лише підбурюють процеси зростання цін. Про представників політичної опозиції в таких випадках годі й говорити. На жаль, окремі діячі ніяк не зрозуміють, що для політика, який справді піклується про долю країни, навіть у період передвиборних перегонів не може бути зняте табу на нагнітання пристрастей в інфляційному питанні.

Ну і нарешті, не можна не звернути увагу на інституційний аспект, який полягає у невизначеності відповідальності за утримання стабільності цін. Статтею 6 Закону України «Про Національний банк України» передбачено, що Національний банк сприяє дотриманню цінової стабільності лише у межах своїх повноважен [1]. Хто відповідає за забезпечення стабільності цін у державі загалом, законодавством не визначено.

Стаття 2 Закону України «Про Кабінет Міністрів України» визначає лише, що одним з основних завдань Кабінету Міністрів є забезпечення проведення цінової політики. [2] Однак «забезпечення проведення цінової політики» та «забезпечення стабільності цін» – дещо різні речі. Фактично в Україні немає державної інституції, яка б несла відповідальність за стабільність цін. А там, де немає відповідальних, як відомо, створюються передумови для виникнення безвідповідальності, що в такій важливій сфері, як забезпечення цінової стабільності, неприпустимо.

2.2 Інфляційні процеси в Україні періоду 2008–2010 років

Міжнародний центр перспективних досліджень (МЦПД) поліпшив прогноз зростання валового внутрішнього продукту (ВВП) в Україні в 2008 році з 6,5% до 6,7%, але погіршив прогноз інфляції – з 10% до 19,5%, повідомляється в прес-релізі Центру [4].

«Ми передбачаємо, що реальний ВВП збільшиться на 6,7%, 6,6% і 5,9% протягом 2008–2010 років відповідно. Індекс споживчих цін виросте на 19,5%, 12% і 10% в 2008–2010 роках відповідно», – вказується в прес-релізі.

Як повідомлялося, у січні-2008 МЦПД очікував, що ВВП виросте на 6,5% в 2008 році і на 5,5% щорічно в 2009–2010 роках при щорічній інфляції на рівні 10%, 9,5% і 9% відповідно. Реальне зростання ВВП України за січень-березень 2008 склало 6%, при інфляції 9,7%. Уряд планує переглянути макропрогнози на поточний рік, але поки офіційні очікування на 2008 рік передбачають зростання реального ВВП на 6,8% при інфляції 9,6%. В 2007 році інфляція склала 16,6%, а ВВП виріс на 7,6%.

Відповідно до прес-релізу МЦПД, урядові заходи щодо стримування зростання цін можуть виявитися недостатньо ефективними. «Зростання цін темпом, близьким до 20% на рік, загрожує макроекономічній стабільності. Висока інфляція приведе до збільшення номінальних ставок по кредитах та уповільнення довгострокового кредитування. Індексація в бюджетному секторі і перегляд прожиткового мінімуму буде обумовлювати стрибкоподібну зміну доходів населення», – відзначається в прес-релізі.

«Зміни в монетарній політиці, на нашу думку, не будуть мати істотного впливу на ціни з урахуванням немонетарної природи головних факторів інфляції. Більшість антиінфляційних заходів уряду також не будуть дієвими», – вважають експерти Центру.

При цьому, відповідно до прес-релізу, інфляція може сповільнитися лише в 2009–2010 р. завдяки меншим темпам зростання ресурсних цін у світі і внутрішнього споживання.

МЦПД також прогнозує, що імпорт в Україну буде рости швидше, ніж експорт із країни, що приведе до погіршення дефіциту поточного рахунку.

«Погіршення сальдо поточного рахунку в 2008–2009 роках буде компенсовано більшим припливом інвестиційного та боргового капіталу по фінансовому рахунку платіжного балансу. В 2010 році валютні резерви скоротяться через необхідність покриття зовнішньоторговельного дефіциту і виплат по зовнішніх кредитах приватного сектора», – відзначається в прес-релізі.

Разом з тим, за оцінкою Центру, офіційний курс гривні збережеться незмінним. «НБУ буде втримувати курс незмінним на рівні 5,05 грн/$ до кінця прогнозного періоду (2008–2010 р. – ІФ). Ревальваційний тиск на гривню буде слабшати в міру зростання дефіциту торговельного балансу, а в 2010 році зміниться на девальваційний. У той же час недооціненість національної валюти та уповільнення інфляції дадуть можливість утримувати курс незмінним», – вважають у МПЦД.

Щодо політичної ситуації в країні в прес-релізі відзначається, що її визначає конкуренція між президентом і прем'єр-міністром України.

«Передвиборна кампанія почалася… Юлія Тимошенко (прем'єр – ІФ) є фаворитом президентської гонки. Коаліція (у парламенті – ІФ) існує формально, уряд діє в умовах «уряду меншості», – констатується в прес-релізі.

При цьому, за оцінкою МЦПД, росте ймовірність дострокових парламентських виборів наприкінці 2008 року.

У прес-релізі також указується, що прогноз розвитку розроблений із припущення, що, серед іншого, ціна імпортованого газу буде становити $179,5 за 1 тис. куб. м в 2008 році, а в 2009–2010 роках – $250–270 за 1 тис. куб. м і $290–320 за 1 тис. куб. м відповідно. Крім того, прогноз опирається на очікування подальшого подорожчання чорних металів і мінеральних добрив на зовнішньому ринку, приватизації Одеського припортового заводу та «Укртелекому» в 2008 році.

Індекси споживчих цін (ІСЦ) та цін виробників промислової продукції (ІЦВ) у лютому 2010 р. становили відповідно 101,9% і 101,9%, повідомляє Держкомстат України [3]. На споживчому ринку у січні 2010 р. ціни на продукти харчування та безалкогольні напої зросли на 3,5%. Найбільше (на 26,2% та 17,8%) подорожчали картопля та цукор. На 7,9% зросли ціни на сир і м'який сир, на 3% зросли ціни на хліб і хлібопродукти, на 0,4% зменшились ціни на м'ясо та м'ясопродукти.Ціни (тарифи) на житло, воду, електроенергію, газ та інші види палива зросли на 0,2%.Зростання цін у сфері охорони здоров'я на 0,9% відбулося за рахунок подорожчання фармацевтичної продукції, медичних товарів та обладнання (на 1%), та амбулаторних послуг (на 1%).Зростання цін на транспорт становило 1,7% [11]. Нагадаємо, у січні 2009 р. рівень інфляції склав 1,8%.

У свою чергу, виконавчий директор НБУ Ігор Шумило відзначав, що інфляція в 2010 р. може скласти однозначне число. Однак, за його словами, такий прогноз буде багато в чому залежати від адміністративного підвищення цін.

З ним згоден і керівник групи радників глави НБУ Валерій Литвицький. На його думку, січневий показник інфляції на рівні 1,8% дає надію на збереження інфляції за підсумками 2010 року в межах однозначної цифри. За оцінками В. Литвицького, січень 2010 р. засвідчив «завершення рецесійного періоду» в українській економіці. «Сигналом до цього є те, що ціни виробників у січні зросли на 1,9% проти 0,2% у січні 2009 року. Це може свідчити про ознаки розігріву економіки», – відзначав експерт.

Міністр економіки України Б. Данилишин також прогнозує, що інфляція в цьому році буде на рівні однозначних чисел, а саме 9,7%. Він же заявляв у кінці січня ц.р., що економічних підстав для підвищення цін на основні продукти харчування немає.

Динаміку зміни індексу споживчих цін у

2000–2008 роках показано на графіку 1.1.

Графік 1.1 Динаміка змін індексу споживчих цін (індекс інфляції) до попереднього місяця в Україні у 2000–2008 рр.

3. Основні шляхи подолання інфляції

Антиінфляційна політика є важливим компонентом усього комплексу методів державного регулювання економіки країн ринкового господарства. Важливу роль у ній відіграє регулювання державних витрат і надходжень у державний бюджет. Так, якщо інфляція починає розвиватися високими темпами або має місце значний інфляційний розрив, то держава вдається до заходів, спрямованих на зменшення розмірів реальних доходів, чим досягається обмеження споживання, а отже, й попиту. Зменшення розмірів доходів здійснюється завдяки додатковому оподаткуванню. Через це скорочується попит не лише на предмети споживання, а й на широке коло товарів виробничого призначення, адже підприємці, щоб не допустити різкого зниження цін, скорочують виробництво, що призводить до зменшення попиту на сировину, паливо, матеріали. В результаті підприємці згортають свою інвестиційну діяльність, зменшується зайнятість населення.

Антиінфляційні заходи урядів щодо бюджетних надходжень, з одного боку, сприяють акумулюванню додаткових фінансових ресурсів у державній скарбниці, а з другого – призводять до погіршення господарської кон`юнктури та зростання безробіття.

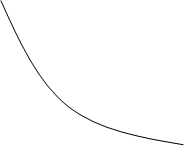

Концепція оберненої залежності інфляції й зайнятості (безробіття) найповніше розроблена в працях англійського економіста А. Філіпса. На основі ретельного статистичного аналізу з широким застосуванням економіко-математичних методів А. Філіпс встановив жорстоку обернену залежність між величинами зайнятості робочої сили та динамікою заробітної плати в межах економічних циклів. Ця залежність легко переноситься на співвідношення між інфляцією та безробіттям. «Крива Філіпса» (Рис. 1.1.), як вважають західні економісти, стала найбільш обґрунтованим «законом», який розкриває причини та механізм розвитку інфляції і таким чином вказує на засоби боротьби з нею.

Темпи змін в Темпи змін в

розмірі номіналь ної заробітної ної заробітної

плати, %

Безробіття, %

Рисунок 1.1. – крива Філіпса

«Крива Філіпса» яскраво показує, що, чим вищий рівень безробіття, тим нижчий рівень інфляції і, навпаки, чим нижчий рівень безробіття, тим вищі темпи розвитку інфляції.

В усіх випадках регулювання інфляції зводиться до вибору альтернативних варіантів: або менша зайнятість без інфляції, тим вища зайнятість в умовах інфляції. Інфляція вважається ціною, яку мають сплачувати ті, хто продає на ринку свою робочу силу.

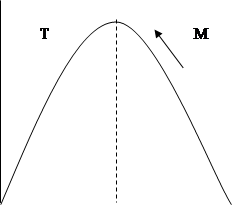

Чільне місце у фінансово-кредитному макроекономічному регулюванні в умовах ринкової економіки займає механізм оподаткування. Сьогодні важливим його атрибутом є «крива Лаффера», яка вказує на якісний та кількісний взаємозв`язок між сумою податкових надходжень до державного бюджету Т та податковими ставками t (Рис. 1.2.). Її винахідник професор А. Лаффер здобув світову славу, коли його дослідження були використані президентом Р. Рейганом в економічній політиці, що дала поштовх піднесенню господарства США. Вона знайшла відображення в макроекономічному регулюванні багатьох країн ринкового господарства.

L

tопт

100 t, %

Рисунок 1.2. – крива Лаффера

При зростанні податкової ставки податкові надходження спочатку зростають, а потім знижуються. Це визначається тим, що після певної величини податкової ставки tопт

починає діяти така закономірність: чим більша ставка податку, тим менші податкові надходження до бюджету Т. Це пояснюється тим, що зростання податкової ставки пригнічує ділову активність, веде до скорочення капіталовкладень, прибутків, а отже, і податкових надходжень. Якщо податкові надходження досягнуть максимуму (точка М) і починається зниження їх (точка L), є сенс знизити ставки податку. Важливим антиінфляційним заходом є регулювання кредиту і грошової маси, яке здійснюється центральними емісійно-кредитними установами через операції з цінними паперами на відкритому ринку, регулювання дисконтної[1]

ставки, зміну резервних норм, передбачених для кредитних установ.

Прибічники теорії «нової інфляції», згідно з якою основною причиною розвитку сучасного інфляційного процесу є надмірне зростання заробітної плати та інших доходів, пропонують відповідні методи боротьби з інфляцією. Вони вважають, що оскільки «інфляція витрат» є результатом зростання витрат виробництва і заробітної плати, то необхідно здійснювати «політику доходів», яка передбачає контроль над цінами та заробітною платою, централізоване та обов`язкове обмеження зростання як доходів громадян, так і прибутків корпорацій, а також контроль за цінами. За їх рекомендаціями корпорації не повинні підвищувати ціни, а профспілкам слід відмовитися від боротьби зо підвищення заробітної плати.

Розглядаючи досить скрутне становище, що його спричиняє несумісність між високою зайнятістю і стабільними цінами, ми повинні спочатку проаналізувати можливу політику щодо ринків праці. Це висуває важливе питання: чи є природний рівень безробіття оптимальним? Якщо ні, то що можна зробити, щоб зменшити його до бажаного рівня?

По-перше, ми помічаємо, що термін «природний рівень» вводить в оману. Природний рівень в будь-якому разі не є природним, на нього впливають демографічні зміни, різні потрясіння в економіці, урядова політика на ринку праці, і, можливо, навіть історія самого безробіття. Ряд економістів віддає перевагу більш нейтральним термінам, таким як «інфляційно безпечний рівень безробіття», або «рівень безробіття, який не прискорює інфляцію».

До того ж, природний рівень не є обов`язково оптимальним для виробництва. Оптимальний рівень безробіття в економіці буде тоді, коли чистий економічний добробут максимізується. Ті, хто вивчав взаємозв`язок безробіття та економічного добробуту, вважають, що оптимальний рівень безробіття нижчий за природний. Вони відзначають, що існує чимало зовнішніх обставин, зовнішніх впливів на ринку праці. Наприклад, працівники, які тимчасово звільнені зазнають різноманітних соціальних й економічних незгод. Проте роботодавці не оплачують затрат по безробіттю; більшість цих затрат (допомога по безробіттю, витрати на лікування, збільшення доходу сімей тощо) виступають як зовнішні витрати і перекладаються на самих безробітних або на уряд. Тією мірою, якою безробіття несе зовнішні затрати, природний рівень безробіття; напевно, є вищим за оптимальний.

Природний рівень безробіття, ймовірно, вищий за оптимальний, тобто за той рівень безробіття, за якого чистий економічний добробут максимальний.

Якщо природний рівень безробіття є ані природним, ані оптимальним, то чому б не прагнути до нижчого рівня безробіття? Причина в тому, що такий крок призведе до зростаючої і неприйнятної інфляції. Величезний суспільний дивіденд, тобто винагороду, матиме суспільство, яке відкриває, як істотно зменшити природний рівень безробіття.

До заходів які з можуть зменшити природний рівень безробіття відносять такі [9]:

- Удосконалення служб ринків праці.

Певна частка безробіття існує внаслідок того, що вільні робочі місця невідомі безробітним. Через поліпшення інформації, зокрема, завдяки комп`ютеризованим спискам робочих місць, розмір фрикційного і структурного безробіття можна зменшити.

- Підтримка урядових програм перекваліфікації.

Дехто вважає, що урядові програми перекваліфікації зможуть допомогти безробітним перекваліфікуватися для кращих робочих місць у сектори економіки, що розвиваються. Якщо такі програми успішні, то забезпечують подвійну вигоду – дадуть людям змогу вести трудове життя і зменшать тягар урядових трансфертних програм.

- Усунення державних перешкод. Захищаючи людей від труднощів безробіття і бідності, уряд водночас вирвав жало безробіття і послабив мотиви пошуків роботи. Ряд економістів закликає реформувати систему страхування по безробіттю, зменшити негативне ставлення до праці, соціальні програми забезпечення і посилити значення постійного місця роботи у досягненні добробуту.

Розглянувши міркування щодо зменшення природного рівня безробіття, необхідно взяти до уваги таке застереження. Три десятиліття наукових досліджень і практики ринку з цієї проблеми зробили наукових аналітиків дуже обережними у їх твердженнях щодо зменшення природного рівня безробіття.

Розглядаючи втрати від дезінфляції та труднощі зменшення природного рівня безробіття, люди часто запитують, чи варто усувати інфляцію через спад і високе безробіття? Чи не варто навчитися жити з інфляцією як з меншим злом, як це робиться в багатьох країнах Латинської Америки та в інших місцях?

Один із способів пристосування – «індексування»економіки. Індексування – це механізм, за допомогою якого заробітна плата, ціни і контракти частково чи повністю захищені від змін у загальному рівні цін. Приклад часткової індексації можна знайти у багатьох трудових угодах, які гарантують працівникам поправку на зростання прожиткового мінімуму. Типовий приклад: фірма забезпечить робітникам 2% зростання заробітної плати у наступному році, якщо не буде інфляції. Проте якщо ціни зростуть на 10% протягом наступних 12 місяців, то фірма додасть ще 4% як поправку на зростання прожиткового мінімуму. Інші сфери, що інколи індексуються, – це податкова система, орендна плата і довгострокові угоди.

Чому не можна повністю індексувати економіку? За такої ситуації інфляція не буде ні для кого «реальною», і може буде, мабуть, ігнорувати її і зосередити увагу на зменшення безробіття. Це виглядає як хороша ідея, але на практиці вона має серйозні вади. Повна індексація неможлива, бо вона гарантує певний рівень реальних доходів, що в такому разі просто не можуть бути отримані. Крім того, чим вища індексація, тим більших інфляційних потрясінь буде зазнавати економіка.

Висновки

Досліджуючи тему курсової роботи, я в деякій мірі набагато ближче познайомився з таким поняттям, як інфляція. Зрозумів, що інфляція не виникає раптово, а розвивається поступово, як тривалий процес. Інфляція, як економічне явище характеризує якісний стан грошового обігу в умовах, коли перестає діяти механізм автономного забезпечення сталості грошей.

Завдяки курсовій роботі я зрозумів також, що інфляція не завжди приносить шкоду (якщо це, звичайно, не гіперінфляція), а навіть в період інфляції можливо дещо збільшити свій власний капітал. При постійному загальному обсязі продукції реальні доходи зростуть у тих, хто має фіксовані грошові прибутки. Кредитори виграють за рахунок дебіторів. А у власників заощаджень в результаті падіння ціни зросте купівельна спроможність їх заощаджень. Але неочікувана інфляція може призвести і до дуже значних збитків. У інфляції відсутня загальна суспільна свідомість, тому вона забирає у одних і віддає іншим, чи то багатим, чи бідним, чи молоді, чи літнім людям, чи здоровим, чи хворим.

Список використаної літератури

1) Стаття 6 Закону України «Про Національний банк України»

2) Стаття 2 Закону України «Про Кабінет Міністрів України»

3) Державний комітет статистики України // www.ukrstat.gov.ua

4) Інформація щодо даних про інфляцію в Україні Міжнародного центру перспективних досліджень

5) «Гроші та кредит» – під кер. М. І. Савлуч. – К.: Либідь 1992

6) Журнал «Фінанси України» №11/2008, під ред. І. Я. Чугунов, стаття Карпенко Г.В., Башко В.Й. «Аналіз основних факторів інфляції в Україні», с. 29 – 40.

7) Лагутін В.Д. Гроші та грошовий обіг. – Навчальний посібник. Київ, «Знання», 1999

8) Економічна теорія: Політекономія: Підручник / За ред. В.Д. Базилевича. – Київ: Знання прес. – 2003. – 581 с.

9) Мельник О. Антиінфляційна політика, як фактор економічного зростання в Україні // Банківська справа. – 2000. – №3. – с. 11–17

10) Кравченко С., Теленик С. Інфляція в ринковій економіці:сутність, причини і взаємозв’язок з макроекономічними показниками // Економіка, фінанси, право. – 2002. – №7. – с. 9–12

11) Індекс інфляції // Урядовий кур’єр, 13 травня 2008 року, №85, с. 5.

|