Федеральное агентство по образованию

ГОУ ВПО Тюменский государственный архитектурно-строительный университет

Кафедра менеджмента

Курсовая работа

по дисциплине «Планирование на предприятии»

Выполнила:

студентка 4 курса

форма обучения: дневная

Проверила:

Александрова Н.Н.

Тюмень – 2007

Содержание

Введение

2

1.

Назначение и источники финансирования 4

2.

Баланс предприятия 5

3.

Прогнозирование выручки от реализации продукции 9

4.

Планирование переменных издержек 10

5.

Планирование постоянных издержек 13

6.

Планирование финансовых результатов деятельности предприятия 18

7.

Планирование движения денежных средств 20

8.

Расчет финансовых показателей 24

9.

Анализ безубыточности предприятия 35

Список использованной литературы

36

Введение

Ключевыми составляющими любого успешно работающего предприятия являются стратегия его развития и контроль. При этом стратегия определяет, что из себя представляет предприятие в настоя

щем, как оно будет функционировать и развиваться в будущем. С помощью контроля определяется соответствие полученных результатов целям, определенным стратегическим планированием.

Основные стратегические задачи любого бизнеса можно сформулировать следующим образом:

- узнать, что хотят ваши потребители;

- удовлетворить их потребности;

- получить прибыль.

Эффективность решения этих задач во многом зависит от обоснованности плана и использования его как инструмента контроля в бизнесе.

Баланс предприятия составляется по окончании отчетного периода (квартала, года) и отражает, по сути, результаты принимаемых решений. В частности, он показывает текущую величину оборотного и основного капитала, наличие денежных средств в кассе и на счетах, стоимость материальных и нематериальных активов, размер акционерного капитала предприятия в данный момент, а также иные источники формирования средств предприятия, долговые обязательства и т.д.

Отчет о прибылях и у

бытках или отчет о финансовых резу

льтатах позволяет показать, насколько эффективно (прибыльно или убыточно) работает хозяйственная система предприятия в течение определенного периода.

О

тчет о движении денежных средств (К

ЭШ-ФЛ

О или поток наличности)

призван продемонстрировать, насколько хорошо предприятие управляет своими денежными средствами (находящимися как на счетах в банке, так и в кассе) для обеспечения ликвидности. Именно поступление и расходование денежных средств нужно контролировать прежде всего как для своевременной оплаты счетов и оптимального привлечения заемных средств, так и для эффективного вложения временно свободного капитала. Предприятие, которое не в состоянии вовремя оплатить свои счета, не может долго просуществовать, даже если оно прибыльно.

Поддерживать баланс между прибыльностью и ликвидностью непросто, поскольку действия, направленные на улучшение каждого из этих показателей, могут противоречить друг другу. Зачастую компании с высокой прибыльностью терпят неудачу из-за отсутствия реальных денежных средств на счетах, необходимых для оплаты текущих расходов.

Показатель ликвидности может ухудшиться вследствие быстрого роста производства в погоне за высокими прибылями и истощения денежных средств предприятия. Ключевая роль отчета о результатах и анализа движения денежных средств состоит как раз в том, чтобы позволить вовремя разглядеть возникновения такого рода проблем и принять необходимые меры для их разрешения.

Анализ безубыточности основывается на информации, полученной из отчета о результатах и анализа движения денежных средств. Он, в частности, позволяет показать объем дохода от реализации, который необходим для покрытия постоянных и переменных расходов, связанных с деятельностью предприятия. Этот документ являются основным при принятии решений, связанных с возможностью различных затрат - от покупки оборудования до принятия на работу нового сотрудника. Без него невозможно принять более или менее обоснованное решение об уровне цен на продукцию - можно ли их снижать или, наоборот, необходимо повысить.

Основной целью курсового проекта является закрепление и углубление знаний, полученных при изучении курса «Планирование на предприятии», а также получение навыков в самостоятельном решении вопросов разработки бизнес-планов и финансового планирования в строительных организациях.

1.

Назначение и источники финансирования

Информация, представляемая в этом разделе плана, необходима для обоснования необходимости привлечения финансовых средств.

Какой бы капитал фирма не собиралась вкладывать в дело - собственные накопления, банковский кредит, инвестиционный капитал или даже пожертвования - в любом случае этот раздел плана имеет исключительное и самостоятельное значение, так как показывает, для чего нужны деньги.

Потребность в основных средствах и оборудовании представим в форме таблицы 1.

Таблица 1

Потребность в строительных машинах и оборудовании

| Номер по заданию |

Наименование |

Цена за единицу |

Необходимое количество |

Сумма |

| 1 |

2 |

3 |

4 |

5 |

| 0 |

Автомобиль грузовой |

7300 |

2 |

14600 |

| 3 |

Башенный кран |

8400 |

1 |

8400 |

| 7 |

Электролебедка |

250 |

2 |

500 |

| Итого: |

23500 |

В качестве источников финансовых средств могут выступать:

- средства, предоставляемые учредителями предприятия;

- кредиты банков;

- инвестиционный капитал, то есть средства, полученные от продажи части предприятия одному, нескольким или многим физическим или юридическим лицам.

В таблице 2 приведем источники финансирования.

Таблица 2

Источники финансирования

| Наименование |

Сумма |

| 1 |

2 |

| 1. Долгосрочный кредит |

609600 |

| 2. Краткосрочный кредит банка |

332076 |

| ВСЕГО: |

941676 |

Определяя назначение привлекаемого капитала, необходимо оценить возможные преимущества аренды или лизинга оборудования или недвижимости перед их приобретением. Аренда дает некоторые преимущества, так как в этом случае фирма не платит налог на имущество. В данной курсовой работе принято, что недвижимость приобретается в собственность. В таблице 3 представим описание применения привлекаемого капитала.

Таблица 3

| Наименование |

Сумма |

| 1 |

2 |

| Покупка недвижимости |

609600 |

Приобретение оборудования в собственность

(результат табл.1)

|

23500 |

| Реконструкция и ремонт помещений |

154288 |

| Увеличение оборотных средств |

154288 |

| ВСЕГО: |

941676 |

2.

Баланс предприятия

Баланс характеризует финансовое положение предприятия на определенную дату и отражает ресурсы предприятия в единой денежной оценке по их составу и направлениям использования, с одной стороны (актив), и по источникам их финансирования - с другой стороны (пассив).

Активы разделяются на долгосрочные и краткосрочные.

Долгосрочные активы - это средства, которые используются в течении более чем одного периода, приобретаются с целью использования в хозяйственной деятельности и не предназначены для продажи в течение года. Долгосрочные активы представлены в первом разделе баланса «Основные средства и внеоборотные активы».

Краткосрочные активы или оборотные средства - это средства, используемые, проданные или потребленные в течение одного отчетного периода, который, как правило, составляет один год. Оборотные активы представлены в балансе во втором и третьем разделах актива.

Для принятия финансовых решений важно из состава оборотных средств выделить следующие группы ресурсов:

- денежные средства;

- краткосрочные финансовые вложения;

- дебиторская задолженность;

- материально-производственные запасы.

Денежные средства - это средства в кассе и денежные средства в банках, включая денежные средства в валюте.

Краткосрочные финансовые вложения отражают инвестиции в ценные бумаги других предприятий, в облигации, а также предоставленные займы на срок не более года.

Дебиторская задолженность - причитающиеся фирме, но еще не полученные средства. В составе оборотных средств отражается дебиторская задолженность, срок погашения которой не превышает одного года.

Материально-производственные запасы - это материальные активы, которые предназначены для:

- продажи в течение обычного делового цикла;

- производственного потребления внутри предприятия;

- производственного потребления в целях дальнейшего изготовления реализуемой продукции.

В эту статью включаются сырье и материалы, незавершенное производство, готовая продукция, а также другие статьи, которые характеризуют краткосрочные вложения денежных средств предприятий в хозяйственную деятельность, предшествующую реализации продукции.

Основные средства - это средства длительного пользования, имеющие материальную форму. В эту категорию средств включают здания и сооружения, машины и оборудование, транспорт и т.д. На все статьи реальных основных средств начисляется амортизация.

Нематериальные активы - средства, не имеющие физически осязаемой формы, но приносящие компании доход. К неосязаемым активам относятся патенты, товарные знаки, торговые марки, авторские права, лицензии, затраты на научно-исследовательские разработки.

В пассиве баланса отражаются решения компании по выбору источника финансирования.

Краткосрочные обязательства - это обязательства, которые покрываются оборотными активами или погашаются в результате образования новых краткосрочных обязательств. Краткосрочные обязательства погашаются в течение непродолжительного периода (обычно не более одного года). В краткосрочные обязательства включаются такие статьи, как счета и векселя к оплате; долговые свидетельства о получении компанией краткосрочного займа; задолженность и отсроченные налоги; задолженность по заработной плате; полученные авансы; часть долгосрочных обязательств, подлежащих выплате в текущем периоде.

Долгосрочные обязательства - это обязательства, которые должны быть погашены в течение срока, превышающего один год. Основными видами долгосрочных обязательств являются долгосрочные займы и кредиты, облигации, долгосрочные векселя к оплате, обязательства по пенсионным выплатам и выплатам арендных платежей при долгосрочной аренде.

Собственный или акционерный капитал. В данной группе выделяются вложенный капитал и накопленная прибыль.

Вложенный капитал - это капитал, инвестированный собственниками. Сюда включаются такие статьи, как номинальная стоимость вложенного капитала, эмиссионная премия и некоторые другие статьи, влияющие на стоимость капитала.

Накопленная прибыль - это прибыль за вычетом налогов и дивидендов, которую предприятие заработало за все годы своего существования. В эту статью входят нераспределенная прибыль прошлых лет, резервный капитал, фонды накопления, и чистая прибыль отчетного года (прибыль за вычетом налогов, отвлеченных средств и дивидендов).

Таблица 4

Состав и структура баланса

| АКТИВ 4972288 |

ПАССИВ 4972288 |

1. Капитал оборотный

665448

|

1.1. Капитал денежных средств

167670

|

1. |

Капитал краткосрочных обязательств

332076

|

Капитал заемный

(1+2)

941676

|

1.2.Капитал краткосрочных финансовых вложений

25402

|

1.3.Капитал дебиторской задолженности

132058

|

2. |

Капитал долгосрочных обязательств

609600

|

Капитал постоянный

(2+3)

4640212

|

1.4.Капитал материально-производственных запасов

340358

|

3. |

Капитал собственный

4030612

|

2. Капитал долгосрочных вложений

1391900

|

3. Капитал основной

2404872

|

4. Капитал нематериальных вложений

510028

|

3.

Прогнозирование выручки от реализации

Планируемые показатели доходной части бюджета предприятия являются фундаментом для большей части стратегических и тактических финансовых планов. Строительная организация, несколько лет работающая в условиях рынка и завоевавшая довольно устойчивое положение, выполняет, как правило, определенные специализированные виды работ, объем которых имеет незначительные колебания, связанные, в основном, с сезонностью их выполнения. В данном курсовом проекте предлагается спрогнозировать на год объемы работ в стоимостном выражении для строительной организации, специализирующейся на выполнении работ по сооружению подземной и надземной частей жилых зданий.

Форма составления годового плана выручки от реализации (Вреал) продукции по видам специализированных работ с разбивкой по месяцам приведена в таблице 5.

Таблица 5

Составление годового плана выручки от реализации продукции по видам специализированных работ

| Период |

Наименование работ |

| Нулевой цикл |

Сантех-нические |

Отделоч-ные |

Столяр-ные |

Кровель-ные |

ВСЕГО |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| январь |

1250288 |

1069247 |

636695 |

887760 |

912000 |

4755990 |

| февраль |

1250288 |

1069247 |

636695 |

887760 |

912000 |

4755990 |

| март |

1250288 |

1069247 |

636695 |

887760 |

912000 |

4755990 |

| 1 квартал

|

3750864

|

3207741

|

1910085

|

2663280

|

2736000

|

14267970

|

| апрель |

1250288 |

1069247 |

636695 |

887760 |

912000 |

4755990 |

| май |

1375317 |

1176172 |

700365 |

976536 |

1003200 |

5231590 |

| июнь |

1581615 |

1352598 |

805420 |

1123016 |

1153680 |

6016329 |

| 2 квартал

|

4207220

|

3598017

|

2142480

|

2987312

|

3068880

|

16003909

|

| июль |

1581615 |

1352598 |

805420 |

1123016 |

1153680 |

6016329 |

| август |

1581615 |

1352598 |

805420 |

1123016 |

1153680 |

6016329 |

| сентябрь |

1581615 |

1352598 |

805420 |

1123016 |

1153680 |

6016329 |

Продолжение табл. 5

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| 3 квартал

|

4744845

|

4057794

|

2416260

|

3369048

|

3461040

|

18048987

|

| октябрь |

1423454 |

1217338 |

724878 |

1010714 |

1038312 |

5414696 |

| ноябрь |

1209936 |

1034737 |

684607 |

954564 |

980628 |

4864472 |

| декабрь |

1028446 |

879526 |

581916 |

811379 |

833534 |

4134801 |

| 4 квартал

|

3661836

|

3131601

|

1991401

|

2776657

|

2852474

|

14413969

|

| ГОД

|

16364765

|

13995153

|

8460226

|

11796297

|

12118394

|

62734835

|

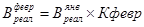

(1) (1)

где: Вреал - выручка от реализации продукции;

В - выработка на одного работника в год;

Ч - среднесписочная численность работников, чел.

Для получения значения текущего месяца необходимо умножить значение предыдущего месяца на коэффициент текущего месяца.

(2) (2)

- выручка от реализации продукции в феврале; - выручка от реализации продукции в феврале;

- выручка от реализации продукции в январе; - выручка от реализации продукции в январе;

Кфевр

- коэффициент изменения объема работ в феврале.

4.

Планирование переменных издержек

Разделение затрат на переменные и постоянные имеет важное значение при переходе к рыночным отношениям. Такой метод учета затрат широко применяется в странах с развитыми рыночными отношениями.

В строительстве в зависимости от назначения и места совершения строительных работ при планировании и учета затрат принят следующий перечень статей: материалы, расходы на оплату труда рабочих, расходы по содержанию и эксплуатации строительных машин и механизмов - эти статьи затрат объединены в группу прямых затрат. Четвертой статьей затрат являются накладные расходы.

В курсовом проекте для удобства выделения переменных и постоянных затрат в составе себестоимости строительства принимаем, что к переменным относятся все прямые затраты, а к постоянным - все накладные расходы. Переменные затраты изменяются пропорционально изменению объема работ. Планирование материальных затрат осуществляется по их уровню в процентах к сумме выручки. В данном курсовом проекте доля затрат на материалы в составе выручки (объема) по видам работ равна:

- нулевой цикл - 55%;

- санитарно-технические - 35%;

- отделочные - 40%;

- столярные - 45%;

- кровельные - 30%.

Расчет суммы плановых затрат на приобретение материальных ресурсов сводится в таблице 6.

Таблица 6

Расчет суммы плановых затрат на приобретение материальных ресурсов

| Период |

Наименование работ |

| Нулевой цикл |

Сантехни-ческие |

Отделоч-ные |

Столяр-ные |

Кровель-ные |

ВСЕГО |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

| Январь |

687658 |

374236 |

254678 |

399492 |

273600 |

1989664 |

| Февраль |

687658 |

374236 |

254678 |

399492 |

273600 |

1989664 |

| Март |

687658 |

374236 |

254678 |

399492 |

273600 |

1989664 |

| 1 квартал

|

2062974

|

1122708

|

764034

|

1198476

|

820800

|

5968992

|

| Апрель |

687658 |

374236 |

254678 |

399492 |

273600 |

1989664 |

| Май |

756424 |

411660 |

280146 |

439441 |

300960 |

2188631 |

| Июнь |

869888 |

473409 |

322168 |

505357 |

346104 |

2516926 |

| 2 квартал

|

2313970

|

1259305

|

856992

|

1344290

|

920664

|

6695221

|

| Июль |

869888 |

473409 |

322168 |

505357 |

346104 |

2516926 |

| Август |

869888 |

473409 |

322168 |

505357 |

346104 |

2516926 |

| Сентябрь |

869888 |

473409 |

322168 |

505357 |

346104 |

2516926 |

| 3 квартал

|

2609664

|

1420227

|

966504

|

1516071

|

1038312

|

7550778

|

| Октябрь |

782922 |

426068 |

289951 |

454821 |

311494 |

2265256 |

| Ноябрь |

665465 |

362158 |

273843 |

429554 |

294188 |

2025208 |

| Декабрь |

565645 |

307834 |

232766 |

365121 |

250060 |

1721426 |

| 4 квартал

|

2014032

|

1096060

|

796560

|

129496

|

855742

|

4891890

|

| ГОД

|

9000640

|

4898300

|

3384090

|

4188333

|

3635518

|

25106881

|

Статья затрат «Расходы на содержание и эксплуатацию машин и механизмов» по своему экономическому содержанию представляет собой совокупность затрат на материальные ресурсы: запасные части, покупные комплектующие изделия, топливо, транспортные услуги, энергетические ресурсы со стороны (тепло-, электроэнергия, сжатый воздух, вода), а также заработную плату рабочих, занятых обслуживанием и эксплуатацией машин и механизмов.

Таким образом, планирование материальных затрат и заработной платы осуществляется с учетом затрат на содержание и эксплуатацию машин и механизмов, т.е. отдельно эту статью рассчитывать не нужно.

Плановый фонд оплаты труда работников, занятых на производстве строительно-монтажных работ, определяется произведением среднесписочной численности этих работников по месяцам на их среднюю заработную плату.

Начисления на заработную плату определяются по действующим нормативам в процентах к заработной плате.

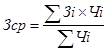

Средняя заработная плата по месяцам не изменяется и определяется как средневзвешенная величина по численности рабочих:

(3)

(3)

где  - заработная плата рабочих по - заработная плата рабочих по  -му виду работ; -му виду работ;

- численность рабочих, занятых - численность рабочих, занятых  -ым видом работ. -ым видом работ.

Значения по графе «Численность всего» меняются от месяца к месяцу с учетом коэффициентов.

Таблица 7

Расчет затрат на оплату труда производственного персонала

| Месяц |

Числен-ность, чел. |

Средне-месячная зарплата |

Фонд оплаты труда без начисле-ния на зарплату |

Начисле-ния на зарплату |

Фонд оплаты труда с начислениями на зарплату |

| 1 |

2 |

3 |

4 |

5 |

6 |

| Январь |

138 |

4352 |

600576 |

156150 |

756726 |

| Февраль |

138 |

4352 |

600576 |

156150 |

756726 |

| Март |

138 |

4352 |

600576 |

156150 |

756726 |

| 1 квартал

|

138

|

4352

|

1801728

|

468450

|

2270178

|

| Апрель |

138 |

4352 |

600576 |

156150 |

756726 |

| Май |

152 |

4352 |

661504 |

171991 |

833495 |

| Июнь |

175 |

4352 |

761600 |

198016 |

959616 |

| 2 квартал

|

155

|

4352

|

2023680

|

526157

|

2549837

|

| Июль |

175 |

4352 |

761600 |

198016 |

959616 |

| Август |

175 |

4352 |

761600 |

198016 |

959616 |

| Сентябрь |

175 |

4352 |

761600 |

198016 |

959616 |

| 3 квартал

|

175

|

4352

|

2284800

|

594048

|

2878848

|

| Октябрь |

158 |

4352 |

687616 |

178780 |

866396 |

| Ноябрь |

134 |

4352 |

583168 |

151624 |

734792 |

| Декабрь |

114 |

4352 |

496128 |

128993 |

625121 |

| 4 квартал

|

135

|

4352

|

1766912

|

459397

|

2226309

|

| ГОД

|

151

|

4352

|

7877120

|

2048052

|

9925172

|

5. Планирование постоянных издержек

Постоянными называются затраты, сумма которых не меняется при изменении выручки от реализации продукции. В эту группу обычно включаются расходы на обеспечение нормальной деятельности от уровня реализации продукции. Их удельный размер в себестоимости при увеличении объема работ будет сокращаться, а при уменьшении - увеличиваться. Постоянными называются затраты, сумма которых не меняется при изменении выручки от реализации продукции. В эту группу обычно включаются расходы на обеспечение нормальной деятельности от уровня реализации продукции. Их удельный размер в себестоимости при увеличении объема работ будет сокращаться, а при уменьшении - увеличиваться.

В строительстве к постоянным расходам целесообразно относить следующие виды затрат (таблица 8).

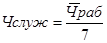

Фонд оплаты труда управленческого персонала определяется исходя из следующих ограничений:

* по численности - на каждые 7 рабочих один служащий.

Для определения количества служащих необходимо исходить из среднегодовой численности рабочих:

= 151/7 = 22 чел. (4) = 151/7 = 22 чел. (4)

Затем необходимо распределить полученное число служащих по конкретным должностям и определить их суммарную месячную зарплату, которая не будет меняться по месяцам. Расчеты произведем в дополнительной таблице 7.1.

* по заработной плате - расчет производится, исходя из средней заработной платы по отдельным категориям работников.

Таблица 7.1

| № п.п |

Наименование должности |

Среднемесячная зарплата 1 работника |

Кол-во работников |

Суммарная

зарплата

гр.3 * гр.4

|

| 1 |

2 |

3 |

4 |

5 |

| 1. |

Управляющий (президент) фирмы |

3075 |

1 |

3075 |

| 2. |

Вице-президент по производству |

2070 |

1 |

2070 |

| 3. |

Секретарь-машинистка |

945 |

2 |

1890 |

| 4. |

Инженер-строитель по технической документации |

1095 |

2 |

2190 |

| 5. |

Инженер-технолог |

1200 |

2 |

2400 |

| 6. |

Экономист-сметчик |

1330 |

2 |

2660 |

| 7. |

Бухгалтер |

2055 |

4 |

8220 |

| 8. |

Диспетчер по закупкам и транспорту |

1020 |

2 |

2040 |

| 9. |

Инженер по оперативно-производственному планированию |

1030 |

2 |

2060 |

| 10. |

Менеджер объекта |

1700 |

2 |

3400 |

| 11. |

Уборщица |

610 |

2 |

1220 |

| Итого: |

22 |

3122 |

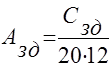

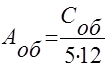

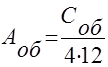

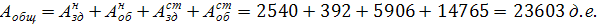

Амортизационные отчисления на полное восстановление собственных основных фондов рассчитываются исходя из равномерного начисления износа в течение пятилетнего срока эксплуатации основного оборудования  и двадцатилетней эксплуатации зданий и сооружений и двадцатилетней эксплуатации зданий и сооружений  . При этом для вновь приобретенных основных фондов амортизация будет рассчитываться: . При этом для вновь приобретенных основных фондов амортизация будет рассчитываться:

=609600/20*12=2540 д.е. =609600/20*12=2540 д.е.

=23500/5*12=392 д.е. (5) =23500/5*12=392 д.е. (5)

где  - соответственно стоимость приобретенных зданий или оборудования. - соответственно стоимость приобретенных зданий или оборудования.

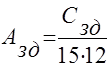

Для уже имевшихся на начало года основных фондов исходим из предположения, что здания к началу периода эксплуатировались в течение 5 лет, а оборудование - 1 год.

Тогда амортизация соответственно составит:

=(2404872-609600-23500)*60% / 15*12=5906 д.е. =(2404872-609600-23500)*60% / 15*12=5906 д.е.

= (2404872-609600-23500)*40% / 4*12=14765 д.е. (6) = (2404872-609600-23500)*40% / 4*12=14765 д.е. (6)

Расходы на служебные командировки, затраты на временные здания и сооружения, представительские и конторские расходы, расходы на коммунальные услуги, а такжепрочие постоянные затраты рассчитываются в процентах от заработной платы рабочих за месяц без начислений на нее. Для данной курсовой работы приняты проценты.

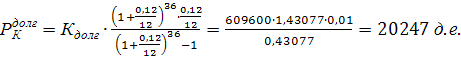

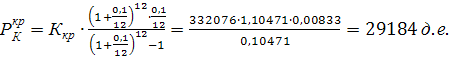

Расходы, связанные с кредитованием, определяются с учетом того, что погашение всех видов кредитов осуществляется постоянно равными долями, вносимыми ежемесячно, начиная со следующего после предоставления кредита месяца. Период погашения краткосрочного кредита равен 12 месяцам, долгосрочного кредита - 3 года. Проценты по краткосрочному кредиту составляют 10 % годовых, а по долгосрочному - 12% годовых. Проценты по долгосрочному и краткосрочному кредитам начисляются только на сумму кредита, полученного в текущем году.

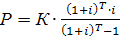

Определение сумм для погашения кредитов осуществляется по формуле взноса на амортизацию платежа, который включает в себя процент и суммы в оплату основной части долга, позволяющие погасить кредит в течение установленного срока:

Р – размер периодического платежа для погашения (амортизации) долга;

К – сумма первоначального долга;

Т – период погашения долга, лет;

i– ставка годового процента, доли единиц.

Для определения размера ежемесячного платежа необходимо разделить номинальную ставку годового процента на частоту начисления процента, то есть на 12, и умножить число лет на число периодов погашения долга, то есть тоже на 12.

В результате произведенных расчетов и суммирования отдельных элементов определяются постоянные затраты, а результаты расчета сводятся в таблицу 8.

Таблица 8

Расчет постоянных затрат

| № п/п |

Наименование видов затрат |

Я |

Ф |

М |

1кв |

Ап |

Май |

Ин |

2 кв |

Ил |

Ав |

С |

3кв |

О |

Н |

Д |

4кв |

год |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

16 |

17 |

18 |

19 |

| 1 |

Заработная плата руководителей, специалистов, служащих |

31225 |

31225 |

31225 |

93676 |

31225 |

31225 |

31225 |

93676 |

31225 |

31225 |

31225 |

93676 |

31225 |

31225 |

31225 |

93676 |

374700 |

| 2 |

Начисления на заработную плату (38,5%) |

8119 |

8119 |

8119 |

24357 |

8119 |

8119 |

8119 |

24357 |

8119 |

8119 |

8119 |

24357 |

8119 |

8119 |

8119 |

24357 |

97428 |

| 3 |

АО на полное восстановление ОФ |

23603 |

23603 |

23603 |

70809 |

23603 |

23603 |

23603 |

70809 |

23603 |

23603 |

23603 |

70809 |

23603 |

23603 |

23603 |

70809 |

283236 |

| 4 |

Расходы на служебные командировки |

6246 |

6246 |

6246 |

18738 |

6246 |

6880 |

7921 |

21047 |

7921 |

7921 |

7921 |

23763 |

7151 |

6065 |

5160 |

18376 |

81924 |

| 5 |

Временные здания и сооружения |

19098 |

19098 |

19098 |

57294 |

19098 |

21036 |

24219 |

64353 |

24219 |

24219 |

24219 |

72657 |

21866 |

18545 |

15777 |

56188 |

250492 |

| 6 |

Конторские и представитель-ские расходы |

961 |

961 |

961 |

2883 |

961 |

1058 |

1219 |

3238 |

1219 |

1219 |

1219 |

3657 |

1100 |

933 |

794 |

2827 |

12605 |

| 7 |

Расходы на коммунальные услуги |

1982 |

1982 |

1982 |

5946 |

1982 |

2183 |

2513 |

6678 |

2513 |

2513 |

2513 |

7539 |

2269 |

1924 |

1637 |

5830 |

25993 |

| 8 |

Расходы, связанные с кредитованием /Долг.кредит |

20247 |

20247 |

20247 |

60741 |

20247 |

20247 |

20247 |

60741 |

2047 |

20247 |

20247 |

60741 |

20247 |

20247 |

20247 |

60741 |

242964 |

| 9 |

Расходы, связанные с кредитованием /Кратк.кредит |

29184 |

29184 |

29184 |

87552 |

29184 |

29184 |

29184 |

87552 |

29184 |

29184 |

29184 |

87552 |

29184 |

29184 |

29184 |

87552 |

350208 |

| 10 |

Прочие постоянные расходы |

9609 |

9609 |

9609 |

28827 |

9609 |

10584 |

12186 |

32379 |

12186 |

12186 |

12186 |

36558 |

11002 |

9331 |

7938 |

28271 |

126035 |

| ИТОГО |

150274 |

150274 |

150274 |

450823 |

150274 |

135119 |

160436 |

464830 |

160436 |

160436 |

160436 |

481309 |

155766 |

149176 |

143684 |

448627 |

1845585 |

6.

Планирование финансовых результатов деятельности предприятия

Одна из основных задач составления плана финансовых результатов (плана прибылей и убытков) деятельности предприятия заключается в том, чтобы показать в динамике качественные и количественные изменения финансового положения предприятия в течение предстоящего периода. В этом состоит его основное отличие от баланса, который дает статичную картину экономического положения предприятия в конкретный момент времени.

Финансовый план, с помощью которого оцениваются доходы и расходы в ближайшей перспективе, является основой для составления сметы будущих расходов предприятия и определения потребности в привлечении дополнительных финансовых средств.

Планирование финансовых результатов осуществляется на основании данных, полученных в предыдущих 3, 4, 5 разделах курсового проекта по форме таблицы 9.

Строка 6 «Налог на имущество» (Ни) - рассчитывается ежеквартально, а полученная сумма налога равномерно распределяется по месяцам квартала. По каждому кварталу суммируется остаточная стоимость зданий и сооружений (Сзд.о), оборудования и материальных запасов. Полученная квартальная сумма налога делится равномерно по месяцам.

Таблица 9

Планирование финансовых результатов

| № п/п |

Статьи доходов и расходов |

Я |

Ф |

М |

1кв |

Ап |

Май |

Ин |

2 кв |

Ил |

Ав |

С |

3кв |

О |

Н |

Д |

4кв |

год |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

16 |

17 |

18 |

19 |

| 1 |

Выручка от реализации |

4755990 |

4755990 |

4755990 |

14267970 |

4755990 |

5231590 |

6016329 |

16003909 |

6016329 |

6016329 |

6016329 |

18048987 |

5414696 |

4864472 |

4134801 |

14413969 |

62734835 |

| 2 |

Переменные затраты, всего |

2746390 |

2746390 |

2746390 |

8239170 |

2746390 |

3022126 |

3476542 |

9245058 |

3476542 |

3476542 |

3476542 |

10429626 |

3131652 |

2760000 |

2346547 |

8238199 |

36152053 |

| 2.1 |

Материальные затраты |

1989664 |

1989664 |

1989664 |

5468992 |

1989664 |

2188631 |

2516926 |

6695221 |

2516926 |

2516926 |

2516926 |

7550778 |

2265256 |

2025208 |

1721426 |

4891890 |

25106881 |

| 2.2 |

Затраты на з/п с начисл-ми на нее |

756726 |

756726 |

756726 |

2270178 |

756726 |

833495 |

959616 |

2549837 |

959616 |

959616 |

959616 |

2878848 |

866396 |

734792 |

625121 |

2226309 |

9925172 |

| 3 |

Сумма покрытия |

2009600 |

2009600 |

2009600 |

6028800 |

2009600 |

2209464 |

2539787 |

6758851 |

2539787 |

2539787 |

2539787 |

7619361 |

2283044 |

2104472 |

1788254 |

7295770 |

27702782 |

| 4 |

Постоянные расходы, всего |

150274 |

150274 |

150274 |

450823 |

150274 |

135119 |

160436 |

464830 |

160436 |

160436 |

160436 |

481309 |

155766 |

149176 |

143684 |

448627 |

1845585 |

| 5 |

Чистая прибыль (убыток) до налогооб-ия |

1859326 |

1859326 |

1859326 |

5577977 |

1859326 |

2074345 |

2379351 |

6294021 |

2379351 |

2379351 |

2379351 |

7138053 |

2127278 |

1955296 |

1644570 |

6847143 |

25857197 |

| 6 |

Налог на им-во 2% от ср.год.ст-ти им-ва |

4103 |

4103 |

4103 |

12309 |

4103 |

4103 |

4103 |

12309 |

4103 |

4103 |

4103 |

12309 |

4103 |

4103 |

4103 |

12309 |

49236 |

| 7 |

Налог на сод-ние ж/фонда-1,5% от объема реализации продукции |

71340 |

71340 |

71340 |

214020 |

71340 |

78474 |

90245 |

240059 |

90245 |

90245 |

90245 |

270735 |

81220 |

72967 |

62022 |

216210 |

941023 |

| 8 |

Прибыль, подлежащая налогооб-ию |

1783883 |

1783883 |

1783883 |

5351649 |

1783883 |

1991768 |

2285003 |

6041653 |

2285003 |

2285003 |

2285003 |

6855009 |

2041955 |

1878226 |

1578445 |

6618624 |

24866938 |

| 9 |

Налог на Пр |

428132 |

428132 |

428132 |

1284396 |

428132 |

478024 |

548401 |

1449997 |

548401 |

548401 |

548401 |

1645203 |

490069 |

450774 |

378827 |

1588470 |

5968065 |

| 10 |

Пр, ост.в распоряж-ии организации |

1355751 |

1355751 |

1355751 |

4067253 |

1355751 |

1513744 |

1736602 |

4591656 |

1736602 |

1736602 |

1736602 |

5209806 |

1551886 |

1427452 |

1199618 |

5030154 |

18898873 |

7. Планирование движения денежных средств

Планирование движения денежных средств составляет основу успешной деятельности, так как одной из основных задач предприятия является поддержание текущей платежеспособности. Если в проекте отчета о прибылях и убытках намечались конкретные финансовые цели, то планируя движение денежных средств, определяется, когда и сколько денег поступит на предприятие или будет уплачено по счетам поставщиков продукции и кредиторов, чтобы обеспечить нормальную деятельность предприятия.

При разработке плана денежных потоков необходимо установить конкретные источники поступления денег: выручка от реализации товаров и услуг; авансы, полученные от заказчиков; средства, полученные от финансовых вложений и продажи ценных бумаг; средства, полученные от продажи части основных средств и оборудования; кредиты и займы; новые инвестиции и т. д.

Затем определяются предстоящие расходы, включая переменные на производство и реализацию продукции и постоянные, а также выплату задолженностей и процентов по ним, выплату дивидендов акционерам компании, расходы на приобретение оборудования, необходимые платежи в бюджет и т. д. Таким образом, можно определить итоговый баланс движения денежных средств на конец периода (месяца, квартала, года) как сумму остатка (баланса) на начало периода и прихода денежных средств, уменьшенного на величину понесенных расходов.

В план денежных потоков включается только реальные поступления и расходы, планируемые на каждый конкретный период времени. Это фактически выплачиваемые деньги, а не обязательства, принятые на себя предприятием сейчас, но подлежащие оплате в будущем, они отражаются в проекте отчета о финансовых результатах деятельности и в балансе.

В качестве исходных данных для составления плана - движения денежных потоков служат результаты расчетов, полученные в разделах 1,2,3,4,5,6. План движения денежных потоков разработаем в виде таблицы 10.

При заполнении строки 1.1. таблицы необходимо учитывать средний временной сдвиг между реальной сдачей готовой продукции (подписания акта приемки - сдачи подрядных работ) с выставлением счета и поступлением денег на расчетный счет предприятия. Для расчетов в данном курсовом проекте принимается средний срок задержки платежа - 10 дней, то есть оплата одной трети счетов за данную строительную продукцию поступит в следующем месяце. Условимся, что с декабря предшествующего периода расходы на январь планового периода не переходили, т.е. в графе за январь по строке 1.1. значения нет. В остальные периоды распределение доходов прошлых периодов и выручки от реализации осуществляется с учетом временного сдвига, т. е. по строке 1.2. в январе значение будет равно 2/3 выручки за январь, а 1/3 переходит в строку 1.1. за февраль и т. д. Строка 1.3. «Другие источники» заполняется на основании данных табл. 3, принимая во внимание, что кредит может быть открыт в любой месяц планового периода, но момент открытия кредита совпадает с моментом приобретения элементов основных фондов или иного способа использования заемных средств в соответствии с табл.2. Для упрощения расчетов рекомендуется в строки 1.3. и 2.3. включать итоговое значение табл.2 (или табл. 3) в январе.

Строки 2.1 и 2.2 (переменные и постоянные расходы) заполняются на основании данных табл. 6,7,8. Строка 2.3 «Разное» заполняется на основании данных табл.2.

Строка 3 представляет собой результат деятельности предприятия за период (прибыль или убыток).

Строка 4 «Остаток денежных средств на конец периода» определяется как сумма средств, полученных по строке 3 в текущем месяце, и остатка денежных средств на конец отчетного периода предыдущего месяца. В данном курсовом проекте предполагается, что в декабре предшествующего планируемому года остатка на конец месяца не было, т.е. значение по графе «январь» строки 4 будет равно значению по строке 3.

Строка 5 «Балансовый остаток на конец периода» в январе представляет собой сумму денежных средств в оборотном капитале баланса предприятия (табл.4). В последующие месяцы значение строки определяется как сумма балансового остатка на начало месяца в предшествующем месяце и значения по строке 3.

Строка 6 «Балансовый остаток на конец периода» является результатом движения денежных средств за период и определяется как сумма по строкам 5 и 3 текущего месяца. Сопоставив значения по строкам 5 и 6, можно определить, как менялось финансовое положение предприятия от начала и до конца месяца и выявить причины тех или иных изменений.

Таблица 10

План движения денежных потоков

| № п/п |

Статьи доходов и расходов |

Я |

Ф |

М |

1кв |

Ап |

Май |

Ин |

2 кв |

Ил |

Ав |

С |

3кв |

О |

Н |

Д |

4кв |

год |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

16 |

17 |

18 |

19 |

| 1 |

Поступле-ния ден.ср-в, всего |

4112336 |

4755990 |

4755990 |

13624316 |

4755990 |

5073057 |

5754749 |

15583796 |

6016329 |

6016329 |

6016329 |

18048987 |

5615240 |

5047880 |

4378025 |

15041145 |

62298244 |

| 1.1 |

Доходы прошлых периодов |

- |

1585330 |

1585330 |

3170660 |

1585330 |

1585330 |

1743863 |

4914523 |

2005443 |

2005443 |

2005443 |

6016329 |

2005443 |

1804899 |

1621491 |

5431833 |

19533345 |

| 1.2 |

Выручка от реализации |

3170660 |

3170660 |

3170660 |

9511980 |

3170660 |

3487727 |

4010886 |

10669273 |

4010886 |

4010886 |

4010886 |

12032658 |

3609797 |

3242981 |

2756534 |

9609312 |

41823223 |

| 1.3 |

Др.источ-и (кредиты) |

941676 |

- |

- |

941676 |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

941676 |

| 2 |

Расходы ден.ср-в, всего |

3838340 |

2896664 |

2896664 |

9631669 |

2896664 |

3157245 |

3636978 |

9709888 |

3636978 |

3636978 |

3636978 |

10910935 |

3287418 |

2909176 |

2490231 |

8686826 |

38939314 |

| 2.1 |

Перемен. расходы |

2746390 |

2746390 |

2746390 |

8239170 |

2746390 |

3022126 |

3476542 |

9245058 |

3476542 |

3476542 |

3476542 |

10429626 |

3131652 |

2760000 |

2346547 |

8238199 |

36152053 |

| 2.2 |

Постоянные расходы |

150274 |

150274 |

150274 |

450823 |

150274 |

135119 |

160436 |

464830 |

160436 |

160436 |

160436 |

481309 |

155766 |

149176 |

143684 |

448627 |

1845585 |

| 2.3 |

Разное (покупка об-ия) |

941676 |

- |

- |

941676 |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

941676 |

| 3 |

Прибыль (убыток) за период |

273996 |

1859326 |

1859326 |

3992647 |

1859326 |

1915812 |

2117771 |

5873908 |

2379351 |

2379351 |

2379351 |

7138052 |

2327822 |

2138704 |

1887794 |

6354319 |

23358930 |

| 4 |

Остаток на конец периода |

273996 |

2133322 |

3992648 |

3992648 |

5851974 |

7767786 |

9885557 |

9885557 |

12264908 |

14644259 |

17023610 |

17023610 |

19351432 |

21490136 |

23377930 |

23377930 |

23377930 |

| 5 |

Балансовый остаток на начало периода |

167670 |

2026996 |

3886322 |

167670 |

5745648 |

7661460 |

9779231 |

5745648 |

12158582 |

14537933 |

16917284 |

12158582 |

19245106 |

21383810 |

23271604 |

19245106 |

167670 |

| 6 |

Балансовый остаток на конец периода |

441666 |

3886322 |

5745648 |

4160317 |

7604974 |

9577272 |

11897002 |

11619556 |

14537933 |

16917284 |

19296635 |

1929635 |

21572928 |

23522514 |

25159398 |

25599425 |

23526600 |

8. Основные финансовые коэффициенты

Оценка результатов хозяйственной деятельности предприятия включает, прежде всего, анализ структуры активов и пассивов.

В курсовом проекте рассчитаны следующие основные финансовые коэффициенты отчетности:

1. Коэффициенты ликвидности.

2. Коэффициенты деловой активности.

3. Коэффициенты рентабельности.

4. Коэффициенты платежеспособности или структуры капитала.

1. Коэффициенты ликвидности

Коэффициенты ликвидности позволяют определить способность предприятия оплатить свои краткосрочные обязательства в течение отчетного периода. Наиболее важными являются следующие:

- коэффициент общей ликвидности;

- коэффициент срочной ликвидности;

- коэффициент абсолютной ликвидности;

- чистый оборотный капитал.

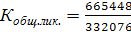

Коэффициент общей ликвидности

рассчитывается как частное от деления оборотных средств на краткосрочные обязательства и показывает, достаточно ли у предприятия средств, которые могут быть использованы для погашения его краткосрочных обязательств в течение определенного периода. Согласно общепринятым стандартам, считается, что этот коэффициент должен находиться в пределах от единицы до двух. Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе компания окажется под угрозой банкротства. Превышение оборотных средств над краткосрочными обязательствами более чем в два раза считается также нежелательным, поскольку может свидетельствовать о нерациональной структуре капитала.

= 2,004 = 2,004

Рассчитанный коэффициент общей ликвидности отразил то, что у предприятия достаточно оборотных средств для погашения краткосрочных обязательств, но рост оборотного капитала или снижение краткосрочных обязательств в дальнейшем могут привести к нерациональной структуре капитала.

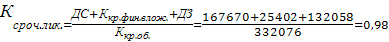

Коэффициент срочной ликвидности

-

отношение наиболее ликвидной части оборотных средств (денежные средства + краткосрочные финансовые вложения + дебиторская задолженность) к краткосрочным обязательствам. По международным стандартам уровень коэффициента также должен быть выше 1. В России его оптимальное значение определено как 0,7 - 0,8.

Коэффициент срочной ликвидности равен 0,98, т.е. находится в пределах его оптимальных значений.

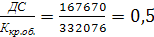

Коэффициент абсолютной ликвидности

рассчитывается как частное от деления денежных средств на краткосрочные обязательства. В России его оптимальный уровень считается равным 0,2 - 0,25.

Значение коэффициента абсолютной ликвидности является оптимальным и показывает, что у предприятия достаточно денежных средств для погашения 50% краткосрочных обязательств.

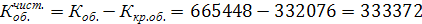

Чистый оборотный капитал

рассчитывается как разность между оборотными активами предприятия и его краткосрочными обязательствами. Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только не может погасить свои краткосрочные обязательства, но и имеет финансовые ресурсы для расширения своей деятельности в будущем.

Оптимальная сумма чистого оборотного капитала зависит от особенностей деятельности компании.

На финансовом положении предприятия отрицательно сказывается как недостаток, так и излишек чистого оборотного капитала. Недостаток этих средств может привести предприятие к банкротству, превышение чистого оборотного капитала над оптимальной потребностью в нем свидетельствует о неэффективном использовании ресурсов.

Положительное значение чистого оборотного капитала означает, что предприятие может погасить свои краткосрочные обязательства и имеет финансовые ресурсы для расширения своей деятельности в будущем.

2.Коэффициенты деловой активности.

Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свои средства. Как правило, к этой группе относятся различные показатели оборачиваемости. Показатели оборачиваемости имеют большое значение для оценки финансового положения компании, поскольку скорость оборота средств, то есть скорость превращения их в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия. Кроме того, увеличение скорости оборота средств при прочих равных условиях отражает повышение производственно-технического потенциала фирмы.

Наиболее часто используются следующие показатели оборачиваемости:

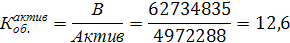

Коэффициент оборачиваемости активов

— отношение выручки от реализации продукции ко всему итогу актива баланса — характеризует эффективность использования фирмой всех имеющихся ресурсов, независимо от источников их привлечения, т. е. показывает, сколько раз за год (или другой отчетный период) совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли, или сколько денежных единиц реализованной продукции принесла каждая денежная единица активов. Этот коэффициент варьируется в зависимости от отрасли, отражая особенности производственного процесса.

Коэффициент оборачиваемости активов показывает, что полный цикл производства и обращения совершается за год 12 раз, или что каждая денежная единица активов принесла 12,6 денежных единиц реализованной продукции.

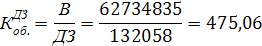

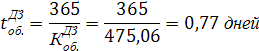

По коэффициенту оборачиваемости дебиторской задолженности

судят, сколько раз в среднем дебиторская задолженность (или только счета покупателей) превращалась в денежные средства в течение отчетного периода. Коэффициент рассчитывается посредством деления выручки от реализации продукции на среднегодовую стоимость чистой дебиторской задолженности. Несмотря на то, что для анализа данного коэффициента не существует другой базы сравнения, кроме среднеотраслевых коэффициентов, этот показатель полезно сравнивать с коэффициентом оборачиваемости кредиторской задолженности. Такой подход позволяет сопоставить условия коммерческого кредитования, которыми предприятие пользуется у других компаний, с теми условиями кредитования, которые предприятие предоставляет другим предприятиям.

Коэффициент оборачиваемости дебиторской задолженности показывает, что дебиторская задолженность превращалась в денежные средства в среднем 475 раз в течение года. Для оплаты дебиторской задолженности требуется в среднем 1 день.

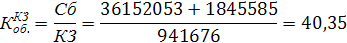

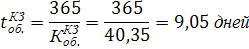

Коэффициент оборачиваемости кредиторской задолженности

рассчитывается как частное от деления себестоимости реализованной продукции на среднегодовую стоимость кредиторской задолженности, и показывает, сколько компании требуется оборотов для оплаты выставленных ей счетов.

Коэффициент оборачиваемости кредиторской задолженности показывает, что компании необходим 41 оборот для оплаты выставленных ей счетов. Для оплаты кредиторской задолженности требуется в среднем 9 дней.

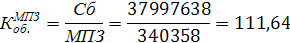

Коэффициент оборачиваемости материально-производственных запасов

отражает скорость реализации этих запасов. Он рассчитывается как частное от деления себестоимости реализованной продукции на среднегодовую стоимость материально-производственных запасов. Для расчета коэффициента в днях необходимо 360 или 365 дней разделить на частное от деления себестоимости реализованной продукции на среднегодовую стоимость материально-производственных запасов. Тогда можно узнать, сколько дней требуется для продажи (без оплаты) материально-производственных запасов. В ходе анализа этого показателя необходимо учитывать влияние оценки материально-производственных запасов, особенно при сравнении деятельности данного предприятия с конкурентами. В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной статье оборотных средств, тем более ликвидную структуру имеют оборотные средства и тем устойчивее финансовое положение предприятия (при прочих равных условиях). Особенно актуально повышение оборачиваемости и снижение запасов при наличии значительной задолженности в пассивах компании. В этом случае давление кредиторов может ощутиться прежде, чем можно будет что-либо предпринять с этими запасами, особенно при неблагоприятной конъюнктуре. Следует отметить, что в некоторых случаях увеличение оборачиваемости запасов отражает негативные явления в деятельности компании, например, в случае повышения объема реализации за счет реализации товаров с минимальной прибылью или вообще без прибыли.

Коэффициент оборачиваемости материально-производственных запасов свидетельствует об устойчивом финансовом положении предприятия, т.к. этот показатель достаточно высок, что отражает ликвидную структуру оборотных средств. Для продажи материально-производственных запасов требуется в среднем 3 дня.

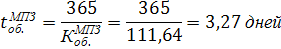

Коэффициент оборачиваемости основных средств (или фондоотдача)

рассчитывается как частное от деления объема реализованной продукции на среднегодовую стоимость основных средств. Повышение фондоотдачи, помимо увеличения объема реализованной продукции, может быть достигнуто как за счет относительно невысокого удельного веса основных средств, так и за счет их более высокого технического уровня, ее величина сильно колеблется в зависимости от особенностей отрасли и ее капиталоемкости. Чем выше фондоотдача, тем ниже издержки отчетного периода. Низкий уровень фондоотдачи свидетельствует либо о недостаточном объеме реализации, либо о слишком высоком уровне вложений в эти виды активов.

Коэффициент оборачиваемости основных средств показывает, что каждая денежная единица основных средств принесла 26,09 денежных единиц реализованной продукции.

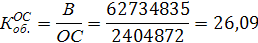

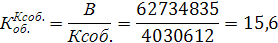

Коэффициент оборачиваемости собственного капитала

рассчитывается как частное от деления объема реализованной продукции на среднегодовую стоимость собственного капитала. Этот показатель характеризует различные аспекты деятельности: с коммерческой точки зрения он отражает либо излишки продаж, либо их недостаточность; с финансовой — скорость оборота вложенного капитала; с экономической — активность денежных средств, которыми рискует вкладчик. Если он слишком высок (что означает значительное превышение уровня реализации над вложенным капиталом), это влечет за собой увеличение кредитных ресурсов и возможность достижения того предела, за которым кредиторы начинают больше участвовать в деле, чем собственники компании. В этом случае отношение обязательств к собственному капиталу увеличивается, увеличивается также риск кредиторов, и компания может иметь серьезные затруднения, обусловленные уменьшением доходов или общей тенденцией снижения цен. Низкий показатель означает бездействие части собственных средств. В этом случае показатель оборачиваемости собственного капитала указывает на необходимость вложения собственных средств в другой, более подходящий в сложившихся условиях источник доходов.

Коэффициент оборачиваемости собственного капитала показывает, что каждая денежная единица собственного капитала принесла 15,6 денежной единицы реализованной продукции, что отражает достаточно высокую скорость оборота вложенного капитала.

3.

Коэффициенты рентабельности

Коэффициенты рентабельности показывают, насколько прибыльна деятельность компании. Эти коэффициенты рассчитываются как отношение полученной прибыли к затраченным средствам, либо как отношение полученной прибыли к объему реализованной продукции.

Наиболее часто используемыми показателями в контексте финансового менеджмента являются коэффициенты рентабельности всех активов предприятия, рентабельности реализации, рентабельности собственного капитала.

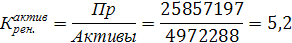

Коэффициент рентабельности всех активов предприятия (рентабельность активов)

рассчитывается делением чистой прибыли на среднегодовую стоимость активов предприятия. Он показывает, сколько денежных единиц потребовалось фирме для получения одной денежной единицы прибыли, независимо от источника привлечения этих средств. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности предприятия. Уровень конкурентоспособности определяется посредством сравнения рентабельности всех активов анализируемого предприятия со среднеотраслевым коэффициентом.

Коэффициент рентабельности всех активов предприятия показывает, что каждая денежная единица активов принесла

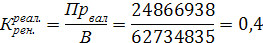

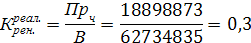

Коэффициент рентабельности реализации (рентабельность реализации)

рассчитывается посредством деления прибыли на объем реализованной продукции. Различаются два основных показателя рентабельности реализации: из расчета по валовой прибыли от реализации и из расчета по чистой прибыли.

Первый показатель отражает изменения в политике ценообразования и способность предприятия контролировать себестоимость реализованной продукции, т. е. ту часть средств, которая необходима для оплаты текущих расходов, возникающих в ходе производственно-хозяйственной деятельности, выплаты налогов и т. д. Динамика коэффициента может свидетельствовать о необходимости пересмотра цен или усиления контроля за использованием материально-производственных запасов. В ходе анализа этого показателя следует учитывать, что на его уровень существенное влияние оказывают применяемые методы учета материально-производственных запасов. Наиболее значимым в этой части анализа финансовой информации признается рентабельность реализованной продукции, определяемая как отношение чистой прибыли после уплаты налога к объему реализованной продукции. В итоге узнают, сколько денежных единиц чистой прибыли принесла каждая денежная единица реализованной продукции.

Коэффициенты рентабельности реализации показывают, что каждая единица реализованной продукции принесла 0,4 и 0,3 денежных единиц валовой и чистой прибыли соответственно.

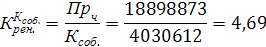

Коэффициент рентабельности собственного капитала (рентабельность собственного капитала)

позволяет определить эффективность использования капитала, инвестированного собственниками, и сравнить этот показатель с возможным получением дохода от вложения этих средств в другие ценные бумаги. В западных странах он оказывает существенное влияние на уровень котировки акций компании.

С точки зрения наиболее общих выводов о рентабельности собственного капитала, большое значение имеет отношение чистой прибыли (т. е. после уплаты налогов) к среднегодовой сумме собственного капитала. В показателе чистой прибыли находят отражения действия предпринимателей и налоговых органов по урегулированию результата деятельности компании: в благоприятные для компании годы отчисления возрастают, в период же снижения деловой активности они уменьшаются. Поэтому здесь обычно наблюдается более ровное движение показателя. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая денежная единица, вложенная собственниками компании.

Коэффициент рентабельности собственного капитала показывает, что каждая денежная единица, вложенная собственниками компании, принесла 4,69 денежных единиц чистой прибыли.

4.

Показатели структуры капитала (или коэффициенты платежеспособности).

Показатели структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов, имеющих долгосрочные вложения в компанию. Они отражают способность предприятия погашать долгосрочную задолженность. Коэффициенты этой группы называются также коэффициентами платежеспособности. Речь идет о коэффициенте собственности, коэффициенте финансовой зависимости и коэффициенте защищенности кредиторов.

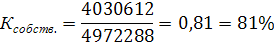

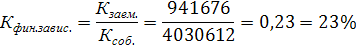

Коэффициент собственности

характеризует долю собственного капитала в структуре капитала компании, а, следовательно, соотношение интересов собственников предприятия и кредиторов. Этот коэффициент желательно поддерживать на достаточно высоком уровне, поскольку в таком случае он свидетельствует о стабильной финансовой структуре средств, которой отдают предпочтение кредиторы. Она выражается в невысоком удельном весе заемного капитала и более высоком уровне средств, обеспеченных собственными средствами. Это является защитой от больших потерь в периоды спада деловой активности и гарантией получения кредитов.

Коэффициентом собственности, характеризующим достаточно стабильное финансовое положение при прочих равных условиях в глазах инвесторов и кредиторов, является отношение собственного капитала к итогу средств на уровне 60 процентов.

Значение коэффициента собственности показывает высокий удельный вес собственного капитала, что отражает стабильную финансовую структуру средств.

Рассчитываться такжекоэффициент заемного капитала,

который отражает долю заемного капитала в источниках финансирования. Этот коэффициент является обратным коэффициенту собственности.

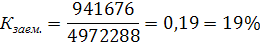

Коэффициент финансовой зависимости

характеризует зависимость фирмы от внешних займов. Чем он выше, тем больше займов у компании, и тем рискованнее ситуация, которая может привести к банкротству предприятия. Высокий уровень коэффициента отражает также потенциальную опасность возникновения у предприятия дефицита денежных средств.

Считается, что коэффициент финансовой зависимости в условиях рыночной экономики не должен превышать единицу. Высокая зависимость от внешних займов может существенно ухудшить положение предприятия в случае замедления темпов реализации, поскольку расходы по выплате процентов на заемный капитал причисляются к группе условно-постоянных, т. е. таких расходов, которые при прочих равных условиях фирма не сможет уменьшить пропорционально уменьшению объема реализации.

Кроме того, высокий коэффициент финансовой зависимости может привести к затруднениям с получением новых кредитов по среднерыночной ставке. Этот коэффициент играет важнейшую роль при решении предприятием вопроса о выборе источников финансирования.

Низкий коэффициент финансовой зависимости отражает независимость предприятия от внешних займов.

9. Анализ безубыточности предприятия

Анализ безубыточности позволяет определить тот минимально необходимый объем реализации продукции, при котором предприятие покрывает все свои расходы, и работает безубыточно, не получая прибыли, но и не принося убытков. Этот минимально необходимый объем работ соответствует такому объему реализации, при котором величина прибыли предприятия равна нулю. При таком бесприбыльном обороте сумма покрытия (постоянные затраты и прибыль  ) в стоимостном выражении соответствует постоянным затратам. ) в стоимостном выражении соответствует постоянным затратам.

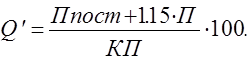

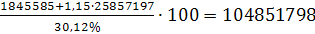

Таким образом, минимально необходимый для безубыточной работы объем реализации строительной продукции  будет равен: будет равен:

= 1845585+36152053=37997638 д.е. = 1845585+36152053=37997638 д.е.

где  - постоянные расходы (ден.ед.), - постоянные расходы (ден.ед.),

- переменные расходы (ден.ед.). - переменные расходы (ден.ед.).

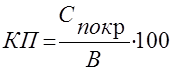

При расчете безубыточности используют относительную величину суммы покрытия, то есть определяют процент постоянных затрат и прибыли в выручке (В) за конкретный отчетный период - коэффициент покрытия (КП).

=18898873 / 62734835*100=30,12% =18898873 / 62734835*100=30,12%

= =

Список использованной литературы

1. Алексеева М.М. Планирование деятельности фирмы.- М.: Финансы и статистика, 1997.- 246 с.

2. Горемыкин В.А., Богомолов А.Ю. Планирование предпринимательской деятельности предприятия: Метод. пособие.- М.: Инфра-М, 1997.- 337 с.

3. Ильин А.И. Планирование на предприятии: Учебник.- Минск: Новое знание, 2001.- 635 с.

4. Чикишева Н.М., Бирюкова Н.В. Планирование на предприятии строительства: Учебное пособие.- СПб.: Изд-во СПбГУЭФ, 2003.- 133 с.

|