Министерство образования и науки Украины

Донбасская государственная машиностроительная академия

Кафедра: Учет и аудит.

КОНТРОЛЬНАЯ РАБОТА

по дисциплине: Банковские операции.

Зачетная книжка № 3137

2006

11

. Депозитные операции коммерческого банка

Депозитные операции - это операции из привлечение денежных средств на депозитные счета. Во время осуществления депозитной операции выполняются такие операции: открытия и регистрация депозитного счета, привлечения денежных средств на депозит, изъятия средств из депозита, начисления процентов по депозиту и их уплата клиентом, возвращения средств по депозиту и закрытие депозитного счета.

Коммерческий банк открывает клиенту срочный или сберегательный депозитный счет на основании таких документов:

· депозитного соглашения;

· карточки с образцами подписей и отражением печати (для юридических лиц);

· паспорта или документа, который его заменяет, и образца подписи (для физических лиц).

Депозитное соглашение заключается между банком и юридическим (физическим) лицом в двух экземплярах, один из которых сохраняется в банке, а другой у клиента. Заключенное соглашение удостоверяет право коммерческого банка руководить на свое усмотрение привлеченными денежными средствами и право вкладчиков получать в установленный срок сумму депозита и процентов за его пользование. В депозитном соглашении предполагается: дата внесения депозита, сумма депозита, форма зачисления средств на депозитный счет, процентная ставка за пользование депозитом, периодичность уплаты процентов, порядок возвращения депозита и процентов после окончания срока сохранения средства, права, обязательства и ответственность сторон и т.п.. В соглашении проставляется номер открытого личного депозитного счета. В номер счета вносят параметры, которые характеризуют вид, тип вклада, срок действия, срок окончания соглашения, тип контрагента, процентную ставку и прочие.

Подписанное депозитное соглашение передается в бухгалтерию банка. Все лицевые счета вкладчиков подлежат регистрации как в бухгалтерии, так и в депозитном отделении банка. Датой открытия депозитного счета есть дата поступления денег на депозитный счет. Форма поступления денег обуславливается соглашением. Юридические лица имеют право перечислять средства на депозитный счет только с текущего счета, а физические лица могут вносить средства денежной наличностью или перечислять с текущего счета.

В соответствии с депозитным соглашением могут быть предусмотрены дополнительные поступления денег на депозитные счета. Срочные депозиты не используются для осуществления текущих платежей. Если вкладчик желает изменить сумму вклада - увеличить или уменьшить, то он может расторгнуть депозитное соглашение и переоформить свой срочный вклад на новых условиях. Частичное изъятие средств с депозита предусмотрено только для отдельных типов сберегательных вкладов (пенсионных, для зачисления заработной платы и прочие.).

После окончания депозитного соглашения закрытия депозита осуществляется на основе оформления мемориального ордера. Возвращения депозита и уплата процентного дохода юридическим лицам осуществляется только через перечисление средств на текущий счет, а физическим лицам - путем выплаты денежной наличности или перечисления средств на текущий счет. Досрочное закрытие депозитного счета возможное на основании заявления или ходатайства вкладчика.

За пользование привлеченным средством коммерческие банки платят вкладчикам процентный доход, который может выплачиваться авансом, периодически (ежемесячно, раз в квартал, по итогам года) и после окончания срока действия депозита. Действующими правилами предусмотрено ежемесячное начисление процентов независимо от даты их фактической выплаты согласно заключенному соглашению. Проценты подлежат начислению ежемесячно, не позднее, чем в последний рабочий день месяца. Начисленные, но не уплаченные проценты относят к начисленным затратам. Начисленные по депозитам проценты отображаются в балансе на первое число следующего месяца как обязательства банка, а в отчете о прибылях и убытках - как понесенные затраты.

В банковской практике используется три метода определения количества дней для расчета процентов:

1. Метод «факт/факт» - при расчете суммы процентов берется фактическое количество дней в месяце и году;

2. Метод «факт/360» - при расчете суммы процентов берется фактическое количество дней в месяце, но условно в году - 360 дней.

3. Метод «30/360» - при расчете суммы процентов берется условное количество дней в месяце - 30 и в году - 360.

Независимо от метода расчета процентов при определении количества дней учитывается первый день и не учитывается последний день соглашения. Так, если срок по депозитному договору установлен с 14 мая до 10 августа, то при определении количества дней для расчета процентов учитывается 14 мая и не учитывается 10 августа. При начислении процентов за отчетный месяц последний день месяца может включаться в расчет, кроме случаев, когда отчетная дата есть датой окончания операции.

Применение разных методов определения количества дней для расчета процентов рассмотрим на примере.

Условия относительно начисления процентов определяются депозитным (кредитным) соглашением. Результаты расчетов показывают, что для вкладчика выгодный метод «факт/360», а для заемщика - метод «30/360».

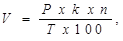

Коммерческие банки могут осуществлять начисления процентов вкладчикам как по простым, так и сложным процентам. Простые проценты являются традиционным видом начисления процентного дохода и исчисляются по формуле:

где: V - сумма процентов за период в n дней;

P - сумма номинала депозита;

k - годовая процентная ставка;

n - количество дней расчетного периода;

T - максимальное количество дней в году по условиям договора.

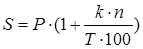

Наращенная сумма депозита рассчитывается таким образом:

где: S - наращенная сумма депозита в конце расчетного периода n, то есть номинал депозита плюс проценты;

P - сумма номинала депозита;

k - годовая процентная ставка;

n - количество дней расчетного периода;

T - максимальное количество днейо в году по условиям договора.

Процентный доход по сложным процентам (капитализация процентов) определяется таким образом: после окончания расчетного периода на сумму вклада начисляется процент и полученная величина причитается к сумме вклада; в следующем расчетном периоде процентная ставка применяется к новой уже увеличенной сумме. Сложные проценты целесообразно применять в том случае, когда выплата процентного дохода осуществляется по окончании срока действия депозитного соглашения.

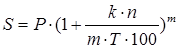

Определить наращенную сумму депозита при применении сложных процентов за период не больше одного года можно, по формуле:

где: S - наращенная сумма депозита в конце периода m, то есть номинал депозита плюс капитализированные проценты;

P - сумма номинала депозита;

K - годовая процентная ставка, %;

n - количество дней за расчетный период;

m - количество периодов (раз) начисления сложного процента;

T - максимальное количество дней в году по условиям договора.

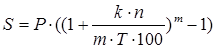

Сумму сложных процентов за определенный расчетный период можно вычислить по такой формуле:

где: S - сумма процентов за расчетный период;

P - сумма номинала депозита;

K- годовая процентная ставка, %;

n - количество дней за расчетный период;

m - количество периодов (раз) начисления сложного процента;

T - максимальное количество дней в году по условиям договора.

Депозит на депозитном счете учитывается на всю сумму его номинала к времени его погашения. В зависимости от метода выплаты процентов по депозитам - за период или на период (авансом) изменяется сумма, которая поступает от вкладчика. В любом случае минимальная сумма депозита и сумма, которая учитывается на депозитном счете, совпадают. По условиям выплаты процентов за период проценты могут выплачиваться периодически или в конце срока, что определено депозитным соглашением. В случае капитализации, проценты также могут начисляться на сумму депозита с учетом процентов, которые получены за минувшие периоды.

Проценты авансом уплачиваются одновременно с внесением средств на депозит. Поэтому номинал депозита будет больше, чем полученная от депонента сумма. Сумма, которая пересчиляется на депозитный счет, равняется сумме номинала депозита за минусом процентов.

Перечисление средств на депозит осуществляется по процентной ставке, которая определяется депозитным соглашением. Для расчета начисленных процентов коммерческие банки могут использовать номинальную или фактическую процентную ставку. Общая сумма начисленных процентов на дату окончания срока действия депозитного соглашения не изменяется.

Расчет с помощью номинальной процентной ставки (метод равных частей) ведет к тому, что затраты банка в первые периоды завышенны по отношению к текущей стоимости суммарных обязательств по депозиту, который включают номинал плюс проценты.

Расчет процентных затрат с помощью фактической процентной ставки (актуарний метод) дает возможность распределять затраты в соответствии с текущей стоимостью депозита в отдельные периоды и относить фактические затраты банка к соответствующей сумме обязательств по депозиту, включая проценты по ним, в определенное время. Поэтому стоимость депозитных ресурсов, который определяется как соотношения процентных затрат к суммарным обязательствам по депозитам, будет неизменной.

30 Управление валютной позицией банка

Вследствие осуществления валютных операций в банке постоянно изменяется соотношения балансовых и внебалансовых требований и обязательств по каждой иностранной валюте. Это соотношение называют валютной позицией.

Валютную позицию считают закрытой, если сумма купленой валюты совпадаетс суммой проданной валюты. Когда сумма требований и обязательств не совпадает, позиция считается открытой. Она может быть:

1) длинной (long pozition), когда требования в иностранной валюте превышают обязательства в соответствующей валюте;

2) короткой (short position), когда обязательства превышают требования в соответствующей иностранной валюте.

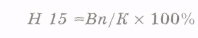

Управления валютной позицией коммерческого банка осуществляется по нормативами и в порядке, предусмотренном Инструкцией № 10 "О порядке регулирования и анализ деятельности коммерческих банков", утвержденным постановлением Правления Национального банка Украины в 1998 г. Соответственно неё Национальный банк Украины устанавливает для банков четыре норматива открытых валютных позиций: Н 15, Н 16, Н 17и H 18.

Норматив общей открытой валютной позиции банка (

Н 15)

рассчитывается как соотношения общей величины открытой валютной позиции банка (

Вп)

к капиталу банка (K):

Для расчета норматива по каждой иностранной валюте подсчитывается итог по всеми балансовыми и внебалансовыми активами и обязательствами банка. Когда стоимость активов и внебалансовых требований превышает стоимость пассивов и внебалансовых обязательств, открывается длинная открытая валютная позиция. Если же стоимость пассивов и внебалансовых обязательств превышает сумму активов и внебалансовых требований, то открывается короткая открытая валютная позиция. Сумма длинной открытой валютной позиции указывается с знаком плюс, короткой — с знаком минус.

Поскольку план счетов бухгалтерского учета естьмультивалютним, из каждой иностранной валюты подсчитывается итог за всеми балансовыми активами и обязательствами банка І, II, III и IV классов (кроме разделов 43, 44, 45) и внебалансовыми активами и обязательствами банка IX класса (только группы 920, 921, 929, 935, 936) плана счетов бухгалтерского учета коммерческих банков Украины, утвержденного постановлением Правления Национального банка Украины от 21.11.1997 г. за № 388.

Общая сумма открытой валютной позиции в целому в банке определяется как сумма абсолютных величин всех длинных и коротких открытых валютных позиций вгривневом эквиваленте (без учета знака) по всем иностранным валютам.

Норматив длинной (короткой) открытой валютной позиции в свободно конвертируемой валюте (

Н 16)

рассчитывается как отношения суммы открытой позиции в СКВ в гривневом эквиваленте (Он)

к капиталу банка (

К):

По каждой свободно конвертируемой валюте рассчитывается длинная (короткая) открытая валютная позиция банка в гривневом эквиваленте.

К свободно конвертируемой валюте принадлежат валюты, перечисленныевІ группе Классификатора иностранных валют, утвержденного постановлением Правления Национального банка Украины от 04.02.1998 г. за № 34 (реестр № 521 от 10.02.1998 г.).

Норматив длинной (короткой) открытой валютной позиции в неконвертируемой валюте (

Н 17)

рассчитывается как соотношения длинной (короткой) открытой валютной позиции в неконвертируемой валюте в гривневом эквиваленте (

Вн)

к капиталу банка (

К):

По каждой неконвертируемой валюте рассчитывается длинная (короткая) открытая валютная позиция банка в гривневом эквиваленте (расчет проводится за отчетную дату).

К неконвертируемой валюте принадлежат валюты, перечисленныев II и III группах Классификатора иностранных валют.

Норматив длинной (короткой) открытой валютной позиции во всех банковским металлам (

Н 18)

рассчитывается как соотношения длинной (короткой) открытой валютной позиции во всех банковских металлах в гривневом эквиваленте (

Вм)

к капиталу банка (

К):

Осуществляя операции с банковскими металлами на валютном рынке Украины, банки руководствуются Законом Украины «Про государственное регулирование добычи, производства и использования драгоценных металлов и драгоценного камня и контроль за операциями сними» от 18.11.1997 г. № 637/97-ВР и Положением «Об организации торговли банковскими металлами на валютном рынке Украины», утвержденным постановлением Правления Национального банка Украины 24.02.1998 г. за № 65.

Нормативное значение длинной (короткой) открытой валютной позиции банка во всех банковских металлах установлен на равные до 10%.

Для определения нормативов открытой валютной позиции к расчету капитала берется сумма капитала, зафиксированная по балансу на предыдущий день.

Нормативы открытой валютной позиции рассчитываются по форме № 450, приведенной в «Правилах организации финансовой и статистической отчетности банков Украины», утвержденных постановлением Правления Национального банка Украины от 12.12.1997 г. за № 436.

Валютная позиция банка определяется ежедневно и в отдельности относительно каждой иностранной валюты.

К операциям, которые влияют на открытую валютную позицию банка, принадлежат:

— купля (продажа) наличной и безналичной иностранной валюты, текущие и срочные операции (на условиях «своп», «форвард», «опцион» и др.), за которыми возникают требования и обязательства в иностранных валютах, независимо от способов и форм расчетов по ним;

— получение (уплата) иностранной валюты в виде доходов или затрат и начисление доходов и затрат, которые учитываются на гривневых счетах;

— купля (продажа) основных средств и товарно-материальных ценностей за иностранную валюту;

— поступления средств в иностранной валюте в уставный фонд при условии, что банк несет обязательства перед основателями-нерезидентами в иностранной валюте;

— погашения банком безнадежной задолженности в иностранной валюте, списания которой осуществляется из гривневого счета затрат;

— другие обменные операции с иностранной валютой (возникновения требований в одной валюте в случае расчетов по ним в другой валюте, в том числе и национальной, что приводит к изменению структуры активов при неизменности пассивов, и наоборот).

Валютная позиция возникает на дату операции по купле (продажи) иностранной валюты, а также начисления доходов (затрат), зачисления на счета (списанияиз счетов) других доходов (затрат) и соответственно пересчитанным операциям.

Банк получает право на открытую валютную позицию с даты получения им от Национального банка Украины банковской лицензии на право проведения операций с валютными ценностями и теряет это право с даты ее отзыва Национальным банком Украины.

За нарушение коммерческими банками нормативов открытой валютной позиции соответственно ст. 48 Закона Украины «О банках и банковской деятельности» и «Положения о применение Национальным банком Украины санкций за нарушение банковского законодательства», утвержденного постановлением Правления Национального банка Украины от 16.05.1995 г. № 115 (сизменениями и дополнениями), установлены соответствующие меры воздействия (за каждый случай нарушения), перечень которыхприведенв табл. 14.

Меры воздействия за нарушение экономических нормативов к коммерческим банкам применяются региональными управлениями Национального банка Украины в соответствии с постановлением Правления Национального банка Украины от 04.02.1998 г. № 38 с обязательным согласованием с управлением контроля экономических нормативов Департамента безвыездного надзора. Национальный банк Украины оставляет за собою возможность принимать другие меры влияния и устанавливать порядок их использования в зависимости от конкретной экономической ситуации.

В случае несогласования указанного вопроса между Департаментом безвыездного надзора и региональными управлениями Национального банка Украины окончательное решение выносит Правления Национального банка Украины.

Таблица. 14.

Меры воздействия за

нарушение коммерческими банками нормативов открытой валютной позиции энного банка

Нарушения

нормативов

|

Меры воздействия за нарушения |

| одноразовое |

повторное |

систематическое |

| принудительные |

непринудительные |

| 1. Общей открытой валютной позиции Н 15

|

Письмо с обязательствами |

— |

Штраф |

Отзыв лицензии на проведение банковских операций с валютой |

| 2. Открытой валютной позиции в СКВ Н 16

|

— |

Штраф |

Уменьшение нормативного значения открытой валютной позиции |

Отзыв лицензии на проведение банковских операций с валютой |

| 3.

Открытой валютной позиции в СКВ Н 17

|

Письмо с обязательствами |

— |

Письменное подтвердження |

Уменьшение номативного значения открытой валютной позиции |

| 4. Открытой валютной позиции по всем банковським металам — Н

18

|

Письмо с обязательствами |

— |

Штраф |

Отзыв лицензии на проведение операций с банковскими металами |

Задача 41

ООО «Сигма» получило в коммерческом банке ссуду на срок с 1 марта по 20 июля 2001 г в сумме 1 млн. грн. Под 56% годовых.

1. Укажите нормативную базу для начисления процентов по ссудам и депозитам.

2. Рассчитайте сумму процентов по ссуде по различным методам, применяемым в Украине при начислении процентов.

3. Отразите операции соответствующими бухгалтерскими проводками.

4. Определите наиболее приемлемый метод для клиента и банка. Примите для банка решение по выбору метода начисления процентов.

Решение

1. Порядок начисления и оплаты процентов по кредитным и депозитным операциям коммерческих банков регламентируется:

– правилами бухгалтерского учета процентных и комиссионных доходов и расходов банков, утвержденными постановлением правления НБУ от 25 сентября 1997 года №316 (далее — Правила);

– внутрибанковским документом, который называется “Учетная политика банка”;

– кредитным или депозитным (как правило, типовым) договором между банком и клиентом.

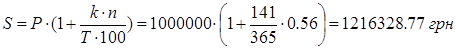

2. Метод «факт/факт» - при расчете суммы процентов берется фактическое количество дней в месяце и году:

D = S – P = 1216328.77 – 1000000 = 216328.77 грн

где: в - сумма процентов;

S - наращенная сумма ссуды в конце расчетного периода n;

P – сумма ссуды = 1 млн грн;

k - годовая процентная ставка = 56% годовых;

n - количество дей расчетного периода = 31+30+31+30+19 = 141 день;

T - максимальное количество дней в году = 365.

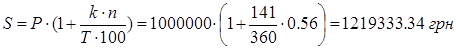

Метод «факт/360» - при расчете суммы процентов берется фактическое количество дней в месяце, но условно в году - 360 дней:

D = S – P = 1219333,34 – 1000000 = 219333,34 грн

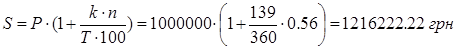

Метод «30/360» - при расчете суммы процентов берется условное количество дней в месяце - 30 и в году – 360:

n - количество дей расчетного периода = 30+30+30+30+19 = 139 день;

D = S – P = 1219333,34 – 1000000 = 216222,22 грн

3. Будут сделаны следующие проводки:

При выдаче кредита.

Д 2040 К 2600 – 1000000

При начислении процентов по кредиту. Сумма процентов по кредиту зависит от количества раз их начисления и метода расчета.

Д 2048 К 6024 – 219333,34

При списании процентов со счета предприятия.

Д 2600 К 2048 – 219333,34

При погашении процентов через кассу.

Д 1001 К 2048 – 219333,34

При погашении кредита.

Д 2600 К 2040 - 1000000

4. Результаты расчетов показывают, что для предприятия ООО «Сигма» выгоден метод «30/360», но условия относительно начисления процентов определяются кредитным соглашением. А для банка выгоден тот метод при котором будет начислятся большее количество процентов, т.е. «факт/360».

Литература

1. О.Я. Стойко „БАНКІВСЬКІ ОПЕРАЦИИ”. 2005

2. Методические указания по дисциплине „Банковские операции”.

|