Министерство образования и науки Российской Федерации

Федеральное агентство по образованию

Всероссийский заочный финансово-экономический институт

контрольная

работа

по дисциплине «Комплексный экономический анализ хозяйственной деятельности»

тема: Вариант № 1

Исполнитель:

Специальность: БУА и А

Курс:

Группа: №

№ зачетной книжки:

Руководитель:

Содержание

1. Анализ ресурсного потенциала организации

Задание 1

Задание 2

Задание 3

Задание 4

Задание 5

2. Анализ производства и объема продаж

Задание 6

Задание 7

Задание 8

3. Анализ затрат и себестоимости продукции

Задание 9

Задание 10

Задание 11

Задание 12

Задание 13

4. Анализ финансовых результатов деятельности организации

Задание 14

Задание 15

Задание 16

Задание 17

Задание 18

Задание 19

5. Анализ финансового положения организации

Задание 20

Задание 21

Задание 22

Задание 23

Задание 24

Задание 25

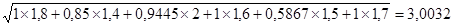

6. Комплексная оценка деятельности организации

Задание 26

Задание 27

Заключение

Список использованной литературы

1.

Анализ ресурсного потенциала организации

Задание 1

Определим степень влияния отдельных факторов, связанных с использованием трудовых ресурсов, на прирост выручки от реализации продукции по сравнению с прошлым годом и представим полученные результаты в таблице 1.

Таблица 1

Анализ степени влияния на объем продаж отдельных факторов, связанных с использованием трудовых ресурсов

| № п/п |

показатель |

прошлый год |

отчетный год |

динамика показателя (в%) |

разница в процентах (+,-) |

расчет влияния фактора |

фактор повлиявший на выявленное изменение |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 1 |

численность рабочих, (N),чел. |

8100 |

8181 |

101,000 |

1,000 |

52000 |

изменение численности работников |

| 2 |

численность отработанных человеко-дней (Чд) |

1944000 |

1971621 |

101,421 |

0,421 |

21892 |

изменение численности дней отработанных одним рабочим |

| 3 |

численность отработанных человеко-часов (Чч) |

14580000 |

13801347 |

94,659 |

-6,762 |

-351624 |

изменение продолжительности рабочего дня |

| 4 |

объем продаж (без НДС), (V), тыс.руб. |

5200000 |

6240000 |

120,000 |

25,341 |

1317732 |

изменение среднечасовой выработки одного рабочего |

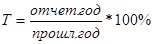

1. Определим динамику показателя по формуле (расчеты производятся в таблице № 1):

2. Определим величину отклонения числа рабочих отчетного года по сравнению с предыдущим годом, используя метод относительных отклонений. Разница в процентах определяется путем сопоставления выявленной динамики с аналогичным результатом предыдущего показателя, исключением является первый показатель (численность рабочих), динамика которого сравнивается со 100%.

- по численности рабочих 101– 100 = 1%;

- по числу отработанных человеко-дней 101,421– 101 = 0,421%;

- по числу отработанных человеко-часов 94,659 – 101,421= -6,762%;

- по объему продаж 120 – 94,659 = 25,341%.

3.Рассчитаем влияние фактора. Для расчета степени влияния каждого фактора выявленная разница в процентах умножается на прошлогодний объем продаж и делиться на 100.

Полученные результаты произведенных расчетов оформим в табл.1.

Баланс факторов:

6240000 – 5200000 = + 1040000 тыс.руб.

52000+21892-351624+1317732 = + 1040000.

1040000 тыс.руб. = 1040000 тыс.руб.

Произведенный расчет влияния отдельных факторов на рост объема продаж позволяет сделать вывод.

Прирост объема продаж достигнут тремя факторами:

- изменением численности рабочих, что оставило 5% (52000/1040000 × 100) от полученного прироста.

- изменением числа отработанных человеко-дней, что составило 2,105% (21892/1040000 × 100).

- изменение среднечасовой выработки одного рабочего, что составило 126,705% (1317732/1040000 × 100).

Однако один из четырех факторов, влияющих на изменение объема продаж, связанных с использованием трудовых ресурсов, способствовал снижению объемных показателей, а именно продолжительность рабочего дня.

Таким образом, можно отметить значительную возможность у предприятия увеличить продажу продукции за счетувеличения продолжительности рабочего дня. Благодаря этому прирост выручки от продаж можно увеличить на 33,81% (351624/1040000 × 100).

Но следует не забывать, что использование трудовых ресурсов во времени имеют естественные и законодательно регламентируемые ограничения.

Задание 2

Определим степень влияния на объем продаж отдельных факторов, связанных с использованием материалов. Полученные данные обобщим в таблице 2 и охарактеризуем их.

Таблица 2

Анализ степени влияния на объем продаж отдельных факторов, связанных с использованием материалов.

| № п/п |

показатель |

прошлый год |

отчетный год |

изменение (+,-) |

| 1 |

2 |

3 |

4 |

5 |

| 1 |

объем продаж (без НДС), (V), тыс.руб. |

5200000 |

6240000 |

1040000 |

| 2 |

стоимость материалов в себестоимости продаж (МЗ),тыс.руб. |

2878150 |

3566212 |

688062 |

| 3 |

коэффициент материалоотдачи проданной продукции (рассчитать), (Кмо) |

1,8067 |

1,7498 |

-0,0570 |

| 4 |

Влияние объема продаж (V) следующих факторов: |

X |

X |

X |

| 5 |

изменение стоимости израсходованных материалов, (∆МЗ), тыс.руб. |

X |

X |

1243075,2204 |

| 6 |

изменение материалоотдачи продаж, (∆Кмо), тыс.руб. |

X |

X |

-203075,2204 |

1.Рассчитаем коэффициент материалоотдачи проданной продукции (расчеты производятся в таблице № 2):

V

Кмо= ────

МЗ

2.Влияния фактора на объем продаж рассчитаем способом цепной подстановки (таб.2.1)

Таблица 2.1

| расчет |

факторы |

| стоимость материалов в себестоимости продаж |

коэффициент материалоотдачи проданной продукции |

коэффициент оборачиваемости |

отклонение (+,-) |

| расчет 1 |

2878150 |

1,8067 |

5200000,0000 |

| расчет 2 |

3566212 |

1,8067 |

6443075,2204 |

1243075,2204 |

| расчет 3 |

3566212 |

1,7498 |

6240000,0000 |

-203075,2204 |

Баланс отклонения 1243075,2204-203075,2204=1040000

Таким образом, в отчетном году на предприятии ООО «Агат» произошел рост объема продаж на 1040000 тыс. рублей по сравнению с предыдущим годом.

Отрицательное влияние на объем продаж оказало уменьшение в отчетном году материалоотдачи, что уменьшило объем продаж на 203075,2204 тыс. рублей.

Соответственно, положительное влияние на объем продаж в отчетном году оказало увеличение стоимости материалов в себестоимости продаж. Его увеличение повысило объем продаж на 1243075,2204 тыс. руб.

Снижение материалоотдачи – это и есть неиспользованный резерв роста объема продаж. Одним из способов получения дополнительного объема продаж в размере 203075,2204 тыс. рублей является пересмотр руководством компании ООО «Агат» стоимости материалов, закупаемых для производства продукции.

Задание 3

Определим степень влияния отдельных факторов, связанных с использованием основных средств, на объем продаж, а также резерв роста объема продаж за счет ликвидации отрицательно повлиявших факторов. Полученные результаты обобщим в таблице 3 и дадим ей интерпретацию.

Таблица 3

Анализ степени влияния на объем продаж отдельных факторов, связанных с использованием основных средств.

| № п/п |

Показатель |

Прошлый год |

Отчетный год |

Изменение (+,-) |

| 1 |

2 |

3 |

4 |

5 |

| 1 |

Объем продаж (без НДС), (V), тыс.руб. |

5200000 |

6240000 |

1040000 |

| 2 |

Среднегодовая первоначальная стоимость активной части производственных основных средств, (ОСак), тыс.руб. |

1062400 |

1108603,5 |

46203,5 |

| 3 |

Количество дней в году, в течение которых активная часть производственных основных средств находилась в рабочем состоянии, (Рд), дн. |

240 |

241 |

1 |

| 4 |

Коэффициент сменности работы оборудования, (Ксм) |

1,0 |

1,05 |

0,05 |

| 5 |

Средняя продолжительность смены, (Псм),ч |

7,5 |

7,0 |

-0,5 |

| 6 |

Объем продаж приходящийся на 1 тыс.руб. стоимости активной части основных средств за 1 машино-час работы оборудования, (Вч), тыс.руб. |

0,0027 |

0,0032 |

0,0005 |

| 7 |

Влияние на изменение объема продаж (∆V) следующих факторов (рассчитать): |

X |

X |

X |

| А) изменение среднегодовой первоначальной стоимости активной части производственных основных средств, (∆Осак), тыс.руб. |

X |

X |

187813,010 |

| Б) изменение количества дней, в течение которых активная часть основных средств находилась в рабочем состоянии, (∆Рд), тыс.руб. |

X |

X |

22449,221 |

| В) изменение коэффициента сменности (Ксм), тыс.руб. |

X |

X |

270513,112 |

| Г) изменение средней продолжительности смены (∆Псм), тыс.руб. |

X |

X |

- 378718,356 |

| Д) изменение продукции приходящейся на 1 тыс.руб. стоимости активной части основных средств за 1 машино-час работы, (∆Вч), тыс.руб. |

X |

X |

937943,014 |

2. В состав активной части основных средств согласно учетной политики организации включаются: машины и оборудование, а так же транспортные средства.

Рассчитаем среднегодовую первоначальную стоимость активной части производственных основных средств (расчеты производятся в таблице 3):

Осак за отчетный год = (732505+357290+785016+342396)/2 = 2217207/2 = 1108603,5

3. Рассчитаем показатель «объем продаж, приходящийся на 1 тыс.руб. стоимости активной части основных средств за 1 машино-час работы оборудования»:

Вч = V/ Осак/ Рд/ Ксм/ Псм

Вч0 = 5200000/1062400/240/1/7,5= 0,0027

Вч1 = 6240000/1108603,5/241/1,05/7= 0,0032

4. Для расчета влияния, перечисленных в таблице 3, факторов на изменение объема продаж построим модель, и используя способ цепной подстановки, рассчитаем размер влияния факторов.

V= Осак * Рд * Ксм * Псм * Вч

| расчет |

Осак |

Рд |

Ксм |

Псм |

Вч |

V |

отклонение (+,-) |

| 1 |

1062400,00 |

240 |

1 |

7,5 |

0,0027 |

5200000,000 |

| 2 |

1108603,50 |

240 |

1 |

7,5 |

0,0027 |

5387813,010 |

187813,010 |

| 3 |

1108603,50 |

241 |

1 |

7,5 |

0,0027 |

5410262,231 |

22449,221 |

| 4 |

1108603,50 |

241 |

1,05 |

7,5 |

0,0027 |

5680775,342 |

270513,112 |

| 5 |

1108603,50 |

241 |

1,05 |

7,0 |

0,0027 |

5302056,986 |

-378718,356 |

| 6 |

1108603,50 |

241 |

1,05 |

7,0 |

0,0032 |

6240000,000 |

937943,014 |

Баланс = 187813,010 + 22449,221 + 270513,112 – 378718,356 + 937943,014 = =1040000

Исследование влияния факторов позволило сделать вывод, что увеличение объема продаж в отчетном году произошло в основном за счет изменения продукции, приходящийся на 1 тыс.руб. стоимости активной части основных средств за 1 машино-час работы оборудования» 937943,014 тыс.руб., но отрицательное влияние оказало «изменение средней продолжительности смены» -378718,35 тыс.руб. Таким образом, если руководство ООО «Агат» пересмотрит вопрос о продолжительности смены рабочего,то можно отметить значительную возможность у предприятия увеличить продажу продукции. Благодаря этому прирост выручки от продаж можно увеличить на 36,41% (378718,35/1040000 × 100).

Но следует не забывать, что использование трудовых ресурсов во времени имеют естественные и законодательно регламентируемые ограничения.

Задание 4

На основании данных, полученных в результате экономического анализа предыдущих пунктов курсовой работы, дадим комплексную оценку экстенсивности и интенсивности деятельности организации. Результаты расчетов обобщим в таблице 4.

Таблица 4

Характеристика соотношения экстенсивности и интенсивности использования ресурсов в процессе производства.

| № п/п |

показатель |

Прош-лый год |

Отчет-ный год |

Темп при-роста |

Прирост ресурсов на 1% прироста выручки от продаж |

Коэффициенты влияния на прирост выручки от продаж |

Экстенсивности использования ресурса Кэкст*

*100

|

Интенсивности использования ресурса 100-Кэкст*

*100

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 1 |

Численность рабочих, чел. |

8100 |

8181 |

1 |

0,05 |

5 |

95 |

| 2 |

Среднегодовая стоимость активной части производственных основных средств, тыс.руб. |

1062400 |

1108603,5 |

4,349 |

0,217 |

21,7 |

78,3 |

| 3 |

Стоимость материалов, использованных при производстве готовой продукции, тыс.руб. |

2878150 |

3566212 |

23,906 |

1,195 |

119,5 |

-19,5 |

| 4 |

Выручка от продаж продукции, тыс.руб. |

5200000 |

6240000 |

20 |

X |

X |

X |

| 5 |

Алгоритм расчета показателя, характеризующего комплексное использование ресурсов |

X |

X |

X |

∑ Кэкст.i/п

|

∑ Кэкст.i х 100/n

|

100-∑ Кэкст.i х 100/n

|

| 6 |

показатели, характеризующие комплексное использование ресурсов |

X |

X |

X |

0,487 |

48,7 |

51,3 |

1. Рассчитаем темпы прироста показателей (расчеты производятся в таблице № 4): Тпр = Тр – 100 = (отчетный год / прошлый год)*100 – 100.

2. Рассчитаем прирост ресурса на 1% прироста выручки от продаж (расчеты производятся в таблице № 4): Кэкс.

i

= Тпр показателя / Тпр

v

3. В таблице № 4 приведена характеристика соотношения экстенсивности и интенсивности использования ресурсов в процессе производства. Согласно сокращенной схеме анализа экстенсивных и интенсивных факторов использования ресурсов на объем продаж продукции всегда влияют два фактора: по факторам труда – численность и выработка, по материалам – материальные затраты и материалоотдачи, по фондам – стоимость активной части основных средств и фондоотдача. Из них отбираются экстенсивные факторы (среднесписочная численность рабочих, материальные затраты и среднегодовая стоимость активной части основных средств), по которым определяются темпы роста по сравнению с базовыми данными и прирост экстенсивного показателя по каждому виду ресурсов на 1% прироста объема продаж продукции. Рассчитанный коэффициент экстенсивности по каждому виду ресурса служит базой для определения коэффициента его интенсивности.

Поскольку сумма коэффициентов, характеризующих деятельность в целом, всегда принимается за 100%, зная значение одного, можно определить значение другого — например, коэффициента интенсивности — путем вычитания из 100% значения коэффициента экстенсивности (100 – Кэкст

).

На стадии обобщения данного показателя определяется усредненный коэффициент экстенсивности деятельности организации в целом. Комплексный показатель экстенсивности использования ресурсов рассчитывается как средняя величина значений соответствующих коэффициентов по каждому виду ресурса (∑Кэкст

i. / п),а комплексный показатель интенсивности использования всех ресурсов — как 100% минус средняя величина коэффициента экстенсивности использования всех видов ресурсов, в процентах.

Рассмотрим последовательность расчетов по данной методике на примере анализируемого предприятия. Динамика среднесписочной численности рабочих составила:

прошлый год — 8100 человек;

отчетный год — 8181 человек. Прирост — 81 человек, или 1,00 %.

При приросте выручки от продаж в 20 % прирост численности на 1% прироста выручки (коэффициент экстенсивности) составит 0,05, или 5%. Коэффициент интенсивности – 95% .

Стоимостная оценка использованных в производстве продукции материалов составила:

прошлый год — 2 878 150 тыс. руб.;

отчетный год — 3 566 212 тыс. руб. Прирост — 688 062 тыс. руб., или 23,906%.

Здесь же воспользуемся сомнительным предположением о неизменности ассортимента проданной продукции и росте материалов только за счет увеличения объема продаж. Это подтверждается показателем прироста материальных затрат на 1% прироста объема. Данный показатель в нашем примере равен 119,5%. Поскольку сверхнормативного расхода материалов быть не может, а информации о потерях от брака в отчетности нет, есть основания считать, что увеличение коэффициента экстенсивности в 19,5% вызвано увеличением себестоимости заготовления материалов в отчетном периоде.

В данном случае целесообразнее ограничиться двумя видами ресурсов, исключив из оценки степени экстенсивности и интенсивности развития производства характер использования материалов.

Среднегодовая стоимость активной части основных средств:

прошлый год — 1 062 400 тыс. руб.;

отчетный год — 1 108 603,5 тыс. руб. Прирост — 46 203,5 тыс. руб., или 4,349%.

Прирост среднегодовой стоимости активной части основных средств на 1% прироста выручки составит 0,217, или 21,7%. Коэффициент интенсивности составит 78,3%.

Из таблицы 4 видно, что при комплексной оценки влияния на объем продаж ООО «Агат» коэффициент влияния экстенсивности использования ресурсов составил 48,7%, по интенсивным факторам – 51,3%.

Задание 5

Определим комплексный резерв увеличения объема продаж за счет лучшего использования ресурсного потенциала предприятия. Результаты расчетов обобщим в таблице 5.

Таблица 5

Комплексный резерв увеличения объема продаж продукции за счет внутренних резервов использования ресурсов (тыс. руб).

| № п/п |

Показатель |

Резерв увеличения объема продаж, выявленных в процессе анализа |

Резерв увеличения объема продаж при комплексном использовании имеющихся резервов улучшения использования ресурсов |

| 1 |

2 |

3 |

4 |

| 1 |

Увеличение стоимости продаж за счет лучшего использования трудовых ресурсов |

351624 |

Х |

| 2 |

Увеличение стоимости продаж за счет лучшего использования материальных ресурсов |

X |

Х |

| 3 |

Увеличение стоимости продаж за счет лучшего использования основных производственных средств |

378718,356 |

Х |

| 4 |

Итого комплектный ресурс |

Х |

Х |

При комплексной оценки величины резервов берется наименьшая величина по одному из 3-х групп производственных ресурсов. Наименьшая величина берется по модулю. Эта величина должна быть обеспечена всеми 3-мя группами производственных ресурсов.

На данном предприятии ООО «Агат» выявлены резервы только по трудовым ресурсам и по основным средствам в их активной части. Сумму резервов нельзя назвать комплексной, так как у предприятия нет резервов по материальным ресурсам.

2.

Анализ производства и объема продаж

Задание 6

Определим влияние на прирост объема продаж изменения количества проданной продукции (в натуральном выражении), ее структуры и цен на нее. Для этого воспользуемся данными приведенными в приложении №1, и произведем до расчет данной таблицы.

Таблица 6

Информация и дополнительные аналитические расчеты, необходимые для определения степени влияния на изменение выручки от продаж количества, структуры и цен на проданную продукцию

| № |

Наименова-ние проданной продукции |

Количество проданной продукции, шт |

Цена на проданную продукцию, тыс. руб. |

Выручка за прошлый год, тыс. руб. |

Расчетный показатель выручки за отчетный год, тыс. руб. |

Выручка за отчетный год, тыс. руб. |

| За прош-лый год |

За отчет-ный год |

За прош-лый год |

За отчет-ный год |

При структуре прошлого года и ценам прошлого года |

При структуре отчетного года и ценам прошлого года |

| 1 |

3 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| 1 |

Изделие А |

8000 |

9000 |

200 |

210 |

1600000 |

1760000 |

1800000 |

1890000 |

| 2 |

Изделие В |

4000 |

4000 |

300 |

407,5 |

1200000 |

1320000 |

1200000 |

1630000 |

| 3 |

Изделие С |

6000 |

6800 |

400 |

400 |

2400000 |

2640000 |

2720000 |

2720000 |

| Итого |

18000 |

19800 |

X |

X |

5200000 |

5720000 |

5720000 |

6240000 |

5. Определяем коэффициент роста общего количества проданной продукции по формуле:

Кроста

= Σ ki

отч.г.

/ Σ ki

прошл.г.

, где

ki

отч.г.

– количество i-того вида реализованной продукции в отчетном году,

ki

прошл.г.

– количество i-того вида реализованной продукции в прошлом году.

Кроста

= 19 800 / 18 000 = 1,1

2.Рассчитаем выручку от продаж при структуре и ценам прошлого года

V= Крост * выручку за прошлый год (7 колонка)

3.Рассчитаем выручку от продаж при структуре отчетного и ценам прошлого года

V= количество проданной продукции за отчетный год (4колонка) * цена проданной продукции за прошлый год (5колонка)

4.Определим влияние факторов на выручку от продаж. На рост выручки в отчетном году по сравнению с базисным на 1040000 тыс.руб., оказали влияние изменения количества, цены и структуры.

4.1. Размер влияния изменения количества проданной продукции = выручка от продаж при структуре и ценам прошлого года – выручка от продаж за прошлый год = 5720000 – 5200000 = 520000 тыс.руб.

4.2 Размер влияния изменения цены на проданную продукцию = выручка от продаж за отчетный год – выручка от продаж при структуре отчетного и ценам прошлого года = 6240000 – 5720000 = 520000 тыс.руб.

4.3. Размер влияния изменения структуры = выручка от продаж при структуре отчетного и ценам прошлого года – выручка от продаж при структуре и ценам прошлого года = 5200000 – 5200000 = 0 тыс.руб.

Баланс отклонения 1 040 000 = 520 000 + 520 000.

Влияние экстенсивных факторов (520 000 + 0) / 1 040 000 * 100 = 50%.

Влияние интенсивных факторов 520 000 / 1 040 000 * 100 = 50%.

Можно сделать вывод, что рост выручки произошел как за счет экстенсивных факторов (изменение количества) так и интенсивных факторов (изменение цены).

Задание 7

Используя данные о результатах маркетингового исследования спроса на изделия А, В, С, Д и Е, разработаем часть бизнес-плана по реализации продукции организации на следующий год (таблица 7).

Таблица 7

Исходные данные для составления бизнес-плана на бедующей отчетный период

| № |

показатель |

Изделие А |

Изделие В |

Изделие С |

Изде-лие D |

Изделие Е |

Итого |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 1 |

Спрос на изделие, шт |

10000 |

5000 |

7500 |

8200 |

3000 |

33700 |

| 2 |

Цена изделия на будущий период, тыс.руб. |

260 |

460 |

430 |

590 |

980 |

X |

| 3 |

Себестоимость единицы продукции, возможной к выпуску в следующем отчетном году, тыс.руб. |

240 |

410 |

395 |

── |

870 |

X |

| 4 |

Объем продаж исходя из спроса и возможности выпуска, который может быть включен в бизнес-план, тыс.руб. |

2600000 |

2300000 |

3225000 |

── |

196000 |

8321000 |

| 5 |

Себестоимость объема продаж продукции,включенный в бизнес-план, тыс.руб. |

2400000 |

2050000 |

2962500 |

── |

174000 |

7586500 |

| 6 |

Прибыль от продаж на планируемый период, тыс.руб. |

200000 |

250000 |

262500 |

── |

22000 |

734500 |

| 7 |

Рентабельность продаж,% |

7,6923 |

10,8696 |

8,1395 |

── |

11,2245 |

X |

| 8 |

Отнесение продукции к определенной группе в зависимости от уровня ее рентабельности, № группы |

3 |

2 |

3 |

── |

2 |

X |

При заполнения таблицы следует учесть, что изделие в не производиться, так как нет соответствующих условий, а изделие Е выпущено в количестве 200 шт.

1. Объем продаж исходя из спроса и возможности ее выпуска, который может быть включен в бизнес-план, тыс.руб. = Спрос на изделие * Цена изделия на будущий период (расчеты производятся в таблице № 7)

2. Себестоимость объема продаж продукции, включенной в бизнес-план, тыс.руб. = Спрос на изделие * Себестоимость ед. продукции, возможной к выпуску в следующем отчетном году

3. Прибыль от продаж на планируемый период, тыс.руб. = Объем продаж исходя из спроса и возможности ее выпуска, который может быть включен в бизнес-план – Себестоимость объема продаж продукции, включенной в бизнес-план

4. Коэффициент рентабельности изделий исходя из отношения прибыли к объему продаж = Прибыль от продаж на планируемый период / Объем продаж исходя из спроса и возможности ее выпуска, который может быть включен в бизнес-план * 100

При анализе следует принять во внимание , что исходя из разброса значений рентабельности отдельных видов продукции в ООО «Агат» используется следующая градация : группа1- продукция с рентабельностью 25% и выше, группа 2- от 10 до 25%, группа 3 – ниже 10%.

Таким образом, наиболее рентабельным является производство изделия «Е», где на 1 рубль затрат приходится 11,22% дохода. Немного менее рентабельным является выпуск изделия «В», где рентабельность составляет 10,87%. На 1 руб. затрат. На третьем месте по уровню рентабельности изделие «С», доход на 1 руб. затрат составляет 8,14%. Изделие - «А» наименее рентабельно – 7,7% на 1 руб. затрат.

Поскольку предприятие не имеет соответствующих условий для выпуска изделия «D», то рассчитать его рентабельность не возможно. Поскольку спрос на данное изделие имеется, то можно сказать, что ООО «Агат» недополучит 4838000 тыс. руб.

Задание 8

На основании данных выписки из Отчета о прибылях и убытках по форме № 2, Справки № 1 «Переменные и постоянные расходы» в составе затрат на проданную продукцию и результатов анализа по предыдущему вопросу задания определите точку безубыточности и зону финансовой устойчивости за отчетный год и на планируемый период. Результаты представим в таблица 8.

Таблица 8

Критический объем продаж за отчетный год и на планируемый объем продаж, обеспеченный спросом

| № |

показатель |

За отчетный год |

На планируемый период, обеспеченный спросом |

| 1 |

2 |

3 |

4 |

| 1 |

Выручка от продаж, тыс.руб. |

6240000 |

8321000 |

| 2 |

Переменные затраты, тыс.руб. |

3831360 |

4855360 |

| 3 |

Постоянные затраты, тыс.руб. |

1847040 |

2731140 |

| 4 |

Прибыль от продаж, тыс.руб. |

561600 |

734500 |

| 5 |

Маржинальный доход в составе выручки от продаж, тыс.руб. |

2408640 |

3465640 |

| 6 |

Доля маржинального дохода в выручке от продаж |

0,386 |

0,416 |

| 7 |

«критическая точка» объема продаж, тыс.руб. |

4785077,7202 |

6565240,3846 |

| 8 |

Запас финансовой прочности, тыс.руб. |

1454922,28 |

1755759,6154 |

| 9 |

Уровень запаса финансовой прочности в объеме продаж, % |

23,3 |

21,1 |

1. Маржинальный доход представляет собой разность между выручкой от продаж и переменными затратами или сумму постоянных расходов и прибыли от продаж.

2. Доля маржинального дохода = маржинальный доход / выручка от продаж

3. «Критическая точка»= постоянные затраты / доля маржинального дохода

4. Запас финансовой прочности = выручка от продаж - «критическая точка»

5.Уровень запаса финансовой прочности = запас финансовой прочности / выручка от продаж * 100

Таким образом, точка безубыточности на предприятии ООО "Агат" в отчетном году составила 4 785 078 тыс. рублей, а на планируемый объем продаж, обеспеченный спросом – 6 565 240 тыс. рублей, что свидетельствует о том, что фактический объем продаж безубыточный и рентабельный. Запас финансовой прочности в отчетном году составил 1 454 922 тыс.рублей, . а на планируемый объем продаж, обеспеченный спросом – 1 755 760 тыс. рублей

Запас финансовой прочности следует поддерживать на нормативном уровне (60–70%) на случай хозяйственных затруднений и ухудшения конъюнктуры рынка. В рассматриваемом предприятии данный уровень значительно ниже нормативного показателя (23,3 % в отчетном периоде и 21,1 % в планируемом периоде). Это позволяет сделать вывод о том, что необходимо наиболее полно использовать резервы роста объема продаж и снижения себестоимости продукции.

3. Анализ затрат и себестоимости продукции

Задание 9

Рассмотрев данные формы № 5 «Приложение к бухгалтерскому балансу», дадим характеристику анализируемого производственного процесса с точки зрения структуры его затрат, объясним возможные причины ее изменения в зависимости от трансформации производственной программы (таблица 9).

Таблица 9

Расходы по обычным видам деятельности (поэлементно) за прошлый и отчетный годы.

| № |

Элементы затрат по обычным видам деятельности |

Прошлый год |

Отчетный год |

Изменение, (+,-) |

| Тыс.руб |

% |

Тыс.руб |

% |

Тыс.руб |

% |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 1 |

Материальные затраты |

2878150 |

60,162 |

3566212 |

62,803 |

688062 |

104,39 |

| 2 |

Затраты на оплату труда |

1027800 |

21,484 |

1135680 |

20 |

107880 |

93,09 |

| 3 |

Отчисления на социальные нужды |

259048 |

5,415 |

295277 |

5,2 |

36229 |

96,03 |

| 4 |

Амортизация |

445292 |

9,308 |

506003 |

8,911 |

60711 |

95,73 |

| 5 |

Прочие затраты |

173710 |

3,631 |

175228 |

3,086 |

1518 |

85 |

| 6 |

Итого |

4784000 |

100 |

5678400 |

100 |

894400 |

Анализируя таблицу 9 можно сделать вывод, что в отчетном году по сравнению с прошлым годом расходы предприятия возросли на 894 400 тыс. рублей, что может быть обусловлено как увеличением выпуска продукции в натуральном выражении, так и изменением структуры продукции, ростом цен на материальные ресурсы и т.д.

Из данных таблицы следует, что анализируемое производство является материалоемким: доля материальных затрат в структуре себестоимости продукции составляет 62,803% в отчетном году и 60,162% в прошлом. Следовательно, основные резервы снижения себестоимости продукции следует искать в первую очередь в направлении рационального использования материальных ресурсов. При сравнении структуры затрат на производство за отчетный и предыдущий периоды выявлено увеличение доли материальных затрат на 2,641%. Это свидетельствует о том, что предприятие продолжает нерационально использовать материальные ресурсы.

Велика доля затрат на оплату труда в поэлементной структуре затрат предприятия (21,484% в прошлом и 20% в отчетном году). На долю амортизации приходится около 9%. При сравнении структуры затрат на производство за отчетный и предыдущий периоды выявлено снижение доли затрат на труд и доли амортизации. Это свидетельствует о том, что решения об осуществлении затрат стали приниматься своевременно и взвешенно.

Задание 10

Охарактеризуем динамику себестоимости проданной продукции (затрат на 1 руб.продаж).Выявим влияние на изменение данного показателя структуры проданной продукции , себестоимости отдельных ее видов и цен. Для этого произведем расчет в таблице 10.

Таблица 10

Вспомогательные расчеты к построению алгоритмов для анализа затрат на 1 руб. продаж

| № п/п |

Показатель |

Услов-ное обозна-чение |

Изделие А |

Изделие В |

Изделие С |

Итого |

| Прош-лый год |

Отчет-ный год |

Прош-лый год |

Отчет-ный год |

Прош-лый год |

Отчет-ный год |

Прош-лый год |

Отчет-ный год |

| 1 |

Количество, шт. |

Q |

8 000 |

9 000 |

4 000 |

4 000 |

6 000 |

6 800 |

18 000 |

19 800 |

| 2 |

Цена, тыс. руб. |

Z |

200 |

210 |

300 |

407,5 |

400 |

400 |

Х |

Х |

| 3 |

Стоимость, тыс. руб. |

QZ |

1600000 |

1890000 |

1200000 |

1630000 |

2400000 |

2720000 |

5200000 |

6240000 |

| 4 |

Себестоимость единицы продукции, тыс. руб. |

P |

160 |

205 |

283,5 |

400,75 |

395 |

328 |

Х |

Х |

| 5 |

Себестоимость продукции, тыс. руб. |

QP |

1280000 |

1845000 |

1134000 |

1603000 |

2370000 |

2230400 |

4784000 |

5678400 |

| 6 |

Себестоимость объема продаж отчетного года при себестоимости единицы продукции прошлого года, тыс. руб. |

Q1

P0

|

Х |

1440000 |

Х |

1134000 |

Х |

2686000 |

Х |

5260000 |

| 7 |

Стоимость продаж отчетного года по ценам прошлого года, тыс. руб. |

Q1

Z0

|

Х |

1800000 |

Х |

1200000 |

Х |

2720000 |

Х |

5720000 |

1. Рассчитаем себестоимость объема продаж отчетного года при себестоимости единицы продукции прошлого года = количество отчетного года * себестоимость единицы продукции прошлого года

2. рассчитаем стоимость продаж отчетного года по ценам прошлого года = количество отчетного года * цена прошлого года

3. Затраты на 1 рубль реализованной продукции определяем по формуле:

Затр = ΣQ*P / ΣQ*Z

3.1. Определим затраты на 1 рубль реализованной продукции в прошлом году

Затрпрош. г.

= ΣQ0

*P0

/ ΣQ0

*Z0

= 4 784 000 / 5 200 000= 0,9200 руб.

3.2. Рассчитаем затраты на 1 рубль реализованной продукции отчетного года при себестоимости единицы продукции и ценах прошлого года

Затр1

= ΣQ1

*P0

/ ΣQ1

*Z0

= 5 260 000 / 5 720 000= 0,9196 руб.

3.3. Рассчитаем затраты на 1 рубль реализованной продукции отчетного года при себестоимости единицы продукции отчетного года и ценах прошлого года

Затр2

= ΣQ1

*P1

/ ΣQ1

*Z0

= 5 678 400 / 5 720 000 = 0,9927 руб.

3.4. Определим затраты на 1 рубль реализованной продукции в отчетном году

Затротч.г.

= ΣQ1

*P1

/ ΣQ1

*Z1

= 5 678 400 / 6 240 000= 0,91 руб.

4. Определим влияние на затраты на 1 рубль реализованной продукции различных факторов.

4.1. изменение ассортимента и структуры оказало отрицательное влияние на эффективность производства продукции в размере

0,9196-0,9200 = 0,0004

4.2. изменение себестоимости отдельных изделий оказало положительное влияние на эффективность производства продукции в размере

0,9927-0,9196 = 0,0731

4.3.изменение цены на 0,91 – 0,9927 = - 0,0827 отрицательно сказалось на результативном влиянии.

4.4. общее влияние всех факторов

0,0004+0,0731-0,0827 = - 0,01

Таким образом, себестоимость реализованной продукции в отчетном году снизилась на 0,01 руб. на рубль продаж. Это произошло в результате изменения структуры реализованной продукции – уменьшение на 0,0004 руб. на рубль затрат, изменения себестоимости в сторону увеличения - на 0,0731 руб. на рубль затрат, но наибольшее влияние оказало снижение себестоимости за счет изменения цен реализованной продукции, позволившего снизить себестоимость на 0,0827 руб. на рубль затрат.

Несмотря на то, что себестоимость единицы продукции А и В увеличилась, благоприятным образом на себестоимость реализованной продукции сказалось повышение цены на данные изделия. Себестоимость единицы продукции С снизилось при том, что цена осталась прежней.

Задание 11

Определим степень влияния отдельных факторов на стоимость основных видов используемых в производстве материалов, а также резервы ее снижения. Данные для расчета возьмем из таблице 11.

Таблица 11

Исходные данные для анализа влияния факторов на уровень материальных затрат

| № |

Наименование материала |

Количество, т. |

Цена, тыс.руб. |

Стоимость материала, тыс.руб. |

| Прошлый год |

Отчетный год |

Прошлый год |

Отчетный год |

Прошлый год |

Отчетный год |

| 1 |

Материал X |

1510 |

2230 |

480 |

510 |

724800 |

1137300 |

| 2 |

Материал Y |

1610 |

1360 |

195 |

270 |

313950 |

367200 |

| 3 |

Материал Z |

863 |

1288 |

600 |

720 |

517800 |

927360 |

| 4 |

Материал W |

2240 |

2287 |

590 |

496 |

1321600 |

1134352 |

| Итого |

X |

X |

X |

X |

2878150 |

2566212 |

Для расчета влияния факторов на уровень материальных затрат используем способ цепной подстановки.

Таблица 11.1.

Материал X

| Расчет |

Количество |

Цена |

Стоимость |

Изменение (+,-) |

| Расчет 1 |

1510 |

480 |

724800 |

X |

| Расчет 2 |

2230 |

480 |

1070400 |

345600 |

| Расчет 3 |

2230 |

510 |

1137300 |

66900 |

1137300-724800=345600+66900

412500=412500

Изменение количества материала X оказало влияние на стоимость материалов увеличив ее на 345600 тыс.руб.

Увеличение цены единицы материала в отчетном году по сравнению с базисным, так же привело к росту стоимости материалов в размере 66900 тыс.руб.

Таблица 11.2.

Материал Y

| Расчет |

Количество |

Цена |

Стоимость |

Изменение (+,-) |

| Расчет 1 |

1610 |

195 |

313950 |

X |

| Расчет 2 |

1360 |

195 |

265200 |

- 48750 |

| Расчет 3 |

1360 |

270 |

367200 |

102000 |

367200-313950=102000-48750

53250=53250

Изменение количества материала Y оказало влияние на стоимость материалов уменьшив ее на 48750 тыс.руб.

Увеличение цены единицы материала Y привело к росту стоимости материалов в размере 102000 тыс.руб.

Таблица 11.3.

Материал Z

| Расчет |

Количество |

Цена |

Стоимость |

Изменение (+,-) |

| Расчет 1 |

863 |

600 |

517800 |

X |

| Расчет 2 |

1288 |

600 |

772800 |

255000 |

| Расчет 3 |

1288 |

720 |

927360 |

154560 |

927360-517800=255000+154560

409560=409560

Увеличение количества материала привело к росту стоимости материалов в размере 255000 тыс.руб., и увеличение цены привело к росту стоимости материалов в размере 154560 тыс.руб.

Таблица 11.4.

Материал W

| Расчет |

Количество |

Цена |

Стоимость |

Изменение (+,-) |

| Расчет 1 |

2240 |

590 |

1321600 |

X |

| Расчет 2 |

2287 |

590 |

1349330 |

27730 |

| Расчет 3 |

2287 |

496 |

1134352 |

- 214978 |

1134352-1321600=27730-214978

-187248=-187248

Изменение количества материала W оказало влияние на стоимость материалов увеличив ее на 27730 тыс.руб.

Уменьшение цены материала W привело к снижению стоимости материалов на 214978 тыс.руб.

Общая стоимость материальных затрат в отчетном году по сравнению с прошлым возросло на 688062 тыс.руб. (3566212тыс.руб. - 2878150тыс.руб.)

Изменение количества используемых материалов привело к росту материальных затрат на 579580 тыс.руб. (345600 тыс.руб. – 48750 тыс.руб. + +255000 тыс.руб. + 27730 тыс.руб.)

Изменение цены по материалам привело к росту стоимости материалов

на 108482 тыс.руб. (66900 тыс.руб. + 102000 тыс.руб. + 154560 тыс.руб. - -214978 тыс.руб.)

688062=579580+108482

Задание 12

Анализ влияния факторов на уровень затрат по оплате труда. Общая сумма заработной платы зависит от численности работников и их средней заработной платы, в расчете на одного работника.

Таблица 12

Анализ степени влияния факторов на уровень затрат по оплате труда

| № |

Показатель |

Прошлый год |

Отчетный год |

отклонение |

| 1 |

Затраты на оплату труда. Отчисления на социальные нужды, тыс.руб. |

1 286 848 |

1 430 957 |

144109 |

| 2 |

Численность работников, чел. |

26 640 |

27 810 |

1170 |

| 3 |

Средняя заработная плата одного работника, тыс.руб. |

48,3051 |

51,4548 |

3,1497 |

| 4 |

Степень влияния факторов: |

X |

X |

X |

| А) изменение численности работников, тыс.руб. |

X |

X |

56516,831 |

| Б) изменение заработной платы на одного человека, тыс.руб. |

X |

X |

87592,169 |

1.средняя заработная плата одного работника = затраты на оплату труда/ численность работников

2. для расчета степени влияния факторов воспользуемся способом цепной подстановки.(таблица 12.1)

Таблица 12.1.

| Расчет |

Численность |

Средняя заработная плата |

Затраты на оплату труда |

Изменение (+,-) |

| Расчет 1 |

26 640 |

48,3051 |

1 286 848 |

X |

| Расчет 2 |

27 810 |

48,3051 |

1 343 364,831 |

56516,831 |

| Расчет 3 |

27 810 |

51,4548 |

1 430 957 |

87592,169 |

1430957-1286848= 56516,831+87592,169

За счет увеличения численности работников 1170 человек, затраты на оплату труда в отчетном году увеличились в размере 56516,831 тыс.руб. изменение средней заработной платы так же повлияло на фонд оплаты труда увеличив на 87592,169 тыс.руб.

Далее необходимо произвести анализ производительности труда и оценить влияние количественных и качественных (численности и производительности) факторов на выручку от продаж. (таблица 12.2.)

Таблица 12.2.

Анализ производительности труда

| № |

показатели |

Прошлый год |

Отчетный год |

отклонение |

| 1 |

Выручка от продаж тыс. руб. |

5200000 |

6240000 |

1040000 |

| 2 |

Среднесписочная численность работников,чел. |

26640 |

27810 |

1170 |

| 3 |

Производительность труда |

195,1952 |

224,3797 |

29,1845 |

| 4 |

Степень влияния фактов |

X |

X |

X |

| А) изменение численности, тыс.руб. |

X |

X |

228378,512 |

| Б) производительность труда, тыс.руб. |

X |

X |

811621,488 |

1. производительность труда = выручка от продаж / численность работников

2. для определения степени влияния фактов используем способ цепной подстановки. ( таблица 12.3)

Таблица 12.3.

| Расчет |

Численность |

Производительность труда |

Выручка от продаж |

Изменение (+,-) |

| Расчет 1 |

26640 |

195,1952 |

5200000 |

X |

| Расчет 2 |

27810 |

195,1952 |

5428378,512 |

228378,512 |

| Расчет 3 |

27810 |

224,3797 |

6240000 |

811621,488 |

6240000-5200000=811621,488+228378,512

За счет увеличения численности работников выручка от продаж в отчетном году возросла на 228378,512 тыс.руб., так же выручка от продаж увеличилась за счет изменения производительности труда на 811621,488 тыс.руб.

3. найдем темп роста фонда оплаты труда = затраты на оплату труда за отчетный год / затраты на оплату труда за прошлый год * 100%

Темп роста = 1 430 957 / 1 286 848 * 100% = 111%

4. темп роста производительности труда = производительность труда отчетного года / производительность труда прошлого года * 100%

Темп роста = 224,3797 /195,1952 * 100%= 115%

Исследование показало, что производительность труда растет быстрее чем оплата труда, следовательно на предприятии наблюдается обоснованный рост фонда заработной платы.

Задание 13

Дадим оценку и произведем анализ состава, структуры и динамики доходов и расходов. Полученные результаты представим в таблице №13. Для заполнения таблицы воспользуемся данными формы №2 «Отчет о прибылях и убытках».

Таблица 13

Состав, структура и динамика доходов и расходов

№

|

Показатель |

Прошлый год |

Отчетный год |

Изменение (+,-) |

| Сумма, тыс.руб. |

% к итогу |

Сумма, тыс.руб. |

% к итогу |

Сумма, тыс.руб. |

% |

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

| 1 |

Выручка (нетто) |

5200000 |

99,3548 |

6240000 |

99,4198 |

1040000 |

0,065 |

| 2 |

Проценты к получению |

18084 |

0,3455 |

18513 |

0,295 |

429 |

-0,0505 |

| 3 |

Прочие доходы |

15685 |

0,2997 |

17904 |

0,2852 |

2219 |

- 0,0145 |

| 4 |

Всего доходов |

5233769 |

100,0000 |

6276417 |

100,0000 |

1042648 |

── |

| 5 |

Себестоимость продукции |

3523617 |

70,4632 |

4182379 |

69,3065 |

658762 |

- 1,1567 |

| 6 |

Коммерческие расходы |

494943 |

9,8976 |

587477 |

9,7351 |

92534 |

- 0,1625 |

| 7 |

Управленческие расходы |

765440 |

15,3068 |

908544 |

15,0556 |

143104 |

- 0,2512 |

| 8 |

Проценты к уплате |

64520 |

1,2902 |

203145 |

3,3663 |

138625 |

2,0761 |

| 9 |

Прочие расходы |

152130 |

3,0422 |

153070 |

2,5365 |

940 |

- 0,5057 |

| 10 |

Всего расходов |

5000650 |

100,000 |

6034615 |

100,000 |

1033965 |

── |

| 11 |

Превышение доходов над расходами (прибыль до налогообложения) |

233119 |

X |

241802 |

X |

8683 |

X |

Доходы организации в отчетном периоде по сравнению с предыдущим периодом увеличились на 1 042 648 тыс. руб.Наибольший удельный вес в доходах занимает выручка от продаж (99,36% в прошлом году и 99,42% в отчетном году). Проценты к получению и прочие доходы по удельному весу приблизительно равны (0,345% в прошлом году и 0,295% в отчетном году).

Расходы организации увеличились на 1 033 965 тыс. руб. Наибольший удельный вес в расходах занимает себестоимость продукции (70,463% в прошлом году и 69,307% в отчетном году). Далее стоят управленческие расходы 15,307% в прошлом году и 15,056% в отчетном году. Остальные расходы еще менее значительны.

Используя данные формы № 2, можно оценить состав и динамику элементов формирования прибыли от продаж и чистой (нераспределенной) прибыли, т.е. конечные финансовые результаты деятельности организации. Как свидетельствует информация таблицы 13, выручка от продажи продукции является основным источником доходов ООО "Агат". В отчетном году выручка от продаж увеличилась. Одновременно с ростом выручки наблюдается увеличение показателя себестоимости по сравнению с прошлым годом, но наблюдается сокращение ее по структуре на 1,157%.

Превышение роста выручки от продаж над показателем себестоимости повлияло на разницу между доходами и расходами – она увеличилась по сравнению с предыдущим годом на 8 683 тыс. руб.

4. Анализ финансовых результатов деятельности организации

Задание 14

Обобщающая оценка финансового состояния организации дается на основе таких результирующих финансовых показателей, как прибыль – абсолютный показатель и рентабельность - относительный показатель.

Прибыль и рентабельность отражают эффективность процесса производства.

Чем больше величина прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие, тем устойчивее его финансовое состояние.

Валовая прибыль – финансовый результат, полученный от основной деятельности предприятия. Исчисляется как разница между выручкой (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) и себестоимостью продукции, работ, услуг.

Прибыль (убыток) от реализации продукции (работ, услуг) определяется как разница между валовой прибылью и коммерческими и управленческими расходами.

Прибыль (убыток) до налогообложения равна сумме прибыли (убытка) от реализации продукции (работ, услуг) и финансового результата от прочих видов деятельности. Прибыль (убыток) от прочих видов деятельности = (проценты к получению – проценты к уплате) + (прочие доходы – прочие расходы).

Чистая прибыль (убыток) = прибыль (убыток) до налогообложения - текущий налог на прибыль.

Маржинальная прибыль – это разность между выручкой (нетто) и прямыми производственными затратами по реализованной продукции.

По характеру использования чистая прибыль подразделяется на капитализированную и потребляемую. Капитализированная прибыль – это часть чистой прибыли, которая направляется на финансирование прироста активов предприятия. Потребляемая прибыль – та её часть, которая направляется на выплату дивидендов акционерам и учредителям организации.

Использование того или иного показателя прибыли зависит от цели анализа. Так, для определения безубыточного объема продаж, зоны безопасности и оценки уровня доходности производства отдельных видов продукции используется маржинальная прибыль. Для оценки доходности совокупного капитала используется общая сумма прибыли от всех видов деятельности до выплаты процентов и налогов, для оценки рентабельности собственного капитала – чистая прибыль, для оценки устойчивости роста организации - капитализированная прибыль и т.д.

Рентабельность – это относительный показатель, определяющий уровень доходности бизнеса. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, инвестиционной и т.д.); они более полно, чем прибыль характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или потребленными ресурсами.

Существуют следующие показатели рентабельности:

- рентабельность продаж определяется как отношение прибыли от реализации продукции (работ, услуг) к выручке от реализации (без налогов). Рентабельность продаж исчисляется для всей проданной продукции или для отдельных изделий. Показывает сколько прибыли приходится на единицу реализованной продукции.

- рентабельность активов – это отношение прибыли до налогообложения к среднегодовой стоимости активов предприятия. Имеет важное значение для обобщающей оценки эффективности использования вложенных в предприятие средств.

- рентабельность собственного капитала исчисляется путем отношения чистой прибыли к среднегодовой стоимости собственного капитала организации. Позволяет определить эффективность использования инвестированных собственниками средств в предприятие и сравнить ее с альтернативными источниками получения дохода. В странах с развитой рыночной экономикой рентабельность собственного капитала служит важным критерием при оценке уровня котировки акций на фондовой бирже.

- рентабельность доходов – это отношение чистой (нераспределенной) прибыли к общей величине доходов.

- рентабельность расходов исчисляется путем отношения чистой (нераспределенной) прибыли к сумме расходов предприятия.

Задание 15

На основании показателей отчета формы 2 «Отчет о прибылях и убытках» проанализируем динамику прибыли организации до налогообложения и чистой прибыли. Определим факторы формирования прибыли до налогообложения и чистой прибыли. Обобщим результаты в таблица 14.

Таблица 14

Анализ показателей прибыли и факторов, повлиявших на чистую прибыль организации.

| № п/п |

Показатель |

Прошлый год,

тыс.руб.

|

Отчетный год,

тыс.руб.

|

Отклонение (+,-)

тыс.руб.

|

| 1 |

2 |

3 |

4 |

5 |

| 1 |

Валовая прибыль |

1 676 383 |

2 057 621 |

381 238 |

| 2 |

Прибыль от продаж |

416 000 |

561 600 |

145 600 |

| 3 |

Прибыль (убыток) по прочим операциям |

-182 881 |

-319 798 |

-136 917 |

| 4 |

Прибыль (убыток) до налогообложения |

233 119 |

241 802 |

8 683 |

| 5 |

Налог на прибыль |

17 119 |

23 533 |

6 414 |

| 6 |

Чистая прибыль (убыток) |

216 000 |

218 269 |

2 269 |

| 7 |

Изменение чистой прибыли отчетного периода за счет: |

Х |

Х |

Х |

| а) изменение прибыли до налогообложения |

Х |

Х |

8 683 |

| б) изменение суммы налога на прибыль и других аналогичных обязательных платежей |

Х |

Х |

-6 414 |

Для того что бы найти изменение чистой прибыли воспользуемся способом цепной подстановки.

Таблица 14.1

| Расчет |

Прибыль до налогообложения |

Налог на прибыль |

Чистая прибыль |

Изменение (+,-) |

| Расчет 1 |

233119 |

17119 |

216000 |

| Расчет 2 |

241802 |

17119 |

224683 |

8683 |

| Расчет 3 |

241802 |

23533 |

218269 |

- 6414 |

218269-216000= 8683-6414

Показатели финансовых результатов (прибыли) характеризуют абсолютную эффективность хозяйствования предприятия по всем направлениям его деятельности: производственной, бытовой, снабженческой, финансовой и инвестиционной. Они составляют основу экономического развития предприятия. Показатели прибыли являются важнейшими в системе оценки результативности и деловых качеств организации, степени его надежности и финансового благополучия как партнера.

Из данных таблицы 13 следует, что бухгалтерская прибыль (прибыль до налогообложения) в сравнении с предшествующим периодом выросла на 3,72% (8 683 / 233 119 * 100), это привело также к соответствующему увеличению прибыли, остающейся в распоряжении организации (чистой прибыли) на 1,05% (2 269 / 216 000 * 100).

В динамике финансовых результатов можно отметить следующие положительные изменения:

– чистая прибыль (увеличилась на 1,05%) растет медленнее прибыли от продаж (увеличилась на 35%) и бухгалтерской прибыли (увеличилась на 3,72%). Это свидетельствует о рациональном использовании организацией механизма налогообложения.

– выручка от реализации товаров (увеличилась на 20%) растет медленнее прибыли от реализации (увеличилась на 35%), что свидетельствует об уменьшении затрат на производство.

В наибольшей степени формирование прибыли в анализируемом предприятие происходит за счет прибыли от продаж, а наибольший удельный вес расходов занимает убыток по прочим операциям.

Увеличение чистой прибыли отчетного периода за счет увеличения прибыли до налогообложения в отчетном году на 3,72% составила 8 683 тыс.руб. Отрицательно сказалось на чистой прибыли увеличение налога на прибыль на 37,47%, благодаря этому фактору чистая прибыль снизилась на 6414 тыс.руб.

Задание 16

Проанализируем характер изменений прибыли от продаж за отчетный год. Результаты расчетов оформим в таблице 15. определим степень влияния различных факторов на изменение прибыли от продаж. Дадим оценку качества прироста прибыли. Рассчитаем резерв увеличения прибыли от продаж.

Таблица 15

Анализ факторов, повлиявших на изменение прибыли от продаж

| № |

Показатель |

Прошлый год

∑Q0

Z0

;∑Q0

P0

|

Отчетный год при прошлогодних ценах и себестоимости

∑Q1

Z0

;∑Q1

P0

|

Отчетный год

∑Q1

Z1

;∑Q1

P1

|

| 1 |

Выручка от продаж |

5200000 |

5720000 |

6240000 |

| 2 |

Полная себестоимость проданной продукции |

4784000 |

5260000 |

5678400 |

| 3 |

Прибыль от продаж (1-2) |

416000 |

460000 |

561600 |

Методика расчетов влияния факторов на прибыль от продаж.

1. Расчет влияния и изменения количества (объема продаж) на изменение прибыли от продаж.

Определяется темп роста выручки в ценах прошлого года

Трост = ∑Q1

Z0

/ ∑Q0

Z0

Так как темп роста выручки ведет к увеличение прибыли от продаж то наблюдается прямая зависимость. Для расчета влияния этого фактора прибыль от продаж за прошлый год умножаем темп прироста и делим на 100

Тприрост = Трост – 100

Трост = 5720000 /5200000 = 1,1*100=110%

Тприрост = 110-100= 10%

416000*10/100=41600 тыс.руб.

2. Влияние изменения структуры реализованной продукции. Для расчета влияния этого фактора из прибыли от продаж на отчетный год (при прошлогодний ценах и себестоимости) вычитаем прибыль от продаж за прошлый год и размер влияния прибыли от продаж за счет первого фактора.

460000-416000-41600=2400 тыс.руб.

3. Влияния изменения цен на продукцию. Из выручки за отчетный год вычитаем выручку за отчетный год (при прошлых ценах)

6240000-5720000=520000 тыс.руб.

4. Влияние изменения полной себестоимости. Для расчета влияния этого фактора из полной себестоимости продаж за отчетный год вычитаем полную себестоимость продаж за отчетный год (при прошлогодней себестоимости единицы продукции)

5678400-5260000=418400

5. Определим общее влияние факторов

41600+2400+520000-418400=145600 тыс.руб.

Как видно из приведенных расчетов наиболее существенное положительное влияние на прибыль от продаж в отчетном году составил рост цен на продукцию на 520 000 тыс. руб. Возможно рост цен стал результатом влияния инфляции.

Значительное влияние на абсолютный прирост прибыли от продаж оказал рост количества проданной продукции на 41 600 тыс. руб.

Менее значительное воздействие оказали структурные сдвиги в размере 2 400 тыс. руб.

Отрицательное воздействие на прибыль оказало увеличение себестоимости, в результате чего прибыль уменьшилась на 418 400 тыс. рублей.

Таким образом, резервом увеличения прибыли от продаж является снижение себестоимости продукции, а именно сокращение удельных расходов: материальных, трудовых, основных производственных фондов через амортизацию рассчитанных на единицу продукции.

Резерв увеличения прибыли от продаж составит 418 400 тыс. рублей.

Задание 17

Рассчитаем коэффициенты эксплуатационных затрат и рентабельности (прибыльности) производственной деятельности. Данные для расчетов возьмем из формы № 2 "Отчет о прибылях и убытках".

1. Коэффициент эксплуатационных затрат рассчитаем как отношение себестоимости реализованной продукции к сумме выручки за нее:

КЭЗ

= Себестоимость / V

где V – выручка.

а) прошлый год КЭЗ прошл.г.

=3 523 617 /5 200 000 = 0,6776

б) отчетный год КЭЗ отч.г.

= 4 182 379 / 6 240 000= 0,6703

2. Рентабельность производственной деятельности определим по формуле:

RПД

= Пр / V

где: Пр – валовая прибыль.

а) прошлый год RПД

= 1 676 383 / 5 200 000 = 0,3224

б) отчетный год RПД

= 2 057 621 /6 240 000 = 0,3297

3. Рассмотренные показатели являются дополняющими друг друга, т.е. в сумме они составляют единицу.

а) прошлый год КЭЗ прошл.г.

+ RПД прошл.г.

= 0,6776 + 0,3224 = 1

б) отчетный год КЭЗ отч.г.

+ RПД отч.г.

= 0,6703 + 0,3297 = 1

Рентабельность производственной деятельности отражает величину прибыли, приходящуюся на 1 рубль выручки от продажи продукции, а коэффициент эксплуатационных затрат – величину расходов, приходящуюся на 1 рубль выручки от продажи. По расчетным данным видно что в отчетном году по сравнению с прошлым рентабельность продаж увеличивается, а эксплуатационные затраты уменьшаются.

Задание 18

Определим рентабельность активов и факторов, повлиявших на ее изменение. Степень влияния каждого из факторов отразим в таблице 17. Исходные данные возьмем из форм №1 и №2.

Таблица 17

Анализ рентабельности активов организации.

| № |

показатель |

Прошлый год |

Отчетный год |

Изменение (+,-) |

| 1 |

Прибыль до налогообложения, тыс.руб. |

233119 |

241802 |

8683 |

| 2 |

Средняя стоимость активов, тыс.руб. |

2488348 |

2732022 |

243674 |

| 3 |

Рентабельность активов, % |

0,0937 |

0,0885 |

- 0,0052 |

| 4 |

Влияние на изменение рентабельности активов следующих факторов: |

X |

X |

X |

| А) изменение выручки от продаж на 1 руб.дохода |

X |

X |

0,0001 |

| Б) изменение доходов на 1 руб.активов |

X |

X |

0,0085 |

| В)изменение чистой прибыли на 1 руб.выручки от продаж |

X |

X |

- 0,0138 |

1. Вычислим сумму среднегодовых остатков активов:

а) прошлый год: (2 357 382 + 2 619 314) / 2 = 2 488 348 тыс.руб.

б) отчетный год: (2 619 314 + 2 844 729) / 2 = 2 732 021,5 тыс.руб.

2. Вычислим рентабельность активов:

Рентабельность активов = прибыль до налогообложения / сумму среднегодовых остатков активов

а) прошлый год: 233 119 / 2 488 348 = 0,0937.

б) отчетный год: 241 802 / 2 732 021,5 = 0,0885.

3. Детерминированная модель зависимости рентабельности активов от факторов, воздействующих на ее изменение имеет следующий вид:

RА

= (N/Дох) * (Дох/A) * (P/N),

где: N – выручка от продаж;

Дох – доходы организации;

А - сумму среднегодовых остатков активов;

Р – прибыль до налогообложения;

N/Дох - доля выручки от продаж на 1 руб. доходов;

Дох/A - доля доходов на 1 руб. активов;

P/N – рентабельность продаж.

Для расчета этих показателей нам потребуются следующие данные (таблица 17.1)

Таблица 17.1.

| Показатели |

Прошлый год |

Отчетный год |

| Выручка от продаж |

5200000 |

6240000 |

| Доходы |

5233769 |

6276417 |

| Активы |

2488348 |

2732022 |

| Прибыль |

233119 |

241802 |

Таблица 17.2.

Показатели для расчета рентабельности активов

| Показатели |

Прошлый год |

Отчетный год |

| доля выручки от продаж на 1 руб. доходов |

0,9935 |

0,9942 |

| доля доходов на 1 руб. активов |

2,1033 |

2,2974 |

| рентабельность продаж |

0,0448 |

0,0388 |

Используя способ цепных подстановок, рассчитаем влияние на рентабельность активов различных факторов

Таблица 17.3.

| расчет |

доля выручки от продаж на 1 руб. доходов |

доля доходов на 1 руб. активов |

рентабельность продаж |

Коэффициент

Рентабельности активов

|

Изменение |

| Расчет 1 |

0,9935 |

2,1033 |

0,0448 |

0,0936 |

X |

| Расчет 2 |

0,9942 |

2,1033 |

0,0448 |

0,0937 |

0,0001 |

| Расчет 3 |

0,9942 |

2,2974 |

0,0448 |

0,1023 |

0,0085 |

| Расчет 4 |

0,9942 |

2,2974 |

0,0388 |

0,0886 |

- 0,0138 |

-0,0052=0,0001+0,0085-0,0138

Таким образом, у предприятия наблюдается уменьшение рентабельности активов. Данное понижение произошло в результате: уменьшения рентабельности продаж. Предприятие имеет резерв повышения показателя рентабельность активов, путем повышения его составляющих, оказавших отрицательное влияние, то есть доли прибыли до налогообложения.

Задание 19

Определим динамику рентабельности собственного капитала и факторов, повлиявших на нее. Оценим характер этого влияния. Обобщим результаты в таблице 18 и сделаем выводы по результатам проведенной работы.

Таблица 18

Анализ рентабельности собственного капитала

| № п/п |

Показатель |

Прошедший год |

Отчетный год |

Изменение (+,-) |

| 1 |

Чистая прибыль, тыс.руб. |

216 000 |

218 269 |

2 269 |

| 2 |

Среднегодовая стоимость собственного капитала, тыс.руб. |

1 578 460 |

1 663 857 |

85 397 |

| 3 |

Рентабельности собственного капитала |

0,1368 |

0,1312 |

-0,0056 |

| 4 |

Влияние на изменение рентабельности собственного капитала следующих факторов: |

Х |

Х |

Х |

| а) изменения финансового рычага. |

Х |

Х |

0,0155 |

| б) изменения коэффициента оборачиваемости заемного капитала |

Х |

Х |

0,0033 |

| в) изменения рентабельности продаж, рассчитываемой на основании чистой прибыли |

Х |

Х |

- 0,0244 |

1. Рассчитаем среднегодовые остатки собственного капитала:

а) прошлый год: (1 495 382 + 1 661 538) / 2 = 1 578 460 тыс. руб.

б) отчетный год: (1 661 538 + 1 666 175) / 2 = 1 663 856,5 тыс.руб.

2. Рассчитаем среднегодовые остатки заемного капитала:

а) прошлый год: (862 000 + 208 036+ 749 740) / 2 = 909 888 тыс. руб.

б) отчетный год: (957 776 +351 791 + 826 763) / 2 = 1 068 165 тыс.руб.

3.Рассчитаем рентабельность собственного капитала по формуле:

RСК

= P/СК

Метод расширения факторных систем позволяет вовлечь в анализ максимальный набор показателей, отражающих все аспекты деятельности компании для всестороннего анализа их влияния на изменение рентабельности собственного капитала:

Р * V* ЗК

RСК

= = (ЗК / СК) * (V / ЗК) * (Р / V). RСК

= = (ЗК / СК) * (V / ЗК) * (Р / V).

СК * V* ЗК

Где:

Р – чистая прибыль;

V – выручка от продаж;

ЗК – заемный капитал;

СК – собственный капитал;

ЗК/СК – финансовый рычаг;

V / ЗК – коэффициент оборачиваемости заемного капитала;

Р / V – рентабельность продаж.

Vпр.г. = 5 200 000 тыс.руб.

Vот.г. = 6 240 000 тыс.руб.

Таблица 18.1.

Показатели для расчета рентабельности собственного капитала

| показатели |

Прошлый год |

Отчетный год |

| Финансовый рычаг |

0,5764 |

0,642 |

| Коэффициент оборачиваемости заемного капитала |

5,715 |

5,8418 |

| Рентабельность продаж |

0,0415 |

0,035 |

| Рентабельность собственного капитала |

0,1368 |

0,1312 |

Способом цепной подстановки рассчитаем влияние на изменение рентабельности собственного капитала различных факторов.

Таблица 18.2.

| Расчет |

Финансовый рычаг |

Коэффициент оборачиваемости заемного капитала |

Рентабельность продаж |

Рентабельность собственного капитала |

Изменение |

| Расчет 1 |

0,5764 |

5,715 |

0,0415 |

0,1368 |

X |

| Расчет 2 |

0,642 |

5,715 |

0,0415 |

0,1523 |

0,0155 |

| Расчет 3 |

0,642 |

5,8418 |

0,0415 |

0,1556 |

0,0033 |

| Расчет 4 |

0,642 |

5,8418 |

0,035 |

0,1312 |

- 0,0244 |

- 0,0056 = 0,0155 + 0,0033 – 0,0244

Таким образом, рентабельность собственного капитала ОАО "Агат" в отчетном году понизилась на 0,56% по сравнению с предыдущим годом. Это произошло в первую очередь за счет снижения показателя чистой прибыли, на 2,44%, что свидетельствует о снижении эффективности текущей деятельности компании.

5. Анализ финансового положения организации

Задание 20

Определим наличие собственных оборотных средств на начало и на конец отчетного года, факторы, повлиявшие на его изменение, и оценим обеспеченность организации собственными оборотными средствами. Расчеты обобщим в таблице 19.

Таблица 19

Определение собственных оборотных средств и влияния отдельных факторов, вызвавших их изменение

| № |

показатель |

На

начало

года

|

На

конец

года

|

Изменение

(+,-)

|

Влияние на изменение собственных оборотных средств |

| 1 |

2 |

3 |

4 |

5 |

6 |

| 1 |

Капитал и резервы |

| Уставный капитал |

110 |

110 |

─ |

| Добавочный капитал |

1445338 |

1447743 |

2405 |

| Резервный капитал |

90 |

53 |

- 37 |

| Нераспределенная прибыль |

216000 |

218269 |

2269 |

| Итого по разделу |

1661538 |

1666175 |

4637 |

| 2 |

Долгосрочные обязательства |

| Займы и кредиты |

208036 |

351791 |

143755 |

| 3 |

Внеоборотные активы |

| Нематериальные активы |

─ |

─ |

─ |

| Основные средства |

1113230 |

1124452 |

11222 |

| Незавершенное строительство |

25960 |

145567 |

119607 |

| Итого по разделу |

1139190 |

1270019 |

130829 |

| Наличие собственного оборотного капитала (рассчитать) |

730384 |

747947 |

17563 |

1. Наличие собственного оборотного капитала = ст.490 ф.№1 + ст.590 ф.№1 - -ст.190 ф.№1

Задание 21

Определим операционный, финансовый и операционно-финансовый леверидж, экономический эффект операционного и финансового рычага. Сделаем вывод об эффективности производственных затрат и использования заемных средств, если ссудный процент равен 16%.

Таблица 20

| Показатели |

Прошлый год |

Отчетный год |

Изменение |

| 1.Валовая прибыль |

1676383 |

2057621 |

381238 |

| 2.Прибыль от продаж |

416000 |

561600 |

145600 |

| 3.Прибыль до налогообложения |

233119 |

241802 |

8683 |

| 4.Чистая прибыль |

216000 |

218269 |

2269 |

| 5.Операционный леверидж |

4,0298 |

3,6639 |

- 0,3659 |

| 6.Финансовый леверидж |

0,9266 |

0,9027 |

- 0,0239 |

| 7.Операционно-финансовый леверидж |

3,734 |

3,3074 |

- 0,4266 |

1. Операционный леверидж = валовая прибыль / прибыль от продаж

2. финансовый леверидж = чистая прибыль / прибыль до налогообложения

3. операционно-финансовый леверидж = операционный леверидж * финансовый леверидж

4. Эффект финансового рычага = (1-Кн) * (Rк(А) - ЦЗК) * ЗК/СК

Кн - коэффициент налогообложения прибыли, рассчитываемый как отношение расходов по налогу на прибыль (величина которых формируется по правилам налогового учета) к прибыли до налогообложения (стр. 140 отчета о прибылях и убытках);

Rк(А) - рентабельность всего капитала организации (совокупных активов) или экономическая рентабельность, исчисленная как отношение прибыли до налогообложения и расходов по привлечению заемных средств к среднегодовой сумме всего капитала

ЦЗК - средневзвешенная цена заемных средств, которая рассчитывается как отношение расходов организации по обслуживанию заемных источников средств к средней балансовой величине заемного капитала

ЗК/СК – финансовый леверидж

Кн – 0,2 (20% - налог на прибыль)

ЭФФ1

= (1 - 0,2)*(241 802 / 2 732 021,5*100% - 203 145 / 1 068 165*100%) * 1 068 165 / 1 663 856,5 = - 5,2233;

ЭФФ0

= (1 - 0,2)*(233 119 / 2 488 348*100% - 64 520 / 909 888*100%) * 909 888 / 1 1 578 460 = 1,0514.

Значение ЭФФ зависит от его дифференциала.

Дифференциал финансового рычага: (Rк(А) – ЦЗК):

в отчетном периоде дифференциал равен – 10,17,

в прошлом периоде дифференциал равен 2,28.

Дифференциал в отчетном периоде отрицательный, так же рентабельность капитала в отчетном году меньше 16% (8,8507%)это означает, что привлечение заемных средств не эффективно. Возможно если уменьшить расходы организации по обслуживанию заемных источников, то дифференциал финансового рычага возрастет, что приведет к повышению рентабельности собственных средств организации.

Задание 22

Эффективность использования оборотных активов и влияние произошедших изменений на финансовое положение организации определяются коэффициентом оборачиваемости активов в целом и по видам.

Таблица 21

Расчет показателей оборачиваемости активов

| показатели |

Прошлый год |

Отчетный год |

Изменение |

| 1. выручка от продаж |

5200000 |

6240000 |

| 2.среднегодовая стоимость оборотных активов |

1413050 |

1527417 |

| 3.среднегодовая стоимость запасов |

935362,5 |

| 4. среднегодовая стоимость дебиторской задолженности |

397994 |

| 5. среднегодовая стоимость денежных средств и краткосрочных финансовых вложений |

193934,5 |

| 6. коэффициент оборачиваемости: |

| А) оборотных активов |

3,68 |

4,0853 |

| Б) запасов |

6,6712 |

| В) дебиторской задолженности |

15,6786 |

| Г) денежных средств и краткосрочных финансовых вложений |

32,1758 |

| 7. период оборота в днях: |

| А) оборотных активов |

98 |

88 |

| Б) запасов |

54 |

| В) дебиторской задолженности |

23 |

| Г) денежных средств и краткосрочных финансовых вложений |

11 |

Задание 23

Рассчитаем коэффициенты ликвидности. На основании анализа динамики коэффициентов ликвидности и соотношения различных групп активов, сгруппированных по степени ликвидности, и соответствующих групп пассивов дадим оценку платежеспособности и степени устойчивости финансового состояния организации.

Ликвидность активов – это его способность трансформироваться в денежные средства.

Степень ликвидности – определяется промежутком времени за который трансформация может произойти, чем короче период, тем ликвиднее актив.

Анализ ликвидности баланса заключается в сравнении активов сгруппированных по степени ликвидности и расположенных в порядке ее убывания с обязательствами по пассиву сгруппированными по срокам обязательств и расположенными в порядке возрастания сроков.

Подразделение активов на группы по степени ликвидности:

1. А1 – наиболее ликвидные активы ( стр.250+стр.260);

2. А2 – быстро реализуемые активы ( стр.240);

3. А3 – медленно реализуемые активы ( стр.210+стр.220+стр.230+стр.270);

4. А4 – трудно реализуемые активы (стр.190)

Подразделение пассивов на группы по степени ликвидности:

1. П1 – наиболее срочные обязательства (стр.620);

2. П2 – краткосрочные пассивы (стр.610+стр.630+стр.660);

3. П3 – долгосрочные пассивы (стр.590+стр.640+стр.650);

4. П4 – постоянные или устойчивые пассивы (стр.490)

Таблица 22

Анализ ликвидности баланса

| Группа активов (А) |

На начало года |

На конец года |

Группа пассивов (П) |

На начало года |

На конец года |

Платежный излишек (недостаток) |

| (А-П)На начало года |

(А-П) На конец года |

| А1 |

254958 |

132911 |

П1 |

604556 |

675195 |

- 349598 |

- 542284 |

| А2 |

254654 |

383677 |

П2 |

145131 |

151520 |

109523 |

232157 |

| А3 |

970512 |

1058122 |

П3 |

208089 |

351839 |

762423 |

706283 |

| А4 |

1139190 |

1270019 |

П4 |

1661538 |

1666175 |

- 522348 |

- 396156 |

| Баланс |

2619314 |

2844729 |

Баланс |

2619314 |

2844729 |

── |

── |

Баланс считается абсолютно ликвидным если выполняется следующее неравенства:

1.А1

≥ П1

2.А2

≥ П2

3.А3

≥ П3

4.А4

≤ П4

На начало года:

1. 254958≥604556 – не выполняется

2. 254654≥145131 – выполняется

3. 970512≥ 208089– выполняется

4. 1139190 1≤661538– выполняется

На конец года:

1. 132911≥ 675195– не выполняется

2. 383677≥ 151520– выполняется

3. 1058122 ≥351839– выполняется

4. 1270019 ≤1666175– выполняется

Из таблицы 22 видно, что первое неравенство не соблюдаются ни в начале, ни в конце года, поскольку высоколиквидные (А1) активы значительно меньше суммы наиболее срочных (П1) обязательств, поэтому погасить свои обязательства в срочном порядке предприятие не сможет. При этом на конец года положение ухудшилось, т.к. платежный недостаток увеличился по наиболее срочным обязательствам. Но недостаток ликвидности по первой группе компенсируется избытком ликвидности по второй и третьей группе.

Отмечается дефицит собственного капитала, ведь его удельный вес — 59% (1 666 175 / 2 844 729 * 100) валюты баланса. Это связано с тем, что организация имеет в собственности много внеоборотных активов (45% валюты баланса). Такая схема использования внеоборотных активов не предполагает значительных устойчивых источников финансирования.

Последнее неравенство выполняется, т.е. величина собственного капитала больше стоимости труднореализуемых активов. Но предельный анализ ликвидности показывает ухудшение четвертого соотношения, что приводит к уменьшению излишка собственного капитала относительно внеоборотных активов и увеличению дефицита высоколиквидных активов относительно кредиторской задолженности.

Таким образом мы видим, что баланс предприятия недостаточно ликвиден.