Оглавление

Введение

1. Значение обслуживания физических лиц для

коммерческих банков

1.1.Сущность банка и выполняемые им операции

1.2. Направления обслуживания клиентов – физических лиц

1.3. Значение обслуживания клиентов – физических лиц в

деятельности кредитных организаций

2. Организация банковского обслуживания физических лиц в филиале КБ Далькомбанк г. Биробиджан

2.1. Характеристика банка

2.2. Организация обслуживания физических лиц

3. Направления совершенствования банковского обслуживания клиентов – физических лиц

3.1. Российский передовой опыт совершенствования банковского обслуживания клиентов – физических лиц

3.2. Зарубежный опыт совершенствования банковского обслуживания клиентов – физических лиц

Список литературы

Приложения

Введение

Банковская система в России регулируется следующими нормативными актами: Федеральными законами — «О банках и банковской деятельности» и «О Центральном банке РСФСР (Банке России)» от 2-декабря 1990 года с изменениями и дополнениями, внесенными законами РСФСР.

Эти документы содержат нормы, которые позволяют организациям и банкам рационально организовывать кредитные, расчетные отношения, защищать свои права и интересы, предусматривать взаимные обязательства и ответственность.

Под банковской системой понимают совокупность кредитных институтов внутри страны с внутренними взаимосвязями между ними.[1]

Двумя основными типами банковских институтов являются центральные банки и коммерческие банки. При этом сущность их различна: центральный банк правомерно рассматривать как учреждение, а коммерческий – как предприятие.

В дореволюционной России существовала разветвленная банковская система, в которую входили: Государственный банк («банк банков»), акционерные коммерческие банки, общества взаимного кредита, городские общественные банки, банки ипотечного кредита и другие кредитные учреждения (в том числе кредитная организация: ссудно-сберегательные кассы и кредитные товарищества). Налицо были регулируемые кредитные отношения. В тоже время кредитное дело не было монополией государства, и негосударственные кредитные учреждения, входя в сферу государственного регулирования, обладали значительной самостоятельностью. Сохранялось и коммерческое кредитование (непосредственные отношения кредитора и заемщика). Таким образом, существовали кредитные отношения третьего типа – диалектический синтез регулируемых кредитных отношений с элементами предшествующих форм.

Одним из первых шагов Советской власти была национализация акционерных коммерческих банков. 27 декабря 1917 г. Был издан декрет о национализации банков, банковское дело стало государственной монополией. Тем самым были практически ликвидированы элементы кредитных отношений второго типа. Но если в тот период сверхцентрализация в кредитных отношениях была вызвана чрезвычайными обстоятельствами переходного периода от капитализма к социализму, то в дальнейшем она не только не была ослаблена, а даже и усилилась.

В период кредитной реформы 1930-1932 гг. был упразднен коммерческий кредит и осуществлен повсеместный переход к прямому банковскому кредитованию. Так были ликвидированы элементы кредитных отношений первого типа. Таким образом, кредитный механизм в нашей стране оказался сведен к одному элементу вместо трех – к механизму централизованного регулирования кредитных отношений. Именно это и явилось одной из важнейших причин нарушения принципов кредитования, неэффективного функционирования кредитного механизма, постепенного падения активной роли кредита в экономике.

Конкуренция в этих условиях отсутствовала, присутствовало же «банковское крепостное право», при котором каждое предприятие законодательно прикреплялось к конкретному банку.

С 1988 г. началось создание коммерческих банков (первый коммерческий банк был зарегистрирован Госбанком СССР в августе 1988 г.), и на сегодняшний день в России уже сформирована двухуровневая банковская система, постепенно наполняется рынок финансовых услуг, начинают развиваться элементы конкуренции между финансово-кредитными институтами.

В процессе становления двухуровневой банковской системы в России происходит преодоление деформации кредитных отношений, характерной для командно-административной системы управления экономикой, и формирование регулируемых кредитных отношений.

Основными особенностями банковской системы России являются: достаточно большое число кредитных институтов, концентрация активов у крупнейших банков, неравномерность территориального распределения субъектов банковского рынка, внедрение на банковский рынок небанков и локальный характер банковских рынков.

Объектом исследования является – обслуживание физических лиц в коммерческих банках.

Предмет – организация банковского обслуживания физических лиц.

Цель работы – рассмотреть спектр услуг, предоставляемых коммерческими банками клиентам – физическим лицам, определить перспективные направления совершенствования банковского обслуживания физических лиц в России.

Перед нами поставлены следующие задачи:

- Рассмотрение различных направлений работы банка по обслуживанию физических лиц;

- Исследование организации обслуживания физических лиц в филиале ОАО «Далькомбанк» г. Биробиджан;

- Определение перспективных направлений в развитии банковского обслуживания физических лиц.

Дипломная работа состоит из введения, 3-х глав и заключения.

Во “Введении” определены цель и задачи исследования, его предмет и объект, определены основные направления работы.

В 1-й главе “Значение обслуживания физических лиц для коммерческих банков” рассмотрены сущность банка и выполняемые им операции, направления обслуживания клиентов – физических лиц.

Во второй главе мы провели анализ услуг по обслуживанию физических лиц, предоставляемых коммерческим банком на примере ОАО «Далькомбанк» г. Биробиджан.

В третьей главе “Направления совершенствования банковского обслуживания клиентов – физических лиц” рассмотрены перспективы развития банковского обслуживания клиентов – физических лиц в Российской федерации.

На основании научно-теоретического материала, нормативных документов, мы попытаемся как можно глубже раскрыть тему “Банковское обслуживание физических лиц”.

1. Значение обслуживания физических лиц для коммерческих банков

1.1 Сущность банка и выполняемые им операции

Коммерческие банки выполняют функции, необходимые для обеспечения деятельности хозяйствующих субъектов. В России в настоящее время существует двухуровневая структура банка. К первому уровню относится Центральный банк с региональными управлениями соответствующих субъектов Федерации. Ко второму уровню относятся коммерческие банки и другие кредитные учреждения. Переход России к рыночной экономике изменяет и банковскую систему расчетов. В настоящее время возникла конкурсная среда в сфере банковских услуг и коммерческий банк должен предложить своему клиенту комплекс банковских услуг, при этом получить доход, позволяющий обеспечивать последние технологии и технические средства для оказания банковских услуг.[2]

Банк - это коммерческое учреждение, являющееся юридическим лицом.

Банк - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.[3]

Перечислим основные банковские услуги.[4]

Валютный обмен.

История свидетельствует, что одной из первых услуг, предложенных банками, стали валютнообменные операции. В современной банковской деятельности эти операции имеют огромное значение, поскольку экономические связи субъектов хозяйствования постоянно расширяются.

Учет коммерческих векселей и предоставление кредитов предприятиям.

Уже в древние времена банкиры начали учитывать коммерческие векселя. Этим они предоставляли займы местным торговцам, которые продавали банку долговые обязательства своих покупателей с целью быстрейшей мобилизации средств. От учета коммерческих векселей лежал недолгий путь к прямому кредитованию деловых предприятий.

Посредничество в кредите

стало одной из важных функций коммерческого банка. Это посредничество осуществляется путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота денежных фондов юридических лиц и денежных доходов физических лиц. Главным критерием перераспределения ресурсов выступает прибыльность их использования заемщиком.

Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей — от кредитора к заемщику.

Плата за отданные и полученные средства формируется под влиянием спроса и предложения заемных средств. В результате достигается свободное перемещение финансовых ресурсов в хозяйстве, соответствующее рыночному типу отношений.

Денежные средства могут перемещаться от кредиторов к заемщикам и без посредничества банков, однако при этом резко возрастают риски потери денежных средств, отдаваемых в ссуду, поскольку кредиторы и заемщики не осведомлены о платежеспособности друг друга, а размер и сроки предложения денежных средств не совпадают с размерами и сроками потребности в них.

Коммерческие банки привлекают средства, которые могут быть отданы в ссуду в соответствии с потребностями заемщиков, и на основе широкой диверсификации своих активов снижают совокупные риски владельцев денег, размещенных в банке.

Стимулы к накоплению и сбережению денежных средств формируются на основе гибкой депозитной политики коммерческих банков. Помимо высоких процентов, выплачиваемых по вкладам, кредиторам банка необходимы гарантии надежности помещения накопленных ресурсов в банк.

Значение посреднической функции коммерческих банков для успешного развития экономики состоит в том, что они своей деятельностью уменьшают степень риска и неопределенности в экономической системе, аккумулируя свободные денежные средства и превращая их в мощный инвестиционный ресурс.

Сберегательные вклады.

Предоставление займов оказалось настолько выгодным делом, что банки принялись изыскивать способы мобилизации (привлечения) дополнительных средств. Одним из первых таких способов стали сберегательные вклады, которые банки принимают под процент. Этим банк выполняет и общественно важную функцию — стимулирует посредничество в кредит, которое он осуществляет путем перераспределения денежных фондов юридических лиц и денежных доходов физических лиц.

Хранение ценностей.

В эпоху средневековья банки начали практиковать хранение золота, ценных бумаг и других ценностей своих клиентов в собственных надежных хранилищах. Сегодня в банках безопасным хранением ценностей занимаются отделы аренды сейфов, где под замком находятся ценности клиентов, пока последним не понадобится доступ к своей собственности.

Расчетно-кассовое обслуживание.

Банк принимает на себя инкассацию платежей и осуществление выплат по операциям клиента, а также осуществляет инвестирование избытков наличности в краткосрочные ценные бумаги и кредиты.

Финансовое консультирование.

Банки, где работают опытные финансисты, могут дать квалифицированный совет, особенно когда вопрос стоит об оптимальном использовании кредита, сбережений, инвестировании средств.

Лизинг оборудования.

Банк может предложить своему клиенту приобрести оборудование с помощью лизингового соглашения, по которому банк покупает оборудование и сдает его в аренду клиенту. В соответствии с заключенным договором клиент должен вносить лизинговые платежи, которые в конечном счете полностью покрывают стоимость купленного банком и сданного в аренду оборудования.

Операции с ценными бумагами.

В связи с формированием рынка ценных бумаг получает развитие и такая функция банков, как посредничество в операциях с ценными бумагами.

Банки имеют право выступать в качестве:

* инвестиционных институтов, которые могут осуществлять деятельность на рынке ценных бумаг в качестве посредника; 4 инвестиционного консультанта;

* инвестиционной компании;

* инвестиционного фонда.

Выступая в качестве финансового брокера, банки выполняют посреднические функции при купле-продаже ценных бумаг за счет и по поручению клиента на основании договора комиссии или поручения.

Как инвестиционный консультант, банк оказывает консультационные услуги своим клиентам по поводу выпуска и обращения ценных бумаг.

Если банк берет на себя роль инвестиционной компании, то он занимается:

* организацией выпуска ценных бумаг и выдачей гарантий по их размещению в пользу третьего лица;

* куплей-продажей ценных бумаг от своего имени и за свой счет, в том числе путем котировки ценных бумаг, т. е. объявляя на определенные бумаги «цены продавца» и «цены покупателя», по которым он обязуется их продавать и покупать.

Банк выступает в качестве инвестиционного фонда, когда размещает свои ресурсы в ценные бумаги от своего имени. В этом случае все риски, связанные с таким размещением, все доходы и убытки от изменения рыночной стоимости приобретенных ценных бумаг относятся на финансовый результат банка.

Необходимым условием выполнения роли инвестиционного фонда является наличие в штате банка специалистов по работе с ценными бумагами, имеющих квалификационный аттестат, дающий право на совершение операций с привлечением средств граждан.

Трастовые (доверительные) услуги.

Банк может управлять финансовыми делами и собственностью фирм и частных лиц за определенную плату. Функция управления собственностью известна под названием операции доверительного управления, или трастовой услуги. Через трастовые отделы банки управляют портфелями ценных бумаг своих клиентов, предоставляют агентские услуги корпорациям, выпускающим акции и облигации, выступают в качестве попечителей по завещанию.

Наряду с экономическим понятием «банковские операции и услуги» в юридический оборот введено понятие «банковские операции и сделки». При этом действующее российское законодательство не дает прямого определения банковских операций и сделок, хотя пользуется этой терминологией. В ст. 5 Закона «О банках и банковской деятельности»[5]

говорится о банковских операциях и других сделках, но эти понятия не разграничиваются. Общими особенностями банковских операций и услуг являются: их длящийся характер, доверительные свойства, осуществление по стандартным правилам в соответствии с законодательством или банковскими правилами и обычаями.

По российскому законодательству к банковским операциям относятся:

1. Привлечение во вклады денежных средств физических и юридических лиц.

2. Размещение указанных средств от своего имени и за свой счет.

3. Открытие и ведение банковских счетов физических и юридических лиц.

4. Осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам.

5. Инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц.

6. Купля-продажа иностранной валюты в наличной и безналичной формах.

7. Привлечение во вклады и размещение драгоценных металлов.

8. Выдача банковских гарантий.

9. Осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Кредитная организация помимо перечисленных в части первой настоящей статьи банковских операций вправе осуществлять следующие сделки:

1. Приобретение права требования от третьих лиц исполнения обязательств в денежной форме.

2. Доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами.

3. Осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации.

4. Предоставление в аренду физическим и юридическим лицам специальных помещений и находящихся в них сейфов для хранения документов и ценностей.

5. Лизинговые операции.

6. Оказание консультационных и информационных услуг.

Кроме того, в соответствии с Бюджетным кодексом РФ кредитные организации могут привлекаться для осуществления операций по предоставлению средств бюджета на возвратной основе.

Все банковские операции и другие сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России - и в иностранной валюте. Правила осуществления банковских операций, в том числе правила их материально-технического обеспечения, устанавливаются Банком России в соответствии с федеральными законами.[6]

Теперь более подробно рассмотрим операции коммерческого банка касающиеся обслуживания физических лиц.

1.2. Направления обслуживания клиентов – физических лиц

Рассматривая различный спектр услуг предоставляемых российскими банками необходимо отметить одно из основных направлений - обслуживание физических лиц. В условиях жесткой рыночной конкуренции коммерческим банкам необходимо опираясь на традиционные методы обслуживания разрабатывать перспективные направления в данной области. Далее рассмотрим такие направления обслуживания клиентов коммерческими банками как:

- депозитные операции;

- банковское кредитование;

- банковское обслуживание клиентов на дому и на рабочем месте;

- трастовые операции;

- организация платежного оборота пластиковых карт.

Депозитные операции банков.

Депозитные операции — это операции банков по привлечению денежных средств юридических и физических лиц во вклады на определенный срок либо до востребования.[7]

Вклад - денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическими лицами в целях хранения и получения дохода. Доход по вкладу выплачивается в денежной форме в виде процентов. Вклад возвращается вкладчику по его первому требованию в порядке, предусмотренном для вклада данного вида федеральным законом и соответствующим договором.[8]

Объектами депозитных операций являются депозиты — суммы денежных средств, которые субъекты депозитных операций вносят в банк и которые на определенное время оседают на счетах в банке в силу действующего порядка осуществления банковских операций.

По экономическому содержанию депозиты принято подразделять на 3 группы:

* срочные депозиты (с их разновидностью — депозитным сертификатом);

* депозиты до востребования;

* сберегательные вклады населения.

Каждая из этих групп классифицируется по разным признакам. Срочные депозиты

классифицируются в зависимости от их срока, например:

* депозиты со сроком до 3 месяцев;

* депозиты со сроком от 3 до 6 месяцев;

* депозиты со сроком от 6 до 9 месяцев;

* депозиты со сроком от 9 до 12 месяцев;

* депозиты со сроком свыше 12 месяцев и т. д.

Депозиты до востребованияклассифицируются в зависимости от характера и принадлежности средств, хранящихся на счетах. Это могут быть:

* средства на расчетных, текущих, бюджетных счетах предприятий, организаций и учреждений разных форм собственности;

* средства на специальных счетах по хранению различных (по целевому экономическому назначению) фондов;

* собственные средства предприятий, предназначенные для капитальных вложений;

* средства предприятий и организаций в расчетах; » средства на корреспондентских счетах по расчетам с другими банками;

* средства местных бюджетов и др.

Сберегательные вкладыв зависимости от особенностей их хранения подразделяются на:

а) срочные, срочные с дополнительными взносами;

б) выигрышные, денежно-вещевые выигрышные, молодежно-премиальные;

в) условные, на предъявителя, текущие счета, до востребования, сберегательные сертификаты, пластиковые карточки (кредитные и пр.).

Одной из центральных проблем депозитной политики банка является определение оптимального периода хранения срочных вкладов юридических и физических лиц. Сроки должны быть увязаны со сроками оборачиваемости кредитов, на выдачу которых могут быть направлены срочные депозиты.

Корреспондентские счета — это депозиты до востребования банков-корреспондентов, т. е. банков, имеющих договорные отношения друг с другом.

Среди недепозитных источников формирования привлекаемых банками средств особое место отводится межбанковским кредитам и кредитам, предоставляемым Центральным банком России.

Банковское кредитование.

Потребительскими ссудами в нашей стране называют ссуды, предоставляемые населению. При этом потребительский характер ссуд определяется целью (объектом кредитования) предоставления ссуды.[9]

В России к потребительским ссудам относят любые виды ссуд, предоставляемых населению, в том числе ссуды на приобретение товаров длительного пользования, ипотечные ссуды, ссуды на неотложные нужды и прочие.

Классификация потребительских ссуд заемщиков и объектов кредитования может быть проведена по ряду признаков, в том числе по типу заемщика, видам обеспечения, срокам погашения, методам погашения, целевому направлению использования, объектам кредитования, объему и т.д.

Кредиты с рассрочкой платежа могут принимать форму прямого или косвенного банковского кредита. При предоставлении прямого банковского кредита заключается кредитный договор между банком и заемщиком - пользователем ссуды. Косвенный банковский кредит предполагает наличие посредника в кредитных отношениях банка с клиентом. Таким посредником чаще всего выступают предприятия розничной торговли. В этом случае кредитный договор заключается между клиентом и магазином, который в последующем порядке получает ссуду в банке. О распространенности подобной формы кредитования свидетельствует, например, тот факт, что в настоящее время свыше 60% ссуд, выдаваемых американцам на приобретение автомобиля, представляют собой косвенный кредит.

В нашей стране подобного рода статистика в настоящее время отсутствует, однако общеизвестно, что в последние годы активно развивается кредитование населения через торговые организации. Покупатели нередко приобретают дорогостоящие товары (автомобили, холодильники, стиральные машины, компьютеры и другие товары длительного пользования) с рассрочкой платежа.

Прямое и косвенное банковское кредитование потребительских нужд населения имеют свои преимущества и недостатки. Первое, что выгодно отличает прямое банковское кредитование от косвенного, - это простота организации кредитного процесса, которая позволяет точно оценить объект кредитования, выяснить экономическую целесообразность выдачи ссуды и организовать действенный контроль за ее использованием и погашением. Все это, несомненно, положительно сказывается на организации кредитных отношений банка с заемщиком.

С другой стороны, к негативным факторам, с точки зрения банка, связанным с прямым банковским кредитованием, обычно относят несколько более высокий уровень риска, чем при косвенном банковском кредитовании. Чем обусловлен подобный вывод?

Во-первых, тем, что в России современная практика кредитования индивидуальных заемщиков имеет ряд сложностей: а) анализ кредитоспособности индивидуальных клиентов на стадии, предшествующей выдаче ссуды, проводят далеко не все коммерческие банки; б) методики анализа кредитоспособности не всегда отвечают требованиям практики: в) наличие обеспечения по ссуде нередко носит формальный характер.

Во-вторых, макроэкономическая ситуация в стране (особенно после финансово-банковского кризиса 1998 г.) также негативно сказалась на организации кредитования частных клиентов банка.

Косвенное банковское кредитование потребительских нужд населения позволяет банку сократить влияние рисков (кредитных, процентных, валютных, рыночных и проч.), поскольку ссуды, предоставляемые, например, юридическим лицам (торговым организациям, предприятием, на которых работают ссудозаемщики, фирмам и т.д.) позволяют с большей степенью достоверности и реальности определить кредитоспособность заемщика (юридического лица), возможности погашения :суды в срок и полностью, организовать действенный контроль, в том числе на стадии погашения ссуды.

С точки зрения клиента, важно также, что он получает ссуду в момент возникновения в ней потребности (в торговой организации при покупке товаров длительного пользования, например, по кредитной карте). Для клиента нет необходимости обращаться в банк с просьбой о выдаче ссуды и т. д.

"

HOME

BANKING

" - банковское обслуживание клиентов на дому и на их рабочем месте.

Наряду с использованием банкоматов, электронных систем расчетов и платежей ведение банковских операций на дому ("homebanking") представляет собой самостоятельную форму банковских услуг населению, основанных на использовании электронной техники.

Пользователи систем электронных банковских услуг на дому самостоятельно приобретают необходимое оборудование, а банк консультирует клиентов по вопросам оборудования домашних терминалов и приобретения необходимого программного обеспечения. Подобные системы позволяют клиенту банка, используя экран монитора или телевизора, персональный компьютер, подключиться по телекоммуникационным линиям связи (телефон или видео) к банковскому компьютеру. В данном случае банковские операции могут осуществляться 7 дней в неделю круглосуточно. Перед началом каждой операции владелец счета использует "ключ" в коде защиты от неправомочного подключения к системе. Пользование данной системой позволяет управлять текущим счетом, вкладом, расчетами клиента с бюджетом, счетами платежей и сбережений.[10]

Среди операций, выполняемых при подключении персонального компьютера к банковской компьютерной системе, выделим следующие: получение баланса счета на текущий день; ознакомление с деталями инструкций, правил, в соответствии с которыми могут вноситься изменения, исправления и т.д.; возможность заказать чековую книжку и отчет о движении средств на счете за определенный период времени; осуществление перечислений по счетам клиентов; оплата услуг различныхкомпаний (например, выпускающих кредитные и другие пластик карточки, причем при помощи компьютера на дому можно оплатить счета вперед); выполнение операций с ценными бумагами и др. Кассовое обслуживание клиентов на дому в ряде случаев не ограничивается их счетами в национальной валюте.

В последние годы в России коммерческие банки стали предлагать своим клиентам электронные услуги по ведению банковских операций на дому или в офисе. Автоматизированная система "Банк-Клиент" - одна из новейших разработок фирмы "Программ Банк". Эта система работает со следующими типами документов: сообщение участнику (участникам) системы; платежное поручение в рублевом (валютном) формате или в формате SWIFT; ответ на платежное поручение; выписки по счету (счетам) клиента. Кроме того, каждому банку - пользователю системы предоставляется возможность сформировать документы произвольного вида. Система "Клиент-Банк" позволяет:

• передавать в банк платежные документы;

• получать выписки со счетов клиентов;

• получать электронные копии платежных документов по зачислению средств на счета клиентов;

• обмениваться с банком электронными текстовыми сообщениями:

• получать справочную информацию (перечень выполняемых банковских операций, курсы валют и т. д.);

• осуществлять импорт (экспорт) информации с системой автоматизации предприятия-клиента.

Система "Клиент-Банк" обладает многоуровневой системой защиты и обеспечивает достоверность, сохранность и конфиденциальность передаваемой информации.

В будущем банковское обслуживание клиентов на дому, вне всяких сомнений, превратится в основную форму розничных банковских услуг - услуг населению. Оно обеспечит объединение услуг, основанныхна использовании банкоматов, кредитных и платежных карточек, и услуг, оказываемых отделениями банков, в единую систему банковских видеоуслуг на дому.

В недалеком будущем, по мнению западных экономистов, банковские учреждения ожидают революционные изменения. Развитие телекоммуникаций и персональных компьютеров позволит миллионам служащих работать дома. Это высвободит около 4 млн. мест в офисах, и, таким образом, уменьшится необходимость в административных зданиях служебных помещениях. Дом станет для служащего тем рабочим местом, куда будет собираться и откуда будет передаваться вся необходимая для работы информация. Компьютеры будут установлены и в машинах, чтобы не терять ни минуты рабочего времени. Предполагает, что в результате нововведений производительность труда повысит, примерно в 4 раза, снизятся накладные расходы компаний, резко возрастут их доходы и рентабельность.

Трастовые операции.

Принято считать, что траст - это системадоверительного управленияимуществом, ценными бумагами, предприятиями и фирмами.[11]

Во всех экономически развитых странах действуют и достаточно развиты трастовые услуги, оказываемые траст-отделами банков и трастовыми компаниями.

Притом исторически сложились две правовые моделитрастовых операций, основывающихся на разных юридических категориях. Это англосаксонская и романо-германская.Между собой они значительно отличаются.

В англосаксонской системе права (к ней относятся США, Англия и др.), траст базируется на юридической категории "доверительная собственность".

С одной стороны, право собственности остается за учредителем траста или другим лицом-собственником, но, с другой - доверительный собственник наделяется теми же правами, что и "основной" собственник. Доверительное лицо является полноправным собственником имущества, т.е. имеет право отчуждать вверенное ему имущество без согласия кого-либо, наделять дополнительными правами и др. В то же время, наделяя полными правами доверительное лицо, учредитель траста получает взамен гарантии сохранности своих средств или имущества.

В романо-германской системе права (к ней относятся большинство стран континентальной Европы) траст базируется на категории "доверительное управление". В данном случае право собственности на имущество, передаваемое в траст, полностью сохраняется за его законным владельцем. Полномочия доверительного управляющего значительно уже, чем у доверительного собственника и оговариваются специальной доверенностью или договором.

Виды трастовых операцийзависят от субъектов доверительного управления. Физическим лицам оказывают следующие услуги: распоряжение наследством; управление собственностью; опекунство и обеспечение сохранности имущества; оказание посреднических услуг. Юридическим лицам оказывают услуги: агентские - по управлению и хранению имущества; управление ценными бумагами; ведение банковских счетов, погашение долга, уплата процентов, освобождение имущества от залога; расчёт по налогам с бюджетом и внебюджетными фондами; выплата дивидендов по акциям, процентов по облигациям и другим доходам по ценным бумагам.

Кроме того, трастовые операции подразделяются на три основные категории:

- персональные;

- институциональные;

- услуги типа "мастер-траст".

Персональные трастовые услугиоказываются для определенных граждан и могут быть завещательные, т.е.оформлены на основании завещания гражданина и начинаться после его смерти. Может быть также и прижизненный траст.

Прижизненный трастможет быть:

- "безотзывный", по которому доверитель не может расторгнуть договор, кроме как с согласия бенефициара;

- "отзывный" договор, который может быть расторгнут в любой момент доверителем;

- "краткосрочный", связанный с определенным договором временем (как правило, на 5-10 лет).

Трастовые операции по распоряжению наследством связаны с распоряжением имуществом клиента после его смерти, на основании завещания, в котором указывается исполнитель завещания или на основании решения суда (в случае отсутствия, суд назначает распорядителя).

Эти операции могут быть связаны с:

- консолидацией наследуемого имущества;

- уплатой долгов и налогов;

- распределением имущества между наследниками;

- разделом имущества и оказанием личных услуг членам семьи.

Управление собственностью является видом прижизненных трастовых операций, когда собственник по тем или иным причинам не желает или не может распоряжаться имуществом в своих интересах. В этом случае заключается специальный договор. При этом, в процессе управления собственностью доверитель может вмешиваться в управление переданным им в распоряжение доверительного лица имуществом.

Договор может предусматривать как активный, так и пассивный траст.

Опекунство и обеспечение сохранности имущества осуществляются по доверенности в порядке осуществления опекунских функций над несовершеннолетними, недееспособными гражданами.

Трастовые операции по своей сути являются банковскими, так как такие функции, как учёт операций, хранение ценностей в сейфах, депозитные операции, финансовый анализ и многие другие выполняются коммерческими банками.

Учёт трастовых операций имеет некоторые особенности. Он ведётся на забалансовых счетах, то есть средства, поступившие в управление, не являются собственностью доверительного управляющего. В случае банкротства последнего имущество, переданное в траст, не включается в конкурсную массу. В то же время, при банкротстве учредителя управления, доверительное управление этим имуществом прекращается и оно включается в конкурсную массу.

Развитие рыночной экономики и реорганизация банковской системы в нашей стране явились основой расширения и появления ряда нетрадиционных банковских операций и услуг. К числу таких операций относятся трастовые операции.

Для осуществления трастовых операций в банках создаются траст-отделы или учреждаются небанковские филиалы, специализирующиеся на операциях по управлению ценными бумагами и другим имуществом клиентов.

Коммерческие банки используют трастовые операции в следующих целях:

1. Как источник получения дополнительного дохода;

2. В качестве способа приобретения контроля над крупными корпорациями и их денежными средствами;

3. Для налаживания связей с крупной клиентурой;

4. Для преодоления ряда контрольных ограничений, установленных для коммерческих банков некоторых стран в области инвестиционной деятельности (например, США). Услугами траст-отделов банков пользуются частные лица, фирмы, благотворительные фонды и т.д.

При этом банки могут осуществлять следующие функции по доверенности своих клиентов:

1. Осуществление операций по доверенности для частных лиц, в том числе управлению имуществом в виде акций и иных фондовых ценностей, недвижимости и прочего имущества, переданного на ответственное хранение или по завещанию.

2. Выполнение доверительных функций по поручению АО.

3. Оказание агентских услуг для частных лиц, фирм и иных организаций.

В ходе осуществления этих функций банк может:

- выступать в качестве агента по долговым обязательствам и другим ценным бумагам от имени их держателя по доверенности, по уплате налогов и страховых взносов, по продаже и покупке собственности на доверенные средства, по открытию и ведению траст-счетов;

- осуществлять распоряжение наследством;

- временно управлять делами компаний и фирм при их реорганизации, ликвидации, банкротстве и т.д.;

- предоставлять интересы доверителей на собраниях акционеров;

- выступать в качестве институционального инвестора - покупателя ценных бумаг, активно работая, при этом не только с предприятиями, организациями, акционерными обществами, но и с физическими лицами.

Однако в сегодняшней экономической ситуации банки еще не могут играть присущей им роли в развитии рынка трастовых услуг. Причинами, сдерживающими оказание такого рода услуг, являются инфляция, низкая доходность производственных инвестиций, отсутствие налоговых льгот для банков, вкладывающих средства в

инвестиции, существование громадной просроченной задолженности и недоверие населения.

Поэтому достаточно успешно развиваются преимущественно такие виды трастовых услуг, как размещение и контроль по поручению клиентов за принадлежащими им акциями, долями, паями и другими средствами в зарубежных предприятиях или создание подобных предприятий для клиентов.

За годы экономической реформы в России появились лица, обладающие значительными легальными денежными средствами. По оценке отдельных экспертов, у населения находится 34,6% всех инвестиционных источников, что порождает неудовлетворенный спрос на услуги по содействию в использовании этих средств.

Поэтому перед российскими коммерческими банками стоят задачи по оказанию таких трастовых видов услуг, как размещение наличных денежных состояний в высоколиквидные активы, формирование целевых вкладов граждан на приобретение недвижимости, иного имущества или ценных бумаг с заданными параметрами (приобретение акций конкретного предприятия).

По мере расширения и укрепления сферы деятельности коммерческих банков и круга трастовых операций, большая их часть будет приходиться на операции управления по доверенностиценными бумагами клиентов, а также осуществление инвестиций в ценные бумаги за счет средств, переданных в доверительное управление банку частными предприятиями и населением.

С чисто формальной точки зрения, выполнение трастовых операций можно отнести к посреднической (агентской) деятельности, осуществляемой за комиссионное вознаграждение.Однако это лишь одна из сторон траст-деятельности, которая в развитых странах стала составным элементом экономического механизма. Поэтому, в недалеком будущем, с развитием экономики, по мере становления рынка ценных бумаг и расширения процесса приватизации государственной собственности, доверительные операции смогут получить развитие в практике коммерческих банков. Прежде всего это касается предоставления банками агентских услуг для физических и юридических лиц. Для этого потребуется создание соответствующего правового обеспечения.

Организация платежного оборота пластиковых карт.

Функционирование и развитие рыночной экономики в России выявило предпосылки для создания платежной системы безналичных расчетов в общероссийских масштабах. Во-первых, это рост потенциальных пользователей такой системы – лиц, которые нуждаются в платежном инструменте, позволяющем не держать при себе большие суммы наличных денег и иметь надежное и удобное средство расчетов. Во-вторых, коммерческие банки в России заинтересованы в создании подобной системы в целях привлечения новых клиентов посредством предоставления им более широкого спектра услуг и удобств в расчетах.

Использование пластиковой карточки предоставляет ее владельцу ряд преимуществ по сравнению с пользователем наличных денег.

Во-первых, можно не носить с собой большой суммы наличных денег и соответственно не испытывать сомнительного удовольствия от объемного кошелька. Кроме того, электронные деньги практически нельзя потерять - утратив карточку достаточно сообщить об этом платежной системе и можно идти карточку восстанавливать. При этом таможня пластиковые карточки деньгами не считает и соответственно каких-либо препятствий их владельцам не чинит.

Во-вторых, карточка позволяет быстро обналичить деньги, обменять одну валюту на другую, получить ряд дополнительных услуг.

В-третьих, карточка работает на престиж владельца - позволяет ему подняться по социальной лестнице в глазах окружающих.

Классическая пластиковая карточка позволяет также расплачиваться даже, если у ее пользователя в данный момент нет денег. Собственно говоря, ради этой кредитной функции пластиковые карточки и были придуманы. В кредит люди покупают легче и больше, чем если приходилось при покупке всякий раз расставаться с кровными наличными. Кроме того, не надо держать свои долги в голове - с этим успешно справляется кредитная компания. Фактическое отсутствие у российского потребителя возможности пользоваться кредитной составляющей пластиковой карточки не может не иметь серьезных последствий для этого рынка.

Если говорить серьезно, то российского потребителя могут интересовать только две функции пластиковой карточки - поднятие собственного престижа и разного рода "международные довески" - услуги, которые может получить владелец пластиковой карточки, эмитированной российским банком, оказавшись за границей. В этой связи очень сомнительно, чтобы российские платежные системы смогли в перспективе составить достойную конкуренцию системам международным. В конце концов, пластиковые карточки стали популярны не потому, что это солидно. Доверие к обладателю пластиковых денег - это следствие развития платежных систем, а не их причина. Базируется это доверие на одном простом соображении: если у человека есть пластиковая карточка, значит банк ему доверяет - готов дать кредит.

Рассмотрим несколько принципиальных моментов действия систем пластиковых карточек.

Во-первых, пластиковые карточки основаны на взаимном доверии. Без доверия банку-эмитенту и платежной системе в целом клиенты не будут иметь с ними дело. Без доверия клиенту (основанного на уверенности и расчете, а не на душевном движении), очевидно, невозможен кредит (по смыслу слова), а значит и кредитные карточки, как просто удобная форма кредита. Но без презумпции добропорядочности большинства клиентов бессмысленным становится и выпуск расчетных дебетовых пластиковых карточек. Возможности для злоупотреблений по ним достаточно велики и потери от них могут перестать быть пренебрежимой величиной. Особенно это опасно тогда, если занимающиеся карточками компании не располагают (как в нашем случае) эффективными санкциями за подобные злоупотребления (вроде занесения в широкодоступные черные списки обладателей плохой кредитной истории), а законобоязни и уважения к судебным решениям у клиентов часто не хватает.

Второй важный момент - это то, что операции по кредитным карточкам по определению именные операции. Информация о том, где, когда, на что и сколько вы потратили, собирается, проходит несколько инстанций, распечатывается, и, наконец, рассылается клиентам. В мире кредита неприкосновенность личной жизни владельца карточки неизбежно оказывается потревоженной. Сведения о покупках могут стать известны контролирующим органам.

Взгляд западных партнеров

В развитии рынка международных пластиковых карточек Россия отстает от соседей по переходному периоду более, чем можно было бы ожидать. В странах Центральной (бывшей Восточной) Европы первые международные карточки появились в 1991 году в Венгрии. С тех пор жители этих стран обзавелись более чем 300 тысячами карточек систем Europay International и VISA International. В анализах отраслевых перспектив вырисовывается потенциальный рынок для 30 миллионов карточек. Сопоставим это с 6 тысячами карточек, выпущенными в СНГ (правда, почти все из них - в России). Для справки: в 1990 году в мире было более 200 миллионов пользователей карточками VISA и более 150 миллионов - карточками Mastercard; на США приходилось чуть более 50% этих цифр.[12]

Дополнительный комфорт или дополнительную головную боль получает обладатель наиболее популярных международных пластиковых карт на просторах нашей Родины. Этот вывод важен и для потенциального российского потребителя пластиковых карт.

1.3. Значение обслуживания клиентов – физических лиц в деятельности кредитных организаций

Состав продавцов на банковском рынке не исчерпывается одними коммерческими банками. В начале 80-х годов президент компании «Виза Интернэшнл» (VisaInternational) даже заявил: «В будущем банки перестанут быть в центре денежного обращения. Их место займут другие предприятия». Двумя другими группами конкурентов (и весьма активных) являются небанковские кредитно-финансовые институты и нефинансовые предприятия.

Небанковские кредитно-финансовые институты—

это учреждения, формально банками не являющиеся (не имеющие банковской лицензии), но основная деятельность которых связана с оказанием финансовых услуг и осуществлением операций, во многом аналогичных банковским. Поэтому в англоязычной экономической литературе небанковские кредитно-финансовые институты получили название «околобанки» (nеаг-bаnks). Так, в сфере кредитования определенную конкуренцию коммерческим банкам могут составить кредитные кооперативы, ломбарды, лизинговые и факторинговые компании и некоторые другие учреждения.

Кредитные кооперативы

создаются на паевой основе предприятиями (как правило, мелкими) или частными лицами с целью кредитования производственных и потребительских нужд членов-пайщиков. Такие учреждения стали возникать в Европе в середине XIX в. В связи с развитием мелкотоварного производства, наибольшее развитие получив в Германии (в форме городских и сельских кредитных товариществ) и России (в форме обществ взаимного кредита, ссудных и ссудно-сберегательных товариществ).

В настоящее время свыше 80 стран охвачено сетью кредитных кооперативов. Они оказывают своим клиентам широкий спектр услуг: открывают накопительные, пенсионные и другие счета своим членам; предоставляют долгосрочные займы и открывают кредитные линии на покупку дома, автомашины, оплату обучения участвуют в чековом и вексельном обращении, выступают финансовыми консультантами по отношению к своим пайщикам и организуют их финансово-правовое обучение. Благодаря минимальным расходам на организационную деятельность и максимальной оборачиваемости капитала кредитные кооперативы становятся конкурентами коммерческих банков в обслуживании частных лиц. Процентная ставка здесь, как правило, существенно ниже, чем в банках.

Ломбарды

– один из наиболее старых видов кредитных учреждений. Ломбарды традиционно занимались кредитованием физических лиц под залог личного движимого имущества (изделий из драгоценных металлов, предметов искусства и антиквариата, автомобилей и т.д.). В настоящее время ломбарды (иногда под названием залоговых или кредитно-залоговых компаний) создают многие российские коммерческие компании в рамках диверсификации своей деятельности, пользуясь тем, что отечественные банки пока еще мало внимания уделяют потребительскому кредитованию. Однако если в сфере кредитования ломбарды могут составить конкуренцию банкам за счет большей мобильности, готовности иметь дело с мелкими заемщиками, то они серьезно проигрывают в степени надежности хранения залога. Многие из вновь создаваемых ломбардов, к сожалению, не имеют соответствующим образом оборудованных хранилищ для ценностей и надежной охраны.

Лизинговые компании.

Лизинговые компании стали приобретать машины, оборудование, транспортные средства и предоставлять это имущество в аренду обычно на 5—8 и более лет фирме-арендатору, постепенно погашающей задолженность по мере использования имущества. К началу 80-х годов лизинг получил широкое распространение: по оценке западных экономистов, в развитых странах посредством лизинга покрывается от 6 до 20% ежегодных потребностей в средствах для инвестиций в основные фонды.

В нашей стране первая лизинговая компания была зарегистрирована еще в 1990 г. («Евролизинг ГмбХ»). Символично, что в числе ее основных учредителей были банки. С тех пор были созданы и другие лизинговые компании. Однако, в целом лизинг в России пока еще развит довольно слабо.

Факторинговые компании.

Другой формой косвенного кредитования, практикуемой как банками, так и «околобанками», является факторинг, выражающийся в приобретении финансовым институтом у поставщиков права требования по поставкам товаров и оказанию услуг, принятии рисков исполнения таких требований и их последующей инкассации. В России факторинг развит пока слабо и предлагается в основном коммерческими банками.

Негосударственные пенсионные фонды.

Кредитование не является единственной сферой, где коммерческие банки сталкиваются с конкуренцией «околобанков». В частности, в конкуренцию с банками за привлечение свободных средств клиентов выступают негосударственные пенсионные фонды (НПФ), осуществляющие дополнительное пенсионное обеспечение за счет взносов работодателей и граждан. Активное создание в России негосударственных пенсионных фондов в какой-то мере сократило приток вкладов в коммерческие банки.

Страховые компании предлагают своим клиентам договоры страхования, часть из которых может, по существу, рассматриваться как субституты банковских вкладов.

Вновь создаваемые в постперестроечное России страховые компании расширили ассортимент услуг. Например, одна страховая компания предложила потенциальным клиентам бессрочный страховой сертификат, предназначенный для пожизненного, семейного и коллективного страхования от несчастных случаев, утверждая, что клиент может в любой момент без всяких ограничений возвратить полис компании и получить деньги с приращением, точно компенсирующим потери от инфляции. В этом примере страховая компания предлагает, по сути дела, аналог онкольного вклада, хотя и в завуалированной форме. Некоторые же страховщики конкурируют с банками открыто, рекламируя услуги по возвратному страхованию жизни, накопительному, сберегательному страхованию, страхованию от инфляции.

Помимо этого, страховые компании в некоторых странах (например, в Германии) занимаются долгосрочным кредитованием промышленных и торговых фирм. Существуют специализированные страховые компании, практикующие такой вид банковских услуг, как выдача гарантий.

Коммерческие банки также не оставляют страховой рынок без внимания. В США на протяжении последних лет наблюдался значительный рост интереса коммерческих банков к участию в страховой деятельности. Стремясь к расширению клиентуры, многие крупные банки активно разрабатывали концепцию «one-stop-shopping», т.е. удовлетворение всех финансовых нужд клиента, включая и страхование, в одном месте.

Наиболее многочисленной группой небанковских финансовых институтов, соперничающих с банками на рынке инвестиционных услуг, являются разнообразные институты фондового рынка – эмитенты, инвесторы и инвестиционные институты.

Инвестиционные компании.

В сферу деятельности инвестиционных компаний входят: организация выпуска ценных бумаг и выдача гарантий по их размещению в пользу третьих лиц; вложение средств в ценные бумаги; купля-продажа ценных бумаг от своего имени и за свой счет, в том числе путем котировки ценных бумаг (объявление на определенные ценные бумаги «цены продавца» и «цены покупателя», по которым инвестиционная компания обязуется их продавать и покупать).

Инвестиционные фонды

представляют собой финансовый институт, который аккумулирует средства мелких инвесторов путем эмиссии собственных акций и обеспечивает их вложение от своего имени в ценные бумаги других эмитентов, а также на банковские счета и во вклады.

Финансовые компании.

Они практически ничем не отличаются от инвестиционных компаний.

Специфической чертой российского финансового рынка стало то, что деятельность целого ряда инвестиционных и финансовых компаний выходила за рамки разрешенной законом и включала (иногда в завуалированном виде) прием вкладов, выдачу кредитов и другие виды деятельности, совершение которых требует наличия банковской лицензии.

Дилинговые центры.

Относительно недавно на российском рынке появился новый вид инвестиционных услуг — валютный дилинг, предоставляющий клиенту возможность непосредственного доступа на международные финансовые рынки и проведения за свой счет операций по купле-продаже валюты, ценных бумаг и прочих активов.

Клиринговые палаты.

На российском рынке расчетно-кассовых услуг в последнее время стали активно возникать клиринговые палаты. Юридически самостоятельные клиринговые палаты могут рассматриваться как конкуренты коммерческим банкам, имеющим собственные расчетно-клиринговые системы (Инкомбанк, банк «Менотеп»), а так же банкам, делающих ставку на прямые корреспондентские отношения.

Трастовые компании.

Трастовые услуги так же являются сферой, где коммерческие банки сталкиваются с конкуренцией «околобанков». Так, в самом начале развития регулярных операций по управлению индивидуальными пакетами акций и собственностью корпораций в США в XIX в. их осуществляли страховые компании. Первый чартер (разрешение) на управление собственностью по доверенности был выдан в 1822 г. Нью-Йоркской компании страхования имущества, второй — в 1830г. Филадельфийской страховой компании. С середины XIX в. начинается и развитие специализированных трастовых компаний, занимающихся управлением собственностью по доверенности как основным видом деятельности.

Трансфер-агенты, депозитарии, регистраторы.

В части трансфер-агентского и депозитарного обслуживания конкуренцию банкам составляют инвестиционные институты (в частности, инвестиционные компании) и специализированные трансфер-агенты и депозитарии — юридические лица, осуществляющие операции с ценными бумагами, ведущие учет их движения и осуществляющие другие функции согласно договорам с эмитентами. Кроме того, в области агентского обслуживания работают независимые регистраторы — фирмы, в чьи обязанности входит ведение реестра владельцев ценных бумаг выпущенных эмитентом.

Хотя правовой основы траста в России, по существу, нет (имеющийся президентский указ только дает определение траста, но не определяет организационные формы трастовой деятельности), трастовые услуги в настоящее время предлагают некоторые инвестиционные институты (иногда они и именуют себя соответствующим образом — трастовые компании, инвестиционно-трастовые компании т.п.). Однако следует иметь в виду, что нередко под наименованием трастового управления денежными средствами скрываются обычные депозитные услуги, что делается с целью обойти требование наличия банковской лицензии для совершения операций по приему депозитов. Некоторые инвестиционные компании и инвестиционные консультанты предлагают услуги по подготовке проспектов эмиссии ценных бумаг.

Пожалуй, наиболее освоенными видами трастовых услуг в России являются депозитарное и трансфер-агентское обслуживание. Многие инвестиционные компании предлагают услуги по ведению реестра акционеров, регистрации сделок с ценными бумагами, начислению дивидендов по акциям акционерных обществ и т.д. В то же время, по мнению специалистов, для выполнения функций депозитария наилучшим образом подходят коммерческие банки. Прежде всего банки, как правило, обладают значительным опытом сделок с ценными бумагами, они располагают необходимыми средствами и кадрами для учета и контроля депозитарных операций. Кроме того, банки обеспечивают безопасное хранение наличных средств, ценных бумаг и другой документации.

2. Организация банковского обслуживания физических лиц в филиале КБ Далькомбанк г. Биробиджан

2.1. Характеристика банка

Открытое акционерное общество «Дальневосточный коммерческий банк «Далькомбанк» Биробиджанский филиал на финансовом рынке города Биробиджана находится уже более 10 лет.

В своей деятельности ОАО Далькомбанк г. Биробиджана руководствуется Гражданским Кодексом Российской Федерации, Федеральным Законом «Об акционерных обществах», Федеральным законом «О банках и банковской деятельности», законодательством Российской Федерации, нормативными документами Банка России, Уставом Банка и Положением «О Биробиджанском филиале коммерческого банка ОАО «Далькомбанк» Биробиджанский».

Филиал ОАО «Далькомбанк» Биробиджанский, являясь обособленным подразделением Банка:

- не является юридическим лицом по российскому законодательству и осуществляет все функции Банка, в том числе функции представительства;

- действует от имени ОАО Далькомбанк г. Хабаровск на основании утвержденного им Положения, руководитель Филиала ОАО Далькомбанк действует на основании доверенности, выданной Президентом вышестоящего Банка;

- имеет самостоятельный баланс, его имущество и средства учитываются в консолидированном балансе Банка г. Хабаровска;

- имеет печать, содержащую фирменное (полное официальное) наименование и местонахождение филиала ОАО Далькомбанк, наименование филиала и его местонахождение;

- может иметь штампы и бланки со своим наименованием.

Ответственность за деятельность Филиала ОАО Далькомбанк несет Банк г.Хабаровска.

Филиал ОАО Далькомбанк г. Биробиджана от имени вышестоящего банка осуществляет следующие виды банковских операций:

· привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок) и размещение привлеченных средств от своего имени и за свой счет;

· открытие и ведение банковских счетов физических и юридических лиц;

· осуществление расчетов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

· инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

· купля-продажа иностранной валюты в наличной и безналичной формах;

· привлечение во вклады и размещение драгоценных металлов;

· выдача банковских гарантий;

· осуществление переводов денежных средств по поручению физических лиц без открытия банковских счетов (за исключением почтовых переводов).

Филиал ОАО Далькомбанк г. Биробиджана вправе от имени вышестоящего банка осуществлять следующие сделки:

· выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

· приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

· доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

· осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

· предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения ценностей;

· лизинговые операции;

· оказание консультационных и информационных услуг, а так же иные сделки в соответствии с действующим законодательством.

Все перечисленные банковские операции и сделки осуществляются в рублях, а при наличии соответствующей лицензии Банка России – в иностранной валюте.

Филиал ОАО «Далькомбанк» не может заниматься производственной, торговой и страховой деятельностью.

Кредитные ресурсы Филиала ОАО «Далькомбанк» формируются за счет:

· средств клиентов, находящихся на их счетах в филиале;

· привлеченных денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

· кредитных ресурсов, передаваемых от других филиалов Банка;

· кредитов других банков;

· нераспределенной прибыли Филиала;

· и других привлеченных средств.

Кредитные операции осуществляются Филиалом ОАО «Далькомбанк» в соответствии с Положением о кредитовании юридических лиц и индивидуальных предпринимателей банка и другими документами Банка.

Филиал ОАО «Далькомбанк» гарантирует тайну по операциям, счетам и вкладам клиентов. Сведения, составляющие банковскую тайну, могут выдаваться в порядке, определенном законодательством Российской Федерации.

Структура открытого акционерного общества «Дальневосточный коммерческий банк «Далькомбанк» Биробиджанский филиал выглядит следующим образом (рис. 2.1.):

Рис. 2.1. Структура ОАО «Дальневосточный коммерческий банк «Далькомбанк» Биробиджанский филиал

Обслуживанием физических лиц непосредственно занимаются 2 отдела: отдел по обслуживанию физических лиц, отдел кредитования физических лиц. Их структура показана на рис. 2.2.

|

|

| Отдел по кредитованию физических лиц

|

|

|

|

Рис. 2.2. Структура отделов ОАО «Дальневосточный коммерческий банк «Далькомбанк» Биробиджанский филиал

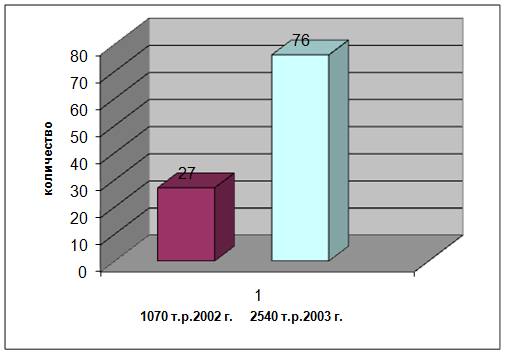

Если проанализировать деятельность данного филиала за последние 2 года то можно сказать, что количество операций банка растет. До 2003 года банк работал только с двумя видами валют – рубли и доллары, а с 2003 года начали работать с ЕВРО. Так же в 2003 году появилась такая услуга как денежные переводы WESTERNUNION. В 2002 году банк предложил своим клиентам два новых вида вкладов – «Отпускной накопительный» и «Юбилейный». Так же за последние два года повышается спрос на такие услуги, как «Зарплатный проект», кредиты по «Зарплатному проекту», получение студентами стипендий по пластиковым картам.

Если рассматривать рост прибыли за 2002-2003 г. за счет введения новых услуг, то можно сказать что в 2003 г. получено на 21,5% прибыли больше, чем за 2002 год. Если анализировать каждое направление работы банка с физическими лицами, то можно сказать, что основной доход банк получает от принимаемых депозитов и от выдаваемых кредитов (рис. 2.3.).

Рис. 2.3. Распределение прибыли, полученной банками от операций с физическими лицами

2.2. Организация обслуживания физических лиц

Теперь подробно рассмотрим операции производимые Филиалом КБ «Далькомбанк» по обслуживанию физических лиц.

Депозитные операции.

Депозит – это главный вид привлекаемых коммерческими банками ресурсов. Осуществление депозитных операций предполагает разработку собственной депозитной политики, под которой понимается совокупность мероприятий коммерческого банка, направленных на определение форм, задач, содержания банковской деятельности по формированию банковских ресурсов, их планированию и регулированию.

Конечной целью выработки и реализации эффективной депозитной политики любого коммерческого банка является увеличение объема ресурсной базы при минимизации расходов банка и поддержании необходимого уровня ликвидности с учетом всех видов рисков.

Основными элементами депозитной политики Далькомбанка являются:

1) стратегия банка по разработке основных направлений депозитного процесса;

2) тактика банка по организации формирования ресурсной базы;

3) контроль за реализацией депозитной политики.

Депозитная политика банка определяется, во-первых, приоритетами в выборе клиентов и депозитных инструментов (сегментирование рынка), во-вторых, нормами и правилами (в том числе законодательными, инструктивными, внутрибанковскими и т.д.), регламентирующими практическую деятельность банковского персонала, реализующего эти приоритеты на практике. Качество депозитной политики и эффективность пассивных операций зависят так же и от компетентности руководства банка и уровня квалификации персонала, занимающегося отбором конкретных предложений по депозитам и выработкой условий депозитных договоров.

КБ «Далькомбанк» использует так называемые сложные проценты (начисление процента на процент). В этом случае по истечении расчетного периода на сумму вклада начисляется процент и полученная величина присоединяется к сумме вклада. Таким образом, в следующем расчетном периоде процентная ставка применяется к новой базе, возросшей на сумму начисленного ранее дохода. Сложные проценты используются если фактическая выплата дохода осуществляется по окончании срока действия вклада (например, стабильный, практичный, пенсионный и др.). Разумно спланированная процентная политика позволяет коммерческому банку увеличивать свои ресурсы без значительного увеличения расходов при получении максимальной прибыли.

Одним из способов увеличения объема привлекаемых ресурсов является разнообразие вклада для различных слоев населения в зависимости от социального уровня, а так же суммы и срока хранения вклада. При этом банк учитывает требования и возможности различных категорий вкладчиков – от пенсионеров до бизнесменов и людей среднего достатка. Немаловажными факторами в процессе привлечения депозитов являются скорость и простота оформления вклада (заключение договора, открытие счета). Договоры банковских вкладов в КБ «Далькомбанк» индивидуальны в зависимости от категории клиента, суммы и срока вносимого депозита.

В филиале КБ «Далькомбанк» клиенты – физические лица могут открыть вклады в рублях, долларах США, ЕВРО. Теперь подробнее рассмотрим те виды вкладов, которые предлагает КБ «Далькомбанк» своим клиентам и проанализируем спрос на них за последние 2 года.

«Срочный фиксированный»

- вклад принимается в российских рублях, долларах США;

- минимальная сумма вклада не ограничена;

- режим работы вклада – непополняемый;

- срок хранения вклада составляет в днях – 31, 61, 91, 181, и 1 год 1 день;

- процентная ставка фиксированная, простая;

- проценты по выбору вкладчика:

- выплачиваются за каждый полный месяц срока хранения вклада и по его окончании, при этом невостребованные проценты к сумме вклада не причисляются;

- причисляются ко вкладу по окончании срока хранения вклада;

- в случае невостребования вклада по истечении срока вклада, договор пролонгируется на аналогичный срок на условиях и по ставке, действующей на момент пролонгации по вкладу «Срочный фиксированный».

Таблица 2.1.

ПРОЦЕНТНЫЕ СТАВКИ(% - годовые)

| Срок вклада

|

Вклады в рублях России

|

| до 10000

|

от 10000 до 250000

|

от 250000

|

| 31 день |

8,0 |

9,0 |

10,0 |

| 61 день |

9,0 |

10,0 |

11,0 |

| 91 день |

10,0 |

11,0 |

12,0 |

| 181 день |

12,2 |

13,0 |

13,5 |

| 1 год 1 день |

14,0 |

14,5 |

15,0 |

| Срок вклада

|

Вклады в долларах США

|

| до 1000

|

от 1000 до 10000

|

от 10000

|

| 31 день |

2,5 |

3,0 |

3,5 |

| 61 день |

3,5 |

4,0 |

5,0 |

| 91 день |

5,0 |

5,5 |

6,0 |

| 181 день |

6,0 |

6,5 |

7,0 |

| 1 год 1 день |

6,5 |

7,0 |

8,0 |

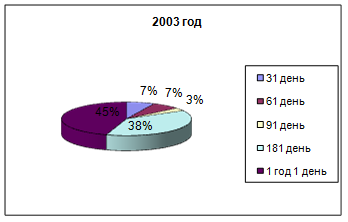

Как видно их нижеприведенных диаграмм (рис. 2.4.) интерес населения снизился в два раза (по сравнению с 2002 годом) на Срочные фиксированные вклады на срок 61 день. Остальные виды срочных фиксированных вкладов либо остались на уровне (31 и 91 день), либо интерес к ним изменился незначительно (181 день и 1 год 1 день).

Рис. 2.4. Объем принятых от населения срочных фиксированных вкладов

«Отпускной накопительный»

- вклад принимается в российских рублях, долларах США, ЕВРО;

- минимальная сумма первоначального взноса 500 рублей, 100 долларов США, 100 ЕВРО;

- режим работы вклада – пополняемый;

- минимальная сумма дополнительных взносов 500 рублей, 50 долларов США, 50 ЕВРО;

- при пополнении вклада посредством использования банковской карты в банкоматах банка минимальная сумма дополнительных взносов не ограничивается;

- приходные операции по счету вклада могут совершаться посредством использования банковской карты «Золотая корона» ОАО «Далькомбанк»;

- срок хранения вклада 181 день;

- проценты причисляются ко вкладу ежемесячно:

- если срок хранения вклада составил менее 3 месяцев, то проценты за период хранения вклада начисляются и выплачиваются по ставке вклада «до востребования», действующей на момент досрочного востребования вклада;

- если срок хранения вклада составил 3 месяца и более, то проценты за период хранения вклада начисляются и выплачиваются в размере ставки вклада «Отпускной накопительный»;

- в случае невостребования вклада по окончании срока хранения вклада, договор вклада неоднократно пролонгируется с установлением нового срока хранения вклада – 181 день, на условиях и по ставке, действующей на момент пролонгации по вкладу «Отпускной накопительный».

Таблица 2.2.

ПРОЦЕНТНЫЕ СТАВКИ(% - годовые)

| Срок вклада

|

Вклады в рублях России

|

| до 10000

|

от 10000 до 250000

|

от 250000

|

| 181 день |

13,0 |

14,0 |

15,0 |

| Срок вклада

|

Вклады в долларах США

|

| до 1000

|

от 1000 до 10000

|

от 10000

|

| 181 день |

6,5 |

7,0 |

7,5 |

| Срок вклада

|

Вклады в ЕВРО

|

| до 1000

|

от 1000 до 10000

|

от 10000

|

| 181 день |

6,5 |

7,0 |

7,5 |

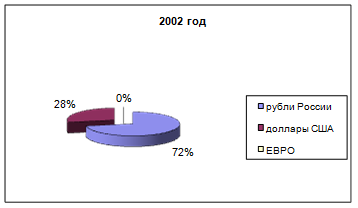

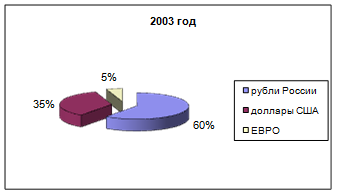

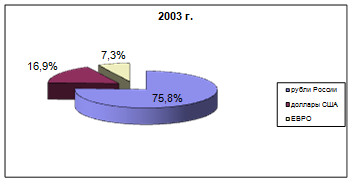

Если проводить анализ принятых вкладов «Отпускной накопительный» от населения в различной валюте, то можно сказать, что ЕВРО во вклады стали приносить только в 2003 году, но в сравнении в другими валютами их доля очень мала – всего 3 % (рис.2.5). Возросла так же популярность вкладов в долларах США (на 10%), но рубли России все равно занимают больший процент в общем объеме вкладв.

Рис. 2.5. Объем принятых от населения отпускных накопительных вкладов

«Особый накопительный»

- вклад принимается в российских рублях, долларах США, ЕВРО;

- минимальная сумма первоначального взноса 50000 рублей, 2000 долларов США, 2000 ЕВРО;

- режим работы вклада – пополняемый;

- минимальная сумма дополнительных взносов 5000 рублей, 200 долларов США, 200 ЕВРО. При пополнении вклада посредством использования банковской карты в банкоматах банка минимальная сумма дополнительных взносов не ограничивается;

- срок хранения вклада составляет 370 дней;

- процентная ставка в течение срока хранения вклада фиксированная;

- проценты причисляются ко вкладу по истечении каждого трехмесячного периода срока вклада и по окончании основного срока хранения вклада;

- в случае невостребования вклада по истечении срока вклада, договор вклада неоднократно пролонгируется на новый срок – 370 дней, на условиях и по ставке, действующей на момент пролонгации по вкладу «Особый накопительный».

Особые условия: Клиенту присваивается уникальный номер, который указывается вместо Ф.И.О. вкладчика в наименовании клиента при открытии лицевого счета по вкладу в банковском программном обеспечении, учитывающем вклады.

Таблица 2.3.

ПРОЦЕНТНЫЕ СТАВКИ(% - годовые)

| Срок вклада

|

Вклады в рублях России

|

| до 50000

|

от 500000

|

| 370 дней |

14,5 |

15,0 |

| Срок вклада

|

Вклады в долларах США

|

| до 2000

|

от 15000

|

| 370 дней |

7,5 |

8,0 |

| Срок вклада

|

Вклады в ЕВРО

|

| до 2000

|

от 15000

|

| 370 дней |

7,5 |

8,0 |

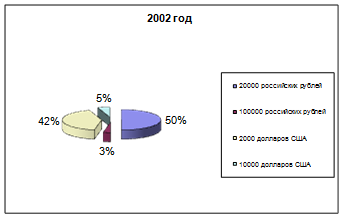

Как видно из нижеприведенных диаграмм вклады «Особый накопительный» в ЕВРО появились в 2003 году и их процент выше, чем вкладов в ЕВРО «Отпускной накопительный». Это можно объяснить более выгодными условиями (например, выплачиваемый банком процент выше). Однако, вклады в российских рублях преобладают над другими видами валют.

Рис. 2.6. Объем принятых от населения особых накопительных вкладов

«Универсальный»

- вклад принимается в российских рублях, долларах США;

- по вкладу устанавливается лимит неснижаемого остатка: 20000 либо 100000 рублей, 2000 либо 10000 долларов США. При этом минимальная сумма первоначального взноса должна быть не менее выбранного вкладчиком лимита;

- вклад пополняемый;

- минимальная сумма дополнительных взносов:

- для лимита неснижаемого остатка 20000 российских рублей – 2000 российских рублей;

- для лимита неснижаемого остатка 100000 российских рублей – 10000 российских рублей;

- для лимита неснижаемого остатка 2000 долларов США – 200 долларов США;

- для лимита неснижаемого остатка 10000 долларов США – 1000 долларов США;

- При пополнении вклада посредством использования банковской карты в банкоматах банка минимальная сумма дополнительных взносов не ограничивается;

- срок хранения вклада составляет 91 день;

- проценты причисляются ко вкладу по окончании срока хранения вклада;

- в случае невостребования вклада по окончании срока хранения вклада, договор пролонгируется на 91 день, на условиях и по ставке, действующей на момент пролонгации по вкладу «Универсальный»;

- по счету по вкладу совершаются приходные и расходные операции, применяемые в практике банка, при условии соблюдения установленного лимита неснижаемого остатка;

- операции по счету вклада могут совершаться с использованием банковской карты ОАО Далькомбанк «Золотая корона»;

- в случае, если вкладчик требует проведения расходной операции приводящей к снижению установленного лимита неснижаемого остатка, то вклад считается досрочно востребованным.

Таблица 2.4.

ПРОЦЕНТНЫЕ СТАВКИ

(% - годовые)

| Срок вклада

|

Вклады в рублях России

|

| до 20000

|

от 1000000

|

| 91 день |

10,0 |

11,0 |

| Срок вклада

|

Вклады в долларах США

|

| до 2000

|

от 10000

|

| 91 день |

5,0 |

6,0 |

Анализируя нижеприведенные графики можно сказать, что крупные финансовые вложения (от 100000 российских рублей и от 10000 долларов США) во вклады «Универсальный» в 2003 году увеличились по сравнению с 2002 годом. И это характеризуется положительно, то есть экономика г.Биробиджана, а следовательно и количество состоятельных клиентов, улучшается и растет.

Рис. 2.7. Объем принятых от населения универсальных вкладов

«Пенсионный срочный»

- вклад принимается в российских рублях, долларах США;

- минимальная сумма первоначального взноса 500 российских рублей, 50 долларов США;

- вклад пополняемый;

- минимальная сумма дополнительных взносов 300 российских рублей, 10 долларов США;

- срок хранения вклада составляет 2 месяца, 4 месяца, 8 месяцев, 1 год 1 день;

- проценты причисляются ко вкладу по окончании срока хранения вклада;

- вкладчик имеет право получить проценты по вкладу за полный месяц текущего срока вклада;

- в случае невостребования вклада по окончании срока хранения вклада, договор пролонгируется на аналогичный срок, на условиях и по ставке, действующей на момент пролонгации по вкладу «Пенсионный срочный»;

- приходные операции по счету вклада могут совершаться посредством использования банковской карты ОАО Далькомбанк «Золотая корона»;

- вкладчик имеет возможность в течение пяти дней нового срока хранения снять со вклада сумму в размере не более ¼ от суммы вклада, при этом остаток по вкладу должен оставаться не менее установленной минимальной суммы первоначального взноса по вкладу «Пенсионный срочный» на дату снятия средств;

- вклад оформляется только лицам, имеющим право получать пенсию любого вида, установленного законодательством, а так же судьям вышедшим в отставку и получающим ежемесячное содержание;

- вклад оформляется на бланке договора «Пенсионный срочный», с внесением в бланк договора данных документа, подтверждающего право на пенсию.

Таблица 2.5.

ПРОЦЕНТНЫЕ СТАВКИ(% - годовые)

| Срок вклада

|

Вклады в рублях России

|

| 2 месяца |

10,0 |

| 4 месяца |

12,0 |

| 8 месяцев |

14,0 |

| 1 год 1 день |

15,0 |

| Срок вклада

|

Вклады в долларах США

|

| 2 месяца |

5,0 |

| 4 месяца |

5,5 |

| 8 месяцев |

7,0 |

| 1 год 1 день |

8,0 |

«Пенсионный до востребования»

- вклад принимается в российских рублях;

- минимальная сумма первоначального взноса не ограничена;

- сумма начисленных процентов причисляется ко вкладу в течение календарного года ежеквартально, в последний рабочий день квартала, или при закрытии счета;

- вклад оформляется только лицам, имеющим право получать пенсию любого вида, установленного законодательством, а так же судьям вышедшим в отставку и получающим ежемесячное содержание;

- по счету по вкладу совершаются приходные и расходные операции, применяемые в практике банка;

- обязательное условие вклада – регулярное внесение на счет по вкладу сумм пенсий. При отсутствии приходных операций по счету по вкладу в течении трех месяцев процентная ставка устанавливается в размере, действующем по вкладу «до востребования»;

- операции могут совершаться посредством использования банковских карт эмитируемых ОАО «Далькомбанк» в соответствии с «Правилами пользования банковскими картами Далькомбанка «Золотая корона» или правилами пользования личной международной банковской картой ОАО «Далькомбанк»;

- вклад оформляется на бланке договора «Пенсионный до востребования», с внесением в Блан договора данных документа, подтверждающего право на пенсию.

Таблица 2.6.

ПРОЦЕНТНЫЕ СТАВКИ(% - годовые)

Срок

вклада

|

Вклады в рублях России

|

| 9,0 |

«Золотая рента»

- вклад принимается в российских рублях, долларах США;

минимальная сумма первоначального взноса: 100000 российских рублей, 3000 долларов США;

- вклад пополняемый, минимальная сумма дополнительных взносов не ограничивается;

- срок хранения вклада составляет 1 год 1 день;

- процентная ставка фиксированная;

- ежемесячно, за каждый полный месяц срока хранения вклада, начисленные проценты перечисляются на счет, указанный вкладчиком;

- вкладчик имеет право по вкладу совершать расходные операции, применяемые в практике банка. При совершении расходных операций (в т.ч. безналичные и наличные) до окончания срока хранения вклада удерживается комиссия от суммы расходной операции: по вкладам в российских рублях в размере 2%, по вкладам в долларах США в размере 1%;

- расходные операции могут совершаться с использованием банковской карты ОАО Далькомбанк «Золотая корона»;

- в случае, досрочного востребования всей или части суммы вклада, размер выплачиваемых по вкладу процентов не изменяется;

- в случае досрочного востребования части суммы вклада, вклад до окончания срока его хранения продолжает храниться без изменения условий вклада;

- по окончании срока хранения вклада сумма вклада перечисляется на счет, указанный вкладчиком.

Таблица 2.7.

ПРОЦЕНТНЫЕ СТАВКИ(% - годовые)

Срок

вклада

|

Вклады в рублях России

|

| От 100000 |

| 1 год 1 день |

15,0 |

Срок

вклада

|

Вклады в долларах США

|

| От 3000 |

| 1 год 1 день |

7,5 |

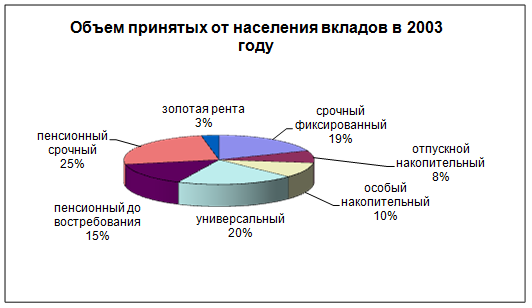

Если сделать анализ всех принятых вкладов от населения в 2003 году, то мы видим следующее: самым востребованным вкладом является пенсионный срочный. Это можно объяснить тем, что в нашей области много военных пенсионеров, которые уходя на пенсию еще в молодом возрасте (40-50 лет) устраиваются на хорошо оплачиваемую работу, а назначенную им пенсию вносят на срочные вклады под хорошие проценты. Это взаимовыгодно – банк вкладывает деньги в доходные операции (в частности кредитование), а клиент получает доход в виде процента.

Примерно равны по объему срочный фиксированный и универсальный вклады – 19, 20%. Это объясняется тем, что по срокам – это среднесрочные вклады, пролонгируемые, «универсальный вклад» удобен еще и тем, что операции по счету можно совершать с использованием банковской карты ОАО Далькомбанк «Золотая корона».

Рейтинг вклада «особый накопительный» составляет 10%. Возможно клиентов банка не устраивает большой срок хранения – 370 дней.

«Отпускной накопительный» вклад недавно на рынке г. Биробиджана и поэтому я думаю, что в самое ближайшее время он станет очень популярен среди клиентов банка.

Вклад «золотая рента» имеет самый низкий процент. Это можно объяснить тем, что высок первоначальный взнос.

Рис. 2.8. Объем принятых от населения вкладов в 2003 году

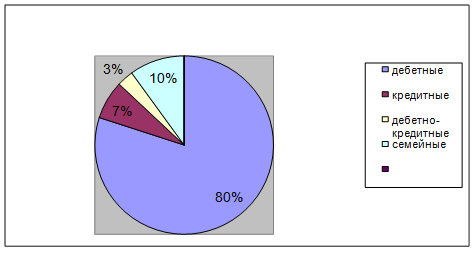

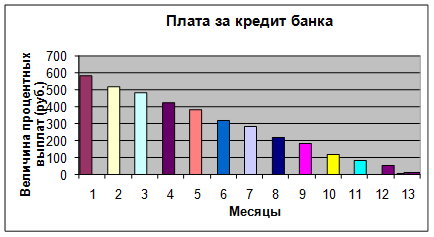

Если рассматривать распределение объемов различной валюты во всех принятых вкладах в 2002, 2003 гг., то можно сказать, что основная доля, более 70%, это – рубли России, остальное - доллары США и ЕВРО. ЕВРО занимают 30% от всего объема принятой банком на депозиты физических лиц иностранной валюты.