Контрольная работа: Рыночная стоимость объектов недвижимости

|

Название: Рыночная стоимость объектов недвижимости Раздел: Рефераты по экономике Тип: контрольная работа | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Контрольная работа Задача 1Определить рыночную стоимость объекта недвижимости производственного назначения затратным методом. Исходные данные: строительный объем здания, м3 , Bv - 10100; фактический срок эксплуатации здания, год, Tf - 8; удельные затраты на строительство аналогичного здания, тыс. руб., ct - 36; коэффициент отличий оцениваемого здания от типового, k - 1,05; ставка земельного налога в расчете на 1 м2 земли, руб., Tl - 3420,0; площадь земельного участка, относящегося к зданию, м2 , Sl - 600. Решение: Восстановительная стоимость здания VR определяется исходя из объема здания, величины удельных затрат на строительство и коэффициента отличий оцениваемого здания от типового: VR = ct ∙ Bv ∙k; VR = 36∙ 10100 ∙1,05 = 381780 тыс. руб. Для расчета физического износа здания Dp необходимо определить восстановительную стоимость его конструктивных элементов, а затем и величину их износа. Расчет физического износа элементов здания определяем по таблице. Расчет физического износа здания

Накопленный износ здания в определяем по следующей формуле: D = Dp + Df + De . Доля функционального износа здания составляет 80% от восстановительной стоимости системы телефонизации: Df = 7635,6 * 0,8 = 6108,48 тыс. руб. Внешний износ здания представляет 0,1% от восстановительной стоимости здания: De = 381780 ∙ 0,001 381,78 тыс. руб. D= 381,78 + 6108,48 + 71155,63 = 77645,89 тыс. руб. Остаточная стоимость здания Vrem определяется путем вычитания из его восстановительной стоимости величины накопленного износа: Vrem = VR - D; Vrem = 381780 - 77645,89= 304134,11 тыс. руб. Стоимость земельного участка, относящегося к зданию, определяется на основе нормативной цены земли, которая принимается в размере 85-кратной ставки земельного налога: Vt = 85 ∙ Tl ∙ Sl; Vt = 85 ∙ 3,420 ∙ 600 = 174420,0 тыс. руб. Рыночная стоимость оцениваемого здания определяется как сумма остаточной стоимости объекта и стоимости земельного участка: V = Vrem + Vt ; V= 304134,11 + 174420,0= 478554,1 тыс. руб. Вывод: рыночная стоимость объекта недвижимости производственного назначения при оценке ее затратным методом составляет 478554,1тыс. руб. Задача 2Определить рыночную стоимость торгового центра методом прямой капитализации дохода. Исходные данные: полезная площадь торгового центра, м2 , SB - 800; арендная плата за 1 м2 в месяц, тыс. руб., rB - 15,0; операционные расходы на 1м2 полезной площади в месяц, руб., с - 3000. Цена продаж и чистый операционный доход по сопоставимым с оцениваемым объектом:

Метод капитализации дохода - это метод преобразования величины чистого дохода в оценку текущей стоимости. Капитализация доходов предусматривает расчет текущей стоимости будущих финансовых выгод, которые собственник может получить от объекта недвижимости. Решение: 1) Потенциальный валовой доход PGI зависит от следующих факторов: арендной платы за 1 м2 (rB ) и полезной площади здания (SB ): PGI= rB ∙ SB ∙ 12; PGI= 15,0 ∙ 800∙ 12 = 144000 тыс. руб. 2) Действительный валовой доход определяем по формуле: EGI= PGI∙ k; где k = 0,95 - коэффициент заполняемости здания (доля сданных в аренду площадей); EGI= 144000 ∙ 0,95 = 136800 тыс. руб. 3) Общие операционные расходы по эксплуатации торгового центра определяются по формуле: COE = c ∙ SB ∙ 12; где с = 3 - операционные расходы на 1 м2 площади, тыс. руб.; СОЕ = 3 ∙ 800∙ 12 = 28800 тыс. руб. 4) Чистый операционный доход от здания может быть определен как разница между действительным валовым доходом и операционными расходами (с отчислениями на капитальный ремонт): NOI= EGI - (COE+ W); где W - отчисления на капитальный ремонт, представляющий 2% от действительного валового дохода. W= EGI∙ 0,02; W= 138800 ∙ 0,02 = 2736 тыс. руб. NOI= 136800 - (28800+ 2736) = 105264 тыс. руб. 5) Стоимость объекта определяется по формуле:

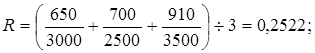

где R - коэффициент капитализации, который учитывает получение прибыли на вложенный капитал и выражает взаимосвязь между ежегодным доходом, который приносит объект недвижимости, и стоимостью этого объекта. Коэффициент капитализации определяется как среднеарифметическая величина частного от деления чистого операционного дохода от каждого сопоставимого объекта на цену его продажи.

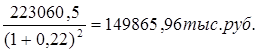

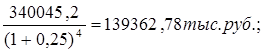

Вывод: Рыночная стоимость торгового центра рассчитанная по методу прямой капитализации составила-417383,03 тыс. руб Задача 3Инвестор рассматривает проект организации бизнес-центра на базе существующего здания, предлагаемого к продаже. Для подготовки здания к эксплуатации его необходимо отремонтировать и соответствующим образом оборудовать. Определить текущую рыночную стоимость объекта недвижимости методом дисконтирования денежных потоков, используя приведенные ниже данные, полученные в результате анализа рынка коммерческой недвижимости. Исходные данные: затраты на ремонт и оборудование здания, тыс. руб., IC - 1800; полезная площадь бизнес-центра, м2, SB - 3100; арендная плата за 1 м2 полезной площади в месяц в аналогичных бизнес-центрах, тыс. руб., rB - 13,5; период коммерческого использования, годы - 5; общие операционные расходы по эксплуатации бизнес-центра в 1-ый год эксплуатации на 1 м2 полезной площади в месяц, руб., COE– 4500. Арендная плата за 1 м2 полезной площади в аналогичных бизнес-центрах имеет тенденцию к росту на 5% в год. Коэффициент заполняемости (k) в первый год использования подобных зданий составляет 0,5; во второй - 0,75; в третий - 0,8; в четвертый и пятый - 0,95. Коэффициент капитализации для зданий такого типа составляет 0,3. Общие операционные расходы по эксплуатации бизнес-центра имеют тенденцию к росту на 3% в год. Ставка дисконтирования по данным рынка определена на уровне 20% для первого года коммерческого использования; 22% - для второго года; 24% - для третьего года; 25% - для четвертого года и 27% для пятого года. Решение. Метод дисконтирования доходов предполагает преобразование по определенным правилам доходов, ожидаемых инвестором. Будущие доходы включают в себя: доходы от эксплуатации объекта недвижимости на протяжении срока владения; денежные поступления от продажи имущественного объекта в конце срока владения. Текущая стоимость недвижимости аккумулирует все будущие доходы от владения объектом недвижимости и показывает ту предельную цену, при которой затраты на его приобретение окупятся за время владения им. Дисконтирование означает расчет текущей стоимости прав на получение будущих доходов. 1) Рассчитываем стоимость арендной платы за 1 м2 ,которая имеет тенденцию к росту на 5% в год: 1 год: 13,5 тыс. руб.; 2 год: 13,5 ∙ 1,05 = 14,175 тыс. руб.; 3 год: 14,175 ∙ 1,05 = 14,88 тыс. руб.; 4 год: 14,88 ∙ 1,05 = 15,62 тыс. руб.; 5 год: 15,62 ∙ 1,05 = 16,40 тыс. руб. 2) Определяем потенциальный валовой доход: PGI= rB ∙ SB ∙ 12; 1 год: 13,5 ∙ 3100 ∙ 12 = 502220тыс. руб.; 2 год: 14,175 ∙ 3100 ∙ 12 = 527310тыс. руб.; 3 год: 14,88 ∙ 3100 ∙ 12 = 553536 тыс. руб.; 4 год: 15,62 ∙ 3100 ∙ 12 = 581064тыс. руб.; 5 год: 16,40 ∙ 3100 ∙ 12 = 610080 тыс. руб. 3) Определяем действительный валовой доход: EGI= PGI∙ k; где k - коэффициент заполняемости здания; 1 год: 502220 ∙ 0,5 = 251100 тыс. руб.; 2 год: 5207310 ∙ 0,75 = 395482,5тыс. руб.; 3 год: 553536 ∙ 0,8 = 442828,8тыс. руб.; 4 год: 581064 ∙ 0,95 = 522950,6 тыс. руб.; 5 год: 610080 ∙ 0,95 = 579576 тыс. руб. 4) Находим операционные расходы на 1 м2 полезной площади в месяц, которые ежегодно увеличиваются на 3%: 1 год: 4,5 тыс. руб.; 2 год: 4,5 ∙ 1,03 = 4,635 тыс. руб.; 3 год: 4,635 ∙ 1,03 = 4,774 тыс. руб.; 4 год: 4,774 ∙ 1,03 = 4,917 тыс. руб.; 5 год: 4,917 ∙ 1,03 = 5,064 тыс. руб. 5) Определяем общие операционные расходы: COE= c∙ SB ∙ 12 1 год: 4,5 ∙ 3900 ∙ 12 = 1674002 тыс. руб.; 2 год: 4,635 ∙ 3900 ∙ 12 = 172422 тыс. руб.; 3 год: 4,774 ∙ 3900 ∙ 12 = 177592,8тыс. руб.; 4 год: 4,917 ∙ 3900 ∙ 12 = 182912,4 тыс. руб.; 5 год: 5,064 ∙ 3900 ∙ 12 = 188380,8 тыс. руб. 6) Вычисляем чистый операционный доход от здания: 1 год: 251000 - 167400 = 83700 тыс. руб.; 2 год395482,5 - 172422 = 223060,5 тыс. руб.; 3 год: 442828,8 - 177592,8 = 265236 тыс. руб.; 4 год: 522957,6 - 182912,4= 340045,2 тыс. руб.; 5 год: 579576 - 188380,8 = 391195,2 тыс. руб. 7) Определяется дисконтированный денежный поток: DCF= где i - ставка дисконтирования, выраженная в единицах; n - номер анализируемого года. 1 год: 2 год: 3 год: 4 год: 5 год:

8) Определяем текущую стоимость перепродажи здания (реверсии) в конце срока его коммерческого использования: PVr

= где DCF5 - дисконтированный денежный поток последнего, 5-го года; R - коэффициент капитализации. PVr

= 9) Находим текущую рыночную стоимость объекта: V= - IC+ где IC - первоначальные инвестиции (затраты на ремонт и оборудование здания). V = - 1200 + 395146,66 + 617120,63 = 1010767,29 тыс. руб. Все данные для расчета отражены в таблице. Расчет стоимости здания методом дисконтирования денежных потоков.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

,

,

;

;

тыс. руб.

тыс. руб.

+PVr

,

+PVr

,