Содержание

1. Общая оценка финансового состояния и его изменения за отчетный период

2. Анализ финансовой устойчивости предприятия

3. Анализ ликвидности баланса

4. Определение неудовлетворительной структуры баланса предприятия и его неплатежеспособности

1. Общая оценка финансового состояния и его изменения

за отчетный период

Определяющим моментом для анализа финансового состояния является бухгалтерский баланс.

Аналитический баланс-нетто имеет вид представленный в таблице 1.

Таблица 2

Актив сравнительного аналитического баланса-нетто

| АКТИВ |

Абсолютная величина |

Удельный вес, % |

Изменения |

на

начало

года

|

на

конец

года

|

на

начало

года

|

на

конец

года

|

в

абсолютных

величинах

|

в

удельных

весах

|

в % к

величине на

начало года

|

в % к

изменению

итога баланса

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| I. Внеоборотные активы |

34567 |

5685 |

12,5 |

2 |

-28882 |

-10,5 |

-83,5 |

525 |

II. Оборотные активы

в том числе:

- запасы

- денежные средства

- дебиторская задолженность

|

242058

136204

50000

34200

|

265447

93189

50000

112660

|

87,5

49,2

18

12,3

|

98

34,3

18,4

41,5

|

23389

-43015

0

78460

|

10,5

-14,9

0,4

29,2

|

9,6

-31,5

0

229

|

-425,7

783

0

-1428,3

|

| БАЛАНС |

276625 |

271132 |

100 |

100 |

-5493 |

0 |

-1,9 |

100 |

Из таблицы видно, что за отчетный год структура активов анализируемого предприятия существенно изменилась: существенно изменилась сумма внеоборотных активов, в оборотных наибольшие изменения претерпели запасы и дебиторская задолженность. Денежные средства остались без изменений

Таблица 3

Пассив сравнительного аналитического баланса-нетто

| ПАССИВ |

Абсолютная величина |

Удельный вес, % |

Изменения |

на

начало

года

|

на

конец

года

|

на

начало

года

|

на

конец

года

|

в

абсолютных

величинах

|

в

удельных

весах

|

в % к

величине на

начало года

|

в % к

изменению

итога баланса

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

III. Капитал и резервы

в том числе:

- уставный капитал

- добавочный капитал

- нераспределенная прибыль

|

60338

7932

3556

45615

|

112516

5232

3576

101098

|

21,8

2,8

1,3

16,5

|

41,4

1,9

1,3

37,2

|

52178

-2700

20

55483

|

19,6

-0,9

0

20,7

|

86,4

-34

0,6

121,6

|

-949,9

49,1

-0,4

-1010

|

| IV. Долгосрочные пассивы |

2000 |

2000 |

0,7 |

0,7 |

0 |

0 |

0 |

0 |

V. Краткосрочные пассивы

в том числе:

- заемные средства

- кредиторская задолженность

|

214287

50000

160334

|

156616

47618

101481

|

77,5

18

58

|

57,7

17,5

37,4

|

-57671

-2382

-58853

|

-19,8

-0,5

-20,6

|

-26,9

-4,7

-36,7

|

1050

43,3

1071

|

| БАЛАНС |

276625 |

271132 |

100 |

100 |

-5493 |

0 |

-1,9 |

100 |

Данные, приведенные в таблице 3 показывают изменения в структуре собственного капитала: рост собственных средств произошел в основном за счет увеличения нераспределенной прибыли на 55483 тыс.руб. Доля кредиторской задолженности, которая временно используется в обороте предприятия до момента наступления сроков ее погашения, не намного уменьшилась.

Таблица 4

Анализ структуры имущества и его источников

| Актив |

Удельный вес |

Пассив |

Удельный вес |

на

начало

года

|

на

конец

года

|

на

начало

года

|

на

конец

года

|

1. Имущество

1.1. Иммобилизованные средства

1.2. Мобильные средства

1.2.1. Запасы

1.2.3. Краткосрочные финансовые вложения

1.2.4. Денежные средства

1.2.5. Прочие оборотные активы

|

100

12,5

87,5

49,2

4,3

18

3,5

|

100

2

98

34,3

0,8

18,4

2,7

|

1. Имущество

1.1. Собственные средства

1.2. Заемные средства

1.2.1. Долгосрочные заемные средства

1.2.2. Краткосрочные заемные средства

1.2.3. Кредиторская задолженность и прочие кратко-срочные пассивы

|

100

21,8

78,2

0,7

18

59,3

|

100

41,4

58,5

0,7

17,5

40,2

|

Из таблицы 4 видно, что актив предприятия существенно изменился по сравнению с пассивом: намного уменьшились иммобилизованные средства и краткосрочные финансовые вложения. Собственные средства – увеличились.

Таблица 5

Анализ внеоборотных активов

| ВНЕОБОРОТНЫЕ АКТИВЫ |

Абсолютная величина |

Удельный вес, % |

Изменения |

на

начало

года

|

на

конец

года

|

на

начало

года

|

на

конец

года

|

в

абсолютных

величинах

|

в

удельных

весах

|

в % к

величине на

начало года

|

в % к

изменению

итога баланса

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| Нематериальные активы |

14000 |

0 |

40,5 |

0 |

-14000 |

-40,5 |

-100 |

48,4 |

| Основные средства |

12966 |

1173 |

37,5 |

20,6 |

-11793 |

-16,9 |

-90,9 |

40,8 |

| Незавершенное строительство |

1000 |

1200 |

2,9 |

21,1

|

200 |

18,2 |

20 |

-0,7 |

| Долгосрочные финансовые вложения |

1300 |

580 |

3,8 |

10,2 |

-720 |

6,4

|

-55,4

|

2,5 |

| Прочие внеоборотные активы |

5301 |

2732 |

15,3 |

48 |

-2569 |

32,7 |

-48,4 |

8,9 |

| ИТОГО |

34567 |

5685 |

100 |

100 |

-28882 |

0 |

-83,5 |

100 |

Из таблицы 5 видно, что к концу отчетного годаобщая сумма внеоборотных активов уменьшилась в 6 раз.. В структуре внеоборотных активов произошли лишь незначительные изменения. Так доля основных средств уменьшилась на 11793 тыс. руб. Вырос показатель незавершенного строительства, что является положительным фактом. Нематериальные активы к концу году свелись к нулю, что является почти половиной изменения всего итога баланса.

Таблица 6

Анализ оборотных активов

| ОБОРОТНЫЕ АКТИВЫ |

Абсолютная величина |

Удельный вес, % |

Изменения |

на

начало

года

|

на

конец

года

|

на

начало

года

|

на

конец

года

|

в

абсолютных

величинах

|

в

удельных

весах

|

в % к

величине на

начало года

|

в % к

изменению

итога баланса

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| Запасы |

136204 |

93189 |

56,3 |

35,1 |

43015 |

-21,2 |

31,5 |

-184 |

| Дебиторская задолженность |

34200 |

112660 |

14,1 |

42,4 |

-78460 |

28,3 |

-229,4 |

335,4 |

| Краткосрочные финансовые вложения |

12000 |

2200 |

4,9 |

0,8 |

9800 |

-4,1 |

81,6 |

-42 |

| Денежные средства |

50000 |

50000 |

20,6 |

18,8 |

0 |

-1,8 |

0 |

0 |

| Прочие оборотные активы |

9654 |

7398 |

4 |

2,8 |

2256 |

-1,2 |

23,4 |

-9,6 |

| ИТОГО |

242058 |

265447 |

100 |

100 |

-23389 |

0 |

-9,7 |

100 |

Анализируя таблицу 6, видно, что денежные средства остались без изменений, а запасы уменьшились – это положительный фактор. Дебиторская задолженность существенно увеличилась, что дает предприятию дополнительный доход в будущем. В остальных пунктах особых изменений не произошло.

Таблица 7

Анализ капитала и резервов

| КАПИТАЛ И РЕЗЕРВЫ |

Абсолютная величина |

Удельный вес, % |

Изменения |

на

начало

года

|

на

конец

года

|

на

начало

года

|

на

конец

года

|

в

абсолютных

величинах

|

в

удельных

весах

|

в % к

величине на

начало года

|

в % к

изменению

итога баланса

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| Уставный капитал |

7932 |

5232 |

13,1 |

4,6 |

-2700 |

-8,5 |

-34 |

-5,2 |

| Добавочный капитал |

3556 |

3576 |

5,9 |

3,1 |

20 |

-2,8 |

0,6 |

0,04 |

| Резервный капитал |

1000 |

1000 |

1,6 |

0,8 |

0 |

-0,8 |

0 |

0 |

| Фонды накопления |

1000 |

1000 |

1,6 |

0,8 |

0 |

-0,8 |

0 |

0 |

| Фонды социальной сферы |

510 |

110 |

0,8 |

0,09 |

-400 |

-0,71 |

-78,4 |

-0,8 |

| Целевые финансирование и поступления |

725 |

500 |

1,2 |

0,4 |

-225 |

-0,8 |

-31 |

-0,4 |

| Нераспределенная прибыль прошлых лет |

45615 |

100363 |

75,6 |

89,1 |

54748 |

13,5 |

120 |

105 |

| Нераспределенная прибыль отчетного года |

0 |

735 |

0 |

0,6 |

735 |

0,6 |

0 |

1,4 |

| ИТОГО |

60338 |

112516 |

100 |

100 |

52178 |

0 |

86,4 |

100 |

Особых изменений в разделе капитала и резервов не произошло, только почти в 2 раза увеличилась нераспределенная прибыль прошлых лет, также на 735 тыс. руб. выросла нераспределенная прибыль отчетного года.

Таблица 8

Анализ долгосрочных пассивов

| ДОЛГОСРОЧНЫЕ ПАССИВЫ |

Абсолютная величина |

Удельный вес, % |

Изменения |

на

начало

года

|

на

конец

года

|

на

начало

года

|

на

конец

года

|

в

абсолютных

величинах

|

в

удельных

весах

|

в % к

величине на

начало года

|

в % к

изменению

итога баланса

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| Заемные средства |

1000 |

1000 |

50 |

50 |

0 |

0 |

0 |

0 |

| Прочие долгосрочные пассивы |

1000 |

1000 |

50 |

50 |

0 |

0 |

0 |

0 |

| ИТОГО |

2000 |

2000 |

100 |

100 |

0 |

0 |

0 |

0 |

Без изменений. Особого значения для финансового состояния предприятия данный раздел не имеет, поскольку долгосрочные пассивы предприятия

Таблица 9

Анализ краткосрочных пассивов

| КРАТКОСРОЧНЫЕ ПАССИВЫ |

Абсолютная величина |

Удельный вес, % |

Изменения |

на

начало

года

|

на

конец

года

|

на

начало

года

|

на

конец

года

|

в

абсолютных

величинах

|

в

удельных

весах

|

в % к

величине на

начало года

|

в % к

изменению

итога баланса

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

| Заемные средства |

50000 |

47618 |

23,3 |

30,4 |

-2382 |

7,1 |

-4,7 |

4,1 |

| Кредиторская задолженность |

160334 |

101481 |

74,8 |

64,8 |

-58853 |

-10 |

-36,7 |

102 |

| Расчеты по дивидендам |

1700 |

1500 |

0,8 |

0,9 |

-200 |

0,1 |

-11,7 |

0,3 |

| Доходы будущих периодов |

1300 |

1900 |

0,6 |

1,2 |

600 |

0,6 |

46,1 |

-1 |

| Фонды потребления |

218 |

497 |

0,1 |

0,3 |

279 |

0,2 |

128 |

-0,4 |

| Резервы предстоящих расходов и платежей |

735 |

870 |

0,3 |

0,5 |

135 |

0,2 |

18,3 |

-0,2 |

| Прочие краткосрочные пассивы |

0 |

2750 |

0 |

1,7 |

2750 |

1,7 |

0 |

-4,7 |

| ИТОГО |

214287 |

156616 |

100 |

100 |

-57671 |

0 |

-27 |

100 |

2. Анализ финансовой устойчивости предприятия

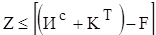

В условиях рынка балансовая модель, на основе которой рассчитываются показатели, отражающие сущность устойчивости финансового состояния, имеет следующий вид:

, (1) , (1)

На начало года:

34567+136204+105854=60338+2000+50000+164287

276625=276625

На конец года:

5685+93189+172258=112516+2000+47618+108998

271132=271132

Учитывая, что долгосрочные и среднесрочные кредиты и заемные средства направляются преимущественно на приобретение основных средств и на капитальные вложения, модель (1) преобразовывается и имеет следующий вид:

(2) (2)

Отсюда можно сделать заключение, что при условии ограничения запасов  величиной величиной  : :

На начало года:

136204≤60338+2000-34567

136204≤27771

На конец года:

93189≤112516+2000-5685

93189≤108831

Отсюда следует, что условие платежеспособности предприятия не выполняется, а, значит, денежные средства, краткосрочные финансовые вложения (ценные бумаги) и активные расчеты не покроют краткосрочную задолженность предприятия:

Для характеристики источников формирования запасов используются несколько показателей, отражающих различную степень охвата разных видов источников:

- наличие собственных оборотных средств, равное разнице величины капитала и резервов и величины внеоборотных активов:

; (3) ; (3)

ЕС

нач.

= 60338-34567=25771

ЕС

кон.

=112516-5685=106831

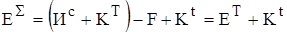

- наличие собственных и долгосрочных заемных источников формирования запасов, получаемое из предыдущего показателя увеличением на величину долгосрочных пассивов:

;(4) ;(4)

ЕТ

нач.

=(60338+2000)-34567=27771

ЕТ

кон.

=(112516+2000)-5685=108831

- общая величина основных источников формирования запасов, равная сумме предыдущего показателя и величины краткосрочных пассивов:

. (5) . (5)

Е∑

нач.

= 27771+50000=77771

Е∑

кон.

=108831+47618=156449

Трем показателям наличия источников формирования запасов (3 - 5) соответствуют три показателя обеспеченности запасов источниками их формирования:

- излишек (+) или недостаток (-) собственных оборотных средств:

;(6) ;(6)

± ЕС

нач

=25771-136204=-110443

± ЕС

кон

=106831-93189=13642

- излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов:

;(7) ;(7)

± ЕТ

нач.

=27771-136204=-108433

± ЕТ

кон.

=108831-93189=15642

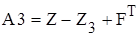

- излишек (+) или недостаток (-) общей величины основных источников для формирования запасов:

. (8) . (8)

± Е∑

нач

=77771-136204=-58433

± Е∑

кон

=156449-93189=63260

Вычисление трех показателей обеспеченности запасов источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости. При идентификации типа финансовой ситуации используется следующий трехкомпонентный показатель:

, ,

где функция  определяется следующим образом: определяется следующим образом:

1) абсолютная устойчивость финансового состояния

, создается условиями:

. (9) . (9)

На конец года мы имеем:

±ЕС

=13642≥0

±ЕТ

=15642≥0

±E∑

=172258≥0

Показатель типа ситуации  ; ;

2) неустойчивое финансовое состояние

, сопряженное с нарушением платежеспособности, при котором тем не менее сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения собственных оборотных средств, а также за счет дополнительного привлечения долгосрочных и среднесрочных заемных средств:

. (10) . (10)

На начало года мы имеем:

±ЕС

=-110443<0 ±ЕС

=-110443<0

±ЕТ

=-108433<0

±E∑

=105854≥0

Показатель типа ситуации  . .

Финансовая неустойчивость считается в данной ситуации нормальной (допустимой), если величина привлекаемых для формирования запасов краткосрочных заемных средств не превышает суммарной стоимости производственных запасов и готовой продукции (наиболее ликвидной части запасов), т.е. если выполняются условия:

, (11) , (11)

где  - производственные запасы; - производственные запасы;

- незавершенное производство; - незавершенное производство;

- расходы будущих периодов; - расходы будущих периодов;

- готовая продукция; - готовая продукция;

На начало года:

103104≥108433

33100≤-108433

Условие (11) не выполняется!

На конец года:

80322≥-15642

12867≤15642

Условие (11) выполняется!

Отсюда следует

: на начало года финансовая неустойчивость является ненормальной, на конец – нормальной.

- часть краткосрочных заемных средств, участвующая - часть краткосрочных заемных средств, участвующая

в формировании запасов.

Если условия (12) не выполняются, то финансовая неустойчивость является ненормальной и отражает тенденцию к существенному ухудшения финансового состояния. Для покрытия краткосрочными заемными средствами стоимость производственных запасов и готовой продукции, определяемая величиной:

На начало года:

(214287-242058)/(414+102690)*100%=-27

На конец года:

(156616-172258)/(182+80140)*100%=-19

фиксируется в кредитном договоре с банком и тем самым задает более точный критерий разграничения нормальной и ненормальной неустойчивости;

Для анализа финансовой устойчивости на основе показателей (3) - (8) и предложенной классификации (9) - (11) и (13) предназначена таблица 10.

Таблица 10

Анализ финансовой устойчивости

Анализируя таблицу 10, можно сделать вывод, что финансовая устойчивость будет восстановлена, поскольку величина запасов на конец года меньше, чем на начало года; а также увеличением собственных оборотных средств. Также анализируя излишки и недостатки, ясно видно, что на конец года предприятие имеет излишки собственных оборотных средств, долгосрочных заемных источников формирования запасов и основных источников формирования запасов.

Далее рассчитываются финансовые коэффициенты, позволяющие исследовать тенденции изменения устойчивости положения данного предприятия, а также производить сравнительный анализ на базе отчетности нескольких конкурирующих фирм. К ним относятся:

1. Коэффициент автономии

, характеризующий независимость предприятия от заемных источников средств. Он равен доле величины капитала и резерва в общем итоге баланса-нетто:

. .

ka

нач

=60338/276625=0,22

ka

кон

=112516/271132=0,41

Нормальное минимальное значение коэффициента автономии оценивается на уровне 0,5. Нормальное ограничение:

Отсюда следует, что на конец года все обязательства предприятия могут быть покрыты его собственными средствами.

2. Коэффициент соотношения заемных и собственных средств

равен отношению величины обязательств предприятия к величине его собственных средств:

. .

Взаимосвязь данных коэффициентов может быть выражена следующим соотношением:

, ,

Kз/с нач.

= 1/0,22-1=3,5

Kз/с кон.

= 1/0,41-1=1,4

из которого следует нормальное ограничение для коэффициента соотношения заемных и собственных средств:

. .

3.Коэффициент соотношения мобильных и иммобилизованных средств

вычисляется по формуле:

. .

К м/и нач

.=(136204+105854)/34567=7

К м/и кон.

= (93189+172258)/5685=46,7

Объединяя указанные ограничения, получаем окончательный вид нормального ограничения для коэффициента соотношения заемных и собственных средств:

. .

Kз/с нач.

=3,5≤min(1, 7)

Kз/с кон.

=1,4≤ min(1, 46,7)

2. Коэффициент маневренности

, равный отношению собственных оборотных средств к общей величине капитала и резервов:

. .

К м нач

.= 25771/60338=0,4

К м кон.

= 106831/112516=0,9

На начало года и на конец года значение коэффициента маневренности положительно характеризует финансовое состояние. В качестве его оптимальной величины рекомендуется 0,5.

3. Коэффициент обеспеченности запасов собственными источниками формирования

, равный отношению величины собственных оборотных средств к стоимости запасов предприятия:

. .

К о нач.

= 25771/136204=0,2

К о кон.

= 106831/93189=1,1

4. Коэффициент имущества производственного назначения

, равный отношению суммы стоимостей (взятых по балансу-нетто) основных средств, незавершенного строительства, производственных запасов и незавершенного производства к итогу баланса-нетто:

, ,

К п.им нач.

= (12966+1000+414+3664)/276625=0,06

К п.им кон.

= (1173+1200+182+2867)/271132=0,02

Нормальным считается следующее ограничение показателя:

. .

К п.им нач.

= 0,06≥0,5

К п.им кон. =

0,02≤0,5

На конец года целесообразно привлечение долгосрочных заемных средств для увеличения имущества производственного назначения, если финансовые результаты в отчетном периоде не позволяют существенно пополнить капитал и резервы.

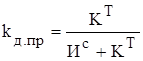

5. Коэффициент долгосрочного привлечения заемных средств

, равный отношению величины долгосрочных заемных средств к сумме величины капитала и резервов и долгосрочных заемных средств:

. .

К д.пр. нач.

= 1000/(60338+1000)=0,02

К д.пр. кон.

= 1000/(112516+1000)=0,008

6. Коэффициент краткосрочной задолженности

выражает долю краткосрочных обязательств в общей сумме обязательств:

. .

γк.з. нач

.= (50000+164287)/(2000+50000+164287)=0,9

γк.з. кон

= (47618+108998)/(2000+47618+108998)=0,9

7. Коэффициент автономии источников формирования запасов

показывает долю собственных оборотных средств в общей сумме основных источников формирования запасов:

. .

α а.з. нач. = 25771/(25771+1000+50000)=0,3

α а.з. кон. = 106831/(106831+1000+47618)=0,7

8. Коэффициент кредиторской задолженности и прочих пассивов

выражает долю кредиторской задолженности и прочих пассивов в общей сумме обязательств предприятия:

. .

Βк.з. нач

=164287/216287=0,7

Βк.з. кон

= 108998/158616=0,6

Анализ финансовых коэффициентов проведем в таблице 11.

Таблица 11

Анализ финансовых коэффициентов

| Финансовые коэффициенты |

Условные обозначения |

Ограничения |

На начало года |

На конец года |

Изменения за год |

| Коэффициент автономии |

ka

|

|

0,22 |

0,41 |

0,19 |

| Коэффициент соотношения заемных и собственных средств |

Kз/с

|

. .

|

3,5 |

1,4 |

-2,1

|

| Коэффициент соотношения мобильных и иммобилизованных средств |

К м/и

|

. .

|

7 |

46,7 |

39,7 |

| Коэффициент маневренности |

К м

|

К м

=0,5 |

0,4 |

0,9 |

0,5 |

| Коэффициент обеспеченности запасов |

К о

|

0,2 |

1,1 |

0,9 |

| Коэффициент имущества производственного назначения |

К п.им

|

|

0,06 |

0,02 |

-0,04 |

| Коэффициент долгосрочного привлечения заемных средств |

К д.пр

|

0,02 |

0,008 |

-0,012 |

| Коэффициент краткосрочной задолженности |

γк.з.

|

0,9 |

0,9 |

0 |

| Коэффициент автономии источников формирования |

α а.з. |

0,3 |

0,7 |

0,4 |

| Коэффициент кредиторской задолженности и прочих пассивов |

Βк.з

|

0,7 |

0,6 |

-0,1 |

3. Анализ ликвидности баланса

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы разделяются на следующие группы:

А1. Наиболее ликвидные активы

:

, (14) , (14)

А1 нач.

= 50000+12000=62000

А1 кон.

= 50000+2200=52200

где  - денежные средства и краткосрочные финансовые вложения. - денежные средства и краткосрочные финансовые вложения.

А2. Быстро реализуемые активы:

, (15) , (15)

А2 нач.

= 34200+9654=43854

А2 кон.

=112660+7398= 120058

где  - дебиторская задолженность и прочие оборотные активы. - дебиторская задолженность и прочие оборотные активы.

А3. Медленно реализуемые активы

:

, (16) , (16)

А3 нач.

= 136204-29436+1300=166940

А3 кон.

= 93189-10000+580=83769

где  - долгосрочные финансовые вложения. - долгосрочные финансовые вложения.

А4. Трудно реализуемые активы

:

. (17) . (17)

А4 нач.

= 34567-1300=33267

А4 кон.

= 5685-580=5105

Пассивы баланса группируются по степени срочности их оплаты:

П1. Наиболее срочные обязательства

:

. (18) . (18)

П1 нач.

= 164287

П1 кон.

= 108998

П2. Краткосрочные пассивы

:

. (19) . (19)

П2 нач.

= 50000

П2 кон.

= 47618

П3. Долгосрочные и среднесрочные пассивы

:

. (20) . (20)

П3 нач.

= 2000

П3 кон.

= 2000

П4. Постоянные пассивы

:

. (21) . (21)

П4 нач.

= 60338-29436=30902

П4 кон.

= 112516-10000=102516

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву.

. (22) . (22)

На начало года:

62000≥164287

43854≥50000

166940≥2000

33267≤30902

На конец года:

52200≥108998

120058≥47618

83769≥2000

5105≤102516

Отсюда можно сделать вывод, что на начало года баланс абсолютно неликвиден, на конец года – ликвиден.

Таблица 12

Анализ ликвидности баланса

| АКТИВ |

На

начало

года

|

На

конец

года

|

ПАССИВ |

На

начало

года

|

На

конец

года

|

Платежный излишек или недостаток |

В % к величине итога группы пассива |

на

начало

года

|

на

конец

года

|

на

начало

года

|

на

конец

года

|

| 1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

| Наиболее ликвидные активы |

62000 |

52200 |

Наиболее срочные обязательства |

164287 |

108998 |

-102287 |

-56798 |

-62,3 |

-52,1 |

| Быстро реализуемые активы |

43854 |

120058 |

Краткосрочные пассивы |

50000 |

47618 |

-6146 |

72440 |

-12,3 |

152,1 |

| Медленно реализуемые активы |

166940 |

83769 |

Долгосрочные и среднесрочные пассивы |

1000 |

1000 |

165940 |

82769 |

16594 |

8276 |

| Трудно реализуемые активы |

33267 |

5105 |

Постоянные пассивы |

30902 |

102516 |

2365 |

-97411 |

7,6 |

-95 |

БАЛАНС

|

276625 |

271132 |

БАЛАНС

|

276625 |

271132 |

0 |

0 |

0 |

0 |

Анализируя таблицу 12, можно сделать вывод о текущей ликвидности и о перспективной ликвидности. Мы имеем на конец года излишек быстро реализуемых активов и недостаток наиболее ликвидных активов, однако наиболее ликвидные активы все равно к концу годы имеют прибавление, отсюда – предприятие на конец года ликвидное.

Для комплексной оценки ликвидности баланса в целом используют общий показатель ликвидности

вычисляемый по формуле:

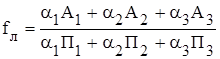

, ,

fл нач

= (1*62000+0,5*43854+0,3*166940)/1*164287+0,5*50000+0,3*2000=

=(62000+21927+50082)/(164287+25000+600)=134009/189887=0,7

fл кон

=(1*52200+0,5*120058+0,3*83769)/(1*108998+0,5*47618+0,3*2000)=

=(52200+60029+25130,7)/(108998+23809+600)=137359,7/133407=1,03

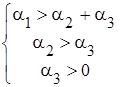

где  - весовые коэффициенты, подчиняющиеся ограничениям: - весовые коэффициенты, подчиняющиеся ограничениям:

1>0,5+0,3

0,5>0,3

0,3>0

Общий показатель ликвидности баланса выражает способность предприятия осуществлять расчеты по всем видам обязательств, как по ближайшим, так и по отдаленным. Однако, этот показатель не дает представления о возможностях предприятия в плане погашения именно краткосрочных обязательств. Поэтому для оценки платежеспособности предприятия используются следующие показатели:

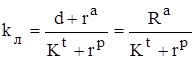

- коэффициент абсолютной ликвидности

равен отношению величины наиболее ликвидных активов к сумме наиболее срочных обязательств (краткосрочные пассивы):

. .

kа.л. нач.

= 62000/(50000+164287)=0,3

kа.л. кон.

= 52200/(47618+108998)=0,3

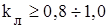

Нормальное ограничение данного показателя имеет вид:

; ;

- коэффициент ликвидности (промежуточный коэффициент покрытия)

можно получить из предыдущего показателя путем добавления в числителе дебиторской задолженности и прочих оборотных активов:

. .

kл нач.

= 105854/(50000+164287)=0,5

kл нач.

= 172258/(47618+108998)=1,09

Коэффициент ликвидности отражает прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Оценка нижней нормальной границы для коэффициента ликвидности имеет вид:

; ;

Данное ограничение подходит для коэффициента на конец года

Коэффициент покрытия

равен отношению стоимости всех мобильных (оборотных) средств предприятия (за вычетом расходов будущих периодов) к величине краткосрочных обязательств:

. .

kп. нач.

= (136204-29436+105854)/(50000+164287)=0,9

kп. кон.

= (93189-10000+172258)/(47618+108998)=1,6

Коэффициент покрытия показывает платежные возможности предприятия, оцениваемые при условии не только своевременности расчетов с дебиторами и благоприятной реализации готовой продукции, но и продажи в случае нужды прочих элементов материальных оборотных средств. Нормальным для коэффициента покрытия считается следующее ограничение:

. .

Анализ финансовых коэффициентов осуществляется с помощью таблицы 13.

Таблица 13

Анализ финансовых коэффициентов

| Финансовые коэффициенты |

Условное обозначение |

Ограничения |

На

начало

года

|

На

конец

года

|

Изменения за год |

| Общий показатель ликвидности |

|

- |

0,7 |

1,03 |

0,33 |

Коэффициент абсолютной

ликвидности

|

|

|

0,3 |

0,3 |

0 |

| Коэффициент ликвидности |

|

|

0,5 |

1,09 |

0,59 |

| Коэффициент покрытия |

|

|

0,9 |

1,6 |

0,7 |

4. Определение неудовлетворительной структуры баланса предприятия и его неплатежеспособности

Коэффициент текущей ликвидности

определяется как отношение фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторских задолженностей и прочих оборотных активов (итогов 2 раздела актива баланса) к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей (итог 5 раздела пассива баланса):

. .

kп нач

= (136204+105854)/(50000+164287)=1,1

kп кон

= (93189+172258)/(47618+108998)=1,7

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

Коэффициент обеспеченности собственными

средствами определяется как отношение разности между величиной капитала и резервов (итог 3 раздела пассива баланса) и фактической стоимостью основных средств и прочих внеоборотных активов (итог 1 раздела актива баланса) к фактической стоимости находящихся в наличие у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов (итога 2 раздела актива баланса):

. .

kо.с.с.нач

= (60338-34567)/(136204+105854)=0,1

kо.с.с.кон

= (112516-5685)/(93189+172258)=0,4

Структура баланса предприятия – неудовлетворительная, а предприятие – неплатежеспособное, поскольку коэффициент текущей ликвидности на конец года менее 2, коэффициент обеспеченности собственными средствами менее/равен 0,1.

Основным показателем, характеризующим наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода, является коэффициент восстановления (утраты) платежеспособности

.

Kв.п.

= (1,7+6/12*(1,7-1,1))/2=0,6

Коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1, рассчитывается коэффициент утраты платежеспособности за период, установленный равным 3 месяцам.

Коэффициент утраты платежеспособности

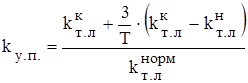

определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменение значения этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности, установленный равным 3 месяцам. Таким образом, формула коэффициента утраты платежеспособности имеет вид:

, ,

kу.п.

= ((1,7+3/12*(1,7-1,1))/2=0,6

Это свидетельствует о том, что у предприятия в ближайшее время имеется возможность утратить платежеспособность.

Таблица 14

Оценка структуры баланса

| №п/п |

Наименование показателей |

На

начало

года

|

На момент установления неплатежеспособности |

Норма коэффи-циента |

| 1 |

Коэффициент текущей ликвидности |

1,1 |

1,7 |

не менее 2 |

| 2 |

Коэффициент обеспеченности собственными средствами |

0,1 |

0,4 |

не менее 0,1 |

| 3 |

Коэффициент восстановления платежеспособности |

0,6 |

0,6 |

не менее 1,0 |

| 4 |

Коэффициент утраты платежеспособности предприятия |

|