|

Известны следующие данные по основным показателям деятельности крупных коммерческих банков, млн.руб (таблица 1.1). Коэффициент 2,6.

Таблица 1.1 Показатели деятельности банков

| Банк |

Работающие рисковые активы |

Собственный капитал |

Привлеченные средства |

Прибыль |

| «Нефтяной» |

10661,0 |

4345,1 |

732,2 |

82,2 |

| Фондсервисбанк |

11156,6 |

2512,1 |

1421,9 |

120,4 |

| Нижегородпром-стройбанк |

11897,6 |

3911,2 |

575,9 |

348,7 |

| Экспобанк |

12093,1 |

3995,9 |

1199,4 |

105,0 |

| «Юниаструм» |

12307,4 |

3340,7 |

1466,7 |

194,5 |

| Межтопэнергобанк |

13316,2 |

4757,7 |

346,3 |

244,1 |

| Оргэсбанк |

13328,9 |

5166,2 |

317,2 |

3080,0 |

| СКБ-Банк |

13445,1 |

2848,3 |

534,0 |

83,2 |

| Конверсбанк |

13588,9 |

5841,4 |

3035,5 |

569,4 |

| Мастер-банк |

14454,2 |

7481,0 |

686,9 |

1081,1 |

| Сибирское О. В. К. |

14844,4 |

2301,8 |

130,5 |

409,2 |

| «Таврический» |

15024,4 |

3337,1 |

23,1 |

185,9 |

| «Кредит-Урал» |

15510,8 |

4721,6 |

62,4 |

1037,7 |

| Лефко-Банк |

15860,8 |

6353,9 |

2245,4 |

83,5 |

| Пересвет» |

16836,0 |

3029,3 |

318,8 |

689,5 |

| Интерпромбанк |

17122,3 |

2177,8 |

208,0 |

6328,4 |

| Транскапиталбанк» |

17383,1 |

3162,6 |

1613,0 |

445,4 |

| Новикомбанк |

17648,3 |

3119,0 |

262,1 |

4270,0 |

| "Россия" |

18110,0 |

3451,8 |

75,7 |

669,8 |

| Югбанк |

18332,6 |

2614,3 |

67,6 |

294,3 |

| МИБ |

18696,3 |

6938,9 |

300,0 |

1069,9 |

| «Стройкредит» |

18701,5 |

3008,5 |

130,0 |

130,5 |

| Славинвестбанк |

18932,7 |

3594,8 |

1521,5 |

396,2 |

| Промторгбанк |

19340,9 |

5591,0 |

72,8 |

132,3 |

| «Северная казна» |

20577,7 |

2882,4 |

267,0 |

294,3 |

| Первое О. В. К. |

20932,9 |

2614,3 |

8141,4 |

14,0 |

| Московский Кредитный |

21222,5 |

5070,0 |

3304,6 |

190,3 |

| Абсолют Банк |

21632,3 |

4455,9 |

7735,0 |

67,6 |

| ВЭБ Инвест банк |

24808,7 |

5557,0 |

4204,5 |

352,0 |

| Татфондбанк |

27392,8 |

6796,1 |

3262,2 |

286,0 |

| Итого

|

505160,0

|

124977,6

|

44261,6

|

23255,4

|

| Среднее значение

|

16838,7

|

4165,9

|

1475,4

|

775,2

|

Решение:

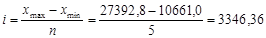

1. Проведем группировку банков по размеру работающих рисковых активов, образовав 5 групп с равными интервалами.

Ширина равного интервала определяется по формуле:

Сформируем интервалы группировки – (10661-14007,4); (14007,4-17353,8); (17353,8)-20700); (20700-24046,4); (24046,4-27392,8). Для построения самой группировки построим рабочую таблицу 1.2.

| Груп-пы |

Банк |

Работающие рисковые активы |

Собственный капитал |

Привлеченные средства |

Прибыль |

| 1 группа |

Нефтяной |

10661,0 |

4345,1 |

732,2 |

82,2 |

| Фондсервисбанк |

11156,6 |

2512,1 |

1421,9 |

120,4 |

| Нижегородпромстройбанк |

11897,6 |

3911,2 |

575,9 |

348,7 |

| Экспобанк |

12093,1 |

3995,9 |

1199,4 |

105,0 |

| Юниаструм |

12307,4 |

3340,7 |

1466,7 |

194,5 |

| Межтопэнергобанк |

13316,2 |

4757,7 |

346,3 |

244,1 |

| Оргэсбанк |

13328,9 |

5166,2 |

317,2 |

3080,0 |

| СКБ-банк |

13445,1 |

2848,3 |

534,0 |

83,2 |

| Конверсбанк |

13588,9 |

5841,4 |

3035,5 |

569,4 |

| Итого по 1 группе = 9 банков |

111794,8 |

36718,8 |

9629,1 |

4827,4 |

| 2 группа |

Мастер-банк |

14454,2 |

7481,0 |

686,9 |

1081,1 |

| Сибирское О.В.К. |

14844,4 |

2301,8 |

130,5 |

409,2 |

| Таврический |

15024,4 |

3337,1 |

23,1 |

185,9 |

| Кредит-Урал |

15510,8 |

4721,6 |

62,4 |

1037,7 |

| Лефко-банк |

15860,8 |

6353,9 |

2245,4 |

83,5 |

| Пересвет |

16836,0 |

3029,3 |

318,8 |

689,5 |

| Интерпромбанк |

17122,3 |

2177,8 |

208,0 |

6328,4 |

| Итого по 2 группе = 7 банков |

109652,9 |

29402,4 |

3675,1 |

9815,3 |

| 3 группа |

Транкапиталбанк |

17383,1 |

3162,6 |

1613,0 |

445,4 |

| Новинкомбанк |

17648,3 |

3119,0 |

262,1 |

4270,0 |

| Россия |

18110,0 |

3451,8 |

75,7 |

669,8 |

| Югбанк |

18332,6 |

2614,3 |

67,6 |

294,3 |

| МИБ |

18696,3 |

6938,9 |

300,0 |

1069,9 |

| Сройкредит |

18701,5 |

3008,5 |

130,0 |

130,5 |

| Славинвестбанк |

18932,7 |

3594,8 |

1521,5 |

396,2 |

| Промторгбанк |

19340,9 |

5591,0 |

72,8 |

132,3 |

| Северная казна |

20577,7 |

2882,4 |

267,0 |

294,3 |

| Итого по 3 группе = 9 банков |

167723,1 |

34363,2 |

4309,8 |

7702,8 |

| 4 группа |

Первое О.В.К. |

20932,9 |

2614,3 |

8141,4 |

14,0 |

| МК |

21222,5 |

5070,0 |

3304,6 |

190,3 |

| Абсолют банк |

21632,3 |

4455,9 |

7735,0 |

67,6 |

| Итого по 4 группе= 3 банка |

63787,6 |

12140,2 |

19181,0 |

272,0 |

| 5 группа |

ВЭБ Инвет Банк |

24808,7 |

5557,0 |

4204,5 |

352,0 |

| Татфондбанк |

27392,8 |

6796,1 |

3262,2 |

286,0 |

| Итого по 5 группе= 2 банка |

52201,5 |

12353,1 |

7466,7 |

638,0 |

По итоговым данным из рабочей таблицы построим аналитическую группировку, рассчитав все показатели в среднем по группам, а также другие необходимые показатели. Каждую группу охарактеризуем числом банков, размером рисковых активов, собственного капитала, привлеченных средств и прибыли.

Результаты представлены в таблице 1.3.

| Группы |

Число банков |

Работающие рисковые активы |

Собственный капитал |

Привлеченные средства |

Прибыль |

| Итого |

в среднем |

Итого |

в среднем |

Итого |

в среднем |

Итого |

в среднем |

| 1 группа |

9 |

111794,8 |

12421,6 |

36718,8 |

4079,8 |

9629,1 |

1069,9 |

4827,4 |

536,3 |

| 2 группа |

7 |

109652,9 |

15664,7 |

29402,4 |

4200,3 |

3675,1 |

525,0 |

9815,3 |

1402,1 |

| 3 группа |

9 |

167723,1 |

18635,9 |

34363,2 |

3818,1 |

4309,8 |

478,8 |

7702,8 |

855,8 |

| 4 группа |

3 |

63787,6 |

21262,5 |

12140,2 |

4046,7 |

19181 |

6393,6 |

272 |

90,6 |

| 5 группа |

2 |

52201,5 |

26100,7 |

12353,1 |

6176,5 |

7466,7 |

3733,3 |

638 |

319,0 |

По каждой группе рассчитаем вышеперечисленные показатели в среднем на 1 банк. Рассчитаем коэффициент доходности капитала (прибыль/собственный капитал), рентабельность рисковых активов (прибыль/рисковые активы), коэффициент достаточности капитала (собственный капитал/рисковые активы) и представим их в таблице 1.4

| Группы |

Число банков |

Коэффициент доходности капитала |

Рентабельность рисковых активов |

Коэффициент достаточности капитала |

| 1 группа |

9 |

0,13 |

0,04 |

0,33 |

| 2 группа |

7 |

0,33 |

0,09 |

0,27 |

| 3 группа |

9 |

0,22 |

0,05 |

0,20 |

| 4 группа |

3 |

0,02 |

0,004 |

0,19 |

| 5 группа |

2 |

0,05 |

0,01 |

0,24 |

По результатам проведенной аналитической группировки банков по величине работающих рисковых активов, собственного капитала, привлеченных средств, прибыли и итогам расчетных показателей можно сделать следующие выводы:

- наибольшее количество банков -1 и 3 группы - по 9 банков в каждой с размером рисковых активов в среднем на один банк –12421,64 и 18635,90млн. руб.;

- самый высокий коэффициент доходности капитала у 2 группы- 0,33 (7 банков);

- самая высокая рентабельность рисковых активов также у 2 группы – 0,09;

- самый высокий коэффициент достаточности капитала у 1 группы – 0,33 (9 банков)

2.По сгруппированным данным рассчитаем:

а) модальное и медиальное значение рисковых активов;

= 13398,93 млн.руб. = 13398,93 млн.руб.

= 18190,39 млн. руб.

Наиболее часто встречаются коммерческие банки с величиной работающих рисковых активов 13398,93 и 18190,39 млн. руб.

млн. руб. млн. руб.

Одна половина из всех коммерческих банков имеет величину работающих рисковых активов меньше  млн. руб., другая больше, чем млн. руб., другая больше, чем  млн. руб. млн. руб.

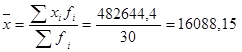

б) показатели вариации банков по размеру рисковых активов.

Для расчетов показателей вариации банков по размеру рисковых активов заполним таблицу 1.5:

| Группы |

Число банков в группе, fi

|

Среднее значение работающих активов по группе, xi

|

xi

fi

|

xi

-xср

|

(xi

-xср

)fi

|

(xi

-xср

)2

|

(xi

-xср

)2

fi

|

| 1 группа |

9 |

12125,0 |

109124,7 |

-296,7 |

-2670,1 |

88015,73 |

792141,53 |

| 2 группа |

7 |

15788,2 |

110517,7 |

123,5 |

864,8 |

15261,43 |

106829,98 |

| 3 группа |

9 |

18980,4 |

170823,5 |

344,5 |

3100,4 |

118670,30 |

1068032,68 |

| 4 группа |

3 |

21282,6 |

63847,7 |

20,0 |

60,1 |

400,80 |

1202,40 |

| 5 группа |

2 |

26100,8 |

52201,5 |

0,00 |

0 |

0,00 |

0,00 |

| Итого: |

30 |

94276,9 |

482644,4 |

191,4 |

1355,1 |

222348,25 |

1968206,60 |

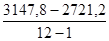

R= хmax

– хmin

= 27392,8-10661,0= 16731,8 млн. руб.,

где R – размах вариации

млн. руб., млн. руб.,

где d- среднее линейное отклонение

млн. руб., млн. руб.,

где  - среднее значение работающих рисковых активов - среднее значение работающих рисковых активов

млн. руб.2

, млн. руб.2

,

где  - дисперсия - дисперсия

, ,

где К - коэффициент вариации - коэффициент вариации

Так как значение  меньше 33%, то совокупность банков по работающим рисковым активам считается однородной. меньше 33%, то совокупность банков по работающим рисковым активам считается однородной.

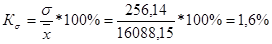

3.Построим уравнение регрессии зависимости между величиной собственного капитала и объемом привлеченных средств. Для этого:

-рассчитаем параметры а1

и а0

уравнения регрессии  . Для этого заполним таблицу 1.6. . Для этого заполним таблицу 1.6.

Таблица 1.6

| Банк |

Собственный капитал |

Привлеченные средства |

| у |

х |

ух |

у2

|

х2

|

| «Нефтяной» |

4345,1 |

732,2 |

3181482,22 |

18879894,01 |

536116,84 |

| Фондсервисбанк |

2512,1 |

1421,9 |

3571954,99 |

6310646,41 |

2021799,61 |

| Нижегородпром-стройбанк |

3911,2 |

575,9 |

2252460,08 |

15297485,44 |

331660,81 |

| Экспобанк |

3995,9 |

1199,4 |

4792682,46 |

15967216,81 |

1438560,36 |

| «Юниаструм» |

3340,7 |

1466,7 |

4899804,69 |

11160276,49 |

2151208,89 |

| Межтопэнергобанк |

4757,7 |

346,3 |

1647591,51 |

22635709,29 |

119923,69 |

| Оргэсбанк |

5166,2 |

317,2 |

1638718,64 |

26689622,44 |

100615,84 |

| СКБ-Банк |

2848,3 |

534,0 |

1520992,2 |

8112812,89 |

285156 |

| Конверсбанк |

5841,4 |

3035,5 |

17731569,7 |

34121953,96 |

9214260,25 |

| Мастер-банк |

7481,0 |

686,9 |

5138698,9 |

55965361 |

471831,61 |

| Сибирское О. В. К. |

2301,8 |

130,5 |

300384,9 |

5298283,24 |

17030,25 |

| «Таврический» |

3337,1 |

23,1 |

77087,01 |

11136236,41 |

533,61 |

| «Кредит-Урал» |

4721,6 |

62,4 |

294627,84 |

22293506,56 |

3893,76 |

| Лефко-Банк |

6353,9 |

2245,4 |

14267047,06 |

40372045,21 |

5041821,16 |

| Пересвет» |

3029,3 |

318,8 |

965740,84 |

9176658,49 |

101633,44 |

| Интерпромбанк |

2177,8 |

208,0 |

452982,4 |

4742812,84 |

43264 |

| Транскапиталбанк» |

3162,6 |

1613,0 |

5101273,8 |

10002038,76 |

2601769 |

| Новикомбанк |

3119,0 |

262,1 |

817489,9 |

9728161 |

68696,41 |

| "Россия" |

3451,8 |

75,7 |

261301,26 |

11914923,24 |

5730,49 |

| Югбанк |

2614,3 |

67,6 |

176726,68 |

6834564,49 |

4569,76 |

| МИБ |

6938,9 |

300,0 |

2081670 |

48148333,21 |

90000 |

| «Стройкредит» |

3008,5 |

130,0 |

391105 |

9051072,25 |

16900 |

| Славинвестбанк |

3594,8 |

1521,5 |

5469488,2 |

12922587,04 |

2314962,25 |

| Промторгбанк |

5591,0 |

72,8 |

407024,8 |

31259281 |

5299,84 |

| «Северная казна» |

2882,4 |

267,0 |

769600,8 |

8308229,76 |

71289 |

| Первое О. В. К. |

2614,3 |

8141,4 |

21284062,02 |

6834564,49 |

66282393,96 |

| Московский Кредитный |

5070,0 |

3304,6 |

16754322 |

25704900 |

10920381,16 |

| Абсолют Банк |

4455,9 |

7735,0 |

34466386,5 |

19855044,81 |

59830225 |

| ВЭБ Инвест банк |

5557,0 |

4204,5 |

23364406,5 |

30880249 |

17677820,25 |

| Татфондбанк |

6796,1 |

3262,2 |

22170237,42 |

46186975,21 |

10641948,84 |

| Итого

|

124977,6

|

44261,6

|

196248984,2

|

585790984,2

|

192410748,5

|

| Среднее значение

|

4165,92

|

1475,39

|

6541632,81

|

19526366,14

|

6413691,62

|

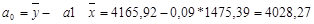

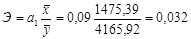

Параметры уравнения регрессии рассчитываются по формулам:

= =  +0,09х +0,09х

Так как а1

>0, показывает, что при увеличении объема привлеченных средств на 1 млн.руб. будет расти собственный капитал на 0,1 млн.руб.

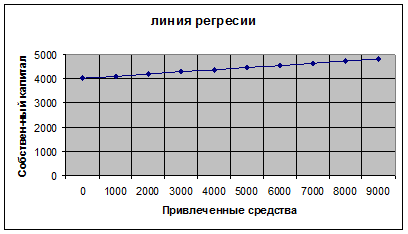

-изобразим графически линию регрессии:

| Собственный капитал (yх)

|

Привлеченные средства (х) |

| 4028,27 |

0 |

| 4118,27 |

1000 |

| 4208,27 |

2004 |

| 4298,27 |

3000 |

| 4388,27 |

4000 |

| 4478,27 |

5000 |

| 4568,27 |

6000 |

| 4658,27 |

7000 |

| 4748,27 |

8000 |

| 4838,27 |

9000 |

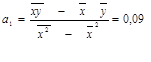

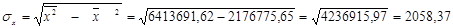

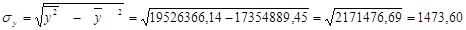

4.Оценим степень связи между величиной собственного капитала и объемом привлеченных ресурсов с помощью коэффициента корреляции.

Коэффициент корреляции найдем по формуле:

ryx

= 0,09* означает плохую прямую связь между признаками у и х, так как модуль ryx

близок к 0. означает плохую прямую связь между признаками у и х, так как модуль ryx

близок к 0.

Коэффициент детерминации найдем по формуле:

показывает, что 1% результативного признака у объясняется вариацией х. Таким образом, 1 % привлеченных средств объясняется собственным капиталом. На долю прочих факторов приходится 99%. показывает, что 1% результативного признака у объясняется вариацией х. Таким образом, 1 % привлеченных средств объясняется собственным капиталом. На долю прочих факторов приходится 99%.

5.Определим коэффициент эластичности.

Коэффициент эластичности показывает средние изменения результативного признака при изменении факторного признака на 1%. Таким образом, с возрастанием привлеченных средств на 1% следует ожидать повышения собственного капитала в среднем на 0,033%.

Имеются следующие данные о депозитах физических лиц в кредитных организациях

Таблица 2.1 Депозиты физических лиц

| Годы |

Депозиты, млрд.руб |

Пятилетняя скользящая средняя |

| на рублевых счетах |

на валютных счетах |

на рублевых счетах |

на валютных счетах |

| 1999 |

1687,7 |

1033,5 |

(1687,7+1615,4+1790,4+

+1537,9+1601,1):5=1646,5

|

| (1033,5+1019,5+1036,6+782,3+806,8):5=935,7 |

|

| 2000 |

1615,4 |

1019,5 |

(1615,4+1790,4+1537,9+ 1601,1+1822,9):5=1673,5 |

(1019,5+1036,6+782,3+806,8+812,2):5=891,5 |

| 2001 |

1790,4 |

1036,6 |

(1790,4+1537,9+1601,1 + 1822,9+1834,8):5=1717,4 |

(1036,6+782,3+806,8+812,2 +874,1):5=862,4 |

| 2002 |

1537,9 |

782,3 |

(1537,9+1601,1+1822,9 + 1834,8+1869,1):5=1733,2 |

(782,3+806,8+812,2+874,1 + 905,1):5=836,1 |

| 2003 |

1601,1 |

806,8 |

(1601,1+1822,9+ 1834,8+1869,1+1896,7):5=1804,9 |

(806,8+812,2+874,1+905,1 + 1030,6):5=885,8 |

| 2004 |

1822,9 |

812,2 |

(1822,9+1834,8+1869,1+1896,7 +1949,5):5=1874,6 |

(812,2+874,1+905,1+1030,6 + 1036,6):5=931,7 |

| 2005 |

1834,8 |

874,1 |

(1834,8+1869,1+1896,7+1949,5 +2044,4):5=1918,9 |

(874,1+905,1+1030,6+1036,6 + 1041,8):5=977,7 |

| 2006 |

1869,1 |

905,1 |

(1869,1+1896,7+1949,5+2044,4 +2097,9):5=1971,5 |

(905,1+1030,6+1036,6+1041,8 +1049,9):5=1012,8 |

| 2007 |

1896,7 |

1030,6 |

| 2008 |

1949,5 |

1036,6 |

| 2009 |

2044,4 |

1041,8 |

| 2010 |

2097,9 |

1049,9 |

Решение:

1.Проанализируем структуру депозитов физических лиц по годам, сделаем вывод, как менялась доля рублевых и валютных средств в депозитах. Заполним табл. 2.2.

коммерческий банк уравнение регрессия

Таблица 2.2 – Изменение относительных показателей структуры депозитов

| Годы |

Депозиты, млрд. руб. |

Общ. сумма депозитов, млрд. руб. |

Относ. показатели структуры, % |

Изменение относ. показателей, % |

| цепной |

базисный |

| на рублевых счетах |

на валютных счетах |

на рубл. счетах |

на валют-ных счетах |

на рубл. счетах |

на валют-ных счетах |

на рубл. счетах |

на валют. счетах |

| 1999 |

1687,7 |

1033,5 |

2721,2 |

62,0 |

38,0 |

- |

- |

- |

- |

| 2000 |

1615,4 |

1019,5 |

2634,8 |

61,3 |

38,7 |

-0,7 |

0,7 |

-0,7 |

0,7 |

| 2001 |

1790,4 |

1036,6 |

2827,0 |

63,3 |

36,7 |

2,0 |

-2,0 |

1,3 |

-1,3 |

| 2002 |

1537,9 |

782,3 |

2320,2 |

66,3 |

33,7 |

3,0 |

-3,0 |

4,3 |

-4,3 |

| 2003 |

1601,1 |

806,8 |

2407,9 |

66,5 |

33,5 |

0,2 |

-0,2 |

4,5 |

-4,5 |

| 2004 |

1822,9 |

812,2 |

2635,1 |

69,2 |

30,8 |

2,7 |

-2,7 |

7,2 |

-7,2 |

| 2005 |

1834,8 |

874,1 |

2708,9 |

67,7 |

32,3 |

-1,5 |

1,5 |

5,7 |

-5,7 |

| 2006 |

1869,1 |

905,1 |

2774,2 |

67,4 |

32,6 |

-0,3 |

0,3 |

5,4 |

-5,4 |

| 2007 |

1896,7 |

1030,6 |

2927,3 |

64,8 |

35,2 |

-2,6 |

2,6 |

2,8 |

-2,8 |

| 2008 |

1949,5 |

1036,6 |

2986,1 |

65,3 |

34,7 |

0,5 |

-0,5 |

3,3 |

-3,3 |

| 2009 |

2044,4 |

1041,8 |

3086,2 |

66,2 |

33,8 |

0,9 |

-0,9 |

4,2 |

-4,2 |

| 2010 |

2097,9 |

1049,9 |

3147,8 |

66,6 |

33,4 |

0,4 |

-0,4 |

4,6 |

-4,6 |

| Ср. |

1812,3 |

952,4 |

2764,7 |

65,6 |

34,4 |

-0,3 |

0,3 |

3,9 |

-3,9 |

Вывод: за период 1999-2010 гг. среднее значение доли депозитов на рублевых счетах составило - 65,6%, на валютных счетах – 34,4%. За этот период, в среднем, доля рублевых депозитов возросла на 0,4%, соответственно валютных – уменьшилась на 0,4%. В сравнении с 1999 годом, в среднем, доля рублевых депозитов увеличилась на 3,9%, доля валютных депозитов - уменьшилась на 3,9%. В среднем на 1 млрд.руб. депозитов на валютных счетах приходится 1,9 млрд.руб. депозитов на рублевых счетах.

2.Проведем анализ динамики общей суммы депозитов физических лиц (на рублевых и валютных счетах) путем расчета показателей анализа ряда динамики:

а) среднего уровня ряда;

б) абсолютного прироста (цепного и базисного);

в) темпа роста и прироста (цепного и базисного);

г) абсолютного содержания 1% прироста;

д) среднегодового абсолютного прироста (двумя способами);

е) среднегодового темпа роста и прироста (цепного и базисного).

Результаты расчетов представим в виде таблицы и сделаем выводы.

Для этого заполним таблицу 2.3.

Таблица 2.3

| Годы |

Общ.сумма депозитов физ. лиц, млрд. руб.

у

|

Абс. прирост ∆у, млрд. руб. |

темп роста Тр

, % |

темп прироста Тпр

=Тр

-100 % |

А%

, млрд. руб.

|

Цеп.

уi

-уi-1

|

Базис.

уi

-у0

|

Цеп |

Базис  |

Цеп. |

Базис. |

| 1999 |

2721,2 |

- |

- |

- |

- |

- |

- |

- |

| 2000 |

2634,8 |

-86,3 |

86,3 |

96,8 |

96,8 |

-3,2 |

-3,2 |

27,21 |

| 2001 |

2827,0 |

192,1 |

105,8 |

107,3 |

103,9 |

7,3 |

3,9 |

26,35 |

| 2002 |

2320,2 |

-506,7 |

-400,9 |

82,1 |

85,3 |

-17,9 |

-14,7 |

28,27 |

| 2003 |

2407,9 |

87,6 |

-313,3 |

103,8 |

88,5 |

3,8 |

-11,5 |

23,20 |

| 2004 |

2635,1 |

227,2 |

-86,1 |

109,4 |

96,8 |

9,4 |

-3,2 |

24,08 |

| 2005 |

2708,9 |

73,8 |

-12,2 |

102,8 |

99,6 |

2,8 |

-0,4 |

26,35 |

| 2006 |

2774,2 |

65,3 |

53,0 |

102,4 |

101,9 |

2,4 |

1,9 |

27,09 |

| 2007 |

2927,3 |

153,1 |

206,2 |

105,5 |

107,6 |

5,5 |

7,6 |

27,74 |

| 2008 |

2986,1 |

58,8 |

264,9 |

102,0 |

109,7 |

2 |

9,7 |

29,27 |

| 2009 |

3086,2 |

100,1 |

365,0 |

103,4 |

113,4 |

3,4 |

13,4 |

29,86 |

| 2010 |

3147,8 |

61,6 |

426,7 |

102,0 |

115,7 |

2 |

15,7 |

30,86 |

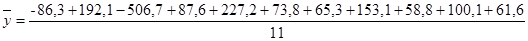

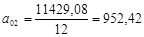

= = |

2764,7 |

38,8 |

= = , ,  = =  , ,

где  - среднегодовой абсолютный прирост - среднегодовой абсолютный прирост

= =  =38,8 млрд. руб. =38,8 млрд. руб.

= 38,8млрд. руб. = 38,8млрд. руб.

Определим среднегодовой темп роста

= =

= 101,3% = 101,3%

= = = =  = 101,3 % = 101,3 %

Определим среднегодовой темп прироста

= = -100% = 101,3-100=1,3 % -100% = 101,3-100=1,3 %

= = -100% = 101,3-100=1,3 % -100% = 101,3-100=1,3 %

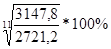

3.Произведем выравнивание ряда динамики:

а) методом пятилетней скользящей средней;

Сущность метода скользящей средней заключается в том, что исчисляется средний уровень из определенного числа первых по счету уровней, затем из такого же числа уровней, но начиная со второго по счету, далее начиная с третьего и т.д. Расчет пятилетней скользящей средней приведен в таблице 2.1.

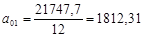

б) методом аналитического выравнивания (расчет выполните для прямолинейной зависимости).

Представим общую тенденцию развития как прямолинейную функцию времени:

, ,

где а0

, а1

-параметры уравнения, t-время.

Используя метод наименьших квадратов, получим:

Для определения параметров составим расчетную таблицу 2.4.

| Годы |

Депозиты, млрд.руб |

t |

t2

|

y1

t |

y2

t |

y1t

|

y2t

|

| на рублевых счетах |

на валютных счетах |

| у1

|

у2

|

| 1999 |

1687,66 |

1033,5 |

-6 |

121 |

-10125,96 |

-6201 |

1692,43 |

931,66 |

| 2000 |

1615,38 |

1019,46 |

-5 |

81 |

-8076,9 |

-5097,3 |

1712,41 |

935,12 |

| 2001 |

1790,36 |

1036,62 |

-4 |

49 |

-7161,44 |

-4146,48 |

1732,39 |

938,58 |

| 2002 |

1537,9 |

782,34 |

-3 |

25 |

-4613,7 |

-2347,02 |

1752,37 |

942,04 |

| 2003 |

1601,08 |

806,78 |

-2 |

9 |

-3202,16 |

-1613,56 |

1772,35 |

945,50 |

| 2004 |

1822,86 |

812,24 |

-1 |

1 |

-1822,86 |

-812,24 |

1792,33 |

948,96 |

| 2005 |

1834,82 |

874,12 |

1 |

1 |

1834,82 |

874,12 |

1832,29 |

955,88 |

| 2006 |

1869,14 |

905,06 |

2 |

9 |

3738,28 |

1810,12 |

1852,27 |

959,34 |

| 2007 |

1896,7 |

1030,64 |

3 |

25 |

5690,1 |

3091,92 |

1872,25 |

962,80 |

| 2008 |

1949,48 |

1036,62 |

4 |

49 |

7797,92 |

4146,48 |

1892,23 |

966,26 |

| 2009 |

2044,38 |

1041,82 |

5 |

81 |

10221,9 |

5209,1 |

1912,21 |

969,72 |

| 2010 |

2097,94 |

1049,88 |

6 |

121 |

12587,64 |

6299,28 |

1932,19 |

973,18 |

| Итого

|

21747,7

|

11429,08

|

0

|

572

|

6867,64

|

1213,42

|

21747,72

|

11429,04

|

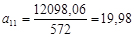

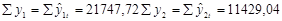

Подставим значения в формулы :

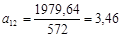

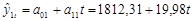

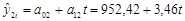

Уравнения прямой, представляющие собой трендовые модели депозитов на рублевых счетах и валютных счетах, будут иметь вид:

Подcтавляя в эти уравнения последовательно значения t, находим выровненные уровни  . .

Так как  , значит значения уровней выровненных рядов найдены верно. , значит значения уровней выровненных рядов найдены верно.

Полученные уравнения показывают, что несмотря на значительные колебания в отдельные года, наблюдается тенденция увеличения депозитов как на валютных, так и на рублевых счетах. С 1999 по 2010 года депозиты на рублевых счетах в среднем увеличивались на  млрд.руб., а депозиты на валютных счетах росли в среднем на млрд.руб., а депозиты на валютных счетах росли в среднем на  млрд.руб. млрд.руб.

4.Постройте график ряда динамики по фактическим данным и нанесите на него теоретическую линию (тренд).

График ряда динамики депозитов на рублевых счетах, построенный по фактическим данным и теоретической линией, представлен на рисунке 2.1. График ряда динамики депозитов на валютных счетах, построенный по фактическим данным и теоретической линией, представлен на рисунке 2.2.

Перевозка грузов автотранспортным предприятием характеризуется данными

Таблица 3.1 Перевозка грузов автотранспортным предприятием

| Месяцы |

Среднесуточный объём перевозок |

| 2007 |

2008 |

2009 |

2010 |

| Январь |

26,5 |

27,8 |

26,8 |

28,3 |

| Февраль |

27,0 |

27,0 |

27,6 |

29,9 |

| Март |

27,6 |

4,7 |

28,3 |

30,7 |

| Апрель |

28,6 |

28,9 |

29,4 |

30,2 |

| Май |

29,4 |

29,1 |

29,1 |

30,9 |

| Июнь |

29,9 |

28,6 |

30,4 |

28,6 |

| Июль |

30,2 |

29,4 |

30,7 |

28,9 |

| Август |

31,2 |

30,4 |

32,2 |

32,0 |

| Сентябрь |

29,1 |

30,2 |

30,4 |

30,7 |

| Октябрь |

28,3 |

27,8 |

29,1 |

26,0 |

| Ноябрь |

26,5 |

27,0 |

28,1 |

26,5 |

| Декабрь |

26,0 |

26,8 |

27,3 |

26,3 |

РЕШЕНИЕ:

1.Рассчитаем общую дисперсию грузоперевозок, используя правило сложения дисперсий. Для этого заполним таблицу 2.3.2.

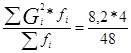

= =  = 0,7 тыс. т.2

, = 0,7 тыс. т.2

,

где  - средняя дисперсия среди групповых - средняя дисперсия среди групповых

S2

=  = 1,9 тыс. т.2

, = 1,9 тыс. т.2

,

где S2

- межгрупповая дисперсия

G2

= S2+

= 1,9+0,7 = 2,6 тыс. т.2

, = 1,9+0,7 = 2,6 тыс. т.2

,

где G2

– общая дисперсия

Таблица 3.2

| Месяцы |

Среднесуточный объём перевозок, тыс. т., ( хi

) |

|

= = |

| 2007 |

2008 |

2009 |

2010 |

| Январь |

26,5 |

27,8 |

26,8 |

28,3 |

27,4 |

0,6 |

| Февраль |

27,0 |

27,0 |

27,6 |

29,9 |

27,9 |

1,4 |

| Март |

27,6 |

28,9 |

28,3 |

30,7 |

28,9 |

1,3 |

| Апрель |

28,6 |

28,9 |

29,4 |

30,2 |

29,3 |

0,4 |

| Май |

29,4 |

29,1 |

29,1 |

30,9 |

29,6 |

0,6 |

| Июнь |

29,9 |

28,6 |

30,4 |

28,6 |

29,4 |

0,6 |

| Июль |

30,2 |

29,4 |

30,7 |

28,9 |

29,8 |

0,5 |

| Август |

31,2 |

30,4 |

32,2 |

32,0 |

31,5 |

0,5 |

| Сентябрь |

29,1 |

30,2 |

30,4 |

30,7 |

30,1 |

0,4 |

| Октябрь |

28,3 |

27,8 |

29,1 |

26,0 |

27,8 |

1,3 |

| Ноябрь |

26,5 |

27,0 |

28,1 |

26,5 |

27,0 |

0,4 |

| Декабрь |

26,0 |

26,8 |

27,3 |

26,3 |

26,6 |

0,2 |

|

28,8

|

0,7 |

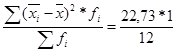

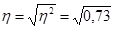

Определим эмпирический коэффициент детерминации

= =  = 0,73 или 73% = 0,73 или 73%

На 73% вариация среднесуточного объема перевозок обусловлена сезонным фактором и на 27% другими факторами.

= 0,85 = 0,85

Исходя из расчетов, можно сделать вывод, что связь между среднесуточным объемом перевозок за период с 2007 по 2010 год – тесная.

2.Для выявления основной тенденции в изменении объема перевозок грузов произведем укрупнение интервалов времени в квартальные. Этот метод укрупнения интервала заключается в преобразовании исходного ряда в ряд более продолжительных периодов. Составим рабочую таблицу 3.3.:

Таблица 3.3

| Кварталы

|

Среднесуточный объем перевозок, тыс.т |

| 2007 |

2008 |

2009 |

2010 |

| 1 квартал |

81,12 |

82,94 |

82,68 |

88,92 |

| 2 квартал |

87,88 |

86,58 |

88,92 |

89,7 |

| 3 квартал |

90,48 |

89,96 |

93,34 |

91,52 |

| 4 квартал |

80,86 |

81,64 |

84,5 |

78,78 |

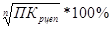

3.По квартальным уровням рассчитаем индексы сезонности грузоперевозок, построим сезонную волну.

Is

=  *100% *100%

Данные расчетов приведем в таблице 3.4

| Кварталы |

Среднесуточный объем перевозок, тыс.т |

Х i

|

Is

|

| 2007 |

2008 |

2009 |

2010 |

| 1 квартал |

81,12 |

82,94 |

82,68 |

88,92 |

83,9 |

97,3 |

| 2 квартал |

87,88 |

86,58 |

88,92 |

89,7 |

88,3 |

102,4 |

| 3 квартал |

90,48 |

89,96 |

93,34 |

91,52 |

91,3 |

105,9 |

| 4 квартал |

80,86 |

81,64 |

84,5 |

78,78 |

81,4 |

94,4 |

|

86,2 |

Рис.3.1 Сезонная волна

Как видно из расчетов и графика - наибольший среднесуточный объем перевозок за период 2007-2010гг. приходится на III квартал, наименьший – на IV квартал

Задание 4

Имеются следующие данные о выпуске продукции «А» по семи предприятиям объединения.

Таблица 4.1 Данные о выпуске продукции

| № предприятия |

2009 |

2010 |

| Себестоимость единицы продукции, тыс.руб. |

Затраты на производство продукции, тыс.руб. |

Удельный вес продукции предприятия, % |

Себестоимость единицы продукции, тыс.руб. |

Затраты на производство продукции, тыс.руб. |

Удельный вес продукции предприятия, % |

| 1 |

73 |

9464 |

12,5 |

78 |

9360 |

11,5 |

| 2 |

86 |

12870 |

14,4 |

83 |

12813 |

14,9 |

| 3 |

68 |

9802 |

13,9 |

75 |

11159 |

14,3 |

| 4 |

75 |

12592 |

16,0 |

78 |

11700 |

14,5 |

| 5 |

81 |

12493 |

14,9 |

86 |

15444 |

17,4 |

| 6 |

70 |

12285 |

16,8 |

75 |

12818 |

16,4 |

| 7 |

83 |

9984 |

11,5 |

91 |

10465 |

11,0 |

РЕШЕНИЕ:

1.Для дальнейших расчетов общих индексов преобразуем исходную таблицу в удобную форму (Таблица 4.2)

Таблица 4.2

| № предприятия |

2009 |

2010 |

| Произведено продукции, шт. |

Себестоимость единицы продукции, тыс.руб. |

Затраты на производство продукции, тыс.руб. |

Удельный вес продукции предприятия, % |

Произведено продукции, шт |

Себестоимость единицы продукции, тыс.руб. |

Затраты на производство продукции, тыс.руб. |

Удельный вес продукции предприятия, % |

| q0

|

z0

|

q0

z0

|

d0

|

q1

|

z1

|

q1

z1

|

d1

|

| 1 |

130,0 |

72,8 |

9464,0 |

32,5 |

120,0 |

78,0 |

9360,0 |

29,9 |

| 2 |

150,0 |

85,8 |

12870,0 |

37,4 |

154,0 |

83,2 |

12812,8 |

38,7 |

| 3 |

145,0 |

67,6 |

9802,0 |

36,1 |

148,0 |

75,4 |

11159,2 |

37,2 |

| 4 |

167,0 |

75,4 |

12591,8 |

41,6 |

150,0 |

78,0 |

11700,0 |

37,7 |

| 5 |

155,0 |

80,6 |

12493,0 |

38,7 |

180,0 |

85,8 |

15444,0 |

45,2 |

| 6 |

175,0 |

70,2 |

12285,0 |

43,7 |

170,0 |

75,4 |

12818,0 |

42,6 |

| 7 |

120,0 |

83,2 |

9984,0 |

29,9 |

115,0 |

91,0 |

10465,0 |

28,6 |

| Итого |

1042 |

535,6 |

79489,8 |

260,0 |

1037,0 |

566,8 |

83759,0 |

260,0 |

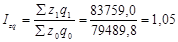

Совокупное действие двух факторов на изменение общих затрат определим с помощью индекса затрат на производство:

или 105,3%. или 105,3%.

Индекс показывает, что затраты на производство всей продукции в 2010 году по сравнению с 2009 годом увеличились на 5,3%, что в абсолютном выражении составит:

тыс.руб. тыс.руб.

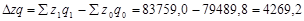

Общий индекс себестоимости единицы продукции определим по формуле:

или 105,6%. или 105,6%.

Следовательно, за счет изменения себестоимости единицы продукции по каждому предприятию произошло увеличение общих затрат на производство продукции на 5,3%, что в абсолютном выражении составит:

тыс.руб. тыс.руб.

Влияние изменения объема продукции на величину общих затрат определим с помощью индекса физического объема по формуле:

или 99,7%. или 99,7%.

Следовательно, за счет снижения общего объема произведенной продукции затраты на производство уменьшились на 0,3%, что в абсолютном выражении составит:

тыс.руб. тыс.руб.

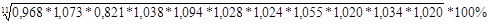

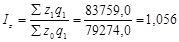

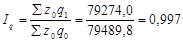

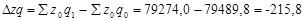

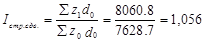

2.Определим индекс себестоимости переменного состава, который равен:

или 105,9%.

Индекс показывает, что средняя себестоимость изделия по всем предприятиям увеличилась на 5,9%. Этот рост обусловлен изменением себестоимости продукции по каждому предприятию и изменением структуры (удельного веса продукции предприятий).

Выявим влияние каждого из факторов на динамику средней себестоимости, вычислив индексы себестоимости фиксированного состава и влияния структурных сдвигов.

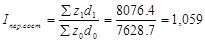

Индекс себестоимости фиксированного состава:

или 105,6% и равен общему индексу себестоимости единицы продукции.

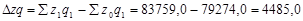

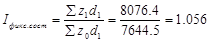

Индекс влияния структурных сдвигов:

или 105,6%.

Средняя себестоимость продукции в 2010 году увеличилась дополнительно на 5,6% за счет изменения структуры, т.е. за счет роста удельного веса продукции некоторых предприятий, на которых уровень себестоимости продукции ниже по сравнению с другими предприятиями.

1. Елисеева И.И. Статистика. Учебник – М.: ООО «ВИТРЭМ», 2006. – 448с.

2. Самин В.Н., Шпаковская Е.П. Социально-экономическая статистика. Учебник. – М.: Юристь, 2005 – 461с.

3. Мироедов А.А. Качество жизни в статистических показателях социально-экономического развития [Текст] /А.А. Мироедов //Вопросы статистики – Москва, 2008. - №12 С.53-58.

4. Социальная статистика Учебник под. ред. И.И. Елисеевой. – М.: Финансы и статистика, 2001. -416с.

5. Теория статистики: Учебник/ Под ред. Р.А. Шмайловой. – М.: Финансы и кредит, 2004. – 560с.

6. Гусаров В.М. Теория статистики. – М.: Финансы и статистика, 2002.

7. Теория статистики. /Под ред. Шмойловой Р.А. – М.: Финансы и статистика, 2004. – 560 с.

8. Практикум по теории статистики. /Под ред. Шмойловой Р.А.- М.: Финансы и статистика, 2004. – 416 с.

9. Елисеева И.И., Юзбашев М.М. Общая теория статистики. – М.: Финансы и статистика, 2007.

|