Зміст

Перелік позначень та скорочень

Вступ

1. Огляд літературних джерел з питань процесу інвестування у цінні папери

1.1 Поняття інвестування і його види

1.2 Процес інвестування

1.3 Інвестиційні ризики

1.4 Поняття цінних паперів і їх види

1.5 Фондовий ринок

1.6 Процес формування портфеля цінних паперів

1.7 Постановка задачі

2. Математичне та алгоритмічне забезпечення задачі формування портфеля цінних паперів

2.1 Математичні моделі процесу формування портфеля цінних паперів

2.1.1 Загальна модель процесу формування портфеля цінних паперів

2.1.2 Класична модель Марковіца задачі портфельної оптимізації

2.1.3 Модель прибутковості портфеля в нечіткій постановці

2.2 Алгоритм розв’язання задачі формування портфеля цінних паперів

2.2.1 Алгоритм метода штрафних функцій

2.2.2 Алгоритм метода Хука-Дживса

3.Розробка програмного забезпечення вирішення задачі формування портфеля цінних паперів

3.1 Загальні відомості про програмне забезпечення

3.2 Визначення архітектури програмного забезпечення

3.3 Використовувані технології при розробці програмного забезпечення

3.4 Інформаційно-логічна схема програмного забезпечення

3.5 Взаємодія користувача з програмним забезпеченням

4. Контрольний приклад вирішення задачі формування портфеля цінних паперів

4.1 Опис контрольного прикладу

4.2 Результати чисельних розрахунків

4.3 Аналіз та порівняння результатів, отриманих за допомогою моделі Марковіца та нечіткої моделі

5. Охорона праці й навколишнього середовища

5.1 Загальні положення охорони праці

5.2 Небезпечні й шкідливі виробничі фактори

5.3 Виробнича санітарія

5.3.1 Мікроклімат

5.3.2 Освітлення

5.3.3 Іонізація повітря

5.3.4 Шум та вібрація

5.3.5 Випромінювання

5.4 Електробезпека

5.5 Пожежна безпека

5.6 Ергономічна безпека

5.7 Охорона навколишнього природного середовища

6.Цивільна оборона

Висновки

Список джерел інформації

Додатки

Перелік позначень та скорочень

АТ – акціонерне товариство;

БД –база даних;

ЕПТ – електронно-променеві трубки;

ЛПР – лице, приймаюче рішення;

ПЕОМ– персональна електронно-обчислювальна машина;

РЦП – ринок цінних паперів;

СУБД– система управління базою даних;

ФР – фондовий ринок;

ЦО– цивільна оборона;

ЦП –цінний папір.

Вступ

Діяльність всіх сфер економіки і виробничо-господарська діяльність будь-якого підприємства, організації в тій або іншій ступені, в тому або іншому вигляді обов'язково пов'язана із здійсненням ними інвестиційних вкладень. У зв'язку з цим фахівці в області менеджменту, економіки і управління банківсько-фінансовою діяльністю повинні володіти основами економіки і організації інвестування і інвестиційної діяльності.

Оптимізація структури портфеля коштовних паперів - одне з найбільш важливих завдань ухвалення рішень в інвестиційній діяльності на фондовому ринку. У спільному вигляді портфельна оптимізація відноситься не лише до формування портфеля коштовних паперів, а включає також завдання формування портфеля інвестиційних проектів, кредитного портфеля і так далі.

Вирішення задачі портфельної оптимізації дозволяє фінансовим інститутам якнайкраще розподілити наявні фінансові кошти в цінні папери та зменшити ризик від помилкових рішень.

Актуальність даної роботи диктується умовами розвитку сучасної України. У економіці процес ухвалення рішень на всіх рівнях управління відбувається в умовах постійної невизначеності кінцевих результатів діяльності. Часткова або невизначеність пояснюються тим, що економічні проблеми зводяться до вибору з безлічі альтернатив, при цьому економічні агенти не мають у своєму розпорядженні повного знання ситуації для вироблення оптимального рішення, а також не мають достатніх можливостей для адекватного обліку всієї доступної їм інформації.

В цих умовах доводиться діяти лише виходячи з деяких припущень про можливості розвитку ситуації, заснованих на минулому .

Проблема управління ризиками існує в будь-якому секторі економіки - від сільського господарства і промисловості до торгівлі і фінансів, що і пояснює її постійну актуальність. Оскільки всі галузі економіки зв'язані в єдиний механізм завдяки фінансовій сфері, саме фінансовим ризикам приділяється найбільша увага.

У даній роботі розглядається проблема моделювання та оптимізації структури портфеля паперів.

Розвиток методів оцінки портфелів дозволив дати якнайповнішу інформацію про портфель і його якість.

Тому дипломна робота присвячена проблемі пошуку оптимальної структури портфеля цінних паперів.

1. Огляд літературних джерел з питань процесу інвестування у цінні папери

1.1

Поняття інвестування і його види

У перекладі з латині "інвестиція" означає "вкладення". У сучасній економіці поняття "інвестиції" є одним з базових понять. Існує безліч різних визначень цього терміну, наприклад:

Інвестиції – це грошові кошти, цінні папери, інше майно, зокрема майнові права, інші права, що мають грошову оцінку, вкладаються в об'єкти підприємницькою і (або) іншій діяльності в цілях отримання прибутку та (або) досягнення іншого корисного ефекту.

Інвестиції – це довгострокові вкладення капіталу в підприємства різних галузей, підприємницькі проекти, соціально-економічні програми або інноваційні проекти. Інвестиції приносять прибуток через значний термін після вкладення.

Інвестиції – це вкладення грошей, здійснюване на тривалий термін, отриманням дивідендів після якогось часу. Інвестиції можна здійснювати як в своїй країні, так і за кордоном. Зазвичай інвестуються підприємства різних галузей, підприємницькі і інноваційні проекти, соціально-економічні програми.

Інвестиції – це пов'язане з ризиком розміщення капіталу з метою отримання доходу. При капіталізмі інвестиції є невід'ємною складовою частиною економіки. Від кредитів інвестиції відрізняються саме наявністю риски – кредит необхідно повертати незалежно від успішності бізнесу, інвестиції повертаються і приносять дохід тільки при розміщенні в прибуткові проекти. З позиції теорії грошей інвестування – процедура, зворотна заощадженню, оскільки інвестування збільшує кількість грошей в обігу, вилучаючи їх із заощаджень. В той же час, разом із заощадженням коштів інвестування – протилежність марнотратному споживачеві, оскільки в разі успішного інвестування грошові кошти повертаються власникові.

Однак, в будь-якому разі, спільним моментом у всіх цих визначеннях виступає те, що під "інвестиціями" розуміється вкладення капіталу з метою його подальшого примноження.

Мета інвестування полягає в пошуку і визначенні такого способу вкладення інвестицій, при якому забезпечується необхідний рівень прибутковості і мінімальний ризик [1].

За об'єктами вкладення коштів виділяють реальні і фінансові інвестиції.

Оскільки в економічній літературі існують різні підходи до визначення суті і структури даних економічних форм, їх співвідношення з іншими класифікаційними групами інвестицій, необхідно уточнити зміст реальних і фінансових інвестицій, визначити їх об'єкти.

Реальні інвестиції виступають як сукупність вкладень в реальні економічні активи: матеріальні ресурси (елементи фізичного капіталу, інші матеріальні активи) і нематеріальні активи (науково-технічна, інтелектуальна продукція і так далі).

Найважливішою складовою реальних інвестицій є інвестиції, здійснювані у формі капітальних вкладень, які в економічній літературі називають також реальними інвестиціями у вузькому сенсі слова, або капіталоформуючими інвестиціями.

Фінансові інвестиції включають вкладення коштів в різні фінансові активи - цінні папери, паї та пайові участі, банківські депозити і тому подібне.

За метою інвестування виділяють прямі і портфельні (непрямі) інвестиції.

Прямі інвестиції виступають як вкладення в статутні капітали підприємств (фірм, компаній) з метою встановлення безпосереднього контролю і управління об'єктом інвестування. Вони спрямовані на розширення сфери впливу, забезпечення майбутніх фінансових інтересів, а не лише на здобуття доходу.

Портфельними інвестиціями є кошти, вкладені в економічні активи з метою отримання доходу (у формі приросту ринкової вартості інвестиційних об'єктів, дивідендів, відсотків, інших грошових виплат) і диверсифікації ризиків. Як правило, портфельні інвестиції є вкладеннями в придбання тих, що належать різним емітентам цінних паперів, інших активів.

Доволі часто реальні і фінансові інвестиції розглядають як відповідно прямі і портфельні. Зокрема, прямі інвестиції, що є вкладеннями, спрямованими на встановлення безпосереднього контролю і управління об'єктом інвестування, можуть здійснюватися не лише в реальні економічні активи, але і у фінансові інструменти. Можливість управління об'єктом інвестування досягається через придбання контрольного пакету акцій, інші форми контрольної участі. Портфельними інвестиціями є вкладення, орієнтовані на поточного доходу [2].

За терміном вкладень виділяють короткострокові, середньострокові і довгострокові інвестиції.

Під короткостроковими інвестиціями розуміються зазвичай вкладення коштів на період до одного року. Дані інвестиції носять, як правило, спекулятивний характер. Середньостроковими інвестиціями є вкладення коштів на термін від одного року до трьох років, довгострокові інвестиції - на термін понад три роки.

За формами власності на інвестиційні ресурси виділяють приватні, державні, іноземні і спільні (змішані) інвестиції.

Під приватними (недержавними) інвестиціями розуміють вкладення коштів приватних інвесторів: громадян і підприємств недержавної форми власності.

Державні інвестиції – це вкладення, здійснювані державними органами влади і управління, а також підприємствами державної форми власності.

До іноземних інвестицій відносять вкладення коштів іноземних громадян, фірм, організацій, держав.

Під спільними (змішаними) інвестиціями розуміють вкладення, здійснювані вітчизняними і зарубіжними економічними суб'єктами.

За регіональною ознакою розрізняють інвестиції у межах країни і за кордоном.

Внутрішні (національні) інвестиції включають вкладення коштів в об'єкти інвестування в межах даної країни.

Інвестиції за кордоном (зарубіжні інвестиції) розуміються як вкладення коштів в об'єкти інвестування, розміщені поза територіальними межами даної країни.

Важливість задачі з'ясування ролі інвестицій у відтворювальному процесі обумовлює необхідність введення такого класифікаційного критерію, як сфера вкладень, відповідно до якого можна виділити виробничі і невиробничі інвестиції. Визначальне значення для економічної системи мають виробничі інвестиції, забезпечуючи відтворення і приріст індивідуального і суспільного капіталу.

Класифікація інвестицій, здійснюваних у формі капітальних вкладень. У економічній літературі є і інші класифікації інвестицій, що відображають, як правило, деталізацію їх основних форм. Зокрема, інвестиції, здійснювані у формі капітальних вкладень, підрозділяють на наступні види:

1) оборонні інвестиції, спрямовані на зниження риски з придбання сировини, комплектуючих виробів, на утримання рівня цін, на захист від конкурентів і т.д.;

2) наступальні інвестиції, обумовлені пошуком нових технологій і розробок, з метою підтримки високого науково-технічного рівня вироблюваної продукції;

3) соціальні інвестиції, метою яких є поліпшення умов праці персоналу;

4) обов'язкові інвестиції, необхідність в яких пов'язана із задоволенням державних вимог в частині екологічних стандартів, безпеки продукції, інших умов діяльності, які не можуть бути забезпечені за рахунок лише вдосконалення менеджменту;

5) представницькі інвестиції, спрямовані на підтримку престижу підприємства.

Залежно від спрямованості дій виділяють:

1) початкові інвестиції (нетто-інвестиції), які здійснюються при придбанні або засновані підприємства;

2) екстенсивні інвестиції, які спрямовані на розширення виробничого потенціалу;

3) реінвестиції, під якими розуміють вкладення інвестиційних коштів, що вивільняються, в придбання або виготовлення нових засобів виробництва;

4) брутто-інвестиції, що включають нетто-інвестицію і реінвестиції.

У економічному аналізі застосовується і інше угрупування інвестицій, які здійснюються у формі капітальних вкладень:

1) інвестиції, що направлені на заміну устаткування, зношеного фізично або морально;

2) інвестиції на модернізацію устаткування, їх метою є перш за все скорочення витрат виробництва або поліпшення якості продукції, що випускається;

3) інвестиції в розширення виробництва (задачею такого інвестування є збільшення можливостей випуску товарів для ринків, що раніше сформувалися, в рамках вже існуючих виробництв при розширенні попиту на продукцію або перехід на випуск нових видів продукції);

4) інвестиції на диверсифікацію, пов'язані із зміною номенклатури продукції, виробництвом нових видів продукції, організацією нових ринків збуту;

5) стратегічні інвестиції, спрямовані на впровадження досягнень науково-технічного прогресу, підвищення рівня конкурентоспроможності продукції, зниження господарських ризиків.

За допомогою стратегічних інвестицій реалізуються структурні зміни в економіці, розвиваються ключові імпортозаміщюючі виробництва або конкурентноздатні експортно-орієнтовані галузі.

1.2

Процес інвестування

Інвестиційному процесу притаманні всі ознаки системи: у ньому завжди присутній суб'єкт (інвестор), об'єкт (об'єкт інвестицій), зв'язок між ними (інвестування з метою отримання інвестиційного доходу) і середовище, в якому вони існують (інвестиційне середовище). При цьому зв'язок виступає системоутворюючим чинником, оскільки об'єднує решту всіх елементів в одне ціле. Системний підхід дозволяє вичерпно описати суть інвестиційного процесу і дати дієві визначення основних понять[3].

Інвестиційний процес – специфічний для певного інвестиційного середовища процес залучення інвестора до об'єкту інвестицій, здійснюваний з метою отримання керованого інвестиційного доходу за допомогою інвестування.

Інвестиційне середовище – одинична або множинна сфера діяльності, що переважно визначає специфіку та наочний змісти інвестиційного процесу.

Інвестиція – вкладення інвестора в об'єкт інвестицій, що робить його учасником цього процесу, при цьому наочна наповненість вкладення визначає характер зв'язку інвестора з об'єктом інвестицій і можливі засоби дії на цей об'єкт. Інвестиції можуть бути не тільки фінансовими, але, наприклад, управлінськими або науковими.

Інвестування – процес безпосередньої або опосередкованої дії інвестора на об'єкт інвестицій, здійснюваний з метою зміни його властивостей.

Інвестор – суб'єкт, орієнтований на зміну властивостей об'єкту інвестицій, що дозволяє при мінімальних вкладеннях в цей об'єкт заповнити дефіцит необхідних для власного розвитку ресурсів і змінити власні властивості в потрібному для себе напрямі.

Інвестиційний об'єкт – об'єкт, що потребує залучення інвестицій для забезпечення подальшого існування або розвитку і готовий розділити з інвестором інвестиційний дохід.

Об'єкт інвестицій – об'єкт, властивості якого дозволяють інвесторові за допомогою участі в ньому отримати інвестиційний дохід.

Інвестиційний дохід – змінені властивості об'єкту інвестицій, що призводять до зміни властивостей інвестора.

Приведені вище визначення основних понять значно розширюють дієву сферу інвестиційних процесів і, що саме головне, дають ключ до розуміння суті управління інвестиціями. І одних тільки визначень вже достатньо, аби поглянути на інвестування не просто як на елементарне вкладення коштів, але й сприйняти його як активний спосіб участі інвестора в процесі з метою зміни його властивостей.

Фінансові ринки - механізм, що зводить "продавців" і "покупців", за допомогою посередників (фондові біржі). Є декілька видів фінансових ринків - ринок акцій, облігацій, ринок ф'ючерсів і опціонів [4].

Інвестори беруть участь у фінансових операціях на ринках як безпосередньо, так і через "фінансові інститути" - банки, страхові і пенсійні компанії (фонди), інвестиційні фонди.

Найважливішим учасником фінансових ринків, як правило, є держава – як продавець державних облігацій, як інвестор (розміщуючи тимчасово вільні кошти) і як регулюючий орган.

Компанії – як правило, виступають в ролі нетто-позичальники.

Приватні особи – постачають на ринок значну частину вільних коштів, з метою отримання доходу.

Типи інвесторів – індивідуальні інвестори (приватні особи) і інституційні інвестори (професійні інвестори, що оперують коштами клієнтів, привернутих фінансовими інститутами).

Інвестиційна діяльність у всіх її формах і видах пов’язана з ризиком, рівень якого посилюється з переходом до ринкових стосунків в економіці.

Під інвестиційним ризиком розуміється вірогідність виникнення фінансових втрат (зниження прибули, доходів, втрати капіталу і тому подібне) в ситуації невизначеності умов інвестиційної діяльності [5].

Види інвестиційних ризиків доволі різноманітні. Їх можна класифікувати за наступними ознаками:

За формами інвестування прийнято розрізняти наступні види ризиків:

1) реального інвестування (пов'язаний з невдалим вибором місце розташування об'єкту, що будується);

2) істотним зростанням цін на інвестиційні товари і др.;

3) фінансового інвестування (ризик пов'язаний з необміркованим підбором фінансових інструментів для інвестування).

4) За джерелами виникнення виділяють два основні види рисок:

5) систематичний (або ринковий) (виникає для учасників інвестиційної діяльності і форм інвестування);

6) несистематичний (властивий конкретному об'єкту інвестування або інвесторові).

Інвестиційні ризики вимірюються різними методами - шляхом розрахунку середньоквадратичного відхилення, коефіцієнта варіації а також експертним шляхом. Середньоквадратичне відхилення є найбільш поширеним показником оцінки рівня інвестиційних ризиків. Розрахунок цього показника дозволяє врахувати коливання очікуваних доходів від різних інвестицій. Коефіцієнт варіації дозволяє визначити рівень ризиків, якщо показники середніх очікуваних доходів відрізняються між собою. Експертний метод оцінки ризиків здійснюється в тому випадку, якщо у інвестора відсутні необхідні нормативні дані для розрахунків вищевикладених показників або якщо намічений проект не має аналогів.

Результати оцінки ризиків за окремими інвестиційними проектами дозволяють кількісно оцінити їх рівні. У цих цілях використовують наступні критерії оцінки [6].

1 Безризикові інвестиції. До них відносять, як правило, короткострокові державні облігації.

2 Інвестиції з рівнем допустимого ризику. Критерієм рівня допустимого ризику виступає можливість втрати всієї суми розрахункового чистого прибутку за даним інвестиційним проектом.

3 Інвестиції з рівнем критичного ризику. В цьому випадку критерієм рівня ризику виступає можливість втрати не тільки прибутку, але і всієї суми розрахункового валового доходу за даним інвестиційним проектом.

4 Інвестиції з рівнем катастрофічного ризику. Критерієм цього рівня ризику виступає можливість втрати всіх активів інвестора в результаті банкрутства.

Цінним папером (ЦП) є документ, що засвідчує майнові, позикові і деякі інші права і зобов'язання, реалізація яких можлива тільки за його пред'явленням, а передавання – при зміні права власності на цей документ. Цінний папір має свою вартість, що виражається в грошах.

До "класичних" цінних паперів можна віднести:

- акції;

- облігації;

- векселі.

- Деякі дослідники виділяють групу похідних цінних паперів:

- варранти;

- стріпи;

- ф'ючерси;

- опціони.

- До інших цінних паперів відносять:

- чеки;

- депозитні, ощадні і інвестиційні сертифікати;

- банківські ощадні книжки на пред'явника;

- коносаменти і складські свідоцтва;

- паї пайових інвестиційних фондів.

Виникнення цінних паперів пов'язане з розвитком товарно-грошових стосунків в людському суспільстві. Прототипи цінних паперів з'явилися ще в Стародавньому світі. Сам термін "цінний папір" виник завдяки тому, що ці документи набули широкого поширення саме в паперовій формі [7].

Будь-який цінний папір може продаватися і купуватися. З продажем цінного паперу всі права, зобов'язання і стосунки переходять до його нового власника. До такого ж результату приводять акти міни, дарування або заповіту (після того, як заповіт набуде чинності). Часткова передача прав, позначених в цінному папері не допускається.

Цінний папір можна також вкласти в те або інше підприємство, проте, в цьому випадку особа, що здійснює вкладення втрачає свої права і зобов'язання. Всі ЦП діляться на три основні групи.

Пайові ЦП, за якими емітент не несе обов'язків повернути кошти, інвестовані в його діяльність, але які свідчать про участь в статутному фонді, наділяють їх власників правом на участь в управлінні виробництвом і отриманні частини прибутку у вигляді дивідендів і частини майна при ліквідації емітента.

Боргові ЦП, за якими емітент несе відповідальність повернути в призначити термін кошти інвестовані в його діяльність або які не наділяють їх власників правом на участь в управлінні виробництвом.

Похідні ЦП, механізм обігу яких пов'язаний з пайовими, борговими ЦП і іншими фінансовими інструментами або правами відносно їх.

В Україні випускаються і приймають участь в процесі обігу наступні види ЦП: акції, облігації внутрішніх республіканських (державних) і місцевих позик, облігації підприємств, казначейські зобов'язання підприємств, ощадні сертифікати, векселі, приватизаційні сертифікати, інвестиційні сертифікати .

Цінні папери з фіксованим доходом – це боргові зобов'язання, в яких емітент зобов'язується виконати відповідні дії. Як правило, це оборотна виплата грошової суми і процентної винагороди.

Існують такі різновиди цінних паперів з фіксованим доходом:

1) державна позика (позика уряду на створення спеціальних фондів);

2) комунальна позика (за для збалансування державних фінансів місцевих органів управління);

3) комунальні облігації і заставні листи (іпотечні банки дають довгострокові кредити під заставу земельних ділянок або під боргове зобов'язання товариств);

4) промислова облігація (боргові зобов'язання з|із| фіксованим доходом промислової компанії).

Дещо подібні до промислових облігацій боргові зобов'язання і опціоні позики. Це перехідні до акцій форми цінних паперів з фіксованим доходом (їх купівля пов'язана з можливістю придбання акції в майбутньому). Опціоні позики і конверсійні зобов'язання, як і промислові облігації, котируються на біржі, їх курс публікується щодня [8].

Акція є ЦП без встановленого терміну обігу, яка засвідчує пайову участь її утримувача в статутному фонді акціонерного товариства, підтверджує членство в акціонерному товаристві і дає право її власникові на отримання частини прибутку у вигляді дивідендів, а також в розділі майна при ліквідації акціонерного товариства.

Номінал (номінальна вартість) акції – це грошова сума, що позначена на акції і відображає частку статутного фонду акціонерного товариства, що доводиться на одну акцію.

Дивіденд – частина чистого прибутку акціонерного товариства, що розподіляється серед акціонерів пропорційно числу акцій, які знаходяться в їх власності.

Акції широко використовувалися не тільки при створенні, але і при реорганізації акціонерних товариств, а також при їх злитті і поглинанні. Якщо засновники хочуть збільшити статутний капітал, то вони випускають нову серію акцій. При зменшенні статутного капіталу, навпаки, акції скуповуються у колишніх власників. Іноді за бажанням засновників акції роздрібнюються, тобто одна акція перетворюється, наприклад, в дві (їх номінал також зменшується в два рази), або навпаки, консолідуються. Ці операції проводяться, в основному, для спрощення розрахунків між акціонерами.

При утворенні великих компаній акції випускаються крупними серіями. Тому акціями торгують як будь-яким іншим товаром. Ціна, за якою акція продається на ринку, називається ринковою ціною. Ринкова ціна, як правило, відрізняється від номінальної. Якщо ринкова ціна більше номінальної, то їх різниця називається ажіо, якщо навпаки, то дизажіо.

Дуже часто говорять також і про балансову вартість акції. Балансова вартість акції – це відношення вартості активів акціонерного суспільства до кількості випущених акцій.

У законі України "Про ЦП і фондову біржу" виділяють наступні види акцій: іменні, на пред'явника, привілейовані та прості.

Іменними є акції, оборот яких, а також деякі додаткові реквізити фіксуються в спеціальній книзі реєстрації акцій, яка ведеться АТ.

Привілейовані акції дають право акціонерові на переважне отримання дивідендів і пріоритетну участь в розділі майна АТ при його ліквідації.

Існують також акції без номінальної вартості, які при ліквідації акціонерного товариства гарантують акціонерам повернення лише певної частини наявних коштів акціонерного товариства, а не всієї номінальної вартості.

Варранти – спеціальні гарантії, що дають право акціонерові на покупку акцій нового випуску [9].

Першим кроком емісії ЦП є реєстрація інформації про випуск ЦП. Загальний реєстр випуску ЦП в Україні ведеться держкомісією по ЦП і фондовому ринку. Інформація про випуск ЦП має бути підписана емітентом і торговцем ЦП. Емітент також надає заяву про реєстрацію акцій і копію статуту акціонерного товариства. Протягом 30 днів з дня подачі цих документів орган реєстрації видає свідоцтво про реєстрацію ЦП, яке є підставою для отримання бланків ЦП або розміщення замовлення на їх виготовлення.

У відповідності до закону "Про ЦП і фондові біржі" не менш, ніж за 10 днів до початку підписки на акції, в органах друку Верховної ради, кабінету міністрів і офіційному виданні фондової біржі має бути опублікована інформація про випуск акцій.

Звичайні акції привертають інвесторів з різних причин: це і можливість добре заробити, якщо курс "злетить", для власників крупних пакетів дивіденди можуть служити джерелом постійного доходу [10]. Враховуючи різноманіття акцій, що продаються та покупаються на фондовому ринку (у США більше 20000 паперів), - можна стверджувати, що яка б не була мета інвестора, він завжди може підібрати папери, відповідні його інвестиційним стратегіям.

Звичайні акції класифікуються за наступними ознаками.

Першокласні акції (блакитні фішки, "blue chips") - акції бездоганної якості, ризик значних фінансових втрат мінімальний. Ці компанії займають ключові позиції в своїх галузях (Макдоналдс, Майкрософт, Дженерал електрик) (Газпром, Ощадбанк). Проте інвестування тільки в "блакитні фішки" має певний недолік - на розвиненому ринку акцій капіталізація цих компаній (добуток ціни акцій на їх загальну кількість) зазвичай на стільки велика, що наприклад, зростання ціни акцій в 2 рази вимагає величезних коштів - і тому стрімке зростання цін - не для цих паперів.

Відносно невеликі компанії, що мають видатні досягнення в динаміці прибутків і зростанні об'ємів продажу - акції зростання. Всі теперішні "блакитні фішки" пройшли колись цей етап. По даних акціях практично не виплачуються дивіденди, основний дохід - зростання курсової вартості.

Спекулятивні акції – акції, що не мають стабільних успіхів, але які демонструють високу ліквідність і значні коливання ціни.

Оборонні акції – акції, курс яких мало схильний до зниження у разі погіршення стану економіки, або навіть зростає в умовах спаду.

Основні стратегії на ринку акцій.

Стратегія довгострокового утримання позицій ("бай энд холд") - проста але ефективна стратегія. Припускає придбання першокласних акцій. В кращому разі вимагає можливості регулярного докуповування паперів протягом тривалого періоду. Результат (прибутковість) істотно зростає, якщо проводити "додавання" у разі істотних (20 і більш %) зниження ринку. Мінуси очевидні - можлива над тривала затримка в позиціях у разі невдалої точки первинного входу.

Стратегія інвестування "в індекс" - різновид попередньої стратегії, причому акції стримуються відповідно до їх частки в загальноприйняті індекси (США - Доу Джонс, S&P500).

Стратегія портфеля зростання - в портфель придбаються акції, що мають (з погляду керівника) високий потенціал зростання. Плюс даної стратегії - висока прибутковість на зростаючому ринку.

Стратегія агресивного управління портфелем - стратегія, направлена на додаткову прибутковість, отриману за рахунок високого професіоналізму керівника. Достатньо критична до поведінки ринку.

Інвестиційний сертифікат – це частина в спеціальному фонді цінних паперів (інвестиційному фонді), якою керує інвестиційна компанія. Інвестиційний фонд може бути за різними принципами: може включати тільки акції крупних компаній або тільки облігації [11]. Основною метою формування такого фонду є мінімізація курсових дивідендів і відповідно процентних ризиків на основі широкої диференціації внесків і виплат власникам інвестиційних сертифікатів максимальних доходів.

У сфері діяльності сучасних фондових бірж з'являється ряд нових цінних паперів, причиною в основному є необхідність удосконалення організаційної структури фондових ринків. До цих нових цінних паперів відносяться конвертовані акції і облігації, ф'ючерси, опціони.

Ф'ючерси – це стандартні строкові контракти, укладені між продавцем (емітентом) і покупцем на здійснення купівлі-продажу відповідного цінного паперу за заздалегідь зафіксованою ціною. Опціони відрізняються від ф'ючерсів тим, що вони припускають право, а не зобов'язання проведення тієї або іншої операції, якою керується покупець опціону. Він обмежує вплив на свої активи і пасиви негативного руху ринкових показників сумою, сплаченою за контракт.

Одним з різновидів опціонів є варранти, які дають їх власникові право на придбання відповідних фондових цінностей [12]. Їх відрізняє від опціонів довший термін, а також факт, що опціон, природно, випускається на існуючий актив.

Облігація - цінний папір, що засвідчує внесення її власником грошових коштів і яка підтверджує зобов'язання відшкодувати йому номінальну вартість цього цінного паперу в передбачений в ній термін із сплатою фіксованого відсотка (якщо інше не передбачене правилами випуску).

Основні відмінності облігації від акції:

1) облігація приносить дохід тільки протягом строгого визначеного, вказаного на ній терміну;

2) на відміну від нічим не гарантованого дивіденду по простій акції облігація зазвичай приносить її власникові дохід у вигляді заздалегідь встановленого відсотка від номінальної вартості;

3) облігація акціонерного товариства не дає права виступати її власникові як акціонерові даного товариства.

Дохід по облігаціях зазвичай нижче за дохід по акціях, але він надійніший, оскільки у меншій мірі залежить від ситуації на ринку і циклічних коливань в економіці [13].

Номінальна ціна облігації служить базою при подальших перерахунках і при нарахуванні відсотків. Окрім неї облігації мають викупну ціну, яка може збігатися, а може і відрізнятися від номінальної залежно від умов позики. Окрім цього, облігація має ринкову ціну, визначувану умовами позики і ситуацією, що склалася у нинішній момент на ринку облігацій. Курс облігації - це значення ринкової ціни, виражене у відсотках до номіналу. Якщо облігації продаються нижче за номінал, а погашаються за номіналом, говорять що продаж проводиться "з дисконтом". Якщо облігації продаються за номіналом, а погашаються з нарахуванням додаткових відсотків, говорять, що облігації погашаються "з премією". Іноді щорічні нарахування відсотків комбінуються з дисконтом або премією.

Останніми роками варранти все частіше випускаються з облігаціями, що зробило останні привабливішими в очах інвесторів. Купуючи облігацію, власник, фактично, видає кредит, який повинен принести прибуток, достатній для сплати відсотків і дивідендів.

Конвертовані облігації відрізняються від облігацій з варрантами тим, що їх власник не може продати право отримання акції за фіксованою ціною на ринку окремо від облігації [14].

Казначейські зобов'язання - це вид ЦП на пред'явника, які розміщуватися виключно на добровільній основі серед населення і свідчать про внесення їх власником грошових коштів до бюджету і дають право на отримання фінансового доходу.

Ще одним цінним папером, без якого неможливо уявити собі нормальне функціонування економіки, є вексель.

Вексель – це цінний папір, що становить зобов'язання однієї сторони заплатити деяку суму грошей іншій стороні після досягнення певної дати в майбутньому.

Векселі поділяються на дві основні групи: прості і перекладні.

Простий вексель (вексель соло) - це такий вексель, по якому платить сторона, що його виписала.

Перевідний вексель (тратта) – це такий вексель, який виписує одна особа, а платить по ньому інша.

Похідні цінні папери або деривативи – це такі цінні папери, права та зобов'язання за якими пов'язані з цінними паперами [15].

Слово "дериватів" походить від англійського терміну "derivative" – похідна функція.

Похідні цінні папери можна розглядати також як документальне оформлення різноманітних контрактів і договорів, пов'язаних з "класичними" цінними паперами, такими як акція і облігація.

Нижче приведені цінні папери, не дивлячись на достатньо широке розповсюдження, грають в світі економіки і фінансів службову роль.

Банківський депозитний сертифікат – це цінний папір, письмове свідоцтво банку про внесок грошових коштів, що засвідчує право вкладника або його правонаступника на отримання у встановлений термін суми депозиту (внеску і відсотків по ньому) для юридичних осіб.

Банківський ощадний сертифікат – це банківський депозитний сертифікат але вже для фізичних осіб.

Банківська ощадна книжка на пред'явника – це цінний папір, який підтверджує внесення до банківської установи грошової суми і яка задовольняє право книжки власника на її отримання відповідно до умов грошового внеску. Права вкладника можуть вільно передаватися іншим особам шляхом простого вручення книжки.

Інвестиційний сертифікат – це цінний папір, що засвідчує частку участі в інвестиційному фонді, право на управління і розпорядження яким належить інвестиційній компанії.

Банківський чек – це цінний папір, що містить нічим не обумовлене розпорядження чекодавця банку провести платіж вказаної в нім суми чековласникові.

Коносамент – це цінний папір, товаророзпорядчий документ, що засвідчує право власника розпоряджатися вказаним в коносаменті вантажем і отримати вантаж після морського перевезення. Одночасно коносамент наділяється властивістю, яка покладає на перевізника нічим не обумовлений обов'язок по видачі вантажу пред'явникові коносамента.

Пай пайового інвестиційного фонду – це, по суті, акція пайового інвестиційного фонду, яку купує інвестор.

Більшість підприємств самостійно стягають матеріальні, трудові і грошові ресурси на різних видах ринків, через які розповсюджується переважна частина суспільного продукту, вираженого в натуральній або у вартісній формі. Це ринок реальних активів (де продаються і купуються матеріальні ресурси), ринок праці, фінансовий ринок (розподіл грошових коштів між учасниками економічних стосунків).

Оскільки на цих ринках реалізуються різні форми фінансових зв'язків і стосунків, то з цих позицій розрізняють такі фінансові ринки, як кредитовий, грошовий, валютний, ринок цінних паперів (РЦП) або фондовий ринок, страховий та ін.

Ринок цінних паперів (фондовий ринок) – це система, усередині якої відбувається купівля-продаж цінних паперів.

Ринок цінних паперів (фондовий ринок - ФР) охоплює як кредитні стосунки, так і стосунки співволодіння, що виражаються через випуск спеціальних документів (цінних паперів), які мають власну вартість і можуть продаватися, купуватися або погашатися.

Структуру фондового ринку України можна представити у вигляді наступних блоків:

1) емітенти (підприємства, що приватизуються та корпоратизуються):

- юридичні особи - суб'єкти підприємницької діяльності;

- держава (НБУ, Мінфін, місцеві органи влади).

- інвестори (громадяни держави, юридичні особи і інституційні інвестори - страхові компанії, пенсійні і інвестиційні фонди).

2) спеціалізовані органи по обліку, збереженню і розрахункам по ЦП:

- національний депозитарій;

- кліринговий банк.

3) державні органи, регулюючі РЦП:

- державна комісія з ЦП і ФР;

- Міністерство фінансів і НБУ;

- Міністерство економіки;

- Фонд державного майна;

- Антимонопольний комітет.

4) фінансові посередники:

- торговці ЦП;

- інвестиційні фонди;

- банки і фондові біржі;

- страхові компанії.

5) само регульовані організації учасників РЦП :

- українська асоціація торговців ЦП;

- українська асоціація довірчих товариств, інвестиційних фондів.

6) цінні папери (акції, облігації, казначейські зобов'язання, векселі, інвестиційні сертифікати, сертифікати на компенсацію внесків населення, земельні сертифікати).

Ринок цінних паперів може бути умовно роздільний на окремі сегменти (ринки у вужчому значенні). Можливі наступні класифікації РЦП за наступними основними ознаками:

1) за емітентами (держава, приватний сектор, іноземні суб'єкти); відповідно всі ЦП можуть бути умовно віднесені до державних, приватних або міжнародних;

2) за економічною природою ЦП (ЦП, що виказують стосунки співволодіння - акції; ЦП, що опосередковують кредитні стосунки, - різні фірми боргових зобов'язань: облігації, казначейські векселі і ноти; похідні фондові цінності - оборотні облігації, спеціальні ЦП банків, має права і обов'язки по опійних контрактах);

3) за зв’язком ЦП з їх первинним розміщенням і подальшим обігом (первинні ЦП - забезпечують надходження фондової цінності на ринок; вторинні ЦП - перепродаж інструменту, що вже поступив на ринок, іншим суб'єктам);

4) за тривалістю періодів залучення тимчасово вільних коштів.

5) за способом виплати доходів - ЦП з фіксованим доходом і ЦП з доходом, що змінюється;

6) по територіях, на яких обігаються ЦП. Виділяють: регіональні (місцеві), національні і світові РЦП;

7) за рівнем ризику, пов'язаного з володінням ЦП.

Зважаючи на різноманіття операцій з фондовими цінностями і багатогранності функцій, що виконуються різними учасниками РЦП, не представляється можливим дати їм єдину, вичерпну класифікацію. Вона може бути здійснена, наприклад, за наступними ознаками:

1) за характером економічної поведінки учасників ринку (держава, населення і комерційні організації).

за рівнем професіоналізму і видам діяльності по ЦП (професійні, такі, що мають ліцензію, і непрофесійні учасники РЦП;

2) за відношенням до громадянства конкретної країни. Можна сказати, що на ринку цінних паперів відбувається реалізація цінних паперів.

Ринок цінних паперів ділиться на первинний і вторинний.

Первинний ринок цінних паперів – це такий ринок, де відбувається розміщення щойно випущених цінних паперів.

Розміщення щойно випущених цінних паперів називається первинним розміщенням або емісією, а організація, що проводить первинне розміщення, – емітентом. Покупець щойно випущених цінних паперів називається інвестором.

Учасник первинного ринку може виступати як в ролі емітента, так і в ролі інвестора.

Вторинний ринок цінних паперів – це такий ринок, де відбувається торгівля раніше випущеними цінними паперами.

Первинний ринок цінних паперів – поняття, загалом, абстрактне: не існує такого місця в просторі, де б він розташовувався. Щодня сотні підприємств проводять розміщення нових цінних паперів [16]. Тому можна говорити про те, що первинний ринок існує в розподіленій формі. Як вже раніше мовилося, на первинний ринок цінні папери поступають великими серіями або траншами.

Суб'єкти (учасники) первинного ринку цінних паперів.

1 Фізичні особи.

2 Юридичні особи – промислові компанії, фірми комерційні банки, страхові товариства, пенсійні фонди, пайові інвестиційні фонди.

3 Держава, органи регіонального і муніципального управління.

На первинному ринку розміщуються в основному акції і облігації. Про первинний ринок векселів не говорять, оскільки в даний час вони практично не випускаються серійно [17]. Виняток становлять фінансові векселі, що розміщуються комерційними банками, державою, регіонами і органами муніципального управління; ці векселі, по суті, безкупонні облігації.

Юридичні особи розміщують на первинному ринку акції для:

- формування статутного фонду;

- збільшення статутного фонду;

- реорганізації.

Пайові інвестиційні фонди розміщують свої акції (паї) серед інвесторів, привертаючи, таким чином, необхідний капітал.

Інвестори діляться на два великі класи:

- індивідуальні;

- інституційні.

Індивідуальні інвестори вкладають свої грошові кошти на ринок цінних паперів самостійно або через інституційних інвесторів, які виступають в ролі посередників.

Держава, органи регіонального і муніципального управління також виходять на первинний ринок облігацій як емітенти [18]. Первинний ринок державних облігацій дуже тісно пов'язаний з вторинним ринком, разом з ним він утворює єдину систему, що грає в житті суспільства величезну роль.

Інвесторами на первинному ринку можуть виступати всі учасники ринку. З погляду інвестора облігація – це інструмент:

- отримання доходу;

- розміщення тимчасово вільних грошових коштів;

- планування фінансової діяльності підприємства;

- страхування від пониження відсоткової ставки.

Мета емітента акцій на первинному ринку цінних паперів – розміщення запланованого траншу за максимально можливою ціною. Різниця між фактичною сукупною ціною розміщення серії нових акцій і їх сукупною номінальною вартістю називається засновницьким прибутком.

Мета емітента облігацій на первинному ринку цінних паперів – розміщення запланованого траншу за максимально можливою ціною. Чим вище буде ціна покупки облігацій інвесторами, тим дешевше обійдеться позика емітенту. Розміщуючи облігації, емітент зобов'язаний передбачити конкретний механізм виплати відсотків ним і їх погашення. Обсяг випуску треба зробити оптимальним: на облігації повинен зберігатися попит з боку інвесторів, отже, об'єм емісії не має бути великим.

Мета покупця акцій (інвестора) на первинному ринку – купити дешевше надійні акції найбільш перспективних підприємств, щоб потім отримати великі дивіденди і виграти надалі від зростання вартості раніше куплених цінних паперів.

Мета покупця облігацій (інвестора) на первинному ринку – купити дешевше надійні облігації найбільш перспективних емітентів, щоб потім отримати дохід у вигляді різниці між ціною покупки і продажу (погашення) облігації, а також у вигляді купонних відсотків.

Цілі емітентів і інвесторів на первинному ринку цінних паперів протилежні: між емітентами і інвесторами існує суперечність. Конкретна ціна розміщення акцій або облігацій – плід компромісу між ними.

Крім того, кожен конкретний емітент і інвестор по-різному оцінюють ціну акції або облігації. Тому на ринку цінних паперів має місце також конфлікт уявлень.

Вкладення юридичних і фізичних осіб в цінні папери вимагають ефективного управління. В зв'язку з цим існує поняття управління портфелем цінних паперів.

У світовій практиці фондового ринку, що склалася, під інвестиційним портфелем розуміється якась сукупність цінних паперів, що належать фізичній або юридичній особі, виступаюча як цілісний об'єкт управління. Сенс портфеля – поліпшити умови інвестування, додавши сукупності цінних паперів такі інвестиційні характеристики, які недосяжні з позиції окремо узятого цінного паперу і можливі тільки при їх комбінації [19].

Зміст управління портфелем цінних паперів – це планування, аналіз і регулювання складу портфеля, здійснення діяльності по його формуванню і підтримці в цілях досягнення поставлених задач забезпечення його прибутковості, ефективності при збереженні необхідного рівня ліквідності і мінімізації витрат на обслуговування. Портфель цінних паперів є інструментом, за допомогою якого інвесторові забезпечується необхідна стійкість доходу при мінімальному ризику.

Найбільш важливими параметрами планування і контролю в рамках управління портфелем цінних паперів є: прибутковість портфеля, ризик портфеля, визначення стратегії в управлінні портфелем.

Портфель цінних паперів може складатися з поєднання різних цінних паперів і містити звичайні і привілейовані акції, короткострокові папери з фіксованим доходом, облігації, похідні інструменти. У ідеалі портфель повинен складатися з цінних паперів широкого спектру галузей.

У портфель можуть входити інвестиції в одну або безліч компаній.

В процесі формування портфеля цінних паперів інвестор повинен визначитися із структурою портфеля, тобто вибрати оптимальне співвідношення конкретних видів цінних паперів в портфелі.

Процес формування портфеля цінних паперів включає три етапи.

На першому етапі інвестором або за його дорученням брокером аналізується інформація про стан економіки в цілому, про окремі галузі економіки, інвестиційні компанії, банки, пайові фонди. Такою інформацією може бути статистична звітність, що публікується в різних засобах масової інформації, і інші джерела. На її підставі робляться припущення з приводу зростання або зниження цін на ті або інші папери, спроба оцінити рівень інфляції в країні, зміни в грошовому обігу, вірогідні потреби держави у фінансуванні, вплив на курс валюти та ін.

Підсумком першого етапу є список цінних паперів, найбільш прибуткових і найменш ризикованих для включення в портфель в певний період часу.

На другому етапі проводиться аналіз окремих сегментів ринку цінних паперів для виявлення найбільш сприятливих для інвестування на даний момент, аналізується стан емітентів, в чиї фінансові інструменти інвестується капітал. При аналізі компаній вивчаються фінансові аспекти і майбутня комерційна життєздатність самої компанії, рахунок прибутків і збитків, баланс, аналіз грошових потоків, результати діяльності компанії у минулому і прогнози на майбутнє. Для оцінки якості цінних паперів для інвестування можуть використовуватися методи фундаментального і технічного аналізу.

Фундаментальний аналіз включає методи оцінки впливу мікро- і макроекономічних показників на курс цінних паперів певних компаній в майбутньому. В рамках фундаментального аналізу для оцінки ефективності роботи компанії розглядаються показники рентабельності, фінансової стійкості, темпу зростання компанії та ін. Фундаментальний аналіз застосовується при включенні в портфель цінних паперів, в основному акцій і облігацій.

Технічний аналіз включає всі методи прогнозу короткострокового руху ринкових цін, які спираються тільки на статистику минулих операцій, об'ємів торгівлі, числа укладених операцій, тимчасових рядів ринкових цін. Всі технічні прогнози використовують рух цін у минулому для прогнозу їх майбутніх рухів в цілях визначення найбільш сприятливого часу висновку операцій з цінними паперами.

Такі прогнози припускають наявність кореляції між минулим і майбутнім.

Методи технічного аналізу в основному використовуються для регульованих біржових ринків.

На відміну від фундаментального аналізу при використанні технічного аналізу прагнуть встановити не цінність або привабливість паперів певної компанії, а загальні тенденції на ринку і, виходячи з цього, рекомендувати інвесторам загальний курс дій.

Результатом цього етапу є остаточний список портфеля.

На третьому етапі на основі отриманого основного списку формується той або інший тип портфеля.

1 Фіксований портфель зберігає свою структуру протягом встановленого терміну погашення. Це можуть бути портфелі з державних і муніципальних облігацій, а також паї. Дохід по ним виходить від різниці між номіналом і купувальною ціною по ним. Ризик невеликий.

2 Змінний портфель — це керований портфель, склад якого постійно оновлюється з метою отримання максимального економічного ефекту.

3 Спеціалізований портфель — це портфель на один вид цінних паперів — вітчизняних (галузеві і територіальні, короткострокові, середньострокові або довгострокові) або іноземних (ноти Турецькі, Бразильські та ін.).

4 Безсистемний портфель формується по волі випадку, без усякої системи. У нього можуть входити як надійні, та менш прибуткові, так і ризиковані, та більш прибуткові папери різних емітентів, галузей, видів.

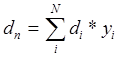

Портфель, що формується інвестором, складається з декількох активів, кожен з яких має свою очікувану прибутковість. Вказана очікувана прибутковість по кожному окремому активу визначається таким чином. Спочатку розглядається вірогідність отримання доходу і визначаються на підставі аналізу даних фондового ринку їх значення. Очікувана прибутковість конкретного активу визначається як середня арифметична, де вагами виступає вірогідність кожного результату події. Очікувана прибутковість портфеля dn

розраховується як середньозважена величина очікуваних доходностей різних активів, тобто вона розраховується за формулою:

, (1.1) , (1.1)

де di – очікувана прибутковість по i-му активу; yi – питома вага вартості i-го активу в загальній вартості всіх активів, що входять в портфель [20].

При покупці якого-небудь активу інвестор враховує не тільки значення очікуваної прибутковості, але і рівень його ризику. Розрахована викладеним вище способом очікувана прибутковість виступає як середня її величина відповідно до тієї, що мала місце динамічного активу на фондовому ринку. Вказані показники враховують відхилення фактичної прибутковості від очікуваної, як у бік зменшення, так і у бік збільшення.

Величина дисперсії активу s2

розраховується за формулою:

, (1.2) , (1.2)

де  - середня прибутковість активу; ri – прибутковість активу в i-ом періоді;n – число періодів спостереження. - середня прибутковість активу; ri – прибутковість активу в i-ом періоді;n – число періодів спостереження.

Середня прибутковість активу визначається як середня арифметична прибутковостей активу за періоди спостереження :

, (1.3) , (1.3)

Стандартне відхилення прибутковості активів (визначається як корінь квадратний з дисперсії [21].

Стандартне відхилення характеризує величину і вірогідність відхилення прибутковості активу від її середньої величини за визначений період.

Очікуваний ризик портфелю цінних паперів залежить від поєднання стандартних відхилень (дисперсій) активів, що входять в його склад. Але його не можна визначати як середньозважену величину вказаних стандартних відхилень, оскільки частина значень відхилень взаємно погашатиметься і фактичний ризик портфелю буде менший. Тому для визначення ступеня взаємозв'язку і напряму зміни прибутковостей двох активів використовують такі показники математичної статистики, як коваріація і коефіцієнт кореляції.

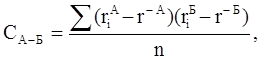

Показник коваріації визначається за формулою:

(1.4) (1.4)

де СА-Б

– коваріація прибутковості активів А і Б;  , ,  - прибутковість активів А і Б у i-ому періоді; - прибутковість активів А і Б у i-ому періоді;  , ,  – середня прибутковість активів А і Б за n періодів; n – число періодів, за які розглядалася прибутковість активів А і Б [22]. – середня прибутковість активів А і Б за n періодів; n – число періодів, за які розглядалася прибутковість активів А і Б [22].

Позитивне значення коваріації говорить про те, що прибутковість активів змінюється в одному напрямі, а негативне – у різних напрямах. Нульове значення коваріації означає, що взаємозв'язку між прибутковостями активів немає.

Іншим вживаним показником ступеня взаємозв'язку зміни прибутковостей двох активів є коефіцієнт кореляції, що розраховується за формулою:

(1.5) (1.5)

де СА-Б

– коваріація прибутковості активів А і Б;sА

, sБ

и – стандартні відхилення прибутковості активів А і Б.

Коефіцієнт кореляції змінюється в межах від –1 до +1. Позитивне значення коефіцієнта вказує на те, що прибутковість активів змінюється в одному напрямі, а негативне – в протилежному напрямі. При нульовому значенні коефіцієнта кореляції взаємозв'язок між змінами прибутковостей активів відсутній.

Ризик (дисперсія) портфелю, що складається з декількох активів,  розраховується за формулою: розраховується за формулою:

(1.6) (1.6)

де Сi-j

– коваріація прибутковості активів, що входять в портфель; yi

, yj

– питомі ваги активів в загальній вартості портфелю.

Знак подвійної суми в цій формулі означає, що при обчисленнях дисперсії спочатку для розрахунку величини yi

yj

Ci-j

питома вага першого активу yi

помножується на добуток yj

Ci-j

для всіх видів активів, потім береться питома вага другого активу і помножується на той же добуток для всіх активів, починаючи з першого. Вказані добутки сумуються і таким чином знаходиться значення дисперсії по сукупності активів, що входять в портфель.

Проблема управління ризиками існує в будь-якому секторі економіки - від сільського господарства і промисловості до торгівлі і фінансів, що і пояснює її постійну актуальність. Оскільки всі галузі економіки зв'язані в єдиний механізм завдяки фінансовій сфері, саме фінансовим ризикам приділяється найбільша увага.

Вирішення задачі портфельної оптимізації дозволяє фінансовим інститутам якнайкраще розподілити наявні фінансові кошти в цінні папери та зменшити ризик їх втрати.

Тому дипломна робота присвячена проблемі пошуку оптимальної структури портфеля цінних паперів.

Для цього у роботі необхідно розглянути такі поняття як інвестування, його види та особливість інвестування у цінні папери.

Проаналізувати існуючі моделі формування структури портфеля цінних паперів та обрати ті математичні моделі, які в подальшому буде розглянуто та описано.

Обрати метод вирішення задачі оптимізації структури портфеля цінних паперів та розробити алгоритмічне забезпечення.

Для обробки та зберігання інформації про цінні папери необхідно розробити базу даних та програмне забезпечення.

Використовуючи розроблене програмне забезпечення, провести розрахунок контрольного прикладу задачі формування портфеля цінних паперів за офіційними даними Української фондової біржі.

Результати чисельних розрахунків порівняти між собою.

2. Математичне та алгоритмічне забезпечення задачі формування портфеля цінних паперів

2.1 Математичні моделі процесу формування портфеля цінних паперів

2.1.1 Загальна модель процесу формування портфеля цінних паперів

Одним з дієвих методів оцінки при складанні інвестиційного портфеля служить моделювання. Моделювання дозволяє в короткі терміни отримати необхідні інвестиційні характеристики майбутнього портфеля залежно від кон'юнктури ринку, що складається. Розглянемо наступу оптимізаційну модель.

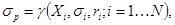

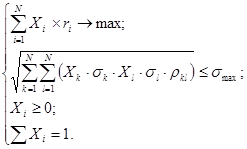

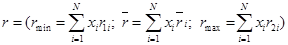

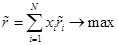

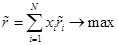

Припустимо, що задача оптимізації портфеля цінних паперів має вигляд. Вважатимемо, що портфель складається з N цінних паперів, тоді дохідність портфеля  описується функцією описується функцією  , та функція показника ризику портфеля цінних паперів , та функція показника ризику портфеля цінних паперів  має вигляд має вигляд  . .

де  — процентна частка цінного паперу в портфелі; — процентна частка цінного паперу в портфелі;  — показник ризику даного цінного паперу (середнє квадратичне відхилення прибутковості цінного паперу); — показник ризику даного цінного паперу (середнє квадратичне відхилення прибутковості цінного паперу);  — прибутковість цінного паперу. — прибутковість цінного паперу.

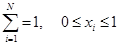

Вирішення цієї задачі має декілька обмежень:

- кількість акцій не може бути негативною:

, (2.1) , (2.1)

- сума відносних часток цінних паперів в загальному об'ємі портфеля повинна дорівнювати одиниці:

, (2.2) , (2.2)

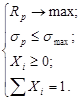

Це двокритерійна задача, де для оптимізації портфеля необхідно отримати максимальну прибутковість при мінімальному ризику:

, (2.3) , (2.3)

Ця задача не має однозначного вирішення тому необхідно ввести обмеження на один з критеріїв. Для цього введемо максимально допустиму величину ризику  . Тоді завдання оптимізації зводиться до вибору такої структури портфеля, де ризик портфеля не перевищує заданого значення, а прибутковість портфеля є максимальною. . Тоді завдання оптимізації зводиться до вибору такої структури портфеля, де ризик портфеля не перевищує заданого значення, а прибутковість портфеля є максимальною.

(2.4) (2.4)

За моделлю Марковіца визначаються показники, що характеризують об'єм інвестицій і ризик що дозволяє порівнювати між собою різні альтернативи вкладення капіталу з погляду поставлених цілей і тим самим створити масштаб для оцінки різних комбінацій .

Як масштаб очікуваного доходу з ряду можливих доходів на практиці використовують найбільш вірогідне значення, яке в разі нормального розподілу збігається з математичним очікуванням.

Модель базується на тому, що показники прибутковості різних цінних паперів взаємопов'язані: із зростанням доходності одних паперів спостерігається одночасне зростання і по іншим паперам, треті залишаються без змін, а в четвертих, навпаки доходність знижується. Такий вид залежності не детермінований, тобто однозначно визначений, а є стохастичним, і називається кореляцією.

Класична задача портфельної оптимізації, вперше, розглянута Г. Марковіцем, базується на припущеннях про нормальність розподілу доходностей акцій і стаціонарності фінансових процесів[23].

Математичне очікування доходу по i-ому цінному паперу (ri

) розраховується таким чином:

, (2.5) , (2.5)

де  – можливий дохід по i-ому цінному паперу; – можливий дохід по i-ому цінному паперу;  – вірогідність отримання доходу; – вірогідність отримання доходу;  – кількість цінних паперів; – кількість цінних паперів;  –розраховується за формулою. –розраховується за формулою.

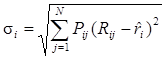

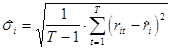

Для визначення ризику служать показники розсіювання, тому чим більше розкид величин можливих доходів, тим більше небезпека, що очікуваний дохід не буде отриманий. Мірою розсіювання є середньоквадратичне відхилення:

, (2.6) , (2.6)

У моделі Марковіца для визначення ризику замість середньоквадратичного відхилення використовується дисперсія Di

, рівна квадрату  . .

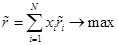

Прибутковість портфеля цінних паперів (середньовзвішеність прибутковостей паперів, що його складають) можна визначити за формулою:

( 2.7) ( 2.7)

де  — кількість цінних паперів в портфелі; — кількість цінних паперів в портфелі; —відсоткова частка даного паперу в портфелі; —відсоткова частка даного паперу в портфелі; — прибутковість даного паперу. — прибутковість даного паперу.

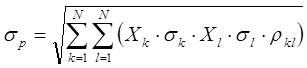

Ризик портфеля цінних паперів визначається середнім квадратичним відхиленням прибутковості портфеля:

, (2.8) , (2.8)

де  — процентні частки даних паперів в портфелі; — процентні частки даних паперів в портфелі;  , ,  — ризик даних паперів (середньоквадратичне відхилення); — ризик даних паперів (середньоквадратичне відхилення);  —коефіцієнт лінійної кореляції, де —коефіцієнт лінійної кореляції, де  розраховується за формулою: розраховується за формулою:

(2.9) (2.9)

З використанням моделі Марковіца для розрахунку характеристик портфеля пряма задача набуває вигляд [24]:

(2.10) (2.10)

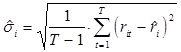

Доходність цінних паперів розраховується за формулою:

(2.11) (2.11)

де  — кількість мину лих спостережень доходності даних цінних паперів. — кількість мину лих спостережень доходності даних цінних паперів.

Ризик цінного паперу розраховується за формулою:

(2.12) (2.12)

де rkt

, rlt

— доходність цінних паперів k та l в період t.

Зрозуміло, що для N цінних паперів необхідно розрахувати  коефіцієнтів кореляції. коефіцієнтів кореляції.

Проблема полягає в чисельному визначенні відносних часток акцій і облігацій в портфелі, які найбільш вигідні для власника. Марковіц обмежує вирішення моделі тим, що зі всієї безлічі "допустимих" портфелів, тобто що задовольняють обмеженням, необхідно виділити ті, які ризикованіші, ніж інші. Це портфелі, що містять при однаковому доході більший ризик (дисперсію) в порівнянні з іншими, або портфелі, що приносять менший дохід при однаковому рівні ризику [25].

За допомогою розробленого Марковіцем методу критичних ліній можна виділити неперспективні портфелі, що не задовольняють обмеженням. Тим самим залишаються тільки ефективні портфелі, тобто портфелі, що містять мінімальний ризик при заданому доході або приносять максимально можливий дохід при заданому максимальному рівні ризику, на який може піти інвестор.

Даний факт має дуже велике значення в сучасній теорії портфелів цінних паперів. Відібрані таким чином портфелі об'єднують в список, що містить зведення про відсотковий склад портфеля з окремих цінних паперів, а також про дохід і ризик портфелів. Вибір конкретного портфеля залежить від максимального ризику, на який готовий піти інвестор.

Для вирішення цієї задачі було застосовано метод штрафних функцій.

2.1.3

Модель прибутковості портфеля в нечіткій постановці

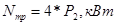

Нечіткий метод оптимізації фондового портфеля, що розглядається нижче, базується на наступних положеннях.

1 Ризик портфеля — це можливість того, що очікувана прибутковість портфеля виявиться нижчою за деяку планову величину.

2 Кореляція активів в портфелі не розглядається і не враховується.

3 Прибутковість кожного активу — це невипадкове нечітке число (наприклад, трикутного вигляду або інтервального вигляду). Аналогічно, обмеження на гранично низький рівень прибутковості може бути як звичайним скалярним, так і нечітким числом довільного вигляду.

4 Тому оптимізувати портфель в такій постановці може означати, в окремому випадку, вимогу максимізувати очікувану прибутковість портфеля в точці часу T при фіксованому рівні ризику портфеля [26].

Допустимо, що є фондовий портфель з N активів на інтервалі [0,T] . Прогнозний зміна кожної з компонент портфеля i = 1...,N на момент T характеризується своєю фінальною розрахунковою прибутковістю ri

(оціненою в точці T як відносний приріст ціни активу за період). Оскільки дохід по ЦБ випадковий, його точне значення в майбутньому невідоме, як опис прибутковості доречно використовувати трикутні нечіткі числа, моделюючи експертний висновок наступного вигляду: "Прибутковість ЦБ після закінчення терміну володіння очікувано рівна  і знаходиться в розрахунковому діапазоні [r1

;r2

]". і знаходиться в розрахунковому діапазоні [r1

;r2

]".

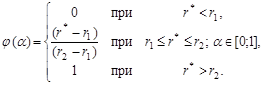

Таким чином, для i -го цінного паперу маємо:

- очікувана прибутковість по i –ому цінному паперу ( ); );

- нижня границя прибутковості i -го цінного паперу( ); );

- верхня границя прибутковості i -го цінного паперу( ). ).

— прибутковість по i -у коштовному паперу, трикутне нечітке число. — прибутковість по i -у коштовному паперу, трикутне нечітке число.

(2.13) (2.13)

Тоді прибутковість портфелю , також є трикутним нечітким числом (як лінійна комбінація трикутних нечітких чисел), де , також є трикутним нечітким числом (як лінійна комбінація трикутних нечітких чисел), де  — вага i-гo активу в портфелі, причому: — вага i-гo активу в портфелі, причому:

(2.14) (2.14)

Також визначимося з критичним рівнем прибутковості портфеляr * на момент T . Це може бути нечітке число трикутного вигляду . .

Далі розглянемо оцінки власне ризику портфельних інвестицій [27].

На рисунку 2.1 представлені функції приналежності  і крітерійного значення і крітерійного значення  . .

Рисунок 2.1 - Функції приналежності r і r *

Точкою пересічення цих двох функцій приналежності є крапка з ординатою . Виберемо довільний рівень приналежності . Виберемо довільний рівень приналежності і визначимо відповідні інтервали і визначимо відповідні інтервали  и и  . При . При  , ,  , інтервали не перетинаються, і упевненість в тому, що портфель ефективний, стовідсоткова, тому міра риски неефективності дорівнює нулю. Рівень , інтервали не перетинаються, і упевненість в тому, що портфель ефективний, стовідсоткова, тому міра риски неефективності дорівнює нулю. Рівень  доречно назвати верхнім кордоном зони риски. При доречно назвати верхнім кордоном зони риски. При  інтервали перетинаються. На рисунку 2.2 зображена заштрихована зона неефективного розподілу активів в портфелі, обмежена прямими r =r1

*, r*=r2

*, r =r1

, r =r2

і бісектрисою координатного кута r = r*, яка визначає зону ризику. інтервали перетинаються. На рисунку 2.2 зображена заштрихована зона неефективного розподілу активів в портфелі, обмежена прямими r =r1

*, r*=r2

*, r =r1

, r =r2

і бісектрисою координатного кута r = r*, яка визначає зону ризику.

Рисунок 2.2– Фазовий простір (r, r * )

Взаємні співвідношення параметрів r*1,2

и r1,2

дають наступний розрахунок для площі заштрихованої плоскої фігури.

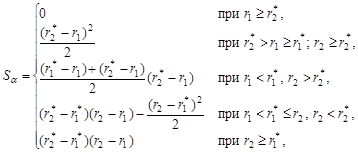

(2.15) (2.15)

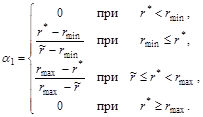

Оскільки всі реалізації при заданому рівні приналежності при заданому рівні приналежності  рівноможливі, то міра ризику, неефективності рівноможливі, то міра ризику, неефективності  є геометрична вірогідність події попадання точки є геометрична вірогідність події попадання точки  у зону неефективного розподілу капіталу у зону неефективного розподілу капіталу

(2.16) (2.16)

де  - оцінюється по формулі (2.15). - оцінюється по формулі (2.15).

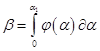

Тоді підсумкове значення міри ризику неефективності портфеля

(2.17) (2.17)

Коли критерій ефективності визначений чітко рівнем  ,то граничний перехід ,то граничний перехід  ; ;  дає дає

(2.18) (2.18)

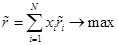

Для того, щоб зібрати всі необхідні вихідні дані для оцінки ризику, потрібно два значення зворотної функції  Перше значення r* (за визначенням верхньої границі зони ризику 1), друге значення позначимо Перше значення r* (за визначенням верхньої границі зони ризику 1), друге значення позначимо . Аналогічним чином позначимо rmin

та rmax

— два значення зворотної функції . Аналогічним чином позначимо rmin

та rmax

— два значення зворотної функції  .Також введемо позначення .Також введемо позначення  —найбільш очікуване значення r. Тоді вираз для міри ризику портфеля —найбільш очікуване значення r. Тоді вираз для міри ризику портфеля , з урахуванням (2.16 та 2.17) має вигляд , з урахуванням (2.16 та 2.17) має вигляд

(2. 19) (2. 19)

(2.20) (2.20)

Рисунок 2.3 –Приклад чіткого рівня критерію ефективності

(2.21) (2.21)

Таким чином, міра ризику набуває значень від 0 до 1.Для того, щоб визначити структуру портфеля, який забезпечить максимальну прибутковість при заданому рівні ризику, потрібно вирішити наступне завдання [28]:

(2.22) (2.22)

інвестування фондовий математичний програмний

Де  і і  визначаються з формул (2.19)-(2.21), компоненти вектора визначаються з формул (2.19)-(2.21), компоненти вектора  задовольняють (2.19) . Вираз (2.21) можна записати в наступному вигляді: задовольняють (2.19) . Вираз (2.21) можна записати в наступному вигляді:

(2.23) (2.23)

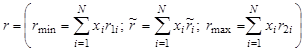

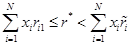

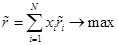

Прибутковість портфеля:

де  — прибутковість i-го цінного паперу. Отримуємо наступну задачу оптимізації (2.24) —(2.26): — прибутковість i-го цінного паперу. Отримуємо наступну задачу оптимізації (2.24) —(2.26):

(2.24) (2.24)

(2.25) (2.25)

(2.26) (2.26)

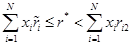

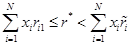

При варіюванні рівня ризику  можливі 3 випадки. Розглянемо детально кожен з них [29].Перший випадок, можливі 3 випадки. Розглянемо детально кожен з них [29].Перший випадок,  =0. У (2.19) видно, що цей випадок можливий якщо =0. У (2.19) видно, що цей випадок можливий якщо  Отримуємо наступну задачу лінійного програмування (2.27) —(2.29): Отримуємо наступну задачу лінійного програмування (2.27) —(2.29):

(2.27) (2.27)

(2.28) (2.28)

(2.29) (2.29)

Знайдений в результаті рішення задачі (2.27) —(2.29) вектор  , ,  є шукана структура оптимального для даного рівня ризику портфеля. є шукана структура оптимального для даного рівня ризику портфеля.

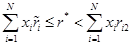

Другий випадок,  =1. З (2.19)витікає, що цей можливо коли =1. З (2.19)витікає, що цей можливо коли

Отримуємо наступну задачу лінійного програмування:

(2.30) (2.30)

(2.31) (2.31)

(2.32) (2.32)

Знайдений в результаті рішення задачі (2.30) —(2.32) вектор  , ,  є шукана структура оптимального для даного рівня ризику портфеля. є шукана структура оптимального для даного рівня ризику портфеля.

Третій випадок 1< <0. З (2.19) видно, що цей випадок можливий коли <0. З (2.19) видно, що цей випадок можливий коли  або коли або коли

Для виразу , використовуючи (2.19) -(2.21) задачі (2.24) -(2.26) зводяться до наступної задачі нелінійного програмування: , використовуючи (2.19) -(2.21) задачі (2.24) -(2.26) зводяться до наступної задачі нелінійного програмування:

(2.33) (2.33)

(2.34) (2.34)

(2.35) (2.35)

(2.36) (2.36)

(2.37) (2.37)

Аналогічні вирази у випадку  . .

Для вирішення задачі (2.33) — (2.37) застосований метод штрафних функцій, який описано нижче [30].

2.2.1 Алгоритм метода штрафних функцій

Розглянувши вищевказані методи розв’язання задач умовної оптимізації було обрано метод штрафних функцій, як найбільш відповідний даній задачі. Тому що він відповідає умові мінімізації цільової функції при наявності обмежень рівності та нерівності. Далі буде розглянутий алгоритм методу штрафних функцій [30].

На першому кроці необхідно задати початкові значення:

- кількість змінних  ; ;

- кількість обмежень типу нерівностей  ; ;

- кількість обмежень типу рівності  ; ;

- параметр закінчення процедури безумовної мінімізації  ; ;

- параметр закінчення роботи алгоритму  ; ;

- початкове наближення для  – –  ; ;

- початковий вектор штрафних параметрів  . .

На другому кроці необхідно побудувати штрафну функцію:

Р( , , )= )= ( ( )+ )+ (R, (R,  ( ( ), ), ( ( )). (2.38) )). (2.38)

На третьому кроці необхідно визначити  , який доставляє мінімум функції: Р( , який доставляє мінімум функції: Р( , , ) при фіксованому ) при фіксованому  . Як початкове наближення використовувати вектор . Як початкове наближення використовувати вектор  , а як параметр закінчення безумовної мінімізації використовувати константу , а як параметр закінчення безумовної мінімізації використовувати константу  . .

На четвертому кроці необхідно перевірити чи виконується умова:

Р( , , )-Р( )-Р( , , )/ )/  . (2.39) . (2.39)

В разі виконання умови покласти  = = і процес зупиняється. Інакше йти до кроку 5. і процес зупиняється. Інакше йти до кроку 5.

На п’ятому кроці здійснюється обчислити  = = + +  відповідно до використовуваного правила перерахунку штрафного параметра. Після чого перейти до кроку 2. Блок-схема алгоритмунаведена нижче. відповідно до використовуваного правила перерахунку штрафного параметра. Після чого перейти до кроку 2. Блок-схема алгоритмунаведена нижче.

Рисунок 2.4–Алгоритм штрафних функцій

Вирішення задачі безумовної оптимізації Р( , , )= )= ( ( )+ )+ (R, (R,  ( ( ), ), ( ( )). виконується за допомогою методу Хука-Дживса, алгоритм якого наведен нижче. )). виконується за допомогою методу Хука-Дживса, алгоритм якого наведен нижче.

Вибрати координатні направляючі d1

...,dn

,

в якості направляючих. Вибрати — критерій зупинки, х1

– початкова точка [31]. — критерій зупинки, х1

– початкова точка [31].

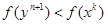

Покладемо, що y1

= х1

, k = j= 1.На першому кроці розрахуємо  . Якщо . Якщо  то крок вдалий, припустимо, що то крок вдалий, припустимо, що  та перейдемо до другого кроку.Якщо та перейдемо до другого кроку.Якщо  то крок невдалий, розрахуємо то крок невдалий, розрахуємо  . .

Якщо  припустимо припустимо  ,інакше ,інакше  , перейдемо до другого кроку.На другому кроці, якщо j<n, то змінимо j на j+1 та повернемось до першого кроку. Якщо j>n, порівняємо , перейдемо до другого кроку.На другому кроці, якщо j<n, то змінимо j на j+1 та повернемось до першого кроку. Якщо j>n, порівняємо з з . Якщо . Якщо перейдемо до третього кроку, інакше, до четвертого.На третьому кроці покладемо перейдемо до третього кроку, інакше, до четвертого.На третьому кроці покладемо  , ,  . Покладемо k=k+1, j = 1, перейдемо до кроку 1.На четвертому кроці, якщо . Покладемо k=k+1, j = 1, перейдемо до кроку 1.На четвертому кроці, якщо  , то зупинимося – це рішення. Інакше замінено , то зупинимося – це рішення. Інакше замінено  на на  /2. Покладемо /2. Покладемо  , , , k=k+1, j=1 та повернемося до першого кроку. Блок-схема алгоритму приведена нижче. , k=k+1, j=1 та повернемося до першого кроку. Блок-схема алгоритму приведена нижче.

Рисунок 2.4–Алгоритм Хука-Дживса

3

. Розробкапрограмного забезпечення вирішення задачі формування портфеля цінних паперів

3.1 Загальні відомості про програмне забезпечення

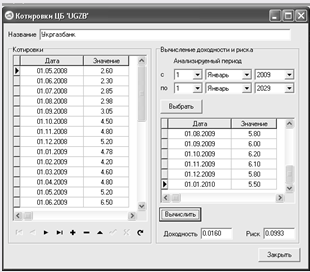

Розроблене програмне забезпечення призначене для автоматизації процесу формування портфелем цінних паперів. Основною метою автоматизації формування портфеля цінних паперів є підвищення ефективності інвестування, за рахунок зниження ризику втрати вкладень і оперативності аналізу.

На підставі статистичної інформації про дохідність і волотильності індексів формується портфель цінних паперів. На підставі аналізу основних економічних показників цінних паперів портфель наповнюється реальними активами.

Задаючи допустимий рівень ризику портфеля (для моделі Марковіца), та рівні ризику та критерію ефективності портфеля (для нечітко-множинної моделі) у відсотках річних інвестор може скласти такий фондовий портфель, який би задовольняв його інвестиційним потребам.

Програмне забезпечення дозволяє користувачеві працювати з портфелем цінних паперів завдяки наступним функціональним модулями.

Управління цінними паперами:

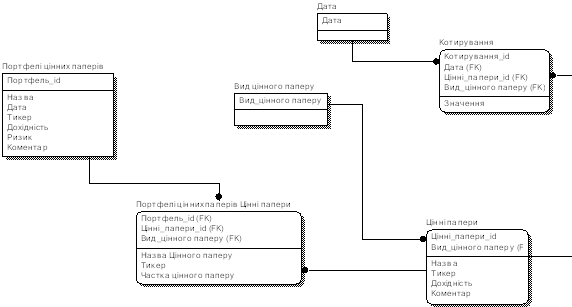

- забезпечує табличний режим перегляду інформації о цінних паперах, що відображає назву цінного паперу, його тікер та котирування за певний час;

- надає можливість фільтрації котирувань акції за певний період, та обчислення дохідності та ризику цінного паперу за цей період;

- сформувати портфель цінних паперів для подальшої його оптимізації.

Оптимізація портфеля цінних паперів

- оптимізувати портфель, задавши необхідний рівень ризику(для моделі Марковіца);

- оптимізувати портфель, задавши необхідний рівень ризику та рівень критерію ефективності (для нечіткої моделі);

- зберегти отриманий портфель.

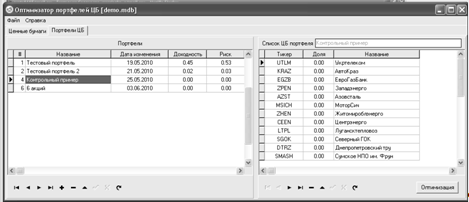

Основні можливості програмного забезпечення відображені на діаграмі варіантів використання, яка показана на рисунку 3.1.

Рисунок 3.1 – Діаграма варіантів використання

Під архітектурою можна розуміти саму високорівневу концепцію системи в її оточенні [32]. Архітектура програмного забезпечення може бути визначена як структура істотних компонентів системи, що взаємодіють через інтерфейси між собою та утвореними з менших компонентів, що взаємодіють через свої інтерфейси.

Вона описується з точок зору варіантів використання, логічною, реалізації, процесів і розгортання.

Інформаційні системи, що забезпечують обробку бізнес інформації, можуть будуватися з використанням декількох типів архітектури [33].

Залежно від того, де організована переробка інформації, розрізняють дворівневу і трирівневу архітектуру побудови інформаційних систем.

Якщо обробка відбувається у рамках об'єктів інтерфейсу користувача, то така архітектура називається дворівневою (two-tier architecture). При цьому відбувається об'єднання рівня представлення даних із рівнем логіки застосування. На основі цієї архітектури побудована велика кількість інформаційних систем. Проте вона не позбавлена недоліків.

До основних із них відносяться складність повторного використання логіки застосування за допомогою компонент, а також величезні витрати часу на супровід таких застосувань (внесення змін до логіки вимагає переустановлення застосування на всіх клієнтських робочих місцях).

Існує декілька моделей клієнт-серверної взаємодії [34].

"Товстий" клієнт (fat client) – варіант реалізації архітектури, який часто зустрічається, клієнт-сервер у вже упроваджених і активно використовуваних системах. Така модель має на увазі об'єднання в клієнтському застосуванні як рівня уявлення, так і рівня логіки застосування, таким чином, забезпечується цілковита децентралізація управління бізнес-логікою.

Проте у разі потреби виконання яких-небудь змін в клієнтському застосуванні доведеться міняти початковий код. Серверна частина при описаному підході є сервером баз даних, що реалізовує рівень даних. Основна гідність моделі товстого клієнта полягає у використанні всієї потужності настільної системи і перенесенні обчислень з сервера, що робить його роботу ефективнішої (не дозволяючи йому стати вузьким місцем в роботі середовища).

До недоліків даного виду архітектури можна віднести наступні:

Збільшення функціональності викликає зайве завантаження призначених для користувача машин, що приводить до необхідності дорогого оновлення всієї клієнтської техніки.

При збільшенні кількості користувачів компанії доводиться переходити на високошвидкісну мережу, яка зможе витримати інтенсивні потоки даних між сервером і товстими клієнтами.

Легше і дешевше оновлювати застосування на одному сервері, чим на десятках або сотнях призначених для користувача машин.

"Тонкий" клієнт (thin client). Дана модель є перехідною, тобто частина або вся логіка переноситься на рівень зберігання даних.

Вона набуває популярності в корпоративному середовищі у зв'язку з розповсюдженням Internet-технологій і, насамперед, Web-браузерів. В цьому випадку клієнтське застосування забезпечує реалізацію рівня уявлення, тому клієнт може задовольнятися досить скромною апаратною платформою, а сервер об'єднує рівень логіки застосування і рівень даних.

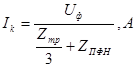

В даній роботі для розробки програмного забезпечення було використано варіант реалізації архітектури - "Товстий" клієнт

3.3

Використовувані технології при розробці програмного забезпечення

Дане програмне забезпечення було розроблене на мові програмування C++ в середі Borland C++ Builder Дана мова і середа програмування підтримують об'єктно-орієнтований підхід до розробки програмного забезпечення [35].

Для даного програмного забезпечення була використана СУБД MS Access 2003 - реляційна СУБД корпорації Microsoft.

MS Office Access 2003 — це повно-функціональна система управління базами даних (СУБД). У ній передбачені всі необхідні засоби для визначення і обробки даних, а також для управління ними при роботі з великими об'ємами інформації [36].Система управління базами даних забезпечує повний контроль над процесом визначення даних, їх обробкою і спільним використанням. СУБД також істотно полегшує структуризацію і обробку великих об'ємів інформації, що зберігається в багаточисельних таблицях. Всілякі засоби СУБД забезпечують виконання трьох основних функцій: визначення даних, обробка даних і управління даними.

1 Визначення даних. Можливість визначити, які відомості зберігатимуться у базі даних, їх типи (наприклад, числа або символи) і як вони зв'язані між собою. В деяких випадках можна також задати формати і умови для перевірки даних.