|

Введение

1. Теоретические основы ПФ РФ и его роль в проведении пенсионной реформы в РФ

1.1 Развитие системы пенсионного страхования в России

1.2 Социально-экономическая сущность ПФ РФ, его роль в финансовой системе РФ и в проведении пенсионной реформы в РФ

1.3 Источники и направления расходования средств ПФРФ

2. Анализ деятельности ПФРФ

2.1 Анализ состава и структуры доходов бюджета ПФРФ за период 2007-2009 г.

2.2 Анализ состава и структуры расходов бюджета ПФРФ за период 2007-2009 г.

2.3 Оценка деятельности ПФРФ

3. Совершенствование пенсионной системы Российской Федерации

3.1 Долгосрочная стратегия развития пенсионной системы

3.2 Тенденции развития пенсионной системы

Заключение

Список использованных источников и литературы

Введение

Пенсионный фонд имеет огромное влияние на экономику страны, так как главной целью его является – обеспечить заработанный человеком уровень жизненных благ путем перераспределения и накопления средств во времени и в пространстве – где бы человек ни жил, он своим трудом и прошлыми социальными отчислениями гарантирует себе определенный прожиточный уровень в будущем.

Пенсионный фонд своими средствами обеспечивает выплату ежемесячных пособий, пенсий людям которые в силу определенных обстоятельств не могут обеспечить свое проживание, в том числе пенсионеров. Так, средства расходуются на выплаты государственных пенсий, пенсий инвалидам, военным, компенсации пенсионерам, пособий для детей в возрасте от 1,5 до 6 лет и на многие другие социальные цели. Таким образом, определяется его важное социальное значение.

Актуальностью темы рассмотренной в курсовой работе является, то, что для рядового гражданина страны процедура макроэкономического планирования и формирования сбалансированного бюджета кажется весьма далекой от его повседневных нужд и забот. А между тем вся текущая жизнь любого сколько-нибудь серьезного финансового учреждения, а тем более столь сложного и социально значимого, как Пенсионный фонд РФ, непосредственно зависит от того, насколько экономически обосновано и правильно были определены соответствующие бюджетный параметры.

Пенсионный фонд РФ должен обеспечивать сбор страховых взносов, необходимых для финансирования выплат государственных пенсий. Выплачиваемые пенсионные пособия все меньше отвечают своему социально-экономическому значению – обеспечивать достойный уровень жизни людям не имеющим трудовых доходов. Таким образом, можно сделать вывод, что выполнение социальных целей государства является основной задачей Пенсионного фонда РФ, и что такая задача только ему под силу, так как бюджет Российской Федерации не справляется даже с собственными задачами и переложение такой задачи на его плечи оказалось бы непосильной ношей для него.

Целью работы является определение направлений совершенствования деятельности Пенсионного фонда Российской Федерации в соответствии с проводимой пенсионной реформой.

Для реализации поставленной цели, необходимо решить следующие задачи:

- изучить аспекты и основные направления реформирования российской системы пенсионного обеспечения;

- изучить создание и размещение пенсионных резервов;

- рассмотреть основные направления повышения эффективности расходов бюджета ПФРФ.

Предмет исследования — финансы Пенсионного фонда РФ и его роль в финансировании социальной сферы.

Объект исследования — Пенсионный фонд Российской Федерации.

Курсовая работа изложена на 40 страницах машинописного текста и включает в себя: введение, 3 главы, список использованных источников и литературы. Также курсовая работа содержит 4 таблицы, 6 рисунков, 1 приложение.

Теоретической основой написания курсовой работы послужили работы таких авторов как А.К.Соловьев, Г.Б.Поляк, В.М.Родионова, О.В.Врублевская, А.И.Архипов, В.А.Слепов, А.А.Беленчук, А.И.Лушин, А.М.Годин, В.П.Горегляд, И.В.Подпорина, периодические издания и другие источники.

1. Теоретические основы Пенсионного фонда Российской Федерации и его роль в проведении пенсионной реформы в РФ

1.1 Развитие системы пенсионного страхования в России

Система пенсионного обеспечения России, как и любая форма социально-экономических отношений, переживала определенные этапы своего развития, начиная от введения данного вида социального страхования в российскую систему социального обеспечения населения и его развития до современных форм.

До революции 1917 года право на государственное пенсионное обеспечение в России имели только государственные чиновники. В 20-е годы перечень лиц, имеющих право на получение пенсии, был значительно расширен. В 1932 году пенсионное обеспечение по старости охватило рабочих всех отраслей народного хозяйства и законодательно были введены пенсионные возраста — 55 лет для женщин и 60 лет для мужчин. С тех пор эти границы не менялись. В 1936 году после принятия Конституции СССР пенсионное обеспечение стало всеобщим для рабочих и служащих.

В последующие годы принимались законы о государственных пенсиях, в результате которых к середине 60х годовв России (как части бывшего СССР) сложилась государственная система всеобщего пенсионного обеспечения к старости для работающего населения, которая модифицировалась многократно. В связи с постоянной нехваткой трудовых ресурсов в 60х годах в основном принимались законы и постановления о мерах по повышению материальной заинтересованности трудоспособных пенсионеров по старости в продолжении работы после назначения пенсии.

К 80-ым годам XX века пенсионная система СССР сформировалась к тому виду, который сохранился до периода демократических реформ (перенеся отдельные черты и на современную российскую пенсионную систему). К тому времени пенсионное обеспечение в СССР осуществлялось в форме обязательного государственного социального страхования трудового населения страны. Средства на пенсионное страхование аккумулировались в Фонде государственного социального страхования, через который образовывались и использовались средства государственного социального страхования. Фонд был консолидирован в государственном бюджете и включался в него по доходам и расходам. Основным источником доходов Фонда государственного социального страхования являлись страховые взносы, уплачиваемые предприятиями, организациями, учреждениями на сумму начисленной заработной платы своих работников. Расходы по уплате страховых взносов хозяйствующих предприятий и организаций включались в себестоимость продукции, работ и услуг, в бюджетных учреждениях – в состав сметных назначений.

В Российской Федерации право и гарантии пенсионного обеспечения установлены Конституцией РФ: “Российская Федерация - социальное государство, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека. В Российской Федерации охраняются труд и здоровье людей, устанавливается гарантированный минимальный размер оплаты труда, обеспечивается государственная поддержка семьи, материнства, отцовства и детства, инвалидов и пожилых граждан, развивается система социальных служб, устанавливаются государственные пенсии, пособия и иные гарантии социальной защиты”[1]

. “Каждому гарантируется социальное обеспечение по возрасту, в случае болезни, инвалидности, потери кормильца, для воспитания детей и в иных случаях, установленных законом. Государственные пенсии и социальные пособия устанавливаются законом. Поощряются добровольное социальное страхование, создание дополнительных форм социального обеспечения и благотворительность”[2]

.

Новый этап пенсионной реформы начался в России в 2002 году. Основная цель - достижение долгосрочной финансовой сбалансированности пенсионной системы, повышение уровня пенсионного обеспечения граждан и формирование стабильного источника для дополнительных доходов в социальную систему. Суть пенсионной реформы состоит в постепенном переходе от чисто распределительной системы к распределительно-накопительной системе пенсионного обеспечения.

Необходимость в пенсионной реформе возникла из-за ухудшения демографической ситуации в России. Соотношение количества пенсионеров к количеству работающих с каждым годом увеличивается, число пенсионеров растёт, а количество трудоспособного населения неуклонно снижается.

Пенсионная реформа базируется на действующих с 2002 года федеральных законах «О трудовых пенсиях в Российской Федерации», «О государственном пенсионном обеспечении в Российской Федерации», «Об обязательном пенсионном страховании» и «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации»

В современном обществе объективно существуют отдельные слои населения, испытывающие потребность во временной или постоянной материальной поддержке, реализуемой через систему социального обеспечения.

Социальное обеспечение - система материального обеспечения определенных категорий лиц, неспособных, либо испытывающих значительные затруднения самостоятельно обеспечить свое существование[3]

.

Основной формой социального обеспечения является социальное страхование, представляющее собой систему материального обеспечения населения страны, основанную на принципах страхования. Ведущая роль в процессе российского государственного социального страхования принадлежит Пенсионному фонду России, управляющему финансами пенсионного обеспечения в стране.

Наряду с бюджетным финансированием и внебюджетными социальными фондами дополнительным источником средств, направляемых на цели социального развития, являются негосударственные пенсионные фонды (НПФ), функционирующие на добровольной коммерческой основе. Начало деятельности НПФ связано с принятием 16 сентября 1992 г. Указа Президента Российской Федерации "О негосударственных пенсионных фондах".

С помощью НПФ обеспечиваются дополнительные возможности Государственного пенсионного фонда. Негосударственный пенсионный фонд – некоммерческая организация социального обеспечения, исключительным видом деятельности которой является негосударственное пенсионное обеспечение участников пенсионного фонда

Государственное пенсионное страхование - вид страхования, осуществляемого за счет обязательных страховых взносов работодателей и граждан, с целью обеспечения граждан трудовыми пенсиями по старости, по инвалидности, по случаю потери кормильца и за выслугу лет в соответствии с Законом РСФСР "О государственных пенсиях".

Пенсионное обеспечение производится в виде выплаты пенсий отдельным категориям лиц при наличии оснований, установленных действующим законодательством. Основанием для пенсионного обеспечения являются различные юридические факты: достижение определенного возраста; наступление инвалидности; смерть кормильца; длительное выполнение определенной профессиональной деятельности (выслуга лет)[4]

.

Задачи системы пенсионного обеспечения:

1. Материальное обеспечение проживания и защита от бедности при наступлении старости, и в других, установленных законодательством случаях;

2. Предоставление гарантированного дохода по завершении трудовой деятельности, размер которого обычно составляет определенную сумму, пропорционально сумме заработка, выплачиваемого непосредственно перед выходом на пенсию;

3. Защита дохода, получаемого в виде пенсии, от последующего снижения реального уровня жизни в результате инфляции.

Экономическая сущность пенсионного страхования проявляется через его функцию: обеспечение посредством финансового механизма образования и использования Пенсионного фонда в целях выплат пенсий определенным социальным группам общества. Под финансовым механизмом пенсионного страхования следует понимать действие законов, подзаконных актов и инструкций государственных финансовых органов по образованию и использованию денежного Пенсионного фонда. Денежный характер Пенсионного фонда позволяет организовать его эффективное функционирование, так как его формирование происходит в процессе перераспределения валового внутреннего продукта общества.

1.2 Социально экономическая сущность ПФ РФ, его роль в финансовой системе РФ и в проведении пенсионной реформы в РФ

Среди всех субъектов пенсионного страхования ведущее место принадлежит Пенсионному фонду России.

Пенсионный фонд – самостоятельное финансово-кредитное учреждение, осуществляющее государственное управление финансами пенсионного обеспечения в стране[5]

.

Пенсионный фонд РФ образован 22 декабря 1990 года посредством выделения из Фонда государственного социального страхования СССР. Учредителем Пенсионного фонда РФ являлся Верховный Совет РСФСР. Пенсионный фонд РФ подконтролен и подотчетен Государственной Думе Российской Федерации, которая утверждает и годовой бюджет Пенсионного фонда РФ, и отчет о его исполнении[6]

.

Пенсионный фонд РФ выполняет отдельные банковские операции в порядке, установленном действующим на территории Российской Федерации законодательством о банках и банковской деятельности.

Пенсионный фонд РФ и его денежные средства находятся в государственной собственности Российской Федерации. Денежные средства ПФР не входят в состав бюджетов, других фондов и изъятию не подлежат.

ПФ РФ осуществляет ряд социально значимых функций:

- учет страховых средств, поступающих по обязательному пенсионному страхованию;

- назначение и выплата пенсий;

- назначение и реализация социальных выплат отдельным категориям граждан (ветеранам, инвалидам, в том числе вследствие военной травмы, героям Советского Союза, героям Российской Федерации);

- персонифицированный учет участников системы обязательного пенсионного страхования;

- взаимодействие с работодателями - плательщиками страховых пенсионных взносов;

- выдача сертификатов на получение материнского (семейного) капитала.

С 1 января 2007г вступил в силу ФЗ №256 от 29 декабря 2006г «О дополнительных мерах государственной поддержки семей, имеющих детей». Величина материнского капитала ежегодно индексируется государством (в 2007г он составлял 250тыс руб., а в 2010г 343 378руб 80коп). В 2011 году величина материнского капитала выросла до 365 тысяч 700 рублей. Право на получение материнского капитала предоставляется только один раз, эти средства могут направляться на улучшение жилищных условий, получения образования ребенком и формирование накопительной части трудовой пенсии для женщины;

- управление средствами пенсионной системы, в том числе накопительной частью трудовой пенсии, которая осуществляется через государственную управляющую компанию (Внешэконом банк) и частные управляющие компании;

- реализация программы государственного софинансирования пенсии. Начиная с 1 января 2009 года, россияне могут увеличить свою будущую трудовую пенсию с участием государства: часть взносов в накопительную часть пенсии платит сам гражданин, другую часть – государство. Вступить в Программу можно до 1 октября 2013 года. Минимальный размер взноса в рамках программы софинансирования должен составить 2 000 рублей в год. Государство удвоит эти деньги, доплатив сумму, равную годовой сумме взноса, но не более 12 000 рублей в год. Для лиц пенсионного возраста государство увеличивает сумму в 3 раза но не более 36000 рублей в год. Программа рассчитана на 10 лет. В программе государственного софинансирования пенсии уже участвуют 2 367 800 человек.

Пенсионный фонд РФ и его территориальные органы составляют единую централизованную систему органов управления средствами обязательного пенсионного страхования в РФ в которой нижестоящие органы подотчетны вышестоящим.

В структуре Пенсионного фонда - 7 Управлений в Федеральных округах Российской Федерации, 81 Отделение Пенсионного фонда в субъектах РФ, а также ОПФР в г. Байконур (Казахстан), а также свыше 2 500 территориальных управлений во всех регионах страны. В системе ПФР трудится более 133 000 специалистов[7]

.

Система управления Пенсионного фонда РФ имеет разветвленную структуру, которая приведена в Приложении 1.

Руководство Пенсионным фондом РФ осуществляется правлением Пенсионного фонда РФ и его постоянно действующим исполнительным органом - исполнительной дирекцией.

В состав правления Пенсионного фонда РФ входят по должности председатель, который назначается и освобождается от должности Государственной Думой Российской Федерации, первый заместитель, заместители председателя правления и исполнительный директор Пенсионного фонда РФ, управляющие всеми отделениями фонда по территории России, руководители министерств и ведомств Российской Федерации, Банка России. В состав правления могут входить представители общественных, религиозных и государственных организаций, объединений, учреждений и предприятий, деятельность которых связана с защитой интересов пенсионеров, инвалидов и детей.

Правление Пенсионного фонда РФ, на которое возложена основная функция по управлению пенсионным обеспечением в России несет ответственность за выполнение функций, относящихся к компетенции ПФРФ. Оно определяет перспективные и текущие задачи ПФРФ и утверждает бюджет, сметы расходов (включая фонд оплаты труда) структурных органов ПФРФ, отчеты об их исполнении, а также их структуру и штаты. Правление Пенсионного фонда РФ назначает и освобождает от должности исполнительного директора и его заместителей, председателя ревизионной комиссии ПФР и руководителей отделений Пенсионного фонда РФ, утверждает положения об исполнительной дирекции, ревизионной комиссии и региональных органах ПФРФ, издает в пределах своей компетенции нормативные акты по вопросам, относящимся к деятельности Пенсионного фонда РФ и решает другие вопросы, отнесенные к компетенции Пенсионного фонда РФ[8]

.

1.3 Источники и направления расходования средств ПФРФ

Формированию доходной базы Пенсионного фонда РФ отведено ключевое место в российской системе государственного социального страхования. До 2010 г средства, используемые на выплату трудовых пенсий, формировались за счет двух основных источников. Первый – единый социальный налог, это, по существу, бывшие обязательные страховые взносы, предназначенные для выплаты трудовых пенсий. Доходы в виде страховых взносов принято называть собственными доходами фонда обязательного пенсионного страхования. Второй – дотация за счет средств федерального бюджета.

До 1 января 2010 г трудовая пенсия по старости состояла из трех частей: базовая часть (гарантируется государством и её размер устанавливается законодательством в виде фиксированной суммы), страховая часть (дифференцированная часть, зависящая от результатов труда конкретного человека), и накопительная часть (образуется только у граждан 1967г рождения и моложе).

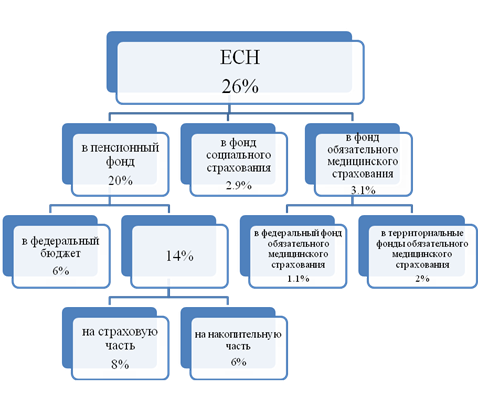

Тарифы страховых взносов для лиц 1967г рождения и моложе приведены на рисунке 1.

Рис. 1 Тарифы страховых взносов

А для лиц 1966г рождения и старше уплаченные работодателями страховые взносы поступали на страховую часть трудовой пенсии.

С 1января 2010г базовая часть трудовой пенсии по старости в РФ перешла в страховую часть трудовой пенсии в виде фиксированного базового размера. Это в свою очередь дало возможность сделать ещё одно важное изменение: до сих пор базовая и страховая части пенсии индексировались в отдельности и по разным правилам. С 2010г индексируется вся пенсия целиком в соответствии с ростом заработной платы, но не выше роста доходов Пенсионного фонда в расчете на одного пенсионера.

С 1января 2010г работодатели вместо единого социального налога уплачивают страховые взносы в государственные внебюджетные фонды: в Пенсионный фонд РФ, Федеральные фонды социального страхования и обязательного медицинского страхования. В 2010г разбивка 20% взносов в Пенсионный фонд РФ изменилась и составляет: на финансирование страховой части для лиц 1966г рождения и старше уплачивается вся сумма взносов – 20%, а у лиц 1967г рождения и моложе страховая часть составляет 14%, а накопительная – 6%.

С 2011 года совокупный платеж составил 34% от фонда оплаты труда, в том числе в ПФ РФ – 26%, ФСС – 2.9%, ФФОМС – 3.1%, ТФОМС – 2.0% Если годовая зарплата сотрудника превышает 415 тысяч рублей, сверх этой суммы страховые взносы уплачиваться не будут. В итоге взносы в ПФ РФ с 2011г составят 26% для лиц 1966г рождения и старше, а для граждан 1967г рождения и моложе 6% на накопительную часть и 20% на страховую.

На 2011 - 2012 годы установлен пониженный тариф страховых взносов в ПФР для плательщиков, применяющих упрощенную систему налогообложения и осуществляющих определенные виды деятельности.

В Закон о страховых взносах в ПФР, ФСС РФ, ФФОМС и ТФОМС внесено дополнение, предусматривающее возможность применения льготных тарифов организациями и индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, основным видом деятельности которых являются, в частности: производство пищевых продуктов, текстильное и швейное производство, производство машин и оборудования, образование, строительство и т.д. (всего перечень содержит 36 позиций).

Для указанных лиц на 2011 год устанавливается пониженный тариф страховых взносов в ПФР – 18% (общий тариф – 26%). В остальные фонды размеры страховых взносов составят: в ФСС РФ - 2,9%, ФФОМС - 3,1%, ТФОМС - 2,0%. В 2012 году размеры тарифов сохранятся. При этом взносы в Фонд обязательного медицинского страхования с 2012 года будут уплачиваться только в ФФОМС[9]

.

Таблица 1 Тарифы страховых взносов

Таким образом, у граждан 1967г рождения и моложе, а так же у всех участников программы государственного софинансирования пенсий, независимо от возраста, формируется помимо страховой части накопительная часть пенсии. Средства пенсионных накоплений учитываются отдельно от страховой части. По решению гражданина они передаются в доверительное управление управляющей компании или в негосударственный пенсионный фонд и инвестируются в предусмотренные законом финансовые инструменты, обеспечивающие сохранность и их увеличение в долгосрочной перспективе.

В России фонд обязательного пенсионного страхования так же пополняется ассигнованиями из федерального бюджета, объясняется это возложением на данный фонд тех затрат, которые не являются страховыми пенсионными расходами. К ним относятся нерабочие периоды, связанные с материнством и уходом за малолетними детьми, инвалидами, долгожителями, служба в силовых ведомствах и др.

Таким образом, средства Пенсионного фонда РФ формируются за счет:

· взносов работодателей;

· взносов граждан, занимающихся индивидуальной трудовой деятельностью;

· страховых взносов иных категорий работающих граждан;

· ассигнований из федерального бюджета Российской Федерации на выплату государственных пенсий отдельным категориям граждан;

· средств, взыскиваемых с работодателей и граждан в результате предъявления регрессных требований;

· доходов от эмиссии ценных бумаг;

· добровольных взносов (в том числе валютных ценностей) физических и юридических лиц;

· доходов от капитализации средств Пенсионного фонда РФ и других поступлений.

Расходная часть бюджета Пенсионного фонда РФ включает в себя финансирование мероприятий по управлению процессом государственного пенсионного страхования в России, и прежде всего, средства, аккумулированные в бюджете Пенсионного фонда РФ, расходуются на выплату государственных пенсий.

К числу расходов Пенсионного фонда РФ относят:

1. выплату в соответствии с действующим на территории Российской Федерации законодательством, межгосударственными и международными договорами государственных пенсий;

2. оказание органами социальной защиты населения материальной помощи престарелым и нетрудоспособным гражданам;

3. доставка и пересылка пенсий;

4. финансовое и материально-техническое обеспечение текущей деятельности Пенсионного фонда РФ и его органов;

5. другие мероприятия, связанные с деятельностью Пенсионного фонда РФ[10]

.

Основное направление расходования средств Пенсионного фонда РФ –

финансирование выплаты государственных пенсий. Ключевое место в процессе определения потребностей финансовых средств для выплаты пенсий при планировании расходной части бюджета Пенсионного фонда РФ занимает расчет размера государственных пенсий, финансируемых из Пенсионного фонда РФ.

Расходы, не предусмотренные бюджетом Пенсионного фонда РФ на соответствующий год, осуществляются только после внесения изменений в указанный бюджет в установленном федеральным законом порядке.

Средства, образовавшиеся в результате превышения сумм поступлений единого социального налога (взноса) в части, зачисляемой в федеральный бюджет, над расходами, осуществляемыми на финансирование выплаты базовой части трудовой пенсии, зачисляются в бюджет Пенсионного фонда РФ в полном объеме. Эти средства расходуются в следующем порядке:

на возмещение недостатка средств бюджета Пенсионного фонда РФ на выплату страховой части трудовой пенсии; на дополнительное повышение базовой части трудовой пенсии исходя из инфляции на очередной финансовый год.

Порядок использования временных свободных средств Пенсионного фонда РФ определяется федеральным законом. Ответственность за нецелевое расходование денежных средств Пенсионного фонда РФ определяется в соответствии с законодательством РФ.

Для обеспечения в среднесрочной и долгосрочной перспективах финансовой устойчивости системы обязательного пенсионного страхования в случае возникновения профицита бюджета Пенсионного фонда РФ создается резерв, формирование и расходование которого определяются федеральным законом о бюджете Пенсионного фонда РФ.

Контроль за использованием средств бюджета Пенсионного фонда РФ осуществляется Счетной палатой РФ в соответствии с законодательством РФ, а также наблюдательным советом страховщика, создаваемым в порядке, определяемом Правительством РФ.

Пенсионное обеспечение - базовая и одна из самых важных социальных гарантий, которая непосредственно касается интересов нетрудоспособного населения России, составляющего около трети жителей страны.

Качественные и количественные характеристики государственного пенсионного обеспечения свидетельствуют об уровне социального, экономического, правового и культурного развития общества и государства. Вместе с тем показатели структуры и функционирования государственной пенсионной системы во многом определяют её устойчивость и динамику экономического и социального развития.

В целях государственного управления финансовыми ресурсами пенсионного обеспечения образован государственный внебюджетный Пенсионный фонд РФ. С точки зрения его экономического содержания – это форма образования и расходования денежных средств, образуемых вне федерального бюджета и бюджетов субъектов РФ. Организационная структура Пенсионного фонда РФ, его региональных и территориальных органов характеризуется сложной системой финансовых отношений. Движение финансовых ресурсов ПФРФ является центральным звеном функционирования всей государственной пенсионной системы.

пенсионный управление финансовый кредитное

2. Анализ деятельности Пенсионного фонда РФ

2.1

Анализ состава и структуры доходов бюджета ПФРФ за период 2007-2009 г.

В доходы бюджета Фонда включены страховые взносы на обязательное пенсионное страхование, средства федерального бюджета, передаваемые фонду на выплату пенсий и пособий, субвенции из федерального бюджета, передаваемые фонду на покрытие дефицита бюджета фонда в связи с недостатком средств на выплату базовой части трудовой пенсии, суммы недоимки, пеней и иных финансовых санкций, а также иные источники установленные законодательством Российской Федерации.

На рис. 2 представлена динамика доходов Пенсионного фонда Российской Федерации за 2006-2010 гг.

Рис. 2 Доходы Пенсионного фонда Российской Федерации

В 2006г бюджет Пенсионного фонда Российской Федерации по доходам утвержден в сумме 1 637 580,0 млн. рублей, из них 1 536 990,4 млн. рублей в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий.

Бюджет Пенсионного фонда Российской Федерации на 2007 год по доходам утвержден в сумме 1 914 133,2 млн. рублей, из них 1 777 702,6 млн. рублей в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий.

Объем доходов бюджета Фонда в 2008г утвержден в сумме 2 621 075 405,3 тысяч рублей, из них 2 363 031 225,2 тыс. рублей в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий, в том числе за счет межбюджетных трансфертов, получаемых из федерального бюджета в сумме 1 401 666 555,2 тыс. рублей и бюджетов субъектов Российской Федерации в сумме 2 285 180,5 тыс. рублей;

Объем доходов бюджета Фонда в 2009 году утвержден в сумме 3 282 951 083,1 тыс. рублей, из них 2 994 149 643,3 тыс. рублей в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий, в том числе за счет межбюджетных трансфертов, получаемых из федерального бюджета в сумме 2 053 995 672,3 тыс. рублей и бюджетов субъектов Российской Федерации в сумме 2 925 427,0 тыс. рублей;

Бюджет Пенсионного фонда по доходам в 2006 году исполнен на 104,5%, в 2007 – на 101,7%, в 2008 г – на 104,2% в 2009 г – на 98,2%.

Таблица 2 Структура доходов Пенсионного Фонда в 2006-2009 гг.

| Доходные источники |

2006 г. |

2009 г. |

Изменения |

| сумма, млрд. руб. |

доля в доходах, % |

сумма, млрд. руб. |

доля в доходах, % |

млрд. руб. |

в структуре |

| Доходы бюджета Пенсионного фонда, всего |

1566,4 |

100,0 |

3222,6 |

100,0 |

1656,2 |

- |

| Страховые взносы на обязательное пенсионное страхование в РФ, зачисляемые в Пенсионный фонд РФ на выплату страховой части трудовой пенсии |

617,0 |

39,4 |

1356,7 |

42,1 |

739,7 |

2,7 |

| Страховые взносы на обязательное пенсионное страхование в РФ, зачисляемые в Пенсионный фонд РФ на выплату накопительной части трудовой пенсии |

96,5 |

6,2 |

183,7 |

5,7 |

87,2 |

-0,5 |

| Безвозмездные поступления от других бюджетов бюджетной системы РФ |

833,2 |

53,2 |

1640,3 |

50,9 |

807,1 |

-2,3 |

| Прочие |

19,2 |

1,2 |

45,1 |

1,4 |

25,9 |

0,2 |

На рис. 3 наглядно демонстрируется незначительные изменения в структуре доходов Пенсионного Фонда в 2009 г по сравнению с 2006 г.

Рис. 3 Структура доходов Пенсионного Фонда в 2006-2009 гг.

В структуре доходов Пенсионного Фонда наибольшую долю составляют безвозмездные поступления от других бюджетов бюджетной системы РФ, т.е. в 2006 г – 53,2%, а в 2009 г – их доля снизилась на 2,3% и составили 50,9%. Так же значительна доля поступлений страховых взносов на обязательное пенсионное страхование в РФ, зачисляемых в Пенсионный фонд РФ на выплату страховой части трудовой пенсии (в 2006 г – 39,4%, а в 2009 г их доля увеличилась на 2,7% и составили 42,1%).

Доля страховых взносов на обязательное пенсионное страхование в РФ, зачисляемых в Пенсионный фонд РФ на выплату накопительной части трудовой пенсии в 2006 г - 6,2%, в 2009 г. - 5,7% (снижение на 0,5%).

Доля прочих доходов в 2006 г - 1,2%, в 2009 г. – 1,4% (увеличение на 0,2%).

2.2

Анализ состава и структуры расходов бюджета ПФРФ за период 2007-2009 г.

ПФ РФ организует мобилизацию и использование средств фонда в размерах и на цели, регламентированные государством. Государство также определяет уровень страховых платежей, принимает решение об изменениях структуры и уровня денежных социальных выплат.

В 2006 г бюджет Пенсионного фонда Российской Федерации по расходам утвержден в сумме 1 537 257,1 млн. рублей, из них 1 529 577,8 млн. рублей в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий.

Бюджет Пенсионного фонда Российской Федерации на 2007 год по расходам утвержден в сумме 1 782 348,2 млн. рублей, из них 1 764 429,8 млн. рублей в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий.

Объем расходов бюджета Фонда в 2008 году утвержден в сумме 2 378 681 283,4 тыс. рублей, из них 2 351 074 052,3 тыс. рублей в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий, в том числе межбюджетные трансферты, передаваемые бюджетам субъектов Российской Федерации, в сумме 69 768,8 тыс. рублей;

Объем расходов бюджета Фонда в 2009 году утвержден в сумме 3 041 483 420,5 тыс. рублей, из них 2 998 653 912,2 тыс. рублей в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий, в том числе межбюджетные трансферты, передаваемые бюджетам субъектов Российской Федерации в сумме 73 929,2 тыс. рублей;

На рис. 4 представлена динамика расходов Пенсионного Фонда Российской Федерации за 2006-2010 гг.

Рис. 4 Расходы Пенсионного Фонда Российской Федерации

Бюджет Пенсионного фонда по расходам в 2006 году исполнен на 103,2%, в 2007 – на 100,2%, в 2008 г – на 111,6% в 2009 г – на 98,9%.

Рассмотрим изменения в структуре расходов Пенсионного Фонда за 2006-2009 гг.

Таблица 3 Структура расходов Пенсионного Фонда в 2006-2009гг

| Расходные источники |

2006 г. |

2009 г. |

Изменения |

| сумма, млрд. руб. |

доля в расходах, % |

сумма, млрд. руб. |

доля в расходах, % |

млрд. руб. |

в структуре |

| Расходы бюджета Пенсионного фонда, всего |

1537,3 |

100 |

3008,7 |

100 |

1471,4 |

0 |

| Ежемесячные денежные выплаты ветеранам |

45,2 |

2,9 |

58 |

1,9 |

12,8 |

-1 |

| Ежемесячные денежные выплаты инвалидам |

127,9 |

8,3 |

193,2 |

6,4 |

65,3 |

-1,9 |

| Базовая часть трудовой пенсии |

502,5 |

32,7 |

979,2 |

32,5 |

476,7 |

-0,2 |

| Страховая часть трудовой пенсии |

699,4 |

45,5 |

1394,5 |

46,4 |

695,1 |

0,9 |

| Прочее |

162,3 |

10,6 |

383,6 |

12,8 |

221,3 |

2,2 |

В структуре расходов Пенсионного Фонда наибольшую долю составляют расходы на страховую часть трудовой пенсии, т.е. в 2006 г. – 45,5%, а в 2009 г – их доля увеличилась на 0,9% и составила 46,4%. Так же значительна доля расходов на базовую часть трудовой пенсии (в 2006г – 32,7%, а в 2009г их доля снизилась на 0,2% и составили 32,5%).

Доля прочих расходов в 2006г – 10,6%, в 2009г увеличилась на 2,2% и составила 12,8%.

Доля ежемесячных денежных выплат ветеранам составила в 2006г – 2,9%, в 2009г снизилась на 1% и составила 1,9%, а доля ежемесячных денежных выплат инвалидам в 2009г снизилась по сравнению с 2006г на 1,9% и составила 6,4%.

На рис. 5 наглядно демонстрируется незначительные изменения в структуре расходов Пенсионного Фонда в 2009г по сравнению с 2006г.

Рис. 5 Структура расходов Пенсионного Фонда в 2006-2009 гг.

В 2006г профицит бюджет Пенсионного фонда Российской Федерации утвержден в сумме 76,98 млрд. рублей.

Профицит бюджета Пенсионного фонда Российской Федерации на 2007 год утвержден в сумме 131,78 млрд. рублей.

Профицит бюджета Фонда в 2008 году утвержден в сумме 507,37 млрд. рублей. Предельный объем профицита бюджета Фонда в части не связанной с формированием средств для финансирования накопительной части трудовых пенсий. 11,96 млрд. рублей

Профицит бюджета Фонда в 2009 году утвержден в сумме 241,47 млрд. рублей. Предельный объем дефицита бюджета Фонда в части, не связанной с формированием средств для финансирования накопительной части трудовых пенсий утвержден в сумме 4,504 млрд. рублей.

Рис. 6 Величина дефицита / профицита бюджета Пенсионного Фонда Российской Федерации, млрд. руб.

Профицит бюджета Пенсионного фонда в 2006 году исполнен на 130,3%, в 2007 – на 121,7%, в 2008 г. – на 73,4% в 2009 г. – на 88,6%.

Таблица 4 Показатели бюджета Пенсионного Фонда, млрд. руб

| Показатель |

2006 г. |

2007 г. |

2008 г. |

2009 г. |

2010 г. |

| Утв. |

Исп. |

Утв. |

Исп. |

Утв. |

Исп. |

Утв |

Исп. |

Утв. |

Исп. |

| Доходы |

1566,44 |

1637,58 |

1914,13 |

1946,82 |

2621,08 |

2730,17 |

3282,95 |

3222,65 |

4680,04 |

- |

| Расходы |

1489,47 |

1537,26 |

1782,35 |

1786,46 |

2113,71 |

2357,48 |

3041,79 |

3008,66 |

4398,04 |

- |

| Величина дефицита / профицита |

76,98 |

100,32 |

131,78 |

160,36 |

507,37 |

372,38 |

241,47 |

213,99 |

282,00 |

- |

Анализ данных показывает, что в 2006г доходы Пенсионного Фонда превысили утвержденный показатель на 4,54%, а расходы на 3,21%; в 2007г доходы - на 1,71%, а расходы на 0,23%; в 2008г доходы - на 4,16%, а расходы на 11,53%; а в 2009г утвержденные доходы недоисполнены на 1,84%, а расходы на 1,09%.

В целом за рассматриваемый период бюджет Пенсионного Фонда был как утвержден, так и исполнен с профицитом.

В результате мероприятий по повышению пенсий в 2009 году средний размер трудовой пенсии по старости увеличился на 1,72 тысячи рублей, или на 35% и на конец года составил 6,63 тысячи рублей. В частности, с 1 марта 2009 года установлен размер базовой части трудовой пенсии по старости в сумме 1,95 тысячи рублей с ростом на 8,7% и с 1 декабря - 2,56 тысячи рублей с ростом на 31,4%, одновременно повышены размеры всех других базовых частей трудовых пенсий (по старости, по инвалидности и по случаю потери кормильца). Кроме того, с 1 августа 2009 года проведена индексация страховой части трудовой пенсии на 7,5%, а с 1 апреля 2009 г проведено дополнительное увеличение страховой части трудовой пенсии на 17,5%[11]

.

Размеры ежемесячных денежных выплат инвалидам, ветеранам и другим категориям граждан были увеличены с 1 апреля 2009 года на 13%.

На конец 2009 года общий уровень доходов с учетом установленных ежемесячных денежных выплат и дополнительного ежемесячного материального обеспечения составил в среднем у инвалидов и участников Великой Отечественной войны - 20 тысяч рублей, а у инвалидов, награжденных знаком "Жителю блокадного Ленинграда", - 14 тысяч рублей.

Расходы на обеспечение текущей деятельности Фонда составили 61,9миллиарда рублей, или 97,7% к бюджетным назначениям. При этом расходы на содержание органов Фонда за 2009 год составили 59,8 миллиарда рублей (97,9% к бюджетным назначениям) или 2% от общих расходов Фонда (2008 год -2,1%).

В целом, индексация пенсий в 2009 году осуществлялась темпами, опережающими рост заработной платы.

Среднегодовой размер трудовой пенсии по старости превысил прожиточный минимум пенсионера более чем в 1,3 раза. Средний размер социальной пенсии на конец года достиг величины прожиточного минимума пенсионера в РФ и составил 4,24 тысячи рублей.

Фактическое исполнение бюджета фонда за 2009 год по доходам составило 3 миллиарда 222,6 миллиона рублей (101,9% к бюджетным назначениям) и по расходам - 3,008 миллиарда рублей (98,5%). За 2009 год бюджет фонда исполнен с дефицитом в сумме 36,8 миллиарда рублей по текущим обязательствам и профицитом в сумме 250,8 миллиарда рублей по накопительной составляющей бюджета.

Межбюджетные трансферты из федерального бюджета, передаваемые фонду в соответствии с законодательством РФ, поступили в полном объеме в сумме 1 триллиона 944,2 миллиарда рублей. В том числе на выплату базовой части трудовой пенсии было направлено 984,4 миллиарда рублей, пенсий по государственному пенсионному обеспечению, доплат к пенсиям, дополнительного материального обеспечения, пособий и других социальных выплат - 560,5 миллиарда рублей, на покрытие дефицита бюджета фонда - 399,3миллиарда рублей.

Средства федерального бюджета, передаваемые фонду на осуществление ежемесячных денежных выплат и выплату дополнительного ежемесячного материального обеспечения (инвалидам, ветеранам, Героям Советского Союза, Героям РФ и другим категориям граждан), поступили в сумме 272,74миллиарда рублей (100% к бюджетным назначениям).

Доходы бюджета фонда, связанные с формированием средств для финансирования накопительной части трудовых пенсий, за 2009 год составили 282,9 миллиарда рублей (98% к бюджетным назначениям), из них поступление страховых взносов на накопительную часть трудовой пенсии 266,6 миллиарда (102,6% к бюджетным назначениям).

Для возмещения потерь, возникших при инвестировании фондом сумм страховых взносов на финансирование накопительной части трудовой пенсии, поступивших в фонд за 2007 год, в соответствии с распоряжением Правительства РФ, Минфином России в 2009 году в бюджет фонда перечислены средства федерального бюджета в виде межбюджетных трансфертов в размере 9,7 миллиарда рублей.

Объем пенсионных накоплений увеличился за отчетный период на 250,8 миллиарда рублей (в 1,3 раза) и по состоянию на 1 января 2009 года составил 975,8 миллиарда рублей, в том числе средства пенсионных накоплений, переданные в доверительное управление управляющим компаниям - 414,2миллиарда рублей, из них государственной управляющей компании - 401,6 миллиарда рублей; средства пенсионных накоплений, не переданные в доверительное управление управляющим компаниям, - 561,6 миллиарда рублей, из них направленные на временное размещение в разрешенные законодательством РФ виды активов - 308 миллиардов рублей.

В 2009 году в бюджет Фонда поступило 2,6 миллиарда рублей дополнительных страховых взносов в рамках реализации программы государственного софинансирования пенсий.

Таким образом, проанализировав динамику доходов бюджета Пенсионного фонда Российской Федерации за 2006-2009г, можно выявить тенденцию увеличения средств федерального бюджета в финансировании пенсионной. Основными причинами увеличения доли средств федерального бюджета в бюджете ПФР являются: возложение на ПФР дополнительных функций по осуществлению отдельных выплат нестрахового характера, финансируемых за счет средств федерального, низкий удельный вес учитываемой заработной платы в ВВП и ее доли в доходах населения и, соответственно, низкий объем поступлений ЕСН и страховых взносов, изменение с 2008 года тарифов страховых взносов на накопительную часть трудовой пенсии с 4 % до 6 %, несовершенство законодательства в части администрирования страховых платежей, а также взыскания задолженности по страховым взносам на обязательное пенсионное страхование (в том числе просроченной).

Рассмотрим динамику базовой, страховой и накопительной части пенсии. Для базовой части пенсии характерна тенденция к снижению выплат, таким образом, правительство пытается снизить нагрузку на федеральный бюджет, и перейти к 2010 страховому принципу формирования пенсий, что прослеживается в тенденции роста взносов страховой и накопительной части пенсии.

В структуре расходов бюджета пенсионного фонда России преобладают расходы на выплату трудовой пенсии (80%), социальные пенсии (10%), пенсии пенсионерам, досрочно вышедшим на пенсию (8%), пенсии пенсионерам за пределами России (2%). Что касается доли базовой, страховой и накопительной части в расходах Пенсионного Фонда, то складывается тенденция к уменьшению расходов на выплату базовой части пенсии, в то время как расходы на страховую и накопительную части имеют тенденцию к увеличению. В структуре пенсии большую часть занимает страховая составляющая, далее базовая и накопительная части.

3.

Совершенствование пенсионной системы Российской Федерации

3.1 Долгосрочная стратегия развития пенсионной системы

Принятие правильного решения о дополнительных мерах по совершенствованию пенсионной системы опирается на всесторонний анализ показателей долгосрочного планирования развития пенсионной системы РФ.

Необходимость разработки долгосрочной стратегии развития пенсионной системы была обусловлена неудовлетворительными характеристиками современной пенсионной системы в части финансовой обеспеченности государственных пенсионных обязательств собственными источниками и соответственно быстрым увеличением разбалансированности бюджета ПФР, возрастанием его зависимости от госбюджетных трансфертов, отставанием уровня жизни пенсионеров, сформировавших свои пенсионные права в основном или полностью в условиях действия советского пенсионного законодательства, а также торможением реализации основных страховых принципов, заложенных пенсионной реформой 2002г.

Согласно прогнозным расчетам, развиваясь в условиях действующего законодательства, ПФР будет постоянно нуждаться в средствах федерального бюджета на законодательно предусмотренных условиях субсидиарной ответственности. Доля средств федерального бюджета на покрытие дефицита бюджеты ПФР к 2025г. вырастет до 1,2% ВВП.

Однако абсолютный размер трудовой пенсии будет индексироваться замедляющимися темпами и уже к 2030г. ее среднегодовой рост сравняется с темпами инфляции, после чего снижение продолжиться. В то же время относительный размер трудовой пенсии к прожиточному минимуму пенсионера будет возрастать и достигнет своего минимума – свыше 1,5 раз – в начале 2020-х гг., а затем вновь снижается до 125%, т.е. до уровня 2009г.

Еще менее утешительные прогнозы ожидают младшие поколения граждан, которые формируют пенсионные права в условиях сохранения действующего налогового законодательства: влияние демографического кризиса и негативный макроэкономический прогноз не позволяет государственному страховщику сохранить в течение всего пенсионного цикла накопленные пенсионные права. В результате средневзвешенное соотношение размера трудовой пенсии и текущего заработка неуклонно снижается и к 2020г. будет ниже 20%.

В бюджетном послании о бюджетной политике в 2008 – 2010 гг. выделена ключевая задача стабилизации пенсионной системы как главного рискового фактора развития отечественной экономики в долгосрочной перспективе. Данная задача была конкретизирована в бюджетном послании в части необходимости формирования устойчивого экономического механизма пенсионного обеспечения на долгосрочную перспективу, создания условий для получения достойной пенсии как вышедшим на пенсию, так и тем, кому это предстоит. Эти меры должны предусматривать в том числе упорядочение источников финансирования пенсий, более эффективное управление пенсионными накоплениями.

Чтобы реализовать эффективные инструменты государственного регулирования пенсионной системы, необходимо опираться на факторы, которые определяют ее развитие:

· макроэкономические (темпы роста и структура ВВП, доля в нем фонда оплаты труда, индексы роста потребительских цен, количественные характеристики состояния рынка труд и др.);

· демографические (рождаемость, смертность, продолжительность жизни, возрастно-половая структура населения);

· социально-трудовые (ситуация на рынке труда, период трудовой активности и структура трудового стажа, уровень оплаты труда (доходы) лиц, уплачивающих взносы, величина прожиточного минимума трудоспособного и нетрудоспособного населения);

· собственно пенсионные (нормативные требования к условиям выхода на пенсию (пенсионные схемы и пенсионные программы), исторически сложившаяся организационная структура самой пенсионной системы).

Перечисленные факторы накладывают ограничения на формирование экономических механизмов регулирования развития пенсионной системы и должны быть учтены при формировании долгосрочных целевых ориентиров ее развития. Исходя из страховых принципов системы обязательного пенсионного страхования они должны формулироваться следующим образом:

· полная текущая финансовая обеспеченность накопленных государственных пенсионных обязательств и долгосрочная устойчивость бюджета ПФР;

· создание экономических и социально-трудовых условий для обеспечения адекватного уровня замещения утраченного застрахованным в ПФР лицом дохода/заработка (коэффициент замещения);

· государственная гарантия обеспечения всем получателям трудовых (страховых) пенсий минимального прожиточного уровня.

3.2 Тенденции развития пенсионной системы

По прогнозным оценкам, разбалансированность бюджета ПФР достигает своего максимума около 1,2% ВВП в начале 2020-х гг. При этом, если в 2010г. несбалансированность составила около 18% общего объема средств, направляемых на выплату страховой части трудовой пенсии, то к 2025г. этот показатель возрастет почти в 5 раз и превысит 85%. Источником покрытия несбалансированности по действующему законодательству являются средства федерального бюджета, что позволяет говорить не о дефиците пенсионного бюджета, а лишь о финансовой необеспеченности страховых пенсионных обязательств государства. В то же время с точки зрения госбюджетных отношений, следует отметить, что темпы роста расходных обязательств федерального бюджета на покрытие дефицита пенсионной системы вплоть до середины 2020-х гг. будут опережать темпы роста заработной платы в стране, а в последующем – темпы роста цен. Причин для этой негативной тенденции много, и они обусловлены всеми выделенными выше факторами, однако наиболее существенный вклад в нарастание несбалансированности ПФР вносит фактор снижения доли налогово-страховых отчислений на пенсионные цели, определенными действующим налоговым законодательством.

В долгосрочной перспективе при страховании параметров начисления страховых взносов объем средств, поступающих в систему обязательного пенсионного страхования, так называемый эффективный тариф страховых взносов, из-за роста размера заработной платы будет сокращаться с 11,45% в 2011г. до 0,59% в 2050г., т.е. почти в 20 раз. Еще больше сократится эффективный тариф взносов на страховую составляющую трудовой пенсии – с 8,8% в 2011г. до 0,3% в 2050г., т.е. более чем в 25 раз.

Разница в динамике показателей обусловлена относительным увеличением к 2027г. части страховых взносов, отчисляемых на накопительную часть трудовой пенсии в пользу лиц 1967г. рождения, доля которых достигнет 100% застрахованных лиц трудоспособного возраста к этой дате.

Финансирование базовой части трудовой пенсии из средств федерального бюджета при условии поддержания в долгосрочной перспективе среднего размера социальной пенсии на уровне прожиточного минимума пенсионера (ПМП), соответствующего повышению размеров базовых частей трудовых пенсий по росту ПМП, сократится с 8,7% фонда оплаты труда в 2011г. до 2,1% в 2050г., т.е. в 4,1 раза.

Государственные обязательства по выплате страховой части трудовой пенсии будут увеличиваться, опережая рост доходов ПФР, исходя из взносов на страховую часть трудовых пенсий и темпов роста зарплаты. Однако суммы текущих поступлений в бюджет ПФР по актуарным расчетам будут сокращаться по причине резкого сокращения числа занятых трудовой деятельностью. Возникающую разницу придется покрывать за счет средств федерального бюджета в возрастающем размере с 1,5% фонда заработной платы в 2011г. до 4,1% к 2022г.

В результате этой тенденции к 2050г. финансирование пенсионной системы почти полностью отходит от страховых принципов, так как 86% доходов будут составлять не страховые поступления, а средства федерального бюджета.

Другая тенденция связана с индексацией пенсионных прав, которые ограничены индексом роста доходов ПФР в расчете на каждого пенсионера. С самого начала реформы она отстает от темпов роста среднемесячной заработной платы в стране. Так, только за период 2002-2007 гг. накопленное отставание превысило 1,5 раза.

Однако начиная с 2012г. основным фактором, оказывающим влияние на снижение темпа роста доходов ПФР в расчете на каждого пенсионера, становится не увеличение относительной численности пенсионеров (в 1,72 раза за период с 2010 по 2050г.) и не увеличение относительного объема страховых взносов, отвлекаемых на формирование пенсионных накоплений в пользу лиц 1967г. рождения и моложе (вдвое за период 2010-2025 гг.), а более чем 25-кратное снижение эффективного тарифа страховых взносов на страховую часть трудовой пенсии в условиях роста заработной платы и сохранения регрессионной шкалы базы начисления страховых взносов.

Программа повышения развития уровня благосостояния получателей трудовых пенсий должна предусматривать перерасчет накопленных пенсионных прав (валоризацию), приобретенных к началу пенсионной реформы 2002г. Финансирование валоризации и связанных с ее проведением расходов, включая последующие индексации трудовой пенсии, в дальнейшем будет осуществляться из федерального бюджета.

Одним из ключевых положений налоговой и пенсионной реформ является финансирование базовой части трудовой пенсии за счет ЕСН, что означала ее полный отрыв и независимость от трудового вклада (если не считать ограничение пятилетним минимумом стажа). При этом размер базовой части не зависит ни от заработка (взносов) застрахованного лица, ни от его стажа (для начисления требуется всего 5 лет страхового стажа), что фактически превратило базовую часть трудовой пенсии в социальное пособие.

Предлагается перейти на финансирование базовой части трудовой пенсии из средств страховых взносов и индексировать ее в зависимости от роста среднемесячной начисленной заработной платы. Одновременно с переходом на страховые методы формирования бюджета ПФР необходимо отказаться от регрессивной шкалы и установить верхнюю границу дохода, на который начисляется страховые взносы. Тем самым ПФР примет на себя обязательство по страхованию суммы утраченного заработка для абсолютного большинства застрахованных лиц, а в дальнейшем индексировать по темпу роста средней заработной платы в экономике.

Установление предельно уровня начисления взносов позволит не только стимулировать высокодоходные категории работников на их плату, но и ограничит неконтролируемый рост долгосрочных государственных пенсионных обязательств ПФР перед высокооплачиваемыми застрахованными лицами и существенно уменьшит тарифную нагрузку на работодателей.

Заключение

Пенсионное обеспечение является базовой и одной из самых важных социальных гарантий стабильного развития общества, поскольку непосредственно затрагивает интересы нетрудоспособного населения, а оно обычно составляет свыше 25-30 % населения любой страны. Также этот вопрос косвенно касается и всего трудоспособного населения. Для России этот вопрос в данное время является очень актуальным, так как в России проживает в настоящий момент свыше 38,5 миллионов престарелых, инвалидов и членов семей, потерявших кормильца.

Программа пенсионной реформы РФ в долгосрочной перспективе предусматривает переход от действующей распределительной к смешанной системе пенсионного обеспечения, которая будет в себя включать:

- государственное пенсионное страхование, по которому выплата пенсий осуществляется в зависимости от страхового (трудового) стажа, суммы уплаченных взносов в бюджет государственного пенсионного страхования, финансируется государственное пенсионное страхование как за счет текущих поступлений в Пенсионный фонд РФ, так и за счет средств, полученных от направления части обязательных взносов на накопления;

- государственное пенсионное обеспечение для отдельных категорий граждан, а также лиц, которые не приобрели права на пенсию по государственному пенсионному страхования, - за счет средств федерального бюджета;

- дополнительное пенсионное страхование, осуществляемое за счет добровольных взносов работодателей и работников, а в случаях, установленных законодательством РФ – обязательных страховых взносов.

Для сокращения дефицита бюджета Пенсионного фонда Правительство РФ рассматривает варианты изменения структуры отчислений денежных средств предприятий и граждан в Пенсионный фонд. Одновременно с этим будет увеличен процент отчислений с заработка. Кроме того, будет расширена база сбора средств в Пенсионный фонд, так как отчисления туда предполагается собирать со всех видов доходов, включая страховки и депозиты, с помощью которых выплачиваются большие зарплаты в коммерческих структурах.

Для совершенствования пенсионной системы РФ:

а) требуется разработать научный инструментарий для оценки социальных рисков и обоснования соответствующих уровней социальных гарантий пенсионеров и для упорядочения на этой базе организационных, финансовых и правовых форм социального страхования, личного страхования и социальной помощи.

б) необходимо предусмотреть новый порядок сбалансированного участия основных социальных субъектов в финансовом обеспечении системы.

в) нужно усилить взаимозависимость между страховыми взносами и пенсиями. Определение размера последних должно быть связано с величиной страховых накоплений, определяемой на протяжении всего трудового периода.

Необходима целенаправленная работа по созданию актуарной службы в Пенсионном фонде России для определения государственных обязательств перед застрахованными лицами. Поскольку производится переход на полное пенсионное страхование, то необходимо четко проводить эту политику и знать динамику численности работающих, демографическую ситуацию и др. Исходя из этого в дальнейшем можно было бы выстраивать оптимальные схемы с возможными системами дополнительного профессионального пенсионного страхования.

Список

использованных источников и литературы

Источники:

1. Бюджетный Кодекс Российской Федерации, М., 2006.

2. Налоговый кодекс Российской федерации М., 2006.

3. Федеральный закон РФ «О государственном пенсионном обеспечении в Российской Федерации» от 14 декабря 2001г.№ 164-ФЗ.

4. Федеральный закон РФ «Об обязательном пенсионном страховании в Российской Федерации» от 15 декабря 2001г. №167-ФЗ.

5. Федеральный закон РФ «О трудовых пенсиях в Российской Федерации» от 17 декабря 2001г. №173-ФЗ.

Периодические издания:

1. Батанов Г.Н. Пришло время многое менять в системе инвестирования средств «молчунов» // Финансовый контроль. – 2008. – №1. – С.1-3.

2. Вестник ПФР. - 2008.- №2.

3. Вьюницкий В.И. Что ждет пенсионную систему? // Пенсия. – 2008. – №4. – С.41-52.

4. Галаева Ю.С, Потапов И.В. Бюджет Пенсионного фонда РФ: Анализ и прогнозирование // Общество и Экономика. – 2008. – №6. – С.88-105.

5. Климова Е.С. Пенсионный фонд России в условиях реформирования пенсионной системы – Тюмень, 2007. – 22 с.

6. Кокорев Р.А., Трухачев С. А. Негосударственные пенсионные фонды в России: текущее состояние, проблемы и пути решения // Информационно-аналитическая бюллетень.– 2008. – №62. – С.1-49.

7. Кращенко Л.С., Асанов И.П. Одиночное плавание // Эксперт. – 2008. – №36. – С.104-110.

8. Лаврентьева П.К. Развитие пенсионной системы в России – М.:2008.–25 с.

9. Логинов В.С.. Пенсионная реформа: нужна новая стратегия // Ведомости. – 2008. – №32. – С.5.

10. Соловьев А.К. Актуарный обоснование вариантов развития пенсионной системы // Пенсия. – 2008. – №11. – С.41-47.

Литература:

1. Бюджетная система Российской Федерации: Учеб.пособие для вузов. Фетисов В.Д. - М.: ЮНИТИ-ДАНА, 2008.

2. Бюджетная система РФ: Учебник / Под ред. А.М. Годин, Н. С. Максимов, И.В, Подкорина.: Дошков и К, 2008.

3. Бюджетная система РФ: Учебник / Под ред. П.И. Вахрин-М.: Дошков и К, 2007.

4. Гаврилов Р.В. Реформирование пенсионных систем: мировой и отечественный опыт – М.:ВНИЭРХ, 2008. – 113 с.

5. Лочаков Д.Е. Экономические предпосылки и основные направления реформирования пенсионной системы Российской Федерации – СПб.: Изд-во СПбГУЭФ, 2008. – 16 с.

6. Соловьев А.К. Актуарный прогноз развития пенсионной системы в условиях пенсионной реформы (до 2015 г.) // Пенсия. – 2007. – №8. – С.45-50.

7. Соловьев А.К. Экономика пенсионного страхования. Учеб. пособие для вузов. - М.: ЮНИТИ-ДАНА, 2008. – 335 с.

8. Финансы: Учебник / Под ред. Лушина С.И., Слепова В.А. М.: Рос. Экон. акад., 2006.

9. Финансы: Учебник для вузов / Под ред. Акад.Г. Б. Поляка. - 2-е изд., перераб. и доп. - М.: ЮНИТИ-ДАНА, 2003.

10. Финансы: Учебник/ под. ред. В.М. Родионовой – М.: Финансы и статистика – 2003 г.

11. Финасы, денежное обращение и кредит: Учебник 2-ое изд. Под ред. В.К. Сенчагова, А.И. Архипова-М.: Проспект, 2006г.

12. Человек и труд. – 2006.- № 3

[1]

Ст7 Конституции РФ

[2]

Ст39 Конституции РФ

[3]

Государственное пенсионное страхование Российской Федерации: Учеб. пособие. – Иркутск: Изд-во ИГЭА, 2001.

[4]

ст5 ФЗ от 15.12.2001 «О государственном пенсионном обеспечении в Российской федерации»

[5]

Государственное пенсионное страхование Российской Федерации: Учеб. пособие. – Иркутск: Изд-во ИГЭА, 2001

[6]

http://www.pfrf.ru/about/

[7]

http://www.pfrf.ru/about/

[8]

Государственное пенсионное страхование Российской Федерации: Учеб. пособие. – Иркутск: Изд-во ИГЭА, 2001

[9]

Федеральный закон Российской Федерации от 28 декабря 2010 г. N 432-ФЗ "О внесении изменений в статью 58 Федерального закона "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования" и статью 33 Федерального закона "Об обязательном пенсионном страховании в Российской Федерации""

[10]

Афанасьев М.П и др. Бюджет и бюджетная система. Учебник. – М:Юрайт, 2009

[11]

Вьюницкий В.И. Что ждет пенсионную систему? // Пенсия. – 2009. – №4. – С.41-52.

|