Курсовая работа

по дисциплине

"Учет и операционная деятельность в банках"

на тему:

"Структура и качество активов банка"

Челябинск 2008

Введение

Настоящая курсовая работа посвящена изучению темы «Организация, оформление и учет операций с собственными векселями в кредитных организациях».

Проблема настоящего исследования носит актуальный характер в современных условиях, ведь операции с собственными векселями, являются одним из важных и приоритетных направлений развития кредитной системы в Российской Федерации.

Целью выполнения курсовой работы является изучение, описание и анализ банковской операции по учету операция с собственными векселями с точки зрения ее ликвидности и рискованности, а также отражения и документального оформления ее в бухгалтерском учете на балансе банка.

В рамках достижения поставленной цели, необходимо решение следующих задач:

– рассмотреть вексель как инструмент расчетно-кредитных операций;

– описать виды операций, совершаемых кредитными организациями с собственными векселями;

– изучить перечень документов используемых при оформлении операций с собственными векселями банка;

– дать характеристику счетов бухучета по учету операций собственными векселями банка;

– рассмотреть перечень бухгалтерских проводок отражающих операции с собственными векселями банка.

Также требуется определить положительные и отрицательные стороны исследуемого банковского продукта в сфере банковских услуг, как для Клиентов, так и для кредитной организации, значение данного банковского продукта в сфере банковских услуг, современные направления развития предоставления данной банковской операции.

Для обеспечения глубокого и полного раскрытия темы следует использовать знания, полученные при изучении таких дисциплин учебного плана, как «Организация деятельности коммерческого банка», «Деньги, кредит, банки», «Экономический анализ» и другие.

Структурно, работа состоит из введения, основной части, состоящей из 2 глав, приложений, заключения и библиографического списка. Тематика каждого раздела подчинена задачам, поставленным при написании работы.

Введение cодержит обоснование актуальности поставленной проблемы в свете современного уровня развития сферы банковских услуг в России, формулировку общей цели работы и поставленных для ее достижения задачи работы.

Первая часть работы содержит теоретические основы разрабатываемой темы: описание бухгалтерского оформления операций с собственными векселями кредитных организаций, их документооборот, порядок отражения на счетах бухгалтерского учета, контроль за данными операциями, взаимосвязь между сотрудниками банка и структурными подразделениями в процессе выполнения операций, отражение в учете прямых или косвенных расходов или доходов, полученных от проведения операции.

Практическая часть работы представлена в виде решения ситуационной задачи, расчета недостающих данных по сделке, составление бухгалтерских проводок, заполнение требуемых унифицированных форм и бланков бухгалтерского учета. Описание решения задачи, бухгалтерские записи помещаются текстом в основной части. Документально оформленные бланки и регистры бухгалтерского учета помещаются в приложения к курсовой работе.

1. Теоретические аспекты организации, оформления и учета операций с собственными векселями в кредитных организациях

Особое место на рынке ценных бумаг занимают векселя, обращение которых регулируется особым вексельным законодательством.

Векселя как финансовый инструмент являются наиболее доходными, но и одновременно наиболее рискованными финансовыми вложениями банков. В связи с важностью векселей для участников российского рынка ценных бумаг вексельные операции в средних и мелких банках занимают большую часть портфеля ценных бумаг.

Вексель – это письменное долговое обязательство, строго установленной законом формы, дающее его владельцу (векселедержателю) бесспорное право по наступлении срока требовать от должника (векселедателя) уплаты указанной денежной суммы [8, с. 201].

Вексель – один из наиболее известных финансовых инструментов, дошедших к нам из средних веков, и широко используемый в коммерческой практике и в наши дни.

Особенности векселя заключаются в следующем [10, с. 115]:

1. Абстрактность – поскольку в нем не объясняются конкретные причины долгового обязательства (например, предоставление товаров в кредит). Другими словами, возникая на основе конкретных сделок, вексель обособляется от них и существует как самостоятельный договор. По нему должны платить вне зависимости от чего-либо, в том числе от причин его появления.

2. Бесспорность, т.е. обязательство должника произвести платеж независимо от условий возникновения долга. Если подлинность векселя удостоверена, должник не может отказаться от его оплаты. Сила векселя заключается в упрощенном, а поэтому быстром и действенном порядке взыскания долга в случае отказа.

3. Обращаемость, позволяющая использовать вексель как средство обращения вместо наличных денег. В связи с этим вексель называют торговыми деньгами. Передача векселя другим лицам оформляется передаточной надписью индоссаментом. Лицо, совершившее эту надпись – индоссант. Чем больше на векселе индоссаментов, тем более он надежен, ибо почти все бывшие векселедержатели несут солидарную ответственность за платеж по нему перед его владельцем.

Рассмотрим классификацию векселей.

1. По юридической природе и порядку использования все векселя делятся на простые и переводные.

Простой вексель выписывается заемщиком. Он представляет собой простую долговую расписку. В нем указывается место и время выдачи векселя, сумма, срок и место платежа, фамилия владельца векселя, подпись векселедателя. По простому векселю должник сам расплачивается с векселедержателем.

Переводной вексель (тратта) содержит приказ векселедержателя (трассанта) заемщику (трассату) об уплате в срок указанной суммы денег третьему лицу (ремитенту) или предъявителю, если вексель не именной, а предъявительский. Мы видим, что в отличие от простого векселя в данном случае участвуют уже не два, а три лица:

– векселедатель (трассант), выдающий вексель;

– заемщик (трассат), к которому обращен приказ произвести платеж по векселю;

– векселедержатель (ремитент) – получатель платежа по векселю.

Трассат становится должником по тратте лишь после акцепта в виде его подписи, удостоверяющей согласие на оплату. Часто по настоянию кредитора акцепт переводного векселя осуществляет солидный банк. Платеж по векселю может быть обеспечен посредством аваля. Аваль

– это вексельное поручительство. Оно оформляется специальной надписью на лицевой стороне векселя или на дополнительном месте (аллонж). Авалирование векселей повышает их надежность. В авале указывается, за кого авалист выдает гарантию.

2. В зависимости от предполагаемого использования вексельной суммы векселя подразделяются на: товарный вексель, в основе которого лежит товарная сделка и финансовый вексель, в основе которого лежит финансовая операция, не связанная с куплей-продажей товара. Разновидностями финансового векселя могут быть дружеские (встречные) векселя. Они выписываются лицами, находящимися в доверительных отношениях, с целью получения наличных денег путем учета векселей в банке. Часто финансовые векселя являются дутыми, не обеспеченными ценностями, так как выставляются неплатежеспособными лицами. Такие векселя носят название бронзовые. При этом одно лицо, участвующее в сделке является вымышленным.

3. В зависимости от характера возникновения векселя делятся на частные и казначейские. Частные векселя выдаются отдельными лицами, а казначейские векселя (боны) выпускаются государством для покрытия своих расходов. Эти государственные обязательства – разновидность финансовых векселей – являются одной из форм вложений капитала. Обычно они приносят высокий процент, используются ЦБ РФ и другими официальными органами.

Вексель выполняет важную экономическую функцию как инструмент кредита и денежных расчетов. В вексельном обороте может участвовать неограниченное количество лиц, поскольку вексель передается как средство платежа и в порядке переуступки права требования определенной суммы. Большинство векселей погашается путем взаимного зачета обязательств, уменьшая потребность оборота в наличных деньгах, способствуя экономии издержек обращения.

Границы замещения наличных денег вексельным обращением обоснованы следующими аспектами:

1. Коммерческий кредит охватывает лишь часть товарооборота, преимущественно оптовую торговлю.

2. Сальдо (остаток) по взаимному зачету вексельных обязательств требует оплаты наличными деньгами.

3. Векселя, как частные долговые обязательства, имеют ограниченную сферу обращения среди тех предпринимателей, которые уверены в платежеспособности векселедателей и индоссантов.

4. Обращение векселей ограничено их сроком.

Границы обращения векселей преодолеваются путем замены их банкнотами.

Хотя вексель и служит основой банкноты, между ними есть различия:

1. По векселю должником является фирма, частное лицо, по банкноте – Центральный Банк (эмиссионный).

2. Банкноты имеют общественную гарантию в виде хранящихся в банке ресурсов. Поэтому они выступают как общественные кредитные деньги, обладающие особым качеством – всеобщей обращаемостью. Вексель имеет лишь частичную гарантию и не является всеобщим платежным средством.

3. Банкнота – бессрочное обязательство. Обращение векселей ограничивается сроком их платежа.

Необходимо отметить, что в настоящее время предприятия и организации нередко прибегают к использованию векселей для «расшивки» неплатежей, однако самостоятельной вексельной формы расчетов в нашей стране не существует. Вексель в качестве расчетного документа может использоваться при аккредитивной форме расчетов, а также при расчетах в порядке зачета взаимных требований. Кроме того, банки и их клиенты разрабатывают специальные схемы расчетов с использованием векселей. Изначально был широко известен опыт Инкомбанка, Тверьуниверсалбанка, Сибирского торгового банка в этой области. На сегодняшний день выпуском собственных векселей занимается большое количество банков.

Важным показателей при характеристике вексельного выпуска банком. является норматив риска собственных вексельных обязательств. Он определяется как отношение выпущенных кредитной организацией векселей и банковских акцептов к собственному капиталу банка.

Каждая форма безналичных расчетов, несмотря на особенности ее использования в различных странах или на разных исторических этапах развития каждой страны, имеет общие присущие ей черты (порядок документооборота, вид расчетного документа, способ платежа).

Первоначально банки стали выпускать большинство векселей с дисконтом. Доход покупателя в данном случае составлял разность между номиналом векселя и ценой его приобретения. Но в дальнейшем, в связи с наибольшей привлекательностью, в оборот вошли процентные векселя. Выпустив процентный вексель, банк сразу получает в свое распоряжение сумму, эквивалентную номиналу векселя, от которой и осуществляется резервирование. При выпуске дисконтного векселя банк получает сумму меньше номинала, но обязан выполнять резервирование от полной суммы своего обязательства.

В настоящее время на рынке наибольшей популярностью пользуются краткосрочные (до трех месяцев) банковские векселя. Инвесторов привлекает возможность досрочно продать (учесть) их в банке-эмитенте.

Сумму дисконта, приходящуюся на отчетный год, можно рассчитать по формуле [19, с. 323]

(1) (1)

D отч. сумма дисконта, относящаяся к отчетному году;

D общ. общая сумма дисконта;

t срок обращения векселя в днях в отчетном году;

T общий срок обращения векселя в днях

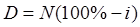

Рассчитать дисконт можно по следующей формуле [19, с. 323]

(2) (2)

вексель расчетный кредитный проводок

D сумма дисконта;

N номинал векселя;

i учетная ставка, для векселей предъявленных ранее срока платежа.

Таким образом, позитивные качества этого инструмента дают право говорить о хороших перспективах на отечественном финансовом рынке. Но пока не будет решен ряд законодательных и технических проблем, пока не появится «критическая масса» успешных вексельных проектов, говорить об активном развитии векселей рано.

Но, тем не менее, в связи с последними негативными тенденциями как в банковском секторе, так и в российской экономике в целом, важно отметить, что рынку векселей в отличие от корпоративных облигаций вряд ли грозят масштабные дефолты: вексель не самый публичный инструмент и векселедатели будут стремиться договориться с инвесторами через замещение выпущенных бумаг новыми с более длинными сроками.

Ситуация осложняется тем, что вторичный рынок векселей фактически «встал» из-за сентябрьской стагнации (2008 г.) в сегменте межбанковского кредитования [25]. И сегодня наблюдается практически полное отсутствие ценовых ориентиров на стоимость покупки и продажи, есть лишь некие пожелания продавцов или покупателей, которые весьма широко расходятся. Рынок практически потерял ликвидность.

Повышение ликвидности вексельного рынка можно достичь путем подкрепления выпуска векселей кредитными линиями в банках.

Опыт показывает, что рынок векселей восстановится достаточно быстро, думаю, в течение месяцев трех. Не ясно только, до какого уровня произойдет это восстановление.

Операции с собственными векселями банка регламентируются вексельным законодательством и нормативными актами Центрального Банка.

Вексель, являясь надежным финансовым инструментом, активно используется в качестве объекта залога.

Банки выпускает простые процентные и дисконтные векселя в российских рублях и иностранной валюте (обычно в долларах США).

Простой процентный вексель продается по номиналу, при наступлении срока погашения на номинальную стоимость начисляются проценты.

Простой дисконтный вексель продается по номинальной стоимости за минусом дисконта. Доход образуется в виде разницы между номинальной стоимостью и ценой приобретения.

Приобретателями векселей могут быть – как юридические, так и физические лица, в том числе предприниматели без образования юридического лица

Цена (для дисконтных векселей) или процентная ставка (для процентных) определяется, исходя из базовых ставок привлечения, действующих в банке на момент заключения договора.

Простота обращения векселя обусловлена его универсальностью, а именно:

– простотой оформления сделки купли-продажи векселя;

– надежностью в обеспечении сохранности денежных средств;

– безусловностью оплаты точно в срок.

Процедура оформления векселя осуществляется в день поступления денежных средств на счет банка в оплату векселя. Дата составления векселя – дата зачисления денежных средств на счет банка.

Для заключения договора на приобретение векселя векселедержателю необходимо предоставить в банк документы согласно утвержденного списка.

Для оформления покупки векселя между банком и векселедержателем заключается договор на приобретение простых векселей (см. Приложение 1)

В период обращения векселей банк осуществляет следующие операции:

– Ответственное хранение.

При приеме векселей на хранение Банк несет ответственность за сохранность ценных бумаг в течение срока хранения в размере их номинальной стоимости.

Для приема собственных векселей на хранение банк заключает с клиентом договор ответственного хранения.

– Депозитарные услуги.

При приеме векселей на хранение в депозитарий, банк заключает с клиентом Депозитарный договор и открывается ему счет Депо.

– Кредитование для приобретения векселей банка (вексельное кредитование). Кредит предоставляется при наличии надлежащего обеспечения и на основании кредитного договора.

– Размен векселей на векселя другой номинальной стоимости. Векселя банка могут быть предъявлены к эквивалентному обмену на несколько векселей меньшего номинала (либо несколько векселей можно обменять на вексель большего номинала). При этом:

рублевые векселя могут быть разменяны только на рублевые векселя

валютные векселя могут быть разменяны только на валютные векселя.

– Досрочный выкуп.

Для предъявления векселя к досрочному выкупу необходимо предварительно согласовать с банком возможность проведения такой операции и цену, по которой вексель будет выкупаться банком.

Выданный вексель может быть передан другому лицу, посредством передаточной надписи (индоссамента).

Индоссамент проставляется за подписью векселедержателя или поверенного по доверенности на обороте векселя или на присоединенном к оборотной стороне векселя (по нижнему краю) добавочном листе (аллонже).

Рублевый вексель может быть передан первым векселедержателем по индоссаменту любому другому лицу – юридическому или физическому, в том числе предпринимателю без образования юридического лица. Юридическое лицо или физическое лицо, в том числе предприниматель, получившее вексель по индоссаменту, в свою очередь может передать вексель другому юридическому или физическому лицу, в том числе предпринимателю. Частичный индоссамент недействителен.

Передача валютного векселя по индоссаменту производится в соответствии с требованиями законодательства.

Погашение векселей банком:

Процентные векселя банка принимаются к оплате после наступления срока платежа по вексельной сумме и начисленных на указанную сумму процентов.

Дисконтные векселя банка принимаются к оплате после наступления срока платежа по вексельной сумме.

После наступления даты платежа векселедержатель предъявляет вексель в Банк для оплаты.

Векселедержатель предъявляет в Банк следующие документы:

– подлинник векселя;

– Заявление о погашении векселя подписанное либо Руководителем и Главным бухгалтером, либо уполномоченным представителем Векселедержателя, выступающим по доверенности. В заявлении указывается номер векселя, дата составления и дата погашения векселя, номер счета, на который должна быть переведена сумма по векселю. Сумма векселя и проценты по нему перечисляются только на счет Векселедержателя;

– карточка с образцами подписей (в случае предъявления к погашению векселя не первым Векселедержателем).

Векселедержатель вправе доверить предъявление векселя к платежу любому другому лицу путем оформления доверенности, которая должна быть подписана уполномоченным лицом векселедержателя и удостоверена печатью.

Обо всех, ставших известными Банку, случаях утраты или хищения векселей Банка последний незамедлительно информирует Территориальное учреждение Банка России по месту своего нахождения.

Права по утраченному векселю восстанавливаются заинтересованным лицом в судебном порядке в соответствии с действующим законодательством РФ.

О предъявлении к платежу утраченного или похищенного векселя в Банк, последний незамедлительно информирует Территориальное учреждение Банка России по месту своего нахождения.

Претензии по восстановлению прав на утраченный или похищенный вексель, выдаче нового векселя взамен утраченного, похищенного или поврежденного, совершению по ним платежей Банком не принимаются и не рассматриваются.

Операции по векселям кредитных организаций учитываются на 514 счете.

Назначение счета:

– учет обязательств кредитной организации, закрепленных выпущенными ею долговыми ценными бумагами: подлежащими исполнению по истечении срока обращения и (или) установленного срока погашения, принятыми к досрочной оплате, но не оплаченными в день предъявления (счета №52401 – 52406);

– подлежащих выплате по процентам (купонам) по истечении процентного (купонного) периода по обращающимся облигациям (счет №52407). Счет пассивный.

Выпущенные банком долговые ценные бумаги с истекшим сроком обращения и (или) погашения переносятся на счета по учету обязательств по выпущенным ценным бумагам к исполнению. Перенос на данные счета осуществляется в конце последнего рабочего дня, предшествующего дате окончания срока обращения и (или) установленного срока погашения ценной бумаги либо дате очередной выплаты по процентам (купонам). Если срок обращения не определен самой ценной бумагой, он определяется в соответствии с законодательством Российской Федерации по ценным бумагам.

В плане счетов предусмотрены также счета второго порядка.

Таблица 1. Выписка из плана счетов

| Счет |

Наименование разделов и счетов баланса |

Характер счета |

| 51401 |

до востребования А |

П |

| 51402 |

со сроком погашения до 30 дней А |

| 51403 |

со сроком погашения от 31 до 90 дней А |

| 51404 |

со сроком погашения от 91 до 180 дней А |

| 51405 |

со сроком погашения от 181 дня до 1 года А |

| 51406 |

со сроком погашения свыше 1 года до 3 А лет |

| 51407 |

со сроком погашения свыше 3 лет А |

| 51408 |

не оплаченные в срок и опротестованные А |

| 51409 |

не оплаченные в срок и не опротестованные А |

| 51410 |

резервы на возможные потери |

Таким образом, видим, что векселя разделены по срокам их погашения. Векселя сроком «на определенный день» и «во столько-то времени от составления» (срочные векселя) учитываются на счетах по срокам, фактически оставшимся до погашения векселей на момент их приобретения.

Векселя «по предъявлении» учитываются на счетах до востребования, векселя «во столько-то времени от предъявления» – на счетах до востребования, а после предъявления – в соответствии с порядком, установленным для срочных векселей. Векселя «по предъявлении, но не ранее определенного срока» учитываются до наступления указанного в векселе срока в соответствии с порядком, установленным дл срочных векселей, а после наступления указанного срока переносятся на счета до востребования в конце рабочего дня, предшествующего дате, определенной векселедателем, как срок, ранее которого вексель не может быть предъявлен к платежу.

При определении сроков в расчет принимается точное количество календарных дней.

По дебету счетов проводится покупная стоимость приобретенного векселя в корреспонденции с корреспондентским счетом, счетом кассы или расчетным счетом клиента на сумму, уплаченную при покупке векселя.

По кредиту счетов списывается покупная стоимость векселя при поступлении от плательщика средств в погашение учтенного кредитной организацией векселя в корреспонденции с корреспондентским счетом, счетом кассы или расчетным счетом клиента. По кредиту счетов также списывается покупная стоимость векселя при перепродаже приобретенного векселя в корреспонденции с корреспондентским счетом, счетом кассы или расчетным счетом клиента.

При совершении сделок купли-продажи векселей, по которым дата расчетов не совпадает с датой заключения сделки (наличные и срочные сделки), счета по учету приобретенных кредитной организацией векселей корреспондируют со счетами по учету расчетов по конверсионным операциям и срочным сделкам.

Рассмотрим систему проводок, применяемую при учете векселей

При условии оплаты досрочно предъявленных (выкупленных) ценных бумаг в день предъявления перенос подлежащих выплате сумм на счет №524 может не осуществляться. При этом выплаты по таким ценным бумагам отражаются непосредственно по дебету счетов №521 – 514 и 52501.

При выкупе векселей до наступления срока платежа по ним по цене ниже их номинальной стоимости, в случае если они ранее были проданы по номинальной стоимости, на балансе Банка делаются проводки:

На сумму фактической цены покупки векселя

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 20202 «Касса кредитных организаций», К/сч банка, р/сч клиента

На сумму дисконта покупки векселя

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 70102 «Доходы, полученные от операций с ценными бумагами

При досрочном выкупе векселей по цене ниже их номинальной стоимости, в случае если:

Цена выкупа векселя ниже цены его продажи:

На сумму фактической цены покупки векселя

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 20202 «Касса кредитных организаций», К/сч банка, р/сч клиента

На сумму дисконта продажи векселя

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 61402 «Расходы будущих периодов по ценным бумагам»

На сумму разницы между дисконтом покупки векселя и дисконтом продажи векселя

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 70102 «Доходы, полученные от операций с ценными бумагами»

Цена выкупа векселя выше цены его продажи:

На сумму фактической цены покупки векселя

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 20202 «Касса кредитных организаций», К/сч банка, р/сч клиента

На сумму дисконта покупки векселя

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 61402 «Расходы будущих периодов по ценным бумагам»

На сумму разницы между дисконтом продажи векселя и дисконтом покупки векселя

Дт 70204 «Расходы по операциям с ценными бумагами»

Кт 61402 «Расходы будущих периодов по ценным бумагам»

При выкупе векселей, содержащих оговорку о начислении процентов, до наступления срока платежа по ним по цене ниже их номинальной стоимости, на балансе Банка делаются проводки:

Составления векселя до дня его предъявления к платежу по процентной ставке, указанной в векселе

Дт 70204 «Расходы по операциям с ценными бумагами»

Кт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

На сумму фактической цены покупки векселя и начисленных по нему процентов

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 20202 «Касса кредитных организаций», К/сч банка, р/сч клиента

На сумму дисконта покупки векселя

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 70102 «Доходы, полученные от операций с ценными бумагами

При погашении векселей, в случае если они ранее были проданы по

номинальной стоимости, на балансе Банка делаются проводки:

На сумму номинальной стоимости векселя

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 20202 «Касса кредитных организаций», К/сч банка, р/сч клиента

При погашении векселей по истечении срока их обращения, в случае если они ранее были проданы по цене ниже их номинальной стоимости, с отнесением суммы дисконта на счет расходов будущих периодов, на балансе Банка делаются проводки:

На сумму номинальной стоимости векселя

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 20202 «Касса кредитных организаций», К/сч банка, р/сч клиента

На сумму дисконта продажи векселя

Дт 70204 «Расходы по операциям с ценными бумагами»

Кт 61402 «Расходы будущих периодов по ценным бумагам»

При погашении векселей, содержащих оговорку о начислении процентов, или погашении предъявленных к платежу векселей по истечении срока их обращения, делаются проводки:

На сумму начисленных процентов по векселю за срок со дня составления векселя до дня его предъявления к платежу по процентной ставке, указанной в векселе

Дт 70204 «Расходы по операциям с ценными бумагами»

Кт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

На сумму номинальной стоимости векселя и начисленных по нему процентов

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 20202 «Касса кредитных организаций», К/сч банка, р/сч клиента.

2. Расчетная часть по операциям с собственными векселями кредитных организаций

Исходя из имеющихся данных, представленных ниже в таблице, рассчитаем недостающие показатели.

По дисконтным векселям со сроком «по предъявлении» расход (дисконт) в виде процента определяется с даты составления векселя, то есть период обращения векселя принимается равным 365 (366) дням.

При досрочном погашении долгового обязательства расход признается осуществленным. Он включается в состав соответствующих расходов на дату прекращения действия договора. Проценты определяются исходя из предусмотренной условиями договора процентной ставки и фактического времени пользования заемными средствами.

Таблица 2. Исходные данные для расчетов

| Наименование Клиента |

ЧП Кирьянов |

| Преобразование процентов векселя |

1 шт. номиналом 150 000 руб. |

| Сумма договора |

150000 |

| Вид векселя |

Дисконтный |

| Дата выпуска |

9 октября текущего года |

| Срок обращения |

По предъявлению не ранее 9 декабря |

| Процентная ставка по векселю |

13% годовых |

| Ставка привлечения по ресурсам до востребования |

5% годовых |

| Фактическая дата предъявления векселей |

12 декабря текущего года |

| Вид расходов по векселям |

С даты составления векселя |

| Сумма расходов банка при погашении векселей |

3250,00 // 3251,33 |

При расчетах учтем, что год был високосный

Сумма договора:

Количество векселей * стоимость

1*150000=150000 рублей

Сумма расходов банка при погашении векселей 09.12. текущего года

Рассчитаем число дней обращения векселя 61 день

Таким образом,

150000*(0,13/366)*61 =3250,00 рублей – сума начисленных по векселю процентов.

Сумма расхода при погашении векселя 12.12. декабря

Сумму начисленных процентов примем за 3250,00 рублей

Но в данном случае банк выплатит не только проценты по векселю, но и проценты по вкладу.

На 09.12. на счету заемщика находилась сумма в размере 3258,90 рублей

В течении 3 – дней на данную сумму начислялись проценты в размере 5% годовых

3250*(0,05/366)*3= 1,332 рубля

В условиях предъявления векселя 12.12. текущего года (при условии что дата к погашению раньше срока обращения векселя)

Рассчитаем дисконт формуле, приведенной в первой главе работы

рублей рублей

При проведении операций покупки или продажи векселей, заключается Договор купли-продажи векселей.

Кроме того, составляется акт приема-передачи векселей.

Учет векселей – это покупка их банком, в результате чего они полностью переходят в его распоряжение, а вместе с ними и право требования платежа от векселедержателей.

Сумма погашения векселя равна

На 12.12. 2008 150000+3251,33=153251,33 рубля.

По проведенным операциям сделаем следующие проводки

На сумму начисленных процентов по векселю за срок со дня составления векселя до дня его предъявления к платежу по процентной ставке, указанной в векселе

Дт 70204 «Расходы по операциям с ценными бумагами»

Кт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

09.12.2008 – 3250,00 рублей – Д70204К514

На сумму начисленных по нему процентов

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 423 р/сч клиента – как депозит

09.12.2008 -3250,00 рублей – Д514К423

Начислены проценты на сумму депозита:

12.12.2008 -1,33 рубля – Д47411К423

На сумму номинальной стоимости векселя

Дт 514 «Выпущенные векселя и банковские акцепты» по срокам погашения

Кт 423 расчетный счет клиента

12.12.2008 – 153250 рублей – Д514К423.

На основе рассмотренного материала можно сделать следующие выводы.

Понятие «вексель» стоит понимать как письменное долговое обязательство, строго установленной законом формы, дающее его владельцу (векселедержателю) бесспорное право по наступлении срока требовать от должника (векселедателя) уплаты указанной денежной суммы

Несмотря на то, что в последнее время вексельный рынок теряет свою ликвидность, позитивные качества этого инструмента дают право говорить о быстром восстановлении и хороших перспективах на отечественном финансовом рынке.

Особенности векселя заключаются в следующем:

– абстрактность;

– бесспорность;

– обращаемость.

Вексель в качестве расчетного документа может использоваться при аккредитивной форме расчетов, а также при расчетах в порядке зачета взаимных требований. Кроме того, банки и их клиенты разрабатывают специальные схемы расчетов с использованием векселей.

Нужно отметить, что процесс выпуска коммерческими банками собственных векселей, а также размер вексельных обязательств, принимаемых на себя коммерческими банками, регулируется Центральным банком. Банк России в настоящее время устанавливает ограничения выпуска собственных векселей коммерческих банков через норматив обязательных резервов по вексельным обязательствам банков. Посредством изменения значений этого норматива Банк России может ограничить процесс выпуска банками собственных векселей и в случае нарушения применять к коммерческим банкам соответствующие санкции.

В курсовой работе помимо рассмотрения сущности векселя как расчетного инструмента, были проанализированы существующие виды операций, совершаемых кредитными организациями с собственными векселями.

В работе были изучены документы, используемые при оформлении операций с собственными векселями банка, дана характеристика счетов бухучета по учету операций собственными векселями банка, рассмотрен перечень бухгалтерских проводок отражающих операции с собственными векселями банка.

Таким образом, можно утверждать, что цель курсового проекта выполнена.

Список литературы

1. Гражданский кодекс Российской Федерации с изменениями и дополнениями.

2. Федеральный закон от 02.12.1990 №395–1 «О банках и банковской деятельности»

3. Федеральный закон от 10.12.2003 №173-ФЗ «О валютном регулировании и валютном контроле»

4. Правила ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации (с изменениями от 12.12.2008) ПС Консультант

5. Приказ Минфина РФ от 19 июля 2005 г. №95н «Об организации работы по погашению векселей Министерства финансов Российской Федерации серий I-АПК, II-АПК, III-АПК, IV-АПК, V-АПК, VI-АПК, VII-АПК и VIII-АПК»

6. Письмо Минфина РФ от 17 августа 1995 г. №90 «Об условиях выпуска векселей Министерства финансов Российской Федерации для восстановления коммерческим банкам собственных кредитных ресурсов взамен погашенных с их корреспондентских счетов централизованных кредитов и процентов по ним Центральному банку Российской Федерации без уплаты средств заемщиков»

7. Банки и банковское дело / Под редакцией И.Т. Балабанова. СПб: Питер, 2003

8. Банковское дело / Под редакцией О.И. Лаврушина. М: Финансы и статистика, 2003

9. Буевич С.Ю. Анализ финансовых результатов банковской деятельности. – М.: КноРус, 2005

10. Жарковская Е. Банковское дело. – М.: Омега-Л, 2005

11. Ивасенко А.Г. Рынок ценных бумаг. – М.: КноРус, 2005.

12. Капаева Т.И. Учет в банках. – М.: Инфра-М, 2006

13. Килячков А.А. Рынок ценных бумаг и биржевое дело. – М.: Экономист, 2004

14. Костерина Т.М. Банковское дело. – М.: МаркетДС, 2003

15. Максютов. А.А. Основы банковского дела. М: Бератор-Пресс, 2003

16. Парфенов К.Г. Банковский учет и операционная техника. – М.: Парфенов. ру, 2004

17. Печникова А.В. Банковские операции. – М.: Форум – Инфра-М, 2005. Рынок ценных бумаг / Под ред. Е.Ф. Жукова. – М.: Юнити, 2006

18. Сенгачев В.К. и др. Финансы, денежное обращение и кредит, М: Проспект, 2004.

19. Смирнова Л.Р. Бухгалтерский учет в коммерческих банках. – М.: ФиС, 2003

20. Титова Н.Е., Кожаев Ю.П. Деньги, кредит, банки. М: Владос, 2003

21. Ценные бумаги. Под ред. Колесникова В.И. – М.: ФиС, 2003

22. Челноков В.А. Банки и банковские операции. – М.: Высшая школа, 2004.

23. Батищева Татьяна Разведка векселем // «Эксперт» №6 (62)/13 февраля 2006

24. Перечнева Ирина Противопожарное средство // «Эксперт Урал» №42 (350)/26 октября 2008

25. Официальный сайт Центрального банка РФ www.cbr.ru

|